- Страница не найдена — Интернет журнал о бизнесе, финансах и недвижимости

- Значение финансовой грамотности и с чего начать обучение

- ЗАЧЕМ НУЖНА РЕБЕНКУ ФИНАНСОВАЯ ГРАМОТНОСТЬ?

- Клуб победителей конкурса «Лидеры России» будет учить школьников финансовой грамотности | 15.11.19

- Консультация для педагогов по формированию финансовой грамотности «С чего начать?»

- Финансовая грамотность детей. Поговорим о деньгах

- С чего начать самообразование, чтобы повысить финансовую грамотность

- Как стать финансовым экспертом-самоучкой

- Финансовая грамотность для начинающих: практическое руководство

- Пять ресурсов для запуска собственной программы повышения финансовой грамотности

- Как изучать финансы без финансовой подготовки

- TRiO Pathways to Success — Financial Literacy

- ресурсов и загружаемых материалов для повышения финансовой грамотности

- Финансовая грамотность — Руководство по личным финансам

- Что такое финансовая грамотность?

- Как управлять своими деньгами

- Финансовая грамотность и основы личных финансов

- Кредитный или дебетовый?

- Сохранение

- Долг

- Кредитные рейтинги

- Ответственное использование кредита

- Студенческие ссуды

- Недвижимость

- Выкупа и короткие продажи

- Финансы для бизнеса

- Стартапы и малый бизнес

- Венчурный капитал

- Выход на пенсию

- Аннуитеты и пенсия

- Начало работы

- Взгляд в будущее

Страница не найдена — Интернет журнал о бизнесе, финансах и недвижимости

Финансы

Доброго времени суток, уважаемые читатели журнала! Сегодня я подробно расскажу, что будет с рублем

Инвестиции

Здравствуйте, дорогие читатели «Biznesmenam.com»! Сегодня мы расскажем, куда вложить деньги в 2021 году, чтобы

Здравствуйте, уважаемые читатели «Biznesmenam. com»! В этой статье вы узнаете, куда выгодно вложить деньги, чтобы

com»! В этой статье вы узнаете, куда выгодно вложить деньги, чтобы

Бизнес

Приветствуем читателей «Biznesmenam.com»! Речь в этой статье пойдет о ликвидации ООО, а именно, как закрыть

Финансы

Здравствуйте, уважаемые читатели Biznesmenam.com! Сегодня мы расскажем, чем заняться, чтобы заработать денег и на чем

Недвижимость

Здравствуйте, уважаемые читатели “Biznesmenam. com”! В этой статье мы поговорим про ипотеку для молодой семьи, для

com”! В этой статье мы поговорим про ипотеку для молодой семьи, для

Значение финансовой грамотности и с чего начать обучение

Как показывает статистика, до 30% семейного дохода уходит на питание, по 9-10% на транспорт, сезонную одежду, оплату коммунальных услуг. Оставшиеся деньги судорожно распределяются между оплатой за обучение, отдыхом, лекарственными средствами. Отложить средства на крупную покупку среднестатистической семье удается не в каждом месяце. Больше половины всех российских семей живут в долг. О том, что такое финансовая грамотность с чего начать ее изучение знают совсем немногие.

А она способна значительно улучшить данную статистику. Обучение финансовой грамотности населения и другие программы в данном направлении только запускаются банками и государственными органами, а знают о них далеко не все. Но, чтобы научиться финансовой грамотности, не обязательно участвовать в социальной программе, можно улучшать жизнь самостоятельно прямо сейчас.

Знания в финансах: их жизненная роль

Если взять все деньги мира и поровну распределить между жителями планеты, то через несколько месяцев, лет, пятилеток прежде бедный снова вернется к низкому уровню жизни, а прежде богатый – станет еще успешнее.

Почему так происходит? Деньги не только любят счет, но и умеют сотрудничать с вами, даже работать на вас! Об этом знают люди, знакомые с финансовой культурой и грамотностью, поэтому полученные средства они могут приумножать. Незнание правил управления денежными потоками становится следствием того, что деньги утекают «как вода».

Получить знания в области личных финансов можно на любом жизненном этапе. Если вы в серьез задумались над своей финансовой грамотностью, но не знаете, с чего начать, начните с малого, с планирования. Успешно управлять денежными потоками целой организации сложно, если не справляешься даже с собственным кошельком. Поэтому очередное денежное поступление нужно сразу распределять на несколько кучек по степени важности, а траты (особенно незапланированные) фиксировать в специальной таблице или приложении на смартфоне.

Когда начинать учиться

Учиться никогда не поздно, а тем более работе с деньгами. Поэтому повышать уровень финансовой грамотности нужно прямо сейчас. Не останавливаться на одной прочитанной книге или прослушанном тренинге, а постоянно находить интересную для себя информацию в экономической сфере.

Самостоятельный поиск интересующей информации позволит повысить уровень знаний. Рекомендованные книги не всегда увлекательны и понятны, тренинги платны. А вот мониторинг Интернета в поисках ответа на вопрос даст много полезной информации по повышению финансовой грамотности. Хотя в этом случае придется фильтровать «информационный мусор», он все равно самый занимательный, можно даже найти задания и упражнения по финансовой грамотности.

Про судьбу будущего поколения также нужно задуматься и давать основы финансовой грамотности с самого детства. На карманных (честно заработанных) доходах нужно показывать ребенку:

- как правильно вести бухгалтерию доходов и расходов;

- возможность выбора покупки на одну и ту же сумму;

- важность благотворительности в размере 10% от имеющегося дохода.

Ребенок должен знать, что жизнь построена на рыночных отношениях, всему в мире есть цена и поэтому нужна финансовая грамотность. Но при этом ему важно помнить о человеческих ценностях. Когда эти два фактора находятся в равновесии, в семье вырастает успешная и толерантная личность.

От теории к практике

Мгновенного результата не бывает, и знания в области финансов не есть внезапное озарение. Развивать и повышать личный уровень денежной культуры можно всю жизнь, но всегда нужно с чего-то начинать.

Первый шаг – осознание того, что деньги действительно могут приносить еще больше денег; ознакомление с несколькими такими способами. Помочь могут друзья, коллеги, специальная литература или даже случайно попавшаяся на глаза статья в социальной сети.

Второй шаг – преодоление страха. На самом деле, некоторые люди владеют нужными знаниями и даже знают других людей, которые применяли эти знания на практике. Но они боятся. Боятся прогореть, боятся ответственности, бюрократии, государственных органов, неодобрения родственников.

Третий шаг – применение имеющихся знаний на практике и повышение финансовой культуры на основе личного опыта. Когда человек видит эффект от своих новых действий, то в голове возникают свои логические цепочки и новаторские мысли.

Не останавливайтесь на достигнутом! Занимайтесь повышением финансовой грамотности, изучайте новости экономики, инвестируйте в стартапы, интересуйтесь ситуацией на рынке недвижимости. Возможность приумножить свое состояние приходит неожиданно.

Распространенные ошибки при управлении личным бюджетом

Вопрос «как повысить финансовую грамотность» напрямую связан с возможными ошибками в управлении денежными потоками, а точнее, с их предотвращением. Здесь выделено три самых распространенных ошибки, которые легко избежать.

- Кредиты. Отсутствие финансовой культуры вгоняет людей в кредиты, когда ежедневные покупки происходят за счет заемных средств. Такой способ жизни – только накопление долгов и от него нужно уходить.

Есть «хорошие» кредиты, например, ипотека. С годами стоимость жилплощади повышается, поэтому заем оправдан. А вот кредит на машину – невыгодное дело. Часто автомобиль изнашивается быстрее, чем за него выплачен процент банку.

- Отсутствие цели. Откладывая деньги, нужно знать, на что ты их потратишь. Пустое собирательство не даст возможности собрать какую-то сумму. А отговорка «на черный день», в конце концов, принесет вам этот черный день.

- Планируйте дорогие покупки, они не должны быть импульсивными. Например, не нужно тратить отложенные на бизнес деньги на ювелирные украшения. Даже в качестве подарка, затраты на дорогое украшение нужно запланировать.

Напоследок видео о том, что действительно только отсутствие основ финансовой грамотности является причиной безденежья человека. Все остальное отговорки.

Все остальное отговорки.

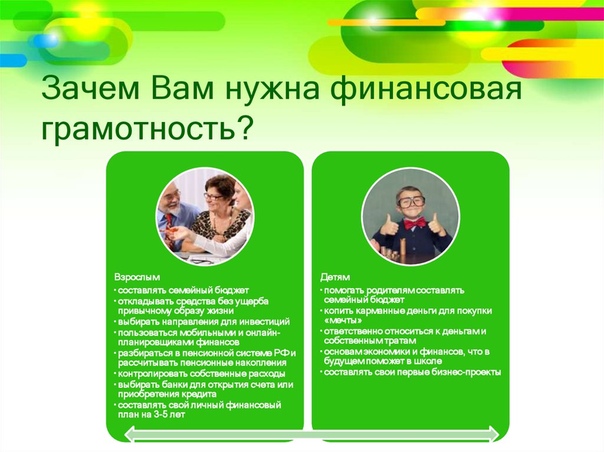

ЗАЧЕМ НУЖНА РЕБЕНКУ ФИНАНСОВАЯ ГРАМОТНОСТЬ?

«Если хочешь быть богатым,

нужно быть финансово грамотным.»

Роберт Кийосаки

Родители, воспитывая своего ребенка, стараются дать ему всё самое лучшее. Они отдают его на различные кружки, учат вежливости, манерам и многому другому, но большинство совсем безответственно подходят к такому важному вопросу, как финансовая грамотность. Для того, чтобы ребенок в будущем жил комфортной, обеспеченной жизнью, родители должны объяснить своим детям следующие вопросы про деньги:

1. Что такое деньги

2. Где их взять

3. Как ими правильно распоряжаться

Если у ребенка не сформировать правильное представление о деньгах, то у него появится собственное, зачастую неверное мнение. Дети должны осознавать, что денежные средства зарабатываются собственным трудом.

Дети должны осознавать, что денежные средства зарабатываются собственным трудом.

Финансовая грамотность – это особое качество человека, которое формируется с самого малого возраста и показывает умение самостоятельно зарабатывать деньги и грамотно ими управлять.

Кредитная зависимость и потеря денег в финансовых пирамидах – это результаты полного отсутствия финансовой грамотности. Важно объяснить ребенку, что неправильное обращение с деньгами может привести к разорению. Ребёнку нужно помочь в освоении финансовой грамотности, но не делать все за него.

Ребенок, с детства знающий цену деньгам и способы их заработка с большой вероятностью во взрослой жизни станет успешным человеком.

Когда следует начинать обучение детей обращению с деньгами?

Хорошо, когда обучение детей финансовой грамотности начинается с самого малого возраста. Обучение обращению с деньгами лучше всего начать с пятилетнего возраста, так как с этого момента ребенок готов начать изучать нечто новое.

В период от 5 до 7 лет необходимо ввести ребенку понятие труда. Малыш должен начать понимать, что доход – это результат трудовой деятельности. Ребенку нужно знать о том, какой профессией занимаются его родители. Перед чадом важно делиться успехами своей карьеры.

Когда ребенок пойдёт в школу, он уже должен уметь совершат покупки. Местом для обучения может послужить школьная столовая, так как в ней можно наглядно показать, как выглядят деньги, процесс их размена и момент выдачи сдачи.

В период от 7 до 9 лет следует научить покупкам в крупных магазинах. Ребенку необходимо наглядно ввести такое понятие, как «Чек». Надо дать ему денег чуть больше, чем нужно и отправить в магазин за какой-нибудь покупкой, но с условием, чтобы он обязательно принёс чек. Благоприятным исходом будет то, если ребенок принесет товар и правильную сдачу. В итоге сдачу, в качестве вознаграждения, можно отдать ребенку.

В период с 9 до 17 лет важно научить понятию «карманные деньги».

Их можно давать раз месяц или две недели, главное регулярно. У ребенка должно сформироваться финансовое планирование. В том случае, если он потратит деньги раньше времени, то нельзя давать новую сумму, так как это полностью разрушит обучение.

На каждом этапе обучения родители обязаны осуществлять контроль. Если ребенок ошибся, то агрессия – это невыход. Напротив, надо помогать, но и делать все за него тоже не стоит, так как у него должна развиться самостоятельность принятия решений.

Объясните ребенку, что такое деньги и откуда они появляются

Родителям с самого раннего возраста необходимо на четких и правильных примерах объяснить своим детям что такое деньги и откуда они берутся.

Инструкция, которой следует придерживаться, чтобы ребенок понял, что такое деньги:

- для начала детям нужно показать монетки и купюры, чтобы он внимательно их рассмотрел. Пока он знакомится с ними, необходимо разъяснить ему, что за деньги в магазинах покупаются товары;

- когда родитель покупает малышу игрушку, можно вложить ребенку в руку купюры, чтобы он на кассе сам оплатил покупку.

Таким образом он поймет, что за вещи надо платить;

Таким образом он поймет, что за вещи надо платить; - ребенку нужно приобрести и небольшую копилку и складывать в неё монеты, так он не только поймет цену денег, но и научится их хранить и экономить;

- чтобы ребенок понял откуда у родителей берутся деньги, ему нужно чаще рассказывать о своей работе. Говорить о том, чем вы там занимаетесь, какую пользу приносите и какие имеете успехи. Важно поставить акцент на том, что за проделанный труд, вы получаете определенную сумму денег. Когда ребенок немного повзрослеет необходимо познакомить его с кредитными картами и показать процедуру снятия наличных при помощи банкомата;

- никогда не нужно использовать деньги в качестве поощрения. Если так делать, то у ребенка возникнет неправильное представление о деньгах, и он с большой вероятностью вырастет финансово неграмотным, так как для него денежные средства будут не наградой за труд, а инструментом для манипулирования людьми;

- чтобы ребенок на самом деле понял, что такое деньги и как они ценны в семье, необходимо все показать ему на примере.

Допустим, у него сломалась игрушка. Не надо сразу бежать в магазин и покупать новую. Пусть он поймёт, что деньги не безграничны и зарабатываются трудом.

Допустим, у него сломалась игрушка. Не надо сразу бежать в магазин и покупать новую. Пусть он поймёт, что деньги не безграничны и зарабатываются трудом.

Объясните ребенку, как формируется стоимость товаров

Очень важно объяснить ребенку, что абсолютно любой товар имеет свою стоимость и откуда она берется. Дети просто обязаны знать ответы на следующие два вопроса:

1. Что такое стоимость товара?

2. Как формируется стоимость товара?

Ответить на первый вопрос можно следующими способами:

- самый просто способ, который подойдет очень маленьким детям –сыграть в продавца и покупателя. Нужно дома сделать имитацию настоящего магазина с разными вещами. Ребенку необходимо дат либо настоящие деньги, либо имитированные из бумаги или картона. Если ребенок захочет взять с «прилавка» какую-нибудь вещь, то он должен будет «заплатить».

Важно, назначить на товары разные цены, чтобы ребенок понимал, что, чем лучше товар, тем большая у него стоимость.

- брать ребенка с собой по магазинам и показывать ему на ценники. Так малыш наглядно увидит, что на разные товары различная цена. В какой-то момент у него возникнет логичный вопрос «Почему одни товары дороже других?», тут-то и нужно ему объяснить то, как формируется цена товара.

Объяснить детям формированием цены можно следующим способом

- самый простой пример – это снова сходить с ребенком в магазин и купить какой-нибудь дешевый продукт и такой же продукт только значительно дороже. Перед покупкой, необходимо обязательно показать ребенку ценники и сказать, что один товар намного дешевле второго. Дома ребенок должен продегустировать два товара;

- когда он осознает, что дорогой продукт намного вкуснее, следует ему объяснить, что товар намного вкуснее, потому что он имеет большую цену. Необходимо рассказать ему о том, что вкуснее и лучше он, потому что произведен из более качественных компонентов и его создавали более квалифицированные специалисты.

Так ребенок поймёт не только условия формирования цены, но и то, что количество денег зависит от качества труда.

Так ребенок поймёт не только условия формирования цены, но и то, что количество денег зависит от качества труда.

Правила карманных денег

Перед выдачей ребенку карманных денег необходимо взять во внимание следующие моменты:

- Выдачу карманных денег лучше всего начинать с того момента, как ребенок стал учеником первого класса. Достигнув этого возраста дети уже готовы хранить деньги и управлять ими.

- Нельзя давать сразу большое количество денег. Необходимо давать небольшое количество средств, чтобы ребенок подумал и смог распорядиться ими рационально. По мере взросления, можно повышать суммы, но главное – обговорить расходы. Важно донести до него информацию, что деньги, которые вы ему даете – это не просто способ купить себе игрушку/лимонад/билет в кино, а возможность самостоятельно оплатить интернет, телефон и проезд в транспорте.

- Необходимо составить план срока выдачи карманных денег, а также познакомить ребенка с понятием «бюджет».

Правила, которых надо придерживаться при выдаче карманных денег:

- Выдача денег должна быть регулярной, так как, если неграмотно подойти к этой проблеме, то и ребенок вырастет финансово неграмотным.

- Ребёнок должен чётко осознать, почему и для чего родители выдают ему денежные средства.

- Наказывать детей за какие-либо проступки отменой карманных денег строго запрещено.

- Если в подростковом возрасте ребенок начал самостоятельно зарабатывать на какой-нибудь простенькой работе – это нормально. Подросток понял, что деньги даются только за качественный труд и поэтому устроился на работу, а значит он уже владеет отличной финансовой грамотностью. В этом случае нельзя переставать давать ему карманные деньги, так как теперь они их заслуживает еще больше.

- Если планируется какое-нибудь изменение в правилах выдачи денежных средств, то его в обязательном порядке нужно согласовать со своим ребенком.

Допустим, в определенном месяце не получается дать нужную сумму, тогда нужно максимально четко объяснить ему проблему, чтобы он с детства понимал важность денежных средств.

Допустим, в определенном месяце не получается дать нужную сумму, тогда нужно максимально четко объяснить ему проблему, чтобы он с детства понимал важность денежных средств.

Карманные деньги – это способ развить в детях рациональное расходование собственных денежных средств.

Как научить детей планировать финансы и экономить

Дети — это зеркало мамы и папы, поэтому в плане экономии и планирования финансов они стараются подражать родителям. Если родители сами не умеют правильно планировать финансы, то и ребенок вырастет финансово неграмотным человеком.

Рекомендации

Существует несколько специальных рекомендаций, которых нужно обязательно придерживаться, чтобы ребенок научился планировать финансы и правильно экономить.

- Не нужно навязывать своим детям, что взятие кредитов — это очень плохо.

Безусловно, набирание огромного количества долгов ни к чему хорошему не приводит, но если брать кредит с умом и четким планом его выплаты, то исход будет благоприятным. Нужно рассказать ребенку, что брать много кредитов — опасно, но стоит и упомянуть ему о положительных аспектах взятия денежных средств в долг. Бизнес и инвестирование зачастую не просто начать без начальных вложений.

Безусловно, набирание огромного количества долгов ни к чему хорошему не приводит, но если брать кредит с умом и четким планом его выплаты, то исход будет благоприятным. Нужно рассказать ребенку, что брать много кредитов — опасно, но стоит и упомянуть ему о положительных аспектах взятия денежных средств в долг. Бизнес и инвестирование зачастую не просто начать без начальных вложений. - Надо внести в голову детей информацию, что оплата долгов раз в месяц по кредитной карте это действие, которое очень важно выполнять. Родители должны научить, что необходимо обязательно хранить некоторое количество денежных средств на непредвиденные обстоятельства. Ребенок обязан понимать, что в жизни неожиданно может произойти какое-либо событие, которое потребует использование определенного количества денежных средств. Детям нужно рассказать о том, что покупка дорогостоящих товаров – это не всегда правильное решение.

- Для более качественного освоения урока важно давать ребенку карманные деньги.

Если у детей будет свой бюджет, то они научатся его правильно планировать и экономить. Ошибка, которую допускают многие родители – это выдают денежные средства за хорошее поведение и забирают за плохое. В голове ребенка должна выстроиться чёткая схема, что деньги выдаются только за качественный труд.

Если у детей будет свой бюджет, то они научатся его правильно планировать и экономить. Ошибка, которую допускают многие родители – это выдают денежные средства за хорошее поведение и забирают за плохое. В голове ребенка должна выстроиться чёткая схема, что деньги выдаются только за качественный труд.

Ребенок должен с самого раннего детства понимать цену деньгам.

Как научить детей контролировать финансы

Важно с детства научить ребенка контролировать свои расходы. Каждый взрослый понимает, что чем меньше денег, тем бережнее к ним отношение – эта установка обязательно должна находиться в голове ребенка.

С того момента, как дети получают в распоряжение карманные деньги, важно начать все показывать на своем примере, ведь, если ребенок неуправляемо и необдуманно тратит много денег – то это, в

первую очередь, ошибка родителей.

Правила, которых нужно придерживаться, чтобы ребенок научился контролировать свои финансы:

- Детей необходимо брать с собой в магазины.

Перед отправлением, важно рассказать ребенку о том, какое количество денег берется с собой и о покупках, которые нужно совершить. В магазине, детей важно ознакомить с ценами на товары и показать сравнение со стоимостью в других аналогичных заведениях. Можно попросить дитя, чтобы он проанализировал и сам решил в каком магазине наиболее низкие цены на подобные товары.

Перед отправлением, важно рассказать ребенку о том, какое количество денег берется с собой и о покупках, которые нужно совершить. В магазине, детей важно ознакомить с ценами на товары и показать сравнение со стоимостью в других аналогичных заведениях. Можно попросить дитя, чтобы он проанализировал и сам решил в каком магазине наиболее низкие цены на подобные товары. - Нужно рассказать ребенку о положительных аспектах накопления денежных средств. Важно объяснить ему о стабильности и регулярности вкладов.

- Лучше всего составлять планирование бюджета вместе со своим ребенком. Всё необходимо показывать на примерах, допустим продемонстрировать, что простое выключение за собой света ведет к некоторой экономии бюджета. Деньгами, которые он сэкономит, можно наградить ребенка.

- Для того чтобы дети более качественно и правильно контролировали свои расходы можно предложить вести им собственный журнал расходов, в котором они будут отмечать все покупки. Ребенка можно мотивировать тем, чтобы предложить ему вести такой журнал вместе.

- Важно сообщить детям о том, что информация о личных расходах –это вещь строго конфиденциальная, поэтому её не стоит сообщать своим друзьям, знакомым.

Клуб победителей конкурса «Лидеры России» будет учить школьников финансовой грамотности | 15.11.19

Участники клуба «Эльбрус», объединяющего победителей конкурса управленцев «Лидеры России», запустили проект «Финансовая грамотность для школьников», в рамках которого планируется организовать 50 пилотных уроков в школах по всей стране. Об этом сообщила журналистам в пятницу пресс-служба автономной некоммерческой организации (АНО) «Россия — страна возможностей».

«В рамках проекта победители и финалисты конкурса «Лидеры России» рассказывают подросткам про формирование денежного потока, инвестиции в будущее, кредитную зависимость, личные накопления и траектории будущей жизни с помощью финансов. Школьники и лидеры в режиме реального времени обсуждают современные приложения для смартфонов по учету личного бюджета, просматривают игровые ролики по финансовой грамотности и вместе проектируют бюджет в блокноте-планировщике», — отметили в пресс-службе.

Как отметил автор проекта, победитель конкурса «Лидеры России» Олег Демиденко, люди часто попадаются на уловки мошенников, бывают впутаны в различные финансовые пирамиды или берут кредиты в микрофинансовых организациях. «Базовые знания о финансовой грамотности позволяют планировать, эффективно сберегать и даже накапливать свой бюджет. Зачастую вместо того, чтобы взять дорогостоящий кредит, можно регулярно откладывать небольшие суммы, чтобы достичь своих финансовых целей. Основная цель проекта — привить интерес школьникам к финансовой грамотности, чтобы впоследствии дети могли самостоятельно изучать эту тему», — уточнил Демиденко, который провел первый урок финансовой грамотности в столичной школе.

По его мнению, в последнее время теме финансовой грамотности уделяется большое внимание, появились программы при поддержке Центрального банка России и Министерства финансов РФ. «Мы также готовили несколько детских фестивалей по финансовой грамотности. Но тем не менее, мне кажется, что системной работы в школах еще нет и, наверное, нужно подумать об этом. С финансовой грамотностью можно начать знакомиться с начальных классов», — подчеркнул автор проекта.

С финансовой грамотностью можно начать знакомиться с начальных классов», — подчеркнул автор проекта.

О конкурсе

О создании клуба «Эльбрус» было объявлено в 2018 году во время восхождения победителей первого конкурса на одноименную гору.

Первый конкурс «Лидеры России» стартовал в октябре 2017 года, заявки на участие в нем подали почти 200 тыс. человек. Победителями тогда стали 103 человека. Второй конкурс «Лидеры России» начался 10 октября 2018 года, более 227 тыс. человек подали заявки для регистрации. Конкурс стал международным, заявки на участие пришли из 68 стран, в финал вышли 300 человек, из которых 104 стали победителями. 4 октября начался прием заявок на участие в третьем конкурсе «Лидеры России».

Конкурс «Лидеры России» является флагманским проектом платформы «Россия — страна возможностей». Она была запущена на Всемирном фестивале молодежи и студентов в Сочи в октябре 2017 года по инициативе президента РФ. Платформа объединяет различные образовательные, кадровые и социальные проекты, способствующие самореализации граждан и продвижению общественных инициатив. В мае 2018 года для развития платформы была создана автономная некоммерческая организация, носящая такое же название.

В мае 2018 года для развития платформы была создана автономная некоммерческая организация, носящая такое же название.

Консультация для педагогов по формированию финансовой грамотности «С чего начать?»

Консультация для педагогов по формированию финансовой грамотности «С чего начать?»

«Если хочешь быть богатым, нужно быть финансово грамотным» Роберт Кийосаки

Родители, воспитывая своего ребенка, стараются дать ему все самое лучшее. Они отдают его на различные кружки, учат вежливости, манерам и многому другому, но большинство совсем безответственно подходят к такому важному вопросу, как финансовая грамотность. Для того, чтобы ребенок в будущем жил комфортной, обеспеченной жизнью, им необходимо объяснить следующие вопросы про деньги:

Что такое деньги?

Где их взять?

Как ими правильно распоряжаться?

Если у ребенка не сформировать правильное представление о деньгах, то у него появится собственное, зачастую неверное мнение. Дети должны осознавать, что денежные средства зарабатываются собственным трудом.

Дети должны осознавать, что денежные средства зарабатываются собственным трудом.

Финансовая грамотность – это особое качество человека, которое формируется с самого малого возраста и показывает умение самостоятельно зарабатывать деньги и грамотно ими управлять.

Ребенок с детства, знающий цену деньгам и способы их заработка с большой вероятностью во взрослой жизни станет успешным человеком.

Когда следует начинать обучение детей обращению с деньгами?

Хорошо, когда обучение детей финансовой грамотности начинается с самого малого возраста. Обучение обращению с деньгами лучше всего начать с пятилетнего возраста, так как с этого момента ребенок готов начать изучать нечто новое.

В период от 5 до 7 лет необходимо ввести понятие труда. Малыш должен начать понимать, что доход – это результат трудовой деятельности. Ребенку нужно знать о том, какой профессией занимаются люди его родители.

В период от 7 – 9 лет следует научить покупкам в крупных магазинах. Ребенку необходимо наглядно ввести такое понятие, как «Чек». Надо дать ему денег чуть больше, чем нужно и отправить в магазин за какой – нибудь покупкой, но с условием, чтобы он обязательно принес чек. Благоприятным исходом будет то, если ребенок принесет товар и правильную сдачу. В итоге сдачу в качестве вознаграждения можно отдать ребенку.

Ребенку необходимо наглядно ввести такое понятие, как «Чек». Надо дать ему денег чуть больше, чем нужно и отправить в магазин за какой – нибудь покупкой, но с условием, чтобы он обязательно принес чек. Благоприятным исходом будет то, если ребенок принесет товар и правильную сдачу. В итоге сдачу в качестве вознаграждения можно отдать ребенку.

На каждом этапе обучения следует осуществлять контроль. Если ребенок ошибся, то агрессия – это не выход. Напротив, надо помогать, но и делать все за него не стоит, так как у него должна развиваться самостоятельность принятия решений.

Инструкция, которой следует придерживаться, чтобы ребенок понял, что такое деньги:

Для начала детям нужно показать монетки и купюры, чтобы он внимательно их рассмотрел. Пока он знакомится с ними, необходимо разъяснить ему, что за деньги в магазинах покупают товары;

Когда родитель покупает малышу игрушку, можно вложить ребенку в руку купюры, чтобы он на кассе сам оплатил покупку.

Таким образом, он поймет, что за вещи надо платить;

Таким образом, он поймет, что за вещи надо платить;Ребенку нужно приобрести небольшую копилку и складывать в неё монеты, так он не только поймет цену денег, но и научится их хранить и экономить;

Чтобы ребенок понял, откуда у родителей берутся деньги, ему нужно чаще рассказывать о своей работе. Говорить о том, чес вы там занимаетесь, какую пользу приносите и какие имеете успехи. Важно поставить акцент на том, что за проделанный труд вы получаете определенную сумму денег. Когда ребенок немного повзрослеет необходимо познакомить его с кредитными картами и показать процедуру снятия наличных с помощью банкомата;

Никогда не нужно использовать деньги в качестве поощрения. Если так делать, то у ребенка возникнет неправильное представление о деньгах и, он с большой вероятностью вырастит финансово неграмотным, так как для него денежные средства будут не наградой за труд, а инструментом для манипуляции людьми;

Чтобы ребенок на самом деле понял, что такое деньги и как они ценны в семье, необходимо все показать ему на примере.

Допустим, у него сломалась игрушка. Не надо сразу бежать в магазин и покупать новую. Пусть он поймет, что деньги не безграничны и зарабатываются трудом.

Допустим, у него сломалась игрушка. Не надо сразу бежать в магазин и покупать новую. Пусть он поймет, что деньги не безграничны и зарабатываются трудом.

Следует объяснить ребенку, как формируется стоимость товара. Очень важно объяснить ребенку, что абсолютно любой товар имеет свою стоимость и откуда берется. Дети должны знать ответы на следующие два вопроса:

Ответить на первый вопрос можно следующими способами:

Самый простой способ, который подойдет очень маленьким детям – сыграть в продавца и покупателя. Нужно дома сделать имитацию настоящего магазина с реальными вещами. Ребенку необходимо дать либо настоящие деньги, либо имитированные из бумаги или картона. Если ребенок захочет взять с «прилавка» какую-нибудь вещь, то он должен будет «заплатить».

Важно, назначить на товары разные цены, чтобы ребенок понимал, что, чем лучше товар, тем большая у него стоимость.

Брать ребенка с собой по магазинам и показывать ему на ценники.

Так малыш наглядно увидит, что на разные товары различная цена. В какой то момент у него возникнет логичный вопрос : «Почему одни товары дороже других?» , тут-то и нужно ему объяснить то, как формируется цена.

Так малыш наглядно увидит, что на разные товары различная цена. В какой то момент у него возникнет логичный вопрос : «Почему одни товары дороже других?» , тут-то и нужно ему объяснить то, как формируется цена.

Объяснить детям формирование цены можно следующим образом:

Самый простой пример – это снова сходить с ребенком в магазин и купить какой – нибудь дешевый продукт и такой же продукт, только значительно дороже. Перед покупкой необходимо обязательно показать ребенку ценники и сказать, что один товар намного дешевле. Дома ребенок должен продегустировать два товара;

Когда он осознает, что дорогой намного вкуснее, следует ему объяснить, что товар намного вкуснее потому, что он имеет большую цену. Рассказать ему о том, что вкуснее и лучше он потому, что произведен из более качественных компонентов и его создавали квалифицированные специалисты. Так ребенок поймет не только условия формирования цен, но и то, что количество денег зависит от качества труда.

Как научить детей планировать финансы и экономить?

Дети- это зеркало мамы и папы, поэтому в плане экономии и планирования финансов они стараются подражать родителям. Если родители сами не умеют правильно планировать финансы, то и ребенок вырастет финансово неграмотным человеком.

Существует несколько специальных рекомендаций, которых нужно обязательно придерживаться, чтобы ребенок научился планировать финансы и правильно экономить.

Не нужно навязывать детям, что взятие кредитов – это плохо. Безусловно, набирание огромного количества долгов ни к чему хорошему не приводит, но если брать кредит с умом и четким планом его выплаты, то исход будет благоприятным. Нужно рассказать ребенку, что брать много кредитов – опасно, но стоит и упомянуть ему о положительных аспектах взятия денежных средств в долг. Бизнес и инвестирование зачастую не просто начать без начальных вложений.

Надо внести в голову детей информацию, что оплата долгов раз в месяц по кредитной карте это действие, которое очень важно выполнять.

Родители должны научить, что необходимо обязательно хранить некоторое количество денежных средств на непредвиденные обстоятельства. Ребенок обязан понимать, что в жизни неожиданно может произойти какое – либо событие, которое потребует использование определенного количества денежных средств. Детям нужно рассказать о том, что покупка дорогостоящих товаров – это не всегда правильное решение.

Родители должны научить, что необходимо обязательно хранить некоторое количество денежных средств на непредвиденные обстоятельства. Ребенок обязан понимать, что в жизни неожиданно может произойти какое – либо событие, которое потребует использование определенного количества денежных средств. Детям нужно рассказать о том, что покупка дорогостоящих товаров – это не всегда правильное решение.Для более качественного освоения урока важно давать ребенку карманные деньги. Если у детей будет свой бюджет, то они научатся его правильно планировать и экономить. Ошибка, которую допускают многие родители – это выдают денежные средства за хорошее поведение и забирают за плохое. В голове ребенка должна выстроиться четкая схема, что деньги выдаются только за качественный труд.

Ребенок должен с самого раннего детства понимать цену деньгам.

Как научить детей контролировать финансы. Важно с детства научить ребенка контролировать свои расходы. Каждый взрослый понимает, что чем меньше денег, тем бережнее к ним отношение – эта установка обязательно должна находиться в голове у ребенка.

Каждый взрослый понимает, что чем меньше денег, тем бережнее к ним отношение – эта установка обязательно должна находиться в голове у ребенка.

С того момента, как дети получают в распоряжение карманные деньги, важно начать все показать на своем примере, ведь, если ребенок неуправляемо и необдуманно тратит много денег – то это, в первую очередь ошибка родителей.

Правила, которых нужно придерживаться, чтобы ребенок научился контролировать свои финансы:

Детей необходимо брать с собой в магазины. Перед отправлением важно рассказать ребенку о том, какое количество денег берется с собой и о покупках, которые нужно совершить. В магазине детей важно ознакомить с ценами на товары и показать сравнение стоимостью в других аналогичных заведениях. Можно попросить ребенка, что бы он проанализировал и сам решил в каком магазине наиболее низкие цены на подобные товары.

Нужно рассказать ребенка о положительных аспектах накопление денежных средств.

Важно объяснить ему о стабильности и регулярности вкладов.

Важно объяснить ему о стабильности и регулярности вкладов.Лучше всего составлять планирование бюджета вместе со своим ребенком. Все необходимо показывать на примерах, допустим, продемонстрировать, что простое выключение за собой света ведет к некоторой экономии бюджета. Деньгами, которые он сэкономить можно, наградить ребенка.

Для того, чтобы дети более качественно и правильно контролировали свои расходы можно предложить вести им собственный журнал расходов, в котором они будут отмечать все покупки. Ребенка можно мотивировать тем, чтобы предложить ему вести такой журнал вместе.

Важно сообщить детям о том, что информация о личных расходах – это вещь строго конфиденциальная, поэтому её не стоит сообщать своим друзьям, знакомым и одноклассникам.

Формирование образа денег в сознании детей

Многие маленькие дети не знают, что такое деньги, но они уже улавливают этого понятия. Это слово и все, что с ним связано, довольно рано становится для ребенка привлекательным и интересным. Он пытается понять слово «деньги», слыша его в разных конспектах. Почему если деньги есть, то и кукла тоже есть? А если денег нет, то мама сердится и говорит : «Не приставай! У нас на это нет денег!» и тогда допроситься у нее невозможно.

Он пытается понять слово «деньги», слыша его в разных конспектах. Почему если деньги есть, то и кукла тоже есть? А если денег нет, то мама сердится и говорит : «Не приставай! У нас на это нет денег!» и тогда допроситься у нее невозможно.

Почему взрослые все время дают какие – то неяркие и не интересные бумажки в магазине, а тётя за прилавком выдает сладости? Или почему, когда мама или папа приносят в дом какую – то зарплату, появляются новые туфли или платье? Ребенок недоумевает и пытается понять эти странные связи и закономерности. Слово «деньги» становится для ребенка символом чего то важного, того, чем оперируют взрослые и что дает «игрушки». По мере взросления ребенок начинает понимать значение слова «деньги» более точно.

Деньги – средство обмена ( подразумевается прежде всего блага, которые можно получить, купить за деньги)

Конечно, потребительская позиция налицо, но и шаг вперед сделан – понятие «деньги» стало более абстрактным, универсальным. Ребенок с таким представлением, скорей всего, хорошо понимает, что в разных государствах деньги различаются, но выполняют сходную позицию.

На практике вы можете наблюдать, что многие дети имеют склонность к постоянному обмену – игрушками, книгами, картинками и т.д. само по себе это является признаком достижения определенной ступени малыша, нового уровня сравнений и аналогий и не должно быть поводом для беспокойства. Лучшей реакцией будет тактично и подробно узнать у ребенка, по каким критериям он провел обмен.

«Семейная культура денег»

«Семейная культура денег» бывает настолько сильна, что даже логически связные рассказы, специальное обучение, по сравнению с ней не могут оказать более сильного слияния на представление ребенка. Чаще всего дети чувствуют «жалость», «грусть», «злость», «власть», «боль», «обиду», «страх», испытывают желание поскорее избавиться от денежных бумажек в руках, считают, что «деньги руки жгут» или стремятся экономить «каждая копейка на учете» .

Кроме этого родители – пример для подражания. «Так делали в нашей семье» — сознательно или бессознательно этот образец диктует линию поведения. Деньги в жизни ребенка будут занимать то место, которое им отводили близкие люди.

Деньги в жизни ребенка будут занимать то место, которое им отводили близкие люди.

Итак, семейная культура денег может быть различной. Она выражается в следующем:

Что говорят друг другу члены семьи о деньгах;

Как члены семьи воспринимают деньги;

Как в семье принято тратить деньги;

Какие эмоции испытывают члены семьи при контакте с деньгами;

Каким способом склонны получать деньги;

Основы финансовой грамотности дошкольников

С чего начать?

Знакомить ребенка с основами финансовой грамотности можно уже с 5-6 лет, когда он научится считать и будет способен понимать какие – то более – менее серьезные вещи. К этому возрасту у вашего ребенка, наверняка, уже проснется большой интерес к такой удивительной «штуковине», как деньги, с помощью которой можно покупать в магазинах любые игрушки, сладости и гаджеты, и он сам захочет познакомиться с ней поближе, и узнать, что она собой представляет. Так что, стимул освоения финансовой азбуки у него, скорей всего, будет.

Так что, стимул освоения финансовой азбуки у него, скорей всего, будет.

Начать можно с теоретических основ и исторической информации. Расскажите ребенку о том, как появились первые деньги, и что человечество пользовалось ими далеко не всегда. В древние времена люди использовали «бартер» (натуральный обмен). Но поскольку это было невыгодно, со временем был изобретен универсальный товар – деньги, на которой стало возможно обменивать практически все, что угодно.

Далее можно рассказать малышу о том, откуда берутся деньги, каким образом их можно заработать честным путем, что в каждой стране существует своя валюта, что в России это рубли (покажите разные купюры), что существует так же мировая валюта (доллар, евро), которая используется в международных товарно – денежных отношениях.

Ему так же будет полезно узнать, что такое бюджет, банки, кредиты, но и электронные деньги. Не забудьте познакомить его и с тем, как именно ваша семья зарабатывает себе на жизнь.

В возрасте до 7 лет основы финансовой грамотности могут прививаться через базовые нравственные представления : о добре, зле, красивом, некрасивом, о плохом и хорошем. Основная задача – дать понятие о бережливом отношении к вещам, природным ресурсам, а затем и деньгам.

Основная задача – дать понятие о бережливом отношении к вещам, природным ресурсам, а затем и деньгам.

Центральная идея – бережливость, «я- бережливый ребенок».

Нравственные представления дошкольников в основном формируются на основе наглядных примеров и носят ритуальный характер. Дети не знают, почему тот или иной поступок хорош или плох, но знают, как именно они должны поступить («поделиться», «подарить», «положить в копилку» и т.д.). Дошкольнику можно сколько угодно говорить о нормах и правилах, но если слова не будут связаны с определенной последовательностью действий, — они окажутся бесполезными.

Отсюда правило : представления о нормах финансового поведения формируются на основе определенной последовательности поступков, умело демонстрируемых взрослыми. Бесконечные направления, назидания напоминают дождь, падающий на почву, в которую не брошены зерна.

Также с дошкольниками можно использовать игры, анализ поступков героев сказок, беседы, квесты.

Задачи, которые нужно решать:

Дать простые экономические знания;

Сформировать бережное и экономное отношение детей к деньгам;

Научить, как обращаться с деньгами: накапливать, тратить, вкладывать и т.

д.;

д.;\Развить познавательный интерес обучающихся к вопросам;

Определить разницу между «хочу» и «надо».

Примеры бесед с родителями:

Ваш ребенок ведет себя бережно?

Что Ваш ребенок знает о деньгах? Различает ли он различные монеты и банкноты?

Умеет ли Ваш ребенок сам расплачиваться в магазине наличными? Был ли такой опыт?

Ваш ребенок получает карманные деньги?

Ваш ребенок самостоятельно принимает решение на что потратить карманные деньги?

Вы поощряете своего ребенка деньгами? За что?

Обсуждаете ли Вы с ребенком финансовые вопросы?

Привлекаете ли Вы ребенка к составлению семейного бюджета?

Домашнее задание маме и папе

Побеседуйте со своим ребенком:

— Что такое деньги?

— Зачем нужны деньги?

— Откуда берутся деньги?

— Есть ли у тебя деньги?

— Как ты хочешь потратить свои деньги?

— Сколько тебе нужно денег?

Тематический план работы на 2019 – 2020 год.

Формы работы: деловые, сюжетно – ролевые игры, беседы с привлечением родителей, экскурсии.

Первая ступень обучения финансовой грамотности дошкольников

Что такое деньги? Какие они бывают? Чем похожи и чем отличаются друг от друга монеты. В чем разница между монетами и копейками?Как разложить крупные монеты на мелкие и наоборот.

Цель: Познакомить детей с понятием копейка и монета. Научить раскладывать крупные монеты на более мелкие и наоборот. Отработать навык устанавливать равенство между монетами.

«Деньги банкноты»

Зачем нужны бумажные деньги? Сходство и различие купюр. Как разложить крупные банкноты на мелкие или монеты.

Цель: Познакомить детей с понятием банкнота. Научить раскладывать крупные банкноты на более мелкие или на монеты.

«Функция денег»

Для чего нужны деньги? Как они появлялись и менялись во времени. Для чего нужны детям деньги и сколько?

Цель: Познакомить детей с историей появления денег. Сформировать у детей понимания денег. Понять разницу между жизнью с деньгами и без. Познакомить с функциями, которые выполняют деньги. Сформировать понимание того, что можно купить за деньги, а что нет.

Сформировать у детей понимания денег. Понять разницу между жизнью с деньгами и без. Познакомить с функциями, которые выполняют деньги. Сформировать понимание того, что можно купить за деньги, а что нет.

Игра «Денежное домино»

Развить у детей элементарное математическое представление, связанное с раскладывание крупных денег на более мелкие. Закрепить умение устанавливать равенства между монетами и купюрами.

«Профессии. Что это такое?»

Что такое профессии? Чем занимаются люди различных профессий.

Цель: Сформировать у ребенка понимание, что такое профессия. Нацучиться определять, чем занимается человек той или иной профессии. Познакомить детей с понятием : профессия, должность.

«Оплата труда»

Способы оплаты труда.

Цель: Познакомить детей с различными способами оплаты труда. Сформировать представление о факторах труда, влияющих на оплат труда.

«Семейный бюджет»

Экономические занятия в детском саду начинаются со средней группы : четырехлетние малыши узнают, откуда берутся разнообразные товары в магазинах. Дети узнают, что каждый товар имеет свою цену. Расширяется знание о профессиях, воспитывается уважение к трудящимся людям. Ребята знакомятся с понятием семейного бюджета, его составляющими : зарплата родителей, пенсии бабушки и дедушки, степендия старшей сестры или брата. Вводится понятие «потребности человека». Дошкольники получают начальное представление о рекламе – способе донести информацию о товаре до потребителя.

Виды экономических занятий в ДОУ.

Чтобы экономика стала для дошко

Финансовая грамотность детей. Поговорим о деньгах

Дети растут. И не успеем мы оглянуться, как они станут взрослыми. А вот станут ли они самостоятельными и благополучными в финансовом плане? Это вопрос. Если они будут владеть знаниями о деньгах, то скорее всего «ДА».

В настоящее время, вряд ли найдется ребенок дошкольного возраста, который не держал в руках монетку. Бесспорно, многие дети знают, что такое деньги. Но проблема в том, что они растут без навыков обращения с ними. А ведь кто-то должен преподать им науку правильного отношения к деньгам. К сожалению, наука денег, это та наука, которой взрослые в отношении с ребенком очень часто пренебрегают. То ли родители не чувствуют себя уверенно в разговоре о деньгах. Не знают, как и с чего начать говорить о них в силу возрастных особенностей ребенка. То ли не думают, что это важно. Но именно на родителях лежит ответственность — научить ребенка быть финансово грамотным. Почему? Да потому что только в семье можно получить столь бесценный опыт.

Попробуем разобраться, что означает для ребенка быть финансово грамотным?

Финансовая грамотность помогает понять, что мгновенное удовлетворение от быстрой покупки — ничто, по сравнению с эмоциями от достижения крупной цели.

Учить ребенка быть финансово грамотным, это значит:

- рассказывать, откуда берутся деньги, как попадают к нам в карманы, что они не приходят ниоткуда и не даются просто так;

- разъяснять, что деньги необходимы для того, чтобы что-то купить и не только;

- учить его понимать ценность денег, что к деньгам нужно относиться уважительно и бережно;

- учить экономить деньги;

- принимать решение — потратить деньги сейчас или сохранить их «на мечту»;

- распределять свои деньги, чтобы хватало на все необходимые нужды;

- учить контролировать свои желания, объяснять, что желания должны соизмеряться с возможностями, а потребности отличаются от просто «хочу»; и т.

п.

п.

Это только самая необходимая часть этой науки, которую необходимо преподать своим детям, для того, чтобы они росли в уверенности о своем финансовом состоянии.

Почему так важно учить ребенка финансовой грамотности?

На это есть несколько причин:

- чтобы он был меньше подвержен стрессу, связанному с деньгами;

- чтобы мог позволить себе жить самостоятельно, когда станет взрослым;

- и просто был финансово благополучным.

Когда нужно начинать учить ребенка финансовой грамотности?

Как бы абсурдно это не звучало, но именно дошкольный возраст является самым продуктивным в плане заложения таких индивидуально-психологических особенностей личности, как ответственность, бережливость, сила воли, которые так необходимы для становления финансово грамотного человека. Уже с младшего дошкольного возраста стоит начинать учить ребенка знаниям о деньгах. Именно в этом возрасте он знакомится с деньгами. А уже в пятилетнем возрасте у детей появляются финансовые привычки, поэтому задача родителей — учить его обращению с деньгами.

В дошкольном возрасте можно познакомить ребенка с самой концепцией денег – то есть, дать ребенку понимание «Что такое деньги?», «Где их взять?» и «Зачем нужны деньги?». Можно побеседовать с ними о значении различных монет и бумажных денег. Рассказать им о том, что деньги используются для того, чтобы покупать вещи. А расходы могут быть «умными» и «неумными», «полезными» и «бесполезными». Самым простым и доступным способом преподавания концепции денег для детей дошкольного возраста является игра в «Магазин». Но не только в игре, а и в реальной жизни дети также могут помочь с походом в продуктовый магазин и участвовать в принятии финансовых решений. В этом возрасте можно познакомить ребенка с понятием «копилка».

Как стоит разговаривать с ребенком о деньгах?

Обучение ребенка финансовой грамотности, это гораздо больше, чем один разговор. Здесь стоит прибегнуть к реальным жизненным ситуациям и примерам, которые помогут понять все на практике. Они будут учиться не только со слов, но и через свои действия. Вот несколько идей и возможностей, чтобы поговорить с ребенком о деньгах:

Вот несколько идей и возможностей, чтобы поговорить с ребенком о деньгах:

- Когда он получает подарок деньгами.

Например, от бабушек или дедушек, что происходит довольно часто. Родители могут помочь ребенку принять решение — потратить деньги сейчас, например, на сладости и «хотелки», или сохранить, отложить их для последующих покупок, например, велосипед, о котором он так мечтает.

- Когда взрослые пользуются банкоматом.

Некоторые дети думают, что банкомат — это волшебный ящик, который выдает деньги. Родителям нужно поговорить с детьми о том, что такое банкомат и как он работает.

Поход по магазинам — это идеальная возможность объяснить ему, что различные вещи стоят различные суммы. Можно даже попросить ребенка помочь сравнить цены и найти вариант подешевле.

- Оплата счетов и квитанций.

Это вероятно, не то, что обычно родители делают вместе с ребенком. Тем не менее, это хорошая возможность поговорить с ним о финансовых расходах в каждый месяц. Это также хорошая возможность для разговора с ребенком о различных способах экономии денег. Например, можно рассказать о том, что нужно выключать свет, когда в нем нет необходимости. Или открывать кран тоненькой струйкой, так как это приводит к экономии денег, которые можно потратить во время семейного отпуска.

Это также хорошая возможность для разговора с ребенком о различных способах экономии денег. Например, можно рассказать о том, что нужно выключать свет, когда в нем нет необходимости. Или открывать кран тоненькой струйкой, так как это приводит к экономии денег, которые можно потратить во время семейного отпуска.

Подводя итог, можно сказать следующее: начинать учить детей финансовой грамотности стоит как можно раньше, в каком бы возрасте они не были. Чем раньше они узнают эту науку, тем проще им будет принять эти знания в своей голове и использовать их в своей будущей жизни.

Финансового благополучия вам и вашим детям!

С чего начать самообразование, чтобы повысить финансовую грамотность

На чтение 2 мин. Просмотров 140 Обновлено

Финансовая грамотность дает возможность достичь благополучия в любой ситуации. Ее не преподают в школе, а самостоятельно далеко не каждый человек стремится ее изучить, а еще меньшему количеству людей удается добиться экспертности в этой сфере. Но если вы хотите научиться эффективно управлять деньгами и стать богатым — все же стоит это сделать.

Но если вы хотите научиться эффективно управлять деньгами и стать богатым — все же стоит это сделать.

Пошаговая инструкция, которая поможет успешно начать самообразование в сфере финансовой грамотности

Если вы хотите разбираться в деньгах, для начала нужно понять, зачем вам это необходимо. Если цель вас не слишком зажигает, вы сможете бросить это дело, так и не успев начать. Поэтому самый первый шаг — разобраться в своих желаниях и вдохновиться. Можно начинать с таких мотивирующих книг, как, к примеру, «Богатый папа, бедный папа» Роберта Кийосаки.

Когда вы хорошо зарядились мотивацией, знаете, чего хотите, и готовы активно к этому идти — самое время для практики. Вам необходимо именно действовать. Начните проявлять активность в той сфере, которая вас больше всего заинтересовала. Этот процесс вас увлечет, а также подскажет вам, на что и для чего нужно обратить внимание.

К примеру, если вы давно хотите иметь депозит в банке — самое время попробовать. Ваша задача — вложить хоть и не большую сумму на хранение. При этом начните детально изучать условия депозитов, детально разберитесь в том, какие банки надежнее, и на чем это основывается.

При этом начните детально изучать условия депозитов, детально разберитесь в том, какие банки надежнее, и на чем это основывается.

Возможно вам давно хочется начать свой бизнес. Вложите немного денег в сделку. Проведите ее от начала до конца. Проанализируйте, что и как получилось, какова финансовая сторона. Вы на практике увидите, какая получается разница между доходом и вложением. Теперь просчитайте, сколько вам нужно реализовать таких сделок, сколько на это придется потратить и что вы получите в результате. Изучите налоговое право, которое регламентирует деятельность в той или иной нише.

Постепенно разбирайтесь с инвестициями и темой недвижимости. Вам ничто не мешает не только читать книги, но и анализировать рынок. В сумме знаний и в последствии практики вы будете развивать финансовую грамотность и смекалку, что позволит вам получать желаемые результаты на высочайшем уровне.

financial-news24.ru

Как стать финансовым экспертом-самоучкой

Итак, вы хотите стать финансовым экспертом, но не знаете, с чего начать? Не бойтесь, у вас под рукой огромное количество информации, и начать работу легко. От учебника по личным финансам до углубленного анализа ценных бумаг — любой желающий может получить доступ к необходимым ресурсам.

От учебника по личным финансам до углубленного анализа ценных бумаг — любой желающий может получить доступ к необходимым ресурсам.

Ключевые выводы

- Разнообразные образовательные ресурсы доступны каждому, кто хочет узнать о финансах.

- Библиотеки, книжные магазины и онлайн-сайты являются источником тысяч книг на все мыслимые финансовые темы, но для начала неплохо бы начать с Самый богатый человек в Вавилоне .

- Университеты, а также Академия Investopedia предлагают бесплатные онлайн-курсы по множеству финансовых тем.

- Подписка на такие публикации, как Wall Street Journal или Barron’s, беседы со специалистами в области финансовых услуг и прохождение курсов в CFA Institute могут способствовать дальнейшему развитию вашего образования.

Прочтите финансовые темы

Библиотека, местный книжный магазин и несколько интернет-магазинов предлагают буквально тысячи книг на все мыслимые финансовые темы. От финансовой истории и злодеев с Уолл-стрит до анализа хедж-фондов и стратегий внутридневной торговли — есть книга (или 10) на каждую тему.

Для базового введения в разумные финансовые концепции вы не можете найти ничего лучше, чем Самый богатый человек в Вавилоне. Это крошечная книжка, написанная в незамысловатом стиле.В нем также легко понять мудрость веков.

После того, как вы рассмотрите это, знаменитая серия «… для чайников» дает представление обо всем, от составления бюджета до паевых инвестиционных фондов. Управление деньгами для чайников , Составление бюджета для чайников и Паевые инвестиционные фонды для чайников — это три названия, которые помогут вам расширить свои знания об основных концепциях.

К тому времени, когда вы прочтете эти четыре книги, вы, вероятно, определите конкретные предметы, о которых хотели бы узнать больше.Для таких запросов нет лучшего места для быстрого и легкого доступа к информации, чем онлайн. Investopedia и подобные сайты предоставляют доступ к огромному количеству информации, которая будет держать вас в напряжении на недели, если не месяцы, включая информационные бюллетени, которые будут держать вас в курсе ежедневно. Путешествия Investopedia особенно примечательны, так как они дают возможность всесторонне изучить широкий спектр тем.

Путешествия Investopedia особенно примечательны, так как они дают возможность всесторонне изучить широкий спектр тем.

Как стать финансовым экспертом-самоучкой

Google и другие поисковые системы позволяют вам подробно разбираться в конкретных темах, а многие компании взаимных фондов и фирмы, предоставляющие финансовые услуги, предлагают огромное количество бесплатной информации.Посещение их веб-сайтов может предложить все: от общего образования по широкому спектру продуктов до экономических прогнозов и экономических идей от профессиональных наблюдателей за рынком. Приложив совсем немного усилий, вы сможете находить комментарии ваших любимых экономистов, инвестиционных стратегов, управляющих портфелями или других экспертов и следить за ними.

Пройдите курс финансов

Существуют тысячи очных и онлайн-курсов, которые помогут вам узнать о финансах и инвестировании.Многие университеты предлагают бесплатные или платные онлайн-курсы, которые вы можете пройти в любое время. Мы создали Академию Investopedia в 2018 году, чтобы помочь людям научиться всему, от инвестирования, торговли и управления деньгами до личных финансов. Посмотрите это здесь и найдите подходящий курс для вас.

Мы создали Академию Investopedia в 2018 году, чтобы помочь людям научиться всему, от инвестирования, торговли и управления деньгами до личных финансов. Посмотрите это здесь и найдите подходящий курс для вас.

Снова ударил по книгам

После того, как вы изучили основы и захотите получить основательный обзор на более подробном уровне, отличным местом для начала станет The Wall Street Journal Guide to Understanding Money & Investing .Когда вы закончите с этим, ваша местная библиотека или книжный магазин будет содержать множество журналов, охватывающих как своевременные, так и общие темы финансовых услуг. Когда вы будете готовы узнать об акциях, Value Line станет отличным изданием, которое дает введение в то, как вы можете начать исследование и анализ акций. Даже если вы решите не проводить собственный анализ запасов, этот веб-сайт стоит посетить.

Некоторые библиотеки предоставляют доступ к Value Line бесплатно; если в вашей местной библиотеке нет, услуга доступна по подписке.

Если вы зашли так далеко, вы явно серьезно относитесь к своим усилиям. Пришло время сделать квест ежедневной привычкой. Подписка на The Wall Street Journal предоставит вам ежедневный обзор проблем, влияющих на глобальные бизнес-операции. WSJ также имеет отличный раздел «Деньги и инвестиции». Barron’s — еще одно прекрасное издание, которое читают многие профессионалы в сфере финансовых услуг. Есть много других высококачественных публикаций, посвященных различным аспектам мира финансовых услуг.Найдите тот, который соответствует вашим интересам, и прочтите его.

Поговорите со специалистами по финансовым услугам

Когда вы получите твердое представление о различных аспектах мира финансовых услуг, пора поговорить с экспертами. Профессионалы финансовых услуг зарабатывают на жизнь своим опытом и могут помочь вам узнать обо всем, от ипотеки и управления долгом до выхода на пенсию и планирования имущества. Некоторые из этих тем освещаются на семинарах, другие — на консультациях один на один. Вы даже можете подобрать кое-что, просто неформально поговорив. Поговорите с профессиональным финансовым консультантом, поговорите со своим банкиром, поговорите со своим бухгалтером и своим адвокатом. Затем слушайте и учитесь, пока они делятся своими знаниями.

Вы даже можете подобрать кое-что, просто неформально поговорив. Поговорите с профессиональным финансовым консультантом, поговорите со своим банкиром, поговорите со своим бухгалтером и своим адвокатом. Затем слушайте и учитесь, пока они делятся своими знаниями.

Готовы к большему?

Если вам нравится то, что вы видели и слышали, и вы готовы к большему, CFA Institute (некоммерческая организация, предлагающая «ряд образовательных и карьерных ресурсов, включая дипломированного финансового аналитика (CFA) и сертификат по оценке эффективности инвестиций (CIPM) «Обозначения») обеспечивает доступ к своей учебной программе.

Программа CFA является чрезвычайно уважаемой учебной программой, а программа CIPM «является единственным назначением в инвестиционной отрасли, посвященным анализу и представлению результатов инвестирования». Если статьи с такими заголовками, как «Оценка эффективности портфеля» В. Бейли, Томаса М. Ричардса и Дэвида Э. Тирни, и «Измерение эффективности инвестиций: оценка и представление результатов», Филип Лоутон и Тодд Янковски, ред. (Wiley 2009) Вас заинтересуют, у института CFA есть список литературы, который вам обязательно понравится.

(Wiley 2009) Вас заинтересуют, у института CFA есть список литературы, который вам обязательно понравится.

Развивающаяся промышленность

Сфера финансовых услуг постоянно развивается и меняется. В последние десятилетия наблюдается рост объединенных управляемых счетов, развитие биржевых фондов (ETF), развитие аннуитетов и застрахованных инвестиционных продуктов, а также множество других событий. Изменения являются нормальным явлением, поскольку отрасль приспосабливается к динамичным экономическим условиям и изменениям в том, чего хотят инвесторы и как они хотят использовать свои активы.

В этой среде всегда есть что-то новое, что нужно рассмотреть, что-то старое, к которому нужно вернуться, и что-то интересное, что уже за горизонтом.Идти в ногу с отраслью — важная часть жизни специалиста по финансовым услугам, и многим из этих экспертов требуется непрерывное образование, чтобы поддерживать свою квалификацию. Для эксперта-самоучки это означает, что у вас всегда будет возможность пополнить свои знания.

Финансовая грамотность для начинающих: практическое руководство

Лэйси Лэнгфорд, AFC®

Финансовая грамотность для начинающих очень важна.Необязательно быть ученым-ракетчиком, чтобы разбираться в деньгах. И вам не нужно быть финансовым экспертом, чтобы ощутить преимущества финансовых знаний.

Изучение основ денег может помочь вам избежать финансовых проблем, достичь своих целей и повысить качество жизни. Чем раньше вы начнете, тем скорее ощутите на себе преимущества.

Согласно Национальному исследованию финансовых возможностей [1] , проведенному Управлением по регулированию финансовой индустрии (FINRA) Фонд обучения инвесторов:

«Американцы демонстрируют относительно низкий уровень финансовой грамотности и испытывают трудности с применением навыков принятия финансовых решений в реальных жизненных ситуациях.”

Когда они задали участникам со всей страны пять основных вопросов по личным финансам, более 66% не смогли правильно ответить более чем на три вопроса.

Тот же опрос показывает, что более 46% людей не имеют достаточно денег, сэкономленных на чрезвычайные финансовые ситуации.

Где ты стоишь?

Вот как начать создавать руководство по финансовой грамотности для начинающих, чтобы начать развивать и улучшать свои знания о деньгах.

В этой статье

Компоненты финансовой грамотности

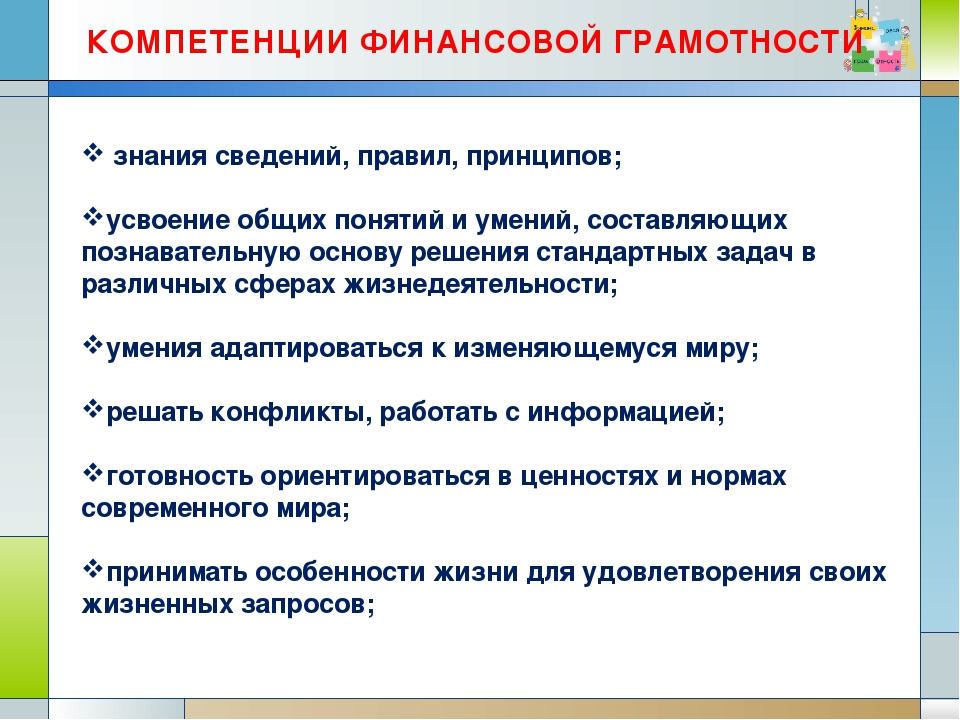

Финансовая грамотность — это ваши знания и понимание денег. Это ваша способность распознавать, понимать, объяснять и применять фундаментальные области личных финансов.

Грамотность в финансах также означает уверенность в себе и понимание ценности денег.

Каковы основные составляющие финансовой грамотности?

Изучение денег означает знание и выполнение повседневных операций по управлению деньгами, таких как своевременная оплата счетов, управление деньгами, которые вы зарабатываете, и сбережения на пенсию.

Это также понимание разницы между потребностью или желанием, например крышей над головой, и 20-й парой ботинок.

Некоторые из этих фундаментальных областей личных финансов включают:

Почему важна финансовая грамотность?

За деньги не счастье, но они могут сделать вашу жизнь менее напряженной и более увлекательной.

Когда у вас нет денег, даже самая маленькая проблема превращается в финансовый кризис.

С другой стороны, когда у вас есть деньги, повседневная жизнь не становится проблемой.

А когда возникают проблемы — потому что они будут — деньги делают их более управляемыми и менее дорогостоящими в решении. Вам нужно разбираться в деньгах, чтобы принимать разумные решения, которые помогут вам в жизни, а не повредят.

Великий блюз Би Би Кинг однажды сказал:

«В обучении прекрасно то, что никто не может отнять его у вас».

Изучение денег ничем не отличается. Как только вы их получите, вы сможете использовать эти знания с пользой для себя.

Чем объясняется гендерный разрыв в финансовой грамотности?

Согласно RAND American Life Panel [2] , гендерный разрыв в финансовой грамотности может быть вызван такими факторами, как:

- Образование

- Семейное положение

- Доход

Обращение за профессиональным финансовым советом — это способ сократить гендерный разрыв, когда речь идет о навыках финансовой грамотности. Финансовый тренер или консультант может дать вам финансовый совет, который поможет вам изучить и расширить свои финансовые возможности.

Финансовый тренер или консультант может дать вам финансовый совет, который поможет вам изучить и расширить свои финансовые возможности.

Преимущества финансовой грамотности

Самым важным преимуществом финансовой грамотности является финансовая безопасность.

Обладая образованием и опытом работы с деньгами, вы можете обеспечить свое финансовое будущее. Это дает вам финансовую свободу.

Финансовая свобода — это когда вы можете делать то, что хотите, где хотите и когда хотите, потому что у вас есть для этого деньги. Ваше понимание денег позволяет вам контролировать качество своей жизни. Это может помочь вам сэкономить и инвестировать свои заработки в накопление богатства.

Финансовое образование также может подготовить вас к таким возможностям, как налоговые декларации и наследование. Грамотность в финансах может помочь вам разработать такие вещи, как план непредвиденных финансовых поступлений или помочь вам в планировании выхода на пенсию.

Вот некоторые из преимуществ, которые может дать финансовое образование.

- Экстренная экономия

- Надлежащее страхование

- Уменьшение и погашение долга

- Пенсионные накопления

- Следите за возможностями

- Пенсионное планирование

- Достичь жизненных целей

- Помогите другим

Почему школы упускают из виду преимущества финансового образования?

Многие факторы влияют на то, почему финансовое образование не является приоритетом в школах.

Во-первых, финансовое образование в школах — это решение государства. Таким образом, отдельные штаты могут добавить в учебную программу финансовые знания.

Во-вторых, учителя могут не обладать квалификацией для преподавания финансовых концепций, поскольку для этого потребуется дополнительная подготовка или привлечение финансового специалиста.

В-третьих, финансовая грамотность не считается приоритетом. Управление личными финансами — еще одна тема, которую нужно добавить в школьную программу, поэтому ее часто откладывают на второй план.

Как развить финансовую грамотность?

Используйте все доступные ресурсы, чтобы научиться финансовому менеджменту и грамотности.

Предпочтительно сначала использовать бесплатные ресурсы, но есть и недорогие варианты. Вы хотите найти надежные источники для получения финансового образования.

Как финансовый тренер, один из моих любимых бесплатных ресурсов финансового образования был создан Федеральным резервным банком Далласа. Это называется «Создание богатства».

Building Wealth — это онлайн-курс и руководство, которое поможет с:

- Постановка цели

- Управление доходами

- Составление бюджета

- Экономия

- Инвестиции

- Строительный кредит

- Управление долгом

- Защита вашего богатства

Мне нравится, что он охватывает основные принципы, которые вы должны знать о деньгах, и позволяет вам учиться в удобном для вас темпе.

Вот дополнительные программы финансового образования, которые помогут вам учиться.

MyMoney.gov

MyMoney.gov — это программа, разработанная Комиссией по финансовой грамотности и образованию Министерства финансов США. У них есть уроки по пяти строительным блокам: зарабатывать, копить, инвестировать, защищать, занимать и тратить.

На странице инструментаMyMoney.gov есть калькуляторы, рабочие листы и контрольный список, которые также могут помочь вам в обучении.

Общественный колледж

Ваш местный общественный колледж или техническая школа, скорее всего, предлагает курсы повышения квалификации или повышения квалификации по личным финансам.

Национальный фонд финансового образования (NEFE)

В NEFE вы найдете информационный центр финансового образования [3] . Миссия NEFE — быть независимым «поборником» финансового образования. Они предлагают многочисленные курсы и руководства для молодежи, студентов колледжей и молодых людей.

По этой ссылке вы можете найти все образовательные инициативы NEFE.

Jump $ tart Информационная служба

В Информационной службе Jump $ tart вы можете найти онлайн-библиотеку ресурсов [4] , которая поможет вам узнать о личных финансах.

The Wallstreet Journal (WSJ)

Эту газету нужно было прочитать, когда я учился на бакалавриате в области финансов. Это может показаться ошеломляющим, если вы думаете о прочтении всей статьи, так что не стоит. Просто читайте статьи, которые вас интересуют.

Получение полной подписки на WSJ немного дорого, поэтому я рекомендую получить бесплатную пробную версию или онлайн-версию WSJ, чтобы снизить стоимость.

Любите свои деньги

Это онлайн-курс, разработанный профессорами университетов, чтобы помочь студентам колледжей овладеть навыками управления деньгами.

Журналы личных финансов

Журналы, такие как Money и Kiplinger’s Personal Finance, — отличный способ получить небольшое финансовое образование.

Книги по личным финансам

Вы можете использовать проверенные временем методы обучения и читать книги по личным финансам. Существует множество отличных книг по финансам, которые помогут вам узнать о деньгах.

Я рекомендую использовать публичную библиотеку, чтобы найти их по двум причинам:

- Потому что это сэкономит вам деньги

- Можно попробовать кучу разных книг

Таким образом, если вы начнете читать книгу и не сможете освоить их стиль преподавания личных финансов, вы сможете быстро перейти к новому, не имея денег из своего кармана.

Собственный блог

Изучите основы кредита, долга, сбережений, управления деньгами и многое другое в блоге Self.

Вот более полный список ресурсов от Self, которые помогут вам управлять своими деньгами.

Как финансовая грамотность влияет на человека?

Финансовая грамотность может заставить человека чувствовать себя хорошо или может заставить человека чувствовать себя плохо.

Отсутствие финансового образования может заставить человека усомниться в своих способностях управлять деньгами, что может привести к откладыванию важных финансовых решений.

Когда вы не уверены в своих финансовых знаниях, это может привести к неправильному финансовому выбору.

С другой стороны, если вы чувствуете себя финансово грамотным, это может помочь вам сделать правильный выбор с деньгами, что приведет к финансовой стабильности.

Последствия финансовой неграмотности

Финансовая неграмотность может отрицательно сказаться на вашей жизни и финансах. Отсутствие финансовых знаний может привести к принятию неверных финансовых решений, которые имеют долгосрочные последствия.

На скольких людей влияет цикл финансовой неграмотности?

Цикл финансовой неграмотности затрагивает миллионы американцев.

Согласно результатам национального теста на финансовую грамотность [5] Национального совета финансовых педагогов, средний балл на экзамене по финансовой грамотности составляет только 63,17% .

Они также обнаружили, что более 42% старшеклассников не могут пройти тест на финансовую грамотность.

Каковы наибольшие последствия финансовой неграмотности?

Наиболее значительными последствиями финансовой неграмотности являются долговой цикл, отсутствие чрезвычайных сбережений и отказ от инвестирования в будущее.

Без финансовой грамотности вы можете не оплачивать счета вовремя или экономить на непредвиденных обстоятельствах, что может вызвать общую финансовую нестабильность.

Финансовая неграмотность также может вызвать стресс, который может повлиять на ваше здоровье, отношения и ваше мышление. Так что последствия финансовой неграмотности весьма обширны.

Как можно смягчить последствия финансовой неграмотности?

Вы можете уменьшить негативное влияние финансовой неграмотности, обратившись к обучению финансовой грамотности.Прочтите финансовые книги, найдите ресурсы для личных финансов или поговорите со специалистом по финансам.

Получив знания, вы сможете повысить свою денежную грамотность, применяя на практике то, что вы узнали. Например, вы можете начать составлять бюджет и экономить деньги на чрезвычайные ситуации.

Шаги к финансовой грамотности

Получение знаний о деньгах не означает, что вы запомните кучу финансовых терминов и определений.

Финансовая грамотность — это знание, да, но в большей степени умение применять их.

Перед тем, как начать путь к финансовой грамотности, подумайте о темах личных финансов, которые вы хотите узнать.

Вам нужно знать, как создать свои чрезвычайные сбережения, бюджет или как инвестировать? Это будет хорошей отправной точкой для обучения.

Как развить финансовую грамотность?

- Примите правильное отношение к деньгам (будьте позитивны, забудьте о прошлых денежных ошибках)

- Установите цели в отношении того, что вы хотите узнать, и сделайте это своим намерением выучить

- Начните с того, что, как вы знаете, вам нужна помощь с

- Найдите места, где можно узнать о деньгах или пройти курсы финансовой грамотности

- Составьте план и выберите инструменты, ресурсы или метод, которые вы узнаете из

- Составьте расписание (занесите время обучения в свой календарь)

- Примите меры (примените свои знания, выплачивая долг, исправляя кредит или откладывая деньги на пенсию)

- Оцените свой прогресс (проанализируйте, что вы узнали, предпринятые действия, и составьте планы, чтобы узнать больше нового)

Как научить детей финансовой грамотности?

Чтобы научить детей понимать деньги, начните с основ и начните раньше. Вы также должны сделать уроки денег соответствующими возрасту. Фондовый рынок и инвестирование — это не урок, который нужно начинать с пятилетнего ребенка.

Вы также должны сделать уроки денег соответствующими возрасту. Фондовый рынок и инвестирование — это не урок, который нужно начинать с пятилетнего ребенка.

Вот несколько способов дать финансовое образование детям.

- Научите их нужды и желания

- Покажите им, как сэкономить

- Покажите им, как устроен бюджет и почему это важно.

- Научите их вовремя оплачивать счета

- Объясните, что такое кредитный отчет и как он может повлиять на кредитный рейтинг

- Позвольте им управлять своими деньгами и учиться на своих ошибках

Когда начинать развивать финансовую грамотность?

Чем раньше ты узнаешь о деньгах, тем лучше! Вы знаете поговорку «знание — сила»? Что ж, когда дело доходит до знаний о деньгах, это как нельзя более верно.

Чем больше вы узнаете, тем больше вы знаете, и чем больше вы знаете о деньгах, тем лучше вы будете.

Чем моложе вы начнете развивать свое денежное образование, тем быстрее вы обретете финансовую свободу. Изучение финансовых принципов молодыми также поможет вам избежать развития вредных привычек и дорогостоящих ошибок.

Изучение финансовых принципов молодыми также поможет вам избежать развития вредных привычек и дорогостоящих ошибок.

Даже если вы не начали путь финансового обучения рано, сейчас самое лучшее время. Есть китайская пословица, которая гласит:

«Лучшее время для посадки дерева было 20 лет назад.Второе лучшее время сейчас ».

Не позволяйте тому факту, что вы начинаете немного позже, чем вы хотели, утомляет вас. Просто начни.

Заключительные мысли

Если вы готовы учиться и развивать свою финансовую грамотность, вы можете это сделать. Есть ресурсы, которые помогут вам на каждом этапе пути. Независимо от вашего графика, уровня навыков, образования или финансового положения, есть инструменты и ресурсы, которые вы можете использовать, чтобы помочь. Первый и самый важный шаг к изучению денег — это начать.

Воспользуйтесь некоторыми из ресурсов и советов, перечисленных здесь, и начните. Через короткое время вы будете счастливы, что начали.

Источники

- «Национальное исследование финансовых возможностей» Фонда обучения инвесторов FINRA®