- Для применения вычета НДС нужно проверить контрагента

- Вести ГАРАНТа от 09 апреля 2018 г.

- Налоги и сборы, бухгалтерский учет

- Валютное регулирование и валютный контроль

- Таможенное право, внешнеэкономическая деятельность

- Закупки для государственных и муниципальных нужд

- Транспорт и связь

- Информация, реклама и СМИ

- Страховая деятельность

- Бюджетная система

- Жилые помещения и жилищно-коммунальное хозяйство

- Труд, трудоустройство, социальная защита, пенсии и компенсации

- Здравоохранение, образование, наука, культура, спорт и туризм

- Гражданский и арбитражный процесс, исполнительное производство

- Сельское хозяйство

- практические советы — Контур.Закупки — СКБ Контур

- Вопросы и ответы — www.garant29.ru

- ООО “Гарант Сервис” — Иваново — сайт, телефон, режим работы, адрес, телефон, отзывы, контакты

- Важные документы, новые книги в системе ГАРАНТ

- способы. цена, риски при ликвидации (закрытии). Альтернативное закрытие ООО с долгами

- причин для банковских гарантий и способы их получения

- Защита исковой силы гарантий свопа в свете Додда-Франка: что делать кредитору ?: White and Williams LLP

- Топ-10 ссуд поручителей — Сравните ставки по ссудам поручителей

- Уникальный гарантийный статут штата Кентукки — Stites & Harbison

- Следует ли лично гарантировать бизнес-ссуду?

- Что такое личная гарантия в сфере недвижимости?

- ОБЕСПЕЧЕНИЕ ФИНАНСОВ: Обсуждение и анализ руководством финансового состояния и результатов деятельности (форма 10-Q)

Для применения вычета НДС нужно проверить контрагента

Главная → Статьи → Для применения вычета НДС нужно проверить контрагента

Относится ли к обязанностям организаций, являющихся плательщиком НДС, проверять своих контрагентов на выполнение действий, направленных на возмещение НДС? Существует ли ответственность за невыполнение таких действий (бездействий)?

По общему правилу для применения налогоплательщиком вычета НДС по приобретенным на территории РФ товарам необходимо одновременное соблюдение следующих условий (п. 2 ст. 171, п. 1 ст. 172 НК РФ):

– товары предназначены для осуществления операций, облагаемых НДС;

– товары приняты к учету на основании надлежащим образом оформленных первичных документов;

– имеется надлежащим образом оформленный счет-фактура поставщика (либо иные документы в случаях, предусмотренных п.п. 3, 6-8 ст. 171 НК РФ) (п. 2 ст. 169 НК РФ).

Иных требований либо ограничений для получения права на налоговые вычеты НК РФ не содержит.

Из п. 2 определения Конституционного Суда РФ от 16.10.2003 № 329-О можно сделать вывод, что налогоплательщик не несет ответственность за действия всех организаций, участвующих в многостадийном процессе уплаты и перечисления налогов в бюджет. По смыслу положения, содержащегося в п. 7 ст. 3 НК РФ, в сфере налоговых отношений действует презумпция добросовестности. Правоприменительные органы не могут истолковывать понятие “добросовестные налогоплательщики” как возлагающее на налогоплательщиков дополнительные обязанности, не предусмотренные законодательством.

Схожим образом рассуждают и судьи ВАС РФ. Так, в п. 1 постановления Пленума ВАС РФ от 12.10.2006 № 53 (далее – Постановление № 53) указывается, что судебная практика разрешения налоговых споров исходит из презумпции добросовестности налогоплательщиков и иных участников правоотношений в сфере экономики.

Из перечисленных норм следует, что налоговое законодательство не связывает возможность возникновения у налогоплательщика права на применение налоговых вычетов по НДС с добросовестностью контрагентов, в частности не устанавливается обязанность запрашивать в государственных органах, банках и иных учреждениях сведения о своих контрагентах и субпоставщиках (смотрите определение ВАС РФ от 07.10.2009 № ВАС-12690/09 по делу № А08-6747/2008-1).

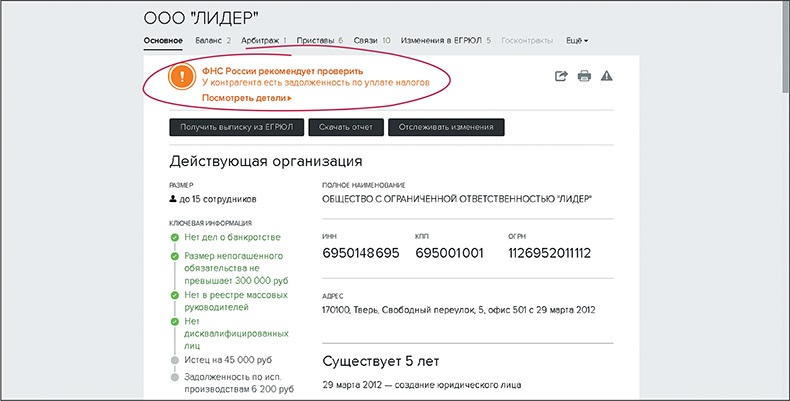

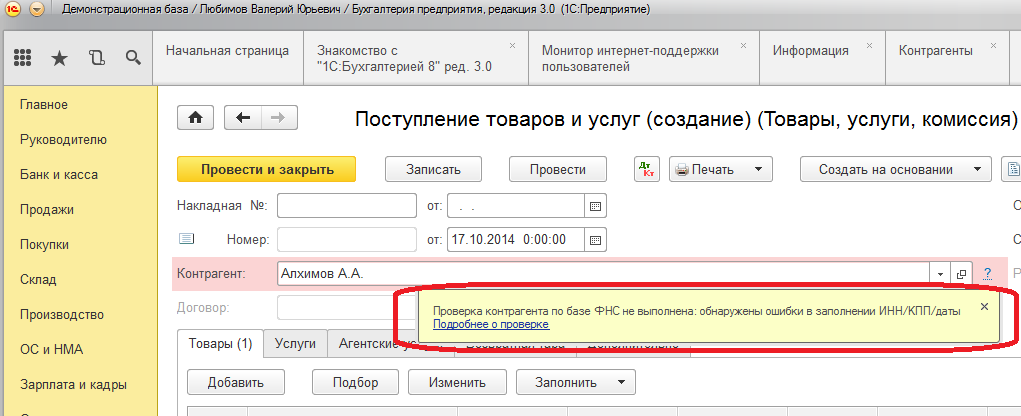

В то же время при проверках специалисты налоговых органов могут квалифицировать налоговый вычет как необоснованную налоговую выгоду и отказать налогоплательщику в его применении.

В п. 1 Постановления № 53 определяется понятие налоговой выгоды, под которой понимается уменьшение размера налоговой обязанности, в том числе путем уменьшения налоговой базы, получения налогового вычета.

Представление налогоплательщиком в налоговый орган всех надлежащим образом оформленных документов, предусмотренных законодательством о налогах и сборах, в целях получения налоговой выгоды является основанием для ее получения, если налоговым органом не доказано, что сведения, содержащиеся в этих документах, неполны, недостоверны и (или) противоречивы (смотрите также постановление Президиума ВАС РФ от 20. 04.2010 № 18162/09).

04.2010 № 18162/09).

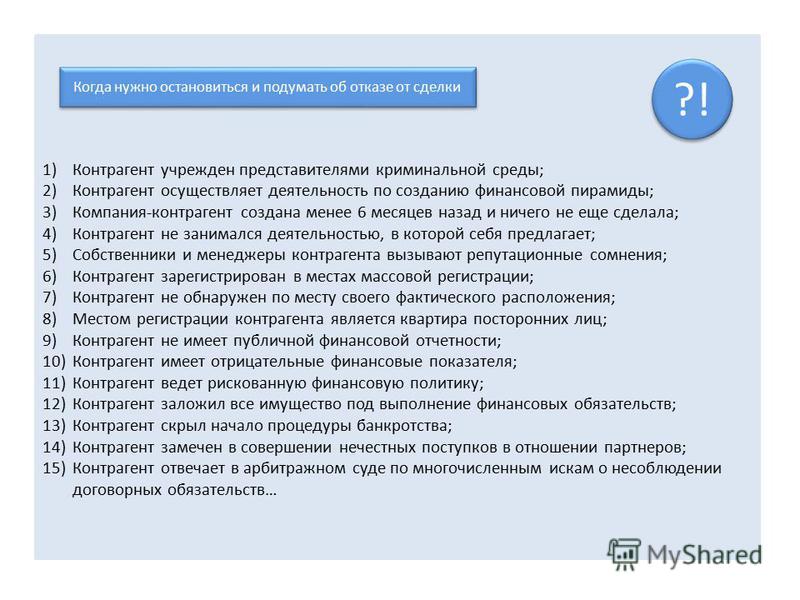

Однако налоговая выгода может быть признана необоснованной, если налоговым органом будет доказано, что налогоплательщик действовал без должной осмотрительности и осторожности и ему должно было быть известно о нарушениях, допущенных контрагентом, в частности, в силу отношений взаимозависимости или аффилированности налогоплательщика с контрагентом (п. 10 Постановления № 53).

Признание судом налоговой выгоды необоснованной влечет отказ в удовлетворении требований налогоплательщиков, связанных с ее получением (п. 11 Постановления № 53). Применительно к порядку исчисления НДС это означает отказ в вычете налога.

Сказанное подтверждается и разъяснениями уполномоченных органов.

Например, в письме ФНС России от 11.02.2010 № 3-7-07/84 указывается, что действия налоговых органов по отказу в возмещении НДС в случаях доказательства ими отсутствия должной осмотрительности и осторожности налогоплательщика в связях с контрагентами и представления документов, содержащих недостоверные сведения, являются правомерными.

Аналогичное мнение нашло отражение в постановлении Арбитражного суда Восточно-Сибирского округа от 17.02.2016 № Ф02-7856/15 по делу № А78-7466/2015. Судьи, в частности, отметили, что налоговый орган вправе отказать в возмещении НДС, если предъявленная к возмещению сумма не подтверждена надлежащими документами, содержащими достоверные сведения, сформировавшие вычеты хозяйственные операции нереальны либо совершены с контрагентами, не исполняющими налоговых обязанностей.

В свою очередь, в постановлении Арбитражного суда Дальневосточного округа от 07.08.2015 № Ф03-3074/15 по делу № А51-28470/2014 говорится, что, помимо формальных требований, установленных ст.ст. 171, 172 НК РФ, условием признания налоговой выгоды обоснованной являются реальность хозяйственной операции, а также проявление налогоплательщиком должной степени осмотрительности при выборе контрагента. Аналогичное мнение представлено в постановлениях ФАС Волго-Вятского округа от 20.03.2014 № Ф01-421/14 по делу № А43-12322/2013, Арбитражного суда Волго-Вятского округа от 18.03.2016 № Ф01-367/16 по делу № А43-7387/2015, Арбитражного суда Волго-Вятского округа от 25.08.2016 № Ф01-3317/16 по делу № А31-2356/2015, Арбитражного суда Волго-Вятского округа от 5.07.2016 № Ф01-2515/16 по делу № А29-3351/2015.

Аналогичное мнение представлено в постановлениях ФАС Волго-Вятского округа от 20.03.2014 № Ф01-421/14 по делу № А43-12322/2013, Арбитражного суда Волго-Вятского округа от 18.03.2016 № Ф01-367/16 по делу № А43-7387/2015, Арбитражного суда Волго-Вятского округа от 25.08.2016 № Ф01-3317/16 по делу № А31-2356/2015, Арбитражного суда Волго-Вятского округа от 5.07.2016 № Ф01-2515/16 по делу № А29-3351/2015.

Как указано в письме ФНС России от 24.07.2015 № ЕД-4-2/13005@ (далее – Письмо), налоговым законодательством РФ понятие “недобросовестность налогоплательщика” не определено. При этом необходимо учитывать, что обязанность по доказательству получения налогоплательщиком необоснованной налоговой выгоды возложена на налоговые органы (п. 2 Постановления № 53). Указанные доказательства базируются на основании фактов, установленных в ходе мероприятий налогового контроля, а также собранных доказательств по данным фактам.

Таким образом, каждое обстоятельство получения налогоплательщиком необоснованной налоговой выгоды носит индивидуальный характер и должно быть подтверждено в ходе налоговой проверки соответствующими доказательствами (смотрите также письма ФНС России от 23. 01.2013 № АС-4-2/710@, от 17.10.2012 № АС-4-2/17710, УФНС России по г. Москве от 08.11.2011 № 16-15/107610@). Смотрите дополнительно постановления АС Северо-Кавказского округа от 31.05.2016 № Ф08-3348/16 по делу № А15-3554/2015, Двенадцатого арбитражного апелляционного суда от 19.05.2016 № 12АП-3736/16, Пятнадцатого арбитражного апелляционного суда от 11.05.2016 № 15АП-5930/16, Восьмого арбитражного апелляционного суда от 09.02.2016 № 08АП-14454/15, Тринадцатого арбитражного апелляционного суда от 24.11.2015 № 13АП-23390/15.

01.2013 № АС-4-2/710@, от 17.10.2012 № АС-4-2/17710, УФНС России по г. Москве от 08.11.2011 № 16-15/107610@). Смотрите дополнительно постановления АС Северо-Кавказского округа от 31.05.2016 № Ф08-3348/16 по делу № А15-3554/2015, Двенадцатого арбитражного апелляционного суда от 19.05.2016 № 12АП-3736/16, Пятнадцатого арбитражного апелляционного суда от 11.05.2016 № 15АП-5930/16, Восьмого арбитражного апелляционного суда от 09.02.2016 № 08АП-14454/15, Тринадцатого арбитражного апелляционного суда от 24.11.2015 № 13АП-23390/15.

В то же время, учитывая заявительный характер налоговых вычетов, подтверждение правомерности их применения лежит на налогоплательщике. Данный вывод содержится в определении ВС РФ от 29.10.2014 № 308-КГ14-2792.

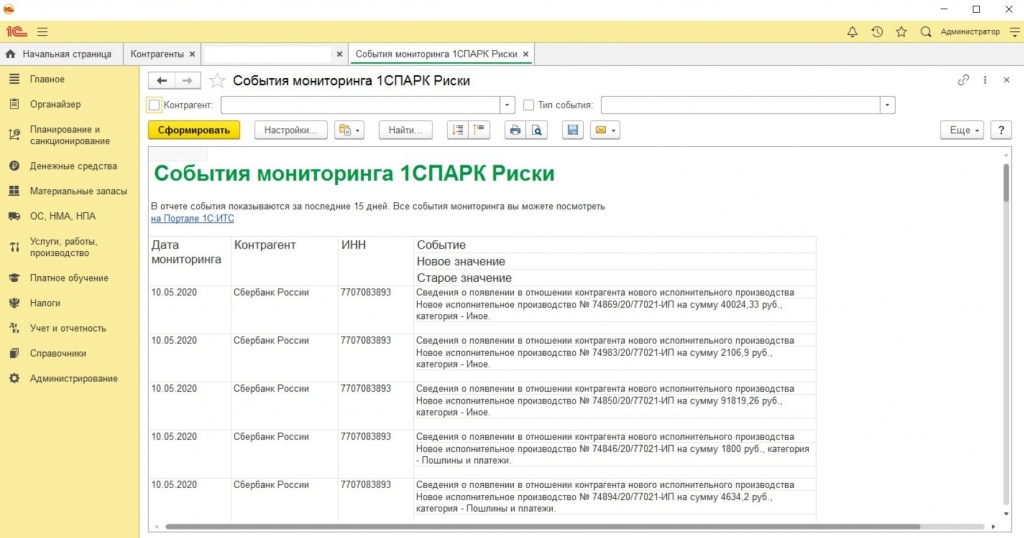

Следовательно, налогоплательщик, в свою очередь, также вправе представить доказательства, что им была проявлена должная осмотрительность.

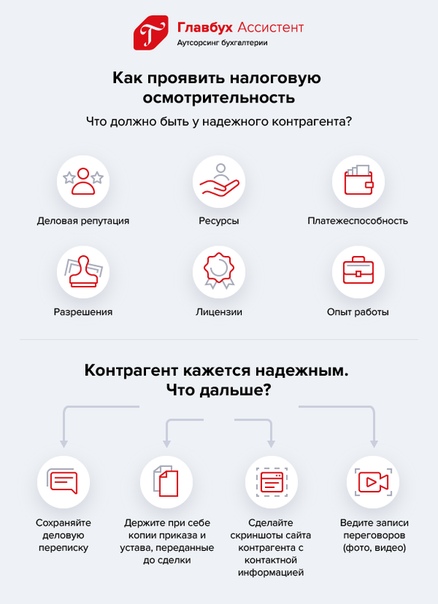

Минфин России в письме от 16.10.2015 № 03-02-07/1/59422 обратил внимание на то, каким образом может подтверждаться должная осмотрительность и осторожность налогоплательщика при выборе контрагента.

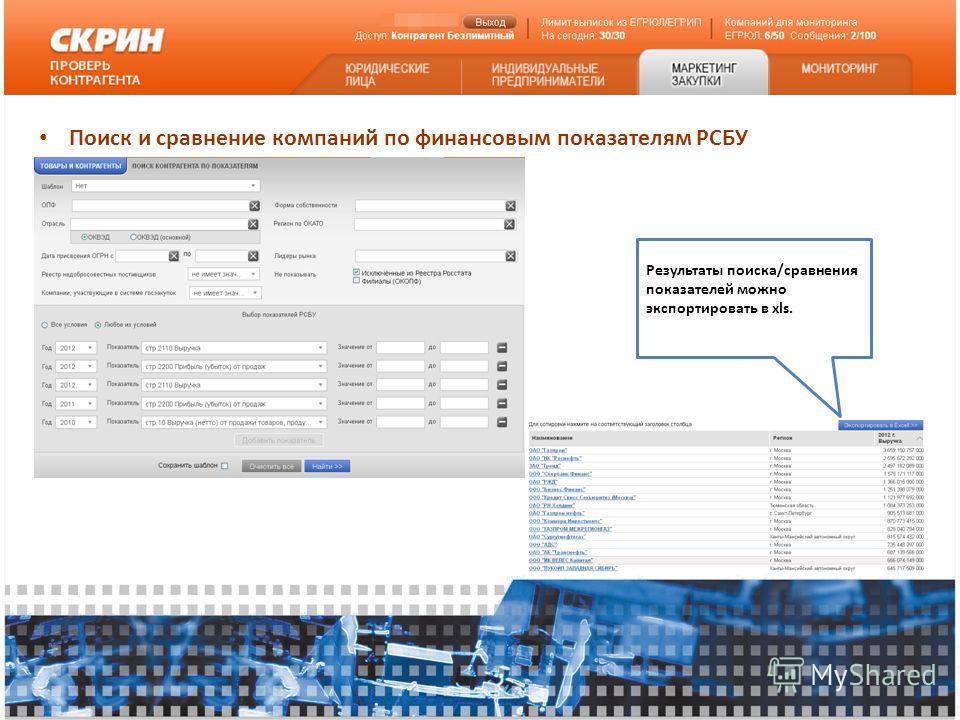

Так, для целей самостоятельной оценки рисков налогоплательщиками по результатам своей финансово-хозяйственной деятельности, в том числе оценки рисков при выборе контрагентов, могут учитываться утвержденные приказом ФНС России от 30.05.2007 № ММ-3-06/333@ общедоступные критерии самостоятельной оценки рисков для налогоплательщиков, используемые налоговыми органами в процессе отбора объектов для проведения выездных налоговых проверок (далее – Критерии).

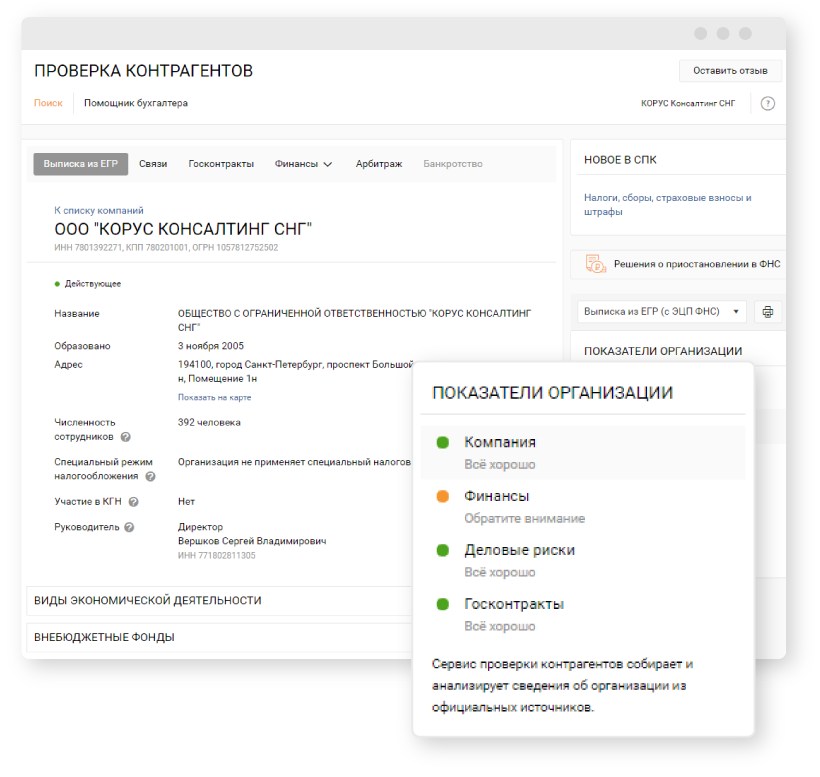

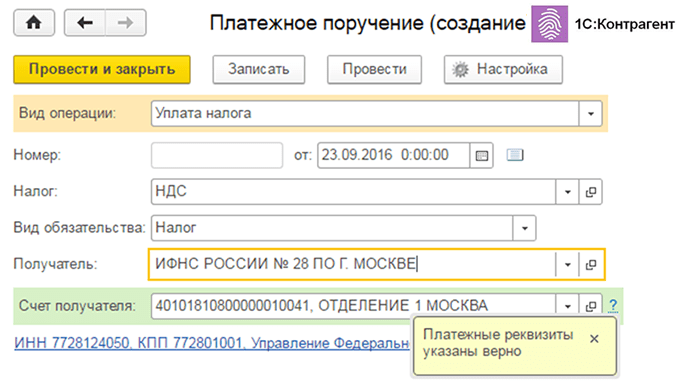

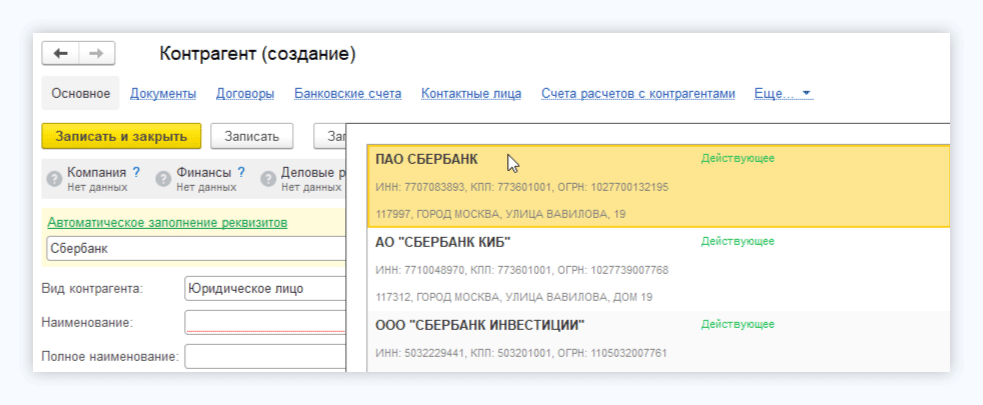

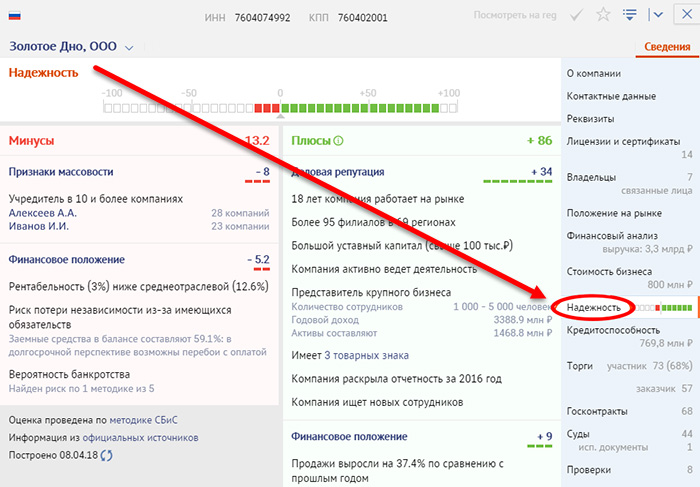

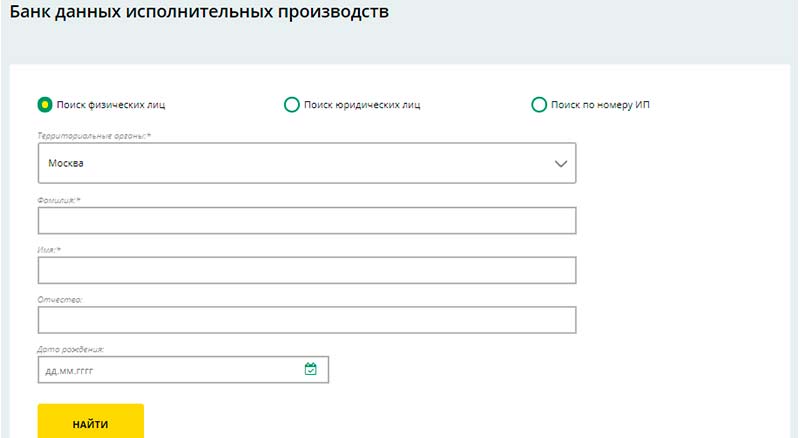

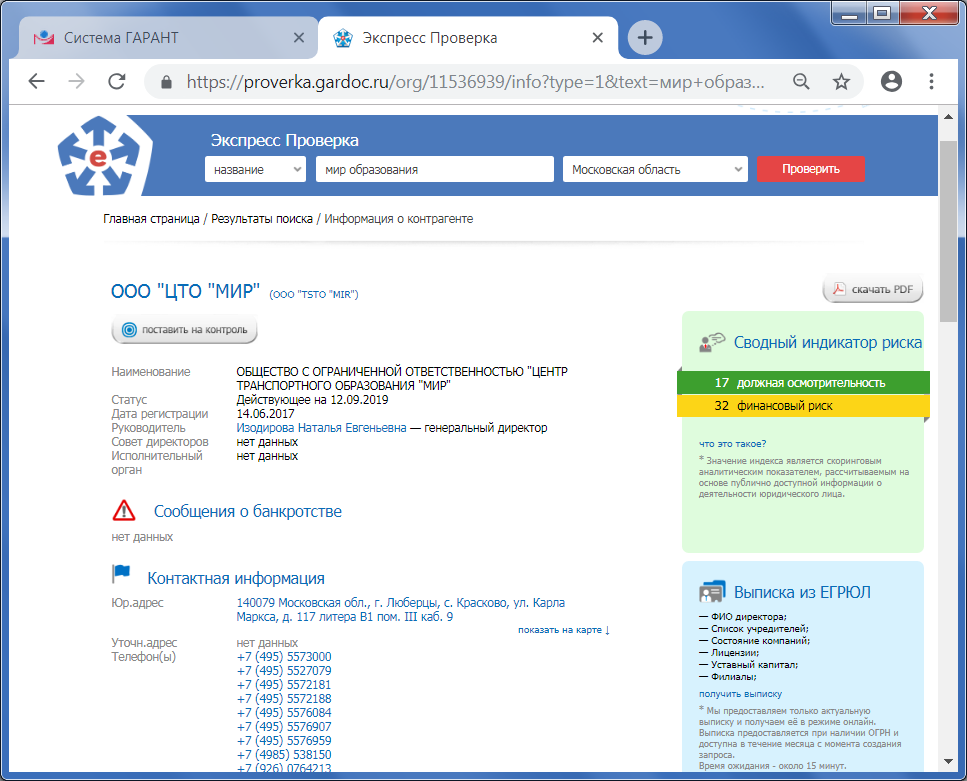

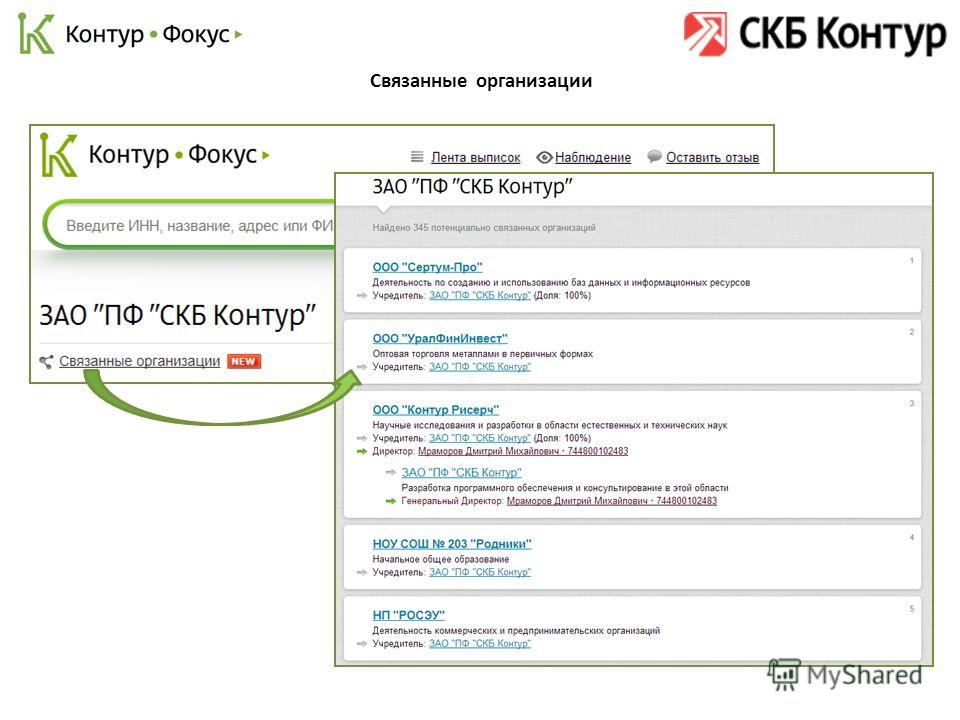

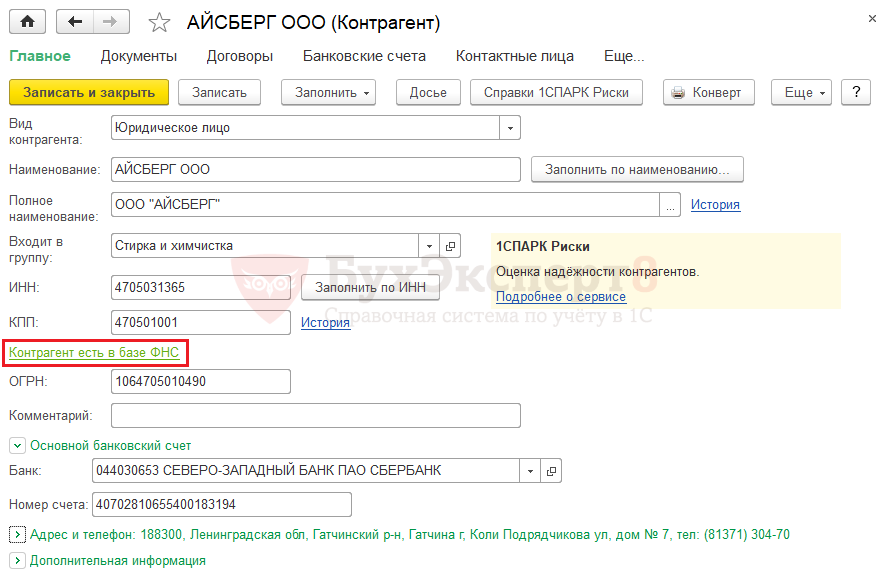

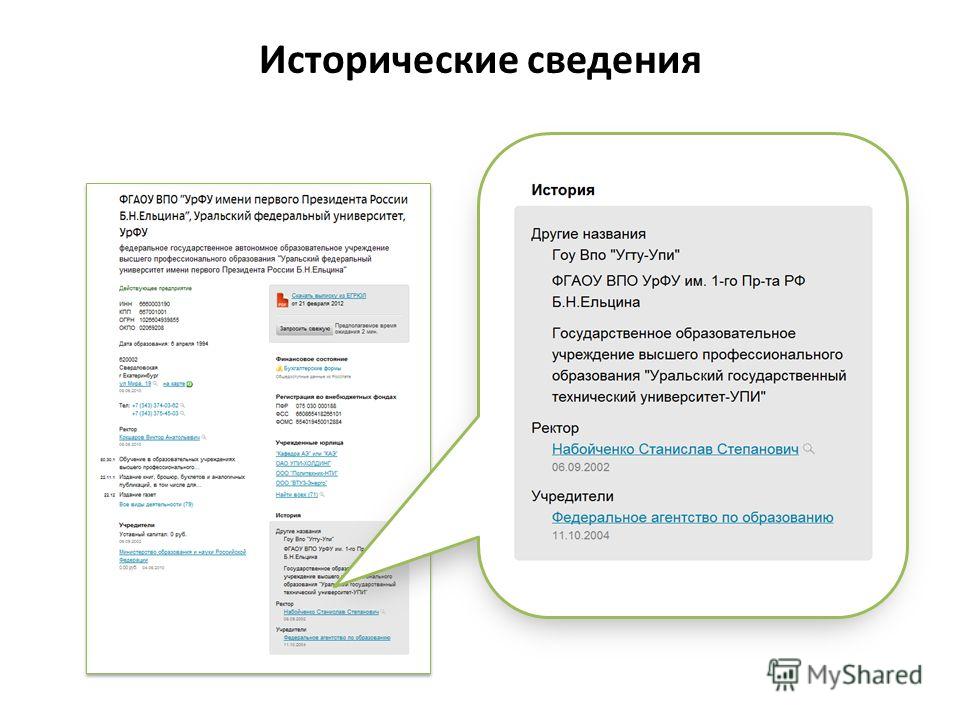

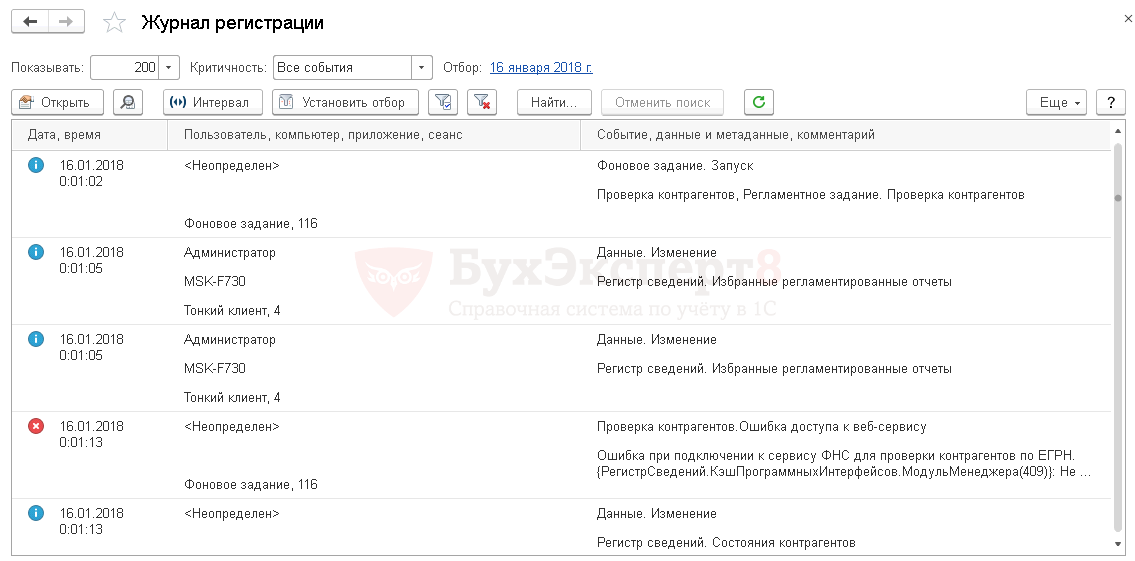

В соответствии с п. 12 Критериев при оценке налоговых рисков, которые могут быть связаны с характером взаимоотношений с некоторыми контрагентами, налогоплательщику рекомендуется исследовать определенные признаки, в частности отсутствие информации о госрегистрации контрагента в ЕГРЮЛ.

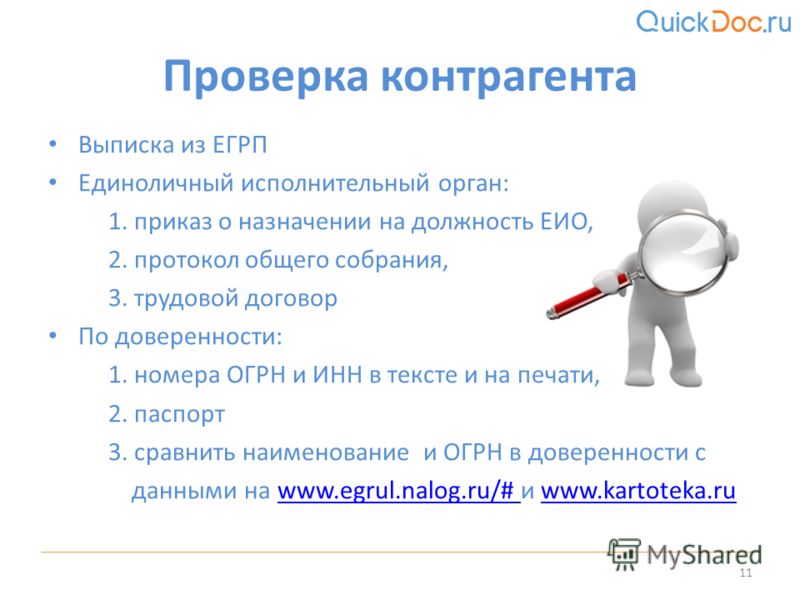

В п. 22 постановления Пленума Верховного Суда РФ от 23.06.2015 № 25 отмечено, что согласно п. 2 ст. 51 ГК РФ данные о госрегистрации организации включаются в ЕГРЮЛ, открытый для всеобщего ознакомления. При этом презюмируется, что лицо, полагающееся на данные ЕГРЮЛ, не знало и не должно было знать о недостоверности таких данных.

В письме ФНС России от 16.03.2015 № ЕД-4-2/4124 было обращено внимание, что наличие выписки из ЕГРЮЛ в отношении какого-либо контрагента подтверждает только факт его государственной регистрации в установленном порядке и не может автоматически являться достаточным или единственным подтверждением должной осмотрительности и осторожности налогоплательщика при выборе контрагента.

Учитывая вышеизложенное, Минфин России в письме от 16.10.2015 № 03-02-07/1/59422 пришел к выводу, что налогоплательщику при выборе контрагентов следует учитывать всю совокупность признаков, указанных в п. 12 Критериев.

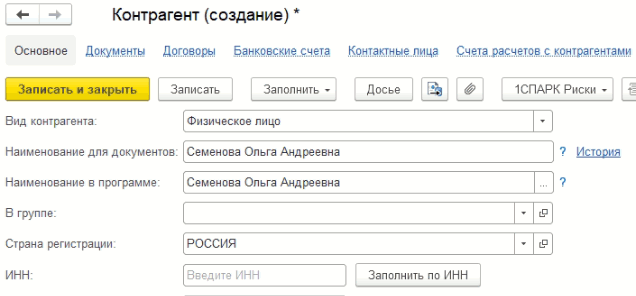

Таким образом, об осмотрительности и осторожности налогоплательщика могут свидетельствовать, например, следующие факты:

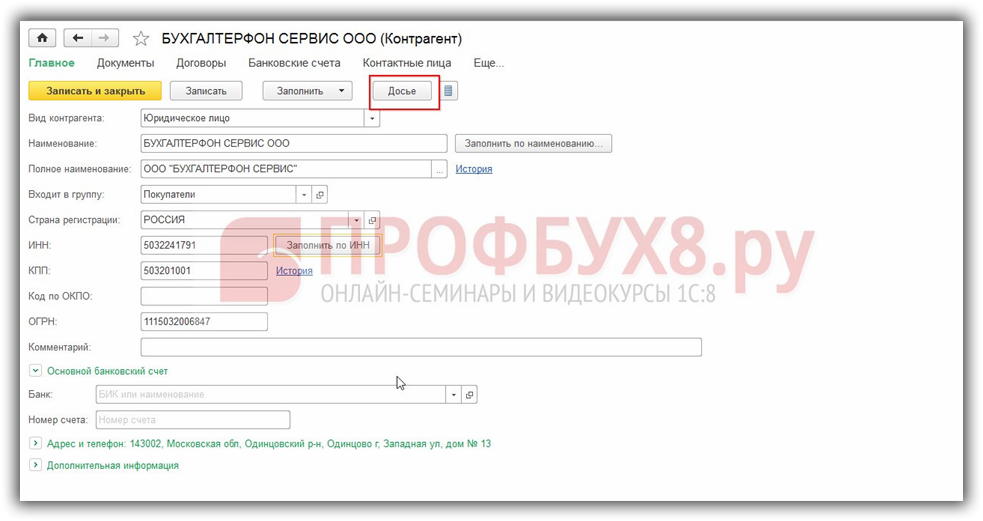

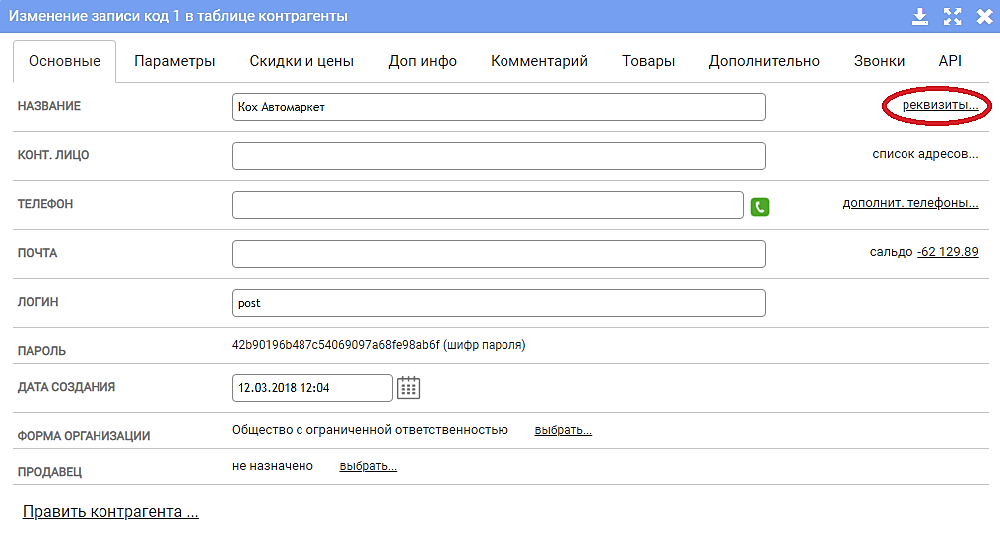

– получение налогоплательщиком от контрагента копии свидетельства о постановке на учет в налоговом органе;

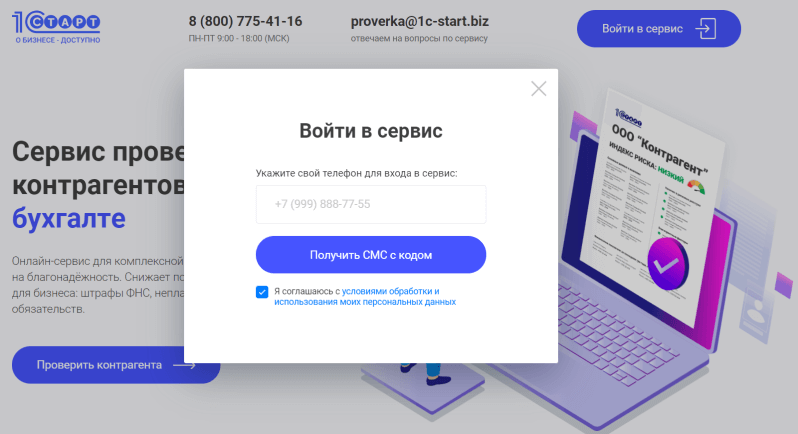

– проверка факта занесения сведений о контрагенте в ЕГРЮЛ;

– получение доверенности или иного документа, уполномочивающего то или иное лицо подписывать документы от имени контрагента.

Как показывает судебная практика, запрос у контрагента копий свидетельства о государственной регистрации, свидетельства о постановке на налоговый учет, устава, выписки из ЕГРЮЛ, документов, подтверждающих полномочия руководителя, справки об отсутствии задолженности по налогам в большинстве случаев расценивается судами как доказательство проявления стороной договора должной осмотрительности и осторожности при выборе контрагента (смотрите, например, постановления ФАС Поволжского округа от 15.03.2011 по делу № А65-15788/2010, ФАС Волго-Вятского округа от 28.01.2011 № Ф01-4843/2010, ФАС Западно-Сибирского округа от 29.03.2011 по делу № А27-9150/2010, ФАС Московского округа от 08.02.2011 № КА-А40/16553-10).

Из вышесказанного следует, что при выборе контрагента необходимо максимально возможным образом подтвердить проявление должной осмотрительности и осторожности.

Недобросовестность контрагента может быть одной из причин, по которой применение покупателем вычета НДС может быть признано неправомерным, если налоговым органом будет доказано получение необоснованной налоговой выгоды.

При этом судьи принимают решение в каждом конкретном случае исходя из фактических обстоятельств дела. Доказательства налогового органа должны изучаться в совокупности и взаимосвязи, а не отдельно (определение ВС РФ от 03.02.2015 по делу № 309-КГ14-2191).

Ответ подготовил: Каратаева Татьяна, эксперт службы Правового консалтинга ГАРАНТ, аудитор, член РСА

Контроль качества ответа: Мельникова Елена, рецензент службы Правового консалтинга ГАРАНТ, аудитор, член РСА

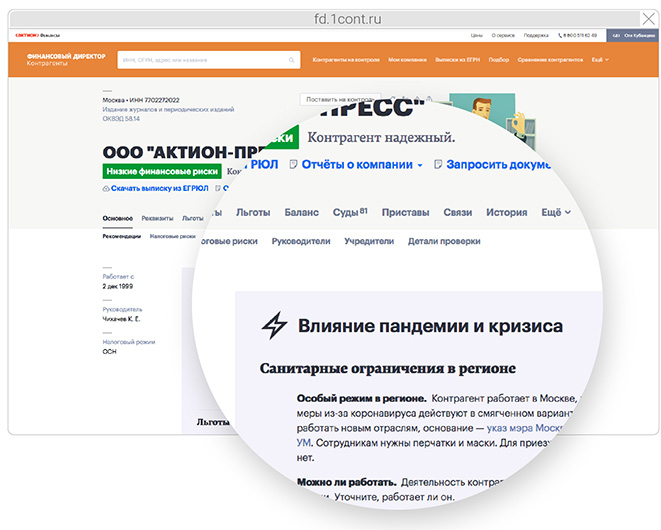

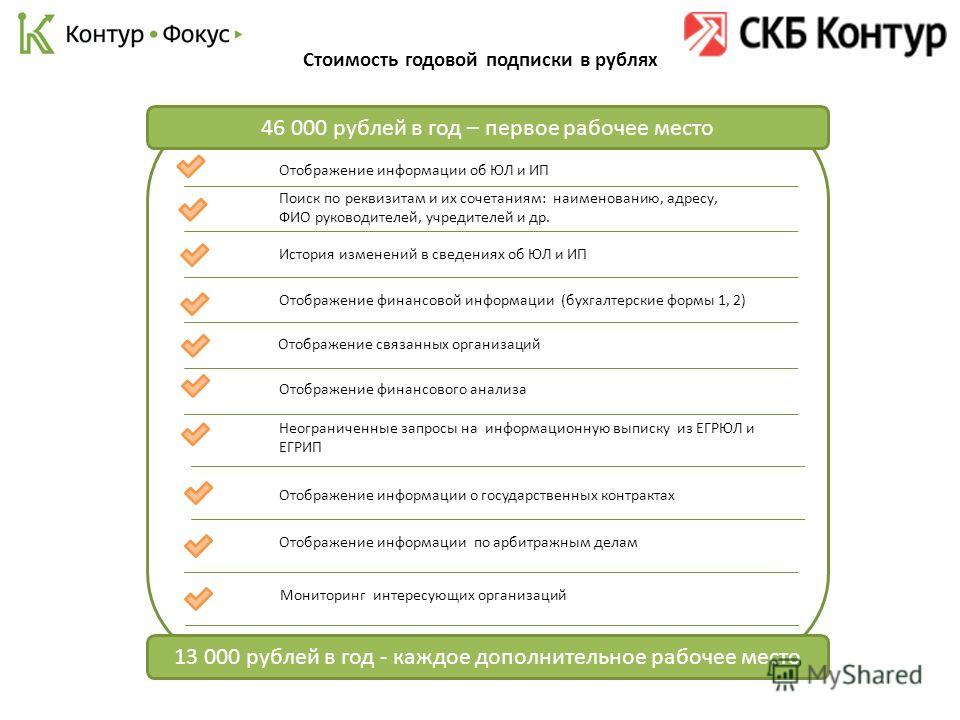

| Хотите минимизировать риски при выборе контрагента? Предоставим вам доступ к базе данных, содержащей подробную информацию о более чем 21 миллионе организаций и ИП. Оставить заявку >> |

Вести ГАРАНТа от 09 апреля 2018 г.

Налоги и сборы, бухгалтерский учет

Приказ Федеральной налоговой службы от 2 марта 2018 г. № ММВ-7-21/118@ “О внесении изменений в приложения к приказу Федеральной налоговой службы от 10. 05.2017 № ММВ-7-21/347@ “Об утверждении формы и формата представления налоговой декларации по земельному налогу в электронной форме и порядка ее заполнения, а также признании утратившим силу приказа Федеральной налоговой службы от 28.10.2011 № ММВ-7-11/696@” Форма декларации по земельному налогу: новая редакция. С 1 января 2018 г. вступили в силу поправки к НК РФ, касающиеся налогообложения земельных участков. Решено обновить форму декларации по земельному налогу. Уточнен электронный формат. Внесены изменения в порядок составления документа.

Так, урегулированы вопросы применения коэффициента в случае корректировки кадастровой стоимости вследствие изменения вида разрешенного использования земельного участка, его перевода из одной категории в другую и (или) при уточнении площади.

Закреплены особенности заполнения декларации в случае замены в течение налогового периода коэффициента 2 на коэффициент 4 при исчислении налога в отношении земельного участка, приобретенного (предоставленного) в собственность юрлица для жилищного строительства.

05.2017 № ММВ-7-21/347@ “Об утверждении формы и формата представления налоговой декларации по земельному налогу в электронной форме и порядка ее заполнения, а также признании утратившим силу приказа Федеральной налоговой службы от 28.10.2011 № ММВ-7-11/696@” Форма декларации по земельному налогу: новая редакция. С 1 января 2018 г. вступили в силу поправки к НК РФ, касающиеся налогообложения земельных участков. Решено обновить форму декларации по земельному налогу. Уточнен электронный формат. Внесены изменения в порядок составления документа.

Так, урегулированы вопросы применения коэффициента в случае корректировки кадастровой стоимости вследствие изменения вида разрешенного использования земельного участка, его перевода из одной категории в другую и (или) при уточнении площади.

Закреплены особенности заполнения декларации в случае замены в течение налогового периода коэффициента 2 на коэффициент 4 при исчислении налога в отношении земельного участка, приобретенного (предоставленного) в собственность юрлица для жилищного строительства. Приказ вступает в силу по истечении 2 месяцев со дня его официального опубликования и применяется, начиная с предоставления декларации за налоговый период 2018 г.

Зарегистрировано в Минюсте РФ 30 марта 2018 г. Регистрационный № 50574. Приказ Минфина России от 28 февраля 2018 г. № 36н «Об утверждении программы разработки федеральных стандартов бухгалтерского учета для организаций государственного сектора на 2018-2020 гг. и о признании утратившим силу приказа Министерства финансов Российской Федерации от 31 октября 2017 г. № 170н “Об утверждении программы разработки федеральных стандартов бухгалтерского учета для организаций государственного сектора на 2017-2019 гг. и о признании утратившими силу приказов Министерства финансов Российской Федерации от 10 апреля 2015 г. № 64н “Об утверждении программы разработки федеральных стандартов бухгалтерского учета для организаций государственного сектора” и от 25 ноября 2016 г. № 218н “О внесении изменения в приказ Министерства финансов Российской Федерации от 10 апреля 2015 г.

Приказ вступает в силу по истечении 2 месяцев со дня его официального опубликования и применяется, начиная с предоставления декларации за налоговый период 2018 г.

Зарегистрировано в Минюсте РФ 30 марта 2018 г. Регистрационный № 50574. Приказ Минфина России от 28 февраля 2018 г. № 36н «Об утверждении программы разработки федеральных стандартов бухгалтерского учета для организаций государственного сектора на 2018-2020 гг. и о признании утратившим силу приказа Министерства финансов Российской Федерации от 31 октября 2017 г. № 170н “Об утверждении программы разработки федеральных стандартов бухгалтерского учета для организаций государственного сектора на 2017-2019 гг. и о признании утратившими силу приказов Министерства финансов Российской Федерации от 10 апреля 2015 г. № 64н “Об утверждении программы разработки федеральных стандартов бухгалтерского учета для организаций государственного сектора” и от 25 ноября 2016 г. № 218н “О внесении изменения в приказ Министерства финансов Российской Федерации от 10 апреля 2015 г. № 64н “Об утверждении программы разработки федеральных стандартов бухгалтерского учета для организаций государственного сектора” Какие федеральные стандарты бухучета для организаций госсектора разработают в 2018-2020 гг.? Утверждена программа разработки федеральных стандартов бухучета для организаций госсектора на 2018-2020 гг. Она заменила собой программу на 2017-2019 гг., которая утрачивает силу.

Это обусловлено необходимостью ежегодного обеспечения соответствия федеральных стандартов бухучета для организаций госсектора потребностям пользователей бухгалтерской (финансовой) отчетности, международным стандартам, уровню развития науки и практики бухучета.

Программа предусматривает разработку 19 новых федеральных стандартов и корректировку 27 действующих актов.

Ряд новых федеральных стандартов планируется ввести в действие уже с 1 января 2019 г. (например, «Доходы», «Непроизведенные активы», «Влияние изменений курсов иностранных валют»).

№ 64н “Об утверждении программы разработки федеральных стандартов бухгалтерского учета для организаций государственного сектора” Какие федеральные стандарты бухучета для организаций госсектора разработают в 2018-2020 гг.? Утверждена программа разработки федеральных стандартов бухучета для организаций госсектора на 2018-2020 гг. Она заменила собой программу на 2017-2019 гг., которая утрачивает силу.

Это обусловлено необходимостью ежегодного обеспечения соответствия федеральных стандартов бухучета для организаций госсектора потребностям пользователей бухгалтерской (финансовой) отчетности, международным стандартам, уровню развития науки и практики бухучета.

Программа предусматривает разработку 19 новых федеральных стандартов и корректировку 27 действующих актов.

Ряд новых федеральных стандартов планируется ввести в действие уже с 1 января 2019 г. (например, «Доходы», «Непроизведенные активы», «Влияние изменений курсов иностранных валют»). Зарегистрировано в Минюсте РФ 29 марта 2018 г. Регистрационный № 50561. Приказ Минфина России от 7 марта 2018 г. № 42н “О внесении изменений в Инструкцию о порядке составления, представления годовой, квартальной бухгалтерской отчетности государственных (муниципальных) бюджетных и автономных учреждений, утвержденную приказом Министерства финансов Российской Федерации от 25 марта 2011 г. № 33н” Уточнены правила формирования бухотчетности бюджетных и автономных учреждений. Скорректирован порядок формирования и предоставления годовой и квартальной бухотчетности государственных (муниципальных) бюджетных и автономных учреждений. Это обусловлено введением с 1 января 2018 г. отдельных федеральных стандартов бухучета для организаций госсектора.

Так, изменена периодичность направления в составе пояснительной записки к балансу учреждения сведений по дебиторской и кредиторской задолженности учреждения (ф. 0503769). Теперь они подаются по состоянию на 1 июля и 1 октября, 1 января года, следующего за отчетным.

Зарегистрировано в Минюсте РФ 29 марта 2018 г. Регистрационный № 50561. Приказ Минфина России от 7 марта 2018 г. № 42н “О внесении изменений в Инструкцию о порядке составления, представления годовой, квартальной бухгалтерской отчетности государственных (муниципальных) бюджетных и автономных учреждений, утвержденную приказом Министерства финансов Российской Федерации от 25 марта 2011 г. № 33н” Уточнены правила формирования бухотчетности бюджетных и автономных учреждений. Скорректирован порядок формирования и предоставления годовой и квартальной бухотчетности государственных (муниципальных) бюджетных и автономных учреждений. Это обусловлено введением с 1 января 2018 г. отдельных федеральных стандартов бухучета для организаций госсектора.

Так, изменена периодичность направления в составе пояснительной записки к балансу учреждения сведений по дебиторской и кредиторской задолженности учреждения (ф. 0503769). Теперь они подаются по состоянию на 1 июля и 1 октября, 1 января года, следующего за отчетным. Уточнен порядок формирования отдельных сведений о принятых и неисполненных обязательствах (ф. 0503775).

Приказ применяется при составлении бухгалтерской отчетности начиная с отчетности 2018 г.

Зарегистрировано в Минюсте РФ 28 марта 2018 г. Регистрационный № 50553.

Уточнен порядок формирования отдельных сведений о принятых и неисполненных обязательствах (ф. 0503775).

Приказ применяется при составлении бухгалтерской отчетности начиная с отчетности 2018 г.

Зарегистрировано в Минюсте РФ 28 марта 2018 г. Регистрационный № 50553.Валютное регулирование и валютный контроль

Федеральный закон от 3 апреля 2018 г. № 64-ФЗ “О внесении изменений в Федеральный закон “О валютном регулировании и валютном контроле” и статью 15.25 Кодекса Российской Федерации об административных правонарушениях” Деньги, полученные нерезидентом по договору займа, должны быть возвращены на счет резидента-займодавца в уполномоченном банке. На резидентов возложена обязанность по репатриации на свои счета в уполномоченных банках денежных средств, причитающихся по договорам займа, заключенным с нерезидентами. При этом предусмотрено несколько исключений, когда резидент может не зачислять на свой счет в уполномоченном банке такие денежные средства. Например, если договор займа связан с финансированием геологического изучения, разведки и (или) добычи полезных ископаемых и он содержит условие о том, что возврат предоставленных денежных средств зависит от факта и объема добычи полезных ископаемых и (или) размера выручки от их реализации, и при наступлении указанных в договоре займа условий происходит невозврат денежных средств.

За невыполнение резидентом требования о репатриации денежных средств налагается штраф.

Федеральный закон вступает в силу по истечении 10 дней после даты его официального опубликования.

Например, если договор займа связан с финансированием геологического изучения, разведки и (или) добычи полезных ископаемых и он содержит условие о том, что возврат предоставленных денежных средств зависит от факта и объема добычи полезных ископаемых и (или) размера выручки от их реализации, и при наступлении указанных в договоре займа условий происходит невозврат денежных средств.

За невыполнение резидентом требования о репатриации денежных средств налагается штраф.

Федеральный закон вступает в силу по истечении 10 дней после даты его официального опубликования.Таможенное право, внешнеэкономическая деятельность

Федеральный закон от 3 апреля 2018 г. № 57-ФЗ “О ратификации Соглашения о порядке добровольного согласования государствами — членами Евразийского экономического союза с Евразийской экономической комиссией специфических субсидий в отношении промышленных товаров и проведения Евразийской экономической комиссией разбирательств, связанных с предоставлением государствами — членами Евразийского экономического союза специфических субсидий” Ратифицирован порядок согласования с ЕЭК специфических субсидий в отношении промтоваров. Президент РФ ратифицировал Соглашение о порядке, в соответствии с которым страны ЕАЭС добровольно согласуют с ЕЭК специфические субсидии в отношении промтоваров, а ЕЭК проводит разбирательства, связанные с таким субсидированием.

Согласование включает в себя анализ, консультации и принятие решений о допустимости или недопустимости субсидий. При анализе, в частности, учитываются охват и размер субсидии, вид ее получателя, длительность, цель и основания для субсидирования.

Разбирательства проводятся, если есть риск нанесения ущерба стране Союза или если нарушаются условия, порядок предоставления уже согласованных субсидий.

Напоминаем, что Соглашение подписано в г. Казани 26 мая 2017 г. Решение Совета Евразийской экономической комиссии от 20 декабря 2017 г. № 108 “Об установлении ставок ввозных таможенных пошлин Единого таможенного тарифа Евразийского экономического союза в отношении отдельных видов рыбы и сурими мороженых” Для отдельных видов рыбы и сурими мороженых установлены нулевые импортные ставки.

Президент РФ ратифицировал Соглашение о порядке, в соответствии с которым страны ЕАЭС добровольно согласуют с ЕЭК специфические субсидии в отношении промтоваров, а ЕЭК проводит разбирательства, связанные с таким субсидированием.

Согласование включает в себя анализ, консультации и принятие решений о допустимости или недопустимости субсидий. При анализе, в частности, учитываются охват и размер субсидии, вид ее получателя, длительность, цель и основания для субсидирования.

Разбирательства проводятся, если есть риск нанесения ущерба стране Союза или если нарушаются условия, порядок предоставления уже согласованных субсидий.

Напоминаем, что Соглашение подписано в г. Казани 26 мая 2017 г. Решение Совета Евразийской экономической комиссии от 20 декабря 2017 г. № 108 “Об установлении ставок ввозных таможенных пошлин Единого таможенного тарифа Евразийского экономического союза в отношении отдельных видов рыбы и сурими мороженых” Для отдельных видов рыбы и сурими мороженых установлены нулевые импортные ставки. Установлено, что ввоз отдельных видов рыбы и сурими мороженых (коды 0303 89 900 7 и 0304 95 100 0 ТН ВЭД ЕАЭС) в ЕАЭС облагается по ставке 0%.

Нулевые ставки действуют с даты вступления решения в силу по 31 декабря 2019 г. включительно.

Решение вступает в силу через 30 календарных дней с даты его официального опубликования.

Установлено, что ввоз отдельных видов рыбы и сурими мороженых (коды 0303 89 900 7 и 0304 95 100 0 ТН ВЭД ЕАЭС) в ЕАЭС облагается по ставке 0%.

Нулевые ставки действуют с даты вступления решения в силу по 31 декабря 2019 г. включительно.

Решение вступает в силу через 30 календарных дней с даты его официального опубликования.Закупки для государственных и муниципальных нужд

Приказ Федерального казначейства от 12 марта 2018 г. № 14н “Об утверждении Общих требований к осуществлению органами государственного (муниципального) финансового контроля, являющимися органами (должностными лицами) исполнительной власти субъектов Российской Федерации (местных администраций), контроля за соблюдением Федерального закона “О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд” О региональных и муниципальных проверках соблюдения Закона о контрактной системе закупок. Установлено, как региональные и муниципальные органы финансового контроля следят за соблюдением Закона о контрактной системе закупок.

Проверки подразделяются на плановые и внеплановые, выездные, камеральные и встречные.

Прописаны права и обязанности участников проверки. Закреплены порядок назначения контрольных мероприятий и правила оформления их результатов.

Срок проведения камеральной проверки не может превышать 20 рабочих дней с даты получения от субъекта контроля документов и информации по запросу органа контроля. Выездная проверка занимает не более 30 рабочих дней.

Субъект контроля вправе представить письменные возражения на акт, оформленный по результатам выездной или камеральной проверки, в срок не более 10 рабочих дней с даты получения такого акта.

К акту проверки прилагаются результаты экспертиз, фото-, видео-и аудиоматериалы, акт встречной проверки (в случае ее проведения), а также иные материалы, полученные в ходе контрольных мероприятий.

Установлено, как региональные и муниципальные органы финансового контроля следят за соблюдением Закона о контрактной системе закупок.

Проверки подразделяются на плановые и внеплановые, выездные, камеральные и встречные.

Прописаны права и обязанности участников проверки. Закреплены порядок назначения контрольных мероприятий и правила оформления их результатов.

Срок проведения камеральной проверки не может превышать 20 рабочих дней с даты получения от субъекта контроля документов и информации по запросу органа контроля. Выездная проверка занимает не более 30 рабочих дней.

Субъект контроля вправе представить письменные возражения на акт, оформленный по результатам выездной или камеральной проверки, в срок не более 10 рабочих дней с даты получения такого акта.

К акту проверки прилагаются результаты экспертиз, фото-, видео-и аудиоматериалы, акт встречной проверки (в случае ее проведения), а также иные материалы, полученные в ходе контрольных мероприятий. Зарегистрировано в Минюсте РФ 29 марта 2018 г. Регистрационный № 50571.

Зарегистрировано в Минюсте РФ 29 марта 2018 г. Регистрационный № 50571.Транспорт и связь

Федеральный закон от 3 апреля 2018 г. № 62-ФЗ “О внесении изменения в статью 12.8 Кодекса Российской Федерации об административных правонарушениях” Вождение в нетрезвом виде: состояние опьянения будут фиксировать не только по выдыхаемому воздуху, но и по анализу крови? Скорректирован КоАП РФ. Поправки касаются ответственности за управление ТС водителем, находящимся в состоянии опьянения; за передачу управления ТС лицу, находящемуся в состоянии опьянения; за невыполнение требования ПДД о запрещении водителю употреблять алкоголь после ДТП, к которому он причастен, либо после того, как ТС было остановлено по требованию сотрудника полиции, до проведения освидетельствования или до принятия решения об освобождении от освидетельствования. Уточнено, что факт употребления алкоголя может определяться не только наличием абсолютного этилового спирта в выдыхаемом воздухе (0,16 миллиграмма на литр), но и в крови (0,3 и более грамма на литр). Поправки вступают в силу по истечении 90 дней после официального опубликования. Приказ Министерства транспорта РФ от 26 февраля 2018 г. № 69 “Об утверждении Административного регламента Федерального агентства железнодорожного транспорта предоставления государственной услуги по установлению сроков ввода в действие графика движения пассажирских поездов на железнодорожном транспорте” Установление сроков ввода в действие графика движения пассажирских поездов: новый регламент Росжелдора. Заново регламентирована работа Росжелдора по установлению сроков ввода в действие графика движения пассажирских поездов на ж/д транспорте.

Заявлять о получении данной госуслуги, как и раньше, могут владельцы инфраструктуры ж/д транспорта общего пользования (ИП или юрлица).

Результат госуслуги — издание Росжелдором приказа об установлении указанных сроков, на основании которого перевозчикам предоставляется доступ к инфраструктуре ж/д транспорта общего пользования для перевозок пассажиров, багажа, грузобагажа.

Поправки вступают в силу по истечении 90 дней после официального опубликования. Приказ Министерства транспорта РФ от 26 февраля 2018 г. № 69 “Об утверждении Административного регламента Федерального агентства железнодорожного транспорта предоставления государственной услуги по установлению сроков ввода в действие графика движения пассажирских поездов на железнодорожном транспорте” Установление сроков ввода в действие графика движения пассажирских поездов: новый регламент Росжелдора. Заново регламентирована работа Росжелдора по установлению сроков ввода в действие графика движения пассажирских поездов на ж/д транспорте.

Заявлять о получении данной госуслуги, как и раньше, могут владельцы инфраструктуры ж/д транспорта общего пользования (ИП или юрлица).

Результат госуслуги — издание Росжелдором приказа об установлении указанных сроков, на основании которого перевозчикам предоставляется доступ к инфраструктуре ж/д транспорта общего пользования для перевозок пассажиров, багажа, грузобагажа. За госуслугу плата не взимается.

Уточнены требования к помещениям, в которых предоставляется госуслуга, к месту ожидания и приема заявителей. Так, на прилегающей к Росжелдору территории должны быть оборудованы места для парковки автомобилей. Для инвалидов на каждой стоянке выделяется не менее 10% мест (но не менее 1 места), которые не должны занимать иные транспортные средства.

Закреплено, что заявление и документы для получения госуслуги не могут быть поданы в электронной форме.

Как и раньше, при оказании госуслуги Росжелдор с МФЦ не взаимодействует.

Зарегистрировано в Минюсте РФ 28 марта 2018 г. Регистрационный № 50538.

За госуслугу плата не взимается.

Уточнены требования к помещениям, в которых предоставляется госуслуга, к месту ожидания и приема заявителей. Так, на прилегающей к Росжелдору территории должны быть оборудованы места для парковки автомобилей. Для инвалидов на каждой стоянке выделяется не менее 10% мест (но не менее 1 места), которые не должны занимать иные транспортные средства.

Закреплено, что заявление и документы для получения госуслуги не могут быть поданы в электронной форме.

Как и раньше, при оказании госуслуги Росжелдор с МФЦ не взаимодействует.

Зарегистрировано в Минюсте РФ 28 марта 2018 г. Регистрационный № 50538.Информация, реклама и СМИ

Федеральный закон от 3 апреля 2018 г. № 61-ФЗ “О внесении изменений в статьи 5 и 38 Федерального закона “О рекламе” О запрете на размещение рекламы на квитанциях на оплату коммунальных услуг. Скорректирован Закон о рекламе. Поправками запрещено размещать рекламу на платежных документах для внесения платы за жилое помещение и коммунальные услуги, в т. ч. на оборотной стороне таких документов.

Запрет не распространяется на социальную рекламу и справочно-информационные сведения.

Поправки вступают в силу по истечении 60 дней после официального опубликования.

ч. на оборотной стороне таких документов.

Запрет не распространяется на социальную рекламу и справочно-информационные сведения.

Поправки вступают в силу по истечении 60 дней после официального опубликования.Страховая деятельность

Указание Банк России от 21 декабря 2017 г. № 4656-У «О требованиях к заявлению, сведениям и документам, представляемым для получения лицензии на осуществление деятельности субъектов страхового дела, и об их типовых формах» Лицензирование деятельности субъектов страхового дела: пересмотрены требования к составу и формам представляемых документов. Банком России издано новое указание о требованиях к заявлению, сведениям и документам, представляемым для получения лицензии на осуществление деятельности субъектов страхового дела, и об их типовых формах. Так, расширен перечень материалов, прилагаемых к заявлениям о предоставлении лицензии на осуществление страхования и перестрахования. Помимо прочего, необходимо представить сведения о лицах, имеющих право прямо или косвенно либо совместно с иными лицами, связанными с ними договорами доверительного управления имуществом, и (или) простого товарищества, и (или) поручения, и (или) корпоративными договорами, и (или) иными соглашениями, предметом которых является осуществление прав, удостоверенных акциями (долями) страховой организации, распоряжаться более 10 процентами акций (долей), составляющих уставный капитал соискателя лицензии. При этом нужно документально подтвердить соответствие указанных лиц установленным требованиям, в т. ч. к деловой репутации, финансовому положению.

В форме для представления сведений о составе акционеров (участников) соискателя лицензии дополнительно указывается основание приобретения акций (долей).

Указание вступает в силу по истечении 10 дней после даты его официального опубликования.

Зарегистрировано в Минюсте РФ 29 марта 2018 г. Регистрационный № 50570.

Помимо прочего, необходимо представить сведения о лицах, имеющих право прямо или косвенно либо совместно с иными лицами, связанными с ними договорами доверительного управления имуществом, и (или) простого товарищества, и (или) поручения, и (или) корпоративными договорами, и (или) иными соглашениями, предметом которых является осуществление прав, удостоверенных акциями (долями) страховой организации, распоряжаться более 10 процентами акций (долей), составляющих уставный капитал соискателя лицензии. При этом нужно документально подтвердить соответствие указанных лиц установленным требованиям, в т. ч. к деловой репутации, финансовому положению.

В форме для представления сведений о составе акционеров (участников) соискателя лицензии дополнительно указывается основание приобретения акций (долей).

Указание вступает в силу по истечении 10 дней после даты его официального опубликования.

Зарегистрировано в Минюсте РФ 29 марта 2018 г. Регистрационный № 50570.Бюджетная система

Приказ Минфина России от 7 марта 2018 г. № 43н “О внесении изменений в Инструкцию о порядке составления и представления годовой, квартальной и месячной отчетности об исполнении бюджетов бюджетной системы Российской Федерации, утвержденную приказом Министерства финансов Российской Федерации от 28 декабря 2010 г. № 191н” Уточнен порядок формирования отчетности об исполнении бюджетов. Скорректирована Инструкция о порядке составления и представления годовой, квартальной и месячной отчетности об исполнении бюджетов.

Среди прочего закреплено, что Отчет о бюджетных обязательствах (ф. 0503128) составляется и представляется по состоянию на 1 июля, 1 октября, 1 января года, следующего за отчетным.

Новая периодичность представления Сведений по дебиторской и кредиторской задолженности (ф. 0503169) — по состоянию на 1 июля, 1 октября, 1 января года, следующего за отчетным (ранее — квартальная, годовая).

Приказ применяется при составлении бюджетной отчетности, начиная с отчетности 2018 г.

№ 43н “О внесении изменений в Инструкцию о порядке составления и представления годовой, квартальной и месячной отчетности об исполнении бюджетов бюджетной системы Российской Федерации, утвержденную приказом Министерства финансов Российской Федерации от 28 декабря 2010 г. № 191н” Уточнен порядок формирования отчетности об исполнении бюджетов. Скорректирована Инструкция о порядке составления и представления годовой, квартальной и месячной отчетности об исполнении бюджетов.

Среди прочего закреплено, что Отчет о бюджетных обязательствах (ф. 0503128) составляется и представляется по состоянию на 1 июля, 1 октября, 1 января года, следующего за отчетным.

Новая периодичность представления Сведений по дебиторской и кредиторской задолженности (ф. 0503169) — по состоянию на 1 июля, 1 октября, 1 января года, следующего за отчетным (ранее — квартальная, годовая).

Приказ применяется при составлении бюджетной отчетности, начиная с отчетности 2018 г. Зарегистрировано в Минюсте РФ 30 марта 2018 г. Регистрационный № 50573.

Зарегистрировано в Минюсте РФ 30 марта 2018 г. Регистрационный № 50573.Жилые помещения и жилищно-коммунальное хозяйство

Федеральный закон от 3 апреля 2018 г. № 60-ФЗ “О внесении изменений в Федеральный закон «О государственной регистрации недвижимости» О кадастровом учете объектов Госкорпорации «Роскосмос». Скорректирован Закон о государственной регистрации недвижимости. Органы и организации, уполномоченные выдавать разрешения на ввод объектов капстроительства в эксплуатацию, обязаны направлять в Росреестр в отношении таких объектов заявления о кадастровом учете и прилагаемые к нему материалы (в т. ч. разрешение). Указано, что в число названных организаций входит Госкорпорация «Роскосмос». Она выдает разрешения в соответствии с Законом о Государственной корпорации по космической деятельности «Роскосмос» и Градостроительным кодексом РФ. Поправки корреспондируют нормам данных актов. Федеральный закон от 3 апреля 2018 г. № 59-ФЗ “О внесении изменений в Жилищный кодекс Российской Федерации” Собственники квартир получили право заключать договоры ЖКХ напрямую с ресурсоснабжающими организациями. Решено ввести новую модель отношений по снабжению многоквартирных домов коммунальными ресурсами и обеспечению потребителей коммунальными услугами.

Так, договоры ресурсоснабжения могут заключаться ресурсоснабжающей организацией, региональным оператором по обращению с твердыми коммунальными отходами непосредственно с каждым собственником помещений в многоквартирном доме по типовой форме, утверждаемой Правительством РФ. Жильцы будут платить напрямую без посредничества управляющей компании. Договор считается заключенным со всеми собственниками одновременно.

Перейти на систему прямых договоров можно после решения общего собрания собственников или при одностороннем расторжении договора со стороны ресурсоснабжающей организации из-за зафиксированной судом двукратной задолженности управляющей компании.

№ 59-ФЗ “О внесении изменений в Жилищный кодекс Российской Федерации” Собственники квартир получили право заключать договоры ЖКХ напрямую с ресурсоснабжающими организациями. Решено ввести новую модель отношений по снабжению многоквартирных домов коммунальными ресурсами и обеспечению потребителей коммунальными услугами.

Так, договоры ресурсоснабжения могут заключаться ресурсоснабжающей организацией, региональным оператором по обращению с твердыми коммунальными отходами непосредственно с каждым собственником помещений в многоквартирном доме по типовой форме, утверждаемой Правительством РФ. Жильцы будут платить напрямую без посредничества управляющей компании. Договор считается заключенным со всеми собственниками одновременно.

Перейти на систему прямых договоров можно после решения общего собрания собственников или при одностороннем расторжении договора со стороны ресурсоснабжающей организации из-за зафиксированной судом двукратной задолженности управляющей компании. О расторжении такого договора уведомляются собственники и орган государственного жилищного надзора.

Поправки распространяются и на ранее заключенные прямые договоры.

Федеральный закон вступает в силу со дня его официального опубликования. Постановление Правительства РФ от 31 марта 2018 г. № 389 «О внесении изменения в Правила регулирования тарифов в сфере обращения с твердыми коммунальными отходами” Обращение с твердыми коммунальными отходами: список потребителей, имеющих право на льготные тарифы, опубликуют в Интернете. Внесены изменения в правила регулирования тарифов в сфере обращения с твердыми коммунальными отходами.

Закреплено, что льготные тарифы для потребителей или их отдельных категорий устанавливаются в соответствии с правилами и Законом об отходах производства и потребления.

Орган регулирования не позднее 5 рабочих дней с даты вступления в силу соответствующего регионального акта обеспечивает опубликование перечня потребителей (их отдельных категорий), имеющих право на льготные тарифы (кроме физлиц).

О расторжении такого договора уведомляются собственники и орган государственного жилищного надзора.

Поправки распространяются и на ранее заключенные прямые договоры.

Федеральный закон вступает в силу со дня его официального опубликования. Постановление Правительства РФ от 31 марта 2018 г. № 389 «О внесении изменения в Правила регулирования тарифов в сфере обращения с твердыми коммунальными отходами” Обращение с твердыми коммунальными отходами: список потребителей, имеющих право на льготные тарифы, опубликуют в Интернете. Внесены изменения в правила регулирования тарифов в сфере обращения с твердыми коммунальными отходами.

Закреплено, что льготные тарифы для потребителей или их отдельных категорий устанавливаются в соответствии с правилами и Законом об отходах производства и потребления.

Орган регулирования не позднее 5 рабочих дней с даты вступления в силу соответствующего регионального акта обеспечивает опубликование перечня потребителей (их отдельных категорий), имеющих право на льготные тарифы (кроме физлиц). Он размещается на официальном сайте органа, а в случае его отсутствия — на официальном сайте, определяемом главой субъекта Федерации. Постановление Правительства РФ от 27 марта 2018 г. № 331 “О внесении изменений в некоторые акты Правительства Российской Федерации по вопросам осуществления деятельности по управлению многоквартирными домами и содержанию общего имущества собственников помещений в многоквартирных домах и признании утратившими силу отдельных положений некоторых актов Правительства Российской Федерации” Управление многоквартирными домами: что нового? В правительственные акты внесен ряд поправок по вопросам управления многоквартирными домами и содержания общего имущества собственников помещений в многоквартирных домах.

В частности, определены сроки проведения осмотров общего имущества. Они подразделяются на текущие, сезонные и внеочередные. Текущие осмотры, в свою очередь, делятся на общие и частичные, а сезонные — на весенние и осенние.

Он размещается на официальном сайте органа, а в случае его отсутствия — на официальном сайте, определяемом главой субъекта Федерации. Постановление Правительства РФ от 27 марта 2018 г. № 331 “О внесении изменений в некоторые акты Правительства Российской Федерации по вопросам осуществления деятельности по управлению многоквартирными домами и содержанию общего имущества собственников помещений в многоквартирных домах и признании утратившими силу отдельных положений некоторых актов Правительства Российской Федерации” Управление многоквартирными домами: что нового? В правительственные акты внесен ряд поправок по вопросам управления многоквартирными домами и содержания общего имущества собственников помещений в многоквартирных домах.

В частности, определены сроки проведения осмотров общего имущества. Они подразделяются на текущие, сезонные и внеочередные. Текущие осмотры, в свою очередь, делятся на общие и частичные, а сезонные — на весенние и осенние. Часть изменений направлена на улучшение работы аварийно-диспетчерских служб управляющих организаций. Так, регламентировано время дозвона в службу — 5 минут. Локализация аварийных повреждений внутридомовых инженерных систем должна занимать не более 30 минут с момента регистрации заявки, а их устранение — не более 3 суток. На ликвидацию засоров отводится не более 2 часов. Сотрудник аварийно-диспетчерской службы должен иметь при себе служебное удостоверение, опознавательный знак (бейдж, нашивку на одежде с указанием названия организации, ФИО и профессиональной специализации). Собственник или пользователь помещения в многоквартирном доме в течение получаса с момента регистрации заявки информируется о планируемых сроках ее исполнения.

Аварийно-диспетчерская служба должна проводить оперативный контроль сроков, качества исполнения поступивших заявок, в том числе с использованием инструментов фотофиксации, оперативных и периодических опросов собственников и пользователей помещений в многоквартирном доме.

Часть изменений направлена на улучшение работы аварийно-диспетчерских служб управляющих организаций. Так, регламентировано время дозвона в службу — 5 минут. Локализация аварийных повреждений внутридомовых инженерных систем должна занимать не более 30 минут с момента регистрации заявки, а их устранение — не более 3 суток. На ликвидацию засоров отводится не более 2 часов. Сотрудник аварийно-диспетчерской службы должен иметь при себе служебное удостоверение, опознавательный знак (бейдж, нашивку на одежде с указанием названия организации, ФИО и профессиональной специализации). Собственник или пользователь помещения в многоквартирном доме в течение получаса с момента регистрации заявки информируется о планируемых сроках ее исполнения.

Аварийно-диспетчерская служба должна проводить оперативный контроль сроков, качества исполнения поступивших заявок, в том числе с использованием инструментов фотофиксации, оперативных и периодических опросов собственников и пользователей помещений в многоквартирном доме. Результаты контроля должны вноситься в электронный журнал учета заявок.

Установлены специальные требования к взаимодействию управляющей организации с собственниками и пользователями помещений в многоквартирных домах, в том числе посредством их личного приема в представительстве управляющей компании.

Скорректирован порядок информирования собственников и пользователей помещений в многоквартирных домах о деятельности управляющих организаций. Так, в течение 3 рабочих дней с даты поступления запроса (обращения) УК обязана предоставить сведения о показаниях коллективных (общедомовых) приборов учета, а также копию акта о причинении ущерба имуществу собственника (пользователя) помещения многоквартирного дома.

Результаты контроля должны вноситься в электронный журнал учета заявок.

Установлены специальные требования к взаимодействию управляющей организации с собственниками и пользователями помещений в многоквартирных домах, в том числе посредством их личного приема в представительстве управляющей компании.

Скорректирован порядок информирования собственников и пользователей помещений в многоквартирных домах о деятельности управляющих организаций. Так, в течение 3 рабочих дней с даты поступления запроса (обращения) УК обязана предоставить сведения о показаниях коллективных (общедомовых) приборов учета, а также копию акта о причинении ущерба имуществу собственника (пользователя) помещения многоквартирного дома.Труд, трудоустройство, социальная защита, пенсии и компенсации

Приказ Министерства здравоохранения РФ от 28 ноября 2017 г. № 953н «О внесении изменений в Порядок выдачи листков нетрудоспособности, утвержденный приказом Министерства здравоохранения и социального развития Российской Федерации от 29 июня 2011 г. № 624н” Родителям оплатят весь период ухода за больным ребенком, а не только 60 дней в году. Решено снять ограничения по количеству дней в году, на которые может быть выдан листок нетрудоспособности по уходу за больным ребенком в возрасте до 7 лет. Напомним, что ранее этот период составлял не более 60 календарных дней, а при отдельных заболеваниях — 90.

Также отменен лимит в 120 дней при уходе за ребенком-инвалидом. Причем теперь это будет касаться детей в возрасте до 18, а не 15 лет.

Кроме того, с 15 до 18 лет увеличен максимальный возраст ребенка, по уходу за которым выдается больничный при наличии у него ВИЧ-инфекции, поствакцинальных осложнений или злокачественного новообразования.

Зарегистрировано в Минюсте РФ 28 марта 2018 г. Регистрационный № 50556.

№ 624н” Родителям оплатят весь период ухода за больным ребенком, а не только 60 дней в году. Решено снять ограничения по количеству дней в году, на которые может быть выдан листок нетрудоспособности по уходу за больным ребенком в возрасте до 7 лет. Напомним, что ранее этот период составлял не более 60 календарных дней, а при отдельных заболеваниях — 90.

Также отменен лимит в 120 дней при уходе за ребенком-инвалидом. Причем теперь это будет касаться детей в возрасте до 18, а не 15 лет.

Кроме того, с 15 до 18 лет увеличен максимальный возраст ребенка, по уходу за которым выдается больничный при наличии у него ВИЧ-инфекции, поствакцинальных осложнений или злокачественного новообразования.

Зарегистрировано в Минюсте РФ 28 марта 2018 г. Регистрационный № 50556.Здравоохранение, образование, наука, культура, спорт и туризм

Федеральный закон от 3 апреля 2018 г. № 63-ФЗ “О внесении изменений в статьи 5 и 8 Федерального закона “О концессионных соглашениях” Практику использования концессионного механизма в сфере здравоохранения решено расширить. Изменения направлены на дальнейшее расширение практики использования концессионного механизма в сфере здравоохранения.

Федеральным государственным бюджетным учреждениям здравоохранения разрешено участвовать в обязательствах по концессионному соглашению в отношении объектов здравоохранения (в том числе предназначенных для санаторно-курортного лечения). На момент принятия решения о заключении концессионного соглашения имущество должно принадлежать учреждению на праве оперативного управления.

Учреждение может участвовать на стороне концедента в обязательствах по концессионному соглашению и осуществлять отдельные полномочия концедента (кроме заключения, изменения и расторжения концессионного соглашения, а также контроля за исполнением концессионером обязательств по соглашению). При этом в результате передачи указанного имущества учреждение не должно лишаться возможности вести свою основную деятельность.

Изменения направлены на дальнейшее расширение практики использования концессионного механизма в сфере здравоохранения.

Федеральным государственным бюджетным учреждениям здравоохранения разрешено участвовать в обязательствах по концессионному соглашению в отношении объектов здравоохранения (в том числе предназначенных для санаторно-курортного лечения). На момент принятия решения о заключении концессионного соглашения имущество должно принадлежать учреждению на праве оперативного управления.

Учреждение может участвовать на стороне концедента в обязательствах по концессионному соглашению и осуществлять отдельные полномочия концедента (кроме заключения, изменения и расторжения концессионного соглашения, а также контроля за исполнением концессионером обязательств по соглашению). При этом в результате передачи указанного имущества учреждение не должно лишаться возможности вести свою основную деятельность.Гражданский и арбитражный процесс, исполнительное производство

Федеральный закон от 3 апреля 2018 г. № 66-ФЗ “О внесении изменения в статью 19 Гражданского процессуального кодекса Российской Федерации” Отводы в рамках гражданского процесса: что изменилось? Скорректирован ГПК РФ.

Установлено, что в случае отказа в удовлетворении заявления об отводе подача повторного заявления об отводе тем же лицом и по тем же основаниям не допускается.

Отводиться могут судья, прокурор, секретарь судебного заседания, эксперт, специалист, переводчик.

№ 66-ФЗ “О внесении изменения в статью 19 Гражданского процессуального кодекса Российской Федерации” Отводы в рамках гражданского процесса: что изменилось? Скорректирован ГПК РФ.

Установлено, что в случае отказа в удовлетворении заявления об отводе подача повторного заявления об отводе тем же лицом и по тем же основаниям не допускается.

Отводиться могут судья, прокурор, секретарь судебного заседания, эксперт, специалист, переводчик.Сельское хозяйство

Постановление Администрации Томской области от 23 марта 2018 г. N 112а «О внесении изменений в отдельные постановления Администрации Томской области» Проведена оптимизация в сфере поддержки агропромышленного комплекса. Уточнены условия предоставления субсидий на государственную поддержку сельскохозяйственного производства в Томской области, а также порядок и сроки предоставления документов. Установлен единый порядок предоставления субсидий на содействие достижению целевых показателей региональных программ развития агропромышленного комплекса. Субсидии предоставляются на поддержку племенного крупного рогатого скота мясного и молочного направлений. Соответственно, утратили силу ранее отдельно утвержденные порядки предоставления субсидий на возмещение части затрат на развитие льноводства и других сельскохозяйственных культур; на возмещение части затрат на приобретение элитных семян; на возмещение части затрат на приобретение семян кормовых культур в районы Крайнего Севера и приравненные к ним местности; на возмещение части затрат на закладку и уход за многолетними плодовыми и ягодными насаждениями; на поддержку племенного крупного рогатого скота молочного направления.

Постановление вступает в силу со дня его официального опубликования. Постановление Администрации Томской области от 23 марта 2018 г. N 110а «О внесении изменений в отдельные постановления Администрации Томской области» Скорректированы вопросы государственной поддержки сельхозпроизводителей в Томской области. Определено, что субсидии на возмещение части затрат по оформлению прав на объекты недвижимости, используемые в сельскохозяйственном производстве, источником финансового обеспечения которых являются средства областного бюджета, предоставляются сельскохозяйственным товаропроизводителям на возмещение части затрат на проведение кадастровых работ при оформлении в собственность или аренду (на срок более 1 года) таких объектов при соблюдении ими условия регистрации права собственности или аренды на объекты недвижимости после 1 января 2015 г.

Субсидии предоставляются на поддержку племенного крупного рогатого скота мясного и молочного направлений. Соответственно, утратили силу ранее отдельно утвержденные порядки предоставления субсидий на возмещение части затрат на развитие льноводства и других сельскохозяйственных культур; на возмещение части затрат на приобретение элитных семян; на возмещение части затрат на приобретение семян кормовых культур в районы Крайнего Севера и приравненные к ним местности; на возмещение части затрат на закладку и уход за многолетними плодовыми и ягодными насаждениями; на поддержку племенного крупного рогатого скота молочного направления.

Постановление вступает в силу со дня его официального опубликования. Постановление Администрации Томской области от 23 марта 2018 г. N 110а «О внесении изменений в отдельные постановления Администрации Томской области» Скорректированы вопросы государственной поддержки сельхозпроизводителей в Томской области. Определено, что субсидии на возмещение части затрат по оформлению прав на объекты недвижимости, используемые в сельскохозяйственном производстве, источником финансового обеспечения которых являются средства областного бюджета, предоставляются сельскохозяйственным товаропроизводителям на возмещение части затрат на проведение кадастровых работ при оформлении в собственность или аренду (на срок более 1 года) таких объектов при соблюдении ими условия регистрации права собственности или аренды на объекты недвижимости после 1 января 2015 г. (ранее — 1 января 2014 г.). Уточнены основания для предоставления субсидии. Отменено предоставление субсидий на возмещение части процентной ставки по краткосрочным кредитам (займам), источником финансового обеспечения которых являются средства федерального бюджета.

Постановление вступает в силу со дня его официального опубликования. Книги—> Материалы прессы Письма «счастья» от ФНС России. Что делать, если пришло письмо из налоговой (А. Илларионов, газета «Финансовая газета», N 10, март 2018 г.) Возможен ли диалог с «Платоном». Вся правда о том, кто и за что платит налог (Е. Шестакова, А. Жиркова, газета «Финансовая газета», N 10, март 2018 г.) По-новому о старой проблеме: НДС при авансах за счёт займа (С. Зотова, Е. Ситникова, журнал «Практический бухгалтерский учет», N 3, март 2018 г.) Строительная площадка или обособленное подразделение? (С. Зотова, Е. Ситникова, журнал «Практический бухгалтерский учет», N 3, март 2018 г.

(ранее — 1 января 2014 г.). Уточнены основания для предоставления субсидии. Отменено предоставление субсидий на возмещение части процентной ставки по краткосрочным кредитам (займам), источником финансового обеспечения которых являются средства федерального бюджета.

Постановление вступает в силу со дня его официального опубликования. Книги—> Материалы прессы Письма «счастья» от ФНС России. Что делать, если пришло письмо из налоговой (А. Илларионов, газета «Финансовая газета», N 10, март 2018 г.) Возможен ли диалог с «Платоном». Вся правда о том, кто и за что платит налог (Е. Шестакова, А. Жиркова, газета «Финансовая газета», N 10, март 2018 г.) По-новому о старой проблеме: НДС при авансах за счёт займа (С. Зотова, Е. Ситникова, журнал «Практический бухгалтерский учет», N 3, март 2018 г.) Строительная площадка или обособленное подразделение? (С. Зотова, Е. Ситникова, журнал «Практический бухгалтерский учет», N 3, март 2018 г. ) Задержка зарплаты: отражение в учёте (Ю. Лермонтов, журнал «Практический бухгалтерский учет», N 3, март 2018 г.) Паспорт сделки отменен с 1 марта 2018 года (И.С. Сергеева, журнал «Нормативные акты для бухгалтера», N 5, март 2018 г.) Облагается ли компенсация взносами? (И.С. Сергеева, журнал «Нормативные акты для бухгалтера», N 5, март 2018 г.) Больничный с нарушением режима: нюансы оформления и оплаты (А. Ларина, журнал «Практический бухгалтерский учет. Официальные материалы и комментарии (720 часов)», N 3, март 2018 г.) Денежно-кредитная политика России 2018-2020: курс взят на стабильность (Е.Е. Смирнов, журнал «Аудитор», N 2, февраль 2018 г.) НДС и авансы (А.В. Анищенко, журнал «НДС: проблемы и решения», N 3, март 2018 г.) С «упрощенки» на общий режим: трудности переходного периода (Е.П. Зобова, журнал «Налог на прибыль: учет доходов и расходов», N 3, март 2018 г.) Памятка предпринимателям — плательщикам НДФЛ (О.

) Задержка зарплаты: отражение в учёте (Ю. Лермонтов, журнал «Практический бухгалтерский учет», N 3, март 2018 г.) Паспорт сделки отменен с 1 марта 2018 года (И.С. Сергеева, журнал «Нормативные акты для бухгалтера», N 5, март 2018 г.) Облагается ли компенсация взносами? (И.С. Сергеева, журнал «Нормативные акты для бухгалтера», N 5, март 2018 г.) Больничный с нарушением режима: нюансы оформления и оплаты (А. Ларина, журнал «Практический бухгалтерский учет. Официальные материалы и комментарии (720 часов)», N 3, март 2018 г.) Денежно-кредитная политика России 2018-2020: курс взят на стабильность (Е.Е. Смирнов, журнал «Аудитор», N 2, февраль 2018 г.) НДС и авансы (А.В. Анищенко, журнал «НДС: проблемы и решения», N 3, март 2018 г.) С «упрощенки» на общий режим: трудности переходного периода (Е.П. Зобова, журнал «Налог на прибыль: учет доходов и расходов», N 3, март 2018 г.) Памятка предпринимателям — плательщикам НДФЛ (О. Ю. Поздышева, журнал «Актуальные вопросы бухгалтерского учета и налогообложения», N 3, март 2018 г.) Субсидии при УСНО: на что обратить внимание? (О.П. Гришина, журнал «Упрощенная система налогообложения: бухгалтерский учет и налогообложение», N 3, март 2018 г.) Верховный суд разъяснил, когда можно списать в расходы безнадежную «дебиторку» (Т.Ю. Кошкина, журнал «Строительство: бухгалтерский учет и налогообложение», N 3, март 2018 г.) Комментарий к определению Верховного Суда Российской Федерации от 19.01.2018 N 304-КГ17-21192 по делу N А27-23021/2016 (А.А. Соловьева, журнал «Строительство: акты и комментарии для бухгалтера», N 3, март 2018 г.) Нужно ли получать новый патент при изменении численности работников в рамках налогового периода? (Л.Ю. Паршина, журнал «Аптека: бухгалтерский учет и налогообложение», N 3, март 2018 г.) Как провести переоценку ОС по отчету оценщика? (М.О. Денисова, журнал «Жилищно-коммунальное хозяйство: бухгалтерский учет и налогообложение», N 3, март 2018 г.

Ю. Поздышева, журнал «Актуальные вопросы бухгалтерского учета и налогообложения», N 3, март 2018 г.) Субсидии при УСНО: на что обратить внимание? (О.П. Гришина, журнал «Упрощенная система налогообложения: бухгалтерский учет и налогообложение», N 3, март 2018 г.) Верховный суд разъяснил, когда можно списать в расходы безнадежную «дебиторку» (Т.Ю. Кошкина, журнал «Строительство: бухгалтерский учет и налогообложение», N 3, март 2018 г.) Комментарий к определению Верховного Суда Российской Федерации от 19.01.2018 N 304-КГ17-21192 по делу N А27-23021/2016 (А.А. Соловьева, журнал «Строительство: акты и комментарии для бухгалтера», N 3, март 2018 г.) Нужно ли получать новый патент при изменении численности работников в рамках налогового периода? (Л.Ю. Паршина, журнал «Аптека: бухгалтерский учет и налогообложение», N 3, март 2018 г.) Как провести переоценку ОС по отчету оценщика? (М.О. Денисова, журнал «Жилищно-коммунальное хозяйство: бухгалтерский учет и налогообложение», N 3, март 2018 г. ) Изменения в правилах закупок с 1 июля 2018 года (К.Г. Чагин, журнал «Руководитель автономного учреждения», N 3, март 2018 г.) Книги Альбов А.П., Гончаренко Л.И., Григорович Е.В., Гримальская С.А., Дахненко С.С., Ключникова Я.А., Ложкова И.А., Мандрощенко О.В., Николаева Ю.В., Николюкин С.В., Ручкина Г.Ф., Самигулина А.В., Терехова Е.В., Якимова Е.С. Инвестиционное право + Приложение: тесты: учебник (под ред. д.ю.н., проф. Г.Ф. Ручкиной). — «КНОРУС», 2018 г. В формате учебного справочника рассматривается широкий круг вопросов инвестиционного права, в том числе описаны договорные конструкции, используемые для установления соответствующих частноправовых отношений, отношений публично-частного партнёрства, а также механизмы стимулирования инвестиционной активности в различных территориях страны. Особое внимание уделено вопросам инвестиционной деятельности в сфере ЖКХ, рынка ценных бумаг, инвестициям в создание, коммерциализацию результатов интеллектуальной деятельности.

) Изменения в правилах закупок с 1 июля 2018 года (К.Г. Чагин, журнал «Руководитель автономного учреждения», N 3, март 2018 г.) Книги Альбов А.П., Гончаренко Л.И., Григорович Е.В., Гримальская С.А., Дахненко С.С., Ключникова Я.А., Ложкова И.А., Мандрощенко О.В., Николаева Ю.В., Николюкин С.В., Ручкина Г.Ф., Самигулина А.В., Терехова Е.В., Якимова Е.С. Инвестиционное право + Приложение: тесты: учебник (под ред. д.ю.н., проф. Г.Ф. Ручкиной). — «КНОРУС», 2018 г. В формате учебного справочника рассматривается широкий круг вопросов инвестиционного права, в том числе описаны договорные конструкции, используемые для установления соответствующих частноправовых отношений, отношений публично-частного партнёрства, а также механизмы стимулирования инвестиционной активности в различных территориях страны. Особое внимание уделено вопросам инвестиционной деятельности в сфере ЖКХ, рынка ценных бумаг, инвестициям в создание, коммерциализацию результатов интеллектуальной деятельности. Борисов А.Н., Трефилова Т.Н. Комментарий к Федеральному закону от 5 апреля 2013 г. N 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» (постатейный; издание пятое, переработанное и дополненное). — «Деловой двор», 2018 г. Пятое издание комментария подготовлено с учётом многочисленных изменений, в том числе последних, внесённых Федеральными законами от 29 декабря 2017 года № 475-ФЗ и от 31 декабря 2017 года № 503-ФЗ, 504-ФЗ и 506-ФЗ. В книге рассмотрены нововведения в части регламентации проведения процедур определения поставщиков (подрядчиков, исполнителей) в электронной форме, вступающие в силу с 1 июля 2018 года. Представлена судебная практика и актуальные разъяснения Министерства экономического развития РФ, Федеральной антимонопольной службы и Казначейства России. Добробаба М.Б. Дисциплинарная ответственность в системе государственно-служебных правоотношений. — Специально для системы ГАРАНТ, 2018 г.

Борисов А.Н., Трефилова Т.Н. Комментарий к Федеральному закону от 5 апреля 2013 г. N 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» (постатейный; издание пятое, переработанное и дополненное). — «Деловой двор», 2018 г. Пятое издание комментария подготовлено с учётом многочисленных изменений, в том числе последних, внесённых Федеральными законами от 29 декабря 2017 года № 475-ФЗ и от 31 декабря 2017 года № 503-ФЗ, 504-ФЗ и 506-ФЗ. В книге рассмотрены нововведения в части регламентации проведения процедур определения поставщиков (подрядчиков, исполнителей) в электронной форме, вступающие в силу с 1 июля 2018 года. Представлена судебная практика и актуальные разъяснения Министерства экономического развития РФ, Федеральной антимонопольной службы и Казначейства России. Добробаба М.Б. Дисциплинарная ответственность в системе государственно-служебных правоотношений. — Специально для системы ГАРАНТ, 2018 г. Монография посвящена доктринальному обоснованию целостной концептуальной модели публичной дисциплинарной ответственности, реализуемой в системе государственно-служебных правоотношений. В рамках авторской концепции проводится исследование дисциплинарной ответственности государственных служащих с позиции материального и процессуального аспекта её реализации; обозначены направления совершенствования законотворческой и правоприменительной деятельности по вопросам дисциплинарной ответственности государственных служащих Российской Федерации. Ефремов А.В. Комментарий к главе I (статьи 1-9) и к главе II (статьи 10-15) Федерального закона от 25 июля 2002 г. N 113-ФЗ «Об альтернативной гражданской службе».77502296 — Специально для системы ГАРАНТ, 2018 г. Рассматриваются вопросы организации направления граждан на альтернативную гражданскую службу, в частности, связанные с подачей и рассмотрением заявления о замене военной службы по призыву альтернативной гражданской службой.

Монография посвящена доктринальному обоснованию целостной концептуальной модели публичной дисциплинарной ответственности, реализуемой в системе государственно-служебных правоотношений. В рамках авторской концепции проводится исследование дисциплинарной ответственности государственных служащих с позиции материального и процессуального аспекта её реализации; обозначены направления совершенствования законотворческой и правоприменительной деятельности по вопросам дисциплинарной ответственности государственных служащих Российской Федерации. Ефремов А.В. Комментарий к главе I (статьи 1-9) и к главе II (статьи 10-15) Федерального закона от 25 июля 2002 г. N 113-ФЗ «Об альтернативной гражданской службе».77502296 — Специально для системы ГАРАНТ, 2018 г. Рассматриваются вопросы организации направления граждан на альтернативную гражданскую службу, в частности, связанные с подачей и рассмотрением заявления о замене военной службы по призыву альтернативной гражданской службой. Комментарий практики рассмотрения экономических споров (судебно-арбитражной практики). Выпуск 24 (отв. ред. В.Ф. Яковлев). — «Институт законодательства и сравнительного правоведения при Правительстве Российской Федерации: ООО «ЮРИДИЧЕСКАЯ ФИРМА КОНТРАКТ», 2018 г. В этом выпуске Комментария авторами освещается судебная практика рассмотрения споров, возникающих при заключении договоров, признании сделок недействительными, об ответственности за нарушение договорных обязательств, о применении законодательства о вещных правах и праве интеллектуальной собственности, проанализирована практика применения процессуального законодательства и другие вопросы. Материалы прессы

Страхование для граждан: ОСАГО, КАСКО, ипотека (П.А. Курлат, В.В. Пономаренко, А.В. Румянцева, журнал «Библиотечка «Российской газеты», выпуск 5, март 2018 г.)

Жизнь в проданном жилье комфортна и… вполне законна?!! (Н. Пластинина, журнал «Жилищное право», N 3, март 2018 г.

Комментарий практики рассмотрения экономических споров (судебно-арбитражной практики). Выпуск 24 (отв. ред. В.Ф. Яковлев). — «Институт законодательства и сравнительного правоведения при Правительстве Российской Федерации: ООО «ЮРИДИЧЕСКАЯ ФИРМА КОНТРАКТ», 2018 г. В этом выпуске Комментария авторами освещается судебная практика рассмотрения споров, возникающих при заключении договоров, признании сделок недействительными, об ответственности за нарушение договорных обязательств, о применении законодательства о вещных правах и праве интеллектуальной собственности, проанализирована практика применения процессуального законодательства и другие вопросы. Материалы прессы

Страхование для граждан: ОСАГО, КАСКО, ипотека (П.А. Курлат, В.В. Пономаренко, А.В. Румянцева, журнал «Библиотечка «Российской газеты», выпуск 5, март 2018 г.)

Жизнь в проданном жилье комфортна и… вполне законна?!! (Н. Пластинина, журнал «Жилищное право», N 3, март 2018 г. )

Ответственность мажоритарного акционера при принудительном выкупе акций: вопросы правоприменения (С.В. Артёменков, В.Д. Кравец, журнал «Lex Russica», N 2, февраль 2018 г.)

Раздел квартиры при разводе (Ю. Головенко, журнал «Жилищное право», N 3, март 2018 г.)

С июня 2018 г. нотариусы будут выполнять новое нотариальное действие — депонирование (Д. Бондарчук, газета «эж-ЮРИСТ», N 9, март 2018 г.)

Добиться компенсации (В. Глушаков, газета «Новая адвокатская газета», N 5, март 2018 г.)

К вопросу о целесообразности сохранения института «муниципального фильтра» в Российской Федерации (Л.Т. Чихладзе, А.А. Горячих, журнал «Образование и право», N 2, февраль 2018 г.)

Товарные знаки, противоречащие общественному порядку и нравственности: российская и французская правоприменительная практика (Е.А. Свиридова, журнал «Образование и право», N 2, февраль 2018 г.)

Таможенный кодекс Евразийского экономического союза: вопросы интеллектуальной собственности (В.

)

Ответственность мажоритарного акционера при принудительном выкупе акций: вопросы правоприменения (С.В. Артёменков, В.Д. Кравец, журнал «Lex Russica», N 2, февраль 2018 г.)

Раздел квартиры при разводе (Ю. Головенко, журнал «Жилищное право», N 3, март 2018 г.)

С июня 2018 г. нотариусы будут выполнять новое нотариальное действие — депонирование (Д. Бондарчук, газета «эж-ЮРИСТ», N 9, март 2018 г.)

Добиться компенсации (В. Глушаков, газета «Новая адвокатская газета», N 5, март 2018 г.)

К вопросу о целесообразности сохранения института «муниципального фильтра» в Российской Федерации (Л.Т. Чихладзе, А.А. Горячих, журнал «Образование и право», N 2, февраль 2018 г.)

Товарные знаки, противоречащие общественному порядку и нравственности: российская и французская правоприменительная практика (Е.А. Свиридова, журнал «Образование и право», N 2, февраль 2018 г.)

Таможенный кодекс Евразийского экономического союза: вопросы интеллектуальной собственности (В. И. Еременко, журнал «Гражданин и право», N 2, февраль 2018 г.)

Особенности увольнения работника военной организации в случаях несоблюдения требований антикоррупционного законодательства (А.В. Ефремов, журнал «Гражданин и право», N 2, февраль 2018 г.)

—> Оплата труда при расширении зон обслуживания (Е.А. Соболева, журнал «Оплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложение», N 3, март 2018 г.) Социальный налоговый вычет на лечение (Т.Ю. Комиссарова, журнал «Оплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложение», N 3, март 2018 г.) Комментарий к определению Верховного суда Российской Федерации от 13.12.2017 N 306-КГ17-18140 (Е.А. Новикова, журнал «Оплата труда в государственном (муниципальном) учреждении: акты и комментарии для бухгалтера», N 3, март 2018 г.) Комментарий к Апелляционному определению Московского городского суда от 14.

И. Еременко, журнал «Гражданин и право», N 2, февраль 2018 г.)

Особенности увольнения работника военной организации в случаях несоблюдения требований антикоррупционного законодательства (А.В. Ефремов, журнал «Гражданин и право», N 2, февраль 2018 г.)

—> Оплата труда при расширении зон обслуживания (Е.А. Соболева, журнал «Оплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложение», N 3, март 2018 г.) Социальный налоговый вычет на лечение (Т.Ю. Комиссарова, журнал «Оплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложение», N 3, март 2018 г.) Комментарий к определению Верховного суда Российской Федерации от 13.12.2017 N 306-КГ17-18140 (Е.А. Новикова, журнал «Оплата труда в государственном (муниципальном) учреждении: акты и комментарии для бухгалтера», N 3, март 2018 г.) Комментарий к Апелляционному определению Московского городского суда от 14. 11.2017 N 33-46542 (Т.В. Шадрина, журнал «Оплата труда в государственном (муниципальном) учреждении: акты и комментарии для бухгалтера», N 3, март 2018 г.) Вопрос: Организация имеет на балансе нематериальные активы (исключительные права на аудиовизуальное произведение). Были выданы лицензии на использование данного аудиовизуального произведения различными способами. Лицензии с длительным сроком. Оплата от покупателей была получена ранее. Выручку по договорам признавали равномерно в течение срока действия лицензии. Срок выданных лицензий еще не истек, то есть на счете 98 есть остаток. Организация отчуждает права на художественный фильм в полном объеме (продает нематериальные активы). По вышеуказанным лицензиям будет заключено соглашение о замене стороны по договору. Возврата части лицензионных платежей новому правообладателю не планируется. Как учесть данные операции в бухгалтерском и налоговом учете организации (в части остатка по 98 счету)? (ответ службы Правового консалтинга ГАРАНТ, март 2018 г.