- какие налоги платят ИП в 2021

- Может ли ИП платить НДС

- 3.2. Освобождение от уплаты налоговиндивидуальных предпринимателей, являющихсяналогоплательщиками по УСН

- ИП и ТОО на «упрощенке» освобождаются от уплаты налога в размере 3% на три года

- 2. Чтение, запись и преобразование простых функций

- дробей — Рациональные числа — документация Python 3.9.7

- Программное обеспечение для управления практикой и EHR Made Simple

- Быстрое определение sp3, sp2 и sp Гибридизация

- Восемь частей речи - TIP Sheets

- Одно приложение для замены всех

- оповещений Google - отслеживайте в Интернете интересный новый контент

какие налоги платят ИП в 2021

Когда предприниматель оформляется как ИП, у него есть месяц, чтобы выбрать налоговый режим. Иначе ему придется платить налоги по общей системе — самые высокие из возможных. Вместо этого в большинстве случаев лучше выбрать специальный режим: упрощенку (УСН), патент (ПСН), налог на профессиональный доход (НПД) или единый сельскохозяйственный налог (ЕСХН). Рассказываем, как правильно выбрать систему, какие налоги и взносы платят ИП в 2021 году и что для них изменилось.

Все по порядку:

Что изменилось в 2021 году

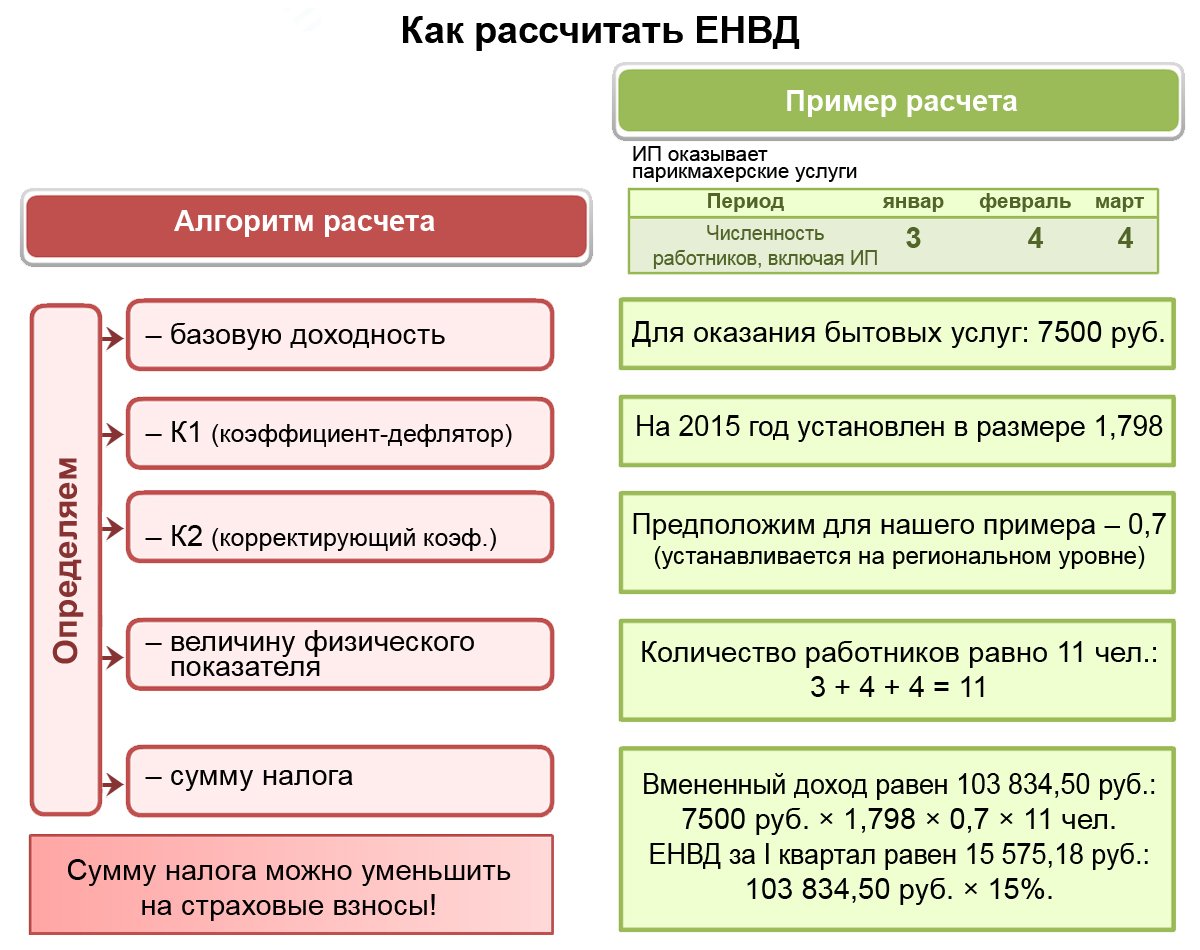

Отменили ЕНВД. С 1 января 2021 года в России отменили единый налог на вмененный доход (ЕНВД) — это фиксированный налог, который платили четыре раза в год. Чиновники посчитали, что этот налог занижен и используется для серых схем. Ему на смену пришли патент и самозанятость.

Самозанятость ввели во всех регионах. Налог на профессиональный доход (НПД) ввели для самозанятых граждан и ИП без сотрудников.

Продлили налоговые каникулы. До 2023 года ИП на упрощенке и патенте имеют право не платить налог до двух лет после регистрации. Но это работает далеко не во всех регионах и только в отдельных сферах, таких как производство и наука. Полный список ограничений указан в Налоговом кодексе.

Истекла отсрочка на применение онлайн-касс. С 1 июля 2021 года закончилась отсрочка на кассы. Она действовала для ИП без работников, которые:

- оказывают услуги,

- выполняют работы,

- продают товары собственного производства.

Теперь все ИП, которые работают с физлицами, обязаны купить и зарегистрировать онлайн-кассу и выдавать чеки клиентам. Исключение — НПД, но этот налоговый режим подходит не всем.

Страховые взносы за себя

Фиксированные. Помимо налогов ИП ежегодно платят пенсионные и медицинские взносы за себя. Причем размер таких взносов не меняется в зависимости от системы налогообложения для ИП и дохода. В 2021 году государство не стало поднимать сумму взносов и оставило их на прежнем уровне — 40 874 ₽ в год.

Причем размер таких взносов не меняется в зависимости от системы налогообложения для ИП и дохода. В 2021 году государство не стало поднимать сумму взносов и оставило их на прежнем уровне — 40 874 ₽ в год.

Из этой суммы ИП платит:

- на пенсионное страхование — 32 448 ₽,

- на медицинское — 8426 ₽.

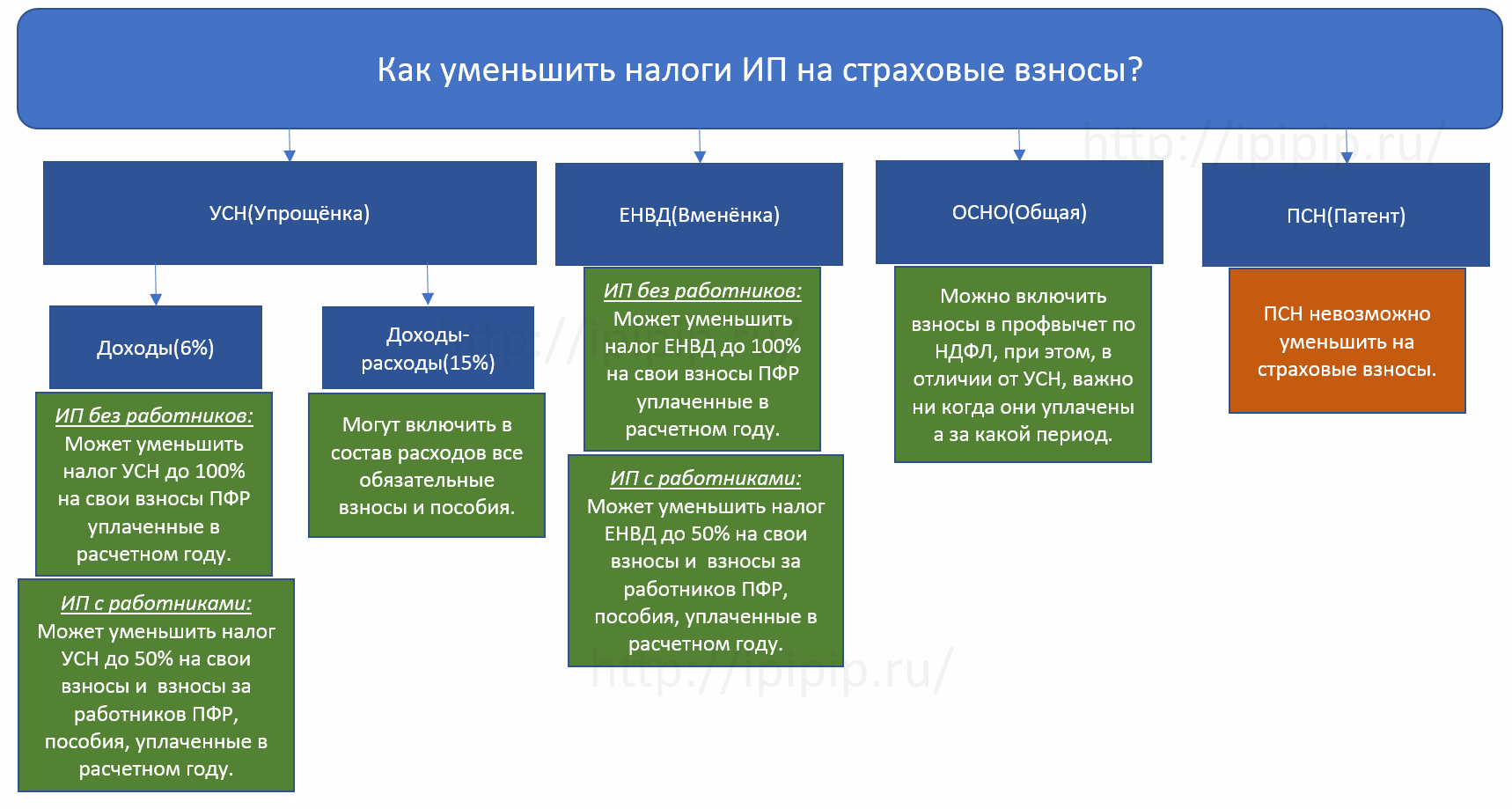

Эти взносы платят все ИП, независимо от того, работают они или нет, просто по факту регистрации. Перечислить эти взносы необходимо не позднее 31 декабря того года, за который бизнесмен их платит. В некоторых случаях на сумму взносов можно сократить налоги ИП в 2021 году.

ИП, которые работают как самозанятые, не обязаны платить взносы, но могут делать это добровольно.

Дополнительные. Это 1% от налога свыше 300 000 ₽ в год. Например, если доход ИП составил за год 2 млн ₽, он заплатит еще 17 000 ₽:

(2 000 000 — 300 000) * 1% = 17 000

Оплатить эти взносы необходимо не позднее 1 июля года, следующего за отчетным.

Налоги и взносы ИП с зарплат в 2021 году

Если ИП нанимает работников по трудовым договорам, он переводит за них:

- НДФЛ — 13% от заработной платы каждого;

- взносы: это 22% в Пенсионный фонд, 5,1% — в фонд медицинского страхования, 2,9% в фонд социального страхования.

Например, если сотрудник получает 50 000 ₽ на руки, дополнительно ИП-работодатель заплатит НДФЛ 7471 ₽ и на взносы — 17 195 ₽.

Эти выплаты нужно перечислять каждый месяц до 15 числа.

Как выбрать систему налогообложения для ИП

Определиться с системой необходимо за следующие 30 дней с регистрации. Если этого не сделать, ИП автоматически будет работать на ОСНО с самым высоким налогом.

Отобрать режимы, которые подходят по ограничениям. Прежде всего обратите внимание на патент и НПД — потенциально самые выгодные режимы для предпринимателя-новичка. Если работаете в сельском хозяйстве, выбирайте ЕСХН.

Когда ничего из перечисленного не подошло, выбирайте упрощенку. В редких случаях, если вы собираетесь работать с корпорациями, можно оставить ОСНО.

Выбрать систему налогообложения для ИП, на которой проще работать. Учитывайте объем отчетности: выбирайте тот, где нужно реже отчитываться. Помимо патента и самозанятости минимальная отчетность требуется на упрощенке.

Посчитать, какая система дешевле. Это зависит от вида деятельности, местоположения и расходов ИП. Далее рассмотрим, на что обращать внимание.

Онлайн-касса на смартфоне

Для работы ИП нужна онлайн-касса. Она уже у вас есть — в смартфоне, остается скачать приложение и купить фискальный регистратор.

Приложение управляет продажами, а регистратор печатает и отправляет чеки в налоговую.

Подробнее

Какие есть налоговые режимы

Для ИП доступно пять налоговых систем:

- основная — ОСНО;

- упрощенка — УСН. Бывает с разными объектами налогообложения: «Доходы» или «Доходы минус расходы»;

- патент — ПСН;

- единый сельскохозяйственный налог — ЕСХН;

- для самозанятых — НПД.

Дальше разберем каждый режим подробно и объясним, для кого они подходят.

ОСНО

Что это. Основная система по умолчанию применяется для всех ИП, если не подать заявление на другой режим.

Какие ограничения. Никаких.

Сколько налогов ИП платит в 2021 году. ИП на ОСНО платит три основных налога:

- НДФЛ — 13% или 15% с дохода, превышающего 5 млн ₽ в год.

- НДС — от 0% до 20% в зависимости от типа бизнеса;

- налог на имущество физических лиц — до 2%.

Когда платить. НДФЛ платят авансовыми платежами за каждый квартал, не позднее 25-го числа каждого месяца, который следует за этим кварталом. Только последний четвертый платеж можно отсрочить до 15 июля следующего года.

НДС нужно перечислять каждый месяц до 25 числа, налог на собственность — до 1 марта последующего года.

Какая отчетность. Обычно документооборот ИП на основной системе ведет бухгалтер, потому что у этого режима самая большая отчетность. Нужно представлять налоговую декларацию по НДФЛ один раз в год — до 30 апреля последующего года, по НДС — раз в три месяца, до 25 числа следующего за этим кварталом месяца.

Кому подходит. ИП, которые сотрудничают с корпорациями — они применяют вычет по НДС. Тем, у кого доходы больше 200 млн ₽ в год или больше 130 сотрудников. Также бизнесу, для которого нельзя применять спецрежимы, например нотариусу.

УСН

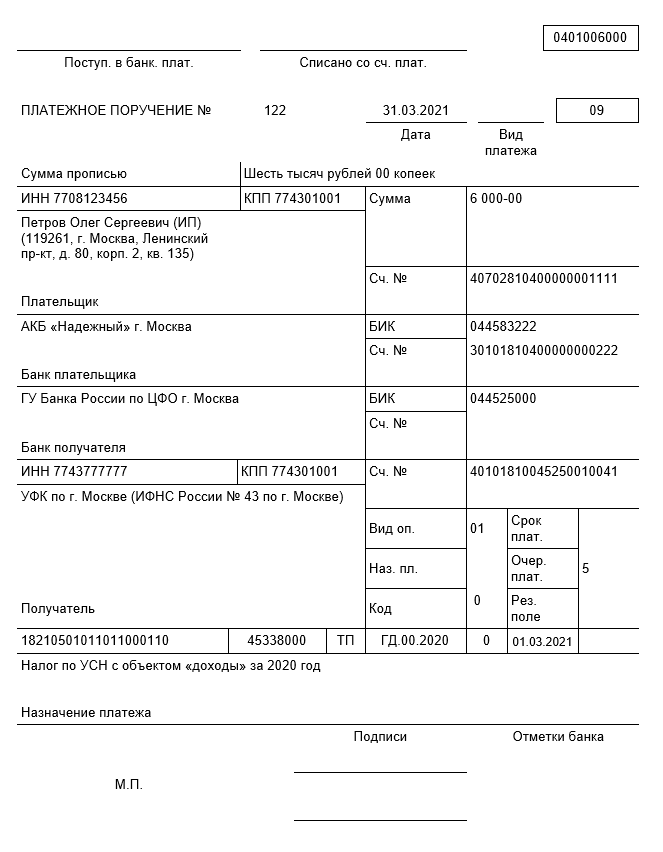

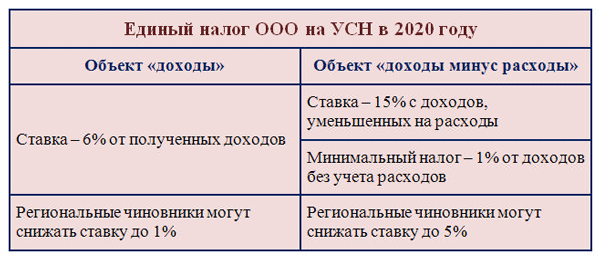

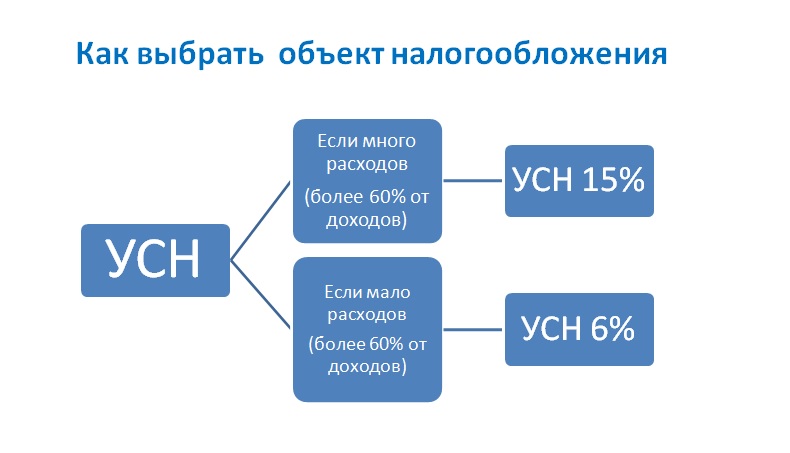

Что это. Упрощенная система с единым налогом. ИП может выбрать объект налогообложения, то есть то, с чего будет платить налог: со своих доходов или разницы между его доходами и расходами. Если дохода нет, налог не платится.

Какие ограничения. До 200 млн ₽ дохода в год, до 130 сотрудников.

Сколько налогов платить. Это зависит от того, с чего платит налоги ИП в 2021 году:

- УСН «Доходы» — 6%, если доход до 150 млн в год и сотрудников меньше 100, 8% — если доход 150-200 млн в год и сотрудников 100-130. Из налога можно вычесть сумму страховых взносов и так его уменьшить.

- УСН «Доходы минус расходы» — 15% с разницы между доходами и расходами, если доход до 150 млн в год и сотрудников меньше 100, 20% — если доход 150-200 млн в год и сотрудников 100-130.

Для некоторых видов бизнеса в регионах есть сниженные ставки, проверяйте это на сайте налоговой.

Когда платить. За каждый квартал, в течение следующих 25 дней. Вот конкретные даты:

- до 25 апреля,

- до 25 июля,

- до 25 октября,

- до 30 апреля последующего года.

Какая отчетность. Налоговая декларация — только один раз в год, ее подают до 30 апреля последующего года. Также нужно регулярно заполнять Книгу учета доходов и расходов.

Кому подходит. Режим УСН «Доходы» выгоден, когда расходы предпринимателя менее 70% от доходов. Если же расходы более 70% доходов — выгоднее УСН «Доходы минус расходы».

ПСН

Что это. Замена налога патентом на определенный вид деятельности. Его предприниматель покупает на фиксированный срок — до одного года. Закон не запрещает совместить несколько патентов или патент с упрощенкой.

Какие ограничения. До 60 млн ₽ дохода по всем патентам, до 15 наемных работников, не для всех видов деятельности. Если дохода пока нет, платить стоимость патента все равно придется.

До 60 млн ₽ дохода по всем патентам, до 15 наемных работников, не для всех видов деятельности. Если дохода пока нет, платить стоимость патента все равно придется.

Сколько налогов платить. Цена — 6% от потенциального дохода, она зависит от вида бизнеса и местоположения. Например, годовой патент программисту в Москве обойдется в 300 000 ₽, а переводчику в Саратове — в 9 000 ₽. Найти сумму для своего вида деятельности можно на сайте ФНС.

Из стоимости патента можно вычесть сумму страховых взносов и так ее уменьшить.

Когда платить. Если покупаете патент меньше чем на 6 месяцев, то оплатить его стоимость надо до конца срока действия. Если патент от полугода до года — треть суммы вносят в течение 90 дней, оставшиеся две три — до конца срока.

Какая отчетность. Надо вести только Книгу учета доходов, налоговая может запросить ее в конце года.

Кому подходит. Тем, кто ведет сезонный или временный бизнес, или если патент выходит выгоднее других режимов.

ЕСХН

Что это. Специальный режим для сельхозпроизводителей, в том числе рыболовецких хозяйств и других организаций, указанных в Налоговом кодексе.

Какие ограничения. Доход ИП от работы в сельском хозяйстве должен быть не меньше 70% всех его доходов. До 300 сотрудников.

Сколько налогов платить. 6% от дохода, но в некоторых регионах ставка ниже.

Когда платить. Каждые полгода, первый платеж — не позднее 25 июля, второй — до 31 марта следующего года.

Какая отчетность. Налоговая декларация — один раз в год, не позднее 31 марта последующего года.

Кому подходит. ИП, которые работают в сельском хозяйстве.

НПД

Что это. Специальный режим для самозанятых граждан. То есть тех, кто самостоятельно выполняет работы, оказывает услуги или продает товары собственного производства.

Какие ограничения. Доход до 2,4 млн ₽ в год, нельзя нанимать работников по трудовым договорам. Нельзя совмещать с другими системами. Подходит для типов деятельности, которые позволяют перейти на НПД — в основном, это услуги, которые ИП оказывает без чужой помощи.

Доход до 2,4 млн ₽ в год, нельзя нанимать работников по трудовым договорам. Нельзя совмещать с другими системами. Подходит для типов деятельности, которые позволяют перейти на НПД — в основном, это услуги, которые ИП оказывает без чужой помощи.

Сколько налогов платить. С дохода от физических лиц — 4%, от компаний и ИП — 6%.

Когда платить. Раз в месяц, до 25-го числа последующего месяца. Если доходов не было, переводить налог не нужно.

Какая отчетность. Налоговую декларацию сдавать не нужно. Доходы необходимо указывать в мобильном приложении «Мой налог». Оно автоматически рассчитывает налог к оплате.

Кому подходит. Тем, кто самостоятельно оказывает услуги.

Что нужно знать о налогообложении для ИП

- ИП платят фиксированные страховые взносы, чтобы пользоваться медициной и в будущем получать пенсию. Сумма взносов в 2021 году — 40 874 ₽.

- Также есть дополнительные взносы — это 1% от дохода, превышающего 300 000 ₽.

- Если у ИП есть сотрудники, за них нужно платить налог 13% и взносы.

- ИП по умолчанию работает на основной системе налогообложения, она самая дорогая. Может выбрать один из спецрежимов: упрощенка, патент, ЕСХН или самозанятость.

- Патент подходит для временного бизнеса, самозанятость — для самостоятельного оказания услуг, ЕСХН — для ИП в сельском хозяйстве.

- Если ни один из этих вариантов не подходит, лучше выбрать упрощенку, если работаете с корпорациями — основную систему.

Онлайн-кассы Дримкас

Есть модели касс для любого бизнеса от кофейной точки до медицинской организации.

Фискальный накопитель и год ОФД идут в комплекте. Все модели в реестре ККТ и соответствуют требованиям 54-ФЗ.

Каталог

Автор: Илья Новиков

Эксперт

Может ли ИП платить НДС

Индивидуальные предприниматели, находящиеся на выгодной и экономичной для них упрощенной системе налогообложения (УСН), не признаются налогоплательщиками по НДС (п. 3 ст. 346.11 НК РФ). При этом, в некоторых случаях обязанность уплаты налога у них возникает. Рассмотрим, может ли ИП платить НДС, работая на «упрощенке».

3 ст. 346.11 НК РФ). При этом, в некоторых случаях обязанность уплаты налога у них возникает. Рассмотрим, может ли ИП платить НДС, работая на «упрощенке».

Возможна ли уплата НДС в добровольном порядке?

Ответим сразу: да, возможна — такое право у «упрощенцев» есть. Согласно п.5 ст.173 НК РФ, находясь на упрощенном спецрежиме, ИП может выделить НДС в счете-фактуре и выставить его своему покупателю. По окончании квартала, до 25 числа, у него возникает обязанность составить декларацию НДС, заполнив 12 раздел, и, соответственно, уплатить налог. Основанием является именно счет-фактура: даже если в договоре прописан НДС, и в платежке от покупателя также выделена сумма налога, без оформления счета-фактуры платить и отчитываться по НДС не нужно. При этом существует важный аспект: начислить УСН предприниматель обязан со всей суммы выручки вместе с начисленным сверху НДС, т.к. налоговую базу уплаченный налог в этом случае не уменьшает.

В связи с этим возникает другой вопрос: может ли ИП платить НДС на УСН и при этом ставить величину входящего налога к вычету? Нет, законодательно делать это запрещено: выставление счета-фактуры согласно п. 5 ст.173 – это исключение из правил п. 3 ст. 346.11 НК РФ, по которой упрощенцы не считаются плательщиками НДС.

5 ст.173 – это исключение из правил п. 3 ст. 346.11 НК РФ, по которой упрощенцы не считаются плательщиками НДС.

Когда ИП-«упрощенцы» идут на уплату НДС осознанно? Часто такое бывает по просьбе или вследствие ультиматума контрагента: многие компании занимают принципиальную позицию и отказываются сотрудничать с ИП, не работающими с НДС. Чтобы не потерять крупного заказчика, предприниматели подсчитывают ожидаемую прибыль от такой сделки и соглашаются все же выставить счет-фактуру с последующей уплатой налога. Иногда им удается договориться о скидке к стоимости на сумму НДС и не выставлять счет-фактуру, обычно это происходит, когда стороны достаточно сильно заинтересованы в заключении договора.

Может ли ИП платить НДС принудительно

В отдельных случаях плательщиком НДС ИП на УСН становится вынужденно. В Налоговом Кодексе перечислен ряд этих случаев:

1. Налоговый агент при сделках с иностранными компаниями (НК РФ, п. 1 ст. 161 ). Если ИП заказывает товар (услуги, работы) у иностранного контрагента, не имеющего представительства в РФ, но местом сделки выступает российская территория, он обязан исчислить и уплатить НДС как налоговый агент за иностранца. Далее необходимо выставить самому себе от имени иностранной компании счет-фактуру и задекларировать налог. Уплатить сумму налога нужно, переведя сумму оплаты в иностранной валюте в рубли по курсу ЦБ и исчислив сумму НДС сверху.

Далее необходимо выставить самому себе от имени иностранной компании счет-фактуру и задекларировать налог. Уплатить сумму налога нужно, переведя сумму оплаты в иностранной валюте в рубли по курсу ЦБ и исчислив сумму НДС сверху.

2. Налоговый агент при операциях с госорганами (п. 3 ст. 161 НК РФ). Если ИП на УСН арендует или покупает имущество у государственного предприятия федерального, регионального или местного уровня, также возникает обязанность рассчитать и уплатить НДС за бюджетную структуру.

3. Налоговый агент при прочих сделках, перечисленных в ст. 161 НК РФ: при продаже конфиската, кладов, скупленных ценностей, реализации лома отходов черных и цветных металлов, сырых шкур животных, вторичного алюминия, макулатуры.

4. ИП на УСН платит НДС при импорте товара через таможенную границу. НДС при этом рассчитывается исходя из таможенной, а не договорной стоимости товара, и подлежит обязательной уплате в таможенные органы.

5. Проведение операций по договору совместной деятельности, простого товарищества, доверительного управления имуществом (ст. 174.1 НК РФ). Счета-фактуры выставляются ответственным участником – продавцом.

Посредники в НДС-операциях налог не платят, но ИП на УСН, работающие по агентским и комиссионным договорам с компаниями на ОСНО, обязаны выставлять счета-фактуры за своих партнеров. Если они продают товар (работы, услуги) от своего имени или от имени партнера, находящегося на общей системе, то обязаны оформить счет-фактуру и отразить ее в журнале счетов-фактур. Журнал им необходимо отправить в ФНС не позже 20-го числа месяца, следующего за месяцем сделки. То же самое касается покупок для комитента или принципала.

ИП обязан платить НДС, если выберет общую систему налогообложения. Он приобретает те же права и обязанности налогоплательщика НДС, что и юридические лица. В этом случае ИП получает право не только выставлять счета-фактуры, но и принимать входящий налог к вычету. Вместо налога на прибыль предпринимателем уплачивается НДФЛ с суммы чистой прибыли и составляется декларация 3-НДФЛ.

Заключение

Платит ли ИП НДС на «упрощенке» добровольно или характер заключаемых сделок вынуждает его становиться плательщиком НДС, главное для предпринимателя — взвешивать все доводы «за» и «против» такой сделки. Стоит рассчитывать, принесут ли ему, как упрощенцу, данные операции достаточный доход или же рациональнее будет отказаться от заключения договора.

3.2. Освобождение от уплаты налоговиндивидуальных предпринимателей, являющихсяналогоплательщиками по УСН

С 01.07.2021 вступил в силу п. 4.1 ст. 80 НК РФ, устанавливающий обстоятельства при которых налоговая декларация (расчет) считается непредставленной (см. информацию ФНС России).С 01.07.2021 квалифицированную электронную подпись для ЮЛ/ИП можно получить в ФНС России. Услуга бесплатна (см. информацию ФНС России).

До конца 2021 года услуги ПФ РФ можно получить в упрощенном порядке см. информацию ПФ РФ.

Выбрать оптимальную систему налогообложения (УСН, ПСН,

НПД, ОРН) можно с помощью налогового калькулятора «Выбор подходящего режима налогообложения» на сайте ФНС России по адресу https://www.nalog…

Налоги, от уплаты которых освобождаются налогоплательщики перешедшие на УСН | Доходы, имущество, операции, которые не относятся к объекту налогообложения |

| Налог на добавленную стоимость | по операциям, облагаемым НДС (налогоплательщики, перешедшие на УСН не признаются налогоплательщиками НДС), за исключением:- НДС, подлежащего уплате в соответствии с НК РФ при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией;- НДС, уплачиваемого в соответствии со ст. 174.1 НК РФ |

| Налог на доходы физических лиц | в отношении доходов, полученных от предпринимательской деятельности, за исключением: налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным п. 2, п. 5 ст. 224 НК РФ |

| Налог на имущество физических лиц | в отношении имущества, используемого для осуществления предпринимательской деятельности (за исключением объектов налогообложения налогом на имущество физических лиц, включенных в перечень, определяемый в соответствии с п. 7 ст. 378.2 НК РФ с учетом особенностей, предусмотренных абзацем вторым п. 10 ст. 378.2 НК РФ) |

Открыть полный текст документа

ИП и ТОО на «упрощенке» освобождаются от уплаты налога в размере 3% на три года

Алматы. 29 июня. КазТАГ — Валентина Владимирская. ИП и ТОО, применяющие специальные налоговые режимы (СНР) на основе упрощенной декларации, освобождаются от уплаты налога в размере 3% с 1 января 2020 года до 1 января 2023 года, постановило правительство РК.

«Согласно ст. 57-4 закона РК «О введении в действие Налогового кодекса РК» ИП и ТОО, применяющие СНР на основе упрощенной декларации освобождаются от уплаты налога 3% в период с 1 января 2020 года до 1 января 2023 года, если являются субъектами микро- малого предпринимательства, в том числе плательщиками единого земельного налога, но при этом, не занимается оборотом наркотиков, радиоактивных материалов, производством и оптовой реализацией подакцизной продукции и полезных ископаемых, хранением зерна на хлебоприемных пунктах, проведением лотереи, игорным бизнесом, банковской и страховой, аудиторской, охранной, внешнеэкономической деятельностью и профдеятельностью на рынке ценных бумаг, розничной реализацией отдельных видов нефтепродуктов или связанной с оборотом гражданского и служебного оружия, не является кредитным бюро, недропользователем», — говорится в постановлении правительства РК от 20 апреля 2020 года № 224 «О дальнейших мерах по реализации указа президента РК от 16 марта 2020 года № 287 «О дальнейших мерах по стабилизации экономики» по вопросам налогообложения».

По официальным данным, ИП обязан в свою пользу исчислять и уплачивать ежемесячно: ОПВ в размере 10% от получаемого дохода, который должен приниматься в размере не менее 1 МЗП и не более 50-кратного МЗП, взносы на ОСМС в размере 5% от 1,4-кратного МЗП, социальные отчисления в свою пользу 3,5% от получаемого дохода, который должен приниматься в размере не менее 1 МЗП и не более 7-кратного МЗП.

При этом, поправочный коэффициент «0» при исчислении социальных платежей за ИП в свою пользу не применяется.

Также, ТОО являясь юрлицом, имеющим исполнительный орган – директора, который, по закону признается работником, даже если является и учредителем ТОО, ему должна быть установлена зарплата, с которой нужно исчислять и удерживать: ИПН у источника выплаты 10%, ОПВ — 10% от зарплаты, которая не должна превышать 50-кратный размера МЗП, социальные отчисления 3,5%, при этом, объект исчисления должен приниматься в размере не менее 1 МЗП и не более семикратного МЗП, отчисления на ОСМС — 2%, взносы на ОСМС — 1%, при этом, объект исчисления не должен превышать 10-кратный размер МЗП.

При этом, в соответствии с положениями п.1 постановления установлен поправочный коэффициент «0» к ставкам: ИПН, удерживаемого у источника выплаты, ИПН, уплачиваемого самостоятельно лицом, занимающимся частной практикой, социального налога, ОПВ, ОППВ, социальных отчислений, взносов и отчислений на ОСМС, за исключением уплачиваемых ИП за себя.

Положения этого пункта применяются к налогоплательщикам и их работникам: лицам, занимающихся частной практикой, и субъектам микро, малого или среднего бизнеса, работающим по перечню видов деятельности согласно приложению 1 к постановлению, по обязательствам, срок уплаты по которым наступает с 1 апреля 2020 года до 1 октября 2020 года.

ТОО или ИП, работающие по перечню видов деятельности: розничная торговля автомобилями и легким автотранспортом, автодеталями, техобслуживание и авторемонт, розничная торговля, кроме аптек и торговли продуктами питания, напитками и табачными изделиями, услуги грузового автотранспорта и услуги по переезду, услуги авиапассажирские, аэропортов, гостиниц, ресторанов и услуги по доставке продуктов питания, издание программного обеспечения, показ кинофильмов, компьютерное программирование, аренда и управление недвижимостью, за исключением аптек и розничной торговли продуктами питания, напитками и табачными изделиями, деятельность в области права, консультирование по вопросам коммерческой деятельности и управления, деятельность сан-эпидорганизаций, туристских агентств и операторов, дошкольное, начальное и среднее частное образование, деятельность частных больниц, санаторно–курортных организаций, врачебной практики и стоматологии, концертных и театральных залов, фитнес-клубов, стирки и химчистки, услуги парикмахерских и салонов красоты, могут применять коэффициент «0» к ставкам соцналога, ИПН, удерживаемого у источника выплаты, ОПВ, соцотчислений, взносов и отчислений на ОСМС.

2. Чтение, запись и преобразование простых функций

Эта виньетка описывает, как простые функции могут быть прочитаны в R из файлов или баз данных и как они могут быть преобразованы в другие форматы (текст, sp)

Чтение и запись через GDAL

Библиотека абстракции геопространственных данных (GDAL) — это швейцарский армейский нож для пространственных данных: она считывает и записывает векторные и растровые данные практически во все важные форматы файлов или базы данных. Пакет sf читает и записывает с использованием GDAL функциями st_read и st_write .

Модель данных, которую использует GDAL, требует

- источник данных, который может быть файлом, каталогом или базой данных

- слой, который представляет собой единый набор геопространственных данных внутри файла или каталога или, например, таблица в базе данных.

- спецификация драйвера (т.е. какой формат)

- зависящие от драйвера источники данных для чтения или записи или уровни

Это может показаться сложным, но это необходимо для сопоставления с более чем 200 форматами данных! Пакет SF пытается упростить это там, где это возможно (например,грамм. файл содержит один слой), но эта виньетка попытается указать вам на варианты.

Использование st_read

В качестве примера мы читаем набор данных SIDS округов Северная Каролина, который поставляется с пакетом sf от:

Обычные пользователи будут использовать имя файла с путем для fname или сначала установить рабочий каталог R с помощью setwd () и использовать имя файла без пути.

Здесь мы видим, что один аргумент используется для поиска как источника данных, так и уровня.Это работает, когда источник данных содержит один слой. Если количество слоев равно нулю (например, база данных без таблиц), выдается сообщение об ошибке. Если слоев больше одного, возвращается первый слой, но выдается сообщение и предупреждение:

Сообщение указывает на команду st_layers , которая перечисляет драйвер и слои в источнике данных, например

Определенный слой теперь можно прочитать, например,

st_layers имеет возможность подсчитывать количество функций в случае их отсутствия: некоторые источники данных (например,грамм. OSM xml) не сообщают о количестве функций, но для этого их необходимо полностью прочитать. GDAL позволяет использовать более одного столбца геометрии для векторного слоя; об этом сообщает st_layers .

В случае, если слой содержит только геометрию, но не содержит атрибутов (полей), st_read по-прежнему возвращает объект sf только со столбцом геометрии.

Мы видим, что GDAL автоматически определяет драйвер (формат файла) источника данных, пробуя их все по очереди.

st_read следует соглашениям базы R, аналогично тому, как он считывает табличные данные в data.frame s. Это означает, что символьные данные считываются по умолчанию как , коэффициент с. Для тех, кто настаивает на извлечении символьных данных как символьных векторов, аргумент stringsAsFactors может иметь значение FALSE :

В качестве альтернативы пользователь может установить глобальную опцию stringsAsFactors , и это будет иметь тот же эффект:

Использование st_write

Чтобы записать простой объект функций в файл, нам нужны как минимум два аргумента, объект и имя файла:

В качестве имени источника данных используется имя файла.По умолчанию для имени слоя используется базовое имя (имя файла без пути) имени источника данных. Для этого st_write нужно угадать драйвер. Вышеупомянутая команда, например, эквивалентна:

Как работает угадывание драйверов, объясняется в следующем разделе.

Угадаем драйвер для вывода

Драйвер вывода определяется по имени источника данных, либо по его расширению ( .shp : ESRI Shapefile ), либо по его префиксу ( PG: : PostgreSQL ).Список расширений с соответствующим драйвером (краткое имя драйвера):

bna | BNA |

CSV | CSV |

e00 | AVCE00 |

ГБД | Файл GDB |

geojson | GeoJSON |

гмл | GML |

GMT | GMT |

г / кг | GPKG |

GPS | GPSBabel |

GTM | Устройство GPSTrackMaker |

gxt | Geoconcept |

мл | JML |

карта | WAsP |

МБД | Геомедиа |

NC | netCDF |

ods | ODS |

осм | OSM |

пбф | OSM |

лс | Шейп-файл ESRI |

sqlite | SQLite |

вдв | ВДВ |

XLS | XLS |

XLSX | XLSX |

Список префиксов:

couchdb: | Диван DB |

DB2ODBC: | DB2ODBC |

DODS: | DODS |

GFT: | GFT |

MSSQL: | MSSQLSpatial |

MySQL: | MySQL |

OCI: | OCI |

ODBC: | ODBC |

PG: | PostgreSQL |

SDE: | SDE |

Параметры чтения или создания наборов данных и слоев

Различные драйверы GDAL имеют параметры, которые влияют на процесс чтения или записи, например, что драйвер должен делать, когда таблица уже существует в базе данных: добавлять записи в таблицу или перезаписывать ее:

Если таблица существует и опция не указана, драйвер выдаст ошибку.Параметры драйвера задокументированы в руководстве по драйверу gdal. Несколько вариантов могут быть заданы несколькими строками в опциях .

Для st_read всего вариантов ; для st_write необходимо различать dataset_options и layer_options , первый из которых связан с открытием набора данных, второй — с созданием слоев в наборе данных.

Чтение и запись напрямую в пространственные базы данных и из них

Package SF поддерживает чтение и запись из пространственных баз данных и в них, используя интерфейс DBI .Пока что тестирование в основном проводилось с PostGIS , другие базы данных могут работать, но также может потребоваться дополнительная работа. Пример чтения:

Здесь мы видим, что во втором примере задан запрос. Этот запрос может содержать пространственные предикаты, которые могут быть способом работы с массивными наборами пространственных данных в R без необходимости полностью читать их в памяти.

Аналогично можно записать таблицы:

Здесь имя таблицы (слоя) по умолчанию взято из имени объекта ( meuse ).Аргумент drop сообщает об удалении (удалении) таблицы перед записью; логический аргумент binary определяет, использовать ли хорошо известный двоичный или хорошо известный текст при записи геометрии (где хорошо известный двоичный файл работает быстрее и без потерь).

дробей — Рациональные числа — документация Python 3.9.7

Исходный код: Lib / fractions.py

Модуль дробей обеспечивает поддержку арифметики рациональных чисел.

Экземпляр Fraction может быть построен из пары целых чисел из другое рациональное число или из строки.

- класс

фракций.Дробь(числитель = 0 , знаменатель = 1 ) - класс

фракций.Дробь( other_fraction ) - класс

фракций.Дробь( с плавающей запятой ) - класс

фракций.Дробь( десятичная ) - класс

фракций.Фракция( строка ) Первая версия требует, чтобы числитель и знаменатель были экземплярами из

чисел.Rationalи возвращает новый экземплярFractionсо значениемчислитель / знаменатель. Если знаменатель равен0, то вызываетZeroDivisionError.Вторая версия требует, чтобы other_fraction является экземпляромчисел. Rationalи возвращаетДробьэкземпляр с тем же значением. Следующие две версии принимают либос плавающей запятой, либо десятичный. Десятичный экземпляри вернутьДробьэкземпляр с точно таким же значением. Обратите внимание, что из-за обычные проблемы с двоичными числами с плавающей запятой (см. Арифметика с плавающей запятой: проблемы и ограничения), аргументДробь (1.1)не совсем равно 11/10, поэтомуFraction (1.1)не возвращает , а не ,Fraction (11, 10), как и следовало ожидать. (Но см. Документацию по методуlimit_denominator ()ниже.) Последняя версия конструктора ожидает строку или экземпляр Unicode. Обычная форма для этого экземпляра:[знак] числитель [знаменатель '/']

, где необязательный знак

с плавающей запятойтакже принимается конструкторомFraction. В любой форме входная строка также может иметь начальные и / или конечные пробелы. Вот несколько примеров:>>> из импорта дробей Дробь >>> Дробь (16, -10) Дробь (-8, 5) >>> Дробь (123) Дробь (123, 1) >>> Дробь () Дробь (0, 1) >>> Дробь ('3/7') Дробь (3, 7) >>> Дробь ('-3/7') Дробь (-3, 7) >>> Дробь ('1.414213 \ t \ n ') Дробь (1414213, 1000000) >>> Дробь ('-. 125') Дробь (-1, 8) >>> Дробь ('7e-6') Дробь (7, 1000000) >>> Дробь (2.25) Дробь (9, 4) >>> Дробь (1.1) Дробь (2476979795053773, 2251799813685248) >>> из десятичного числа Импорт Десятичный >>> Дробь (Десятичная дробь ('1.1')) Дробь (11, 10)Класс

Fractionнаследуется от абстрактного базового классаномеров. Рациональный, и реализует все методы и операции из этого класса.Дробьэкземпляров хешируются, и должны рассматриваться как неизменные. Кроме того,Фракцияимеет следующие свойства и методы:Изменено в версии 3.9: Функция

math.gcd ()теперь используется для нормализации числителя и знаменатель .math.gcd ()всегда возвращает типint. Ранее тип НОД зависел от числителя и знаменателя .-

числитель Числитель дроби в младшем члене.

- Знаменатель

Знаменатель дроби в младшем члене.

-

as_integer_ratio() Вернуть кортеж из двух целых чисел, отношение которых равно в дробь и с положительным знаменателем.

-

from_float( эт ) Этот метод класса создает дробь

с плавающей запятой.Остерегайтесь этогоFraction.from_float (0.3)— это не то же самое значение, чтоFraction (3, 10).Примечание

Начиная с Python 3.2, вы также можете построить

Экземпляр Fractionнапрямую из числас плавающей запятой.

-

from_decimal( dec ) Этот метод класса создает дробь

.Десятичный экземпляр.

-

limit_denominator( max_denominator = 1000000 ) Находит и возвращает ближайшую

Fractionкself, имеющий знаменатель не более max_denominator. Этот метод полезен для поиска рациональные приближения к заданному числу с плавающей запятой:>>> из импорта дробей Дробь >>> Дробь ('3.1415926535897932'). Limit_denominator (1000) Фракция (355, 113)или для восстановления рационального числа, представленного в виде числа с плавающей запятой:

>>> из математического импорта pi, cos >>> Дробь (cos (pi / 3)) Дробь (4503599627370497,

99254740992) >>> Дробь (cos (pi / 3)).limit_denominator () Дробь (1, 2) >>> Дробь (1.1) .limit_denominator () Дробь (11, 10)

-

__ этаж__() Возвращает наибольшее значение

int<= self. Этот метод может также можно получить через функциюmath.floor ():>>> от пола импорта математики >>> этаж (Фракция (355, 113)) 3

-

__ceil__() Возвращает наименьшее значение

int> = self.Этот метод может также доступны через функциюmath.ceil ().

-

__ около __() -

__ вокруг__( цифр ) Первая версия возвращает ближайшее

intдоself, округление от половины до четного. Вторая версия округляетдодо ближайшее кратноеДробь (1, 10 ** ndigits)(логически, еслиndigitsотрицательно), снова округляя половину в сторону четности.Этот также доступен через функциюround ().

-

См. Также

- Номер модуля

Абстрактные базовые классы, составляющие числовую башню.

Программное обеспечение для управления практикой и EHR Made Simple

Телездравоохранение

Предлагайте встречи по видеосвязи в соответствии с требованиями HIPAA, включая совместное использование экрана.

Клиентский портал

Централизуйте общение с клиентами с помощью безопасного онлайн-портала.

Планирование

Отправляйте бесплатные напоминания и назначайте встречи в удобное для вас время и на ваших условиях.

Документация

Упростите все ваши запросы и документацию в одном месте.

Биллинг

Упростите клиентские платежи с помощью AutoPay и онлайн-обработки кредитных карт.

Страхование

Подавайте заявки на первичное и вторичное страхование в электронном виде за секунды.

Мобильный

Управляйте всем, от планирования до выставления счетов, с помощью нашего мобильного приложения с самым высоким рейтингом.

Служба поддержки

Положитесь на звездную команду по работе с клиентами, которая готова помочь вам на каждом этапе пути.

Быстрое определение sp3, sp2 и sp Гибридизация

Теория гибридизации часто рассматривается как длинная и запутанная концепция, и это удобный навык, позволяющий быстро определить, является ли атом sp 3 , sp 2 или sp без необходимости вдаваться в подробности того, как произошла гибридизация.

К счастью, для этого есть ярлык, и в этом посте я попытаюсь резюмировать это в несколько отдельных шагов, которые вам необходимо выполнить.

Допустим, вас просят определить состояние гибридизации для пронумерованных атомов в следующей молекуле:

Первое, что вам нужно сделать, это определить количество групп, которые находятся на каждом атоме. Под группами мы понимаем либо атомы, либо неподеленные пары электронов. Это также известно как стерическое число (SN) .

Ниже приведены несколько примеров стерических чисел 2-4, которые в значительной степени являются тем, что вам нужно знать в органической химии:

Обратите внимание, что множественные связи не имеют значения, это атомы + неподеленные пары для любого типа связи.

Если вы знаете, как определить стерическое число (это из теории VSEPR), вам просто нужно применить следующую корреляцию:

Если стерическое число равно 4 , это будет sp 3

Если стерическое число равно 3 - sp 2

Если стерическое число равно 2 - sp

Итак, давайте вернемся к нашей молекуле и определим гибридизацию. состояния для всех атомов.

C1 - SN = 3 (три соединенных атома), следовательно, это sp 2

C2 - SN = 3 (три соединенных атома), следовательно, sp 2

O4 - SN = 3 (1 атом + 2 одиночные пары), следовательно, это sp 2

O5 - SN = 4 (2 атома + 2 одиночные пары), поэтому это sp 3

C6 - SN = 4 (4 атома), следовательно, это sp 3

C7 - SN = 4 (4 атома), следовательно это sp 3

N8 - SN = 4 (3 атома + 1 одиночная пара), следовательно, это sp 3

C9 - SN = 2 (2 атомов), следовательно, это sp

C10 - SN = 2 (2 атома s), следовательно, это sp

В дополнение к этому методу также очень полезно помнить некоторые черты, связанные со структурой и гибридизацией.В общем, атом со всеми одинарными связями представляет собой sp 3 гибридизированный . Лучший пример - алканы. Все атомы углерода в алкане sp 3 гибридизированы с тетраэдрической геометрией.

Углероды в алкенах и других атомах с двойной связью часто являются sp 2 гибридизированными и имеют тригональную плоскую геометрию.

Тройная связь , с другой стороны, характерна для алкинов, у которых атомы углерода sp -гибридизированы .

Есть несколько общих исключений из того, что мы обсуждали об определении состояния гибридизации, и они в основном связаны с методом, в котором мы рассматриваем тип связи атома.

Например, в диоксиде углерода (CO 2 ) углерод имеет две двойные связи, но он sp -гибридизирован.

Причина этого в том, что стерическое число углерода равно двум (с ним связаны только два атома кислорода) и для того, чтобы удерживать два атома при 180 o , что является оптимальной геометрией, углерод должен использовать две идентичные орбитали.Это возможно только при гибридизации sp . Две другие 2p-орбитали используются для образования двойных связей на каждой стороне углерода.

Другой распространенный и очень важный пример - карбокатионы.

Здесь углерод имеет только одинарные связи, и это может выглядеть так, как будто предполагается, что он гибридизирован sp 3 . Однако углерод в карбокатионах этого типа представляет собой sp 2 гибридизированный . Опять же, по той же причине, что его стерическое число равно 3 ( sp 2 - три идентичных орбитали).

Одним исключением из стерического числа являются, например, амиды. Атом азота здесь имеет стерическое число 4 и ожидается sp 3 . Однако из-за резонансной делокализации неподеленной пары она взаимно преобразуется из sp 3 в sp 2 , поскольку это единственный способ иметь электроны на выровненной p-орбитали, которые могут перекрываться. и участвуют в стабилизации резонанса с электронами пи-связи двойной связи C = O.

В большинстве случаев вам не нужно беспокоиться об исключениях, если вы выберете стерический номер.

1.Определите состояние гибридизации каждого углерода и гетероатома (любого атома, кроме C и H) в следующих соединениях.

Подсказка: Не забудьте добавить недостающие неподеленные пары электронов там, где это необходимо.

a)Проверьте свои ответы

Этот контент предназначен только для зарегистрированных пользователей.

Нажмите здесь, чтобы зарегистрироваться!

Присоединяясь к Chemistry Steps, вы получите мгновенный доступ к ответам и решениям для всех практических задач , включая более 20 часов видео по решению проблем, викторин с несколькими вариантами ответов, головоломок, и мощного набора of Краткое руководство по органической химии 1 и 2 .

b)Проверьте свои ответы

Этот контент предназначен только для зарегистрированных пользователей.

Нажмите здесь, чтобы зарегистрироваться!

Присоединяясь к Chemistry Steps, вы получите мгновенный доступ к ответам и решениям для всех практических задач , включая более 20 часов видео по решению проблем, викторин с несколькими вариантами ответов, головоломок, и мощного набора of Краткое руководство по органической химии 1 и 2 .

c)Проверьте свои ответы

Этот контент предназначен только для зарегистрированных пользователей.

Нажмите здесь, чтобы зарегистрироваться!

Присоединяясь к Chemistry Steps, вы получите мгновенный доступ к ответам и решениям для всех практических задач , включая более 20 часов видео по решению проблем, викторин с несколькими вариантами ответов, головоломок, и мощного набора of Краткое руководство по органической химии 1 и 2 .

d)Проверьте свои ответы

Этот контент предназначен только для зарегистрированных пользователей.

Нажмите здесь, чтобы зарегистрироваться!

Присоединяясь к Chemistry Steps, вы получите мгновенный доступ к ответам и решениям для всех практических задач , включая более 20 часов видео по решению проблем, викторин с несколькими вариантами ответов, головоломок, и мощного набора of Краткое руководство по органической химии 1 и 2 .

Solution

Этот контент предназначен только для зарегистрированных пользователей.

Нажмите здесь, чтобы зарегистрироваться!

Присоединяясь к Chemistry Steps, вы получите мгновенный доступ к ответам и решениям для всех практических задач , включая более 20 часов видео по решению проблем, викторин с несколькими вариантами ответов, головоломок, и мощного набора of Краткое руководство по органической химии 1 и 2 .

2.Для каждого отмеченного атома добавьте недостающие неподеленные пары электронов, чтобы определить стерическое число, электронную и молекулярную геометрию, приблизительные углы связи и состояние гибридизации:

Проверьте свои ответы

Восемь частей речи - TIP Sheets

СОВЕТ

ВОСЕМЬ ЧАСТЕЙ РЕЧИ

В английском языке восемь частей речи: существительное, местоимение, глагол, прилагательное, наречие, предлог, союз и междометие.Часть речи указывает на то, как слово функционирует в предложении как по значению, так и грамматически. Отдельное слово может функционировать как более чем одна часть речи при использовании в различных обстоятельствах. Понимание частей речи важно для определения правильного определения слова при использовании словаря.

1. СУЩЕСТВУЕТ

- Существительное - это имя человека, места, вещи или идеи.

человек ... Колледж Бьютта... дом ... счастье

Существительное - это слово, обозначающее человека, место, вещь или идею. Существительные часто используются с артиклем ( , , и ), но не всегда. Существительные собственные всегда начинаются с заглавной буквы; нарицательные существительные нет. Существительные могут быть в единственном или множественном числе, конкретными или абстрактными. Существительные показывают владение, добавляя к . Существительные могут выполнять разные роли в предложении; например, существительное может быть подлежащим, прямым объектом, косвенным объектом, дополнением подлежащего или объектом предлога.

Молодая девушка принесла мне очень длинное письмо от учителя , а затем она быстро исчезла. О боже!

Дополнительную информацию см. В СОВЕТЕ «Существительные».

2. ПРОНОУН

- Местоимение - это слово, используемое вместо существительного.

Она ... мы ... они ... это

Местоимение - это слово, используемое вместо существительного. Местоимение обычно заменяется конкретным существительным, которое называется его антецедентом.В приведенном выше предложении антецедентом местоимения она является девушка. Местоимения далее определяются по типу: личные местоимения относятся к определенным лицам или предметам; притяжательные местоимения указывают на владение; возвратные местоимения используются для выделения другого существительного или местоимения; относительные местоимения вводят придаточное предложение; указательные местоимения идентифицируют существительные, указывают на них или относятся к ним.

Девушка принесла мне очень длинное письмо от учителя, а потом она быстро исчезла.О боже!

См. СОВЕТЫ по «Местоимениям» для получения дополнительной информации.

3. ГЛАГОЛ

- Глагол выражает действие или бытие.

скачок ... есть ... запись ... стать

Глагол в предложении выражает действие или бытие. Есть главный глагол, а иногда и один или несколько вспомогательных глаголов. (« Она может петь». Sing - главный глагол; can - вспомогательный глагол.) Глагол должен соответствовать своему подлежащему по числу (оба в единственном числе или во множественном числе).Глаголы также принимают разные формы для выражения времени.

Девушка принесла мне очень длинное письмо от учителя, а потом она быстро исчезла . О боже!

См. СОВЕТЫ по «Глаголам» для получения дополнительной информации.

4. ПРИЛАГАЮЩАЯ

- Прилагательное изменяет или описывает существительное или местоимение.

симпатичный ... старый ... синий ... умный

Прилагательное - это слово, используемое для изменения или описания существительного или местоимения.Обычно он отвечает на вопрос, какой, какой или сколько. (Артикли [a, an, the] обычно классифицируются как прилагательные.)

молодая девушка принесла мне очень длинных писем от учителя, а затем она быстро исчезла. О боже!

Дополнительную информацию см. В СОВЕТЕ «Прилагательные».

5. ADVERB

- Наречие изменяет или описывает глагол, прилагательное или другое наречие.

осторожно ... очень ... осторожно ... хорошо

Наречие описывает или изменяет глагол, прилагательное или другое наречие, но не существительное. Обычно он отвечает на вопросы о том, когда, где, как, почему, при каких условиях и в какой степени. Наречия часто заканчиваются на -y.

Девушка принесла мне очень длинное письмо от учителя, и потом она быстро исчезла. О боже!

См. СОВЕТЫ по «Наречиям» для получения дополнительной информации.

6. ПРЕДЛОЖЕНИЕ

- Предлог - это слово, помещенное перед существительным или местоимением, чтобы сформировать фразу, изменяющую другое слово в предложении.

по ... с .... около ... до

(у елки, с друзьями, о книге, до завтра)

Предлог - это слово, помещаемое перед существительным или местоимением, чтобы образовать фразу, изменяющую другое слово в предложении. Поэтому предлог всегда является частью предложной фразы.Предложная фраза почти всегда действует как прилагательное или как наречие. В следующем списке представлены наиболее распространенные предлоги:

Девушка принесла мне очень длинное письмо от учителя , а затем быстро исчезла. О боже!

Дополнительную информацию см. В СОВЕТЕ «Предлоги».

7. СОЕДИНЕНИЕ

- Союз объединяет слова, фразы или предложения.

и... но ... или ... пока ... потому что

Союз объединяет слова, фразы или предложения и указывает отношения между соединенными элементами. Координирующие союзы соединяют грамматически равные элементы: и, но, или, ни, ибо, так, пока. Подчиняющие союзы соединяют предложения, которые не равны: потому что, хотя, в то время как, поскольку и т. Д. Существуют и другие типы союзов.

Девушка принесла мне очень длинное письмо от учителя, и , после чего быстро исчезла.О боже!

Для получения дополнительной информации см. TIP Sheet «Conjunctions».

8. ВМЕШАТЕЛЬСТВО

- Междометие - это слово, используемое для выражения эмоций.

Ой! ... Вау! ... Ой!

Междометие - это слово, используемое для выражения эмоций. За ним часто следует восклицательный знак.

Девушка принесла мне очень длинное письмо от учителя, а затем быстро исчезла. О мой !

Для получения дополнительной информации см. СОВЕТ «Междометия».

Одно приложение для замены всех

ClickUp ™ | Одно приложение, которое заменит их все На основе более 10,000 отзывов наЗадания

В ClickUp вы можете создавать задачи для чего угодно, от простых до сложных.

Проекты

Создайте свой идеальный проект, используя настройку функций мирового класса, возможную только в ClickUp.

Заменяет:

Асана

понедельник

Документы

Создавайте красивые документы, вики и базы знаний в любом месте ClickUp.Используйте команды / косую черту и делитесь документами с кем угодно.

Таблицы

Просматривайте свои задачи в таблице или вставляйте таблицы Google и Airtable Bases напрямую, чтобы редактировать и сотрудничать, не выходя из ClickUp.

Заменяет:

Эл. адрес

Отправляйте и получайте электронные письма прямо в ClickUp.Создавайте и автоматизируйте задачи из своих электронных писем, совместно работайте над электронными письмами со своей командой и никогда больше не позволяйте важным разговорам или действиям снова оказаться в вашем почтовом ящике.

Напоминания

Просматривайте свои ежедневные задачи, напоминания и события Календаря Google в одном месте.Посмотрите, где вы упомянули, перетащите задачи на свой LineUp и отсортируйте все так, как вам удобно.

Ставьте цели, согласовывайте свою команду и отслеживайте свой прогресс в режиме реального времени.

Оценка и отслеживание времени

Отслеживайте время, добавляйте оценки и создавайте отчеты прямо в ClickUp или синхронизируйте их с предпочитаемым инструментом.

Собственное отслеживание времени:

Работает с:

Снимайте изображения и записывайте видео со своего рабочего стола прямо в браузере.

Хронология и рабочая нагрузка

Визуально управляйте мощностью и рабочей нагрузкой для идеального процесса планирования, чтобы каждый знал, над чем работать.

Предыдущий Следующий

Посмотреть список

Просмотр доски

Коробка просмотра

Просмотр календаря

Гантт

Встроить представление

Просмотр формы

Док

Чат

Просмотр активности

Карты разума

Лента новостей

Нагрузка

Просмотр таблицы

Просмотр карты

Импортировать

Переходите на ClickUp?

Автоматически импортируйте данные из других приложений для повышения производительности за считанные минуты и мгновенно объедините свою команду.

Импортировать сейчаснастроить

Описание:

«Пространства» ClickUp полностью настраиваются, поэтому любой тип команды может работать вместе, используя свое собственное пространство.Используйте простое пространство для чего-то вроде обслуживания клиентов и сложное пространство для инженерии.

Описание:

Благодаря более чем 100 фирменным функциям, которые вы найдете только в ClickUp, вы можете выбрать то, что хотите, и скрыть все остальное.

Описание:

Выберите простые контрольные списки или более сложные рабочие процессы, называемые «статусами», чтобы вы могли точно знать, что происходит, не запрашивая обновлений.

Описание:

Цвета в ClickUp облегчают жизнь.Темы делают ClickUp вашим счастливым местом, но цвета также функциональны. Зеленые статусы в ClickUp обычно означают, что они выполняются или завершены, а тревожные цвета, такие как красный, оранжевый и желтый, представляют собой необходимые действия. Эта тенденция полезна и в других областях. Настраиваемые поля, пространства, списки и многое другое позволяют повысить гибкость управления своей работой.

проблемы

Решено ClickUp

01

Вам больше не придется использовать отдельные приложения.

раствор

Добавляйте доски Канбан, диаграммы Ганта, календари и многое другое вместе с документами, беседами, напоминаниями, таблицами, и встраивает, чтобы хранить всю вашу работу в одном месте.

02

Вы будете знать, над чем все работают.

раствор

Просматривайте профили других людей, чтобы узнать, над чем они работают и над чем будут работать дальше, чтобы получить максимальную и полезную информацию. беспрецедентная прозрачность.

03

Все знают, что делать дальше.

раствор

Используйте папку «Входящие», чтобы узнать, над чем вам нужно работать дальше.

04

Наконец-то все команды могут работать вместе.

раствор

«Пространства» ClickUp полностью настраиваются, поэтому любой тип команды может работать вместе, используя свои собственные Космос.Используйте простое пространство для чего-то вроде обслуживания клиентов и сложное пространство для инженерии.

05

Вы сможете увидеть буквально все с высоты птичьего полета.

раствор

Просматривайте каждую задачу всей вашей команды любым удобным для вас способом. Сортируйте, фильтруйте и управляйте всеми задачами одновременно с высоты птичьего полета!

Делайте все, даже не щелкая мышью.Просто введите / при создании или редактировании задач.

Поддерживайте беседы о задачах, проектах или обо всем, что актуально, удобно и целенаправленно! Включите вложения, ссылки, смайлы и многое другое.

Держите в трее минимизированные задачи, над которыми вы активно работаете, и вы больше никогда не откроете новую вкладку.

Если ваш комментарий требует действия, назначьте его! Создание назначенного комментария означает, что ничего не упадет.

Используйте папку «Входящие», чтобы узнать, над чем вам нужно работать дальше.

интеграции

1000+ интеграций.

Программы

Приложения для любого места.

Программы

Приложения для любого места.

Загрузите ClickUp для любой платформы, чтобы управлять всем с любого устройства.

Скачать ClickUp Продолжая использовать этот сайт, вы соглашаетесь на использование файлов cookie на вашем устройстве в качестве описано в нашей политике использования файлов cookie, если только вы отключили их.Вы можете изменить настройки файлов cookie в любое время, но некоторые части нашего сайта не будут работать. правильно без них. Зарегистрируйтесь БЕСПЛАТНО

и начните использовать ClickUp за секунды!

Пожалуйста, введите действующий адрес электронной почты

Для скольких пользователей вы используете ClickUp? *

Обязательно

Сколько пользователей0-1011-5051-250251-500501 + Представлять на рассмотрениеМы проанализировали время, сэкономленное более 4000 команд после перехода на ClickUp для управления своими проектами.Это 52 дня назад каждый год!

оповещений Google - отслеживайте в Интернете интересный новый контент

Любой регион

США

Афганистан

Албания

Алжир

Американское Самоа

Андорра

Ангола

Ангилья

Антигуа 3 и

Антигуа

Аргентина

Армения

Аруба

Австралия

Австрия

Азербайджан

Багамы

Бахрейн

Бангладеш

Барбадос

Беларусь

Барбадос

Беларусь

Бельгия

Берин

Берин

Бельгия

Берин

Босния и Герцеговина

Ботсвана

Остров Буве

Бразилия

Британская территория в Индийском океане

Британские Виргинские острова

Бруней

Болгария

Буркина-Фасо

Буркина-Фасо

02 Камерун

Канада

Кабо-Верде

Каймановы острова

Центральноафриканская Республика

Чад

Чили

Китай

Остров Рождества

Кокосовые острова (Килинг-Конг)

Колумбия КолумбияКоминорхасо 3

Острова Кука

Коста-Рика

Кот-д'Ивуар

Хорватия

Куба

Кюрасао

Кипр

Чехия

Дания

Джибути

Доминика

Доминика

Доминика

СальвадорЭкваториальная Гвинея

Эритрея

Эстония

Эсватини

Эфиопия

Европейский союз

Фолклендские острова (Мальвинские острова)

Фарерские острова

000 Французские000 Фарерские острова Франция000 Фиджи 2 ФинляндияФранцузские Южные территории

Габон

Гамбия

Грузия

Германия

Гана

Гибралтар

Греция

Гренландия

Гренада

Гваделупа

Гваделупа

Гваделупа

Гайана

Гаити

Острова Херда и Макдональда

Гондурас

Гонконг

Венгрия

Исландия

Индия

Индонезия

Иран

Ирак

Ирландия

Ирландия

Иордания

Казахстан

Кения

Кирибати

Кувейт

Киргизия

Лаос

Латвия

Ливан

Лесото

Либерия

Ливия

Либерия

9000 Ливия 003

Макао

Мадагаскар

Малави

Малайзия

Мальдивы

Мали

Мальта

Маршалловы острова

Мартиника

Мавритания

Маврикий

9000 Маврикий

Монголия

Монтсеррат

Марокко

Мозамбик

Мьянма (Бирма)

Намибия

Науру

Непал

Нидерланды

00030002 Новая Зеландия

9000 Нигерия

9000 Нигерия

9000 Ника2 9000 2 Новая Каледония

9000 9000 2 Новая Каледония 9000 9000 2 Новая Каледония 9000 2Остров Норфолк

Северная Корея

Северная Македония

Северные Марианские острова

Норвегия

Оман

Пакистан

Палау

Палестина

Панама

Папуа-Новая Гвинея

Папуа-Новая Гвинея

003Филиппины

Острова Питкэрн

Польша

Португалия

Пуэрто-Рико

Катар

Реюньон

Румыния

Россия

Руанда

Саудовская обл.Сенегал

Сербия

Сейшельские острова

Сьерра-Леоне

Сингапур

Словакия

Словения

Соломоновы Острова

Сомали

Южная Африка

9000 Сандвичевые острова

Южная Корея

Южная Корея

Южная Корея 9000 Ланка

ул.Хелена

Сент-Китс и Невис

Сент-Люсия

Сент-Пьер и Микелон

Сент-Винсент и Гренадины

Судан

Суринам

Шпицберген и Ян-Майен

Швеция

Швеция

ТайваньТаджикистан

Танзания

Таиланд

Тимор-Лешти

Того

Токелау

Тонга

Тринидад и Тобаго

Тунис

Турция

Тунис

Турция

Тунис Каукс 3 .Южные отдаленные островаВиргинские острова США

Уганда

Украина

Объединенные Арабские Эмираты

Соединенное Королевство

Уругвай

Узбекистан

Вануату

Ватикан

9000 Вьетнам9000 Вьетнам

9000 Вьетнам

Западная Сахара

Йемен

Замбия

Зимбабве

.