- Как открыть депозит (вклад) в банке

- Депозиты для юридических лиц – проценты в банке Александровский

- Что такое банковский депозит? Как открыть вклад и заработать деньги?

- ставки, как открыть вклад в Европе, России в 2021 году

- Как открыть выгодный депозит в банке

- Заработать на депозите — новости Kapital.kz

- Как открыть депозитный сертификат (CD)

- Что вам нужно для открытия банковского счета

- Как открыть сберегательный счет: шаг за шагом

- Как открыть счет в банке

- Что нужно для открытия банковского счета? | Потребительский банкинг

- Как открыть банковский счет без депозита

- Определение сберегательного счета

Как открыть депозит (вклад) в банке

Последнее обновление: 11 Фев 2021 10:32

Хотите открыть вклад в банке? Тогда Вам следует…

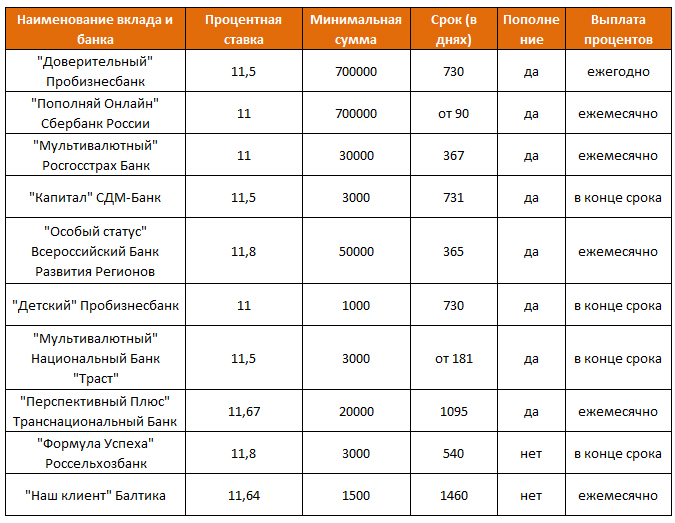

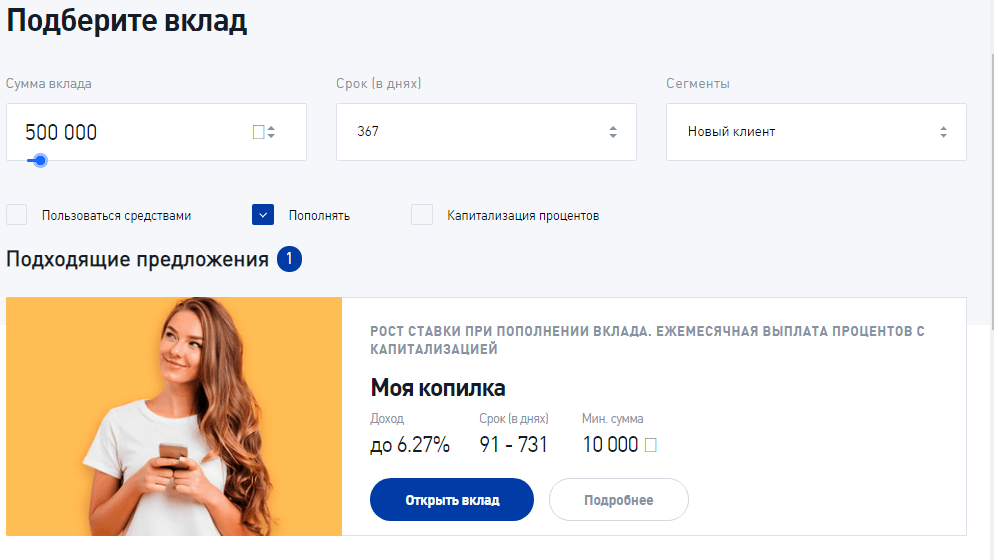

1. Сравнить вклады всех коммерческих банковВ настоящее время все коммерческие банки имеют свои официальные веб-сайты, на которых есть информация о банковских услугах, в том числе о вкладах. Используя данные сайты, Вы можете полностью ознакомиться с процентными ставками, сроками и условиями вкладов во всех банках. Это позволит Вам удаленно получить полную информацию о вкладах и не тратить свое время на посещение банка.

2. Определить, в какой валюте Вы будете размещать денежные средства во вклад

В настоящее время банки принимают денежные средства во вклады как в национальной валюте, так и в иностранной валюте (доллар США, евро).

Вы можете открыть вклад следующими способами:

- В наличной форме.

В этой ситуации Вы идете в банк и вносите в кассу банка наличные деньги, которые зачисляются на Ваш счёт. Проценты по вкладу будут по Вашему усмотрению выплачены в сроки, указанные в договоре, либо в наличной форме либо в безналичной форме путем зачисления денежных средств на Вашу банковскую карту, открытую в том же банке. При истечении срока вклада есть возможность получить всю его сумму в наличной или безналичной форме.

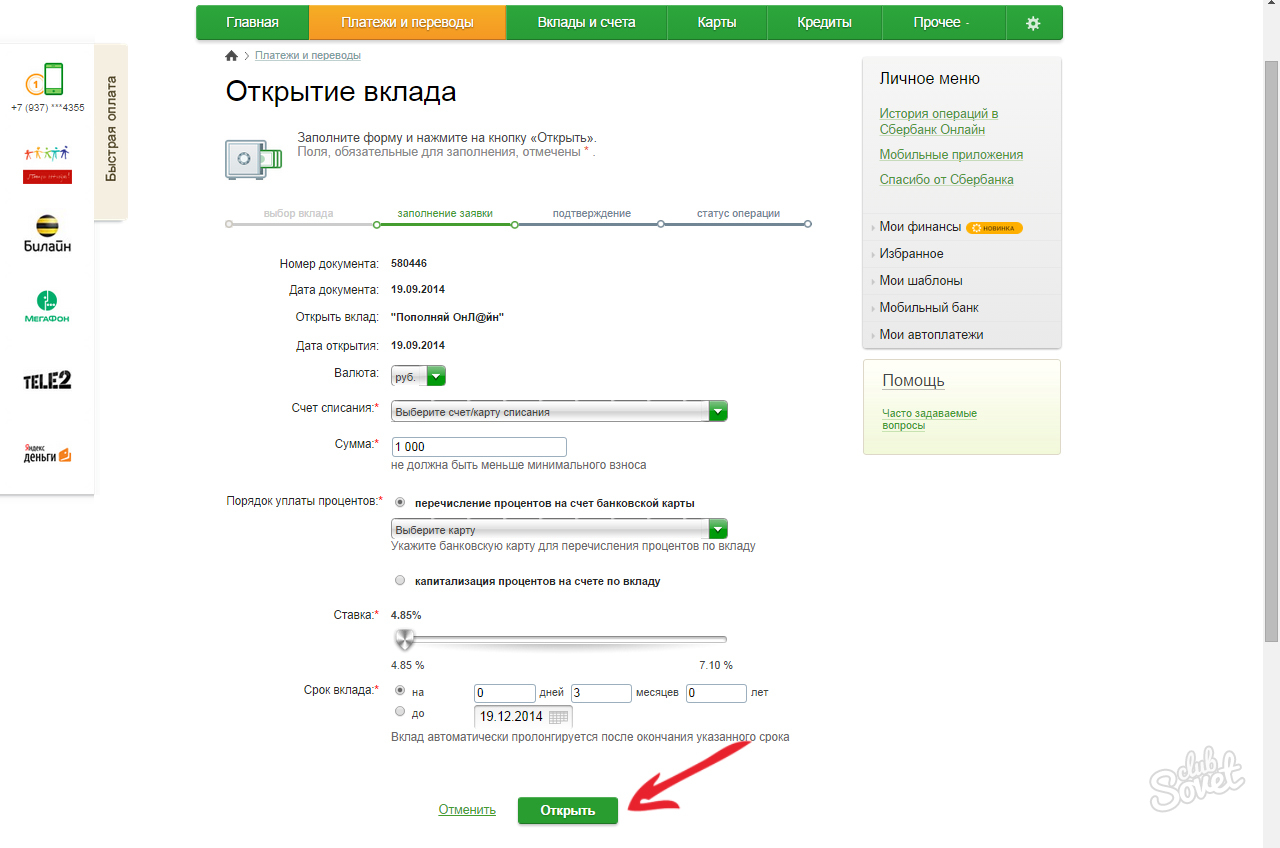

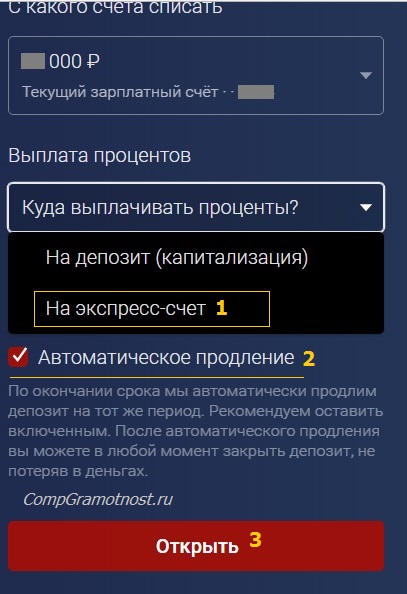

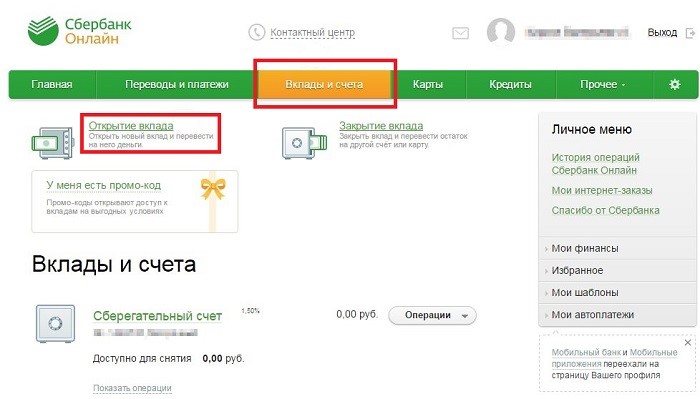

- В безналичной форме – посредством использования банковской карты.

В этой ситуации Вы идете в банк и вносите во вклад денежные средства, находящиеся на счете Вашей банковской карты. При этом, если депозитный договор предусматривает возможность пополнения вклада, Вы можете удаленно отправить деньги с банковской карты на свой счет через мобильное приложение. Проценты по депозиту зачисляются на Вашу банковскую карту в сроки, указанные в условиях договора. В конце срока действия депозита вся его сумма переводится на банковскую карту.

Проценты по депозиту зачисляются на Вашу банковскую карту в сроки, указанные в условиях договора. В конце срока действия депозита вся его сумма переводится на банковскую карту.

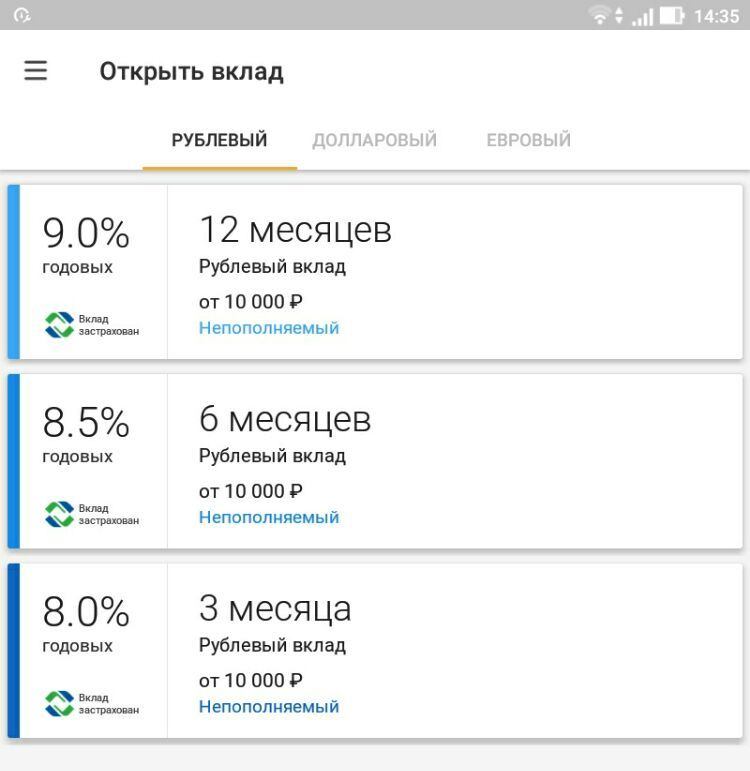

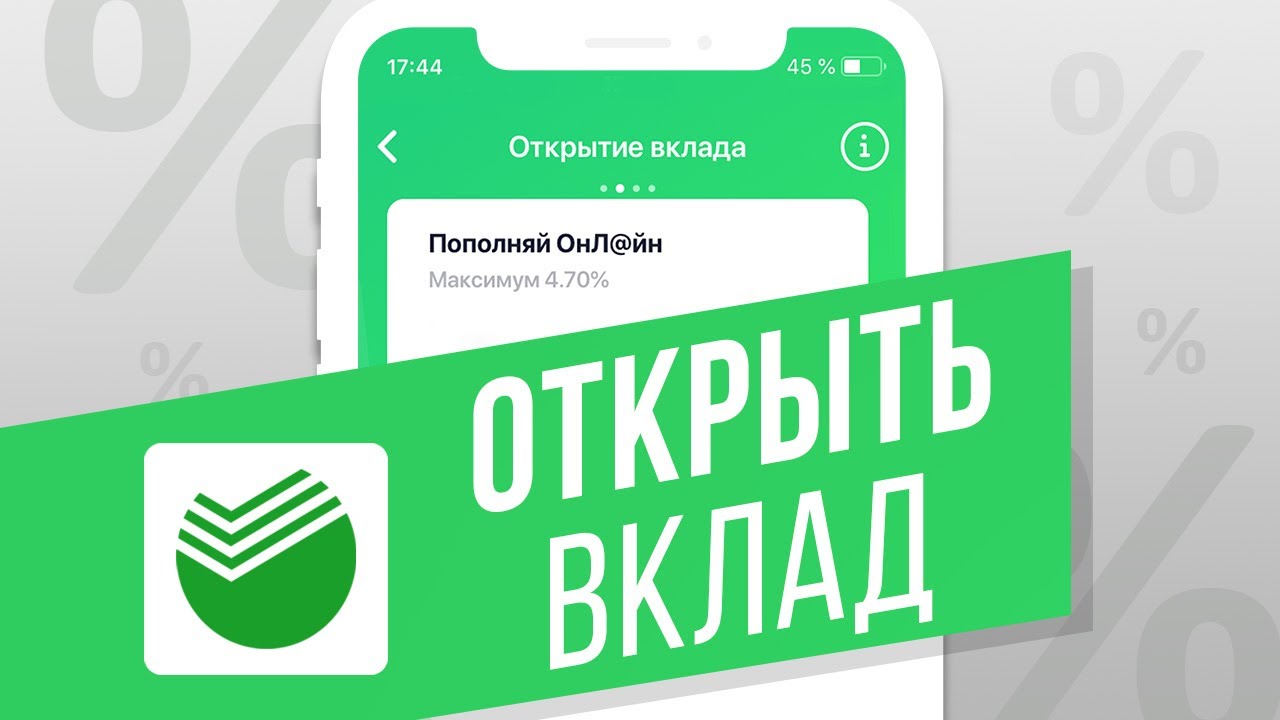

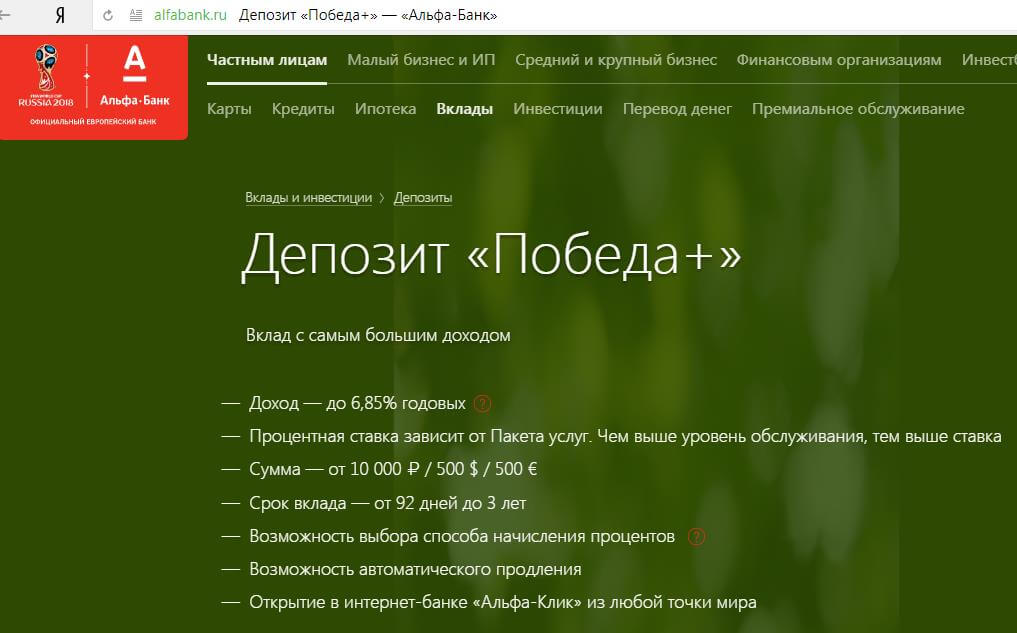

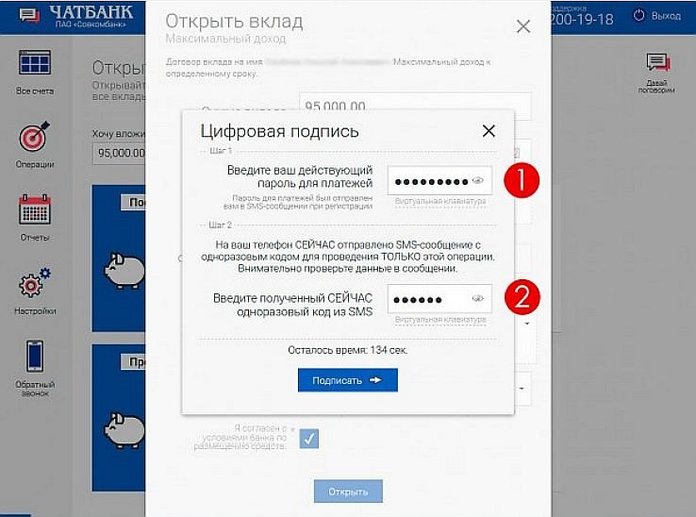

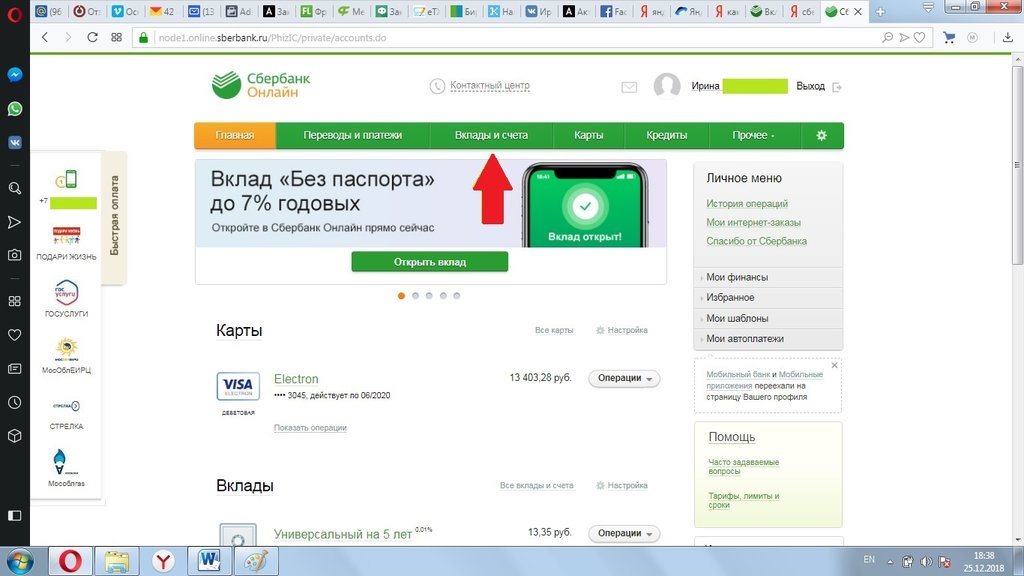

- Через мобильное приложение.

В настоящее время банки имеют возможность открывать вклады через мобильные приложения. Не посещая банк, согласившись с условиями оферты (условиями, предлагаемыми банком для открытия онлайн-депозита), Вы можете оформить вклад дистанционно, что очень удобно в настоящее время. Так, с помощью мобильного приложения Вы можете переводить средства с банковской карты во вклад и получать проценты по нему.

- В настоящее время мобильные приложения и официальные веб-сайты банков отражают расположение их филиалов, что с легкостью позволит Вам определить филиал, находящийся недалеко от Вашего дома.

Кроме того, Вы можете позвонить оператору выбранного банка и уточнить адрес такого филиала.

Кроме того, Вы можете позвонить оператору выбранного банка и уточнить адрес такого филиала. - При этом во время звонка у Вас также есть возможность получить ответы на вопросы, касающиеся условий вклада.

6. Тщательно ознакомиться с договором и другими документами перед их подписанием

Депозиты для юридических лиц – проценты в банке Александровский

Текст соглашения

Настоящим я даю свое согласие ПАО Банк «АЛЕКСАНДРОВСКИЙ», место нахождения: Россия, 191119, Санкт-Петербург, Загородный пр., д. 46, лит.Б, корп.2:

• на обработку своих персональных данных в соответствии с требованиями Федерального закона «О персональных

данных»

№152-ФЗ от 27.07.2006 (под обработкой персональных данных в соответствии со ст. 3 ФЗ «О персональных данных»

понимаются действия (операции) совершаемые с использованием средств автоматизации или без использования таких

средств с персональными данными физических лиц, включая сбор, запись, систематизацию, накопление, хранение,

уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление,

доступ),

обезличивание, блокирование, удаление, уничтожение персональных данных) с целью рассмотрения заявки на услуги

ПАО

Банк «АЛЕКСАНДРОВСКИЙ» (кредитование, открытие счета, выпуск платежной карты или других услуг), а также

получения

информации о продуктах и услугах банка. Персональные данные, предоставленные мною Банку, включают в себя мои

фамилию, имя, отчество, год, месяц, дата и место рождения, телефон, адрес электронной почты, паспортные данные,

адрес регистрации по месту проживания;

3 ФЗ «О персональных данных»

понимаются действия (операции) совершаемые с использованием средств автоматизации или без использования таких

средств с персональными данными физических лиц, включая сбор, запись, систематизацию, накопление, хранение,

уточнение (обновление, изменение), извлечение, использование, передачу (распространение, предоставление,

доступ),

обезличивание, блокирование, удаление, уничтожение персональных данных) с целью рассмотрения заявки на услуги

ПАО

Банк «АЛЕКСАНДРОВСКИЙ» (кредитование, открытие счета, выпуск платежной карты или других услуг), а также

получения

информации о продуктах и услугах банка. Персональные данные, предоставленные мною Банку, включают в себя мои

фамилию, имя, отчество, год, месяц, дата и место рождения, телефон, адрес электронной почты, паспортные данные,

адрес регистрации по месту проживания;

12.2004 для проверки благонадежности клиента. Срок действия настоящего согласия – 60

календарных дней

12.2004 для проверки благонадежности клиента. Срок действия настоящего согласия – 60

календарных днейЯ проинформирован (а) Банком о том, что для отзыва настоящего Согласия я должен (должна) явиться в Банк с

документом, удостоверяющим личность, и подать уполномоченному сотруднику Банка заявление об отзыве настоящего

Согласия. В случае отзыва мною настоящего Согласия Банк вправе обрабатывать мои персональные данные в целях

исполнения возложенных на Банк законодательством Российской Федерации функций и обязанностей в соответствии с

федеральными законами и иными нормативно-правовыми актами.

Банковский надзор за деятельностью ПАО Банк «АЛЕКСАНДРОВСКИЙ», рег. №53, осуществляет Служба текущего банковского

надзора Банка России. Телефоны Контактного центра Центрального банка Российской Федерации: 8 800 300 30 00 и

8 (499) 300 30 00.

№53, осуществляет Служба текущего банковского

надзора Банка России. Телефоны Контактного центра Центрального банка Российской Федерации: 8 800 300 30 00 и

8 (499) 300 30 00.

Надзор за соблюдением требований законодательства Российской Федерации в сфере защиты прав потребителей финансовых услуг осуществляет Служба по защите прав потребителей и обеспечению доступности финансовых услуг Банка России. Обращение о нарушении действиями (бездействием) кредитной организации законодательства Российской Федерации, а также охраняемых законом прав и интересов физических или юридических лиц может быть направлено для рассмотрения в Банк России через интернет-приемную www.cbr.ru/Reception

Что такое банковский депозит? Как открыть вклад и заработать деньги?

Что такое банковский депозит?

Депозит — это хранение ваших сбережений в банке под процент.

По определению НБУ, депозит или вклад — это соглашение, где одна сторона (банк), которая принимает поступившую от другой стороны (вкладчика) или поступившую для нее определенные денежные средства (вклад), обязуется возвратить всю сумму вклада и выплатить проценты на нее или доход в другой форме на условиях и в порядке, установленных договором.

Чем отличается депозит от вклада?

Вклад и депозит — в чём же разница? В том, что вклад — это хранение денежных средств и извлечение выгодной прибыли. В то время, как депозит — это хранение не только денег, но и ценных вещей, акций, металлов, важных документов.

Что такое процентная ставка?

Процентная ставка по вкладам — это процент, который банк обязан уплачивать своим клиентам за возможность пользоваться денежными средствами, которые размещаются на депозитном счете.

При этом, доход банка — это разница между размещением финансовых средств и вовлечение новых клиентов.

Какой выбрать депозит?

Для начала нужно ознакомиться с видами депозитов.

Они бывают двух видов: срочные и вклады до востребования.

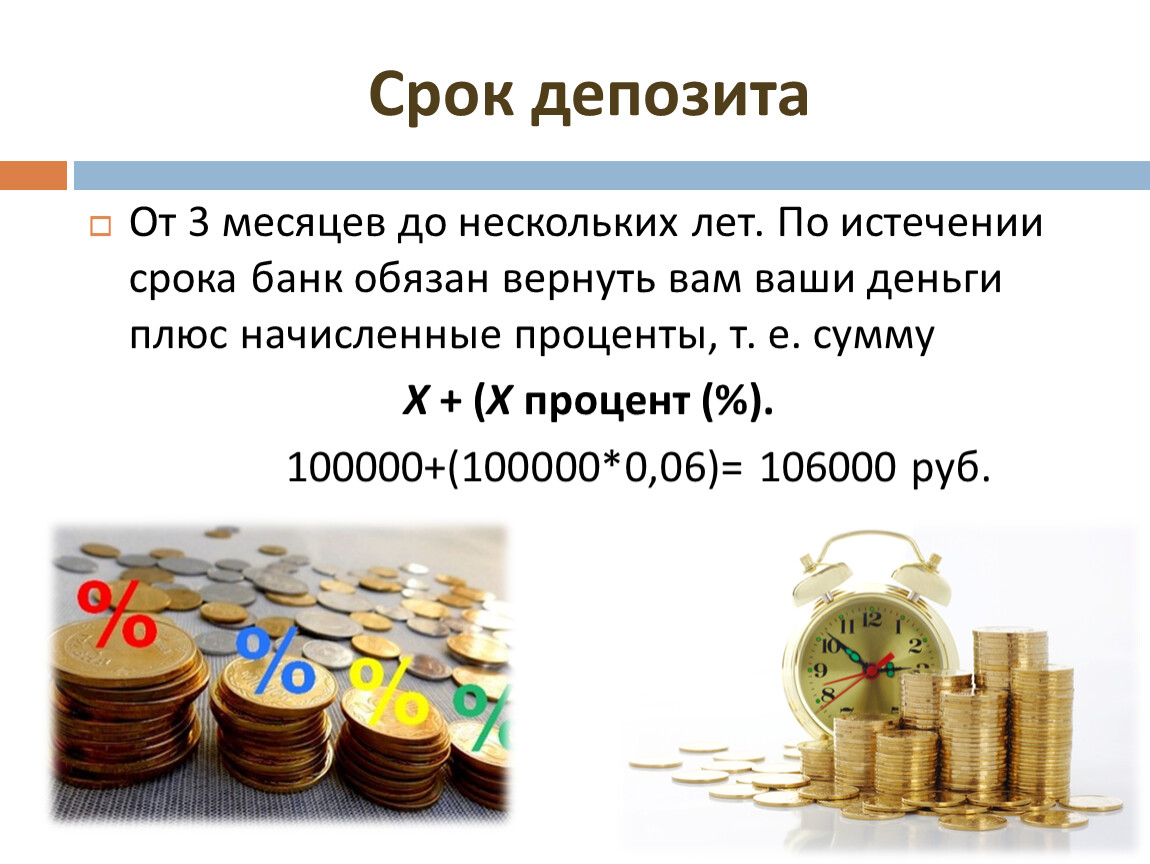

- Срочные вклады — это депозиты/вклады положенные под проценты, которые вносятся на определенный срок хранения, который полностью изымается по истечении заданного срока.

Этот вид депозита менее ликвидный, но при этом он приносит более высокий процентный доход.

Этот вид депозита менее ликвидный, но при этом он приносит более высокий процентный доход. - Вклады до востребования — это депозит без точного указанного срока хранения. Он возвращается по первому требованию клиента. Как правило, для такого вида депозита начисление процента по ставке ниже, чем при срочном вкладе.

При этом срочные вклады делятся на еще несколько подгрупп:

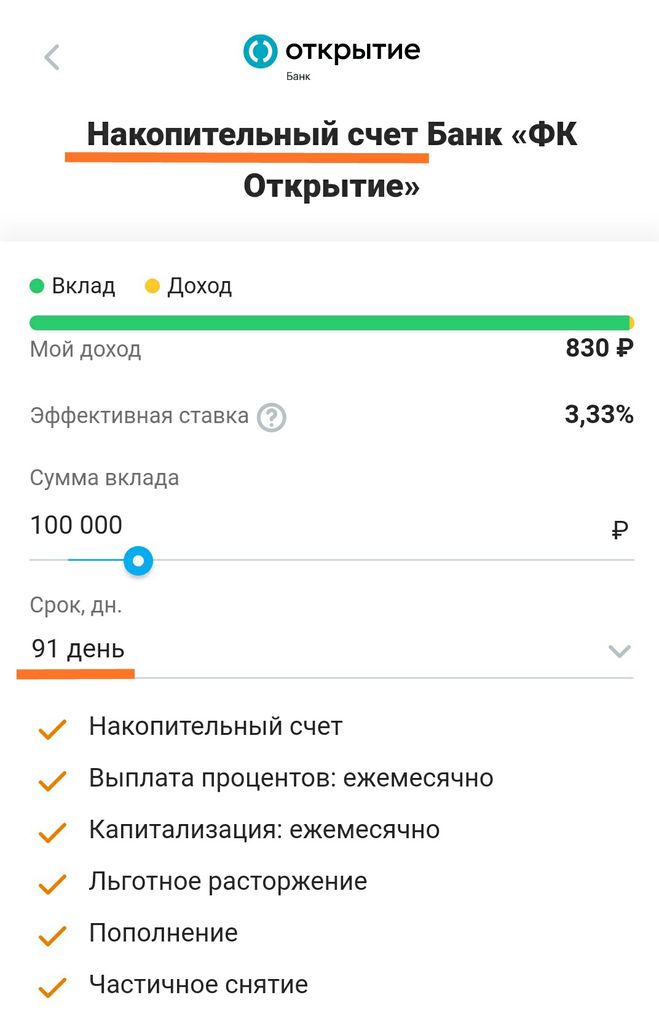

- Накопительный (возможно пополнять депозит на протяжении всего срок хранения).

- Сберегательный (самый обычный вид срочного вклада, по условиям нельзя пополнять или снимать любые суммы).

- Расчетный (универсальный вклад, в котором возможно контролировать и проводить любые операции по пополнению и снятию сумм).

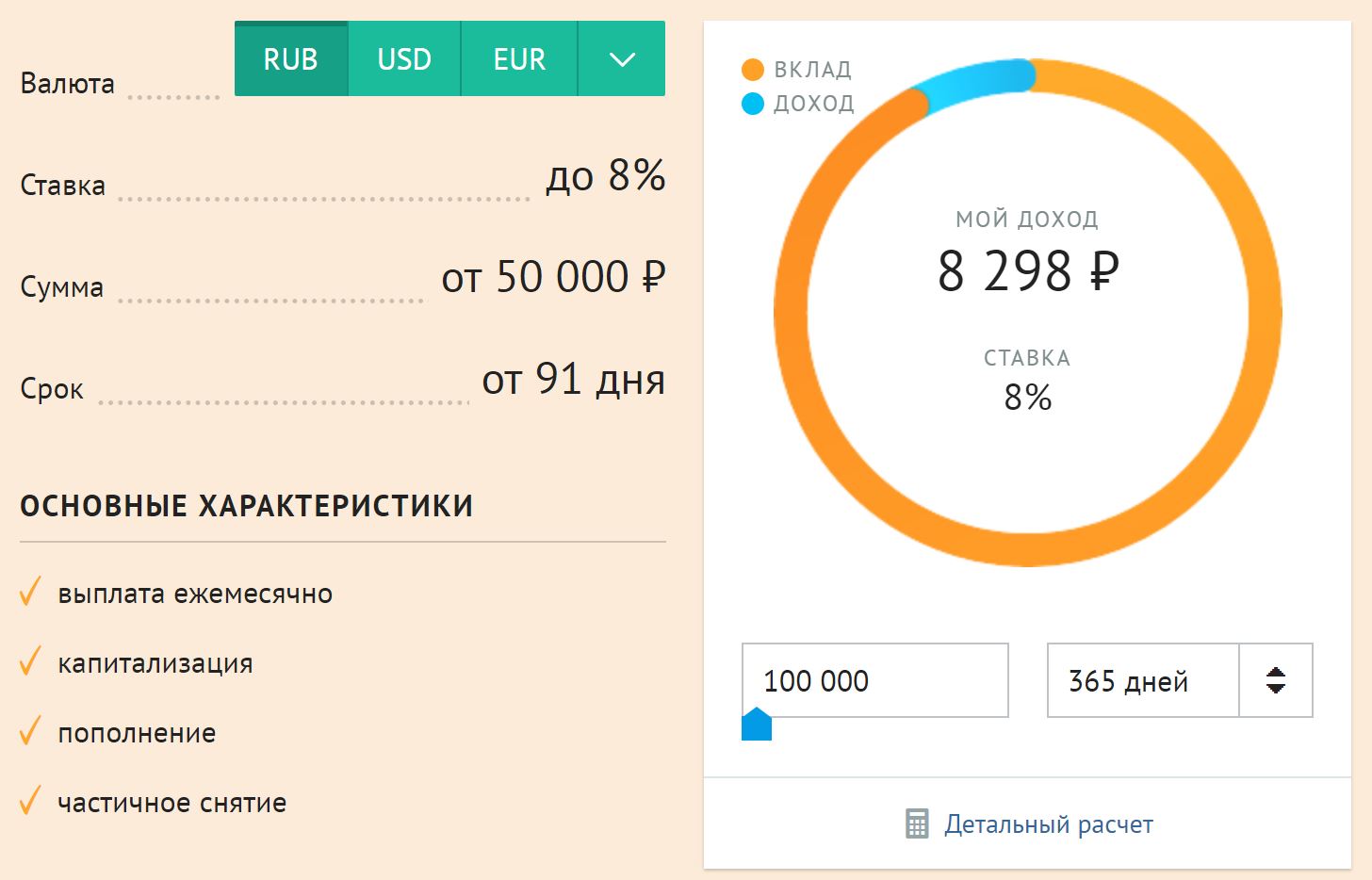

Главным при выборе депозита является его процентная ставка (как правильно рассчитывается на год). От этого процента зависит степень вознаграждение клиента-вкладчика. Размер ставки зависит от множества сопутствующих факторов.

Один из первых — срок хранения депозита. Чем меньше срок, тем меньше доход от инвестиций. Правда иногда банки всё же проводят специальные акции. Срок определяет долгосрочные эти депозиты или краткосрочные. Краткосрочные позволяют хранить сбережения от 1 до 9 месяцев. В то время, как долгосрочные обычно предполагают нахождение вложений в банке на срок от 1 года и дольше. Некоторые банки оставляют за собой право устанавливать и фиксировать несколько процентных ставок по определенному вкладу. Такое часто встречается у депозитов с возможностью пополнения. Банк может устанавливать ставку для первоначального взноса и далее ставку для последующих пополнений, в зависимости от последнего взноса до окончания срока хранения.

Чем меньше срок, тем меньше доход от инвестиций. Правда иногда банки всё же проводят специальные акции. Срок определяет долгосрочные эти депозиты или краткосрочные. Краткосрочные позволяют хранить сбережения от 1 до 9 месяцев. В то время, как долгосрочные обычно предполагают нахождение вложений в банке на срок от 1 года и дольше. Некоторые банки оставляют за собой право устанавливать и фиксировать несколько процентных ставок по определенному вкладу. Такое часто встречается у депозитов с возможностью пополнения. Банк может устанавливать ставку для первоначального взноса и далее ставку для последующих пополнений, в зависимости от последнего взноса до окончания срока хранения.

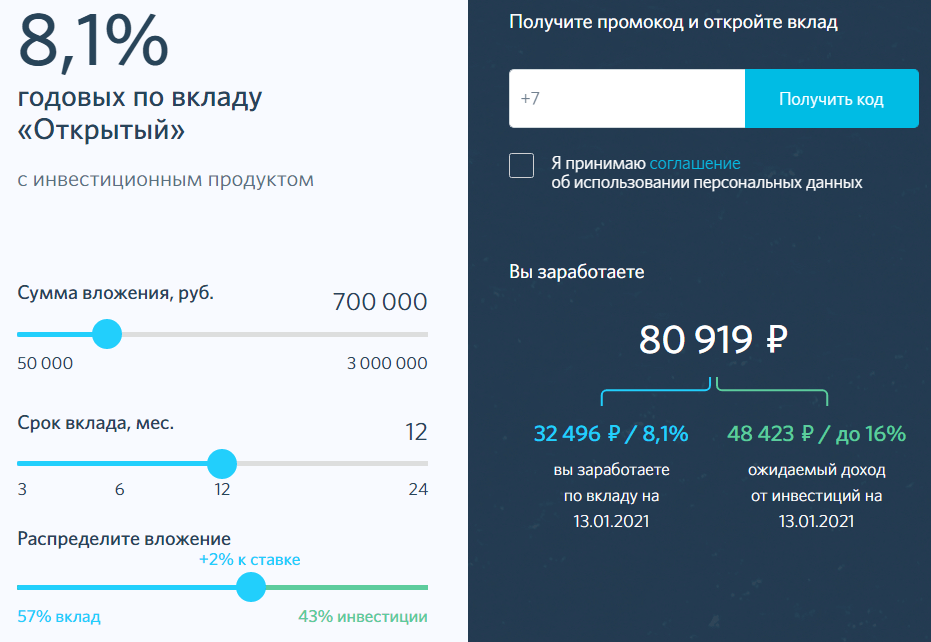

Проценты по депозитам можно получать в разное время. Кому-то нравится еженедельно или же ежеквартально получать эти проценты. Кто-то захочет получать эти проценты раз в полгода. Вкладчик может получать доход от депозита авансом (тогда, когда откроет депозита) или когда депозитный срок истечет. При втором варианте выгоднее будет выбрать вклад с капитализацией процентов т. е. ежемесячно аккумулированные проценты будут постепенно прибавляться к сумме депозита и уже впоследствии начисление процентов происходит учитывается с ранее капитализированный процентов.

е. ежемесячно аккумулированные проценты будут постепенно прибавляться к сумме депозита и уже впоследствии начисление процентов происходит учитывается с ранее капитализированный процентов.

Банки фиксируют минимальную сумму по каждому виду вклада. Обычно эта минимальная сумма колеблется между 100 гривнами (евро, долларом США) и может достигать несколько тысяч. При этом, в некоторых видах вкладов предусматривается возможность изменения первоначальная сумма для частичного снятия денег или пополнения счета.

Стоит понимать, что очень многое зависит от валюты вложения.

Что такое валютный депозит?

Диверсификация денежных средств обычно осуществляется в рамках трех главных валют: гривна, евро, доллар США. Сегодня наиболее распространенной валютой для хранения денег на депозите считается гривна, так как процентные ставки по этой валюте выше и от того валютный депозит в гривнах более привлекательный в глазах вкладчика.

Если сомневаетесь в какой валюте хранить деньги на депозите, то финансисты рекомендуют исходить из того, в какой валюте вкладчик изначально хочу положить деньги на депозит, а также стоит обращать внимание на то, в какой валюте вкладчику нужны будут деньги по окончанию депозитного договора. Проще говоря, если нет нужды переходить с одной валюты на другую, то лучше и не делать этого, так как вы можете столкнуться с дополнительными конверсиями при проведении определенных операций. А это, в свою очередь, снижает вашу депозитную доходность.

Проще говоря, если нет нужды переходить с одной валюты на другую, то лучше и не делать этого, так как вы можете столкнуться с дополнительными конверсиями при проведении определенных операций. А это, в свою очередь, снижает вашу депозитную доходность.

Что такое отрицательная ставка по депозитам?

Иногда не банк платит проценты, а вкладчик платит банку за хранение его денег. Это называется отрицательная ставка по депозиту. Такое может происходить в случае, когда на банковских счетах есть большие суммы денежных средств, а бизнес и экономика в целом требует приток финансов, что удержаться на плаву.

Что проверить в депозитном договоре?

Когда вы уже разобрались с терминами и общим процессом и готовы положить деньги на депозит, то стоит проверить все пункты депозитного договора:

- совпадает ли число процентов с ранее оговоренными с сотрудником банка;

- даты: начало и окончание депозитного счета;

- убедитесь также в том, что банк не занимается взиманием комиссионных за то, чтобы открыть депозитный счета.

Если же взимает, то задайте вопросы о том, как это отразится на вашем депозитном счете, когда срок вклада будет истекать. При проведении ряда операция (снятие наличных средств, безналичный перевод, зачисление безналичных) банк может удержать комиссию по утвержденным тарифам. Нужно внимательно перечитывать договор и смотреть другие дополнительные документы. Поэтому лучше всего подробно поинтересуйтесь у сотрудника банка какие комиссионные вы будете выплачивать.

Если же взимает, то задайте вопросы о том, как это отразится на вашем депозитном счете, когда срок вклада будет истекать. При проведении ряда операция (снятие наличных средств, безналичный перевод, зачисление безналичных) банк может удержать комиссию по утвержденным тарифам. Нужно внимательно перечитывать договор и смотреть другие дополнительные документы. Поэтому лучше всего подробно поинтересуйтесь у сотрудника банка какие комиссионные вы будете выплачивать.

Стоит ли открывать депозитный счет?

“Уберечь свои деньги стоит больших трудов, чем добыть их” (Мишель де Монтень).

Поэтому делая свой выбор в пользу депозита вы сможете сохранить свои деньги. Особенно актуально для людей, которые хотят правильно научиться откладывать деньги.

Просто нужно ответственно и тщательно взвешивать все плюсы и минусы, и выбирать правильный банк. Как его выбрать и на что обращать особое внимание при выборе вы узнаете в следующей статье.

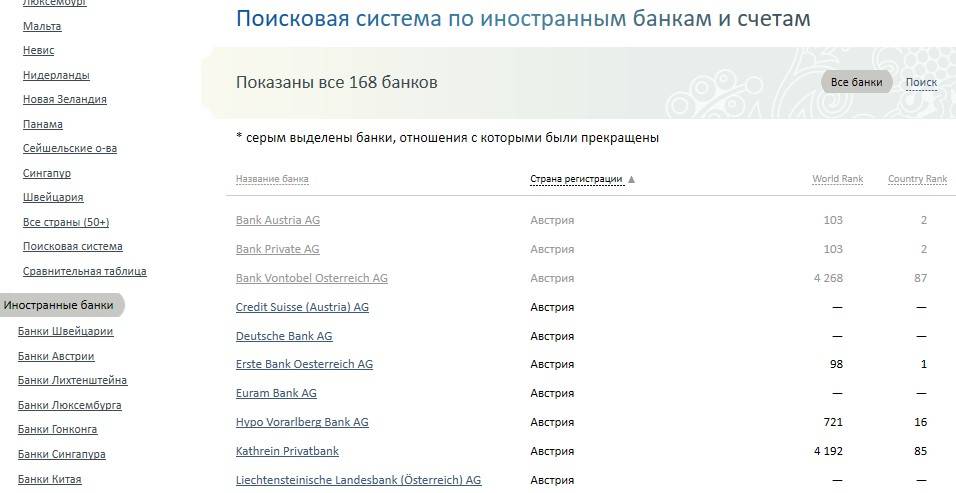

ставки, как открыть вклад в Европе, России в 2021 году

Депозит за границей

В первую очередь депозиты за рубежом могут быть интересны тем, кто хочет разместить в банке большую сумму или просто беспокоится о сохранности своих сбережений. Европейские банки имеют большую капитализацию, вероятность того, что депозит нельзя будет забрать вовремя, гораздо меньше, чем в Украине. И даже если у банка начнутся проблемы, то система гарантирования вкладов, к примеру, Европейского Союза обещает вкладчикам более высокие гарантии, по сравнению с украинской. Так, согласно директиве ЕС 94/19/ЄС сумма гарантирования вкладов должна быть не менее 20 000 евро по каждому депозиту, не зависимо от их количества и валюты. В Украине же эта сумма составляет 200 000 гривен (или около 6 000 евро). Каждое государство ЕС формирует свою независимую систему гарантирования вкладов, и условия в разных странах могут отличаться (в любом случае — в большую сторону). В некоторых странах ЕС существует полная гарантия всей суммы всех депозитов вкладчика – из ближайших к Украине государств такие условия действуют в Венгрии, Словакии и Словении. В других – сумма гарантирования может существенно превышать минимальную по ЕС – например, в Литве она составляет 100 000 евро.

Европейские банки имеют большую капитализацию, вероятность того, что депозит нельзя будет забрать вовремя, гораздо меньше, чем в Украине. И даже если у банка начнутся проблемы, то система гарантирования вкладов, к примеру, Европейского Союза обещает вкладчикам более высокие гарантии, по сравнению с украинской. Так, согласно директиве ЕС 94/19/ЄС сумма гарантирования вкладов должна быть не менее 20 000 евро по каждому депозиту, не зависимо от их количества и валюты. В Украине же эта сумма составляет 200 000 гривен (или около 6 000 евро). Каждое государство ЕС формирует свою независимую систему гарантирования вкладов, и условия в разных странах могут отличаться (в любом случае — в большую сторону). В некоторых странах ЕС существует полная гарантия всей суммы всех депозитов вкладчика – из ближайших к Украине государств такие условия действуют в Венгрии, Словакии и Словении. В других – сумма гарантирования может существенно превышать минимальную по ЕС – например, в Литве она составляет 100 000 евро.

Помимо этого, депозиты за рубежом вполне закономерно будут интересны тем, кто там работает или учится. Ведь, как правило, свои сбережения удобнее иметь при себе, а не пересылать на родину.

В ряде европейских стран депозит в банке дает своему владельцу и дополнительные преимущества: возможность получить более дешевую страховку или взять кредит. А латвийские банки даже предлагают своим вкладчикам помощь в получении вида на жительство в этой стране сроком на пять лет. Правда, только для тех из них, кто разместил значительные суммы (от 300 000 евро) на длительный срок (5 лет и более).

Правда, у заграничных депозитов есть один существенный минус: процентная ставка. Для большинства украинцев 1%-2% годовых, предлагаемые во многих западных банках, покажутся несерьезными, а о невиданных 8%-14% годовых по депозиту, обычных для Украины, европейцы даже не мечтают. Кроме того, условия досрочного снятия депозитов в европейских банках куда более суровые: здесь вы не только потеряете начисленные проценты, но и, вероятнее всего, заплатите штраф за досрочное расторжение. Также, в зависимости от государства, и без того не высокий процентный доход может облагаться налогом. Например, в Латвии банк сразу удерживает из начисленных процентов 10% налога на прирост капитала.

Также, в зависимости от государства, и без того не высокий процентный доход может облагаться налогом. Например, в Латвии банк сразу удерживает из начисленных процентов 10% налога на прирост капитала.

Оформить заграничный вклад смогут далеко не все украинцы. Не будет проблем с открытием депозита у тех, кто учится, работает или проживает за рубежом на легальной основе. В таком случае депозит можно вполне законно оформить на срок своего пребывания заграницей.

Для всех остальных граждан Украины Национальный Банк предусмотрел обязательное получение индивидуальной валютной лицензии на размещение валютных ценностей за рубежом, которые действовали до февраля 2019 года. Такая лицензия была действительна в течение года, по ней можно было разместить на заграничном депозите не более 600 000 гривен в год. В 2017 году процедуру упростили за счет разрешения получать лицензии в электронном виде, а с 7 февраля 2019 года в соответствии с законом «О валюте и валютных операциях» такую необходимость и вовсе отменили.

Теперь желающим разместить депозит в зарубежном банке необходимо выполнить три условия:

- Открыть счет на свое имя в зарубежном банке

- Сумма размещения на вклад не должна превышать 200 000 евро в год

- Источник происхождения средств придется подтвердить документально.

При этом разрешение на размещение своих валютных ценностей потенциальный вкладчик будет получать уже не у НБУ, а у своего обслуживающего банка. А сами банки будут особое внимание уделять проверке источника происхождения средств. Так, в качестве доказательства легальности и «чистоты» перечисляемых на собственный счет за границей денег может выступать налоговая декларация (в том числе для ФЛП). А вот справка о заработной плате может и не подойти банку — ведь существует вероятность того, что ваш работодатель не уплачивает необходимые платежи в бюджет. Так что трудоустроенным гражданам рекомендуется взять в налоговой службе ведомости о сумме выплаченных доходов и удержанных налогов. Можно также предоставить документы о продаже движимого или недвижимого имущества, если такая сделка имела место. В любом случае, нужно быть готовым к тому, что на подоное «общение» с банком может уйти до трех рабочих дней.

Можно также предоставить документы о продаже движимого или недвижимого имущества, если такая сделка имела место. В любом случае, нужно быть готовым к тому, что на подоное «общение» с банком может уйти до трех рабочих дней.

Особенностью европейских банков является индивидуальный подход к каждому клиенту, поэтому здесь сложно давать универсальные рекомендации о том, как оформить депозит. Скорее всего, зарубежный банк захочет познакомиться с вами «поближе»: узнать об источниках ваших доходов (они должны быть легальными и прозрачными), постоянном месте проживания, получить рекомендацию от обслуживающего вас украинского банка. Для заключения договора вам почти наверняка придется ехать заграницу в офис выбранного банка.

Отказать в открытии счета могут вкладчику, который имеет плохую кредитную историю, подозревается в отмывании денег или террористической деятельности. Впрочем, если за вами числятся такие «грехи», то, скорее всего, вам откажут еще на этапе общения с украинским банком.

Зачастую западные банки устанавливают «порог» — минимальную сумму, меньше которой депозит вам просто не откроют. В Западной Европе ограничения могут составить 10-25 тысяч евро, а в Швейцарии и того больше. Однако волноваться по этому поводу не стоит, ведь ради меньшей суммы украинцам не имеет смысла затевать волокиту с открытием заграничного счета.

Непосредственно разместить средства на счету вы можете как сами (для этого нужно будет вывезти необходимую сумму заграницу), так и с помощью посреднического банка в Украине. Во втором случае вам придется заплатить комиссионные за денежный перевод. Само же открытие счета в заграничном банке может быть как бесплатным, так и обходиться в сумму до 350 долларов или евро – условия разных банков могут сильно отличаться между собой.

На сайтах большинства европейских банков вы не найдете свойственного украинским учреждениям разнообразия депозитных программ. Однако это не означает, что выбор депозитных продуктов здесь более узкий – скорее наоборот. Ведь индивидуальный подход проявляется также в установлении процентной ставки и условий вклада. Некоторые банки даже не приводят доходность по депозитам на своих сайтах, указывая, что ставка определяется на договорной основе. Зачастую процентная ставка рассчитывается индивидуально, в зависимости от срока и суммы вклада, возраста вкладчика, наличия у него зарплатной или пенсионной карты в данном банке и т.д.

Ведь индивидуальный подход проявляется также в установлении процентной ставки и условий вклада. Некоторые банки даже не приводят доходность по депозитам на своих сайтах, указывая, что ставка определяется на договорной основе. Зачастую процентная ставка рассчитывается индивидуально, в зависимости от срока и суммы вклада, возраста вкладчика, наличия у него зарплатной или пенсионной карты в данном банке и т.д.

Процентные ставки по депозитам в Европе

Ставки по депозитам в некоторых банках близлежащих стран Европейского Союза на август-2020

Латвия:

- Nordea Banka: 0,4% в долларах США и 0,05% годовых в евро, макс. срок — 5 лет.

- Swedbank: 0,08% годовых в евро, 0,53% — в дол.США, макс. срок — 5 лет.

Литва:

- Siauliu Bankas: 1,8% годовых в евро, 1% — в дол.США, макс. срок — 5 лет.

Эстония:

- Marfin Pank Eesti: 2,4% годовых в евро, 2,1% — в дол.США, макс. срок — 5 лет

- Eesti Krediidipank: до 2% годовых в евро, макс.

срок — 10 лет.

срок — 10 лет.

Чехия:

- Poštovní spořitelna: 0,25-0,5% в нац валюте, макс. срок — 2 года

- ČSOB: 0,25-0,5% в нац валюте, макс. срок — 1 год

Польша:

- Bank Pekao: 0,1-2% в нац валюте, макс. срок — 1 год

- Citi Handlowy: 0,1% в нац валюте и 0,05% годовых в евро, макс. срок — 1 год.

Венгрия:

- MKB Bank: 0,01% в нац валюте, макс. срок — 1 год.

- KDB Bank: 0,01% в нац валюте, макс. срок — 1 год.

Как открыть выгодный депозит в банке

Деньги должны работать, а не скучать дома, «надежно» скрыты под подушкой. Однако положить депозиты в банках — довольно простая банковская услуга. Заработок на нем — величина предсказуема, поскольку депозитная ставка сохраняется на весь срок действия договора. Можно ли заработать больше? Оказывается, можно. Если воспользоваться стратегией заработка на депозите. Предлагаем Вам несколько из них.

1.

Стратегия лестницы.

Стратегия лестницы.Пользуясь этой стратегией, вкладчики ищут депозиты с высокой процентной ставкой, открывают их с небольшой суммой вклада и пополняют, когда появляются свободные деньги. Вместо того, чтобы открывать один большой, они открывают несколько небольших депозитов в банках на разные сроки — создавая таким образом что-то похожее на лестницу. Когда срок действия одного депозита заканчивается, деньги добавляют к следующей «ступеньке» — близкого по окончании срока действия депозита. Это делается для того, чтобы зафиксировать высокую ставку по депозиту, которая предоставляется на длительный срок, а «замораживать» на нем все свободные средства по разным причинам не хочется.

2. Стратегия лояльности.

Банки ценят доверие клиентов. От срока и суммы вклада зависят привилегии, которые Вы получите при открытии депозита в банке. Чем выше сумма вклада, тем привлекательнее становится предложение банка. Это могут быть определенные бонусы и денежное вознаграждение, премиальная платежная карточка, лояльне условия по кредитной карте, персональное обслуживание и тому подобное. При продлении срока действия депозитного договора большинство банков повышают и депозитную ставку на 0,1-0,5%, что в условиях сегодняшнего рынка, очень неплохо.

При продлении срока действия депозитного договора большинство банков повышают и депозитную ставку на 0,1-0,5%, что в условиях сегодняшнего рынка, очень неплохо.

Еще один плюс стратегии «лояльности» — у постоянного вкладчика есть неплохое основание для переговоров о льготных условиях банковских услуг. Например, привлекательные условия обслуживания платежной карты или предоставления кредита на более выгодных, чем обычно, условиях.

3. Дополнительный доход за самообслуживания при открытия депозита в банке.

Если Вы открываете депозиты в банках через интернет, то все делаете сами. Вам не нужен менеджер, который рассказывает о прелестях того или иного вклада. Не нужен кассир, который принимает наличные и зачисляет их на счет. Для банка это выгодно. Чем больше самостоятельных клиентов — тем меньше его расходы на сотрудников. И банки готовы поощрять таких клиентов дополнительным заработком на депозите.

4. Стратегия ориентации на колебания курсов валют.

Заработать на депозите может и тот, кто следит за курсом валют. Обычно, осенью доллар растет, достигая своих пиков зимой. А весной начинает падать, опускаясь летом до годового минимума. Предприимчивые люди научились на этом зарабатывать. Зимой они продают валюту и кладут деньги на гривневый депозит сроком на 6 месяцев. Летом — снимают гривну с процентами, обменивают на доллары и снова кладут на полгода в банк. Так можно зарабатывать и на депозитах, и на курсовых колебаниях. Но следует быть внимательным: можно не угадать с моментом конвертации.

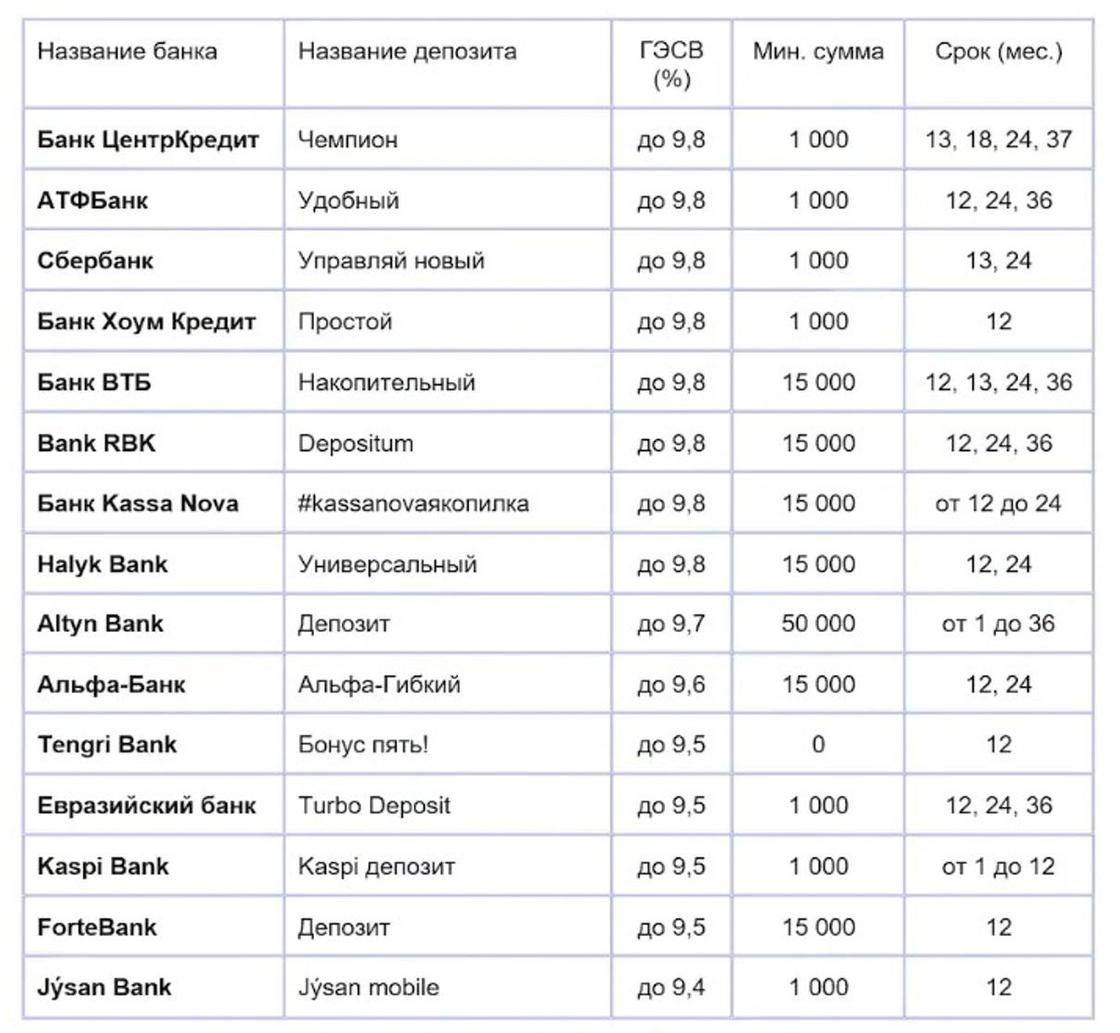

Заработать на депозите — новости Kapital.kz

Бытует мнение, что чем

крупнее банк, тем менее привлекательные у него условия для клиентов. Такие

примеры действительно есть. Обладая большим ссудным портфелем, объемом активов

и низким уровнем неработающих займов, что является индикатором успешности, банк

может позволить себе низкие депозитные ставки и удобные в первую очередь для

него сроки вкладов. Стабильность – вещь недешевая. Но бывают такие банки,

которые входят в топ по всем этим параметрам и при этом принимают от клиентов

вклады по самым высоким ставкам на рынке. В свою очередь люди, особенно

молодежь, смело обращаются в банк, чтобы не просто накопить деньги с помощью

депозита, но и заработать на этом.

Стабильность – вещь недешевая. Но бывают такие банки,

которые входят в топ по всем этим параметрам и при этом принимают от клиентов

вклады по самым высоким ставкам на рынке. В свою очередь люди, особенно

молодежь, смело обращаются в банк, чтобы не просто накопить деньги с помощью

депозита, но и заработать на этом.

К этому числу относится Сания Утеулиева, она работает обычным менеджером по продажам в одной из компаний по реализации промышленного оборудования в Алматы. Минувшим летом Сания решила открыть депозит в одном из банков с конкретной целью – накопить деньги на покупку ноутбука.

«Покупать в кредит я не хочу, а собирать и держать деньги дома не умею, да многие не умеют, – рассказала Сания. – Поэтому стала искать, в каком банке лучше открыть сберегательный депозит ненадолго, чтобы его можно было регулярно пополнять, а когда накопится нужная сумма – снять ее и купить ноутбук».

Поиски были недолгими,

продолжила она, нужен был надежный банк, и в этом смысле помогли рекомендации

друзей. Придя в отделении Сбербанка Казахстан, Сания рассказала менеджеру о

своих целях, и он порекомендовал ей открыть несрочный депозит, а заодно

подсказал, что для этого совсем не нужно физическое присутствие в филиале.

Придя в отделении Сбербанка Казахстан, Сания рассказала менеджеру о

своих целях, и он порекомендовал ей открыть несрочный депозит, а заодно

подсказал, что для этого совсем не нужно физическое присутствие в филиале.

«Он прямо на месте показал, как открыть депозит с помощью мобильного приложения «Сбербанк Онлайн», помог мне его скачать и далее рассказал, как работать в интерфейсе», – рассказала девушка.

И это было очень удобно, так как из-за работы, как, впрочем, у многих современных людей, у нее острый дефицит времени. К менеджеру банка не всегда можно быстро попасть, а тратить время на просиживание в очереди жалко. В онлайн-приложении на открытие депозита у Сании ушло около 2 минут. С тех пор она все свои действия по депозиту связала с приложением Сбербанка. Информацию о том, сколько денег начислено по вкладу или выписку со счета Сания получает с помощью приложения.

«И классно, что я могу

получать проценты по депозиту на свою карточку и за счет них оплачивать

коммунальные услуги или мобильную связь. То есть я коплю, и плюс к этому у меня

есть «живые» деньги, которые мне приносит депозит, и банк при этом не пересчитывает

мое вознаграждение», – заметила девушка.

То есть я коплю, и плюс к этому у меня

есть «живые» деньги, которые мне приносит депозит, и банк при этом не пересчитывает

мое вознаграждение», – заметила девушка.

Конечно же, у разных людей разные цели и не все, как наша собеседница, хотят открывать несрочные депозиты. На сегодняшний день Казахстанский фонд гарантирования депозитов делит депозиты на три основные категории: срочные, несрочные и сберегательные. Каждый из них имеет свои преимущества, и вкладчик может выбрать подходящий для себя вариант в соответствии с целями и задачами.

Например, несрочные

вклады в банках второго уровня можно пополнить в любое время, равно как и снять

деньги с такого депозитного счета. Достоинство срочных вкладов заключается в

том, что ставка по ним выше, однако при досрочном изъятии денег клиент теряет

проценты. Такие условия стимулируют к тому, чтобы клиент накапливал деньги, а

не тратил. Ну и сберегательные депозиты, по ним условия суровее, но и ставки

вознаграждения лучше. При досрочном изъятии ставка пересчитывается, и деньги

банк может выдать клиенту только через 30 дней с момента обращения.

При досрочном изъятии ставка пересчитывается, и деньги

банк может выдать клиенту только через 30 дней с момента обращения.

Теперь детали, потому что размер выгоды демонстрируют именно они. По несрочным депозитам для физлиц ставки складываются следующим образом. В среднем сумма депозита составляет 15 тысяч тенге и их у вас примут на 12 и 24 месяца. Доверив свои кровные на эти сроки, вы ежегодно будете получать 9,1-9,4% от общей суммы. Примером несрочного вклада является депозит Сбербанка – «Управляй». В этом вкладе ставка одна из самых высоких на рынке – 9,4%, равно как и в долларах выше уже не найти – 1% годовых.

А если вы хотите иметь

срочный депозит? Такие принимает небольшое количество банков, всего лишь три

игрока на рынке. Первоначальная сумма срочных вкладов стартуют с 3 тысяч тенге

на срок 12, 24 и 36 месяцев, по ним вознаграждение с правом пополнения депозита

будет составлять до 10%. В Сбербанке есть два срочных депозита «Пополняй» и

«Популярный», эффективная ставка по ним весьма прибыльная: с правом пополнения –

до 10,8%, без права пополнения – до 11%.

В Сбербанке есть два срочных депозита «Пополняй» и

«Популярный», эффективная ставка по ним весьма прибыльная: с правом пополнения –

до 10,8%, без права пополнения – до 11%.

Ну и сберегательные депозиты. Их можно открыть, имея как 1 000 тенге, так и 100 000 тенге, на срок от 6 до 36 месяцев. У Сбербанка тут также широкий выбор по срокам действия депозитов, и эффективная ставка по вкладам с возможностью пополнения доходит до 13,5% годовых.

Это как раз тот случай,

о котором мы писали в начале статьи – один из крупнейших банков дает весьма выгодные

условия вкладчикам. По данным Национального банка РК, на 1 октября 2019 года Сбербанк

входит в тройку лидеров по объему депозитов физических лиц, в общей сложности

вкладчики доверили ему более 730 млрд тенге, благодаря чему Сбербанку принадлежит

8,3% рынка по этому показателю. Также это второй банк в стране по размеру ссудного

портфеля на 1 сентября этого года, а его активы составили 2,1 млрд тенге. По

размеру собственного капитала, составляющего

216 млрд тенге, Сбербанк Казахстан уверенно держится в топ-3 банков на финансовом

рынке страны.

По

размеру собственного капитала, составляющего

216 млрд тенге, Сбербанк Казахстан уверенно держится в топ-3 банков на финансовом

рынке страны.

При работе с материалами Центра деловой информации Kapital.kz разрешено использование лишь 30% текста с обязательной гиперссылкой на источник. При использовании полного материала необходимо разрешение редакции.

Как открыть депозитный сертификат (CD)

Пошаговые инструкции по открытию компакт-диска в Интернете, а также советы, которые помогут вам сравнить учетные записи.

Если вы хотите, чтобы ваши деньги работали немного усерднее, но не уверены в инвестировании в акции или облигации, посмотрите депозитный сертификат (CD). С компакт-диском вы можете заработать душевное спокойствие (да, и сэкономить), если сможете зафиксировать ставку компакт-диска на определенный срок. Поскольку оценить свои доходы несложно, депозитный сертификат может быть именно тем, что вы ищете, чтобы помочь вам управлять своим будущим и планировать его.

Некоторые люди используют доходы от компакт-дисков для пополнения своего социального обеспечения и пенсионного дохода в более позднем возрасте. Другие используют серию компакт-дисков, называемую лестницей компакт-дисков, для хранения резервного фонда, чтобы заработать больше процентов, чем на текущем или сберегательном счете.

Итак, как открыть депозитный сертификат? Процесс может быть похож на открытие текущего или сберегательного счета. Однако следует иметь в виду и другие движущиеся части. Если вы планируете открыть депозитный сертификат, рассмотрите следующие шесть шагов:

- Найдите застрахованное финансовое учреждение. Федеральная корпорация страхования депозитов (FDIC) и Национальная администрация кредитных союзов (NCUA) страхуют банки и кредитные союзы соответственно. Если вы откроете депозитный сертификат, вы сможете спокойно спать по ночам, зная, что в случае банкротства застрахованного банка или кредитного союза вы будете защищены страховкой в максимальной степени, разрешенной законом.

- Выберите тип компакт-диска. Депозитный сертификат не обязательно универсален, и существует множество различных типов компакт-дисков.Вам нужно будет решить, какой тип открыть, и найти банк, кредитный союз или брокера, который сможет вам его продать.

- Выберите срок. Когда вы открываете депозитный сертификат, в первую очередь вам нужно выбрать срок действия. «Чем дольше срок, а это означает, что чем дольше вы обязуетесь хранить деньги на счете, тем выше процентная ставка, которую вы зарабатываете», — говорит Дэвид Ниггел, сертифицированный специалист по финансовому планированию в Key Wealth Partners, LLC в Ланкастере, штат Пенсильвания. .

- Решите, как часто вы хотите получать выплаты по процентам. При выплате у вас есть варианты: вы можете получать проценты ежемесячно или один раз в год. Вы также можете реинвестировать процентные платежи в компакт-диск, чтобы получить доход от сложных процентов. По истечении срока действия CD вы получите обратно свой первоначальный депозит вместе с последним платежом по процентам.

- Создайте свой аккаунт. Если у вас его еще нет, вам необходимо создать новый счет в банке-эмитенте или кредитном союзе, чтобы открыть депозитный сертификат.Возможно, вам придется предоставить личную информацию, такую как ваше имя, адрес, контактную информацию и идентификационный номер налогоплательщика (например, номер социального страхования).

- Финансировать компакт-диск. Вам также нужно будет выбрать источник финансирования для вашей новой учетной записи на компакт-диске, например перевод через Интернет, телефонный перевод или отправку чека по почте.

Сравнение типов и характеристик компакт-дисков

Изучив, как открыть депозитный сертификат, вы можете просмотреть различные типы компакт-дисков, чтобы увидеть, какой из них лучше всего соответствует вашим финансовым целям.Подсказка: взгляните на факторы, которые могут повлиять на процентную ставку CD.

Простой способ достичь поставленных целей.

Смотрите, как ваши сбережения растут с компакт-диском.

Зафиксируйте свою ставку Сертификатдепозита

Discover Bank, член FDIC

Традиционный CD имеет фиксированный срок и процентную ставку, но это не обязательно. Например, вы можете открыть CD с переменной ставкой, и процентная ставка по нему может со временем повышаться или понижаться.Другие типы компакт-дисков включают:

- Компакт-диск с жидкостью или без штрафов. Процентная ставка может быть немного ниже, чем та, которую вы получите на традиционном компакт-диске, но взамен вы можете снять часть средств без уплаты штрафа.

- Вызываемый компакт-диск. Процентная ставка может быть выше, чем у традиционных CD, но эмитент может «отозвать» CD — сократить срок и отменить будущие платежи. Им нужно будет выплатить вам задолженность по процентам, но на этом договоренность закончилась.

- Компакт-диск с увеличивающейся или регулируемой скоростью.

Некоторые компакт-диски поставляются с возможностью запросить корректировку процентной ставки, если она вырастет в будущем. Вы можете отправить запрос ограниченное количество раз. Если процентные ставки снижаются, процентная ставка CD с регулируемой ставкой также может упасть.

Некоторые компакт-диски поставляются с возможностью запросить корректировку процентной ставки, если она вырастет в будущем. Вы можете отправить запрос ограниченное количество раз. Если процентные ставки снижаются, процентная ставка CD с регулируемой ставкой также может упасть.

Есть также некоторые общие функции, которые могут различаться в зависимости от производителя и типа компакт-диска. Вот несколько моментов, которые следует учитывать при открытии депозитного сертификата, которые могут повлиять на ваши доходы или расходы:

- Процентная ставка и годовая процентная ставка. Как и в случае с другими типами сберегательных счетов, эмитент компакт-диска будет выплачивать вам проценты на деньги на вашем счете. Если вы думаете об открытии компакт-диска и сравниваете разные счета, обратите особое внимание на годовую процентную доходность (APY). APY на компакт-диске учитывает комплексные ставки и позволяет узнать, сколько вы можете заработать в год.

«Имейте в виду, что вы будете нести ответственность за уплату налогов на любые проценты, ежегодно генерируемые CD», — говорит Хелен Нго, руководитель независимой фирмы финансового планирования Capital Benchmark Partners, LLC в Атланте.

«Имейте в виду, что вы будете нести ответственность за уплату налогов на любые проценты, ежегодно генерируемые CD», — говорит Хелен Нго, руководитель независимой фирмы финансового планирования Capital Benchmark Partners, LLC в Атланте. - Срок. При открытии депозитного сертификата вы можете выбрать срок от месяца до десяти и более. Как правило, чем дольше срок, тем выше процентная ставка по CD.

- Минимальные требования к депозиту. Для некоторых компакт-дисков требуется минимальное финансирование, и вам нужно будет внести как минимум эту сумму, чтобы открыть депозитный сертификат.

- Штраф за досрочное снятие. После открытия депозитного сертификата вам нужно будет заблокировать свои средства в течение указанного срока.Однако с учетом штрафа вы можете забрать свои деньги раньше срока. Штраф может составлять проценты за несколько месяцев и может компенсировать или полностью свести на нет ваши доходы.

- Прочие комиссии.

Они могут быть менее распространенными, но вам следует знать об этих сборах, если вы думаете об открытии депозитного сертификата. Например, для некоторых компакт-дисков может взиматься ежемесячная или годовая плата за обслуживание. Помимо штрафа за досрочное снятие, некоторые эмитенты могут взимать комиссию за снятие или перевод.Есть также брокеры, которые взимают с вас комиссию, если вы покупаете через них компакт-диск.

Они могут быть менее распространенными, но вам следует знать об этих сборах, если вы думаете об открытии депозитного сертификата. Например, для некоторых компакт-дисков может взиматься ежемесячная или годовая плата за обслуживание. Помимо штрафа за досрочное снятие, некоторые эмитенты могут взимать комиссию за снятие или перевод.Есть также брокеры, которые взимают с вас комиссию, если вы покупаете через них компакт-диск.

Понимание рисков

Хотя компакт-диски могут быть относительно безопасным способом приумножить ваши сбережения, открывание депозитного сертификата сопряжено с некоторыми рисками. Риск ликвидности — риск того, что вам понадобятся деньги, когда они заперты на компакт-дисках, — очень важен.

Ngo не рекомендует открывать депозитный сертификат, если вы считаете, что средства понадобятся вам менее чем через год.Вы всегда можете рассмотреть возможность размещения краткосрочных средств на онлайн-сберегательном счете, где вы можете зарабатывать проценты и не беспокоиться о ликвидности.

Однако Нго добавляет, что до тех пор, пока у вас есть резервный фонд, «если вам не понадобятся деньги в течение двух-пяти лет, компакт-диск — отличный вариант, если вы боитесь инвестировать его в рынок или в облигации».

Существует также риск повышения процентных ставок в будущем. Если это произойдет, ваши деньги могут быть заблокированы на компакт-диске и принесут вам меньше процентов, чем со сберегательного счета.

Построение лестницы CD может помочь вам минимизировать риск ликвидности и процентной ставки. Это означает, что вместо того, чтобы покупать один компакт-диск за 10 000 долларов, вы можете купить четыре компакт-диска за 2 500 долларов на один, два, три и четыре года. Каждый год один из ваших компакт-дисков будет созревать. Если вам понадобятся деньги, вы сможете забрать их со своей лестницы без штрафа. В качестве альтернативы вы можете реинвестировать средства в новый четырехлетний компакт-диск и получить процентную ставку выше, чем у одногодичного компакт-диска.

Безопасность, надежность и больший доход — подходит ли вам компакт-диск?

Хотя любые инвестиции сопряжены с определенными рисками, открытие депозитного сертификата может быть безопасным способом увеличения ваших сбережений. «Если деньги, которые нужно инвестировать, необходимы в течение определенного периода времени, компакт-диск может соответствовать вашему графику», — говорит Найджел. Он называет их «экономичным инструментом с низким уровнем риска и низкими затратами». ”

Если вы собираете сбережения для краткосрочной цели или хотите увеличить фиксированный доход, теперь, когда вы знаете, как открыть депозитный сертификат, вы можете добавить этот финансовый инструмент в свой набор опций.

Что вам нужно для открытия банковского счета

Независимо от того, подаете ли вы заявку на открытие банковского счета онлайн или лично, вам понадобится удостоверение личности государственного образца и личные данные, такие как номер социального страхования. Вас также могут попросить пополнить ваш счет первоначальным депозитом.

Вас также могут попросить пополнить ваш счет первоначальным депозитом.

Вот подробные сведения о том, что вам нужно, чтобы открыть текущий или сберегательный счет, и чего ожидать в процессе.

Что вам нужно для открытия банковского счета

Вы можете открыть банковский счет онлайн или в филиале, если банк предлагает обычные отделения.Информация, которую вас попросят предоставить, будет практически одинаковой, открываете ли вы текущий счет, сберегательный счет или и то, и другое.

Вот список того, что вам понадобится для открытия нового банковского счета:

1. Действительное удостоверение личности государственного образца с фотографией, например водительские права или паспорт. Не водители могут получить государственное удостоверение личности в офисе Департамента транспортных средств.

2. Другая основная информация, такая как дата вашего рождения, номер социального страхования, идентификационный номер налогоплательщика или номер телефона.

В зависимости от ваших обстоятельств вам также могут понадобиться несколько других предметов:

4. Идентификационные данные для других заявителей, если вы открываете совместный счет: поскольку счет будет принадлежать нескольким людям, банк захочет идентификационные данные всех владельцев и личная информация.

5. Совладелец, если вам еще нет 18. Попросите родителей или законного опекуна подписать юридические документы в банке.

SavingsCash ManagementCDCheckingMoney MarketAxos Bank® High Yield Savings

По всей стране Мои сбережения

APY0.20% Зарабатывайте до 0,30% годовых с помощью My Savings, когда вы открываете счет My Checking и настраиваете прямой депозит в размере 1000 долларов США. Вы все равно можете зарабатывать 0,20% APY с учетной записью My Savings, если вы не готовы к учетной записи My Checking.

Депозиты застрахованы FDIC

Сберегательный счет Varo

Мин. баланс для APY$ 0,01

Эти денежные счета объединяют в одном продукте услуги и функции, аналогичные чековым, сберегательным и / или инвестиционным счетам. Счета для управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

Счета для управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

Эти денежные счета объединяют в одном продукте услуги и функции, аналогичные чековым, сберегательным и / или инвестиционным счетам. Счета для управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

CD (депозитный сертификат) — это тип сберегательного счета с фиксированной процентной ставкой и сроком, который обычно имеет более высокие процентные ставки, чем обычные сберегательные счета.

CD (депозитный сертификат) — это тип сберегательного счета с фиксированной процентной ставкой и сроком, который обычно имеет более высокие процентные ставки, чем обычные сберегательные счета.

Comenity Direct CD

Discover Bank CD

APYГодовая процентная доходность (APY) 0,50% по состоянию на 24.11.2020

Текущие счета используются для ежедневных депозитов и снятия наличных.

Текущие счета используются для ежедневного внесения и снятия наличных.

Платежи по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

Платежи по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

Axos Bank® High Yield Money Market

Откройте для себя банковский счет денежного рынка

Знать основы: проверка и сбережения

Выберите проверку, если хотите: | Выберите экономия, если вы хотите: |

|

|

Что искать на текущем счете: | Что искать на сберегательном счете: |

|

|

Есть и другие варианты, если у вас были проблемы с банковским делом в прошлом, у вас плохая кредитная история или вы не являетесь гражданином США.Гражданин С. Если вам отказали в открытии банковского счета, начните все сначала, используя второй шанс проверить счет: узнайте, что предлагают в вашем регионе. А если вы не гражданин США, ознакомьтесь с нашим финансовым справочником для иммигрантов, проживающих в США, включая информацию об открытии банковского счета в качестве иммигранта.

Нужна помощь в начале вашего бюджета?

NerdWallet разбивает ваши расходы и показывает способы их экономии.

Найдите банк, который соответствует вашим потребностям

Если вы готовы рассмотреть возможность использования только онлайн-банков, вы, вероятно, найдете более низкие комиссии и более высокие процентные ставки.

Чего ожидать при открытии новой учетной записи

Подача заявки на новую учетную запись обычно не занимает много времени, особенно если вы подаете заявку онлайн. NerdWallet обнаружил множество учетных записей, которые можно открыть за 15 минут или меньше.

NerdWallet обнаружил множество учетных записей, которые можно открыть за 15 минут или меньше.

«Некоторые аккаунты не требуют внесения депозита сразу, но другие требуют от 25 до 100 долларов».

Некоторые учетные записи не требуют, чтобы вы вносили депозит сразу, но другие требуют, чтобы у вас было под рукой от 25 до 100 долларов, чтобы открыть счет. Если у вас уже есть счет в другом банке или кредитном союзе, вы можете просто перевести деньги с этого существующего счета на новый.(Ваш первоначальный банк может взимать плату за этот перевод.) В противном случае подойдет чек или наличные.

Закройте старую учетную запись, если необходимо.

Знание того, как правильно сменить банк, может сэкономить вам штрафы за просрочку платежа и головную боль. Обратитесь к этим пунктам, чтобы обеспечить плавный переход:

Прямой депозит: предоставьте вашему работодателю информацию о вашей новой учетной записи.

Автоматическая оплата счетов: отмените любые старые платежи — будь то на собственной платформе для оплаты счетов или, скажем, через веб-сайт вашего поставщика потоковых услуг — и настройте новые, используя новую информацию о счете.

«Отмените все автоматические платежи по счетам из старого банка и создайте новые, используя данные нового счета».

Периодические переводы и связанные учетные записи: это может включать настройку перевода между новым чековым и существующим сберегательным счетом или обеспечение актуальности информации о вашем PayPal, Venmo и других платежных приложениях.

Приложения для смартфонов, текстовый банкинг и оповещения. Загрузите приложение нового банка, выйдите из системы и удалите старое, а также отключите все получаемые оповещения.

Бумажные чеки: удалите все оставшиеся пустые чеки из старой учетной записи.

Сейфы. Если вы полностью обрываете связи, соберите свои вещи лично и проконсультируйтесь с вашим договором аренды, чтобы узнать подробности о том, как закрыть ящик.

Получите письменное заявление из своего старого банка, подтверждающее, что ваш счет закрыт, и спросите о политике банка в отношении повторного открытия счета. Почему? Некоторые банки повторно активируют закрытые счета, чтобы выполнять автоматические платежи или получать депозиты, тем самым заставляя вас платить любые комиссии.

Как открыть сберегательный счет: шаг за шагом

Знать, как открыть сберегательный счет, означает знать, как заставить свои деньги работать на вас. Денежные средства на сберегательном счете обычно приносят проценты — потенциально около 0,50%, что лучше, чем средняя норма сбережений по стране, составляющая 0,06%. Готовы начать? Вот шаги, которые необходимо предпринять, а также советы по поиску наилучшего варианта.

Как открыть сберегательный счет

1. Выберите способ подачи заявления. В зависимости от учреждения вы можете подать заявку онлайн, по телефону, лично или даже отправив заявку по почте.Если вы подаете заявку онлайн, процесс может занять от 10 до 20 минут.

2. Получите удостоверение личности. При подаче заявления вам, вероятно, потребуется указать свой номер социального страхования (или идентификационный номер налогоплательщика) и информацию из государственного удостоверения личности, например, водительские права или номер паспорта.

3. Укажите контактную информацию. Ожидайте, что наряду со своим идентификационным номером, вы должны ввести свою контактную информацию, включая ваше имя и фамилию, адрес (обычно вы должны проживать в США) и номер телефона.Вас также могут попросить предоставить информацию, включая ваш адрес электронной почты и дату рождения.

4. Выберите отдельную или совместную учетную запись. Сообщите учреждению, будете ли вы открывать счет самостоятельно или с кем-нибудь еще. Информация из предыдущих шагов потребуется для всех, чье имя будет указано в аккаунте.

5. Примите условия. Здесь банк просит вас подтвердить, что вы ознакомились с документацией, раскрывающей информацию, с описанием комиссий, обязательств и того, как рассчитываются проценты по счету.В идеале вы выбрали учетную запись, которая приносит высокие ставки и не имеет ежемесячной платы за обслуживание или не требует ее. Это ваш шанс дважды проверить.

6. Выберите сумму депозита. Если вы открываете счет через Интернет или по телефону, вы можете переводить средства, указав маршрут и номер счета с существующего банковского счета. Если вы открываете счет лично, вы можете предъявить чек кассиру банка. Некоторые учреждения также разрешат вам отправить чек по почте или запланировать банковский перевод.

Если вы открываете счет лично, вы можете предъявить чек кассиру банка. Некоторые учреждения также разрешат вам отправить чек по почте или запланировать банковский перевод.

Многие банки требуют минимального начального депозита, часто от 25 до 100 долларов, но у других нет требований к минимальному депозиту.Даже если вам не нужно пополнять счет при первом открытии, вам лучше внести деньги раньше, чем позже. Так вы сможете раньше зарабатывать проценты.

7. Подайте заявку. Вы можете получить подтверждение в течение нескольких минут при подаче заявки через Интернет, но банку может потребоваться от двух до пяти рабочих дней, чтобы проверить вашу информацию, открыть счет и предоставить вам доступ.

Как только ваш счет будет открыт, вы можете настроить прямой депозит и запланировать автоматические переводы с чека на сбережения.Регулярное внесение сберегательных вкладов может помочь вам увеличить свой банковский счет с небольшими дополнительными усилиями.

SavingsCash ManagementCDCheckingMoney MarketAxos Bank® High Yield Savings

Nationwide My Savings

APY 0,20% Зарабатывайте до 0,30% APY с помощью My Savings, когда вы открываете мой текущий счет и настраиваете прямой депозит в размере 1000 долларов США. Вы все равно можете зарабатывать 0,20% APY с учетной записью My Savings, если вы не готовы к учетной записи My Checking.

Вы все равно можете зарабатывать 0,20% APY с учетной записью My Savings, если вы не готовы к учетной записи My Checking.

Депозиты застрахованы FDIC

Сберегательный счет Varo

Мин.баланс для APY$ 0,01

Эти денежные счета объединяют в одном продукте услуги и функции, аналогичные чековым, сберегательным и / или инвестиционным счетам. Счета для управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

Эти денежные счета объединяют в одном продукте услуги и функции, аналогичные чековым, сберегательным и / или инвестиционным счетам. Счета для управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

CD (депозитный сертификат) — это тип сберегательного счета с фиксированной процентной ставкой и сроком, который обычно имеет более высокие процентные ставки, чем обычные сберегательные счета.

CD (депозитный сертификат) — это тип сберегательного счета с фиксированной процентной ставкой и сроком, который обычно имеет более высокие процентные ставки, чем обычные сберегательные счета.

Comenity Direct CD

Discover Bank CD

APYГодовая процентная доходность (APY) 0,50% по состоянию на 24.11.2020

Текущие счета используются для ежедневных депозитов и снятия наличных.

Текущие счета используются для ежедневного внесения и снятия наличных.

Платежи по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

Платежи по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

Axos Bank® High Yield Money Market

Откройте для себя банковский счет денежного рынка

Как выбрать лучший сберегательный счет

Лучшие сберегательные счета взимают небольшую комиссию и приносят высокие процентные ставки. Это может помочь вашему балансу расти быстрее. Средний сберегательный счет приносит всего 0,06% годовых, но некоторые высокодоходные счета зарабатывают гораздо больше. Если вы внесете 10 000 долларов и оставите их в покое на год, ваши деньги заработают почти 50 долларов на высокодоходном счете с 0. 50% годовых по сравнению с примерно шестью долларами на счете со средней ставкой.

50% годовых по сравнению с примерно шестью долларами на счете со средней ставкой.

Покупки выгодны. Смотрите не только на крупные учреждения с тысячами отделений. Онлайн-банки часто предлагают высокие APY с минимальными комиссиями. У многих из них также есть первоклассные мобильные приложения, которые упрощают управление деньгами на ходу. Посмотрите отличные варианты в списке лучших сберегательных счетов NerdWallet.

Могу ли я открыть сберегательный счет онлайн?

Да. Открыть счет в Интернете может быть проще, чем отправиться в отделение банка или позвонить представителю.В соответствии с описанными выше действиями вам понадобится вся ваша документация для завершения вашего приложения.

Что делать, если вы не можете открыть сберегательный счет

Иногда банк может не одобрить заявку. О таких проблемах, как неоплаченные банковские сборы и возвращенные чеки по прошлому счету, можно сообщать в агентство по работе с клиентами, такое как ChexSystems, и банки могут учитывать эту информацию при рассмотрении заявки.

Клиенты, у которых есть файл ChexSystems и не могут открыть счет, могут захотеть проверить счета «второго шанса».Это не сберегательные счета, и, как правило, они не оплачиваются по высоким ставкам, но они дают шанс создать хорошую банковскую историю. В случае успеха вы сможете открыть обычный банковский счет примерно через 12 месяцев. Прочтите статью NerdWallet о том, что делать, если у вас есть запись ChexSystems, чтобы узнать больше.

Как открыть счет в банке

Поиск и открытие банковского счета может показаться пугающим, учитывая огромное количество вариантов. К счастью, большинство банков и кредитных союзов следуют простой процедуре, аналогичной описанной ниже.Чтобы открыть счет, нужно просто выбрать банк, предоставить определенные данные и пополнить счет. После того, как все формальности будут выполнены, вы можете начать пользоваться своим счетом и сэкономить время и деньги.

Выберите банк или кредитный союз

Возможно, вы уже знаете, где хотите разместить банк, даже если не знаете, как открыть там счет. Если нет, присмотритесь к магазинам. Начните с поиска наиболее подходящего для вашей непосредственной потребности (например, текущий или сберегательный счет). Сравнивая учреждения, помните об ограничениях на использование учетной записи и сборах, которые могут съесть ваши сбережения.

Если нет, присмотритесь к магазинам. Начните с поиска наиболее подходящего для вашей непосредственной потребности (например, текущий или сберегательный счет). Сравнивая учреждения, помните об ограничениях на использование учетной записи и сборах, которые могут съесть ваши сбережения.

Есть три основных категории финансовых институтов:

- Банки, включая местные и крупные банки : это могут быть известные бренды в вашем районе (или в стране). Они предлагают большинство необходимых вам базовых услуг. Местные и региональные банки, как правило, имеют более дружелюбную структуру комиссионных, но в крупных банках можно отказаться от комиссии.

- Кредитные союзы : Кредитный союз — это финансовое учреждение, принадлежащее клиенту, которое предоставляет многие из тех же услуг и продуктов, что и банки.Если вы присоединитесь к одной из этих некоммерческих организаций, вы часто будете пользоваться конкурентоспособными ставками, потому что они не обязательно пытаются максимизировать прибыль.

Но это не всегда так, поэтому внимательно просматривайте графики оплаты.

Но это не всегда так, поэтому внимательно просматривайте графики оплаты. - Интернет-банки и кредитные союзы : Эти учреждения работают полностью онлайн. Нет филиала для посещения (или оплаты), и вы будете обрабатывать большинство запросов на обслуживание самостоятельно. Если вы привыкли к компьютеру или мобильному устройству и выполняете основные банковские операции, онлайн-банк может помочь вам снизить комиссию, повысить процентные ставки по сберегательным счетам и даже получить бесплатную проверку.

Необязательно выбирать банк только одного типа. Например, было бы разумно открыть счет в онлайн-банке и сохранить свой обычный банк, чтобы снизить комиссию и сохранить возможность посещать банк в случае финансовой чрезвычайной ситуации.

Посетите отделение банка или веб-сайт

Самый простой способ открыть счет — посетить веб-сайт учреждения. Найдите банк в Интернете или посетите веб-сайт, указанный в маркетинговых материалах банка (будьте осторожны при вводе веб-адреса — могут существовать сайты-самозванцы с похожими названиями).

Преимущество открытия счетов онлайн в том, что вы можете сделать это в любое время и в любом месте. Но если вам удобно открывать счета только лично, приходите в отделение в рабочее время. Перед тем, как выйти из дома, приготовьте следующее:

- Удостоверение личности государственного образца (например, водительские права, паспорт или военный билет)

- Ваш номер социального страхования

- Ваш физический и почтовый адрес

- Первоначальный депозит (при необходимости)

Выберите продукт, который вам нужен

После того, как вы выберете банк, в котором хотите открыть счет, у вас, как правило, будет на выбор множество типов счетов и услуг, в том числе:

- Текущие счета : Используйте их для совершения платежей и получения прямых вкладов.

- Сберегательные счета : Эти счета позволяют получать проценты.

- Счета денежного рынка : Эти продукты иногда приносят немного больше процентов, чем сберегательные счета (при сохранении вашего доступа к наличным деньгам).

- Депозитные сертификаты (компакт-диски) : Эти продукты могут приносить гораздо больше, чем сберегательные счета, но требуют, чтобы вы заблокировали свои средства на определенный период.

- Ссуды : Вы можете получить один из нескольких типов ссуд (например, автокредиты, жилищные ссуды, частные ссуды).

В рамках одной из вышеперечисленных категорий банк может предлагать несколько продуктов, каждый с разным названием и уровнем обслуживания. Премиум-аккаунты с большим количеством функций имеют соответственно более высокие комиссии (например, ежемесячную плату за обслуживание, комиссию за банкомат и комиссию за овердрафт) и более высокие пороги, чтобы избежать платы за обслуживание.

Выберите вариант с набором функций и сборов, который соответствует вашим потребностям и бюджету. Например, если у вас низкий баланс на счете, вы можете открыть банковский счет без комиссии или с низкой комиссией.

Например, если у вас низкий баланс на счете, вы можете открыть банковский счет без комиссии или с низкой комиссией.

При просмотре продуктов банка в Интернете вам может потребоваться перейти к продукту, который подходит именно вам. Например, вам может потребоваться нажать «Открыть учетную запись», а затем «Проверить» и просмотреть варианты бесплатной проверки. Если вы открываете свои счета лично, поговорите с банкиром, чтобы найти лучший счет для ваших нужд. Конечно, вам нужно будет иметь банк только там, где ваши деньги защищены страховкой FDIC (или покрытием NCUSIF, если вы пользуетесь кредитным союзом).

Избегайте учетных записей, для которых требуется большой баланс, чтобы иметь право на освобождение от комиссии, если только вы не можете позволить себе хранить эту сумму на счете и не собираетесь использовать специальные функции учетной записи.Но имейте в виду, что даже «бесплатная» учетная запись может взимать определенную плату, даже если она не имеет ежемесячной платы за обслуживание.

Предоставьте свою информацию

При открытии нового банковского счета вам потребуется предоставить банку конфиденциальную информацию. Чтобы защитить себя и соблюдать такие правила, как Патриотический акт, банки не могут открыть счет без подтверждения вашей личности.

Вам нужно будет предоставить простые данные, такие как ваше имя, день рождения и почтовый адрес, а также идентификационные номера (в Соединенных Штатах это, скорее всего, ваш номер социального страхования, но вы можете использовать ITIN).Вам также будет предложено предъявить действительное государственное удостоверение личности (например, водительские права или паспорт).

Если вы открываете банковский счет в Интернете, вы вводите эту информацию в текстовое поле. Если вы открываете свои счета лично, будьте готовы передать свое удостоверение личности банкиру, который, вероятно, сделает его ксерокопию.

Ваша финансовая история

Вам не нужна безупречно чистая история для банковского счета, но она помогает. Многие банки проверяют ваш кредит, чтобы узнать, не возникало ли у вас в прошлом проблем с погашением ссуд.Эти проверки кредитоспособности обычно представляют собой «мягкие» процедуры, которые не наносят ущерба вашей кредитной истории, но лучше спросить, если вас это беспокоит. Вам не обязательно нужен хороший кредит, чтобы открыть банковский счет, но плохой кредит иногда может привести к отказу.

Согласие с условиями

Вы должны согласиться соблюдать определенные правила и взять на себя ответственность за определенные действия в своих аккаунтах. Когда вы открываете счет в банке, вы формируете отношения, основанные на важном предмете: ваших деньгах.Следовательно, вы должны знать, во что ввязываетесь. Если вы открываете банковский счет через Интернет, вы завершите этот шаг, нажав кнопку «Я согласен» (или аналогичную) и перейдя к следующему шагу.

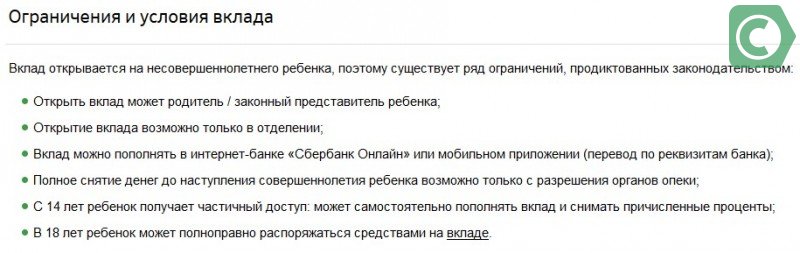

Моложе 18 лет?

Если вам меньше 18 лет, вам понадобится кто-то старше лет 18 лет, чтобы открыть счет у вас. Вы по-прежнему можете использовать дебетовую карту и онлайн-банкинг, и в конечном итоге вы можете получить свою учетную запись. Но для начала банкам нужен хотя бы один взрослый на счету.

Совместные счета

Если вы открываете какой-либо совместный счет, вам потребуются личные данные всех владельцев счетов и подпись каждого из них. Лучше всего собрать всех в одном месте, чтобы заполнить заявку.

Хотя раскрытие информации со временем улучшилось, при открытии банковского счета мелким шрифтом скрыто много важных деталей. В частности, вы захотите узнать о любых комиссиях, применимых к вашей учетной записи, и о том, когда ваши средства будут доступны для вывода.

В дополнение к банковским соглашениям федеральный закон определяет ваши права и обязанности как владельца счета. Например, если кто-то обманным путем снимает деньги с вашего счета, вы можете быть защищены от потерь. Однако вам может потребоваться быстро сообщить о снятии средств для полной защиты.

Распечатать, подписать и отправить по почте (при необходимости)

Если вы открываете банковский счет в Интернете, вам, возможно, придется распечатать, подписать и отправить документ в банк до открытия счета.Некоторые банки используют раскрытие информации в электронном виде и согласие, чтобы сделать банковские отношения юридически обязательными — вы можете делать все в режиме онлайн. Другим по-прежнему требуется подписанный документ для открытия счета. Пока они не получат документы, ваша учетная запись неактивна.

Пополнить счет

Если вы открываете текущий или сберегательный счет, вам часто потребуется внести на него первоначальный депозит. Иногда это требуется как часть процесса открытия, а иногда вы можете сделать это после того, как учетная запись будет запущена.Есть несколько способов пополнить свой счет:

- Депозит наличными : он должен быть доступен для использования с вашей дебетовой карты на следующий день.

- Внесите чек или денежный перевод : средства должны быть доступны в течение нескольких рабочих дней после внесения депозита.

- Настройте прямой депозит у вашего работодателя : вместо получения зарплаты ваши доходы будут отправляться прямо на ваш новый счет.

- Электронный перевод средств : Переведите деньги с внешнего банковского счета для внесения первоначального депозита.

Начать использование учетной записи

Если вы выполнили все шаги, у вас должен быть новый банковский счет на ваше имя. Он должен быть готов к использованию в течение от нескольких минут до нескольких дней. Для текущих и сберегательных счетов обратите внимание на дебетовую карту (или карту банкомата) в почте. Вы также можете получить чековую книжку, чтобы выписывать чеки. Чтобы максимально использовать возможности своей учетной записи, подпишитесь на (обычно бесплатные) функции учетной записи, которые помогут вам управлять своими деньгами:

- Оплата счетов через Интернет : Эта функция позволяет оплачивать счета электронным способом.

- Дистанционное внесение чеков : мобильное приложение вашего банка может позволить вам вносить чеки удаленно, чтобы вам не приходилось ходить в отделения или заполнять квитанции.

- Оповещения : Подпишитесь на получение текстовых или электронных оповещений, чтобы вы знали, когда баланс вашего счета заканчивается (или когда происходит крупное снятие средств).

Что нужно для открытия банковского счета? | Потребительский банкинг

При открытии банковского счета через Интернет или лично вам может потребоваться предоставить банку, кредитному союзу или финансовому учреждению определенную документацию или выполнить определенные требования для участия.Для некоторых типов счетов, таких как студенческие сбережения, совместные счета или депозитные сертификаты (CD), могут быть установлены требования к минимальному возрасту или могут потребоваться дополнительные документы. Важно понимать эти требования, прежде чем открывать предпочтительный банковский счет.

Помимо документов, удостоверяющих вашу личность, возраст или адрес, вам также может потребоваться внести минимальный первоначальный депозит при открытии банковского счета. Минимальный первоначальный депозит — это сумма денег, которую банк требует авансом при открытии текущего счета, сберегательного счета или депозитного сертификата.

Что мне нужно, чтобы открыть счет в банке?

Некоторые требования для открытия банковского счета могут включать:

- Как минимум две формы государственного удостоверения личности с фотографией, например, действующие водительские права или паспорт.

- Номер социального страхования или индивидуальный идентификационный номер налогоплательщика.

- Счет за коммунальные услуги с актуальной адресной информацией.

- Полная контактная информация заявителя, такая как имя, адрес и номер телефона.

- Для проверки счетов учащихся может потребоваться подтверждение зачисления в соответствующую школу, например удостоверение студента или письмо о зачислении.

- Если банк предъявляет минимальные требования к депозиту, вам может потребоваться внести депозит во время подачи заявления.

Как открыть счет в банке

Вы можете открыть банковский счет, выполнив следующие действия:

- Выберите банк: Перед открытием счета вы можете рассмотреть возможности, преимущества, льготы, расположение банкоматов и типы счетов, предлагаемые банком по вашему выбору, а также любые применимые ежемесячные сборы.

- Подтвердите квалификационные требования: Подтвердите право банка или кредитного союза и возрастные требования для открытия сберегательного или текущего счета.

Например, вам обычно должно быть не менее 18 лет, чтобы открыть текущий счет, и некоторые банки могут потребовать, чтобы в процессе открытия текущего счета учащегося участвовал родитель или опекун. Если вы подаете заявку на совместный текущий счет с другим лицом, некоторые банки требуют, чтобы оба человека присутствовали с необходимыми документами.

- Запустите приложение в своем банке: После того, как вы выбрали банк или кредитный союз, посетите их местный филиал или онлайн-сайт, чтобы узнать больше о процессе их подачи и получить доступ к их заявлению.

- Выберите подходящие для вас счета: В процессе подачи заявки вы обычно можете указать, какие типы продуктов вам нужны, например текущий счет, сберегательный счет или и то, и другое.

- Прочтите материалы своего счета: После того, как вы получили одобрение и ваш банковский счет открыт, вы можете запросить дебетовую карту.

Как открыть банковский счет без депозита

Вы хотели открыть банковский счет, но у вас нет денег, чтобы начать? Есть несколько способов сделать это без депозита.

Открытие текущего счета на 0 долларов исключает один этап обычного процесса подачи заявки. И это может занять всего несколько минут, чтобы подать заявку на получение учетной записи с вашего телефона или компьютера.

Я исследовал бесплатные текущие онлайн-счета, для которых не требуется открывать депозиты. В этой статье я поделюсь списком рекомендуемых вариантов и расскажу, как открыть новую учетную запись.

Могу ли я открыть банковский счет без депозита?

Да, вы можете открыть банковский счет без депозита.

Многие банки требуют от вас внести депозит для открытия счета. Но некоторые финансовые учреждения позволяют отложить этот шаг.

Вам нужно найти хороший бесплатный текущий счет в Интернете или кредитный союз без начального депозита. Затем вы выполните следующие действия, чтобы открыть банковский счет.

10 бесплатных банковских счетов в Интернете, которые можно открыть без депозита

Возможно, вы знаете, как покупать фрукты в продуктовом магазине (совет от профессионала: избегайте помятых, почерневших бананов), но менее уверены в качествах, которые стоит искать в банке.

Clark рекомендует вам найти онлайн-банк или кредитный союз, который не взимает комиссий, предлагает конкурентоспособные процентные ставки и обеспечивает легкий доступ к вашим деньгам.

Вы можете найти кредитный союз в Интернете с помощью этого инструмента поиска кредитных союзов от Национальной администрации кредитных союзов.

Во многих «бесплатных» онлайн-аккаунтах есть хоть какие-то комиссии, но если вы ответственный владелец аккаунта, обычно их можно избежать. Например, если вы превысите свой счет и оставите отрицательный баланс в течение нескольких месяцев, вы, скорее всего, будете за это наказаны.

В других случаях важно выбрать учетную запись, которая соответствует вашей жизни: как часто вы планируете использовать учетную запись, планируете ли вы выписывать много чеков и тому подобное. Например, онлайн-банк без минимального депозита может ограничить количество бесплатных транзакций через банкомат, которые вы можете совершать каждый месяц.

Я потратил некоторое время на изучение доступности бесплатных бездепозитных банковских счетов в Интернете и собрал несколько вариантов, которые соответствуют критериям, которые я упомянул выше.Эксперту по деньгам Кларку Ховарду очень нравятся низкие комиссии и отличные услуги, которые обычно предлагают кредитные союзы, поэтому неплохо также проконсультироваться с кредитными союзами в вашем регионе.

Вот как открыть банковский счет в Интернете

Для большинства людей открытие банковского счета в Интернете — это быстрый и простой процесс. Обычно это еще проще, если вы открываете бесплатный текущий счет без депозита.

Выполните следующие четыре шага, чтобы подать заявку на открытие своего банковского счета. Вы также можете прочитать нашу историю о том, как открыть банковский счет за шесть простых шагов, если вам нужна более подробная информация.

1. Выберите тип банковского счета.Эта статья в первую очередь касается открытия текущего счета. Вы также можете открыть сберегательный счет без первоначального депозита, но у вас будет меньше вариантов.

Чековые и сберегательные счета — самые распространенные виды банковских счетов.

Текущие счета позволяют, помимо прочего, получать прямые депозиты, производить платежи и снимать наличные в банкоматах.

Сберегательный счетпредназначен для получения процентов на деньги, которые вы не планируете тратить немедленно, но при этом предоставляя вам легкий доступ к своим средствам.

2. Выберите свой банк.Есть три основных категории потребительских банков.