- Рассчитать, начислить налоги и выплатить аванс в 1С:Бухгалтерии

- Как рассчитать зарплату, налоги и социальные платежи в Республике Казахстан?

- Заработная плата в Украине 2021,расчет зарплаты,начисление на примере,изменения 2021

- Как рассчитать налоги на заработную плату: пошаговые инструкции

- Как рассчитать налог на заработную плату

- Как рассчитать налог на заработную плату

- Как рассчитать налоги на заработную плату 2021

- Как рассчитать обязательства по налогу на заработную плату — AccountingTools

- Как рассчитать налоги на заработную плату для вашего малого бизнеса

- Обзор: Что такое налоги на заработную плату?

- Как рассчитать налоги на заработную плату для вашего малого бизнеса

- Шаг 1. Рассчитайте заработную плату сотрудников брутто

- Шаг 2: Расчет федерального удержания

- Шаг 3: Рассчитайте FICA

- Шаг 4: Рассчитайте налоги штата и местные налоги

- Шаг 5. Вычтите все удержания из заработной платы

- Шаг 6: Добавьте возмещения

- Шаг 7: Расчет зарплаты

- Шаг 8: Рассчитать FUTA

- Шаг 9: Рассчитайте SUTA

- Шаг 10: Требуемые общие налоговые платежи

- Налоги на заработную плату не должно быть сложным

- Как рассчитать налог на заработную плату для работодателя | Малый бизнес

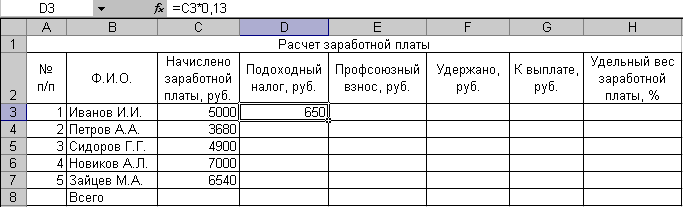

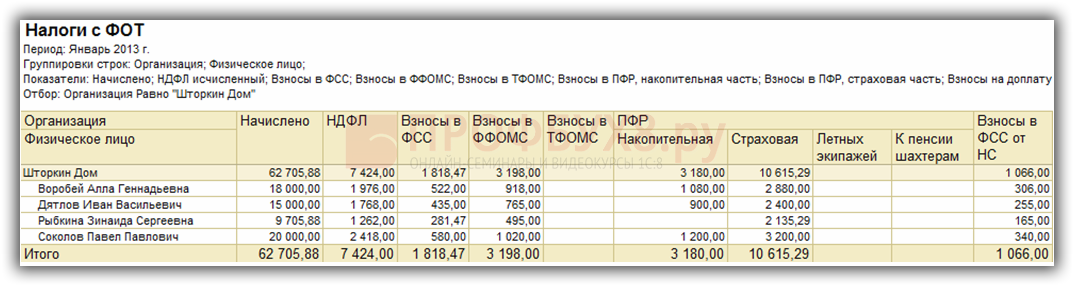

Рассчитать, начислить налоги и выплатить аванс в 1С:Бухгалтерии

С недавних пор закон обязывает нас не только указывать факт выплаты аванса — выплачивать необходимо обязательно, но и его размер — величину выплаты. Величина аванса рассчитывается пропорционально отработанному времени.

Как грамотно в программе рассчитать сумму аванса и размер обязательных налогов и взносов ?

Процесс выполняется в три этапа:

- I. расчет суммы аванса;

- II. расчет налогов и взносов в фонды социального страхования;

- III. перечисление суммы работникам на банковские карты или выдача наличных денег через кассу;

Аванс — расчет части заработной платы, предшествующей работе.

Для вычисления суммы аванса используйте тот же самый инструмент, которым рассчитывается полноценная заработная плата в конце месяца:

документ «Начисление зарплаты работникам организаций» (меню «Зарплата — Начисление зарплаты»).

Имеются небольшие отличия от полного расчёта — признак «Предварительный расчет» и период расчёта.

В середине месяца, например, 15-го числа создайте новый документ, установите признак «Предварительный расчет» и заполните документ списком Ваших работников. Должно отобразиться так, как на рисунке ниже:

Для каждого работника период расчёта установлен с первого числа месяца по пятнадцатое число того же месяца. Суммы рассчитаны пропорционально количеству рабочих часов (или рабочих дней), отработанных за этот период времени.

Установив признак «Предварительный расчёт», из документа исчезли вкладки для вычисления удержаний, налогов и взносов — для аванса они рассчитываются в другом месте.

Рассчитать с аванса налоги и взносы в фонды.

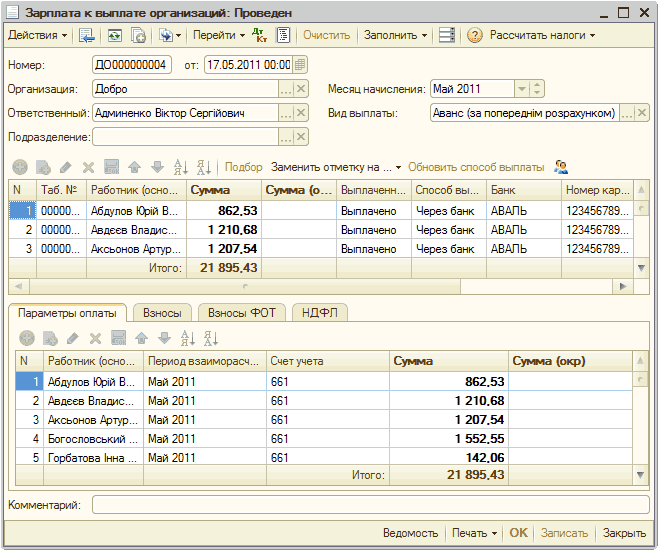

При расчёте полной заработной платы за месяц, после проверки и проведения документа «Начисление заработной платы работникам организаций» зарегистрируйте в программе суммы, которые работники получат на руки. Это делается документом «Зарплата к выплате организаций» (меню «Зарплата — Зарплата к выплате»). Именно в этом документе и в этот момент можно предварительно расчитать (точного расчёта не получится, так как необходимы данные за полный месяц) суммы налогов и сборов, подлежащих перечислению вместе с авансом.

Это делается документом «Зарплата к выплате организаций» (меню «Зарплата — Зарплата к выплате»). Именно в этом документе и в этот момент можно предварительно расчитать (точного расчёта не получится, так как необходимы данные за полный месяц) суммы налогов и сборов, подлежащих перечислению вместе с авансом.

Необходимо правильно заполнить поле «Вид выплаты»: для выплаты аванса, выберите значение «Аванс (по предварительному расчету»). Далее, заполните документ «По характеру выплаты» — табличные части заполнятся списком работников, для которых суммы аванса были рассчитаны ранее, в документе «Расчёт заработной платы работникам организации».

В документе «Зарплата к выплате организаций» над суммами можно поработать — отсечь копейки или указать же способ, которым работник получит деньги — в банкомате с зарплатной карты или заберёт их в кассе предприятия. Все те же действия, которые Вы выполняете при выплате полной заработной платы, доступны и во время выплаты работникам аванса.

Все те же действия, которые Вы выполняете при выплате полной заработной платы, доступны и во время выплаты работникам аванса.

Выплатить.

Как и обычная выплата заработной платы, аванс выплачивается документами, двигающими денежные средства: платежным поручением исходящим или расходным кассовым ордером. Их удобно вводить на основании документа «Зарплата к выплате организаций», для этого в форме самого документа или в списке документов есть пункт меню «Действия — На основании».

Полезно знать.

- В предварительный расчет попадают не все начисления, которые включаются в заработную плату в конце месяца. В аванс берутся плановые начисления работника, которые были назначены ему документом «Ввод сведений о плановых начислениях работников организаций» (меню «Зарплата — Плановые параметры — Ввод сведений о плановых начислениях работников»).

- Ни документ «Начисление заработной платы работникам организаций» с установленным признаком «Предварительный расчет», ни документ «Зарплата к выплате» не делают проводок.

Проводки по выплате (по банку или по кассе) формируются платежными документами, а проводки по начислению заработной платы будут сделаны в конце месяца, во время начисления полной заработной платы.

Проводки по выплате (по банку или по кассе) формируются платежными документами, а проводки по начислению заработной платы будут сделаны в конце месяца, во время начисления полной заработной платы.

Как рассчитать зарплату, налоги и социальные платежи в Республике Казахстан?

Предлагаем начать серию статей о заработной плате. Уж очень это больной вопрос для работодателей, бухгалтеров, работников.

Расчет зарплаты будет зависеть от того, как работодатель и работник договорились. Сегодня рассмотрим вариант, как сделать прямой расчет. Например, стороны договорились о сумме ЗП (оклад) к начислению в размере 150 000 тг.

Вопросы:

Какую сумму работник получит к выплате?

Какие налоги и социальные платежи должны быть, их расчеты?

Во-первых, если договор на 150 000 тг. к начислению, то это означает, что с этой суммы будут удержания, и работник не получит «на руки» все 150 000 тг.

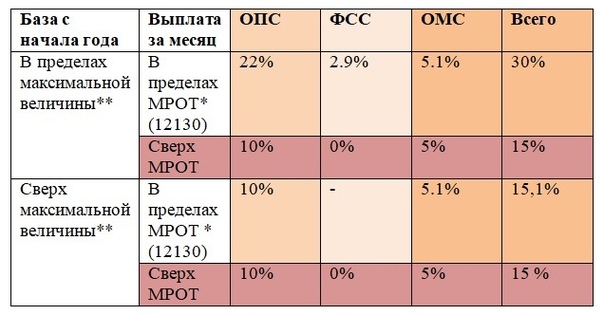

Все налоги и социальные платежи можно разделить на 2 части: одну часть возьмет на себя работник, другую – работодатель.

Обязательные пенсионные взносы (ОПВ)

ОПВ=Д*10%,

где:

ОПВ — обязательные пенсионные взносы,

Д — доход работника.

150 000 * 10% = 15 000 тг.

По ОПВ есть ограничения и тонкости, о которых мы будем говорить в следующих темах.

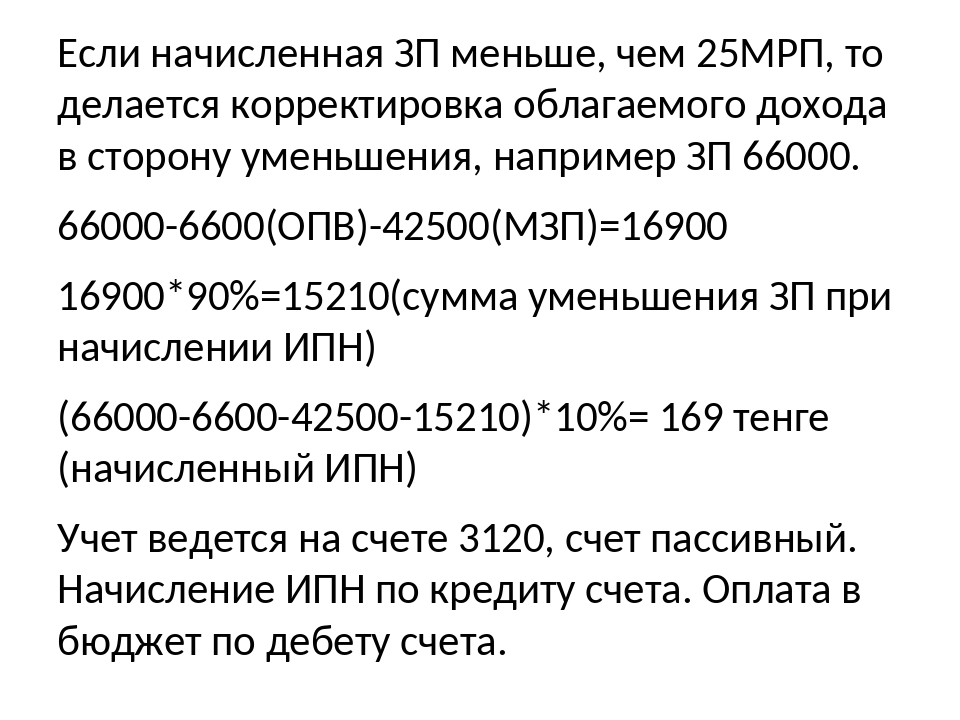

Индивидуальный подоходный налог (ИПН)

ИПН=(Д-ОПВ-1МРЗП)*10%

(150 000 – 15 000 – 28 284)*10% = 10 671,60 тг.

О МРЗП, ограничениях, тонкостях и прочих вопросах расчета ИПН читаем в следующих статьях.

Зарплата «на руки» = Д – ОПВ – ИПН

150 000 – 15 000 – 10 671,60 = 124 328,40 тг.

Что берет на себя работодатель:

Социальные отчисления (СО)

СО = (Д – ОПВ) * 3,5% (150 000 – 15 000) * 3,5% = 4 725 тг.

По СО есть ограничения и тонкости, о которых мы будем говорить в следующих темах.

Социальный налог (СН)

СН = (ЗП – ОПВ) * 9,5% — СО (150 000 – 15 000)*9,5% — 4 725 = 8 100 тг. По СН есть ограничения и тонкости, о которых мы будем говорить в следующих темах.

По СН есть ограничения и тонкости, о которых мы будем говорить в следующих темах.

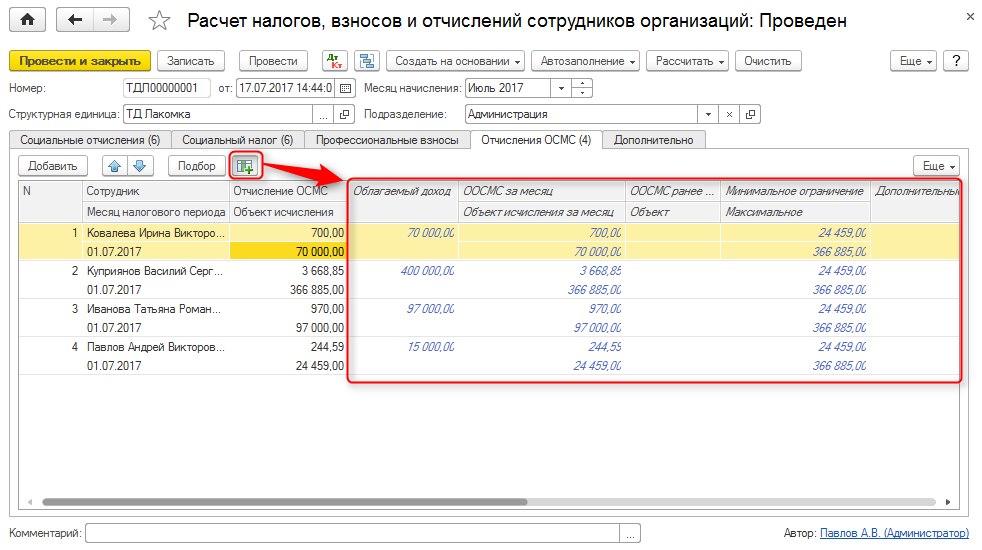

Отчисления на обязательное социальное медицинское страхование (ООСМС)

ООСМС = ЗП * 1,5%

150 000 * 1,5% = 2 250 тг.

По ООСМС есть ограничения и тонкости, о которых мы будем говорить в следующих темах.

Заработная плата в Украине 2021,расчет зарплаты,начисление на примере,изменения 2021

Главная / Наши статьи

Начисления заработной платы добровольно принудительно необходимо осуществлять 2 раза в месяц – с 16 по 22 число за первую половину текущего месяца и с 01 по 07 число месяца следующего за обсчитываемым – за его вторую половину.

Следует иметь ввиду, что мы настойчиво рекомендуем перейти на двуразовую модель выплаты зарплаты, поскольку органы налоговой (Пенсионного фонда) активно информируют органы Гоструда о фактах одноразовой выплаты зарплаты, что может привести к штрафам за нарушение трудового законодательства.

Разделение труда — вот главное отличие наших комплексных пакетов. Хотите экономить — пакет БИЗНЕС — ведите базу самостоятельно, мы будет выполнять лишь функции контроля. В пакете ПРЕМИУМ мы будем вести вашу базу самостоятельно.Пакет ПРОСТОЙ — платите по-операционно. Плата за бухуслуги зависит от активности вашей хоздеятельности в отчетном месяце.

Анна Кравченко

глава отдела бухгалтерии

кандидат экономических наук

Расчет заработной платы проводится путем деления начисленной зарплаты на количество рабочих дней в месяце, в дальнейшем полученная сумма умножается на количество рабочих дней в первой или второй половине календарного месяца, в зависимости от того за какой период проводится расчет заработной платы в Украине. Используя профессиональнеы бухгалтерские услуги, вы можете полностью положиться на нас в вопросе своеверменности начисления и выплаты зарплаты.

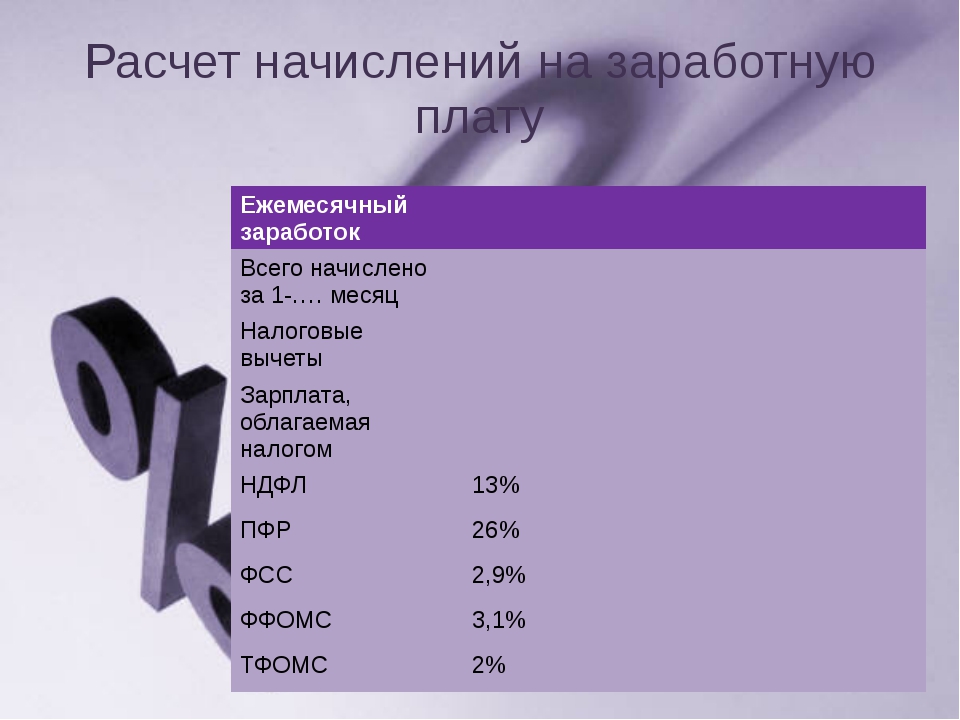

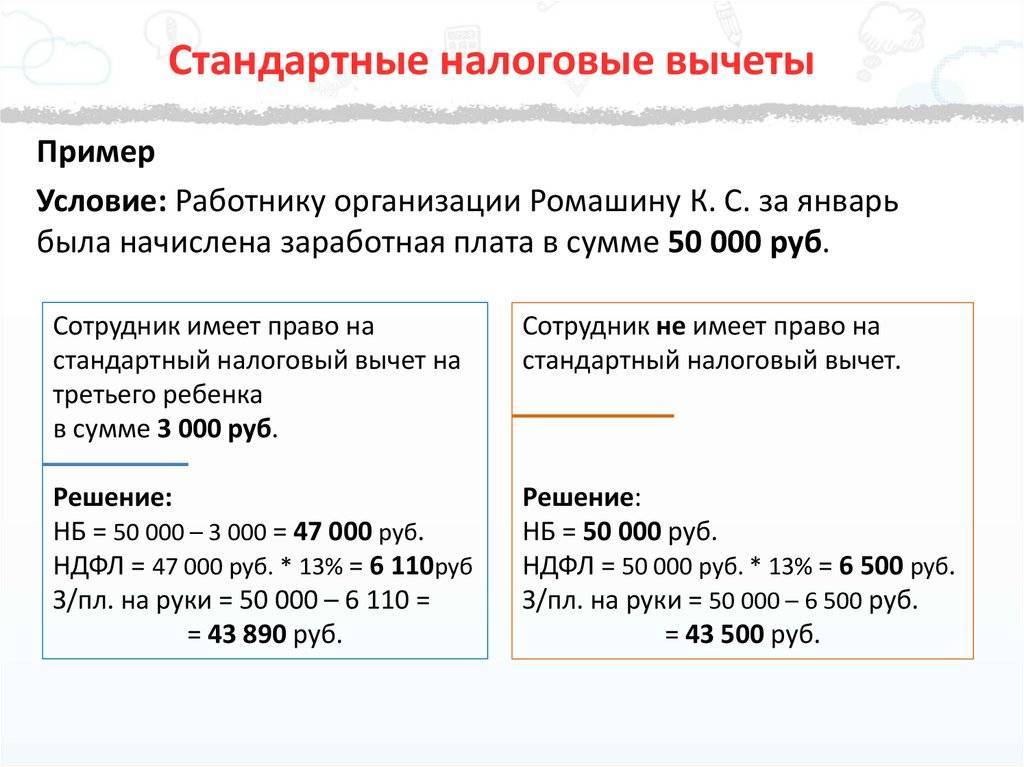

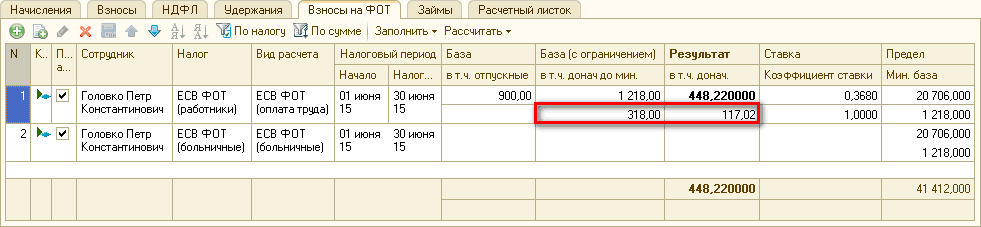

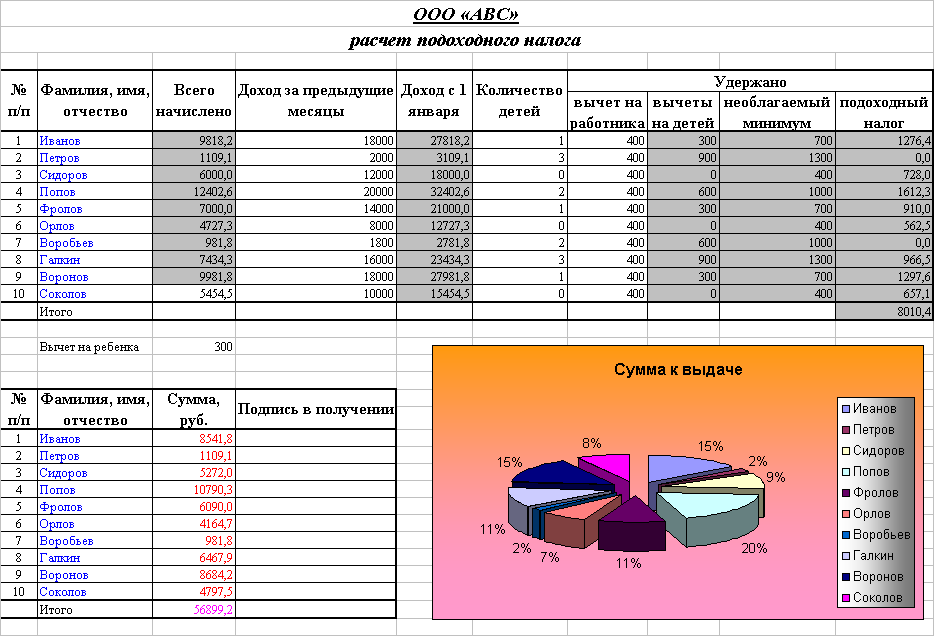

Расчет начислений на заработную плату и отчислений

Для начала стоит отметить большой плюс единого социального взноса (ЕСВ) – он не только упростил сам процесс расчетов, но и избавил от необходимости отчитываться перед несколькими фондами, задачей которых было защитить каждого из нас от безработицы, потери трудоспособности, травм на производстве и снабдить соцобеспечением в виде пенсии на старости лет.

Размер налога на доходы физических лиц (НДФЛ) изменился и составляет единый размер — 18%.

Важно отметить, что начиная с августа 2014 года вступил в силу ЗУ «О внесении изменений в Налоговый Кодекс Украины и некоторые другие законодательные акты Украины», которым был введен военный сбор, а Госбюджетом на 2021 год действие сбора продлено на «период реформирования Вооруженных сил Украины». Под налогобложение сбором попадает и заработная плата. Ставка военного сбора составляет 1,5%.

Таким образом, для получения суммы, подлежащей выплате сотруднику на руки, необходимо:

- определили сумму начисленной зарплаты («грязная» сумма, т.е. до вычитания всех налогов)

- далее полученную в абзаце 1 сумму умножаем на 18% НДФЛ

- затем необходимо помножить сумму из абзаца 1 на 1,5% ВС

- итак, отнимаем размер НДФЛ (18%) и ВС (1,5%) от суммы абзаца 1 и получаем ответ на вопрос – сколько же все таки необходимо выдать денег сотруднику на руки

- не забываем отдельно от выплаты зарплаты оплатить ЕСВ с фонда оплаты труда (читать про единый социальный взнос ЕСВ)

Конкретный пример расчета заработной платы в Украине:

Расчетный период – апрель 2021 года

Размер зарплаты – 6000 грн.

Общее количество рабочих дней в месяце – 22

Количество рабочих дней в первой половине месяца (с 01 по 15 число) – 11

Количество рабочих дней во второй половине месяца (с 16 по 30 число) – 11

Расчет заработной платы за ПЕРВУЮ половину месяца:

- 6000 / 22 дня = 272,73 грн. – ЗП за день

- 272,73 * 11 дней = 3000,03 грн. – начислено за первую половину месяца (учитываем обязанность выплаты зп два раза в месяц).

- 3000,03 * 0,18 = 540,01 грн. – размер НДФЛ (18%)

- 3000,03 * 0,015 = 45 грн. – размер ВС (1,5%)

- 3000,03 – 540,01 – 45 = 2415,02 грн. – подлежит выдаче «на руки».

Следует обратить внимание, что при выплате зарплаты в наличном виде, возникнет проблема выплаты копеек, поскольку с 2019 года прекращено обращение некоторых номиналов копеек.

Расчет ЕСВ с фонда оплаты труда (выплата за первую половину месяца):

Что касается начислений на заработную плату (ЕСВ от фонда оплаты труда) не забываем, что фонд оплаты труда — это сумма зарплаты до вычитания всех налогов.

Рассмотрим пример:

- 3000,03 * 0,22 = 660,01 грн — сумма ЕСВ, подлежащая уплате государству отдельно при выплате зарплаты.

О чем важно помнить начисляя и выплачивая заработную плату, так это о размере минимальной зарплаты, а именно: с 01 января 2021 г. – 6000 грн. при месячном размере начисления зарплаты и не менее 36,11 грн./час при почасовой оплате. С 1 декабря 2021 года — 6500 грн./месяц и 39,12 грн/час соответственно. База налогообложения ЕСВ и НДФЛ не может быть менее этой суммы, кроме начисления зарплаты не по основному месту работы либо при несоблюдении норм труда. Читаем наш материал Как уменьшить отчисления с зарплат.

Кроме того, необходимо помнить, что законодательство ограничивает размер выплаты, с которой оплачивается ЕСВ, так с 2021 года максимальная база уплаты ЕСВ составляет 15 минзарплат. Например, зарплата сотрудника составляет 90 тыс. грн. В таком случае, максимальная сумма ЕСВ будет равна с 1 сентября: 6000,00 * 15 * 22% = 19800 грн.

Оценка материала сайта на 4.8 балла из 5.

Количество оценок 535. Для оценки необходима авторизация.

Как рассчитать налоги на заработную плату: пошаговые инструкции

Если вы владелец малого бизнеса, пытаясь понять, как рассчитать заработную плату, вы не одиноки. Более шести миллионов малых предприятий в США находятся в одной лодке с вами. У всех есть пожары, которые нужно потушить, сотрудники должны платить, фьючерсы, которые нужно планировать, и практически нет времени, чтобы бороться с налоговым кодексом IRS.

Хорошая новость заключается в том, что, хотя налоговый кодекс может показаться сложным, как только вы выясните, какие налоговые декларации требуются, и научитесь проводить математические вычисления, процесс станет довольно простым.При этом правильный расчет налогов на заработную плату имеет решающее значение не только для ваших сотрудников, но и для вашего бухгалтера и дяди Сэма. Вот почему мы решили написать это подробное руководство по пошаговому расчету налога на заработную плату.

Вот почему мы решили написать это подробное руководство по пошаговому расчету налога на заработную плату.

Здесь вы сможете найти все ответы на свои вопросы о заработной плате, но если вы наткнетесь на стену или просто захотите убрать налоги с заработной платы из своего списка дел, мы также предлагаем простую услугу расчета заработной платы, которая делает тяжелую работу для тебя.

Перед запуском расчета зарплатыПрежде чем вы начнете рассчитывать налоги на заработную плату, вашим сотрудникам необходимо будет заполнить эти новые документы сотрудников, которые включают:

- Форма W-4: Свидетельство сотрудника об удержании налогов

- State W-4 (если применимо)

- Форма авторизации прямого депозита

- Форма I-9: Подтверждение права на трудоустройство

Каждый новый сотрудник должен заполнить форму IRS W-4, в которой содержится основная информация о том, какую сумму федерального подоходного налога (FIT) вам необходимо удержать из их заработной платы. Сотрудник введет свое имя, адрес и номер социального страхования.

Сотрудник введет свое имя, адрес и номер социального страхования.

Форма W-4 была пересмотрена в 2020 году. Новая форма включает пятиэтапный процесс и новую Публикацию 15-T (Федеральные методы удержания подоходного налога) для определения удержания сотрудников. Он больше не использует удержания.

Для сотрудников, нанятых в 2019 году или ранее, вы можете продолжать использовать информацию, которую они предоставили в старой форме W-4. Он включает в себя рабочий лист, который позволяет вашим сотрудникам рассчитывать удерживаемые пособия на иждивенцев и детей.Некоторые сотрудники могут захотеть заполнить новую форму W-4, если они работают на второй работе, женятся, заводят детей или разводятся, но вы не можете требовать от существующих сотрудников заполнить новую.

Сотрудники также могут выбрать удержание дополнительного налога или запросить освобождение от удержания федерального подоходного налога. В новой форме W-4 представлены подробные инструкции.

Убедитесь, что сотрудник подписывает W-4, но не отправляйте его в IRS, если это не требуется. Храните его в личном деле вашего сотрудника в течение как минимум 4 лет после даты последней налоговой декларации сотрудника.

State W-4 (если применимо)В некоторых штатах есть свои собственные формы удержания. Для штатов, которые этого не делают, форма W-4 часто используется в качестве основы для расчета удерживаемого государственного и / или местного подоходного налога. Полный список применимых государственных налоговых форм можно найти на сайте Федерации налоговых администраторов.

Форма авторизации прямого депозита Как работодатель, вы можете платить своим сотрудникам несколькими способами: бумажным чеком, прямым депозитом, предоплаченной дебетовой картой или наличными.Прямой депозит часто является самым простым и безопасным способом получения зарплаты, поэтому он, безусловно, самый популярный. Фактически, более 82% рабочих в США сейчас получают оплату прямым депозитом.

Фактически, более 82% рабочих в США сейчас получают оплату прямым депозитом.

Сотрудник, который предпочитает получать оплату прямым переводом, должен заполнить форму авторизации прямого депозита с указанием банковских маршрутных номеров и номеров счетов. Форма действует как бланк разрешения на перевод чистой заработной платы сотрудника в электронном виде на его банковский счет.

В рамках процесса проверки многие работодатели запрашивают аннулированный бланк, чтобы подтвердить точность информации о банковском счете, предоставленной сотрудником.

Форма I-9: Подтверждение права на трудоустройство Новые сотрудники заполняют форму I-9, чтобы подтвердить, что им законно разрешено работать в Соединенных Штатах (например, в качестве гражданина, постоянного жителя, обладателя рабочей визы и т. Д.). Они могут подтвердить свой рабочий статус, предоставив вам либо паспорт США, либо водительские права и карту социального обеспечения.

По закону вы должны получить от своего сотрудника подписанную форму I-9 до начала работы. Вы должны сохранить заполненную форму и любые подтверждающие документы в личном деле вашего сотрудника.

Лучшая практикаВы также можете попросить новых сотрудников подтвердить получение ими руководства компании, кодекса поведения и любых других официальных политик в это время. Хотя подтверждение не требуется для расчета заработной платы, рекомендуется, чтобы ваши новые сотрудники заполняли все необходимые формы компании одновременно.Программное обеспечение HR может упростить управление всеми этими задачами.

Расчет налога на заработную плату за 5 этапов После того, как ваши сотрудники настроены (и ваш бизнес также открыт), вы готовы выяснить размер заработной платы, полученной сотрудником, и сумму налогов, которые необходимо удержать. И, при необходимости, вычеты по таким вещам, как медицинское страхование, пенсионные пособия или украшения, а также добавление возмещения расходов.

Технически это называется переходом от заработной платы брутто к заработной плате нетто.

Если вы пытаетесь определить конкретный шаг, не стесняйтесь переходить к тому, что ищете:

- Шаг 1. Расчет заработной платы брутто

- Шаг 2: Расчет налоговых удержаний сотрудников

- 2019 или ранее

- 2020 или новее

- Шаг 3. Позаботьтесь о вычетах

- Шаг 4: Добавьте компенсацию расходов

- Шаг 5: Итого

Заработная плата брутто — это первоначальная сумма заработка сотрудника до удержания налогов.

Для почасовых сотрудников брутто-оплата — это количество часов, отработанных в течение периода оплаты, умноженное на почасовую ставку. Например, если ваш администратор работал 40 часов в неделю по ставке 20 долларов в час, его валовая заработная плата за неделю составила бы 40 x 20 долларов, или 800 долларов.

Не забудьте включить оплату сверхурочной работы, которая обычно в 1,5 раза превышает обычную ставку заработной платы, когда почасовой работник работает более 8 часов в день или 40 часов в неделю. В этом примере ваш администратор будет зарабатывать 20 долларов за каждый из первых 40 отработанных часов, плюс 30 долларов за 41-й и любые дополнительные часы в течение недели.

Для наемных сотрудников, , освобожденных от правил сверхурочной работы, валовая заработная плата, как правило, остается неизменной в каждый платежный период. Просто разделите их зарплату на количество периодов заработной платы в году. Например, если менеджер получает годовой оклад в размере 50 000 долларов США и получает зарплату дважды в месяц, валовая заработная плата за каждый платежный период составляет 2083,33 доллара США (50 000 долларов США / 12 месяцев / 2 ежемесячных периода оплаты).

Помимо заработной платы, валовая заработная плата включает любые комиссионные, чаевые и бонусы, которые зарабатывает сотрудник.

Когда вы узнаете общую заработную плату сотрудника и количество надбавок из его W-4, вы можете начать выяснять, сколько вам нужно удержать, чтобы покрыть их налоги. В большинстве штатов вам нужно будет удерживать как федеральные налоги, так и налоги штата, а также налоги FICA с каждой зарплаты.

В нашем примере мы рассмотрим сотрудника из Флориды, который заявляет о не состоящем в браке и двух иждивенцах по W-4.Работник получает 50 000 долларов в год и получает зарплату дважды в месяц (раз в полгода). Ее валовая заработная плата за период составляет 2083,33 доллара.

Федеральный подоходный налог (FIT): 2019 или ранее Федеральный подоходный налог (FIT) рассчитывается с использованием информации из заполненной сотрудником формы W-4, его налогооблагаемой заработной платы и периодичности выплаты. На основании Публикации 15-T (2021 г.) «Методы удержания федерального подоходного налога» для расчета FIT можно использовать либо метод шкалы заработной платы , либо метод процентной ставки .

Мы будем использовать процентный метод в нашем примере, просматривая таблицы в PDF-файле 2021 IRS Publication 15-T. Вы можете открыть файл, чтобы следить за нашими расчетами ниже.

Используя Рабочий лист 1 на странице 5, мы определим, какую сумму федерального подоходного налога удерживать за период выплаты.

Шаг 1. Скорректировать размер заработной платы работника

1a) То же, что и валовая заработная плата: 2083 доллара.33 .

1b) Нашему сотруднику платят раз в месяц или 24 раз в год.

1c) Это должно равняться годовой зарплате вашего сотрудника: 2083,33 доллара x 24 = 50 000 долларов

Поскольку мы используем форму W-4 2019, мы переходим к шагу 1j:

1j) Наш сотрудник потребовал 2 надбавок

1k) 4300 долларов x 2 = 8 600 долларов

1l) 50 000 — 8600 долларов = 41 400 долларов

Для продолжения вам необходимо обратиться к таблицам налогов на странице 6:

Шаг 2: Определите предварительную сумму удержания

2a) Эта сумма из строки 1l, 41 400 долларов США

2b) Мы имеем в виду таблицу с пометкой «Отдельная подача документов, не состоящих в браке или состоящих в браке» (форма с 2019 года или ранее). Скорректированная годовая заработная плата нашего сотрудника (41 400 долларов США) превышает 13 900 долларов США и меньше 44 475 долларов США. Итак, мы должны ввести сумму 13 900 долларов США (сумма из столбца A).

Скорректированная годовая заработная плата нашего сотрудника (41 400 долларов США) превышает 13 900 долларов США и меньше 44 475 долларов США. Итак, мы должны ввести сумму 13 900 долларов США (сумма из столбца A).

2c) Сумма в столбце C составляет 995 долларов США.

2d) Процент из столбца D равен 12% .

2e) 41 400 — 13 900 долларов = 27 500 долларов

2f) 27 500 долл. США x 12% = 3 300 долл. США

2g) 995 долларов + 3300 долларов = 4295 долларов

2ч) 4295 $ / 24 = 178 $.96

Шаг 3. Учет налоговых вычетов

3а) $ 0

3б) $ 0

3c) 178,96 долларов — 0 долларов = 178,96 долларов

Шаг 4: Определите окончательную сумму удержания

4a) $ 0 (в этом случае нет дополнительных удержаний)

4b) 178,96 долларов + 0 = 178,96 долларов

Вот и все. Вы будете удерживать 178,96 долларов США федерального подоходного налога для этого сотрудника, использующего W-4 с 2019 года и ранее.

Вы будете удерживать 178,96 долларов США федерального подоходного налога для этого сотрудника, использующего W-4 с 2019 года и ранее.

Федеральный подоходный налог (FIT) по-прежнему рассчитывается с использованием информации из заполненной сотрудником формы W-4, его налогооблагаемой заработной платы и частоты выплаты. На самом деле, мало что изменилось, пока вы не перешли к математике удержания. Глядя на Публикацию 15-T (2021 г.) «Методы удержания федерального подоходного налога», вы можете использовать метод шкалы заработной платы или метод процентного соотношения для расчета FIT.

В нашем примере мы будем использовать процентный метод, ссылаясь на таблицы, которые можно найти в PDF-файле 2021 IRS Publication 15-T. Вы можете открыть файл, чтобы следить за нашими расчетами ниже.

Используя Рабочий лист 1 на странице 5, мы определим, какую сумму федерального подоходного налога удерживать за период выплаты.

Шаг 1. Скорректировать размер заработной платы работника

1a) Это то же самое, что и валовая заработная плата, поэтому, как мы рассчитали ранее, сумма составляет 2083 доллара.33 .

1b) Нашему сотруднику платят раз в месяц или 24 раз в год.

1c) Это должно равняться годовой зарплате вашего сотрудника: 2083,33 доллара x 24 = 50 000 долларов

Поскольку мы используем форму 2020 W-4, мы перейдем к шагу 1d:

1г) У нашего сотрудника нет дополнительного дохода, поэтому эта сумма составляет $ 0 .

1e) $ 50 000 + $ 0 = $ 50 000

1f) Мы удерживаем только стандартные вычеты, поэтому это составляет $ 0 .

1g) Мы не устанавливаем этот флажок, потому что у нашей сотрудницы не более одной работы, и поскольку она заявляет о единственном семейном положении, эта сумма составляет 8 600 долларов США .

1ч) 8 600 долларов США + 0 долларов США = 8 600 долларов США

1i) 50000 — 8600 долларов = 41 400 долларов

Для продолжения вам необходимо обратиться к таблицам налогов на странице 6:

Шаг 2: Определите предварительную сумму удержания

2a) Эта сумма из строки 1i, 41 400 долларов США

2b) Мы имеем в виду таблицу с пометкой «Отдельная подача документов, состоящих в браке или не состоящих в браке» слева (используется форма 2020 W-4, и поле на шаге 2 не отмечено). Скорректированная сумма годовой заработной платы нашего сотрудника (41 400 долларов США) превышает 13 900 долларов США и меньше 44 475 долларов США, поэтому мы должны ввести сумму 13 900 долларов США (сумма из столбца A).

Скорректированная сумма годовой заработной платы нашего сотрудника (41 400 долларов США) превышает 13 900 долларов США и меньше 44 475 долларов США, поэтому мы должны ввести сумму 13 900 долларов США (сумма из столбца A).

2c) Сумма в столбце C составляет 995 долларов США.

2d) Процент из столбца D равен 12% .

2e) 41 400 — 13 900 долларов = 27 500 долларов

2f) 27 500 долл. США x 12% = 3 300 долл. США

2g) 995 долларов + 3300 долларов = 4295 долларов

2ч) 4295 $ / 24 = 178 $.96

Шаг 3. Учет налоговых вычетов

3a) Наш сотрудник требует двух иждивенцев на сумму 2000 долларов каждый. 2000 долларов x 2 = 4000 долларов

3b) 4000 долл. США / 24 = 166,67 долл. США

3c) 178,96 $ — 166,67 $ = 12,29 $

Шаг 4: Определите окончательную сумму удержания

4a) $ 0 (в этом случае нет дополнительных удержаний)

4б) $ 12. 29 + 0 долларов = 12,29 доллара

29 + 0 долларов = 12,29 доллара

Вот и все. Вы будете удерживать $ 12,29 федерального подоходного налога для этого сотрудника на основании новой формы W-4.

Это существенное отличие от удерживаемой суммы налога W-4 2019 года в размере 178,96 долларов США , но призвано помочь вашим сотрудникам получить более точную сумму налога, удерживаемого с каждой зарплаты.

Налоги FICAФедеральный закон о страховых взносах (FICA) — это налоги на социальное обеспечение и медицинское обслуживание, которые должны удерживаться со всех сотрудников, если иное не исключено.

- Социальное обеспечение — это фиксированный удерживаемый налог в размере 6,2% для заработной платы до 142 800 долларов США на 2021 налоговый год. Любая годовая заработная плата, превышающая 142 800 долларов, не облагается налогом, что означает, что совокупные годовые удержания по социальному обеспечению не могут превышать 8 853,60 долларов (142 800 долларов x 6,2%).

Для нашего примерного сотрудника мы возьмем его брутто-зарплату в размере 2083,33 доллара, умножим ее на 6,2% и удержим 129,17 доллара из его зарплаты.

Для нашего примерного сотрудника мы возьмем его брутто-зарплату в размере 2083,33 доллара, умножим ее на 6,2% и удержим 129,17 доллара из его зарплаты. - Medicare также является фиксированным налогом по ставке 1.45%. Годового лимита для налогов на Medicare нет, но сотрудники, которые зарабатывают более 200 000 долларов в год, облагаются так называемым дополнительным налогом на Medicare в размере 0,9%. Мы умножаем брутто-заработную плату нашего сотрудника в размере 2083,33 доллара на 1,45% и получаем 30,21 доллара в счет налога на Medicare.

Налог FICA нашего сотрудника за расчетный период, таким образом, составляет 129,17 доллара США + 30,21 доллара США = 159,38 доллара США .

Государственные и местные налоги В некоторых штатах (например, во Флориде) нет подоходного налога штата, так что вы можете быть не в курсе.Но если от вас требуется платить государственные налоги (см. Информацию о налогах по штатам здесь), вам следует убедиться, что ваши расчеты произведены правильно.

В разных штатах налоги на заработную плату применяются по-разному, но если вы знаете, как рассчитывать налоги FIT и FICA, расчет налогов штата становится аналогичным занятием.

Также не забудьте проверить, взимает ли ваш штат местные налоги, которые уплачиваются сверх федеральных налогов и налогов штата.

Шаг 3. Позаботьтесь о удержанияхПомимо удержания налогов с заработной платы, расчет зарплаты ваших сотрудников также означает вычет любых применимых вычетов.

Существуют добровольные отчисления до и после налогообложения, такие как взносы на медицинское страхование, планы 401 (k) или взносы на сберегательный счет здоровья. У некоторых сотрудников также есть принудительные удержания, которые, возможно, необходимо будет учитывать для таких вещей, как алименты на детей или увеличение заработной платы (вы будете знать, нужно ли вам удерживать эти вещи, потому что вы получите приказ от судьи, IRS или штата) .

Будьте осторожны, потому что вычеты до налогообложения, такие как 401 (k), вычитаются из валового дохода на Шаге 1, что означает, что расчет удерживаемого налога на Шаге 2 будет меньше.Отчисления после уплаты налогов снимаются после шага 2. Отчеты до налогообложения сэкономят сотруднику больше налогов.

Шаг 4: Добавьте возмещение любых расходовЕсли ваш сотрудник оплатил какие-либо расходы компании из собственного кармана, он рассчитывает на возмещение. Работодатели могут выплачивать компенсацию отдельно от платежной ведомости или комбинировать ее с платежной ведомостью.

Помните, что возмещение расходов не является частью валовой заработной платы и, следовательно, не подлежит удержанию налога.Любые расходы, которые вы возмещаете сотрудникам, должны быть полностью оплачены и добавлены к чистой заработной плате в конце вашего расчета.

Шаг 5: ИтогоПосле того, как вы выполнили все вычисления для расчета заработной платы брутто, налоговых удержаний, удержаний и возмещений, у вас будет то, что вам нужно для расчета зарплаты:

- Начать с зарплаты брутто

- Вычесть налоговые удержания сотрудников

- Вычесть вычеты

- Добавьте к сумме возмещения расходов

- И вы получаете чистую зарплату!

Теперь вы точно знаете, сколько денег вы отправите своему сотруднику в день зарплаты!

Давайте рассмотрим наш пример, используя W-4 2019 или более ранние версии:- Наш сотрудник зарабатывает 50 000 долларов в год, или 2083 доллара США.

33 брутто-зарплаты за полумесячный платежный период.

33 брутто-зарплаты за полумесячный платежный период. - Федеральный подоходный налог, удерживаемый нашим сотрудником, составляет 178,96 доллара США по старой формуле W-4.

- Налог на социальное обеспечение составляет 129,17 доллара, а налог на медицинское обслуживание — 30,21 доллара. Общий комбинированный налог FICA составляет 159,38 долларов.

- Поскольку наш сотрудник проживает во Флориде, подоходный налог штата не удерживается.

- Никаких удержаний или возмещения расходов не было.

- Таким образом, чистая заработная плата нашего сотрудника составляет 1 744,18 долларов США.

- Наш сотрудник зарабатывает 50 000 долларов в год, или 2083 доллара США.33 брутто-зарплаты за полумесячный платежный период.

- Федеральный подоходный налог, удерживаемый нашим сотрудником, составляет 12,29 доллара США при использовании новой формы W-4.

- Налог на социальное обеспечение составляет 129,17 доллара, а налог на медицинское обслуживание — 30,21 доллара. Общий комбинированный налог FICA составляет 159,38 долларов.

- Поскольку наш сотрудник проживает во Флориде, подоходный налог штата не удерживается.

- Никаких удержаний или возмещения расходов не было.

- Таким образом, чистая заработная плата нашего сотрудника составляет 1 911,66 долларов США.

Время от времени вам могут потребоваться другие вещи, которые вам нужно будет добавлять (например, бонусы) или вычитать (например, украшения и сборы) из зарплаты ваших сотрудников.Когда эти элементы складываются и вычитаются, остальная часть основной математики, описанной выше, остается неизменной.

Удачи в расчете налогов на заработную плату (и создании вашей команды)! Если у вас возникнут какие-либо вопросы или вы захотите передать эту конкретную задачу кому-то другому, мы упростим расчет заработной платы. Взглянуть.

Как рассчитать налог на заработную плату

Наличие сотрудников — потрясающее чувство. Однако понять обязанности работодателя может быть непросто.Одна из ваших обязанностей после найма сотрудников — удержание налогов с их зарплаты. Узнайте, как рассчитать налоги на заработную плату для точного удержания.

Однако понять обязанности работодателя может быть непросто.Одна из ваших обязанностей после найма сотрудников — удержание налогов с их зарплаты. Узнайте, как рассчитать налоги на заработную плату для точного удержания.

Что такое налоги на заработную плату?

Когда вы думаете о налогах на заработную плату, вы можете думать обо всех налогах, которые вы удерживаете из зарплаты своих сотрудников. Однако налоги на заработную плату — это лишь один из видов налога на занятость. Налоги на заработную плату включают FICA (Федеральный закон о страховых взносах) и налоги на самозанятость. Налоги на самозанятость и FICA покрывают налоги на социальное обеспечение и медицинское обслуживание.

Большинство работодателей должны рассчитывать и удерживать налоги на заработную плату из общей налогооблагаемой заработной платы своих сотрудников.

Вам нужно рассчитать для себя налог на самозанятость? Ну, это зависит от типа вашего бизнеса. Как правило, если вы , а не , получаете зарплату, как ваши сотрудники, вы должны платить налоги на самозанятость.

Какова налогооблагаемая заработная плата брутто?

Брутто-налогооблагаемая заработная плата описывает деньги, зарабатываемые вашим сотрудником, которые подлежат удержанию подоходного налога и / или налога FICA.Налогооблагаемая заработная плата не включает необлагаемый налогом доход или отчисления до налогообложения, такие как возмещение расходов или отчисления на медицинское страхование согласно Разделу 125.

Например, сотрудник зарабатывает 1000 долларов брутто, но ему возмещаются расходы в размере 200 долларов и вычет по медицинскому страхованию в размере 100 долларов. Чтобы рассчитать налогооблагаемую заработную плату брутто, вычтите вычет по страхованию здоровья из валовой заработной платы (1000 долларов — 100 долларов = 900 долларов). Не добавляйте , а не , возмещение расходов. Общая налогооблагаемая заработная плата составляет 900 долларов США (это сумма, которую вы используете для расчета налога FICA).

После того, как вы подсчитаете все налоги с налогооблагаемой валовой суммы в размере 900 долларов США, добавьте возмещение расходов в размере 200 долларов США. Возмещение расходов в размере 200 долларов увеличивает чистую заработную плату, которую вы платите сотруднику.

Возмещение расходов в размере 200 долларов увеличивает чистую заработную плату, которую вы платите сотруднику.

Доход и безработица: прочие налоги на занятость

Теперь, когда вы знаете, что FICA и налоги на самозанятость являются налогами на фонд заработной платы, давайте кратко рассмотрим налоги на прибыль и безработицу. Удерживайте подоходный налог из заработной платы сотрудников, если только ваш сотрудник не освобожден от уплаты подоходного налога. К видам подоходного налога относятся:

В большинстве штатов есть подоходный налог.Если вы находитесь в штате, где удерживается подоходный налог, соберите у своих сотрудников формы W-4, чтобы определить размер зарплаты. Не забудьте проконсультироваться с местным правительством, чтобы определить, нужно ли вам удерживать местные налоги с ваших сотрудников.

Налоги на безработицу — это еще один вид налогов на занятость, который вы должны платить. В отличие от подоходного налога, работодатели обычно платят налог по безработице. Существует два вида налогов по безработице:

Существует два вида налогов по безработице:

- Федеральный налог по безработице (FUTA)

- Государственный налог по безработице (SUTA)

Подобно налогу на заработную плату, рассчитывайте свои отчисления по налогу на безработицу на основе валовой заработной платы ваших сотрудников.

Имейте в виду, что налоги на прибыль и безработицу технически не являются налогами на заработную плату.

Как рассчитать налог на заработную плату

Опять же, налоги на заработную плату включают FICA и налоги на самозанятость. Читайте дальше, чтобы узнать налоговые ставки для обоих типов налогов на заработную плату.

Налог FICA

FICA налог — это налог, уплачиваемый работником и работодателем для социального обеспечения и медицинской помощи. И вы, и ваш сотрудник платите одинаковые взносы.

Общий взнос сотрудников составляет 7.65%, и вы платите соответствующие 7,65%. Эта налоговая ставка FICA применяется к налогам на социальное обеспечение и медицинское обслуживание.

Ставка налога на социальное обеспечение

Каждый сотрудник платит налог на социальное обеспечение в размере 6,2%. Вы также платите соответствующие 6,2% за каждого сотрудника. Таким образом, если валовая налогооблагаемая заработная плата сотрудника составляет 1000 долларов за период оплаты, сотрудник платит 62 доллара, а вы должны заплатить 62 доллара.

Базовая заработная плата в системе социального обеспечения составляет 142 800 долларов на 2021 год. База заработной платы означает, что сотрудники платят налоги на социальное обеспечение до тех пор, пока их валовой налогооблагаемый доход за год не достигнет 142 800 долларов.

После того, как сотрудник заработает 142 800 долларов в год, прекратите удерживать налоги на социальное обеспечение из своей зарплаты. И прекратите платить налог и за этого сотрудника.

Налоговая ставка Medicare

Налоговая ставка Medicare составляет 1,45% от заработной платы каждого сотрудника. Вы также должны внести соответствующие 1,45%.

Нет предела базовой заработной платы для налогооблагаемой заработной платы Medicare. Вместо этого существует дополнительный налог на Medicare в размере 0,9% после того, как сотрудник получает определенную заработную плату. Этот дополнительный налог зависит от их регистрационного статуса:

.- Холост: 200000 долларов

- Совместная регистрация в браке: 250 000 долларов

- Отдельная регистрация в браке: 125000 долларов

Если доход сотрудника превышает пороговый уровень, рассчитайте 1.45% плюс 0,9% дополнительного налога Medicare. Работодатели не уплачивают дополнительный налог на Medicare.

Налог на самозанятость

В отличие от налога FICA, работодатели и работники не несут ответственности по налогу на самозанятость. Вместо этого работодатель несет ответственность за уплату 15.3% налогов на социальное обеспечение и медицинское обслуживание. Налог на самозанятость также известен как налог Закона о взносах на самозанятость (SECA).

Налог на самозанятость также известен как налог Закона о взносах на самозанятость (SECA).

Из 15,3% налога SECA, 12.4% идет на социальное обеспечение и 2,9% идет на налог на медицинское страхование. После того, как вы заработаете 142 800 долларов, вам не нужно будет платить часть налога на социальное обеспечение.

Если ваша брутто-налогооблагаемая заработная плата превышает дополнительный налоговый порог Medicare, вам также необходимо заплатить дополнительный налог в размере 0,9% для Medicare. Заработная плата по дополнительному налогу на Medicare для SECA такая же, как и для FICA.

File Schedule SE для определения суммы налога на самозанятость, которую вы должны уплатить в течение налогового года. Приложите расписание IRS SE к форме 1040, U.S. Индивидуальная налоговая декларация.

Пример определения налога на заработную плату

Взгляните на следующие примеры, чтобы понять, как рассчитать налоги на заработную плату FICA и SECA.

Пример налога FICA 1

Вы являетесь индивидуальным предпринимателем с тремя сотрудниками: сотрудником A, B и C. Сотрудники получают зарплату раз в две недели. Ниже указан размер брутто-заработной платы каждого сотрудника.

Сотрудники получают зарплату раз в две недели. Ниже указан размер брутто-заработной платы каждого сотрудника.

| Сотрудник | Заработок |

|---|---|

| Сотрудник A | 1500 долларов.00 |

| Сотрудник B | 1 200,00 долларов США |

| Сотрудник C | 2 000,00 долларов США |

Чтобы определить налоговые обязательства каждого сотрудника по FICA, умножьте его валовую заработную плату на 7,65%, как показано ниже. Это суммы, которые вы удерживаете из заработной платы сотрудников и отправляете в IRS.

| Сотрудник | Налоговые обязательства FICA |

|---|---|

| Сотрудник A | 1500 долларов США X 0,0765 = 114,75 долларов США |

| Сотрудник B | 1200 долларов США.00 X 0,0765 = 91,80 доллара США |

| Сотрудник C | 2000,00 долларов США X 0,0765 = 153,00 доллара США |

Теперь о расчетах налогов на заработную плату для работодателей. Вы должны соответствовать налоговым обязательствам каждого сотрудника FICA.

Вы должны соответствовать налоговым обязательствам каждого сотрудника FICA.

- Работодатель FICA Налоговые обязательства Итого | 114,75 долл. США + 91,80 долл. США + 153 долл. США = 359,55 долл. США

Вы должны 359,55 долларов за каждый платежный период для покрытия части налога FICA работодателю. Продолжайте выплачивать эту сумму до тех пор, пока не изменится заработная плата сотрудника. Эти сотрудники не зарабатывают больше базового предела заработной платы Социального обеспечения.

Пример налога FICA 2

Этот пример предназначен для высокооплачиваемого сотрудника, сотрудника D, и этот сотрудник является вашим единственным сотрудником. Сотрудник D зарабатывает 10 000 долларов в две недели, и его статус регистрации — холост.

Вот сумма, которую нужно удержать и отправить в IRS для уплаты налога FICA сотрудника D.

- Сотрудник D | 10000 долларов X 0,0765 = 765 долларов

Теперь взгляните на свои налоговые обязательства FICA. Поскольку Сотрудник D является вашим единственным сотрудником в этом примере, ваш взнос FICA соответствует налогу FICA сотрудника D.

Поскольку Сотрудник D является вашим единственным сотрудником в этом примере, ваш взнос FICA соответствует налогу FICA сотрудника D.

- Работодатель FICA Налоговые обязательства Итого | 10000 долларов X 0,0765 = 765 долларов

Продолжайте выплачивать эту сумму до тех пор, пока не изменится заработная плата сотрудника D или пока он не заработает больше, чем базовая заработная плата Социального обеспечения.

Посмотрите, как работает FICA, когда работник зарабатывает более 200 000 долларов. Вы больше не удерживаете и не платите налог на социальное обеспечение. Добавьте обычную налоговую ставку Medicare (1,45%) к дополнительной ставке налога Medicare (0,9%). Удерживайте в общей сложности 2,35% для Medicare.

Это сумма, которую следует удержать из заработной платы сотрудника D для FICA.

- Сотрудник D | 10 000 долларов США X 0,0235 = 235,00 долларов США

Удерживайте 235 долларов США из заработной платы сотрудника D по программе Medicare и дополнительных налогов по программе Medicare. Продолжайте вносить только 1,45% от заработной платы сотрудника D.

Продолжайте вносить только 1,45% от заработной платы сотрудника D.

- Работодатель FICA Налоговые обязательства Итого | 10 000 долларов США X 0,0145 = 145,00 долларов США

Взнос работодателя составляет 145 долларов США, но удержание сотрудником D для Medicare составляет 235 долларов США.

Пример налога SECA

Для налога на самозанятость воспользуемся простым примером.Вы заработали 198 000 долларов за год. Применяйте налог на социальное обеспечение (12,4%) только до 142 800 долларов.

Давайте определим ваши налоговые обязательства по социальному обеспечению на ваши первые 142 800 долларов. Социальное обеспечение составляет 12,4% от вашей заработной платы до заработной платы.

- Налоговые обязательства работодателя SECA (социальное обеспечение) | 142 800 долл. США X 0,124 = 17 707,20 долл. США

Теперь определите ваши налоговые обязательства по программе Medicare по вашей заработной плате. Налог на медицинское обслуживание для SECA составляет 2,9%.

Налог на медицинское обслуживание для SECA составляет 2,9%.

- Налоговые обязательства работодателя SECA (Medicare) | 198 000 долл. США X 0.029 = 5 742,00 долл. США

Поскольку вы не зарабатываете более 200 000 долларов, вам не нужно беспокоиться о дополнительном налоге на Medicare.

Ваши общие налоговые обязательства SECA на 2021 год составят 23 449,20 долларов США (17 707,20 долларов США + 5742 доллара США).

Не беспокойтесь о том, что вы будете вынимать калькуляторы каждый раз, когда рассчитываете заработную плату. Онлайн-программа Patriot для расчета заработной платы автоматически рассчитывает для вас как заработную плату, так и подоходный налог. И будьте спокойны, зная, что наше программное обеспечение перестает рассчитывать налог на социальное обеспечение и добавляет дополнительный налог в рамках программы Medicare, когда приходит время.Начните 30-дневную бесплатную пробную версию сегодня!

Эта статья была обновлена с момента ее первоначальной публикации 3 июля 2017 г.

Как рассчитать налог на заработную плату

4 мин. Читать

Расчет налогов на фонд заработной платы — это подробный процесс, так как существует ряд федеральных налогов и налогов штата.Кроме того, некоторые налоги оплачиваются работником, другие — только работодателем, а некоторые распределяются между ними обоими.

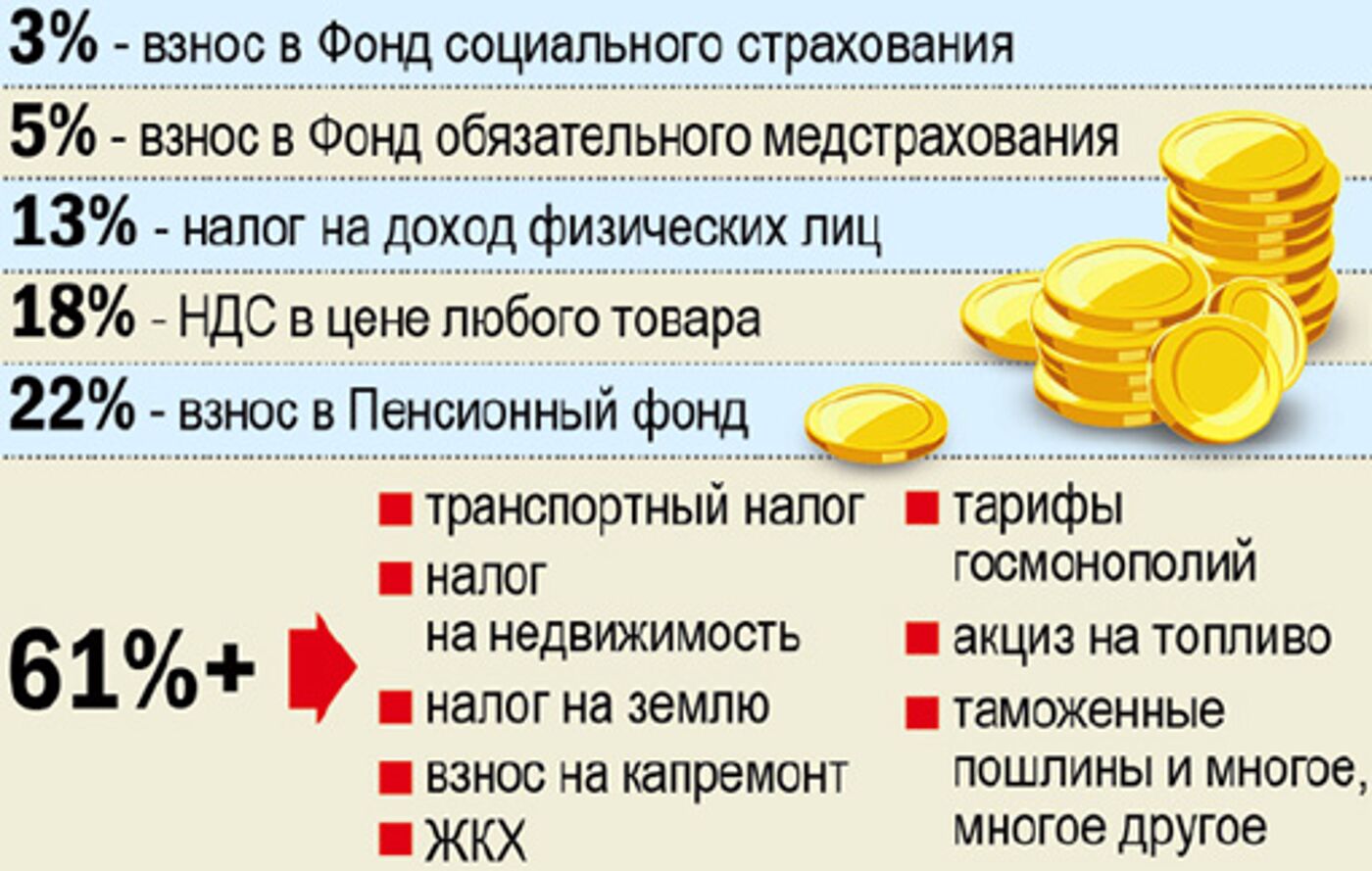

Типичные налоги на фонд заработной платы включают: федеральный, штатный и местный подоходный налог, социальное обеспечение и медицинское обслуживание, безработицу, страхование по инвалидности и компенсацию рабочим.

Вот что мы расскажем:

Что такое налоги на заработную плату?

Какая процентная доля федеральных налогов удерживается из зарплаты?

Выплачивают ли индивидуальные предприниматели налоги на заработную плату?

Облагаются ли вычетом налога на заработную плату?

Какие штаты не удерживают налоги?

ПРИМЕЧАНИЕ. Члены группы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks.Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Члены группы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks.Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Что такое налоги на заработную плату?

Когда человек работает в компании полный рабочий день, как работник, так и работодатель облагаются различными налогами. Эти налоги известны как «налоги на заработную плату». Работодатель удерживает эти суммы из зарплаты работника и передает их правительству вместе с взносами компании. Внесение этих налогов и их удержание требуется по закону.

Налоги на заработную плату могут включать:

- Федеральный подоходный налог (оплачивает работник)

- Государственный и местный подоходный налог (подоходный налог взимается не во всех штатах. См .: Какие штаты не удерживают налоги?)

- Налоги на социальное обеспечение и медицинское обслуживание (они называются налогами FICA, что означает «Закон о федеральных страховых взносах».

Этот налог делится 50/50 между работником и работодателем)

Этот налог делится 50/50 между работником и работодателем) - Федеральный закон о налоге на безработицу (или «FUTA». Он оплачивается работодателем).

- Закон о государственном налоге на безработицу (или «SUTA».Оплачивается работодателем в большинстве штатов)

- Государственное страхование по инвалидности (оплачивается работодателем, работником или обоими)

- Компенсация работникам (это государственная пошлина, уплачиваемая работодателем)

Какая процентная доля федеральных налогов удерживается из зарплаты?

Не существует универсального федерального подоходного налога, применяемого ко всем. Это связано с тем, что все сотрудники должны заполнить форму W-4 («Свидетельство о удержании удерживаемого пособия сотрудника») при приеме на работу в компанию.Информация, которую сотрудник предоставляет в этой форме, например, семейное положение или количество детей и иждивенцев, а также валовая заработная плата сотрудника, будет определять размер федерального подоходного налога, списанного с чека сотрудника. Существует семь различных категорий подоходного налога.

Существует семь различных категорий подоходного налога.

Остальные федеральные налоги имеют стандартные суммы, они следующие:

Налог на социальное обеспечение

12,4%. Это делится таким образом, что и работодатель, и работник платят по 6,2% каждый.

По этому налогу существует предел базовой заработной платы.В 2019 налоговом году максимальная сумма дохода, которая может быть обложена этим налогом, составляет 132 900 долларов США.

Налог на бесплатную медицинскую помощь

2,9%. Также разделены таким образом, что и работодатель, и работник платят по 1,45%.

В программе Medicare нет предела базовой заработной платы. Тем не менее, дополнительные 0,9% должны удерживаться для сотрудников, зарабатывающих более 200 000 долларов в год (работодатель не участвует в этом дополнительном налоге, он оплачивается только работником).

FUTA (Федеральный закон о налоге на безработицу)

6.0%. Это применяется только к первым 7000 долларов заработка сотрудника (за каждый налоговый год). Этот налог не разделяется, его платит только работодатель.

Этот налог не разделяется, его платит только работодатель.

Выплачивают ли индивидуальные предприниматели налоги на заработную плату?

Частные предприниматели также должны платить свои федеральные налоги и налоги штата, а также социальное обеспечение и Medicare (они не платят FUTA или SUTA). Отличия:

- Частные предприниматели платят полную сумму один раз в год при подаче декларации о подоходном налоге с населения.

- Самостоятельно занятые лица должны сами выплатить полную сумму. Поскольку они работают не по найму, у них нет работодателя, с которым можно было бы разделить расходы.

Самостоятельно занятым лицам рекомендуется откладывать определенный процент доходов от своего малого бизнеса в течение года, чтобы они были готовы и были в состоянии уплатить причитающиеся налоги в налоговое время.

Облагаются ли вычетом налога на заработную плату?

Некоторые налоги на заработную плату подлежат вычету с предприятия, выплачивающего их от имени своих сотрудников, но сами сотрудники не удерживают их. Компания не может удерживать федеральные подоходные налоги (потому что их платил сотрудник), но может требовать налоговых вычетов по налогам на социальное обеспечение, Medicare и FUTA.

Компания не может удерживать федеральные подоходные налоги (потому что их платил сотрудник), но может требовать налоговых вычетов по налогам на социальное обеспечение, Medicare и FUTA.

Какие штаты не удерживают налоги?

В следующих штатах нет подоходного налога штата:

- Аляска

- Флорида

- Невада

- Нью-Гэмпшир

- Южная Дакота

- Теннесси

- Техас

- Вашингтон, округ Колумбия

- Вайоминг

Теннесси и Нью-Гэмпшир взимают налог только с дивидендов и процентов.

Как рассчитать налоги на заработную плату 2021

Однако для сотрудников, которые зарабатывают более 200 000 долларов, работодатель должен удержать дополнительную сумму для дополнительного налога на Medicare. Дополнительная налоговая ставка Medicare составляет 0,9% от заработанного дохода сверх

.- 250 000 долларов США для заявителей совместных документов

- 200 000 долларов США для одиночных игр

- 125000 долларов США для состоящих в браке лиц, подающих отдельно

Этот налог оплачивает исключительно работник. Единственная обязанность работодателя — удержать его.

Единственная обязанность работодателя — удержать его.

Что такое FUTA?

Один налог на заработную плату, за который сотрудники не несут ответственности, — это налоги на безработицу, называемые налогами FUTA, названными в честь Федерального закона о налогах на безработицу. Вместо этого работодатели берут на себя ответственность платить налоги FUTA, которые помогают безработным подавать заявление на страхование по безработице. Как правило, работодатели будут платить как федеральный налог, так и налог штата по безработице, вносить налог каждый квартал и заполнять ежегодную форму.

Ставка налога FUTA на 2020 и 2021 годы составляет 6% и применяется к первым 7000 долларов, которые вы выплачиваете в качестве заработной платы каждому сотруднику в течение года, что является федеральной базой заработной платы. Однако владельцы бизнеса могут взять кредит из своего налога FUTA на суммы, уплаченные в кассу по безработице своего штата. Кредит может составлять до 5,4% от налогооблагаемой заработной платы FUTA.

Например, предположим, что Гектор должен заплатить налог FUTA (6%) и имеет право на максимальный кредитный вычет (5,4%), что означает, что его налоговые обязательства по FUTA будут равны 0.6% от первых 7000 долларов, которые он платит каждому сотруднику. В этом сценарии Гектор будет рассчитывать свои квартальные обязательства по FUTA следующим образом:

- Гектор добавит заработную плату, выплаченную в течение отчетного периода, сотрудникам, облагаемым налогом FUTA.

- 7000 долларов (Мэри-пекарь) + 4000 долларов (кассир Пол) + 5000 долларов (менеджер Дейзи) = 16000 долларов заработной платы, полученной в первом квартале.

- Затем Гектор умножит квартальную заработную плату своих сотрудников на 0,006, предполагая, что он имеет право на максимальный зачет в 5 баллов.4%

- 16 000 долларов США X 0,006 = 96 долларов США обязательств FUTA за 1 квартал

Государственная безработица (ГУТА)

Подобно федеральным налогам на безработицу, владельцы предприятий несут ответственность за уплату налогов штата по безработице, установленных Законом штата о налоге на безработицу (SUTA). Однако налоговые ставки и базы заработной платы SUTA различаются в зависимости от штата, поэтому вам придется уточнить эти детали и требования в своем штате.

Однако налоговые ставки и базы заработной платы SUTA различаются в зависимости от штата, поэтому вам придется уточнить эти детали и требования в своем штате.

Для расчета налога SUTA вы выполните тот же процесс, что и при расчете налога FUTA.Например, в Калифорнии базовая заработная плата составляет 7000 долларов на сотрудника, а налоговая ставка SUTA составляет 3,4%. Поскольку пекарня Гектора находится в Калифорнии, он последует этому примеру:

- 7000 долларов США на сотрудника X 3 сотрудника (Мэри, Пол и Дейзи) X 3,4% = 714 долларов США в виде налога SUTA

Ставка налога на самозанятость (SECA)

Закон о взносах самозанятых лиц установил налог SECA, который представляет собой налог, взимаемый правительством США с тех, кто работает на себя. Частные предприниматели должны платить налог, эквивалентный частям налога FICA как работодателю, так и работнику.Это означает, что они облагаются налогом по ставке 12,4% (6,2% + 6,2%).

Налог SECA рассчитывается на основе чистой прибыли, которая представляет собой валовой доход за вычетом любых расходов, понесенных при ведении бизнеса. Также существуют ограничения на налог SECA. Налог на социальное обеспечение применяется только к первым 137 700 долларам чистой заработной платы самозанятого работника, что дает максимальный налог в размере 17 075 долларов на 2020 год.

Также существуют ограничения на налог SECA. Налог на социальное обеспечение применяется только к первым 137 700 долларам чистой заработной платы самозанятого работника, что дает максимальный налог в размере 17 075 долларов на 2020 год.

Ставка налога Medicare составляет 2,9%, и нет никаких освобождений сверх определенного дохода. В целом налог SECA составляет 15.3% (12,4% + 2,9%).

Например, скажем, Гектор работает только на себя и классифицируется как самозанятый. Если он заработает 100 000 долларов, ему придется вычесть 15,3% этого дохода для уплаты налогов SECA, что составит 15 300 долларов (100 000 долларов X 0,153%).

Штрафы по налогу на заработную плату

Хотя подача налогов и уплата налогов — не всеобщее любимое занятие, это необходимо. Если вы этого не сделаете, вы можете столкнуться с довольно серьезными штрафами. Ниже приведены процентные ставки неуплаты штрафа, с которыми вы можете столкнуться:

- с опозданием на 1–5 дней: Штраф 2%

- с опозданием на 6–15 дней: Штраф 5%

- 16+ дней: штраф 10%

- Более чем через 10 дней после первого счета IRS: Штраф в размере 15%

Помимо штрафов за просрочку платежа, вы можете столкнуться с другими штрафами по налогу на заработную плату, такими как

- Непредставление штрафа: 5% в месяц неуплаченного налога в установленный срок, за вычетом суммы непредставления штрафа за тот же месяц (максимум 25%)

- Неуплата штрафа: 0.

5% в месяц неуплаченного налога, затем 1% в месяц после уведомления о намерении взимать налог (максимум 25%)

5% в месяц неуплаченного налога, затем 1% в месяц после уведомления о намерении взимать налог (максимум 25%)

Наряду с этими штрафами, вы также должны уплатить проценты. Процентные ставки устанавливаются ежеквартально и обычно варьируются от 3% до 6%.

Как упростить расчет налога на заработную плату

Вы сделали это! Вы узнали о различных налогах на заработную плату, о том, как их рассчитывать, и о штрафах, с которыми вы можете столкнуться, если уклонитесь от уплаты налогов. Как владелец малого бизнеса, у вас много дел.Меньше всего вам нужно ошибиться при заполнении налоговой декларации, что может привести к штрафу или, что еще хуже, к налоговой проверке.

Чтобы упростить расчет налогов на заработную плату, инвестируйте в услуги по расчету заработной платы и программное обеспечение, такое как QuickBooks, для расчета налогов на заработную плату. Программное обеспечение для расчета заработной платы более точное, требует меньше усилий и предлагает защиту от налоговых штрафов, а это означает, что вы можете быть спокойны, зная, что ваши налоги на заработную плату находятся в надежных руках.

Подведение итогов

Чтобы получить больше подобной полезной информации, обязательно посетите канал QuickBooks на YouTube и нажмите кнопку «Нравится», чтобы получить больше подобного контента.Если у вас есть к нам какие-либо вопросы, оставьте комментарий и поделитесь своим мнением.

Это содержимое предназначено только для информационных целей и не должно рассматриваться как юридическая, бухгалтерская или налоговая консультация или замена для получения такой консультации, характерной для вашего бизнеса. Может применяться дополнительная информация и исключения. Применимые законы могут различаться в зависимости от штата или местности. Не дается никаких гарантий, что информация является исчерпывающей по своему охвату или подходит для работы с конкретной ситуацией клиента.Intuit Inc. не несет ответственности за обновление или изменение любой информации, представленной здесь. Соответственно, на предоставленную информацию не следует полагаться как на замену независимому исследованию.

Intuit Inc. не гарантирует, что материалы, содержащиеся в данном документе, останутся точными или что они будут полностью свободны от ошибок при публикации. Читатели должны проверить утверждения, прежде чем полагаться на них.

Intuit Inc. не гарантирует, что материалы, содержащиеся в данном документе, останутся точными или что они будут полностью свободны от ошибок при публикации. Читатели должны проверить утверждения, прежде чем полагаться на них. Мы предоставляем сторонние ссылки только для удобства и в информационных целях.Intuit не одобряет и не одобряет эти продукты и услуги, а также мнения этих корпораций, организаций или отдельных лиц. Intuit не несет ответственности за точность, законность или содержание этих сайтов.

Как рассчитать обязательства по налогу на заработную плату — AccountingTools

Обязательства по налогу на заработную плату состоят из налога на социальное обеспечение, налога на бесплатную медицинскую помощь и различных удержаний подоходного налога. Обязательство включает налоги, которые платят работники, и налоги, которые платит работодатель.Работодатель удерживает те налоги, которые платят работники, и перечисляет их соответствующим государственным органам вместе с налогами, которые уплачивает компания. Таким образом, работодатель действует как агент правительства, собирая налоги на заработную плату с работников и перечисляя их правительству. Обязательства по налогу на заработную плату состоят из обеих групп налогов, поскольку работодатель несет ответственность за перечисление всех налогов в бюджет. Сотрудник не несет ответственности за уплату налогов, непосредственно связанных с получением зарплаты.

Таким образом, работодатель действует как агент правительства, собирая налоги на заработную плату с работников и перечисляя их правительству. Обязательства по налогу на заработную плату состоят из обеих групп налогов, поскольку работодатель несет ответственность за перечисление всех налогов в бюджет. Сотрудник не несет ответственности за уплату налогов, непосредственно связанных с получением зарплаты.

Налоги на заработную плату, уплачиваемые сотрудниками

Обязательства по налогу на заработную плату, которые оплачиваются сотрудниками:

Налог на социальное обеспечение. Он установлен на уровне 6,2% от заработной платы работника и ограничен суммой заработной платы человека с поправкой на инфляцию (которая увеличивается каждый год).

Налоговая ставка Medicare. Установлен в размере 1,45% от заработной платы работника. Он применяется ко всем уровням заработной платы, поскольку для него нет верхнего предела.

Удержание государственного и местного подоходного налога .Технически это не налог, а, скорее, авансовый платеж государству по подоходному налогу, который сотрудники будут рассчитывать по окончании налогового года.

Налоги на заработную плату, уплачиваемые работодателями

Обязательства по налогу на заработную плату, которые оплачиваются работодателем:

Налог на социальное обеспечение. Эта сумма соответствует тому, что заплатили сотрудники.

Налоговая ставка Medicare. Эта сумма соответствует тому, что заплатили сотрудники.

Налог на безработицу . Этот налог может быть значительным в зависимости от истории увольнений компании. История увольнения большого количества сотрудников в недавнем прошлом может привести к значительному государственному налогу. Часть налога на безработицу уплачивается правительству штата, а меньшая сумма — федеральному правительству.

Кроме того, город или округ, в котором расположена компания или проживает сотрудник, может взимать другие налоги. Например, город может взимать налог на душу населения с каждого человека, работающего в пределах города.

Платежи по налогу на заработную плату при аутсорсинге

Когда расчет заработной платы передается на аутсорсинг, поставщик платежных ведомостей рассчитывает все эти налоги и перечисляет их от имени работодателя, тем самым эффективно устраняя нагрузку на работодателя по расчету налоговых обязательств по заработной плате.

Изменения в налогах на заработную плату с течением времени

Совокупная налоговая ставка, которую платит работодатель, имеет тенденцию к некоторому снижению в течение календарного года, поскольку некоторые налоги ограничены определенной суммой заработной платы работника и не применяются к какой-либо компенсации заработал сверх установленного лимита.Таким образом, сотрудники с более высокой компенсацией, как правило, платят несколько более низкую ставку налога на свой заработок в конце года, что отражается в соответствующих налогах, которые платит работодатель.

Сопутствующие курсы

Как проверить расчет заработной платы

Оптимальный учет заработной платы

Управление заработной платой

Как рассчитать налоги на заработную плату для вашего малого бизнеса

Из всех налогов, которые владельцы бизнеса должны платить, налоги на заработную плату могут быть самыми неприятными. Если вы думаете, что оплата вашим сотрудникам сбивает с толку, просто подождите, пока вам не придется рассчитывать налоги на заработную плату.

Хотя вы можете найти множество служб расчета заработной платы, готовых снять эту задачу с ваших рук, даже если вы передадите расчет заработной платы программе расчета заработной платы или поставщику услуг, вы все равно должны знать, как рассчитывать налоги на заработную плату.

Обзор: Что такое налоги на заработную плату?

Если у вас есть сотрудник — хотя бы один — вам необходимо платить налог на заработную плату. Налог на заработную плату делится на два типа: тот, за который вы несете единоличную ответственность, и другие, которые вы собираете со своих сотрудников и переводите соответствующему государственному учреждению.

В этом руководстве мы объясняем, что такое налоги на заработную плату, какие формы вам нужны для правильного расчета налогов, и, наконец, пошаговое руководство по расчету налогов на заработную плату для ваших сотрудников.

Как рассчитать налоги на заработную плату для вашего малого бизнеса

Прежде чем мы объясним шаги, которые вам необходимо предпринять для расчета и уплаты налогов, давайте поговорим о типах налогов, которые вам нужно заплатить.

Налоги, уплачиваемые вами:

- FICA (часть работодателя): Федеральный закон о страховых взносах (FICA) — это комбинированный налог, который распространяется как на Medicare, так и на социальное обеспечение.Ставка налога на работодателя и работника для FICA одинакова: 12,4% от валовой заработной платы для социального обеспечения и 2,9% для Medicare. Каждый из вас будет платить 6,2% по социальному обеспечению и 1,45% по программе Medicare.

- FUTA: Федеральный закон о налоге на безработицу (FUTA) — это налог работодателя, который используется для финансирования систем безработицы штата.

- SUTA: Закон штата о налоге на безработицу (SUTA), как и FUTA, является вашей обязанностью как работодателя и выплачивается правительству вашего штата.

Налоги, уплачиваемые вашими сотрудниками, которые вы собираете и перечисляете от их имени:

- Федеральный подоходный налог: На основе информации, предоставленной вашим сотрудником в форме W-4, вы можете рассчитать федеральные налоги, удерживаемые с вашего сотрудника. .Мы объясним, как это сделать, позже в этой статье.

- FICA (часть сотрудника): Как указывалось ранее, ваш сотрудник также несет ответственность за оплату 6,2% для социального обеспечения и 1,45% для Medicare.

- Налоги штата и местные налоги: Наряду с федеральными удержаниями вы также должны будете удерживать налоги штата и местные налоги из зарплаты вашего сотрудника.

Теперь, когда вы знаете, за какие налоги вы платите, давайте посчитаем их.

Шаг 1. Рассчитайте заработную плату сотрудников брутто

Прежде чем вы сможете рассчитать налоги, вам нужно будет рассчитать фонд заработной платы сотрудников.

В нашем примере предположим, что Аарон в настоящее время работает в Нью-Мексико. Он наемный работник, зарабатывает 60 000 долларов и получает зарплату раз в полмесяца, что означает, что ему платят 24 раза в год. Валовая заработная плата Аарона в каждый период оплаты одинакова, 2500 долларов, что рассчитывается путем деления его годовой зарплаты на 24:

60 000 долларов ÷ 24 = 2500 долларов

Теперь, когда мы знаем валовую заработную плату Аарона за этот период, мы можем вычислить его налоги на заработную плату.

Шаг 2: Расчет федерального удержания

Для расчета федерального удержания нам нужно знать, что Аарон требовал в своей форме IRS W-4, которая представляет собой свидетельство об удержании, которое необходимо заполнить каждому сотруднику.

Форма была изменена на 2020 год, при этом удержание рассчитывается по-другому. Любые формы W-4, заполненные до 2020 года, могут использовать старый расчет.

Информация в W-4 сообщает вам, сколько подоходного налога необходимо удерживать из чека Аарона в каждый платежный период. На своем W-4 Аарон утверждал, что женат с одним пособием. Вам необходимо знать это, чтобы рассчитать его федеральные налоги, налоги FICA и налоги штата.

На своем W-4 Аарон утверждал, что женат с одним пособием. Вам необходимо знать это, чтобы рассчитать его федеральные налоги, налоги FICA и налоги штата.

Поскольку Аарон заполнил свой W-4 в 2019 году, мы будем использовать следующие налоговые таблицы IRS для расчета его удержания.Согласно этой форме, федеральный налог, который вы должны удержать с его чека, составляет 204 доллара.

2020 Таблицы метода расчета заработной платы IRS могут использоваться для расчета федерального удержания.

Если бы форма Аарона W-4 была с 2020 года, вы бы использовали обновленные налоговые таблицы, приведенные в Публикации 15-T, Федеральные методы удержания подоходного налога.

IRS создала новую таблицу размеров заработной платы для расчета удержания для тех, кто имеет формы W-4, заполненные в 2020 году или позже.

Шаг 3: Рассчитайте FICA

И вы, и ваш сотрудник вносите свой вклад 7.65% FICA; 6,2% для социального обеспечения и 1,45% для Medicare. Первые 137 700 долларов заработной платы подлежат обложению налогом на социальное обеспечение, а работники, зарабатывающие более 200 000 долларов, облагаются дополнительным налогом по программе Medicare.

Первые 137 700 долларов заработной платы подлежат обложению налогом на социальное обеспечение, а работники, зарабатывающие более 200 000 долларов, облагаются дополнительным налогом по программе Medicare.

Давайте посчитаем долю Аарона в FICA:

2500 долларов США x 6,2% = 155 долларов США Социальное обеспечение

2500 долларов США x 1,45% = 36,25 доллара США Medicare

Общее удержание Аарона в рамках FICA составляет 155000 долларов США + 36,25 доллара США = 191,25 доллара США = 9000 долларов США. работодатель, вы также несете ответственность за уплату налогов FICA в той же сумме.

Шаг 4: Рассчитайте налоги штата и местные налоги

Затем вы рассчитаете все налоги штата, за которые может отвечать Аарон. Поскольку Аарон живет и работает в Нью-Мексико, он должен платить налог штата. Однако, если бы Аарон жил на Аляске, Флориде, Неваде, Южной Дакоте, Техасе, в штате Вашингтон или Вайоминге, с его чека не удерживался бы подоходный налог штата.

Таблица удержания заработной платы в штате Нью-Мексико позволяет узнать, сколько налогов нужно удерживать.

Таблица удержания заработной платы в штате Нью-Мексико показывает, что вам нужно будет вычесть 64 доллара.67 плюс дополнительные 4,9% от дополнительной суммы сверх 2183 долларов США, которые можно рассчитать следующим образом:

2500 — 2183 доллара = 317 долларов

317 долларов США x 4,9% = 15,53 долларов США

64,67 долларов США + 15,53 долларов США = 80000 долларов США 9002

Сумма, которую вам нужно будет вычесть из зарплаты Аарона, составляет 80,20 доллара США для подоходного налога штата Нью-Мексико.Шаг 5. Вычтите все удержания из заработной платы

Если из чека Аарона должны быть произведены какие-либо другие удержания, вы должны их вычесть.В этом примере мы скажем, что никаких дополнительных вычетов нет.

Шаг 6: Добавьте возмещения

Если вы возмещали Аарону расходы, вы должны добавить их обратно к его валовой заработной плате. В этом примере Аарон не получил возмещения.

В этом примере Аарон не получил возмещения.

Шаг 7: Расчет зарплаты

Заработная плата Аарона готова к расчету:

Чистая зарплата Аарона составляет 2024,55 доллара

Шаг 8: Рассчитать FUTA

Теперь, когда все удерживаемые налоги рассчитаны, вам нужно рассчитать налог FUTA на период.Налог FUTA рассчитывается с первых 7000 долларов заработной платы, выплачиваемой каждому из ваших сотрудников. Ставка налога FUTA составляет 6%, но большинство работодателей получают кредит в размере до 5,4% при заполнении формы 940.

Если Аарон — ваш единственный сотрудник, вы должны будете заплатить налог FUTA в размере 150 долларов. Хотя форма 940 подается в конце года, вам необходимо будет производить ежеквартальные платежи в любом квартале, если ваша задолженность превышает 500 долларов.

Шаг 9: Рассчитайте SUTA

Следующий налог, который вам нужно будет рассчитать, — это SUTA, государственный налог по безработице.Ставка налога по безработице в штате Нью-Мексико варьируется от 0,33% до 5,4%, в зависимости от того, сколько бывших сотрудников подали на пособие по безработице.

Мы скажем, что, поскольку никто в вашем бизнесе не подавал заявления о безработице, штат установил вашу ставку налога на заработную плату на уровне 1% от налогооблагаемой заработной платы, что составляет 2500 долларов.

2500 долларов x 1% = 25 долларов

Статус всегда устанавливает вашу ставку и уведомляет вас о любых изменениях.

Шаг 10: Требуемые общие налоговые платежи

На основании приведенных выше расчетов ваша общая сумма налоговых выплат за Аарон составляет:

- 204 доллара.00 Федеральное удержание

- 155,00 долларов США Социальное обеспечение, часть сотрудников

- 36,25 долларов США Medicare, часть сотрудников

- 155,00 долларов США Социальная защита, часть работодателей

- 36,25 долларов США Medicare, часть работодателя

- 80,20 долларов США Подоходный налог штата Нью-Мексико

- 150,00 долларов США FUTA

- 25,00 долларов США SUTA

- Итого общая сумма налоговых обязательств составляет 841,70 долларов США.

Ваши общие налоговые обязательства за период составят 841,70 долларов США, из которых 475,45 долларов США из общей суммы выплачиваются вашим сотрудником посредством удержания.

Налоги на заработную плату не должно быть сложным

Если у вас есть сотрудник, вы должны подать налоговую декларацию. Звучит просто, но в реальности может быть сложно. Лучшим вариантом для расчета и уплаты налогов на заработную плату является использование программного обеспечения или сервиса для расчета заработной платы.

Если вы все еще подаете заявку вручную, обязательно ознакомьтесь с ресурсами, предоставленными IRS, которые включают информацию о федеральных ставках налога на заработную плату, а также инструкции о том, нужно ли вам рассчитывать налоги на заработную плату для вашего бизнеса.

Как рассчитать налог на заработную плату для работодателя | Малый бизнес

Даже малые предприятия с небольшим количеством сотрудников обязаны рассчитывать и собирать налоги на заработную плату. В большинстве случаев предприятие поручает обработку расчета заработной платы специализированной службе, если она недостаточно велика, чтобы оправдать административные расходы на ее внутреннее ведение. Однако, если вы ведете или управляете малым бизнесом, вам все равно нужно знать, как рассчитываются налоги на заработную плату ваших сотрудников, даже если вам никогда не придется брать калькулятор и выполнять работу вручную.

В большинстве случаев предприятие поручает обработку расчета заработной платы специализированной службе, если она недостаточно велика, чтобы оправдать административные расходы на ее внутреннее ведение. Однако, если вы ведете или управляете малым бизнесом, вам все равно нужно знать, как рассчитываются налоги на заработную плату ваших сотрудников, даже если вам никогда не придется брать калькулятор и выполнять работу вручную.

Определите валовую заработную плату сотрудника. Включите почасовую заработную плату или оклад, а также чаевые, комиссионные и другие налогооблагаемые компенсации. Вы не должны включать пробег или другое возмещение деловых расходов.

Умножьте количество удерживаемых надбавок, которые работник потребовал в своей форме W4, на сумму одной надбавки за его статус подачи и продолжительность периода оплаты. Например, если его статус регистрации холостяк с двумя заявленными надбавками и ваш период оплаты еженедельный, у вас есть 2 X 70 долларов.19 (сумма 2010 г. ) на общую сумму 140,38 долларов США. Вычтите эту сумму из заработной платы брутто. Кроме того, вычтите любые налоговые вычеты, такие как взносы в пенсионный план с отсрочкой налогов. Остальная часть — это федеральный налогооблагаемый доход работника.

) на общую сумму 140,38 долларов США. Вычтите эту сумму из заработной платы брутто. Кроме того, вычтите любые налоговые вычеты, такие как взносы в пенсионный план с отсрочкой налогов. Остальная часть — это федеральный налогооблагаемый доход работника.

Рассчитайте удерживаемый федеральный подоходный налог. Федеральный подоходный налог рассчитывается с использованием ряда налоговых скобок с процентными ставками, которые увеличиваются по мере увеличения дохода. Обратитесь к налоговым таблицам за текущий год, чтобы найти точные цифры, которые нужно использовать. Предположим, работник имеет федеральный налогооблагаемый доход в размере 500 долларов.Используя таблицы 2010 года, вы бы не вычитали налоги для первых 116 долларов, 10 процентов от суммы от 116 до 200 долларов и 15 процентов от суммы, превышающей 200 долларов. В этом примере общий федеральный подоходный налог составляет 53,40 доллара США.