- Кредиты с 18 лет от 5,5%, оформить и взять кредит студентам по паспорту онлайн — «Альфа-Банк»

- Брать ли новый кредит, чтобы погасить старый кредит, погашение

- Прежде чем брать кредит… — НБРБ. Единый портал финансовой грамотности

- Студенты колледжей смогут брать кредиты с господдержкой на образование

- Как взять кредит в иностранном банке гражданину России

- «Не подписывайте договор сразу». Эксперт – о том, как брать кредиты с умом | ДЕНЬГИ: Финансы | ДЕНЬГИ

- Со скольки лет можно брать кредит в Украине?

- Где получить личную ссуду

- Сколько личных займов вы можете иметь одновременно?

- Как получить ссуду без кредита

- Сколько личных займов вы можете взять? — Советник Forbes

- Сравните ставки по личным займам от ведущих кредиторов

- Сколько личных ссуд вы можете получить от одного кредитора одновременно?

- Риски открытия множественных займов физическим лицам

- Когда лучше открыть несколько личных займов?

- Как управлять множественными личными ссудами

- Альтернативы индивидуальным займам

- Сравните ставки по личным займам от ведущих кредиторов

- Можете ли вы использовать личный заем в качестве первоначального взноса?

- Использование ссуды для внесения первоначального взноса за дом: что нужно знать

- Недостатки кредитов физическим лицам

- Как получить личный заем под первоначальный взнос на дом

- Другие варианты ипотеки

- Альтернативные варианты финансирования первоначального взноса за дом

- Заключительные мысли: тщательно взвесьте свои варианты

- Как быстро получить личную ссуду в размере 50 000 долларов США

- ЭТО — как получить второй личный заем

- Могу ли я взять второй личный заем, если он у меня уже есть?

- Будьте осторожны при заимствовании

- Лучший кредитор по второй личной ссуде

- Что следует учитывать перед получением второй ссуды

- Имеет ли смысл иметь более одной личной ссуды?

- 3 простых шага к подаче заявки на второй личный заем

- Последние мысли

Кредиты с 18 лет от 5,5%, оформить и взять кредит студентам по паспорту онлайн — «Альфа-Банк»

Действуют для заемщиков, заключивших Договор выдачи Кредита наличными и подписавших Индивидуальные условия выдачи Кредита наличными, предоставленные на основании Заявления на получение Кредита наличными с 1 июня 2014 года.

Ставка от 5,5% до 20,99% годовых определяется для каждого заёмщика индивидуально. Ставка действительна на весь срок кредитования. Предложение действует до 21.12.2021. Неустойка за просрочку платежа — 0,1% за каждый день просрочки. Лимит — от 50 000 до 7,5 млн ₽. Срок — от 1 года до 5 лет. Подробнее на alfabank.ru. Банк оставляет за собой исключительное право на изменение срока действия предложения и на предоставление или отказ в предоставлении кредита. АО «Альфа-Банк». Ген. лицензия ЦБ РФ № 1326 от 16. 01.2015.Пример расчёта платежей для кредита 255 000 ₽ на 5 лет по ставке 8,5% годовых. Переплата по процентам — 71 631 ₽, стоимость страховки на 5 лет — 55 080 ₽. Всего за 5 лет вам нужно выплатить 381 711 ₽. Расчёт приблизительный. Точная сумма зависит от даты выдачи кредита.

01.2015.Пример расчёта платежей для кредита 255 000 ₽ на 5 лет по ставке 8,5% годовых. Переплата по процентам — 71 631 ₽, стоимость страховки на 5 лет — 55 080 ₽. Всего за 5 лет вам нужно выплатить 381 711 ₽. Расчёт приблизительный. Точная сумма зависит от даты выдачи кредита.

Как взять кредит с 18 лет в Альфа-Банке

Если вы студент и ставите перед собой важные цели, рано или поздно перед вами встанет вопрос, какие банки выдают потребительские кредиты студентам с 18 лет. В наши дни это распространенный и довольно удобный способ получить дополнительные средства, не откладывая важное приобретение на долгий срок.

Но как правило, надежные банки оформляют займы физическим лицам в возрасте не моложе 21 года. Что же делать? Выход есть: можно заказать кредитную карту. Ряд кредитных учреждений предоставляет возможность сделать это даже не выходя из дома. Например, в Альфа-Банке процесс заказа кредитки очень прост: достаточно заполнить онлайн-заявку и забрать готовую карту в ближайшем отделении, которое вы сможете выбрать на этапе заполнения анкеты. Также для клиентов Альфа-Банка доступна бесплатная доставка денежных средств на дом.

Также для клиентов Альфа-Банка доступна бесплатная доставка денежных средств на дом.

3 причины оформить кредитную карту студенту в Альфа-Банке:

Получите кредит на выгодных условиях:

•

Высокий лимит. Оплачивайте важные покупки в нужное время.

•

Льготный период. Пользуйтесь средствами банка бесплатно до 100 дней.

•

Кэшбэк. Возвращайте на свой счет до 10% от стоимости покупок.

Кстати, кредитная карта может быть полезна не только в качестве серьезной финансовой поддержки, когда не хватает личных средств. Вы сможете иметь от своей карты дополнительную выгоду, если будете расплачиваться ею как можно чаще, получая кэшбэк. Просто выберите карту с подходящей вам программой лояльности, чтобы копить премиальные мили или бонусы. И не стоит снимать с кредитки наличные, чтобы не платить комиссию.

Процентная ставка | от 5,5% |

Сумма кредита | До 7 500 000 ₽ |

Срок кредита | До 5 лет |

Решение по кредиту | За 2 минуты |

Другие предложения по рефинансированию и кредиту наличными

Кредит на карту

Кредит наличными

Предложения в других регионах

Брать ли новый кредит, чтобы погасить старый кредит, погашение

Если условия выплат стали неудобными, одна из первых мыслей — перекредитоваться. Закрыть старый кредит новым полностью или взять в долг небольшую сумму, чтобы внести платеж. Расскажем, насколько это хорошая идея. Забегая вперед: в некоторых ситуациях идея оправдана, в других — нет.

Содержание статьи

Кредит или заем для одного платежа

У человека финансовые сложности, он не может выплачивать ежемесячные обязательства и решает взять заем в микрофинансовой организации. Человек думает, что таким образом справится с временной сложностью. Но эта идея — невыгодная: после такого решения у заемщика останется не одно обязательство, а два. А проценты у МФО огромные, от 1 % в день. В такой ситуации лучше поступить иначе:

- обратиться в банк с просьбой предоставить кредитные каникулы — отсрочку платежа на месяц или два;

- реструктуризовать кредит, если сложности будут длиться долго. То есть изменить условия выплат так, чтобы платить было удобнее.

Оба решения дают возможность справиться с ситуацией без дополнительных обязательств и порчи кредитной истории.

Новый кредит закрывает старый полностью

Но куда чаще люди думают о новом займе, который полностью покроет старый. Зачастую сумма даже больше — остаток тратится на важные покупки. Иногда такой подход оправдан. Например:

Зачастую сумма даже больше — остаток тратится на важные покупки. Иногда такой подход оправдан. Например:

- новые условия лучше;

- человеку срочно нужны деньги;

- обязательств несколько, хочется свести их к одному.

Если какое-то из этих условий верно, закрыть один кредит другим — не самая плохая идея. Сделать это можно двумя способами.

Потребкредит

Идея в том, чтобы взять обычный потребительский кредит, но с более низкой ставкой или на большую сумму. Этими деньгами человек погасит старые обязательства, а сам будет платить уже на новых условиях. При этом он сам волен распоряжаться средствами: если хочет, может оплатить только часть старого кредита, а остальное оставить себе. Так делать не надо — на заемщике окажется два обязательства вместо одного, а это невыгодно и неудобно. Лучше прибегать к потребительскому кредиту в крайнем случае, а если это возможно, обратиться к другому способу — рефинансированию.

Рефинансирование

Это услуга банков специально для людей, которые хотят перекредитоваться. Суть в том, что Вы берете новый кредит, который автоматически закрывает старый. Если сумма нового обязательства больше, остаток остается у Вас. У программ рефинансирования более низкая процентная ставка, чем у потребительских кредитов, и в большинстве случаев это решение выгоднее. Так можно объединить несколько кредитных обязательств или перейти в другой банк на более удобные для Вас условия.

Читайте также: Что будет с кредитами в 2021 году?Если кредитов несколько

В таком случае получить новый потребительский кредит на выгодных условиях будет сложно. Банки будут учитывать, что у Вас высокая кредитная нагрузка, а это негативно влияет на рейтинг заемщика. Скорее всего, Вы столкнетесь с тем, что новые займы Вам будут одобрять только по высокой процентной ставке. Выплачивать такой кредит может быть даже менее выгодно, чем платить по двум или трем обязательствам одновременно.

- Рефинансирование, о котором мы подробно рассказывали выше. За ним можно обратиться в один из банков, где Вы кредитуетесь, или в другой;

- Погашение по методу «Снежного кома» или «Лавины». Способы подходят только для тех, у кого есть возможность закрыть кредит досрочно. В других случаях лучше попробовать рефинансирование.

Каким бы ни было Ваше решение, главное — не пренебрегать важностью ситуации и, конечно, не допускать просрочек.

На что обратить внимание

Процентная ставка

Заменять один кредит другим есть смысл, если по новому обязательству будет ниже процентная ставка и лучше условия. Например, Ваше текущее обязательство — кредитная карта, по которой набрались солидные проценты. По кредитным картам ставка обычно самая высокая. Но даже в этом случае можно попробовать договориться с банком о снижении процентов. Если он откажет, смело рефинансируйте кредит или закрывайте новым потребительским.

Сроки

Если Вы берете новый кредит на других условиях, сроки обязательств могут измениться. Например, сумма нового обязательства выше, чем у предыдущего, чтобы разницу Вы могли потратить на важные для себя вещи. Ежемесячный платеж при этом может быть таким же, а срок кредитования — больше. Или Вы хотите сделать платежи меньше — срок тоже может увеличиться.

Дополнительные траты

Кредиты, особенно на большую сумму, нередко сопровождаются обязательной страховкой. За нее тоже понадобится заплатить, но она дает возможность уменьшить процентную ставку. К тому же, если Вы окажетесь в сложной ситуации, в ряде случаев страховка поможет погасить обязательства. Но есть детали: обязательно читайте условия страхования, обращайте внимание на любые несоответствия и сообщайте о них банку. Например, оператор может забыть указать Вашу хроническую болезнь — это может помешать признать случай страховым.

Нужен ли кредит для закрытия задолженности в ЭОС

Если Ваш кредит передали в коллекторское агентство ЭОС, Вам совершенно нет нужды обращаться к услугам банка снова. Будем честны: неудачная кредитная история не позволит возможности получить выгодные условия у банков, а обращение в микрофинансовые организации только ухудшит ситуацию. Не переживайте: мы обговариваем с клиентами удобные им условия выплат, делаем скидки до 50 % задолженности и всегда учитываем детали. Выплачивать кредит нам выгоднее, чем банку: мы не назначаем штрафы, идем навстречу и выстраиваем индивидуальные стратегии погашения. А если Вам вдруг станет сложно платить, просто обратитесь к нам, чтобы пересмотреть график выплат.

Прежде чем брать кредит… — НБРБ. Единый портал финансовой грамотности

Для финансирования своих целей, возможно, Вы захотите рассмотреть вариант заимствования денежных средств. Поэтому давайте поговорим об этом важном и очень ответственном решении.

Оцениваем возможности

По какой бы причине вы не решили воспользоваться кредитом, нужно четко осознавать: его необходимо возвращать строго в соответствии с условиями кредитного договора, а также уплатить банку проценты за пользование кредитными деньгами. Поэтому следует реально оценить, насколько стабильны ваши доходы и сможете ли вы своевременно и в полной мере осуществлять платежи по кредитному договору.

Подумайте и критически оцените необходимость обращения за кредитом. Желательно, чтобы кредит брался на действительно неотложные и обоснованные цели. Во всех остальных случаях предпочтение следует отдать сбережению.

Выбираем лучшее предложение

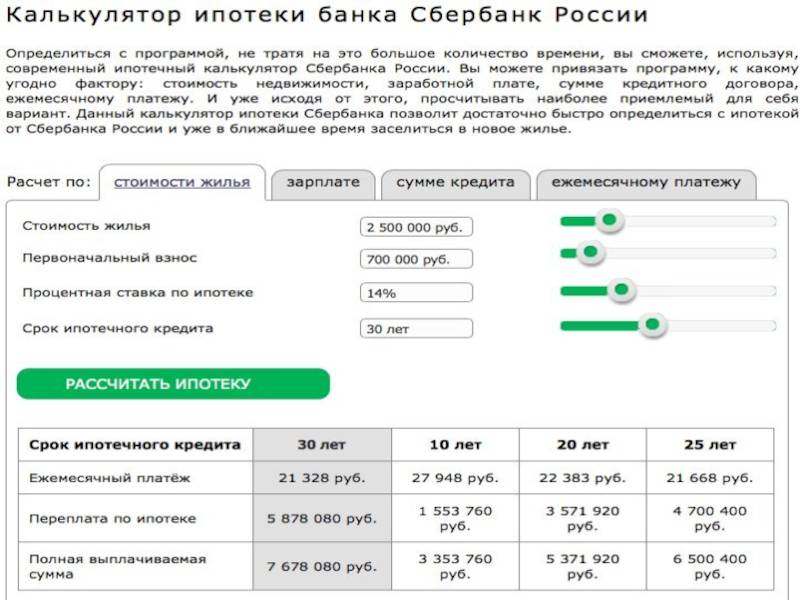

Банками страны предлагается большой выбор видов кредитных продуктов на различных условиях. Попробуйте выбрать для себя несколько подходящих вариантов в разных банках и сравнить их. Посетите сайты банков, часто на них имеется кредитный калькулятор. Обращайтесь к сотрудникам банка за разъяснением непонятных условий. В центрах банковских услуг, как правило, есть специалист, в обязанности которого входит консультирование в доступной для понимания форме посетителей, не обладающих специальными финансовыми знаниями. Ваше право на получение своевременной (до заключения кредитного договора или дополнительного соглашения к нему), необходимой и достоверной информации закреплено законодательством Республики Беларусь.

В центрах банковских услуг, как правило, есть специалист, в обязанности которого входит консультирование в доступной для понимания форме посетителей, не обладающих специальными финансовыми знаниями. Ваше право на получение своевременной (до заключения кредитного договора или дополнительного соглашения к нему), необходимой и достоверной информации закреплено законодательством Республики Беларусь.

О подписании договора

До заключения кредитного договора банк обязан предоставить вам в письменном виде под подпись сведения об условиях кредитования, форма и содержание которых являются унифицированными. Эта информация предоставляется бесплатно, а ее подписание не является заключением кредитного договора и не означает возникновения каких-либо обязательств у человека.

Перед подписанием кредитного договора тщательно изучите его. Внимательно и вдумчиво читайте все пункты кредитного договора. В этих целях, по возможности, возьмите кредитный договор домой, более внимательно изучите его условия, устанавливающие Ваши обязанности (обязательства, ответственность), убедитесь, что кредитный договор не содержит условий, о которых Вам не известно или смысл которых Вам не ясен.

Вопрос выбора вида кредита лучше разбирать индивидуально, поскольку все зависит именно от того, какой результат Вы хотите получить. Будете ли Вы брать кредит разово или будет ситуация, когда нужно будет еще раз обратится за кредитом. Какая сумма нужна – небольшая, или приличная. Как долго будете пользоваться кредитными средствами и так далее

О возврате кредита и уплате процентов

Возвращать кредит и уплачивать проценты за пользование им можно различными способами. Порядок расчета платежей следует изучить до заключения кредитного договора. При одной и той же процентной ставке в зависимости от способа погашения, платежи по процентам могут различаться. Основные способы погашения кредита это — равными платежами (аннуитет) и с уменьшением суммы ежемесячного платежа (дифференцированный). При равной ставке и сроке, общая сумма процентов при аннуитете больше. Оправданием такой переплате может служить возможность ежемесячно тратить на погашение кредита меньшую сумму (при той же ставке и сроке, ежемесячные платежи при аннуитете будут сначала существенно ниже, чем при дифференцированном погашении). Аннуитет удобен для кредитополучателя с точки зрения равномерной нагрузки на семейный бюджет.

Аннуитет удобен для кредитополучателя с точки зрения равномерной нагрузки на семейный бюджет.

Кредит на потребительские нужды кредитополучатель вправе возвратить досрочно, без уведомления банка. При этом необходимо уплатить проценты за фактический срок пользования кредитом.

Об отказе в выдаче кредита

Обязательные условия предоставления кредита предусматриваются банками самостоятельно и должны быть утверждены локальными нормативными правовыми актами. Банки оценивают кредитоспособность заявителя на основании многофакторного анализа, в том числе оценивают заявленный клиентом уровень получаемых доходов, возможность своевременно регулярно погашать кредит и проценты за пользование им в соответствии с условиями кредитного договора. Также изучаются сведения, содержащиеся в кредитных историях.

Предоставляя кредит на потребительские нужды, банк использует показатель долговой нагрузки. Он рассчитывается как процентное соотношение размера ежемесячного платежа по операциям кредитного характера к размеру среднемесячного дохода кредитополучателя. Этот показатель не должен превышать 40%.

Этот показатель не должен превышать 40%.

При предоставлении кредита на финансирование недвижимости банк использует в том числе показатель обеспеченности кредита, который рассчитывается как процентное соотношение суммы кредита к стоимости объекта недвижимости, принимаемого в залог в качестве обеспечения, и (или) сумме иного обеспечения в соответствии с договором. Размер его не должен быть больше 90%. Превышение указанных показателей может быть причиной отказа в предоставлении кредита.

Кроме того, банки вправе не заключать кредитный договор, если есть сведения о том, что предоставленную сумму кредита получатель не возвратит в срок. Вместе с тем, в случае отказа банкам рекомендовано доступно, аргументированно и компетентно объяснить заявителям причины, по которым принято отрицательное решение о предоставлении кредита.

Существенные условия кредитного договора

Согласно законодательству, в любом кредитном договоре должны присутствовать существенные условия: сумма, срок и порядок предоставления и возврата (погашения) кредита, размер процентов за пользование кредитом и порядок их уплаты. В этом перечне также ответственность кредитодателя и кредитополучателя за неисполнение или ненадлежащее исполнение обязательств по кредитному договору.

В этом перечне также ответственность кредитодателя и кредитополучателя за неисполнение или ненадлежащее исполнение обязательств по кредитному договору.

При определении в кредитном договоре порядка предоставления и возврата (погашения) кредита банк обязан предложить один из бесплатных таких способов. Взимать какие-либо дополнительные платежи (комиссионные и иные вознаграждения) за пользование кредитом банкам законодательно запрещено. То есть расходы, связанные с предоставлением и возвратом кредита, банк должен включать в процентную ставку (например, по рассмотрению документов, сопровождению кредита, выпуску и обслуживанию дополнительной карточки и другие).

О задолженности

Кредитополучатель вправе получать информацию о задолженности по кредитному договору по запросу бесплатно как минимум раз в месяц. Это сведения о сумме задолженности по кредитному договору в части основной суммы долга по кредиту, процентам за пользование им, а также в части просроченной задолженности. В случае с последней банк обязан информировать кредитополучателя в срок не позднее 30 дней со дня ее образования. Данная работа также проводится безвозмездно.

В случае с последней банк обязан информировать кредитополучателя в срок не позднее 30 дней со дня ее образования. Данная работа также проводится безвозмездно.

Договор – это обязательство

Важно ответственно относится к заключению кредитного договора и помнить, что подписав его, вы соглашаетесь со всеми прописанными условиями и принимаете на себя обязательства по их выполнению.

Студенты колледжей смогут брать кредиты с господдержкой на образование

Кредит с господдержкой на обучение в скором времени смогут брать студенты колледжей. Минобрнауки подготовило соответствующий проект постановления правительства.

Фото: пресс-служба Минобрнауки РФСогласно документу, получить поддержку образовательного кредитования смогут студенты, обучающиеся по программам среднего профессионального образования. Постановление также предполагает расширение перечня случаев предоставления сопутствующих образовательных кредитов. Как пояснил заместитель министра науки и высшего образования Андрей Омельчук, заем на обучение может взять любой россиянин в возрасте от 14 лет.

Как пояснил заместитель министра науки и высшего образования Андрей Омельчук, заем на обучение может взять любой россиянин в возрасте от 14 лет.

На сайте Минобрнауки сообщается, что заем на обучение могут взять не только выпускники школ, но и люди любого возраста, которые планируют получить второе высшее образование или освоить другие основные образовательные программы. Чтобы получить ссуду, нужно иметь договор с образовательным учреждением и паспорт.

«Программа хороша тем, что такой кредит на образование доступен практически каждому. Однако перед тем как его оформить, нужно ответственно подойти к вопросу выбора вуза и профессии, заранее заняться профориентированием, чтобы не потерять интерес к учебе и по завершению обучения стать востребованным специалистом на рынке труда», – сказал Омельчук.

Кредит можно оформить в любом отделении Сбербанка. После окончания вуза выпускнику дается 9 месяцев льготного периода, чтобы молодой человек устроился на работу. Заем можно погасить в течение 15 лет или досрочно. Условия образовательного кредитования будут сохранены даже в том случае, если студент решит перейти в другой университет или взять академический отпуск. В Минобрнауки отметили, если учащийся будет отчислен из-за неуспеваемости или сам решит бросить учебу, то ему придется выплачивать кредит как потребительский, то есть на общих основаниях. На данный момент программой господдержки уже воспользовались около 29 тысяч человек, чтобы пройти обучение в 562 российских вузах.

Условия образовательного кредитования будут сохранены даже в том случае, если студент решит перейти в другой университет или взять академический отпуск. В Минобрнауки отметили, если учащийся будет отчислен из-за неуспеваемости или сам решит бросить учебу, то ему придется выплачивать кредит как потребительский, то есть на общих основаниях. На данный момент программой господдержки уже воспользовались около 29 тысяч человек, чтобы пройти обучение в 562 российских вузах.

Ранее сайт «Учительская газета» писал, что Минобрнауки предложило увеличить суммы ежегодного кредита на образование до 12 прожиточных минимумов, установленных в субъекте, где учится студент. Кредит на оплату обучения в вузах или учреждениях СПО определяется банком и не может превышать размер двух прожиточных минимумов, которые установлены в регионе обучения.

Как сообщил Андрей Омельчук, на данный момент государственная поддержка образовательного кредитования уже претерпела важные изменения, которые получили нормативное подтверждение. Процентная ставка была снижена и зафиксирована на уровне 3%, срок выплаты заемных средств был увеличен до 15 лет, а льготный период кредитования увеличен с 3 до 9 месяцев.

Процентная ставка была снижена и зафиксирована на уровне 3%, срок выплаты заемных средств был увеличен до 15 лет, а льготный период кредитования увеличен с 3 до 9 месяцев.

Как взять кредит в иностранном банке гражданину России

Выгодно ли брать кредит за границей?

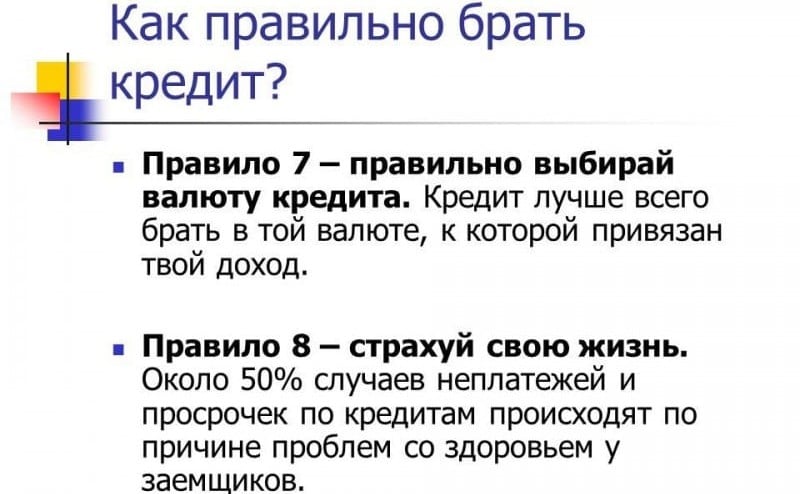

Большинство россиян имеет право получать кредиты в других странах. Как иностранные граждане могут получить кредиты в российских банках, так и россияне могут воспользоваться этой услугой за границей. Причин для такого решения несколько:

- Низкие ставки. Если кредит в отечественном банке выдается со ставкой от 10% до 20% годовых, то во многих заграничных кредитных организациях можно получить рассчитывать на ставки около 4% годовых.

- Более высокая степень защищенности. Например, швейцарские банки известны по всему миру своей безопасностью. Независимо от ситуации в мире, стране они всегда работали, работают и будут работать.

- Более комфортные условия для тех, кто хочет взять кредит, чтобы потратить его в другой стране. В этом случае вам не придется дополнительно платить за обмен валюты и ждать перечисления денег на иностранные счета

В России есть подразделения некоторых зарубежных банков: Райффайзенбанк, ЮниКредит Банк, Ситибанк и другие. Но они подчиняются требованиям российского Центробанка и работают наравне с другими банками страны. Поэтому их условия не отличаются или отличаются незначительно от средних по рынку. Поэтому, когда мы говорим о банках других стран, мы буквально указываем на то, что организация находится не в РФ.

Несмотря на все «плюсы», есть и причины, почему кредит за границей может быть невыгодным:

- Более строгие требования к иностранным заемщикам, по сравнению с гражданами страны

- Расходы на переезды, перевод документов и другие издержки ложатся на заемщика — они могут заметно уменьшить выгоду такого предложения

- Если полученные средства вы собираетесь использовать в РФ, то у вас могут потребовать заплатить с них НДФЛ как с дохода, полученного за границей

Если вы хотите оформить кредит в зарубежном банке, то тщательно взвесьте все «за» и «против». Велика вероятность того, что в стремлении сэкономить вы переплатите гораздо больше, чем планировали.

Велика вероятность того, что в стремлении сэкономить вы переплатите гораздо больше, чем планировали.

Кого кредитуют иностранные банки

В целом, процедура кредитования за рубежом не сильно отличается от российской. Однако, иностранные банки относятся более строго к заемщикам из других стран. Причина в том, что оценить надежность такого клиента и взыскать с него долг в случае неуплаты может быть очень сложно. Поэтому важную роль играет состоятельность человека. Из определяющих факторов можно выделить:

- Статус резидента. Если иностранный гражданин живет в стране, в которой собирается взять кредит, то банк будет лояльнее к нему относиться

- Наличие вида на жительство в стране получения кредита

- Трудоустройство или ведение бизнеса в стране банка

- Наличие созаемщиков или поручителей из числа граждан или резидентов страны (например, это могут быть родственники или друзья за границей)

- Наличие недвижимого имущества в стране кредитора

- Хорошая кредитная история и наличие счета в одном из банков государства

- Наличие достаточно большого и легального дохода

- Владение различными активами — например, акциями предприятий страны, где планируется оформление кредита

Чтобы взять кредит за границей, не обязательно подходить под все вышеизложенные пункты. Важно понимать, что при наличии одного или нескольких положительных факторов вы просто увеличиваете свои шансы получить кредит.

Важно понимать, что при наличии одного или нескольких положительных факторов вы просто увеличиваете свои шансы получить кредит.

Лучшие страны для оформления кредита на недвижимость

Помимо обычных потребительских кредитов, в зарубежных банках можно взять ипотеку для покупки жилья в этой стране. Ограничений по типу собственника в данном случае нет: оформить ипотеку можно как на физическое, так и на юридическое лицо. Важное условие — банк не выдаст вам ипотеку на жилье в другой стране (в том числе и в России), так как такую недвижимость нельзя будет оценить и реализовать. Поэтому данный вариант подходит для тех, кто планирует переезжать в другую страну или проживать там временно.

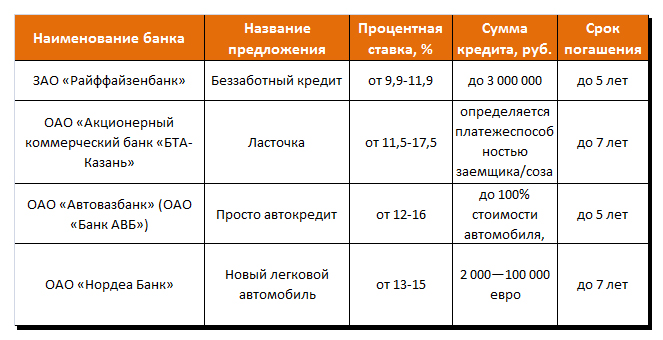

Подобные кредиты можно взять в США, Турции, Испании, Кипре, Германии, Франции и других странах. Ознакомиться с примерными условиями ипотеки в разных странах вы можете в таблице:

| Страна | США | Германия | Франция | Испания | Латвия |

| Средняя ставка в год | 4% | 5% | 4% | 3,5% | 6,5% |

| Срок погашения | 30 лет | 30 лет | 15 лет | 30 лет | 15 лет |

| Доля от стоимости, на которую можно взять кредит | 75% | 80% | 60% | 50% | 60% |

Данные цифры – это приблизительные показатели, которые составлены на основании изучения некоторых предложений зарубежных банков. В действительности условия могут быть другими.

В действительности условия могут быть другими.

Зарубежные банки, в отличие от российских, реже допускают досрочное погашение. Поэтому на эту операцию часто могут быть установлены дополнительные ограничения и комиссии. Например, в Испании и Латвии досрочное погашение позволит вам избавиться от комиссий. В то же время в Германии и Франции на вас могут наложить штраф.

Во многих государствах имеется пункт в законе, который ограничивает для кредитов на большой срок размер платежа – не более 30-40% от суммарного заработка за календарный месяц.

Где стоит оформить потребительский кредит

Если вы собираетесь взять кредит в иностранном банке, то рекомендуем вам обратить внимание на прогрессивные страны со стабильной экономикой. Требования к заемщикам-иностранцам там, конечно, строже, но и условия при этом будут достаточно выгодными.

Как мы уже упоминали, банки сильно рискуют, когда выдают потребительские кредиты, особенно крупные, гражданам других стран. Поэтому и условия кредитования для них будут более жесткими. В этой таблице представлены примерные параметры потребительских кредитов в разных странах:

Поэтому и условия кредитования для них будут более жесткими. В этой таблице представлены примерные параметры потребительских кредитов в разных странах:

| Страна | Германия | Франция | Великобритания | США |

| Средняя ставка в год | 4,3% | 5% | 6,5% | 2,75% |

| Срок погашения | До 6 лет | До 3 лет | До 5 лет | До 5 лет |

| Максимальный размер кредита | 100 000 евро | Не более четверти всех доходов за календарный год | 10 000 фунтов стерлингов | 10 000 долларов США |

В иностранном банке можно оформить как нецелевой, так и целевой кредит. Во втором случае он часто должен быть использован в пределах той страны, где был получен.

Имеет ли смысл брать коммерческие кредиты за рубежом

Если вы занимаетесь бизнесом в другой стране, то сможете получить в одном из банков этой страны кредит на развитие вашего бизнеса. Зачастую банки лояльно относятся к лицам, исправно выплачивающим налоги и предоставляющим рабочие места их согражданам.

Зачастую банки лояльно относятся к лицам, исправно выплачивающим налоги и предоставляющим рабочие места их согражданам.

Мы собрали наиболее благоприятные предложения по коммерческим кредитам в разных странах. Средние условия представлены в таблице:

| Страна | Германия | Швеция | Испания | Израиль |

| Средняя ставка в год | 2,8% | Индивидуально для каждого заемщика | 5,75% | 6% |

| Срок погашения | От 5 до 15 лет | До 15 лет | До 5 лет | До 5 лет |

| Максимальный размер кредита | 500 000 евро | 600 000 крон | 150 000 000 евро | 750 000 шекелей |

Помимо достаточно низких ставок, в заграничных банках можно получить и дополнительные преимущества. Например, при получении коммерческого кредита в Германии банку можно предоставить бизнес-план, при признании эффективности которого банк не только с высокой вероятностью одобрит кредит, но и снизит процентную ставку.

Например, при получении коммерческого кредита в Германии банку можно предоставить бизнес-план, при признании эффективности которого банк не только с высокой вероятностью одобрит кредит, но и снизит процентную ставку.

Также банки будут тщательно изучать деятельность и обороты вашего бизнеса. Потребуется предоставить отчетность за последние годы или подтвердить деловую репутацию — судебные разбирательства и невыполненные контракты увеличат вероятность отказа. Помимо этого при оформлении кредита банк может потребовать в качестве залога некоторые активы компании: недвижимость, оборудование, ценные бумаги или другие.

Пошаговая инструкция

Подготовка документов, поиски кредитной организации, переговоры, залог и прочее. Для оформления кредита за границей вам придется проделать огромный объем работы. Поэтому мы приготовили для вас пошаговую инструкцию, как увеличить шансы одобрения займа в заграничном банке и получить деньги.

- Определение цели и страны.

От цели кредита зависит страна, в которой вы будете выбирать банк. Условия и требования для иностранцев у банков разных стран могут заметно отличаться. Например, если вы хотите получить кредит на недвижимость, то с большей лояльностью к вам отнесутся банки Испании, Франции, Латвии и Кипра. А в Японии, Швейцарии, Великобритании, США и Чехии ваши шансы изначально будут занижены.

От цели кредита зависит страна, в которой вы будете выбирать банк. Условия и требования для иностранцев у банков разных стран могут заметно отличаться. Например, если вы хотите получить кредит на недвижимость, то с большей лояльностью к вам отнесутся банки Испании, Франции, Латвии и Кипра. А в Японии, Швейцарии, Великобритании, США и Чехии ваши шансы изначально будут занижены. - Выбор банка. Далее изучите рынок кредитования в выбранной стране и подберите подходящие под ваши запросы банки. Лучше всего заранее спланировать погашение долга и сопутствующие расходы при оформлении кредита. Если вы собираетесь использовать кредит в России, то обратите внимание на курс валюты страны к рублю Учитывайте показатели надежности банков — размер капитала, рейтинги, упоминания в СМИ и другие. Изучите отзывы клиентов, особенно из России (если есть)

- Сбор документов. Пакет документов для оформления зависит от банка и страны, В большинстве случаев вам нужно будет подготовить:

- Загранпаспорт

- Визу или вид на жительство

- Документы, подтверждающие доходы за последние 1-2 года

- Справку об отсутствии задолженностей по уплате налогов

- Документы, подтверждающие трудоустройство

- Документы на имущество в стране (если есть)

- Справки о текущих задолженностях (кредитах, алиментах и других)

- Для бизнеса — регистрационные и учредительные документы

Каждый документ должен быть переведен на английский или на язык государства, в котором вы планируете получать кредит. Переведенные копии нужно заверить у нотариуса.

Переведенные копии нужно заверить у нотариуса.

- Подача заявки. Желательно делать это непосредственно в отделении банка — онлайн-заявки предусмотрены не всегда или не принимаются от иностранцев. Приготовьтесь к тому, что вам придется общаться с менеджерами банка на другом языке — если вы не знаете его достаточно хорошо, то вам может потребоваться помощь переводчика (его услуги оплачиваются отдельно)

- Ожидание решения. Заявки от иностранцев рассматриваются дольше, чем от граждан страны — решение вы получите в течение одной-двух недель. В процессе рассмотрения сотрудники банка могут связаться с вами, вашими родственниками и работодателем для уточнения деталей

- Получение денег. Сумма кредита может быть перечислена на счет в банке или, реже, выдана наличными. Первый вариант подойдет тем, кто собирается перевести деньги в Россию. Второй — для тех, кто собирается потратить деньги в другой стране. Целевые и ипотечные кредиты будут перечислены на счет продавца

Ответы на частые вопросы

Требуется ли личное присутствие за границей для получения кредита? Все зависит от банка. В целом, ничто не мешает подать вам онлайн-заявку на получение займа в зарубежном банке. Некоторые кредитные организации требуют от иностранных граждан сначала отправить скан-копии переведенных документов, чтобы предварительно изучить их. Однако, для подписания договора и получения денег вам все еще придется приехать в страну банка с оригиналами и переводами документов.

В целом, ничто не мешает подать вам онлайн-заявку на получение займа в зарубежном банке. Некоторые кредитные организации требуют от иностранных граждан сначала отправить скан-копии переведенных документов, чтобы предварительно изучить их. Однако, для подписания договора и получения денег вам все еще придется приехать в страну банка с оригиналами и переводами документов.

Некоторые иностранные банки в сотрудничестве с учебными заведениями предоставляют кредиты на специальных условиях студентам из других стран. Например, вы можете поступить в один из ВУЗов США и там же получить кредит на учебу. По его условиям ВУЗ выступает в роли поручителя.

Дадут ли мне кредит в Сбербанке за границей? Сбербанк и его дочерние структуры присутствуют в Украине, Беларуси, Чехии, Хорватии, Сербии, Германии, Венгрии, Китае и других странах. Россиянин вполне может получить кредит в одном из иностранных отделений этого банка. Причем к гражданам России требования могут быть лояльнее, чем у других иностранных банках, но строже, чем у российского Сбербанка. То же самое касается иностранных банков, у которых есть подразделения в России — Райффайзена, ЮниКредита, Росбанка (входит в международную группу Societe Generale) и других. Если вы обслуживаетесь в подразделении банка в России, то попробуйте обратиться в тот же банк в другой стране — возможно, в нем требования к вам будут менее строгими.

Причем к гражданам России требования могут быть лояльнее, чем у других иностранных банках, но строже, чем у российского Сбербанка. То же самое касается иностранных банков, у которых есть подразделения в России — Райффайзена, ЮниКредита, Росбанка (входит в международную группу Societe Generale) и других. Если вы обслуживаетесь в подразделении банка в России, то попробуйте обратиться в тот же банк в другой стране — возможно, в нем требования к вам будут менее строгими.

Источники

Юрий МурановГлавный редактор #ВЗО. Работает на сайте с момента основания. Через Юрия проходят все тексты перед размещением на сайте. Быстро вникает в темы, на которые пишут авторы, включая финансовую, и следит за качеством публикуемых материалов.

yurimuranov@vsezaimyonline. ru

ru (15 оценок, среднее: 4.7 из 5)

«Не подписывайте договор сразу». Эксперт – о том, как брать кредиты с умом | ДЕНЬГИ: Финансы | ДЕНЬГИ

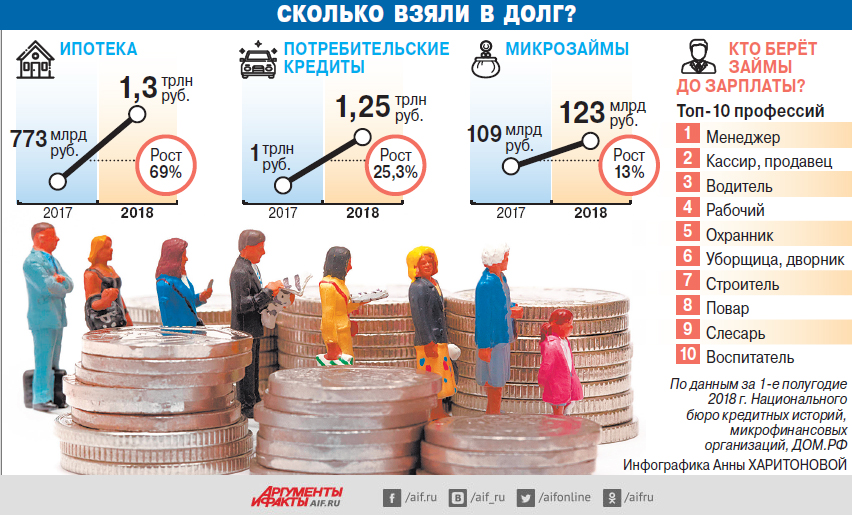

Объем потребительских кредитов в Воронежской области в 2020 году вырос на 8,2%, ипотечных – на 19,2%. При этом о некоторых подводных камнях заемщики зачастую даже не догадываются.

О том, как брать кредиты с умом, «АиФ-Воронеж» рассказала замуправляющего регионального отделения Банка России Анна Сухова.

«Кредиты можно получить в банке, займы – в микрофинансовой организации, кредитно-потребительском кооперативе или ломбарде. В банке требования к заемщику выше, но стоимость кредита будет ниже. Быстрее получить заем в МФО, КПК и ломбарде, но при этом существует ряд особенностей, на которые следует обратить внимание перед обращением за займом. Подробнее об этом можно узнать на сайте «Финансовая культура» fincult.info. Но в любом случае кредит или заем предполагает возврат долга, поэтому решение должно быть обдуманным».

В каких случаях брать кредиты не стоит?«В первую очередь, в тех случаях, когда вам нечем будет возвращать долг. Оптимально долговая нагрузка не должна превышать 30% от вашего ежемесячного дохода. Нужно взвесить, сколько времени вам нужно, чтобы погасить кредит, достаточно ли для этого финансовых возможностей. Кроме того, прежде чем брать кредит, обязательно проверьте, есть ли у выбранного вами кредитора специальное разрешение Банка России (лицензия или свидетельство). Это можно сделать в том числе с помощью сервиса ЦБ-онлайн. И внимательно читайте договор до подписания, там много важного».

Это можно сделать в том числе с помощью сервиса ЦБ-онлайн. И внимательно читайте договор до подписания, там много важного».

«Заемщику нужно помнить о своих правах. Например, о существовании «периода охлаждения» (до 14 дней с момента заключения договора), когда потребитель имеет право отказаться от страховки. При этом важно прочитать в документах о предоставлении кредита, как при этом может поступить кредитор. В ряде случаев это влечет увеличение процентной ставки.

Внимательно изучите график платежей – в том числе по сопутствующим платежам. Это важно, чтобы правильно спланировать свой бюджет, не нарушить условия договора, не получить за это штрафных санкций и не испортить свою кредитную историю.

Выясните полную стоимость кредита, которая включает не только сумму и проценты, но и другие расходы, предусмотренные договором. Полную стоимость кредита банк обязан указать в правом верхнем углу на первой странице договора.

Не следует сразу подписывать договор. По правилам у клиента есть пять дней на изучение условий договора, причем банк в это время их менять не может. Наиболее значимые условия должны отражаться в виде таблицы, начиная с первой страницы договора».

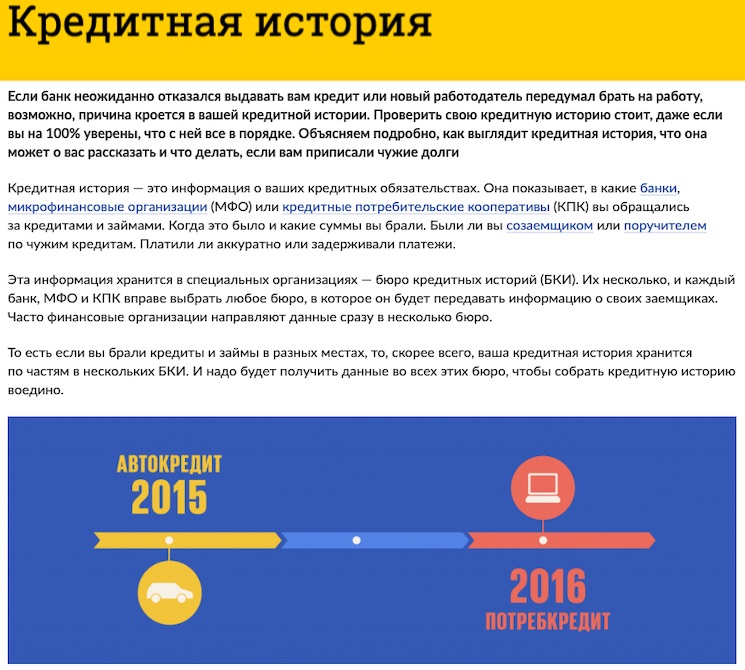

Как банки решают, одобрять кредит или нет?«Существует такое понятие, как «кредитный скоринг» — с помощью него банки и МФО могут предположить, насколько аккуратно человек будет выплачивать кредит. Данные скоринговых моделей складываются в основном из кредитной истории и личной анкеты заемщика. Кредитная история — это информация о ваших кредитных обязательствах. Она показывает, в какие банки, микрофинансовые организации или кредитные потребительские кооперативы вы обращались за кредитами и займами. Она может быть интересна не только органам по выдаче займа, но и страховым компаниям, сервисам каршеринга и потенциальным работодателям. Кредитная история поможет вам оценить свои шансы получить кредит или понять, почему вам отказывают банки и МФО. Проверить ее можно, отправив запрос в Центральный каталог кредитных историй. Проще всего сделать это онлайн через портал Госуслуг или на сайте Банка России. В анкете указывается адрес, возраст, семейное положение, профессия и рабочий стаж, а также доход».

Проверить ее можно, отправив запрос в Центральный каталог кредитных историй. Проще всего сделать это онлайн через портал Госуслуг или на сайте Банка России. В анкете указывается адрес, возраст, семейное положение, профессия и рабочий стаж, а также доход».

«Деньги в долг стоит брать только в случае, если уверены, что сможете их вернуть. Необходимо оценить не только текущие, но и будущие финансовые возможности, учесть возможные сложные обстоятельства. Увольнение, болезнь или кризис (пандемия в том числе) могут нарушить самый тщательно продуманный план».

Со скольки лет можно брать кредит в Украине?

Ященко Ян

Эксперт

September 11, 2020

Сегодня украинские банки предлагают клиентам множество кредитных продуктов, которые отличаются более выгодными условиями. Им на пятки активно наступают микрофинансовые организации, которые предоставляют быстрые займы для решения насущных финансовых проблем при минимальном количестве предъявляемых документов. Но все официальные финансовые структуры предъявляют одно важное требование, касающееся возраста заёмщиков.

Но все официальные финансовые структуры предъявляют одно важное требование, касающееся возраста заёмщиков.

Кто может получать кредиты в Украине

Что касается возрастных требований к кредитозаёмщикам, то разные банковские или микрофинансовые компании устанавливают свои условия, при этом ограничения могут касаться не только нижней, но и верхней возрастной границы. Многие крупные банки редко желают выдавать ссуды представителям молодёжи. Обычно это объясняется следующими причинами:

- все молодые люди из представителей сильного пола являются военнообязанными, особенно если речь идёт о парнях в возрастной категории 18-21 год;

- многие украинцы, только что ставшие совершеннолетними, обучаются в ссузах или вузах и не имеют хорошей финансовой обеспеченности, поскольку не имеют постоянную работу;

- вследствие юного возраста молодёжь не так серьёзно относится к взятым на себя обязательствам, включая кредит.

Важно знать! Даже если парень или девушка, которые относительно недавно стали совершеннолетними, официально трудоустроены, то для получения положительного ответа на выдачу займа им придётся очень постараться.

Связано это с тем, что для принятия решения о кредитовании сотрудники банков или автоматизированные системы безопасности смотрят не только на возрастные показатели и платёжеспособность, но и на кредитную историю, которая неразрывно связана с заёмным рейтингом.

Влияние кредитного рейтинга на решение о кредитовании

Как вы уже поняли, теоретически в Украине официально оформить кредит может любой гражданин, достигший 18-летнего возраста. Но на практике крупные займы таким клиентам выдают только некоторые банки страны (в их число входит «ПриватБанк»). Шансы на одобрение в выдаче ссуды возрастают у людей, которые перешагнули порог в 21 год, но есть банковские организации с более жёсткими требованиями. Они предпочитают иметь дело только с украинцами от 23 лет.

Важно знать! Иногда кредитные организации по-разному принимают решение о кредитовании, исходя из пола заёмщиков. Так, девушки имеют больше шансов получить заём в 18-летнем возрасте, нежели парни.

Вероятно, такая тенденция связана с тем, что представительницы прекрасного пола на момент наступления совершеннолетия уже вступают в официальный брак и рождают детей, поэтому их семьи более финансово стабильны, чем одиночки-юноши, к тому же женщины более ответственны, чем мужчины.

- К выплате

1 100 грн

Тело кредита1 000 грн

Комиссия0 грн

100 грн

1й кредит200 — 5 000 до 5 000 грн

Повторный Повторный7 000 грн

Срок1 — 16 до 16 дней

Популярные финансовые организации могут оформлять потребительские кредиты на довольно выгодных условиях даже при отсутствии поручителя. К сожалению, это касается только небольших сумм в несколько тысяч гривен. Главное препятствие подобных решений – низкий кредитный рейтинг или отсутствие официальной работы. В возрасте 18 лет у людей ещё нет опыта погашения заёмных задолженностей, поэтому их кредитный рейтинг практически «нулевой».

В возрасте 18 лет у людей ещё нет опыта погашения заёмных задолженностей, поэтому их кредитный рейтинг практически «нулевой».

У взрослых людей, например, в 40-50 лет, часто наблюдается уже по 3, 5 и даже 10 успешно выплаченных займов. Поэтому если банк будет решать, кому из таких клиентов выдать кредит, то предпочтение будет отдано более надёжному заёмщику, который уже на деле доказал свой ответственный подход. А как будет погашать задолженность конкретный молодой гражданин, остаётся загадкой.

Но в данном случае медаль имеет и вторую, хорошую сторону. Молодые люди до 21 года обычно не имеют ранее оформленных кредитов, соответственно, у них не было никаких просрочек. Именно поэтому их кредитная история просто не может быть отрицательной, что уже является плюсом для банковских организаций. А если взять пару небольших кредитов, например, на покупку блендера, и сразу их выплатить, то кредитный рейтинг резко повысится. Благодаря этому можно рассчитывать на оформление более крупного займа уже в ближайшем будущем.

Специальные кредитные предложения для молодёжи

Разные украинские банки готовы выдавать молодым людям ссуды, но только не в виде потребительских займов, а с использованием других продуктов, например, при оформлении кредитных карт. В данном случае лицевые счета имеют определённые лимиты, которые изначально определяются по платёжеспособности конкретных клиентов. К тому же при использовании кредитных карт имеются льготные периоды, в которые можно не погашать задолженности без начисления дополнительных комиссий.

Что касается иных спецпредложений (ипотечные ссуды, автокредиты и пр.), то оформление обычно доступно для украинцев, достигших 23-летнего возраста. Это обусловлено довольно крупными размерами заёмных средств, продолжительным сроком погашения и сниженными процентными ставками. Вовсе не удивительно, что банковские организации стараются подстраховываться, тщательно проверяя и учитывая платёжеспособность клиентов.

- К выплате

1 000 грн

Тело кредита1 000 грн

Комиссия95 грн

0 грн

1й кредит500 — 10 000 до 10 000 грн

Повторный Повторный14 990 грн

Срок1 — 30 до 30 дней

Чем выгодно кредитование в МФО

Если сравнивать с традиционными банками, то микрофинансовые компании более лояльны к потенциальным заёмщикам. В таких организациях можно быстро и без проблем оформить заём сразу после наступления совершеннолетия. К тому же не придётся собирать большой пакет бумаг, оставлять залог или предоставлять поручителя. Как правило, чтобы получить небольшую ссуду в МФО, достаточно предъявить паспорт гражданина Украины, индивидуальный налоговый номер и любую банковскую карту, куда нужно перечислить средства. Для оформления микрокредита нужно всего полчаса, к тому же деньги будут предоставлены моментально.

В таких организациях можно быстро и без проблем оформить заём сразу после наступления совершеннолетия. К тому же не придётся собирать большой пакет бумаг, оставлять залог или предоставлять поручителя. Как правило, чтобы получить небольшую ссуду в МФО, достаточно предъявить паспорт гражданина Украины, индивидуальный налоговый номер и любую банковскую карту, куда нужно перечислить средства. Для оформления микрокредита нужно всего полчаса, к тому же деньги будут предоставлены моментально.

Главными минусами сотрудничества с микрофинансовыми компаниями является небольшой размер займов (обычно от 5 до 30 тыс. грн.), минимальные сроки погашения задолженностей и высокие процентные ставки. Данный способ кредитования выгоден только в том случае, если нужно быстро решить насущные финансовые трудности. Тем не менее оформление микрозаймов имеет и свои плюсы:

- высокий шанс получить положительное решение в 18-летнем возрасте;

- минимальный набор бумаг;

- лёгкость и быстрота оформления;

- многократное продление договоров;

- возможность получения небольшой ссуды через интернет;

- возможность перечисления средств на карту или электронные кошельки;

- отсутствующие штрафные санкции и переплаты при досрочном погашении.

По закону получить кредит в Украине может любой человек, достигший совершеннолетнего возраста, но на практике дела обстоят несколько иначе. И если вдруг традиционные банки отказывают в выдаче ссуды, то можно обратиться в МФО и с высокой вероятностью успешно оформить заём, пусть и не особо большой.

Где получить личную ссуду

Лучшее место для получения личной ссуды зависит от того, где вы можете получить лучшую процентную ставку, а также от срока ссуды и необходимых функций. Вот три варианта получения личной ссуды:

Интернет-кредиторы: Эти кредиторы предлагают удобный способ поиска и сравнения личных кредитов в Интернете.

Кредитные союзы: Персональные ссуды от кредитных союзов могут иметь более низкие годовые процентные ставки и гибкие условия для их членов.

Банки: Некоторые национальные банки предлагают индивидуальные ссуды по конкурентоспособным ставкам и личную поддержку.

Личные ссуды от онлайн-кредиторов

Онлайн-кредиторы обычно предлагают самый быстрый способ получить личный ссуду, при этом некоторые ссуды утверждаются и финансируются в течение дня или двух. Большинство онлайн-кредиторов также позволяют вам предварительно пройти квалификацию и увидеть вашу ставку и срок, прежде чем вы подадите официальную заявку. Процесс предварительной квалификации включает мягкую проверку кредитоспособности и позволяет сравнивать ссуды от нескольких кредиторов, не влияя на ваш кредит.

Большинство онлайн-кредиторов также позволяют вам предварительно пройти квалификацию и увидеть вашу ставку и срок, прежде чем вы подадите официальную заявку. Процесс предварительной квалификации включает мягкую проверку кредитоспособности и позволяет сравнивать ссуды от нескольких кредиторов, не влияя на ваш кредит.

Некоторые онлайн-кредиторы нацелены на заемщиков с хорошей или отличной кредитной историей (с рейтингом FICO 690 и выше), предлагая большие суммы ссуд и низкие процентные ставки. Другие обслуживают заемщиков с справедливой или плохой кредитной историей (рейтинг FICO ниже 690). Ставки выше, но кредитор может учитывать другие факторы, помимо вашей оценки, такие как образование или занятость.

Плюсы

Предварительная квалификация перед предоставлением ссуды: большинство онлайн-кредиторов проводят мягкую проверку кредитоспособности, которая позволяет заемщикам видеть ставки и условия до принятия ссуды.

Удобный и быстрый процесс подачи заявки: Заемщики могут заполнить заявку на кредит онлайн и получить средства в течение нескольких дней после утверждения.

Нетрадиционные требования к кредитованию: Некоторые кредиторы могут учитывать факторы, помимо вашего кредитного рейтинга, увеличивая ваши шансы на одобрение кредита.

Con

Потенциально более высокие годовые процентные ставки: заемщики с плохой и справедливой кредитной историей могут получить высокую ставку от онлайн-кредитора.

Персональные ссуды от кредитных союзов

Кредитные союзы — хорошие места для заемщиков с удовлетворительной или плохой кредитной историей, чтобы получить личную ссуду, потому что у них могут быть более мягкие требования и более низкие процентные ставки. Чтобы подать заявку на ссуду, вы должны сначала стать участником, что обычно требует небольшой комиссии.

Кредитные союзы также являются хорошим вариантом, если вам нужен небольшой личный заем — менее 1000 долларов.

Плюсы

Более низкие процентные ставки: федеральные кредитные союзы ограничивают годовую процентную ставку на уровне 18%, поэтому заемщики с несовершенной кредитной историей могут получать более низкие ставки, чем в других местах.

Более мягкие квалификационные требования: многие кредитные союзы учитывают вашу историю участия в процессе подачи заявки на ссуду, что может повысить ваши шансы на одобрение.

Cons

Требуется членство: Вы должны соответствовать требованиям членства, чтобы подать заявку на ссуду кредитного союза.

Без предварительной квалификации: Кредитные союзы обычно не предлагают предварительную квалификацию, что ограничивает ваши возможности сравнивать ссуды без жесткой проверки кредитоспособности.

Персональные ссуды в банках

Вам, вероятно, понадобится хороший кредит, чтобы иметь право на получение ссуды для физических лиц в банке. Также полезно иметь счет в банке.

Существующие клиенты могут получить такие преимущества, как более низкие ставки, более высокие суммы ссуды и процесс подачи заявки на ссуду через Интернет. Новым клиентам может потребоваться посетить отделение банка, чтобы завершить процесс.

PNC и Wells Fargo являются примерами крупных банков, предлагающих личные ссуды заемщикам во всех 50 штатах.Однако не все банки предлагают ссуды физическим лицам.

Плюсы

Личная поддержка: если вам нужно поговорить с кем-то лично по поводу вашего кредита, вы можете посетить физическое отделение для получения более индивидуальной помощи.

Нижняя максимальная годовая процентная ставка: если вы можете претендовать на получение банковского кредита, вы можете получить одни из самых низких доступных ставок.

Cons

Может потребоваться посещение отделения: некоторые банки требуют, чтобы вы заполняли процесс подачи заявления лично.

Может потребоваться уже существующий клиент: Возможно, вам потребуется уже иметь счет в банке, чтобы подать заявку на получение личной ссуды.

Сводка плюсов и минусов кредиторов физических лиц

|

| |

| ||

|

|

Как выбрать кредитора

При покупке личного кредита обращайте внимание на годовую процентную ставку не только на процентную ставку и ежемесячный платеж.Годовая процентная ставка включает процентную ставку и любые дополнительные сборы. Это лучшее сравнение стоимости яблок и яблок для двух займов.

Также учитывайте срок кредита, который влияет на ваш ежемесячный платеж. Типичные сроки от двух до семи лет; более длительный срок кредита означает меньшие ежемесячные платежи, но более высокие общие проценты.

Наконец, сравните удобные для потребителя функции от разных кредиторов. Например, с некоторыми ссудами на консолидацию долга кредиторы будут отправлять деньги напрямую кредиторам, избавляя вас от этого шага. Другие кредиторы могут позволить вам выбрать дату платежа, пропустить платеж или предложить льготный период до взимания пени за просрочку платежа.

Другие кредиторы могут позволить вам выбрать дату платежа, пропустить платеж или предложить льготный период до взимания пени за просрочку платежа.

Где лучше всего получить личный заем?

Где вы получите личный заем, зависит от того, какой кредитор предлагает лучшую ставку и условия для вашего финансового положения. Лучше всего предварительно пройти квалификацию у нескольких кредиторов, чтобы сравнить ссуды и найти ежемесячные платежи, соответствующие вашему бюджету.

Где лучше всего получить небольшой личный заем?

Онлайн-кредиторы и кредитные союзы обычно предлагают меньшие суммы ссуд — от 1000 до 250 долларов соответственно.

Где проще всего получить личный заем?

Онлайн-кредиторы часто являются наиболее удобным местом для получения личной ссуды. Вы можете подать заявку онлайн и, возможно, получить одобрение и получить средства в течение 24-48 часов, в зависимости от кредитора.

Сколько личных займов вы можете иметь одновременно?

У некоторых кредиторов может быть несколько личных кредитов или несколько личных кредитов у разных кредиторов.

Как правило, у вас больше шансов быть заблокированным от получения нескольких ссуд от кредитора, чем по закону.Кредиторы могут ограничить количество ссуд — или общую сумму денег, — которые они вам дадут.

Обычно они не отклоняют заявки только из-за существующей ссуды, но они могут отклонить вашу заявку, если у вас слишком большая существующая задолженность.

Лучший личный заем поможет вам достичь вашей финансовой цели, не нанося ущерба вашему кредиту или создавая неуправляемый долг под высокие проценты.

Помня об этом, подумайте о других способах получить необходимые деньги, прежде чем обращаться за другой ссудой.

Получение нескольких ссуд от одного и того же кредитора

Некоторые кредиторы имеют максимальное количество ссуд, которое вы можете получить, максимальную сумму, которую вы можете ссудить, или и то, и другое.

В этой таблице показано количество личных займов, которые некоторые популярные кредиторы предоставят одному заемщику:

Некоторые кредиторы требуют, чтобы заемщик произвел определенное количество платежей перед подачей заявки на другой заем. LendingClub, например, требует, чтобы заемщики производили платежи в течение от трех до 12 месяцев, прежде чем получить вторую ссуду.SoFi требует три последовательных платежа в счет существующей ссуды перед повторной подачей заявки.

LendingClub, например, требует, чтобы заемщики производили платежи в течение от трех до 12 месяцев, прежде чем получить вторую ссуду.SoFi требует три последовательных платежа в счет существующей ссуды перед повторной подачей заявки.

Upstart требует, чтобы заемщики совершили шесть своевременных платежей перед подачей заявки. Заемщики-выскочки должны ждать 60 дней перед повторной подачей заявки, если они выплатят ссуду менее чем за шесть месяцев или если они недавно выплатили ссуду, и любой из последних шести платежей не был вовремя.

Получение личной ссуды от другого кредитора не является автоматическим дисквалификацией, говорят кредиторы. Если вы почти выплатили одну ссуду и у вас мало других существующих долгов, вам может быть разрешено оформление другой ссуды.

Право на получение другого личного кредита

Нет никаких федеральных правил, запрещающих кому-либо иметь несколько личных кредитов, говорит Кэролин Картер, заместитель директора Национального центра защиты прав потребителей. По ее словам, в некоторых штатах регулируется количество ссуд до зарплаты, которые можно получить одновременно.

По ее словам, в некоторых штатах регулируется количество ссуд до зарплаты, которые можно получить одновременно.

Более серьезным препятствием для получения другого личного кредита может быть право на его получение.

«Если ваш долг велик по сравнению с вашим доходом, препятствием для получения другого личного кредита может быть право на его получение.”

При рассмотрении заявки на ссуду большинство кредиторов рассматривают отношение вашего долга к доходу, или DTI, которое учитывает весь ваш долг как часть вашего дохода.

Каждый раз, когда вы берете ссуду, вы повышаете свой DTI. Кредиторы обычно ожидают, что это число составляет около 40% или меньше.

Кредитор может отклонить вашу заявку или утвердить ее, но по высокой годовой процентной ставке из-за вашей существующей задолженности.

Также стоит учесть, какой урон может нанести ваш кредитный рейтинг, когда вы подадите заявку на другую ссуду.Заявки на получение ссуды часто вызывают резкое увеличение кредита, которое может временно снизить ваш счет на несколько пунктов.

Если вы подаете заявку на несколько ссуд в быстрой последовательности, эффект на ваш кредит может умножиться, и вы можете увидеть большую вмятину в своем счете. (Твердый запрос происходит независимо от того, одобрено ли ваше заявление.)

Альтернативы личным ссудам

Личные ссуды могут быть долгосрочными финансовыми обязательствами и лучше всего подходят для крупных запланированных расходов.

Например, ссуда на консолидацию долга и ссуда на ремонт дома могут быть финансово выгодными, но их получение примерно в одно и то же время может привести к еще большему увеличению долгов.

Если вы не хотите брать еще один личный заем, вот несколько альтернатив:

Экономия: если расходы могут быть отложены — особенно если это дискреционные расходы — сначала подумайте о том, чтобы сэкономить на них. А пока попробуйте найти другие способы заработать деньги, чтобы выплатить первоначальную ссуду.

Кредитная карта с нулевой процентной ставкой: Если у вас хороший кредитный рейтинг (обычно 690 или выше), вы можете претендовать на кредитную карту с нулевой процентной ставкой, которая может позволить вам финансировать большие расходы без процентов в течение вводного периода год или дольше.

Обязательно узнайте годовую процентную ставку после окончания вводного периода, на случай, если вы в конечном итоге произведете платежи после этого периода.

План оплаты: многие врачи, стоматологи и ветеринары позволяют пациентам разработать план оплаты. Некоторые поставщики медицинских услуг также предоставляют медицинские кредитные карты, чтобы помочь пациентам с дорогостоящими процедурами.

Обеспеченный или совместно подписанный заем: если вы определили, что личный заем является лучшим вариантом, у вас может быть больше шансов получить право на него, если вы можете предоставить залог для обеспеченного кредита или попросить друга или члена семьи совместно подписать кредит для вас.(Это серьезный вопрос; одна из сторон, подписавших ссуду, находится на крючке для получения кредита, и совместное подписание может уменьшить сумму, которую она может самостоятельно занять.)

Как получить ссуду без кредита

апрель 6, 2021 | 9 мин чтения

Что нужно знать, если у вас нет кредитной истории и вы собираетесь подать заявку на получение личного кредита

6 апреля 2021 | 9 минут чтения

Ищу финансирование покупка, которая не попадает точно в категорию ссуд, как ипотека или автокредит? Некоторые личные ссуды могут использоваться для финансирования всех видов деятельности, поскольку они предоставляют заемщику свободу.

По данным Бюро финансовой защиты потребителей (CFPB), без кредитной истории получение ссуды может стать проблемой. Однако это не значит, что вариантов нет. Продолжайте читать, чтобы узнать больше о том, как получить личный заем, даже если у вас еще нет кредита.

Как работают личные ссуды?

Персональные ссуды предлагаются всеми типами кредиторов, включая традиционные банки, онлайн-банки и сайты однорангового кредитования. Многие рекламируют личные ссуды как относительно небольшие необеспеченные ссуды, которые позволяют заемщикам тратить деньги по своему усмотрению.Это означает, что решения о кредитовании основываются на кредитоспособности и не подкреплены залогом, например, автомобилем или домом.

Но у кредиторов могут быть свои определения. А некоторые кредиторы могут предлагать займы под залог. А некоторые ссуды, такие как ссуды до зарплаты или титульные ссуды, могут иметь дополнительные риски или быть более дорогими. Поэтому убедитесь, что вы полностью понимаете условия любого кредитного соглашения, прежде чем брать на себя обязательства.

Что значит не иметь кредита?

Вы можете думать о кредитной истории как о послужном списке того, как кто-то управляет долгом.Согласно CFPB, он покрывает прошлые долги и текущее состояние. Как сказано в сообщении агентства, информация накапливается в кредитных отчетах. Затем эти отчеты можно использовать для расчета кредитных рейтингов и оценки вероятности того, что человек выплатит ссуду в будущем.

Но если у кого-то мало или совсем нет кредитной истории, это затрудняет выполнение чего-либо из этого, что может сделать доступ к кредиту проблемой. Это чаще, чем вы думаете. Согласно последнему исследованию CFPB, почти 20% взрослого населения США страдают от отсутствия кредитной истории.CFPB называет их «кредитными невидимыми» или «не подлежащими покрытию».

Полезно знать, что отсутствие кредита — это не то же самое, что иметь плохой кредит. И люди могут быть невидимыми или не подлежащими страхованию по ряду причин. Вы также можете увидеть, что это называется тонким или недостаточным кредитным файлом. И это могло произойти по ряду причин. Вот несколько:

И это могло произойти по ряду причин. Вот несколько:

- Раньше они никогда не обращались за ссудой или кредитной картой. Например, молодой человек, который впервые бастует самостоятельно, или кто-то, только что переехавший из другой страны.

- На их кредитных счетах в последнее время нет активности. CFPB называет этот файл устаревшим. Если в течение шести месяцев с момента расчета кредитного рейтинга не было зарегистрировано никаких действий, это может повлиять на оценку.

- Их кредитные счета закрыты. Это еще один пример устаревшего файла. Вы могли видеть, что это происходит на счету женатого человека. Вступление в брак не объединяет автоматически кредитную историю пары. Поэтому, если кто-то, у кого раньше были свои собственные счета, закроет их после того, как связал себя узами брака, это может повлиять на их кредит.

- Кредит есть, но счет открыли совсем недавно. На выбор времени влияет множество факторов, но CFPB объясняет, что для оценки нового кредитного счета может потребоваться шесть месяцев, а иногда и больше.

- Их кредитная история не сообщается. Есть несколько кредитных бюро, которые составляют кредитные отчеты. И есть несколько кредитных рейтингов и скоринговых моделей. Если информация о кредитной активности не передается во все бюро, то лицо может не подлежать страхованию, в зависимости от того, какой отчет и скоринговая модель используются.

Когда дело доходит до заимствования, может быть трудно иметь небольшую кредитную историю или ее отсутствие. Но то, что кредит становится невидимым, не означает автоматически, что личный заем недоступен.

Можно ли получить ссуду без кредита?

Поскольку личные ссуды могут быть основаны на кредитоспособности, отсутствие кредита может затруднить получение одобрения. А доступные ссуды могут иметь более высокие процентные ставки, что может увеличить затраты по займам.

Если вы не можете получить личный заем самостоятельно или считаете, что ставки слишком высоки, вы можете посмотреть, сможете ли вы найти соавтора. Согласно CFPB, наличие со-подписывающей стороны дает кредиторам дополнительные гарантии. Это потому, что со-подписант соглашается выплатить ссуду, если вы не можете этого сделать.

Согласно CFPB, наличие со-подписывающей стороны дает кредиторам дополнительные гарантии. Это потому, что со-подписант соглашается выплатить ссуду, если вы не можете этого сделать.

Но важно иметь взаимное доверие с вашим соавтором. Любые негативные действия могут повлиять на оба ваших кредитных отчета.

Это требует времени и ответственного поведения, но еще один способ сделать себя более привлекательным для получения личной ссуды — это увеличить свой кредит до подачи заявления.

Альтернативы и методы кредитования

Если личного кредита сейчас нет в карточке, могут быть альтернативы.А некоторые из них могут даже помочь вам получить кредит, если вы будете делать такие вещи, как своевременные платежи каждый месяц. К сожалению, вы не можете получить кредит в одночасье. Но с терпением и ответственными привычками следующие методы могут сдвинуть дело с мертвой точки.

- Защищенные кредитные карты: Защищенная карта получила свое название от залогового депозита, необходимого после того, как вы получите одобрение.

Залог аналогичен тому, что вы платите домовладельцу перед сдачей квартиры в аренду. Если у вас есть карта, такая как карта Capital One Platinum Secured, вы можете использовать ее для покупок так же, как и с традиционной картой.Суммы депозита и кредитные лимиты зависят от защищенной карты и эмитента. То же самое и с условиями, определяющими, когда депозит может быть возвращен.

Залог аналогичен тому, что вы платите домовладельцу перед сдачей квартиры в аренду. Если у вас есть карта, такая как карта Capital One Platinum Secured, вы можете использовать ее для покупок так же, как и с традиционной картой.Суммы депозита и кредитные лимиты зависят от защищенной карты и эмитента. То же самое и с условиями, определяющими, когда депозит может быть возвращен. - Студенческие кредитные карты: Начните накапливать кредиты, будучи студентом, и вы сможете заложить основу для будущих целей, таких как покупка дома. Многие студенческие кредитные карты были созданы для молодых людей, которые плохо знакомы с кредитами. Они часто работают почти так же, как традиционные кредитные карты. А некоторые, например, студенческая карта Journey от Capital One, даже предлагают вознаграждение за возврат денег.

- Авторизованный пользователь: Вы можете стать авторизованным пользователем, если близкий человек или кто-то другой, кто вам доверяет, предоставит вам доступ к своей учетной записи кредитной карты.

Вы можете получить свою собственную карту, но первоначальный держатель карты в конечном итоге несет ответственность за ежемесячные платежи. Если учетная запись используется ответственно и о таких действиях сообщается кредитным бюро, то наличие авторизованного пользователя может помочь вам получить кредит. Но имейте в виду: негативные действия могут повредить вашей репутации.

Вы можете получить свою собственную карту, но первоначальный держатель карты в конечном итоге несет ответственность за ежемесячные платежи. Если учетная запись используется ответственно и о таких действиях сообщается кредитным бюро, то наличие авторизованного пользователя может помочь вам получить кредит. Но имейте в виду: негативные действия могут повредить вашей репутации. - Ссуды для создания кредита: Ссуды для создания кредита не похожи на личную ссуду, потому что она не дает вам такой же быстрый доступ к наличным деньгам.Но CFPB утверждает, что это один из способов увеличения кредита. Кредит работает в обратном порядке, как вы могли ожидать. Деньги, обычно сумма от 300 до 1000 долларов, переводятся на безопасный счет. Затем заемщик выплачивает сумму в рассрочку в течение определенного периода времени, обычно от шести месяцев до двух лет. По мере совершения платежей они передаются в кредитные бюро. И как только сумма будет достигнута, заемщик получает доступ к счету.

Если вы найдете метод, который вам подходит, помните, что главное — нести ответственность за свои финансы.Убедитесь, что вы ответственно используете кредит и не опаздываете по всем своим счетам. В некоторых случаях оплата аренды или других счетов может даже помочь вам получить кредит.

Как контролировать свой кредит

Без кредитной истории ваши личные возможности получения кредита могут быть ограничены. А ссуды, которые вам предлагают, могут иметь более высокие процентные ставки. Но если вы можете найти время, чтобы создать хороший кредит, прежде чем подавать заявку на ссуду, это может быть полезно.

Чтобы узнать, где вы находитесь, вы можете получить копии своих кредитных отчетов из трех основных кредитных бюро на AnnualCreditReport.com.

Вы также можете контролировать свой кредит с помощью такого инструмента, как CreditWise от Capital One. Это позволяет вам еженедельно получать доступ к вашему кредитному отчету TransUnion®. И вы можете просматривать свой кредитный рейтинг VantageScore® 3.0 так часто, как захотите. Кроме того, встроенный симулятор CreditWise может помочь вам увидеть возможные последствия получения личной ссуды.

И вы можете просматривать свой кредитный рейтинг VantageScore® 3.0 так часто, как захотите. Кроме того, встроенный симулятор CreditWise может помочь вам увидеть возможные последствия получения личной ссуды.

Самое приятное, что это бесплатно для всех, и использование его не повредит вашей репутации.

Узнайте больше о реакции Capital One на COVID-19 и доступных для клиентов ресурсах.За информацией о COVID-19 обращайтесь в Центры по контролю и профилактике заболеваний.

Государственные и частные меры по оказанию помощи различаются в зависимости от местоположения и, возможно, изменились с момента публикации этой статьи. За самой последней информацией обращайтесь к финансовому консультанту или в соответствующие государственные учреждения и частные кредиторы.

Надеемся, вы нашли это полезным. Наш контент не предназначен для предоставления юридических, инвестиционных или финансовых советов или для указания того, что конкретный продукт или услуга Capital One доступны или подходят вам. Чтобы получить конкретный совет о ваших уникальных обстоятельствах, подумайте о том, чтобы поговорить с квалифицированным специалистом.

Чтобы получить конкретный совет о ваших уникальных обстоятельствах, подумайте о том, чтобы поговорить с квалифицированным специалистом.

Ваша оценка CreditWise рассчитывается с использованием модели TransUnion® VantageScore® 3.0, которая является одной из многих моделей кредитного скоринга. Возможно, это не та модель, которую использует ваш кредитор, но это точный показатель вашего кредитного здоровья. Доступность инструмента CreditWise зависит от нашей способности получить вашу кредитную историю в TransUnion. Некоторый мониторинг и предупреждения могут быть недоступны для вас, если информация, которую вы вводите при регистрации, не соответствует информации в вашем кредитном файле (или у вас нет файла) в одном или нескольких агентствах по информированию потребителей.

Симулятор CreditWise дает оценку изменения вашей оценки и не гарантирует, как ваша оценка может измениться.

Узнайте, есть ли у вас предварительное одобрение

Проверьте предложения предварительного одобрения, прежде чем подавать заявку на получение кредитной карты — без риска для вашего кредитного рейтинга.

| 24 ноября 2020 г. | 6 минут на чтение

статьи | 16 января 2020 г. | Читать 8 мин.

статьи | 21 января 2021 г. | Читать 8 мин.

Сколько личных займов вы можете взять? — Советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Сравните ставки по личным займам от ведущих кредиторов

Сравните ставки по личным кредитам за 2 минуты с Credible.com

Взять личную ссуду можно в угадывание. Вы можете иметь представление о том, сколько денег вам нужно, но это может измениться вскоре после подписания на пунктирной линии. Если вам нужно больше денег для завершения ремонта дома или для покрытия дополнительных медицинских расходов, вам может быть интересно, является ли получение дополнительной личной ссуды жизнеспособным решением.

Хотя обычно нет ограничений на количество индивидуальных займов, которые вы можете открыть в целом, кредиторы обычно устанавливают свои собственные ограничения. Мы расскажем вам об этом, а также о тонкостях получения нескольких личных займов ниже.

Сколько личных ссуд вы можете получить от одного кредитора одновременно?

Количество личных займов, которые вы можете получить у одного кредитора, зависит от конкретных ограничений компании. Некоторые позволяют клиентам иметь несколько займов, в то время как другие ограничивают вас одним.Это также может зависеть от вашего кредитного рейтинга, истории занятости, дохода и других ссуд.

Риски открытия множественных займов физическим лицам

- Трудно управлять: Опасность получения нескольких личных займов состоит в том, что вам может быть трудно справиться с выплатами. Если вы пропустите платеж или заплатите поздно, вы можете серьезно повредить свой кредитный рейтинг.

- Может увеличить ваш DTI: Наличие нескольких ссуд может также увеличить отношение долга к доходу (DTI), что может затруднить получение ипотечной или другой ссуды.

Это может привести к получению более высокой процентной ставки по ипотеке по сравнению с тем, если бы у вас была только одна ссуда. Типичный максимальный разрешенный DTI составляет 43%, включая ваш будущий платеж по ипотеке. Наличие нескольких личных займов может подтолкнуть вас к краю и дисквалифицировать.

Это может привести к получению более высокой процентной ставки по ипотеке по сравнению с тем, если бы у вас была только одна ссуда. Типичный максимальный разрешенный DTI составляет 43%, включая ваш будущий платеж по ипотеке. Наличие нескольких личных займов может подтолкнуть вас к краю и дисквалифицировать. - Требуется несколько сложных запросов: Когда вы подаете заявку на получение личной ссуды, ваш кредитор проводит жесткую проверку кредитоспособности, которая может повредить вашему кредитному рейтингу от одного до пяти пунктов в течение года. Это означает, что подача заявки на получение нескольких займов в течение короткого периода времени может значительно повредить вашему кредитному рейтингу.

Когда лучше открыть несколько личных займов?

Получение второй личной ссуды может быть хорошей идеей, если вам нужны деньги, вы имеете право на низкую процентную ставку и можете позволить себе погасить несколько долговых обязательств. Если вы не можете позволить себе выполнять ежемесячные платежные обязательства по нескольким займам, лучше всего найти альтернативный вариант, например семейный заем.

Как управлять множественными личными ссудами

Если у вас есть несколько личных займов, главное — никогда не пропускать платеж.Несвоевременная оплата повлечет за собой дополнительные сборы и повредит ваш кредитный рейтинг.

Чтобы избежать этого, вы можете настроить автоматические платежи напрямую через кредитора. Но убедитесь, что на вашем текущем счете всегда достаточно денег для покрытия каждого платежа. Если ваш банковский счет отклоняет платеж, вы также можете задолжать банку комиссию за просрочку платежа. Вы также можете использовать функцию оплаты счетов вашего банка для отправки платежей, но использование системы кредитора является предпочтительным.

Установите напоминание календаря, чтобы убедиться, что платежи прошли.И если вы когда-нибудь смените банк, не забудьте изменить информацию об автоматическом платеже.

Альтернативы индивидуальным займам

Персональные ссуды — не единственный способ получить наличные, когда они вам понадобятся. Вот еще несколько распространенных вариантов:

Вот еще несколько распространенных вариантов:

Выплата наличными по кредитной карте

Если вам нужны наличные, вы можете снять деньги с кредитной карты в банкомате. Компании, выпускающие карты, взимают более высокую процентную ставку по авансам наличными; Годовая процентная ставка денежных авансов (APR) может достигать 36%.Провайдеры также взимают комиссию за аванс наличными в размере от 3% до 5% от суммы транзакции.