- Зарплата и зарплатные налоги 2020-2021. Готовимся к изменениям в г. | All-events

- Зарплата в Чехии: налоги, социальные отчисления и другие обязательства

- Калькулятор налогов в Германии на русском языке.

- Официальный сайт Администрации Ленинск-Кузнецкого

- Брутто и Нетто Зарплата в Германии в 2021 — Сколько Платят на Руки

- Налоги с зарплаты в Германии 2021, 2020 годы, брутто-нетто зарплата

- § Налоги в зарплате в Германии: калькулятор brutto / netto

- § Примеры расчета зарплаты в Германии: калькулятор brutto / netto

- § Выплаты к зарплате в Германии; выплаты, не облагаемые налогами и сборами

- § Ставки налога на доходы физических лиц в Германии

- § Налоговые классы налога на доходы физических лиц в Германии

- § Полезные ссылки

- Зарплаты больше, налоги ниже: почему и куда эмигрируют немцы | Анализ событий в политической жизни и обществе Германии | DW

- Бесплатный калькулятор зарплаты: почасовая оплата и зарплата

- Как работают ставки федерального подоходного налога?

- Тема №401 Заработная плата и оклады

- Какие уровни подоходного налога на 2021 год по сравнению с 2020 годом?

- Что такое подоходный налог штата и федеральный подоходный налог

- Информация о подоходном налоге с физических лиц | Налоговое управление штата Аризона

- База взносов и пособий

Зарплата и зарплатные налоги 2020-2021. Готовимся к изменениям в г. | All-events

ВЕДУЩИЙ

И.В. ГЕЙЦ – к.э.н, главный редактор журнала «Заработная плата. Расчеты, учет, налоги», автор более 40 книг и практических пособий, в т.ч. «Оплата труда, льготы и гарантии в разъяснениях официальных органов», «Страховые взносы. Новый порядок исчисления и уплаты», «Компенсационные выплаты за труд» и многих других. Знает все мельчайшие нюансы своей темы, с удовольствием делится знаниями и дает подробные ответы и рекомендации участникам.

Подарки для всех очных участников первого осеннего семинара 2020 года!

КЛЮЧЕВЫЕ ТЕМЫ:

ЗАРАБОТНАЯ ПЛАТА — последние изменения

- Изменения в правилах оплаты труда в 2020 году. Нерабочие оплачиваемые дни. Особенности оплаты отпусков, командировок и прочих периодов. Сроки оплаты труда. Как период нерабочих оплачиваемых дней учитывается при расчете среднего заработка.

- Новые правила выплаты выходных пособий, среднего заработка на период трудоустройства (Федеральные законы от 13.07.2020 г. № 203-ФЗ, 210-ФЗ).

- Варианты продолжения трудовых отношений в условиях экономического кризиса. Временные правила регулирования трудовых отношений до конца 2020 года. Дистанционная занятость сотрудников как одна из основных форм занятости в ближайший период времени с учетом рекомендаций Роструда. Неполное рабочее время, гибкий график работы, временный перевод на другую работу как альтернативные варианты занятости. Простой на производстве, отпуск без сохранения заработной платы – возможности задействования.

- Особенности формирования и представления отчетности в условиях противоэпидемических мероприятий.

Уточненные правила представления формы СЗВ-ТД как элемент контроля органов занятости за трудоустройством и увольнением граждан. Формирование отчетности в службу занятости в онлайн-режиме.

Уточненные правила представления формы СЗВ-ТД как элемент контроля органов занятости за трудоустройством и увольнением граждан. Формирование отчетности в службу занятости в онлайн-режиме. - Новые правила оформления платежных документов на выплату заработной платы. Изменение с 01.06.2020 при перечислении выплат в пользу работников и иных физических лиц. Кодировка выплат для заполнения платежных документов («1», «2» или «3»). Правила оформления платежных поручений и реестров при перечислении заработной платы, включая отражение удержанной суммы по исполнительным документам.

- Вопросы районного регулирования оплаты труда. Временные правила оплаты проезда в отпуск. Вопросы налогообложения расходов на оплату проезда в отпуск. Применение МРОТ.

ПОСОБИЯ ПО СОЦИАЛЬНОМУ СТРАХОВАНИЮ

- Новое в расчете пособий. Новые правила оплаты пособий с апреля 2020 г. Новый минимальный размер пособия по уходу за ребенком. Уточнение правил применения государственной гарантии в 24 МРОТ с июня 2020 г.

- Дополнительные правила, которые необходимо учесть работодателя. Требования законодательства о перечислении пособий по материнству на зарплатные карты системы «МИР», влекущие за собой новые правила оформления платежных документов. Выплаты на первого (второго) ребенка – изменения правил исчисления совокупного дохода (оформления справок).

НАЛОГИ

- Льготы по страховым взносам – кого касаются и как применяются. Ставки взносов в 15 и 0 процентов. Отсрочки по уплате.

- НДФЛ. Изменения 2020 года и планируемые в 2021 году. Уплата налога за счет средств налоговых агентов. Зачет и возврат налога. Изменения правил предоставления социальных налоговых вычетов.

- Новый режим налогообложения физических лиц («самозанятые»). Порядок расчетов, документального оформления отношений.

Риски переквалификации отношений.

Риски переквалификации отношений.

«ЗАРПЛАТНАЯ ОТЧЕТНОСТЬ

Зарплата в Чехии: налоги, социальные отчисления и другие обязательства

Зарплата бывает разная. Например, минимальная, средняя, грубая, супергрубая, чистая. Давайте для начала разбираться в самом элементарном: размер минимальной зарплаты в Чехии и налоги с фонда оплаты труда.

Первое, на что надо обратить внимание, это на размер минимальной заработной платы. Она вменяется государством в виде ежемесячной или почасовой ставки.

С 1 января 2021 года размер минимальной зарплаты в Чехии поднялся почти на 10% в сравнении с прошлым годом и составляет теперь

Таблица 1. Минимальная заработная плата в Чехии

| 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007-12 | ||

|

Минимальная зарплата, чешских крон |

мес. |

4000 | 5000 | 5700 | 6200 | 6700 | 7185 | 7570/7955 | 8000 |

| час | 22,30 | 30,00 | 33,90 | 36,90 | 39,60 | 42,50 | 44,70/48,10 | 48,10 |

| 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | |

| мес. | 8000/8500 | 8500 | 9200 | 9900 | 11000 | 12200 | 13350 | 14600 | 15200 |

| час | 48,10/50,60 | 50,60 | 55,00 | 58,70 | 66,00 | 73,20 | 79,80 | 87,30 | 90,50 |

Налоги на фонд оплаты труда сильно разнятся в зависимости от льгот. Например, есть льготы у работающих студентов, на детей, на одинокую супругу. По-другому рассчитывается налог для работающего пенсионера или инвалида.

Например, есть льготы у работающих студентов, на детей, на одинокую супругу. По-другому рассчитывается налог для работающего пенсионера или инвалида.

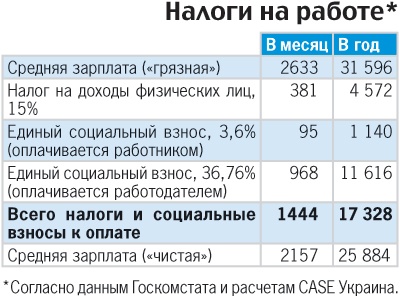

Для иностранцев, которые планируют свой бизнес в Чехии от имени юридического лица, нанимать работников и выплачивать им зарплату, будет полезно знать, что фонд заработной платы в Чехии облагается по следующим ставкам:

- На социальное страхование 31,3% (24,8% отчисляет работодатель, 6,5% — работник)

- На медицинское страхование 13,5% (9% отчисляет работодатель, 4,5% — работник*)

- Подоходный налог 15%

*Тут необходимо сделать важное уточнение. Во-первых, работник в Чехии может получать и меньше минимальной заработной платы. Например, при неполной рабочей неделе. Работодатель в любом случае заплатит по ставке 9% от валовой зарплаты работника. Но совместный взнос работника и работодателя не должен быть меньше вмененного, который как раз рассчитывается от размера минимальной ежемесячной зарплаты.

Во-вторых, начисление взносов всегда производится от какой-то базы. Это означает, что точной цифры затрат на фонд оплаты труда, причитающиеся бюджету или страховым фондам, нельзя получить простым умножением зарплаты на приведенные ставки в процентах. В Чехии существует такое понятие, как супергрубая (суперваловая) зарплата, которая служит налоговой базой для расчета подоходного налога

Таблица. Расчет ежемесячных отчислений налогов и сборов с зарплаты в 2021-м году

| Крон в месяц | ||

| валовая зарплата | 15200 | 20000 |

| медстрахование, работник | 684 | 900 |

| медстрахование, работодатель | 1368 | 1800 |

| соцстрахование, работник | 988 | 1300 |

| соцстрахование, работодатель | 3770 | 4960 |

| суперваловая зарплата | — | — |

| подоходный налог до скидок | 2300 | 3000 |

| скидка по подоходному налогу | 2320 | 2320 |

| залоговый платеж | 0 | 680 |

| чистая зарплата | 13528 | 17120 |

| общие расходы работодателя | 18666 | 23880 |

| общие расходы работника | 1672 | 2880 |

Эта же минимальная ставка действует для граждан или владельцев ПМЖ в Чехии, которые по тем или иным причинам обязаны платить медстраховку самостоятельно. Это означает, что после получения ПМЖ или гражданства иностранец все равно обязан оплачивать взносы на Общественное медицинское страхование в минимальном размере 2052 крон в месяц даже в том случае, если он не работает. Исключение только при наличии льгот.

Это означает, что после получения ПМЖ или гражданства иностранец все равно обязан оплачивать взносы на Общественное медицинское страхование в минимальном размере 2052 крон в месяц даже в том случае, если он не работает. Исключение только при наличии льгот.

Далее можно рассуждать о средней зарплате. Этот показатель важен для иностранцев, которые хотят получить синюю карту в Чехии. Это вид рабочей карты для высококвалифицированных специалистов востребованных специальностей. Одним из условий для выдачи такого вида разрешений на трудоустройство является размер средней зарплаты до налогообложения. Он должен составлять не менее полуторного размера, определяемого Чешских статистическим управлением. В то время, как для обычной рабочей карты достаточно получить контракт хотя бы на 15200 крон в месяц.

График №1: Средняя зарплата в Чехии за 2005-2019 г.

Это данные Чешского Статистического Управления (ЧСУ). Аналогичные подсчеты ведут практически все государства. Какая же польза от этих данных, на сбор которых затрачено наверняка много средств?

Аналогичные подсчеты ведут практически все государства. Какая же польза от этих данных, на сбор которых затрачено наверняка много средств?

Если руководство предприятия получает больше, чем остальной коллектив, то усредненные цифры не имеют особого представления о заработках рабочих и мелких служащих, то есть основной массы трудоспособного населения. Эти цифры несут мало полезной информации как трудовому мигранту, так и иностранному инвестору, который планирует свой бизнес в Чехии. Немногим более конкретную информацию можно получить по отраслевым данным, например, по зарплатам у медиков в Чехии.

График 2. Средняя зарплата в Чехии по отраслям в 2019 г.

Возникает вопрос: а с какой суммы заработной платы действует обязанность оплачивать страховые взносы в пенсионную систему ЧР? В этом случае бухгалтеры используют показатель Минимальной налоговой базы (Minimální vyměřovací základ). Его размер пока составляет 2544 крон в месяц. Считается, что при социальных отчислениях с этой ежемесячной суммы дохода пенсионная система начисляет пенсию плательщику. Но действует этот показатель для предпринимателей. Для них же предусмотрен минимальный доход для начисления пенсии в 3000 крон в месяц. В этом нужно серьезно разбираться дальше.

Но действует этот показатель для предпринимателей. Для них же предусмотрен минимальный доход для начисления пенсии в 3000 крон в месяц. В этом нужно серьезно разбираться дальше.

Что я хотел сказать этой заметкой? Главная цель – это дать возможность рассчитать налоговую нагрузку на заработную плату в Чешской Республике на сегодняшний день. Это поможет в налоговом планировании, в подсчетах затрат на ведение бизнеса. А руководителям чешских фирм, например еднателям, это поможет точнее определиться с размерами вознаграждения для целей продления ВНЖ и получения ПМЖ, которые принимаются инспекторами миграционных отделов МВД в чистом виде, то есть за вычетом налогов.

Автор: Юрий Молостов

Калькулятор налогов в Германии на русском языке.

Aufgrund

der Übergangsregelung 2012/2013 kann für dieses Bruttogehalt unter

bestimmten Umständen die Minijob- bzw. Gleitzonenregel angewandt werden.

Teilarbeitsentgelt

Handelt es sich um Teilarbeitsentgelt?

(nur Gleitzone)

Andere Beschäftigungen

Entgelte aus anderen Beschäftigungen

(nur Gleitzone)

Errechnetes Gesamtarbeitsentgelt

5.448,00 €

Место осуществления трудовой деятельности

Выберите, пожалуйстаБаден-ВюртембергСвободное государство БаварияВосточный БерлинЗападный БерлинБранденбургСвободный ганзейский город БременСвободный ганзейский город ГамбургГессенМекленбург-Передняя ПомеранияНижняя СаксонияСеверный Рейн-ВестфалияРейнланд-ПфальцСаарСвободное государство СаксонияСаксония-АнхальтШлезвиг-ГольштейнСвободное государство Тюрингия

Заработная плата брутто (Ausgangswert)

Die Höhe des Arbeitsentgelts oder des errechneten Gesamtarbeitsentgelts liegt außerhalb der Gleitzone.

+ Пенсионное страхование

514,84 €

+ Страхование на случай безработицы

81,72 €

+ Медицинское страхование

397,70 €

+ Страхование на случай инвалидности

55,84 €

+ Pauschalsteuer

0,00 €

+ Insolvenzgeldumlage-Minijob

0,00 €

— Bitte AOK auswählen -AOK Baden-WürttembergAOK BayernAOK Bremen/BremerhavenAOK HessenAOK NiedersachsenAOK NordostAOK NORDWESTAOK PLUSAOK Rheinland/HamburgAOK Rheinland-Pfalz/SaarlandAOK Sachsen-Anhalt

— Umlagesatz U1 auswählen —

— Umlagesatz U2 auswählen -+ Umlagesatz U2

0,00 €

+ Insolvenzgeldumlage

0,00 €

Отчисления с работодателя

6. 498,10 €

498,10 €

Aufgrund der Übergangsregelung 2012/2013 kann für dieses Bruttogehalt unter bestimmten Umständen die Minijob- bzw. Gleitzonenregel angewandt werden.

Mindestbemessungsgrundlage RV

keine Mindestbemessungsgrundlage in der Rentenversicherung bei Minijob anwenden

Teilarbeitsentgelt

Handelt es sich um Teilarbeitsentgelt?

(nur Gleitzone)

Andere Beschäftigungen

Entgelte aus anderen Beschäftigungen

(nur Gleitzone)

Errechnetes Gesamtarbeitsentgelt

5.448,00 €

Место осуществления трудовой деятельности

Выберите, пожалуйстаБаден-ВюртембергСвободное государство БаварияВосточный БерлинЗападный БерлинБранденбургСвободный ганзейский город БременСвободный ганзейский город ГамбургГессенМекленбург-Передняя ПомеранияНижняя СаксонияСеверный Рейн-ВестфалияРейнланд-ПфальцСаарСвободное государство СаксонияСаксония-АнхальтШлезвиг-ГольштейнСвободное государство Тюрингия

Налоговый вычет на детей

00,511,522,533,544,555,56

Церковный налог

Церковный налог не взимаетсяБаден-ВюртембергСвободное государство БаварияБерлинБранденбургСвободный ганзейский город БременСвободный ганзейский город ГамбургГессенМекленбург-Передняя ПомеранияНижняя СаксонияСеверный Рейн-ВестфалияРейнланд-ПфальцСаарСвободное государство СаксонияСаксония-АнхальтШлезвиг-ГольштейнСвободное государство Тюрингия

Заработная плата брутто (Ausgangswert)

Steuerbrutto

5. 448,00 €

448,00 €

Die Höhe des Arbeitsentgelts oder des errechneten Gesamtarbeitsentgelts liegt außerhalb der Gleitzone.

— Подоходный налог

0,00 €

— Церковный налог

0,00 €

— Налог солидарности

0,00 €

— Общая сумма взимаемых налогов

0,00 €

— Пенсионное страхование

514,84 €

— Страхование на случай безработицы

81,72 €

— Медицинское страхование

446,74 €

— Страхование на случай инвалидности

69,46 €

— Социальные отчисления

1. 112,76 €

112,76 €

Gesetzliches Netto

4.335,24 €

Bei der Berechnung für Minijob und Gleitzone können keine weiteren Angaben erfasst werden.

Möchten Sie im Rahmen der Gleitzone Teilarbeitsentgelt oder eine Mehrfachbeschäftigung berücksichten, nutzen Sie bitte den Minijob/Gleiztonenrechner 2013.

Der Minijob/Gleitzonenrechner 2013 bietet Ihnen zudem eine Übersicht über die Arbeitnehmer-Ersparnis durch Anwendung der Gleitzone.

Beitragspflichtiges Arbeitsentgelt

0,00 €

Arbeitgeber Anteil

Arbeitnehmer Anteil

Abgaben gesamt

Arbeitnehmer Ersparnis

Пенсионное страхование

514,84 €

514,84 €

1. 029,68 €

029,68 €

0,00 €

Страхование на случай безработицы

81,72 €

81,72 €

163,44 €

0,00 €

Медицинское страхование

397,70 €

446,74 €

844,44 €

0,00 €

Страхование на случай инвалидности

55,84 €

69,46 €

125,30 €

0,00 €

Summe

1.050,10 €

1.112,76 €

2.162,86 €

0,00 €

Download Ihrer Berechnung

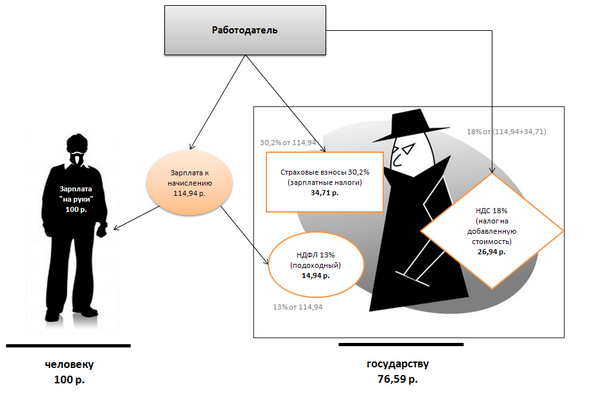

Уважаемые жители района! В Кузбассе продолжается борьба с выплатой «серой» заработной платы, которая приводит к социальной незащищенности граждан. |

Вниманию работников! В Ленинск-Кузнецком муниципальном округе функционирует межведомственная комиссия по снижению неформальной занятости и легализации неофициальной зарплаты трудящихся, целью работы которой является проведение консультационной работы с работодателями не заключающими трудовые договоры с работниками и выплачивающих заработную плату «в конвертах». В соответствии с действующим трудовым законодательством работодатель обязан оформить трудовой договор с работником в письменной форме не позднее трех рабочих дней со дня фактического допущения работника к работе. Работник, соглашаясь на выплату зарплаты «в конвертах», должен помнить, что не оформление в установленном законодательством порядке трудового договора является не только нарушением трудового законодательства, но в перспективе влечёт за собой проблемы для работника. Работая в условиях «серой схемы трудовых отношений» работник остаётся полностью незащищённым в своих взаимоотношениях с работодателем: он не в состоянии отстоять и защитить свои права и законные интересы в том случае, когда их нарушает или иным образом ущемляет работодатель. Доказать факт трудовых отношений в суде очень сложно, т.к. для этого требуются свидетельские показания, однако, далеко не всегда работники организации соглашаются дать показания на суде против собственного работодателя. Не оформляя в установленном законодательством порядке приём на работу работника, работодатель лишает его заслуженного пенсионного обеспечения. Период работы без оформления в установленном порядке трудовых отношений не будет включён в страховой стаж, что приведёт в будущем к низкому размеру пенсии. Работник не будет иметь права на выплату пособия по временной нетрудоспособности в случае несчастного случая на производстве и профессионального заболевания, пособия на случай безработицы, права на получение ежегодного оплачиваемого отпуска, социальных гарантий, предусмотренных коллективным договором и локальными нормативными актами, действующими у работодателя. Работник также лишается возможности получить банковский кредит, социальный налоговый вычет при приобретении квартиры, получении платного образования и платных медицинских услуг. Если с Вами не заключили трудовой договор, обращайтесь по телефонам «горячей линии» о нарушении норм трудового законодательства: 1. В государственную инспекцию труда в Кемеровской области-Кузбасса по телефону «горячей линии» —8(3842) 77-33-84. 2. В министерство труда и занятости населения Кемеровской области-Кузбасса по телефону «горячей линии» — 8(3842) 58-73-00. 3. Государственная инспекция труда в Кемеровской области-Кузбассе, Полысаевское отделение, ул. Космонавтов, 96, 8(38456) 2‒52‒02, 2-47-20 4. В администрацию Ленинск-Кузнецкого муниципального округа —8(38456) 7-08-83. 5. Министерство труда и занятости населения Кузбасса разработало и запустило новый сервис – чат-бот «Кадровик42». |

Что плохого в том, что Вам выплачивают зарплату «в конверте»? Если Вы получаете зарплату «в конверте» это означает, что работодатель: — скорее всего, не заключил с Вами трудовой договор и не произвел запись в трудовой книжке о приеме вас на работу; — не производит отчисления из вашей зарплаты в пенсионный фонд на ваш индивидуальный лицевой счет; — не производит отчисления из вашей зарплаты в медицинский страховой фонд; — не производит отчисления из вашей зарплаты в фонд социального страхования; а это значит, что: 1. Вам не идет трудовой стаж. 2. У вас нет гарантированного размера заработной платы (в том числе размер тарифной ставки или должностного оклада работника, доплаты, надбавки и поощрительные выплаты). 3. У вас нет никаких социальных гарантий, предусмотренных для работника: — права на отпуск, в том числе дополнительный и без сохранения зарплаты, отпуск по беременности и родам; — права на оплату больничного листа; — права на досрочный выход на пенсию, если Вы работаете во вредных условиях труда; — права на сокращенный рабочий день, неделю, если Вы работаете во вредных условиях труда; — права не работать в выходной и праздничный день; — права не привлекаться к сверхурочным работам без вашего желания; — права на охрану труда; — права на социальное страхование от несчастных случаев на производстве и профессиональных заболеваний; — права на гарантии по коллективному договору; 4. Вас могут уволить в любой момент, без пособий. 5. Вы не будете получать пенсию по старости. |

Обращение в вышестоящую по отношению к Вашему работодателю организацию. Возможно, Вам удастся решить проблему более-менее мирным путем, если сообщить о ней начальнику вашего начальника, не доводя дело до государственных структур. 1_образец обращения.doc (25 Кб) |

| Обращение в Комиссию по трудовым спорам. Если обращение в вышестоящую структуру не помогло – воздействуйте через Комиссию по трудовым спорам (далее – КТС) Вашего предприятия. В соответствии со ст. 284, 385 Трудового Кодекса РФ комиссия по трудовым спорам является органом по рассмотрению индивидуальных трудовых споров, созданным на предприятии. Трудовые споры рассматривается КТС, если работник самостоятельно или с участием своего представителя не урегулировал разногласия при непосредственных переговорах с работодателем. ВНИМАНИЕ! В КТС Вы можете обратиться, если вы работаете у работодателя — юридического лица. Если Ваш работодатель – физическое лицо, то спор между вами необходимо решать только в судебном порядке, это категорическое условие содержит ст. 2_образец обращения.doc (25 Кб) |

| Обращение в Государственную инспекцию труда в Кемеровской области-Кузбассе. Инспекция является территориальным органом Федеральной службы по труду и занятости, осуществляющим функции по государственному надзору и контролю за соблюдением трудового законодательства и иных нормативных правовых актов, содержащих нормы трудового права. Инспекция является государственным органом, находящимся в подчинении Федеральной службы по труду и занятости. Деятельность Государственной инспекции труда в Кемеровской области регулируется Постановлением Правительства РФ от 30 июня 2004 г . № 324 «Об утверждении Положения о федеральной службе по труду и занятости». 3 образец обращения.doc (28 Кб) |

| Обращение в прокуратуру. До настоящего времени прокуратура играет существенную роль в защите прав и интересов граждан, в том числе в сфере соблюдения социально-трудовых прав граждан. В частности, в ст. 1 закона установлено, что «в целях обеспечения верховенства закона, единства и укрепления законности, защиты прав и свобод человека и гражданина, а также охраняемых законом интересов общества и государства прокуратура Российской Федерации осуществляет надзор за соблюдением прав и свобод человека и гражданина ….. органами управления и руководителями коммерческих и некоммерческих организаций». Статьей 21 указанного закона предусмотрено, что «Предметом надзора являются: соблюдение Конституции Российской Федерации и исполнение законов, действующих на территории Российской Федерации… органами управления и руководителями коммерческих и некоммерческих организаций». В полномочия прокурора, согласно ст. 22 закона входит в случае установления факта нарушения закона органами и должностными лицами возбуждать производство об административном правонарушении, требовать привлечения лиц, нарушивших закон, к иной установленной законом ответственности. Опираясь на указанные нормы закона, направьте обращение в прокуратуру, по месту нахождения Вашей организации и в прокуратуру Кемеровской области (адрес: 650992, Кемеровская область, г. Кемерово, ул. Красная, 24; http://www.kemprok.ru). 4_образец обращения.doc (26 Кб) |

| Обращение в мировой суд. Для грамотного обращения в судебные инстанции Вам необходимо выяснить, какому судье Вы направите свой иск. Согласно ст. 28 Гражданского процессуального кодекса РФ «иск к организации предъявляется в суд по месту нахождения организации». Таким образом, Вам необходимо выяснить, какому мировому судье будет подсудно Ваше дело. Для этого Вам необходимо знать юридический адрес вашего работодателя. Мировые судьи рассматривают дела согласно распределению адресов по судебному участку. Проще всего выяснить, какой у вас судебный участок, в районном суде. Свой иск Вы можете отдать на приеме мирового судьи, а можете направить по почте заказным письмом с уведомлением. Не забудьте все копии направленных документов сохранять у себя. 5_образец обращения.doc (26 Кб) |

| Зарплаты бывают разные — черные, белые, серые… |

| Ни для кого не секрет, что сегодня так называемые «серые» схемы выплаты заработной платы работникам — практика распространённая. В результате, в соответствии с трудовым договором, штатным расписанием, ведомостями по выплате заработной платы и другими документами работник получает одну сумму, а на практике ему выплачивают другую, большую сумму. Уважаемые жители района, информацию о фактах выплаты заработной платы в «конвертах» вы можете сообщить: С уважением, |

| |

Брутто и Нетто Зарплата в Германии в 2021 — Сколько Платят на Руки

Чистая зарплата в Германии — как она рассчитывается. Что вычитается из немецкой брутто зарплаты, и что остаётся на руки. Все вычеты из немецкой зарплаты.

В переговорах с немецкими работодателями мигранты очень неуверенно себя чувствуют в той части, что касается зарплаты. Часто читатели задают вопросы типа “а вот у меня такая зарплата брутто в контракте с немецкой фирмой, хватит ли мне на жизнь?”. Получается, человек что-то подписал, но сколько он будет получать в итоге на счёт — понятия не имеет.

Цель статьи — дать представление, какие налоги и вычеты существуют в Германии, чтобы потенциальный работник составил представление о размере нетто зарплаты.

От чего зависит нетто зарплата в Германии

Факторов, влияющих на размеры вычетов из брутто зарплаты столько, что сами немцы часто о них без понятия. Для иностранца же это совсем тёмный лес. Перечислю лишь некоторые моменты.

Для иностранца же это совсем тёмный лес. Перечислю лишь некоторые моменты.

Вычеты из немецкой брутто зарплаты зависят от:

- конкретного места жительства и места работы

- семейного положения

- количества детей

- распределения налоговых послаблений между супругами

- вероисповедания

- размера зарплаты

- наличия налоговых послаблений у конкретного человека или семьи

- конкретной медицинской страховой кассы

Скорее всего, это ещё не всё. Кроме того, ежегодно размеры различных сборов меняются. А у госслужащих всё совсем по-другому.

Как рассчитать немецкую зарплату

Поэтому на вопросы о том, кто и сколько будет получать на руки, можно ответить лишь примерно. Даже работодатель заранее не может быть в курсе, сколько именно будет отниматься от зарплаты на налоги и социальные страховки. Точнее на этот вопрос можно ответить лишь обратившись к налоговым консультантам, либо рассчитав зарплату в одном из многочисленных счётчиков, например, вот этот.

Но со счётчиком легче сказать, чем сделать. Иностранец просто не понимает, что туда вводить (впрочем, половина немцев тоже), тыкает наугад куда попало и получает некий результат, который, может быть, вообще не тот, что на самом деле, если человек указал не свой налоговый класс, к примеру. Во-вторых, от года к году, а то и чаще, многие выплаты меняются понемногу, а разработчики счётчиков не всегда поддерживают в актуальном состоянии свою программу.

Поэтому чтобы добыть правильный ответ на вопрос о нетто зарплате в Германии, надо чётко понимать, что отнимается и в каких размерах. Перечислю стандартные вычеты из немецкой зарплаты, которые подробно расписаны в зарплатном листочке.

Налоги

Собственно, налогов в Германии как раз-таки немного. Для частных лиц действует только подоходный налог. Верующие также могут платить церковный налог.

Налог — Lohnsteuer

Это примерно рассчитанный налог, который ежемесячно отнимается от зарплаты в счёт погашения Einkommensteuer — подоходного налога. Последний рассчитывается за весь год, когда подаётся налоговая декларация. И потом сверяется, сколько выплачено работником Lohnsteuer, а сколько надо заплатить Einkommensteuer. Разницу возвращают обратно или заставляют доплатить. Про налоговую декларацию в Германии читайте отдельно, тут просто имейте ввиду, что Lohnsteuer — это обычно не конечная остановка в процессе сбора налогов. Хотя в некоторых случаях можно ограничиваться и выплатой Lohnsteuer, не подавая декларацию и отказываясь от перерасчёта.

Последний рассчитывается за весь год, когда подаётся налоговая декларация. И потом сверяется, сколько выплачено работником Lohnsteuer, а сколько надо заплатить Einkommensteuer. Разницу возвращают обратно или заставляют доплатить. Про налоговую декларацию в Германии читайте отдельно, тут просто имейте ввиду, что Lohnsteuer — это обычно не конечная остановка в процессе сбора налогов. Хотя в некоторых случаях можно ограничиваться и выплатой Lohnsteuer, не подавая декларацию и отказываясь от перерасчёта.

Величина налога варьируется от 14% до 45% от зарплаты. Чем выше зарплата, тем выше процент для Einkommensteuer и тем больше платится ежемесячного Lohnsteuer. При годовой зарплате 35000€ ставка 20%, а при окладе 60000€ придётся расстаться с 28% доходов.

Но зависимость тут нелинейная! Под налог в Германии попадает не вся зарплата, а только часть, в зависимости от налогового класса. Для холостого работника свободная от налогов сумма на 2021 составит 9744€. Для женатого можно удвоить свободную от Lohnsteuer часть зарплаты за счёт супруги, либо же распределить 19488€ на семью в любой пропорции, показавшейся оптимальной. Это и есть основная фишка — у разных классов разные суммы, свободные от налогов.

Это и есть основная фишка — у разных классов разные суммы, свободные от налогов.

Грубый пример для понимания: Если мигрант получает 60000€ в год и имеет почти 10000€ свободных от налогов, он платит 24% от 50000€. А если он женат и супруга не работает, необлагаемая сумма удваивается, что одновременно снижает налоговую ставку. Тогда платится 21% от 40000€, и это совсем другое дело.

Солидарный налог — Solidaritätszuschlag

С 1991 наёмный труд в Германии облагался “солидарными взносами”. Это такой метод финансирования Восточной Германии, бывшей ГДР, где инфраструктура на момент воссоединения оставляла желать лучшего.

“Soli” отнимает от зарплаты сумму в размере 5,5%, но не от брутто, а от уплаченного Lohnsteuer. С 2021 сбор для 90% работников отменили. Граница, с которой платится Solidaritätszuschlag, начинается с 16956€ уплаченного подоходного налога.

Церковный налог — Kirchensteuer

Протестанты и католики, а также некоторые другие группы верующих, в Германии платят дополнительно налог на религию, который отправляется в кассу церквей.

Сбор платится в процентах от Lohnsteuer. В Баварии и в Баден-Вюртемберге церковный налог составляет 8%, в остальных немецких землях — 9%.

Я настоятельно советую мигрантам не декларировать на первых порах религиозную принадлежность официально. Это можно сделать и позже, когда разберётесь что к чему и освоитесь.

Принадлежность к религии указывается при регистрации по месту жительства в Германии, а также при получении налогового номера. Ставьте в анкетах прочерк на месте ответа на вопрос о религиозной принадлежности.

Взносы по социальным страховкам

Высокий уровень социального обеспечения бюргеров поддерживается благодаря большому количеству социальных страховок, по которым и приходится выплачивать немалые обязательные взносы.

Медицинская страховка — Krankenversicherung

Наёмные работники в Германии должны платить взносы в немецкую медицинскую страховку. В зависимости от доходов, выбирается между частной и государственной. Я рекомендую мигрантам заключать сначала государственную страховку, потому что из неё в случае чего легко уйти в частную, если размер зарплаты позволяет. А вот уйти с частной в государственную очень сложно.

А вот уйти с частной в государственную очень сложно.

По государственной страховке работник платит 7,3% зарплаты. Cтолько же платит работодатель. Кроме того, страховая имеет право взимать до 2% сверх обычного взноса, если размеры фондов страховок ниже установленных норм. В худшем случае от брутто зарплаты отнимается 8,3% на Krankenversicherung. Каждая страховая решает самостоятельно, пользоваться ли правом или нет. Это один из параметров, по которым можно выбирать государственную медицинскую страховку в Германии.

Взносы в пенсионный фонд — Rentenversicherung

Независимо от места проживания и до наступления пенсионного возраста работнику в Германии приходится платить взнос в немецкий государственный пенсионный фонд 9,3% зарплаты. Ещё столько же по этой страховке платит работодатель.

Обязательно страхование на случай беспомощности — Pflegeversicherung

Если человек болен, лечение покрывает медицинская страховка. Но если человек стал инвалидом, ему нужен постоянный уход. На этот случай в Германии действует обязательная страховка — Pflegeversicherung.

На этот случай в Германии действует обязательная страховка — Pflegeversicherung.

Взносы сравнительно небольшие — всего 1,525% брутто зарплаты. Бездетные работники старше 23 платят ещё 0,25%. Поэтому заводите детей, это позволит сэкономить в Германии 0,25% от зарплаты!

Работодатель тоже платит половину взноса. Но не в Саксонии! Там работник платит 2,025%, а работодатель — 1,025%!

Страховка от безработицы — Arbeitslosenversicherung

И, наконец, взносы по страхованию от безработицы — 1,2% для всех, кроме военных, чиновников и зарабатывающих менее 450€ в месяц. Здесь от места жительства и возраста ничего не зависит, все платят одинаково. Взнос работодателя в равном размере также имеет место.

Ограничение по социальным взносам

Для взносов по социальным страховкам существуют максимальные лимиты. При достижении определённой зарплаты взносы по медицинской страховке и прочим фиксируются и больше сколько бы не зарабатывал человек, не растут.

Каждый год эти лимиты пересматриваются, как правило, в сторону увеличения. На 2021 граница заработка, на котором замораживаются взносы по медицинским страховкам, составляет 58050€. Поэтому максимальный взнос по государственной Krankenversicherung на 2021 при минимальном взносе 7,3%: 58050€ умножаем на 0,073 и делим на 12, получается 353,14€. Плюс по той же методике вычисляется Pflegeversicherung. Это дополнительно 73,77€ в месяц. Свыше этих сумм работник в Германии платить не может. Но не забываем, что ещё столько же в кассы вносит работодатель.

На 2021 граница заработка, на котором замораживаются взносы по медицинским страховкам, составляет 58050€. Поэтому максимальный взнос по государственной Krankenversicherung на 2021 при минимальном взносе 7,3%: 58050€ умножаем на 0,073 и делим на 12, получается 353,14€. Плюс по той же методике вычисляется Pflegeversicherung. Это дополнительно 73,77€ в месяц. Свыше этих сумм работник в Германии платить не может. Но не забываем, что ещё столько же в кассы вносит работодатель.

У страховки от безработицы и сборов пенсионного фонда лимиты выше и зависят от земли. В землях бывшей ГДР расчёт максимальных размеров взносов исчисляется из размера месячной зарплаты 6700€, а в Западных землях — 7100€.

Расчёт нетто зарплаты в Германии — нетривиальный процесс!

Примеры нетто зарплат

Теперь, когда большая часть читателей достаточно утомилась от потока процентов и цифр, и прониклась сложностью расчёта нетто зарплаты в Германии, можно привести парочку примеров, типичных для мигрантов.

Мигрант Николай, 34 года, женат, двое детей, зарплата 60000€ в год, живёт в Мюнхене, получает 12 зарплат (Для простоты расчётов, обычно годовую зарплату в Германии делят на 13 и к Рождеству получается двойная зарплата. Но на годовой размер взносов это не влияет.)

Будем считать, что дети несовершеннолетние и живут с родителями, жена не работает и поэтому Коля может спокойно брать 3-ий налоговый класс с почти 19488€ свободными от налогов (но не от социальных взносов!). Застрахован он в страховой, где дополнительный взнос средний для Германии 1,1%.

Брутто: 5000€

Налог: 581€

Медстраховка: 353,14€

Pflegeversicherung: 73,77€

От безработицы: 60€

Пенсионные фонд: 465€

Зарплата на руки: 3440,48€ в месяц.

Мигрантка Анастасия, 25 лет, детей нет, застрахована в бедной страховке, которая взимает дополнительный сбор в 1,5%, не замужем, зарплата 36000€ в год, живёт в Берлине.

Брутто: 3000€

Налог: 394,51€

Медстраховка: 219€

Pflegeversicherung: 45,75€

От безработицы: 36€

Пенсионные фонд: 279€

Зарплата на руки: 2003,34€ в месяц.

Свободные от налогов суммы — Freibetrag

Кроме указанной выше свободной от налогообложения части зарплаты по классам, есть также поблажки для иных случаев.

К примеру, если в семье инвалид, тому, кто за ним ухаживает, разрешается добавить Freibetrag, размер которого зависит от степени инвалидности. Если же нуждающийся в постоянном уходе не ходит и имеет высшую группу инвалидности, на личный транспорт также дают Freibetrag.

Поэтому в первые годы жизни в Германии иностранцу необходимо разобраться с темой налогов. Списывания с налоговой базы делаются только по запросу. Если человек о вычетах не в курсе, он их и не получит.

Если человек о вычетах не в курсе, он их и не получит.

Надеюсь, приведённой информации достаточно, чтобы при поиске работы в Германии не испытавать затруднений в вычислении примерной суммы чистых доходов от зарплаты.

03-01-2021, Степан Бабкин

Налоги с зарплаты в Германии 2021, 2020 годы, брутто-нетто зарплата

На данной странице вы узнаете, какие налоги и социальные сборы удерживают с зарплаты в Германии, а также как рассчитывается нетто(чистая) зарплата.

Зарплаты в Германии по профессиям, влияющие факторы, зарплата мужчин и женщин — подробная информация на на отдельной странице нашего сайта.

§ Налоги в зарплате в Германии: калькулятор brutto / netto

Зарплата, которая оплачивается работнику в Германии и размер которой записан в трудовом договоре между фирмой и работником — это брутто-зарплата (Brutto-Arbeitslohn), т.е. сумма, из которой еще не были удержаны налоги и социальные сборы. Сумма заработной платы, которую работник получает на свой банковский счет называется нетто-зарплата (нем. Netto-Arbeitslohn). Какие налоги и сборы удерживаются из зарплаты в Германии (год 2020):

Netto-Arbeitslohn). Какие налоги и сборы удерживаются из зарплаты в Германии (год 2020):

- Налог на доходы физических лиц / подоходных налог (нем. Einkommensteuer / Lohnsteuer) — [14-45%], ставки налога смотрите ниже на странице.

- Церковный налог(нем. Kirchensteuer) — [8-9% от ESt] — если человек принадлежит к одной из церквей, которые собирают с верующих налоги, напр. Католическая церковь. (Официально выйдя из церкви, можно избежать уплаты данного налога.)

- Налог солидарности (нем. Solidaritätszuschlag) — [5.5% от ESt]

- Обязательное медицинское страхование

[14.6%: 7.3% платит работник, 7.3% — работодатель] - Обязательное пенсионное страхование

[18.6%: 9.3% платит работник, 9.3% — работодатель] - Обязательное страхование на случай необходимости в уходе

[3.05%: 1.525% платит работник, 1.525% — работодатель] - Страхование на случай безработицы

[2.4%: 1.2% платит работник, 1.2% — работодатель]

Подробнее об актуальных ставках социальных сборов из заработной платы в Германии вы можете узнать на странице Пенсии в Германии: взносы в пенсионное страхование и другие социальные сборы. Подробнее о страховках в Германии смотрите здесь.

Подробнее о страховках в Германии смотрите здесь.

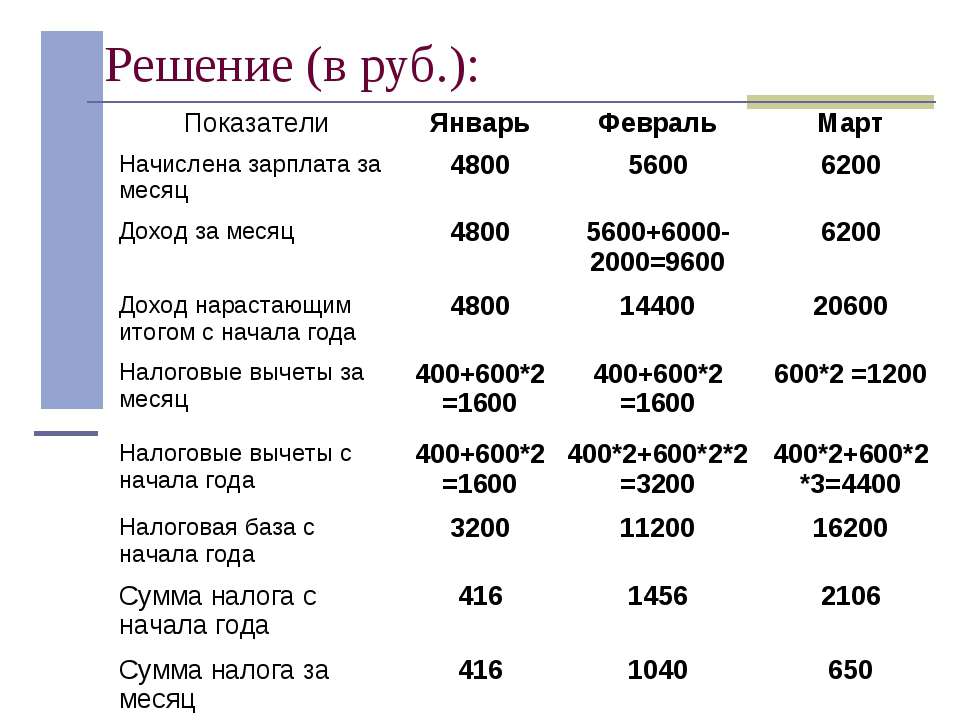

§ Примеры расчета зарплаты в Германии: калькулятор brutto / netto

В следующей далее таблице 1 делается пример расчета нетто-зарплаты для работника, который получает 3000, 2000 или 1000 евро брутто, имеет 1 ребенка и имеет III налоговый класс, живет в Западной части Германии. В таком случае, его вычеты из зарплаты будут выглядеть следующим образом:

Таблица 1. Примеры расчета месячной зарплаты брутто/нетто

Абсолютная точность расчета не гарантируется!

| Удержания | Сумма, в евро пример 1 | Сумма, в евро пример 2 | Сумма, в евро пример 3 |

|---|---|---|---|

| Зарплата брутто | 3’000.00 | 2’000.00 | 1’000.00 |

| Подоходный налог | 161.17 | 0.00 | 0.00 |

| Церковный налог | 2.72 | 0.00 | 0.00 |

| Медицинское страхование | 235.50 | 157.00 | 78. 50 50 |

| Страхование по уходу | 45.75 | 30.50 | 15.25 |

| Пенсионное страхование | 279.00 | 186.00 | 93.00 |

| Страхование на случай безработицы | 36.00 | 24.00 | 12.00 |

| Нетто-зарплата | 2’239.86 | 1’602.50 | 801.25 |

| Разница, брутто-нетто | 760.14 | 397.50 | 198.75 |

§ Выплаты к зарплате в Германии; выплаты, не облагаемые налогами и сборами

Дополнительные выплаты к зарплате

Кроме заработной платы в Германии фирмы могут выплачивать работнику единовременные суммы, например денежное пособие к Рождеству или к отпуску и другие. Однако, будут ли делаться такие выплатны или нет и в каком размере, зависит от самого предприятия и договора с каждым конкретным работником. Информация о том, сколько длится отпуск в Германии.

Выплаты к зарплате, не облагаемые социальными сборами

Социальные выплаты из зарплаты в Германии делает не только работник, но и фирма-работодатель. В 2020 году данные выплаты работодателя составляли в среднем 21.0 % от брутто-зарплаты работника.

В 2020 году данные выплаты работодателя составляли в среднем 21.0 % от брутто-зарплаты работника.

Однако не все выплаты предприятия работнику облагаются социальными сборами. Со следующих выплат фирма не оплачивает социальные сборы:

- Оплата расходов на уход за ребенком (Kindergarten или Tagesmutter)

- Оплата проезда на работу и назад

- Оплата фитнес-студии или оздоровительных курсов

- Продажа продуктов собственного производства по сниженной цене работникам предприятия

§ Ставки налога на доходы физических лиц в Германии

В Германии, в отличии от некоторых других стран, действует прогрессивная шкала налога на доходы физических лиц, т.е. чем больше человек зарабатывает, тем выше ставка налога, которую он платит. Начальная ставка налога составляет в Германии 14%, а максимальная — 45%. Таким образом, если человек в течение года начал зарабатывать выше необлагаемого налогом минимума (например, на 2020 год для холостых людей это 9408 евро, смотрите «налоговые классы» ниже на странице), он начинает платить 14% налога и чем больше зарабатывает, тем большую ставку налога платит. Однако увеличенная ставка применяется не ко всей, полученной сумме за год, а к разнице между суммой более низкой ставки и суммой более высокой ставки. В приведенном выше примере, если человек заработал 12000 евро в год, то 14% он заплатит с 2592 евро (12000-9408=2592).

Однако увеличенная ставка применяется не ко всей, полученной сумме за год, а к разнице между суммой более низкой ставки и суммой более высокой ставки. В приведенном выше примере, если человек заработал 12000 евро в год, то 14% он заплатит с 2592 евро (12000-9408=2592).

§ Налоговые классы налога на доходы физических лиц в Германии

В Германии существуют налоговые классы, которые присваиваются плательщикам налога на доходы физических лиц. Всего таких классов 6 и в зависимости от класса налога, люди платят ежемесячно из заработной платы большую или меньшую сумму налога. Какой класс получает тот или иной человек зависит от его семейного положения. Налоговыми классами устанавливаются необлагаемые налогом минимумы заработной платы. Далее в списке приводятся характеристики налоговых классов:

- I. Лица не состоящие в браке и не имеющие детей.

- II. Родитель, воспитывающий детей в одиночку.

- III. и V. Семейные пары, у которых большая разница в доходах.

- IV.

Семейные пары, у которых не значительная разница в доходах.

Семейные пары, у которых не значительная разница в доходах. - VI. При наличии нескольких мест работы.

Для семейных пар наиболее выгодно применить 3 и 5 классы налогообложения, если у мужа и жены большая разница в доходах.

Необлагаемые налогом минимумы заработной платы в Германии на 2020 год приводятся в следующей далее таблице 2. Из таблицы также видно, к каким налоговым классам они применяются.

Таблица 2. Необлагаемые налогом минимумы на 2020 год

| Жизненная ситуация | Годовая сумма, в евро | Налоговый класс |

|---|---|---|

| Основная сумма на 1 человека | 9’408.00 | I, II, IV |

| Семейная пара, двойная сумма | 18’816.00 | III |

| Без необлагаемого минимума | 0.00 | V, VI |

| Необлагаемый минимум на 1 ребенка дополнительно к минимуму родителей | 7’812.00 | — |

§ Полезные ссылки

Комментарии посетителей:

Зарплаты больше, налоги ниже: почему и куда эмигрируют немцы | Анализ событий в политической жизни и обществе Германии | DW

Ежегодно из Германии эмигрирует более 250 000 немцев, свидетельствует статистика немецкого правительства. Куда именно они переезжают — сложно отследить. Однако Организация экономического сотрудничества и развития (ОЭСР) регулярно проверяет данные о миграции в странах ОЭСР и публикует статистику.

Куда именно они переезжают — сложно отследить. Однако Организация экономического сотрудничества и развития (ОЭСР) регулярно проверяет данные о миграции в странах ОЭСР и публикует статистику.

Согласно Обзору международной миграции за 2019 год, на первом месте в списке предпочтений немцев — Швейцария, и тому есть несколько объяснений: эта страна находится рядом с Германией, там говорят по-немецки, к тому же зарабатывают в Швейцарии почти в два раза больше, чем в Германии. Налоги там значительно ниже, а уровень жизни выше. Даже тот факт, что Швейцария не входит в Евросоюз, немцев не останавливает. Сейчас в этой стране проживает более 450 000 граждан Германии, особенно много их в немецкоязычном Цюрихе и его окрестностях.

Австрия на втором месте по популярности

Большой популярностью у немцев пользуется еще одна соседняя страна — Австрия. Австрийский вариант немецкого языка для эмигрантов из Германии даже ближе, чем швейцарский диалект. К тому же Австрия, в отличие от Швейцарии, входит в ЕС, а значит, ограничений на перемещения, жизнь и работу здесь меньше. Неудивительно, что около 200 000 немцев выбрали для проживания именно эту страну. Немцы и австрийцы неплохо ладят друг с другом, хотя австрийцы порой и подтрунивают над своими соседями, называя их Пифке.

Неудивительно, что около 200 000 немцев выбрали для проживания именно эту страну. Немцы и австрийцы неплохо ладят друг с другом, хотя австрийцы порой и подтрунивают над своими соседями, называя их Пифке.

Празднование Октоберфеста в Лондоне

Общее языковое пространство — важный аргумент при выборе страны проживания, но все же далеко не единственный. Так, многих немцев привлекает Соединенное Королевство: там живет около 150 000 граждан Германии, многие из них — в Лондоне. Несмотря на давние связи этих двух стран, культурные различия все же дают о себе знать: немцы не в восторге от распространенных в Великобритании платежей кредитной картой, да и small talk не вызывает у них большого энтузиазма.

Хлеб в Великобритании, по мнению немцев, намного хуже, чем в Германии, зато английское пиво они очень ценят. Впрочем, сейчас из-за «Брекзита», отношение многих немцев к Великобритании изменилось не в лучшую сторону и это повлияло на миграционные настроения.

Чем немцев привлекают Нидерланды

Непринужденная атмосфера и выгодные экономические условия привлекают немцев в Нидерланды. Им достаточно легко выучить язык соседней страны, к тому же многие владеют английским. В Нидерландахнизкий уровень безработицы, еще во второй половине 90-х большое количество немцев отправилось на заработки в эту страну. И хотя теперь Германия по многим экономическим показателям впереди, эта практика продолжается. Кроме того, многие немецкие студенты отправляются в Нидерланды на учебу.

Им достаточно легко выучить язык соседней страны, к тому же многие владеют английским. В Нидерландахнизкий уровень безработицы, еще во второй половине 90-х большое количество немцев отправилось на заработки в эту страну. И хотя теперь Германия по многим экономическим показателям впереди, эта практика продолжается. Кроме того, многие немецкие студенты отправляются в Нидерланды на учебу.

В Испанию — к морю и солнцу

Чего не хватает жителям Германии — так это тепла и солнца, поэтому многие уезжают в Испанию. Считается, что климат здесь лучше, жизнь дешевле, еда вкуснее. На протяжении десятилетий немцы ездили в отпуск на Майорку, и многие из них, выйдя на пенсию, решили окончательно туда переехать. Канарские острова и восточное побережье материка — еще одно популярное направление для эмигрантов из Германии. Но ситуация на рынке труда в Испании достаточно напряженная, поэтому многие немцы здесь не могут найти работу.

Смотрите также:

Фотогалерея: Теневая сторона туристического рая

Обманчивая романтика

Старые туристические плакаты — такие, как эти — зовут в дальние страны, обещая чудеса и экзотику.

В стиле подобных плакатов создал свою антиутопическию серию бельгийский график Монк. Они использует их красочный дизайн исторических плакатов, дополняя их деталями, которые заставляют увидеть изображенный на плакате «райский уголок» в несколько ином свете .

В стиле подобных плакатов создал свою антиутопическию серию бельгийский график Монк. Они использует их красочный дизайн исторических плакатов, дополняя их деталями, которые заставляют увидеть изображенный на плакате «райский уголок» в несколько ином свете .Фотогалерея: Теневая сторона туристического рая

Пробки на дорогах и картофель фри

В своем родном Брюсселе Монк тоже находит достаточно мотивов, которых не видно на страницах глянцевых туристических буклетов: заторы на дорогах, грязные улицы и жареная картошка на каждом углу, Достопримечательности это отодвигает на второй план.

Фотогалерея: Теневая сторона туристического рая

Добро пожаловать в Палестину

Идею этой пародийной серии подсказал бельгийскому художнику плакат 1936 года с призывом посетить Палестину (первый слева). Его автором был Франц Краус (Franz Kraus), успевший эмигрировать в Палестину до Холокоста и задолго до создания государства Израиль.

Два других плаката являются вариациями Монка.

Два других плаката являются вариациями Монка.Фотогалерея: Теневая сторона туристического рая

Мусор и преступность Копакабаны

Резонанс на его плакаты не всегда однозначный, признается художник в интервью DW. Не все принимают его антиутопии. «Разумеется, я знаю, что многие эти места на самом деле красивы и привлкательны, но я хочу показать оборотную сторону медали», — поясняет Монк. На знаменитом пляже в Рио-де-Жанейро на его плакате дети играют в грязи, а пистолет символизирует насилие.

Фотогалерея: Теневая сторона туристического рая

Мальдивы: островная свалка

Куда исчезают тонны мусора, ежедневно производимые туристическим бизнесом на популярных островных курортах? Для утилизации отходов из Мале, столицы Мальдивской Республики и крупнейшего населенного пункта архипелага, был создан искусственный остров Тилафуши. Мусор на этой городской свалке сжигают по ночам, когда туристы спят.

Фотогалерея: Теневая сторона туристического рая

Беженцы на пляже

Греческий остров Лесбос был — и в общем-то, остается — одним из популярных мест отдыха.

Но в последний год он стал целью для тысяч беженцев. Не нужно обладать особенно богатой фантазией, чтобы представить себе, как легко может «испортить» лодка с беженцами идиллический вид на море.

Но в последний год он стал целью для тысяч беженцев. Не нужно обладать особенно богатой фантазией, чтобы представить себе, как легко может «испортить» лодка с беженцами идиллический вид на море.Фотогалерея: Теневая сторона туристического рая

Секс-туризм

Не ради идиллических пляжей и бирюзового моря едут иные «туристы» в Таиланд. Монк изобразил на одном из своих плакатов тропический остров Пхукет. Здесь разыгрываются отвратительные сцены с участием похотливых белых европейцев.

Фотогалерея: Теневая сторона туристического рая

Самая ядовитая река мира

Калькутта. Расположенный в дельте Ганга духовный центр Индии бельгийский художник изобразил как перенаселенный, бедный и грязный город на берегах отравленной отходами реки.

Фотогалерея: Теневая сторона туристического рая

Туризм без «розовых очков»

На плакате, призывающем посетить Борнео, изображены орангутанги, чью естественную среду обитания уничтожает человек.

Фарерские острова на другом плакате «рекламируют» останки китов, ставших жертвами жестокого промысла. Монк не призывает запретить туризм. Его плакаты призывают путешественника снять «розовые очки» и помнить о том, что у каждого рая есть своя теневая сторона.

Фарерские острова на другом плакате «рекламируют» останки китов, ставших жертвами жестокого промысла. Монк не призывает запретить туризм. Его плакаты призывают путешественника снять «розовые очки» и помнить о том, что у каждого рая есть своя теневая сторона.Автор: Мартин Кюблер, Зильке Вюнш, Элла Володина

Бесплатный калькулятор зарплаты: почасовая оплата и зарплата

Федеральный калькулятор зарплаты Фото: © iStock.com / RyanJLaneКраткие сведения о федеральной зарплате

- Ставки федерального подоходного налога варьируются от 10% до максимальной предельной ставки 37%.

- Средний доход домохозяйства в США в 2019 году составил 65 712 долларов.

- 43 штата США взимают свой собственный подоходный налог в 2020 налоговом году.

Когда вы начинаете новую работу или получаете повышение, вы соглашаетесь либо на почасовую оплату или годовая зарплата. Но для расчета вашей еженедельной заработной платы на дому не просто умножить вашу почасовую заработную плату на количество часов, которые вы будете работать каждую неделю, или разделить вашу годовую зарплату на 52. Это потому, что ваш работодатель удерживает налоги с каждой зарплаты, снижая ваша общая оплата. Из-за большого количества удерживаемых налогов и разных ставок может быть сложно определить, сколько вы заберете домой. Здесь на помощь приходит наш калькулятор зарплаты.

Но для расчета вашей еженедельной заработной платы на дому не просто умножить вашу почасовую заработную плату на количество часов, которые вы будете работать каждую неделю, или разделить вашу годовую зарплату на 52. Это потому, что ваш работодатель удерживает налоги с каждой зарплаты, снижая ваша общая оплата. Из-за большого количества удерживаемых налогов и разных ставок может быть сложно определить, сколько вы заберете домой. Здесь на помощь приходит наш калькулятор зарплаты.

Удержание налогов — это деньги, которые выплачиваются из вашей зарплаты для уплаты налогов, причем самым большим из них является подоходный налог.Федеральное правительство собирает ваши платежи по подоходному налогу постепенно в течение года, взимая непосредственно с каждой вашей зарплаты. Ваш работодатель несет ответственность за удержание этих денег на основании информации, предоставленной вами в форме W-4. Вы должны заполнить эту форму и отправить ее своему работодателю всякий раз, когда вы начинаете новую работу, но вам также может потребоваться повторно отправить ее после серьезных изменений в жизни, таких как брак.

Если вы все же внесете какие-либо изменения, ваш работодатель должен будет обновить ваши зарплаты, чтобы отразить эти изменения.У большинства людей, работающих на работодателя в США, из зарплаты удерживается федеральный подоходный налог, но некоторые люди освобождены от этого налога. Для освобождения от уплаты налога вы должны соответствовать обоим следующим критериям:

- В предыдущем налоговом году вы получили возмещение всех федеральных подоходных налогов, удержанных из вашей зарплаты, поскольку у вас не было налоговых обязательств.

- В этом году вы ожидаете получить возмещение всего удержанного федерального подоходного налога, потому что вы снова ожидаете нулевых налоговых обязательств. Если вы считаете, что имеете право на это освобождение, вы можете указать это в своей форме W-4.

Федеральная верхняя ставка подоходного налога

| Год | Ставка |

|---|---|

| 2020 | 37,00% |

| 2019 | 37,00% |

| 2018 | 37,00% |

| 2017 | 39,60% |

| 2016 | 39,60% |

| 2015 | 39,60% |

| 2014 | 39,60% |

| 2013 | 39. 60% 60% |

| 2012 | 35,00% |

| 2011 | 35,00% |

| 2010 | 35,00% |

Когда дело доходит до удержания налогов, сотрудники сталкиваются с компромиссом между более крупными зарплатами и меньший налоговый счет. Важно отметить, что в то время как предыдущие версии W-4 позволяли запрашивать надбавки, текущая версия — нет. Кроме того, он удаляет возможность требовать освобождения от личных и / или зависимых лиц.Вместо этого от заявителей требуется вводить годовые суммы в долларах для таких вещей, как общая годовая налогооблагаемая заработная плата, доход, не связанный с заработной платой, а также детализированные и другие вычеты. Новая версия также включает пятиэтапный процесс для указания дополнительного дохода, ввода долларовых сумм, заявления иждивенцев и ввода личной информации. Хотя те, кто нанят до 1 января 2020 года, не обязаны заполнять форму, вы можете сделать это, если вы меняете работу или корректируете свои удержания.

Один из способов управления налоговыми счетами — это корректировка удерживаемых налогов.Обратной стороной максимизации каждой зарплаты является то, что вы можете получить больший налоговый счет, если к апрелю у вас не будет удержанной суммы, достаточной для покрытия ваших налоговых обязательств за год. Это означало бы, что вместо возврата налога вы должны были бы деньги.

Если вас пугает идея получения большого одноразового счета от IRS, то вы можете проявить осторожность и скорректировать удержание. Каждая из ваших зарплат может быть меньше, но у вас больше шансов получить возврат налога и меньше вероятность того, что у вас возникнут налоговые обязательства при заполнении налоговой декларации.

Конечно, если вы выберете большее удержание и более крупное возмещение, вы фактически дадите правительству ссуду из дополнительных денег, удерживаемых с каждой зарплаты. Если вы выберете меньшее удержание, вы можете использовать дополнительные деньги из своей зарплаты в течение года и фактически зарабатывать на них деньги, например, инвестируя или помещая их на сберегательный счет с высокими процентами. Вы также можете использовать эти дополнительные деньги для дополнительных платежей по ссудам или другим долгам.

Вы также можете использовать эти дополнительные деньги для дополнительных платежей по ссудам или другим долгам.

Когда вы заполняете форму W-4, есть рабочие листы, которые помогут вам выполнить удержание на основе вашего семейного положения, количества детей, которые у вас есть, количества рабочих мест, которые у вас есть, вашего статуса подачи документов, а также того, утверждает ли кто-то вас как ваш иждивенец, планируете ли вы детализировать свои налоговые вычеты и планируете ли требовать определенные налоговые льготы.Вы также можете более точно настроить удержание налогов, запросив определенную сумму в долларах дополнительного удержания с каждой зарплаты на вашем W-4.

Финансовый консультант может помочь вам понять, как налоги соответствуют вашим общим финансовым целям. Финансовые консультанты также могут помочь с инвестиционными и финансовыми планами, включая выход на пенсию, домовладение, страхование и многое другое, чтобы убедиться, что вы готовитесь к будущему.

Как работает ваша зарплата: удержание FICA Помимо удержания подоходного налога, другим основным федеральным компонентом удержания вашей зарплаты являются налоги FICA. FICA означает Федеральный закон о страховых взносах. Ваши налоги FICA — это ваш вклад в программы социального обеспечения и Medicare, к которым у вас будет доступ, когда вы станете старше. Это ваш способ внесения средств в систему.

FICA означает Федеральный закон о страховых взносах. Ваши налоги FICA — это ваш вклад в программы социального обеспечения и Medicare, к которым у вас будет доступ, когда вы станете старше. Это ваш способ внесения средств в систему.

Взносы FICA делятся между работником и работодателем. 6,2% от каждой вашей зарплаты удерживается в счет налогов на социальное обеспечение, а ваш работодатель вносит еще 6,2%. Однако 6,2%, которые вы платите, применяются только к доходу до предела налога на социальное обеспечение, который на 2021 год составляет 142800 долларов (по сравнению с 137 700 долларов в 2020 году).С любого дохода, который вы зарабатываете выше 142 800 долларов, не удерживается налог на социальное обеспечение. Тем не менее, из него по-прежнему будут удерживаться налоги с Medicare.

Нет ограничения дохода по налогам на Medicare. 1,45% от каждой вашей зарплаты удерживается в счет налогов Medicare, а ваш работодатель вносит еще 1,45%. Если вы зарабатываете больше определенной суммы, вы рискуете получить дополнительные 0,9% налогов от Medicare. Вот разбивка этих сумм:

Вот разбивка этих сумм:

- 200000 долларов для одиноких налогоплательщиков

- 250000 долларов для состоящих в браке налогоплательщиков, подающих совместно

- 125000 долларов для состоящих в браке налогоплательщиков, подающих раздельно

2020-2021 гг. Налогооблагаемый доход

— 80 250 долл.

— 80 250 долл.| В браке, отдельно подача | |||

| Налогооблагаемый доход | долл. США | 9004||

|---|---|---|---|

| 10% | |||

| 9875 — 40 125 долларов | 12% | ||

| 40 125 — 85 525 долларов | 22% | ||

| 85 525 долларов — 163 300 долларов | 24% | ||

| 163 300 долларов США — 207 350 | $ 207 350 — $ 311 025 | 35% | |

| $ 311 025 + | 37% | ||

Работодатель, выплачивающий «серую» зарплату, лишает сотрудников достойной пенсии в будущем, поскольку отчисления от нее в Пенсионный фонд минимальны. Такие работники лишены или не в полной мере получают пособия по временной нетрудоспособности, в том числе по беременности и родам, отпускные, выходные пособия при увольнении, налоговые вычеты по налогу на доходы физических лиц при приобретении квартиры, получении платного образования и медицинских услуг. Также они лишены возможности получения банковских кредитов в полном объеме.

Работодатель, выплачивающий «серую» зарплату, лишает сотрудников достойной пенсии в будущем, поскольку отчисления от нее в Пенсионный фонд минимальны. Такие работники лишены или не в полной мере получают пособия по временной нетрудоспособности, в том числе по беременности и родам, отпускные, выходные пособия при увольнении, налоговые вычеты по налогу на доходы физических лиц при приобретении квартиры, получении платного образования и медицинских услуг. Также они лишены возможности получения банковских кредитов в полном объеме.  Имя, персональные данные, место жительства охраняются законом, они конфиденциальны.

Имя, персональные данные, место жительства охраняются законом, они конфиденциальны.

Жители могут получить ответ на актуальные вопросы в сфере полномочий Министерства по номеру +7-961-715-42-42 в WhatsApp.

Жители могут получить ответ на актуальные вопросы в сфере полномочий Министерства по номеру +7-961-715-42-42 в WhatsApp. 391 Трудового кодекса РФ.

391 Трудового кодекса РФ. Такие полномочия установлены Федеральным законом от 17 января 1992 г. № 2202-1 «О прокуратуре Российской Федерации».

Такие полномочия установлены Федеральным законом от 17 января 1992 г. № 2202-1 «О прокуратуре Российской Федерации».

Как правило, списки с адресами мировых судей висят на стендах с информацией.

Как правило, списки с адресами мировых судей висят на стендах с информацией.

И его недополучение влечет за собой нехватку средств на исполнение полномочий органами местного самоуправления в сфере образования, культуры, жилищно-коммунального хозяйства, благоустройства территории района. В результате ущемляются права практически каждого жителя нашего района на получение качественных муниципальных услуг.

И его недополучение влечет за собой нехватку средств на исполнение полномочий органами местного самоуправления в сфере образования, культуры, жилищно-коммунального хозяйства, благоустройства территории района. В результате ущемляются права практически каждого жителя нашего района на получение качественных муниципальных услуг. 8 (384-2) 36-40-14.

8 (384-2) 36-40-14. Семейные пары, у которых не значительная разница в доходах.

Семейные пары, у которых не значительная разница в доходах. В стиле подобных плакатов создал свою антиутопическию серию бельгийский график Монк. Они использует их красочный дизайн исторических плакатов, дополняя их деталями, которые заставляют увидеть изображенный на плакате «райский уголок» в несколько ином свете .

В стиле подобных плакатов создал свою антиутопическию серию бельгийский график Монк. Они использует их красочный дизайн исторических плакатов, дополняя их деталями, которые заставляют увидеть изображенный на плакате «райский уголок» в несколько ином свете . Два других плаката являются вариациями Монка.

Два других плаката являются вариациями Монка. Но в последний год он стал целью для тысяч беженцев. Не нужно обладать особенно богатой фантазией, чтобы представить себе, как легко может «испортить» лодка с беженцами идиллический вид на море.

Но в последний год он стал целью для тысяч беженцев. Не нужно обладать особенно богатой фантазией, чтобы представить себе, как легко может «испортить» лодка с беженцами идиллический вид на море. Фарерские острова на другом плакате «рекламируют» останки китов, ставших жертвами жестокого промысла. Монк не призывает запретить туризм. Его плакаты призывают путешественника снять «розовые очки» и помнить о том, что у каждого рая есть своя теневая сторона.

Фарерские острова на другом плакате «рекламируют» останки китов, ставших жертвами жестокого промысла. Монк не призывает запретить туризм. Его плакаты призывают путешественника снять «розовые очки» и помнить о том, что у каждого рая есть своя теневая сторона. США — 163 300 долл. США

США — 163 300 долл. США Также необходимо учитывать вычеты.

Также необходимо учитывать вычеты. Деньги также растут без налогов, так что вы платите подоходный налог только тогда, когда снимаете их, после чего они (надеюсь) существенно выросли.

Деньги также растут без налогов, так что вы платите подоходный налог только тогда, когда снимаете их, после чего они (надеюсь) существенно выросли. в год). Частота ваших зарплат повлияет на их размер. Чем больше чеков вы получаете каждый год, тем меньше будет каждый чек при одинаковой зарплате.

в год). Частота ваших зарплат повлияет на их размер. Чем больше чеков вы получаете каждый год, тем меньше будет каждый чек при одинаковой зарплате. Таким образом, доход до стандартного вычета (или детализированного вычета) облагается налогом по нулевой ставке.

Таким образом, доход до стандартного вычета (или детализированного вычета) облагается налогом по нулевой ставке. Таким образом, если налогоплательщик зарабатывает достаточно, чтобы попасть в новую категорию с более высокой налоговой ставкой, его или ее общий доход не облагается налогом по этой ставке, а только доход в этой группе. Даже налогоплательщик из верхней группы имеет некоторую часть дохода, облагаемую налогом по более низким ставкам в налоговой таблице.Например, индивидуальный податель с 60 000 долларов налогооблагаемого дохода попадает в группу 22 процентов, но не платит налог в размере 13 200 долларов (22 процента от 60 000 долларов). Вместо этого он или она платит 10 процентов от 9875 долларов плюс 12 процентов от 30 250 долларов (40 125 — 9875 долларов) плюс 22 процента от 19875 долларов (60 000 — 40 125 долларов), что в сумме составляет 8 990 долларов.

Таким образом, если налогоплательщик зарабатывает достаточно, чтобы попасть в новую категорию с более высокой налоговой ставкой, его или ее общий доход не облагается налогом по этой ставке, а только доход в этой группе. Даже налогоплательщик из верхней группы имеет некоторую часть дохода, облагаемую налогом по более низким ставкам в налоговой таблице.Например, индивидуальный податель с 60 000 долларов налогооблагаемого дохода попадает в группу 22 процентов, но не платит налог в размере 13 200 долларов (22 процента от 60 000 долларов). Вместо этого он или она платит 10 процентов от 9875 долларов плюс 12 процентов от 30 250 долларов (40 125 — 9875 долларов) плюс 22 процента от 19875 долларов (60 000 — 40 125 долларов), что в сумме составляет 8 990 долларов. И наоборот, поскольку большинство налоговых ставок для супружеских пар в два раза больше, чем для одиноких, многие супружеские пары пользуются «брачным бонусом», платя меньше налога при совместной подаче документов, чем если бы каждый партнер подал заявку как одинокое лицо.

И наоборот, поскольку большинство налоговых ставок для супружеских пар в два раза больше, чем для одиноких, многие супружеские пары пользуются «брачным бонусом», платя меньше налога при совместной подаче документов, чем если бы каждый партнер подал заявку как одинокое лицо. Максимальная ставка составляла 91 процент в начале 1960-х годов, прежде чем снижение налогов Кеннеди / Джонсон снизило ее до 70 процентов.В 1981 году первое снижение налогов Рейганом привело к дальнейшему снижению максимальной ставки до 50 процентов, а налоговая реформа 1986 года снизила ее до 28 процентов. Последующее законодательство увеличило ее до 31 процента в 1991 году и до 39,6 процента в 1993 году. Снижение налогов Джорджем Бушем снизило максимальную ставку до 35 процентов, но она вернулась к 39,6 процента, когда Закон об освобождении от уплаты налогов в США от 2012 года позволил истечь льготной максимальной ставке. как запланировано. Закон о сокращении налогов и занятости снизил максимальную ставку до 37 процентов, начиная с 2018 года.

Максимальная ставка составляла 91 процент в начале 1960-х годов, прежде чем снижение налогов Кеннеди / Джонсон снизило ее до 70 процентов.В 1981 году первое снижение налогов Рейганом привело к дальнейшему снижению максимальной ставки до 50 процентов, а налоговая реформа 1986 года снизила ее до 28 процентов. Последующее законодательство увеличило ее до 31 процента в 1991 году и до 39,6 процента в 1993 году. Снижение налогов Джорджем Бушем снизило максимальную ставку до 35 процентов, но она вернулась к 39,6 процента, когда Закон об освобождении от уплаты налогов в США от 2012 года позволил истечь льготной максимальной ставке. как запланировано. Закон о сокращении налогов и занятости снизил максимальную ставку до 37 процентов, начиная с 2018 года. Удерживаемые суммы налогов, включая, помимо прочего, подоходный налог, налоги на социальное обеспечение и Medicare, считаются «полученными» и должны включаться в валовой доход в том году, в котором они удерживаются. Как правило, взнос вашего работодателя в соответствующий вам пенсионный план не включается в валовой доход на момент его внесения.Кроме того, хотя суммы, удерживаемые в соответствии с определенными соглашениями о сокращении заработной платы с вашим работодателем, обычно исключаются из валового дохода, такие суммы, возможно, придется включать в заработную плату, подлежащую уплате налогов на социальное обеспечение и Medicare, в год, в котором они удерживаются. См. Публикацию 17 для получения более подробной информации.

Удерживаемые суммы налогов, включая, помимо прочего, подоходный налог, налоги на социальное обеспечение и Medicare, считаются «полученными» и должны включаться в валовой доход в том году, в котором они удерживаются. Как правило, взнос вашего работодателя в соответствующий вам пенсионный план не включается в валовой доход на момент его внесения.Кроме того, хотя суммы, удерживаемые в соответствии с определенными соглашениями о сокращении заработной платы с вашим работодателем, обычно исключаются из валового дохода, такие суммы, возможно, придется включать в заработную плату, подлежащую уплате налогов на социальное обеспечение и Medicare, в год, в котором они удерживаются. См. Публикацию 17 для получения более подробной информации. Прикрепите копию каждой формы W-2 к лицевой стороне своей налоговой декларации, как указано в инструкциях. Для получения информации о подсказках см. Публикацию 531, Отчетность о доходе от чаевых, Публикацию 1244, Ежедневный отчет сотрудника о чаевых и отчет работодателю, Тема № 761, Советы — Удержание и отчетность, и Облагается ли мой доход от чаевых налогом? Для получения информации о сверхнормативном социальном страховании или удержании железнодорожного налога см. Тему № 608 «Избыточное социальное обеспечение и удержанный налог RRTA». Обратите внимание, что доход от самозанятости обычно указывается в форме 1099-NEC «Компенсация неработающим».Для получения дополнительной информации о доходах от бизнеса см. Тему № 407, Доходы от бизнеса и публикацию 334, Руководство по налогам для малого бизнеса.

Прикрепите копию каждой формы W-2 к лицевой стороне своей налоговой декларации, как указано в инструкциях. Для получения информации о подсказках см. Публикацию 531, Отчетность о доходе от чаевых, Публикацию 1244, Ежедневный отчет сотрудника о чаевых и отчет работодателю, Тема № 761, Советы — Удержание и отчетность, и Облагается ли мой доход от чаевых налогом? Для получения информации о сверхнормативном социальном страховании или удержании железнодорожного налога см. Тему № 608 «Избыточное социальное обеспечение и удержанный налог RRTA». Обратите внимание, что доход от самозанятости обычно указывается в форме 1099-NEC «Компенсация неработающим».Для получения дополнительной информации о доходах от бизнеса см. Тему № 407, Доходы от бизнеса и публикацию 334, Руководство по налогам для малого бизнеса. Для получения дополнительной информации о доходах с поправками, обратитесь к теме № 308 «Возвраты с поправками» и «Должен ли я подавать исправленную декларацию»? Ваша форма W-2 должна быть предоставлена вам до 1 февраля 2021 г. Для получения информации о неправильных формах W-2 или неполучении см. Тему №154, форма W-2 и форма 1099-R (что делать, если получено неверно или не получено).

Для получения дополнительной информации о доходах с поправками, обратитесь к теме № 308 «Возвраты с поправками» и «Должен ли я подавать исправленную декларацию»? Ваша форма W-2 должна быть предоставлена вам до 1 февраля 2021 г. Для получения информации о неправильных формах W-2 или неполучении см. Тему №154, форма W-2 и форма 1099-R (что делать, если получено неверно или не получено). На налоговые годы 2021 и 2020 действуют семь налоговых ставок: 10%, 12%, 22%, 24%, 32%, 35%. и 37%. Однако, как и каждый год, налоговые скобки на 2021 год были скорректированы с учетом инфляции. Это означает, что вы можете попасть в другую налоговую категорию при подаче декларации за 2021 год, чем в ту группу, в которой вы находитесь в 2020 году, а это также означает, что вы также можете облагаться другой налоговой ставкой на некоторые из ваших доходов за 2021 год.

На налоговые годы 2021 и 2020 действуют семь налоговых ставок: 10%, 12%, 22%, 24%, 32%, 35%. и 37%. Однако, как и каждый год, налоговые скобки на 2021 год были скорректированы с учетом инфляции. Это означает, что вы можете попасть в другую налоговую категорию при подаче декларации за 2021 год, чем в ту группу, в которой вы находитесь в 2020 году, а это также означает, что вы также можете облагаться другой налоговой ставкой на некоторые из ваших доходов за 2021 год. )

) США до 53 700 долл. США

США до 53 700 долл. США США

США США до 209 400 долл. США

США до 209 400 долл. США Следующие 30 250 долларов дохода (сумма от 9 875 до 40 125 долларов) облагаются налогом по ставке 12% за дополнительные 3 630 долларов США. После этого следующие 45 400 долларов вашего дохода (от 40 126 до 85 525 долларов) будут облагаться налогом по ставке 22%, что составляет 9 988 долларов. Таким образом, только 4475 долларов из вашего налогооблагаемого дохода (сумма более 85 525 долларов) подлежат налогообложению по ставке 24%, что дает дополнительные 1074 доллара США. Если сложить все это, ваш общий налог в 2020 году составит всего 15 680 долларов. (Это на 5 920 долларов меньше, чем если бы ко всем 90 000 долларов применялась фиксированная ставка в 24%.)

Следующие 30 250 долларов дохода (сумма от 9 875 до 40 125 долларов) облагаются налогом по ставке 12% за дополнительные 3 630 долларов США. После этого следующие 45 400 долларов вашего дохода (от 40 126 до 85 525 долларов) будут облагаться налогом по ставке 22%, что составляет 9 988 долларов. Таким образом, только 4475 долларов из вашего налогооблагаемого дохода (сумма более 85 525 долларов) подлежат налогообложению по ставке 24%, что дает дополнительные 1074 доллара США. Если сложить все это, ваш общий налог в 2020 году составит всего 15 680 долларов. (Это на 5 920 долларов меньше, чем если бы ко всем 90 000 долларов применялась фиксированная ставка в 24%.) Это большие деньги, но это все равно на 35 573 доллара меньше, чем если бы ставка 37% применялась в качестве фиксированной ставки для всего 1 миллиона долларов (что привело бы к налоговому счету на 370 000 долларов).

Это большие деньги, но это все равно на 35 573 доллара меньше, чем если бы ставка 37% применялась в качестве фиксированной ставки для всего 1 миллиона долларов (что привело бы к налоговому счету на 370 000 долларов). В результате только пары с совокупным налогооблагаемым доходом более 622 050 долларов США подвергаются риску при заполнении своей федеральной налоговой декларации за 2020 год. Для налоговых деклараций 2021 года штраф за брак возможен только для супружеских пар с совокупным налогооблагаемым доходом выше 628 300 долларов. (Обратите внимание, что налоговые скобки для подоходного налога вашего штата могут содержать штраф за брак.)

В результате только пары с совокупным налогооблагаемым доходом более 622 050 долларов США подвергаются риску при заполнении своей федеральной налоговой декларации за 2020 год. Для налоговых деклараций 2021 года штраф за брак возможен только для супружеских пар с совокупным налогооблагаемым доходом выше 628 300 долларов. (Обратите внимание, что налоговые скобки для подоходного налога вашего штата могут содержать штраф за брак.)

)