- только с официальной зарплаты формируется будущая пенсия граждан

- Только с официальной зарплаты формируется будущая пенсия граждан

- Корпоративная пенсионная система ОАО «РЖД»

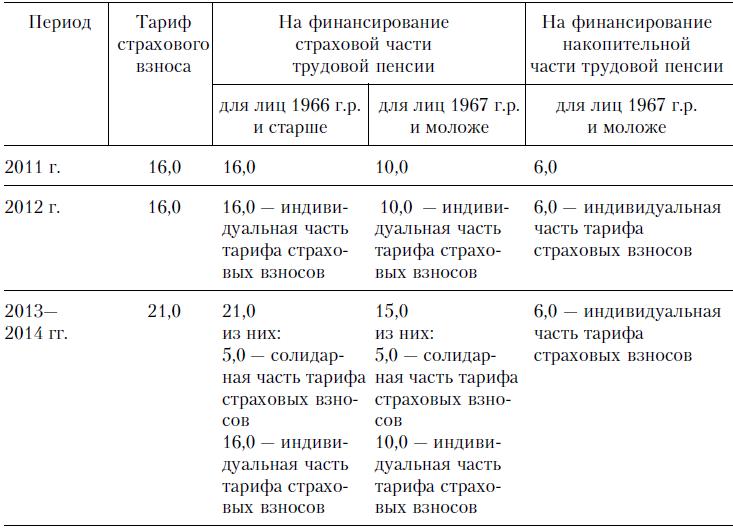

- Порядок исчисления и перечисления обязательных пенсионных взносов

- Что такое ОПЕРСЫ? важность вашего членства в OPERS

- Государственные и местные пенсии

- Сколько существует государственных и местных пенсионных планов?

- Как финансируются государственные и местные пенсионные планы?

- Каков вклад государственных и местных пенсионных планов в пенсионные накопления?

- Как пенсии влияют на государственные и местные бюджеты?

- Как правительства штата и местные органы власти меняют свои пенсионные планы?

- Interactive Data Tools

- Пенсионные и пенсионные выплаты: выплаты при выходе на пенсию

- Выход на пенсию | УСАГов

- FERS Информация

- Увеличение пенсий | My NC Retirement

только с официальной зарплаты формируется будущая пенсия граждан

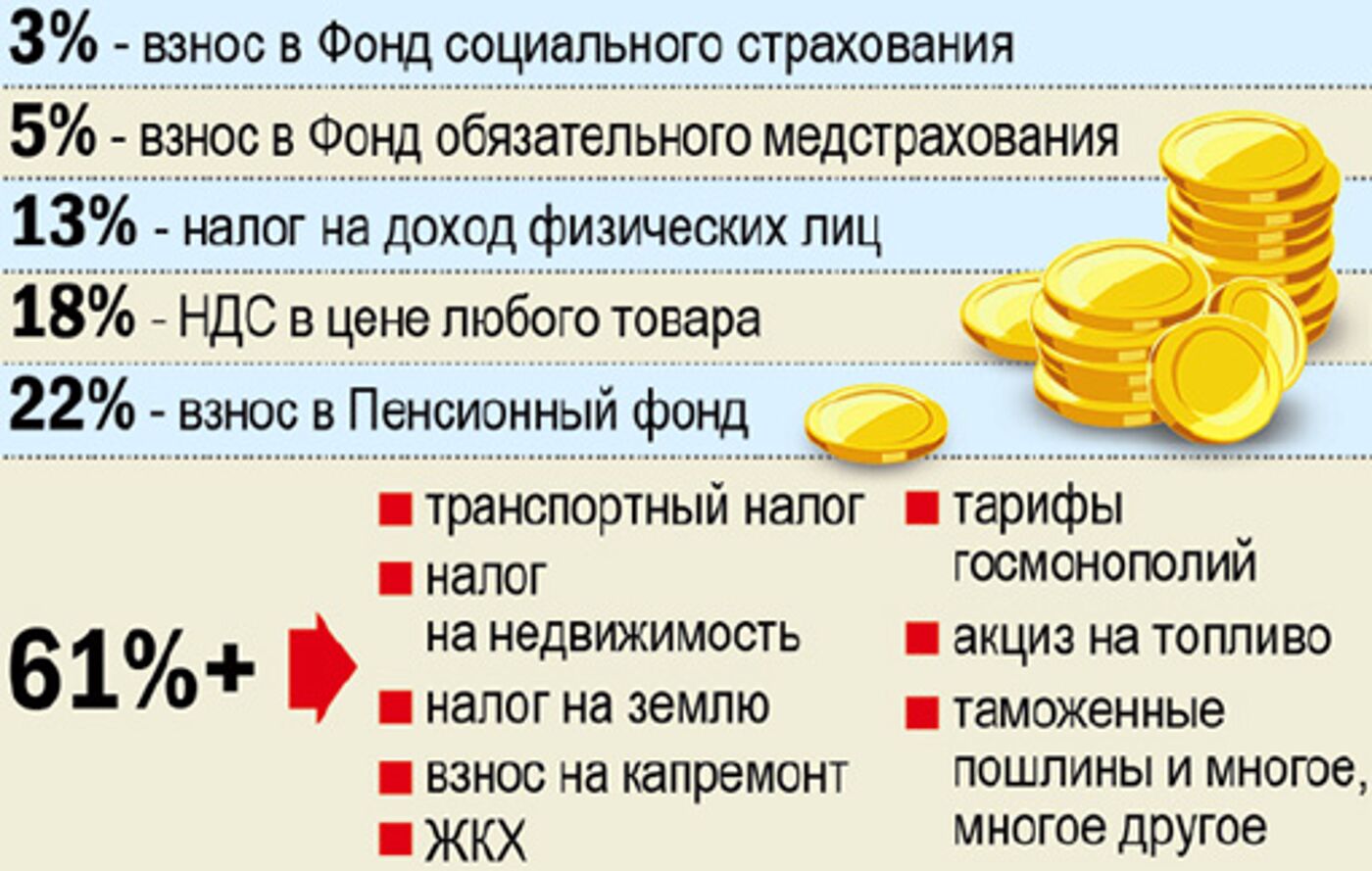

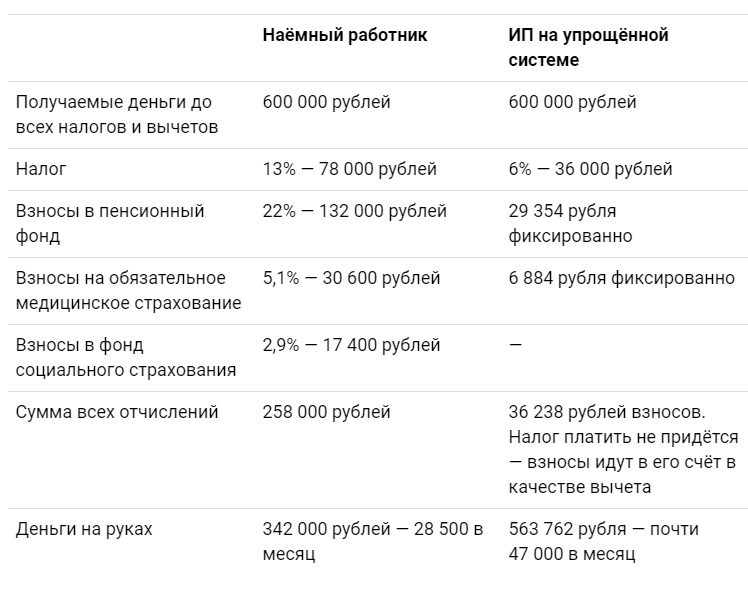

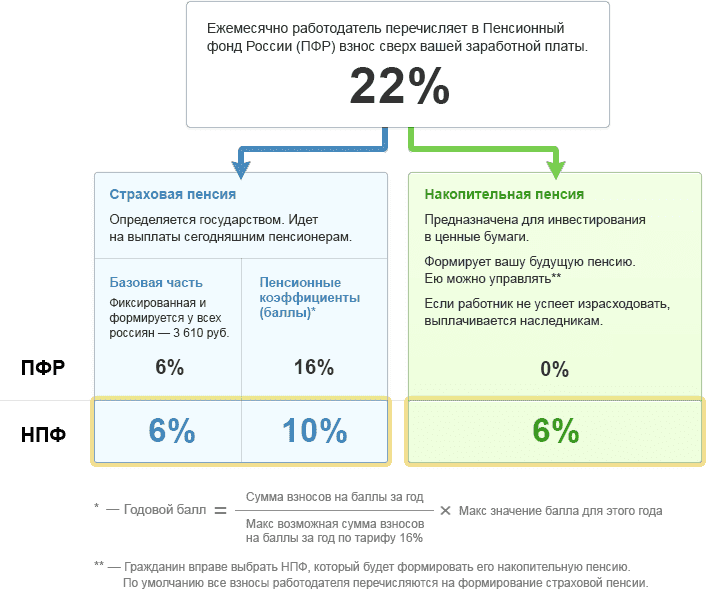

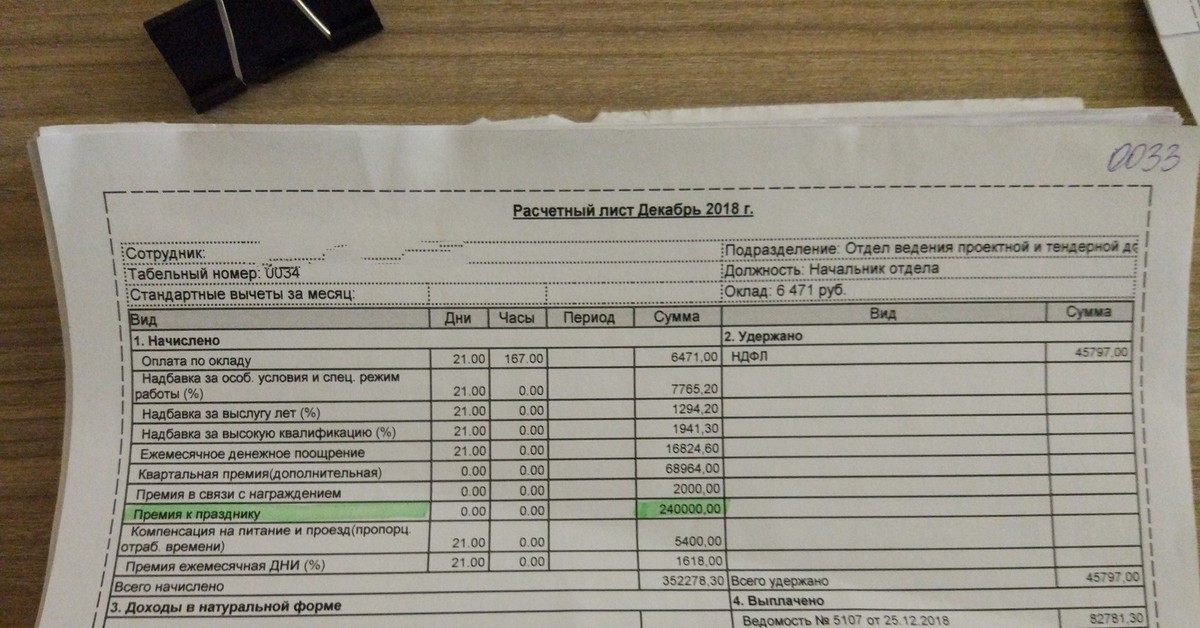

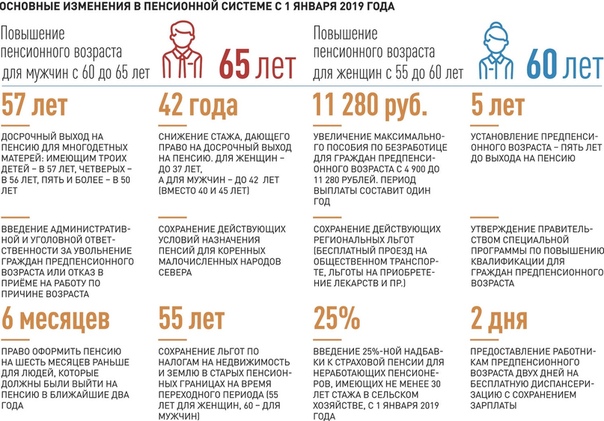

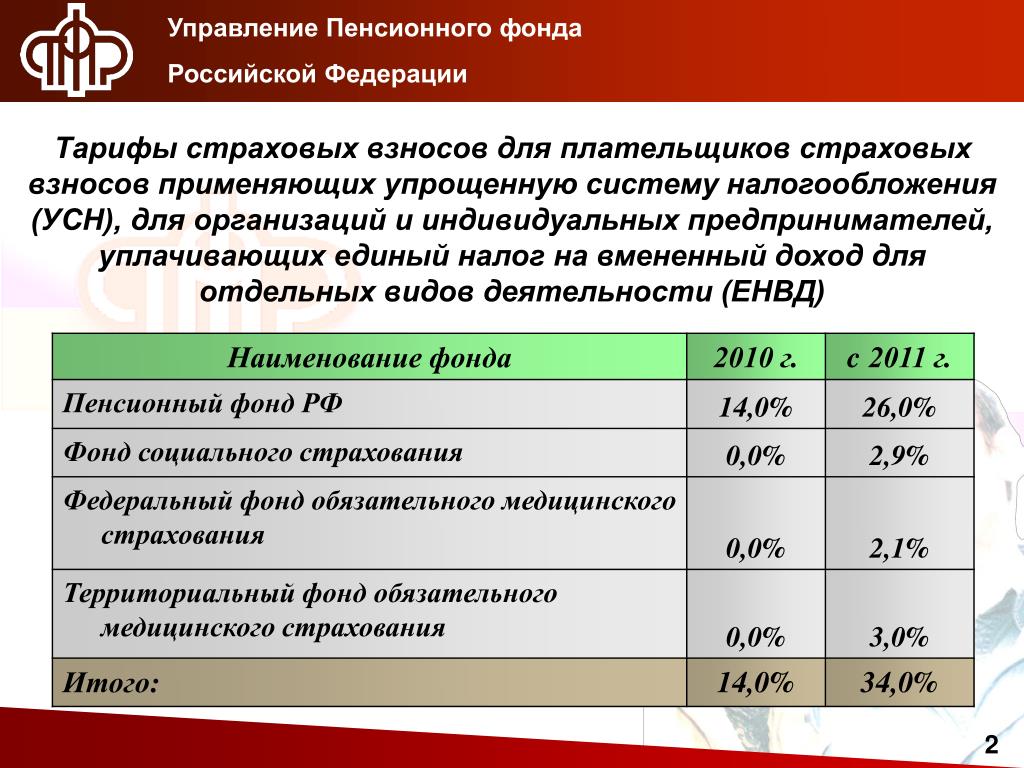

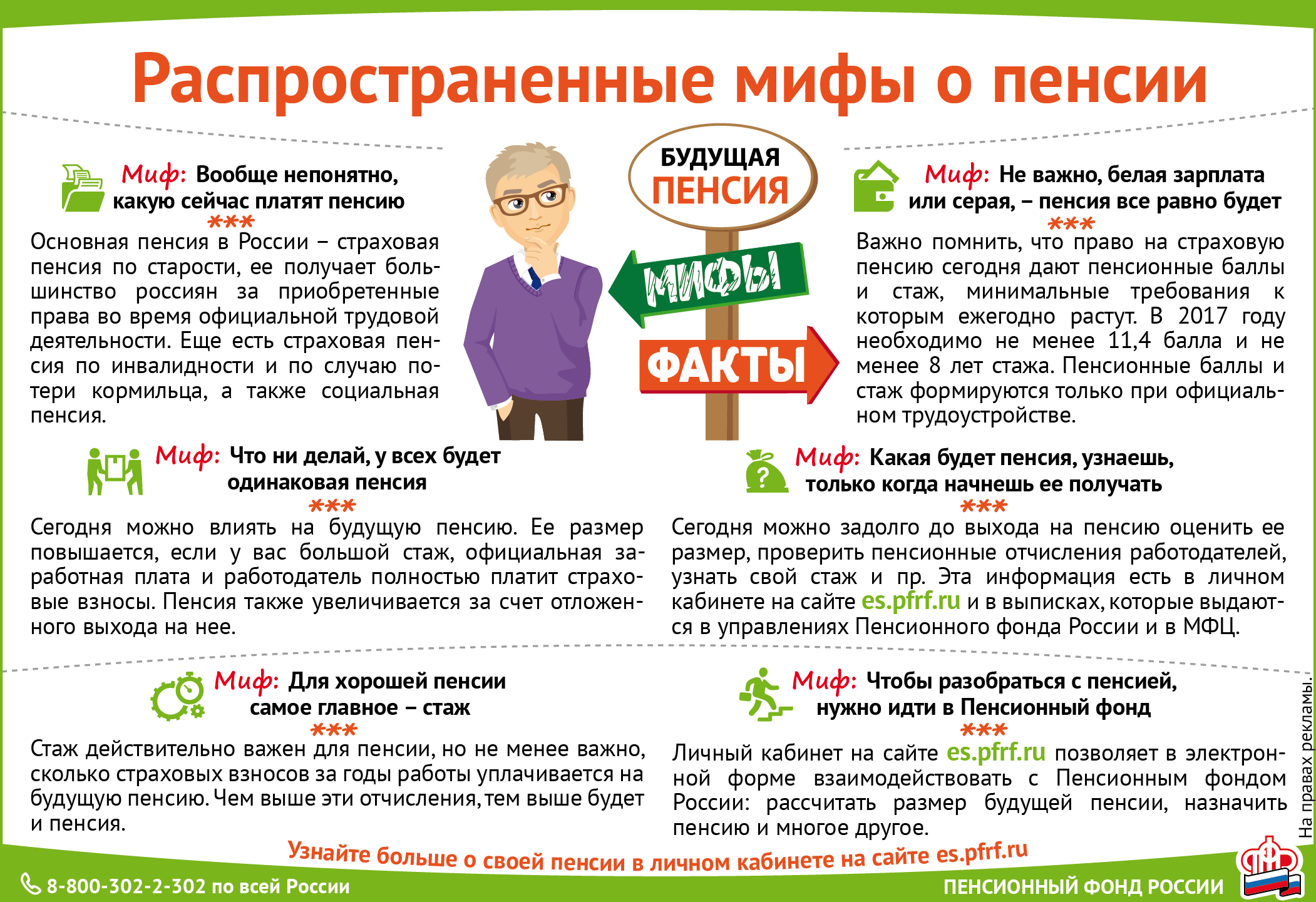

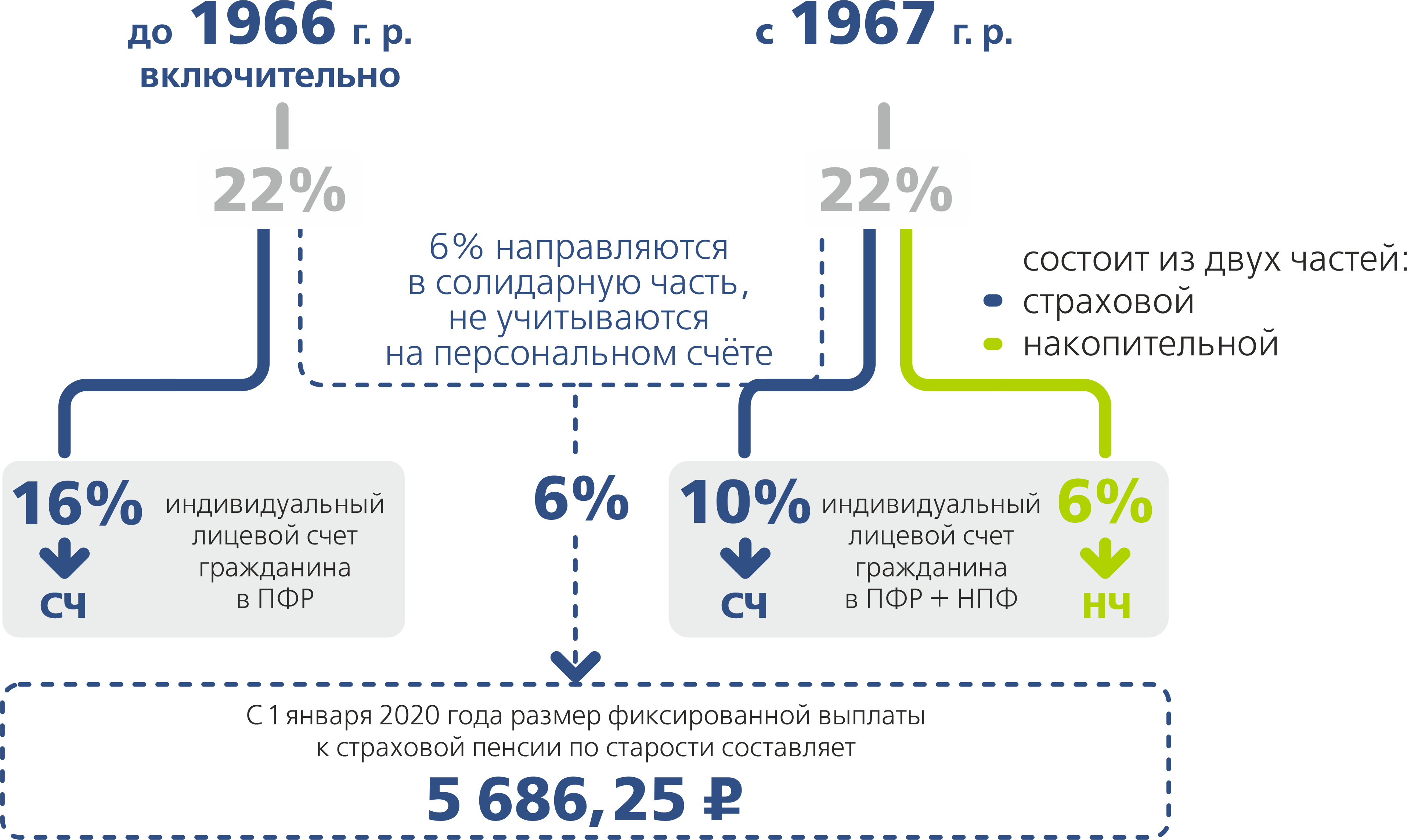

Одним из ключевых факторов, влияющих на размер будущей пенсии, является размер официальной заработной платы. Чем выше зарплата, тем больше будет размер страховой пенсии по старости. Только с «белой» зарплаты отчисляются страховые взносы в Пенсионный фонд РФ и формируются пенсионные права у граждан. При «серых» схемах оплаты труда взносы уплачиваются в минимальном размере. Соглашаясь на «серую» зарплату, человек рискует получать мизерную пенсию. Гражданин должен быть заинтересован в том, чтобы полностью «показать» ту зарплату, которую он реально получает.

Ещё более тяжёлые последствия влечёт работа без оформления официальных трудовых отношений. В этом случае работодатели не уплачивают страховые взносы в ПФР за своих работников, следовательно, будущая пенсия у гражданина не формируется. К тому же такой период работы не будет засчитан в страховой стаж, необходимый для назначения страховой пенсии по старости.

Гражданину следует контролировать формирование своих пенсионных прав. Чтобы узнать размер уплаченных работодателем страховых взносов, какие учтены периоды трудовой деятельности, нужно обратиться в территориальный орган ПФР за выпиской из индивидуального лицевого счёта. Также эту информацию можно получить в «Личном кабинете застрахованного лица» на сайте Пенсионного Фонда РФ (www.pfrf.ru).

Негативные последствия выплаты «серых» зарплат влияют не только на работника, но и на работодателя. При выявлении недоплаты по страховым взносам на неуплаченные суммы начисляются пени, а также налагаются штрафные санкции. Кроме того, данный факт является серьезным нарушением трудового законодательства, что влечет для работодателя административное наказание.

Отделением ПФР по Мурманской области организована работа «горячей» линии во всех территориальных органах ПФР региона для обращения по фактам выплаты неофициальной заработной платы, заработной платы ниже минимального размера оплаты труда, установленного в регионе. Список телефонов можно узнать на сайте Пенсионного фонда РФ в разделе «Информация для жителей региона», перейдя по ссылке «Информация по легализации заработной платы на территории Мурманской области».

Список телефонов можно узнать на сайте Пенсионного фонда РФ в разделе «Информация для жителей региона», перейдя по ссылке «Информация по легализации заработной платы на территории Мурманской области».

/ Отделение Пенсионного фонда РФ по Мурманской области /

Только с официальной зарплаты формируется будущая пенсия граждан

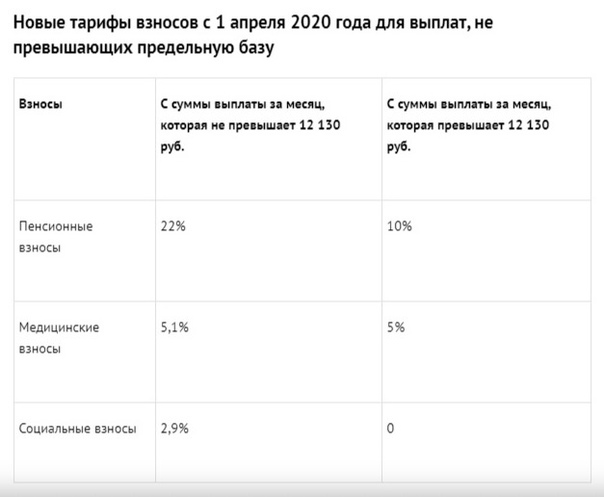

Отделение ПФР по Республике Адыгея напоминает, что от размера официальной заработной платы напрямую зависит размер будущей пенсии работающих граждан, поскольку именно оплата труда является основой для начисления страховых взносов на обязательное пенсионное страхование. Чем выше зарплата, тем больше будет размер страховой пенсии по старости.

Страховые взносы работодателя на обязательное пенсионное страхование уплачиваются только с белой зарплаты. При серых схемах оплаты труда страховые взносы уплачиваются либо в минимальном размере, либо не уплачиваются совсем. В этих случаях средства на пополнение пенсионного счета гражданина не поступают или будущая пенсия формируется в минимальном размере.

Ещё более тяжёлые последствия влечёт работа без оформления официальных трудовых отношений. В этом случае работодатели не уплачивают страховые взносы в ПФР за своих работников, следовательно, будущая пенсия у гражданина не формируется. К тому же такой период работы не будет засчитан в страховой стаж, необходимый для назначения страховой пенсии по старости. Напомним, в 2015 году минимальный стаж для получения права на страховую пенсию по старости составляет 6 лет. Ежегодно в течение 10 лет он будет увеличиваться на 1 год до достижения 15 лет в 2024 и последующих годах.

Гражданину следует контролировать формирование своих пенсионных прав. Чтобы узнать размер уплаченных работодателем страховых взносов, какие учтены периоды трудовой деятельности, нужно обратиться в территориальный орган ПФР за выпиской из индивидуального лицевого счёта. Также эту информацию можно получить в «Личном кабинете застрахованного лица» на сайте Пенсионного Фонда РФ (www.pfrf.ru).

Негативные последствия выплаты «серых» зарплат влияют не только на работника, но и на работодателя.

Обращаем внимание граждан, что Отделением ПФР по Республике Адыгея организована работа «горячих» линий во всех территориальных органах ПФР региона для обращения по фактам выплаты неофициальной заработной платы, заработной платы ниже минимального размера оплаты труда, установленного в регионе. Список телефонов можно узнать на сайте Пенсионного фонда РФ в разделе «Информация для жителей региона», подразделе «Гражданам» («Номера «телефонов доверия»).

Поделиться новостью

Корпоративная пенсионная система ОАО «РЖД»

Пенсионный калькулятордля работников РЖД

НАЗНАЧЕНИЕ КОРПОРАТИВНОЙ ПЕНСИИ

Корпоративная пенсия назначается, если одновременно соблюдены следующие условия:

достижение пенсионного возраста в соответствии с законодательством РФ и Положением о НПО работников ОАО «РЖД», либо назначение досрочной страховой пенсии по старости или страховой пенсии по инвалидности

период уплаты пенсионных взносов (страховой стаж) должен составлять не менее 5 лет (60 месяцев)*, либо 1 месяц (в случае установления инвалидности)

увольнение из РЖД**

* Если страховой стаж на дату увольнения составил менее 60 месяцев, то его можно увеличить за счет уплаты дополнительных личных взносов.

** Предусматривается возможность назначения и выплаты корпоративной пенсии участнику-вкладчику без увольнения из компании в случае его перевода по его просьбе с должности, относящейся к категории «руководители», на нижеоплачиваемую должность, относящуюся к категории «специалисты», «служащие» или «рабочие».

КАК РАССЧИТЫВАЕТСЯ РАЗМЕР КОРПОРАТИВНОЙ ПЕНСИИ?

Размер негосударственной пенсии рассчитывается из общей суммы, которая накопится на индивидуальном пенсионном счете за время участия в корпоративной пенсионной системе. Эта сумма, в свою очередь, складывается из нескольких составляющих. Во-первых, это личные взносы участника и взносы работодателя. Во-вторых, это инвестиционный доход, который негосударственный пенсионный фонд ежегодно начисляет на всю сумму, накопленную на счете.

ПОДРОБНЕЕ…

В-третьих, это дополнительные личные взносы, которые может делать каждый участник-вкладчик корпоративной пенсионной системы.

Также следует отметить, что при расчете размера ежемесячной негосударственной пенсии учитывается ставка ежегодной доходности 4% на весь период выплаты, то есть будущий доход.

Кроме того, по решению Совета директоров негосударственная пенсия может быть индексирована.

Сделать предварительный расчет размера будущей пенсии можно, воспользовавшись сервисом «Пенсионный калькулятор» или обратившись в ближайший филиал АО «НПФ «БЛАГОСОСТОЯНИЕ».

СКРЫТЬ…

ПЕРИОД ПОЛУЧЕНИЯ ПЕНСИИ

Существует несколько вариантов выплаты пенсии: пожизненный, срочный (на указанный период) и поэтапный. От выбранного периода будет зависеть и сумма ежемесячной выплаты: чем он меньше, тем выше размер ежемесячной корпоративной пенсии. Но важно понимать, что в случае со срочной пенсией выплаты по истечении установленного срока прекратятся, а потребность в дополнительном доходе останется.

ПОДРОБНЕЕ…

Пожизненная пенсия – это наиболее востребованный вариант выплат: участник-вкладчик будет получать корпоративную пенсию в дополнение к государственной на протяжении всей жизни.

В случае выбора срочной пенсии участник-вкладчик сам выбирает срок, в течение которого будут производиться выплаты, — например, 10 лет.

Еще один вариант – поэтапная выплата пенсии, «по ступеньке». Его могут выбрать участники-вкладчики, оформляющие срочную пенсию с периодом выплаты не менее 14 лет для женщин и 10 лет для мужчин. В этом случае период выплаты пенсии делится на два равных этапа. В течение первого этапа пенсия выплачивается в повышенном размере — 160% от рассчитанной ежемесячной суммы пожизненной негосударственной пенсии. А на втором этапе размер выплаты будет определяться исходя из оставшихся на пенсионном счете средств.

СКРЫТЬ…

КАК СОХРАНИТЬ ПРАВО НА КОРПОРАТИВНУЮ ПЕНСИЮ, ЕСЛИ СТРАХОВОЙ СТАЖ МЕНЬШЕ 5 ЛЕТ?

Работники, уволившиеся до того, как их страховой стаж составил 5 лет, могут компенсировать недостающий период стажа путем уплаты дополнительных личных пенсионных взносов.

ПОДРОБНЕЕ…

При этом размер каждого взноса должен быть не меньше двукратного размера ежемесячной материальной помощи, которую компания выплачивает неработающим пенсионерам при стаже работы на железнодорожном транспорте свыше 30 лет. Количество месяцев, в течение которых участник-вкладчик уплачивает дополнительные взносы после увольнения из РЖД, будет включено в страховой стаж.

СКРЫТЬ…

При назначении негосударственной пенсии учитывается наличие отраслевых наград.

ПОДРОБНЕЕ…

На 10% увеличивается размер корпоративной пенсии участникам-вкладчикам, награжденным знаком «За безупречный труд на железнодорожном транспорте 30 лет»

На 20% увеличивается размер корпоративной пенсии участникам-вкладчикам, награжденным знаками «Почетный железнодорожник ОАО «Российские железные дороги»», «Почетный железнодорожник», знаком (значком) «Почетному железнодорожнику».

На 15% увеличивается размер корпоративной пенсии участникам-вкладчикам, награжденным знаком «За безупречный труд на железнодорожном транспорте 40 лет».

На 40% увеличивается размер корпоративной пенсии участникам-вкладчикам, награжденным вторым знаком «Почетный железнодорожник ОАО «Российские железные дороги»» или «Почетный железнодорожник» Минтранса России в период работы в ОАО «РЖД».

СКРЫТЬ…

Решение о повышении выплат пенсионерам принимает Совет директоров, основываясь на финансовых показателях по итогам деятельности за прошедший год. При этом повышение выплат для наименее социально защищенных групп пенсионеров проводится регулярно.

ПОДРОБНЕЕ…

Например, в 2018 году на 70% увеличен размер выплаты получателям, которым негосударственная пенсия была назначена в 2017 году в связи с установлением I группы инвалидности, в 2016 году было принято решение индексировать на 15% пенсии получателям, которым на 1 января 2014 года исполнилось от 70 до 79 лет. В 2015 году выплаты были увеличены для пенсионеров в возрасте от 70 лет, а также инвалидам, ветеранам ВОВ и другим категориям пенсионеров.

СКРЫТЬ…

НАЛОГООБЛОЖЕНИЕ НЕГОСУДАРСТВЕННОЙ ПЕНСИИ

Согласно российскому налоговому законодательству на этапе выплаты негосударственной пенсии налог на доходы физических лиц удерживается. Однако НДФЛ взимается с части выплачиваемых пенсионеру средств, сформированной за счет взносов работодателя. С части пенсии, сформированной за счет личных взносов работника, НДФЛ не взимается.

ИСПОЛЬЗУЙТЕ СЕРВИСЫ ФОНДА. ЭТО УДОБНО!

Контролируйте состояние своего счета, пользуясь сервисом «Личный кабинет». Для получения доступа к личному кабинету необходимо обратиться в отдел кадров либо в ближайший филиал фонда.

Подключите бесплатный сервис «СМС-информирование», чтобы получать важную информацию о вашей будущей пенсии.

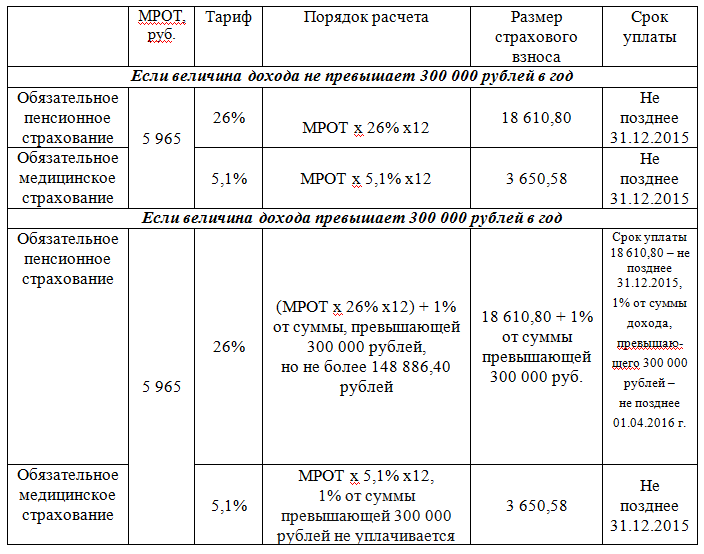

Порядок исчисления и перечисления обязательных пенсионных взносов

Обязательные пенсионные взносы (ОПВ), подлежащие уплате в ЕНПФ, устанавливаются в размере 10% от ежемесячного дохода, принимаемого для исчисления ОПВ1.

При этом ежемесячный доход, принимаемый для исчисления ОПВ, не должен превышать 50-кратный минимальный размер заработной платы, установленный на соответствующий финансовый год законом о республиканском бюджете. При этом максимальный совокупный годовой доход, принимаемый для исчисления ОПВ, не должен превышать двенадцать размеров 50-кратного минимального размера заработной платы, установленного на соответствующий финансовый год законом о республиканском бюджете.

Обращаем внимание, что от уплаты ОПВ освобождаются физические лица, работающие по трудовому договору, получающие доходы по договорам гражданско-правового характера, предметом которых является выполнение работ (оказание услуг), заключенным с физическими лицами, не являющимися налоговыми агентами.

ОПВ не удерживаются с выплат и доходов:

1) указанных в пункте 2 статьи 319 Налогового кодекса, за исключением лиц, указанных в абзаце девятом подпункта 31) пункта 2 статьи 319 Налогового Кодекса;

2) указанных в статье 329, пункте 1 статьи 330 Налогового кодекса;

3) указанных в пункте 1 статьи 341 Налогового кодекса, за исключением установленных подпунктами 12), 26), 27), 50) пункта 1 статьи 341 Налогового кодекса, а также подпунктами 42), 43) пункта 1 статьи 341 Налогового кодекса (в части утраченного заработка (дохода).

При исчислении обязательных пенсионных взносов не применяются корректировки к облагаемому доходу работника, указанные в подпункте 49) пункта 1 статьи 341 Налогового кодекса. При этом ОПВ в ЕНПФ не удерживаются с доходов, предусмотренных абзацем шестым подпункта 17) пункта 1 статьи 341 Налогового кодекса.

4) полученных в натуральной форме или виде материальной выгоды инвалидами и иными лицами, указанными в подпункте 2) пункта 1 статьи 346 Налогового кодекса.

ОБ УСТАНОВЛЕНИИ ПОПРАВОЧНОГО КОЭФФИЦИЕНТА «0»

В соответствии c пунктом 1 Постановления Правительства РК от 20 апреля 2020 года № 224 «О дальнейших мерах по реализации Указа Президента Республики Казахстан от 16 марта 2020 года № 287 «О дальнейших мерах по стабилизации экономики» по вопросам налогообложения», к ставкам социальных платежей устанавливается поправочный коэффициент «0» на период с 1 апреля до 1 октября 2020 года, за исключением уплачиваемых индивидуальным предпринимателем за себя.

Агентами2 может применяться поправочный коэффициент «0» к ставкам по следующим социальным платежам:

♦ социальный налог,

♦ обязательные пенсионные взносы (ОПВ),

♦ обязательные профессиональные пенсионные взносы (ОППВ),

♦ социальные отчисления,

♦ взносы, отчисления на обязательное социальное медицинское страхование.

Нормы по установлению поправочного коэффициента «0» к ставкам социальных платежей применяются в отношении следующих налогоплательщиков и их работников:

♦ лиц, занимающихся частной практикой (ЧП), и субъектов микро, малого или среднего предпринимательства, осуществляющих деятельность по перечню видов деятельности согласно Приложению 1 к Постановлению РК №224, по обязательствам, срок уплаты (перечисления) по которым наступает в период с 1 апреля до 1 октября 2020 года;

♦ субъектов крупного предпринимательства, осуществляющих деятельность по перечню видов деятельности согласно Приложению 2 к Постановлению РК №224, по обязательствам, срок уплаты (перечисления) по которым наступает в период с 1 апреля до 1 июля 2020 года.

Перечень видов деятельности для применения коэффициента «0» к ставкам социальных платежей указаны в Приложения 1 и 2 к Постановлению РК №224

ПЕРЕЧИСЛЕНИЕ ОПВ

Перечисление ОПВ производится агентами путем безналичных платежей.

Лица ЧП, ИП, а также физические лица, получающие доходы по договорам гражданско-правового характера, не имеющие счетов в банках и организациях, осуществляющих отдельные виды банковских операций (далее – банки), вносят ОПВ наличными деньгами в банки для их последующего перечисления в ЕНПФ, с указанием следующих реквизитов Государственной корпорации:

Бенефициар | НАО «Государственная корпорация «Правительство для граждан» |

Банк бенефициара | НАО «Государственная корпорация «Правительство для граждан» |

БИК бенефициара | GCVPKZ2A |

ИИК бенефициара | KZ12009NPS0413609816 |

БИН бенефициара | 160440007161 |

КНП (Код назначения платежа) | 010 |

Плательщики | Период | Объект исчисления | Пределы | Сроки перечисления | Примечание |

|---|---|---|---|---|---|

Юридические лица, использующие труд наемных работников и физических лиц, с которыми заключены договора гражданско-правового характера | за каждый месяц налогового периода | ежемесячный доход наемных работников и физических лиц | в размере 10% от ежемесячного дохода и не выше 10% 50-кратного МРЗП[3] | не позднее 25 числа месяца, следующего за месяцем выплаты доходов | Обязанность по уплате ОПВ |

ЧП и ИП, перечисляющие ОПВ в свою пользу | за каждый месяц налогового периода | получаемый доход, определяемый самостоятельно | в размере 10% от получаемого дохода, но не менее 10% от МРЗП и не выше 10% 50-кратного МРЗП | не позднее 25 числа месяца, следующего за отчетным месяцем | Обязанность по уплате ОПВ В случае отсутствия дохода, вправе уплачивать ОПВ из расчета 10 процентов от МРЗП |

Лица ЧП и ИП, использующие труд наемных работников | за каждый месяц налогового периода | ежемесячный доход наемных работников | в размере 10% от ежемесячного дохода и не выше 10% 50-кратного МРЗП | не позднее 25 числа месяца, следующего за месяцем выплаты доходов | Обязанность по уплате ОПВ |

Субъекты малого бизнеса, применяющий специальный налоговый режим на основе упрощенной декларации, перечисляющие ОПВ в свою пользу, и использующие труд наемных работников | полугодие | получаемый доход ежемесячный доход наемных работников и физических лиц | в размере 10% от дохода, но не менее 10% от МРЗП и не выше 10% от 6 размеров 50-кратного МРЗП | в сроки, предусмотренные налоговым законодательством РК: не позднее 25 числа второго месяца, следующего за отчетным налоговым | Обязанность по уплате ОПВ Упрощенная декларация (форма 910. |

ИП, применяющие специальный налоговый режим на основе патента | календарный год | получаемый доход за налоговый период | в размере 10% от получаемого дохода, но не менее 10% от МРЗП и не выше 10% от 12 размеров 50-кратного МРЗП | в срок, предусмотренный налоговым законодательством РК: оплата стоимости патента производится до представления расчета | Обязанность по уплате ОПВ Расчет стоимости патента (форма 911.00) представляется в налоговый орган в сроки, предусмотренные налоговым законодательством |

Крестьянские или фермерские хозяйства в пользу совершеннолетнего (участника) и главы крестьянского или фермерского хозяйства | за каждый месяц налогового периода | ежемесячный доход | не менее 10% от МРЗП и не выше 10% 50-кратного МРЗП | в порядке и сроки, предусмотренные налоговым законодательством РК | Обязанность по уплате ОПВ ОПВ в пользу совершеннолетних членов (участников) крестьянского или фермерского хозяйства подлежат исчислению и уплате с начала календарного года, следующего за годом достижения ими совершеннолетия Декларация (форма 920. |

Физические лица, получающие доходы по договорам ГПХ, в том числе предметом которых является выполнение работ (оказание услуг), заключенным с физическими лицами, не являющими налоговыми агентами[4] | за каждый месяц налогового периода | получаемый доход | в размере 10% от получаемого дохода, но не выше 10% 50-кратного МРЗП На период с 1 июня 2020 года до 1 января 2021 года[4], действуют пределы в размере 5% от получаемого дохода, но не выше 5% 50-кратного МРЗП | не позднее 25 числа месяца, следующего за месяцем получения доходов | Имеют право уплачивать ОПВ |

Граждане РК, работающие в представительствах международных организаций в РК, дипломатических представительствах и консульских учреждениях иностранных государств, аккредитованных в РК | за каждый месяц налогового периода | получаемый доход | в размере 10% от получаемого дохода, но не менее 10% от МРЗП и не выше 10% 50-кратного МРЗП | Имеют право уплачивать ОПВ | |

Граждане РК, работающие за пределами РК | за каждый месяц налогового периода | получаемый доход | в размере 10% от получаемого дохода, но не менее 10% от МРЗП и не выше 10% 50-кратного МРЗП | Имеют право уплачивать ОПВ |

[1] Закон Республики Казахстан «О пенсионном обеспечении в Республике Казахстан» от 21 июня 2013 года № 105-V, статья 25

[2] Налоговый агент: индивидуальный предприниматель, лицо, занимающееся частной практикой, юридическое лицо, в том числе его структурные подразделения, а также юридическое лицо-нерезидент, на которых в соответствии с Налоговым кодексом возложена обязанность по исчислению, удержанию и перечислению налогов, удерживаемых у источника выплаты

[3] МРЗП — минимальный размер заработной платы, установленный на соответствующий финансовый год законом о республиканском бюджете, на 2021 г. сумма МРЗП составляет 42 500,00 тенге.

сумма МРЗП составляет 42 500,00 тенге.

[4] Закон Республики Казахстан «О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам ипотечного займов в иностранной валюте, совершенствования регулирования субъектов рынка платежных услуг, всеобщего декларирования и восстановления экономического роста» от 3 июля 2020 года №359-VI

Что такое ОПЕРСЫ? важность вашего членства в OPERS

OPERS обеспечивает пенсионный доход и льготы государственным служащим штата Огайо.

ОПЕРЫ: Ваша пенсионная система

Пенсионная система государственных служащих штата Огайо предоставляет пенсионные пособия государственным служащим штата Огайо с 1935 года.

Что значит быть участником

Вы не платите в

Social SecurityКак участник OPERS вы не платите в Социальное обеспечение.

OPERS заменяет Социальное обеспечение для государственных служащих Огайо.

OPERS заменяет Социальное обеспечение для государственных служащих Огайо.Вместо этого вы платите

на OPERSВы вносите процент от своей зарплаты в OPERS, а ваш работодатель вносит сумму, равную проценту от вашей зарплаты. OPERS инвестирует эти деньги на пенсию.

OPERS дает вам пенсионный доход *

Взносы вашего члена и работодателя идут на ваш будущий пенсионный доход OPERS.

* Предполагается, что вы достигнете пенсионного права и выберете аннуитетный ежемесячный платеж

Сколько я могу внести в OPERS?

Как участник, вы вносите 10% своей зарплаты на пенсию.

Ваш работодатель вносит сумму, равную 14% вашей зарплаты.

Это означает, что OPERS инвестирует сумму, равную 24% от вашей общей заработной платы.

10% ваш вклад

14% Вклад вашего работодателя

24% вашей зарплаты инвестируются в ваше будущее

Эти числа могут отличаться в зависимости от типа вашей работы.См. Страницу часто задаваемых вопросов для получения более подробной информации.

Взносы ваших участников и работодателей

Как для вас инвестируются средстваПенсионные выплаты и выплаты за медицинское обслуживание финансируются из трех источников:

- Членские взносы

- Взносы работодателей

- Доходы от инвестиций

Ваши членские взносы могут поступать только в целевой пенсионный фонд. Взносы работодателей можно разделить и использовать для финансирования пенсий и здравоохранения.

Взносы работодателей можно разделить и использовать для финансирования пенсий и здравоохранения.

Пенсионные пособия выплачиваются через наш пенсионный фонд, а выплаты за медицинское обслуживание производятся через наш фонд здравоохранения.

Взносы сначала должны поступить в целевой пенсионный фонд. После выполнения наших пенсионных обязательств можно делать взносы в фонд здравоохранения.

Доступ к деньгам

Вы можете получить доступ к средствам, которые вы заплатили OPERS, двумя способами:

Получение пособия OPERS

при выходе на пенсиюКогда вы будете готовы выйти на пенсию, вам будут доступны деньги, вложенные в OPERS.

Варианты пенсионных выплат зависят от выбранного вами пенсионного плана.

Вы можете либо аннулировать своей учетной записи и получать пожизненные выплаты, либо вы можете взять единовременную выплату и аннулировать оставшуюся часть (если таковая имеется).

Вы можете либо аннулировать своей учетной записи и получать пожизненные выплаты, либо вы можете взять единовременную выплату и аннулировать оставшуюся часть (если таковая имеется).Возврат средств на счет

Если вы уходите с государственной службы, но еще не имеете права на выход на пенсию, у вас есть возможность вернуть свои взносы.Вы получите 100 процентов от ваших членских взносов (10 процентов вашей зарплаты, которые вы внесли в OPERS).

Вы также можете иметь право на получение дополнительной суммы в зависимости от вашего пенсионного плана и стажа работы.

Возмещение может быть отправлено вам напрямую (с удержанием налогов) или переведено на другой пенсионный счет (без налоговых последствий).

Ваши взносы

Как участник OPERS вы всегда сможете вернуть 100 процентов своих членских взносов после того, как уволитесь с работы на государственной службе.

У вас есть выбор

Выбор пенсионного плана OPERSС 31 декабря 2021 г. комбинированный план больше не будет вариантом выбора плана для новых сотрудников. Если вы заинтересованы в выборе комбинированного плана, ваш выбор должен быть сделан не позднее 31 декабря 2021 года.

Новые участники, у вас есть 180 дней (с даты начала), чтобы выбрать один из трех пенсионных планов:

Не уверены, какой план вам подходит?

Мы создали небольшую видео-викторину, чтобы помочь вам определиться:

Начать видео-викторину по выбору плана Остановить план Видео-тест по выбору плана{{singleQA.question}}

{{singleButton.button}}

Если вы готовы сделать выбор тарифного плана, войдите в свою учетную запись в Интернете

Если у вас остались вопросы, позвоните нам по телефону 1-800-222-7377.

Важно выбрать правильный план.

Каждый план имеет уникальные особенности и преимущества.Выбранный вами план определит, как будут инвестироваться ваши взносы и как будет рассчитываться ваше потенциальное пенсионное пособие.

Кто OPERS обслуживает

OPERS обслуживает более 1 миллиона бывших и нынешних сотрудников Огайо, включая государственных, местных и муниципальных служащих, а также служащих государственных колледжей и университетов.

OPERS Пенсионные группы

участников OPERS разделены на три пенсионные группы: группы A, B и C.

Ваша пенсионная группа основана на:

- Насколько вы близки к пенсии

- Как долго вы работали на государственной службе

В какой я группе?

Вы можете в любое время войти в свою онлайн-учетную запись OPERS, чтобы просмотреть свою пенсионную группу.

Нет учетной записи в Интернете? Зарегистрируйтесь сегодня, для регистрации достаточно нескольких быстрых шагов.

Государственные и местные пенсии

Государственные и местные справочные материалы Домашняя страница

Большинство государственных и местных государственных служащих (83 процента работающих полный рабочий день) участвовали в пенсионном плане с установленными выплатами (DB) в 2018 году, и почти все (94 процента) имели доступ к таким планам. Эти государственные пенсионные планы обычно предоставляют пенсии на основе стажа работы участников и средней заработной платы за определенное количество лет работы. Многие участники также получают корректировки на стоимость жизни, которые помогают поддерживать покупательную способность их пособий при выходе на пенсию.Напротив, в частном секторе, где преобладают планы с установленными взносами (DC) или 401 (k), только 16 процентов работников, занятых полный рабочий день, участвовали в планах DB в 2018 году (20 процентов имели доступ).

Государственные и местные пенсии привлекли большое внимание в последние годы. Неадекватные взносы привели к тому, что пенсионные планы остались недофинансированы как минимум на 1 триллион долларов и, возможно, на целых 3–4 триллиона долларов, в зависимости от предположений моделирования.

Все данные взяты из ежегодных или квартальных обследований государственных пенсий Бюро переписи населения США, если не указано иное.

Сколько существует государственных и местных пенсионных планов?

Государственные и местные органы власти спонсируют более 5 500 пенсионных планов. В этих планах участвует почти 21 миллион членов, включая действующих государственных служащих, бывших государственных служащих, получивших пособия, которые они еще не получают, и нынешних пенсионеров.

Местные пенсионные планы значительно превосходят по численности их государственные аналоги: 5232 против 297. Однако большинство участников плана (90 процентов) и активы (82 процента) находятся в системах, управляемых государством, отчасти потому, что многие служащие местных органов власти охвачены государственными планами. В 2017 году почти 60 процентов пенсионных взносов местных органов власти направлялось в государственные, а не в местные планы.

В 2017 году почти 60 процентов пенсионных взносов местных органов власти направлялось в государственные, а не в местные планы.

Флорида и Гавайи имели один план, управляемый штатом, в 2017 году, в то время как у Массачусетса было больше всего с 14 планами. Что касается планов с местным управлением, в шести штатах не было местных планов в 2017 году, а в восьми штатах было более 100 планов. В 2017 году в Пенсильвании было 1594 плана с местным управлением, что намного больше, чем в любом другом штате.

Активы государственных и местных пенсионных планов составили около 4 долларов.0 трлн в 2017 году. Корпоративные акции составили две трети активов. Эти инвестиции более рискованны, чем активы с фиксированным доходом, такие как корпоративные облигации, казначейские облигации США и другие ценные бумаги, поддерживаемые федеральными агентствами, хотя они также имеют тенденцию приносить более высокую доходность. Корпоративные акции увеличились как доля пенсионных активов, составляя в среднем примерно 60 процентов от общего объема инвестиций с середины 1990-х годов. В последние годы государственные пенсионные планы также увеличили свои запасы так называемых альтернативных инвестиций — прямых инвестиций, хедж-фондов, недвижимости и товаров, — которые могут принести более высокую прибыль, но также подвергают планы большему риску.

В последние годы государственные пенсионные планы также увеличили свои запасы так называемых альтернативных инвестиций — прямых инвестиций, хедж-фондов, недвижимости и товаров, — которые могут принести более высокую прибыль, но также подвергают планы большему риску.

Как финансируются государственные и местные пенсионные планы?

Исторически сложилось так, что государственные и местные органы власти финансировали пенсии из общих доходов на распределительной основе. Штаты и населенные пункты начали предопределять пенсии в 1970-х и 1980-х годах после того, как несколько частных пенсионных планов потерпели неудачу и Конгресс принял Закон о гарантиях пенсионного дохода сотрудников. Хотя закон не применялся к правительствам штата и местным властям, он требовал от Конгресса отчета о государственных пенсиях, в котором были выявлены недостатки во многих распространенных практиках на уровне штата и на местном уровне.

Сегодня в штатах и населенных пунктах соблюдаются стандарты учета пенсий, установленные Правительственным советом по стандартам бухгалтерского учета (GASB). Стандарты требуют, чтобы пенсионные планы удерживали актуариев для прогнозирования будущих активов и обязательств на основе демографических и экономических предположений. Затем актуарии рассчитывают взносы работодателя, необходимые для покрытия обязательств, понесенных нынешними сотрудниками, плюс любые суммы, необходимые для погашения прошлых нефинансируемых обязательств.

Стандарты требуют, чтобы пенсионные планы удерживали актуариев для прогнозирования будущих активов и обязательств на основе демографических и экономических предположений. Затем актуарии рассчитывают взносы работодателя, необходимые для покрытия обязательств, понесенных нынешними сотрудниками, плюс любые суммы, необходимые для погашения прошлых нефинансируемых обязательств.

Пенсионные планы в настоящее время получают большую часть своего годового дохода за счет инвестиций, а не взносов.В 2017 году 69 процентов общих доходов пенсионного плана было получено за счет чистой инвестиционной прибыли, 22 процента поступило от взносов работодателей и 8 процентов поступило от взносов сотрудников. Однако, поскольку доходность инвестиций непостоянна, эти акции сильно меняются с течением времени.

Каков вклад государственных и местных пенсионных планов в пенсионные накопления?

Пенсии органов государственного управления и местного самоуправления важны для общих национальных сбережений, составляя 19 процентов от общих пенсионных накоплений. Для сравнения, на индивидуальные пенсионные счета, такие как 401 (k) s, приходится 28 процентов активов.

Для сравнения, на индивидуальные пенсионные счета, такие как 401 (k) s, приходится 28 процентов активов.

Государственные пенсии особенно важны для 28 процентов государственных и местных государственных служащих, не охваченных системой социального обеспечения. Изначально в систему социального обеспечения не входили сотрудники государственных органов штата и местных органов власти из-за проблем с конституционностью взимания федерального налога на заработную плату с правительств штатов и местных органов власти. Более поздние действия Конгресса позволили сотрудникам зарегистрироваться в системе социального обеспечения, но охват социальным страхованием государственных и местных работников по-прежнему широко варьируется в зависимости от штата: не покрываемые страховкой работники варьируются от 2 процентов в Вермонте до 98 процентов в Огайо.

Как пенсии влияют на государственные и местные бюджеты?

В 2016 финансовом году правительства штата и местные органы власти внесли 4,6 процента прямых общих расходов на системы пенсионного обеспечения сотрудников. В эту сумму входят взносы местного правительства, которое управляет системой (т.д., вклад местного правительства как работодателя в управляемую государством систему) и вклад правительства штата в свою собственную систему, будь то для своих сотрудников или от имени местных служащих.

В эту сумму входят взносы местного правительства, которое управляет системой (т.д., вклад местного правительства как работодателя в управляемую государством систему) и вклад правительства штата в свою собственную систему, будь то для своих сотрудников или от имени местных служащих.

Тем не менее, эти взносы не учитывают необеспеченные будущие обязательства и, таким образом, недооценивают всю пенсионную нагрузку на правительства штата и местные органы власти. Оценки необеспеченных обязательств колеблются от 1 триллиона до 4 триллионов долларов. Различия между этими оценками в основном связаны с разными ставками дисконтирования, используемыми для расчета стоимости будущих обязательств по выплатам.

Приведенная стоимость или PV будущих пенсионных обязательств рассчитывается по следующей формуле: PV = FV / (1 + i) n, , где FV — будущая стоимость, n — количество лет. в будущем, а i — ставка дисконтирования. В пенсионных планах традиционно используется ставка дисконтирования, основанная на ожидаемой доходности инвестиций. Однако многие экономисты утверждают, что правильная ставка дисконтирования также должна отражать рискованность обязательств.Поскольку пенсии часто защищены конституцией или иным образом, эти экономисты утверждают, что пенсионные обязательства следует дисконтировать, используя ставку, более близкую к ставке «безрисковых» казначейских облигаций США, а не более высокие ставки, основанные на доходности прошлых инвестиций.

Однако многие экономисты утверждают, что правильная ставка дисконтирования также должна отражать рискованность обязательств.Поскольку пенсии часто защищены конституцией или иным образом, эти экономисты утверждают, что пенсионные обязательства следует дисконтировать, используя ставку, более близкую к ставке «безрисковых» казначейских облигаций США, а не более высокие ставки, основанные на доходности прошлых инвестиций.

Другие различия связаны с методами актуарной стоимости, используемыми для распределения пособий на прошлые и будущие услуги. Помимо оценки обязательств, планы имеют право на усмотрение в отношении методов амортизации или того, как «растянуть» погашение нефинансируемых обязательств.Раньше планы имели право на усмотрение в отношении сглаживания активов или определения того, как и когда колебания стоимости активов отражались в финансовой отчетности, но теперь GASB требует, чтобы они отражали активы по справедливой рыночной стоимости.

Погашение необеспеченных обязательств потребует сочетания реформ (см. Следующий раздел) и повышения налогов или сокращения расходов. Согласно исследованию Брукингса, проведенному в 2016 году, правительствам штатов и местным органам власти потребуется сократить прямые общие расходы на 5,7 процента, чтобы не допустить роста нефинансируемых государственных пенсионных обязательств, если они не предпримут никаких других действий.Аналогичным образом, в исследовании сообщается, что правительствам штатов и местным органам власти потребуется увеличить общие доходы из собственных источников (налоги, сборы и т. Д.) На 5,3 процента, чтобы закрыть разрыв в пенсионных обязательствах — опять же, если они не предпримут никаких других действий. Обе оценки были национальными и не учитывали большие различия в размерах нефинансируемых пенсий по штатам.

Следующий раздел) и повышения налогов или сокращения расходов. Согласно исследованию Брукингса, проведенному в 2016 году, правительствам штатов и местным органам власти потребуется сократить прямые общие расходы на 5,7 процента, чтобы не допустить роста нефинансируемых государственных пенсионных обязательств, если они не предпримут никаких других действий.Аналогичным образом, в исследовании сообщается, что правительствам штатов и местным органам власти потребуется увеличить общие доходы из собственных источников (налоги, сборы и т. Д.) На 5,3 процента, чтобы закрыть разрыв в пенсионных обязательствах — опять же, если они не предпримут никаких других действий. Обе оценки были национальными и не учитывали большие различия в размерах нефинансируемых пенсий по штатам.

Как правительства штата и местные органы власти меняют свои пенсионные планы?

Все штаты в последние годы внесли серьезные изменения в свои государственные пенсионные системы, чтобы сократить расходы.Среди наиболее частых реформ — снижение размеров пособий, более длительные периоды наделения прав, повышение возраста и требований к услугам, ограниченная корректировка стоимости жизни и увеличение взносов работодателей и работников. Некоторые правительства также перевели новых сотрудников в планы DC или гибридные планы, сочетающие аспекты планов DB и DC, отчасти потому, что планы DC перекладывают риск с работодателей на сотрудников. Однако государственные служащие оспаривают многие из этих изменений в суде, утверждая, что действия государства и местных органов власти нарушают договорный характер пенсий.

Некоторые правительства также перевели новых сотрудников в планы DC или гибридные планы, сочетающие аспекты планов DB и DC, отчасти потому, что планы DC перекладывают риск с работодателей на сотрудников. Однако государственные служащие оспаривают многие из этих изменений в суде, утверждая, что действия государства и местных органов власти нарушают договорный характер пенсий.

В дальнейшем пенсии, которые и так недофинансируются, могут столкнуться с дополнительным демографическим давлением, поскольку меньше активных работников могут вносить взносы, которые помогают поддерживать выплаты пособий нынешним пенсионерам. Согласно переписи населения, во всех государственных и местных органах власти это соотношение в настоящее время составляет 1,35: 1, но есть много различий. Только в Вайоминге в 2017 году на одного пенсионера приходилось более двух активных работников, тогда как на Аляске, в округе Колумбия, Мичигане, Пенсильвании и Западной Вирджинии на каждого пенсионера приходилось менее одного активного работника.

Interactive Data Tools

Public Pension Simulator

Создайте свой собственный пенсионный план

Состояние выхода на пенсию: оценка государственных пенсионных планов Америки

Система запросов данных государственных и местных финансовых инициатив

Дополнительная литература Оценка вариантов пенсионной реформы с помощью Public Pension Simulator

Ричард У. Джонсон и Оуэн Хаага (2017)

Структура пенсионного плана до и после принятия Закона о пенсионной защите от 2006 г.

Барбара Бутриция и Кинан Дворак-Фишер (2015)

Отрицательная доходность: как учителя оборачиваются нехваткой государственных пенсий

Чад Олдеман и Ричард У.Джонсон (2015)

Реформа государственных пенсий для лучшего распределения пособий

Ричард У. Джонсон (2015)

Пенсионные и пенсионные выплаты: выплаты при выходе на пенсию

Что такое пенсия?

Пенсии — это пособие по трудоустройству и способ компании помочь работникам оплатить свой выход на пенсию. Пенсионные планы появились в Древнем Риме, когда солдаты получали пенсию после долгих лет службы. Пенсии стали популярными в Соединенных Штатах, когда президент Франклин Рузвельт вместе с Управлением социального обеспечения представил в 1935 году крупнейшую в мире пенсионную программу с установленными выплатами.

Пенсионные планы появились в Древнем Риме, когда солдаты получали пенсию после долгих лет службы. Пенсии стали популярными в Соединенных Штатах, когда президент Франклин Рузвельт вместе с Управлением социального обеспечения представил в 1935 году крупнейшую в мире пенсионную программу с установленными выплатами.

По мере роста американского среднего класса после Второй мировой войны многие работодатели предлагали пенсии в качестве пособия работникам.

Работодатели, которые производят ежемесячные выплаты бывшим работникам, используют пенсионные фонды, в которые работодатель и работники платили в течение лет, в течение которых работник работал.

Наконечник Pro

Для того, чтобы иметь право на пенсию, сотрудники, как правило, должны иметь минимальный трудовой стаж. Планы выплачивают пособия в зависимости от возраста, состояния здоровья, опыта и ресурсов компании получателя.

С начала 2000-х количество программ пенсионного обеспечения на рабочем месте сократилось; многие компании столкнулись с трудностями при финансировании пенсий в течение длительного периода времени, одновременно удовлетворяя интересы акционеров, которые хотели больше прибыли и меньше долгосрочных обязательств.

Сегодня основная масса работодателей с пенсионными планами — это федеральные, государственные и местные органы власти, а также подразделения вооруженных сил США. Федеральные пенсии обслуживают 2,3 миллиона активных гражданских служащих. Государственные и местные пенсии покрывают 14,8 миллиона активных участников.Правительство выплачивает пенсии в различных формах, включая пенсионные планы с установленными выплатами.

Некоторые частные компании и союзы по-прежнему предлагают пенсии в качестве пособия. Пенсии в частном секторе содержат активы на сумму более 2,2 триллиона долларов и охватывают около 44 миллионов работающих американцев.

Некоторые работодатели используют свои деньги для финансирования и контроля пенсий. Другие работают со страховыми компаниями, чтобы установить сторонние аннуитеты для сотрудников, которые обеспечивают безопасность и освобождают компанию от долгосрочных финансовых обязательств.Компании, использующие пенсионные аннуитеты, включают Verizon, General Motors, Ford и Heinz.

Среднее пенсионное пособие

Пенсионные пособия сильно различаются, часто в зависимости от типа работодателя, отрасли и местоположения. По данным Центра пенсионных прав, треть пожилых людей в США в 2015 году получали пенсионный доход в виде пенсии.

Среднее годовое пособие в 2015 г.- Пенсии федерального правительства

- $ 22 669

- Железнодорожные пенсии

- $ 21 017

- Военные пенсии

- $ 19 306

- Пенсии местного или государственного органа власти

- $ 16 742

- Частные пенсии и аннуитеты

- 9 376 долл. США

Аннуитетов vs.Пенсии

Наряду с пособиями по социальному обеспечению пенсионеры полагаются на пенсии и аннуитеты — обе льготы, отсроченные от уплаты налогов, — чтобы позволить себе расходы на жизнь после того, как они перестанут работать.

Наконечник Pro

Работодатели часто назначают пенсии, которые выплачиваются в рассрочку.

Подобно пожизненному или долголетнему аннуитету, пенсионные выплаты начинаются незадолго до выхода на пенсию или при выходе на пенсию и обычно продолжаются до смерти получателя. В некоторых случаях работник может указать своего супруга в качестве получателя пенсии в случае их смерти.

Инвестиционные аннуитеты — это еще один вид финансовых продуктов, которые выплачиваются в рассрочку. Примеры включают аннуитеты с разовой премией или переменные аннуитеты. В отличие от пенсий, люди покупают аннуитеты самостоятельно и не связаны с работодателем. Люди, которые вложили все допустимые деньги в 401 (k) s и IRA и все еще имеют деньги, которые они хотят накопить для выхода на пенсию, обычно покупают инвестиционные аннуитеты. Они связываются с брокером и покупают инвестиционные аннуитеты. Эти годовые выплаты затем растут без уплаты налогов до выхода на пенсию.

Закон о безопасности упростил для работодателей возможность предоставления аннуитета в планах 401 (k).

Получите бесплатное руководство по аннуитетам Учитесь у экспертов и получите наше 101-уровневое руководство «Аннуитеты», которое будет бесплатно доставлено на ваш почтовый ящик.

Установленные выплаты и планы с установленными взносами

Основное различие между планами с установленными выплатами (DB) и планами с установленными взносами (DC) заключается в том, откуда поступают деньги.

В плане с установленными выплатами работодатель вносит деньги в пенсию, которую работник получает при выходе на пенсию.DB основаны на фиксированной сумме и гарантированно выплачиваются сотрудникам, независимо от того, как бизнес работает в финансовом отношении. Это связано с тем, что Корпорация по гарантиям пенсионных выплат — федеральное агентство, созданное в соответствии с Законом о пенсионном обеспечении сотрудников, — помогает защищать пенсионные фонды.

Кроме того, Закон о гарантиях пенсионного дохода сотрудников 1974 года предписывает квалифицированную предпенсионную ренту по случаю потери кормильца (QPSA) в качестве защиты для супруга участника пенсионного плана, если участник умирает до выхода на пенсию.

Компании часто испытывают трудности с поддержанием планов БД, потому что они несут финансовое бремя. Если произойдет инфляция, фондовый рынок упадет или доходы компании уменьшатся, им, возможно, придется платить за пенсию из собственных средств.

Если произойдет инфляция, фондовый рынок упадет или доходы компании уменьшатся, им, возможно, придется платить за пенсию из собственных средств.

Наконечник Pro

По данным некоммерческой организации Pensions and Investments, в 2014 году активы DC увеличились на 12,8 процента по сравнению с активами DB, которые увеличились на 6,4 процента.

В результате многие работодатели теперь выбирают планы постоянного тока, поскольку они не требуют от компании значительных финансовых вложений.В этих планах, таких как IRA и 401 (k) s, сотрудник несет ответственность за добавление денег на счет. В некоторых случаях работодатели могут предложить небольшую программу сопоставления, чтобы побудить сотрудников откладывать на пенсию. Планы IRA и 401 (k) выгодны, потому что они позволяют сотрудникам получать отсроченный от налогов рост на своих сбережениях.

Пенсионные и единовременные выплаты

Пенсионеры, выходя на пенсию, часто оказываются на распутье. Где-то в возрасте от 55 до 65 лет им придется решить, хотят ли они единовременную выплату, серию выплат или их комбинацию. Большинство компаний по умолчанию выплачивают серию пенсионных выплат, требуя от сотрудника отказаться от плана до выхода на пенсию, если он хочет получить единовременную выплату. Те, кто выбирает единовременную выплату, могут получить чек на полную сумму или включить ее в приемлемый план без уплаты налогов или с отсрочкой налогов, такой как IRA.

Большинство компаний по умолчанию выплачивают серию пенсионных выплат, требуя от сотрудника отказаться от плана до выхода на пенсию, если он хочет получить единовременную выплату. Те, кто выбирает единовременную выплату, могут получить чек на полную сумму или включить ее в приемлемый план без уплаты налогов или с отсрочкой налогов, такой как IRA.

- Деньги доступа для крупных покупок

- Возможность вложить деньги в высокодоходные инвестиции

- Предотвратить потерю стоимости платежей из-за инфляции

- Деньги не могут длиться долго, если их потратить сразу

- Финансовая неграмотность может привести к неэффективному вложению средств и потере капитала со временем

- Выбор аннуитета обеспечивает безопасность, но меньшую гибкость

- Гарантированный доход на всю жизнь

- Распределение налогов во времени

- Равные ежемесячные платежи не могут учитывать рост прожиточного минимума

- Большая часть вашей пенсии зависит от финансового состояния пенсионного фонда вашего бывшего работодателя

- Доступ к вашим инвестициям может быть затруднен из-за комиссии за возврат

- Сальдо ближайших и будущих расходов

- Доступ к значительной части пенсии для оплаты медицинских счетов и других нужд

- Надежный доход со временем

По закону пенсионный план должен предусматривать пожизненную аннуитетную выплату, при которой пособия выплачиваются до тех пор, пока вы не умрете или пока не скончался оставшийся в живых бенефициар. Ваш план может предлагать вариант единовременной выплаты вместо или в дополнение к пожизненному аннуитету.

Ваш план может предлагать вариант единовременной выплаты вместо или в дополнение к пожизненному аннуитету.

- Как долго проживет моя супруга? Единовременная выплата может не хватить на длительный срок, если у получателя пенсии или их супруга / супруги высокая ожидаемая продолжительность жизни.

- Сколько я могу позволить себе потерять? Те, у кого нет другого богатства, могут получить наибольшую выгоду от выплат, а не от единовременной выплаты.

- Могу ли я умело вложить деньги? Если вы или ваш супруг (а) опытный инвестор, получение единовременной выплаты и ее разумное инвестирование может в конечном итоге привести к большему накоплению богатства.

Сравнение пожизненных выплат и единовременной выплаты

Гарантирована ли моя пенсия?- Платежи

- Да, регулярно до конца жизни.

- Паушальная сумма

- Да, только один раз.

- Платежи

- Может быть. Если ваши пенсионные выплаты учитывают корректировку стоимости жизни, тогда да. Если у вас фиксированные пенсионные выплаты, то нет

- Паушальная сумма

- Возможно, если инвестировать в консервативный портфель акций, который со временем будет расти, чтобы приспособиться к увеличению стоимости жизни.

- Платежи

- Нет, этим занимается работодатель или страховое агентство.

- Паушальная сумма

- Да, если хотите.

- Платежи

- Да, если у вас есть аннуитет «солидарная пенсия и пенсия по случаю потери кормильца».

- Паушальная сумма

- Да, если ваш бенефициар подает к работодателю требование о получении пособия.

Пенсии учителям

Учителя всех классов, от детских садов до юридических и медицинских вузов, представляют собой большую группу американских работающих профессионалов, которые обычно имеют право на получение пенсии после выхода на пенсию. Это в основном затрагивает учителей государственных школ, которые за годы получают доход через школьные системы, которые участвуют в пенсионных системах округа или штата. Эти пенсии различаются от штата к штату, но обычно называются пенсионными системами государственных служащих и пенсионными системами учителей.

В некоторых штатах автоматически удерживается часть зарплаты учителя, а затем другая часть вносится в пенсионный фонд. В других штатах учителя должны проработать не менее 10 лет, прежде чем им будет разрешено выделять доллары до вычета налогов на пенсионные планы. Учителя, школьная администрация, администрация округа и штата, а также руководящие работники, проработавшие от 25 до 30 лет в государственной школьной системе, получают наибольшую выгоду от этих систем, которые, как правило, поощряют работу в одной школе или одной системе.

Наконечник Pro

Смена школы, школьного округа и особенно изменение штата может означать потерю права на пенсию.

Это особенно верно для спортивных тренеров, некоторые из которых склонны переходить из школы в школу и из штата в штат в течение долгой карьеры. В некоторых случаях строгие требования для получения полной пенсии делают работу в частном секторе более привлекательной. Однако преподаватели в частном секторе, скорее всего, не имеют пенсионных планов DB. Вместо этого они предлагают варианты пенсии DC, такие как IRA или 401 (k) s.

Хотя критики обеспокоены долгосрочной устойчивостью некоторых государственных пенсионных систем в области образования, сейчас эти выплаты по-прежнему являются гарантированным пособием для педагогов.Учителя, которым нужны деньги из своих пенсионных накоплений, могут связаться с покупателями пенсий и продать выплаты в обмен на денежный аванс.

Пенсии ветеранам

Те, кто служат в армии и соответствуют определенным требованиям, могут претендовать на получение пенсии для ветеранов, которая представляет собой ежемесячное денежное пособие, не облагаемое налогом. Пенсия ветеранов также зависит от потребностей, то есть только те, кто имеет определенный уровень дохода, имеют право на получение пособия.

Эти минимальные требования включают не менее 90 дней действительной военной службы в период военного времени (Первая мировая война, Вторая мировая война, война в Корее, война во Вьетнаме или война в Персидском заливе) или не менее 24 месяцев, если вы поступили на действительную военную службу после сентября.7, 1980.

Кандидаты также должны быть:- Возраст 65 лет и старше или

- Полностью и навсегда отключен, или

- Пациент дома престарелых, получающий квалифицированную медицинскую помощь, или

- Получение социального страхования по инвалидности (SSDI), или

- Получение дохода по социальному обеспечению (SSI)

Также семьям ветеранов доступна пенсия по случаю потери кормильца. Эта программа доступна для малообеспеченных, не состоящих в браке выживших супругов или не состоящих в браке детей умерших ветеранов.Ветераны и выжившие с дополнительными потребностями, которым требуется помощь или которые должны оставаться дома, могут подать заявление на дополнительный доход, такой как планы помощи и ухода (AA) и Housebound.

Продажа пенсионных выплат и единовременных авансов

Получатели пенсий могут найти покупателей, предлагающих единовременную выплату в обмен на будущие выплаты, но перевод не так прост, как продажа аннуитетов с разовой премией или структурированных расчетов.

Наконечник Pro

Многие пенсионные переводы запрещены.

Например, федеральный закон запрещает назначение пенсий военным и гражданским служащим, а кодекс IRS запрещает продажу некоторых частных пенсий. И Комиссия по ценным бумагам и биржам, и Регулирующий орган финансового сектора предупредили пенсионеров, чтобы они с осторожностью относились к выкупу наличными.

Однако некоторые финансирующие компании будут покупать пенсионные выплаты в обмен на единовременную выплату. Компании, покупающие пенсии, ссылаются на эту практику как на факторинг или создание зеркальных пенсий, программ пенсионного дохода, пенсионных авансов, пенсионных займов или аннуитетов на вторичном рынке.

О компании SERS

Созданная в 1923 году пенсионная система государственных служащих штата Пенсильвания является одним из старейших и крупнейших пенсионных планов штата для государственных служащих. Мы гордимся тем, что можем служить вам, и благодарим вас за вашу работу по превращению Пенсильвании в великую страну.

Новые участники могут использовать этот веб-сайт, чтобы узнать о своем пенсионном пособии, в частности о некоторых вариантах, которые вам нужно сделать при приеме на работу в первый раз.Активные участники могут проводить оценки, чтобы увидеть, как растет ваше пенсионное пособие по мере увеличения количества лет службы и изменения заработной платы. Участники, готовящиеся к выходу на пенсию, могут прочитать о вариантах оплаты и получить контрольный список для вашего сеанса консультирования. Вышедшие на пенсию участники могут получить дубликаты налоговых форм и перейти в Доверительный фонд пособий для сотрудников Пенсильвании (PEBTF), чтобы получить дополнительную информацию о вашем медицинском обслуживании.

Пенсионная система служащих штата Пенсильвания управляет пенсионными выплатами примерно 239 000 служащих и пенсионеров 102 работодателей в государственном секторе.В 2020 году SERS выплатила около 3,6 миллиарда долларов прибыли и управляла активами на сумму 34,5 миллиарда долларов.

Пенсионный план: только факты

Если вам просто нужны текущие факты о SERS, посмотрите наш последний снимок.

Пенсионный план: участники, взносы и пособия

Созданный в 1923 году в соответствии с Пенсионным кодексом государственных служащих штата Пенсильвания, SERS представляет собой план с установленными выплатами, предусматривающий совместное участие нескольких работодателей. Закон требует, чтобы большинство государственных служащих были членами SERS, и, как правило, работодатели автоматически нанимают новых сотрудников.

Хотя существуют разные классы обслуживания, большинство сотрудников вносят в SERS 6,25% своей заработной платы. Затем большинство сотрудников, проработав пять лет, получают право на пожизненную пенсию в соответствии с формулой, изложенной в законе. (Сотрудники, нанятые 1 января 2010 г. или позднее, должны проработать 10 лет, чтобы получить право на участие.

Как правило, годовое вознаграждение равно последней средней заработной плате работника x лет службы x множителю класса службы x 2% с поправкой на возраст выхода на пенсию.Закон не предусматривает автоматической корректировки стоимости жизни после выхода на пенсию. Когда сотрудники увольняются с государственной службы до получения права на пожизненную пенсию, они могут снять сумму, которую они внесли в SERS, плюс 4% годовых.

Пенсионный план: работодатель и инвестиционные взносы

Работодатели также вносят свой вклад в SERS. Для выплаты пенсионных пособий, полученных большинством сотрудников в этом году, работодатели должны будут внести около 5% от фонда заработной платы.Доходы от инвестиций также увеличивают пенсионный фонд. Фактически, с 2002 по 2013 годы инвестиционные доходы обеспечивали около 75% денег, внесенных в SERS.

Отложенная выплата: возможность дополнительной экономии

В дополнение к пенсионному плану с установленными выплатами SERS также предлагает программу добровольной отсроченной компенсации. Сотрудники могут использовать удержания из заработной платы для создания дополнительных пенсионных накоплений на инвестиционных счетах 457 (b). Сотрудники управляют своими собственными инвестициями с помощью множества опций, при этом взносы работодателя не предусмотрены.

Управление и предоставление услуг

РаботойSERS руководит Пенсионный совет государственных служащих, состоящий из 11 членов, которым руководят исполнительный директор и главный инвестиционный директор, и его выполняют около 165 государственных служащих. Закон возлагает на каждого члена совета директоров SERS фидуциарную ответственность действовать исключительно в интересах членов SERS. Примерно четверть специалистов SERS предоставляют услуги участникам через сеть консультационных центров по всему штату.

Другие государственные пенсионные планы штата Пенсильвания

Исследователи, журналисты и политики, интересующиеся SERS, часто также заинтересованы в других крупных государственных пенсионных планах Пенсильвании, Пенсионной системе школьных служащих Пенсильвании (PSERS) и Муниципальной пенсионной системе Пенсильвании (PMRS).

Выход на пенсию | УСАГов

Определение целевой нормы пенсионных сбережений

Безопасный выход на пенсию — одна из ваших целей, верно? Рабочий лист в этом видео может помочь вам в этом.

При формировании бюджета важно учитывать пенсионные накопления. Вы можете сэкономить через пенсионный план на работе, самостоятельно или и то, и другое. Инструмент целевой нормы пенсионных накоплений поможет вам определить, сколько вам нужно откладывать каждый год. Чем раньше вы начнете экономить, тем дольше ваши сбережения должны расти.

Рабочий лист поможет вам оценить, какой процент от вашей текущей годовой зарплаты вам следует откладывать. Хотя он не принимает во внимание ваши уникальные обстоятельства, он поможет вам спланировать свои пенсионные цели.

Рабочий лист запрашивает четыре элемента информации:

- Количество лет до выхода на пенсию (ваш запланированный пенсионный возраст минус ваш текущий возраст)

- Текущая годовая зарплата

- Количество лет, которые вы ожидаете провести на пенсии

- Текущие сбережения

В таблице предполагается, что вам необходимо возместить около 80 процентов вашего предпенсионного дохода. Пенсионные пособия по социальному обеспечению должны заменить около 40 процентов дохода среднего работника после выхода на пенсию.Остается заменить примерно 40 процентов пенсионными накоплениями. Имейте в виду, что это приблизительная оценка, и вам может потребоваться больше или меньше в зависимости от ваших индивидуальных обстоятельств.

Сколько лет вам осталось до пенсии?Чем больше у вас лет до выхода на пенсию, тем меньше вам придется откладывать каждый месяц для достижения своей цели. Независимо от вашего возраста, каждые 10 лет, когда вы откладываете откладывание пенсионных накоплений, вам нужно ежемесячно откладывать в 3 раза больше, чтобы наверстать упущенное.

Как долго вы проживете на пенсии?По текущим оценкам, 65-летний мужчина может рассчитывать прожить около 18 лет после выхода на пенсию, а 65-летняя женщина может прожить около 20 лет, но многие люди живут дольше. Планирование дожить до 90 лет поможет вам не переживать свой доход.

В таблице учтены некоторые факторы, влияющие на ваши пенсионные сбережения. Во-первых, инвестирование — потому что это связано с риском. Во-вторых, инфляция — потому что сегодняшние доллары обычно покупают меньше каждый год по мере роста стоимости жизни.Ваша целевая норма сбережений включает любые взносы, которые ваш работодатель вносит в план пенсионных накоплений для вас, например, соответствующий взнос работодателя. Если, например, вы участвуете в плане 401 (k), в котором вы вносите 4 процента своей зарплаты, а ваш работодатель также вносит 4 процента, ваша норма сбережений будет составлять 8 процентов от вашей зарплаты.

Используя таблицу, вы определили свою целевую норму сбережений. Это дает вам приблизительное представление — цель экономии. Некоторые могут столкнуться с более высокими расходами на пенсии из-за личных обстоятельств.Например, если вы или ваш супруг (а) страдаете хроническим заболеванием, вы можете сэкономить больше. У некоторых могут быть другие источники дохода после выхода на пенсию, такие как традиционная пенсия или деньги от продажи дома, что снизит их целевой уровень сбережений.

Если вы в настоящее время не копите эту сумму, не расстраивайтесь. Важно начать экономить — даже небольшую сумму — и увеличивать эту сумму, когда это возможно. Возвращайтесь и время от времени обновляйте этот рабочий лист, чтобы отражать изменения и отслеживать свой прогресс.

Вот несколько советов, как с умом накопить на пенсию:

- Начни сейчас. Время имеет решающее значение. При необходимости начните с малого.

- Используйте автоматические вычеты из платежной ведомости или текущего счета.

- Сделайте накопление на пенсию привычкой.

- Будьте реалистичны в отношении окупаемости инвестиций.

- Если вы меняете работу, сохраните свои сбережения в плане или перенесите их на другой пенсионный счет.

- Не окунайтесь в пенсионные накопления раньше срока.

- Если вы платите кому-то за инвестиционный совет, попросите его письменно подтвердить, что он является «доверенным лицом», то есть он обязан работать в ваших интересах.

Чтобы отслеживать другие ресурсы, которыми вы можете располагать при выходе на пенсию, начните с получения справки о социальном обеспечении и оценки ваших пенсионных пособий на веб-сайте Управления социального обеспечения www.socialsecurity.gov/mystatement.

Интерактивная онлайн-таблица целевой нормы пенсионных накоплений и другие таблицы финансового планирования доступны на веб-сайте EBSA: www.dol.gov/agencies/ebsa. Вы можете сохранить там данные своего рабочего листа, чтобы вы могли вернуться, чтобы обновить их, чтобы отслеживать прогресс или вносить поправки.

Вы можете заказать бесплатную копию публикации Savings Fitness или связаться с консультантом по льготам с вопросами в электронном виде на сайте askebsa.dol.gov или по бесплатному телефону 1-866-444-3272.

Начните сегодня, чтобы обеспечить надежное финансовое будущее!

FERS Информация

Конгресс создал Систему пенсионного обеспечения федеральных служащих (FERS) в 1986 году, и она вступила в силу 1 января 1987 года. С тех пор новые федеральные гражданские служащие, имеющие пенсионное обеспечение, покрываются FERS.

FERS — это пенсионный план, который предоставляет льготы из трех различных источников: план Basic, социальное обеспечение и сберегательный план (TSP). Две из трех частей FERS (Социальное обеспечение и TSP) могут пойти вместе с вами на вашу следующую работу, если вы уйдете из федерального правительства до выхода на пенсию. Части FERS, касающиеся базового пособия и социального обеспечения, требуют, чтобы вы выплачивали свою долю в каждый платежный период. Ваше агентство удерживает стоимость базового пособия и социального обеспечения из вашей заработной платы в виде удержаний из заработной платы.Ваше агентство тоже вносит свой вклад. Затем, после того, как вы выйдете на пенсию, вы будете ежемесячно получать аннуитет на всю оставшуюся жизнь.

Часть TSP FERS — это учетная запись, которую ваше агентство автоматически настраивает для вас. Каждый платежный период ваше агентство переводит на ваш счет сумму, равную 1% от базовой заработной платы, которую вы зарабатываете за этот платежный период. Вы также можете внести свой вклад в свою учетную запись TSP, и ваше агентство также сделает соответствующий взнос. Эти взносы отсрочены от уплаты налогов. План сбережений находится в ведении Федерального совета по пенсионным сбережениям.

Для получения дополнительной информации о TSP посетите их веб-сайт. Посетите веб-сайт SSA для получения дополнительной информации о части социального обеспечения вашего пенсионного пособия. Этот веб-сайт посвящен пенсионной системе федеральных служащих. С помощью ссылок меню слева вы можете найти информацию по следующим темам, связанным с выходом на пенсию FERS:

- Право на участие — основные требования для получения права на пенсию по обычным видам.

- Расчет — Как рассчитывается пенсионный аннуитет.

- Creditable Service — Правила, показывающие гражданскую и военную службу, которые могут использоваться для расчета ваших пенсионных пособий FERS.

- Планирование и применение — Никогда не рано начинать планировать выход на пенсию, чтобы все прошло гладко. Здесь вы найдете информацию, которая поможет обеспечить хорошее начало выхода на пенсию.

- Досрочный выход на пенсию — Объяснение минимального возраста выхода на пенсию и досрочного выхода на пенсию, если в вашем агентстве действует «сокращение в силе», или если вы вынуждены уволиться без какой-либо причины.

- Типы выхода на пенсию — Узнайте о возрасте, требованиях к услугам и соображениях, влияющих на различные типы выхода на пенсию.

- Отложенный — Если вы бывший федеральный служащий, на который распространялась пенсионная система федеральных служащих (FERS), вы можете иметь право на получение отсроченного аннуитета по достижении 62-летнего возраста или минимального пенсионного возраста (MRA).

- Survivors — Когда федеральный служащий умирает, оставшимся в живых могут выплачиваться ежемесячные или единовременные выплаты. Узнайте об этих льготах для выживших здесь.

- Зарплата военного пенсионера — добавление военной службы к гражданской службе

- Сервисный кредит — Плата для увеличения вашего аннуитета за гражданскую службу, когда пенсионные отчисления CSRS не были удержаны или возвращены, или за военную службу после 1956 года.

- Бывшие сотрудники — варианты, если вы уволитесь с государственной должности до того, как получите право на пенсию.

Увеличение пенсий | My NC Retirement

Максимальный размер пособия, зависящего от взносов

Как участник, сотрудники вносят шесть процентов своего ежемесячного дохода на пенсию.Если работник получает значительное повышение заработной платы в годы до выхода на пенсию или в течение своей карьеры, его ежемесячное пенсионное пособие при выходе на пенсию может превышать сумму, которую предполагается покрыть от его взносов.

Если сотрудник получает значительное повышение заработной платы в годы до выхода на пенсию или в течение своей карьеры, его ежемесячное пенсионное пособие при выходе на пенсию может превышать сумму, которую предполагается покрыть от его взносов. Значительное продвижение по службе в конце карьеры, преобразование пособий в компенсацию и выплаты отпусков при выходе на пенсию также могут привести к тому, что ежемесячные пенсионные пособия превысят сумму, которую, как ожидается, будут покрывать взносы ваших сотрудников.Ограничение размера пособия, основанного на взносах, было создано для защиты этой системы для нынешних и будущих пенсионеров путем предоставления метода оплаты этих непредвиденных расходов. если сотрудник выходит на пенсию со средней окончательной компенсацией (AFC) в размере 100 000 долларов США или более (ежегодно скорректированной с учетом инфляции), он может подпадать под ограничение размера вознаграждения, основанного на взносах.

Если сотрудник был впервые принят на работу до 1 января 2015 г., его последний работодатель должен будет уплатить дополнительный взнос, если будет установлено, что его надбавка превышает лимит и подлежит корректировке.Отдел пенсионных систем уведомит работодателя и предоставит отчет о стоимости дополнительных взносов, необходимых для выплаты пособия сверх установленного лимита.

Если сотрудник был впервые принят на работу 1 января 2015 г. или позднее, его работодатель может выбрать, платить ли этот дополнительный взнос; если работодатель решит не платить, работник будет обязан принять пособие, уменьшенное до максимального размера пособия, если только он не уплатит дополнительный взнос. Отдел пенсионных систем уведомит работника и работодателя и предоставит отчет о стоимости дополнительных взносов, необходимых для выплаты их пособий сверх установленного лимита, вместе с крайним сроком подачи.

История повышения пенсий

Законодательство, принятое Генеральной ассамблеей 2014 года, устанавливает с 1 января 2015 года ограничение на размер пенсионных пособий (CBBC) для пенсионных пособий для членов LGERS и TSERS, которые выходят на пенсию 1 января 2015 года или после этой даты, и чья средняя окончательная компенсация ( AFC) составляет 100000 долларов или выше (ежегодно с поправкой на инфляцию). Этот закон был создан для того, чтобы контролировать практику «увеличения пенсий», при которой компенсация участника существенно увеличивается, чтобы создать пенсионное пособие, значительно превышающее размер взносов участника.Значительное продвижение по службе в конце карьеры, преобразование пособий в компенсацию и выплаты отпусков при выходе на пенсию также могут привести к тому, что пенсионное пособие участников превысит сумму, которую могли бы покрыть взносы участника.

Подход CBBC против увеличения пенсионных выплат был создан для защиты каждой системы для нынешних и будущих пенсионеров и для предотвращения всех работодателей пенсионных систем от принятия дополнительных обязательств, вызванных решениями о компенсации, принятыми другими работодателями.

The Retirement Systems разместила презентации о повышении пенсий для LGERS и TSERS, в которых приводятся примеры повышения пенсий и то, как работодатели и сотрудники будут нести ответственность за выплату обязательств, возникших в результате повышения пенсий.

Введение в повышение пенсий LGERS

Введение в повышение пенсий TSERS

Кроме того, Пенсионные системы создали презентацию о повышении пенсий и одностраничное резюме, в котором излагаются основные положения законодательства.

Презентация Anti-Pension Spiking

Краткое описание на одной странице

Оценка потенциального воздействия CBBC

Ваше агентство может использовать установленную законом формулу для определения вероятности того, что пенсионное пособие участника может превысить верхний предел пособия, основанного на взносах (CBBC).Формула CBBC выглядит следующим образом:

Формула выплаты = Среднее итоговое вознаграждение (AFC) X Множитель X Услуга

Формула CBBC = взносы / коэффициент аннуитета X коэффициент CBBC

Если размер пособия больше CBBC, разница умножается на коэффициент аннуитета

Текущий коэффициент CBBC для TSERS составляет 4,5, а для LGERS — 4,7. Текущий множитель для TSERS составляет 0,0182, а для LGERS — 0,0185. Порог AFC на 2021 год составляет 110 404,82 доллара. Список текущих коэффициентов аннуитета можно найти здесь для выходов на пенсию до конца 2021 года и здесь для выходов на пенсию не позднее января.1, 2022. Вы можете получить доступ к накопленному остатку взносов и истории обслуживания участника через систему самообслуживания для работодателей ORBIT (Отчетность — Просмотр информации об участнике — Просмотр истории учетной записи). Обратите внимание, что в общий остаток взноса не включены проценты (в настоящее время 4%) за текущий год.

. 00) представляется в налоговый орган не позднее 15 числа второго месяца, следующего за отчетным налоговым периодом.

00) представляется в налоговый орган не позднее 15 числа второго месяца, следующего за отчетным налоговым периодом. 00) представляется в налоговый орган не позднее 31 марта налогового периода, следующего за отчетным налоговым периодом

00) представляется в налоговый орган не позднее 31 марта налогового периода, следующего за отчетным налоговым периодом OPERS заменяет Социальное обеспечение для государственных служащих Огайо.

OPERS заменяет Социальное обеспечение для государственных служащих Огайо. Вы можете либо аннулировать своей учетной записи и получать пожизненные выплаты, либо вы можете взять единовременную выплату и аннулировать оставшуюся часть (если таковая имеется).

Вы можете либо аннулировать своей учетной записи и получать пожизненные выплаты, либо вы можете взять единовременную выплату и аннулировать оставшуюся часть (если таковая имеется).