- Пенсии в Великобритании — Пенсионная система Великобритании

- Выход на пенсию женщины 1966 года рождения

- Заключить соглашение об обмене электронными документами с ПФР

- Базовая пенсия: когда пенсионерам в Германии не хватает денег | Анализ событий в политической жизни и обществе Германии | DW

- Правительство дождалось результатов выборов

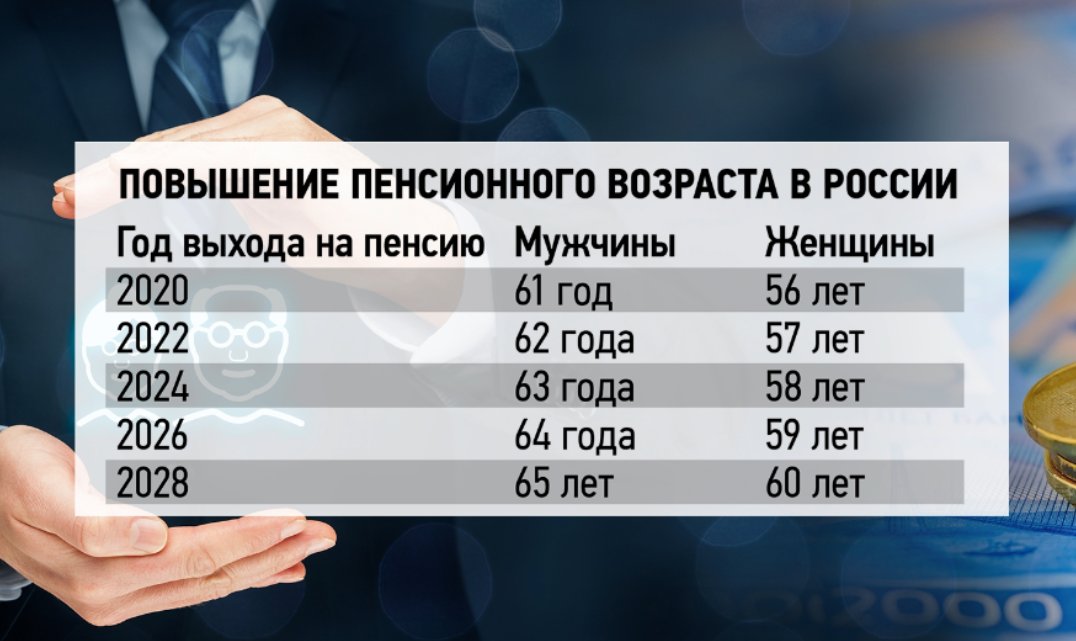

- Плюс 5 лет для мужчин, плюс 8 — для женщин

- Поышение пенсионного возраста в России под шумок ЧМ-2018

- Профсоюзы — против повышения

- Пенсионерам приказано долго жить

- Какие пенсионеры нужны в России

- Ответ на пенсионную реформу, или Протест вместо дачи

- Когда карикатуристу не до смеха

- Как дотянуть до пенсии в России

- Пенсионная реформа по-володински: а ну-ка, получи!

- Путин о пенсионной реформе: мягко стелет, но жестко спать?

- Как узнать сумму накопительной пенсии

- Первоначальный взнос по ипотеке Сбера: ответы на популярные вопросы — Ипотека

- Пенсии в США: дальше — хуже

- Государственные пенсионные фонды снижают предполагаемую доходность

- Пенсионные фонды

- Глобальная пенсионная статистика — OECD

- Пенсионный калькулятор | NerdWallet — NerdWallet

- Налоги и пенсия | Офис контролера штата Нью-Йорк

- Финансирование пенсионных взносов работодателей | Пенсионный регулятор

- Пенсионный фонд полиции Нью-Йорка

Пенсии в Великобритании — Пенсионная система Великобритании

В Соединенном Королевстве существует три вида пенсий: государственные, пенсии на рабочем месте и частные.

Государственная пенсия – это государственная схема пенсионного страхования, финансируемая за счет взносов национального страхования (National insurance).

Государственная пенсия представляет собой регулярные выплаты правительства, обеспечивающие постоянный доход лицам, достигшим пенсионного возраста. Эти выплаты производятся по фиксированной ставке и рассчитываются на основании количества лет, в течение которых вы платили взносы в фонд государственного социального страхования из заработной платы, или которые вам начисляло правительство в то время, когда вы были безработным или получали определенные пособия. Тем, кому не хватает рабочего стажа, основная государственная пенсия рассчитывается пропорционально количеству отработанных лет.

Государственная пенсионная система существенно изменилась в 2016 году: с этого момента пенсии разделились на «старую» (basic State Pension) и «новую» (new State Pension).

Если вы достигли пенсионного возраста после 6 апреля 2016 г., то к вам будут применяться новые правила начисления пенсий. Вы сможете претендовать на получение пенсии, по новым правилам, по достижении пенсионного возраста, если вы производили отчисления взносов социального страхования не менее 10 лет в случае, если вы:

- рождены 6 апреля 1951 или позднее этой даты (для мужчин)

- рождены 6 апреля 1953 или позднее этой даты (для женщин)

Если вы родились до этих дат, то к вам применимы правила получения базовой государственной пенсии по старой схеме.

Получать государственную пенсию можно только по достижению пенсионного возраста, установленного государством.

Возраст, по достижению которого можно получать государственную пенсию, постепенно увеличивается. В настоящее время, такой возраст составит 66 лет. Государственный пенсионный возраст планируют повысить до 67 лет в период с 2026 по 2028 год. Также планируется, что к 2037–2039 гг. пенсионный возраст будет увеличен до 68 лет.

Также планируется, что к 2037–2039 гг. пенсионный возраст будет увеличен до 68 лет.

Если вы достигли государственного пенсионного возраста 6 апреля 2016 года или позже, отправной точкой для расчета вашего пенсионного дохода является максимальный «полный уровень» новой государственной пенсии в размере 179.60 фунтов стерлингов в неделю (по состоянию на 2021/22 налоговый период).

Однако точная сумма пенсии для каждого пенсионера, может быть как больше, так и меньше указанной суммы, и будет рассчитана индивидуально, в зависимости от вашего квалификационного стажа и размера взносов социального страхования, которые вы платили. Сумма пенсионных выплат увеличивается каждый год и определяется средним процентом роста заработной платы по Великобритании, процентом роста цен, который выражается индексом потребительских цен (CPI), либо увеличивается на 2,5% в зависимости от того, какая из сумм больше.

Если вы достигли пенсионного возраста после 6 апреля 2016 г. , вам потребуется 35 лет квалификационного стажа для получения полной государственной пенсии.

, вам потребуется 35 лет квалификационного стажа для получения полной государственной пенсии.

Вы не получите новую государственную пенсию автоматически — ее нужно будет запросить. Не позднее, чем за 2 месяца до достижения пенсионного возраста, вы должны получить письмо от Департамент труда и пенсий (Department for Work and Pensions) с соответствующими указаниями относительно регистрации.

Если вы не получили письмо-приглашение, но в течение 4 месяцев вы достигните пенсионного возраста, вы все-равно можете подать заявление. Удобнее всего оформить заявку на государственную пенсию в режиме онлайн. Первый пенсионный платеж будет произведен в течение 5 недель после достижения пенсионного возраста посредственно на банковский счет заявителя. После этого вы будете получать регулярный пенсионный платеж каждые 4 недели.

Вы не обязаны прекращать работу по достижении государственного пенсионного возраста, но вам больше не нужно будет платить взносы государственного социального страхования.

По всем вопросам, касающимся государственных пенсий, вы можете обратиться в Пенсионную службу (The Pension Service) или получить индивидуальную консультацию в Citizens Advice Bureau.

Если вы наемный работник, вы также будете иметь право участвовать в специальной схеме пенсий на рабочем месте (employer’s workplace pension scheme) вашего работодателя.

Работодатель обязан включить каждого работника в рабочую пенсионную схему, если работник соответствует следующим условиям:

• еще не включен в пенсионную схему

• старше 22 лет, но еще не достиг государственного пенсионного возраста

• работает в Великобритании

Более подробно об этом можно посмотреть здесь.

Частные пенсии

В настоящее время всё более популярным становится открытие индивидуального пенсионного плана у негосударственных пенсионных провайдеров. Это наиболее подходит тем, кто работает на себя или по договору подряда, так как, в этом случае, у вас просто нет возможности стать членом пенсионной схемы на рабочем месте, поэтому одним из способов обеспечения своих пенсионных отчислений, может быть открытие личного пенсионного фонда. Взносы в такой фонд вы платите самостоятельно, из собственных сбережений, при этом государство возвращает вам подоходный налог, уплаченный вами ранее с части дохода, равной сумме взноса, до определенных пределов. Вы можете ежегодно вносить до 100% своего заработка в качестве пенсионных отчислений, но не более установленного лимита, в размере 40 000 фунтов стерлингов (по состоянию на 2021/22). Это означает, что общая сумма любых произведенных пенсионных отчислений, включая личные взносы и взносы работодателей не может превышать 40 000 фунтов стерлингов за налоговый год.

Это наиболее подходит тем, кто работает на себя или по договору подряда, так как, в этом случае, у вас просто нет возможности стать членом пенсионной схемы на рабочем месте, поэтому одним из способов обеспечения своих пенсионных отчислений, может быть открытие личного пенсионного фонда. Взносы в такой фонд вы платите самостоятельно, из собственных сбережений, при этом государство возвращает вам подоходный налог, уплаченный вами ранее с части дохода, равной сумме взноса, до определенных пределов. Вы можете ежегодно вносить до 100% своего заработка в качестве пенсионных отчислений, но не более установленного лимита, в размере 40 000 фунтов стерлингов (по состоянию на 2021/22). Это означает, что общая сумма любых произведенных пенсионных отчислений, включая личные взносы и взносы работодателей не может превышать 40 000 фунтов стерлингов за налоговый год.

По достижении 55 лет вы можете снять до 25% от накопленного фонда наличными без уплаты налога на доходы. Оставшиеся средства

- можно использовать свой пенсионный фонд для того, чтобы купить пенсионный аннуитет, позволяющий получать определенный ежемесячный или ежегодный доход.

Обычно, это гарантирует постоянный доход на протяжении всей оставшейся жизни.

Обычно, это гарантирует постоянный доход на протяжении всей оставшейся жизни. - можно брать необходимые суммы напрямую из пенсионного фонда, по мере необходимости

Выход на пенсию женщины 1966 года рождения

]]>Подборка наиболее важных документов по запросу Выход на пенсию женщины 1966 года рождения (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

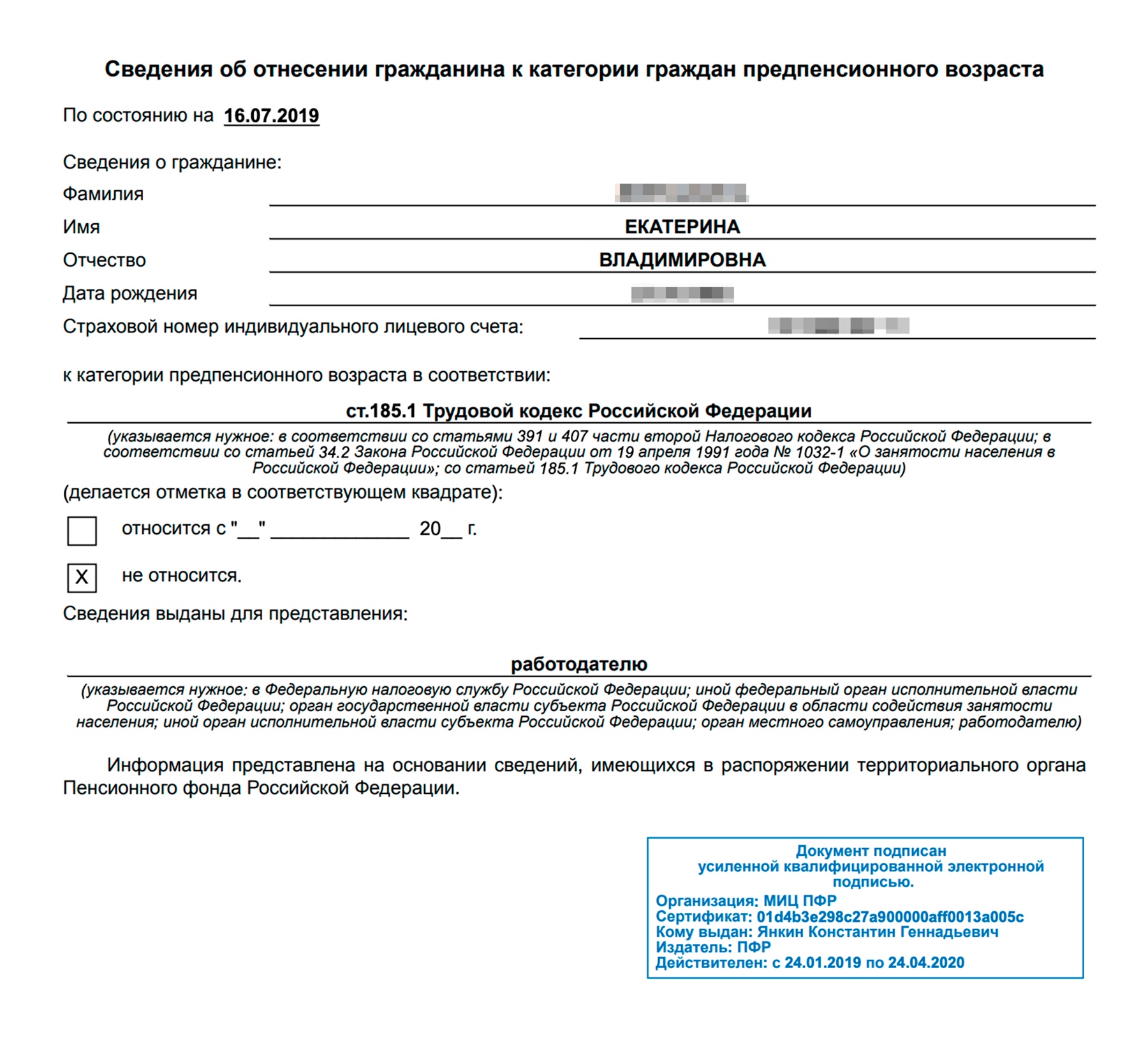

Статьи, комментарии, ответы на вопросы: Выход на пенсию женщины 1966 года рождения Открыть документ в вашей системе КонсультантПлюс:Готовое решение: Что нужно знать кадровику о работниках предпенсионного возраста

(КонсультантПлюс, 2021)По мнению Минтруда России, предпенсионный возраст начинается за пять лет до нового пенсионного возраста (с учетом переходного периода). В таблице, приведенной в Письме от 18.12.2018 N 21-2/10/П-9349, указан возраст, когда мужчины и женщины начинают относиться к категории граждан предпенсионного возраста, и годы их рождения для расчетов в 2019 — 2028 гг.

«Об отказе в принятии к рассмотрению жалобы гражданина Гусака Николая Александровича на нарушение его конституционных прав пунктами 1 и 2 статьи 346.26 Налогового кодекса Российской Федерации и пунктом 3 статьи 28 Федерального закона «Об обязательном пенсионном страховании в Российской Федерации»Конституционный Суд Российской Федерации в названном Определении пришел к выводу, что, признав индивидуальных предпринимателей участниками системы обязательного пенсионного страхования и предоставляя им возможность самостоятельно формировать свои пенсионные права, федеральный законодатель с учетом специфики предпринимательского дохода ввел правило об уплате ими страховых взносов на обязательное пенсионное страхование в виде фиксированного платежа, т.

Заключить соглашение об обмене электронными документами с ПФР

Заключить соглашение об обмене электронными документами с ПФРЧтобы организация могла отправлять отчеты в Пенсионный фонд, заполните и представьте в госорган документы. Они зависят от региона и от того, как вы сдаете отчетность — напрямую или через представителя.

После того как вы заключите соглашение с ПФР, укажите его дату и номер в СБИС (кроме страхователей из Москвы, Санкт-Петербурга, Московской и Ленинградской областей — им не нужно заполнять сведения о соглашении).

- Перейдите в раздел «Отчетность/Куда и что сдавать» или «Учет/Отчетность/Куда и что сдавать» (в зависимости от конфигурации).

- В фильтре выберите отчитывающуюся организацию.

- Добавьте сведения о соглашении. Порядок действий зависит от того, добавлено ли в СБИС отделение Пенсионного фонда, в которое вы собираетесь отправлять отчеты.

- Если ПФ еще не добавлен — нажмите и выберите «Инспекция ПФ».

Укажите номер и дату соглашения. Выберите нужное отделение Пенсионного фонда;

Укажите номер и дату соглашения. Выберите нужное отделение Пенсионного фонда; - Если ПФ добавлен — в строке с названием отделения Пенсионного фонда перейдите по ссылке «Укажите соглашение». Введите номер и дату соглашения. Сохраните изменения.

- Если ПФ еще не добавлен — нажмите и выберите «Инспекция ПФ».

Лицензия

Любой тариф сервиса «Отчетность через интернет».

- Перейдите на вкладку «Куда и что сдавать».

- В фильтре выберите отчитывающуюся организацию.

- Добавьте сведения о соглашении. Порядок действий зависит от того, добавлено ли в СБИС отделение Пенсионного фонда, в которое вы собираетесь отправлять отчеты.

- Если ПФ еще не добавлен — нажмите и выберите «Инспекция ПФ». Укажите номер и дату соглашения. Выберите нужное отделение Пенсионного фонда;

- Если ПФ добавлен — в строке с названием отделения Пенсионного фонда перейдите по ссылке «Укажите соглашение». Введите номер и дату соглашения. Сохраните изменения.

Лицензия

Любой тариф сервиса «Отчетность через интернет».

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

Базовая пенсия: когда пенсионерам в Германии не хватает денег | Анализ событий в политической жизни и обществе Германии | DW

Бедных стариков в Германии относительно немного. Но тех, кому едва хватает пенсии на жизнь, становится больше — даже несмотря на то, что они проработали тридцать пять лет, платили пенсионные взносы, воспитывали детей и посвящали время уходу за близкими. После выхода на пенсию их ежемесячное пособие по возрасту нередко не выше, чем у тех, кто взносы в пенсионную кассу не платил, а жил на социальные выплаты. Это — очевидная несправедливость, устранить которую правящие коалиции в Германии пытаются еще с 2009 года.

Минимальный размер пенсии в Германии: все зависит от стажа

В Европе есть различные пенсионные модели, например, вполне знакомый читателям в России минимальный размер пенсии. В Германии минимальной пенсии в привычном виде нет. Ориентиром служит сумма в 512 евро — на нее может рассчитывать пенсионер, который получал зарплату на уровне МРОТ. Но, в принципе, размер пенсии определяется суммой пенсионных отчислений, накопленных за годы работы: чем они выше, тем выше пенсия.

Но, в принципе, размер пенсии определяется суммой пенсионных отчислений, накопленных за годы работы: чем они выше, тем выше пенсия.

Принцип простой, но не идеальный: сегодня уже свыше полумиллиона пожилых немцев оказались в ситуации, когда без помощи государства обойтись они не могут. Число таких пенсионеров с 2003 года, по данным Федерального статистического ведомства Destatis, выросло в два раза (тогда было всего 257 тысяч).

Когда в Германии старикам не хватает на жизнь

С какого момента пенсионер в Германии считается нуждающимся? Если суммарный доход лица не превышает 865 евро в месяц, то объединение немецких фондов пенсионного страхования Deutsche Rentenversicherung рекомендует обратиться за социальным пособием. Оно называется в Германии базовым материальным обеспечением (Grundsicherung).

Базовая пенсия в Германии — для тех, у кого большой стаж, но пенсии не хватает

Покрывает пособие расходы на аренду жилья и отопление, одежду, медицинские страховки. Размер пособия может отличаться в зависимости от конкретного случая, также он отличается в разных федеральных землях: где-то, например, дороже аренда жилья и так далее.

Размер пособия может отличаться в зависимости от конкретного случая, также он отличается в разных федеральных землях: где-то, например, дороже аренда жилья и так далее.

В Германии сложился консенсус, что модель такого социального пособия не подходит для пенсионеров. Хотя бы потому, что они заслужили пенсию «в знак уважения их труда», как говорят политики. Во-вторых, считается, что за помощью государства уже сегодня могли бы обратиться еще как минимум полмиллиона человек, но из чувства стыда и по незнанию своих прав не делают этого.

Пенсия и вопрос справедливости в Германии

В споре о базовой пенсии немаловажное значение имели призывы к справедливости. Кто-то называет несправедливым, что введение базовой пенсии повысит нагрузку на молодых, которые сейчас платят пенсионные взносы; а кто-то полагает несправедливым, что базовая пенсия в нынешнем виде достанется многим из тех, кто в ней не нуждается. Классическим примером считается «супруга дантиста»: возможно, она сама получала мало, помогая в приемной у мужа-врача, но зато, мол, его большой пенсии хватит на них обоих.

Представители партий правящей коалиции объявляют о введении базовой пенсии: Маркус Зёдер, Аннегрет Крамп-Карренбауэр, Малу Драйер (слева направо)

В общественных дискуссиях в Германии нередко приводился пример соседей-голландцев как более удачный. В Нидерландах базовая пенсия существует, и многие немецкие пенсионеры с завистью смотрят на ее размер — 1200 евро ежемесячно при единственном условии: претендент на ее получение должен прожить 50 лет в стране. Если пенсионер еще и платил отчисления в пенсионный фонд, то размер пенсии будет выше.

В это же время в Германии 1200 евро — не минимальный, а средний уровень пенсии, после возможной выплаты налогов (именно так, ряд пенсий тоже облагается налогами) и отчислений за медицинскую страховку и страховку на случай необходимости в уходе.

Базовая пенсия: сколько и для кого

Чтобы гарантировать достойную старость, а также избавить нуждающихся пенсионеров от неприятных походов в социальные службы и подачи прошений о помощи, государство задумалось о путях решения проблемы. Один из них — базовая пенсия. Коалиционное правительство Германии, состоящее из консервативного блока Христианско-демократического союза (ХДС) канцлера Ангелы Меркель (Angela Merkel) и баварского Христианско-социального союза (ХСС), а также Cоциал-демократической партии (СДПГ), по итогам выборов 2017 года пообещало договориться о пенсионной реформе.

Один из них — базовая пенсия. Коалиционное правительство Германии, состоящее из консервативного блока Христианско-демократического союза (ХДС) канцлера Ангелы Меркель (Angela Merkel) и баварского Христианско-социального союза (ХСС), а также Cоциал-демократической партии (СДПГ), по итогам выборов 2017 года пообещало договориться о пенсионной реформе.

Переговоры затянулись, но в воскресенье, 10 ноября, стороны объявили о достижении компромисса. Основные пункты реформы: базовая пенсия должна быть выше существующего социального пособия не меньше, чем на 10 процентов. В 35-летний стаж засчитают годы, проведенные в декрете, и время ухода за родственниками.

Политики — как внутри коалиции, так и в партии Меркель — долго спорили о том, стоит ли проверять и насколько досконально, действительно ли претенденты нуждаются в базовой пенсии. В итоге правительство решило проверять только доходы пенсионеров. От унизительных походов в социальные ведомства их избавят: данные о доходах автоматически поступят в пенсионные фонды из налоговых ведомств.

Прибавка ощутимая, особенно для женщин — их намного больше среди тех, кто сегодня получает низкую пенсию. Скажем, парикмахер, зарабатывавшая на уровне МРОТ и вышедшая на заслуженный отдых с пенсией в 513 евро, может рассчитывать на повышение до 961 евро.

Такой рост, по замыслу правительства, должен соответствовать принципу: «Кто работал, должен получать больше, чем тот, кто не работал». Но точная формула вычисления базовой пенсии сложна и будет привязана к сумме отчислений в пенсионный фонд, чтобы не нарушить другой принцип: «Кто больше заплатил, тот должен больше и получать».

Те лица, чей суммарный доход (включая, например, суммы от сдачи жилья в аренду) не превышает 1250 евро, и кто соответствует остальным условиям этой социальной программы, могут рассчитывать на базовую пенсию. Чтобы избежать злоупотреблений, в семьях будут рассчитывать необходимость базовой пенсии по общему доходу. Если суммарные доходы супругов превышают 1950 евро, то базовую пенсию они не получат. Кто 35 лет стажа не набрал, права на базовую пенсию также не получает.

Кто 35 лет стажа не набрал, права на базовую пенсию также не получает.

Сумму дополнительных расходов на реформу власти пока не называется — по данным одного из министров, из бюджета понадобится до 1,5 миллиарда евро ежегодно. В силу изменения вступят с 1 января 2021 года.

Смотрите также:

Пенсионная реформа в России в карикатурах Сергея Елкина

Правительство дождалось результатов выборов

О необходимости повышать пенсионный возраст в России эксперты говорили уже давно. Правительство и чиновники тему не педалировали… до президентских выборов 18 марта 2018 года. А после переизбрания Владимира Путина и переназначения Дмитрия Медведева в должности премьера о пенсионной реформе было объявлено официально.

Пенсионная реформа в России в карикатурах Сергея Елкина

Плюс 5 лет для мужчин, плюс 8 — для женщин

Законопроект о постепенном повышении возраста выхода на пенсию правительство РФ одобрило 14 июня 2018 г.

Согласно нему, пенсионный возраст для мужчин планируется повысить с 60 до 65 лет к 2028 году, для женщин – с 55 до 63 лет к 2034 году.

Согласно нему, пенсионный возраст для мужчин планируется повысить с 60 до 65 лет к 2028 году, для женщин – с 55 до 63 лет к 2034 году.Пенсионная реформа в России в карикатурах Сергея Елкина

Поышение пенсионного возраста в России под шумок ЧМ-2018

Примечательно, что о планах повысить пенсионный возраст правительство РФ объявило во время ЧМ-2018. По мнению экспертов, власти сделали беспроигрышную ставку на спортивную эйфорию.

Пенсионная реформа в России в карикатурах Сергея Елкина

Профсоюзы — против повышения

Общероссийское объединение профсоюзов запустило адресованную президенту Путину петицию с требованием не повышать возраст выхода на пенсию. Лишь за первые две недели ее подписали уже более 2,5 миллионов россиян.

Пенсионная реформа в России в карикатурах Сергея Елкина

Пенсионерам приказано долго жить

Один из вопросов, которые волнуют граждан в случае повышения возраста, — это доживут ли они до пенсии.

Для российских мужчин здесь ситуация особенно проблемная. Даже при нынешнем возрасте выхода на пенсию в 60 лет вероятность дожить до этого момента у 20-летних мужчин в России составляет 68%.

Для российских мужчин здесь ситуация особенно проблемная. Даже при нынешнем возрасте выхода на пенсию в 60 лет вероятность дожить до этого момента у 20-летних мужчин в России составляет 68%.Пенсионная реформа в России в карикатурах Сергея Елкина

Какие пенсионеры нужны в России

В целом же перспективы пенсионеров выглядят так: пенсионный возраст возрастет до 65 лет для мужчин и 63-х для женщин. Вопрос лишь в том, возрастет ли продолжительность жизни? Сегодня средняя продолжительность жизни мужчин в России составляет 66,5 лет, а женщин — 77.

Пенсионная реформа в России в карикатурах Сергея Елкина

Ответ на пенсионную реформу, или Протест вместо дачи

В ответ на планы правительства повысить пенсионный возраст многие россияне вышли на улицы. Первые многочисленные акции, инициированные Алексеем Навальным, прошли 1 июля в трех десятках российских городов. С тех пор акции против повышения пенсионного возраста повторяются с заметной регулярностью.

Пенсионная реформа в России в карикатурах Сергея Елкина

Когда карикатуристу не до смеха

19 июля Госдума одобрила законопроект пенсионной реформы в первом чтении. Правда, не единодушно: «за» выступили 328 депутатов, «против» — 104.

Пенсионная реформа в России в карикатурах Сергея Елкина

Как дотянуть до пенсии в России

После того как Наталья Поклонская проголосовала против пенсионной реформы, ее жестко раскритиковали в «Единой России». Пока единороссы спорят, россияне думают о шансах до этого возраста дожить.

Пенсионная реформа в России в карикатурах Сергея Елкина

Пенсионная реформа по-володински: а ну-ка, получи!

Вячеслав Володин на встрече с жителями Саратова на вопрос о том, как дожить до пенсии, посоветовал заниматься спортом. Слова спикера Госдумы вызвали резкую критику в стране.

Пенсионная реформа в России в карикатурах Сергея Елкина

Путин о пенсионной реформе: мягко стелет, но жестко спать?

Выступая со специальным посланием на тему пенсионной реформы, президент РФ предложил немного ее смягчить, например, повысить женщинам возраст выхода на пенсию не на 8, а на 5 лет.

Автор: Владимир Дорохов

Как узнать сумму накопительной пенсии

Накопительная пенсия формируется более чем у половины россиян. Однако далеко не все знают, в каком фонде – ПФР или НПФ – хранятся их пенсионные накопления и кто ими управляет. В этой статье мы расскажем о том, как узнать размер своих пенсионных накоплений, а также название организации, в которой формируется ваша накопительная пенсия.

Где находится накопительная часть пенсии?

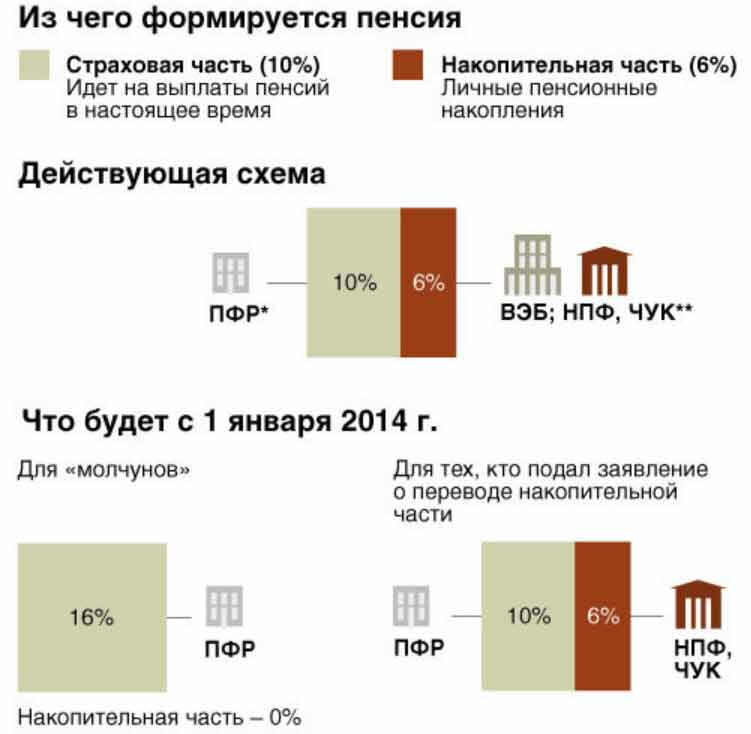

Пенсионные накопления формируются на личном счете гражданина, открытом у страховщика – Пенсионного фонда России (ПФР) или негосударственного пенсионного фонда (НПФ). Страховщик несет ответственность за сохранность этих денег. А вот их инвестированием занимаются другие организации – управляющие компании. Если вашим страховщиком является ПФР, то это могут быть государственная управляющая компания ВЭБ.РФ или частная управляющая компания (ЧУК). А если страховщиком выступает негосударственный пенсионный фонд (НПФ), то работать с накоплениями будет одна или несколько выбранных им ЧУК.

Не знаете, кто является вашим страховщиком? Это довольно легко выяснить – читайте далее.

У кого может быть накопительная пенсия?

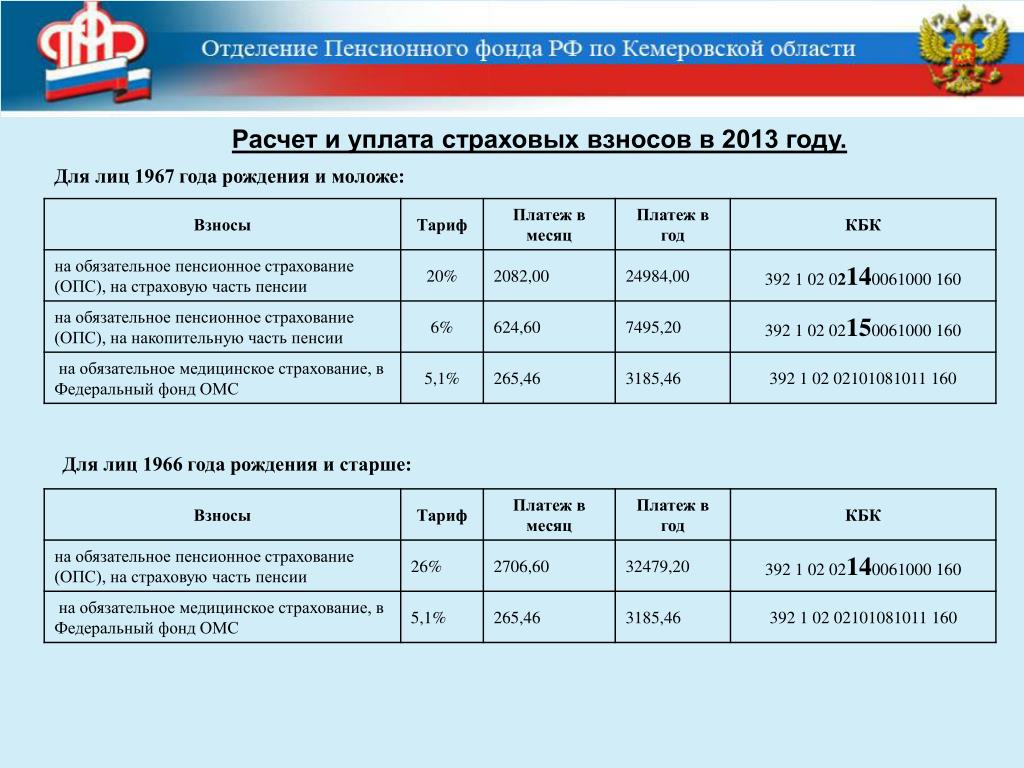

Отметим, что накопительная пенсия формируется, в основном, у граждан 1967 года рождения и моложе. Но не у всех из них: накопительной части пенсии не будет у тех, кто не имел официального («белого») дохода с 2002 по 2013 годы. Кроме того, от нее добровольно отказались те, кто подавал заявление работодателю с просьбой направлять все пенсионные отчисления (22% от зарплаты) в страховую часть.

Также пенсионные накопления могут быть у:

- тех, кто родился до 1967 года и добровольно участвовал в программе государственного софинансирования пенсионных накоплений;

- женщин 1957–1966 года рождения и мужчин 1953–1966 года рождения, которые с 2002 по 2004 год уплачивали страховые взносы на накопительную пенсию;

- матерей, использовавших средства материнского (семейного) капитала для формирования накопительной пенсии.

Что влияет на размер накопительной пенсии?

На размер будущей пенсии влияет множество факторов. Прежде всего, размер вашей официальной зарплаты в 2002-2014 годах и добросовестность работодателя, который переводил необходимые пенсионные отчисления или «забывал» это делать. На сумму влияют и результаты работы организации, управляющей вашими накоплениями: чем успешнее она инвестирует, тем быстрее растет счет.

Надо также помнить о действиях мошенников, способных лишить вас инвестиционного дохода за определенный период. Чтобы этого не произошло, необходимо «держать руку на пульсе» и следить за состоянием своего индивидуального лицевого счета. Посмотрим, как это легче всего сделать.

Как узнать сумму пенсионных накоплений и где они находятся

Как узнать, кто управляет вашими накоплениями?

Вариант 1. Личный кабинет на портале «Госуслуги»

Личный кабинет на портале «Госуслуги»

Один из вариантов – зайти на сайт Госуслуг. В категории «Пенсия, пособия и льготы» есть услуга «Извещение о состоянии лицевого счета в ПФР». Кликнув на нужную строку, вы получите справку с информацией о том, когда и сколько отчислений делали работодатели с начала вашего трудового стажа (начиная с 2002 года, даже если вы работали еще до пенсионной реформы). Также в документе будет указан нынешний страховщик, у которого находятся ваши пенсионные накопления.

Так выглядит страница с нужной услугой в личном кабинете на www.gosuslugi.ru»Для того чтобы воспользоваться услугой, необходимо зарегистрироваться на портале, внести данные о СНИЛС и подтвердить аккаунт. Получить статус аккаунта «Подтвержденный» можно в многофункциональном центре услуг (МФЦ), предъявив паспорт, или с помощью сервисов банков. Например, в веб-версии «Сбербанк Онлайн» в меню необходимо кликнуть по строке «Прочее», затем нажать кнопку «Регистрация на Госуслугах», потом – ввести код подразделения, которое выдало паспорт, и номер СНИЛС.

Важно. Если вы решили зарегистрироваться на «Госуслугах» через интернет-банк, обратите внимание на подлинность сайта банка. Часто мошенники для кражи личных данных создают копии банковских сайтов, адреса которых отличаются на одну-две буквы – рассчитывают на невнимательность. В поисковых системах рядом с настоящими адресами банковских сайтов находится галочка «ЦБ РФ».

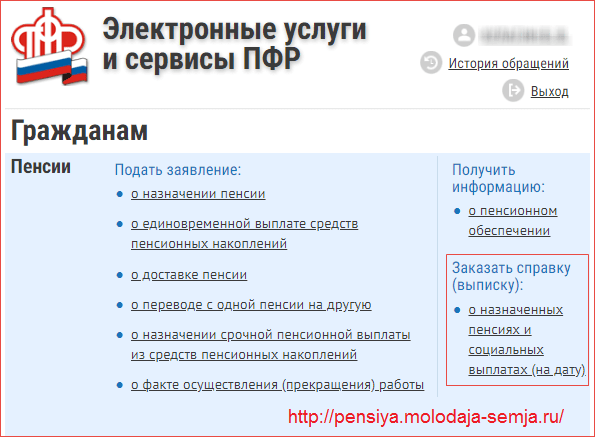

Вариант 2. Личный кабинет на сайте ПФР

Получить информацию о начислениях и фонде также можно на сайте Пенсионного фонда России. Для того чтобы зайти в личный кабинет, потребуется учетная запись из Единой системы идентификации и аутентификации – это логин и пароль все того же портала «Госуслуг». После входа в личный кабинет станет доступна информация о трудовом стаже, пенсионных баллах, сумме накоплений и наименовании пенсионного фонда.

Вариант 3. Личный кабинет на сайте НПФ

Если вам известно название вашего пенсионного фонда, сумму

накоплений можно узнать на его сайте. Некоторые фонды предоставляют доступ в

личный кабинет по логину и паролю с портала «Госуслуг». Однако для части НПФ

вход возможен только по логину и паролю, полученным в фонде. Особое внимание,

как и в случае с банком, надо обратить внимание на подлинность сайта. При поиске

по названию НПФ его настоящий сайт, как правило, занимает первое место в результатах,

на сайте фонда должна быть указана его лицензия, и, как правило, горячая линия

для обращения клиентов формата 8-800-XXX-XX-XX.

Некоторые фонды предоставляют доступ в

личный кабинет по логину и паролю с портала «Госуслуг». Однако для части НПФ

вход возможен только по логину и паролю, полученным в фонде. Особое внимание,

как и в случае с банком, надо обратить внимание на подлинность сайта. При поиске

по названию НПФ его настоящий сайт, как правило, занимает первое место в результатах,

на сайте фонда должна быть указана его лицензия, и, как правило, горячая линия

для обращения клиентов формата 8-800-XXX-XX-XX.

Узнать о сумме накоплений, а также названии страховщика или управляющей компании (в случае если ваш страховщик – ПФР) можно при личном посещении ПФР или МФЦ. Для этого необходимо взять с собой паспорт и СНИЛС.

Поскольку речь идет о ваших деньгах, регулярная проверка состояния вашего пенсионного счета никогда не будет лишней. Во-первых, это даст возможность следить за доходностью, которую показывает ваш страховщик – и в случае неудовлетворительных результатов перевести накопления в другую организацию. Во-вторых, в случае неправомерного перевода пенсионных накоплений вы сможете вовремя это заметить и принять необходимые меры – досудебное обжалование в течение месяца с момента перевода или обращение в суд.

Во-вторых, в случае неправомерного перевода пенсионных накоплений вы сможете вовремя это заметить и принять необходимые меры – досудебное обжалование в течение месяца с момента перевода или обращение в суд.

Если вы являетесь клиентом Сбербанка, получить выписку по счету можно в интернет-банке «Сбербанк Онлайн». Для этого понадобится сделать следующие шаги:

- войти в «Сбербанк Онлайн»,

- в поиске набрать «Выписка из ПФР»,

- внести личную информацию: паспорт, СНИЛС и номер телефона (о том, зачем нужен СНИЛС и как узнать его номер, читайте в этой статье),

- далее произойдет проверка наличия учетной записи Госуслуг. Если у вас ее пока нет, вам предложат зарегистрироваться,

- на телефон придет СМС с номера 0919 с кодом от Госуслуг — его нужно отправить в ответ,

- выписка будет загружена в интернет-банк, а также направлена вам на указанную электронную почту.

Чтобы выяснить, остались ли на счету умершего родственника пенсионные накопления, правопреемники должны обратиться в фонд, где они формировались – ПФР или один из НПФ. Потребуются документы, которые подтверждают смерть владельца накоплений, а также родство с ним.

Потребуются документы, которые подтверждают смерть владельца накоплений, а также родство с ним.

Если неизвестно, в каком фонде формировались накопления, можно, во-первых, поискать выписки о состоянии счета накоплений, которые раньше рассылал ПФР (раньше их еще называли «письма счастья»). Во-вторых, можно обратиться в отделение Пенсионного фонда России по месту жительства. Там могут сориентировать, были ли накопления. Отметим, что закон не обязывает ПФР информировать родственников застрахованного лица о наличии у него накоплений, но, как показывает практика, сотрудники могут пойти навстречу. С собой необходимо взять полный комплект документов, подтверждающих, права наследников.

О том, как получить оставшиеся накопления умершего родственника, можно прочитать в этой статье.

Первоначальный взнос по ипотеке Сбера: ответы на популярные вопросы — Ипотека

Можно ли купить недвижимость в ипотеку без первоначального взноса, каким должен быть его размер, можно ли использовать материнский капитал — мы подготовили ответы на эти и другие самые популярные вопросы о первоначальном взносе.

Первоначальный взнос при оформлении ипотеки — это сумма, которую вы вносите продавцу в качестве оплаты части стоимости недвижимости. Остальную сумму по договору приобретения в случае с ипотекой за вас вносит банк.

В качестве первоначального взноса вы можете использовать собственные накопления или — по большинству программ кредитования — средства материнского капитала, а также различных жилищных сертификатов. На какое именно жилье можно потратить материнский капитал, написали в статье «Материнский капитал на улучшение жилищных условий в 2021 году».

Вы также можете использовать одновременно и средства материнского капитала, и личные накопления для первоначального взноса — например, если хотите уменьшить сумму кредита или средств одного только капитала недостаточно для первоначального взноса.

Важно: вам не придется идти в Пенсионный фонд для того, чтобы написать заявление о распоряжении средствами материнского капитала. Теперь всё можно сделать на Домклик. Банк сам передаст все необходимые данные и получит информацию в рамках электронного документооборота с Пенсионным фондом.

Банк сам передаст все необходимые данные и получит информацию в рамках электронного документооборота с Пенсионным фондом.

Первоначальный взнос — совсем не то же самое, что аванс или задаток. О них мы подробно рассказываем в статье «Аванс или задаток: как правильно оформить предоплату за квартиру».

Задаток — это, как правило, совсем небольшая сумма. Она хоть и учитывается в счет оплаты по договору приобретения, но служит лишь для подтверждения серьезности ваших намерений по покупке жилья. Поэтому после задатка вам также потребуется внести на сделке первоначальный взнос.

Первоначальный взнос же говорит о вашей финансовой дисциплине, способности и готовности к накоплению средств. Однако он нужен не только для того, чтобы повысить ваш уровень благонадежности. Для самого покупателя он тоже имеет ряд преимуществ. О них мы подробно написали в статье «Ипотека без первоначального взноса: почему это опасно?».

Размер первоначального взноса зависит от программы кредитования. Минимальный первоначальный взнос по кредитным программам Сбера — 10% от стоимости недвижимости. Такой первоначальный взнос действует для программ кредитования «Новостройка» и «Готовое жилье». Для программ «Господдержка 2020» и «Для семей с детьми» — 15% от стоимости недвижимости.

Минимальный первоначальный взнос по кредитным программам Сбера — 10% от стоимости недвижимости. Такой первоначальный взнос действует для программ кредитования «Новостройка» и «Готовое жилье». Для программ «Господдержка 2020» и «Для семей с детьми» — 15% от стоимости недвижимости.

Рассчитать первоначальный взнос по ипотеке Сбера поможет калькулятор Домклик — бесплатный онлайн-сервис, где можно рассчитать ежемесячные платежи и срок кредита, узнать ставку по ипотеке, выбрать подходящую ипотечную программу, посмотреть и скачать примерный график платежей.

🏡

Рассчитать первоначальный взносВажно: для некоторых программ кредитования при внесении первоначального взноса в размере 20% от стоимости жилья или больше, вы получите скидку на ставку по ипотеке.

В Сбере нет ипотечных программ, по которым можно купить жилье без первоначального взноса. Зато есть альтернативная, неипотечная программа кредитования — «Кредит на любые цели под залог недвижимости».

Она подойдет тем, у кого уже есть какая-либо недвижимость в собственности. Банк берет ее в залог, а вы получаете кредит без первоначального взноса в размере части стоимости жилья. Потратить его вы можете на любые цели, в том числе на покупку недвижимости — но отчитываться о том, куда именно пошли средства, вам не придется.

Важно: при оформлении неипотечного кредита, вы не сможете использовать средства материнского капитала, различных сертификатов и жилищных субсидий на погашение долга по этому кредиту. Будьте внимательны и проконсультируйтесь перед оформлением кредита с менеджером банка или специалистом Пенсионного фонда.

Существует расхожее мнение, что первоначальный взнос вы делаете банку, но это не так. Эти средства вы передаете продавцу. Если в качестве первоначального взноса вы используете средства материнского капитала, сообщите об этом продавцу сразу. В этом случае есть ряд нюансов.

Банк может увеличить размер кредита на размер первоначального взноса и в этом случае всю сумму по договору приобретения банк выплатит продавцу сразу, одним платежом. А материнский капитал Пенсионный фонд направит в банк.

А материнский капитал Пенсионный фонд направит в банк.

А может быть и другой вариант — когда продавец сначала получает сумму, которую вы оформили в кредит, а остальную сумму Пенсионный фонд перечисляет продавцу позже. Связано это с тем, что на проверку и перечисление средств Пенсионным фондом по регламенту отводится определенный срок.

Вносить первоначальный взнос вы можете прямо на сделке. Для этого вы можете использовать как наличные средства, так и безналичный перевод — подберите оптимальный для вас вариант вместе с продавцом и сообщите о выбранном способе менеджеру по ипотечному кредитованию — он расскажет, как правильно все оформить.

Чаще всего достаточно будет расписки от продавца о получении средств. В ней важно отразить персональные данные сторон сделки, сумму и назначение платежа, информацию о недвижимости.

Если вы используете сервис безопасных расчетов, сумма первоначального взноса будет храниться на защищенном номинальном счете Сберба до момента регистрации перехода права собственности. Как только оно будет зарегистрировано, продавец получит всю сумму по сделке.

Важно: если вы используете материнский капитал, до сделки надо будет получить справку об остатке средств материнского капитала.

Если у вас нет собственных накоплений на первоначальный взнос, не оформляйте на него потребительский кредит, кредитную карту или — что еще хуже — микрозайм. Если вы сделаете это до подачи заявки на ипотеку, это будет учитываться при расчете вашей платежеспособности. А если уже после того, как заявка будет одобрена — это может повлиять на решение банка.

В этом случае лучше отложить покупку до момента, когда вы сможете накопить на первоначальный взнос или одолжить необходимую сумму у родных. Есть и еще варианты, почитайте нашу статью об этом: «Как купить квартиру, если нет денег».

Однако очень важно помнить, что никто лучше вас не сможет оценить будущую финансовую нагрузку. Поэтому, даже если берете деньги в долг у родных или друзей, помните — их тоже нужно будет отдавать.

Как правильно рассчитать ипотекуКак накопить на первоначальный взнос по ипотекеКак купить квартиру: 6 советов по выбору жилья

Пенсии в США: дальше — хуже

- Мария Васильева

- Русская служба Би-би-си, Вашингтон

«В старые добрые времена, когда я только начинал заниматься финансовым консультированием, мы объясняли людям, что пенсионные накопления, как табуретка на трех ножках, которая держится, только когда все ножки на месте, — рассказывает Майкл Рубин, автор книги «Не жить от зарплаты до зарплаты». — Ножки в этой схеме — это выплаты от работодателя, государственные гарантии и собственные накопления. Сегодня пример с табуреткой больше не работает».

По словам Рубина, после финансового кризиса стало еще более очевидно, что рассчитывать американский работник может только свои силы: традиционные пенсионные программы все менее популярны у работодателей, а государственные гарантии сами по себе не обеспечивают достойного уровня старости.

Но возможность и время сделать выводы есть только у будущих поколений. Нынешним пенсионерам и людям предпенсионного возраста в США приходится надеяться на стабильность рынков и добросовестность тех, на кого они трудятся.

Несмотря на то, что сегодня практически каждый американский гражданин старше 62 лет после выхода на пенсию получает стабильные выплаты от фонда социального страхования, этих средств часто хватает только на питание и оплату счетов.

А тех, кто, выйдя на пенсию, может рассчитывать только на государство, среди работников частного сектора в сегодняшней Америке — почти половина. Они вынуждены работать до глубокой старости, не имея собственных накоплений и социальных льгот.

Счастливчики с традиционной пенсией

«Если вам очень повезло, или вы госслужащий, то у вас, возможно, будет традиционная пенсия, в США это называется пенсионный фонд с определенными отчислениями», — рассказывает Дэвид Джон, один из авторов проекта «Пенсионные гарантии» в Брукингском институте.

Такую систему пенсионного обеспечения в США даже называют «коммунизмом при капитализме», поскольку каждому работнику после выхода на пенсию она гарантирует стабильный ежемесячный доход, который в той или иной форме индексируется с учетом инфляции.

Одна из проблем, с которой столкнулась эта система, по словам Дэвида Джона, в том, что «люди живут значительно дольше, чем предполагалось, когда проводились соответствующие подсчеты».

Кроме того, инвестиционные риски при управлении пенсионным фондом с определенными отчислениями полностью ложатся на плечи работодателя, что требует создания отдельного органа для управления таким фондом.

По сути позволить себе такой пенсионный фонд даже в лучшие времена могли только правительство и крупные компании.

В итоге, по словам Дэвида Джона, «компания за компанией принимают решение либо закрыть такой пенсионный план, либо не предоставлять его для новых сотрудников, либо заморозить выплаты по нему».

Повезло с пенсией и льготами

Подпись к фото,60-летнему Рику Моррису повезло с пенсией

«Я понимаю, что мне крайне повезло, — рассказывает 60-летний Рик Моррис. — Работа на телефонную компанию не казалась особенно пленительной 32 года назад, когда я начинал. Но в итоге, с учетом всех льгот и гарантий, которые я получил, выйдя на пенсию, лучшего и пожелать сложно».

Моррис, 30 лет работавший техником на одну и ту же крупную американскую компанию, — яркий пример того, каким удачным был когда-то пример с табуреткой и тремя ножками.

Заработав достаточный для выхода на пенсию стаж, и, кроме того, регулярно делая отчисления на индивидуальный счет, Рик Моррис за несколько лет до шестидесятилетия смог выйти на покой, получив от компании также пожизненное страхование жизни и здоровья.

«Для меня все просто прекрасно сработало, — смеется Рик, — и я сочувствую будущим поколениям, которым такое не светит».

Когда Рику исполнится 65, он будет получать традиционную пенсию, процентные отчисления со счета, а также выплаты от государственной системы социального обеспечения.

«Когда тебе двадцать с небольшим лет, пенсия, мне кажется, не так уж много для тебя значит, — рассуждает Рик. — Многие люди в этот период жизни переходят с одной работы на другую и вообще не задумываются о пенсии. Видимо, я оказался достаточно консервативным человеком, я люблю стабильность и гарантии».

Индивидуальный счет как альтернатива

Традиционные пенсии уходят в прошлое, и все большую популярность, по словам Дэвида Джона из Брукингского института, набирает система пенсионного обеспечения за счет взносов работников в период работы.

«Если речь идет о самой распространенной программе, известной как 401к, то работодатель делает дополнительные взносы на счет сотрудника, — поясняет Джон. — Отталкиваясь от того, сколько и как вы инвестировали, при выходе на пенсию вы получите некий фонд, на доходы от которого сможете жить на протяжении всей оставшейся жизни».

Если учесть автоматическую природу этих отчислений, тот факт, что эти накопления не облагаются налогом, а также то, что работодатель доплачивает 50 или даже 100 долларов на каждые 100 долларов отчислений работника, сложно найти более выгодный способ откладывать на пенсию, чем программа 401к», — объясняет эксперт Майкл Рубин.

Но и здесь есть целый ряд подводных камней. Во-первых, работодатели автоматически включают работников в программы, подобные 401к только с 2006 года, когда был принят «Акт о защите пенсий».

«Прекрасно помню, как к нам на работе пришли и сказали, что мы можем воспользоваться пенсионной программой 401к, — вспоминает Рик Моррис. — Я тогда еще подумал: что еще за 401к? Мне кто-то посоветовал вступить, так я и сделал. А очень многие решили отказаться».

Кроме того, у работника есть возможность взять часть средств со своего счета. И, несмотря на значительные потери в будущем, многие принимают именно такое решение, когда нужно срочно отремонтировать дом, купить машину или отправить детей в колледж.

Еще один вариант — забрать все средства со счета в момент выхода на пенсию. С точки зрения перспективы это невыгодно, но большая сумма наличных часто оказывается для пенсионеров привлекательной, к примеру, чтобы погасить кредит за дом.

Выпасть из системы легко

«Примерно половина работников, занятых в частном секторе, участвуют в программе 401к, остальные — не участвуют», — рассказывает Дэйвид Джон. Оставшиеся 50%, по словам эксперта, должны теоретически иметь собственный частный план пенсионного обеспечения, иными словами, независимый пенсионный счет (НПС).

В реальности, по словам Джона, «работники оценивают ситуацию, понимают, что решение открыть такой счет крайне важное, но информации и знаний для этого у них недостаточно».

В итоге подавляющему большинству тех, кто не участвует в 401к, в старости придется рассчитывать только на государственную систему социального обеспечения.

«Им придется работать намного дольше пенсионного возраста, для них старость будет непростым временем», — говорит Дэвид Джон.

«Даже самые ярые защитники системы социального обеспечения скажут, что при выходе на пенсию она вас не обогатит, — добавляет Майкл Рубин. — Эти деньги позволят не оказаться в числе бедняков, купить еду и оплатить счета. Но на этом — все».

Система социального обеспечения гарантирует работникам с заработком чуть больше минимального выплаты в размере примерно 70% их допенсионного дохода. Для тех, кто зарабатывал больше среднего, это лишь 20%, то есть лишь четверть их потребностей на пенсии.

Кризис и система социального обеспечения

Подпись к фото,Холлис потерял работу в ноябре 2008 года, когда ему было 54 года

В 2009-2010 году система социального обеспечения США, финансируемая за счет особого налога, впервые показала дефицит в размере 40 млрд долларов. Во-первых, на пенсию выходит все больше людей, рожденных в период послевоенного всплеска рождаемости. Во-вторых, финансовый кризис вызвал волну безработицы.

«Когда уровень безработицы высокий, в системе социального обеспечения начинаются два негативных процесса, — поясняет Майкл Рубин, — Во-первых, огромное количество людей начинает выходить на пенсию раньше, чем планировали, и просить пособие».

Им 62-63 года, они уже могут получать пособие, но работали бы и до 65-66 лет. В кризис они потеряли работу, не смогли найти новую и вынуждены были выйти на пенсию, — говорит эксперт. — Таким образом, они попали в систему социального обеспечения раньше срока».

Во-вторых, во время кризиса работу не могут найти молодые люди, только что закончившие школу или колледж. Без работы они не получают зарплату и, соответственно, не попадают в систему социального обеспечения, так как не платят налог.

«Денег приходит все меньше, а выплаты становятся меньше — это идеальный рецепт для возникновения проблемы, и мы уже видим ее появление на горизонте», — говорит Майкл Рубин.

С 2015 года без реформирования система социального обеспечения начнет испытывать ежегодный дефицит средств. В долгосрочной перспективе, те, кто сегодня только начинает работать, уже не могут рассчитывать даже на те же выплаты, что и нынешние пенсионеры.

По словам Дэвида Джона, спасти систему социального обеспечения можно только двумя способами: повысить налоги или сократить льготы. Понимая непопулярность таких мер, политики «отчаянно стремятся избежать обсуждения этого вопроса».

«Государственную составляющую можно наладить, — говорит Майкл Рубин, — Но это в любом случае будет значить, что рядовой работник среднего класса сможет рассчитывать на меньшие выплаты и льготы от системы социального обеспечения. К тому же, налоги станут выше, а возраст выхода на пенсию повысится».

Обещанная пенсия пропала

Кен Холлис, бывший инженер с завода производственной сети автогиганта GM в штате Мичиган, не рассчитывал на государство.

Он 32,5 года проработал в автомобильной промышленности, зная, что после выхода на пенсию получит от работодателя страхование жизни и здоровья, а также достойную «традиционную» пенсию.

Холлис потерял работу в ноябре 2008 года, когда ему было 54 года. А Мичигане, во время кризиса возглавившем список американских штатов по уровню безработицы, искать новое место было практически бесполезно.

«Я был из молодых, если говорить о пенсии, я собирался работать еще как минимум несколько лет, — говорит Холлис, — но, учитывая плачевное состояние экономики, у меня просто не осталось выбора».

«Ирония судьбы в том, что в течение восьми месяцев с момента выхода на заветную пенсию я лишился страхования жизни и здоровья, и 40% обещанной пенсии», — рассказывает Кен.

Сначала компания Delfi, на которую работал Кен Холлис, была признана банкротом, и по закону перестала оплачивать льготы.

«Помню, как моя жена посмотрела на меня и спросила: как это все на нас повлияет? — рассказывает Кен. — Я ответил, что нам, конечно, придется слегка затянуть пояса, но пока у меня есть пенсия, мы сможем оплачивать счета сами».

Но еще через несколько месяцев пенсии бывших сотрудников обанкротившейся Delfi перешли в ведение государственной корпорации-гаранта, устанавливающей потолок на максимально возможную пенсию.

Тысячи бывших сотрудников Delfi, как и Кен, потеряли от 30 до 70% обещанной пенсии.

«Недавно мы с друзьями открыли небольшой, поверьте, очень скромный бизнес, чтобы хоть как-то покрыть разницу, — говорит Кен. — Но работать я смогу максимум несколько лет, а сокращенная пенсия останется со мной до конца дней. Когда мне будет 80, я уже точно не смогу работать. А три моих прадеда отпраздновали 95-летие…».

Государственные пенсии под угрозой

В такой же ситуации, как Кен Холлис и его коллеги из компании Delfi, через несколько лет могут оказаться сотни тысяч госслужащих в США.

Обещая сотрудникам государственного сектора щедрые традиционные пенсии и льготы, власти штатов, похоже, во многих случаях вышли за пределы здравого смысла. К примеру, власти штата Иллинойс, уже по сути банкроты, и в ближайшие 10 лет деньги кончатся и в местных пенсионных фондах для госслужащих.

По оценкам Pew Foundation, недофинансирование пенсионных планов госслужащих всех 50 штатов в 2008 году составило свыше 1 трлн долларов. По другим данным речь идет о 3 трлн недофинансирования.

Власти очень многих штатов годами вели себя, как безответственные заемщики, которые платят только проценты по кредиту, забывая, что рано или поздно наступит срок выплачивать основную сумму.

«В Миннесоте есть один город, власти которого проснулись однажды утром, посмотрели на финансовый отчет и поняли, что если они заплатят все обещанное, то потратят каждый доллар, поступающий в казну штата», — приводит пример Дэвид Джон.

Властям этого города пришлось бы уволить всех полицейских, пожарных и школьных учителей, чтобы выполнить пенсионные обязательства. Конечно же, поступить так они не могли, и им пришлось пересмотреть и заново согласовать со служащими их пенсионные планы.

«Это яркий пример того, что к вопросу [о пенсионных выплатах] часто подходили безответственно», — поясняет Дэвид Джон.

Помочь копить самостоятельно

«На частный сектор можно больше не рассчитывать, государственные гарантии, если и сохранятся, то обеспечат лишь незначительную поддержку, — подводит итог Майкл Рубин. — А значит — остаются только собственные силы».

Один из лучших для американца вариантов сегодня — инвестировать средства в программы, подобные 401к. Несмотря на то, что накопления по этой программе зависят от рынков и серьезно пострадали во время кризиса, на данный момент ничего лучше и проще не существует.

«Единственное, что может быть хуже, чем лишиться 40% своих пенсионных накоплений — это не иметь таких сбережений вовсе», — говорит Дэвид Джон.

Группа экспертов из Брукингского института, в числе которых и Джон, разработала законодательство, которое призвано повысить количество независимых пенсионных счетов, открываемых американцами.

«Либо мы облегчим людям возможность самостоятельно накапливать пенсионные средства, либо в какой-то момент потребуется новая правительственная программа, ведь мы не позволяем людям голодать на улице, — говорит Дэвид Джон. — Сегодня США не могут позволить себе еще одну большую программу госфинансирования».

Государственные пенсионные фонды снижают предполагаемую доходность

Краткое изложение было изменено 13 января 2020 г. с целью удаления устаревшего прогноза доходности.

Обзор

Государственные и местные системы пенсионного обеспечения государственных служащих в Соединенных Штатах управляют инвестициями государственных пенсионных фондов на сумму более 4,3 триллиона долларов, при этом доход от этих активов составляет более 60 центов на каждый доллар, доступный для выплаты обещанных пособий. Около трех четвертей этих активов находится в так называемых рискованных активах — акциях и альтернативных инвестициях, включая частные акции, хедж-фонды, недвижимость и товары. 1 Эти инвестиции предлагают потенциально более высокую долгосрочную доходность, но их стоимость колеблется в зависимости от взлетов и падений финансовых рынков в краткосрочной перспективе и экономики в целом в долгосрочной перспективе.

Финансовые аналитики теперь ожидают, что доходность государственных пенсионных фондов в течение следующих двух десятилетий будет более чем на полный процентный пункт ниже, чем в прошлом, исходя из прогнозов процентных ставок и экономического роста ниже исторических. Исследование, проведенное The Pew Charitable Trusts, показывает, что после Великой рецессии, которая началась в конце 2007 года и официально закончилась в середине 2009 года, государственные пенсионные планы снизили целевые показатели доходности в ответ на изменения в долгосрочных перспективах финансовых рынков.(См. Рисунок 1.)

База данныхPew включает 73 крупнейших государственных пенсионных фонда, которые в совокупности управляют 95 процентами всех инвестиций государственных пенсионных систем. Средняя предполагаемая доходность этих средств составляла 7,3 процента в 2017 году по сравнению с более чем 7,5 процента в 2016 году и 8 процентами в 2007 году непосредственно перед началом спада.

Более половины фондов в базе данных Pew снизили свою предполагаемую норму прибыли в 2017 году. После резких колебаний во время рецессии и в последующие годы эти изменения отражают новую норму, в которой перспективные прогнозы ожидаемого экономического роста и доходность облигаций ниже, чем у государственных пенсионных фондов.Снижение предполагаемой нормы прибыли приводит к увеличению обязательств по плану, отражаемых в балансах фондов, что, в свою очередь, увеличивает актуарные взносы работодателей, необходимые для этого. Тем не менее, внесение таких изменений может в конечном итоге укрепить финансовую устойчивость планов за счет снижения риска недополучения прибыли и, таким образом, ограничения непредвиденных расходов.

В последнее время было разработано множество планов по снижению требований к увеличению взносов, которые были вызваны увеличением обязательств, связанных с более консервативными инвестиционными предположениями.Приведенная стоимость будущих обязательств обычно рассчитывается с использованием предполагаемой нормы прибыли в качестве ставки дисконтирования, которая используется для выражения будущих обязательств в сегодняшних долларах; предположения о более низкой доходности приводят к более высоким расчетным обязательствам. Некоторые государственные пенсионные фонды поэтапно снижают учетную ставку, эффективно меняя способ расчета будущих обязательств. Это позволяет им распределять увеличение взносов с течением времени.

Например, в 2016 году Калифорнийская пенсионная система государственных служащих (CalPERS) — крупнейший государственный пенсионный план страны — объявила, что она будет постепенно снижать свою предполагаемую норму прибыли с 7.С 5 процентов в 2017 году до 7 процентов к 2021 году. 2 Даже такое постепенное изменение может иметь значительные последствия с течением времени: снижение учетной ставки на 1 процентный пункт приведет к увеличению заявленных обязательств по планам США более чем на 500 миллиардов долларов, то есть на 12 процентов. повышаться.

Поскольку предполагаемая доходность снизилась, структура активов в основном не изменилась. Например, средние отчисления в акции и альтернативные инвестиции, которые могут обеспечить более высокую доходность, но с большим риском, сложностью и стоимостью, в последние годы оставались относительно стабильными и составляли около 50 процентов и 25 процентов активов соответственно.Это указывает на то, что большинство управляющих фондами и политиков корректируют свои предполагаемые нормы прибыли в ответ на внешнеэкономические и рыночные прогнозы, а не на изменения во внутренней инвестиционной политике.

Это краткое обновление исследования, опубликованного Pew в 2017 и 2018 годах, которое предоставило данные о распределении активов, эффективности и практике отчетности для фондов во всех 50 штатах. В нем исследуется влияние продолжающегося медленного экономического роста на показатели инвестиций, а также потенциальные меры руководства и политики в отношении снижения доходности.Наконец, в кратком изложении освещаются политики и решения, используемые хорошо финансируемыми планами, включая принятие предположений о более низкой доходности, которые помогли защитить планы от экономической нестабильности.

Ключевые термины и понятия

Предполагаемая норма доходности : Предполагаемая или ожидаемая норма доходности — это целевой показатель доходности, который пенсионный фонд оценивает своими инвестициями на основе прогнозов экономического роста, инфляции и процентных ставок. Предполагаемая доходность среднего государственного пенсионного фонда составляла 7.42 процента в 2017 году, а средний показатель составил 7,33 процента.

Ставка дисконтирования : Ставка дисконтирования используется для выражения будущих пенсионных обязательств в сегодняшних долларах. Большинство государственных пенсионных фондов определяют свою учетную ставку на основе предполагаемой нормы прибыли. Снижение ставки дисконтирования по плану ведет к увеличению расчетных обязательств и более высоких ежегодных выплат по взносам. Средняя ставка дисконтирования государственного пенсионного фонда в 2017 году составляла 7,25 процента, а в среднем — 7,11 процента.

Инвестиционные сборы : Инвестиционные сборы или расходы включают любые сборы, которые пенсионный фонд платит профессионалам за распределение своих активов. Это могут быть административные сборы или сборы за управление капиталом, и они могут включать любые выплаты за результаты деятельности или участие в прибылях, если они сообщаются.

Реальная и номинальная доходность : Реальная доходность — это доход, который инвестор получает после вычитания уровня инфляции из номинальной ставки (реальная доходность = номинальная доходность — инфляция).

Рисковые активы : Федеральная резервная система определяет «безопасные активы» как инвестиции с фиксированным доходом, денежные средства и другие эквиваленты денежных средств (например, депозитные сертификаты). Рискованные активы включают другие инвестиции, такие как акции (акции), частные акции, хедж-фонды, недвижимость и товары, которые, как ожидается, принесут более высокую доходность, но подвергают фонды большей волатильности рынка.

Государственный пенсионный фонд и государственный пенсионный план : Штаты часто спонсируют более одного пенсионного плана для участвующих рабочих и пенсионеров; индивидуальные планы в пределах штата обычно делятся нанимающим государственным учреждением.Планы отвечают за управление пенсионными выплатами, а государственные пенсионные фонды управляют инвестированием активов плана.

Прогнозируемый медленный экономический рост в следующем десятилетии

Прогнозы более низкого, чем исторический, экономического роста и доходности облигаций в течение следующих 10–20 лет приводят к растущему консенсусу среди правительственных и отраслевых экономистов в отношении того, что пенсионные фонды будут иметь более низкую доходность долгосрочных инвестиций, и предлагают новую норму для инвестиций в государственные фонды. Например, U.Годовой рост валового внутреннего продукта (ВВП) в С. за период с 1988 по 2007 год составил более 5,5 процента, в то время как Бюджетное управление Конгресса (CBO) в настоящее время прогнозирует ежегодный рост всего на 4 процента в течение следующего десятилетия. (См. Рис. 2.) И поскольку ожидается, что экономический рост будет более умеренным, долгосрочные перспективы для акций и других инвестиций пенсионных фондов будут аналогичными.

Доходность облигаций, которые составляют около 25 процентов активов пенсионного фонда, также прогнозируется ниже, чем средние исторические показатели.Доходность облигаций инвестиционного уровня в период с 1988 по 2007 год составляла в среднем около 6,5 процента в год, но CBO прогнозирует в среднем всего 3,7 процента в год в течение следующего десятилетия. 3

Учитывая эти тенденции, эксперты рынка в целом соглашаются с тем, что более низкая доходность инвестиций сохранится в будущем. Pew прогнозирует долгосрочную медианную доходность всего 6,4 процента в год для типичного портфеля пенсионных фондов, учитывая ожидаемый рост ВВП и процентные ставки. 4 Другие аналитики с аналогичными прогнозами включают Voya Financial Advisors (6.4 процента), Дж. П. Морган и Уилшир (оба по 6,5 процента). 5

Основная тенденция: более низкая предполагаемая доходность

Доходы от инвестиций составляют более 60 процентов доходов государственного пенсионного плана — остальную часть составляют взносы работодателей и работников, поэтому фондам необходимы точные предположения о доходности для обеспечения финансовой устойчивости. Спустя десятилетие восстановления у штатов есть возможность перенастроить политику в соответствии с «новой нормой» экономики, приняв допущения о доходности в соответствии с текущими прогнозами.

Многие планы снизили свои предполагаемые нормы прибыли, что также влияет на ставки дисконтирования, чтобы отразить эти экономические реалии, несмотря на краткосрочные бюджетные проблемы, с которыми они могут столкнуться, поскольку требования по взносам возрастают при более низких ставках дисконтирования. Например, хотя только девять из 73 фондов, включенных в это исследование, имели предполагаемую ставку ниже 7,5 процента в 2014 году, к концу 2017 финансового года около половины приняли предполагаемые ставки ниже этого процента. Сорок два фонда снизили свою предполагаемую ставку в 2017 году, чтобы лучше учесть более низкую ожидаемую доходность инвестиций.Несколько штатов, в том числе Джорджия, Луизиана, Мичиган и Нью-Джерси, последовали примеру калифорнийского фонда CalPERS, приняв многолетние стратегии для снижения предполагаемых ставок в течение следующих нескольких лет.

Директивные органы могут выразить озабоченность по поводу роста приведенной стоимости обязательств пенсионного фонда, вызванного снижением ставок дисконтирования, связанного с этим снижения коэффициентов накопления (доли обязательств плана, сопоставимой с активами), а также влияния этих изменений на требуемые взносы для работодатели и рабочие.Однако влияние на обязательства отражает бухгалтерский учет, а не экономику. В конечном итоге директивным органам необходимо структурировать пенсионные системы, чтобы обеспечить финансовую устойчивость на протяжении всего экономического цикла, чтобы участники получали обещанные льготы. Хотя пенсионные фонды продемонстрировали высокую доходность инвестиций в 2017 году (средняя годовая доходность 73 фондов составила 12,8 процента), фонды по-прежнему отстают от своих долгосрочных целевых показателей доходности. Например, в 2017 году средняя доходность за предыдущие 10 лет была меньше 5.5 процентов, и ни один из фондов, указанных в наших данных, не выполнил свою инвестиционную цель за этот период.

Государства, принимающие более консервативные предположения

государства решают эти проблемы. Недавние реформы в Коннектикуте являются примером того, как снижение ставок дисконтирования может помочь снизить долгосрочные риски и избежать краткосрочных скачков требований к взносам. Штат снизил ставки дисконтирования для пенсионной системы служащих штата Коннектикут (SERS) и пенсионной системы учителей (TRS) с 8 процентов до 6.9 процентов в 2017 и 2019 годах соответственно. Одновременно с этим директивные органы приняли политику финансирования, которая снизила бы нефинансируемые обязательства и стабилизировала ставки долгосрочных взносов. 6 Наконец, они продлили период времени, в течение которого государство выплачивает пенсионный долг более чем на 30 миллиардов долларов, до 30 лет и добавили пятилетний этап новой политики финансирования. В совокупности эти меры помогли гарантировать, что влияние увеличения взносов работодателей будет лишь постепенно сказываться на государственном бюджете.

Как и ожидалось, изменения в Коннектикуте привели к увеличению зарегистрированного пенсионного долга штата — недавнее снижение учетной ставки для TRS увеличило заявленное нефинансируемое обязательство только для этой системы с 13 миллиардов долларов до почти 17 миллиардов долларов. Но изменения в конечном итоге направили государство на путь выплаты этого долга устойчивым образом, что повысит предсказуемость государственных расходов и защитит пенсионные фонды от рыночной волатильности. Действительно, при анализе кредитоспособности Коннектикута рейтинговым агентством использовался дальновидный подход, который учитывает будущий рыночный риск и долгосрочную финансовую устойчивость наряду с заявленным коэффициентом финансирования.

Например, Fitch Ratings в своем анализе предложения по реформе TRS Коннектикута на 2019 год отметило, что предыдущая предполагаемая годовая доходность фонда в размере 8 процентов была «нереалистичной целью для будущих доходов от инвестиций … — улучшение срочного финансирования, что подвергает государство серьезному фискальному риску ». Рейтинговое агентство отметило изменение ожидаемой доходности в 6,9 процента как фактор, который снизит фискальные риски. 7

Другие штаты приняли альтернативные подходы для повышения предсказуемости затрат и создания запаса прочности на случай неизбежных рыночных спадов.В Калифорнии CalPERS ввел в действие политику управления рисками в 2015 году, которая постепенно снижает предполагаемую норму доходности плана и с каждым годом переводит структуру инвестиций в менее рискованные активы, уровень финансирования которых увеличивается из-за более высокой, чем ожидалось, доходности. Такая политика помогает постепенно снизить риски и повысить предсказуемость затрат в долгосрочной перспективе, не оказывая краткосрочного давления на государственный бюджет. 8

Пенсионная система штата Висконсин (WRS) использует новаторский подход к управлению рисками с помощью предположений о доходности.Предполагаемая долгосрочная доходность WRS на 2017 год составила 7,2 процента; однако план использует более низкую ставку дисконтирования в размере 5 процентов для расчета стоимости пособий для работников после их выхода на пенсию. 9 Даже если инвестиции не соответствуют предположению о долгосрочной доходности, суммы, зарезервированной для каждого пенсионера, должно быть достаточно для оплаты базового вознаграждения без дополнительных взносов от налогоплательщиков или нынешних сотрудников. И, если доходность превышает 5 процентов, как теперь ожидается, избыток будет использован для финансирования увеличения аннуитета (аналогично корректировке стоимости жизни).Система не обеспечит такого роста, когда доходность упадет ниже 5 процентов. 10

Наконец, Северная Каролина эффективно использует две ставки дисконтирования для определения политики взносов. Штат определяет минимальный размер взносов, исходя из предположения о доходности инвестиций, установленного планом в размере 7 процентов, а также потолка с использованием доходности казначейских облигаций США в качестве показателя того, какую прибыль могут принести безрисковые инвестиции. 11 Эта безрисковая ставка отражает то, что может принести гарантированная инвестиция; государственные пенсионные планы, как и большинство других инвесторов, берут на себя риск, чтобы получить доходность выше этого уровня.Если план полностью финансируется по безрисковой ставке, то взносы работодателя упадут, чтобы просто оплатить стоимость новых льгот. В любой год, когда ставка взносов находится между нижним и верхним пределом, работодатели будут вносить дополнительные 0,35 процента заработной платы сверх ставки предыдущего года.

Политика, введенная CalPERS, Висконсином и Северной Каролиной, призвана лучше гарантировать выделение адекватных активов для оплаты обещанных выгод, учитывая фундаментальную неопределенность в отношении рискованных инвестиций на протяжении десятилетий.Кроме того, за счет снижения предполагаемой нормы прибыли более половины государственных пенсионных фондов повысили вероятность того, что они смогут достичь своих инвестиционных целей в будущие годы.

Фонды не только корректируют целевые показатели доходности с учетом меняющихся экономических условий, но и более внимательно изучают размер комиссионных, которые они платят инвестиционным менеджерам. По данным Ассоциации институциональных партнеров с ограниченной ответственностью (ILPA), более 140 учреждений, включая многие государственные и местные пенсионные фонды, предприняли шаги по повышению уровня раскрытия информации и прозрачности в отношении сборов за результаты прямых инвестиций (также известных как удерживаемые проценты). 12 Эти сборы составляют примерно 6 миллиардов долларов, или 30 процентов всех сборов, выплаченных государственными и местными фондами США инвестиционным менеджерам в 2017 году (остальную часть составляют сборы за управление). Для того чтобы государственные пенсионные фонды могли точно сообщать о своих вознаграждениях, управляющие частными инвестициями должны раскрывать общую цену своим клиентам; ожидание того, что эти сборы будут раскрыты только недавно, появилось в государственных пенсионных фондах.

Хотя совокупные уровни комиссий в процентах от активов оставались относительно постоянными в течение последнего десятилетия или более, некоторым фондам удалось добиться значительных сокращений.Например, в Пенсильвании инвестиционные расходы в процентах от активов снизились с 0,81 процента в 2015 году до 0,74 процента в 2017 году, что позволяет сэкономить государственным пенсионным планам более 57 миллионов долларов в год за счет снижения комиссионных сборов. Государство продолжает уделять внимание этому вопросу, следуя рекомендациям своей комиссии по управлению государственными пенсионными фондами и инвестициям в активы. 13 Законодатели создали панель в рамках государственных пенсионных реформ 2017 года и рекомендовали меры, которые, согласно прогнозам, позволят обеспечить актуарную экономию от 8 до 10 миллиардов долларов в течение 30 лет.

Какие факторы влияют на прогнозы рыночной доходности ниже исторической?

Во время бычьих рынков 1980-х и 1990-х годов менеджеры государственных и местных пенсионных фондов обычно предполагали, что в долгосрочной перспективе они будут получать в среднем 8 процентов или более прибыли от своих инвестиций — предположения, которые по большей части были , справедливо, учитывая преобладающие рыночные взгляды на то время. Однако по прошествии многих лет после сегодняшнего восстановления после рецессии эксперты рынка прогнозируют более низкую доходность, в значительной степени из-за более низких, чем исторические, темпов экономического роста и процентных ставок.

Экономический рост обычно измеряется через изменения ВВП, совокупного уровня товаров и услуг, произведенных в национальной экономике за определенный период времени. Этот показатель роста, в свою очередь, отражается в рыночной доходности акций и стоимости вложений в акционерный капитал. Двумя ключевыми факторами, стимулирующими рост, являются размер рабочей силы и повышение производительности, обусловленное технологиями (то есть производительность на одного работника).

Рост ВВП после Великой рецессии ниже, чем темпы роста, наблюдавшиеся во время предыдущих восстановлений, а также долгосрочные исторические средние значения, в значительной степени из-за того, что сокращение участия в рабочей силе сохранялось на протяжении всего периода восстановления, несмотря на уровень безработицы, который упал до самой низкой точки. с 1960-х годов (т.е., сейчас на рынке труда работает меньше людей, чем в прошлом). 14 Ожидается, что участие в рабочей силе продолжит сокращаться и останется ниже исторического уровня, в первую очередь из-за старения населения. Ожидается, что рост производительности, другой ключевой фактор роста ВВП, будет скромным без непредвиденных значительных технологических инноваций. 15

В то же время сумма процентов, выплачиваемых по государственным и корпоративным облигациям, неуклонно снижалась на протяжении последних 30 лет.После рецессии США вступили в беспрецедентный период низких процентных ставок, когда Федеральная резервная система удерживала краткосрочные ставки на уровне нуля или около него с 2008 года до конца 2015 года. Доходность 30-летних казначейских облигаций упала с 8 процентов в 1990 году. примерно до 3 процентов в конце 2018 года, а в последнее время еще больше упали.

Забегая вперед, большинство экспертов не ожидают значительного роста процентных ставок в ближайшем будущем по нескольким причинам, в первую очередь из-за того, что инфляция была низкой в течение последних пяти лет и, согласно прогнозам, останется ниже среднего в долгосрочной перспективе. 16 Факторы, которые обычно повышают инфляцию, такие как повышение заработной платы и экономическое развитие, не должны быстро улучшаться или оказывать существенное повышательное давление на стоимость товаров и услуг. 17

Заключение

Ожидается, что в ближайшее десятилетие экономика будет расти умеренными темпами, а доходность инвестиций пенсионных фондов вряд ли вернется к историческим уровням в обозримом будущем. Признавая эти тенденции, государственные планы все чаще корректируют свои предположения о доходности, чтобы ставки в большей степени соответствовали экономическим прогнозам.

Хотя заявленные обязательства будут расти, поскольку планы рассчитывают стоимость обещанных пенсий с использованием более консервативных предположений, более низкие предполагаемые нормы прибыли в конечном итоге уменьшают инвестиционный риск пенсионных фондов, повышают предсказуемость стоимости пенсий для налогоплательщиков и положительно влияют на анализ кредитоспособности государства. Путем сочетания снижения учетной ставки с политикой сглаживания воздействия на затраты или принятия таких изменений в рамках более широких усилий по реформированию политики могут смягчить воздействие на государственный и местный бюджеты.

Государства могут проводить политику, обеспечивающую запас прочности пенсионных систем в случае вероятного экономического спада. Калифорния, Северная Каролина и Висконсин предоставляют примеры альтернативных подходов, которые могут снизить инвестиционный риск как для государственных пенсионных фондов, так и для государственных бюджетов.

Приложение

Для изучения инвестиционной практики пенсионных фондов в 50 штатах Pew использует три источника, охватывающих 73 крупнейших финансируемых государством пенсионных фонда, совокупные активы которых составляют более 3 триллионов долларов США (около 95 процентов всех инвестиций государственных пенсионных фондов).Двадцать два штата имеют более одного фонда:

- Данные, собранные из всеобъемлющих годовых финансовых отчетов финансируемых государством планов, отчетов об инвестициях пенсионных планов и других соответствующих документов, опубликованных отдельными государственными пенсионными планами с 1992 по 2017 год, с уделением основного внимания распределению активов, результативности и комиссиям с 2006 по 2017 год. 2017. Кроме того, данные об эффективности за 2018 год были собраны из плановых документов.

- Данные Федеральной резервной системы США по финансовым счетам США, которые включают агрегированные экономические и инвестиционные данные о государственных пенсиях с 1950 по 2018 год.

- Данные сравнения производительности Wilshire Trust Universe Comparison Service (TUCS), ежеквартально с 1991 по 2018 год. 18

- В совокупности эти наборы данных предоставляют более чем 60-летние совокупные инвестиционные тенденции и позволяют детально изучить инвестиционную практику большинства государственных пенсионных фондов с 2006 по 2017 год. Полные данные за 2017 год — в виде таблиц и графиков — можно найти в приложении.

Таблица A1: Показатели государственных пенсионных вложений в 50 штатах, 2017 г.

См. Полную таблицу в формате PDF

Примечания

- Совет управляющих Федеральной резервной системы, «Z.1 Финансовые счета США: потоки средств, балансовые отчеты и интегрированные макроэкономические счета, четвертый квартал 2018 г., таблица L.120, Статистический выпуск Федеральной резервной системы, 7 марта 2019 г., https://www.federalreserve.gov/ релизы / z1 / 201

/ z1.pdf. - См. Пресс-релиз Калифорнийской системы пенсионного обеспечения государственных служащих «CalPERS для снижения ставки дисконтирования до семи процентов в течение следующих трех лет», 21 декабря 2016 г., https://www.calpers.ca.gov/page/newsroom/calpers- новости / 2016 / calpers-lower-Discount-rate; и Институт фондов национального благосостояния, «Топ-100 крупнейших государственных пенсионных рейтингов по совокупным активам», https: // www.swfinstitute.org/fund-rankings/public-pension.

- Бюджетное управление Конгресса, «Бюджет и экономические перспективы: 2019–2029» (2019), https://www.cbo.gov/system/files/2019-03/54918-Outlook-3.pdf.

- Г. Меннис, С. Банта и Д. Дрэйн, «Оценка риска финансовых бедствий для государственных пенсий: анализ государственного стресс-теста» (Рабочий документ № 92 Центра бизнеса и правительства Моссавара-Рахмани, Гарвардская школа Кеннеди, 2018).