- Как и сколько мы платим налогов

- как посчитать налог, подать декларацию 3-НДФЛ по брокерскому счету и когда оплатить

- Час расплаты. Apple, Google и Facebook годами уходили от налогов. Как 130 стран мира заставят их заплатить миллиарды?: Госэкономика: Экономика: Lenta.ru

- Приносят ли налоги финнам счастье? Факты и мнения

- Какой налог на транспорт платят в других странах?

- Всемирный процент: США призвали к единой ставке налога на прибыль | Статьи

- Калькулятор подоходного налога в Нью-Джерси

- Федеральный калькулятор подоходного налога — NerdWallet

- 61% американцев не платили федеральных подоходных налогов в 2020 году, сообщает Центр налоговой политики

- Определение налоговой категории

- на 1 диаграмме, сколько богатые платят налоги

- Оцените свою налоговую категорию — Fidelity

- Вы заплатили налоги. Эти корпорации этого не сделали. — Центр общественной честности

Как и сколько мы платим налогов

08 апреля 2021 г. ВЦИОМ представляет данные о том, как и сколько россияне платят налогов.

Половина россиян (51%) платят подоходный налог (НДФЛ) через бухгалтерию своего предприятия/компании (+3 п.п. с 2005 г.). Подают декларацию самостоятельно 8% россиян (было 5%). Не платят подоходный налог 9% наших сограждан (-7 п.п. с 2005 г.), а у 31%, по их словам, нет доходов, облагаемых НДФЛ. При этом нынешнюю ставку подоходного налога смогли назвать только 65% опрошенных, а в возрастной группе 18-24 года — и вовсе 49%.

Если говорить о налогах на имущество, то за прошлый год россияне чаще всего платили за автомобиль (34%), квартиру (31%), земельный участок (27%), дом/дачу (21%) и гараж (6%). Каждый пятый опрошенный заявил об отсутствии имущества, подлежащего налогообложению (22%), каждый десятый не платит, так как имеет льготы или по другим причинам (12%).

Сравнивая себя с большинством знакомых, респонденты чаще всего указывают, что платят примерно столько же налогов, сколько и другие (43%), больше других платят только 7%, меньше других — 14%.

Сопоставляя доходы людей и налоги, которые они платят, можно говорить о когнитивном диссонансе: те, кто говорит, что сегодня платит больше налогов, чем пять лет назад (42%), больше, чем тех, кто утверждает, что сегодня зарабатывает больше, чем пять лет назад (30%). И наоборот, число тех, кто сегодня платит меньше налогов (13%), далеко не дотягивает до числа тех, чьи доходы за это время сократились (27%). Таким образом, субъективные оценки говорят об увеличении налогового бремени на граждан.

Каждый второй опрошенный оценивает собственное налоговое бремя как достаточное (52%), треть — как чрезмерное (36%) и только 1% считает его недостаточным. Наибольшая доля считающих свое налоговое бремя чрезмерным зафиксирована в возрастной группе 25-34 года (каждый второй, 49%), наименьшая — в группе 60+ (25%).

как посчитать налог, подать декларацию 3-НДФЛ по брокерскому счету и когда оплатить

Чаще всего брокер сам списывает налог на доход с инвестиций, когда вы выводите со счета деньги либо по итогам календарного года. Но в некоторых случаях брокер не может этого сделать, поэтому вам придется рассчитать и уплатить налог самостоятельно, подав декларацию 3-НДФЛ.

Вы получили дивиденды от иностранной компании — они поступают на брокерский счет за вычетом налога на доходы, который действует в стране, где зарегистрирована компания. Если этот налог меньше 13%, разницу нужно будет самостоятельно доплатить в ФНС России.

Доход с разницы курсов валют — если вы купили валюту на бирже и продали ее по более высокому курсу, с разницы нужно самостоятельно заплатить 13%.

Здесь есть важный нюанс: второй случай касается и ситуаций, когда вы продали иностранные акции, получили за них валюту на свой брокерский счет, а потом конвертировали ее в рубли и вывели со счета.

На вашем брокерском счете недостаточно денег для уплаты налога — если в январе года, следующего за отчетным, у вас на счете будет недостаточно средств, чтобы брокер автоматически списал налог с дохода от инвестиций, мы свяжемся с вами и попросим внести необходимую сумму.

Сам налог нужно уплатить до 15 июля. Что такое 3-НДФЛ и зачем ее подавать

Сам налог нужно уплатить до 15 июля. Что такое 3-НДФЛ и зачем ее подаватьЧас расплаты. Apple, Google и Facebook годами уходили от налогов. Как 130 стран мира заставят их заплатить миллиарды?: Госэкономика: Экономика: Lenta.ru

Самые влиятельные и богатые страны мира решили всерьез взяться за проблему, которая годами лишала их миллиардов долларов — налогообложение цифровых компаний, продукция которых с трудом поддается учету, а потому налог на прибыль от ее продажи крупнейшие корпорации платят там, где ниже ставка. Долгое время Google, Facebook, Apple, Amazon и им подобным удавалось не только серьезно экономить, но и ссорить между собой ведущие экономики мира, неспособные поделить лакомый кусок пирога. Но теперь они объединились ради общей цели — заставить платить несговорчивых коммерсантов. Последние неожиданно говорят, что только рады сотрудничать с властями. Тем временем, заработать на новой инициативе уже готовится Россия. Большая расплата — в материале «Ленты.ру».

Страны «Большой семерки» (США, Канада, Великобритания, Германия, Франция, Италия и Япония) на саммите в британском Корнуолле решили в скором будущем ввести новый налог, объектом которого станет прибыль IT-компаний. По предварительным договоренностям, его минимальный размер не будет зависеть от конкретной страны и составит 15 процентов, а в дальнейшем может быть увеличен.

По предварительным договоренностям, его минимальный размер не будет зависеть от конкретной страны и составит 15 процентов, а в дальнейшем может быть увеличен.

Решение уже одобрили более 130 стран (чуть больше двух третей от всех признанных ООН государств мира), но считать вопрос решенным пока рано. Чтобы в полной мере реализовать замысел, предстоит пройти еще множество инстанций — первым делом прийти к согласию на июльском саммите министров финансов стран G20. Однако многие экономисты и чиновники радуются уже тому, что дело удалось сдвинуть с мертвой точки. Британский министр финансов Риши Сунак назвал инициативу исторической и заявил, что теперь его страна будет получать справедливую плату от «крупнейших транснациональных технологических гигантов».

Международное налогообложение давно остается чувствительной темой для глобальной экономики. Крупнейшие компании со всего мира регистрируются в странах с низкими ставками (необязательно в классических офшорах) и не спешат возвращать часть заработанного на родину. Многие прибегают к сложным схемам с использованием сразу нескольких юрисдикций. Например, «двойная ирландская с голландским сэндвичем» предполагала (пока не была ликвидирована в прошлом году) подключение двух компаний из Ирландии и одной из Нидерландов: последняя выступала «прокладкой», через которую прибыль материнской структуре перечислялись в виде роялти за использование интеллектуальной собственности.

Многие прибегают к сложным схемам с использованием сразу нескольких юрисдикций. Например, «двойная ирландская с голландским сэндвичем» предполагала (пока не была ликвидирована в прошлом году) подключение двух компаний из Ирландии и одной из Нидерландов: последняя выступала «прокладкой», через которую прибыль материнской структуре перечислялись в виде роялти за использование интеллектуальной собственности.

Американские корпорации, не желая делиться с государством, десятилетиями держат полученную за рубежом прибыль на счетах местных филиалов — по некоторым оценкам, около 2,7 триллиона долларов на 2017 год. Законы США позволяют свободно инвестировать ее или направлять на развитие подразделения, не выплачивая налог до тех пор, пока она не вернется домой.

Чтобы переломить ситуацию, прежний президент Дональд Трамп в 2017 году провел масштабную реформу, частью которой было введение специального налога на репатриацию (возврат в американские банки) иностранных доходов. Вместо стандартных 35 процентов налога на прибыль такие операции теперь облагаются единоразовым платежом в размере 15,5 или даже 8 процентов (в зависимости от типа активов, в которые были вложены возвращаемые средства). Более того, вся новая зарубежная прибыль теперь облагается налогами только на уровне штатов. Но даже такая мера не сильно подействовала: вместо ожидавшихся 4-5 триллионов долларов компании вернули всего несколько десятков миллиардов, преимущественно потратив их на обратный выкуп акций — альтернативный дивидендам способ поделиться прибылью с инвесторами.

Более того, вся новая зарубежная прибыль теперь облагается налогами только на уровне штатов. Но даже такая мера не сильно подействовала: вместо ожидавшихся 4-5 триллионов долларов компании вернули всего несколько десятков миллиардов, преимущественно потратив их на обратный выкуп акций — альтернативный дивидендам способ поделиться прибылью с инвесторами.

IT-компании всегда занимали особое, более выгодное положение. Обычная фирма, продающая свою или чужую продукцию, в любом случае вынуждена платить налоги по месту совершения операций — в стране, где зарегистрирован филиал или дочерняя структура. Головной офис может переехать в юрисдикцию с льготным режимом, но он будет распространяться только на те средства, что удастся собрать с подразделений по всему миру — через дивиденды, проценты или сложные схемы. Однако эти деньги в любом случае будут обложены налогом где-то еще. Так проявляется принцип, который многие экономисты и топ-менеджеры считают несправедливым: заработанное компанией фактически подпадает под налог дважды — в виде прибыли и дивидендов (процентов по займам).

Но продукция IT-компаний слишком специфична. В наше время она все реже бывает представлена на физических носителях и все чаще продается онлайн — через лицензии, патенты и просто отдельные файлы. Ничто не мешает Google продать песню или альбом исполнителя, с которым заключен договор об использовании авторских прав, из любой точки мира. Покупатель сможет просто закачать их на свое устройство с сервера или получить неограниченный доступ к исходнику. Где он будет находиться в этот момент, не имеет значения, ведь продавцом выступает не филиал компании в его стране, а головной офис (либо региональный, рассчитанный сразу на много государств). По всем формальным признакам, прибыль образуется по месту регистрации такого филиала, а значит, и платить налоги с нее полагается там же.

Логично размещать офисы в странах с низкими налогами, особенно если они являются уважаемыми членами Евросоюза и не ассоциируются с полулегальными офшорами. Именно так поступали американские технологические гиганты, такие как Google и Apple, Facebook и Amazon, — вместе они получили аббревиатуру GAFA, которая многими правительствами ассоциируется с мошенничеством и неисполнением обязательств. Они заключали специальные секретные соглашения с властями Ирландии. Так, Apple еще в 2007-м договорилась с Дублином о том, что эффективная (реальная) ставка налога на прибыль для нее будет составлять всего 1,9 процента — в то время как в США компании обязаны были платить 35 процентов. Сделка была оформлена в сложную схему, в рамках которой корпорация создала несколько дочерних структур в Ирландии и на Бермудских островах.

Они заключали специальные секретные соглашения с властями Ирландии. Так, Apple еще в 2007-м договорилась с Дублином о том, что эффективная (реальная) ставка налога на прибыль для нее будет составлять всего 1,9 процента — в то время как в США компании обязаны были платить 35 процентов. Сделка была оформлена в сложную схему, в рамках которой корпорация создала несколько дочерних структур в Ирландии и на Бермудских островах.

Все они назывались «головными офисами», но в действительности не вели почти никакой деятельности, кроме совещаний в интернете, не имели помещений и персонала, что не мешало им передавать друг другу права на интеллектуальную собственность и выплачивать компенсации по внутрикорпоративным соглашениям (которые засчитывались в составе расходов, уменьшающих итоговую прибыль). По-настоящему работало только основное представительство в Ирландии, охват которого распространялся на всю Европу, Ближний Восток, Африку и Индию. Продажи iPhone и других устройств, в том числе в России, велись через лицензированных посредников, не имеющих юридического отношения к Apple.

Тем не менее этого хватало, чтобы соблюсти ирландские законы, позволяющие не считать компанию резидентом (а значит, и освобождать ее от уплаты налогов), если она управляется из другой страны. К примеру, в 2011 году одна из ирландских структур Apple — Apple Sales International (ASI) — получила прибыль в 16 миллиардов евро, но почти все их перевела на один из «головных офисов». В Ирландии остались только 50 миллионов, с которых и был уплачен налог — по более высокой, нежели обычная, ставке в 20 процентов. Другие местные «дочки» тоже «подсвечивали» лишь малую часть доходов, облагая их по полной. В итоге та самая эффективная ставка составляла меньше двух процентов, при том что обычные условия в Ирландии и без того являются самыми щадящими в Европе — 12,5 процента.

12.5

процента

составляет корпоративный налог на прибыль в Ирландии — один из самых низких в странах ЕС

К подобным уловкам прибегали Facebook (перечислял ирландскому филиалу почти все заработанное) и Google. Последняя, правда, утверждала, что платит «подавляющую часть причитающегося налога» дома, то есть в США, наравне со всеми. Средняя по миру эффективная ставка, по словам руководства, в середине 2010-х составляла 26 процентов. Но журналистам удалось выяснить, что на протяжении нескольких лет корпорация выводила большую часть прибыли не только в Ирландию, но и в другие страны Европы, с властями которых удавалось договориться, а также в офшоры. Так, в 2017-м Google заплатила в Нидерландах 3,4 миллиона евро налога — при многомиллиардной прибыли.

Последняя, правда, утверждала, что платит «подавляющую часть причитающегося налога» дома, то есть в США, наравне со всеми. Средняя по миру эффективная ставка, по словам руководства, в середине 2010-х составляла 26 процентов. Но журналистам удалось выяснить, что на протяжении нескольких лет корпорация выводила большую часть прибыли не только в Ирландию, но и в другие страны Европы, с властями которых удавалось договориться, а также в офшоры. Так, в 2017-м Google заплатила в Нидерландах 3,4 миллиона евро налога — при многомиллиардной прибыли.

Многочисленные расследования проводили не только СМИ, но и Еврокомиссия. В частности, ей удалось выяснить, что в отдельно взятом 2014 году эффективная ставка налога на прибыль от европейских операций Apple составила и вовсе ничтожные 0,0005 процента. Под давлением властей ЕС Ирландии пришлось отказаться от особых отношений со всемирно известными компаниями и даже закрыть лазейку для использования знаменитой схемы «двойная ирландская с голландским сэндвичем». В 2016 году с Apple дополнительно взыскали 13 миллиардов евро, которые она, по оценке Брюсселя, недоплатила в европейский бюджет в течение нескольких лет. Но четыре года спустя суд пересмотрел решение и отменил штраф, согласившись с тем, что в Европе не велось никаких разработок, а значит, и полноценной деятельности.

В 2016 году с Apple дополнительно взыскали 13 миллиардов евро, которые она, по оценке Брюсселя, недоплатила в европейский бюджет в течение нескольких лет. Но четыре года спустя суд пересмотрел решение и отменил штраф, согласившись с тем, что в Европе не велось никаких разработок, а значит, и полноценной деятельности.

Такое положение вещей не устроило ЕС, которому совсем не хотелось упускать весомый источник дохода в виде налогов с цифровой экономики. По оценкам Всемирного банка, она занимает 15,5 процента мирового ВВП и последние 15 лет растет в 2,5 раза быстрее него. Не стала серьезной помехой и пандемия коронавируса — ведь завязанные на онлайн продукты по-прежнему имеют доступ к потребителям и не страдают от ограничений.

Первая инициатива, претендовавшая на то, чтобы стать всеобщей, датируется еще 2013 годом. Организация экономического сотрудничества и развития (ОЭСР), в которую входят 38 наиболее развитых государств, запустила План BEPS (план по борьбе с размыванием налоговой базы и выводом прибыли из-под налогообложения). Он был нацелен на противодействие отмыванию денег и уходу от уплаты налога как такового, но авторы уже тогда признавали, что в цифровую эпоху основные усилия придется сосредоточить именно на уловках технологических корпораций.

Он был нацелен на противодействие отмыванию денег и уходу от уплаты налога как такового, но авторы уже тогда признавали, что в цифровую эпоху основные усилия придется сосредоточить именно на уловках технологических корпораций.

План BEPS был принят к исполнению многими странами, включая не входящую в ОЭСР Россию, но по-прежнему не имеет глобального обязательного статуса. Участники плана должны выполнять лишь 4 из 15 его пунктов. В 2018 году власти Евросоюза предложили ввести временный трехпроцентный налог на доходы от рекламы в интернете, заработки соцсетей и онлайн-магазинов, а также выручку от продажи данных пользователей. Однако против выступили США, которые тоже претендуют на налоги своих ведущих компаний, независимо от того, где те зарабатывают. Позиция Вашингтона строится на том, что именно Америка дала миру корпорации, создающие продукты, без которых подчас сложно представить современную жизнь: сенсорные смартфоны, облачные сервисы, маркетплейсы, агрегаторы и сервисы доставки.

Недовольство не ограничилось словами: два года назад США пригрозили ввести ответные налоги на доходы европейских компаний на своей территории. Правда, непонятно было, на кого они будут направлены в условиях мирового доминирования американских игроков. Но Белый дом быстро нашел решение в духе торговой войны: еще в 2019-м, воспользовавшись тем, что одним из первых в Европе цифровой налог ввел Париж, выбрал несколько французских товаров (в основном предметы роскоши) и объявил, что в случае чего готов быстро ввести 25-процентную пошлину на их ввоз в Соединенные Штаты.

Уже в июне 2021 года торговый представитель США Кэтрин Тай рассказала о введении тарифов против сразу шести стран: Великобритании, Австрии, Италии, Испании, Индии и Турции. Именно их Вашингтон считает лидерами в деле дискриминации американских технологических корпораций через цифровой налог. Провинившимся дадут отсрочку на полгода, в течение которых те должны будут договориться с США на двусторонней основе или же добиться принятия общих для всех правил, которые устроили бы Америку. В противном случае «традиционные» товары из шести стран на общую сумму в два миллиарда долларов будут облагаться 25-процентными пошлинами, что фактически подорвет их конкурентоспособность на рынке США.

В противном случае «традиционные» товары из шести стран на общую сумму в два миллиарда долларов будут облагаться 25-процентными пошлинами, что фактически подорвет их конкурентоспособность на рынке США.

В итоге инициатива на уровне ЕС застопорилась, но ее начали перехватывать отдельные страны, в том числе не входящие в объединение: Турция, Канада, Индия, Кения. К началу 2021 года собственные цифровые налоги имели или анонсировали почти 50 стран и юрисдикций. Параметры большинства из них схожи и следуют одному из двух принципов: облагается либо общая прибыль в стране, либо отдельные операции. При этом, как правило, под налог попадают не любые компании, а только самые крупные — те, кто удовлетворяет условиям двойного фильтра: по глобальной выручке (обычно не меньше 750 миллионов евро в год) и заработку в конкретной стране (от 5,5 до 25 миллионов евро).

Однако различий в национальных трактовках куда больше, нежели сходств, что только создает путаницу. К примеру, в Индии местный порог составляет всего 20 миллионов рупий (260 тысяч долларов) в год, а в Кении его и вовсе нет. Разнятся и ставки: от 1,5 процента в Польше до 7,5 в Турции. Во Франции, Италии и Испании сборы установлены на уровне трех процентов, в Великобритании — двух. Что считать базой для налога, каждый тоже определяет сам. Австрия относит к ней только доходы от интернет-рекламы, Польша — выручку видеохостингов и онлайн-кинотеатров.

Разнятся и ставки: от 1,5 процента в Польше до 7,5 в Турции. Во Франции, Италии и Испании сборы установлены на уровне трех процентов, в Великобритании — двух. Что считать базой для налога, каждый тоже определяет сам. Австрия относит к ней только доходы от интернет-рекламы, Польша — выручку видеохостингов и онлайн-кинотеатров.

Под действие индийского налога, внедренного в апреле прошлого года, попадает заработок учебных учреждений, оказывающих онлайн-услуги, что особенно актуально в условиях пандемии коронавируса. Такой подход беспокоит политиков и экономистов, говорящих о том, что образование в одной из самых густонаселенных стран мира может стать еще менее доступным.

В США действуют сразу две похожие меры. Введенный во время реформы Трампа 2017 года налог против размывания базы (BEAT) работает следующим образом: выручка компании умножается на 10 процентов — если получившаяся сумма превышает базу по обычному налогу на прибыль (21 процент от доходов за вычетом расходов), выплачивается она..JPG) Под BEAT попадают лишь компании с годовой выручкой не менее 500 миллионов долларов, и он выступает скорее превентивной мерой для предотвращения злоупотреблений.

Под BEAT попадают лишь компании с годовой выручкой не менее 500 миллионов долларов, и он выступает скорее превентивной мерой для предотвращения злоупотреблений.

В отличие от него, налог на цифровой доход в юрисдикциях с низкими ставками (GILTI) применяется к уже заработанным деньгам и высчитывается по сложной схеме. Его ставка не фиксирована и плавает от 10,5 до 13,125 процента. Он взимается с материнской компании, зарегистрированной в США и владеющей не менее чем 10 процентами предприятия, работающего в низконалоговой стране. Схема похожа на налогообложение российских КИК (контролируемых иностранных компаний). Таким образом, на федеральном уровне со времен трамповской реформы налоги на зарубежные доходы отсутствуют, зато по-прежнему действуют на уровне отдельных штатов.

Принадлежность дохода к определенному государству вычисляется просто — по IP-адресу покупателя продукта или услуги. Но и тут у юристов возникают вопросы, ведь возможны спорные ситуации. Непонятно, кому засчитывать сделку, если человек купил музыку на отдыхе за границей, а вернувшись домой, удалил ее со смартфона — либо продолжил слушать в родной стране. К тому же существуют технологии, позволяющие легко скрывать настоящее местоположение устройства, например, VPN-сервисы. Отсюда же вытекает угроза двойного налогообложения — давней проблемы мировой экономики, которую большинство стран решили через заключение специальных двусторонних соглашений.

К тому же существуют технологии, позволяющие легко скрывать настоящее местоположение устройства, например, VPN-сервисы. Отсюда же вытекает угроза двойного налогообложения — давней проблемы мировой экономики, которую большинство стран решили через заключение специальных двусторонних соглашений.

Еще одна неприятность кроется в желании многих компаний переложить новое бремя на потребителей, фактически сделав налог косвенным — наподобие НДС. Власти Франции на словах пытаются бороться с таким явлением, но на практике это почти невозможно. В то же время классический НДС никто не отменял — в большинстве стран он распространяется на онлайн-услуги и товары, в том числе иностранных фирм (в России такая практика известна как «налог на Google»). Наконец, многих пугает неопределенность вокруг цифровых налогов и их постоянная изменчивость. Юристы советуют постоянно отслеживать и проверять законодательство различных стран, чтобы не пропустить изменения и не нарваться на претензии со стороны местных властей.

«Налог на Google» был введен в России в 2017 году. Соответствующие поправки к Налоговому кодексу обязали иностранные технологические компании отчислять в бюджет 18 процентов (впоследствии ставка была повышена до 20 процентов) от стоимости продаваемых российским пользователям цифровых товаров и оказываемых им услуг. Корпорации должны самостоятельно зарегистрироваться в специальном реестре Федеральной налоговой службы. Ответственность за неуплату налога несет официальное российское представительство — при его наличии. В качестве изначальной цели «налога на Google» указывалась необходимость защитить российские цифровые компании от недобросовестного соперничества со стороны зарубежных конкурентов.

Из-за неоднородности и изменчивости правил международные организации и объединения не оставляют попыток разработать общую политику. Ее необходимость признают и многие страны, которые уже успели самостоятельно ввести цифровой налог. Они пообещали отменить его, как только появится внятная, единая для всех альтернатива. Но до недавнего времени усилия не приводили к конкретным результатам. ОЭСР долгое время обещала представить устраивающий всех международный стандарт в конце 2020 года, но так и не сделала этого.

Но до недавнего времени усилия не приводили к конкретным результатам. ОЭСР долгое время обещала представить устраивающий всех международный стандарт в конце 2020 года, но так и не сделала этого.

И вот в начале июня участникам «Большой семерки» все-таки удалось договориться о едином налоге с 15-процентной ставкой. Формально он не нацелен на IT-сектор и должен затронуть все транснациональные корпорации с рентабельностью бизнеса (показатель, равный частному от деления чистой прибыли на выручку) не менее 10 процентов. Но в первую очередь попадать под него будут именно технологические гиганты, что признают даже авторы. По словам британского министра финансов Риши Сунака, как минимум 20 процентов сверхприбыли (все, что выше уровня рентабельности в 10 процентов) необходимо будет отчислять в бюджет страны, где была реально получена прибыль. Его французский коллега Бруно ле Мэр уверен, что 15 процентов станут лишь «отправной точкой» перед последующими повышениями. Глава немецкого Минфина Олаф Шольц, известный своей бережливостью, назвал договоренность «плохой новостью для налоговых гаваней по всему миру».

Специалисты уже ждут, что страны с сильнейшими экономиками мира смогут пополнить бюджеты и облегчить долговое бремя, накопившееся за время пандемии. В таком же ключе высказалась главный экономист Международного валютного фонда (МВФ) Гита Гопинат. Поддерживают договоренность и в США. Министр финансов Джанет Йеллен назвала ее «беспрецедентным обязательством, которое дает огромный импульс к достижению надежного глобального минимального налога». Опытная чиновница, ранее возглавлявшая Федеральную резервную систему (ФРС), считает, что такой шаг положит конец затянувшейся гонке между странами и «обеспечит справедливость для трудящихся и для среднего класса в США и во всем мире». Вероятно, на такую позицию повлияли заверения остальных участников G7 о том, что под налог будут попадать не только американские, но и вообще любые компании.

На первый взгляд неожиданной выглядит поддержка от самих корпораций, которым теперь придется делиться гораздо большей частью прибыли (15 процентов вместо нынешних 1,5-7,5 в зависимости от страны). «Мы всячески поддерживаем работу по обновлению международной налоговой системы. Надеемся, что будет обеспечено сбалансированное и долговечное соглашение», — заявил представитель Google Хосе Кастанеда. Его компании, а заодно другим участникам GAFA — Amazon, Facebook и Apple — не меньше, чем правительствам, нужна определенность и стабильность, пусть даже ценой дополнительных расходов. «Мы хотим, чтобы процесс международной налоговой реформы увенчался успехом, и понимаем, что это может означать, что Facebook будет платить больше налогов, причем в разных местах», — подтвердил топ-менеджер главной в мире социальной сети Ник Клегг.

«Мы всячески поддерживаем работу по обновлению международной налоговой системы. Надеемся, что будет обеспечено сбалансированное и долговечное соглашение», — заявил представитель Google Хосе Кастанеда. Его компании, а заодно другим участникам GAFA — Amazon, Facebook и Apple — не меньше, чем правительствам, нужна определенность и стабильность, пусть даже ценой дополнительных расходов. «Мы хотим, чтобы процесс международной налоговой реформы увенчался успехом, и понимаем, что это может означать, что Facebook будет платить больше налогов, причем в разных местах», — подтвердил топ-менеджер главной в мире социальной сети Ник Клегг.

Прежние недостатки пока никуда не делись. Все еще вероятны споры при определении «принадлежности» цифровых доходов. Цифровые гиганты, на словах поддерживающие введение налога, наверняка постараются придумать новые, еще более изощренные схемы с участием государств и юрисдикций, не подключившихся к сборам. Надежды авторов связаны со встречей министров финансов G20 («Большой двадцатки», в которую входит Россия), она должна пройти 9-10 июля в итальянской Венеции. Ожидается, что именно цифровой налог станет ее основной темой. В преддверии мероприятия ОЭСР заявила, что идею поддерживают 130 государств.

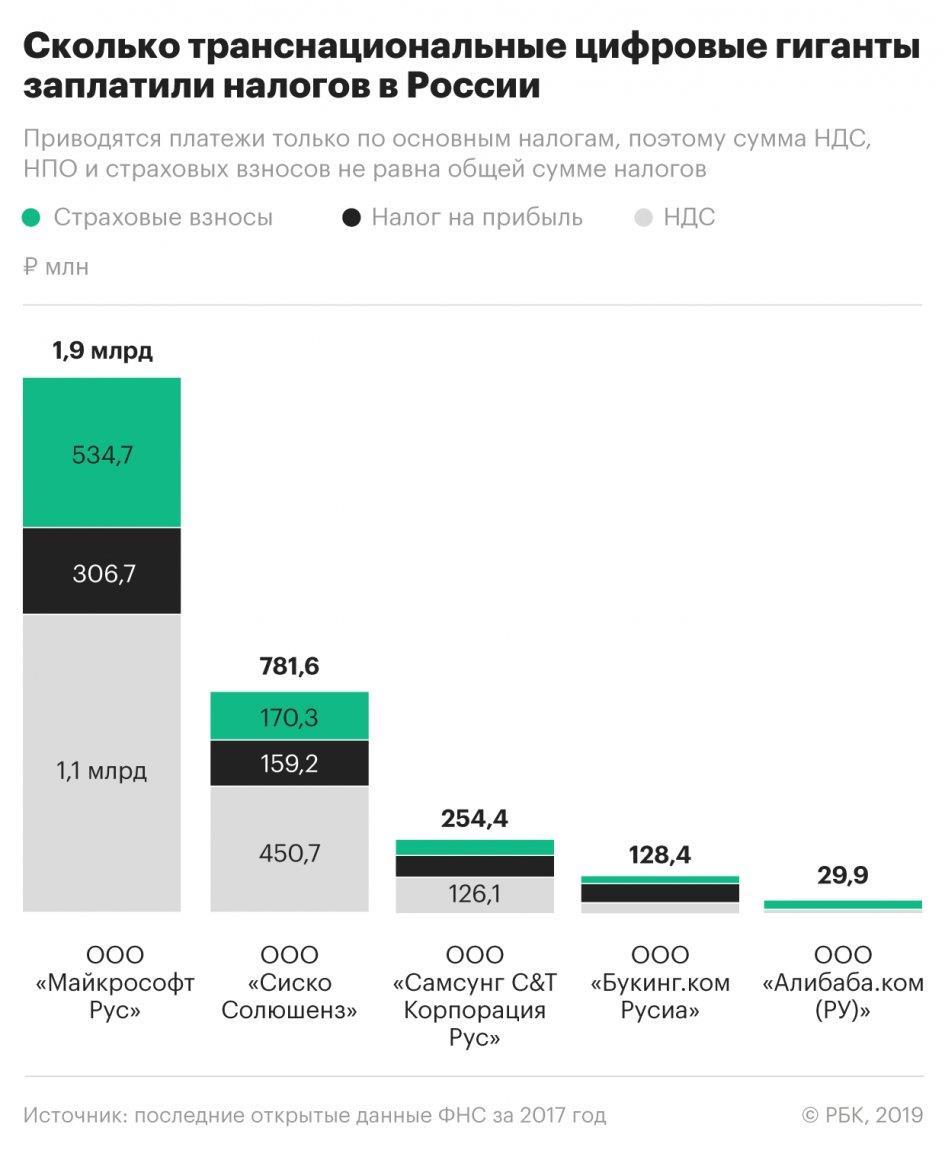

Через два дня после объявления от G7 стало известно, что российское правительство готовится ввести собственный налог на прибыль цифровых компаний. Его ставка будет равняться трем процентам, а плательщиками станут зарубежные фирмы. Ожидается, что собранные средства пойдут на льготы для их российских конкурентов, для которых с нынешнего года действует особый режим: 3 процента налога на прибыль (вместо стандартных 20 процентов) и страховые взносы в размере 7,6 процентов от зарплатного фонда (против обычных 30 процентов). Первые несколько месяцев бюджет нес потери от таких поблажек, но теперь власти собираются их компенсировать.

Инфраструктура для отечественного налога уже готовится. Нынешним летом был принят закон «о приземлении» иностранных интернет-сервисов. Согласно ему, компании с локальной аудиторией больше 500 тысяч человек в день обязаны будут создавать в стране полноценные официальные представительства и заводить личный кабинет на сайте Роскомнадзора. Формальная причина — желание властей контролировать политику и контент порталов, имея возможность быстро блокировать запрещенную в России информацию. На деле же подобный порядок можно использовать и в налоговых целях.

Еще через неделю президент Владимир Путин поручил премьер-министру Михаилу Мишустину подумать, как можно применить новый 15-процентный налог в России — «чтобы иметь в виду и учитывать наши национальные интересы». Между тем внедрение собственного цифрового налога снижает шансы на то, что Москва присоединится к глобальной инициативе от «Большой семерки» — ведь в таком случае придется принять общие правила. Некоторые чиновники и вовсе считают, что в сложившихся обстоятельствах России под силу стать налоговой гаванью для IT-отрасли и зарабатывать на тех, кто не хочет делиться с другими: 3 процента для них явно привлекательнее 15.

Цифровые компании играют все большую роль в глобальной экономике. Страны по всему миру долго не могли определиться, как лучше взимать с них налоги. В отсутствие общего для всех подхода каждый принялся решать вопрос по-своему, только запутывая ситуацию. Летом 2021 года решение, кажется, найдено, но говорить о том, что проблема в прошлом, пока рано. Чем предложение G7 обернется для крупнейших корпораций, пострадавших от коронавируса национальных бюджетов, традиционных офшоров и для России, может проясниться уже в ближайшее время.

Приносят ли налоги финнам счастье? Факты и мнения

При этом они упоминают и о налогах. Слушатели таких выступлений, вероятнее всего, не имели возможности лично посетить Финляндию или побеседовать с финнами о налогообложении.

Начнем с цифр. Представим себе 30-летнюю жительницу Хельсинки, назовем ее Анникой. У Анники довольно типичная для Финляндии зарплата, 3000 евро в месяц. С этой суммы она платит 17% подоходного налога, 7,15% отчисляет в пенсионный фонд и 1,25% в фонд страхования от безработицы. После всех отчислений у Анники остаётся 2238 евро. [Когда готовилась данная статья, Налоговое управление Финляндии пересматривало эти цифры. В конце статьи вы найдете ссылки на сайты с обновлённой информацией.]

Система налогообложения в Финляндии прогрессивная, то есть ставка налога определяется уровнем доходов. Если бы Анника зарабатывала на 66% больше, 5000 евро в месяц, ее подоходный налог вырос бы с 17% до 25,5%. На налоговую ставку или вычеты могут влиять и другие факторы, такие как муниципалитет прописки или то, сколько человек тратит на проезд к месту работы.

Отношение к налогам

Семья в ресторане в финском городе Тампере. В счет включен 14-процентный налог на добавленную стоимость.Фото: Лаура Ванцо/Visit Tampere

Помимо отчислений, которые Анника делает со своего оклада в 3000 евро, её работодатель также ежемесячно платит около 600 евро в фонд социального страхования, куда входят взносы в пенсионный фонд и страхование от безработицы и от несчастных случаев на рабочем месте.

В цену многих товаров, которые Анника покупает в магазинах, включён налог на добавленную стоимость (НДС), он может составлять 10%, 14% или 24%. Таким образом она вносит свой вклад в валовые налоговые поступления Финляндии, в 2019 году достигшие 70 миллиардов евро (население Финляндии – 5,5 миллиона человек).

Что по этому поводу думает сама Анника и другие финны?

Конечно, финны не в восторге от налоговых платежей – они ведь люди, в конце концов – но очень часто при обсуждении этого вопроса философски обращают внимание собеседника на то, какой широкий спектр общественных услуг обеспечивается налоговыми отчислениями.

Например, целиком за счёт налогов функционирует система здравоохранения. В исследовании Глобального бремени болезней система здравоохранения Финляндии отмечена как одна из лучших и самых эгалитарных в мире. В 2017 году государственные расходы на здравоохранение составили 20,6 миллиарда евро или 3742 евро на душу населения [на момент написания материала данные Национального института здравоохранения и социального обеспечения за более поздний период ещё не доступны]. Для сравнения: расходы на здравоохранение на душу населения за этот год в Великобритании составили 3366 евро, в Японии 3486 евро, в Канаде 4136 евро, в Германии 4459 евро, в Швеции 5096 евро, в США 8519 евро.

Из налоговых фондов оплачиваются также все уровни образования, выплачиваются пособия безработным и инвалидам, на налоговые средства функционирует широкий спектр учреждений культуры, от оперных театров до библиотек. На библиотеки в 2018 году Финляндия потратила около 58 евро на жителя.

Семейные ценности

В Финляндии все будущие матери получают набор для новорожденного. В набор входят вещи, нужные для нового члена семьи: постельное белье, предметы гигиены младенцев, одежда на любую погоду, в том числе для прогулок на морозе.Фото: Анника Сёдерблом/Kela

Финскую систему налогообложения можно описать как общенациональное страхование, которое в особо ответственные периоды жизни людей переходит в турборежим.

Особое внимание уделяется рождению и воспитанию детей.

Если Анника решит завести детей, то она сможет регулярно бесплатно посещать женскую консультацию в ходе всей беременности, обычно это 12–15 посещений. Первые женские консультации в Финляндии были открыты в 1922 году, и законодательно система была закреплена в 1940-е годы.

После рождения младенца семья регулярно посещает детскую консультацию (обычно в одном здании с женской консультацией), где специалисты следят за здоровьем и ростом ребенка. В первый год жизни предусмотрено восемь посещений, во второй и третий год по четыре, затем раз в год до достижения ребенком школьного возраста.

Комплексная поддержка матерей и младенцев – основная причина низкого уровнядетской смертности в Финляндии: в 2018 году этот показатель составил 2,1 случая (смерть в возрасте до 1 года) на 1000 детей.

В Финляндии все будущие матери заблаговременно до родов бесплатно получают набор для новорожденного. Это большой пакет со множеством вещей, нужных для семьи, начинающей жизнь с малышом, таких как постельное белье, специальные приспособления для гигиены младенца, и одежда на любую погоду, в том числе для прогулок на морозе.

В основном счастливые налогоплательщики

Многие финны, как семья на этом снимке, «ценят то, что получают от общества, и осознают, что налоги являются способом финансирования этого общества», ‒ говорит исследователь Франк Мартела. Фото: Паси Маркканен/Finland Image Bank

Это может звучать странно, но налоги могут быть одной из причин того, что во Всемирном докладе о счастье в 2018, 2019 и 2020 годах Финляндия заняла первое место. Под счастьем в докладе подразумевали общую удовлетворенность жизнью, связанную с безопасностью и сплоченностью общества.

Франк Мартела занимается вопросами благополучия в Университете Аалто. «Я бы сказал, что финны весьма счастливые налогоплательщики», – говорит он.

Согласно опросу, организованному Налоговым управлением в 2019 году, 80% финнов платят свои налоги охотно, 96% считают уплату налогов важным гражданским долгом, и 98% считают налоги важными для функционирования системы социального обеспечения Финляндии как государства.

«Финны ценят то, что получают от государства, и осознают, что налоги являются способом финансирования этого, – говорит Франк. – Соответственно, большинство платит налоги на удивление охотно. У многих обязанность платить налоги вызывает не досаду, а чувство гордости».

Всего 31% респондентов ответили, что недовольны тем, сколько им приходится платить налогов. В соответствующем опросе налогоплательщиков-корпораций 86% компаний сказали, что относятся к налогообложению положительно, а 95% считали, что «следует поступать правильно».

Гибкость в жизни

Оплаченный отпуск по уходу за ребёнком предоставляется и матерям, и отцам. Это стимулирует обоих родителей разделять радости и обязанности воспитания детей.Фото: Юкка Рапо/Keksi/Finland Image Bank

Даже логистика уплаты налогов в Финляндии проще, чем во многих других странах. Весной вы получаете предварительно заполненную налоговую декларацию, и если вы согласны с ней и не хотите ничего добавить, то на этом процесс закончен. Вам больше ничего не надо отправлять по почте или куда-либо относить. А если надо что-то изменить, то это можно сделать онлайн.

Каждые четыре года в Финляндии проходят выборы в парламент, и одним из вопросов, который интересует избирателей, является соотношение между налогами и услугами для населения. Правительство, вне зависимости от его программы, действует в рамках северной традиции равенства и высокоорганизованного прагматизма, что означает, что социальное обслуживание населения будет продолжаться и в будущем.

Вернемся к Аннике и ее семье. После родов в больнице Анника, ее супруг и их малыш окружены почти гостиничным комфортом. Матери и отцы получают оплаченный родительский отпуск: установлен определённый период, в течение которого мать или отец может находиться в отпуске по уходу за ребёнком.

Мать может остаться дома с ребенком и получать пособие до достижения ребенком трех лет. Как вариант, примерно такое же время дома с малышом может оставаться отец. А если в отношениях между супругами возникнут проблемы, то они могут бесплатно обратиться к специалисту.

Забота друг о друге

Дневной присмотр за ребёнком по весьма доступной цене помогает финским родителям совмещать семейную жизнь с карьерой. На снимке дети возвращаются с лесной прогулки.Фото: Паси Маркканен/Finland Image Bank

Потом ребенок пойдет в детский сад, затем в школу, и в обоих учреждениях он получит бесплатное питание. Обучение в школе бесплатно, а за детский сад родители ежемесячно платят очень скромную сумму, размер которой зависит от уровня доходов семьи и числа детей, которые ходят в сад. (На момент написания статьи максимальная месячная плата в Хельсинки для семей высшей категории доходов составляет 289 евро за младшего ребенка и 145 евро за его старшего брата или сестру. Для семей низшей категории доходов детский сад бесплатный).

Финские школы являются предметом национальной гордости и отражают моральные ценности жителей страны: классы по уровню смешанные, т.е., учеников не разделяют на разные группы, а преуспевающие помогают тем, кто испытывает затруднения. Это способствует равенству в обучении.

Бесплатны также университеты и другие учебные заведения, например, технические училища, студенты ежемесячно получают стипендию. Если Анника когда-нибудь захочет сменить профессию, ей будут доступны нужная поддержка и обучение.

Как и все финны, Анника знает, что, платя налоги, она принимает участие в заботе о других. Всем выгодно, когда общество проявляет заботу обо всех гражданах.

Эти механизмы работают в повседневной жизни, поэтому так важно платить налоги – как бы вы к ним ни относились.

Текст: Эрик Бергман, март 2020 г.

Какой налог на транспорт платят в других странах?

ИА «ПРОВЭД». 02.10.2017 09:45. Давид Абрамян.Об отмене транспортного налога или замене его чем-то другим говорят уже давно. Этот налог в России, по словам экспертов, малоэффективен. О том, как рассчитывается транспортный налог в других странах, рассказывает ведущий юрисконсульт КСК групп Давид Абрамян.

Великобритания.

В Великобритании транспортный налог взимается с владельцев автомобилей и иных транспортных средств, двигатель которых работает на бензине, дизельном топливе и природном газе. До октября 2014 года автовладельцы должны были крепить на лобовом стекле автомобиля жетон, подтверждающий уплату налога на транспортное средство (tax disc), однако после этого была введена система камер видеонаблюдения, способная считывать номера: каждый номер автоматически попадает в базу, и автомобиль проходит проверку на предмет уплаты налога в автоматическом порядке.

Ставка налога на транспортное средство зависит от следующих критериев:

— объема двигателя;

— вида топлива;

— объема выбросов СО2.

Все транспортные средства подлежат налогообложению, за исключением:

— выпущенных до 1973 года;

— не использующихся в течение 12 месяцев;

— автомобилей военных пенсионеров и инвалидов;

— электромобилей;

— гибридных автомобилей.

При этом критерии, на основании которых определяется размер налога на транспортное средство, зависят от года выпуска автомобиля. Например, налог на автомобили 1973-2001 года выпуска зависит только от объема двигателя (больше или меньше 1549 куб. см.). А вот исчисление налога на автомобили, выпущенные после 1 апреля 2017 года, будет зависеть только от объема выбросов в атмосферу СО2.

В случае, если первоначальная стоимость автомобиля превышает 40000 фунтов, то собственник такого автомобиля будет доплачивать 310 фунтов в течение 5 лет с момента выпуска автомобиля.

США.

Стоит отметить эффективность сбора транспортного налога в США. Владелец транспортного средства просто не может его не уплатить, ведь он уже включен в стоимость топлива, а также взимается при покупке автомобиля. К примеру, приобретая автомобиль, человек сразу платит налог – от 1 до 7% от стоимости автомобиля в зависимости от штата приобретения.

Рациональность и эффективность метода такого сбора не вызывает сомнений. Англичане зацикливают внимание на виде топлива и размере выбросов в атмосферу. Но ведь случается, что транспортное средство вообще не выезжает на дорогу, не так ли? Американцы же смастерили разумную систему: больше ездишь, выбрасываешь в атмосферу большее количество СО2 – больше платишь. Такой принцип налогообложения стимулирует граждан на приобретение новых, более экологичных автомобилей, что в свою очередь стимулирует их производство.

Также это позволяет сэкономить на труде налоговых инспекторов, занимающихся выписыванием квитанций, ведь они становятся просто не нужны при такой системе: налог собирается с заправочных станций. Гражданам США не нужно тратить свое время на вскрытие налоговых квитанций, поездки в кассы уплаты налога и так далее. Это очень удобно.

Германия.

Транспортный налог на территории Германии является обязательным. Уплачивается он, как правило, в начале года единовременным платежом по запросу местной налоговой службы. Однако если сумма налога является значительной, то такой налог может быть уплачен в рассрочку.

При определении размера уплаты налога здесь учитываются:

— объем двигателя;

— объем выбросов СО2.

Не важно, какого года выпуска автомобиль: за каждые 100 куб. см. бензинового мотора необходимо заплатить 2 евро, 9 евро – если дизель.

Что касается выбросов в атмосферу, то если автомобиль выпускает менее 110 г СО2, то дополнительные платежи не будут включены в сумму, исчисленную за объем двигателя. В случае если выбросы в атмосферу превышают установленный предел (110 г), то необходимо будет уплатить сверх 20 евро за каждые 10 г/км, превышающие установленную норму.

Франция.

Французы достаточно консервативны и не стремятся к изменению транспортного налога: уже на протяжении 100 лет они используют одну и ту же формулу, так называемую «двухступенчатую» систему. Сначала человек уплачивает налог при постановке на учет нового автомобиля, после чего налог взимается ежегодно. Факторы, влияющие на исчисление налога, – хорошо знакомые нам количество лошадиных сил и выбросов СО2. Однако платится данный налог единоразово при покупке транспортного средства. Выбросы СО2 при исчислении налога учитываются по такому же принципу, что и в Германии: если выбросы составляют менее 130 г, то к налогу, исчисленному в соответствии с количеством лошадиных сил, ничего доплачивать не придется.

Россия.

В нашей стране транспортный налог привязан к мощности автомобиля, то есть к количеству лошадиных сил. Однако, как показывает практика, взимание такого налога не характеризуется должной эффективностью. Если обратиться к статистике, то можно сделать вывод, что исправно уплачивают налог 40-50% автовладельцев. У остальных же иногда возникают проблемы с его уплатой, доходит даже то того, что его и не уплачивают вовсе. К тому же система взимания такого налога уже давно устарела и неэффективна. Слухи об отмене транспортного налога ходят в нашей стране уже на протяжении двух лет, однако по-настоящему на законодательном уровне такую возможность начали рассматривать только сейчас.

В народе говорят именно об «отмене» транспортного налога, но такого не случится, иначе федеральный и региональные бюджеты перестанут наполняться. Скорее всего, обращая внимание на западный опыт, мы привяжем транспортный налог к стоимости топлива. Это, конечно, не порадует автовладельцев, но с другой стороны, платить налоги будут только те, кто ездит, а не все владельцы автомобилей.

Или же налог будет привязан к количеству выбросов в атмосферу СО2. Это поможет стимулировать к покупке новых, более экологичных автомобилей, что будет стимулировать их производство.

Скорее всего, замена транспортного налога не снизит финансовой нагрузки для граждан, а лишь станет эффективным инструментом для его взимания в пользу государства.

Всемирный процент: США призвали к единой ставке налога на прибыль | Статьи

Администрация США предложила реформу всей мировой налоговой системы. Белый дом планирует договориться с другими государствами о том, чтобы корпорации платили налоги в месте, где они осуществляют продажи по факту. Параллельно минфин выдвинул идею ввести минимальную ставку налога на прибыль, тем самым прикрыв все возможные «налоговые гавани». Обсуждение этих вопросов уже давно идет на уровне Организации экономического сотрудничества и развития (ОЭСР) и G20, но сколько-нибудь серьезных шагов в этом направлении до сих пор не предпринималось. Инициатива США может стать толчком для масштабных преобразований. Подробности — в материале «Известий».

Неравномерность налогообложения в разных странах последние десятилетия давала стандартный повод для международных дискуссий. Даже в рамках Евросоюза — и еврозоны — добиться единой системы до сих пор не удалось. В одних государствах, например во Франции, ставка налога на прибыль компаний превышает 30%. В других (допустим, Венгрия) она не достигает и 10%. Многие корпорации в результате охотно переводят свои производства в страны, где налоги меньше.

Но это еще полбеды. В конце концов трудно назвать такую конкуренцию за производителя нечестной. Куда хуже ситуация, когда налогооблагаемая база переводится в страны, где на самом деле мало что производится и продается. Фактически речь идет об офшорных схемах, с той лишь разницей, что слово «офшор» не произносится. Таков случай с Ирландией, где ставка налога на прибыль корпораций составляет 12,5%, но, если учитывать все вычеты, она может опускаться до 4% или даже ниже. Изумрудный остров за такие условия очень полюбили американские технологические корпорации, которые в 2010-е годы уводили из-под налогов свыше $100 млрд ежегодно. Естественно, реальные продажи и производство на территории Ирландии были на порядок или даже меньше суммы, с которой платились налоги.

Бывший президент США Дональд Трамп на саммите G20 в Аргентине в 2018 году

Фото: Global Look Press/DPA/Ralf Hirschberger

В США эту проблему видели давно. Уход корпораций от налогов за счет такой трансграничной «оптимизации» назывался в числе прочих причин роста социального и экономического расслоения в Америке в последние десятилетия. Повышать налоги в своей юрисдикции стало бессмысленным занятием — это означало бы, что корпорации просто уйдут в другие страны (совершая такие перемещения лишь на бумаге).

Администрация предыдущего президента Дональда Трампа попыталась решить вопрос в своей манере — не повысив, а понизив налогообложение, как раз до нынешней ставки в 21%. Результаты оказались смешанными. Часть капиталов удалось репатриировать и с их помощью разогнать экономический рост, но как минимум не меньше ушло на процедуру обратного выкупа акций, от которого экономика не выигрывает никак.

Между тем коронавирусный кризис создал большую дыру в бюджете США. Общая стоимость уже работающих и заявленных фискальных программ поддержки экономики превысила $6 трлн , что чуть меньше трети ВВП страны. Государственный долг также резко пошел в гору. Сторонники современной денежной теории (MMT) считают, что государство с сильной валютой может эмитировать долг практически бесконечно, но не все в Америке разделяют такой радикализм. Соответственно, встал вопрос, а чем, помимо новых казначейских обязательств, оплачивать накапливающиеся счета.

Магазин Apple в Нью-Йорке

Фото: Global Look Press/imageBROKER.com/olf

Новая администрация намерена повысить налоги до 28%, но понятно, что при сохранении нынешней модели в мировых экономических отношениях выхлоп от такого шага будет довольно ограниченным, так как прибыль будет выводиться (прежде всего гигантами индустрии) в условную Ирландию. Даже если этого не произойдет и Google и Apple честно выплатят все налоги на доходы, полученные от продаж в США, то американские компании могут потерять в конкурентоспособности с иностранными. Поэтому президент Джо Байден и его команда решили обратиться к мировому сообществу.

На днях министр финансов США Джанет Йеллен выступила с идеей глобального налога на прибыль — точнее, минимальной ставки такового. По ее словам, необходимо создать равные условия для всех участников мировой экономики, что позволит стимулировать инновации, рост и процветание. Она отметила, что на протяжении последних десятилетий налоговая система в мире характеризовалась «гонками по нисходящей», в результате чего средняя ставка корпоративного налога упала почти на 9% — с 32,2% в 2000 году до 23,3% в 2020-м. А в 1980 году было не так уж много мест, где она составляла менее 45%. Согласно предложению Йеллен, нижний предел налоговой ставки нужно установить на уровне в 21% — как раз на том, на котором сейчас она находится в США.

Чуть позже американская администрация составила предварительный проект реформы мировой налоговой системы. Помимо единой минимальной ставки предполагается, что компании в обязательном порядке будут платить налоги там, где они зарабатывают. Однако была сделана важная оговорка: правила будут касаться только самых крупных транснациональных корпораций. Остальным пока разрешат платить там, где им выгодно, в соответствии с существующими правилами.

Глава Федеральной резервной системы США Джанет Йеллен

Фото: REUTERS/Jonathan Ernst

Предложение получило поддержку со стороны министров финансов некоторых зарубежных стран. В частности, глава финансового ведомства Франции Брюно Ле Мэр назвал это «налоговой революцией», которая позволит создать «более справедливую систему». Минфин Германии выразил надежду на достижение соглашения к середине 2021 года. Положительно об инициативе отозвались в Великобритании и Италии.

Реакция европейских политиков была ожидаемой: в большинстве стран ЕС налоговые ставки выше, чем в США. В рамках ОЭСР и G20 они давно добивались от Америки подписания примерно такого документа, а также более четкого администрирования налогов от транснациональных корпораций. Некоторые (например, Франция), устав ждать США, стали самостоятельно вводить дополнительные «цифровые» налоги, которые должны затронуть крупнейшие интернет-корпорации, пользующиеся репутацией главных налоговых уклонистов. Администрация Трампа была готова пойти им навстречу при определенных условиях — таких как добровольность участия большого бизнеса в этих схемах.

Оптимизм по поводу предложений США по крайней мере со стороны ЕС повышает шансы, что крупное соглашение не будет просто очередной популистской идеей, брошенной в массы. Однако существуют серьезные вопросы по поводу конкретной реализации такого масштабного проекта.

— Не совсем понятно, как технически будет реализован минимальный налог на прибыль, — заявил в интервью «Известиям» ведущий методолог рейтингового агентства «Эксперт РА» Антон Прокудин. — Либо предложат поднять этот налог всем странам до некоторого минимального уровня, либо компании обяжут доплачивать разницу в месте ведения основного бизнеса. Вероятно, речь идет о первом варианте, что устранит давнюю проблему с занижением налогов, если удастся воздействовать на офшоры.

Здание Европарламента в Брюсселе

Фото: Global Look Press/DPA/Marcel Kusch

Вполне вероятно, что найдется управа на тех, кто в таком соглашении участвовать не захочет. По словам доцента факультета финансов и банковского дела РАНХиГС Сергея Хестанова, механизм будет прост: против «отказников» введут импортные пошлины, что вынудит их уступить.

Как считает Антон Прокудин, проблема с минимизацией налогов на самом деле глубже и не сводится к одним лишь ставкам.

— Даже всеобщее выравнивание налога на прибыль не сможет привести к полному устранению проблемы: у разных стран есть разные налоговые льготы. И крупные корпорации часто эксплуатируют именно эти льготы, а не только заниженную ставку налога.

Что касается России, то эксперты сходятся во мнении, что особенного эффекта (во всяком случае прямого) глобальная налоговая реформа на нашу страну не окажет.

— Ставка в 20% в России не сильно отличается от ставок в ЕС. Большинство стран установили налог на прибыль в диапазоне 20–30%. Поэтому это едва ли затронет РФ, — отмечает Прокудин.

Сергей Хестанов отмечает, что для России сейчас гораздо важнее вводимый странами ЕС (с которыми РФ торгует намного больше, чем с США) углеродный налог, если учитывать зависимость страны от экспорта углеводородов. Тем не менее данный вопрос в стране практически не обсуждается.

Калькулятор подоходного налога в Нью-Джерси

Налоги в Нью-ДжерсиКраткая информация о налогах штата Нью-Джерси

- Налог на прибыль: 1,40% — 10,75%

- Налог с продаж: 3,3125% — 6,625%

- Налог на недвижимость: 2,42% средняя эффективная ставка

- Налог на бензин: 10,50 цента за галлон обычного бензина, 13,50 цента за галлон дизельного топлива

У штата Гарден есть много возможностей для этого, но низкие налоги не являются его достоинствами.Домовладельцы в Нью-Джерси платят в среднем 8 432 доллара США в виде налога на недвижимость в год, что равняется эффективной ставке налога на недвижимость в размере 2,42%, самой высокой в стране. Подоходный налог штата составляет от 1,40% до 10,75%, что является одной из самых высоких ставок в стране.

Конечно, если у вас нет дома или ваш доход помещает вас в одну из нижних налоговых категорий штата Нью-Джерси, картина может быть не такой мрачной. Ставка налога с продаж в Нью-Джерси относительно близка к средней по стране.

Финансовый консультант из Нью-Джерси может помочь вам понять, как налоги соответствуют вашим общим финансовым целям.Финансовые консультанты также могут помочь с инвестированием и финансовым планированием, включая выход на пенсию, домовладение, страхование и многое другое, чтобы убедиться, что вы готовитесь к будущему.

Подоходный налог штата Нью-ДжерсиПодоходный налог штата Нью-Джерси структурирован аналогично федеральному подоходному налогу. Ставки основаны на категориях подоходного налога, при этом доход в каждой группе облагается налогом по соответствующей ставке. В таблице ниже показаны скобки и ставки для подателей в Нью-Джерси.

Кронштейны подоходного налога

| Единичные налоговые органы | |

| Налогооблагаемый доход Нью-Джерси | Ставка |

|---|---|

| $ 0 — $ 20 000 | 1.400% |

| $ 20 000 — 35 000 $ | 1,750% |

| $ 35 000 — 40 000 $ | 3.500% |

| 40 000 $ — 75 000 $ | 5.525% |

| 75 000 $ — 500 000 $ | 6,370% |

| 8,970% | |

| 5 000 000 долларов США + | 10,750% |

| В браке, подача совместной заявки | |

| Налоговый доход Нью-Джерси | Ставка |

|---|---|

| 46 | 1.400% |

| $ 20 000 — $ 50 000 | 1,750% |

| $ 50 000 — $ 70 000 | 2.450% |

| $ 70 000 — $ 80 000 | 3.500% |

| $ 80 000 — $ 150 000 | 5.525% |

| 6,370% | |

| 500 000 — 5 000 000 долларов | 8.970% |

| 5 000 000 долларов + | 10,750% |

| В браке, подача отдельной налоговой декларации | |

| Нью-Джерси | Тариф |

|---|---|

| 0–20 000 долларов | 1.400% |

| $ 20 000 — 35 000 $ | 1,750% |

| $ 35 000 — 40 000 $ | 3.500% |

| 40 000 $ — 75 000 $ | 5.525% |

| 75 000 $ — 500 000 $ | 6,370% |

| 8,970% | |

| 5 000 000 долларов США + | 10,750% |

| Глава семьи | |

| Налоговый доход Нью-Джерси | Ставка |

|---|---|

| 0–20 000 долларов США 1.400% | |

| $ 20 000 — $ 50 000 | 1,750% |

| $ 50 000 — $ 70 000 | 2.450% |

| $ 70 000 — $ 80 000 | 3.500% |

| $ 80 000 — $ 150 000 | 5.525% |

| 6,370% | |

| 500 000 — 5 000 000 долларов | 8,970% |

| 5 000 000 долларов + | 10,750% |

Все вышеперечисленные ставки применяются к налогооблагаемой прибыли штата Нью-Джерси, которая составляет общий доход ( включая прирост капитала) за вычетом определенных вычетов, а также личное освобождение штата Нью-Джерси в размере 1000 долларов.Некоторые формы дохода, не облагаемые налогом, включают пособие по безработице, пособия по социальному обеспечению, компенсацию работникам и выигрыши в лотерею в размере 10 000 долларов или меньше. Расходы, которые могут быть вычтены в Нью-Джерси, включают определенные невозмещенные медицинские расходы, налоги на недвижимость в Нью-Джерси, взносы Archer MSA и, если вы работаете не по найму, выплаты по страхованию здоровья.

Налог с продаж в Нью-ДжерсиВ Нью-Джерси действует единая ставка налога с продаж на уровне штата. 1 января 2018 г. этот показатель снизился с 6.С 875% до 6,625%. Фиксированная ставка налога с продаж означает, что вы будете платить одинаковую ставку, где бы вы ни находились, за двумя исключениями. Во-первых, это «городские предпринимательские зоны» Нью-Джерси, где для покупок, совершаемых у квалифицированных предприятий (как правило, розничных продавцов), ставка налога с продаж снижена до 3,3125%. По состоянию на 30 мая 2018 года в Нью-Джерси насчитывается 37 городских предпринимательских зон, включая части Ньюарка, Трентона, Камдена и многих других.

Другим исключением из налога с продаж штата Нью-Джерси является округ Салем. В округе Салем почти все покупки также облагаются сниженной ставкой налога с продаж до 3.3125%. Единственные товары, на которые не распространяется эта сниженная ставка, — это алкогольные напитки, сигареты, автомобили, услуги и любые операции, совершаемые за пределами округа.

За исключением этих исключений, ставка налога с продаж в масштабе штата применяется к большинству продуктов и услуг, включая электронику, мебель, членство в фитнес-клубах, парковку, услуги ландшафтного дизайна и цифровую собственность (например, музыку, видео, программное обеспечение и т. Д., Загруженную в электронном виде). Однако некоторые предметы не облагаются налогом. Продовольственные товары, лекарства, отпускаемые по рецепту и без рецепта, а также большинство видов одежды и обуви не облагаются налогом.

Налог на недвижимость в Нью-ДжерсиВ Нью-Джерси самые высокие налоги на недвижимость в стране. Средняя эффективная ставка налога на недвижимость составляет 2,42%, что означает, что в среднем домовладельцы в Нью-Джерси ежегодно платят почти 2,50% от стоимости своего дома в виде налогов на недвижимость.

Почти в половине округов Нью-Джерси налоги на недвижимость для среднего домовладельца составляют более 8000 долларов в год. В округах Берген и Эссекс, к западу от Нью-Йорка, средний годовой счет по налогу на недвижимость составляет более 10 000 долларов.Как упоминалось выше, налоги на недвижимость обычно вычитаются из вашей налоговой декларации в Нью-Джерси. Начиная с 2018 налогового года, вы можете вычесть налог на недвижимость в размере до 15 000 долларов США. До 2018 года максимальный размер вычета по налогу на имущество составлял 10 000 долларов США.

Если вы хотите приобрести недвижимость в штате Гарден или рефинансировать ее, ознакомьтесь с нашим руководством по ипотеке в Нью-Джерси, чтобы получить подробную информацию о получении ипотеки в штате. Вы также можете рассчитать налоги на недвижимость с помощью нашего калькулятора налога на недвижимость в Нью-Джерси.

Налог на наследство и наследство штата Нью-ДжерсиВ штате Нью-Джерси существует налог на наследство. Ставка налога на наследство варьируется от 11% до 16% и применяется только к бенефициарам, которые не являются одним из следующих по отношению к умершему: мать, отец, бабушка или дедушка, супруга, партнер по гражданскому союзу, ребенок, внук, правнук, пасынок. или домашний партнер. Между тем, братья и сестры, близкие друзья или приемные родители должны будут платить налог на наследство, хотя первые 25000 долларов наследства освобождены от налога.Любой, кто не входит в эти категории, не получит исключения.

Нью-Джерси недавно отменил налог на недвижимость. С 1 января 2018 года налог на имущество в штате Нью-Джерси больше не будет взиматься с лиц, умерших в эту дату или позднее.

Налог на прирост капитала в Нью-ДжерсиПрирост капитала облагается налогом в штате Нью-Джерси. Они рассматриваются как регулярный доход и вместе с прочими доходами облагаются налогом по ставкам, указанным в таблицах выше.

Нью-Джерси Налог на сигаретыНью-Джерси взимает налоги в размере 2 долларов.70 штук в пачке из 20 сигарет. Это 12-е место в стране.

Фотография предоставлена: flickr- Во время войны за независимость в Нью-Джерси произошло около 300 боев, больше, чем в любом другом штате.

- Нью-Джерси был первым штатом, подписавшим Билль о правах.

Федеральный калькулятор подоходного налога — NerdWallet

Как мы сюда попали?

Группа федерального подоходного налога

В Соединенных Штатах доходы облагаются налогом постепенно, а это означает, что ваш заработок помещает вас в одну из семи категорий федерального налога:

987 долларов США.50 плюс 12% от суммы свыше 9875 долларов | |

4617,50 долларов плюс 22% от суммы свыше 40 125 долларов | |

14 605,50 долларов плюс 24% от суммы свыше 85 525 долларов | |

| 900 257 | |

47 367,50 долларов США плюс 35% от суммы свыше 207 350 долларов США | |

156 235 долл. США плюс 37% от суммы свыше 518 400 долл. США | |

1975 долл. США плюс 12% от суммы свыше 19 750 долл. США | |

29 211 долл. США плюс 24% от суммы свыше 171 050 долл. США | |

66 543 долл. США плюс 32% от суммы свыше 326 600 долл. США | |

35735 долл. США % от суммы свыше 414 700 долларов США | |

167 307 долларов США.50 плюс 37% от суммы, превышающей 622 050 долларов США | |