- Почему держать вклады в банках не всегда безопасно :: Мнение :: РБК

- Россияне не подзаработают на новогодних вкладах

- Не дети, а сущее показание – Газета Коммерсантъ № 154 (7116) от 28.

- в каких банках вкладчики держат сбережения за деньги, а в каких — просто так

- Определение банковских депозитов

- Определение депозита

- Что такое банковские вклады? | Банкинтер

- Какие существуют типы банковских вкладов и как я могу их использовать?

- Определение депозита | Bankrate.com

- Как работают банковские депозиты? Когда доступны средства?

- Обзор, контекстные определения и типы

Почему держать вклады в банках не всегда безопасно :: Мнение :: РБК

Чтобы вернуть свои деньги, вкладчику пришлось обращаться в суд. Однако назначенная судом экспертиза не дала результатов. Эксперты указали, что с точки зрения почерковедения подпись клиента является слишком «краткой и простой». А раз так, установить, кем была выполнена подпись, невозможно. Повторная экспертиза пришла к аналогичному выводу.

Здесь следует прояснить два нюанса. Во-первых, российское законодательство не содержит требования, чтобы гражданин расписывался именно так, как в паспорте, т.е. он может хоть каждый день менять свою подпись. Во-вторых, судебные эксперты элементарно перестраховываются и стараются при любой возможности дать лишь вероятностный вывод о принадлежности или непринадлежности подписи определенному лицу. Либо вообще дать заключение, что исследуемая подпись не позволяет дать какой-либо ответ в принципе.

Читайте на РБК Pro

У моего клиента были и дополнительные аргументы.

Перспективы дела становились достаточно туманными. Защита предприняла действия, направленные на поиск бреши в позиции банка. Выяснилось, что в отделении банка велось видеонаблюдение, а раз так, то банк в состоянии представить видеосъемку, подтверждающую, что миллион долларов забрал именно мой клиент, а не мошенник.

А один из пунктов договора об открытии вклада предусматривал, что досрочная выдача наличных денежных средств на сумму свыше $10 тыс. происходит лишь при условии предварительного письменного заявления или телефонного звонка. Мои доводы были поддержаны судом, который предложил банку представить видеозапись и расшифровку телефонных переговоров. На следующем судебном заседании банк не смог представить указанные доказательства. Его представители объясняли, что соответствующие видео- и аудиоматериалы хранятся лишь один год.

Несмотря на тот факт, что все содержащиеся в материалах дела доказательства не являлись бесспорными, которые могли бы однозначно склонить весы на одну из сторон, суд принял сторону вкладчика. Ключевыми доводами стали факт нахождения клиента на лечении и невозможность (или нежелание) банка представить подтверждающие видео- и аудиозаписи.

Отдельное внимание судья уделил тому, что гипотетическая возможность покинуть лечебное заведение в данной ситуации не имеет значения, поскольку закон исходит из презумпции добросовестности. И значит, не существует оснований для вывода, что вкладчик нарушал правила пребывания в лечебном учреждении. Данные факторы позволили суду первой инстанции удовлетворить исковые требования клиента в полном объеме. Московский городской суд и Верховный суд РФ оставили решение без изменения. Клиент смог вернуть как основную сумму вклада, так и проценты, причитающиеся ему по условиям договора за весь период, на который он был заключен.

И значит, не существует оснований для вывода, что вкладчик нарушал правила пребывания в лечебном учреждении. Данные факторы позволили суду первой инстанции удовлетворить исковые требования клиента в полном объеме. Московский городской суд и Верховный суд РФ оставили решение без изменения. Клиент смог вернуть как основную сумму вклада, так и проценты, причитающиеся ему по условиям договора за весь период, на который он был заключен.

Чему учит эта история? К деньгам, размещенным во вкладе, нужно относиться внимательнее. Очевидно, что каждый может стать жертвой мошенников, но существуют простые правила, которые помогают снизить риск. Простые настолько, что ими часто пренебрегают.

Не храните все деньги в одном банке, лучше откройте несколько вкладов в разных банках. Проверяйте состояние вклада, делайте это хотя бы раз в три-четыре месяца. Если вы VIP-клиент или у вас крупная сумма вклада — это не повод расслабляться. В российских условиях — и тому есть уже тысячи подтверждений на практике — это лишь дополнительный фактор риска.

И еще один практический совет. Если вклад был украден и вы решили обращаться в суд, отнеситесь внимательней к выбору суда. Дело в том, что российское законодательство о защите прав потребителей позволяет вкладчику выбрать между судом по месту нахождения банка и судом по месту жительства потребителя. Лучше обратиться в суд по месту своего жительства. В суде по месту нахождения кредитной организации против вас может сыграть сам факт знакомства и частых встреч юристов банка и сотрудников судов. В России влияния этих факторов достаточно, чтобы негативно повлиять на объективное и беспристрастное рассмотрение спора.

Россияне не подзаработают на новогодних вкладах

МОСКВА, 14 дек — ПРАЙМ. Многие россияне, получившие годовые премии и бонусы, ожидают «праздничных» условий по вкладам, чтобы сохранить часть денег и немного заработать. Однако в этот раз традицию «новогодних» вкладов поддержали далеко не все крупные российские банки, а предложенные проценты оказались куда скромнее, чем год назад, следует из проведенного РИА Новости опроса крупнейших российских банков и информации на их сайтах.

Многие россияне, получившие годовые премии и бонусы, ожидают «праздничных» условий по вкладам, чтобы сохранить часть денег и немного заработать. Однако в этот раз традицию «новогодних» вкладов поддержали далеко не все крупные российские банки, а предложенные проценты оказались куда скромнее, чем год назад, следует из проведенного РИА Новости опроса крупнейших российских банков и информации на их сайтах.

Эксперты назвали доходные альтернативы банковским вкладам

Так, из 35 крупнейших банков, по данным рейтинга РИА Новости, только 12 ввели новогодние вклады. Аналитик БКС Егор Дахтлер пояснил агентству, что из-за снижения доходов россиян у банков нет возможности активно наращивать розничное кредитование, поэтому нет и потребности в «лишних» деньгах клиентов.

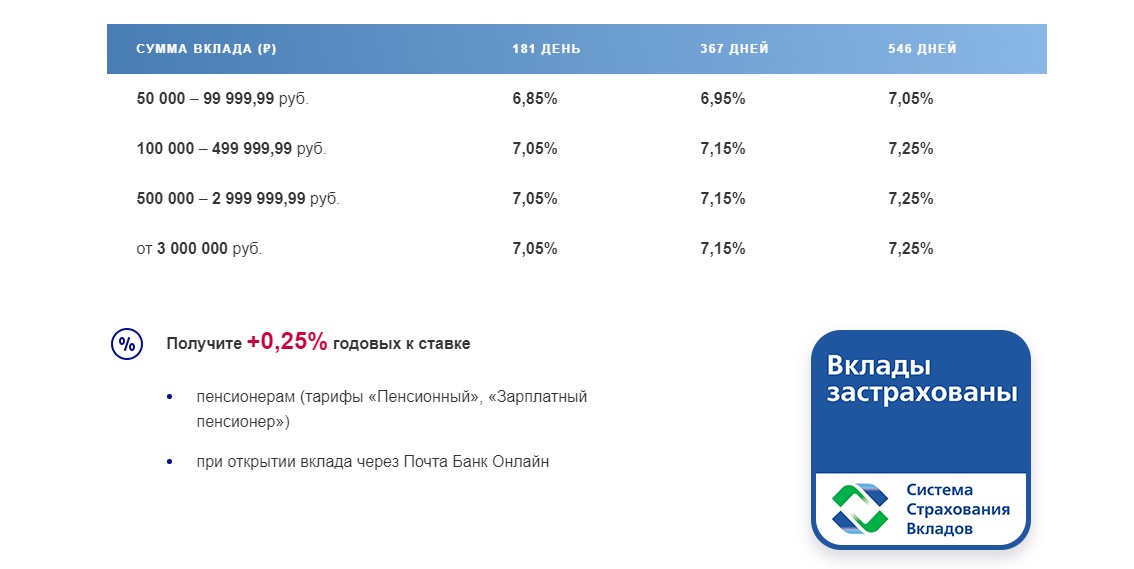

Максимальную доходность по вкладам из крупнейших банков предлагает «Абсолют банк» — до 7,2%, однако для ее получения нужно оформить договор страхования жизни или индивидуальный пенсионный план. Остальные банки преподнесли клиентам менее щедрые подарки: «ОТП банк» запустил новогодний вклад под 6,5%, Совкомбанк предложит клиентам в канун праздника оформить вклад под 6%, Промсвязьбанк — под 5,5% годовых.

Клиенты ВТБ могут открыть праздничный депозит со ставкой 5,3%, а вкладчики банков «Зенит», «Ренессанс кредит» и «Почта банк» имеют возможность получить доходность до 5,25% годовых.

«В течение уходящего года ставки по депозитам на рынке несколько раз снижались, уменьшая для вкладчиков доходность. Поэтому вдвойне приятно, что сейчас, в преддверии Нового года, мы можем предложить нашим клиентам такой выгодный вклад: 5,25% годовых – это сегодня едва ли не самая высокая на рынке ставка», — прокомментировали в пресс-службе «Почта банка».

Финансист рассказал, почему россияне ринулись «обнулять» депозиты

Ставки до 5% предлагают в «Уралсибе» и «СМП банке». Чуть менее выгодную доходность предложили своим вкладчикам Новикомбанк — 4,95%, «Открытие» — 4,75% и «Всероссийский банк развития регионов» — 4,5% годовых.

В то же время ряд кредитных организаций предвосхитили события и запустили сезонные вклады задолго до праздников. Так поступил, например, Сбербанк: его клиенты могут открыть депозит под максимальную ставку 4% годовых до 15 декабря.

Выиграть на сезонных вкладах и акциях в этом году будет затруднительно, говорит инвестиционный стратег БКС Александр Бахтин. «У сезонных вкладов есть ограничения – и короткий срок, и отсутствие дополнительных опций: нет возможности пополнения, частичного снятия и капитализации процентов. В текущих условиях трудно рекомендовать размещать средства на вкладах в принципе – как на акционных, так и на обычных», — отмечает он.

Ситуация со снижением доходности вкладов временная, уверен Дахтлер. «Полагаю, что в следующем году все может вернуться на круги своя. Если под конец следующего года не случится форс-мажоров, мы можем увидеть больше различных предновогодних акций от банков», — полагает эксперт.

Читайте также:

Центробанк не исключает роста ставок по вкладам до конца года

Не дети, а сущее показание – Газета Коммерсантъ № 154 (7116) от 28.

08.2021

08.2021ЦБ опубликовал письмо, в котором указал, что родители имеют право получать сведения не только о банковских счетах ребенка-подростка, но и о совершаемых по ним операциях. Сейчас банки эти данные по подростковым картам не раскрывают, ссылаясь на банковскую тайну. Юристы давно обращали внимание на эту проблему и уверены, что после разъяснений ЦБ в банках будут активнее отчитываться об операциях по счетам несовершеннолетних перед их родителями, что снизит число карточных мошенничеств и незаконных покупок.

Несовершеннолетние клиенты банков могут открывать счета и вклады только с письменного согласия родителей, говорится в письме Банка России, опубликованном в пятницу, 27 августа. Более того, законные представители ребенка в возрасте от 14 до 18 лет должны иметь возможность получать сведения о его счетах, вкладах и совершаемых по ним операциях, отмечается в разъяснениях ЦБ. Регулятор предлагает банкам учитывать, что пункт 2 статьи 857 ГК РФ «предусматривает возможность предоставления законным представителям несовершеннолетних в возрасте от 14 до 18 лет составляющих банковскую тайну сведений об открытых таким несовершеннолетним банковских счетах, вкладах и совершаемых ими операциях».

По данным Росстата, в РФ проживает около 30 млн человек в возрасте до 18 лет. По экспертным оценкам, около 10% из них являются держателями банковских карт, и эта доля будет расти. 90% опрошенных российских школьников имеют личные сбережения. Накопленные деньги 60% детей хранят в копилке, 22% — на карте с процентом на остаток.

Детские и молодежные карты выпускают почти все крупные банки. Однако обсуждать письмо ЦБ в кредитных организациях отказались или не ответили на вопросы “Ъ” по существу.

По словам руководитель проекта ОНФ «За права заемщиков» Евгении Лазаревой, в организации неоднократно сталкивались с тем, что, ссылаясь на банковскую тайну, банки отказывали законным представителям подростков в предоставлении информации о финансовых операциях их детей.

Еще в мае текущего года ОНФ обратился в ЦБ с просьбой обеспечить возможность контроля родителей над финансами подростка.

«В ГК указано, что несовершеннолетние в возрасте от 14 до 18 лет совершают сделки (за некоторым исключением) с письменного согласия своих законных представителей: родителей, усыновителей или попечителя. Заключение договора о банковском счете не входит в перечень сделок, которые подросток может заключать сам,— поясняет госпожа Лазарева.— Но кредитные организации широко используют практику открытия счетов несовершеннолетним, апеллируя к статье 834 ГК РФ». В ней указано, что к отношениям банка и вкладчика по счету, на который внесен вклад, применяются правила о договоре банковского счета.

Заключение договора о банковском счете не входит в перечень сделок, которые подросток может заключать сам,— поясняет госпожа Лазарева.— Но кредитные организации широко используют практику открытия счетов несовершеннолетним, апеллируя к статье 834 ГК РФ». В ней указано, что к отношениям банка и вкладчика по счету, на который внесен вклад, применяются правила о договоре банковского счета.

В результате кредитные организации, ссылаясь на банковскую тайну, отказывают родителям в получении сведений об открытых подростком счетах, полученных картах, совершаемых операциях, поясняет суть проблемы Евгения Лазарева.

Эксперты считают рекомендации ЦБ оправданными: до 18 лет ребенок не приобретает полную дееспособность, и ответственность по обязательствам за ребенка в возрасте с 14 до 18 лет в большинстве случаев несут его законные представители — родители. «И негативные последствия при совершении детьми сделок без ведома родителей наступают значительно чаще, чем если финансовые операции совершены с ведома родителей,— говорит руководитель департамента контроля качества компании «Национальная юридическая служба Amulex. ru» Нурида Ибрагимова.— Неполный контроль со стороны родителей приводит к тому, что недобросовестные сотрудники банка и мошенники получают возможность воздействия на неопытного пользователя финансовых услуг». Более того, так как карту можно передать старшему товарищу (это не соответствует и общим правилам пользования банковскими картами, но активно практикуется подростками), деньги с нее могут быть потрачены на покупки алкоголя или сигарет, а также на ставки в букмекерских конторах (см. “Ъ” от 25 марта). «Дети, являясь экономически слабой стороной и не обладая необходимыми знаниями и опытом, не в состоянии сопоставить свои финансовые действия с их последствиями»,— заключает госпожа Ибрагимова.

ru» Нурида Ибрагимова.— Неполный контроль со стороны родителей приводит к тому, что недобросовестные сотрудники банка и мошенники получают возможность воздействия на неопытного пользователя финансовых услуг». Более того, так как карту можно передать старшему товарищу (это не соответствует и общим правилам пользования банковскими картами, но активно практикуется подростками), деньги с нее могут быть потрачены на покупки алкоголя или сигарет, а также на ставки в букмекерских конторах (см. “Ъ” от 25 марта). «Дети, являясь экономически слабой стороной и не обладая необходимыми знаниями и опытом, не в состоянии сопоставить свои финансовые действия с их последствиями»,— заключает госпожа Ибрагимова.

Полина Трифонова

в каких банках вкладчики держат сбережения за деньги, а в каких — просто так

Срочность ни к чемуДоля средств населения на текущих счетах (до востребования) в ущерб срочным вкладам продолжает расти. По данным НБУ, из 32 млрд грн общего полугодового прироста гривны в банках, 25 млрд — прирост остатков на счетах.

К 1 июля доля остатков достигла почти 57% гривневых средств.

В то же время, большая часть валюты в банках (52%) все ещё размещается на срочных вкладах, хотя по ним доходность близка к нулю. Но и здесь есть четкая тенденция на сокращение срочных депозитов. Для сравнения: удельный вес последних в начале текущего года составлял 58%.

Читайте также: «Минфин» посчитал: в какие банки вкладчики несут гривну, а в какие — доллары

Нацбанк обеспокоенНБУ время от времени отмечает риски, связанные с такой динамикой.

Деньги до востребования, в отличие от срочных депозитов, вкладчики могут забрать в любой момент. В таком случае у банка может резко возникнуть дефицит ликвидности.

«С одной стороны, такое (несрочное — ред.) фондирование дешевле для банков, однако значительная его доля увеличивает риски долгосрочной ликвидности — отмечается в недавнем „Обзоре банковского сектора“, подготовленном регулятором. — Поэтому дизайн действующего норматива чистого стабильного фондирования (NSFR) построен так, чтобы поощрять банки к привлечению срочных вкладов».

NSFR определяет минимальный уровень ликвидности банка на горизонте один год. Его цель — стимулировать банки привлекать депозиты на длинные сроки и уменьшить зависимость от краткосрочного финансирования.

Впервые по данному нормативу банки отчитались 1 апреля текущего года. Но к смене тренда это не привело.

Чтобы украинцы стали открывать срочные депозиты, их доходность должна расти. Этого можно достичь, как за счет роста ставок, так и, например, с помощью отмены депозитного налога, анонсированной Нацбанком. Либо же обеими мерами в комплексе.

Читайте также: Рейтинг устойчивости банков за 2 квартал: monobank догнал Райффайзен по лояльности вкладчиков

Ловцы на ставкуПо приросту гривневых средств физлиц в целом по итогам 1 полугодия лидирует Приватбанк. А вот по притоку именно срочных вкладов — первенство за Ощадбанком.

Ставки Ощада не намного привлекательней, чем у Привата: максимум по годовому вкладу 7,25 против 7% годовых. Но неоспоримым преимуществом Ощада является наличие 100% госгарантии по вкладам. Но еще до конца этого года Ощадбанк может стать членом Фонда гарантирования вкладов (ФГВФЛ). После этого госбанк потеряет этот козырь. Вклады в Ощаде, как и в других банках, будут гарантироваться только в объеме до 200 тыс. грн.

Но еще до конца этого года Ощадбанк может стать членом Фонда гарантирования вкладов (ФГВФЛ). После этого госбанк потеряет этот козырь. Вклады в Ощаде, как и в других банках, будут гарантироваться только в объеме до 200 тыс. грн.

Лишь немного от Ощада отстает Универсал Банк (monobank). Это неудивительно: на фоне технологичности банк в смартфоне предлагает одни из самых высоких ставок на рынке — до 10% годовых.

Третье место по притоку срочных вкладов в гривне — за ПУМБом Рината Ахметова, который платит максимум 9,5% годовых.

На четвертом месте А-Банк семьи Суркисов — до 10,5% годовых. Забегая вперед, отметим, что гривневый портфель этого банка на 91% состоит именно из срочных вкладов. Остатков на текущих счетах — мизер.

Этого не скажешь о Приватбанке. За январь-июнь госбанк прирастил срочный портфель только на 700 млн грн., что составляет лишь 10% общего прироста гривны в банке. Доля срочных вкладов в Привате — всего 36%.

В топ-10 по приросту также вошли Альфа-Банк (максимальная ставка по депо 9,5%), Альянс (11%), Идея Банк (9,25%), Аккордбанк (10,25%) и Таскомбанк (10%).

№ | Банк | Приток, млн грн |

1 | Ощадбанк | 1 605,3 |

2 | Универсал Банк | 1 588,6 |

3 | ПУМБ | 1 506,3 |

4 | А — Банк | 1 034,8 |

5 | Приватбанк | 712,8 |

6 | Альфа-Банк | 622,0 |

7 | Банк Альянс | 216,3 |

8 | Идея Банк | 200,6 |

9 | Аккордбанк | 185,9 |

10 | Таскомбанк | 143,2 |

Рассчитано «Минфином» по данным НБУ

Плати или заберемПо итогам 1 полугодия незначительный отток вкладов в гривне в целом был лишь у считанных банков. А вот отток именно срочных вкладов коснулся куда большего пула игроков.

А вот отток именно срочных вкладов коснулся куда большего пула игроков.

Лидером по сокращению портфеля стал государственный Укргазбанк, потерявший более 400 млн грн срочных депозитов. Тогда как в целом, Укргаз входит в топ-10 по притоку гривневых средств. Максимальное предложение госбанка в гривне — 7% годовых.

На втором месте по оттоку срочных депозитов — немецкий Прокредит Банк, предлагающий достаточно солидные 10% годовых. Это самое щедрое предложение от банков с западным капиталом.

Проблема Прокредита может быть в недостаточном количестве отделений и/или развитых дистанционных каналов. Их отсутствие пока не получается компенсировать повышенными ставками.

На третьем месте по оттоку срочной гривны — французский Укрсиббанк, предлагающий самую низкую ставку на рынке — 0,5% годовых. Доля срочных вкладов в гривневом портфеле Укрсиба всего 6%. Хотя по общему притоку гривны от населения в 1 полугодии банк занял 7 место.

Значительные оттоки также были во французском Креди Агриколь Банке (максимальная ставка 5,5% годовых), венгерском ОТП Банке (6,25%), австрийском Райффайзене (6,75% годовых).

Довольно неожиданно было увидеть в числе лидеров по оттоку срочных вкладов Мегабанк и Банк Кредит Днепр, предлагающие до 11 и 10% годовых соответственно.

Топ-10 банков по оттоку срочных вкладов населения в гривне за 1 полугодие 2021 г.| № | Банк | Отток, млн грн |

1 | Укргазбанк | -413,2 |

2 | Прокредит Банк | -168,8 |

3 | Укрсиббанк | -131,5 |

4 | Креди Агриколь Банк | -123,8 |

5 | ОТП Банк | -88,5 |

6 | Мегабанк | -80,8 |

7 | Райффайзен Банк | -73,8 |

8 | Сбербанк | -73,4 |

9 | Банк Кредит Днепр | -34,0 |

10 | Айбокс Банк | -23,2 |

Рассчитано «Минфином» по данным НБУ

Валютные оттокиЕсли по срочной гривне имеют место скромные, но притоки, то срочная валюта стремительно утекает из банков, или перетекает в остатки до востребования.

Так, за январь-июнь срочный портфель в валюте в целом по системе «похудел» с $5,9 до $5,2 млрд.

Быстрее всего срочная валюта уходит из государственных Привата, Ощада и Укргаза: суммарно за 1 полугодие почти $600 млн. Примерно половина этой суммы перекочевала на текущие счета. Надо сказать, что валютные предложения Ощада и Укргаза относительно конкурентные: Ощад платит по доллару до 0,4%, Укргаз — 0,25% годовых.

Для сравнения: ПУМБ и Альфа, которые идут следом по оттоку, платят символические 0,01%.

Срочная валюта утекает из подавляющего большинства отечественных банков.

Топ-10 банков по оттоку срочных вкладов в валюте за 1 полугодие 2021 г.| № | Банк | Отток, млн $ |

1 | Приватбанк | -279,2 |

2 | Ощадбанк | -203,0 |

3 | Укргазбанк | -95,0 |

4 | Альфа-Банк | -52,6 |

5 | ПУМБ | -33,2 |

6 | Райффайзен Банк | -18,3 |

7 | Прокредит Банк | -16,0 |

8 | Таскомбанк | -16,0 |

9 | Укрэксимбанк | -12,6 |

10 | Индустриалбанк | -4,8 |

Рассчитано «Минфином» по данным НБУ

Валюта утекает даже из банков, которые предлагают самые высокие проценты. Например, Таскомбанк платит максимум по доллару 1,85%, по евро — 1,1% годовых. Тем не менее, в банке отток валютных вкладов.

Например, Таскомбанк платит максимум по доллару 1,85%, по евро — 1,1% годовых. Тем не менее, в банке отток валютных вкладов.

Приток срочной валюты — редкость

В то же время точно такая же ставка позволяет польскому Кредобанку быть в лидерах по притоку. Впрочем, следует отметить, что до середины июня у Кредо была долларовая ставка 1,5% годовых.

Лидирует по притоку срочной валюты А-Банк, предлагающий максимум 1,75% годовых, как по доллару, так и по евро.

На втором месте — банк Восток, предлагающий 1,5% в долларах и 0,5% — в евровалюте.

Наиболее щедрое предложение среди крупных банков в 3,05% годовых по доллару и евро позволяет Мегабанку обеспечивать прирост срочной валюты.

А вот самое щедрое предложение по рынку в целом в 3,3% годовых от Коммерческого индустриального банка (КИБ) также обеспечило ему приток валютных «срочников».

Топ-5 банков по притоку срочных вкладов в валюте за 1 полугодие 2021 г.№ | Банк | Приток, млн. |

1 | «А — Банк» | 8,1 |

2 | Банк Восток | 7,8 |

3 | Мегабанк | 5,3 |

4 | Кредобанк | 5,1 |

5 | КИБ | 5,1 |

Рассчитано «Минфином» по данным НБУ

Где держат гривну за деньгиПо данным НБУ, на 1 июля по портфелю срочных вкладов в гривне с кратным отрывом лидируют Приват и Ощад. На эти два банка приходится свыше 100 млрд грн из 185,7 млрд грн общего объема срочной гривны в системе.

На третьем месте Альфа-Банк, за ним следуют Универсал Банк (mono) и ПУМБ.

Наименьшая доля срочных ресурсов в портфелях банков с западным капиталом. Если Райффайзен и ОТП Банк все ещё держатся в топ-10 по срочным вкладам, то, скажем, Укрсиб уже вне списка лидеров. Приватбанк по структуре портфеля приближается к «западникам», делая ставку на бесплатные остатки.

Приватбанк по структуре портфеля приближается к «западникам», делая ставку на бесплатные остатки.

В то же время Ощад, Укргаз, Альфа, Универсал и ПУМБ — более-менее придерживаются паритета срочных вкладов и ресурсов до востребования.

Достаточно высокая доля «срочников» — 65% — у государственного Укрэксимбанка, который платит по срочной гривне максимум 6,4% годовых.

Топ-10 банков по срочным вкладам в гривне на 01.07.2021 г.№ | Банк | Портфель, млрд грн | Доля срочных вкладов, % |

1 | Приватбанк | 60,0 | 36 |

2 | Ощадбанк | 40,5 | 51 |

3 | Альфа-Банк | 11,6 | 53 |

4 | Универсал Банк | 9,2 | 51 |

5 | ПУМБ | 8,7 | 51 |

6 | Укрэксимбанк | 6,4 | 65 |

7 | Укргазбанк | 6,0 | 45 |

8 | А — Банк | 5,8 | 91 |

9 | Райффайзен Банк | 4,2 | 17 |

10 | ОТП Банк | 3,0 | 32 |

Рассчитано «Минфином» по данным НБУ

Тяжелая доля

Наибольший удельный вес срочных вкладов обычно в небольших банках. Им часто приходится переплачивать за ресурс, который крупным системным финучреждениям достается в пользование даром.

Им часто приходится переплачивать за ресурс, который крупным системным финучреждениям достается в пользование даром.

Показательно, что самая большая доля срочных вкладов в гривневом портфеле на начало июля была у банка «Земельный Капитал», который в середине августа был признан неплатежеспособным. Как видим, высокая доля срочных вкладов не защищает банк от банкротства.

Из относительно крупных игроков в топ-10 сейчас входят А-Банк, Мегабанк и Идея Банк.

Читайте также: Как банкротство небольшого банка повлияло на депозитные ставки

Топ-10 банков по доле срочных вкладов в гривневом портфеле средств физлиц на 01.07.2021 г., %Рассчитано «Минфином» по данным НБУ

Где держат валюту за деньги

Больше всего «срочной» валюты украинцы также держат в квартете госбанков — суммарно порядка $3,6 млрд, то есть почти 70% всех срочных валютных банковских сбережений.

Доля срочных вкладов высокая: от 55% — у Привата до 80% — у Укрэксима.

Далее по объемам валюты, привлеченной на срок, следуют Альфа, ПУМБ и Универсал Банк.

В десятку также попали 3 банка, которые не входят в топ-10 по совокупным объемам валюты. Речь о Таскомбанке, Прокредит Банке и банке Восток. Для этого трио характерна специализация на работе с крупными валютными вкладчиками, которые держат вклады на срочных депозитах. Вполне возможно, под индивидуальную ставку.

Поэтому они и вытеснили из топ-10 тройку «западников» в составе Райффайзена, ОТП и Укрсиба, доля срочных валютных вкладов в портфеле которых колеблется от 1 до 5%. То есть почти вся валюта в этих банках сконцентрирована на текущих счетах!

Читайте также: Депозиты от 500 тысяч: где и почему украинцы хранят большие деньги почти без госгарантий

Топ-10 по срочным вкладам в валюте на 01.07.2021 г.| № | Банк | Портфель, млн $ | Доля срочных вкладов, % |

1 | Ощадбанк | 1329,5 | 79 |

2 | Приватбанк | 1251,4 | 55 |

3 | Укрэксимбанк | 536,6 | 80 |

4 | Укргазбанк | 432,7 | 76 |

5 | Альфа-Банк | 419,2 | 48 |

6 | ПУМБ | 138,1 | 30 |

7 | Таскомбанк | 132,4 | 86 |

8 | Универсал Банк | 125,3 | 43 |

9 | Прокредит Банк | 86,3 | 45 |

10 | Банк Восток» | 76,6 | 70 |

Рассчитано «Минфином» по данным НБУ

Все те же лица

Состав десятки банков с наибольшей долей срочных вкладов в валюте мало отличается от гривневого «топа». Среди лидеров видим также обанкротившийся банк «Земельный Капитал». Это значит, что небольшим банкам приходится переплачивать, как за гривну, так и за валюту.

Среди лидеров видим также обанкротившийся банк «Земельный Капитал». Это значит, что небольшим банкам приходится переплачивать, как за гривну, так и за валюту.

Бросается в глаза присутствие в валютном топ-10 крупного Таскомбанка.

Топ-10 банков по доле срочных вкладов в гривневом портфеле средств физлиц на 01.07.2021 г., %| Банк | % |

КИБ | 96 |

Мегабанк | 94 |

Банк «Земельный Капитал» | 94 |

Метабанк | 93 |

Окси Банк | 93 |

Банк Фамильный | 91 |

А — Банк | 89 |

Агропросперис банк | 89 |

Европромбанк | 88 |

Таскомбанк | 86 |

Что из этого следует

Системе нужен баланс между срочными вкладами и до востребования. Перекосы в ту или иную сторону нежелательны.

Перекосы в ту или иную сторону нежелательны.

Слишком высокая доля срочных вкладов может быть признаком того, что банк «пылесосит» рынок, привлекая ресурсы под высокие ставки, то есть ведет рискованную деятельность.

Вместе с тем, завышенная доля средств до востребования, хоть и свидетельствует о высоком доверии клиентов к банку, при определенных условиях также может стать существенной угрозой для стабильности финучреждения. Ведь в случае потрясений на рынке может привести к оттоку денег со счетов и пошатнуть устойчивость банка.

Определение банковских депозитов

Что такое банковские вклады?

Банковские депозиты состоят из денег, помещенных на хранение в банковские учреждения. Эти депозиты делаются на депозитные счета, такие как сберегательные счета, текущие счета и счета денежного рынка. Владелец счета имеет право снимать внесенные средства, как указано в условиях, регулирующих договор счета.

Как работают банковские вклады

Сам депозит является обязательством банка перед вкладчиком.Банковские депозиты относятся к этому обязательству, а не к фактически депонированным средствам. Когда кто-то открывает банковский счет и делает депозит наличными, он передает законное право собственности на наличные деньги, и они становятся активом банка. В свою очередь, счет является обязательством перед банком.

Ключевые выводы

- Сберегательные и текущие счета принимают банковские вклады.

- Большинство банковских вкладов застрахованы FDIC на сумму до 250 000 долларов.

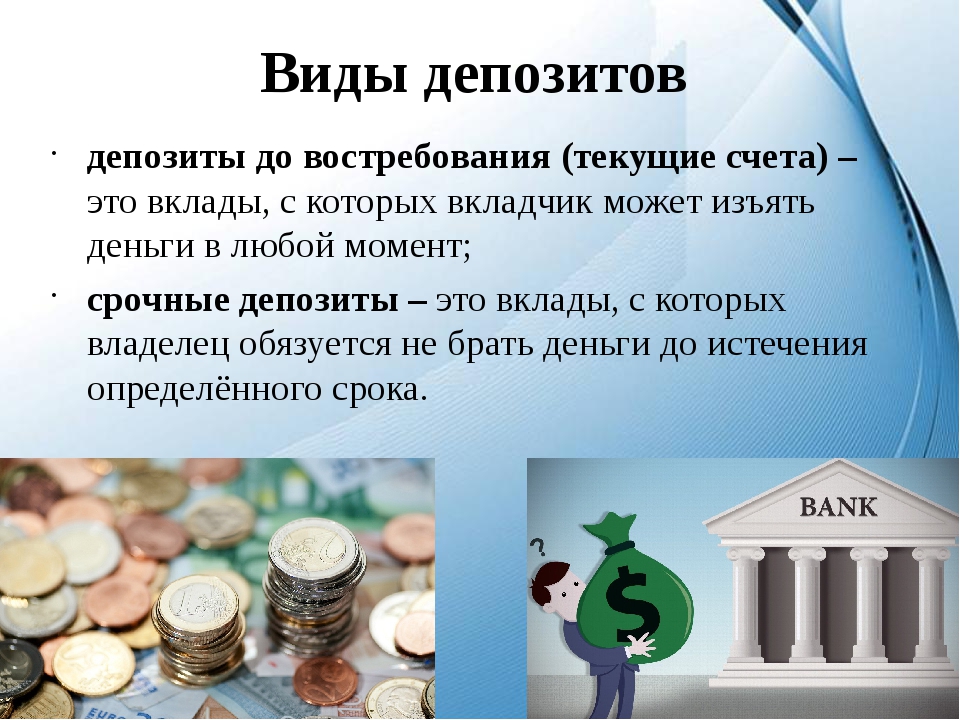

- Банковские депозиты считаются либо до востребования (банк обязан вернуть ваши средства по требованию), либо срочными депозитами (банки запрашивают определенные сроки для доступа к вашим средствам).

Виды банковских вкладов

Текущий счет (депозит до востребования)

Текущий счет, также называемый депозитным счетом до востребования, является основным текущим счетом. Потребители вносят деньги, и внесенные деньги могут быть сняты по желанию владельца счета. Эти счета часто позволяют владельцу счета снимать средства с помощью банковских карт, чеков или внебиржевых квитанций о снятии средств. В некоторых случаях банки взимают ежемесячную комиссию за текущие счета, но они могут отказаться от комиссии, если владелец счета выполняет другие требования, такие как создание прямого депозита или выполнение определенного количества ежемесячных переводов на сберегательный счет.

Существует несколько различных типов депозитных счетов, включая текущие счета, сберегательные счета, депозитные счета до востребования, счета денежного рынка и депозитные сертификаты (CD).

Сберегательный счет

Сберегательные счета предлагают владельцам счетов проценты по их вкладам. Однако в некоторых случаях владельцы счетов могут нести ежемесячную плату, если они не поддерживают установленный баланс или определенное количество депозитов. Хотя сберегательные счета не связаны с бумажными чеками или картами, такими как текущие счета, владельцам счетов относительно легко получить доступ к их средствам.

Напротив, счет денежного рынка предлагает несколько более высокие процентные ставки, чем сберегательный счет, но держатели счетов сталкиваются с большими ограничениями на количество чеков или переводов, которые они могут сделать со счетов денежного рынка.

Позвонить по депозитным счетам

Финансовые учреждения называют эти счета процентными текущими счетами, Checking Plus или Advantage Account. Эти счета сочетают в себе функции текущих и сберегательных счетов, позволяя потребителям легко получать доступ к своим деньгам, а также получать проценты по своим вкладам.

Депозитные сертификаты / Срочные депозитные счета

Как и сберегательный счет, срочный депозитный счет является средством инвестирования для потребителей. Срочные депозитные счета, также известные как депозитные сертификаты (CD), обычно предлагают более высокую доходность, чем традиционные сберегательные счета, но деньги должны оставаться на счете в течение определенного периода времени. В других странах срочные депозитные счета имеют альтернативные названия, такие как срочные вклады, срочные счета и сберегательные облигации.

Особые соображения

Федеральная корпорация по страхованию вкладов (FDIC) обеспечивает страхование вкладов, которое гарантирует вклады банков-членов на сумму не менее 250 000 долларов на каждого вкладчика на банк. Банки-члены обязаны размещать знаки, видимые для общественности, о том, что «вклады обеспечены полной верой и кредитом правительства Соединенных Штатов».

Определение депозита

Что такое депозит?

Депозит — это финансовый термин, означающий деньги, хранящиеся в банке.Депозит — это операция по передаче денег на хранение другому лицу. Однако залог может относиться к части денег, используемой в качестве обеспечения или обеспечения доставки товара.

Ключевые выводы

- Депозит — это финансовое понятие, имеющее несколько определений.

- Одно из определений депозита относится к случаю, когда часть денежных средств используется в качестве обеспечения или обеспечения доставки товаров или услуг.

- Другой вид депозита включает перевод средств на хранение другой стороне, например банку.

Как работает депозит

Депозит имеет два разных значения. Один вид депозита предполагает перевод денежных средств на хранение другой стороне. Используя это определение, депозит относится к деньгам, которые инвестор переводит на сберегательный или текущий счет в банке или кредитном союзе.

При таком использовании депонированные деньги по-прежнему принадлежат физическому или юридическому лицу, которое депонировало деньги, и это физическое или юридическое лицо может снять деньги в любое время, перевести их на счет другого лица или использовать деньги для покупки товаров.

Часто человек должен внести определенную сумму денег, чтобы открыть новый банковский счет, известный как минимальный депозит. Внесение денег на типичный текущий счет квалифицируется как транзакционный депозит, что означает, что средства немедленно становятся доступными и ликвидными, без каких-либо задержек.

Другое определение депозита относится к случаю, когда часть средств используется в качестве обеспечения или обеспечения доставки товара. Некоторые контракты требуют уплаты процентов до доставки в качестве добросовестного акта.Например, брокерские фирмы часто требуют от трейдеров внести первоначальный маржинальный депозит, чтобы заключить новый фьючерсный контракт.

Депозит может быть сделан физическими или юридическими лицами, например, корпорациями.

Особые соображения

Когда физическое лицо кладет деньги на банковский счет, оно получает проценты. Это означает, что через определенные промежутки времени небольшой процент от общей суммы счета добавляется к сумме денег, уже находящейся на счете.Проценты могут начисляться по разным ставкам и с разной периодичностью в зависимости от банка или учреждения.

Виды вкладов

Есть два типа вкладов: до востребования и срочные. Вклад до востребования — это обычный банковский и сберегательный счет. Вы можете снять деньги со счета до востребования в любое время.

Срочные вклады — это вклады с фиксированным сроком и обычно по фиксированной процентной ставке, такие как депозитный сертификат (CD). Эти процентные счета предлагают более высокие ставки, чем сберегательные счета.Однако для срочных депозитных счетов требуется, чтобы деньги хранились на счете в течение определенного периода времени.

Пример депозита

Депозиты также требуются для многих крупных покупок, таких как недвижимость или автомобили, для которых продавцы требуют планы оплаты. Финансовые компании обычно устанавливают эти депозиты в размере определенного процента от полной цены покупки, а частные лица обычно называют такие депозиты авансовыми платежами.

В случае аренды залог называется гарантийным залогом.Функция гарантийного депозита заключается в покрытии любых расходов, связанных с любым потенциальным ущербом, нанесенным имуществу или активам, сдаваемым в аренду, в течение периода аренды. Частичное или полное возмещение применяется после проверки собственности или актива в конце периода аренды.

Что такое банковские вклады? | Банкинтер

Банковские вклады — это сберегательный продукт, который клиенты могут использовать для хранения суммы денег в банке в течение определенного периода времени. В свою очередь, финансовое учреждение будет выплачивать клиенту соответствующую сумму процентов в зависимости от того, какую сумму они решили внести и на какой срок.

По истечении согласованного срока банк вернет внесенную сумму плюс проценты, начисленные за этот период, по согласованной ставке.

Банковские вклады считаются одними из самых безопасных сберегательных продуктов. Существует особая структура, известная как Фонд гарантирования вкладов , которая гарантирует до 100 000 евро для каждого владельца счета и банка, в котором хранится депозит.

Будучи очень безопасным сберегательным продуктом , банковские депозиты предлагают несколько более низкую доходность, чем то, что мы могли бы ожидать от продуктов с долевым участием или с фиксированным доходом, которые сопряжены с более высоким риском.

Какие бывают виды банковских вкладов? Вклад до востребования или процентный счет:Этот тип депозита позволяет клиентам снимать все или часть своих денег, когда они им нужны, и без штрафных санкций. По этой причине вклады до востребования считаются наиболее ликвидным сберегательным продуктом после наличных денег.

Срочные вклады:При использовании этого типа депозита мы должны продолжать хранить наши деньги в финансовом учреждении в течение определенного периода времени.Взамен учреждение выплачивает нам соответствующие проценты или доход в зависимости от внесенной нами суммы и согласованного срока. Срочный депозит не означает, что мы не можем снять деньги в случае необходимости, но это означает, что мы понесем штраф за досрочное расторжение, как указано в контракте.

При оформлении такого депозита мы должны быть уверены, что нам не понадобятся деньги, которые мы вносим, в какой-либо момент в течение согласованного срока депозита.

Какие налоги взимаются с банковских вкладов?Налогообложение депозитов варьируется в зависимости от типа депозита.

Например, срочных вкладов подлежат налогообложению в нашей налоговой декларации как доход от капитала . Мы платим налог исключительно с полученной прибыли, а не с первоначально предоставленного капитала.

В зависимости от суммы депозита существует три налоговые категории:

- 19% — до 6000 евро

- 21% — от 6000 до 50 000 евро

- 23% — Более 50 000 евро

Какие существуют типы банковских вкладов и как я могу их использовать?

Понимание ваших банковских возможностей дает вам возможность стать более финансово осведомленными и стабильными.Когда дело доходит до депозитов, многие люди думают о депозитах на текущих счетах, но знаете ли вы, что существуют различные типы банковских вкладов помимо вашего текущего счета ?

Как небольшой местный банк в Канзас-Сити, Cornerstone Bank действует не только как финансовое учреждение. Для каждого покупателя мы — ресурс, который может облегчить ему жизнь. Мы создаем полезные руководства, чтобы вы могли поднять свой банковский бизнес на новый уровень без дополнительных хлопот .

Типы банковских вкладов: до востребования vs.Время

Слово «депозит» часто используется и как действие, и как существительное. Как правило, депозит — это деньги, которые вы храните на своем банковском счете, и в некоторых случаях на них могут начисляться проценты в качестве бонуса. Теперь, когда мы это рассмотрели, давайте пойдем немного дальше.

При любом типе банковского депозита необходимо дважды проверить залог , и проценты. Вы должны чувствовать себя непринужденно, когда доверяете свои деньги банку, а каждый законный банк защитит ваши финансы.

Остерегайтесь мошенничества! Вещи, которые законный банк никогда не попросит →

Все депозитные счета должны быть застрахованы Федеральной корпорацией страхования вкладов (FDIC). Таким образом, в случае банкротства банка вы не потеряете все свои деньги. Прежде чем вкладывать деньги во что-либо, вы всегда должны проверять, есть ли у вашего банка страховка. Несмотря ни на что, Cornerstone Bank помогает каждому клиенту получить максимальное покрытие FDIC.

Затем вы хотите подумать о том, сколько процентов вы хотите заработать на своей учетной записи.Одна из лучших особенностей депонирования денег — это возможность со временем зарабатывать больше за счет процентов. Некоторые счета предлагают незначительные проценты или вообще не предлагают их, в то время как другие включают более высокие ставки. Однако процентные счета часто имеют оговорки, такие как ограничения на снятие средств и многое другое. Лучше всего провести исследование, прежде чем принимать окончательное решение!

Депозиты можно разделить на две основные категории:

- Депозиты до востребования

- Срочные депозиты

Депозиты до востребования: Любой внесенный вами депозит, который вы можете снять без уведомления, является депозитом до востребования.Во многих случаях именно с этими типами вкладов вы будете иметь дело чаще всего; тем не менее, они часто не вызывают интереса. В этой категории есть три основных типа вкладов до востребования: (1) текущие счета, (2) сберегательные счета и (3) счета денежного рынка (мы рассмотрим их более подробно позже).

Срочные вклады: Если банковский вклад предоставляется с фиксированной ставкой и сроком, он считается срочным вкладом. При использовании срочных вкладов вам не разрешается снимать деньги в течение определенного периода времени, иначе вам придется заплатить штраф, чтобы получить деньги.Размер штрафа варьируется от учреждения к учреждению, поэтому всегда лучше поговорить с вашим банком, прежде чем делать предположения.

Депозитные сертификаты (CD) являются примерами срочных депозитов. Компакт-диски позволяют добавлять деньги и наблюдать, как на них начисляются проценты по более высокой ставке, чем на традиционных сберегательных счетах. Опять же, предостережение: вы должны хранить деньги в своем банке, чтобы избежать комиссии. По окончании срока вы можете либо вывести свои деньги, либо продлить свою учетную запись на другой срок. Поэтому, если вы считаете, что вам может потребоваться снять средства в ближайшем будущем, лучше всего положить деньги на сберегательный счет, а не на компакт-диск.

В чем разница между вкладом до востребования и срочным вкладом? →

Типы вкладов до востребования

Депозиты до востребования более распространены, чем срочные вклады, но их часто можно неправильно понять. Помните, что не все банки открывают свои счета одинаково. Вы всегда хотите задать вопросы о минимальных депозитах, платах за обслуживание, процентных ставках и многом другом. Никогда не предполагайте, как работает банк ; это может привести вас к сложной ситуации в будущем.

Давайте еще раз рассмотрим типы депозитных счетов до востребования:

- Текущие счета

- Сберегательные счета

- Счета денежного рынка

1.Текущие счета

Вероятно, вы хорошо знакомы с текущими счетами. Скорее всего, вы используете свой текущий счет для повседневных финансов. Имея текущий счет, вы можете снимать деньги, когда захотите, и тратить деньги, как хотите. Это обеспечивает легкий доступ к вашим средствам, а лучшие банки предлагают технологии, позволяющие осуществлять банковские операции в Интернете, на телефоне, в банкомате и офисе. По сути, универсальность и свобода — вот некоторые из основных преимуществ вашего текущего счета.

Что следует учитывать перед открытием текущего счета и внесением депозитов:

Можете ли вы позволить себе минимальный начальный депозит, минимальный остаток и плату за обслуживание?

Хотя минимальный начальный депозит может быть неизбежен для любого текущего счета, убедитесь, что вы знаете, что это такое, и что у вас достаточно наличных денег, чтобы соответствовать минимуму.

Forbes считает текущий текущий счет хорошим без комиссии за обслуживание, и мы соглашаемся! Кроме того, в Cornerstone Bank мы не требуем минимального ежедневного остатка на наших личных текущих счетах (за исключением счетов СЕЙЧАС и счетов денежного рынка).Есть много банков, которые взимают за это комиссию, поэтому читайте мелкий шрифт при открытии нового текущего счета.

Сколько транзакций вы совершаете в месяц?

Через определенное количество раз ваш банк может взимать с вас плату за снятие, внесение или перевод денег между счетами (часто в отношении снятия средств со сберегательного счета).

Если у вашего банка ограниченное количество отделений для снятия и внесения средств, узнайте, какие банкоматы вы можете использовать без комиссии, и будете ли вы нести ответственность за любые комиссии, которые могут возникнуть в других банкоматах.

Что такое политика возврата банкоматов Cornerstone Bank? →

Есть ли легкий мобильный и онлайн доступ к вашей учетной записи?

С технологией нет причин приходить в физический банк каждый раз, когда вам нужно внести чек или выполнить базовую транзакцию.

Вы должны иметь возможность легко проверять свою учетную запись, оплачивать счета, вносить депозиты и блокировать транзакцию или сообщать о потере карты со своего компьютера и телефона, независимо от вашего местоположения.

2.Сберегательный счет

Сберегательный счет позволяет вам безопасно хранить свои деньги, чтобы вы могли создать финансовую подкладку. В отличие от текущих счетов, сберегательные счета не имеют такой свободы, и у вас, скорее всего, будет лимит снятия средств до того, как будет применена комиссия.

Имейте в виду, что традиционный сберегательный счет — это не то же самое, что депозитный сертификат.

Многие счета идут с процентами, хотя процентные ставки не такие высокие, как у CD.

Как мне узнать, что мне нужно получить: сберегательный счет или компакт-диск?

Главный фактор, который здесь играет, — это то, почему вы открываете сберегательный счет.Вы откладываете деньги на обучение своего ребенка в колледже? Вы хотите начать свой пенсионный план? Планируете ли вы совершить крупную покупку в будущем?

Если вы хотите, чтобы ваши средства были более «ликвидными», то есть вы могли легко получить доступ к своим деньгам в любое время, лучше всего подойдет традиционный личный сберегательный счет. Традиционные сбережения — отличный способ откладывать деньги, не беспокоясь о том, что у них нет доступа к ним в экстренных случаях. Кроме того, минимальный начальный баланс обычно намного ниже, чем у других вариантов сбережений.

Компакт-диски— еще один отличный вариант экономии, но они требуют от вас держаться подальше от денег в течение определенного времени. Эти «сроки» могут варьироваться от нескольких месяцев до нескольких лет, в зависимости от того, что вы выберете. Как правило, чем дольше срок, тем выше процентная ставка. Это означает, что чем дольше вы храните деньги на компакт-диске, не касаясь его, тем больше вы получите на возврат. Как только ваш компакт-диск созреет, вы можете снять всю сумму, не беспокоясь о каких-либо комиссиях.

Мы рекомендуем компакт-диски людям, у которых есть немного больше свободы действий и стабильности, чтобы откладывать деньги, не опасаясь, что они понадобятся в ближайшем будущем. Вы также должны рассчитывать на большую сумму начального депозита, чем личный сберегательный счет. Например, в Cornerstone Bank для наших личных сберегательных счетов требуется начальный баланс в размере 100 долларов, в то время как для наших компакт-дисков требуется начальный баланс в размере 1000 долларов.

3. Счета денежного рынка

Счет денежного рынка часто имеет многие из тех же преимуществ, что и сберегательный счет, но вы также можете иметь доступ к своим деньгам через чеки и дебетовые карты, такие как текущий счет.Однако, несмотря на то, что счета денежного рынка больше не подпадают под действие Положения D, некоторые банки могут по-прежнему ограничивать операции и вводить штрафы. Кроме того, минимальные депозиты на счетах денежного рынка обычно выше, чем на традиционных сберегательных счетах.

Узнайте больше о преимуществах счета денежного рынка. →

Как мне выбрать между счетом денежного рынка и сберегательным счетом для моих вкладов?

Ну, это зависит от того, сколько выводов вы ожидаете.Основное различие между сберегательным счетом и счетом денежного рынка — это свобода обращения с деньгами после их внесения. Это может быть хорошо или плохо!

Хотя счета денежного рынка обычно поставляются с «дополнительными» функциями для управления своими деньгами, такими как функции выписки чеков, такая простота доступа обычно сопровождается гораздо более низкой процентной ставкой. Это означает, что вы не только с большей вероятностью снимете эти деньги, но и с меньшей вероятностью заработаете столько же процентов на имеющейся у вас сумме денег.В зависимости от ваших текущих финансовых привычек и дисциплины вы можете предпочесть одну учетную запись другой.

Cornerstone Bank может помочь вам выбрать между типами банковских вкладов в Канзас-Сити

Наши банкиры всегда готовы помочь вам с любыми финансовыми проблемами. С 2001 года мы являемся основным ресурсом для наших клиентов в метро Канзас-Сити и по всей стране. Мы гордимся тем, что наблюдаем за процветанием наших клиентов, независимо от того, кто вы.

Мы всегда ставим наших клиентов на первое место, а это значит, что мы предоставляем им лучший сервис, который может предложить банковское дело.Мы не верим в основы банковского дела; скорее, мы делаем все возможное, чтобы помочь нашим клиентам заставить их деньги работать на них.

Для получения дополнительной информации посетите наш офис Overland Park или позвоните нам по телефону 913-239-8100, чтобы сообщить, чем мы можем помочь. Также попробуйте наш новый онлайн-инструмент для депозита, чтобы узнать, какой тип банковских вкладов лучше всего подходит для ваших нужд.

Инструмент онлайн-депозита

Определение депозита | Bankrate.com

Что такое залог?

Депозит — это транзакция, которая включает передачу чего-либо другому лицу для хранения.В мире финансов депозит может относиться к денежной сумме, хранящейся или размещенной на банковском счете, как правило, для получения процентов. Это также может относиться к части средств, которая используется в качестве залога или обеспечения доставки товара.

Более глубокое определение

Термин «депозит» обычно используется в финансовых транзакциях, но его можно использовать и в других ситуациях. Есть два способа использовать этот термин: существительное и глагол.

- Банки как существительное относятся к депозитам как к деньгам клиента, хранящимся в банке или других финансовых учреждениях.

- Банки используют термин «депозит» как глагол как действие человека или вкладчика, добавляющего деньги на его или ее банковский счет.

В банковском мире существует два основных типа вкладов. К ним относятся вклады до востребования и срочные вклады.

- Депозит до востребования относится к размещению средств на счете, который позволяет лицу, также известному как вкладчик, снимать свои средства без предварительного уведомления. Одним из распространенных примеров депозита до востребования является текущий счет.

Текущие счета позволяют вкладчикам снимать свои средства в любое время, и нет ограничений на количество транзакций, которые вкладчики могут совершать по своим счетам. Даже в этом случае это не означает, что банк не может взимать комиссию за каждую транзакцию.

- Срочный вклад — это процентный депозит, хранящийся в банке на определенный срок. Этот период времени обычно варьируется от 30 дней до примерно 5 лет. В большинстве случаев вкладчики должны уведомить о выводе средств до истечения срока.

Банки могут взимать штраф, если вкладчик просит снять средства до указанной даты. Срочные вклады обычно относятся к депозитным сертификатам (CD) или сберегательным счетам. Они могут платить более высокие процентные ставки по сравнению с депозитами до востребования.

Когда деньги помещаются на банковский счет, обычно начисляются проценты. Это означает, что небольшой процент от общей суммы счета добавляется к сумме средств, уже внесенных на счет. Проценты могут начисляться с разными ставками и интервалами в зависимости от банка или учреждения.

Таким образом, вкладчики должны поискать банк, который предлагает лучшие процентные ставки, прежде чем открывать счет. Компакт-диски, срочные вклады и другие банковские счета, ограничивающие снятие средств, обычно предлагают более высокие процентные ставки, что позволяет вкладчикам сэкономить больше денег за короткий период времени.

Пример депозита

Вы можете зайти в местный банк и вручить чеки на свой счет оператору. Вы также можете использовать банкомат для внесения чеков или наличных денег при условии, что ваш банк разрешает вносить депозиты через банкомат.Вы также можете отправить чеки в свой банк по почте.

Вкладчики также могут делать вклады в электронном виде. Например, если их работодатель платит им прямым депозитом, вкладчики могут переводить средства непосредственно на свои банковские счета.

Кроме того, вкладчики могут вносить чеки через мобильное приложение, просто сфотографировав чек и отправив его в свой банк через приложение.

Ищете более безопасное место для хранения денег? Делайте покупки сегодня, чтобы получить лучшие цены на компакт-диски, застрахованные FDIC.

Как работают банковские депозиты? Когда доступны средства?

[Изображение НАЗВАНИЯ: Как банки обрабатывают депозиты]

Вы могли заметить, что когда вы кладете деньги в банк, иногда у вас есть доступ к этим деньгам сразу же, а в других случаях может пройти несколько дней, прежде чем они станут доступны для вас.

Почему разница? Что ж, это часто связано с тем, как банки обрабатывают различные типы вкладов.

[1. Денежные вклады]

Если вы делаете депозит наличными у кассира в своем банке, деньги часто поступают на ваш счет сразу или на следующий рабочий день, в зависимости от политики вашего банка.Ваш кассир сможет сообщить вам об этом.

Если вы вносите наличные через банкомат своего банка, то обычно сразу получаете доступ к своим средствам. Это связано с тем, что банкоматы теперь автоматически подсчитывают вкладываемые вами счета, а не ждут, пока кассиры подтвердят ваш депозит позже.

[2. Прямые депозиты]

Запланированные прямые депозиты от плательщика — например, вашего работодателя — обычно доступны на вашем счете в ваш обычный день выплаты жалованья или на следующий рабочий день. Это связано с тем, что банк, из которого поступает депозит, заранее планирует зачисление на ваш счет через ваш банк.Это означает, что обработка — проверка того, что на счете, с которого поступает депозит, достаточно денег для покрытия транзакции, — также может происходить заранее.

[3. Чековые депозиты]

Когда вы вносите чек в банк или банкомат, это может занять немного больше времени, потому что вашему банку необходимо получить средства от плательщика, чей счет может находиться в другом банке.

Это работает следующим образом:

Когда вы вносите чек в свой банк, они отправляют чек или его электронное изображение в банк плательщика.

Некоторые крупные банки работают напрямую друг с другом для оплаты чеков. Но многие другие отправят чек через посредника, называемого клиринговой палатой, для его обработки.

[Визуализация чека, идущего из вашего банка в банк плательщика, но через расчетную палату в качестве посредника.]

Расчетная палата сортирует все транзакции, поступающие из одного банка в другой, и отправляет правильную сумму денег в каждый.

Затем отдельные суммы чеков будут проводиться по каждому счету.

Также следует помнить о том, что даже если часть или вся сумма вашего депозита доступна в вашем аккаунте, это не обязательно означает, что чек погашен.

Если на счете плательщика недостаточно денег, или если чек поддельный или поддельный, чек будет возвращен неоплаченным. И это может произойти после того, как ваш банк предоставит вам деньги. Поэтому, если вы уже сняли деньги, вы несете ответственность за их возврат, и иногда с этим могут быть связаны комиссии.

[Задержки по чекам]

Теперь сумма вашего чекового депозита также может влиять на скорость поступления денег. Как правило, если ваш депозит составляет 225 долларов США или меньше, вы получите доступ к деньгам на следующий рабочий день.

Но для получения более крупных сумм может потребоваться больше времени. Ваш банк может предоставить часть вашего чека в течение следующих двух рабочих дней, но некоторые банки могут удерживать часть чека на сумму более 5 525 долларов США в течение нескольких рабочих дней.

Есть также несколько причин, по которым банк может задерживать часть определенных депозитов, и большинство из них связано с управлением рисками.

Банк может потерять деньги, если чек является поддельным или поддельным. Итак, если депозит вносится на недавно открытый текущий счет, или если депозит необычный на основании истории счета …

[Покажите выписку по счету с регулярными депозитами, скажем, 800 долларов каждые две недели, а затем внезапно есть депозит в размере 4000 долларов.]

, или если на счете есть история частых овердрафтов, банку может потребоваться больше времени, прежде чем он предоставит деньги.

Существуют и другие факторы, которые также могут задержать доступность чекового депозита. Поэтому, если вам нужно знать, когда ваши деньги станут доступны, поговорите с представителем банка при внесении депозита.

[Мобильные депозиты]

Мобильные депозиты — когда вы делаете снимок своего чека, который отправляется в электронном виде в ваш банк — обычно обрабатываются так же, как и обычные чеки.Они могут сэкономить вам поездку в банк, но время их обработки может варьироваться от банка к банку. Вы можете проверить политику своего банка в отношении мобильных депозитов, чтобы узнать, когда вы можете ожидать поступления денег.

[4. Фактический день по сравнению с рабочим днем]

Еще одна вещь, которая может повлиять на то, когда ваш депозит станет доступным, — это то, как ваш банк определяет конец «рабочего дня». Большинство людей думают, что рабочий день — это обычный будний день с девяти до пяти.

Но, в зависимости от банка и типа депозита, конец дня, то есть время окончания, может быть в любое время с полудня до полуночи.

Итак, если в вашем банке установлен выходной срок в 15:00, а вы вносите чек в 3:30, банк не будет считать ваш чек депонированным до следующего дня. Это означает, что может пройти дополнительный день, прежде чем вы получите доступ к своим деньгам.

У некоторых банков более позднее время окончания срока для внесения депозита через банкомат и мобильного телефона, поэтому, если вы пропустите время окончания для внесения чека лично, у вас могут быть другие варианты депонирования чека в течение того же рабочего дня.

У разных банков разная политика в отношении того, когда становятся доступными деньги с вкладов.Поэтому, если вам нужно знать, когда ваши деньги будут доступны, вы можете ознакомиться с политикой доступности депозита вашего банка или поговорить с представителем банка, чтобы убедиться, что у вас есть доступ к своим деньгам, когда они вам понадобятся.

[End Card]

Better Money Habits®

Powered by Bank of America

BetterMoneyHabits.com

Материал, представленный в этом видео, предназначен только для информационного использования и не предназначен для финансовых или инвестиционных советов. Bank of America Corporation и / или ее аффилированные лица не несут ответственности за любые убытки или убытки, возникшие в результате использования предоставленных материалов.Также обратите внимание, что такие материалы не обновляются регулярно и поэтому некоторая информация может быть устаревшей. При принятии решений относительно управления финансами или инвестициями проконсультируйтесь со своим финансовым специалистом. © Корпорация Bank of America, 2020.

Обзор, контекстные определения и типы

Что такое депозит?

Депозит — это термин, используемый для обозначения денег, которые хранятся или хранятся на любом банковском счете, особенно для накопления процентов. Фонд, используемый в качестве обеспечения доставки товара, также может называться депозитом.Любая транзакция, обрабатываемая для перевода денег юридическому лицу для защиты, может называться депозитом.

Резюме- Депозит — это термин, используемый для обозначения денег, хранящихся на любом банковском счете, особенно для накопления процентов.

- Депозит также относится к денежной сумме, используемой в качестве обеспечения доставки продуктов или использования услуг.

- Спрос и время — это два типа вкладов, которые делают юридические или физические лица.

Общие сведения о депозитах

Депозит — это термин, который также может использоваться в ситуациях, отличных от финансовых транзакций. Ниже приведены два значения этого термина:

Во-первых, депозит относится к процессу, включающему передачу денежной суммы другому юридическому лицу, которое будет храниться у него на хранении, — это депозит. Следовательно, деньги, переводимые инвесторами на текущие счета Контрольный счет Текущий счет — это тип депозитного счета, который физические лица открывают в финансовых учреждениях с целью снятия и внесения денег.Текущий счет, также известный как транзакционный счет или счет до востребования, очень ликвиден. Проще говоря, он предоставляет пользователям быстрый способ получить доступ к своим деньгам. или сберегательные счета в кредитных союзах или банках являются депозитами. В этом случае переведенные деньги по-прежнему принадлежат тому, кто изначально внес деньги, и это лицо имеет право перевести средства на счет другого лица, снять любую часть средств в любое время и / или использовать этот фонд для покупки продуктов и услуг.

Как правило, человеку необходимо внести определенную сумму, чтобы открыть банковский счет.Сумма называется минимальным депозитом. Депозиты, вносимые на текущие счета, представляют собой транзакционные депозиты, что означает, что средства являются ликвидными и доступны немедленно.

Другое использование депозита происходит, когда денежная сумма используется в качестве обеспечения доставки продуктов или использования услуг. Такие организации, как брокерские фирмы, требуют от трейдеров внести некоторые депозиты, прежде чем они смогут заключать фьючерсные контракты Фьючерсный контракт Фьючерсный контракт — это соглашение о покупке или продаже базового актива в более поздний срок по заранее определенной цене.Он также известен как производный инструмент, потому что стоимость будущих контрактов определяется базовым активом. Инвесторы могут приобрести право купить или продать базовый актив позднее по заранее определенной цене. Первоначальный депозит перед поставкой требуется определенными контрактами как акт добросовестности.

Типы вкладов

Ниже приведены два распространенных типа вкладов:

1. Срочный вклад

Банковский вклад с фиксированной процентной ставкой и сроком называется срочным вкладом.Человек не может снимать деньги со счета срочного депозита на определенный срок или должен заплатить штраф, если ему / ей необходимо снять средства до истечения срока. Размер штрафа зависит от эмитента и срока депозита.

Например, человек покупает депозитный сертификат (CD) Депозитный сертификат (CD) Депозитный сертификат (CD) относится к финансовому продукту, который предлагается финансовыми учреждениями, такими как банки и кредитные союзы, которые позволяют 4000 долларов США по фиксированной процентной ставке 5% на фиксированный срок в два года.В конце первого года размер депозита составит 4200 долларов, а в конце срока сумма депозита, которая может быть снята, составит 4 410 долларов.

Срочный депозитный счет — это процентный счет, который позволяет вкладчику накапливать деньги с более высокими процентными ставками, чем стандартный сберегательный счет. Когда срок действия истекает, владельцы счетов могут либо снять средства, либо продлить депозит, чтобы удерживать его на другой срок.

Средства на срочных депозитных счетах используются финансовыми учреждениями для предоставления финансовых продуктов, таких как ссуды, правомочным предприятиям или физическим лицам.Для получения прибыли банки ссужают средства, хранящиеся на срочных депозитных счетах, под процентные ставки выше, чем те, которые предоставляются вкладчикам.

2. Депозит до востребования

Деньги, внесенные в финансовое учреждение, которые могут быть сняты со счета без предварительного уведомления, называются депозитом до востребования. Как правило, по депозитам до востребования выплачиваются очень низкие проценты или вообще не выплачиваются проценты, поскольку периоды блокировки короче срочных вкладов.

Ниже приведены три типа депозитных счетов до востребования:

- Текущий счет : Текущий счет обеспечивает легкий доступ к наличным деньгам, позволяя снимать деньги с дебетовых карт, банкоматов, банкоматов, банкоматов, банкоматов, более известных как банкоматы. это специализированный компьютер, который позволяет владельцам банковских счетов управлять своими деньгами и выписывать чеки.Таким образом, текущий счет помогает повысить ликвидность малого бизнеса в краткосрочной перспективе.

- Счет денежного рынка : процентные ставки по счету денежного рынка зависят от рынка, и, следовательно, процентные ставки меняются ежедневно. Таким образом, этот счет иногда предлагает более высокие, а иногда и более низкие, чем сберегательные счета.

- Срочный депозит / сберегательный счет : Это тип депозитных счетов, предназначенных для более длительных периодов. Они также обеспечивают более высокие процентные ставки и меньшую ликвидность, чем текущие счета.Прямой вывод через чеки не допускается. Банки могут взимать комиссию за досрочное снятие средств.

Ссылки по теме

CFI является официальным поставщиком глобальной страницы программы коммерческого банковского и кредитного аналитика (CBCA) ™ — сертификата CBCA ™ CBCAGet CFI и получения статуса коммерческого банковского и кредитного аналитика. Зарегистрируйтесь и продвигайтесь по карьерной лестнице с помощью наших программ и курсов сертификации. программа сертификации, призванная помочь любому стать финансовым аналитиком мирового уровня.Чтобы продолжить продвижение по карьерной лестнице, вам будут полезны следующие дополнительные ресурсы CFI:

- Текущие счета против сберегательных счетов Проверочные счета против сберегательных счетов Клиент банка может выбрать открытие текущих счетов или сберегательных счетов в зависимости от нескольких факторов, таких как цель, простота доступа , или другие атрибуты. Текущий счет — это тип банковского счета, который используется для повседневных транзакций. Это самый простой счет, который предлагают банки, кредитные союзы и мелкие кредиторы.

- Кредитный союз Кредитный союз Кредитный союз — это финансовая организация, которой владеют и которой управляют ее члены.Кредитные союзы предоставляют своим членам различные финансовые услуги, включая чековые и сберегательные счета и ссуды.

$

$