- Сколько стоит содержание ИП в 2020 году?

- Как внести в КУДиР расходы, уменьшающие сумму налога при УСН – Учет без забот

- Расходы индивидуального предпринимателя

- Какие документы нужно собирать и что будет, если этого не делать — Блог

- Личный автомобиль ИП: как учесть расходы

- ЕНВД для ИП в 2020 году: какие изменения

- «Мало мы платим государству – будут больше платить покупатели» – интервью с предпринимателем

- Владение и эксплуатационные расходы | ASTRA / GULFSTREAM SP

- — Amazon Web Services

- Работа с SP — Spectral Products

- GAO США — Программа ядерных реакторов SP-100: следует ли ее продолжать?

- Финансовый менеджмент | Департамент народного образования штата Висконсин

- Сравнительный анализ самолетов — Gulfstream GIV-SP

- IC / SP

Сколько стоит содержание ИП в 2020 году?

Государство говорит, что стоимость содержания ИП без наемных работников в 2020 году состоит из взносов в размере 40 874 ₽ и 6% годовых на «упрощенке». Однако мы с этим не согласны — и вот почему.

Помимо налогов и взносов в 2020 году ИП платит множество «поборов»: от дополнительного процента на пенсии в ПФР до пошлин таможенникам за покупку товаров для бизнеса из-за рубежа.

Обязательные расходы ИП в 2020 году

1. Взносы

В 2020 году индивидуальные предприниматели, независимо от уровня дохода, платят государству обязательные фиксированные взносы:

- 32 448 ₽ — на пенсии

- 8 426 ₽ — на медицину

- +1% от дохода >300 000 ₽ — дополнительно на пенсии

Если первые два платежа проходят через Федеральную налоговую службу, то третий — через Пенсионный фонд РФ.

S = 32 448 + 8 426 + (Доходы – 300 000) x 1

Несложный расчет показывает, что при годовом доходе в 1 200 000 ₽ размер взносов ИП составит 49 874 ₽.

2. Налоги

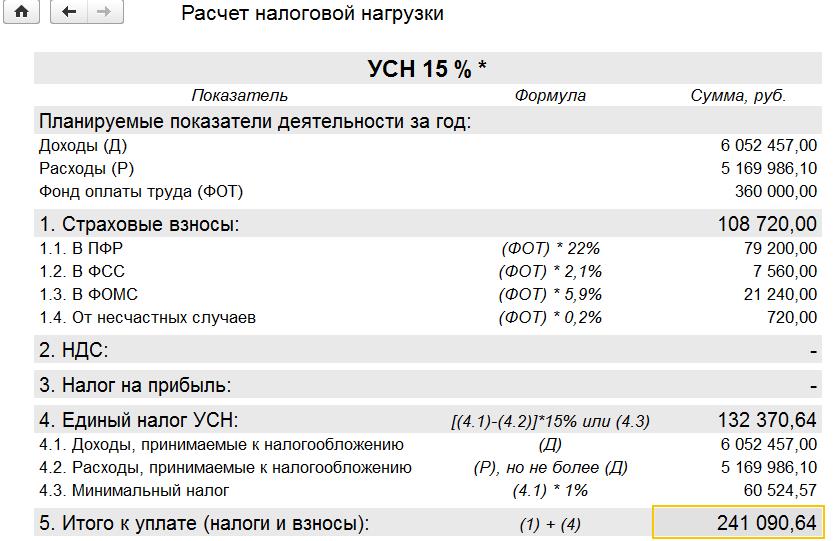

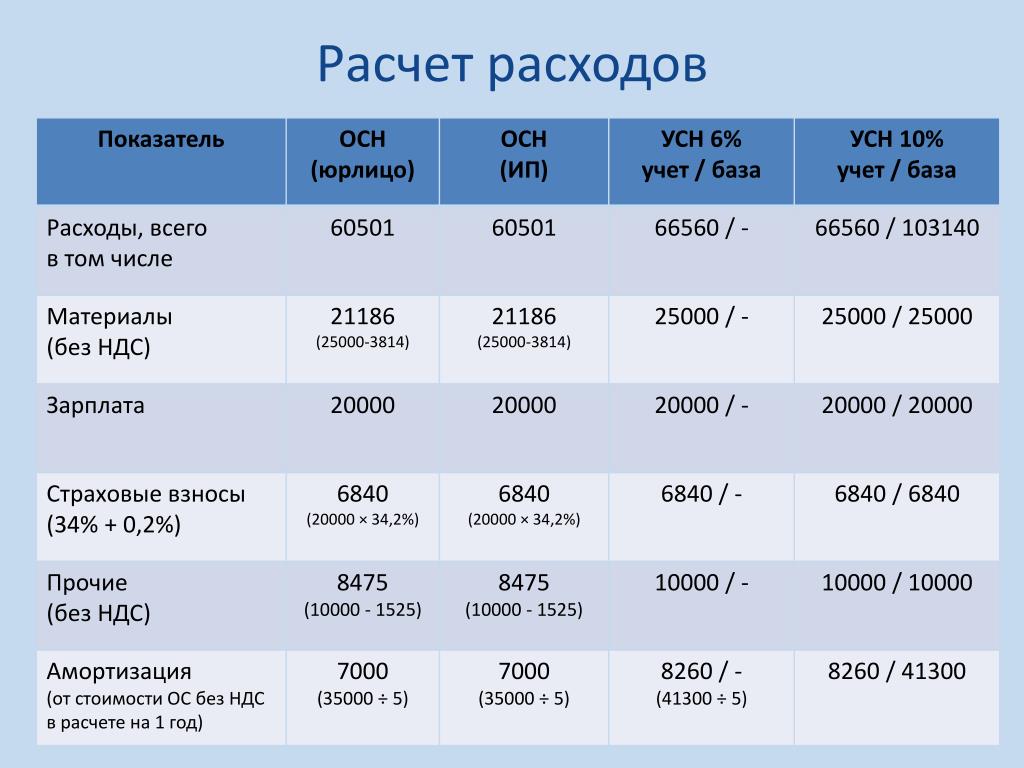

Сумма уплаты налога зависит от выбранной системы налогообложения:

- УСН 6% («Доходы») — упрощенная система, на которой ИП поквартально платит 6% со всех доходов. При доходе в районе 60 000 ₽ в месяц налог можно снизить вплоть до нуля, если вовремя вносить авансовые платежи:

Как это работает? ИП Михайлов заработал 840 000 ₽ за 2020 год. Сумма к уплате по УСН «Доходы» равняется 840 000 x 6% = 50 400 ₽. Но Михайлов может вычесть из нее сумму фиксированных взносов, так как он вносил авансы ежеквартально и точно в срок. В таком случае, сумма к уплате по налогам составит не 50 400 ₽, а всего 9 526 ₽ (50 400 – 32 448 – 8 426).

- УСН 15% («Доходы минус расходы») — еще одна упрощенная система, на которой ИП платит 15% с разницы между доходами и расходами. Подходит тем, у кого высокие производственные расходы.

- ПСН («Патент») — налоговый режим, на котором ИП платит стоимость патента. Она формируется как налоговая база, умноженная на ставку в процентах. Размер налоговой базы — теоретический, его определяют региональные законы для каждого вида деятельности.

- ОСН («общая система») — самый затратный режим для крупных ИП, которые зарабатывают более 200 000 000 ₽ в год. ОСН сочетает несколько налогов: на прибыль (20%), НДС (20%), НДФЛ (0/10/13%), на имущество (до 2,2%).

Дополнительные затраты ИП в 2020 году

Большинству предпринимателей невозможно работать без расчетного счета в банке, онлайн-кассы, налогового сопровождения и наемных работников.

Расчетный счет

Стоимость обслуживания расчетного счета может быть нулевой, однако в договоре будет прописана комиссия за снятие наличных через банкомат или перевод на личный карточный счет — обычно 1%. То есть, если вы не платите банку за РКО, но снимаете каждый месяц 120 000 ₽, то комиссия составит 1200 ₽. Если «бесплатный сыр» вас не устраивает, всегда можно найти солидный банк с тарификацией РКО пределах 500-1500 ₽ в месяц.

Онлайн-касса

ИП подбирают кассовое оборудование под вид деятельности. Курьеру подойдет небольшая автономная касса за 9 000 ₽, тогда как общепиту нужен большой POS-терминал за 65 000 ₽. Кроме покупки онлайн-кассы необходимо заключить контракт с оператором фискальных данных — услуга стоит около 3000 ₽ в год за одно устройство.

Бухгалтерское обслуживание

Стоимость бухгалтерского обслуживания зависит от специфики деятельности бизнеса и количества операций. Компания «Дельта Финанс» ведет бухгалтерию ИП под ключ и решает все вопросы предпринимателя недорого — от 4900 ₽ в месяц.

Компания «Дельта Финанс» ведет бухгалтерию ИП под ключ и решает все вопросы предпринимателя недорого — от 4900 ₽ в месяц.

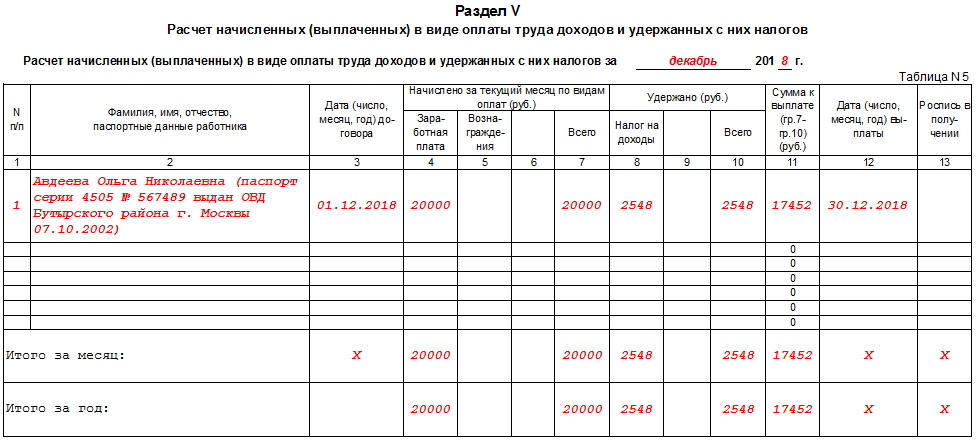

Налоги за сотрудников

Зарплата каждого сотрудника ИП также облагается налогами и взносами:

- 13% — НДФЛ

- 22% — выплата на пенсионное страхование (ПФР)

- 5,1% — выплата на медицинское страхование (ФОМС)

- 2,9% — выплата на социальное страхование (ФСС)

Для некоторых бизнесменов с наемными сотрудниками в 2020 году предусмотрены льготы.

Что еще может понадобиться в первый год работы ИП?

Перед тем, как открыть дело, изучите нишу и узнайте, на что еще отложить деньги. Например:

- Кафе и бары — покупают лицензию на алкоголь (65 000 ₽).

- Строительные бригады — получают сертификаты ISO и допуски СРО.

- Поставщики зарубежных товаров — платят таможенные пошлины.

Хотите экономить на налогах и взносах, получать льготы и субсидии? Закажите персональную консультацию бухгалтера «Дельта Финанс» по Skype, телефону или в офисе. Специалист с 15-летним опытом проконсультирует вас, поможет выбрать оптимальную систему налогообложения и зарегистрировать ИП с первого раза.

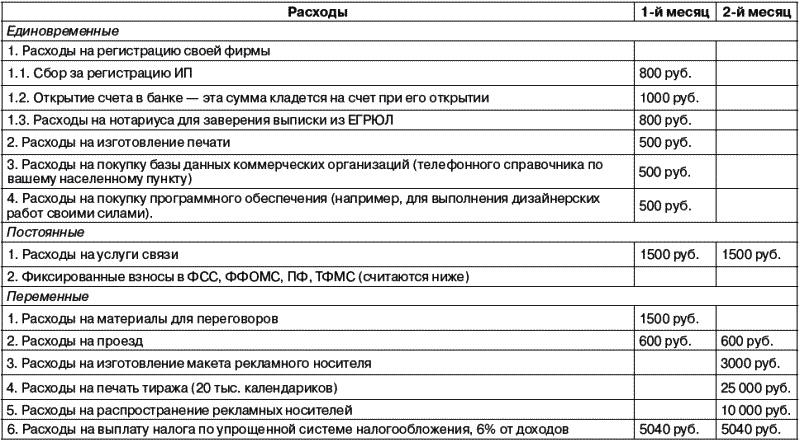

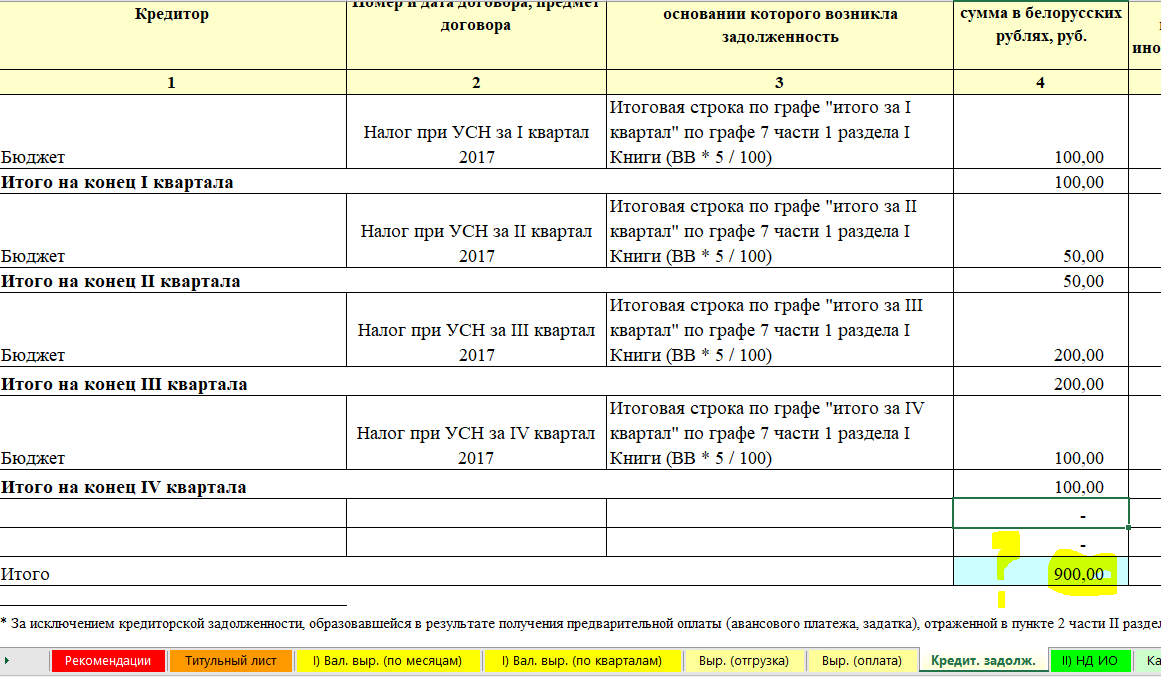

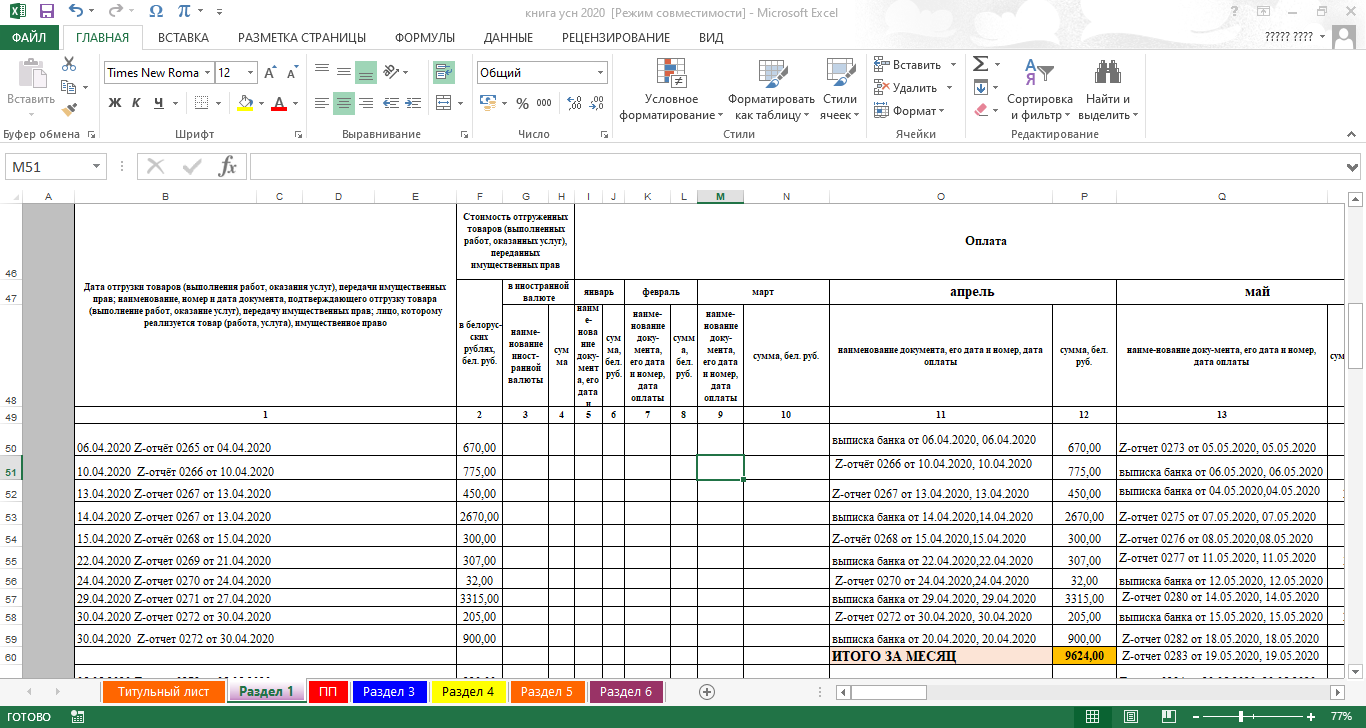

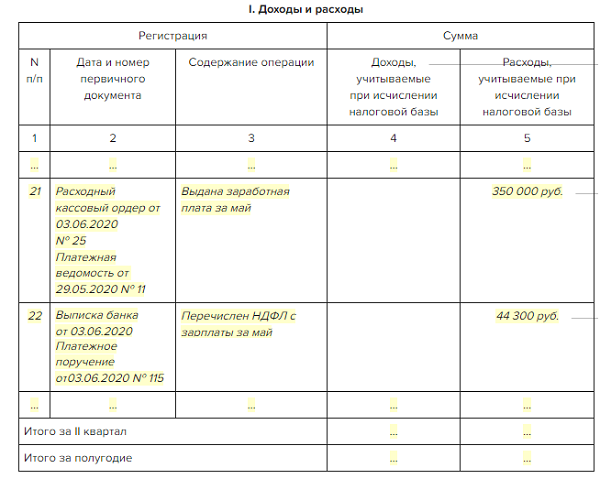

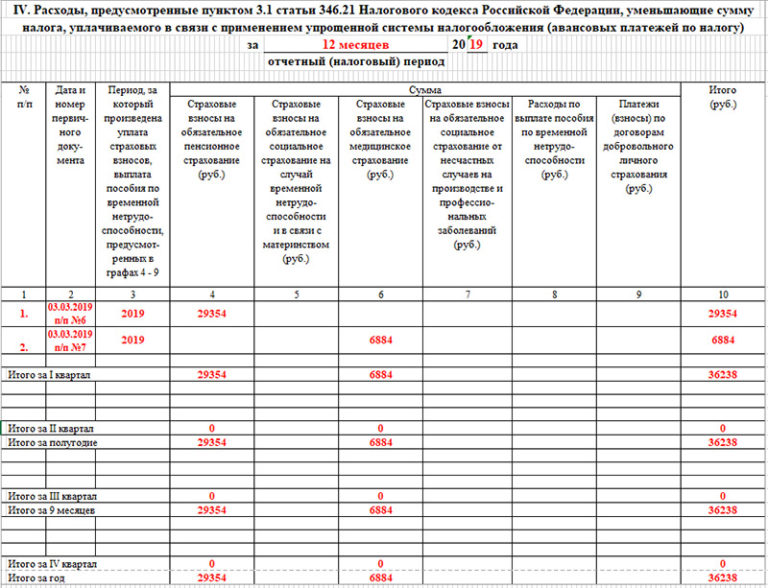

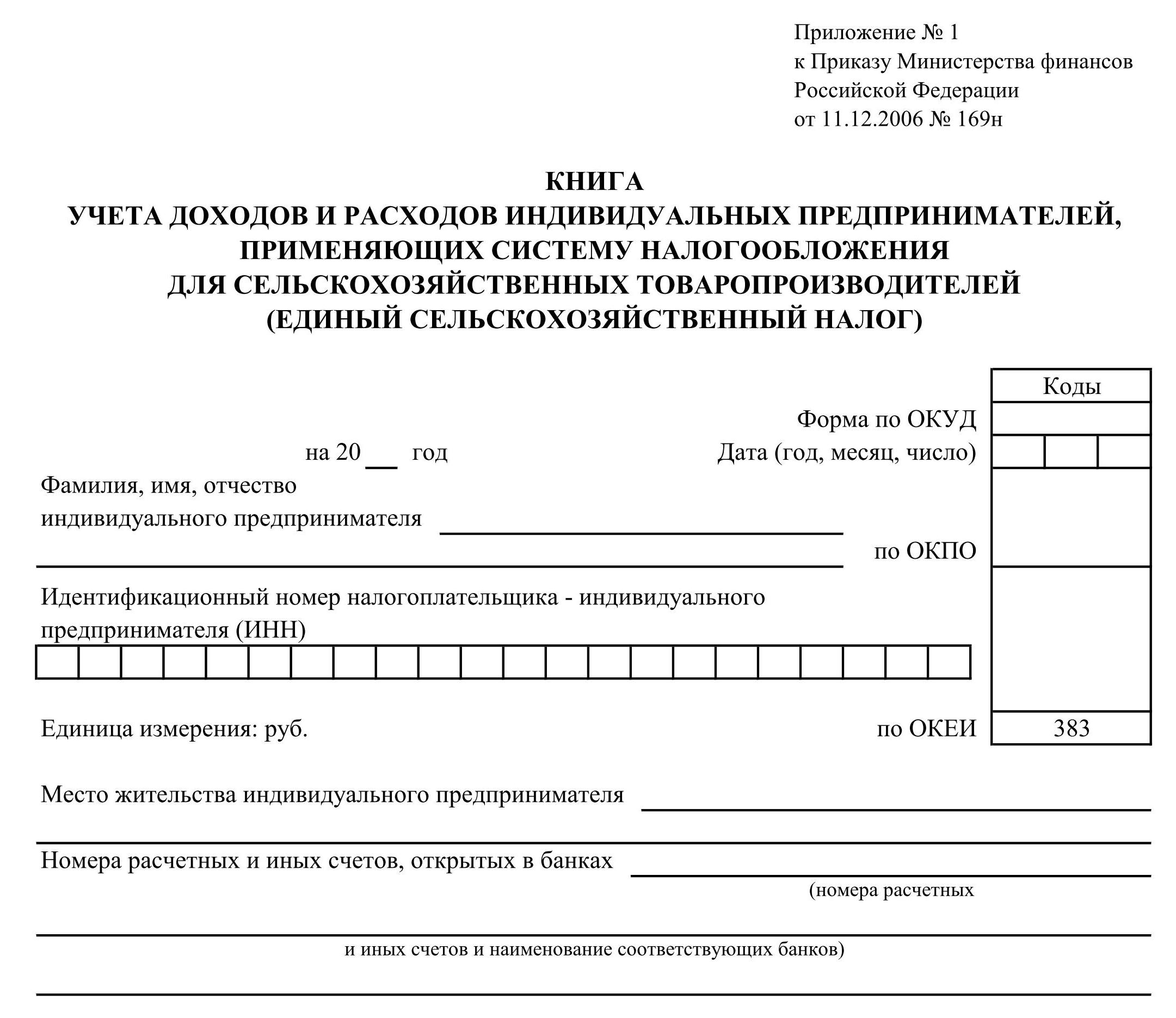

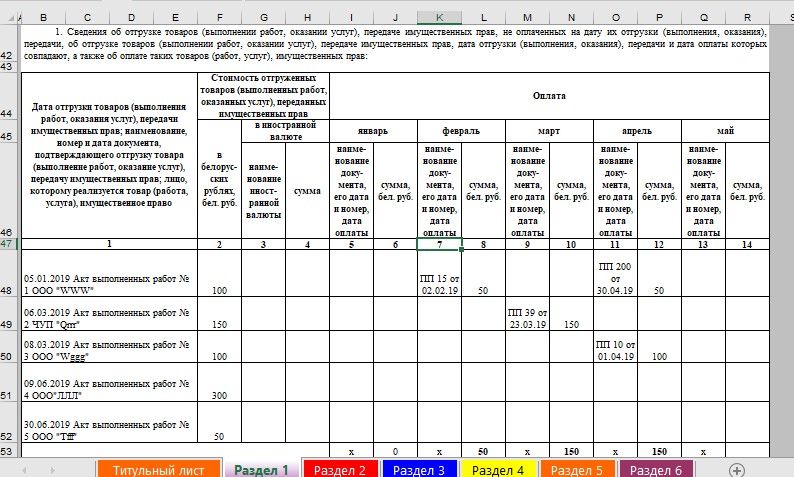

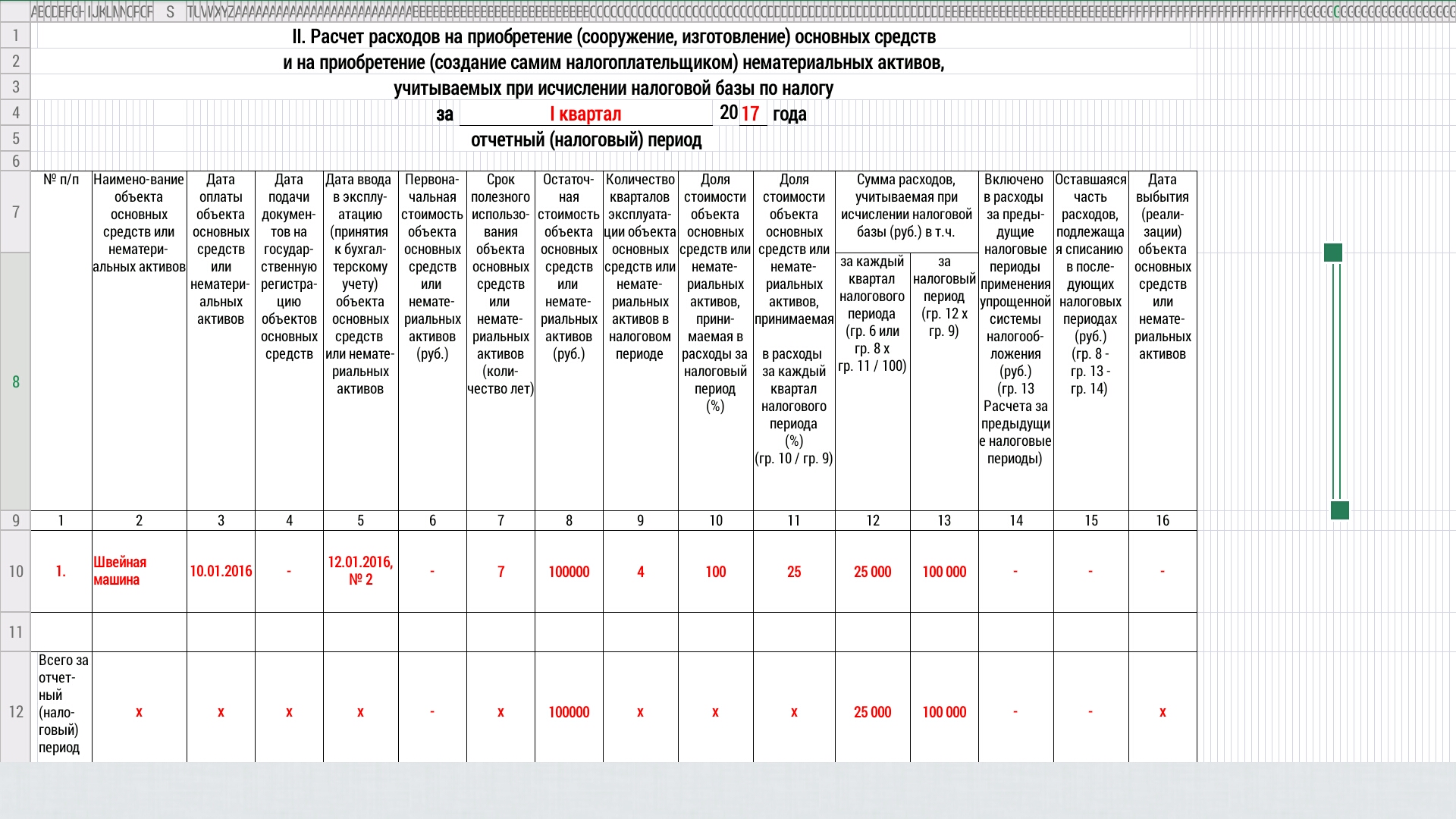

Как внести в КУДиР расходы, уменьшающие сумму налога при УСН – Учет без забот

- Опубликовано 20.01.2015 16:41

- Автор: Administrator

- Просмотров: 85312

Эта статья предназначена для тех, кто работает на упрощенной системе налогообложения с объектом обложения «Доходы». В соответствии с законодательством, такие организации и предприниматели при определенных условиях вправе уменьшить исчисленную сумму налога. Давайте разберемся, в каких ситуациях и на какую величину можно сократить свои налоговые затраты, а еще как отразить данную операцию в программе 1С: Бухгалтерия предприятия 8, чтобы данные автоматически попадали в КУДиР и декларацию по УСН.

В соответствии с п. 3.1. ст. 346.21, к числу расходов, уменьшающих сумму налога относятся:

1) суммы страховых взносов в ПФР, ФОМС и ФСС, уплаченные (в пределах исчисленных сумм) в данном периоде;

2) расходы на выплату пособий по временной нетрудоспособности (за исключением несчастных случае на производстве и профессиональных заболеваний) за дни, оплачиваемые за счет работодателя;

3) платежи по договорам добровольного личного страхования, заключенным со страховыми организациями, имеющими лицензии, в пользу работников на случай их временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний). Указанные платежи уменьшают налог (авансовые платежи), если сумма страховой выплаты по таким договорам не превышает размер пособия по временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за первые три дня болезни.

При этом сумма налога в общем случае не может быть уменьшена более чем на 50%.

Индивидуальные предприниматели, выбравшие в качестве объекта налогообложения доходы и не производящие выплаты физическим лицам (не имеющие сотрудников), уменьшают сумму налога на уплаченные страховые взносы в ПФР и ФОМС в фиксированном размере. Ограничение в 50% на них не распространяется.

Теперь давайте рассмотрим, как внести информацию о таких расходах в программу 1С: Бухгалтерия предприятия 8 редакции 3.0.

Переходим на вкладку рабочего стола «Операции» и выбираем пункт «Записи книги доходов и расходов УСН».

Создаем новый документ, указываем дату и организацию. Затем переходим на последнюю вкладку «IV. Расходы, уменьшающие сумму налога». В таблицу добавляем новые строки, в которых указываем дату и номер платежного поручения, период начисления и суммы взносов.

После проведения документа информация автоматически попадет в IV раздел Книги учета доходов и расходов.

При заполнении декларации по УСН эти данные также будут учтены программой. О том, как правильно сформировать декларацию в 1С: Бухгалтерии 8, я расскажу в своей следующей статье.

О том, как правильно сформировать декларацию в 1С: Бухгалтерии 8, я расскажу в своей следующей статье.

Если у Вас остались вопросы, то Вы можете их задать в комментариях к статье.

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

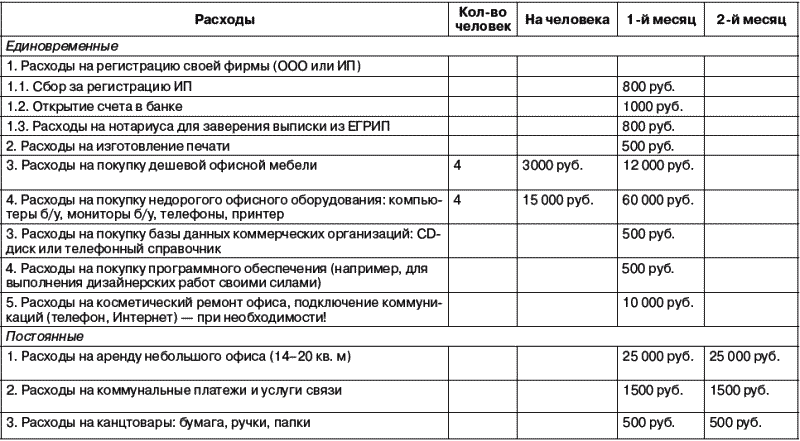

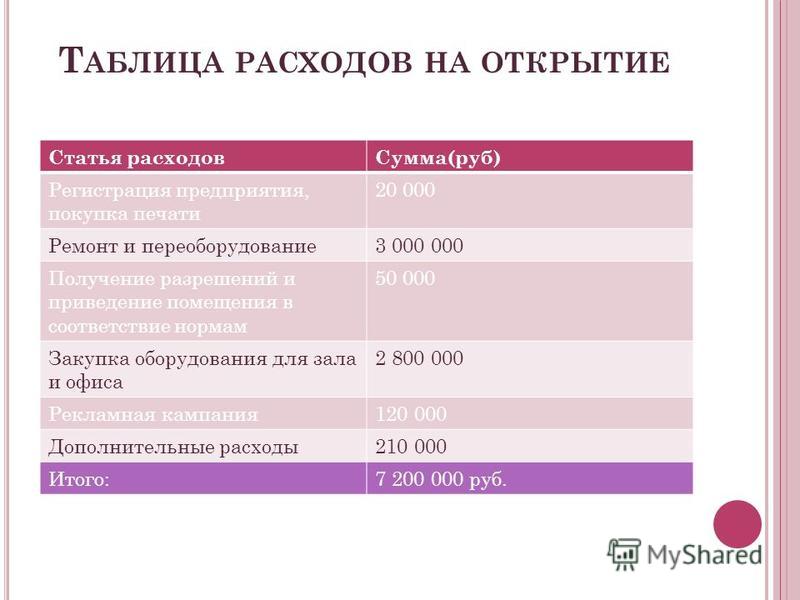

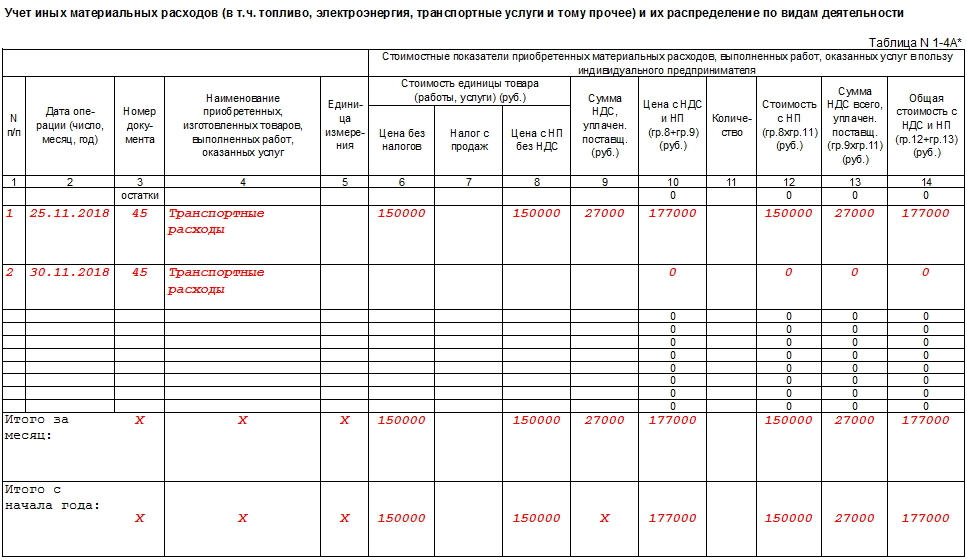

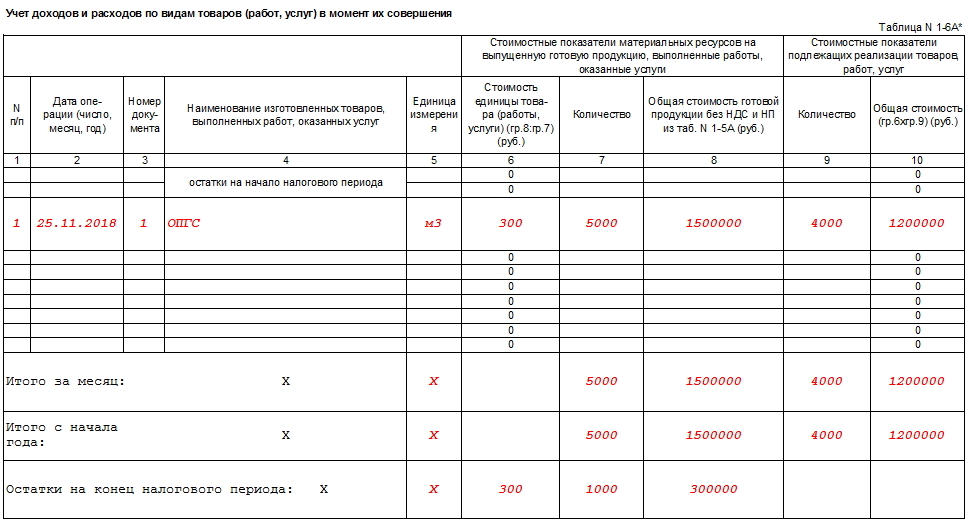

Расходы индивидуального предпринимателя

Общие положения

Практически каждый человек мечтает о собственном бизнесе. Каждый руководитель начинает создание предприятия с решения. Довольно часто возникают ситуации, при которых будущий руководитель принимает решение о начале коммерческой деятельности. Создание предприятия начинается с выбора формы хозяйствования. Кроме этого, необходимо решить какое направление бизнеса выбрать. Руководитель должен выбрать систему налогового учета. В этом случае, индивидуальное предприятие – это наиболее выгодная форма хозяйствования. Кроме того, будущий руководитель должен определиться с целями и задачами будущего бизнеса.

Определение 1

Регистрация – это процедура юридического уведомления сторон о создании нового предприятия

Проведение процедуры регистрации – это сложная и трудоемкая процедура. Для проведения регистрации, будущему бизнесмену не требуется юридический адрес и финансы для формирования уставного капитала.

Для проведения регистрации, будущему бизнесмену не требуется юридический адрес и финансы для формирования уставного капитала.

Регистрация индивидуального предпринимателя

Для регистрации индивидуальному предпринимателю достаточно предоставить копии необходимых документов, ИНН, заявление в соответствующие органы, копию документа об оплате государственной пошлины.

Процедуру регистрации индивидуальных предпринимателей закрепили законодательно. Вид деятельности предпринимателя определяет ОКВЭД. Для регистрации индивидуального предпринимателя необходимо обратиться в ФНС по месту жительства ИП. Если место жительства ИП не зафиксировано, то можно обратиться в ФНС по месту пребывания руководителя. Заявление о регистрации должно быть заверено у нотариуса. После этого можно будет выбрать систему налогового учета.Рассмотрим реестр документов, которые получает ИП после завершения процедуры регистрации

Документы, подтверждающие деятельность ИП

- Свидетельство о государственной регистрации;

- Справка о присвоении ИНН;

- Выписка из реестра индивидуальных предпринимателей.

Рассмотрим дополнительные требования к ИП с 2017 года.

Новые требования к ИП

Новая законодательная база для ИП с 2016 года претерпела несколько существенных изменений. Так, индивидуальные предприниматели теперь в обязательном порядке должны покупать кассовые аппараты. Ранее допустимо было вести деятельность без них.

Новые кассовые аппараты теперь подключаются к базе налоговой службы. Каждый покупатель должен получать чек с фискальным номером. Этот номер доступен в сети интернет. Специальный код на чеке позволяет получить о нем полную информацию. Чеки хранятся на сервере ФНС. Любой желающий может обратиться по чеку в соответствующие органы и решить интересующий вопрос.

Для предпринимателей это не очень выгодно. Такие кассы стоят очень дорого. Не каждый предприниматель способен осилить такую сумму. Начинающим предпринимателям обещаны дотации от государства на покупку таких аппаратов. Но, возникают технические проблемы. Заводы не в состоянии обеспечить всех предпринимателей, поэтому с кассами возникают перебои..png)

Замечание 1

По новому законодательству, индивидуальные предприниматели не могут осуществлять продажу некоторых групп товаров. Можно сказать, что это является частичным нарушением прав предпринимателей. Но, закон продолжает действовать и продвигаться в экономическую среду.

С доходами ИП все ясно. Рассмотрим расходы ИП подробнее.

Расходы ИП и особенности их учета

Определение 2

Расходы ИП — это затраты, которые имеют официальное подтверждение, связанные с доходом ИП.

Особенности учета расходов у ИП:

- Расходы учитываются по факту получения дохода;

- Расходы на ресурсы могут быть учтены в следующем налоговом периоде при наличии материального подтверждения;

- Амортизация учитывается за начисленный налоговый период.

Рассмотрим виды расходов ИП

Виды расходов ИП

- Расходы материального свойства;

- Расходы, связанные с оплатой труда;

- Расходы по амортизации;

- Прочие виды расходов.

Замечание 2

Расходы могут быть учтены при составлении отчетности. Они помогают предпринимателю снизить налоговую нагрузку. Для того, чтобы это осуществить, предпринимателю необходимо правильно оформить документацию, исключив ошибки.

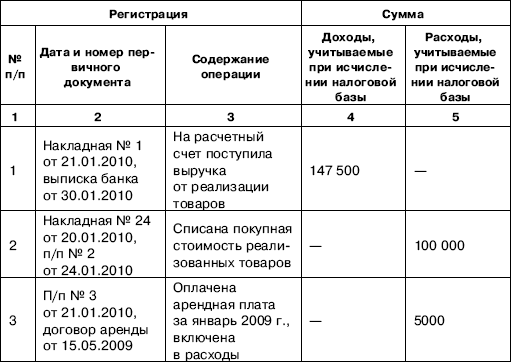

Какие документы нужно собирать и что будет, если этого не делать — Блог

Эта статья — про то, как документы влияют на налоги и кому обязательно нужно их собирать. Спойлер: нужно почти всем.

Что такое первичные документы?

Факт перехода права собственности на товар от одной компании к другой или к физлицу подтверждается специальным документом. Такой документ называется «первичным», потому что он подтверждает, что вы действительно купили/продали товар или оказали услугу — это исходный момент при расчёте налогов.

Многие предприниматели привыкли считать, что у них есть расходы, если они заплатили с расчетного счета. Но для налоговой это не так: по закону расходы у вас появляются не тогда, когда вы отправили деньги, а тогда, когда подписали с поставщиком соответствующий акт.

Поэтому бухгалтеру и нужны от предпринимателя первичные документы, или «закрывашки». Они важны и для налогов, и для отчётности. Особенно важны те, которые подтверждают расходы. Обычно чем их больше, тем меньше налог.

Какие бывают первичные документы?

В законе «О бухгалтерском учёте» нет закрытого перечня первичных документов. Закон также не определяет их форму — теоретически каждый может придумать свои первичные документы. Но зато он говорит, какие реквизиты обязательно должны быть в документе, подтверждающем сделку: это название, дата, наименование контрагента, единицы измерения (суммы или штуки), а также ФИО ответственных лиц и их подписи, если необходимо. И, конечно, в таком документе должен быть указан факт хозяйственной жизни — что именно произошло и было оплачено.

Самые распространенные виды первичных документов – это акт об оказании услуг или выполнении работ, универсальный передаточный документ, кассовый ордер и товарная накладная. Кассовый чек — тоже первичный документ, хотя на нём и не расписываются.

Те, кто работает на общей системе налогообложения, вместе с актом и накладной также выписывают счёт-фактуру. Это тоже важный документ и притом специфический: с его помощью можно уменьшить налог — принять НДС к вычету. А вот счёт на оплату таковым не является — это всего лишь информация о том, что надо оплатить, сколько это стоит и куда перечислять деньги. Также на налоги и отчётность не влияют такие документы, как, например, путевой лист или погрузочный ордер — они нужны для внутреннего учёта.

Почему первичные документы важно собирать и хранить

Только первичные документы подтверждают совершение сделки и исполнение обязательств. Это — отправная точка при рассмотрении споров и доказательства в суде, если до этого дойдёт.

Кроме того, это то, что ждёт налоговая при проведении встречной проверки: например, когда вы в своей отчётности указали одни цифры, а ваш контрагент — другие. В этом случае налоговая присылает требование — на него нужно ответить, дать пояснение и прикрепить сканы документов. На это обычно даётся 5-10 дней. Если срок пропустить, то налоговая заблокирует расчётный счёт.

На это обычно даётся 5-10 дней. Если срок пропустить, то налоговая заблокирует расчётный счёт.

Поэтому акты, накладные и прочие документы желательно собирать сразу же — это не только здравый смысл, но и требование закона. Если ваш контрагент далеко, то договоритесь хотя бы об электронных копиях, потому что потом времени может не быть, мало ли что. О том, как оформить обмен актами по электронной почте, мы писали в этой статье. Но лучше всего настроить ЭДО — электронный документооборот, на сегодняшний день это самый быстрый и надёждый вариант. Налоговая и суды документы из ЭДО тоже принимают без проблем.

Как наличие первичных документов влияет на налоги и дивиденды

Немного аббревиатур на всякий случай. УСН — упрощённая система налогообложения. ЕНВД — единый налог на вменённый доход. ОСНО — общая система налогообложения. Те, кто её применяет, выставляют счета с НДС — налогом на добавленную стоимость.

ИП на УСН «доходы», ЕНВД и патенте — в этом случае первичные документы на налог не влияют. Для всех остальных это очень важно, потому что если документов нет, то налоги будут больше, а дивиденды заплатить не получится.

Для всех остальных это очень важно, потому что если документов нет, то налоги будут больше, а дивиденды заплатить не получится.

ООО на УСН «доходы»: для расчёта налогов первичные документы тоже не важны, но они влияют на учёт и отчётность. Например, если у покупателя нет накладной, то считается, что поставщик должен деньги. В этом случае расходы покупателя не учитываются, а баланс получается недостоверный. Если он при этом ещё и убыточный, то выплатить дивиденды не получится. Про кредит тоже можно забыть: банк не одобрит, опытный специалист такой проблемный баланс увидит сразу. Для других систем налогообложения это тоже справедливо.

ООО на ЕНВД: налоги от наличия первичных документов тоже не зависят, но для баланса это важно — всё как в предыдущем пункте. Кроме того, часто ЕНВД совмещается с УСН или ОСНО. Например, компания может торговать чем-нибудь в розницу на ЕНВД — и одновременно оптом на ОСНО. Такое совмещение называется «раздельный учёт», в этом случае налог рассчитывается для каждой системы налогообложения отдельно. Также не будем забывать, что такие документы понадобятся, если произошёл гарантийный случай или надо вернуть бракованный товар поставщику — поэтому на ЕНВД документы тоже нужны.

Также не будем забывать, что такие документы понадобятся, если произошёл гарантийный случай или надо вернуть бракованный товар поставщику — поэтому на ЕНВД документы тоже нужны.

ООО на УСН «доходы минус расходы»: обычно чем больше расходов подтверждено документально, тем меньше будет налог. Исключением является ситуация, когда расходы больше доходов. В этом случае отчётный период закрывается с убытком, но налог всё равно будет — 1 процент от доходов. Спешим предостеречь тех, кто решит не запрашивать у поставщиков часть закрывающих документов, чтобы доходы и расходы были равны — во-первых, не будем забывать про баланс, во-вторых, заплатить всё равно придётся. Закон требует сравнивать проценты от разницы доходов и расходов и 1 процент от доходов — и платить ту сумму, которая больше. Но даже если расходы объективно больше доходов и год получается убыточный, то собирать документы всё равно стоит — часть убытка можно перенести на следующий год. И уже в следующем году заплатить меньше налогов.

ООО и ИП на ОСНО: чем больше документов, тем лучше. Тут без вариантов, всё должно подтверждаться документально — и в случае НДС, и в случае налога на прибыль. Кроме того, именно в данном случае налоговая чаще всего проводит встречные проверки, то есть сверяет список счетов-фактур, которые показали вы и ваш поставщик. Это происходит в автоматическом режиме — мы недавно писали об этом. Расхождение находится просто — и если ваш поставщик не указал счет-фактуру, который указали вы, то налоговая запросит этот документ у вас. Но если у вас его нет, то это проблема. Стоит приготовиться к неприятным вопросам и штрафам.

Как с этим жить и не потерять душевное равновесие

Некоторые предприниматели откладывают первичные документы «на потом» — мы же призываем собирать их сразу. Чем раньше, тем лучше. Не стоит ожидать, что бухгалтер успеет всё сделать, если вы добудете документы в последний момент. Бухгалтерия — это процесс, который требует времени, ведь нужно перевести информацию в электронный вид, внести в систему учёта и сделать все нужные проводки.

Если же не надеяться на «авось», то отчётность пройдёт спокойно, а вы будете знать налог и сможете планировать расчёты с бюджетом, не рискуя репутацией.

Давайте подведём итог и сформулируем памятку здравомыслящего бизнеса. Заплатили — требуйте документы. Если заплатили в последний день квартала, а поставщик далеко, то пусть будет хотя бы скан. Но всё равно договоритесь об оригиналах, а в идеале — об ЭДО. И лучше раньше, чем позже. Помните об этом — и будут у вас порядок, минимальный налог и дивиденды 🙂

—

Подсказали — Дмитрий Нелюбин и Анастасия Тушнолобова, консультирующие бухгалтеры в Кнопке.

Рассказал всем — Станислав Николаев, маркетолог.

Все статьи мы анонсируем в Телеграме. Ещё там найдёте новости, советы и лайфхаки для предпринимателей. Присоединяйтесь 🙂

Личный автомобиль ИП: как учесть расходы

Любая коммерческая деятельность направлена на получение прибыли, причем по принципу «чем больше – тем лучше». И деятельность индивидуального предпринимателя не исключение, он тоже стремится получить максимальную прибыль, увеличивая доходы и оптимизируя свои расходы. В этой статье мы рассмотрим возможность учета предпринимателем расходов на содержание личного автомобиля при расчете налогов. Иногда автомобиль ИП нужен действительно для бизнеса, а не для понтов и личных разъездов. Можно ли отстоять такие расходы?

В этой статье мы рассмотрим возможность учета предпринимателем расходов на содержание личного автомобиля при расчете налогов. Иногда автомобиль ИП нужен действительно для бизнеса, а не для понтов и личных разъездов. Можно ли отстоять такие расходы?

Первым моментом, когда индивидуальный предприниматель может учесть «автомобильные» затраты в расходах, является его включение в состав основных средств. Ведь тогда появляется возможность или ежемесячного начисления амортизации (при ОСНО), или включения стоимости машины в состав расходов в первый год ее использования (при УСН).

Только не каждый ИП вправе включить в состав основных средств свой личный автомобиль. Чиновники считают, что основным средством можно признать лишь тот автотранспорт, который непосредственно участвует в получении предпринимателем дохода, например, при осуществлении грузовых или пассажирских перевозок. Если же бизнесмен использует автомобиль как вспомогательное средство (например, для поездок в банк), то он не может быть признан ОС (письмо Минфина России от 26. 03.2008г. №03-04-05-01/79).

03.2008г. №03-04-05-01/79).

Но даже если деятельность коммерсанта напрямую связана с использованием данного транспортного средства, возникает новый вопрос – можно ли учесть в расходах стоимость автомобиля, приобретенного ранее регистрации владельца в качестве ИП? Минфин развеял сомнения в своем письме от 06.06.2013г. №03-11-11/164. В нем сказано, что ИП, находящийся на упрощенной системе налогообложения, вправе учесть расходы на приобретение автомобиля в течение первых трех лет применения УСН.

Обратите внимание, в письме была рассмотрена ситуация, когда имели место быть сразу три обстоятельства: приобретение транспортного средства (бензовоза) физическим лицом, впоследствии зарегистрировавшегося в качестве ИП и использовавшего данное средство в своей деятельности. Чиновники квалифицировали покупку бензовоза как операцию, осуществленную в целях предпринимательской деятельности, и признали право ИП учесть данное средство как ОС с последующим включением расходов на его приобретение в расчет единого налога при УСН.

Включение автомобиля в состав основных средств для предпринимателя не составит особого труда – достаточно иметь документы, подтверждающие затраты на его покупку, и приказ или распоряжение о признании его основным средством. Но если при проверке налоговики не согласятся с таким решением, бизнесмену придется отстаивать свою позицию в суде.

Учитываем ГСМКогда предприниматель не хочет рисковать и решает не включать стоимость автомобиля в расходы, как еще он может уменьшить налог при помощи «автомобильных» затрат? Самый простой способ – учесть в расходах стоимость бензина. Но и здесь есть спорный вопрос – нормировать или нет затраты на топливо?

Исторически сложилось мнение, что расходы на ГСМ надо непременно нормировать. Существуют Методические рекомендации Минтранса России от 14.03.2008г. №АМ-23-р, содержащие нормы расхода топлива, а также коэффициенты для различных территорий, времен года и т.д. Данные нормативы изначально разрабатывались для автотранспортных предприятий, но налоговые органы считают их применение необходимым для всех налогоплательщиков.

Если в Рекомендациях вы не нашли норм для своего автомобиля, то можно воспользоваться данными завода-изготовителя или разработать нормы расхода топлива самостоятельно. Но, обратите внимание, в НК РФ нет никаких условий о нормировании расходов на ГСМ, поэтому вы можете от него отказаться. Только в этом случае будьте готовы к судебным разбирательствам с налоговиками.

Минфин подтверждает мнение, что нормировать расходы на бензин не обязательно, как и использовать нормы, установленные Минтрансом (письмо Минфина России от 27.01.2014г. №03-03-06/1/2875).

Суды тоже встают на сторону налогоплательщиков в спорах с налоговыми органами и позволяют списывать в расходы полную стоимость топлива (постановление ФАС Центрального округа от 04.04.2008г. по делу №А09-3658/0729, постановление ФАС Московского округа от 25.09.2007г., 28.09.2007г. по делу №КАА41/986607).

Не зависимо от того, будете вы нормировать затраты на бензин или нет, следует составить решение с перечнем личного имущества, используемого в предпринимательской деятельности. Включив в него автомобиль, вы будете вправе принимать к налоговому учету все экономически обоснованные расходы, связанные с его эксплуатацией.

Включив в него автомобиль, вы будете вправе принимать к налоговому учету все экономически обоснованные расходы, связанные с его эксплуатацией.

В случае с обоснованием расходов на топливо одними чеками АЗС не обойтись, придется оформлять и такой документ, как путевой лист. В нем содержится вся информация о маршруте поездки, времени выезда и возвращения, а также показания одометра. Форму путевого листа вы можете разработать самостоятельно, указав обязательные реквизиты, утвержденные приказом Минтранса от 18.09.2008г. №152. Порядок заполнения путевых листов также указан в данном нормативном акте.

Важная деталь: если вы используете личный автомобиль в предпринимательской деятельности, то в договорах, счетах, письмах и прочих документах указывайте тот факт, что доставку, например, осуществляет сам ИП или что переговоры ведутся на территории партнера и т.д. Конечно, это не заменит путевых листов, но будет являться дополнительным подтверждением экономической обоснованности расходов.

В отличие от расходов на ГСМ, расходы на эксплуатацию автомобиля учесть не так просто. Если деятельность предпринимателя напрямую связана с использованием личного транспортного средства, то эксплуатационные расходы будут обоснованы. А вот если автомобиль используется для поездки в офис или в банк, то налоговые инспекторы однозначно не примут расходы на его содержание в качестве уменьшающих налоговую базу.

В судебной практике тоже не все решения выносятся в пользу ИП. Например, ФАС Западно-Сибирского округа не согласился с решением предпринимателя включать в расходы затраты на оплату автостоянки, техосмотра, ОСАГО, приобретение ГСМ (бензина, масла, охлаждающей жидкости) и т.п. (постановление от 26.02.2008г. №Ф04-1130/2008 (973-А45-34)).

Судьи обосновали свое решение тем, что деятельность бизнесмена была связана с оказанием юридических услуг, а личный автомобиль использовался для поездки в офис. Следовательно, затраты на его содержание никак не были связаны с получением предпринимателем дохода от оказания юридических услуг, а значит, не могли включаться в состав расходов.

Итак, «автомобильные» затраты можно включить в расходы и тем самым уменьшить налоги. В частности, у предпринимателя, находящегося на упрощенке, уменьшается единый налог, а ИП, применяющий общий режим налогообложения, может включить эти расходы в состав профессионального вычета по НДФЛ.

Самым «безопасным» для коммерсанта расходом является приобретение ГСМ, поскольку налоговики практически не обращают на него внимания (если все правильно оформлено, конечно). Но надо решить, к какому виду затрат его отнести.

Приобретение топлива для личного автомобиля, используемого в предпринимательской деятельности, связанной с перевозками, можно отнести к материальным расходам (пп.5 п.1 ст.254 НК РФ). Если же деятельность ИП далека от транспортных перевозок, но бизнесмен активно использует свой автомобиль для доставки заказов, деловых поездок и т.д., то затраты на бензин относятся к прочим расходам, связанным с производством и реализацией (пп.11,12 п. 1 ст.264 НК РФ).

1 ст.264 НК РФ).

В упрощенной системе налогообложения данные виды затрат также включены в закрытый перечень расходов. Поэтому «упрощенцы» в зависимости от вида деятельности могут учитывать расходы на приобретение ГСМ и как материальные (пп.5 п.1 ст.346.16 НК РФ), и как расходы на содержание служебного транспорта (пп.12 п.1 ст.346.16 НК РФ).

О расходах на командировки для ИП, читайте здесь . Можно ли учесть расходы ИП, осуществленные до государственной регистрации, смотрите тут.

ЕНВД для ИП в 2020 году: какие изменения

В 2020 году отдельным магазинам и аптекам больше нельзя работать на ЕНВД или патенте. Они теряют это право, если продают маркированную обувь, лекарства, меховую одежду и аксессуары. Рассказываем, когда начинают действовать ограничения для этих товаров, на какую систему налогообложения перейти и сколько остальным магазинам еще можно работать на ЕНВД.

ЕНВД и патент для ИП и ООО. Какие изменения?

Единый налог на вмененный доход (ЕНВД) могут применять индивидуальные предприниматели и организации, которые занимаются розничной торговлей в магазинах и павильонах с залом не больше 150 кв. м и без него. Они платят фиксированный налог четыре раза в год. Размер налога не зависит от доходов.

м и без него. Они платят фиксированный налог четыре раза в год. Размер налога не зависит от доходов.

Патент доступен предпринимателям, которые торгуют в помещениях не больше 50 кв. м и в павильонах. ИП платит фиксированную стоимость за год и освобождается от других налогов. пп 6, 7 п. 2 ст. 346.26 НК

С 2020 года к розничной торговле больше не относят продажу обуви, некоторых лекарств, одежды и аксессуаров из натурального меха. Все эти товары теперь маркируют кодами Data Matrix. Это значит, что торговать ими на ЕНВД и патенте больше нельзя. п. 58 ст. 2 325-ФЗ

Налоговая автоматически переводит налогоплательщиков, которые продают эти товары, на общую систему налогообложения (ОСНО) и штрафует. Им придется заплатить больше налогов в конце квартала, чем на ЕНВД и патенте, и штраф — 20% от неуплаченной суммы.

Положение закона вступило в силу с 1 января 2020-го. Когда предприниматель теряет право на работу с этими режимами, зависит от товаров, которыми он торгует. ст. 122 НК РФ

ст. 122 НК РФ

Маркировка обуви и ЕНВД

Маркировка всей обуви стартовала с 1 июля 2019 года. Это не значит, что новые коды Data Matrix нужно клеить прямо с этой даты. Процесс разделен на этапы: в прошлом году обувные магазины регистрировались в системе «Честный знак», с октября 2019 до 1 марта 2020 — должны промаркировать остатки на витринах и на складе. Позднее оборот обуви без маркировки запрещен. письмо Минфина № 03-11-09/92662

Министерство финансов России пояснило, что продавцы обуви вправе работать на ЕНВД и патенте до 1 марта 2020-го. Они должны будут сменить налоговый режим до того, как продадут первую маркированную пару.

Маркировка лекарств и ЕНВД

Аптекам теперь тоже нельзя работать на ЕНВД и патенте. Они продают лекарства, подлежащие маркировке.

С октября 2019 года маркируют только часть лекарств — те, что входят в перечень высокозатратных нозологий. Это препараты для больных гемофилией, муковисцидозом, гипофизарным нанизмом, болезнью Гоше, злокачественными новообразованиями лимфоидной, кроветворной и родственных им тканей, рассеянным склерозом, для пациентов после трансплантации органов и тканей. О маркировке лекарств на «Честном знаке»

О маркировке лекарств на «Честном знаке»

С июля 2020-го маркировка станет обязательной для продавцов всех лекарств.

Аптеки утрачивают право на ЕНВД и патент с начала 2020 года.

Маркировка меховой одежды и ЕНВД

Права на ЕНВД лишаются предприниматели, которые продают одежду и аксессуары из натурального меха. Минфин пояснил, что речь идет об одежде из норки, нутрии, песца, лисицы, кролика, зайца, енота, овчины и другого меха. письмо Минфина № 03-11-11/85747

Под ограничения не попадает другая одежда, которую будут маркировать с 2021 года: верхняя одежда без меха, кожаные изделия и блузки. Продавцы этих товаров могут работать на ЕНВД и патенте.

Шубы и аксессуары из меха маркируют с 2016 года, их нельзя продавать на ЕНВД и патенте с 1 января 2020-го.

Маркировка без рисков с Дримкас Ключом

С Ключом пользователь кассы не тратит время, чтобы отслеживать новые требования к маркировке, — мы берем это на себя.

ПОДРОБНЕЕ

На какую систему перейти

Индивидуальный предприниматель может перейти с ЕНВД на общую систему или упрощенку. Нужно только понять, что для него выгоднее.

Упрощенка с объектом «доходы». ИП платит налог с доходов, расходы при этом не учитываются. Это выгодно при высокомаржинальном бизнесе, то есть когда затраты минимальны или их нет. Подходит для сферы услуг.

Упрощенка с объектом «доходы минус расходы». Предприниматель платит налог с разницы между доходами и расходами. Ставка налога обычно выше — от 5% до 15%. Это выгодно при низкомаржинальном бизнесе: когда затраты на закупку товаров, работ и услуг высокие. Подходит для розничной торговли.

Общая система. ИП платит НДС до 20%, с доходов — НДФЛ 13%. У этой системы самая большая налоговая нагрузка. Обычно ее применяют бизнесмены, которые не могут перейти на упрощенку из-за ограничений, например, на количество сотрудников. Либо они работают с контрагентами, которые требуют выставлять НДС.

Как перейти на другой режим

Для перехода на упрощенку до 31 декабря 2019 года надо было подать в налоговую заявление о переходе на упрощенную или общую систему налогообложения. п. 2 ст. 346.14 Налогового кодекса

Если предприниматель этого не сделал, можно подать заявление позднее. Для этого предприниматель уведомляет налоговую о переходе на упрощенку в течение 30 дней после отмены ЕНВД для его категории товаров.

При переходе на другую налоговую систему нужно настроить кассу:

- Убедиться, что на онлайн-кассе установлена актуальная прошивка. В связи с введением маркировки или при переходе на общую систему может потребоваться обновление.

- Перерегистрировать кассу без подачи заявления в налоговую и указать новую систему налогообложения.

- При переходе на ОСН заменить фискальный накопитель (ФН), если он рассчитан на 36 месяцев. Такой ФН не предназначен для продажи товаров на общей системе, только для услуг.

- Убедиться, что в чеке печатается правильная система налогообложения и ставка НДС.

При переходе на упрощенку с объектом «доходы минус расходы» нужно учитывать, что не получится списать расходы на товары, которые предприниматель купил при работе на ЕНВД или патенте. письмо Минфина № 03-11-11/1128

Когда отменят ЕНВД для всех ИП

Правительство России дважды собиралось отменить ЕНВД в 2014 и 2018 году. Чиновники считают, что этот налог занижен и часто используется для серых схем. Но отказ от ЕНВД дважды откладывали. п. 8 ст. 5 № 97-ФЗ

В итоге ЕНВД решили отменить с 1 января 2021 года. По закону с этой даты больше не действуют положения Налогового кодекса, касающиеся этого налога.

Менее чем через год сменить систему налогообложения придется всем, кто работает на ЕНВД, независимо от того, продают ли они маркированные товары. У ИП, который хочет сэкономить на налогах, останется выбор между упрощенкой и патентом.

Что нужно знать об отмене ЕНВД и патента

- С 1 января 2020 года ИП нельзя работать на ЕНВД и патенте, если он продает лекарства, шубы и аксессуары из меха.

Эти товары маркируют.

Эти товары маркируют. - С марта 2020-го предпринимателю также придется отказаться от этих налоговых режимов, если он продает маркированную обувь.

- При продаже таких товаров в 2020 году налоговая автоматически будет исчислять налоги по общей системе.

- Магазину выгоднее всего перейти на упрощенку с объектом «доходы минус расходы» и платить налог с прибыли.

- С 1 января 2021 года ЕНВД отменят для всех предпринимателей.

Дримкас Ключ помогает продавать маркированные товары по закону. На кассу вовремя приходят обновления — магазин не рискует.

ПОДРОБНЕЕ

«Мало мы платим государству – будут больше платить покупатели» – интервью с предпринимателем

Наш сегодняшний герой – индивидуальный предприниматель с 25-летним стажем. Андрей (имя изменено) начинал в 90-е на рынке с квадратного метра в общем ряду, переехал в магазин, сменил несколько мест и все доступные для ИП формы налогообложения. Мы поговорили с Андреем, чтобы узнать его отношение к грядущему повышению налогов с ИП и новых ограничений для этой формы бизнеса.

Мы поговорили с Андреем, чтобы узнать его отношение к грядущему повышению налогов с ИП и новых ограничений для этой формы бизнеса.

Про переход с Единого налога на УСН

– Единый меня прямо не касается, я уже на упрощенке. Думаю, что это станет проблемой для тех, кто работает руками. Сейчас они живут по принципу: «заплатил и спокойно работай». Если им введут УСН (упрощенная систем налогообложения), то придется вести бухгалтерию, т.е. придется платить бухгалтеру, плюс – нервотрепка.

Про вывод наличности

– Для некоторых моих конкурентов, это будет полной ж…. Во-первых – купить все по безналу нереально. Вначале на «Жданиках» и на фирмах тоже, появляется товар за нал. Потом некоторые фирмы предлагают это же по безналу, но дороже минимум на 20% из-за НДС (не всегда все так, но суть такова).

Кто делает вид, что работает «по-белому», тому надо ждать безнального прайса, купить с накладными весь ассортимент и следить чтобы витрина соответствовала официальному приходу.А покупать все равно за наличные.

Если ограничат 3 тысячами, то на закупку останется меньше, надо на что-то жить. Если снимать и платить налог, то придется поднять цены в рознице. А если не поднять – то потеряешь где-то 1/3 прибыли на дорогих товарах. На мелочи будет несущественно, но неприятно.

Преимущество будет у тех, кто имеет постоянный «черный нал». Остальные или будут искать наличные без налога, или терять 13% на каждом обороте, плюс 5% по упрощенке. Как конкурировать с теми, кто имеет нал?

Вывод – будет больше работы «мимо кассы». Мелкий бизнес и так загибается. Платить больше не с чего. А еще пойдут штрафы, следовательно – закрытия и вообще никаких налогов

Фото: Myfin.byЧто буду делать я? Буду искать нестандартные выходы. Сейчас много оптовиков и розницы закрывается. Куплю у них по документам остатки товара. Т.е. будет «белый вход» и где-то половинная цена. Под это поставлю свои наличные закупки.

Про вывод денег на затраты

– С организациями работаю не каждый месяц. Но представляю, как работают другие. ИП при компаниях – чистая формальность. Не дадут выводить деньги через ИП, будут больше списывать на расходы. Все не проверишь, будут командировочные, и т.д. Кто работает с госпредприятиями, вообще не пострадают – добавят к цене проценты и продолжат.

Но представляю, как работают другие. ИП при компаниях – чистая формальность. Не дадут выводить деньги через ИП, будут больше списывать на расходы. Все не проверишь, будут командировочные, и т.д. Кто работает с госпредприятиями, вообще не пострадают – добавят к цене проценты и продолжат.

У меня лично был лет 15 назад опыт отчетности по расходам. Приносил в налоговую пакет чеков на все что можно. «Проверяйте» – кривились, пробовали звонить продавцам, до конца все равно никогда не проверяли и принимали.

Совет тем, кто так делает, не важно по какому поводу, платите наличными – пусть по камерам ищут, вы это платили, не вы, как, за что и т.д..

Про увеличение взносов в ФСЗН

– Очень недоволен. Не считаю, что с этих денег мне хоть что-то добавится к пенсии. Посмотрим на сколько поднимут. Думаю, что те, у кого малые доходы, кто работает нерегулярно, вообще закроются и не будет от них никакого ФСЗН.

Про наказания по налогам и «зарплату в конвертах»

– У меня было два продавца, потом – один. В последние два года работаю только сам. Зп всегда доплачивал в конверте.

В последние два года работаю только сам. Зп всегда доплачивал в конверте.

Просто поймите – у предпринимателя есть определенная сумма на зарплату, и больше денег ниоткуда не возьмется.

Что заплатишь в Фонд – то не доплатишь работнику. Наемникам это самим не выгодно.

Будет шантаж работодателей. «Я тебя уволю за воровство» – «Я тебя сдам налоговой». Будут меньше нанимать.

Про цены и перспективы продаж

– Цены в рублях росли всегда, но росли же и зарплаты. А мой товар, все что связано с техникой, наоборот дешевел. Теперь цены в валюте стоят. Слышал, что техника уже не будет так падать. Но это для розницы не особенно важно. Мы живем с наценки, будет дороже товар за границей (в Беларуси такого не делают) – будут выше цены во всех магазинах. Но тут вряд ли что-то серьезно поменяется.

Фото: Myfin.byЦены меняются по другой причине. Как было в 2011, в 2014 и раньше? Менялся курс – мы переписывали цены. Где наценка большая – можно переоценивать не сразу. На дорогих товарах накрутка меньше, переоценивали сразу и с запасом. Если не хочешь уйти в минус, нужно ставить такой ценник чтобы на момент покупки следующей партии я вернул вложенное и получил свою минимальную прибыль в пересчете на доллары.

На дорогих товарах накрутка меньше, переоценивали сразу и с запасом. Если не хочешь уйти в минус, нужно ставить такой ценник чтобы на момент покупки следующей партии я вернул вложенное и получил свою минимальную прибыль в пересчете на доллары.

Соответственно – цены росли не при обвале рубля, а в ожидании обвала.

Сейчас это особо не заметно, потому что покупателей и так слишком мало. Они просто уйдут к тому, у кого не подрожало.

Но если будут покупать еще меньше, то цены в рознице будут расти быстрее. Не сразу, но будут. Потому что расходы торговли не упадут, их придется раскидывать на меньшее число покупок.

Что в итоге?

– Не нравятся ИП-эшники – будут спекулянты и фарцовщики. Мало мы платим государству – будут больше платить покупатели.

Крупные сети – это, конечно, не советская торговля, но обеспечивать всех они не будут. Мой товар – разная техническая мелочь, флешки, батарейки, провода и пр. В сетях по этому ассортименту выбора нет и не будет.

В сетях по этому ассортименту выбора нет и не будет.

Придет время менять аккумулятор в шуруповерте – придется искать кто этим торгует с рук или по почте, или ждать пока посылка с Алиэкспресс дойдет (и не факт, что дойдет нужное, а может еще и Али для РБ ограничат, чтобы поддержать «местную торговлю»).

Собрать с нас больше – тоже глупость.

Говорят: «Сами ничего не производят, накручивают в разы. Потом джипы себе покупают». Очнитесь! Такое бывало в первые годы рынка. За это время на 1 выгодное место открылось по 10 таких желающих.

Потом 7 из них закрылось, а 3 оставшихся делят прибыль одного.

Везде, где есть выгода уже открылись крупные магазины. Вот они реально и накручивают, потому что у них опт не на Ждановичах, а напрямую из Китая. А ИП это недоступно, при наших требованиях к документам и т.д. окупается только крупная партия.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Владение и эксплуатационные расходы | ASTRA / GULFSTREAM SP

Характеристики

ASTRA / GULFSTREAM SP, выпускавшийся с 1990 по 1995 год, требует экипажа из 2 человек и может перевозить до 7 пассажиров. Самолет имеет максимальную рабочую высоту 45000 футов, нормальную крейсерскую скорость 448 KTS / 515 миль в час и 2272 мили / 2614 сидячих мест с полным диапазоном.3 является внешним.

Самолет имеет максимальную рабочую высоту 45000 футов, нормальную крейсерскую скорость 448 KTS / 515 миль в час и 2272 мили / 2614 сидячих мест с полным диапазоном.3 является внешним.

Ценообразование

В зависимости от множества факторов средняя цена подержанного автомобиля ASTRA / GULFSTREAM SP составляет 876 100 долларов США. Ссуда на сумму 438 050 долларов США на 120 месяцев, включая 1825,21 доллара США в месяц по процентам, соответствует выплате за период в размере 21 965,45 долларов США. Исходя из 450 часов работы владельца в год и затрат на топливо в размере 4,25 доллара на галлон, общие переменные затраты ASTRA / GULFSTREAM SP составляют 1 055 250 долларов.00, общие постоянные затраты составляют 412 127,00 долларов, а годовой бюджет — 1 467 377,00 долларов. Это составляет 3260,84 доллара в час.

ДИАПАЗОН:

2272 нм / 2614 см

СКОРОСТЬ:

448 узлов / 515 миль / ч

ЦЕНА:

876 100 долларов. 00

00

МАКСИМАЛЬНЫХ ПАССАЖИРОВ:

7 человек

часов собственника в год

450

450

Годовое количество чартерных часов

–

200

Общая фиксированная стоимость

412 127 долларов.00

$ 134 327,00

Общая переменная стоимость

1 055 250,00

1 055 250,00

Годовой бюджет

$ 1 467 377,00

1 189 577,00 долл. США

США

Общая почасовая стоимость

3 260 долл. США.84

2 643,50 долл. США

Подписка на 1 год

Экономия более 500 долларов!

- 500 + планеры

- Наше лучшее соотношение цены и качества

- Неограниченные отчеты

- Использование до 3 устройств

- Годовая периодическая подписка

Подписка на 4 недели

без ограничений

- 500 + планеры

- Неограниченные отчеты

- Использование до 3 устройств

- Периодическая подписка на 4 недели

Подписка на 4 недели Поршень

- Только поршневой самолет

- Неограниченные отчеты

- Использование до 3 устройств

- Периодическая подписка на 4 недели

Подписка на 4 недели

Helicopter

- Только вертолеты

- Неограниченные отчеты

- Использование до 3 устройств

- Периодическая подписка на 4 недели

On-Demand

(3 сравнения отчетов)

Отчет будет создан и отправлен вам по электронной почте в течение 24 часов или на следующий рабочий день. Сравните до 3 самолетов с этой опцией.

Сравните до 3 самолетов с этой опцией.

— Amazon Web Services

Сберегательные планы— это гибкая модель ценообразования, которая предлагает низкие цены на использование EC2, Lambda и Fargate в обмен на обязательство по постоянному количеству использования (измеряемому в долларах в час) в течение 1 или 3 лет. Когда вы подписываетесь на план сбережений, с вас будет взиматься плата по льготной цене плана сбережений за ваше использование в соответствии с вашим обязательством. AWS предлагает два типа планов экономии:

Планы экономии вычислительных ресурсов

Планы экономии ресурсов обеспечивают максимальную гибкость и помогают сократить ваши расходы до 66%.Эти планы автоматически применяются к использованию инстансов EC2 независимо от семейства инстансов, размера, зоны доступности, региона, ОС или аренды, а также применяются к использованию Fargate или Lambda. Например, с помощью планов экономии вычислительных ресурсов вы можете в любой момент перейти с инстансов C4 на M5, перенести рабочую нагрузку из ЕС (Ирландия) в ЕС (Лондон) или перенести рабочую нагрузку из EC2 в Fargate или Lambda и автоматически продолжить Стоимость планов сбережений.

Планы экономии инстансов EC2

Планы экономии инстансов EC2 обеспечивают самые низкие цены, предлагая экономию до 72% в обмен на приверженность использованию отдельных семейств инстансов в регионе (например,грамм. Использование M5 в Северной Вирджинии). Это автоматически снижает ваши затраты на выбранное семейство инстансов в этом регионе, независимо от зоны доступности, размера, ОС или аренды. Планы экономии инстансов EC2 позволяют гибко изменять использование инстансов в пределах одного семейства в этом регионе. Например, вы можете перейти с c5.xlarge под управлением Windows на c5.2xlarge под управлением Linux и автоматически получить выгоду от цен по тарифу Savings Plan.

У каждого типа использования вычислений есть тарифный план сбережений и тариф по требованию.Ниже вы можете увидеть ставки накопительного плана и ставки по запросу для каждого типа предложения. С вас будет взиматься плата по тарифам планов сбережений за обязательное использование, а за любое использование сверх обязательств будет взиматься плата по обычным тарифам по требованию.

Работа с SP — Spectral Products

Технический и торговый персоналSP будет рад предоставить информацию о ценах на продукцию и применении. Для быстрого ответа и помощи обращайтесь в SP Spectral Products.Наши условия использования и другие часто задаваемые вопросы можно найти здесь.

Заказы на поставку

Размещайте заказы по телефону, почте, электронной почте или факсу. Могут потребоваться бумажные копии индивидуального заказа на поставку. Чтобы свести к минимуму ошибки, укажите номер детали SP, описание, номер заказа на покупку, адрес доставки и получения счета, а также желаемый способ доставки.

Способы оплаты

Размещайте заказы по телефону, почте, электронной почте или факсу. Могут потребоваться бумажные копии индивидуального заказа на поставку.Чтобы свести к минимуму ошибки, укажите номер детали SP, описание, номер заказа на покупку, адрес доставки и получения счета, а также желаемый способ доставки.

Открытые счета: Для бизнеса, государственных учреждений, университетов и колледжей доступен открытый счет с утвержденным кредитным лимитом. Пожалуйста, свяжитесь с SP для получения дополнительной информации.

Кредитные карты: Заказы, размещенные с помощью карты MasterCard или VISA, могут быть приняты. Пожалуйста, предоставьте информацию о номере счета и дате истечения срока действия, которая указана на карте.

Доставка (COD): Заказы могут быть отправлены через UPS или Federal Express наложенным платежом. При доставке требуются наличные, денежный перевод, банковский или корпоративный чек.

Предоплата: Возможна предоплата денежным переводом, банковским переводом, банковским чеком, корпоративным чеком или личным чеком. Для международных заказов требуется предоплата или аккредитив (L / C). Клиент будет нести ответственность за расходы, понесенные аккредитивом.

Котировки

Все письменные или устные предложения действительны в течение 30 дней с даты предложения, если не указано иное. Цены основаны на запрошенных вами спецификациях и количествах и могут быть изменены, если по сравнению с исходным запросом будут внесены какие-либо изменения.

Цены основаны на запрошенных вами спецификациях и количествах и могут быть изменены, если по сравнению с исходным запросом будут внесены какие-либо изменения.

Доставка

Срочные заказы, размещенные по телефону (для товаров, имеющихся в наличии на момент заказа), будут отправлены в течение 2 рабочих дней. Большинство других стандартных товаров могут быть отправлены в течение 2–4 недель. Сроки доставки для специальных заказов будут установлены по коммерческому предложению.

Доставка

Федеральная экспресс-доставка, UPS и авиаперевозки.Если покупатель не укажет иное, будет использоваться обычное обслуживание UPS. SP предоплачивает фрахт, а затем добавляет эту сумму в счет. При необходимости могут быть добавлены специальные сборы за транспортировку. SP несет ответственность за доставку нашей продукции в указанный пункт назначения. Об ошибках при доставке, повреждениях при транспортировке или косметических дефектах необходимо сообщить SP в течение 15 дней после доставки.

Оптовые скидки

Свяжитесь с нами для получения информации о количестве или образовательных скидках.

Гарантия

Гарантируется, что вся продукция из каталога соответствует опубликованным SP спецификациям и не имеет дефектов материалов и изготовления, как определено в спецификациях, в течение одного года после поставки.Исключительное средство правовой защиты покупателя и предел ответственности SP за любые убытки не должны превышать покупную цену, уплаченную покупателем за товары, в отношении которых подана претензия. SP не дает никаких подразумеваемых гарантий товарной пригодности или пригодности для определенной цели в связи с продажей любых продуктов SP.

Возвращает

Номер разрешения на возврат материалов (RMA) требуется для любых возвращаемых товаров. Пожалуйста, подготовьте исходную информацию для заказа и характер проблемы перед получением RMA.Это включает в себя исходный номер заказа на поставку, дату отгрузки и серийный номер. Все возвраты должны отправляться с оригинальными упаковочными материалами и иметь присвоенные номера RMA. Плата за возврат может взиматься за все возвращенные товары. Товар (ы) не будет принят на пополнение запасов по истечении 90 дней. Отремонтированные или замененные продукты будут возвращены вам за счет SP для продуктов, на которые распространяется гарантия. По вопросам послегарантийного ремонта обращайтесь в SP для оценки стоимости. Все связанные с доставкой и погрузочно-разгрузочными работами расходы несет пользователь.

Все возвраты должны отправляться с оригинальными упаковочными материалами и иметь присвоенные номера RMA. Плата за возврат может взиматься за все возвращенные товары. Товар (ы) не будет принят на пополнение запасов по истечении 90 дней. Отремонтированные или замененные продукты будут возвращены вам за счет SP для продуктов, на которые распространяется гарантия. По вопросам послегарантийного ремонта обращайтесь в SP для оценки стоимости. Все связанные с доставкой и погрузочно-разгрузочными работами расходы несет пользователь.

Сбор за отмену

Если возникнет необходимость отменить или изменить специальные заказы перед отправкой, ваш торговый представитель определит соответствующую плату за отмену. Плата за пополнение запасов может взиматься с товаров, принятых SP для возврата на склад. Специально разработанные инструменты, поврежденные заказчиком, возврату не подлежат.

Цены

Цены на товары, имеющиеся в каталоге, указаны в текущем прайс-листе. Это Ф.О. фабрика. Стоимость специальных товаров будет определяться индивидуально в соответствии с предоставленными спецификациями. Все опубликованные цены могут быть изменены без предварительного уведомления. Для международных заказов может взиматься дополнительная плата за обработку каждого товара. Счета подлежат оплате в течение 30 дней с даты выставления счета.

Это Ф.О. фабрика. Стоимость специальных товаров будет определяться индивидуально в соответствии с предоставленными спецификациями. Все опубликованные цены могут быть изменены без предварительного уведомления. Для международных заказов может взиматься дополнительная плата за обработку каждого товара. Счета подлежат оплате в течение 30 дней с даты выставления счета.

Международные клиенты

Пожалуйста, произведите оплату в долларах США, чтобы получить ее в банке США. Некоторые товары могут подлежать экспортному контролю и требовать подтвержденной экспортной лицензии.

GAO США — Программа ядерных реакторов SP-100: следует ли ее продолжать?

Следует ли продолжать?

T-NSIAD-92-15: опубликовано: 12 марта 1992 г. Публично опубликовано: 12 марта 1992 г.

Дополнительные материалы:

Контакты:

GAO обсудило Программу космических ядерных реакторов SP-100, созданную для разработки технологий энергосистем космических реакторов для Министерства обороны (DOD) и Национального управления по аэронавтике и исследованию космического пространства (NASA). GAO отметило, что: (1) с момента своего создания в 1983 финансовом году (FY) Министерство энергетики (DOE), NASA и DOD совместно инвестировали более 420 миллионов долларов в Программу SP-100; (2) этап I программы SP-100 обошелся примерно в 51 миллион долларов и проходил с 1983 по 1985 год, оценка этапа II увеличилась более чем в три раза, а запланированное завершение было продлено на 13 лет, и по оценке Министерства энергетики, этап III может стоимость от 250 до 500 миллионов долларов; (3) нехватка финансирования также способствовала увеличению затрат и задержкам в графике: от минимума в 10 миллионов долларов в 1986 финансовом году до максимума в 84 миллиона долларов в 1989 финансовом году; (4) дефицит финансирования возник в результате того, что агентства не внесли суммы, указанные в меморандуме о соглашении, в котором определены обязательства агентства по уровню финансирования, и Конгресс внес изменения в бюджетную заявку Министерства энергетики; (5) хотя Министерство обороны и НАСА определили потенциальные миссии, в которых применение технологии SP-100 даст преимущества по сравнению с другими существующими альтернативами космической энергии, никаких конкретных миссий утверждено не было, и утверждение маловероятно, пока технические и экономические риски не будут сведены к минимуму; и (6) Министерство обороны недавно отказалось от финансовой поддержки программы SP-100 из-за постоянного увеличения стоимости программы и задержек в расписании, изменения миссии и его веры в то, что другая технология ядерного реактора будет более рентабельно и своевременно удовлетворять его потребности.

GAO отметило, что: (1) с момента своего создания в 1983 финансовом году (FY) Министерство энергетики (DOE), NASA и DOD совместно инвестировали более 420 миллионов долларов в Программу SP-100; (2) этап I программы SP-100 обошелся примерно в 51 миллион долларов и проходил с 1983 по 1985 год, оценка этапа II увеличилась более чем в три раза, а запланированное завершение было продлено на 13 лет, и по оценке Министерства энергетики, этап III может стоимость от 250 до 500 миллионов долларов; (3) нехватка финансирования также способствовала увеличению затрат и задержкам в графике: от минимума в 10 миллионов долларов в 1986 финансовом году до максимума в 84 миллиона долларов в 1989 финансовом году; (4) дефицит финансирования возник в результате того, что агентства не внесли суммы, указанные в меморандуме о соглашении, в котором определены обязательства агентства по уровню финансирования, и Конгресс внес изменения в бюджетную заявку Министерства энергетики; (5) хотя Министерство обороны и НАСА определили потенциальные миссии, в которых применение технологии SP-100 даст преимущества по сравнению с другими существующими альтернативами космической энергии, никаких конкретных миссий утверждено не было, и утверждение маловероятно, пока технические и экономические риски не будут сведены к минимуму; и (6) Министерство обороны недавно отказалось от финансовой поддержки программы SP-100 из-за постоянного увеличения стоимости программы и задержек в расписании, изменения миссии и его веры в то, что другая технология ядерного реактора будет более рентабельно и своевременно удовлетворять его потребности.

Финансовый менеджмент | Департамент народного образования штата Висконсин

Обзор

Управление финансами важно для успеха работы службы школьного питания.Органы школьного питания (SFA) должны соблюдать государственные и федеральные постановления, касающиеся управления ресурсами, закупок и допустимых затрат. Цель учетной записи службы школьного питания состоит в том, чтобы управлять и улучшать программу школьного питания, которая предлагает питательные и привлекательные блюда, соответствующие требованиям к режиму питания.

Пожалуйста, убедитесь, что вы заполнили свою банковскую информацию в системе Aids Banking, чтобы получать платежи через ACH (прямой депозит) от DPI.

Это включает в себя все платежи от DPI, а не только за услуги общественного питания.

Это включает в себя все платежи от DPI, а не только за услуги общественного питания.(мы рекомендуем открывать в Google Chrome или Mozilla Firefox для полной функциональности)

Выплаты государственной помощи, полученные в марте 2020 года (заработаны в SY 2018-19)

Школы, участвующие в программах Национальной программы школьных обедов (NSLP), школьных завтраков (SBP или SBP-Severe), питания пожилых людей (EN) и / или Висконсинских программ школьного питания (WSDMP):

При оценке расходов SFA должны гарантировать, что средства поддерживают работу и улучшение программы (программ) школьного питания, и что все расходы являются допустимыми (т.e., необходимые, разумные и подлежащие распределению) в соответствии с 7 CFR 210.14, 220.13 (i) и руководством OMB согласно 2 CFR Part 200.

Косвенные затраты

- Висконсин не разрешает относить косвенные расходы на счет школьного питания.

- Руководство по косвенным затратам SP 60-2016, USDA, 30.09.2016

Другое

- Висконсин не разрешает относить косвенные расходы на счет школьного питания.

Годовой финансовый отчет (AFR)

Все SFA, участвующие в программах школьного питания USDA, обязаны ежегодно предоставлять годовой финансовый отчет (AFR) службы общественного питания.В отчете доходы и расходы общественного питания классифицируются по программам на период с 1 июля по 30 июня, который является школьным финансовым годом. AFR подлежит ежегодной оплате до 31 августа года и может быть подан в электронном виде, зайдя в онлайн-службы или на веб-страницу отчетности. В отчет за предыдущий учебный год можно внести изменения онлайн до 31 декабря.ресурсов

Бюджетирование и контроль затрат

Управление ресурсами программы школьного питания может оказаться сложной задачей.Существуют отраслевые стандарты и показатели эффективности, которые помогают директорам общепита и бизнес-менеджерам повышать качество и эффективность работы.

Бюджет общественного питания состоит из доходов (продаж) и затрат (рабочая сила, питание, оборудование, приобретенные услуги и т. Д.). Расходы на питание и рабочую силу составляют значительную часть бюджета. Инструменты, которые помогут SFA в управлении бюджетом, можно найти ниже.

Бюджет общественного питания состоит из доходов (продаж) и затрат (рабочая сила, питание, оборудование, приобретенные услуги и т. Д.). Расходы на питание и рабочую силу составляют значительную часть бюджета. Инструменты, которые помогут SFA в управлении бюджетом, можно найти ниже.ресурсов

SFA — это , необходимые для обеспечения того, чтобы весь доход от продажи непрограммных продуктов питания поступал на счет некоммерческого школьного питания (7 CFR 210.14 (е)). К продуктам, не включенным в программу, относятся любые не подлежащие возмещению продукты и напитки (питание для взрослых, обслуживание по меню, торговые автоматы, кейтеринг и т. Д.), Приобретенные на средства со счета некоммерческой службы школьного питания. Доходы, доступные для поддержки производства возмещаемых обедов, не могут субсидировать продажу непрограммных продуктов. Если SFA продает больше непрограммных продуктов, чем еды для взрослых и молока на заказ, инструмент внепрограммных доходов от продуктов питания (см.

Инструменты ниже) должен заполняться ежегодно.

Инструменты ниже) должен заполняться ежегодно. Инструменты

ресурсов

Заметки

Учебный год 2021-22 Скоро появятся инструменты и руководство по PLE!

Заметки: Инструкции:Они отражают инструмент 17-18 SY PLE, но могут помочь в завершении последующих инструментов PLE.

Ежегодно, после 1 июля, Министерство сельского хозяйства США (USDA) и Группа школьного питания (SNT) устанавливают категориальные ставки возмещения расходов на питание, молоко и закуски. SFA могут использовать эти ставки для составления бюджета суммы доходов федерального правительства и штата, полученных за один прием пищи, в дополнение к любым местным доходам.

Оценки

ресурсов

SFA, управляющие программами школьного питания, должны иметь , чтобы иметь письменную и четко изложенную политику в отношении неоплаченных расходов на питание в служебной записке USDA SP 46-2016.

USDA и SNT разработали ресурсы, которые SFA могут использовать в своих усилиях по решению проблемы неоплаченной платы за питание. Безнадежная задолженность — это недопустимые расходы на счет некоммерческого общественного питания в соответствии с 2 CFR 200.426 подраздела E. Ресурсы, приведенные ниже, охватывают передовой опыт, вопросы и ответы, а также инструкции.

USDA и SNT разработали ресурсы, которые SFA могут использовать в своих усилиях по решению проблемы неоплаченной платы за питание. Безнадежная задолженность — это недопустимые расходы на счет некоммерческого общественного питания в соответствии с 2 CFR 200.426 подраздела E. Ресурсы, приведенные ниже, охватывают передовой опыт, вопросы и ответы, а также инструкции.ресурсов

Руководство по передовой практике из меморандума Министерства сельского хозяйства США SP 29-2017

Заметки

- Издание 2017: Преодоление проблемы бесплатного питания: проверенные стратегии школ нашей страны, SP 29-2017, USDA, 05/10/17

- Руководство по неоплаченной плате за питание, вопросы и ответы, SP 23-2017, USDA, 23.03.17

- Финансовые вопросы и ответы, ДПИ СНТ, 11/2020

- Неоплаченная плата за питание: правила оплаты местного питания, SP 46-2016, USDA, 07.08.16

- Неоплаченные расходы на питание: Разъяснение по сбору «просроченных платежей за питание», SP 47-2016, USDA, 07.

08.16

08.16 - Отказ в питании за неуплату, Меморандум № 3 за 1994 финансовый год

- Письмо FNS от заместителя госсекретаря Конканнона о неоплаченных расходах на питание, USDA, 13.02.14

Сравнительный анализ самолетов — Gulfstream GIV-SP

Gulfstream GIV-SP

В сравнительном анализе самолетов за этот месяц мы предоставляем информацию о некоторых бывших в употреблении бизнес-джетах по цене 9 долларов.Диапазон 5-11,5 миллионов для оценки Gulfstream GIV-SP для продажи.

Мы рассмотрим обычные параметры производительности — полезную нагрузку / дальность полета — скорость и размер кабины — и охватим текущую и будущую рыночную стоимость. Область, в которой сравнивается Gulfstream GIV-SP в этом исследовании, включает Dassault Falcon 900 (включая 900B).

Краткая история

Конструкторские работы над оригинальным GIV начались в начале 1983 года — первый из четырех серийных прототипов совершил первый полет 19 сентября 1985 года. Сертификат FAA был выдан 22 апреля 1987 года. Улучшенный Gulfstream GIV-SP (SP, представляющий особые характеристики) — с более высокой полезной нагрузкой и посадочной массой, а также с улучшенными характеристиками диапазона полезной нагрузки — заменил GIV с сентября 1992 года (есть, однако, ASC190). который позволяет владельцу / оператору обновлять GIV до GIV-SP).

Сертификат FAA был выдан 22 апреля 1987 года. Улучшенный Gulfstream GIV-SP (SP, представляющий особые характеристики) — с более высокой полезной нагрузкой и посадочной массой, а также с улучшенными характеристиками диапазона полезной нагрузки — заменил GIV с сентября 1992 года (есть, однако, ASC190). который позволяет владельцу / оператору обновлять GIV до GIV-SP).

Gulfstream GIV — это значительно улучшенная, более крупная, дальнобойная и усовершенствованная разработка более ранних GII и GIII. Наиболее значительным улучшением GIV по сравнению с более ранними моделями Gulfstream являются турбовентиляторные двигатели Rolls-Royce Tay, которые обеспечивают значительное снижение расхода топлива и снижение уровня шума, несмотря на более высокую тягу, чем у GII и GIII Speys.

Действительно — GIV является продолжением ассоциации Gulfstream и Rolls-Royce, которая восходит к первоначальному Gulfstream GI с двигателем Dart. Другие изменения включали удлиненный фюзеляж и улучшенное аэродинамическое и структурное крыло с уменьшенным на 30% количеством деталей, увеличенный запас топлива и дальность полета, хвостовое оперение с увеличенным размахом и усовершенствованный комплект авионики EFIS с шестью цветными ЭЛТ-дисплеями.

В 1990 году тогдашний генеральный директор Gulfstream Аллен Э. Полсон и члены экипажа Gulfstream установили 35 международных рекордов по кругосветному перелету на GIV Gulfstream.И Gulfstream GIV, и GIV-SP с тех пор установили еще ряд рекордов.

Как уже упоминалось, GIV был модернизирован до GIV-SP и позже переименован в G400. На основе оригинального GIV был создан вариант ближнего боя, получивший обозначение G300. С появлением G500 / G550 (модернизация GV) GIV получил обновление, основанное на недавно созданном G550, который стал G450 и его вариантом для ближнего боя G350.

Доля рынка

На диаграмме A представлена рыночная доля находящихся в эксплуатации самолетов по состоянию на август 2013 года для Gulfstream GIV-SP (63%) и Dassault Falcon 900 и 900B (37%).В настоящее время в эксплуатации находятся 482 самолета этих двух моделей.

Полезные нагрузки и диапазоны

Данные, содержащиеся в таблице A, опубликованы в B&CA, а также получены от Conklin & de Decker. Как мы уже упоминали в прошлых статьях, потенциальный оператор должен сосредоточиться на полезной нагрузке. GIV-SP «Доступная полезная нагрузка с максимальным запасом топлива» при весе 2–019 фунтов больше, чем у Falcon 900 (при нагрузке 1–850 фунтов) на 9,1%.

Как мы уже упоминали в прошлых статьях, потенциальный оператор должен сосредоточиться на полезной нагрузке. GIV-SP «Доступная полезная нагрузка с максимальным запасом топлива» при весе 2–019 фунтов больше, чем у Falcon 900 (при нагрузке 1–850 фунтов) на 9,1%.

Объем кабины

Согласно Conklin & de Decker, объем кабины GIV-SP при 1-525 кубических футов составляет 20.На 6% больше, чем у Falcon 900 на 1-264 кубических фута. Как упоминалось ранее, и Gulfstream GIV, и GIV-SP имеют по два двигателя TAY 611-8 Rolls-Royce, каждый из которых имеет тягу 13-850 фунтов. Для сравнения: в Falcon 900 используются три силовые установки Honeywell TFE 731-5AR-1C с тягой 4-500 фунтов.

Таблица B, полученная из калькулятора стоимости самолета (ACC), показывает потребление топлива каждой моделью самолета в этой области исследования. Gulfstream GIV-SP — со скоростью 447 галлонов в час (GPH) — использует 146 галлонов в час (или 48.На 5%) больше топлива, чем у Falcon 900 (301 галлон в час).

Используя данные, опубликованные в «Руководстве по планированию и закупкам B&CA» за май 2013 г. и «Руководстве по планированию операций B&CA» за август 2013 г., мы сравним наши самолеты. Средняя общенациональная стоимость топлива для Jet A в августовском выпуске 2013 года составляла 6,08 доллара за галлон на момент публикации, поэтому для сравнения мы приведем цифры в том виде, в каком они были опубликованы.

Примечание. Стоимость топлива, использованная из этого источника, не является средней ценой за год.

Сравнение затрат на милю

На диаграмме C подробно описывается «Стоимость на милю» и сравнивается Gulfstream GIV-SP с прямыми затратами на конкуренцию и с каждым самолетом, выполняющим полет на 1 000 морских миль с полезной нагрузкой 800 фунтов (четыре пассажира). Круизный рейс Gulfstream GIV-SP на дальние расстояния со средней скоростью 445 узлов показывает стоимость за милю в размере 8,53 доллара, что на 3% дороже в эксплуатации, чем Dassault Falcon 900 из расчета 8,28 доллара за морскую милю.

Сравнение общих переменных затрат

«Общие переменные затраты», показанные на диаграмме D, определяются как затраты на топливо — затраты на техническое обслуживание — плановые затраты на запчасти — и прочие командировочные расходы.Общие переменные затраты на эксплуатацию Gulfstream GIV-SP в размере 3-737 долларов в час на 5% больше, чем у Falcon 900 из расчета 3-549 долларов в час.

Сравнение производительности

Точки на диаграмме E находятся в центре одного и того же самолета. Цены на вертикальной оси указаны в Vref. Индекс производительности требует дальнейшего обсуждения, поскольку используемые факторы могут быть в некоторой степени произвольными. Производительность можно определить (и это здесь) как произведение трех факторов.

1.Дальность полета с полной загрузкой и доступным топливом;

2. Средняя скорость полета для достижения этого диапазона;

3. Доступный для пассажиров объем салона и удобства.

Результат — очень большое число, поэтому для целей построения графиков каждый результат делится на один миллиард. Приведенные примеры относятся к самолетам в данном исследовании. Подгонка вычисленной кривой на этом графике не будет очень точной, но если рассматривать все самолеты бизнес-класса, квадратный коэффициент «r» будет равен числу больше 0.9. Другие могут выбрать другие параметры, но серьезных покупателей бизнес-самолетов обычно впечатляет цена, скорость, размер салона.

После рассмотрения ценового диапазона — скорости и размера салона — мы можем сделать вывод, что бизнес-джет GIV-SP чрезвычайно конкурентоспособен по сравнению с Falcon 900 и лидирует в индексе благодаря всем совокупным факторам (т. Е. Больший диапазон — быстрее скорость и больший объем салона- по более низкой цене). Однако все это связано с незначительно более высокими эксплуатационными расходами.

В таблице C показаны относительные розничные цены от Vref для каждого самолета. Количество самолетов в эксплуатации — процент «Продано» и количество «Продано» за последние 12 месяцев получены от JETNET. Как показано, GIV-SP имеет более низкий процент «Продаж» — 9,8% (рынок продавца) по сравнению с Falcon 900 — 15,8% (рынок покупателя). За 12 месяцев GIV-SP показывает наибольшее количество полных транзакций продажи — 25 (в среднем 2,1 в месяц) по сравнению с Falcon 900 — 20 (в среднем 1,7 в месяц).

Как показано, GIV-SP имеет более низкий процент «Продаж» — 9,8% (рынок продавца) по сравнению с Falcon 900 — 15,8% (рынок покупателя). За 12 месяцев GIV-SP показывает наибольшее количество полных транзакций продажи — 25 (в среднем 2,1 в месяц) по сравнению с Falcon 900 — 20 (в среднем 1,7 в месяц).

График амортизации самолетов бизнес-класса

Самолеты, которые используются в коммерческом бизнесе или для получения дохода, которые в основном эксплуатируются внутри страны и не используются для обычных или договорных перевозок, могут быть амортизированы в течение пяти лет. Изменено График системы ускоренного возмещения затрат (MACRS). Самолеты, используемые в обычных или контрактных перевозках (например, — Часть 135), подлежат амортизации в соответствии с семилетним MACRS — см. Таблицу D.

В таблице E показан пример использования графика MACRS для бывшего в употреблении Gulfstream GIV-SP 1999 года в частном порядке ( Часть 91) и чартерные операции (Часть 135) на пяти- и семилетние периоды при розничной стоимости Vref в 9 долларов. 5 миллионов.

5 миллионов.

Расположение по континентам

В таблице F, тем временем, представлена разбивка по континентам для бизнес-джета Gulfstream GIV-SP, находящегося в полной собственности. Северная Америка является домом для большей части флота с 80% из 282 полностью принадлежащих самолетов GIV-SP, за ней следуют Азия с 9% и Европа с 5%. В настоящее время три самолета Gulfstream GIV-SP находятся в долевом владении и 20 — в программах долевого владения.

Резюме

В предыдущих параграфах мы затронули несколько ключевых атрибутов, которые ценят операторы бизнес-джетов.Однако часто при принятии решения о покупке учитываются и другие качества, такие как обслуживание и поддержка, но они выходят за рамки данной статьи. По данным JETNET, на продажу выставлено 30 подержанных моделей Gulfstream GIV-SP. Gulfstream GIV-SP хорошо справляется со своими конкурентами, поэтому операторы на рынке должны найти предыдущее сравнение стоимости. Мы надеемся, что Gulfstream GIV-SP, поставки которого начались в 1993 году, продолжит преуспевать на рынке подержанных автомобилей.

Мы надеемся, что Gulfstream GIV-SP, поставки которого начались в 1993 году, продолжит преуспевать на рынке подержанных автомобилей.

Чтобы увидеть все большие самолеты, представленные на рынке, посетите наши выставленные на продажу большие самолеты.

Майк Чейз

Гостевой постРедактор, Сравнение самолетов

Майкл Чейз владеет консалтинговой фирмой Chase & Associates, специализирующейся на отраслевых продуктах и исследованиях рынка в секторах коммерческой и деловой авиации.

Обладая более чем пятидесятилетним опытом работы, Майкл работал директором по специальным проектам в компании JETNET, LLC; работал старшим консультантом по вопросам управления в Sabre Holding; и был директором по исследованиям рынка и продаж в Gulfstream Aerospace, руководил продажами и исследованиями продуктов, включая технико-экономические исследования и исследования жизнеспособности.

Узнать больше о: Dassault Falcon | Большие самолеты | Сравнение реактивных двигателей | Гольфстрим |

Калькулятор экономии затрат наIC / SP

Калькулятор экономии затрат на IC / SPДопущения

Колонны

- Подготовка элюента и повторное уравновешивание системы занимает 30 минут.

- За счет сокращения времени, затрачиваемого на систему IC, заказчик может напрямую сэкономить на затратах на этот труд

- Система работает непрерывно, 24 часа в сутки, 7 дней в неделю

- Колонка 4 мм имеет скорость потока 1 мл / мин, и скорость потока масштабируется квадратом внутреннего диаметра

- Используется бутыль для элюента емкостью 2 л

- RFIC не используется

- Расчет

- Стоимость материалов = Цена колонки [$ / колонка] * Производительность [образцы / год] / Срок службы колонки [образцы / колонка]

- Затраты на рабочую силу = 524160 [мин / год] * (Скорость потока [мл / мин] / 2000 [мл / флакон с элюентом]) * 0.5 [часы / флакон с элюентом] * Тариф [$ / час]

- Реагенты / Стоимость отходов = 524160 [мин / год] * [(Скорость потока [мл / мин] / 1000 [мл / л]) * Расход отходов [долл.

США / 100 л] / 100

США / 100 л] / 100

Глушители

- За предложением гарантии на глушитель нет никаких скрытых условий, и гарантия покрывает полную стоимость глушителя

- Система работает непрерывно, 24 часа в сутки, 7 дней в неделю

- Замена трубки перистальтического насоса и повторное уравновешивание системы занимает 10 минут.

- Срок службы глушителя 1 год

- Расчет

- Стоимость материалов = Цена глушителя [$ / глушитель] + (52 [недели / год] * Стоимость трубок [$ / комплект] / срок службы трубок [недели / комплект])

- Затраты на оплату труда = (Ставка труда [$ / час] * (70 [минут / набор] / 60 [минут / час)) * (52 [недели / год] / Срок службы трубок [недели / набор]

- Реагенты / Стоимость отходов = Стоимость реагентов [$ / год] + (524160 [минут / год] * Скорость потока регенеранта [мл / мин] * Расход отходов [$ / 100 л] / 100 000 [мл / 100 л])

Элюент

- Подготовка элюента и повторное уравновешивание системы занимает 30 минут.

- За счет сокращения времени, затрачиваемого на систему IC, заказчик может напрямую сэкономить на затратах на этот труд

- Система работает непрерывно, 24 часа в сутки, 7 дней в неделю

- Элюент — 39 мМ КОН или MSA .