- Подоходный налог с населения | Valsts ieņēmumu dienests

- Налоги в Швейцарии взимаются не так, как в Европе!

- Подоходный налог с населения

- Подоходные налоги в разных странах мира

- Подоходный налог с населения | ifinanses.lv

- Что такое налоги на заработную плату и кто их платит?

- Все, что вам нужно знать

- Налоги на заработную плату Определение | Bankrate.com

- Общие сведения о налогах на заработную плату и о том, кто их платит

- Налог на заработную плату | Факты о государственной и федеральной системе быстрой заработной платы и налогов

- Налог на заработную плату

- Что такое налог на заработную плату?

- Какие основные виды налога на заработную плату?

- Налоги на заработную плату

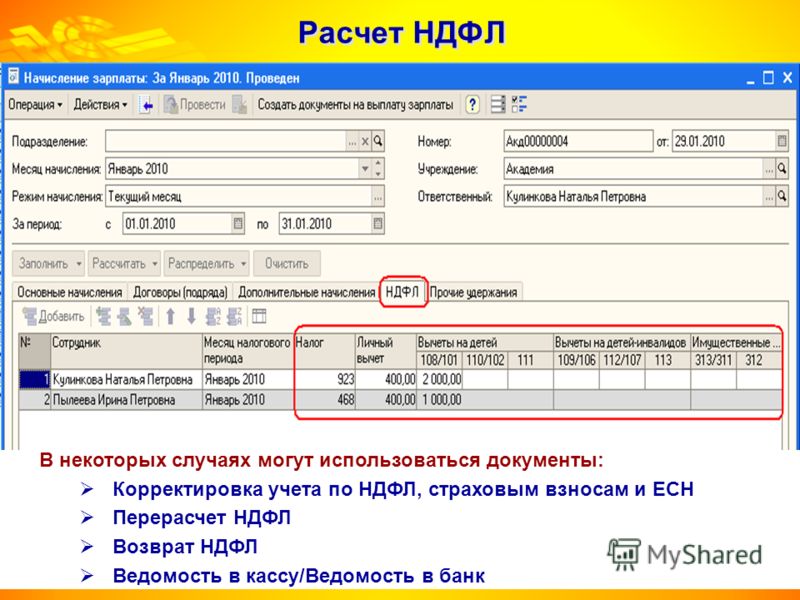

- Как работодатели рассчитывают налог на заработную плату?

- Соблюдение налогового режима на заработную плату

- Как работодатели могут избежать штрафов по налогу на заработную плату?

- Часто задаваемые вопросы о налоге на заработную плату

- Руководство для владельца по налогам на заработную плату

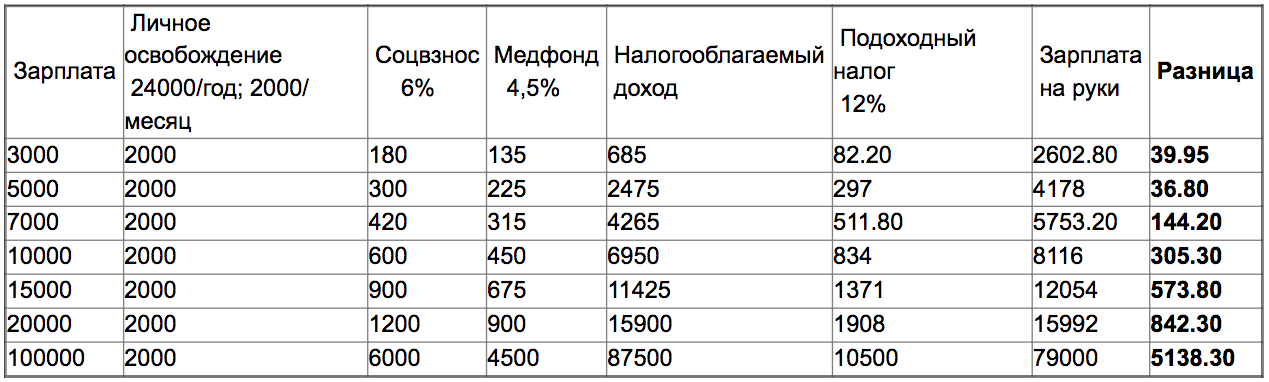

- Как рассчитать налоги на заработную плату

Подоходный налог с населения | Valsts ieņēmumu dienests

Существуют случаи, когда налогоплательщику не требуется в обязательном порядке подавать годовую декларацию о доходах, однако подать ее в его интересах, чтобы он мог вернуть переплаченный налог.

Налогоплательщик вправе подать годовую декларацию и получить из бюджета возврат переплаты налога в следующих случаях:

1. Если в течение года таксации к Вам не применялся:

- весь установленный статьей 12 закона «О подоходном налоге с населения» необлагаемый минимум.

Годовой дифференцированный необлагаемый минимум рассчитывается по специальной формуле и применяется раз в год при подаче годовой декларации о доходах. Если годовая декларация о доходах подается через систему электронного декларирования Службы государственных доходов, дифференцированный необлагаемый минимум рассчитывается для налогоплательщика автоматически.

- все установленные статьей 13 закона «О подоходном налоге с населения» льготы за иждивенцев или дополнительная льгота лицам с инвалидностью и политически репрессированным лицам, или участникам национального движения сопротивления.

Для присвоения налогоплательщику налоговой книжки и применения налоговых льгот на зарегистрированных в иностранных государствах лиц, в СГД необходимо подать заявление о предоставлении книжки и сообщение о находящихся на иждивении лицах.

Если в распоряжении СГД отсутствует информация, подтверждающая право налогоплательщика на налоговые льготы, лицу в СГД необходимо подать копию документа, подтверждающего, что лицо является матерью/отцом зарегистрированных в иностранных государствах детей, а также копии паспортов детей или копии других документов с данными о рождении детей, а также подтверждение налогового органа иностранного государства о том, что аналогичные льготы за этих детей не используют мать/отец детей.

Налоговая администрация каждой страны устанавливает порядок и форму выдачи сведений и свидетельств налогоплательщикам.

2. Если в течение года таксации у Вас имели место установленные статьей 10 закона «О подоходном налоге с населения»:

- оправданные расходы на образование, в том числе специальное образование для детей (кружки, спортивную школу, музыкальную школу и т.

- сделанные пожертвования и дарения;

- пожертвования и дарения латвийским политическим партиям;

- взносы в частные пенсионные фонды;

- страховые взносы в соответствии с договором о страховании жизни (с накоплением средств).

В оправданные расходы физического лица — плательщика подоходного налога с населения на образование, медицинские услуги, пожертвования и дарения, в том числе общая сумма расходов, включаемых в политическую партию, не должна превышать 600 евро в год, но не более 50% от годового облагаемого дохода. В свою очередь, за членов семьи в оправданные расходы могут быть включены только расходы на образование и медицинские услуги в размере 600 евро за каждого члена семьи.

Пример № 1

Физическое лицо с января по июнь не работало, а с 1 июля было нанято на работу. Работодателем был применен необлагаемый минимум за шесть месяцев (с июля по декабрь — 360 евро). При подаче годовой декларации о доходах применяется дифференцированный необлагаемый минимум (720–1 380 евро) в зависимости от общей суммы доходов в течение года таксации. Налогоплательщик может вернуть образовавшуюся переплату налога.

Работодателем был применен необлагаемый минимум за шесть месяцев (с июля по декабрь — 360 евро). При подаче годовой декларации о доходах применяется дифференцированный необлагаемый минимум (720–1 380 евро) в зависимости от общей суммы доходов в течение года таксации. Налогоплательщик может вернуть образовавшуюся переплату налога.

Если в 2017 году общий размер годовых облагаемых доходов налогоплательщика был меньше или равен 4 800 евро, при подаче годовой декларации о доходах применяется максимальный годовой необлагаемый минимум, т. е., 1 380 евро.

Пример № 2

У физического лица весь год на иждивении находился ребенок, но не было записи в налоговой книжке о назначении льготы, поэтому работодатель льготу за иждивенца не применил. При подаче годовой декларации о доходах и применении льготы за иждивенца (2 100 евро) образуется переплата налога – 23 % от 2 100 евро = 483,00 евро. Эту переплаченную сумму можно вернуть из бюджета.

Пример № 3

Физическое лицо в течение года приобрело полис страхования здоровья за 170 евро, заплатило за медицинские услуги 40 евро и за лечение зубов 110 евро. Подав годовую декларацию о доходах и указав в ней подтвержденные оправдательными документами оправданные расходы, из государственного бюджета можно вернуть 23 % от ((170 евро + 40 евро) +110 евро)) = 73,60 евро.

Подав годовую декларацию о доходах и указав в ней подтвержденные оправдательными документами оправданные расходы, из государственного бюджета можно вернуть 23 % от ((170 евро + 40 евро) +110 евро)) = 73,60 евро.

Пример № 4

Физическое лицо, годовой облагаемый доход которого превышает 3 600 евро, в течение года совершало взносы в частный пенсионный фонд по 30 евро в месяц. Подав годовую декларацию о доходах и указав в ней взносы, совершенные в частный пенсионный фонд, из бюджета можно вернуть 23 % от 30 евро x 12 месяцев = 82,80 евро.

Налоги в Швейцарии взимаются не так, как в Европе!

Швейцарским гражданам и иностранцам, постоянно проживающим в стране, приходится, заполняя налоговую декларацию, изрядно ломать голову. Во многих кантонах, правда, например, в Берне, с недавних пор делать это можно в режиме онлайн. KeystoneС 1 января 2019 года Швейцария останется последней страной Европы, где действует практика отложенного подоходного налогообложения.

Журналист и заместитель руководителя редакции, объединяющей три национальных языка swissinfo.ch (немецкий, французский и итальянский). Прежде работал в Teletext и на rts.ch – телевизионных подразделениях швейцарской национальной телерадиокомпании SRG SSR.

Больше материалов этого / этой автора | Франкоязычная редакция

Самюэль Жабер ( Самуэль Жабер)

Доступно на 9 других языкахКак взимается в Швейцарии НДФЛ?

End of insertionШвейцарские налогоплательщики и иностранцы с долгосрочным видом на жительство категории «С» (буква латинская) должны ежегодно заполнять налоговую декларацию, на основании которой и рассчитывается сумма налога НДФЛ. В соответствии с принципами федерализма налогоплательщики уплачивают как кантональные и общинные/муниципальные налоги, так и прямые федеральные — взимаемые кантонами (субъектами федерации) от имени и по поручению федерального центра.

В соответствии с принципами федерализма налогоплательщики уплачивают как кантональные и общинные/муниципальные налоги, так и прямые федеральные — взимаемые кантонами (субъектами федерации) от имени и по поручению федерального центра.

Как правило, житель (налоговый резидент) Швейцарии имеет возможность выплачивать кантональные и общинные/муниципальные налоги в рассрочку на срок до одного года, осуществляя промежуточные платежи траншами. Количество этих платежей варьируется в зависимости от кантона. Где-то эта система настолько гибкая, что разрешается даже платить налоги частями ежемесячно или заплатить все сразу. В конце финансового года налоговые органы по месту жительства налогового резидента рассчитывают окончательный размер налога и, с учетом уже полученных промежуточных платежей, сообщает человеку, сколько тот еще остался должен, чтобы спать спокойно, а порой некоторым даже возвращают переплаченные «излишки».

+ Сколько швейцарцы тратят на налоги и обязательные выплаты в месяц?

Бывают ли исключения?

End of insertionРазумеется, бывают! Иностранцы, у которых нет постоянного вида на жительство «С», а есть только, например, вид на жительство категории «B» (буква латинская, продляется каждый год, а для граждан «третьих стран» — при условии наличия постоянной занятости) уплачивают НДФЛ в режиме «налогообложения с источника», осуществляемое источником выплаты дохода налогоплательщику, то есть работодателем.

Впрочем, среди исключений тоже есть свои исключения: к ним относятся так называемые «фронтальеры», или трудовые кадры, живущие, например, во Франции или Германии, но и при этом работающие в одном из швейцарских кантонов, кроме (еще одно исключение) кантона Женева. Такие лица обязаны декларировать свои доходы и платить налоги в стране проживания, то есть в самой Швейцарии они подоходным налогом не облагаются. Но затем та же Франция или Германия перечисляет часть собранных таким образом налогов швейцарским кантонам и общинам по месту работы «фронтальеров».

В Женеве же все происходит как раз наоборот: Конфедерация собирает с «фронтальеров» налог и передаёт его по месту их фактического проживания. Поэтому французским муниципалитетам весьма выгодно иметь на своей территории таких работников с их относительно высокими швейцарскими зарплатами, а значит — и солидными налоговыми отчислениями.

+ Кто такие фронтальеры и зачем они работают в Швейцарии?

А как НДФЛ взимается в других странах Европы?

End of insertionПодавляющее большинство развитых стран еще в прошлом веке перешли от так называемой декларативной налоговой системы к системе «подоходного налога с источника». Среди европейских стран первопроходцем в этой области стала Германия, принявшая эту систему уже в 1925 году.

Пока что Франция и Швейцария являются единственными двумя странами, которые еще не ввели налог с финансового источника для всех своих граждан. Но Франция, в результате крайне болезненной налоговой реформы, перейдёт, как предполагается, на новую налоговую систему с 1 января 2019 года. И начиная с этого дня швейцарцы останутся единственными на Старом континенте, получающими свою заработную плату исключительно «грязными», то есть без налоговых вычетов.

Почему Швейцария упорно собирает налоги по старинке?

End of insertion«Взымать налоги с источника — все равно что заявить гражданину, что он не способен на самоорганизацию».

Хьюз Хитпольд, депутат парламента Швейцарии

End of insertionВ последние годы депутатами парламента Швейцарии было подано уже несколько парламентских инициатив и запросов, требующих введения прямой выплаты подоходного налога в Швейцарии в режиме «с источника». Последняя такая инициатива была подана осенью 2018 года депутатом правоцентристской Бюргерско-демократической партии (BDP) Хайнцем Зигенталером (Heinz Siegenthaler). Но и его предложение тоже уже было отвергнуто правительством, и можно предсказать, что ему едва ли удастся сколотить в свою поддержку необходимое парламентское большинство.

Федеральный совет, правительство, оправдывает такую особенность швейцарской налоговой системы, ссылаясь на традиции и на её чрезвычайную сложность. Кроме того, налогообложение с источника легло бы слишком большим административным бременем на предприятия, а также стало бы сложностью для самих налогоплательщиков и местных властей, «особенно в тех случаях, когда место работы и место проживания находятся в разных кантонах», — поясняют в правительстве.

Еще одним ключевым элементом дискуссии является признание безусловной ценности либеральной индивидуальной свободы. «Для большинства швейцарцев сам факт взимания налога с источника равноценен обвинению в том, что гражданин, мол не способен самостоятельно организовать свои дела», — заявил недавно депутат от правоцентристской партии швейцарских либералов (FDP.Die Liberalen) Хьюз Хитпольд (Hugues Hiltpold) в интервью газете lematin.ch.Внешняя ссылка

Какими могли бы быть преимущества системы «налогообложения у источника»?

End of insertionВ рейтинге, недавно опубликованном коллекторской компанией Intrum, швейцарцы занимают второе место среди наихудших плательщиков в Европе, сразу за греками. И долги по уплате налогов — это основная причина того, почему Швейцария показала такой плохой результат в области уплаты налогов — просроченный налоговый платёж является самым часто встречающимся просроченным платежом в стране.

Прямое и автоматическое удержание НДФЛ сразу с заработной платы в значительной степени устранило бы данную проблему. Тогда налогоплательщики точно будут знать, сколько денег у них в распоряжении, не беспокоясь и не досадуя на предмет того, что круглая сумма у них на счету скоро весьма похудеет после уплаты солидного налогового счета. Налогообложение у источника также позволит не противопоставлять друг-другу людей высокой и низкой платёжной моралью и, в конечном итоге, уменьшить налоговые потери общественных бюджетов всех уровней.

Тогда налогоплательщики точно будут знать, сколько денег у них в распоряжении, не беспокоясь и не досадуя на предмет того, что круглая сумма у них на счету скоро весьма похудеет после уплаты солидного налогового счета. Налогообложение у источника также позволит не противопоставлять друг-другу людей высокой и низкой платёжной моралью и, в конечном итоге, уменьшить налоговые потери общественных бюджетов всех уровней.

Вы можете связаться с автором статьи через Twitter: @samueljabergВнешняя ссылка

Статья в этом материале

Ключевые слова:Эта статья была автоматически перенесена со старого сайта на новый. Если вы увидели ошибки или искажения, не сочтите за труд, сообщите по адресу [email protected] Приносим извинения за доставленные неудобства.

Подоходный налог с населения

Подоходный налог с населения (ПНН), — это прямой налог, которым облагается доходы, которые получило физического лицо.Структура ПНН.

Налог состоит из:- Налога от заработной платы.

Облагается доходы, которые получил работник. Налог рассчитывает, удерживает и уплачивает в государственный бюджет работодатель.

Облагается доходы, которые получил работник. Налог рассчитывает, удерживает и уплачивает в государственный бюджет работодатель. - Налога от доходов от хозяйственной деятельности, если данные доходы не облагается подоходным налогом с предприятий, и налога от других видов доходов. Например, лицо, регистрированное в Службе государственных доходов как ведущее хозяйственную деятельность, платит ПНН.

- Налог, которым облагается доходы от капитала, в том числе, налог от прироста капитала. Например, в определенных случаях облагается доходы от продажи недвижимости.

- Патентные платежи за ведение отдельных видов хозяйственной деятельности.

- Часть налога на микропредприятия.

- Подоходный налог сезонных сельскохозяйственных рабочих.

Кто платит ПНН?

Налог платит физические лица:- Которые являются резидентами Латвийской Республики и в таксационном годе получили доходы в Латвийской Республике и/или за пределами Латвийской Республики.

- Которые являются нерезидентами Латвийской Республики и в таксационном годе получили доходы в Латвийской Республике.

- Собственники индивидуальных предприятий, также крестьянских и рыбацких хозяйств, если собственники в таксационном (календарном) году получили доход, который не облагается подоходным налогом с предприятий (с дохода не уплачен подоходный налог с предприятий).

- Собственники микро предприятий согласно Закону о микро предприятиях. От 18,8% до 20% от уплаченного налога микро предприятий используется как оплата ПНН.

Согласно 2.части 14.статьи закона «О налогах и пошлинах» физическое лицо является резидентом Латвийской Республики, если:

- декларированное место жительство находится Латвийской Республике, или

- лицо находится в Латвийской Республике 183 дня или более в течении любого периода 12 месяцев, если период начинается или заканчивается в таксационном (календарном) году, или

- лицо является гражданином Латвийской Республики и лицо за пределами Латвии нанят на работу Латвийским правительством.

Ставки ПНН.

Ставка налога от хозяйственной деятельности зависит от суммы дохода.- Если сумма дохода в год не превышает 20 004 евро, тогда ставка налога 20%.

- Если сумма дохода в год превышает 20 004 евро, но не превышает 55 000 евро, тогда ставка налога 23%.

- Если сумма дохода в год превышает 55 000 евро, тогда ставка налога 31.4%.

Ставки налога на заработную плату..

- 20% если сумма дохода в месяц не превышает 1667 euro и работник подал налоговую книжку работодателю.

- 23% для той части заработной платы, которая равна или превышает 1667 евро. Если работник не подал налоговую книжку работодателю, тогда 23% применяется к всей сумме заработной платы.

- Если к работнику применяется система социального страхования другой страны, тогда месячный доход, превышающий 4583 евро, облагается по ставке 31,4%.

Доход от капитала (включая прирост капитала) (например, продажа недвижимости) облагается 20% ставкой налога.

Если Латвийское предприятие платит дивиденды физическому лицу, тогда Латвийское предприятие обязана платит подоходный налог с предприятия 25%. И в таком случае нет обязанности платить подоходный налог с населения (общая ставка за дивиденды 25%).

Если Латвийское предприятие платит дивиденды физическому лицу, тогда Латвийское предприятие обязана платит подоходный налог с предприятия 25%. И в таком случае нет обязанности платить подоходный налог с населения (общая ставка за дивиденды 25%).Если физическое лицо сдает имущество (например, недвижимость), тогда физическое лицом может как регистрировать свою хозяйственную деятельность, так и не регистрировать свою хозяйственную деятельность (просто информировать налоговую службу о заключении договора аренды).

Если физическое лицо зарегистрировалось как ведущее хозяйственную деятельность, тогда применяется соответствующая ставка налога (20%, 23% или 31.4%). И данной ставкой облагается прибыль (полученные доходы минус расходы).

Если физическое лицо решило не регистрироваться в налоговой службе как лицо ведущее хозяйственную деятельность, тогда применяется ставка налога 10%. Но ставка применяется к полученной суммы (аренды), минус налог на недвижимость. Нет права уменьшать налогом облагаемую сумму на другие расходы.

Нет права уменьшать налогом облагаемую сумму на другие расходы.

Если не-резидент продает недвижимость (или определенный другой капитал) Латвийскому предприятию или физическому лицу, ведущему хозяйственную деятельность, тогда Латвийское предприятие или данное физическое лицо обязано удержать налог 3% от оплаты за недвижимость (капитал).

Оплата за интеллектуальную собственность:

- За авторское вознаграждение, которое заплачено авторам или исполнителям за создание научных, литературных и художественных произведений, открытий, изобретений и промышленных образцов, ставка налога 20%.

- Ставка налога за другую интеллектуальную собственность — 5%.

До 2018.года. Заработная плата и доходы от хозяйственной деятельности облагается по ставке 23%.

Доходы от капитала, если данные доходы не является приростом капитала, облагается по ставке 10%.

Доходы от капитала, которые является приростом капитала, облагается по ставке 15%.

Работодатель или другое юридическое лицо может заключить договор страхования жизни (с накоплением средств) в интересах работника/физического лица. В таком случае по истечении срока договора или в случае преждевременного расторжения договора работник/физическое лицо получает доходы от страховой выплаты. Страховая выплата в размере, не превышающим сумму уплаченных страховых премий, облагается ПНН по ставке 23%. Страховая выплата, которая превышает суммы уплаченных страховых премий облагается ПНН по ставке 10%.

Доход от отчуждения недвижимости и доход от отчуждения других активов капитала, за исключением отчуждения финансовых инструментов, которые находятся в публичном обороте, и за исключением отчуждения долговых ценных бумаг самоуправления страны Евросоюза или страны Европейской Экономической зоны, облагается ПНН по ставке 2%, если плательщик данного дохода удерживает ПНН при выплате дохода.

Ведя некоторые виды хозяйственной деятельности, налогоплательщик может выбрать налоговый режим уплаты патентного сбора. В таком случае сумма патентного сбора в месяц составляет от 43 до 100 евро.

В таком случае сумма патентного сбора в месяц составляет от 43 до 100 евро.

Доходы от продажи своего леса для вырубки, от продажи пиломатериалов, полученных в своем лесу, а также суммы поддержки за ограничение хозяйственной деятельности для определенных собственников леса облагается ПНН по ставке 10%. Также 10% облагается доходы от продажи металлолома.

И также налогоплательщик может выбрать режим уплаты ПНН по ставке 10% от доходов от сдачи (аренды) недвижимости, движимого имущества, оплаты за использование или за ограничение использования природных ресурсов.

Доходы от оплаты за интеллектуальное имущество облагается ПНН по ставке 5%, если данная оплата не является авторским вознаграждением за научные, литературные работы, за произведения искусства, за открытия, изобретения и за промышленные образцы.

Если физическое лицо получило заем (не связанный с хозяйственной деятельностью) и не отдала заем в течении 6 месяцев после срока возвраты займа (данный срок не может больше чем 66 месяцев со дня выдачи займа), тогда заем приравнивается доходу. И такой доход облагается ПНН по ставке 45% (23% основная ставка + 22% дополнительная ставка).

И такой доход облагается ПНН по ставке 45% (23% основная ставка + 22% дополнительная ставка).

Ставка для сезонных сельскохозяйственных рабочих — 15%, но сумма налога не может быть меньше чем 70 евро центов за каждый рабочий день.

Активы капитала. Доход от капитала, прирост капитала.

Активами капитала являются:- Акции, доли капитала, паи, вклад в персональном обществе и другие финансовые инструменты.

- Удостоверения о вкладе в инвестиционные фонды и другие переводные ценные бумаги, которые подтверждают участие в инвестиционных фондах или в определенных предприятиях.

- Долговые инструменты (облигации, депозитные сертификаты, краткосрочные долговые инструменты, эмитированные коммерческими обществами) и другие денежные инструменты, которые торгуются на денежных рынках.

- Недвижимость, включая права на получение (приобретение) недвижимости.

- Предприятие (организационно хозяйственная структура). В состав предприятия входит телесные и бестелесные вещи, а также другие хозяйственные ценности, которые коммерсант использует для ведения коммерческой деятельности.

- Объекты интеллектуальной собственности. Например, промышленная собственность (изобретения, товарные знаки, промышленные разработки и модели), произведения искусства, защищаемые авторскими правами, коммерческие стратегии.

- Инвестиционное золото и другие драгоценные металлы, объекты сделок на валютной и товарной бирже.

В связи с активами капитала существует два понятия:

- Доход от капитала, если данный доход не является приростом капитала. Ставка налога 10%. Некоторые доходы от капитала, не являющимся приростом капитала: дивиденды, проценты, доход приравниваемый дивидендам и процентам, доход от платежей в частные пенсионные фонды.

- Прирост капитала. Ставка налога 15%.

Чтобы рассчитать сумму прироста капитала, от суммы за отчуждение (продажа, обмен) актива капитала нужно отнять закупочную сумму и сумму всех вкладов в актив капитала за время держания (владения) данного актива.

Как часто надо платить налог?

Налог от заработной платы работодатель платит каждый месяц, при выплате заработной платы.

Налог от хозяйственной деятельности нужно платить раз в год (в период времени от 15.марта до 15.июля). Но также нужно платить авансовые платежи (раз в 3 месяца).

Налог от большинства других доходов нужно заплатить в определенный срок после выплаты дохода.

Отчеты, связанные с ПНН.

Работодатель раз в месяц подает отчет, где указывает ПНН, удержанный с каждого работника.Также, работодатель раз в год подает общий отчет за год, за всех работников, с которыми на последний день года не прекращены трудовые отношения. В отчете нужно указать сумму удержанного ПНН за год.

Если работодатель выплачивает заработную плату работнику, который не является резидентом Латвийской Республики, тогда каждый месяц нужно подавать специальный отчет, где указывается ПНН за месяц.

Если физическое лицо ведет хозяйственную деятельность, тогда обязанность подавать годовую декларацию.

Коммерсанты и некоторые другие лица, которые выплачивают определенные доходы (например, авторское вознаграждение) физическим лицам, также обязаны подавать специальный отчет в Службу государственных доходов.

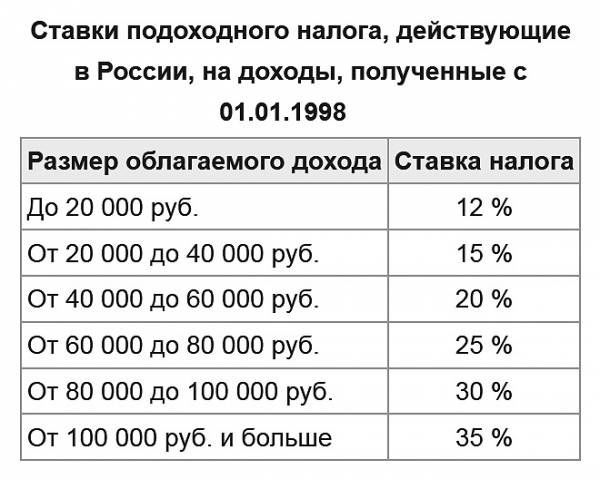

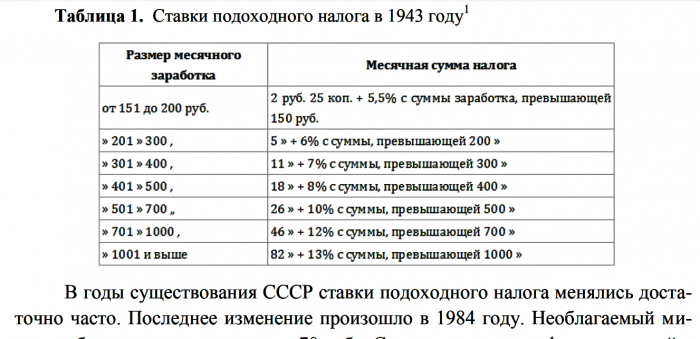

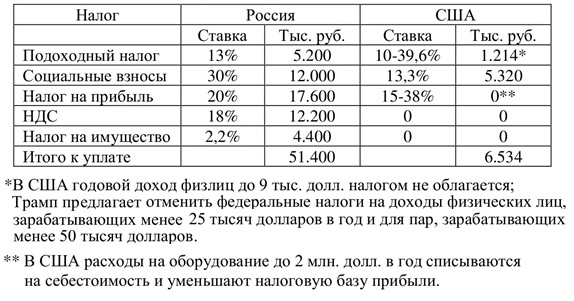

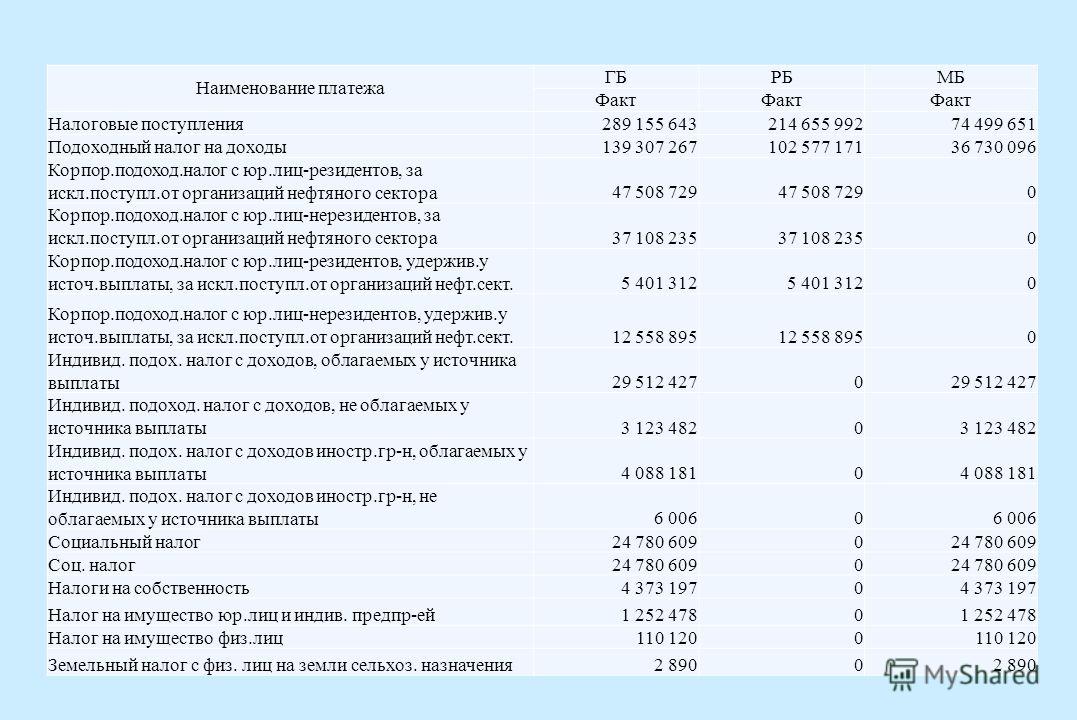

Подоходные налоги в разных странах мира

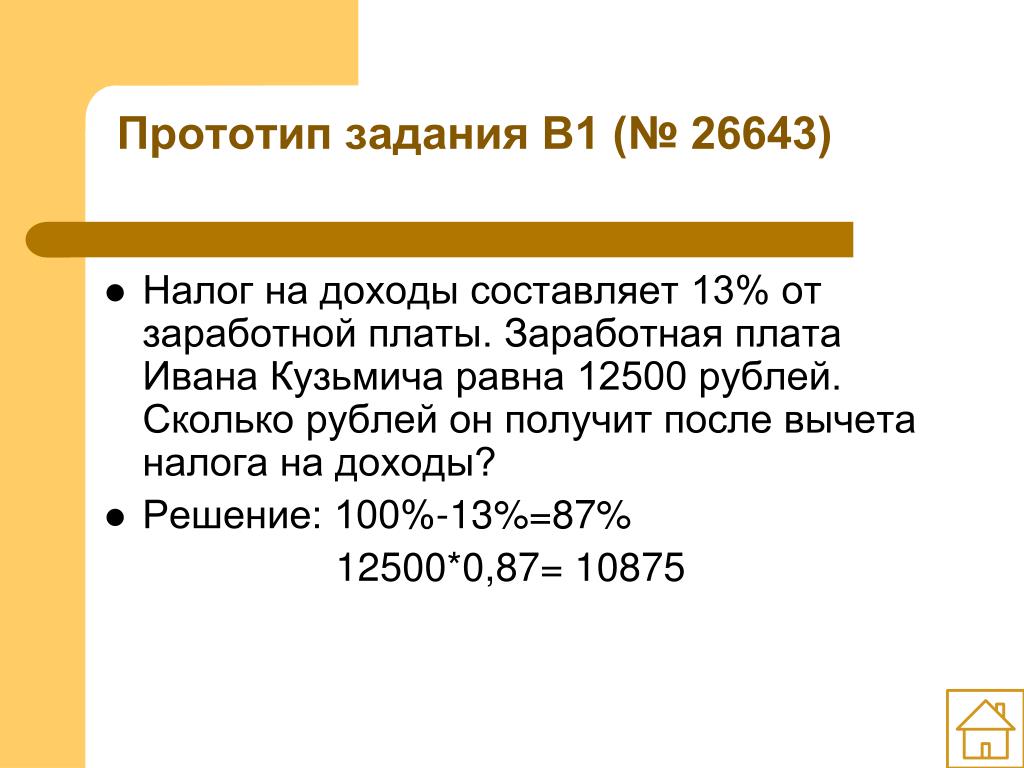

Налогообложение в России — система, которая полна особенностей и секретов. Кроме того, постоянно приходится следить за всеми изменениями в законах, чтобы не ошибиться в расчетах и направить нужное количество денег в нужные инстанции. Один из видов налогов, с которым мы сталкиваемся ежемесячно — налог на доходы физических лиц. В России она составляет 13% от заработной платы. А сколько вычитают в других странах?

Германия

Существует мнение, что система налогов в Германии – самая запутанная в мире. В плане зарплаты решающим фактором является жизненная и семейная ситуация. Это определяет налоговый класс работника. Чем выше класс, тем выше процент налога. Таким образом, налог варьируется от 14 до 42%, а также есть еще 45% для сверхбогатых.

1 налоговый класс: если вы одиноки и не имеете права на налоговые льготы как одинокий родитель. Если вы в разводе, длительно живущие раздельно супруги/сожители;

2 налоговый класс: одинокие родители, живущие одни;

3 налоговый класс: работники, состоящие в браке, а также сожители, совместно ведущие хозяйство могут выбрать данный налоговый класс, если их жена/муж/партнер/партнерша не работают или получают значительно меньше – тогда неработающий/получающий меньше получит 5 налоговый класс;

4 налоговый класс: если в паре оба зарабатывают примерно одинаковое количество;

5 налоговый класс: если один из женатой или сожительствующей пары имеет 3 налоговый класс;

6 налоговый класс: если у вас есть вторая, третья, четвертая работа.

Великобритания

Львиную долю доходов Великобритании приходится на подоходный налог. Его платят наемные работники с получаемой зарплаты и бонусов, владельцы акций – с дивидендов, работающие на себя – со своих доходов. Еще его платят получатели восьми видов выплат от государства.

Британцы используют прогрессивную модель налогообложения. Если доходы составляют £11 500 в год, то они не облагаются налогом. Налог в 20% действует на сумму до £33 500. Все, что выше этого порога, подпадает под налог в 40%. Например, если заявленная зарплата – £60 000 в год, в качестве налога с нее удержат 20% от £33 500 и 40% от £15 000, то есть в общей сложности £12 700. Самая высокая ставка в 45% применяется для дохода выше £150 000.

США

Налоги занимают большое место в жизни американцев. Неуплата налогов жестоко карается. Налоговые преступления, громкие процессы, осужденные знаменитости — постоянно у всех на устах. Поэтому фраза «Есть две вещи, которых никак не избежать в жизни: смерть и налоги» родилась именно в США.

Американцы платят два подоходных налога – федеральный и по штату. Федеральный подоходный налог вычисляется по прогрессивной шкале, по специальным таблицам. Он варьируется от 10% при доходе меньше $14 000 в год до 35% при доходе свыше $311 000 в год. Причем, это справедливо для супружеских пар, одинокие американцы имеют ряд послаблений.

Что касается подоходного налога штата, то он отчисляется штату, резидентом которого является работник. В каждом штате этот налог разный: большинство штатов использует прогрессивную шкалу, но есть и те, кто ввел фиксированный процент. В восьми штатах этот налог отсутствует вовсе.

Китай

Китай – это страна, которая по экономическим показателям бурно развивается, но большие зарплаты здесь предусмотрены только в крупных городах. В Китае подоходный налог платят лишь физические лица.

Гражданин, зарабатывающий ежемесячно ¥5000 и меньше, освобождается от уплаты подоходного налога. Если размер заработной платы будет выше, то налогоплательщик обязан платить 5%, при окладе до ¥7000 – 10%. Если заработной платой является сумма в пределах ¥10 000, то человек обязан отчислить в государственный бюджет 15%. Максимальное значение налога равно 45%, и он взимается с тех, кто зарабатывает за месяц более ¥100 000.

Если заработной платой является сумма в пределах ¥10 000, то человек обязан отчислить в государственный бюджет 15%. Максимальное значение налога равно 45%, и он взимается с тех, кто зарабатывает за месяц более ¥100 000.

Подоходный налог с населения | ifinanses.lv

Владелец продает часть собственности – два земельных участка, которые как отдельная собственность будут территориально добавлены к прилегающей собственности, которая принадлежит покупателю, таким образом, не производя разделения перед продажей. Следовательно, на момент продажи у собственника, как продавца, не образуется два объекта собственности – остающаяся недвижимость и продаваемая недвижимость. Должен ли в таком случае продавец уплачивать ПНН при отчуждении части недвижимости?

Архив

Подоходный налог с населения 10:42, 27. Mai. 2021

Mai. 2021Хочу задать вопрос о дивидендах от прибыли, полученной до 31 декабря 2017 года. Если принято решение о выплате дивидендов в размере 10 000 евро, то подоходный налог с населения (ПНН) в размере 20% составляет 2 000 евро. Но какая сумма должна быть указана в декларации подоходного налога с предприятий (ПНП) в месяц выплаты дивидендов – 10 000 евро или 12 000 евро?

Архив

Подоходный налог с населения 09:37, 22. Apr. 2021 Есть несколько вопросов о полученных работниками благах и расчете налога. Например, работники получают подарки, страхование, плату за расходы на питание, что превышает установленные нормативными актами лимиты. Следует ли прибавлять суммы превышения к брутто-заработной плате и, соответственно, рассчитывать налоги, или же это считаются нетто суммой и налоги должны рассчитываться сверх этой суммы?

Следует ли прибавлять суммы превышения к брутто-заработной плате и, соответственно, рассчитывать налоги, или же это считаются нетто суммой и налоги должны рассчитываться сверх этой суммы?

Архив

Подоходный налог с населения 10:06, 31. Mar. 2021Что такое прирост капитала? В каких сделках должен уплачиваться подоходный налог? Как рассчитать сумму, к которой применяется налог? В какой момент уплачивается налог и когда должна быть представлена декларация? Это вопросы, с которыми сталкивается любое физическое лицо при совершении какой-либо сделки со своими собственностями.

Архив

Подоходный налог с населения 08:00, 17. Feb. 2021

Feb. 2021В конце прошлого года были приняты поправки к Закону “О подоходном налоге с населения” (Закон о ПНН) и Закону “О государственном социальном страховании” (Закон о ГСС), которые создают фундаментальные изменения для получателей авторского вознаграждения. Изменения вступят в силу с 1 июля.

Архив

Подоходный налог с населения 08:00, 1. Feb. 2021 4 сентября 2020 года Департамент по административным делам Сената Латвийской Республики огласил решение по делу SKA-383/2020 о применении подоходного налога с населения (ПНН) к доходам, полученным от инвестирования недвижимости в основной капитал общества капитала. Разберем самые важные выводы!

Разберем самые важные выводы!

Архив

Подоходный налог с населения 08:00, 29. Jan. 2021В Законе “О подоходном налоге с населения” (Закон о ПНН) имеются условия, при наступлении которых, выданный предприятием заем физическому лицу классифицируется как доход, к которому применяется подоходный налог с населения. В каких случаях нужно платить налог за заем? И кто обязан его платить? Давайте рассмотрим на примерах.

Архив

Подоходный налог с населения 08:00, 27. Jan. 2021 Физическое лицо получило доход по договору подряда (код 1008). Как заполнить извещение о выплаченных физическому лицу суммах, если доход за декабрь 2020 года был выплачен в январе 2021 года? Изменился ли порядок заполнения? Если да, то как его заполнить?

Как заполнить извещение о выплаченных физическому лицу суммах, если доход за декабрь 2020 года был выплачен в январе 2021 года? Изменился ли порядок заполнения? Если да, то как его заполнить?

Архив

Подоходный налог с населения 08:00, 21. Jan. 20211 января 2021 года в силу вступает несколько изменений в применении подоходного налога с населения (ПНН), как в отношении расчета заработной платы, так и в отношении сроков уплаты налога и представления сообщений. Рассмотрим их.

Архив

Подоходный налог с населения 16:57, 23. Dec. 2020

Dec. 2020Как уплачивать подоходный налог с населения (ПНН), если физическое лицо сдает в аренду свою недвижимость юридическому лицу, и к арендной плате применяется налог на добавленную стоимость (НДС)? Действительно ли ПНН должен уплачиваться также из суммы НДС? Как это применение налогов объясняет Служба государственных доходов (СГД)?

Архив

Подоходный налог с населения 08:00, 9. Dec. 2020 Прошу пояснения в отношении декларации о продаже недвижимого имущества, если стоимость приобретения продаваемого имущества с расходами на улучшение имущества достигает или превышает стоимость продажи. В Системе электронного декларирования Службы государственных доходов (СГД) такая декларация помечается как ошибочная, и задекларировать факт продажи невозможно.

В Системе электронного декларирования Службы государственных доходов (СГД) такая декларация помечается как ошибочная, и задекларировать факт продажи невозможно.

Архив

Подоходный налог с населения 08:28, 20. Okt. 2020 Наше предприятие арендует сельскохозяйственную землю у физического лица, которое в Службу государственных доходов сообщило о нерегистрации хозяйственной деятельности в соответствии с частью 12 статьи 11 Закона “О подоходном налоге с населения” и является плательщиком налога на добавленную стоимость (НДС). С какой суммы юридическому лицу при оплате счета следует удерживать подоходный налог с населения (ПНН)? С указанной в счете арендной платы или арендной платы вместе с НДС? Нелогично удерживать ПНН и от НДС, так как НДС в 100% размере перечисляется в бюджет (нет права отчислять предналог). Если необходимо удерживать и из суммы с НДС, получается двойное налогообложение.

Если необходимо удерживать и из суммы с НДС, получается двойное налогообложение.

Архив

Подоходный налог с населения 17:57, 27. Aug. 2020На собрании государственных секретарей в начале июля были объявлены поправки к Правилам Кабинета министров (КМ) №178 “Порядок применения льгот, установленных в международных договорах о предотвращении двойного налогообложения и неуплаты налогов” (Правила КМ №178). Давайте посмотрим на запланированные изменения.

Архив

Подоходный налог с населения 18:03, 26. Aug. 2020

Aug. 2020Во время кризиса Covid-19 предприятия, чьи работники находятся в простое по причине чрезвычайной ситуации, имели право подать заявку на получение пособия за простой. В качестве меры предосторожности, чтобы у работника не образовалась задолженность по подоходному налогу с населения (ПНН) при подаче декларации о доходах за 2020 год, было рекомендовано не применять льготы ПНН к части заработной платы за месяц простоя – ни необлагаемый налогом минимум, ни отчисления за иждивенцев, ни другие льготы. Как дело обстоит сейчас? Будет ли это пособие за простой включено в Закон «О подоходном налоге с населения» (Закон о ПНН) в качестве необлагаемого налогом дохода?

Архив

Подоходный налог с населения 19:21, 20. Aug. 2020

Aug. 2020По причине смерти близкого родственника работнику выплачено пособие на похороны в размере 250 евро. Должна ли полная сумма необлагаемого налогом пособия на похороны (250 евро) также включать в себя расходы на соболезнование и венок?

Архив

Подоходный налог с населения 08:03, 6. Aug. 2020Что такое налоги на заработную плату и кто их платит?

Скорее всего, если вы вытащите свою последнюю квитанцию о заработной плате, вы увидите две важные строчки в списке налогов, удерживаемых из вашей заработной платы: FICA и MEDFICA. Если посчитать, эти две строки, означающие Федеральный закон о страховых взносах и Федеральный закон о страховых взносах в рамках программы Medicare, соответственно, занимают 7,65 процента вашей заработной платы.

Однако, когда дело доходит до этих широко известных налогов на заработную плату, это намного больше, чем кажется на первый взгляд.В двух отдельных сообщениях блога мы погрузимся в несколько важных вопросов: что такое налоги на фонд заработной платы, кто их платит, насколько они эффективны, а также некоторые споры, которые их окружают. В этом сообщении блога рассматриваются первые две темы, а в следующем — две последние.

Что такое налоги на заработную плату? Проще говоря, налоги на заработную плату — это налоги, уплачиваемые с заработной платы сотрудников. Эти налоги используются для финансирования программ социального страхования, таких как Social Security и Medicare.Согласно недавнему исследованию Tax Foundation, эти налоги на социальное страхование составляют 23,05 процента совокупных доходов федерального правительства, правительства штата и местного самоуправления — второго по величине источника государственных доходов в Соединенных Штатах.

Самыми крупными из этих налогов на социальное страхование являются два федеральных налога на заработную плату, которые указаны в квитанции о заработной плате как FICA и MEDFICA. Первый — это налог в размере 12,4 процента для финансирования социального обеспечения, а второй — это налог в размере 2,9 процента для финансирования Medicare по совокупной ставке 15.3 процента. Половина налогов на фонд заработной платы (7,65 процента) перечисляется непосредственно работодателями, а другая половина (7,65 процента) снимается с зарплаты рабочих.

Кто на самом деле платит налоги на заработную плату?Возможно, один из наиболее тщательно охраняемых секретов налогов на заработную плату заключается в том, что сотрудники фактически платят почти весь налог на заработную плату , вместо того, чтобы разделить бремя со своими работодателями.

Это потому, что размер налога определяется не законом, а рынком.Фактически, лицо, которое должно платить налог федеральному правительству, часто отличается от лица, которое несет налоговое бремя. Обычно рынок решает, как распределяется налоговое бремя между покупателями и продавцами, в зависимости от того, какая сторона более чувствительна к изменениям цен (экономисты называют это «относительной эластичностью цен»).

Обычно рынок решает, как распределяется налоговое бремя между покупателями и продавцами, в зависимости от того, какая сторона более чувствительна к изменениям цен (экономисты называют это «относительной эластичностью цен»).

Оказывается, предложение рабочей силы, то есть готовность рабочих работать, гораздо менее чувствительно к налогам, чем спрос на рабочую силу или готовность работодателей нанимать.Это связано с тем, что работники, которым нужна работа, не так быстро реагируют на изменения в заработной плате, но предприятия могут «подыскивать» лучших работников или перемещать производство в другие места. График ниже примерно показывает, как рынок труда распределяет налоговую нагрузку на фонд заработной платы. Тот факт, что линия предложения рабочей силы круче, чем линия спроса на рабочую силу, является способом показать, что работники менее чувствительны к изменениям заработной платы, чем работодатели.

Это означает, что вместо работников и работодателей каждый платит по 7. 65 процентов налога на заработную плату, работодатели отправляют свою часть налога в правительство, а затем снижают заработную плату рабочих почти на 7,65 процента. Затем рабочие платят свою долю в размере 7,65% от этой заработной платы. Фактически, вряд ли существует такая вещь, как налог на заработную плату «со стороны работодателя», потому что почти все бремя налога на заработную плату перекладывается на работников в виде более низкой заработной платы.

65 процентов налога на заработную плату, работодатели отправляют свою часть налога в правительство, а затем снижают заработную плату рабочих почти на 7,65 процента. Затем рабочие платят свою долю в размере 7,65% от этой заработной платы. Фактически, вряд ли существует такая вещь, как налог на заработную плату «со стороны работодателя», потому что почти все бремя налога на заработную плату перекладывается на работников в виде более низкой заработной платы.

Помимо того факта, что введение федеральным правительством налогов на фонд заработной платы «со стороны работодателя» вводит в заблуждение, это также ведет к возможной проблеме: оно маскирует затраты на программы, которые оплачиваются налогами на заработную плату.То есть, вместо того, чтобы напрямую перечислять долю обычных налогоплательщиков в выплатах по социальному обеспечению и медицинской помощи, половина налогов, которые финансируют программы, скрыта от рабочих в виде более низкой заработной платы.

Это проблема, потому что она нарушает принцип налоговой прозрачности: принцип, согласно которому налоговое бремя не должно быть скрыто от налогоплательщиков в сложных структурах. Поскольку примерно половина налогов на фонд заработной платы, которые финансируют Social Security и Medicare, скрыта в форме более низкой заработной платы, а не полностью прописана в наших квитанциях о заработной плате, избиратели могут недооценивать истинное влияние этих социальных программ на бюджет.

Таким образом, налоги на заработную плату являются значительным источником государственных доходов, но бремя налога на заработную плату и государственных программ, которые они оплачивают, может быть не совсем очевидным для налогоплательщиков из-за того, как взимаются налоги. В следующем сообщении блога по этой теме мы расскажем, насколько эффективны эти налоги, а также о других возможных проблемах, с которыми они могут возникнуть.

Была ли эта страница полезной для вас?

Спасибо!

Налоговый фонд прилагает все усилия, чтобы предоставить исчерпывающий анализ налоговой политики. Наша работа зависит от поддержки таких людей, как вы. Не могли бы вы внести свой вклад в нашу работу?

Наша работа зависит от поддержки таких людей, как вы. Не могли бы вы внести свой вклад в нашу работу?

Сообщите нам, как мы можем лучше обслуживать вас!

Мы прилагаем все усилия, чтобы сделать наш анализ максимально полезным. Не могли бы вы рассказать нам больше о том, как мы можем добиться большего?

Оставьте нам отзывВсе, что вам нужно знать

Если вы ведете бизнес, вам нужно быть экспертом по многим темам.Вы должны быть опытным продавцом, опытным маркетологом, опытным тренером… и так далее. На самом деле вы не хотите быть экспертом по налогам на заработную плату. Вот почему мы настоятельно рекомендуем работать с поставщиком кадров, который может снять это бремя с вашей тарелки (вот что мы подразумеваем под «бременем»). Налоги в целом могут сбивать с толку, а налог на бизнес — еще больше. Вот несколько слов об одной из основ: предприятия несут ответственность за удержание как налога на заработную плату, так и налога на прибыль. Нет никаких оправданий тому, что вы перепутали их, так что вот небольшой курс повышения квалификации.

Нет никаких оправданий тому, что вы перепутали их, так что вот небольшой курс повышения квалификации.

Налоги на заработную плату оплачиваются как работодателем, так и работником, и идут на социальное обеспечение и медицинскую помощь. В 2021 году и работодатель, и работник будут платить 7,65% с первых 142 800 долларов США, а затем 1,45% с доходов, превышающих эту цифру. Существует дополнительный дополнительный налог на Medicare в размере 0,9% для тех, кто зарабатывает 200 000 долларов США и выше.

Подоходный налог платят только сотрудники, действуют на федеральном, государственном или местном уровне и финансируют государственные расходы и общественные услуги.Федеральные подоходные налоги, рассчитываемые с использованием формы W-4, являются прогрессивными, зависят от их семейных и семейных обстоятельств, и сотрудники будут платить только в том случае, если их заработок превышает определенный порог.

Ключевое отличие состоит в том, что налоги на заработную плату оплачиваются работодателем и работником; подоходный налог платят только работодатели. Однако работодатели обязаны удерживать как налог на заработную плату, так и подоходный налог при начислении заработной платы.

Налоги также по-разному влияют на сотрудников. Для большинства домохозяйств больше всего страдают налоги с заработной платы, а не налоги на прибыль. Это потому, что подоходный налог является прогрессивным, поэтому те, кто зарабатывает больше, платят больше. Налоги на заработную плату являются регрессивными, поскольку чем больше вы зарабатываете, тем ниже процент от вашей зарплаты, который в конечном итоге станет налогом на заработную плату.

Это также означает, что налог на заработную плату относительно прост. Однако налоги на прибыль с гибкими ставками, определяемыми на основе множества факторов, являются более сложными и составляют основную часть расчетов налоговой декларации. У налогов также разные цели: федеральный налог на заработную плату финансирует определенные программы, а подоходный налог может использоваться для любых целей, решаемых местным, государственным или федеральным правительством.

У налогов также разные цели: федеральный налог на заработную плату финансирует определенные программы, а подоходный налог может использоваться для любых целей, решаемых местным, государственным или федеральным правительством.

А теперь давайте подробнее рассмотрим, как на самом деле работают налоги на заработную плату и подоходный налог. Федеральный налог на заработную плату также известен как налог FICA, предусмотренный Федеральным законом о страховых взносах. Большая часть этой суммы идет на социальное обеспечение — и работодатели, и работники платят 6.2% до лимита в 142 800 долларов США (в 2021 году). Это дает максимальный вклад в размере 8 853,60 долларов каждый. Эти лимиты ежегодно корректируются с учетом инфляции.

Работодатели и сотрудники вносят в Medicare еще 1,45% без ограничений. Сотрудники, которые зарабатывают более 200 000 долларов, облагаются налогом еще 0,9%. Обратите внимание, что этот дополнительный налог не распространяется на работодателей.

Для получения дополнительной информации прочтите наше подробное руководство о том, как платить налог на заработную плату.

Как исчисляется подоходный налогПодоходный налог платят только сотрудники и взимаются на местном, государственном или федеральном уровне.Эти налоги финансируют государственные расходы. Доходы сотрудников облагаются налогом во всех штатах, кроме девяти, за исключением Аляски, Флориды, Невады, Нью-Гэмпшира, Южной Дакоты, Теннесси, Техаса, Вашингтона и Вайоминга. Кроме того, во многих городах и округах страны взимаются дополнительные местные подоходные налоги.

Работодатели могут рассчитать размер удерживаемого федерального подоходного налога на основании формы W-4 сотрудника. Для облегчения расчетов работодатели могут обратиться к Публикации 15 IRS — Циркуляр E. При уплате государственного или местного подоходного налога работники также должны будут заполнить форму удержания.

Сотрудники несут ответственность за уплату подоходного налога с источников дохода, не связанных с их основной работой, таких как банковские проценты, дивиденды или прибыль от продажи акций или собственности.

Правильный расчет налогов очень важен, но если вы попытаетесь сделать это в одиночку, вы рискуете совершить дорогостоящие ошибки. Хорошая новость в том, что Paycor может помочь. Наша платформа управления человеческим капиталом предоставляет HR-лидерам технологии и опыт, которые им необходимы, чтобы сэкономить время, соответствовать требованиям и начать приносить пользу.Чтобы узнать больше, поговорите с нашим специалистом по продажам.

Налоги на заработную плату Определение | Bankrate.com

Что такое налоги на заработную плату?Налоги на заработную плату — это налоги, которые работники и работодатели должны платить в зависимости от заработной платы и получаемых чаевых, а также заработной платы, выплачиваемой работникам. Работник платит часть этих налогов за счет удержания из заработной платы, а оставшуюся часть работодатель выплачивает непосредственно в IRS.

Более подробное определение Существует четыре основных типа налогов на фонд заработной платы: федеральный подоходный налог, социальное обеспечение, медицинское обслуживание и федеральная безработица. Сотрудники должны платить налоги на социальное обеспечение и медицинскую помощь посредством удержаний из заработной платы, и большинство работодателей также удерживают федеральные подоходные налоги. Удержание подоходного налога варьируется в зависимости от статуса удерживаемого сотрудника, но все сотрудники платят 15,3 процента от своего заработка в качестве налога FICA. Работодатели платят федеральный налог по безработице, и IRS прямо заявляет, что работодатели не могут удерживать эти расходы со своих сотрудников.

Сотрудники должны платить налоги на социальное обеспечение и медицинскую помощь посредством удержаний из заработной платы, и большинство работодателей также удерживают федеральные подоходные налоги. Удержание подоходного налога варьируется в зависимости от статуса удерживаемого сотрудника, но все сотрудники платят 15,3 процента от своего заработка в качестве налога FICA. Работодатели платят федеральный налог по безработице, и IRS прямо заявляет, что работодатели не могут удерживать эти расходы со своих сотрудников.

В отличие от федерального подоходного налога, который идет в общий фонд правительства, налоги FICA финансируют только программы социального обеспечения и Medicare.Работник платит 6,2 процента налога на расходы на социальное обеспечение и 1,45 процента на медицинское страхование. Работодатель должен сопоставить вычет и отправить общую сумму в IRS. Самостоятельно занятые лица выплачивают 15,3% своей заработной платы, которая включает часть налога как работодателя, так и работника.

Вы можете увидеть, сколько вы платите в качестве налога на заработную плату, просмотрев квитанцию о заработной плате. Найдите строку для налогов FICA, которая может иметь одно из следующих обозначений: Social Security, Medicare, SS, SSWT, MWT, Med, FICA SS или FICA Med.Сумма, указанная в этих строках, должна составлять 7,65 процента валового дохода за период оплаты.

Например, если вы заработали 1000 долларов в течение платежного периода, ваш работодатель вычел 76,50 долларов из налога на заработную плату, в результате чего осталось 923,50 долларов. Ваш работодатель, скорее всего, также вычитает процент из вашей заработной платы в счет подоходного налога, а также взносов сотрудников в такие выплаты, как медицинские и стоматологические планы и пенсионные счета. Оставшаяся сумма — это ваш чистый доход.

Вы думаете о выходе на пенсию и хотите знать, хватит ли налогов на заработную плату FICA для покрытия ваших расходов? Воспользуйтесь нашим пенсионным калькулятором, чтобы определить, сколько вам нужно после выхода на пенсию.

Общие сведения о налогах на заработную плату и о том, кто их платит

По данным Министерства финансов США, налоги на заработную плату составили 38,3% федеральных налоговых поступлений в 2020 финансовом году. Это 1,31 триллиона долларов из 3,42 триллиона долларов. Эти налоги поступают из заработной платы, окладов и чаевых, которые выплачиваются сотрудникам, и правительство использует их для финансирования социального обеспечения и медицинской помощи. Работодатели удерживают налог с заработной платы от имени своих сотрудников и платят его напрямую государству.Если вы внимательно посмотрите на отчет о прибылях и убытках, вы увидите, что налоги на заработную плату серьезно сокращают вашу зарплату. Но финансовый консультант может изучить ваши налоги на заработную плату и помочь вам достичь ваших финансовых целей.

Ознакомьтесь с нашим калькулятором подоходного налога.

Определение налога на заработную плату Налоги на заработную плату являются одной из причин, по которой получаемая вами зарплата отличается от вашей зарплаты. Если ваши взносы на медицинское страхование и пенсионные сбережения автоматически вычитаются из вашей зарплаты, то эти отчисления (в сочетании с налогами на заработную плату) могут привести к тому, что зарплаты будут намного ниже того, что вы получили бы в противном случае.Когда вы начинаете новую работу и заполняете форму удержания налога W-4, ваш работодатель начинает вычитать из вашего заработка налоги штата и федеральные налоги на заработную плату для оплаты социального обеспечения и Medicare.

Если ваши взносы на медицинское страхование и пенсионные сбережения автоматически вычитаются из вашей зарплаты, то эти отчисления (в сочетании с налогами на заработную плату) могут привести к тому, что зарплаты будут намного ниже того, что вы получили бы в противном случае.Когда вы начинаете новую работу и заполняете форму удержания налога W-4, ваш работодатель начинает вычитать из вашего заработка налоги штата и федеральные налоги на заработную плату для оплаты социального обеспечения и Medicare.

Налоги на социальное обеспечение начались в 1937 году со скромной ставки 2%. Налоги на медицинское страхование по программе Medicare не взимались до 1966 года и составляли 0,7%. С тех пор ставки, конечно, выросли, так как повышение ставок налогов на социальное обеспечение опережает рост налогов на страхование больниц по программе Medicare.

В 2020 году налоги на заработную плату применяются только к первым 137 700 долларам дохода, а в 2021 году они будут применяться к первым 142 800 долларам США. Ограничение дохода по налогу на заработную плату заставило некоторых критиковать налог на заработную плату. Те, кто хочет реформировать налог на заработную плату, называют его регрессивным налогом, который не требует от богатых платить больше.

Ограничение дохода по налогу на заработную плату заставило некоторых критиковать налог на заработную плату. Те, кто хочет реформировать налог на заработную плату, называют его регрессивным налогом, который не требует от богатых платить больше.

В трудные экономические времена, такие как Великая рецессия, Конгресс снижает налоги на заработную плату, чтобы дать американцам небольшую дополнительную заработную плату. Недавно президент Трамп разрешил работодателям временно приостановить удержание и уплату налогов на заработную плату, чтобы предложить помощь в связи с COVID-19. Когда такие сокращения истекают, это возобновляет дебаты о том, как работают налоги на заработную плату.Избранный президент Байден предложил повысить предел дохода по налогам на заработную плату.

Связанная статья: Контрольный список для налоговой подготовки

Налог с заработной платы работодателя Работодатели платят часть некоторых налогов на заработную плату своих сотрудников. Вот почему, если вы превратитесь из другого сотрудника в самостоятельную работу, ваши налоговые обязательства по заработной плате увеличатся вдвое. Это то, на что стоит выделить бюджет, если вы думаете о том, чтобы заняться самозанятостью.

Вот почему, если вы превратитесь из другого сотрудника в самостоятельную работу, ваши налоговые обязательства по заработной плате увеличатся вдвое. Это то, на что стоит выделить бюджет, если вы думаете о том, чтобы заняться самозанятостью.

До 1989 года ставка налога для самозанятых была меньше, чем комбинированная ставка налога на работодателей и наемных работников.Однако те дни прошли. IRS недавно объявило, что будет принимать жесткие меры в отношении работодателей, которые не собирают достаточно денег в виде налогов на фонд заработной платы. Если вы владелец компании, примите к сведению.

Под общим термином «налоги на заработную плату» работодатели обязаны удерживать подоходный налог штата и федеральный подоходный налог из заработка своих сотрудников, а также налоги на социальное обеспечение и медицинское обслуживание. Эти два последних налога известны как налоги FICA в честь Федерального закона о страховых взносах. Федеральные налоги на заработную плату одинаковы для разных штатов, в то время как налоги на заработную плату штата варьируются в зависимости от ставок подоходного налога в каждом штате.

Часть налогов на заработную плату, которую работодатель удерживает от имени работника, является обязательствами для целей бухгалтерского учета. Работодатель играет роль агента правительства, собирая налоги с сотрудников и перечисляя их правительству штата и федеральному правительству. Однако соответствующая доля налогов FICA, которую платит работодатель, считается коммерческими расходами, а не обязательством. Поскольку это коммерческие расходы, их можно списать во время уплаты налогов.

Статья по теме: Самые низкие налоги в Америке

Ставки налога на заработную плату Текущая ставка налога на социальное обеспечение — 6.2% для работодателя и 6,2% для работника, всего 12,4%. Текущая ставка Medicare составляет 1,45% для работодателя и 1,45% для работника, что в сумме составляет 2,9%. Это означает, что комбинированные налоговые ставки FICA на 2020 год составляют 7,65% для работодателей и 7,65% для сотрудников, в результате чего общая сумма составит 15,3%.

В недавнем отчете Бюджетного управления Конгресса говорится, что повышение налогов на фонд социального обеспечения необходимо для повышения платежеспособности Доверительного фонда социального обеспечения. Как уже говорилось, повышение максимального налогооблагаемого дохода может быть дополнением или альтернативой повышению ставок налога на заработную плату.

С 2013 года люди с высоким доходом должны были платить немного больше налога на заработную плату в рамках программы Medicare в соответствии с положениями Закона о доступном медицинском обслуживании. Этот дополнительный налог на Medicare добавляет 0,9% к оплачиваемой работникам части налога на заработную плату сверх определенного порога дохода.

Для одиночных файловых систем этот порог составляет 200 000 долларов. Для супружеских пар, подающих совместную регистрацию, порог дохода составляет 250 000 долларов. Замужем подавать отдельно? Ваш порог дохода составляет 125 000 долларов США. Скажем, вы подающий-одиночка. Первые 200000 долларов вашей зарплаты будут облагаться стандартным 1.45% оплачиваемый работником налог на Medicare. Тогда каждый доллар выше 200 000 долларов будет облагаться налогом по ставке 2,35% (1,45 + 0,9 = 2,35).

Первые 200000 долларов вашей зарплаты будут облагаться стандартным 1.45% оплачиваемый работником налог на Medicare. Тогда каждый доллар выше 200 000 долларов будет облагаться налогом по ставке 2,35% (1,45 + 0,9 = 2,35).

Налоги на заработную плату уменьшают получаемую вами зарплату. Но поскольку они вычитаются из вашего заработка, вам не придется платить огромные налоги один раз в год. Это может упростить управление вашими деньгами и даже может привести к возмещению налогов после уплаты налогов. Вот почему важно правильно заполнить форму удержания налогов W-4, когда вы начинаете новую работу, и обновлять ее по мере необходимости, поскольку от этого зависит, сколько ваш работодатель удерживает из вашей зарплаты.

Советы по налоговому планированию- Найти подходящего финансового консультанта, отвечающего вашим потребностям, не должно быть сложно. Бесплатный инструмент SmartAsset подберет вам финансовых консультантов в вашем районе за пять минут.

Если вы готовы к сотрудничеству с местными консультантами, которые могут помочь вам в достижении ваших финансовых целей, начните прямо сейчас .

Если вы готовы к сотрудничеству с местными консультантами, которые могут помочь вам в достижении ваших финансовых целей, начните прямо сейчас . - Есть много способов снизить налоги. Финансовый консультант может помочь вам найти лучшую стратегию для ваших финансовых целей и потребностей.Если вы работаете не по найму, консультант может помочь вам избежать налогов на трудоустройство, структурируя ваш бизнес таким образом, чтобы выплачивать вам дивиденды вместо заработной платы.

- Если вы работаете на стороне, вам нужно будет платить налоги с этого дополнительного дохода. Вы можете платить ориентировочные налоги ежеквартально или получать больше налогов, удерживаемых из вашей зарплаты. Калькулятор федерального подоходного налога SmartAsset поможет вам выяснить, сколько удерживать. (Вам понадобится квитанция о заработной плате, чтобы узнать, сколько вы платите налогов и сколько еще должны.)

Фото: © iStock / Ahlapot, © iStock / i_frontier, © iStock / GaryPhoto

Амелия Джозефсон Амелия Джозефсон — писатель, увлеченный освещением тем, связанных с финансовой грамотностью. Ее области знаний включают выход на пенсию и покупку жилья. Работа Амелии появилась в Интернете, в том числе на AOL, CBS News и The Simple Dollar. Она имеет ученые степени Колумбийского и Оксфордского университетов. Амелия, родившаяся с Аляски, теперь называет Бруклин своим домом.

Ее области знаний включают выход на пенсию и покупку жилья. Работа Амелии появилась в Интернете, в том числе на AOL, CBS News и The Simple Dollar. Она имеет ученые степени Колумбийского и Оксфордского университетов. Амелия, родившаяся с Аляски, теперь называет Бруклин своим домом.Налог на заработную плату | Факты о государственной и федеральной системе быстрой заработной платы и налогов

Хотя наш инструмент быстрой оценки заработной платы и налоговых фактов удобен в крайнем случае, знание тонкостей налогов на фонд заработной платы может помочь поддержать долгосрочные усилия по соблюдению нормативных требований.

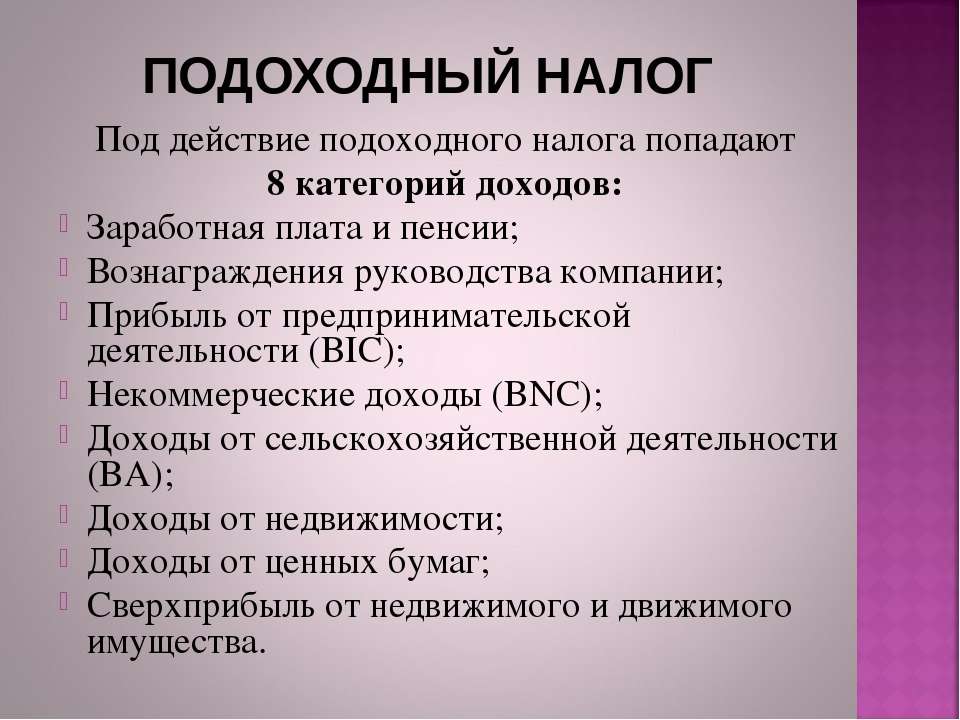

Налог на заработную плату

С годами термин «налог на заработную плату» стал синонимом всего, что связано с налогами на квитанцию о заработной плате. В действительности, однако, налоги на заработную плату отличаются от подоходных налогов и служат определенной цели для общественного благосостояния. Уделяя особое внимание соблюдению требований, работодатели могут помочь реализовать это общественное благо и избежать значительных штрафов.

Что такое налог на заработную плату?

Налог на фонд заработной платы — это налог, взимаемый федеральным правительством, правительством штата или местным правительством для финансирования государственных программ. Обычно он оплачивается за счет прямых взносов работодателей, а также вычетов из заработной платы сотрудников, отсюда и название «налог на заработную плату».

Какой пример налога на заработную плату?

Примеры налога на заработную платувключают Medicare, которая обеспечивает медицинское страхование для взрослых старше 65 лет, и Social Security, которая обеспечивает пенсионный доход для взрослых в возрасте 62 лет и старше, а также определенных лиц с ограниченными возможностями и некоторых оставшихся в живых налогоплательщиков.

В чем разница между налогом на заработную плату и налогом на прибыль?

Налоги на заработную плату имеют фиксированные ставки и направляются непосредственно в программу, для которой они предназначены, например, Medicare, Social Security и т. Д. Подоходные налоги, с другой стороны, имеют прогрессивные ставки, которые зависят от общего дохода и передаются в Департамент США. Казначейства, где они могут быть использованы для финансирования различных государственных инициатив. Кроме того, некоторые налоги на заработную плату имеют предел базовой заработной платы, после которого налог больше не вычитается из заработной платы работника до конца года.У подоходного налога такого предела нет.

Д. Подоходные налоги, с другой стороны, имеют прогрессивные ставки, которые зависят от общего дохода и передаются в Департамент США. Казначейства, где они могут быть использованы для финансирования различных государственных инициатив. Кроме того, некоторые налоги на заработную плату имеют предел базовой заработной платы, после которого налог больше не вычитается из заработной платы работника до конца года.У подоходного налога такого предела нет.

Какие основные виды налога на заработную плату?

На национальном уровне и на уровне штатов существует несколько видов налогов на фонд заработной платы. Это следующие:

- Федеральный налог на заработную плату

Более известный как Федеральный закон о страховых взносах (FICA), федеральный налог на заработную плату состоит из двух частей — одной для Medicare и другой для социального обеспечения. - Налог на заработную плату социального обеспечения

Работодатели и работники участвуют в налоге на социальное обеспечение, при этом каждый платит половину общей суммы обязательств до тех пор, пока работник не достигнет предела базовой заработной платы в размере 142 800 долларов США (по состоянию на 2021 год). - Налог на заработную плату Medicare

Налог на Medicare также равномерно распределяется между работодателями и работниками, но, в отличие от Social Security, он не имеет ограничения заработка. Однако некоторым сотрудникам, зарабатывающим более 200 000 долларов в год, возможно, придется платить дополнительный налог на Medicare, который работодатели не обязаны уплачивать. - Налоги на безработицу

Только работодатели платят федеральный налог по безработице (FUTA) с первых 7000 долларов, которые зарабатывает каждый работник. То же верно и для государственных программ по безработице, за исключением того, что пределы базовой заработной платы различаются, а в некоторых штатах работники также вносят взносы в налог.Работодатели, которые вовремя выплачивают пособие по безработице штата и не находятся в штате со скидкой, могут иметь право на более низкую ставку федерального налога на безработицу. - Штатный и местный налог на заработную плату

В некоторых штатах и муниципалитетах могут взиматься дополнительные налоги на заработную плату в случае краткосрочной нетрудоспособности, оплачиваемого семейного медицинского отпуска или других программ. Работодатели должны уточнять у местных властей конкретные требования.

Налоги на заработную плату

Для сотрудников налоги на заработную плату могут быть просто статьями в квитанции о заработной плате, но работодатели должны иметь более глубокое понимание связанных тем, например:

- Налог на заработную плату

За некоторыми исключениями на уровне штата и на местном уровне, единственными налогами на заработную плату, которые работодатели вычитают из заработной платы сотрудников, являются налог на медицинское обслуживание и налог на социальное обеспечение. - Ставки налога на заработную плату

Налог на заработную плату взимается по фиксированным ставкам. Вот последние федеральные ставки на одного сотрудника на 2021 год:- Социальное обеспечение — 6,2%

- Medicare — 1,45%

- Дополнительная программа Medicare — 0,9%

- Безработица — 6% (0,6% при полном сокращении кредита)

Ставки государственного налога по безработице обычно варьируются в зависимости от предыдущей истории требований работодателя. Таким образом, бизнес, в котором много бывших сотрудников, подавших заявления о безработице, будет иметь более высокий процент, чем бизнес, у которого его нет.Другие ставки государственного и местного налога на заработную плату различаются в зависимости от местоположения.

- Внесение и подача налогов на фонд заработной платы

Налоги FICA (Medicare и Social Security) уплачиваются ежемесячно или раз в две недели, в зависимости от налоговых обязательств компании в течение периода ретроспективного анализа, а налоги FUTA обычно уплачиваются ежеквартально. В обоих случаях работодатели могут использовать электронную систему уплаты федеральных налогов для внесения своих вкладов.Компании также должны сообщать, сколько федерального налога на заработную плату они удерживали и уплачивали в течение года.Для налогов FICA это обычно делается ежеквартально, но в некоторых случаях, когда общая сумма налоговых обязательств невелика, это может производиться ежегодно. Налоги FUTA сообщаются ежегодно.

Депозит государственного налога на заработную плату и порядок подачи документов различаются в зависимости от штата.

- Отсрочка по налогу на заработную плату

Закон о коронавирусе, помощи, чрезвычайной помощи и экономической безопасности (Закон CARES) содержал положение, позволяющее предприятиям откладывать выплату части налога на социальное обеспечение, уплачиваемой работодателем, с 27 марта 2020 года по 31 декабря 2020 года.Работодатели, которые воспользовались этими льготами, должны проконсультироваться с лицензированным налоговым специалистом, если им нужен совет о том, как управлять выплатами. - Налоги на заработную плату самозанятых

Независимые подрядчики и индивидуальные предприниматели могут не иметь работодателя, который удерживал бы налоги на заработную плату из своей заработной платы, но это не означает, что они полностью сбиты с толку. Вместо этого они платят налог на самозанятость, который эффективно объединяет части налога FICA, связанные с работниками и работодателями. Текущая ставка — 15.3%, разбитые следующим образом: 2,9% выплачиваются программе Medicare, а 12,4% — системе социального обеспечения. Как упоминалось ранее, в системе социального обеспечения установлен предел базовой заработной платы в размере 142 800 долларов США (по состоянию на 2021 год).

Как работодатели рассчитывают налог на заработную плату?

Налог на заработную плату рассчитывается путем умножения налогооблагаемой валовой заработной платы работника на применимую ставку налога на заработную плату. Например, если валовой налогооблагаемый доход за определенный период выплаты заработной платы составлял 1250 долларов, то вычет по программе Medicare будет 1250 x 1.45% = 18,13 долларов США, а вычет из социального обеспечения составит 1250 x 6,2% = 77,50 долларов США. Подобные расчеты налога на заработную плату обычно проще, чем расчет подоходного налога, потому что ставки фиксированные и сертификаты об удержании не требуются.

Соблюдение налогового режима на заработную плату

Поскольку они вычитаются из заработной платы сотрудников и находятся в доверительном управлении работодателя до тех пор, пока не будут переведены в соответствующее агентство, налоги FICA считаются одним из видов налога на трастовый фонд. Это означает, что нарушение нормативных требований может подвергнуть компании штрафу взыскания с целевого фонда (TFRP).Нарушения происходят, когда лицо (лица), ответственное за сбор, учет и уплату налогов, умышленно не делает этого. IRS определяет своеволие как осведомленность о невыплаченных налогах и намеренное игнорирование закона или безразличное поведение к его требованиям.

Как работодатели могут избежать штрафов по налогу на заработную плату?

Работодатели, которые активно управляют своими налогами на заработную плату, с большей вероятностью избегают штрафов, чем те, кто этого не делает. Вот несколько профилактических советов:

- Правильно классифицируйте сотрудников

Неправильное отнесение сотрудников к независимым подрядчикам во избежание уплаты налогов FICA и FUTA является незаконным. - Удерживать и уплачивать налоги вовремя

Использование фонда заработной платы для выплаты другому кредитору вместо IRS является примером умышленного пренебрежения и может привести к TFRP. - Подавайте налоговые отчеты, используя соответствующие формы

Работодатели должны подавать исправленные налоговые декларации, если они допустили ошибку или использовали неправильную форму. - Будьте в курсе изменений в налоговом законодательстве

Ставки налога на заработную плату и лимиты базовой заработной платы могут быть изменены федеральным правительством, правительством штата и местными властями. - Партнер с квалифицированным поставщиком услуг по начислению заработной платы

Программное обеспечение для расчета заработной платы автоматизирует расчеты, удержания и выплаты FICA, чтобы обеспечить точность.

Часто задаваемые вопросы о налоге на заработную плату

Что такое снижение налога на заработную плату?

Снижение налога на заработную плату или налоговые каникулы, предусмотренные законом CARES в 2020 году, на самом деле были отсрочкой. Работодатели, которые не перечисляли работодателю часть налога на социальное обеспечение в течение периода отсрочки, должны были сделать это позднее.

Все ли платят налог на заработную плату?

Как правило, большинство работодателей и работников платят налоги на социальное обеспечение и медицинское обслуживание. Однако исключения применяются к определенным классам иностранцев-неиммигрантов и иностранцев-нерезидентов. Примеры включают неиммигрантских студентов, ученых, учителей, исследователей и стажеров (в том числе медицинских стажеров), врачей, помощников по хозяйству, работников летних лагерей и других неиммигрантов, временно находящихся в США по категориям F-1, J-1, M-1, Q. -1 или Q-2 статус. 1

Какая ставка федерального налога на заработную плату? (2021)

Текущая налоговая ставка FICA — 15.3%. Выплачивается равномерно между работодателями и работниками, это составляет 7,65% каждому за цикл расчета.

Налог на фонд заработной платы — фиксированный или прогрессивный?

В отличие от налога на прибыль, ставки налога на заработную плату являются фиксированными, что означает, что все сотрудники платят одинаковый процент независимо от их общего дохода. Однако некоторые налоги на заработную плату имеют ограничения по базовой заработной плате.

Как мне заплатить налог на заработную плату?

Федеральные налоги на заработную плату оплачиваются онлайн с использованием электронной системы федеральных налоговых платежей. Способы оплаты государственных и местных налогов на заработную плату различаются в зависимости от местоположения.

Это руководство предназначено для использования в качестве отправной точки при анализе обязательств работодателя по заработной плате и не является исчерпывающим источником требований. Он предлагает практическую информацию по предмету и предоставляется при том понимании, что ADP не предоставляет юридических или налоговых консультаций или других профессиональных услуг.

1 IRS Международные налогоплательщики

Руководство для владельца по налогам на заработную плату

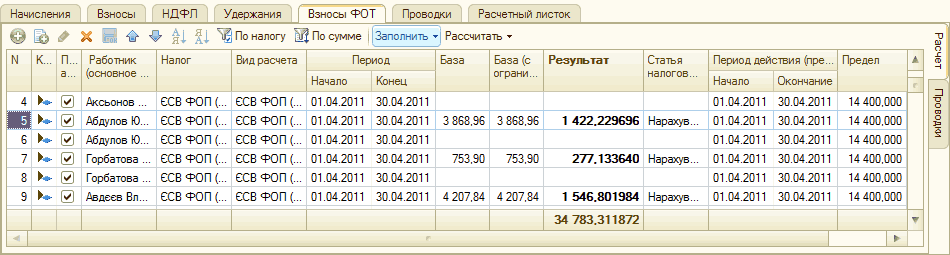

В большинстве случаев работодатели обязаны вносить налоги на заработную плату и сообщать об этих налогах ежеквартально.Налоги на занятость включают удержание из зарплаты сотрудников для покрытия подоходных налогов — федеральных и, если применимо, штата и местных — а также долю сотрудников в налогах на социальное обеспечение и медицинское обслуживание (FICA). Они также включают долю работодателей в FICA, а также федеральные налоги и налоги штата по безработице. Неспособность должным образом удерживать и депонировать налоги может привести к значительным штрафам для работодателей.

Что такое налоги на занятость?Налоги на занятость — это федеральные налоги и налоги штата, относящиеся к налогооблагаемой компенсации работника.В их числе:

- Удержание подоходного налога на основании информации, предоставленной сотрудниками в форме W-4. Этот налог платят исключительно сотрудники.

- FICA. Он состоит из налогов на социальное обеспечение и медицинское обслуживание и оплачивается в равной степени работодателями и работниками. Часть социального обеспечения называется страхованием по старости, в связи с потерей кормильца и инвалидности, или OASDI, и предоставляет льготы пенсионерам, супругам и бывшим супругам, а также в некоторых случаях детям-иждивенцам и инвалидам до пенсионного возраста.Часть Medicare позволяет лицам в возрасте 65 лет и старше (плюс некоторым другим лицам) претендовать на участие в программе Medicare по Части A без дополнительных затрат, плюс покрытие по Частям B, C и D за дополнительную плату.

- FUTA — федеральный налог по безработице, уплачиваемый исключительно работодателями.

- Государственный налог по безработице уплачивается работодателями, хотя в некоторых штатах взимаются определенные взносы наемных работников.

У работодателей есть несколько обязательных задач по уплате налогов на заработную плату:

- Диаграмма удерживаемого подоходного налога и других налогов на занятость.

- Депозит все налоги на трудоустройство в соответствии с установленным графиком депозитов (за исключением очень небольшого работодателя).

- Ежеквартально сообщать о своих налогах на трудоустройство, включая удержание подоходного налога и FICA (с годовым отчетом для небольшого работодателя), и ежегодно отчитываться перед сотрудниками и Управлением социального обеспечения о налоговых выплатах сотрудников. У них также есть годовая отчетность FUTA. И есть отчетность на государственном уровне.

Примечание: От работодателя также может потребоваться удержание других сумм из зарплаты сотрудников, таких как суммы выборочных отсрочек заработной платы для взносов сотрудников в планы 401 (k) и гибкие счета расходов или для выплаты пособий на содержание ребенка.Эти дополнительные удерживаемые суммы не учитываются в налогах на трудоустройство; это просто дополнительная ответственность работодателя.

Обязательные налоги на заработную плату работодателяНалоги на заработную плату должны взиматься работодателями, которые могут быть оштрафованы, если не будут выполнены должным образом. Существуют различные налоги на фонд заработной платы, некоторые из которых уплачиваются работодателями, некоторые — работниками, а некоторые — обоими. Но в любом случае их вносят на счет работодателя.

Федеральный подоходный налогУдержание подоходного налога из зарплаты сотрудников предназначено для покрытия того, что они будут должны по федеральному подоходному налогу за год.Сюда входят подоходный налог с сотрудников, а также налоги на социальное обеспечение и медицинское обслуживание. Для некоторых сотрудников он также включает дополнительный налог на Medicare (поясняется позже).

Все штаты, кроме Аляски, Флориды, Невады, Южной Дакоты, Техаса, Вашингтона и Вайоминга, в которых нет подоходного налога, и штатов Нью-Гэмпшир и Теннесси (до 2020 г.), которые не облагают налогом заработную плату, требуют, чтобы работодатели удерживали подоходный налог штата с сотрудников зарплаты. В некоторых городах, в том числе в Нью-Йорке и Филадельфии, также есть подоходный налог, что означает дополнительное удержание заработной платы.

В нескольких местах требуется другое удержание для покрытия:

- Кратковременная нетрудоспособность

- Оплачиваемый отпуск по семейным обстоятельствам

- Пособия по безработице