- Нужно ли брать кредит | Вашифинансы

- «Это самоубийство». Стоит ли сейчас брать кредит и в какой валюте лучше хранить деньги

- Нужно ли брать кредит в экономический кризис?

- Стоит ли брать кредит на автомобиль в кризис?

- Рассрочка на автомобиль считается выгодной альтернативой кредиту

- «Хочу взять кредит на жилое помещение» — главная цель множества заемщиков

- Советы экспертов и специалистов: так стоит ли брать кредит в разгар экономического кризиса?

- Нужна помощь с кредитом? Мы поможем!

- Выгодно ли брать кредиты и стоит ли их гасить досрочно

- Когда лучше брать кредит, а когда нанимать новых сотрудников

- Имеет ли смысл сегодня брать ипотеку в России?

- Брать ли новый кредит, чтобы погасить старый? › Новости Санкт-Петербурга › MR-7.ru

- 9 главных причин получить личный заем

- 8 причин, по которым люди берут личный заем

- Когда личные ссуды — хорошая идея?

- Узнайте, как работают ссуды, прежде чем брать в долг

- вопросов, которые следует задать перед тем, как взять ссуду

- 5 основных причин получить личный заем

- Понимание стоимости ссуды

- Сбор за подачу заявления или обработку

- Комиссия за андеррайтинг

- Комиссия за оформление

- Комиссия за экспертизу

- Основная сумма и проценты

- Что определяет размер процентов, которые я буду платить?

- Должен ли я получить переменную или фиксированную ставку?

- Ежемесячная плата за обслуживание

- Штрафы за досрочное погашение

- Особенности

- Итог

Нужно ли брать кредит | Вашифинансы

Людям свойственно торопиться получать удовольствия. Если предложить 4-летним детям на выбор: кусок торта сейчас или два точно таких же, но завтра, – подавляющее большинство выберет «сегодняшний» торт. Откладывание потребления на будущее, чтобы накопить побольше, – стратегия трудная и непопулярная.

Людям свойственно торопиться получать удовольствия. Если предложить 4-летним детям на выбор: кусок торта сейчас или два точно таких же, но завтра, – подавляющее большинство выберет «сегодняшний» торт. Откладывание потребления на будущее, чтобы накопить побольше, – стратегия трудная и непопулярная.

А кредит – ее противоположность. Это способ увеличить свое сегодняшнее потребление за счет товаров и услуг, на которые у вас пока нет средств, оплачивая их своими будущими доходами. Кредит увеличивает сегодняшние возможности заемщика, но при этом уменьшает завтрашние. Часть будущих доходов придется направить на выплату кредита.

Кредит увеличивает сегодняшние возможности заемщика, но при этом уменьшает завтрашние

Плата за эту «машину времени» – кредитный процент. Часто это необходимость отдавать кредит в полутора-, или двух-, или даже многократном размере. Поэтому решение взять кредит может определить вашу жизнь на десятилетия вперед. Так, кредитное обременение мешает многим людям бросить ставшую немилой работу и некоторое время передохнуть. Находящаяся в ипотечном залоге квартира может стать препятствием к переезду в другой город. Если кредит большой и дорогой, например, на его выплату тратится до половины доходов, то у заемщика могут возникать проблемы даже при небольшом изменении экономической ситуации.

Есть обстоятельства, когда кредит брать точно не стоит:

- если вы не уверены на 100%, что то, что вы собираетесь купить в кредит, вам действительно нужно;

- если вам будет трудно прожить на доходы, уменьшенные на величину ежемесячной выплаты по кредиту;

- если ваши доходы падают, и есть риск потери источника доходов на протяжении выплаты кредита.

Поскольку кредит – это заем у собственного будущего, принимая решение о нем, надо представить самого себя к концу кредитного срока. Допустим, вы думаете о 12-месячном кредите на свадебное путешествие по Италии. А если оно не вполне удастся, вам будет досадно целый год его оплачивать? Насколько велика вероятность, что к концу этого срока вам будут нужны деньги на что-то более важное, например, на рождение ребенка? Ведь серией неудачных финансовых решений очень легко вогнать себя в финансовую кабалу, попав от кредитов в «наркотическую» зависимость.

«Это самоубийство». Стоит ли сейчас брать кредит и в какой валюте лучше хранить деньги

Александра Квиткевич, TUT.BY

Александра Квиткевич, TUT.BYПо мнению старшего аналитика «Альпари» Вадима Иосуба, самым верным решением сейчас будет хранить деньги в разных валютах, в том числе и во вкладах.

— Говорим мы о вкладах или не о вкладах, надо придерживаться принципов диверсификации, то есть не хранить все сбережения в одной валюте. Несмотря на последние события на валютном рынке, я по-прежнему считаю, что валюту вклада нужно диверсифицировать и включать туда белорусский рубль, — говорит аналитик. — Простейшая иллюстрация. В последние дни доллар у нас сильно рос, поэтому у кого-то может возникнуть мысль взять и все перевести в доллары. Но нужно вспомнить сильный рост доллара в 2015 году. Когда в начале 2016 года он достиг почти 2,2 рубля, после чего стал снижаться и вернулся к отметке 2,2 только недавно. То есть спустя 4 года.

Эта недавняя история, как говорит Вадим Иосуб, показывает, что можно купить на все деньги доллары, а потом не иметь возможности продать даже по той же цене, по которой купил.

— 50% — белорусский рубль и его безусловно надо держать на депозите с максимально доступной ставкой. Особенно с учетом того, что в последнее время ставки по рублевым депозитам незначительно, но выросли, — отмечает эксперт. — Оставшуюся часть имеет смысл разделить пополам между долларом и евро. Учитывая, что по валютным вкладам ставки немножко выросли, но остаются достаточно скромными, в отличие от рубля их можно хранить и «под подушкой». Если, конечно, сумма не очень большая и нет желания получить 1−2% годовых.

По поводу того, стоит ли сейчас забирать вклады из банков, опасаясь, что потом такой возможности может не быть, Вадим Иосуб говорит, что этого делать не нужно.

— Были у нас проблемы с наличной валютой. Но заберет человек свой вклад из банка или нет, на проблемы с валютой это никак не повлияет. Сейчас каких-то серьезных угроз для нашей банковской системы нет. То есть ситуации, что банки начнут сейчас банкротиться, перестанут возвращать вклады, нет и близко, — заверяет эксперт.

Аналитик поясняет, что при регулировании цен всегда возникает дефицит. Это хорошо знают люди, которые застали Советский Союз. Плавающий курс — это когда вырос спрос — вырос курс. Спрос и предложение сбалансированы. То есть дефицита не может быть в принципе при плавающем курсе.

— У нас был дефицит именно наличной валюты, потому что в стране кончились наличные доллары. Это была проблема именно с логистикой наличных. Я думаю, что проблема решится. Она раньше началась в Украине. И как бы это смешно ни звучало, туда самолеты с наличностью уже долетели. Думаю, что долетят они и до нас, — говорит Вадим Иосуб.

По словам эксперта, забирать вклады сейчас нет никакой необходимости.

— Если какие-то «специалисты» начнут призывать, что пора забирать вклады из банков, народ их послушает, то это гарантированно создаст рукотворный кризис. Даже в самые спокойные, некризисные времена, в любой даже самой сильной банковской системе, будь то Европа или Америка, начнется кризис, если одновременно все вкладчики придут в банк со словами «отдайте наши депозиты». Банки просто лягут, и люди депозитов своих не получат, — говорит аналитик.

Даже в самые спокойные, некризисные времена, в любой даже самой сильной банковской системе, будь то Европа или Америка, начнется кризис, если одновременно все вкладчики придут в банк со словами «отдайте наши депозиты». Банки просто лягут, и люди депозитов своих не получат, — говорит аналитик.

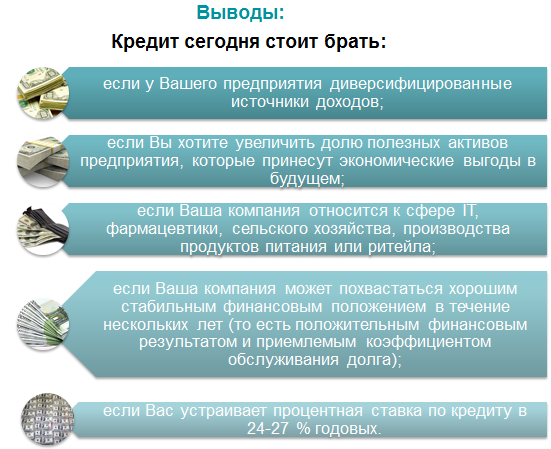

А вот от кредитов, по мнению Вадима Иосуба, сейчас лучше отказаться. Это применимо и к людям, и к предприятиям.

— Кредиты берут, когда все хорошо, когда есть уверенность в будущем. Если это предприятия, то они должны быть уверены, что будут расти, что они возьмут деньги, инвестируют, получат много выручки, будут погашать долг. Это же можно сказать и про людей. Люди берут кредиты, когда они уверены в завтрашнем дне, у них есть стабильный доход, падать он не будет, работы они не лишатся. Это наиболее благоприятная ситуация для кредита — потребительского на дорогостоящую покупку, на недвижимость и прочие, — перечисляет эксперт. В мире приближается очень мощный кризис, не пройдет он и мимо Беларуси.

Как говорит аналитик, есть такое расхожее мнение: будет кризис, будет девальвация, гиперинфляция, возьмешь кредит, он обесценится. Отдавать придется очень мало.

Читайте также

Нужно ли брать кредит в экономический кризис?

У многих российских граждан к сегодняшнему дню уже нет представления хорошей жизни без получения банковского кредита.

Стоит ли брать кредит на автомобиль в кризис?

Транспортное средство, приобретенное посредством кредитования – это очень серьезный вопрос. Это не является краткосрочным кредитом, а поэтому и решение следует принимать, проявив максимальную ответственность. Очень важно, чтобы возможности заемщика соответствовали его «желаниям». В период экономического кризиса найти кредитора, согласного на автомобильное кредитование – задача совершенно непростая.

Всегда можно найти кредиторов, которые согласятся выдать подобный кредит. Условия кредитования при этом могут оказаться очень выгодными. Возможно даже дополнительное обеспечение в виде поручителей. Причина следующая – огромная конкуренция среди финансово-кредитных организаций и снижение покупательской способности (то есть интерес физических лиц к кредитованию существенно уменьшается).

Возможно даже дополнительное обеспечение в виде поручителей. Причина следующая – огромная конкуренция среди финансово-кредитных организаций и снижение покупательской способности (то есть интерес физических лиц к кредитованию существенно уменьшается).

Для получения большего количества заемщиков и получения хоть какой-либо прибыли, банковскими учреждениями предлагаются и смягченные кредитные требования. Многие банковские организации даже идут на снижение процентной ставки. Заемщик, выбирающий предложения, должен действовать внимательно, поскольку всегда есть возможность взять плохой кредит, который может привести к множеству проблем.

Каждый человек стремится к получению выгодного кредита, и ни у кого нет желания получить плохой кредит, который может принести заемщику серьезные просрочки и различные неприятности. В кризис человек может использовать разные предложения и остановиться на наиболее удачном для себя варианте. Лучше всего, если данный вариант будет предусматривать поручителей. Выгодное получение кредита также возможно еще и под залог. Если используется такой вариант кредитования – поручители заемщику не нужны.

Выгодное получение кредита также возможно еще и под залог. Если используется такой вариант кредитования – поручители заемщику не нужны.

Погашать кредитную задолженность необходимо в конкретно установленные сроки. Если условия договора будут нарушены, сначала просто увеличится переплата. Если через несколько месяцев ничего не измениться и заемщик с кредитором не найдут соглашения о погашении задолженности, произойдет конфискация залогового имущества. Далее оно будет продано на аукционе. Выбор вида залога для обеспечения кредита выбирается заемщиком в самостоятельном порядке, но обязательно его согласование с кредитором.

Очень часто в качестве этого залога выступает приобретаемое транспортное средство, но возможно и использование иного автомобиля. Также возможен вариант с предложением кредитору собственной недвижимости. Фактически в любой ситуации возможен вариант, по которому берется банковский кредит на машину, который можно погашать досрочно.

youtube.com/embed/1cQQErC2IqY?enablejsapi=1&origin=https://krasnoyarsk.finexpert24.com/» frameborder=»0″>

Рассрочка на автомобиль считается выгодной альтернативой кредиту

Взять автомобиль можно и в рассрочку. Главное, чтобы рассрочка исчислялась в рублевой валюте, с обеспечением. Обязательно наличие поручителей. В данной ситуации кредитный размер не будет подвержен курсовым колебаниям. И размер годового процента будет небольшим. Такая сделка оформляется прямо сразу в салоне. Для работы лучше выбирать крупные организации – такие чаще всего дорожат своей репутацией, а посему не делают заемщикам предложений о плохом кредите.

Выгода рассрочки, в отличие от кредита, заключается в том, что переплата по ней – незначительна, да и то, лишь по той причине, что необходимо заниматься страхованием транспортного средства. Погасить рассрочку можно благодаря обязательным ежемесячным платежам, фактически всегда можно досрочно выплатить всю задолженность. Заемщику советуется не допускать просрочек, поскольку огромные задолженности могут привести к конфискации автомобильного средства. Для кредитования подобного типа могут потребоваться поручители и их поддержка.

Для кредитования подобного типа могут потребоваться поручители и их поддержка.

Хочется также упомянуть о том факте, что банковскими организациями периодически проводятся различные акции и мероприятия. Порой возможна встреча акционных предложений о взятии кредита в рублях на транспортное средство. Случается этой порой в ситуациях, когда финансовой организации не хватает заемщиков, и она пытается всячески обратить на себя внимание: понижает годовые ставки, уменьшает первоначальный взнос (размер) и многое другое.

Среди предложений подобного типа порой можно наткнуться на плохой кредит. По этой причине, перед тем, как подписывать документы, стоит их тщательно изучить и прочесть. Изучая документ, стоит обратить внимание на следующие немаловажные факторы: существует ли дополнительная комиссия, можно ли досрочно погасить задолженность и не последует ли за этим финансовое наказание (наложение каких-либо штрафных санкций).

Получение автомобильного кредита возможно и в самом салоне. Поскольку этот кредит является долгосрочным, серьезным займом, делать все необходимо осознанно. Обращение в автомобильный салон лучше всего совершать в тот временной период, когда в нем действует какая-либо скидка. Ведь, несмотря на экономическую ситуацию, автомобильными компаниями продолжается выпуск транспортных средств, а дилерами регулярно обновляется их ассортимент.

Поскольку этот кредит является долгосрочным, серьезным займом, делать все необходимо осознанно. Обращение в автомобильный салон лучше всего совершать в тот временной период, когда в нем действует какая-либо скидка. Ведь, несмотря на экономическую ситуацию, автомобильными компаниями продолжается выпуск транспортных средств, а дилерами регулярно обновляется их ассортимент.

Если какой-то тип автомобильного средства длительный временной период не интересен покупателям, в таком случае он попадает в акционный список. Оформление кредита происходит без поручителей (как правило). Если вдруг у заемщика возникнут проблемы (начнутся просрочки, к примеру), автомобильное средство будет возвращено дилером, поскольку до момента полной выплаты задолженности оно является залоговым имуществом салона. Погасить подобную задолженность досрочно без финансовых наказаний обычно можно без каких-либо проблем.

«Хочу взять кредит на жилое помещение» — главная цель множества заемщиков

Желание приобретения недвижимости может обнаружиться в любой временной период – включая и период экономического кризиса. Если данный фактор обусловлен просто желанием, проведение соответствующей сделки может быть отложено. Очень сложно тогда, когда желание приобретения жилого помещения является не просто желанием клиента – а когда это жилое помещение ему просто необходимо. Многими банковскими организациями будет предложен вид ипотечного кредитования во время экономического кризиса. Но главный вопрос в следующем: стоит ли это делать, не будет ли крупных просрочек, и, как следствие, серьезных неприятностей?

Если данный фактор обусловлен просто желанием, проведение соответствующей сделки может быть отложено. Очень сложно тогда, когда желание приобретения жилого помещения является не просто желанием клиента – а когда это жилое помещение ему просто необходимо. Многими банковскими организациями будет предложен вид ипотечного кредитования во время экономического кризиса. Но главный вопрос в следующем: стоит ли это делать, не будет ли крупных просрочек, и, как следствие, серьезных неприятностей?

Подобный тип кредитования обладает немалым количеством достоинств и преимуществ.

В период экономического кризиса происходит обесценивание национальной валюты. Иными словами, сбережения (денежные средства), имеющиеся у физического лица (гражданина), также становятся ничтожными – то есть, теряют собственную значимость. При возникновении подобных ситуаций специалистами как раз и дается совет по вложению средств в жилые помещения – это самый выгодный вариант. Необходимо лишь помнить, что лучшее решение – это рублевый кредит, особенно если рубль является валютой основного дохода заемщика. А все потому, что физическое лицо в подобной ситуации не будет связано курсовыми колебаниями. Выбор ипотечного кредита в долларах и иной валюте считается плохим выбором кредита в период экономического кризиса.

А все потому, что физическое лицо в подобной ситуации не будет связано курсовыми колебаниями. Выбор ипотечного кредита в долларах и иной валюте считается плохим выбором кредита в период экономического кризиса.

Ипотечное кредитование не является кредитом на тридцать дней. По этой причине многими банковскими организациями осуществляется сокращение количества займов подобного типа. Для осуществления этой цели используют совершенно разные способы. Допустим, существуют банковские организации, которые увеличивают перечень обязательных бумаг. Другие банковские организации занимаются повышением размера первоначального взноса. Третьи провели ужесточение требований к поручителям и многое-многое другое. Банковские организации, дающие свое согласие на выдачу ипотечных кредитов по упрощенной схеме в период экономического кризиса стремительно уменьшаются.

Плохой кредит на жилое помещение, с имеющимися скрытыми незаконными платежами, с имеющимся запретом на досрочное погашение задолженности и так далее, на сегодняшний день – большая редкость. При этом стоит отметить, что и выгодные для пользователей ипотечные программы фактически полностью исчезли. Во время экономического кризиса произошел рост годовой ставки. Причина – тот факт, что изменилась ставка рефинансирования, это производится на государственном уровне. У простых обыкновенных кредиторов нет возможности хоть как-то повлиять на этот процесс, здесь все зависит лишь от государства.

При этом стоит отметить, что и выгодные для пользователей ипотечные программы фактически полностью исчезли. Во время экономического кризиса произошел рост годовой ставки. Причина – тот факт, что изменилась ставка рефинансирования, это производится на государственном уровне. У простых обыкновенных кредиторов нет возможности хоть как-то повлиять на этот процесс, здесь все зависит лишь от государства.

В целом во временной период экономического кризиса условия ипотечного кредитования фактически не изменились. Погашение кредитной задолженности заемщиком обычно производится по установленному кредитором графику. Фактически все программы жилищного кредитования обладают разрешением на досрочное погашение кредита. Заемщики, которые обрастают различными просрочками, через некоторое время получают серьезные неприятности и большие проблемы. Если причины подобного поведения не будут признаны действительно серьезными, судом может быть дано разрешение кредитору пойти даже на конфискацию недвижимости.

Советы экспертов и специалистов: так стоит ли брать кредит в разгар экономического кризиса?

Кредит на тридцать дней (иными словами, обыкновенный краткосрочный кредит) может быть оформлен в любой временной период, когда физическое лицо того захочет, ведь переплата по кредиту подобного типа считается несущественной, а серьезные изменения за столь короткий временной период вряд ли произойдут. А вот крупные кредиты лучше всего не брать, даже если попался вариант с неплохим кредитным предложением. Предложения ипотечного кредитования стоит использовать только в том случае, если жилое помещение необходимо для проживания в нем. Хорошо, если соглашение будет обладать разрешением на досрочное погашение задолженности.

Если речь идет о выборе крупного кредита на автомобильное средство либо жилое помещение, стоит выбирать предложения в рублях, причем даже в том случае, если заработную плату Вы получаете в зарубежной валюте. Причина – довольно длительные сроки кредитования, в ходе которого гражданин может, как уйти с работы в самостоятельном порядке, так и может быть уволен. Одного простого желания для приобретения жилого помещения будет очень мало. Всегда перед тем, как заключать ипотечное кредитование, стоит провести реальную оценку и анализ собственных возможностей. Загонять себя в долговую яму ради вложений в недвижимое имущество не нужно, поскольку из-за такого подхода очень часто возникают проблемы, связанные с просрочками кредитной задолженности.

Одного простого желания для приобретения жилого помещения будет очень мало. Всегда перед тем, как заключать ипотечное кредитование, стоит провести реальную оценку и анализ собственных возможностей. Загонять себя в долговую яму ради вложений в недвижимое имущество не нужно, поскольку из-за такого подхода очень часто возникают проблемы, связанные с просрочками кредитной задолженности.

Даже если существующий экономический кризис никаким образом не затронул гражданина, есть вероятный фактор негативных изменений. Об этом лучше никогда не забывать в любом случае. Порой в кризисные года фирмы начинают массово сокращать рабочий персонал, увольнять сотрудников либо признают собственное банкротство. То есть каждый заемщик может в два счета потерять работу и возможность выплачивать свою задолженность. Если Вы вдруг оказались в такой ситуации, не стоит накапливать серьезные просрочки – лучше сразу попробовать найти пути решения проблемы. Для этого всегда существует множество разных способов – безвыходных ситуаций никогда не бывает.

Попали в трудную кредитную ситуацию? Не знаете как ее решить? Обратитесь за консультацией к юристам «ФИНЭКСПЕРТЪ 24» и Вы получите ответ как выйти из нее и законным путем решить все Ваши вопросы.

Нужна помощь с кредитом? Мы поможем!

Выгодно ли брать кредиты и стоит ли их гасить досрочно

Так как сейчас в экономике наблюдается не самый легкий период, многие спешат отдать кредиты досрочно, если есть такая возможность. С одной стороны желание избавиться от долга понятно. Но при этом стоит ли это делать с экономической точки зрения? Будет ли это выгодно для заемщика? Поговорим сегодня о досрочном погашении.

Во-первых, стоит отметить, что полное погашение кредита раньше времени не всегда улучшает кредитный рейтинг, несмотря на расхожее мнение. Для банков кредитование — реальный способ заработать, ведь чем дольше вы платите, тем больше прибыль финансовой организации, так как проценты начисляют на остаток долга. Если вы хотите досрочно погасить кредит, гасите частично или хотя бы подождите несколько месяцев с момента взятия, чтобы не портить кредитный рейтинг и не восприниматься в дальнейшем банками как непостоянный заемщик.

Если вы хотите досрочно погасить кредит, гасите частично или хотя бы подождите несколько месяцев с момента взятия, чтобы не портить кредитный рейтинг и не восприниматься в дальнейшем банками как непостоянный заемщик.

Во-вторых, имеющиеся у вас деньги могут вам пригодиться в любой момент. Не стоит досрочно гасить кредит, если это последние деньги. Лучше создать себе надежную подушку безопасности и платить только ежемесячные платежи.

Если же говорить сухим языком цифр, то чем раньше вы гасите кредит, тем меньше процентов вы платите банку. То есть если это и делать, то в первую половину или даже треть срока кредитования. Если осталось платить несколько месяцев, в этом нет смысла, потому что все основные проценты банк с вас уже получил.

Также сейчас в экономике наблюдается серьезная нестабильность курса валют. Инфляция довольно высока. Поэтому по сути инфляция «съедает» процентную ставку по кредиту. Если кредит рассчитан на несколько лет, то реальная стоимость платежа будет гораздо ниже, чем первоначально. То есть при высокой инфляции кредиты брать выгодно, потому что деньги фактически обесцениваются.

То есть при высокой инфляции кредиты брать выгодно, потому что деньги фактически обесцениваются.

Иногда имеет смысл воспользоваться рефинансированием, то есть взять в банке кредит под меньшую процентную ставку, чтобы погасить предыдущий, взятый под более высокие проценты. Но и тут нужно внимательно оценивать условия, потому что в кредит может быть включена, например, более дорогая страховка.

В целом, в текущем состоянии экономики кредиты брать выгодно, потому что это деньги здесь и сейчас. Высокий уровень инфляции существенно снижает реальную процентную ставку. При этом досрочно гасить кредиты также не всегда целесообразно. Взвешивайте и просчитывайте все свои финансовые решения, тогда кредитные продукты откроют новые возможности и принесут только пользу. А больше о кредитовании вы можете узнать на сайте https://zanimaem.kg/.

Когда лучше брать кредит, а когда нанимать новых сотрудников

Как сообщило агентство Bloomberg, ссылаясь на собственные источники в дипломатических кругах, если пакет мер будет одобрен всеми 27 странами Евросоюза, то в силу ограничения вступят уже в марте 2021 года. В поддержку санкций выступают прибалтийские государства, Польша и Швеция.

В поддержку санкций выступают прибалтийские государства, Польша и Швеция.

В то же время Германия и Италия считают, что новые рестрикции против России могут повредить экономическим интересам ЕС.

«Брюссель не хочет сжигать все мосты с Москвой», – прокомментировал агентству один из собеседников.

Ранее, 12 февраля, давая интервью журналисту Владимиру Соловьеву для Youtube-канала «Соловьев Live», глава российского Министерства иностранных дел Сергей Лавров заявил, что если Евросоюз введет санкции, создающие риски для чувствительных сфер российской экономики, «Москва готова к разрыву отношений с Брюсселем».

Насколько возможен сценарий разрыва отношений, чем он чреват как для России, так и для Европы – об этом «Финансовая газета» поговорила с доктором экономических наук, экспертом Бизнес-школы Финансового университета при правительстве России Константином Ордовым.

Константин Ордов

– Заявление министра иностранных дел России Сергея Лаврова о возможном разрыве отношений между нашей страной и Евросоюзом, на мой взгляд, является неким гипотетическим предположением. Де-факто, это больше похоже на детскую игру «Кто первый моргнет», когда рассказывают какие-то ужасные истории на ночь.

Если мы попытаемся рационально подойти к анализу этих высказываний и экономической подоплеке событий, мы понимаем, что ни одного убедительного довода для разрыва отношений нет, причем ни у нашего государства, ни у стран ЕС. Особенно, если принимать во внимание, что сейчас, после кризиса, Европа находится не в лучшем положении: все оптимистичные прогнозы восстановления экономики не сбываются – это мы видим по второму месяцу 2021 года. А, принимая во внимание взаимосвязь нашей экономики и европейской, мы четко осознаем, что и для нас негатив еще аукнется – с высокой вероятностью, если такая слабость европейской экономики сохранится, то и Россия не сможет в нынешнем году показать рост ВВП выше трех процентов.

Так что нервозность в экономических показателях заставляет страны «кивать» друг на друга, и искать иные факторы, чтобы отвлечь внимание от действительно насущных проблем и необходимости больше внимание уделять развитию экономики.

Это мы попытались сделать срез сегодняшнего дня. Но если попробуем посмотреть на тренд в среднесрочной и долгосрочной перспективе, мы увидим, что мир уже давно живет в глобализованной экономике, и только глубокая интеграция позволяет бизнесу быть эффективным. В настоящее время уже выстроились транснациональные цепочки, когда и компании, и целые государства вынуждены в них встраиваться. И в этом смысле «опускание железного занавеса» уже невозможно себе представить.

Сам по себе факт каких-то недопониманий в политической сфере не так часто выражается в экономической. А то, что в экономической сфере может случиться разрыв отношений – такого точно не будет. И это очевидно для каждого.

Впрочем, здесь стоит обратить внимание, как подобные речи о вероятности разрыва, влияют на инвестиционный климат. На мой взгляд, они являются воистину разрушительными. Причем, для России они являются более разрушительными, нежели для Европы, потому, что мы-то ожидаем прямых иностранных инвестиций, финансовый и фондовый рынки зависят от иностранных спекулянтов. И в этой части, мне думается, даже сами разговоры о том, как может быть, при каких условиях возможно разорвать отношения, для достаточно понимающих иностранных инвесторов, абсолютно адекватно оценивающих всю невозможность подобного события, тем не менее, для них тоже может встать вопрос: а стоит ли экспериментировать со вложениями в страну, которая может либо ввести какие-либо ограничения на различного рода операции, как вывод капитала, экономическую активность?

На мой взгляд, они являются воистину разрушительными. Причем, для России они являются более разрушительными, нежели для Европы, потому, что мы-то ожидаем прямых иностранных инвестиций, финансовый и фондовый рынки зависят от иностранных спекулянтов. И в этой части, мне думается, даже сами разговоры о том, как может быть, при каких условиях возможно разорвать отношения, для достаточно понимающих иностранных инвесторов, абсолютно адекватно оценивающих всю невозможность подобного события, тем не менее, для них тоже может встать вопрос: а стоит ли экспериментировать со вложениями в страну, которая может либо ввести какие-либо ограничения на различного рода операции, как вывод капитала, экономическую активность?

И в этом смысле, мне кажется, нам совсем не выгодно поддаваться каким-либо провокациям со стороны иностранных чиновников и бюрократов.

– То есть, вы полагаете, что Сергею Лаврову не стоило выражать столь жесткую риторику?

– Может, и стоило. Но тогда, думаю, нам стоит объяснить, что вызвало необходимость подобной риторики – какая рациональная цель и задача преследовались.

Но тогда, думаю, нам стоит объяснить, что вызвало необходимость подобной риторики – какая рациональная цель и задача преследовались.

Действительно, когда тебя «задирают», ты можешь на нервах что-то ответить, как-то отреагировать. Но это не способ решения проблемы, это раз, не способ достижения – это два, и, что главное, это не способ развиваться.

От подобной риторики Россия не получает плюсов с точки зрения уважения других стран, и стимулов для сотрудничества с другими государствами. Мы не решаем наши внутренние экономические проблемы, потому что наша продуктовая зависимость от импорта составляет от 60 до 70%.

Получается, мы одной стороны боремся с повышением цен на продукты питания, а с другой – понимаем, что в случаях даже временных перебоев по некоторым товарам, нам гарантирован либо дефицит, либо взлет цен.

Необходимо не забывать, что мы с вами живем в современном мире. Это когда-то давно, на заре становления государства, главными целями были охрана и безопасность. Сегодня это перестает быть главным и первичным, а во главу угла встают экономические цели. И одна из главных, – обеспечение достойного уровня жизни наших граждан. Думаю, сегодня все задачи нашего государства должны быть направлены на реализацию социальных функций, на создание более комфортных условий для населения. И если через эту призму мы начнем просматривать, то я также не вижу какой-то государственности и долгосрочности в подобного рода высказываниях.

Сегодня это перестает быть главным и первичным, а во главу угла встают экономические цели. И одна из главных, – обеспечение достойного уровня жизни наших граждан. Думаю, сегодня все задачи нашего государства должны быть направлены на реализацию социальных функций, на создание более комфортных условий для населения. И если через эту призму мы начнем просматривать, то я также не вижу какой-то государственности и долгосрочности в подобного рода высказываниях.

– И тем ни менее, если чисто гипотетически представить, что разрыв во взаимоотношениях России и Евросоюза состоялся – какие риски возникнут у нашей страны и чем чревата ситуация для ЕС?

– На мой взгляд, самые страшные санкции для России и российской экономики, как мы считали еще недавно, это отключение системы SWIFT и запрет на продажу энергоресурсов, нефти например. Так вот – разрыв связей с Евросоюзом – это гораздо хуже, чем наш самый страшный сон. Прогнозировать последствия здесь просто невозможно.

Прогнозировать последствия здесь просто невозможно.

Взять хотя бы такой пример: Соединенные Штаты Америки вводят санкции против нашей страны, а другие государства, даже если они с денными мерами не согласны, все равно, по большей части, присоединяются к ограничительным мерам. Вот и здесь, если встанет вопрос о разрыве наших отношений с Европой, – на чьей стороне будут другие государства? Боюсь, мы неприятно удивимся. Ведь мы столкнемся не только с разрывом с Европой, но и со многими нашими давнишними контрагентами.

Если мы говорим про товарооборот, то Европа – наш крупнейший торговый партнер. Если мы говорим про финансы – финансовый рынок обрушится, это совершенно понятно.

По некоторым группам товаров мы зависимы от импорта из стран Евросоюза. По технологичным товарам мы существенно зависим от ЕС, а потому разрыв взаимоотношений вызовет настоящий паралич российской экономики.

Важно, конечно, помнить, что у нас есть накопленные в немыслимых объемах золотовалютные резервы, поэтому, возможно, у России будет некий гандикап, – в продолжение разговора об игре «Кто первый моргнет».

Если резервы помогут нам какое-то время относительно «не замечать» проблему, а апокалипсис в экономике наступит не сразу, до тех пор, пока у нас будет возможность использовать наши ресурсы, то европейцы обычно не так готовы к риску, к потерям.

Мы с вами говорим, насколько болезненны для наших компаний санкции, которые уже введены, а ограничение на ввоз технологий уже негативно сказывается на нашем потенциале. Тем не менее, сегодня мы сохраняем ряд отраслей, где у нас есть первенство и лидерство. Однако в случае новых рестрикций, мы рискуем их потерять, и у нас не останется надежд и потенциала для развития.

Это, конечно, страшно представить такое!

Что меня в этой ситуации успокаивает, что нет доводов за разрыв – ни у европейцев, по большому счету, ни у нас. Потому, что проиграют все, и проиграют существенно.

– Я понимаю, что в политике лучше воздерживаться от прогнозов, но, тем не менее, когда, на ваш взгляд, можно ждать потепления отношений между Россией и ЕС?

– А, может, в конце концов, его, потепления, и не стоило бы ждать?

Я – за рациональность. И в настоящее время, когда политики находятся в некоей конфронтации, в прениях, дискурсах, Европа как была, так и остается нашим крупнейшим партнером. Наши экономические связи с ней как были, так и есть. Просто, возможно, негатив политики сдерживает развитие новых бизнесов, обмен технологиями. Ведь и Россия могла бы многое дать мировой экономике, и Европа обогащалась в использовании наших специалистов, делясь своими наработками.

И в настоящее время, когда политики находятся в некоей конфронтации, в прениях, дискурсах, Европа как была, так и остается нашим крупнейшим партнером. Наши экономические связи с ней как были, так и есть. Просто, возможно, негатив политики сдерживает развитие новых бизнесов, обмен технологиями. Ведь и Россия могла бы многое дать мировой экономике, и Европа обогащалась в использовании наших специалистов, делясь своими наработками.

Мир глобален. Я думаю, что нам с вами было бы лучше всячески разделить бизнес и политику…

– То есть – «мухи – отдельно, котлеты – отдельно»?..

– Да, нужно отделять и не путать их. Как бы политики не ругались, мы видим, что к закрытию бизнесов это не ведет.

Пандемия и экономический кризис могут стать холодным душем, если в нынешнем, 2021 году не увидим тех темпов восстановления, которых ждали мы, и которых ждала Европа. И этот душ наверняка охладит желание политиков спекулировать на каких-либо ограничениях, а уж тем более, осознанно их вызывать.

И этот душ наверняка охладит желание политиков спекулировать на каких-либо ограничениях, а уж тем более, осознанно их вызывать.

Имеет ли смысл сегодня брать ипотеку в России?

Россияне, которые собираются взять кредит на покупку жилья, сейчас находятся в подвешенном состоянии. ЦБ ставку не менял, а вот некоторые банки стали ее повышать. О том, чего стоит ждать от ипотечного рынка в ближайшем будущем, «360» рассказала президент Международной академии ипотеки и недвижимости Ирина Радченко.

Мы живем в новой реальности. Надо учитывать не только желания, которые были в начале года. Может быть, вы подбирали квартиры, ходили в банки, делали документы. Все уже поменялось давным-давно. Нужно смотреть на сегодняшний день

Ирина Радченко.

По ее словам, некоторые банки, которые выдали уже решения кредитного комитета, сейчас пересматривают проценты и сроки.

«Решение кредитного комитета — это не договор. Они могут его пересмотреть», — заметила эксперт.

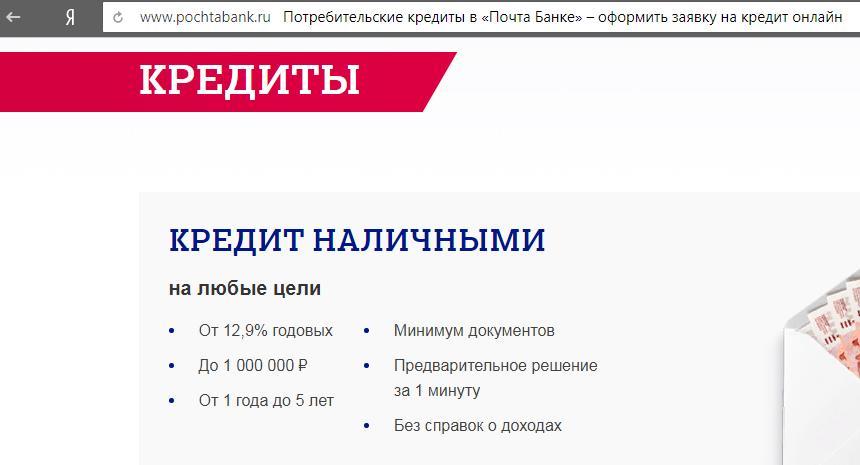

Заемщик может столкнуться с тем, что он рассчитывал на 8,5%, а ему предлагают уже 9,5%. Радченко считает, что те люди, которые уже находятся на финальной стадии взятия ипотеки, еще «могут успеть вскочить на подножку уходящего поезда».

«Те, кто только думают идти в банк, чтобы получать ипотеку, скорее всего, будут разочарованы. Многие банки уже подняли ставки, несмотря на то, что ключевая ставка ЦБ осталась без изменений — 6%», — отметила она.

Собеседница «360» добавила, что сейчас банки гораздо жестче стали подходить к процедуре одобрения заемщика. Ведь в стране существует большая проблема с трудовой занятостью — идут сокращения и увольнения.

Радченко советует тем, кто все-таки хочет брать ипотеку, взвесить свои силы. Нужно быть уверенным в своей платежеспособности.

Президент Международной академии ипотеки и недвижимости напомнила, что в России действуют кредитные каникулы. Банки представляют рассрочку платежа на шесть месяцев определенным группам лиц. Это касается тех, кто заболел или потерял работу. Однако эксперт предупредила, что при нынешнем состоянии экономики полугода «может оказаться мало для восстановления платежеспособности многих заемщиков».

Это касается тех, кто заболел или потерял работу. Однако эксперт предупредила, что при нынешнем состоянии экономики полугода «может оказаться мало для восстановления платежеспособности многих заемщиков».

Тем не менее Радченко настроена оптимистично. По ее словам, Россия не раз уже переживала такие кризисы и государство при этом поддерживало своих граждан.

Я надеюсь, что и в этот раз банки и заемщики будут консолидированно искать решение проблем. Потому что если волна дефолтов будет большой, это негативно отразится на рынке недвижимости. Цены могут упасть со всеми вытекающими проблемами

Ирина Радченко.

Поделиться статьей

Брать ли новый кредит, чтобы погасить старый? › Новости Санкт-Петербурга › MR-7.ru

Некоторые заемщики сталкиваются с ситуацией, когда выплачивать кредит становится трудно, например, зарплату снизили или вообще сократили на работе. Как поступить в сложившихся обстоятельствах? Имеет ли смысл брать кредит на рефинансирование? Давайте разбираться.

Чего делать не стоит

Есть несколько типичных ошибок, которые иногда совершают клиенты банков, сталкиваясь с трудностями при выплате кредитов. К ним относятся:

- замалчивание ситуации и отказ от общения с сотрудниками банка-кредитора;

- попытки оформить кредит или кредитную карту в другом банке;

- попытки взять заем в микрофинансовой организации.

Попытки получить новый кредит в другой организации редко бывают успешны. Когда заемщик обращается к новому потенциальному кредитору, тот видит в кредитной истории уже имеющийся кредит. При рассмотрении заявки может оказаться, что долговая нагрузка слишком высока и оформить кредит невозможно либо сумма кредитования будет значительно меньше, чем нужно для погашения проблемной задолженности.

Микрозаймы крайне неудачное решение. Ставки по ним очень высоки, поэтому к проблемной задолженности клиент добавляет существенную переплату по процентам.

Как поступать грамотно

Порядок действий в сложной ситуации довольно простой и имеет несколько вариантов решения проблемы:

- как можно скорее сообщить банку-кредитору о финансовых затруднениях;

- подать заявление на реструктуризацию долга, чтобы не допустить просрочку платежа;

- при отказе в реструктуризации обратиться в другой банк и получить кредит на рефинансирование.

Реструктуризация позволяет получить отсрочку в выплатах или уменьшить сумму ежемесячных платежей до посильного уровня. В редких случаях банк идет на снижение ставки. Например, в банке «Зенит» ситуация каждого заемщика рассматривается в деталях и предлагается индивидуальное решение. В других банках может практиковаться иной подход.

Некоторые заемщики недооценивают услугу рефинансирования. Может казаться, что это то же самое, что оформить кредит к уже имеющемуся. Но на деле совсем не так. Если по-простому, то вы меняете один кредит (или сразу несколько) на другой с более удобными условиями. Например, у вас имеются долговые обязательства со ставкой 13% годовых. Можно получить кредит на рефинансирование под 9% годовых и уменьшить размер ежемесячных платежей, также сократится переплата по процентам. При этом новый кредитор закрывает все вопросы с вашим предыдущим банком, число кредитов у вас не увеличивается.

Крайне важно избежать просрочки платежа. При ее наличии резко уменьшаются шансы сделать реструктуризацию или получить кредит на рефинансирование. Именно поэтому нужно держать связь с банком, обсуждать ситуацию для совместного поиска выхода из нее. Если вы только планируете оформить кредит, узнайте, куда обращаться и какие варианты обычно предлагает банк своим клиентам в сложных обстоятельствах.

Именно поэтому нужно держать связь с банком, обсуждать ситуацию для совместного поиска выхода из нее. Если вы только планируете оформить кредит, узнайте, куда обращаться и какие варианты обычно предлагает банк своим клиентам в сложных обстоятельствах.

9 главных причин получить личный заем

Персональные ссуды — это деньги взаймы, которые можно использовать для крупных покупок, консолидации долга, чрезвычайных расходов и многого другого. Эти ссуды выплачиваются ежемесячными платежами в течение обычно от двух до шести лет, но это может занять больше времени в зависимости от ваших обстоятельств и того, насколько усердно вы выполняете платежи.

Вот девять основных причин получить личный заем и когда они имеют смысл:

- Консолидация долга.

- Альтернатива ссуде до зарплаты.

- Ремонт дома.

- Расходы на переезд.

- Чрезвычайные расходы.

- Покупка бытовой техники.

- Финансирование транспортных средств.

- Свадебные расходы.

- Расходы на отпуск.

Пройдите предварительную квалификацию

Ответьте на несколько вопросов, чтобы узнать, на какие личные займы вы претендуете. Процесс быстрый и простой, и он не повлияет на ваш кредитный рейтинг.Как работают ссуды для физических лиц

После того, как вы получите разрешение на получение ссуды для физических лиц, полученные вами средства будут переведены на ваш банковский счет единовременно.Перевод может занять от 24 часов до нескольких недель, в зависимости от кредитора. Вам нужно будет начать вносить ежемесячные платежи, как только будет получен кредит.

Большинство личных займов имеют фиксированную процентную ставку, что означает, что ваши выплаты останутся неизменными каждый месяц. Персональные ссуды также обычно необеспечены, что означает отсутствие залога по ссуде. Если вы не имеете права на получение необеспеченной личной ссуды, вам, возможно, придется использовать обеспечение для утверждения, например сберегательный счет или депозитный сертификат. Вы также можете попросить друга или члена семьи подписать вашу личную ссуду, чтобы помочь вам получить одобрение.

Вы также можете попросить друга или члена семьи подписать вашу личную ссуду, чтобы помочь вам получить одобрение.

9 причин получить личную ссуду

Хотя всегда важно тщательно взвесить свое финансовое положение, прежде чем брать ссуду, иногда личная ссуда — лучший способ профинансировать крупную покупку или проект, который вы не можете позволить себе авансом. Вот девять основных причин получить личный заем.

1. Консолидация долга

Консолидация долга — одна из наиболее частых причин для получения личного кредита.Когда вы подаете заявку на ссуду и используете ее для погашения нескольких других ссуд или кредитных карт, вы объединяете все эти непогашенные остатки в один ежемесячный платеж. Такая группировка долгов упрощает определение сроков погашения остатков, не перегружая себя.

Одним из лучших преимуществ использования личного кредита для погашения своих кредитных карт является более низкая процентная ставка. С более низкими ставками вы можете уменьшить размер выплачиваемых процентов и время, необходимое для выплаты долга. Консолидация позволяет вам погашать кредитные карты в определенные сроки с четкой датой окончания.

Консолидация позволяет вам погашать кредитные карты в определенные сроки с четкой датой окончания.

Кому это выгоднее всего: Те, у кого несколько источников долга под высокие проценты.

Вывод: Использование личной ссуды для погашения долга с высоким процентом, например долга по кредитной карте, позволяет объединить несколько платежей в один платеж с более низкой процентной ставкой.

2. Альтернатива ссуде до зарплаты

Если вам нужны деньги на случай чрезвычайной ситуации, использование личной ссуды вместо ссуды до зарплаты может сэкономить сотни процентов на выплате процентов.По данным Федерального резервного банка Сент-Луиса, средняя годовая процентная ставка по ссуде до зарплаты составляет 391 процент, в то время как максимальная процентная ставка по индивидуальной ссуде обычно составляет 36 процентов.

Ссуды до зарплаты имеют короткие сроки погашения, обычно от двух до четырех недель. Такое быстрое время возврата часто затрудняет выплату заемщиками ссуды в установленный срок. Вместо этого заемщики обычно вынуждены возобновлять ссуду, в результате чего начисленные проценты прибавляются к основной сумме долга. Это увеличивает общую сумму процентов.

Вместо этого заемщики обычно вынуждены возобновлять ссуду, в результате чего начисленные проценты прибавляются к основной сумме долга. Это увеличивает общую сумму процентов.

Персональные ссуды имеют более длительный срок и обычно будут стоить заемщику гораздо меньше общих процентов.

Кому это выгоднее всего: Заемщики с невысокой кредитной историей.

Вывод: Персональные ссуды дешевле и безопаснее, чем ссуды до зарплаты.

3. Ремонт дома

Домовладельцы могут использовать личную ссуду для обновления своего дома или выполнения необходимого ремонта, например, ремонта водопровода или ремонта электропроводки.

Персональный заем хорошо подходит для людей, у которых нет собственного капитала в доме или которые не хотят получать кредитную линию под залог собственного капитала или ссуду под залог собственного капитала.В отличие от продуктов домашнего капитала, личные займы часто не требуют использования дома в качестве залога. Таким образом они менее рискованны.

Таким образом они менее рискованны.

Кому это больше всего выгодно: Те, кто хочет профинансировать небольшой или средний проект по благоустройству или модернизации дома.

Вывод: Персональный заем может помочь вам профинансировать проект по благоустройству дома, если у вас нет собственного капитала и вы не хотите брать обеспеченный заем.

4. Стоимость переезда

Согласно переезду.com, средняя стоимость локального переезда составляет 1250 долларов, а дальнего переезда — 4890 долларов. Если у вас нет таких денег, возможно, вам придется взять личную ссуду на оплату транспортных расходов.

Средства личного кредита могут помочь вам перевезти ваши домашние вещи с одного места на другое, купить новую мебель для вашего нового места жительства, перевезти ваш автомобиль по стране и покрыть любые дополнительные расходы. Использование личной ссуды для покрытия расходов на переезд также может помочь вам остаться на плаву, если вы переезжаете куда-то без работы. Таким образом вы избежите ограбления своих сбережений или средств на случай чрезвычайной ситуации.

Таким образом вы избежите ограбления своих сбережений или средств на случай чрезвычайной ситуации.

Кому это выгоднее всего: Тем, кто отправляется в дальние поездки и ожидает тысячи долларов расходов.

Вывод: Если вы не можете сразу позволить себе все расходы, связанные с переездом на большие расстояния, личный заем может помочь вам покрыть эти расходы.

5. Экстренные расходы

Если у вас возникла чрезвычайная ситуация, например, при оплате похорон близкого человека, использование личного кредита может быть недорогим вариантом.Средняя стоимость похорон составляет 7640 долларов, что может быть трудно себе позволить многим семьям.

Неожиданные медицинские счета — еще одна распространенная причина взять личную ссуду, особенно если ваш врач требует полной оплаты. Общие медицинские процедуры, которые могут потребовать использования личного кредита, включают стоматологические услуги, косметические операции, лечение бесплодия и другие процедуры, которые могут стоить 5000 долларов и более. Дополнительные расходы, такие как медицинские поездки, парковка, лекарства, служебные животные и уход за больными, также могут быть эффективно профинансированы за счет личного кредита.

Дополнительные расходы, такие как медицинские поездки, парковка, лекарства, служебные животные и уход за больными, также могут быть эффективно профинансированы за счет личного кредита.

Кому это выгоднее всего: Тем, кто нуждается в непредвиденных или чрезвычайных финансовых средствах.

Вывод: Персональные ссуды могут быть выплачены так быстро, что это хороший способ покрыть чрезвычайные или непредвиденные расходы.

6. Покупка бытовой техники

Бытовые бедствия могут случиться неожиданно. Если вам внезапно понадобится купить новую стиральную машину и сушилку, но у вас нет средств, личный заем может помочь. Другие крупные покупки, такие как развлекательный центр или игровые компьютеры, также могут стоить дороже, чем есть на вашем текущем или сберегательном счете.

Персональные ссуды позволяют вам приобретать крупную бытовую технику и электронику немедленно, вместо того, чтобы ждать месяцами, чтобы накопить на них деньги. Хотя вам придется платить проценты и, возможно, авансовые платежи, личный заем может сэкономить ваше время и деньги в долгосрочной перспективе, поскольку вы сможете избежать использования прачечных и других краткосрочных, но дорогих альтернатив.

Хотя вам придется платить проценты и, возможно, авансовые платежи, личный заем может сэкономить ваше время и деньги в долгосрочной перспективе, поскольку вы сможете избежать использования прачечных и других краткосрочных, но дорогих альтернатив.

Для кого это больше всего: Те, кто хочет сделать более крупную покупку дома сейчас, чтобы сэкономить время и деньги в будущем.

Вывод: Персональная ссуда поможет вам получить новую технику, как только она вам понадобится.

7. Финансирование транспортных средств

Персональный заем — это один из способов покрытия стоимости автомобиля, лодки, жилого автофургона или даже частного самолета. Это также один из способов оплаты автомобиля, если вы не покупаете его напрямую у компании.

Например, если вы покупаете подержанный автомобиль у другого потребителя, личный заем позволит вам приобрести автомобиль, не опустошая сберегательный счет.

Кому это больше всего выгодно: Люди, желающие приобрести новый автомобиль.

Вывод: Использование личного кредита лучше, чем истощение ваших сбережений или средств на случай чрезвычайной ситуации при оплате более крупных расходов.

8. Свадебные расходы

По данным The Knot, средняя стоимость свадьбы в 2019 году составила 28 000 долларов. Для пар, у которых нет таких денег, личный заем может позволить им покрыть расходы сейчас и выплатить их позже.

Свадебный кредит может быть использован на дорогостоящие вещи, такие как место встречи и платье невесты, а также на небольшие расходы, такие как цветы, фотография, торт и свадебный координатор.

Вы также можете рассмотреть возможность оплаты обручального кольца с помощью личной ссуды. В зависимости от типа кольца, обручальные кольца могут легко стоить несколько месяцев вашей зарплаты. Если вы не хотите истощать свой сберегательный счет, подумайте о личной ссуде, которая поможет сделать вашу помолвку и свадьбу именно такими, какими вы всегда мечтали.

Кому это выгоднее всего: Те, кто хочет оплатить свадебные расходы.

На вынос: Персональный заем поможет вам заранее профинансировать все свадебные расходы, что поможет вам не тратить деньги на сбережения или средства на случай чрезвычайной ситуации.

9. Стоимость отпуска

Ваш средний отпуск может быть недостаточно дорогим, чтобы потребовать личного кредита, но как насчет медового месяца или роскошного круиза? Независимо от того, закончили ли вы школу и хотите отправиться в путешествие или празднуете годовщину, личные займы помогут вам профинансировать отпуск своей мечты.

Кому это выгоднее всего: Те, кто платит за роскошный или более продолжительный отпуск.

Вывод: Если вам комфортно оплачивать отпуск в течение нескольких лет, личный заем поможет вам добраться до места своей мечты.

Должен ли я получить личный заем?

Если вам нужен быстрый приток денег для оплаты необходимых расходов, личный заем может быть хорошим вариантом. Процентные ставки по личным кредитам обычно ниже, чем по кредитным картам, особенно если у вас отличный кредитный рейтинг.

Конечно, всегда следует взвешивать достоинства и недостатки. В конце концов, взять личный заем означает взять на себя долг, и вам нужно быть готовым платить по этому долгу в течение нескольких лет.Если у вас нет ежемесячного бюджета для выплаты основной суммы долга и процентов, пересмотрите сумму, которую вам нужно заимствовать, или способ заимствования.

Когда не использовать личный заем

Хотя личный заем является полезным инструментом для финансирования крупных или непредвиденных расходов, в некоторых ситуациях он может быть не лучшим вариантом. Перед подачей заявления обдумайте свое финансовое положение и причину получения кредита. «Лица, для которых личный заем не имеет смысла, будут включать любого с справедливой или меньшей кредитной ставкой, которая может подлежать очень высокой процентной ставке», — говорит Лорен Анастасио, CFP в SoFi.Чем ниже ваш кредитный рейтинг, тем выше может быть ваша процентная ставка. Если у вас плохая кредитная история, ищите плохие кредиты, которые обслуживают заемщиков с менее чем идеальной оценкой.

Персональный заем также может не иметь смысла, если заем используется для покупки, которая соответствует критериям более подходящего типа кредита, — говорит Анастасио. «Это применимо к недвижимости, автомобилям и образованию. Ипотечные кредиты, автокредиты и студенческие ссуды предназначены специально для финансирования конкретных расходов, и каждая из них имеет особенности и преимущества, которые не предлагают личные кредиты.«Обдумайте причину, по которой вы подаете заявку на получение личной ссуды, и будет ли вам лучше с ссудой, разработанной специально для этой цели.

Наконец, если у вас ограниченный ежемесячный бюджет, личный заем может не иметь для вас смысла, — говорит Анастасио. «Некоторые могут обнаружить, что платеж по личному кредиту будет выше, чем их различные требования к минимальному платежу вместе взятые». Это потенциально может привести к накоплению большего количества долга и сокращению денежного потока.

Почему предпочтительнее индивидуальный кредит по сравнению с другими видами кредитов?

Какой бы ни была цель вашей ссуды, у вас, вероятно, будет несколько вариантов. Финансирование доступно через кредитные карты, ссуды под залог недвижимости и многое другое. Однако во многих случаях персональные займы являются идеальным решением для потребителей. Личные ссуды часто дешевле, чем кредитные карты, а финансирование происходит быстрее, чем ссуды под залог недвижимости или HELOC.

Финансирование доступно через кредитные карты, ссуды под залог недвижимости и многое другое. Однако во многих случаях персональные займы являются идеальным решением для потребителей. Личные ссуды часто дешевле, чем кредитные карты, а финансирование происходит быстрее, чем ссуды под залог недвижимости или HELOC.

Кроме того, поскольку личный заем обычно не имеет залога, это менее рискованная форма финансирования, чем обеспеченные займы, такие как продукты собственного капитала. Это означает, что ваш дом, автомобиль или сберегательный счет не подвергнется немедленному риску в случае невыполнения обязательств.

Как получить личную ссуду

Если вы хотите получить личную ссуду, вам следует сравнить нескольких кредиторов, чтобы найти самую низкую процентную ставку. Начните с вашего текущего банка, а затем подайте заявку у онлайн-кредиторов, местных кредитных союзов и других банков. Большинство кредиторов позволят вам пройти предварительную квалификацию, что позволит вам увидеть ваши потенциальные процентные ставки и условия, прежде чем подавать заявку, и все это без тщательного изучения вашего кредитного отчета. Наряду с процентными ставками вам также следует сравнить условия кредита и комиссии.

Наряду с процентными ставками вам также следует сравнить условия кредита и комиссии.

После того, как вы найдете подходящего кредитора, вы подадите полное заявление с данными о ссуде, личной информацией и документами, подтверждающими доход.Это приведет к серьезному расследованию вашего кредитного отчета. Для большинства кредиторов эта часть процесса проходит быстро; если вы предоставите все соответствующие документы, вы сможете получить свои средства в течение нескольких дней.

Пройдите предварительную квалификацию

Ответьте на несколько вопросов, чтобы узнать, на какие личные займы вы претендуете. Процесс быстрый и простой, и он не повлияет на ваш кредитный рейтинг.Итоги

В конце концов, личный заем можно использовать практически на все, даже за пределами перечисленных здесь вариантов.

И хотя есть много разных причин для получения личной ссуды, помните, что независимо от обстоятельств, ссуда должна быть возвращена в конце концов. Когда вы берете личную ссуду, чтобы расплатиться по кредитной карте или устроить идеальную свадьбу, вы занимаетесь деньгами, которые должны быть возвращены с процентами. Персональные ссуды — отличный способ консолидировать долги и совершить крупные покупки, но вы всегда должны использовать этот финансовый ресурс ответственно.

Персональные ссуды — отличный способ консолидировать долги и совершить крупные покупки, но вы всегда должны использовать этот финансовый ресурс ответственно.

Подробнее:

8 причин, по которым люди берут личный заем

Персональный заем позволяет вам занять определенную сумму денег у кредитора.Он имеет фиксированную процентную ставку и фиксированный срок, а также фиксированный ежемесячный платеж. Фиксированные ежемесячные платежи упрощают составление бюджета, обеспечивающего выплату кредита.

Рефинансируйте свои студенческие ссуды с помощью Credible

Персональные ссуды могут быть полезным инструментом, когда вам нужно больше, потому что они часто дешевле, чем другие формы кредита. И хотя личный заем можно использовать практически по любой причине, это не значит, что так следует.

Когда вы берете личный заем, важно помнить, что вы берете в долг. Так что делать это следует только в том случае, если для этого есть веская причина. Взять личную ссуду для поездки в отпуск или для финансирования экстравагантных покупок не считается.

Так что делать это следует только в том случае, если для этого есть веская причина. Взять личную ссуду для поездки в отпуск или для финансирования экстравагантных покупок не считается.

Вот некоторые из причин, по которым вы могли бы взять личный заем и где вы можете его найти.

Консолидация долга

Распространенная причина, по которой люди берут личный заем, — это консолидировать свой долг.Консолидация долга — это способ объединения нескольких потоков долга от нескольких кредиторов.

Преимущество этого заключается в том, что вместо того, чтобы помнить и планировать выплаты нескольким кредиторам, вы можете заплатить только одному. Целью консолидации также является обеспечение того, чтобы ваш личный заем предлагал более низкую процентную ставку и более низкие ежемесячные платежи. Однако даже если вы найдете личный заем с той же процентной ставкой, что и ваши предыдущие займы, вы все равно можете упростить процесс погашения, имея только одного кредитора.

Не забудьте проверить Credible, если вас ошеломляет количество возможных кредиторов по консолидации долга. Credible — это онлайн-торговая площадка, которая сотрудничает с различными финансовыми учреждениями, чтобы помочь вам найти подходящего для вас кредитора.

С помощью Credible вы можете проводить параллельное сравнение различных займов по ряду важных критериев, включая процентные ставки, условия займа и сумму займа. Credible также работает очень быстро и удобно. Чтобы узнать, соответствуете ли вы критериям, потребуется всего несколько минут, и это не повлияет на ваш кредит, потому что они используют мягкую проверку кредита.

Ремонт

Крыша протекает или нужна новая печь? Многие люди предпочитают использовать личный заем, когда им нужно сделать ремонт дома или даже когда они хотят переделать свой дом.

Если вам нужно заменить крышу или печь, но у вас нет наличных денег, то личный заем может быть правильным вариантом. Многие люди также решают взять личную ссуду, когда хотят обновить свою кухню или построить бассейн.

Когда дело доходит до получения личной ссуды на «нужды», помните, вы все равно должны вернуть ее с процентами.Так что лучше всегда копить и покупать за наличные. Однако, если вы решите, что пул необходим, и у вас нет денег вперед, личный заем обычно является лучшим выбором, чем использование источника с высокими процентами, например кредитной карты.

Оплата счетов

Иногда денег просто не хватает. Если вы затянули кошелек, но все еще не можете сводить концы с концами, вы можете обратиться за личной ссудой только для оплаты счетов.

Хотя это лучший вариант, чем использование ссуды до зарплаты или кредитной карты, обязательно изучите другие варианты и сравните процентные ставки, чтобы убедиться, что вы получаете лучшее предложение.

LendingTree — отличный ресурс. Как и Credible, LendingTree — это онлайн-площадка для ссуд. LendingTree позволяет сравнивать поставщиков ссуд по ряду различных критериев, включая процентную ставку, годовую процентную ставку, суммы ссуд и другие детали, чтобы убедиться, что вы найдете кредитора, который подходит для ваших нужд.

Все, что вам нужно сделать, чтобы начать, — это ответить на несколько вопросов о типе ссуды, которую вы ищете, и о том, как вы собираетесь ее использовать. Тогда вы сможете сравнить несколько конкурирующих предложений.

Инвестиции

Это хорошая идея для обычного человека взять личный заем, а затем инвестировать его? Возможно нет. Особенно, когда речь идет об инвестировании в опционы с высоким риском, такие как фондовый рынок.

Однако люди все еще делают это, и некоторые из них добились успеха. Но, повторимся, для обычного человека это, вероятно, неразумное использование заемных денег — слишком большой риск.

Образование

Образование в колледже или университете в этой стране может быть очень дорогим.Учащиеся часто берут студенческую ссуду, чтобы покрыть расходы на учебу. В некоторых случаях личная ссуда может быть хорошим вариантом для оплаты школьных расходов.

Например, в отношении студенческой ссуды существуют ограничения на то, как вы можете ее использовать — очевидно, она должна использоваться для покрытия расходов на образование. Однако личный заем не столь строг. Итак, если вам нужны деньги, чтобы оплатить расходы, не покрываемые студенческой ссудой, возможно, вам подойдет личная ссуда.

Однако личный заем не столь строг. Итак, если вам нужны деньги, чтобы оплатить расходы, не покрываемые студенческой ссудой, возможно, вам подойдет личная ссуда.

Еще одним определяющим фактором должна быть процентная ставка по кредиту. Если вы можете найти личный заем с более низкой процентной ставкой, чем ваш студенческий заем, вы можете использовать его для выплаты своей студенческой ссуды. Но помните, что если вы используете личную ссуду для погашения студенческой ссуды, вы рискуете потерять многие льготы, предоставляемые федеральной студенческой ссудой, такие как воздержание (отсрочка платежей). Вам решать, как сделать домашнее задание и взвесить все за и против.

Медицинские счета

Еще одна большая статья расходов для американцев — медицинские счета.Люди использовали личные ссуды для оплаты растущих медицинских счетов. Прежде чем вы решите, является ли личный заем подходящим способом, если у вас есть страховка, поговорите со своим поставщиком медицинских услуг и узнайте, могут ли они покрыть часть ваших расходов. В зависимости от типа начисленных медицинских расходов вы можете получить план оплаты.

В зависимости от типа начисленных медицинских расходов вы можете получить план оплаты.

Многие больницы, врачи и стоматологи предлагают план выплат, позволяющий разделить один крупный платеж на более мелкие ежемесячные платежи. Опять же, для вас важно изучить доступные вам варианты и выбрать варианты с самой низкой процентной ставкой или лучшими условиями.

Использование Credible — еще один очень полезный вариант, который сэкономит вам массу времени и сэкономит время на исследованиях получения личной ссуды, не влияя на ваш кредитный рейтинг. Заполните их двухминутную форму и сразу узнайте, на каких кредиторов вы подходите и по каким ставкам.

Скорая помощь

Иногда жизнь подбрасывает нас. Будь то потеря работы, сломанная машина или попытка свести концы с концами во время всемирной пандемии, бывают моменты, когда всем нам нужны дополнительные деньги.

В зависимости от вашей конкретной чрезвычайной ситуации могут быть другие / более эффективные методы финансирования для оказания помощи в вашей «чрезвычайной ситуации». Например, если вы потеряли работу, вы можете подать заявление на получение пособия по безработице.

Например, если вы потеряли работу, вы можете подать заявление на получение пособия по безработице.

Однако личная ссуда — гораздо лучший вариант, чем что-то вроде ссуды до зарплаты, которая взимает такие высокие процентные ставки, что затрудняет их выплату.

Вы можете использовать Fiona, чтобы помочь вам найти личный заем с подходящими условиями для вашей чрезвычайной ситуации.

Фиона использует ряд факторов, включая годовую процентную ставку, условия, скорость утверждения и скорость финансирования для поиска наиболее подходящих для вас кредиторов. Затем Фиона свяжется с ними в режиме реального времени, чтобы предоставить вам предложение (если вы были предварительно одобрены на основании вашего кредитного запроса и кредитного профиля).

Специальные мероприятия

Вы хотите большую шикарную белую свадьбу, но не можете покрыть расходы? Многие люди обращаются в личный заем, чтобы покрыть свадьбу своей мечты или другое особенное событие.И хотя вы можете использовать личную ссуду для покрытия своей свадьбы, это не значит, что это лучшая идея.

Перед тем, как взять солидную личную ссуду, спросите себя в настоящем, думает ли ваше будущее, что это того стоит, когда вы все еще расплачиваетесь за свой большой день через несколько лет. Готовы ли вы жить с более ограниченным бюджетом в обозримом будущем, чтобы профинансировать один важный день?

Должен ли я получить личный заем?

Хотя личный заем имеет смысл для большинства людей (особенно с учетом альтернатив), это не лучший шаг для всех.

Во-первых, вам почти наверняка понадобится приличный кредит, чтобы получить одобрение на личный заем с выгодными ставками. Тем, у кого плохая кредитоспособность, будет сложно найти кредитора, который готов рискнуть и одобрить заявку.

Персональные ссуды также требуют плана погашения, поэтому, если вы не можете уложить платеж в пару сотен долларов в свой бюджет, вы в конечном итоге не сможете выплатить ссуду и окажетесь в том же месте, откуда начали.

При всем вышесказанном, личные ссуды идеально подходят для тех, у кого есть место в своем бюджете и которые хотят взять ссуду с ответственностью, чтобы оплатить расходы, которые они не могут оплатить из своего кармана.

Если вы решили, что личный заем — это правильный финансовый шаг для вас, ниже приведены некоторые из лучших ставок на данный момент:

Сводка

Персональные ссуды могут быть отличным вариантом, потому что вы можете использовать их практически для чего угодно. Но помните: то, что вы можете использовать личный заем для финансирования чего угодно, не означает, что вы должны это делать. Перед тем, как совершить покупку, важно провести исследование и сравнить различные варианты кредитования. Обязательно ознакомьтесь с некоторыми из перечисленных полезных ресурсов, если вам нужна помощь в выборе подходящего для вас кредитора.

Подробнее:

Когда личные ссуды — хорошая идея?

Персональный кредит можно использовать практически на все. Некоторые кредиторы могут спросить, что вы планируете делать с деньгами, но другие просто захотят убедиться, что у вас есть возможность вернуть их. Хотя личные займы не являются дешевыми, они могут быть жизнеспособным вариантом при различных обстоятельствах. Вот как решить, подходит ли он вам.

Вот как решить, подходит ли он вам.

Ключевые выводы

- Персональные кредиты можно использовать практически для любых целей.

- В отличие от жилищной ипотеки и автокредитования, личные ссуды обычно не обеспечиваются залогом.

- Персональные ссуды могут быть дешевле, чем кредитные карты и некоторые другие виды ссуд, но более дорогими, чем другие.

Как работают личные займы

Некоторые виды ссуд предназначены для конкретной покупки. Вы можете купить дом по ипотеке, купить машину по автокредиту и оплатить обучение в колледже с помощью студенческой ссуды. При ипотеке ваш дом служит залогом.Точно так же при автокредите автомобиль, который вы покупаете, будет залогом.

Но личный заем часто не имеет залога. Поскольку он не обеспечен имуществом, которое кредитор может конфисковать в случае невыполнения вами ссуды, кредитор берет на себя больший риск и, скорее всего, взимает с вас более высокую процентную ставку, чем при ипотеке или автокредите. Насколько высока будет ваша ставка, может зависеть от ряда факторов, включая ваш кредитный рейтинг и отношение долга к доходу. Взаимодействие с другими людьми

Насколько высока будет ваша ставка, может зависеть от ряда факторов, включая ваш кредитный рейтинг и отношение долга к доходу. Взаимодействие с другими людьми

В некоторых случаях также доступны обеспеченные личные ссуды.Залогом может быть ваш банковский счет, машина или другое имущество. На обеспеченный личный заем может быть легче претендовать на получение более низкого процента, чем на необеспеченный. Как и в случае с любой другой обеспеченной ссудой, вы можете потерять залог, если не сможете справиться с выплатами.

Конечно, даже в случае необеспеченной личной ссуды невыплата своевременных платежей может нанести вред вашему кредитному рейтингу и серьезно ограничить ваши возможности для получения кредита в будущем. FICO, компания, создавшая наиболее широко используемый кредитный рейтинг, говорит, что ваша история платежей является самым важным фактором в ее формуле, на которую приходится 35% вашего кредитного рейтинга .

Когда рассматривать индивидуальный заем

Прежде чем выбрать личный заем, вам стоит подумать, есть ли менее дорогие способы заимствования. Некоторые приемлемые причины для выбора личного кредита:

Некоторые приемлемые причины для выбора личного кредита:

- У вас нет и вы не можете претендовать на получение кредитной карты с низким процентом.

- Кредитные лимиты по вашим кредитным картам недостаточны для удовлетворения ваших текущих потребностей в займах.

- Персональный заем — самый дешевый вариант заимствования.

- У вас нет залога.

Вы также можете рассмотреть возможность получения личной ссуды, если вам нужно взять ссуду на довольно короткий и четко определенный период времени. Срок действия личных займов обычно составляет от 12 до 60 месяцев. Так, например, если у вас есть единовременная сумма денег, подлежащая выплате через два года, но при этом недостаточно денежных средств, можно получить двухлетний личный заем. восполнить этот пробел .

Вот, например, пять обстоятельств, при которых индивидуальный заем может иметь смысл.

1. Консолидация задолженности по кредитной карте

Если у вас есть значительная задолженность по одной или нескольким кредитным картам с высокими процентными ставками, получение личной ссуды для их погашения может сэкономить вам деньги. Например, на момент написания статьи средняя процентная ставка по кредитной карте составляла 19,24%, а средняя процентная ставка по индивидуальному кредиту — 9,41%. Эта разница должна позволить вам оплачивать остаток быстрее и платить меньше процентов в целом. . Кроме того, легче отслеживать и погашать одно долговое обязательство, чем несколько.

Например, на момент написания статьи средняя процентная ставка по кредитной карте составляла 19,24%, а средняя процентная ставка по индивидуальному кредиту — 9,41%. Эта разница должна позволить вам оплачивать остаток быстрее и платить меньше процентов в целом. . Кроме того, легче отслеживать и погашать одно долговое обязательство, чем несколько.

Однако личный заем — не единственный вариант. Вместо этого вы можете перевести свои балансы на новую кредитную карту с более низкой процентной ставкой, если вы соответствуете требованиям. Некоторые предложения по переводу остатка даже не включают проценты на период в шесть месяцев и более.

2. Погашение других долгов под высокий процент

Хотя личный заем дороже некоторых других видов займов, он не обязательно самый дорогой. Например, если у вас есть ссуда до зарплаты, процентная ставка по ней, вероятно, будет намного выше, чем по ссуде для физических лиц в банке.Точно так же, если у вас есть старый личный заем с более высокой процентной ставкой, чем вы могли бы претендовать на сегодняшний день, замена его новым займом может сэкономить вам немного денег. Однако прежде чем это сделать, обязательно выясните, есть ли штраф за досрочное погашение по старой ссуде или заявке или сборы за оформление по новой. Эти сборы иногда могут быть значительными.

Однако прежде чем это сделать, обязательно выясните, есть ли штраф за досрочное погашение по старой ссуде или заявке или сборы за оформление по новой. Эти сборы иногда могут быть значительными.

3. Финансирование ремонта дома или крупной покупки

Если вы покупаете новую технику, устанавливаете новую печь или делаете еще одну крупную покупку, получение личного кредита может быть дешевле, чем финансирование через продавца или выставление счета на кредитную карту.Однако, если у вас есть собственный капитал, накопленный в вашем доме, ссуда под залог собственного капитала или кредитная линия под залог собственного капитала могут быть еще дешевле. Конечно, это обеспеченные долги, поэтому вы рискуете своим домом.

4. Оплата крупного жизненного события

Как и в случае с крупной покупкой, финансирование дорогостоящего мероприятия, такого как бар или бат-мицва, юбилейная вечеринка или свадьба, может быть менее затратным, если вы сделаете это с помощью личного займа, а не кредитной карты. Какими бы важными ни были эти события, вы также можете подумать о некотором сокращении, если это означает влезть в долги на долгие годы. По той же причине заимствование для финансирования отпуска может быть не самой лучшей идеей, если только это не поездка на всю жизнь.

Какими бы важными ни были эти события, вы также можете подумать о некотором сокращении, если это означает влезть в долги на долгие годы. По той же причине заимствование для финансирования отпуска может быть не самой лучшей идеей, если только это не поездка на всю жизнь.

Персональный заем может помочь улучшить ваш кредитный рейтинг, если вы будете своевременно вносить все платежи. В противном случае это повредит вашей оценке.

5. Повышение кредитного рейтинга

Получение личной ссуды и ее своевременная выплата могут помочь улучшить ваш кредитный рейтинг, особенно если у вас есть история пропущенных платежей по другим долгам.Если ваш кредитный отчет показывает в основном задолженность по кредитной карте, добавление личной ссуды также может помочь вашей «кредитной структуре». Наличие различных типов ссуд и демонстрация того, что вы можете обращаться с ними ответственно, считаются плюсом для вашей оценки.

Тем не менее, занимать деньги, которые вам действительно не нужны, в надежде улучшить свой кредитный рейтинг — опасное предложение. Лучше продолжать оплачивать все остальные счета вовремя, при этом стараясь поддерживать низкий коэффициент использования кредита (сумма кредита, которую вы используете в любой момент времени, по сравнению с суммой, доступной вам).

Лучше продолжать оплачивать все остальные счета вовремя, при этом стараясь поддерживать низкий коэффициент использования кредита (сумма кредита, которую вы используете в любой момент времени, по сравнению с суммой, доступной вам).

Итог

Персональные ссуды могут быть полезны при определенных обстоятельствах. Но они недешевы, и часто есть альтернативы получше. Если вы подумываете об этом, калькулятор личного кредита Investopedia может помочь вам выяснить, во что это будет вам стоить.

Узнайте, как работают ссуды, прежде чем брать в долг

Многие люди используют заемные средства для финансирования покупок, которые они в противном случае не смогли бы позволить, например, дома или автомобиля. Хотя ссуды могут быть отличными финансовыми инструментами при правильном использовании, они также могут быть серьезными противниками.Чтобы не брать слишком большие долги, вы должны понимать, как работают ссуды и как зарабатываются деньги для кредиторов, прежде чем начинать занимать деньги у активных кредиторов.

Ссуды — это большой бизнес в финансовом мире. Они используются, чтобы зарабатывать деньги для кредиторов — помня об этом, ни один кредитор не захочет давать кому-то деньги в долг без обещания чего-то взамен. Помните об этом, когда исследуете ссуды для себя или компании — способ структурирования ссуд может сбивать с толку и вызывать большие суммы долга.