- выплата и НДФЛ — СКБ Контур

- Когда платить зарплату и НДФЛ в мае 2021 года

- Частый вопрос от начинающих ИП: могу ли я сам себе платить зарплату и сделать запись в трудовой книжке?

- Должен ли ИП платить себе зарплату?

- Я стал ИП. Могу ли я сам себе сделать запись в своей же трудовой книжке о том, что я ИП?

- Могу ли я одновременно работать как наемный сотрудник в другой компании и быть при этом ИП?

- «Ответы на самые частые вопросы от начинающих ИП без сотрудников»

- Другие вопросы по ведению ИП

- Голикова напомнила работодателям о зарплате за выходные с 4 по 7 мая :: Экономика :: РБК

- Брутто и Нетто Зарплата в Германии в 2021 — Сколько Платят на Руки

- Зарплата на больничном

- Зарплаты нужно платить, даже если компания признана банкротом

- служащих: что это такое?

- и почасовая оплата: в чем разница?

- Безопасность | Стеклянная дверь

- Как работает зарплата | Работа

- Что такое наемный работник?

- Что такое освобожденные и освобожденные сотрудники?

- Подоходный налог для освобожденных и не освобожденных сотрудников

- Пособия по безработице для освобожденных и не освобожденных от налогообложения сотрудников

- Как определяется заработная плата за конкретную работу?

- Что такое диапазон заработной платы?

- Какое отношение к этому имеет стоимость жизни?

- Как преобразовать годовую зарплату в еженедельную и ежемесячную?

- Как перевести зарплату на почасовую оплату?

- Что лучше — работать освобожденным или не освобожденным от уплаты сотрудником?

- Наемные и почасовые сотрудники — в чем разница?

- От чего зависит, получает ли сотрудник оклад или почасовую оплату

- Наемные сотрудники и освобожденные сотрудники

- Когда вы должны платить сверхурочную работу освобожденным работникам

- Как рассчитать заработную плату наемным и почасовым работникам

- Что делать, если вы неправильно платите наемным и почасовым сотрудникам

- Последнее слово о наемных и почасовых сотрудниках

- и почасовая оплата: в чем разница?

- Какая разница между зарплатой и окладом?

выплата и НДФЛ — СКБ Контур

Когда платить зарплату в декабре

Зарплату надо выплачивать не реже чем каждые полмесяца (ст. 136 ТК РФ). Дату выплаты фиксируют в правилах внутреннего трудового распорядка, коллективном или трудовом договоре. Она не должна выходить за пределы 15 календарных дней со дня окончания периода, за который начислен заработок. Это значит, что зарплату за декабрь нельзя выдать позже 15 января.

Большинство работодателей выдают зарплату за прошедший месяц 5-го или 10-го числа наступившего месяца. В январе эти дни приходятся на праздники. В таком случае выплатить деньги нужно заранее (ст. 136 ТК РФ).

По ТК РФ организации, которые выдают зарплату с 1 по 10 января, должны выплатить её в четверг 31 декабря 2020 года. По закону этот день рабочий, хоть и сокращен на час.

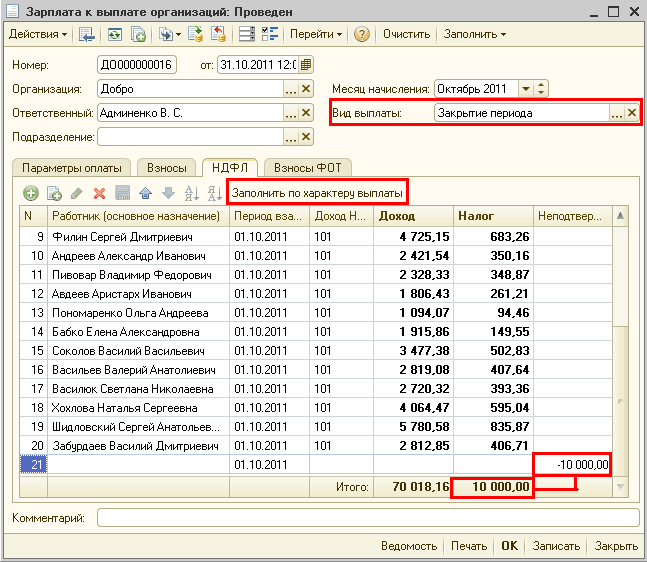

Рассчитывайте зарплату и НДФЛ со стандартными вычетами в веб-сервисе

Когда удержать НДФЛ и отразить в декларации

Обязанности налогового агента состоят из трёх последовательных действий: исчисление НДФЛ, его удержание и перечисление в бюджет (ст.

Порядок исчисления регулирует п. 3 ст. 226 НК РФ. В нём сказано, что налоговый агент исчисляет НДФЛ на дату фактического получения дохода, которая определяется по правилам ст. 223 НК РФ. Именно исчисление НДФЛ запускает процедуру — если не наступил срок для исчисления налога, удерживать его и перечислять в бюджет не нужно.

Дата фактического получения заработной платы, которая выплачивается не в связи с увольнением, — последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). Получается, что при выплате жалованья в любой день с первого до предпоследнего дня месяца обязанность по исчислению НДФЛ с зарплаты не возникает. Исключений для добровольных выплат и выплат по требованиям ТК РФ, когда день выдачи приходится на выходной, не установлено.

Если заработная плата выдана 31 декабря

Зарплата, которая выплачивается (перечисляется) 31 декабря 2020 года, по правилам ст. 223 НК РФ считается фактически полученной в этот же день (письмо Минфина России от 23. 11.2016 № 03-04-06/69181, Определение ВС РФ от 11.05.2016 № 309-КГ16-1804).

11.2016 № 03-04-06/69181, Определение ВС РФ от 11.05.2016 № 309-КГ16-1804).

Налоговый агент обязан исчислить НДФЛ и удержать его из выплаченной зарплаты. Перечислить в бюджет этот налог надо не позднее первого рабочего дня после праздников (п. 6 ст. 226, п. 7 ст. 6.1 НК РФ). Это значит, что выплаты попадут в раздел 2 расчёта 6-НДФЛ за I квартал 2021 года (письмо ФНС России от 15.12.2016 № БС-4-11/24063@). Если вы всё же отразили их в годовом 6-НДФЛ, можно попробовать отстоять свою позицию, ссылаясь на письмо ФНС от 15.12.2016 № БС-4-11/24134. Это возможно, если суммы не задвоились и не попали в оба расчёта. Но специально отражать выплату в годовом отчёте не стоит.

Если заработная плата выдана 30 декабря и ранее

Зарплата за декабрь, которая выдаётся (перечисляется) 30 декабря и ранее, в момент выдачи ещё не признаётся фактически полученным доходом (ст. 223 НК РФ). По статусу для налогообложения, она равноценна авансу за первую половину месяца.

Эти деньги выдаются без удержания налога. Работодатель исчисляет с выплаты НДФЛ 31 декабря и удерживает из аванса за январь (письмо Минфина от 05.05.2017 № 03-04-06/28037). Эта операция отражается в разделе 2 6-НДФЛ за I квартал 2021 года.

Работодатель исчисляет с выплаты НДФЛ 31 декабря и удерживает из аванса за январь (письмо Минфина от 05.05.2017 № 03-04-06/28037). Эта операция отражается в разделе 2 6-НДФЛ за I квартал 2021 года.

На практике не все работодатели могут выдавать зарплату без удержания НДФЛ. Они вычитают налог даже если выплачивают деньги не в последний день месяца. В таком случае компания должна перечислить налог в бюджет не позднее следующего рабочего дня (п. 6 ст. 226 НК РФ). Если этот рабочий день приходится уже на следующий календарный год, то эту сумму НДФЛ показываем в отчете 6-НДФЛ за первый квартал следующего года. Если срок уплаты НДФЛ остался в текущем календарном году, то в полном объёме отражаем операцию в годовом расчёте 6-НДФЛ.

Что делать, если 31 декабря в компании выходной

Строго формально, у региональных властей нет права объявлять дни выходными, а нерабочими праздничными они могут их делать только как религиозные по закону «О свободе совести» (ст. 6, 111 и 112 ТК РФ, постановление КС РФ от 09. 01.1998 № 1-П, постановление Президиума ВС РФ от 21.12.2011 № 20-ПВ11). Тем не менее, в 2020 году регионы выходят за пределы своих полномочий и делают 31 декабря выходным по рекомендации Президента.

01.1998 № 1-П, постановление Президиума ВС РФ от 21.12.2011 № 20-ПВ11). Тем не менее, в 2020 году регионы выходят за пределы своих полномочий и делают 31 декабря выходным по рекомендации Президента.

31 декабря — выходной для всех

В регионах, где законом 31 декабря для всех сделали выходным или нерабочим праздничным днём, должны применяться правила ТК РФ о выплате «накануне» и правила п. 7 ст. 6.1 НК РФ о переносе срока перечисления НДФЛ в бюджет. А значит, в таких регионах зарплату надо выдать 30 числа. Если при этом удержали НДФЛ, то его надо перечислить в бюджет не позднее 11 января. Два аванса в январе выдавать не надо.

31 декабря — рекомендованный выходной

В регионах, где 31 декабря работодателям рекомендовали сделать выходным, ничего не меняется. Установленных ТК РФ оснований для выплаты «накануне» нет, поэтому выплата декабрьской зарплаты 30 декабря — это стандартная досрочная выплата со всеми правовыми последствиями (письмо Минтруда России от 12.

Помните, что зарплату надо выдавать не реже чем каждые полмесяца, то есть раз в 14–15 дней в зависимости от продолжительности месяца (ст. 136 ТК РФ).

Значит, если зарплату за декабрь выдать досрочно, к примеру 30 декабря, то в январе надо выплатить аванс не позднее 14-го числа. А это потребует выплаты второго аванса не позднее 29 января. Иначе организацию и руководителя могут привлечь к административной ответственности за нарушение периодичности выдачи зарплаты (ч. 6 ст. 5.27 КоАП РФ).

Пример. В ООО «Звезда» бухгалтер выплатил всем сотрудникам зарплату за декабрь 30 декабря. Чтобы соблюдать правила выдачи зарплаты, бухгалтер выдает аванс за 10-13 января 14 числа, аванс за 14-24 января — 25 числа, а остатки за 25-31 января — 10 февраля.

Как рассчитаться с сотрудником в отпуске

Иногда работники берут отпуск в конце декабря или после праздников, чтобы продлить себе новогодние каникулы. Возникает вопрос: когда выдавать отпускные, когда зарплату и как удержать НДФЛ.

Возникает вопрос: когда выдавать отпускные, когда зарплату и как удержать НДФЛ.

Бесплатно сдать отчётность по НДФЛ через интернет

Если отпуск перед каникулами

Зарплата отпускникам выдаётся в те же сроки, что и остальным сотрудникам. При этом, когда жалованье платят «по безналу», деньги перечисляют на карточку отпускника. Если деньги надо забирать наличными из кассы, отпускник может сделать это лично или поручить другому лицу, оформив доверенность (п. 3 ст. 185.1 ГК РФ). Когда никто не получает деньги, их нужно депонировать с учётом НДФЛ и выплатить после возвращения сотрудника на работу (письмо Минфина России от 23.06.2017 № 03-04-05/39846).

По своей инициативе можно досрочно выплатить отпускнику зарплату за декабрь (письмо Минтруда от 12.11.2018 № 14-1/ООГ-8602). При выплате НДФЛ не удерживают, а с январского аванса удерживают дополнительно.

Если отпуск после каникул

Если отпуск начинается 11 января, отпускные и зарплату за декабрь положено выдать одновременно — 31 декабря (ст. 136 ТК РФ). С обеих сумм удержать НДФЛ и перечислить в бюджет в разные сроки: по отпускным — в тот же день, по зарплате — после праздников (п. 6 ст. 226, п. 7 ст. 6.1 НК РФ). Операции попадут в разные 6-НДФЛ: отпускные — в годовой расчёт, а зарплата — в раздел 2 расчёта за I квартал 2021 года.

136 ТК РФ). С обеих сумм удержать НДФЛ и перечислить в бюджет в разные сроки: по отпускным — в тот же день, по зарплате — после праздников (п. 6 ст. 226, п. 7 ст. 6.1 НК РФ). Операции попадут в разные 6-НДФЛ: отпускные — в годовой расчёт, а зарплата — в раздел 2 расчёта за I квартал 2021 года.

Работодатель вправе выплатить обе суммы раньше (письмо Роструда от 14.05.2020 № ПГ/20884-6-1). В таком случае НДФЛ удерживают только из отпускных и перечисляют в бюджет не позднее 31 декабря (п. 6 ст. 226, п. 1 ст. 223 НК РФ). НДФЛ из досрочной зарплаты будет исчислен 31 декабря и удержан из январского аванса.

Читайте также

Алексей Смирнов, налоговый юрист

Когда платить зарплату и НДФЛ в мае 2021 года

В соответствии с президентским указом от 23.04.2021 № 242 майские каникулы в текущем году продлятся с 1 по 10 мая включительно. Рассказываем, как бухгалтерам в указанный период платить налоги, сдавать обязательную отчетность и выплачивать зарплату сотрудникам.

Как в майские каникулы платить налоги и сдавать отчетность

Периоды с 1 по 3 мая и с 8 по 10 мая являются нерабочими праздничными и выходными днями. Период с 4 по 7 мая – нерабочими днями в соответствии с президентским указом.

По закону же когда последний день срока уплаты налога/взносов и иных обязательных платежей приходится на день, признаваемый выходным или нерабочим праздничным днем, то днем окончания срока уплаты считается ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

При этом в апреле 2020 года в порядок исчисления сроков уплаты налогов были внесены изменения. Теперь срок уплаты переносится не только в тех случаях, когда он выпадает на выходной или нерабочий праздничный день, но и на день, объявленный нерабочим в соответствии с указом президента (Федеральный закон от 01.04.2020 № 102-ФЗ).

Поэтому в период с 1 по 10 мая включительно организации и ИП могут не уплачивать налоги, страховые взносы и т. д. Соответственно, если на указанные дни выпадает крайний срок уплаты налогов и других обязательных платежей, то данный срок переносится на более поздний момент. А именно – на 11 мая.

д. Соответственно, если на указанные дни выпадает крайний срок уплаты налогов и других обязательных платежей, то данный срок переносится на более поздний момент. А именно – на 11 мая.

То же самое касается и сдачи обязательной отчетности. Если компании необходимо отчитаться за прошедшее время и крайний срок направления отчетности выпадает на период с 1 по 10 мая, срок сдачи отчетности разрешается перенести на 11 мая (вторник). Никаких штрафов и прочих санкций за это не будет.

Как в майские каникулы выплачивать зарплату персоналу

По закону заработная плата должна выплачиваться работникам не реже чем каждые полмесяца. Конкретная дата выплаты устанавливается правилами внутреннего трудового распорядка или трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена.

При совпадении дня выплаты с выходным или нерабочим праздничным днем выплата заработной платы производится накануне этого дня (ст. 136 ТК РФ).

Как мы уже говорили ранее, майские каникулы в этом году продлятся с 1 по 10 мая включительно. И организации в указанный период работать попросту не будут.

И организации в указанный период работать попросту не будут.

Учитывая же то, что многие работодатели выплачивают зарплату своим сотрудникам за прошедший месяц как раз в период с 1 по 10 числа следующего месяца, выплата зарплаты за апрель должна производиться в особом порядке.

Так, если зарплата выплачивается с 1 по 3 числа следующего месяца, то зарплату за апрель нужно выплатить заранее, то есть 30 апреля. Если зарплата выплачивается с 4 по 7 число месяца, то за апрель ее можно заплатить в любой из этих дней. Указ от 23.04.2021 № 242 допускает такую возможность, поскольку объявленные им дни не относятся ни к выходным, ни к нерабочим праздничным дням.

Тем более что согласно п. 2 указа организациям поручается определить количество работников, обеспечивающих с 1 по 10 мая их функционирование. Поэтому если работодатель решит, что бухгалтерия в эти дни работает, то проблем с выплатой зарплаты возникнуть не должно.

Если зарплата в компании выплачивается с 8 по 10 число, за апрель ее нужно выплатить либо 30 апреля, либо опять же в период с 4 по 7 мая включительно.

Когда платить НДФЛ с зарплаты за апрель

По закону налоговые агенты обязаны удерживать начисленную сумму НДФЛ непосредственно из доходов работников при их фактической выплате (п. 4 ст. 226 НК РФ). Поэтому исчисление сумм НДФЛ производится в последний день месяца, за который работнику была начислена зарплата. До истечения месяца доход в виде оплаты труда не может считаться полученным налогоплательщиком.

При этом налоговые агенты обязаны перечислять суммы исчисленного и удержанного НДФЛ не позднее дня, следующего за днем выплаты налогоплательщику дохода (абз. 1 п. 6 ст. 226 НК РФ).

В свою очередь, когда последний день срока уплаты НДФЛ приходится на день, признаваемый выходным, нерабочим праздничным или нерабочим днем в соответствии с указом президента, этот день переносится на ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

В связи с этим, если зарплата за апрель была выплачена работникам 30 апреля или в период с 4 по 7 мая включительно, НДФЛ с этой зарплаты разрешается заплатить 11 мая.

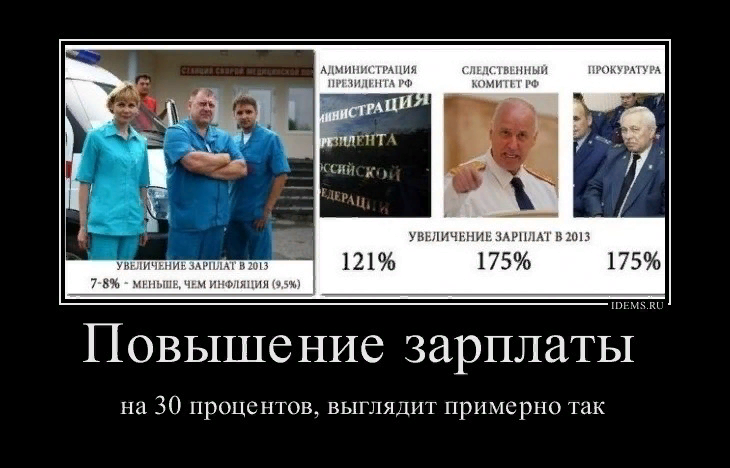

Что говорит Минтруд

Что касается порядка расчета зарплаты сотрудников за время майских каникул, то, как пояснил Минтруд, неработающим в это время работникам нужно выплатить зарплату в том же размере, как если бы они полностью отработали все нерабочие дни. В частности, работникам необходимо выплатить должностной оклад, компенсационные и стимулирующие выплаты, если они установлены в организации.

Если сотрудники в период с 4 по 7 мая продолжают работать, то оплата их труда производится в обычном, а не повышенном размере. Это объясняется тем, что указанный период не относится к нерабочим праздничным дням или выходным.

Если же работники работают в период с 1 по 3 или с 8 по 10 мая включительно, то зарплата им выплачивается в двойном размере.

Кроме того, в Минтруде подчеркнули, что наличие в мае нерабочих дней не является основанием для снижения заработной платы сотрудникам, работающим сдельно. Таким сотрудникам за указанные нерабочие дни должна выплачиваться денежная компенсация в размере, определяемом локальным нормативным актом работодателя. Суммы расходов на эти цели относятся к расходам на оплату труда в полном размере.

Суммы расходов на эти цели относятся к расходам на оплату труда в полном размере.

Частый вопрос от начинающих ИП: могу ли я сам себе платить зарплату и сделать запись в трудовой книжке?

Добрый день, уважаемые ИП!

Когда человек открывает ИП, то через какое-то время у него возникает вопрос: “А что там с зарплатой для самого себя? Что писать в своей трудовой книжке?”.

Отметим, что вопрос довольно частый, так как ИП вроде открыл, а на руках только документы, которые выдали в налоговой инспекции. И, по старой привычке, хочется получить запись в собственной трудовой книжке. И получать зарплату : )

Ну что-же, давайте рассмотрим эти вопросы:

Должен ли ИП платить себе зарплату?

Нет, не должен. И не может этого сделать, так как действующие законы не разрешают такую ситуацию, когда ИП является работодателем для самого себя.

То есть, платить самому себе зарплату у Вас не получится.

Но не переживайте, так как все деньги, которые ИП заработал – являются его собственными. Он может их тратить как ему нужно. Но лучше предварительно их вывести со счета в банке на личную дебетовую карту, о чем можно прочитать вот здесь: https://dmitry-robionek.ru/bank/mozhno-li-vyvodit-dengi-so-scheta-ip-na-lichnuju-debetovuju-kartu.html

Он может их тратить как ему нужно. Но лучше предварительно их вывести со счета в банке на личную дебетовую карту, о чем можно прочитать вот здесь: https://dmitry-robionek.ru/bank/mozhno-li-vyvodit-dengi-so-scheta-ip-na-lichnuju-debetovuju-kartu.html

Я стал ИП. Могу ли я сам себе сделать запись в своей же трудовой книжке о том, что я ИП?

Этот вопрос пересекается с предыдущим. Еще раз подчеркну, что ИП не может сам себя нанять на работу. А значит, ИП не может сам себе внести запись в свою же трудовую книжку.

Могу ли я одновременно работать как наемный сотрудник в другой компании и быть при этом ИП?

Да, можете. Но здесь нужно понимать, что для некоторых категорий граждан России нельзя иметь статус ИП. Как правило, это госслужащие, военные, сотрудники силовых ведомств, госкорпораций и т.п.

Также некоторые компании запрещают по трудовому договору своим сотрудникам заниматься предпринимательской деятельностью.

Насколько это законно – вопрос другой, конечно. Но все равно прочтите свой действующий трудовой договор, чтобы прояснить этот момент.

Но все равно прочтите свой действующий трудовой договор, чтобы прояснить этот момент.

Уважаемые читатели!

Я проанализировал все вопросы, которые задавались мне за 8 лет ведения блога. И отобрал ТОП-70 наиболее частых, которые задают почти все начинающие ИП.

Книга небольшая, время на чтение составит примерно 1 час. Собственно, я на них отвечаю в этой небольшой электронной книге. А называется она вот так:

«Ответы на самые частые вопросы от начинающих ИП без сотрудников»

Не забудьте подписаться на новые статьи для ИП!

И Вы будете первыми узнавать о новых законах и важных изменениях:

Подписаться на новости по емайлДругие вопросы по ведению ИП

- Можно ли выводить деньги со счета ИП на личную дебетовую карту?

- Хорошая новость для новичков: срок регистрации ИП сократили с 5 до 3 рабочих дней

- Восемь ответов на самые частые вопросы от ИП в сентябре

Голикова напомнила работодателям о зарплате за выходные с 4 по 7 мая :: Экономика :: РБК

Организации не должны снижать зарплату в связи с объявленными президентом нерабочими днями и обязаны выплатить ее сотрудникам в полном объеме. Выходные в этом году продлятся с 1 по 10 мая

Выходные в этом году продлятся с 1 по 10 мая

Фото: Сергей Ведяшкин / АГН «Москва»

Работодатели обязаны платить зарплату своим сотрудникам в нерабочие дни с 4 по 7 мая включительно. Об этом сообщила вице-премьер Татьяна Голикова на брифинге, который транслировал телеканал «Россия 24».

Video«Наличие в мае 2021 года нерабочих дней не является основанием для снижения заработной платы работникам. В этих целях работникам, чья работа оплачивается сдельно, за указанные нерабочие дни выплачивается соответствующее вознаграждение, которое определяется локальным нормативным актом работодателя», — напомнила Голикова.

В этих целях работникам, чья работа оплачивается сдельно, за указанные нерабочие дни выплачивается соответствующее вознаграждение, которое определяется локальным нормативным актом работодателя», — напомнила Голикова.

Она отметила, что в эти дни платить сотрудникам необходимо в полном размере. Вице-премьер также пояснила, что органы власти и другие работодатели самостоятельно определяют численность и состав работников, необходимые для функционирования предприятий.

В Минтруде пояснили, что оплату нерабочих дней с 4 по 7 мая рекомендовано производить в обычном, а не повышенном размере, если работодатель не решит иначе.

Брутто и Нетто Зарплата в Германии в 2021 — Сколько Платят на Руки

Чистая зарплата в Германии — как она рассчитывается. Что вычитается из немецкой брутто зарплаты, и что остаётся на руки. Все вычеты из немецкой зарплаты.

В переговорах с немецкими работодателями мигранты очень неуверенно себя чувствуют в той части, что касается зарплаты. Часто читатели задают вопросы типа “а вот у меня такая зарплата брутто в контракте с немецкой фирмой, хватит ли мне на жизнь?”. Получается, человек что-то подписал, но сколько он будет получать в итоге на счёт — понятия не имеет.

Часто читатели задают вопросы типа “а вот у меня такая зарплата брутто в контракте с немецкой фирмой, хватит ли мне на жизнь?”. Получается, человек что-то подписал, но сколько он будет получать в итоге на счёт — понятия не имеет.

Цель статьи — дать представление, какие налоги и вычеты существуют в Германии, чтобы потенциальный работник составил представление о размере нетто зарплаты.

От чего зависит нетто зарплата в Германии

Факторов, влияющих на размеры вычетов из брутто зарплаты столько, что сами немцы часто о них без понятия. Для иностранца же это совсем тёмный лес. Перечислю лишь некоторые моменты.

Вычеты из немецкой брутто зарплаты зависят от:

- конкретного места жительства и места работы

- семейного положения

- количества детей

- распределения налоговых послаблений между супругами

- вероисповедания

- размера зарплаты

- наличия налоговых послаблений у конкретного человека или семьи

- конкретной медицинской страховой кассы

Скорее всего, это ещё не всё. Кроме того, ежегодно размеры различных сборов меняются. А у госслужащих всё совсем по-другому.

Кроме того, ежегодно размеры различных сборов меняются. А у госслужащих всё совсем по-другому.

Как рассчитать немецкую зарплату

Поэтому на вопросы о том, кто и сколько будет получать на руки, можно ответить лишь примерно. Даже работодатель заранее не может быть в курсе, сколько именно будет отниматься от зарплаты на налоги и социальные страховки. Точнее на этот вопрос можно ответить лишь обратившись к налоговым консультантам, либо рассчитав зарплату в одном из многочисленных счётчиков, например, вот этот.

Но со счётчиком легче сказать, чем сделать. Иностранец просто не понимает, что туда вводить (впрочем, половина немцев тоже), тыкает наугад куда попало и получает некий результат, который, может быть, вообще не тот, что на самом деле, если человек указал не свой налоговый класс, к примеру. Во-вторых, от года к году, а то и чаще, многие выплаты меняются понемногу, а разработчики счётчиков не всегда поддерживают в актуальном состоянии свою программу.

Поэтому чтобы добыть правильный ответ на вопрос о нетто зарплате в Германии, надо чётко понимать, что отнимается и в каких размерах. Перечислю стандартные вычеты из немецкой зарплаты, которые подробно расписаны в зарплатном листочке.

Перечислю стандартные вычеты из немецкой зарплаты, которые подробно расписаны в зарплатном листочке.

Налоги

Собственно, налогов в Германии как раз-таки немного. Для частных лиц действует только подоходный налог. Верующие также могут платить церковный налог.

Налог — Lohnsteuer

Это примерно рассчитанный налог, который ежемесячно отнимается от зарплаты в счёт погашения Einkommensteuer — подоходного налога. Последний рассчитывается за весь год, когда подаётся налоговая декларация. И потом сверяется, сколько выплачено работником Lohnsteuer, а сколько надо заплатить Einkommensteuer. Разницу возвращают обратно или заставляют доплатить. Про налоговую декларацию в Германии читайте отдельно, тут просто имейте ввиду, что Lohnsteuer — это обычно не конечная остановка в процессе сбора налогов. Хотя в некоторых случаях можно ограничиваться и выплатой Lohnsteuer, не подавая декларацию и отказываясь от перерасчёта.

Величина налога варьируется от 14% до 45% от зарплаты. Чем выше зарплата, тем выше процент для Einkommensteuer и тем больше платится ежемесячного Lohnsteuer. При годовой зарплате 35000€ ставка 20%, а при окладе 60000€ придётся расстаться с 28% доходов.

Чем выше зарплата, тем выше процент для Einkommensteuer и тем больше платится ежемесячного Lohnsteuer. При годовой зарплате 35000€ ставка 20%, а при окладе 60000€ придётся расстаться с 28% доходов.

Но зависимость тут нелинейная! Под налог в Германии попадает не вся зарплата, а только часть, в зависимости от налогового класса. Для холостого работника свободная от налогов сумма на 2021 составит 9744€. Для женатого можно удвоить свободную от Lohnsteuer часть зарплаты за счёт супруги, либо же распределить 19488€ на семью в любой пропорции, показавшейся оптимальной. Это и есть основная фишка — у разных классов разные суммы, свободные от налогов.

Грубый пример для понимания: Если мигрант получает 60000€ в год и имеет почти 10000€ свободных от налогов, он платит 24% от 50000€. А если он женат и супруга не работает, необлагаемая сумма удваивается, что одновременно снижает налоговую ставку. Тогда платится 21% от 40000€, и это совсем другое дело.

Солидарный налог — Solidaritätszuschlag

С 1991 наёмный труд в Германии облагался “солидарными взносами”. Это такой метод финансирования Восточной Германии, бывшей ГДР, где инфраструктура на момент воссоединения оставляла желать лучшего.

Это такой метод финансирования Восточной Германии, бывшей ГДР, где инфраструктура на момент воссоединения оставляла желать лучшего.

“Soli” отнимает от зарплаты сумму в размере 5,5%, но не от брутто, а от уплаченного Lohnsteuer. С 2021 сбор для 90% работников отменили. Граница, с которой платится Solidaritätszuschlag, начинается с 16956€ уплаченного подоходного налога.

Церковный налог — Kirchensteuer

Протестанты и католики, а также некоторые другие группы верующих, в Германии платят дополнительно налог на религию, который отправляется в кассу церквей.

Сбор платится в процентах от Lohnsteuer. В Баварии и в Баден-Вюртемберге церковный налог составляет 8%, в остальных немецких землях — 9%.

Я настоятельно советую мигрантам не декларировать на первых порах религиозную принадлежность официально. Это можно сделать и позже, когда разберётесь что к чему и освоитесь.

Принадлежность к религии указывается при регистрации по месту жительства в Германии, а также при получении налогового номера. Ставьте в анкетах прочерк на месте ответа на вопрос о религиозной принадлежности.

Ставьте в анкетах прочерк на месте ответа на вопрос о религиозной принадлежности.

Взносы по социальным страховкам

Высокий уровень социального обеспечения бюргеров поддерживается благодаря большому количеству социальных страховок, по которым и приходится выплачивать немалые обязательные взносы.

Медицинская страховка — Krankenversicherung

Наёмные работники в Германии должны платить взносы в немецкую медицинскую страховку. В зависимости от доходов, выбирается между частной и государственной. Я рекомендую мигрантам заключать сначала государственную страховку, потому что из неё в случае чего легко уйти в частную, если размер зарплаты позволяет. А вот уйти с частной в государственную очень сложно.

По государственной страховке работник платит 7,3% зарплаты. Cтолько же платит работодатель. Кроме того, страховая имеет право взимать до 2% сверх обычного взноса, если размеры фондов страховок ниже установленных норм. В худшем случае от брутто зарплаты отнимается 8,3% на Krankenversicherung. Каждая страховая решает самостоятельно, пользоваться ли правом или нет. Это один из параметров, по которым выбирается государственная медицинская страховка в Германии.

Взносы в пенсионный фонд — Rentenversicherung

Независимо от места проживания и до наступления пенсионного возраста работнику в Германии приходится платить взнос в немецкий государственный пенсионный фонд 9,3% зарплаты. Ещё столько же по этой страховке платит работодатель.

Обязательно страхование на случай беспомощности — Pflegeversicherung

Если человек болен, лечение покрывает медицинская страховка. Но если человек стал инвалидом, ему нужен постоянный уход. На этот случай в Германии действует обязательная страховка — Pflegeversicherung.

Взносы сравнительно небольшие — всего 1,525% брутто зарплаты. Бездетные работники старше 23 платят ещё 0,25%. Поэтому заводите детей, это позволит сэкономить в Германии 0,25% от зарплаты!

Работодатель тоже платит половину взноса. Но не в Саксонии! Там работник платит 2,025%, а работодатель — 1,025%!

Страховка от безработицы — Arbeitslosenversicherung

И, наконец, взносы по страхованию от безработицы — 1,2% для всех, кроме военных, чиновников и зарабатывающих менее 450€ в месяц. Здесь от места жительства и возраста ничего не зависит, все платят одинаково. Взнос работодателя в равном размере также имеет место.

Ограничение по социальным взносам

Для взносов по социальным страховкам существуют максимальные лимиты. При достижении определённой зарплаты взносы по медицинской страховке и прочим фиксируются и больше сколько бы не зарабатывал человек, не растут.

Каждый год эти лимиты пересматриваются, как правило, в сторону увеличения. На 2021 граница заработка, на котором замораживаются взносы по медицинским страховкам, составляет 58050€. Поэтому максимальный взнос по государственной Krankenversicherung на 2021 при минимальном взносе 7,3%: 58050€ умножаем на 0,073 и делим на 12, получается 353,14€. Плюс по той же методике вычисляется Pflegeversicherung. Это дополнительно 73,77€ в месяц. Свыше этих сумм работник в Германии платить не может. Но не забываем, что ещё столько же в кассы вносит работодатель.

У страховки от безработицы и сборов пенсионного фонда лимиты выше и зависят от земли. В землях бывшей ГДР расчёт максимальных размеров взносов исчисляется из размера месячной зарплаты 6700€, а в Западных землях — 7100€.

Расчёт нетто зарплаты в Германии — нетривиальный процесс!

Примеры нетто зарплат

Теперь, когда большая часть читателей достаточно утомилась от потока процентов и цифр, и прониклась сложностью расчёта нетто зарплаты в Германии, можно привести парочку примеров, типичных для мигрантов.

Мигрант Николай, 34 года, женат, двое детей, зарплата 60000€ в год, живёт в Мюнхене, получает 12 зарплат (Для простоты расчётов, обычно годовую зарплату в Германии делят на 13 и к Рождеству получается двойная зарплата. Но на годовой размер взносов это не влияет.)

Будем считать, что дети несовершеннолетние и живут с родителями, жена не работает и поэтому Коля может спокойно брать 3-ий налоговый класс с почти 19488€ свободными от налогов (но не от социальных взносов!). Застрахован он в страховой, где дополнительный взнос средний для Германии 1,1%.

Брутто: 5000€

Налог: 581€

Медстраховка: 353,14€

Pflegeversicherung: 73,77€

От безработицы: 60€

Пенсионные фонд: 465€

Зарплата на руки: 3440,48€ в месяц.

Мигрантка Анастасия, 25 лет, детей нет, застрахована в бедной страховке, которая взимает дополнительный сбор в 1,5%, не замужем, зарплата 36000€ в год, живёт в Берлине.

Брутто: 3000€

Налог: 394,51€

Медстраховка: 219€

Pflegeversicherung: 45,75€

От безработицы: 36€

Пенсионные фонд: 279€

Зарплата на руки: 2003,34€ в месяц.

Свободные от налогов суммы — Freibetrag

Кроме указанной выше свободной от налогообложения части зарплаты по классам, есть также поблажки для иных случаев.

К примеру, если в семье инвалид, тому, кто за ним ухаживает, разрешается добавить Freibetrag, размер которого зависит от степени инвалидности. Если же нуждающийся в постоянном уходе не ходит и имеет высшую группу инвалидности, на личный транспорт также дают Freibetrag.

Поэтому в первые годы жизни в Германии иностранцу необходимо разобраться с темой налогов. Списывания с налоговой базы делаются только по запросу. Если человек о вычетах не в курсе, он их и не получит.

Надеюсь, приведённой информации достаточно, чтобы при поиске работы в Германии не испытавать затруднений в вычислении примерной суммы чистых доходов от зарплаты.

03-01-2021, Степан Бабкин

Зарплата на больничном

Всем доброго дня!

Нигде, ну нигде не могу найти ответа на свой вопрос: с 20 числа я нахожусь на больничном. Когда это «счастье» закончится я пока не знаю. Вопрос: могу ли я (или мой супруг) получить в конце этой неделе причитающуюся мне заработную плату? *потому что деньги-то на лечение нужны*

Я понимаю, пока не будет больничного листа не возможно закрыть/заполнить табель, так?

Ну хотя бы рассчитать часть з/п по трудодням можно?

Заранее спасибо!

Комментарии

| пока Вам не закроют б/л — никто его не рассчитает. А вообще все зависит от Даты, с которой Вы ушли на б/л, если во второй половине месяца — то получите аванс, если в середине первой — то… Хто знаИт — бухгалтера, разве что…. |

| Вы и сами уже ответили » пока не будет больничного листа не возможно закрыть/заполнить табель, так?». Конечно так. Я лично никогда не сталкивалась с таким, чтобы без б/л деньги начислялись, а уж тем белее выплачивались. |

| Вообще то можно попросить врача закрыть вам этот б/л (пожаловаться так сказать на безысходность) и сдать его в бухгалтерию, а затем снова его открыть, у нас однажды такая ситуация была. |

| Так тоже можно сделать. На самом деле вариантов много, главное какой приемлем в данной бухгалтерии |

| Если нужны деньги-пишите руководителю заявление, например, на повышенный аванс за ноябрь. Возможно вам переведут всю зарплату за дни с 01.11 по 19.11, договаривайтесь, все решаемо. |

| больничный вам расчитают только при его предъявлении, не раньше, в первую зарплатную выплату (аванс или З/п) или раньше по личному заявлению. |

TatianaN Иногда бухи идут навстречу, насчитывают обычную зарплату болеющему человечку. После предоставления больничного — перерасчет. Поскольку б/л может быть предъявлен в теч. полугода. Вы же не собираетесь увольняться после закрытия больничного? |

| За ноябрь з/п расчитывается и выплачивается в декабре. Возможно, у Вас как раз сейчас выплачивается аванс. Получить его можете либо Вы, либо любое иное лицо, но по НОТАРИАЛЬНОЙ доверенности (если Вы в стационаре — завернный гл.врачем с круглой печатью больницы). Выплата по б/л будет только после его закрытия. |

Просто Юра По трудодням понравилось..)) Как в колхозе… |

Профессор кадровых наук Если больничный закроете после начисления зарплаты за ноябрь, то получите зарплату за период с 1 по 19 за вычетом аванса (если был). табель здесь не при чём. Там будут стоять невыходы по невыясненной причине (НН) и эти дни не будут оплачены. А за больничный оплату получите после предъявления (на много не расчитывайте — максимальный размер пособия никто пока не отменял). |

| Я бы сделала так. Вобще вы абсолютно точно должны получить зарплату до 20-го числа минус аванс. А вот больничный вы абсолютно точно получите после его закрытия (имеется ввиду закрытие первого листа, с возможным открытием продолжения). Потому что если Ваш бухгалтер трудится в программке 1С, то очень сложно сделать так, чтобы оплатить заранее |

| Есть компании, где больничный оплачивается в размере 100% от оклада. |

| А мне вообще интересно, как рассчитываются больничные-почему-то они значительно меньше, чем должны быть при непрерывном стаже. |

| ХМХ, компании с «черной» зарплатой могут себе позволить все, что угодно. По закону, если стаж до 5 лет, то 60%, от 5-и до 8-и лет — 80%, свыше 8-и лет — 100% |

| нАТАНСОН, берете свою зарплату за 12 месяцев (или меньше, в зависимости от того, когда устроились на работу) до наступления больничного, складываете, делите на количество календарных дней в расчетном периоде. И умножаете на число дней больничного |

Зарплаты нужно платить, даже если компания признана банкротом

Компания была признана банкротом и сейчас находится на стадии конкурсного производства. Тем не менее не все сотрудники еще уволены и определенная работа ведется, однако из-за отсутствия денежных средств зарплата выплачивается нерегулярно. Должен ли работодатель выплатить компенсацию за задержку текущей зарплаты в период конкурсного производства, или же проценты по ст. 236 ТК РФ можно выплатить при окончательном расчете с сотрудниками по завершении процедуры банкротства? — спрашивает Мария Ротанова через сайт tspor.ru?

Опытом поделился Александр Вязовик, руководитель направления по банкротству юридической фирмы VEGAS LEX:

— Работодатель банкрот даже на стадии конкурсного производства должен платить проценты за задержку зарплаты, поскольку такие выплаты относятся к текущим платежам.

Исходя из положений ст. 236 ТК РФ, обязанность выплатить проценты в случае просрочки уплаты заработной платы возникает независимо от вины работодателя. Следовательно, обязанность такой выплаты может возникнуть, в том числе, и в связи с отсутствием у работодателя денежных средств. Причины возникновения бедственного финансового положения в этой ситуации не имеют значения.

Согласно п. 1 с т.126 Федерального закона от 26.10.2002 № 127- ФЗ «О несостоятельности (банкротстве)» (далее — Закон № 127- ФЗ), с введением процедуры конкурсного производства начисление процентов, неустоек (штрафов, пеней) на требования по текущим платежам не прекращается.

При этом требования об оплате труда лиц, работающих у должника по трудовому договору, возникшие после даты принятия заявления о признании должника банкротом, относятся именно к текущим платежам (п. 1 ст. 5 Закона № 127-ФЗ).

Таким образом, работодатель обязан выплатить компенсацию работнику за задержку текущей заработной платы в ходе конкурсного производства.

Дополнительно отметим, что, исходя из п. 40 постановления Пленума ВАС РФ от 23.07.2009 № 60, требования кредиторов по текущим платежам о применении мер ответственности за неисполнение или ненадлежащее исполнение обязательств подлежат удовлетворению в соответствии с абз. 5 п. 2 ст. 134 Закона № 127-ФЗ в пятую очередь текущих платежей. Выплата процентов по правилам ст. 236 ТК РФ будет осуществляться по остаточному принципу после выплаты вознаграждения конкурсному управляющему, заработной платы работникам, оплаты работы лицам, привлеченным управляющим для выполнения им своих обязанностей в рамках банкротного дела, а также после уплаты коммунальных платежей.

служащих: что это такое?

Наемный работник — это работник, которому работодатель выплачивает фиксированную сумму денег или компенсацию (также известную как заработная плата). Например, наемный работник может зарабатывать 50 000 долларов в год.

Узнайте о том, что влечет за собой наемный сотрудник, его плюсы и минусы, а также разницу между наемными и почасовыми сотрудниками.

Что такое наемный работник?

Если вы являетесь сотрудником, которому выплачивается заработная плата (вместо почасовой оплаты), вы будете получать установленную сумму компенсации еженедельно или реже.

Сотрудники, получающие компенсацию в размере заработной платы, получают полную оплату независимо от того, сколько часов они работают в неделю.

Как работает наемный работник?

Наемным работникам обычно платят в виде регулярной, двухнедельной или ежемесячной зарплаты. Их заработок часто дополняется оплачиваемым отпуском, отпуском, медицинскими услугами и другими льготами.

В соответствии с Законом о справедливых трудовых стандартах (FLSA) сотрудники, которым выплачивается заработная плата, часто квалифицируются как освобожденные от уплаты налогов сотрудники или сотрудники, которые не имеют права на сверхурочную работу или минимальную заработную плату.Взаимодействие с другими людьми

С 1 января 2020 года сотрудники должны зарабатывать не менее 684 долларов в неделю (35 568 долларов в год), получать зарплату и выполнять определенные обязанности (в соответствии с определением FLSA), чтобы считаться освобожденными от сверхурочных требований в соответствии с федеральными руководящими принципами.

Однако в некоторых штатах были приняты более щедрые законы о сверхурочной работе и более высокие пороги для требования оплаты сверхурочной работы наемным работникам. В этих местах применяется стандарт (федеральный или штатный) в зависимости от того, какая сумма будет выше.Узнайте в департаменте труда вашего штата о текущих положениях о сверхурочной работе в вашем районе.

Наемных сотрудников по сравнению с почасовыми сотрудниками

| Наемные работники | Количество сотрудников в час |

|---|---|

| Обычно нет необходимости вести табель учета рабочего времени | Необходимо вести табель учета рабочего времени |

Получайте фиксированную сумму денег независимо от количества отработанных часов, обычно без оплаты сверхурочных | Оплачивается за каждый отработанный час, обычно с оплатой сверхурочных |

| Обычно имеют право на освобождение от уплаты налогов | Обычно имеют статус без исключения |

Есть много различий между наемным и почасовым сотрудником.Во-первых, в то время как наемный служащий получает фиксированную сумму денег, почасовой служащий получает почасовую оплату за каждый отработанный час. Следовательно, наемные работники, которые соответствуют критериям освобожденных от уплаты налогов, не должны вести учет своего рабочего времени так, как это делают почасовые сотрудники. Например, им не нужно подписывать ежедневный табель учета рабочего времени.

Большинство освобожденных от налогообложения наемных работников не получают сверхурочной оплаты. Наемным работникам выплачивается заработная плата независимо от того, сколько часов они работают в течение рабочей недели.

Это означает, что многие высокооплачиваемые должности не получают дополнительной заработной платы, например, половину рабочего времени за работу более 40 часов в неделю. Тем не менее, некоторые должности с более низкой заработной платой по-прежнему имеют право на сверхурочную работу в соответствии с законами штата и федеральными законами.

С другой стороны, почасовые сотрудники обычно могут получать время и половину своей почасовой оплаты за каждый час сверхурочной работы. Некоторые работодатели даже оплачивают отпуск в два раза больше, хотя это не обязательно.

Кроме того, большинство наемных сотрудников считаются освобожденными работниками, в то время как большинство сотрудников с почасовой оплатой считаются работниками, не освобожденными от уплаты налогов.

Однако из этого правила есть некоторые исключения. Например, есть освобожденные от налогообложения сотрудники, которые не получают зарплату (например, те, кто получает вознаграждение за определенную работу, например, компьютерный техник). Есть также некоторые работники, не освобожденные от уплаты налогов, которые получают зарплату, но их должностные обязанности подпадают под определение не освобожденных от уплаты налогов.

Плюсы и минусы наемного работника

МинусыМожет работать сверхурочно

Обычно не могут получать сверхурочную работу

Может быть сложнее разделить личную и рабочую жизнь

Объяснение плюсов

Лучшее чувство безопасности: Наемные работники обычно получали надежную, точную и ожидаемую сумму денег в каждую зарплату.Это может обеспечить чувство безопасности.

Более вероятно получение вознаграждения работникам: Вы также с большей вероятностью будете получать вознаграждения работникам на оплачиваемой должности, особенно на штатной должности. Эти льготы часто выходят за рамки здравоохранения и включают пенсионные взносы и оплачиваемые отпуска.

Более высокий воспринимаемый статус: Кроме того, оплачиваемые должности часто имеют более высокий воспринимаемый статус и должности, которые кажутся более профессиональными. История работы, содержащая профессиональные названия должностей, может служить более выгодной основой для будущего карьерного роста.

Объяснение минусов

Обычно не могут работать сверхурочно: Если вы освобожденный от налогообложения наемный работник, вы, как правило, не можете получать оплату сверхурочных.

Можно ожидать, что вы будете работать сверхурочно: В целом, на оплачиваемой должности от вас часто ожидают выполнения того, что требуется для выполнения задач, то есть вы часто можете работать сверхурочно без дополнительной заработной платы.

Может быть сложнее разделить работу и личную жизнь: Иногда вам может потребоваться взять работу домой или работать допоздна, что может отразиться на вашей личной жизни.

Ключевые выводы

- Наемные сотрудники получают определенную сумму компенсации на регулярной основе независимо от того, сколько часов они работают.

- Обычно они освобождены от уплаты налогов, что означает, что они не имеют права на сверхурочную работу или минимальную заработную плату, даже если предполагается, что они будут работать сверхурочно.

- Преимущества могут включать лучшее чувство безопасности, получение вознаграждений сотрудникам и более высокий воспринимаемый статус.

и почасовая оплата: в чем разница?

Эта статья была одобрена тренером компании Indeed Career.

Есть несколько различий между оплачиваемыми и почасовыми должностями.Наиболее заметное различие заключается в способе получения заработной платы на этих должностях, и у обоих есть свои преимущества и недостатки. При поиске новой работы компенсация является решающим фактором для многих людей. В результате может оказаться полезным понимание разницы между зарплатой и почасовой оплатой.

В этой статье мы обсудим разницу между почасовой оплатой и заработной платой, а также обсудим, какой метод лучше всего подходит для вас.

Описание изображенияЗаработная плата и почасовая оплата

Заработная плата Профи

1.Стабильная зарплата

2. Оплачиваемый отпуск и больничные

3. Право на получение большего количества более выгодных пособий

4. Больше возможностей карьерного роста

Плюсы почасовой оплаты

1. Компенсация за сверхурочную работу

2. Отпускные (например, полтора часа)

3. Способность посвящать время другим интересам

4. Некоторая автономия в вашем графике

Заработная плата Минусы

1. Возможность работать больше, чем запланировано

2. Потенциально меньшая автономия в выходные и сверхурочные

3.Снижение доступности дополнительных рабочих мест

Минусы почасовой оплаты

1. Более уязвимы к экономическим изменениям

2. Потери в оплате труда при опоздании или отсутствии

3. Обычно меньшее количество льгот

Что такое почасовая оплата?

Ваша почасовая ставка — это сумма денег, которую вы получаете за каждый час работы. Как наемный работник, вы должны получать оплату за все часы, которые вы работаете. Если работодатель хочет уделять вам больше времени, ему придется платить вам больше. Например, если вы проработаете 25 часов 30 минут, вам заплатят за 25.5 часов. Если ваша почасовая ставка составляет 17,50 долларов США, вы получите 446,25 долларов США за свое время: 17,50 долларов США x 25,5 долларов США.

Какая зарплата?

Заработная плата — это постоянная выплата сотруднику, основанная на работе на полную ставку. Работодатели обычно распределяют зарплату ежемесячно или раз в два месяца, но некоторые предприятия выплачивают зарплату ежегодно. Размер и частота вашей оплаты должны быть частью вашего трудового договора.

Каждая выплата заработной платы является фиксированной суммой. Например, вы будете получать 5000 долларов в месяц до вычета налогов при зарплате 60 000 долларов в год.Это называется заработной платой брутто, а сумма после уплаты налогов — заработной платой нетто.

Подробнее: Что такое валовая оплата?

Многие крупные работодатели устанавливают диапазон заработной платы для каждой должности. Диапазон заработной платы обычно определяется путем сравнения средних показателей по отрасли в зависимости от типа должности, уровня и местоположения. Заработная плата также зависит от вашего образования, вашего предыдущего опыта и количества времени, которое вы проработали в компании. На диапазон заработной платы также влияют спрос и предложение. Как правило, вы можете получить более выгодные предложения в областях с несколькими вакансиями, аналогичными вашей.

Преимущества и недостатки

Методы оплаты труда и почасовой оплаты труда имеют разные преимущества. Некоторые люди предпочитают почасовые должности, в то время как другие могут искать должности с зарплатой в зависимости от их отрасли, потребностей и графика. Давайте рассмотрим некоторые преимущества и недостатки обоих типов оплаты.

Выплаты по заработной плате

Получение регулярной зарплаты может быть лучше, чем почасовая работа по нескольким причинам:

Постоянная зарплата

Наемные работники постоянно получают установленную сумму от своих работодателей.Все чеки одинаковы, даже если праздник. При необходимости вы также можете использовать больничные, не уменьшая при этом вашу зарплату. Стабильный доход снижает стресс и дает большую гибкость при непредвиденных расходах.

Дополнительные льготы

Наемные работники, работающие полный рабочий день, вероятно, получат дополнительные льготы при трудоустройстве, такие как медицинское обслуживание, соответствующие взносы в 401 (k) и оплачиваемый отпуск. Даже если оплачиваемая работа с пособиями оплачивается меньше, чем почасовая работа, это может улучшить ваше финансовое положение.Такие льготы, как отпуск по беременности и родам или отцовский отпуск, компенсация членских взносов в тренажерный зал или бесплатный уход за ребенком, могут обеспечить значительную экономию.

Больше возможностей для карьерного роста

Как правило, оплачиваемая должность предполагает больше обязанностей, чем почасовая работа. Даже если вы согласитесь с сокращением заработной платы, чтобы перейти с почасовой на оплачиваемую должность, в долгосрочной перспективе это того стоит. В дополнение к дополнительным льготам, таким как медицинское страхование, вы могли бы перейти на более продвинутую должность быстрее, чем наемный работник.Например, руководящие должности обычно должны быть штатными сотрудниками.

Недостатки выплаты заработной платы

Согласно федеральному закону, предприятия должны оплачивать почасовую оплату сверхурочных за часы, отработанные сверх 40 часов в неделю. Они по-прежнему могут требовать от наемных сотрудников работать столько времени, сколько требуется для выполнения работы. Дополнительной компенсации за дополнительные часы нет, поэтому требовательный начальник может легко заставить вас работать с дополнительными задачами.

Преимущества почасовой оплаты

Почасовая работа, безусловно, может быть более выгодной в некоторых случаях.Вот некоторые преимущества получения почасовой оплаты труда:

Компенсация за сверхурочную работу

Большинство предприятий используют систему учета рабочего времени, которая платит сотрудникам поминутно, поэтому, если вы получаете почасовую оплату, вы должны получить компенсацию, если вам нужно оставаться на работе поздно. Поскольку федеральный закон требует сверхурочной работы для почасовых сотрудников, вы можете зарабатывать сотни дополнительных долларов в неделю, если ваша работа требует от вас более 40 часов в неделю в напряженное время.

Возможность оплаты отпусков

Сверхурочные обычно составляют полтора времени, но некоторые работодатели будут платить вдвое или даже втрое за праздничные дни, такие как канун Нового года.Если вы работаете в сфере сверхурочной работы, вы можете заработать больше, чем если бы у вас была оплачиваемая должность с сопоставимой оплатой. Сверхурочная работа и связанная с ней дополнительная оплата не гарантируются. Вы должны убедиться, что это (и любые другие обещанные льготы) являются частью вашего контракта, прежде чем принимать предложение о работе.

Способность посвящать время другим интересам

Наличие почасовой должности позволяет вам планировать другие интересы, такие как повышение квалификации, посещение школы, открытие собственного предприятия или работа на другой работе с полной или неполной занятостью.

Недостатки почасовой оплаты

Доход наемного работника может быть более уязвимым для изменений. Часовые должности обычно в первую очередь ощущают влияние плохой экономики или экономического центра в своей отрасли. Многие предприятия предпочитают сокращать часы для почасовых сотрудников вместо того, чтобы увольнять наемных сотрудников. Например, человек, получающий почасовую оплату, который обычно работает 40 часов в неделю, может потерять 25% своей обычной заработной платы, если его начальник решит запланировать его на 30 часов в свободные дни.

На почасовых сотрудников также может повлиять пропуск рабочего времени по расписанию. Например, тот, кто опаздывает на 10 минут на работу с оплатой 17,50 долларов в час, упустит 2,92 доллара до уплаты налогов.

Помимо потери денег из-за опозданий, почасовые сотрудники, как правило, не имеют такой же гибкий график работы, как и наемные сотрудники. В то время как у наемного сотрудника будет несколько гибкий график, который обычно предусматривает больничные и оплачиваемый отпуск, почасовой сотрудник должен прибыть и вовремя прибыть, чтобы начать свою смену.

Закон о доступном медицинском обслуживании требует, чтобы компании с 50 и более сотрудниками помогали оплачивать медицинское страхование тем, кто работает 30 или более часов в неделю. Некоторые компании решили избежать этого обязательства, не давая каждому почасовому сотруднику работать более 29 часов в неделю. Если ваш работодатель решит навсегда сократить ваши часы, вам, возможно, придется найти вторую работу или совершенно новую должность. Если вы ищете работу из-за сокращенного рабочего дня, ознакомьтесь с нашим руководством по использованию Indeed.com поиск работы.

Очень важно знать размер заработной платы и почасовой оплаты труда, особенно когда вы обсуждаете ставки на новую работу. Понимание разницы между заработной платой и почасовой оплатой может помочь вам выбрать лучшую должность, соответствующую вашим потребностям.

Безопасность | Стеклянная дверь

Мы получаем подозрительную активность от вас или кого-то, кто пользуется вашей интернет-сетью. Подождите, пока мы подтвердим, что вы настоящий человек. Ваш контент появится в ближайшее время.Если вы продолжаете видеть это сообщение, напишите нам чтобы сообщить нам, что у вас возникли проблемы.

Nous aider à garder Glassdoor sécurisée

Nous avons reçu des activités suspectes venant de quelqu’un utilisant votre réseau internet. Подвеска Veuillez Patient que nous vérifions que vous êtes une vraie personne. Вотре содержание apparaîtra bientôt. Si vous continuez à voir ce message, veuillez envoyer un электронная почта à pour nous informer du désagrément.

Unterstützen Sie uns beim Schutz von Glassdoor

Wir haben einige verdächtige Aktivitäten von Ihnen oder von jemandem, der in ihrem Интернет-Netzwerk angemeldet ist, festgestellt.Bitte warten Sie, während wir überprüfen, ob Sie ein Mensch und kein Bot sind. Ihr Inhalt wird в Kürze angezeigt. Wenn Sie weiterhin diese Meldung erhalten, informieren Sie uns darüber bitte по электронной почте: .

We hebben verdachte activiteiten waargenomen op Glassdoor van iemand of iemand die uw internet netwerk deelt. Een momentje geduld totdat, мы выяснили, что u daadwerkelijk een persoon bent. Uw bijdrage zal spoedig te zien zijn. Als u deze melding blijft zien, электронная почта: om ons te laten weten dat uw проблема zich nog steeds voordoet.

Hemos estado detectando actividad sospechosa tuya o de alguien con quien compare tu red de Internet. Эспера mientras verificamos que eres una persona real. Tu contenido se mostrará en breve. Si Continúas recibiendo este mensaje, envía un correo electrónico a para informarnos de que tienes problemas.

Hemos estado percibiendo actividad sospechosa de ti o de alguien con quien compare tu red de Internet. Эспера mientras verificamos que eres una persona real.Tu contenido se mostrará en breve. Si Continúas recibiendo este mensaje, envía un correo electrónico a para hacernos saber que estás teniendo problemas.

Temos Recebido algumas atividades suspeitas de voiceê ou de alguém que esteja usando a mesma rede. Aguarde enquanto confirmamos que Você é Uma Pessoa de Verdade. Сеу контексто апаресера эм бреве. Caso продолжить Recebendo esta mensagem, envie um email para пункт нет informar sobre o проблема.

Abbiamo notato alcune attività sospette da parte tua o di una persona che condivide la tua rete Internet.Attendi mentre verifichiamo Che sei una persona reale. Il tuo contenuto verrà visualizzato a breve. Secontini visualizzare questo messaggio, invia un’e-mail all’indirizzo per informarci del проблема.

Пожалуйста, включите куки и перезагрузите страницу.

Это автоматический процесс. Ваш браузер в ближайшее время перенаправит вас на запрошенный контент.

Подождите до 5 секунд…

Перенаправление…

Заводское обозначение: CF-102 / 660850286f9a4a67.

Как работает зарплата | Работа

Заработная плата — это фиксированная сумма в размере , выплачиваемая на регулярной основе работодателем работнику.Большинству белых воротничков и профессиональных должностей выплачивается зарплата вместо почасовой оплаты . Средняя годовая зарплата в США по состоянию на 2019 составляет 46 800 долларов.

Что такое наемный работник?

наемный сотрудник зарабатывает фиксированную сумму, которая не связана напрямую с количеством отработанных часов . Это означает, что вам не будут платить сверхурочные, если вы отработаете более 40 часов .Для многих работодателей это также означает, что они позволяют сотрудникам время от времени проводить час или два по личным причинам без остановки. Однако работодатели имеют право удерживать оплату за неиспользованные часы.

Большинство оплачиваемых должностей регулируется Законом США о справедливых трудовых стандартах (FLSA ). Некоторые рабочие места специально исключены из FLSA, например, работники кинотеатров и сельскохозяйственные рабочие. Некоторые вакансии исключены из FLSA , потому что они подпадают под действие положений , относящихся к профессии _n.Например, железнодорожники обычно подпадают под действие другого федерального закона — Закона о труде на железных дорогах № № . Большинство водителей грузовиков подпадают под действие Закона об автомобильных перевозчиках . _

Что такое освобожденные и освобожденные сотрудники?

Освобожденные должности исключаются из минимальной заработной платы, сверхурочных и прочая защита * s * предоставляется работникам, не освобожденным от уплаты налогов. Освобожденным от налогообложения сотрудникам, обычно руководителям, профессионалам и руководителям, платят за работу, которую они выполняют, независимо от того, занимает ли она 35 или 55 часов в неделю. Досрочный выход из заработной платы может быть разрешено некоторыми работодателями; Работодатели, не освобожденные от уплаты налогов, не имеют такой возможности.

Не освобожденные должности оплачиваются почасово . Не освобождаемые должности — это часто занятых неполный или сезонный рабочий день * t * . Согласно закону, работникам, не освобожденным от уплаты налогов, должна выплачиваться как минимум федеральная минимальная заработная плата . В некоторых штатах установлена более высокая минимальная заработная плата, чем требуется федеральным законом.

Если вам платят почасово , вам, вероятно, придется пробить часы или заполнить табель. Скорее всего, вам придется учитывать перерывов, , время приема пищи и любое время, когда вы уходите в течение дня по личным делам или встречам.

Если сотрудники, не освобожденные от уплаты налогов, работают сверхурочно, они должны получать в полтора раза больше почасовой оплаты за сверхурочную работу. Чтобы рассчитать оплату сверхурочной работы, умножьте почасовую оплату на 1.5. Например, сотрудник, не освобожденный от уплаты налогов, который зарабатывает 9,75 долларов США в час, зарабатывает 14,63 долларов США час за сверхурочную работу (9,75 доллара США x 1,5 = 14,63 доллара США).

Подоходный налог для освобожденных и не освобожденных сотрудников

Нет никакой разницы в том, как облагаются налогом освобожденные и не освобожденные сотрудники. Как бы вам ни платили, считается, что заработанный доход . Сумма, которую вы платите в виде налогов на местном уровне, уровне штата и федеральном уровне, зависит от того, сколько вы зарабатываете.

Пособия по безработице для освобожденных и не освобожденных от налогообложения сотрудников

Правила выплаты пособий по безработице различаются от штата к штату. Как правило, работники, освобожденные и не освобожденные от уплаты налогов, могут получать пособие по безработице в случае потери работы. Чтобы узнать , на что вы имеете право, позвоните по номеру в Департамент труда вашего штата.

Как определяется заработная плата за конкретную работу?

Заработная плата в значительной степени определяется отраслевыми нормами. Работодатели должны предлагать достаточно высокую заработную плату, чтобы привлекать компетентных, квалифицированных рабочих. Трудно заполнить вакансии, требующие специальных навыков, обычно платят больше, как и рабочие места, требующие более высокого уровня образования.

Что такое диапазон заработной платы?

Диапазон заработной платы указывает от от минимальной до наивысшей суммы денег, уплаченной за должность. Рекламируя вакансию, работодатель может указать диапазон заработной платы . Начинает ли сотрудник с нижнего или верхнего предела диапазона, зависит от ряда факторов.Кандидат с опытом и специальными навыками , вероятно, может начать с верхнего предела диапазона заработной платы. С другой стороны, новый выпускник колледжа, имеющий знания, но не большой практический опыт, вероятно, начнет с минимальной зарплаты , .

Если вы только начинаете свою карьеру, возможно, вы не знаете, чего стоите. В Интернете есть множество сайтов о вакансиях, которые предоставят вам актуальную информацию о диапазонах заработной платы. сайтов опрашивают рабочих по всей стране , чтобы собрать данные о том, сколько людям платят.

Вот размер компенсации e для рабочих мест, обычно оплачиваемых на основе заработной платы:

- Бухгалтер : от 54 250 до 91 770 долларов.

- Клинический социальный работник: 42 510–67 850 долларов.

- Стоматолог-гигиенист : от 61 230 до 88 820 долларов.

- Инженер-эколог __: От 65 710 до 110 680 долларов.

- Учитель средней школы : 46 990–75 970 долларов.

- Специалист по персоналу: 44 140–80 390 долларов.

- Юрист: 78 130–178 480 долларов.

- Массажист : От 27 640 долларов США до 57 280 долларов США

- Фельдшер : От 26 470 долларов США до 43 390 долларов США

- Зарегистрированная медсестра : долларов США 57 340 долларов США до 85 960 долларов США 900_84

- 0084

Какое отношение к этому имеет стоимость жизни?

Очень много! Работодатели платят столько, сколько рыночная цена в любом географическом месте. Наемный сотрудник в маленьком городке, вероятно, будет на меньше, чем кто-то на _e, выполняющий ту же работу в большом мегаполисе _, таком как Нью-Йорк или Сан-Хосе, Калифорния, где стоимость жизни составляет экстремально высокий.

Стоимость жизни — это сумма денег, необходимая для основных расходов , таких как жилье, питание, налоги и здравоохранение.Стоимость l * iving varie * s значительно в США, и работодатели принимают это во внимание при определении заработной платы.

Воспользуйтесь веб-калькулятором стоимости жизни, чтобы сравнить стоимость жизни в двух местах. Введя свой текущий город и зарплату с названием города, в который вы хотите переехать, вы узнаете, сколько вам нужно заработать, чтобы поддерживать текущий уровень жизни.

Например, предположим, что вы зарабатываете 50 000 долларов США в год в Омахе , Небраска. Если вы переедете в Phoenix , вам необходимо будет получать годовую зарплату в размере 52 519,17 долларов США , чтобы поддерживать тот же уровень жизни. Если вы переедете в Сан-Франциско , вам понадобится 96 604,60 долларов. Переезд в Джексон, Миссисипи означает, что вам нужно только заработать 45 564 доллара.07.

Как преобразовать годовую зарплату в еженедельную и ежемесячную?

Как правило, оплачиваемая должность s описывается с точки зрения годовой заработной платы. Поскольку вы не оплачиваете счета только один раз в год, вам необходимо знать, сколько вы зарабатываете еженедельно и ежемесячно, чтобы составить свой бюджет.

Когда вы устроитесь на работу, узнайте, будут ли вам платить еженедельно, раз в две недели (раз в две недели) или ежемесячно. Что касается расчета заработной платы, многие работодатели считают наиболее эффективным выплачивать сотрудникам раз в две недели или два раза в месяц , скажем, первого и пятнадцатого числа.

Для расчета недельной заработной платы разделите годовую зарплату на 52 , количество недель в году. Например, если ваша годовая зарплата составляет 38000 долларов, , ваша недельная зарплата составляет 730,77 долларов США . Помните, что это брутто заработная плата, то есть сумма, которую вы зарабатываете до налогов и других отчислений. Ваша чистая зарплата — это то, что вы фактически заберете домой.

При расчете ежемесячной заработной платы математика немного упрощается. Просто разделите на 12 , количество месяцев в году. Если вы зарабатываете 38000 долларов в год, ваша зарплата брутто составляет 3166,67 долларов в месяц.

Как перевести зарплату на почасовую оплату?

Если вы переходите с почасовой оплаты на окладную должность , вам необходимо знать, как сравнить ваши заработки. Во-первых, разделите годовую зарплату в размере на 52 , чтобы определить еженедельную оплату.Возьмите эту недельную сумму и разделите на количество отработанных часов в неделю. Например, работа, за которую платят 45000 долларов в год, сокращается до 865,38 долларов в неделю. Если вы работаете 37,5 час в неделю, это 23,08 доллара в час. Слишком много математики? Найдите в Интернете преобразователя зарплаты r , который сделает все эти расчеты за вас.

Что лучше — работать освобожденным или не освобожденным от уплаты сотрудником?

Это зависит от вас.Если вы хотите, чтобы был уверен в том, что вам платят за каждые час , вы находитесь на работе, то работа с почасовой оплатой в качестве не освобожденного сотрудника вероятно прямо для вас. Если вы хотите отработать установленное количество часов, в частности, неполный рабочий день или сезонную работу, вам будут платить почасовая оплата .

В целом, наемных работников, освобожденных сотрудников зарабатывают больше .Они могут работать больше часов в любую неделю, но многие работодатели часто проявляют некоторую гибкость в отношении своих наемных работников, , включая гибкий старт раз, работа на дому варианты , свободное время для личных встреч и поправки на разговоры о кулере для воды с коллегами.

Наемные и почасовые сотрудники — в чем разница?

Сотрудники делятся на категории как по типу выполняемой работы, так и по способам оплаты.Если вы неправильно платите сотрудникам, вы можете столкнуться с проблемами с сотрудниками, которые не получают ожидаемую заработную плату, а также с государственными и федеральными законами о занятости.

В этой статье мы рассмотрим, что делает сотрудника оплачиваемым или почасовым и как правильно платить этим сотрудникам. Мы также рассмотрим термины «освобожденный» и «не освобожденный», поскольку они относятся к наемным работникам.

От чего зависит, получает ли сотрудник оклад или почасовую оплату

Различие между наемными и почасовыми сотрудниками основано на типе работы, выполняемой этими сотрудниками, и их статусе освобожденного или не освобожденного от сверхурочной работы.

Если почасовой работник работает более 40 часов в неделю, он или она может иметь право на сверхурочную работу (федеральный закон). Законы штата также регулируют, когда может быть оплачена сверхурочная работа, и размер оплаты.

Работодателю всегда разрешается оплачивать сверхурочные работникам с почасовой оплатой более щедро, чем требуется по закону.

Кто такой наемный работник?

Наемный работник получает зарплату на основе годовой суммы, называемой окладом. Заработная плата — это регулярная заранее определенная сумма оплаты, которую работник получает каждый день выплаты жалованья, не определяемая качеством или количеством работы сотрудника.Заработная плата делится между периодами оплаты (определяемыми компанией) в течение года и исходя из 2080-часового года. Некоторым наемным работникам предоставляется трудовой договор.

Министерство труда США заявляет, что любой, кому выплачивается заработная плата, должен соответствовать тесту «на основе заработной платы», который гласит, что тот, кто имеет заранее определенную сумму компенсации за каждый период оплаты, не может быть уменьшен из-за различий в качестве или количестве работа сотрудника. Кроме того, если сотрудник готов, желает и может работать, его заработная плата не может быть уменьшена в периоды, когда работа недоступна.Взаимодействие с другими людьми

Что такое почасовая оплата?

Оплата почасового сотрудника производится из расчета почасовой оплаты труда.

Сотрудники с почасовой оплатой в большинстве случаев не имеют контракта, и им платят только за часы, которые они отработали. Работодатель определяет часы для почасового сотрудника каждую неделю. Сотрудники с почасовой оплатой должны документировать свою работу, используя систему учета рабочего времени или заполняя табель рабочего времени, который проверяет работодатель. Метод хронометража должен быть полным и точным.Взаимодействие с другими людьми

Не существует федерального требования о том, чтобы работнику с почасовой оплатой предоставлялось определенное количество рабочих часов в неделю. Сотрудники, которые работают меньше, чем полный рабочий день, считаются неполный рабочий день, и у них могут быть другие ставки заработной платы, льготы и оплачиваемое время, чем у сотрудников, работающих полный рабочий день.

Наемные сотрудники и освобожденные сотрудники

Получение зарплаты обычно, но не всегда, означает, что работник «освобожден». Если сотрудник освобожден от уплаты налога, вам не нужно оплачивать ему сверхурочные, но есть некоторые особые требования, чтобы считать сотрудника освобожденным.

Федеральный закон устанавливает два конкретных требования к оплате труда сотрудников:

- Все сотрудники должны получать заработную плату не ниже федеральной минимальной заработной платы,

- Сотрудникам должна выплачиваться сверхурочная работа по минимальной федеральной ставке в размере 1,5-кратной почасовой оплаты за все часы, отработанные более 40 часов в рабочую неделю.

Но федеральный закон позволяет работодателям рассматривать некоторых сотрудников как освобожденных как от минимальной заработной платы, так и от сверхурочных, исходя из их должностных инструкций: руководители, администраторы, профессионалы и внешние продавцы.Большинству сотрудников, освобожденных от уплаты налогов, выплачивается заработная плата, но некоторые из них выплачиваются на платной основе, а также есть освобождение для высокооплачиваемых лиц, получивших более 107 432 долларов США (с 1 января 2020 года; 100 000 долларов США до 2020 года).

Сотрудники освобождаются от уплаты налогов в индивидуальном порядке на основании их должностных инструкций. Этот информационный бюллетень DOL включает подробную информацию о требованиях к статусу освобожденного от налогов для каждого типа освобожденного сотрудника.

Когда вы должны платить сверхурочную работу освобожденным работникам

Возможно, вам придется оплачивать сверхурочные некоторым наемным работникам, если их заработная плата ниже федеральной минимальной суммы.С 1 января 2020 года эта сумма составляет 684 доллара в неделю (что эквивалентно 35 568 долларам для работника на полный год). Вы можете использовать бонусы и комиссионные до 10 000 долларов, чтобы выполнить это требование.

Для ясности: если вы платите наемному работнику менее 684 долларов в неделю, этот человек должен получать сверхурочную оплату по федеральной минимальной ставке в 1,5 раза превышающей почасовую ставку за все часы, отработанные более 40 в рабочую неделю.

Как рассчитать заработную плату наемным и почасовым работникам

Поскольку наемные работники получают зарплату ежегодно, а почасовая оплата — почасовая, их расчет оплаты сильно отличается.Вот примеры каждого из них:

Наемный работник: Наемный работник получает 20 000 долларов в год. Эта заработная плата делится на количество периодов выплаты заработной платы в году, установленное вашей компанией, чтобы определить размер заработной платы за каждый период выплаты заработной платы. Если наемные сотрудники получают зарплату ежемесячно, этот сотрудник будет получать 1666,67 долларов в месяц (20 000 долларов, разделенные на 12).

Почасовой служащий: почасовой служащий получает 9,62 доллара в час. Чтобы найти сумму оплаты этого сотрудника, почасовая ставка умножается на количество часов, отработанных в период оплаты.

Для расчета определяется, что наемный работник будет работать 2080 часов в год (52 недели по 40 часов в неделю). Итак, в приведенных выше примерах 9,62 доллара в час, выплачиваемые почасовому работнику, примерно равны годовой зарплате в 20 000 долларов, выплачиваемой наемному работнику.

Что делать, если вы неправильно платите наемным и почасовым сотрудникам

Ваша компания обязана выплачивать сотрудникам правильную сумму денег за каждую выплату. Эти требования устанавливаются как федеральными законами, так и законами штата, включая, например, минимальные ставки заработной платы.В другом примере, если вы платите сотруднику зарплату, тогда как этот сотрудник должен получать почасовую оплату, вы можете не оплачивать сверхурочные, как того требуют федеральные нормы и правила штата.

Последствия невыплаты сотрудникам правильной суммы, требуемой законом, могут привести к:

- Потеря освобождения и получение компенсации работнику, и

- Судебные иски на федеральном уровне или уровне штата или иски со стороны сотрудников или необходимость уплаты штрафов и пеней за недоплату.

Проконсультируйтесь со своим юристом по трудоустройству, чтобы убедиться, что вы правильно платите сотрудникам в виде заработной платы или почасовой оплаты и правильно ли оплачиваете сверхурочные.

Не забывайте о государственном Законе о занятости

В каждом штате есть законы о минимальной заработной плате и законы о сверхурочной работе, которые могут быть выше или ниже федеральных требований. Вы должны соблюдать закон, который дает сотруднику наибольшие преимущества. Прочтите эту статью о законах штата о труде, в том числе о законах о минимальной заработной плате в вашем штате.

Последнее слово о наемных и почасовых сотрудниках

Начните свое дело осторожно, убедившись, что сотрудники, которых вы назначаете на оклад, соответствуют всем требованиям для освобождения от сверхурочной работы. Это означает:

- Выплачивая им по крайней мере минимальные требования (подробно описанные выше), и

- Убедиться, что их должностная инструкция соответствует другим определениям освобождения. Для почасовых сотрудников: внимательно следите за их часами,

- Убедитесь, что им выплачивается как минимум минимальная заработная плата (федеральная или штатная, в зависимости от того, какая из них выше), и

- Убедитесь, что вы оплачиваете им сверхурочную работу как минимум в 1,5 раза за 40 часов в неделю.

и почасовая оплата: в чем разница?

Большинство рабочих мест в США регулируются Законом о справедливых трудовых стандартах (FLSA) и относятся к категории освобожденных или не освобождаемых от уплаты налогов. Если вы не освобождены, вам причитается сверхурочная заработная плата, которая на 50% превышает вашу обычную ставку заработной платы, за любые часы, отработанные сверх 40 в течение одной недели. Освобожденные от налогообложения сотрудники не получают заработной платы за сверхурочную работу.

Ключевые выводы

- Наемные сотрудники получают фиксированную заработную плату, но они должны выполнять свои обязанности и выполнять необходимые задачи, даже если это означает работу сверхурочно.

- Сотрудникам с почасовой оплатой должно быть оплачено полтора времени за любые часы сверх 40, отработанные в течение недели.

- В США Закон о справедливых трудовых стандартах определяет, могут ли сотрудники получать зарплату или должны получать почасовую оплату.

Наемная и почасовая оплата: обзор

Что делает вас освобожденным? В целом, сотрудник должен зарабатывать не менее 684 долларов в неделю (35 568 долларов в год), получать зарплату и выполнять освобожденные от налогов обязанности, которые требуют осмотрительности и независимого суждения, по крайней мере, в 50% случаев.Например, если вы берете на себя управленческие обязанности, вы, вероятно, освобождены от уплаты налогов. Это означает, что вам может выплачиваться зарплата, поэтому независимо от того, сколько часов вы работаете, ваш работодатель не должен платить вам сверхурочную оплату.

Из-за FLSA вы не можете договориться о том, освобождена ли работа от освобождения или нет. Независимо от названия должности, именно обязанности, которые вы выполняете, определяют вашу категорию должности.

Как работает зарплата?

Когда вы получаете зарплату, каждый раз, когда приходит ваш чек, вы получаете одинаковую сумму.Годовая заработная плата — это срок вашей работы, и это то, сколько вы будете получать, пока будете работать на той же должности или пока условия не будут пересмотрены. Это разновидность неявной стоимости.

Однако может быть и обратная сторона медали. Хотя наемные сотрудники получают фиксированную ставку заработной платы, у них также есть определенные обязанности и задачи, которые необходимо выполнить или выполнить, даже если это означает увеличение рабочего времени и периодические выходные. В некоторых случаях это может затруднить разделение рабочего и личного времени.

Заработная плата сопровождается внутренним чувством безопасности. Работодатели могут легко сократить часы работы непосвященного работника, но пересмотреть зарплату сложнее.

Как работает почасовая оплата?