- Снятие наличных в банкомате за границей

- Как узнать, можно ли использовать мою дебетовую или кредитную карту в банкоматах за границей?

- У меня нет дебетовой карты. Могу ли я снимать наличные со своей кредитной карты?

- Как мне найти банкомат в стране, куда я направляюсь?

- Будет ли мой ПИН-код работать в другой стране?

- Смогу ли я выбрать свой родной язык, пользуясь банкоматом за границей?

- Какие операции можно проводить через банкомат, помимо снятия наличных?

- Есть ли дополнительная комиссия за снятие наличных денег за границей?

- Будет ли отображаться баланс моего счета в домашней валюте?

- Куда можно позвонить, если мне понадобится помощь, чтобы снять наличные деньги за границей?

- Что делать, если банкомат «проглотил» мою карту?

- Что делать, если сумма, полученная в банкомате, неверная?

- Где можно получить более подробную информацию об использовании банкоматов за границей?

- Эксперт рассказала, как снять деньги с карты, пин-код от которой забыт

- Снять деньги с чужой карты: банки запускают новую услугу

- Как пользоваться банкоматом, как снять деньги в 2021 году

- Как работает банкомат

- Выбираем банкомат: все тщательно осматриваем

- Как пользоваться АТМ: код вводите средним пальцем

- Что держать в памяти: код надо закодировать

- Почему банкомат забирает карточку?

- Инкассация банкомата

- Пользование банкоматом с минимальными неприятностями

- Банкомат «выплевывает» карту, не принимая ее к обслуживанию

- Что делать, если при внесении денег через депозитный банкомат он «съел» купюру, а счет не пополнился?

- Что делать, если банкомат не выдал деньги?

- Что будет если в банкомате ввести пин код наоборот

- Что делать, если ваш ПИН-код стал известен постороннему лицу?

- Что еще умеет банкомат

- Банкоматные сети: что нужно знать

- Мошенничество с пластиковыми картами в банкоматах

- История возникновения банкоматов

- Как снять деньги с карты, если забыл пин-код? | Личные деньги | Деньги

- Банкомат не выдал деньги и списал их со счета

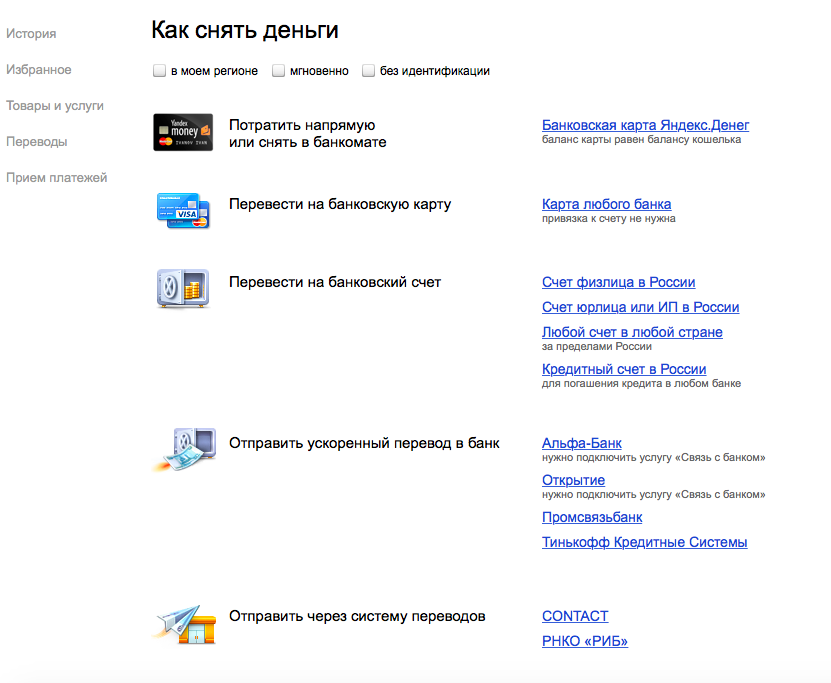

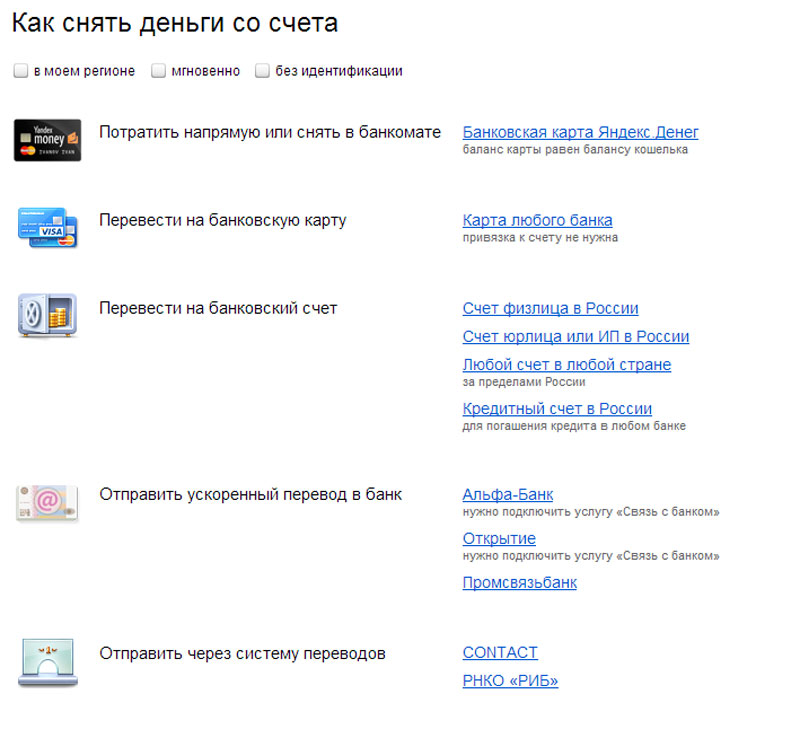

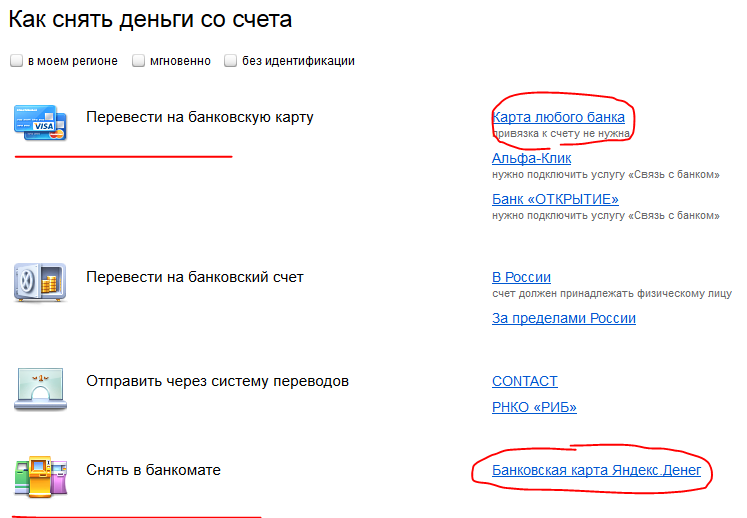

- все способы в одной статье

- Как снять деньги со своего банковского счета

- Банкоматы самообслуживания: доступность, лимиты и особенности

- Как я могу внести или снять деньги?

- Как снять деньги в банкомате без карты

- Могу ли я использовать кредитную карту для снятия денег в банкомате?

- Персонализируйте свое пенсионное планирование | TIAA

- Как вывести деньги после выхода на пенсию: определите свой инвестиционный портфель

- При инфляции в 3% стоимость ваших денег может снизиться вдвое примерно за 24 года.

- Рассмотрите эти распространенные типы стратегий вывода

- Стратегия 1. Правило фиксированного процента или 4%.

- Стратегия 2. Инвестиционные ведра.

- Стратегия 3. Доход только от процентов.

- Обратите внимание на обязательные минимальные распределения (RMD)

- Инструкции по выводу средств

Снятие наличных в банкомате за границей

Как узнать, можно ли использовать мою дебетовую или кредитную карту в банкоматах за границей?

Проверьте наличие логотипа Visa на вашей карте. Если он есть, эту карту можно использовать во всех банкоматах, на которых размещен такой же логотип*. Об ограничениях использования вашей карты за границей вы можете узнать в своем банке.

* Некоторые банкоматы в Канаде могут не принимать все карты.

У меня нет дебетовой карты. Могу ли я снимать наличные со своей кредитной карты?

Да. Если на вашей кредитной карте есть логотип Visa, вы можете снимать наличные во всех банкоматах, входящих в сеть Visa.

Как мне найти банкомат в стране, куда я направляюсь?

Карту Visa принимают более чем в 200 странах и регионах мира. Вы можете найти банкомат, воспользовавшись нашим навигатором по банкоматам. Также вы можете воспользоваться услугами любого банкомата с логотипом Visa.

Будет ли мой ПИН-код работать в другой стране?

Да*. ПИН-код, которым вы пользуетесь у себя дома, будет работать и за границей. Но некоторые банкоматы принимают только 4-значные ПИН-коды. Если ваш ПИН-код длиннее 4 знаков или содержит буквы, обратитесь в свой банк.

ПИН-код, которым вы пользуетесь у себя дома, будет работать и за границей. Но некоторые банкоматы принимают только 4-значные ПИН-коды. Если ваш ПИН-код длиннее 4 знаков или содержит буквы, обратитесь в свой банк.

* Некоторые эмитенты могут предложить вам изменить свой ПИН-код. Перед поездкой уточните у своего эмитента, есть ли в этом необходимость.

Смогу ли я выбрать свой родной язык, пользуясь банкоматом за границей?

Большинство банкоматов предоставляют выбор языка. Скорее всего, у вас будет возможность выбрать язык, который вы понимаете.

Какие операции можно проводить через банкомат, помимо снятия наличных?

В большинстве банкоматов вы сможете проверить баланс своего счета. Некоторые банкоматы также предоставляют выбор счетов, доступ к которым вы можете получить.

Есть ли дополнительная комиссия за снятие наличных денег за границей?

Да. За эту услугу ваш банк обычно снимает с вашего счета номинальную комиссию Пожалуйста, обратитесь в свой банк, чтобы узнать подробности.

Будет ли отображаться баланс моего счета в домашней валюте?

Некоторые банкоматы будут отображать ваш баланс в домашней валюте, в то время как другие — в валюте страны пребывания. Обратите на это внимание, просматривая сведения по балансу счета на экране банкомата.

Куда можно позвонить, если мне понадобится помощь, чтобы снять наличные деньги за границей?

В таком случае вы можете позвонить в Службу глобальной поддержки Visa, работающую круглосуточно и без выходных. Проверьте, что вы набираете верный для страны пребывания номер, пройдя по этой ссылке.

Что делать, если банкомат «проглотил» мою карту?

Банкоматы оснащены технологиями, которые помогают предотвращать мошеннические транзакции. По этой причине банкоматы, как правило, не возвращают карту, если вы совершаете несколько попыток снять наличные деньги, вводя неверный ПИН-код.

Что делать, если сумма, полученная в банкомате, неверная?

Если вы получили неверную сумму, немедленно сообщите об этом своему банку. Такие случаи обычно фиксируются банком, которому принадлежит банкомат. Этот банк, в свою очередь, обратится к эмитенту вашей карты, чтобы скорректировать сумму транзакции. Поэтому убедитесь, чтобы с вашего счета была списана верная сумма.

Где можно получить более подробную информацию об использовании банкоматов за границей?

За более подробной информацией обратитесь в свой банк.

Эксперт рассказала, как снять деньги с карты, пин-код от которой забыт

МОСКВА, 11 авг – ПРАЙМ. Есть несколько способов снять деньги с карты, пользователь которой забыл пин-код к ней, рассказала «АиФ» эксперт Центра финансовой грамотности НИФИ Минфина России Ольга Дайнеко.

Есть несколько способов снять деньги с карты, пользователь которой забыл пин-код к ней, рассказала «АиФ» эксперт Центра финансовой грамотности НИФИ Минфина России Ольга Дайнеко.

Эксперт объяснил, почему надо обязательно сдать старую кредитку

По ее словам, в любом случае не нужно пытаться вспомнить код методом подбора. Для предотвращения мошеннических действий и хищения денег с чужих карт программа банкомата позволяет пользователям вводить неверный пин-код только три раза, затем карта автоматически блокируется на сутки. Если комбинация окончательно забыта, то есть риск остаться не только без денег, но и без карты.

Первый и основной способ решить проблему — обратиться в отделение банка. После предъявления документа, удостоверяющего личность, и заполнения установленной формы заявления в кассе финансового учреждения можно получить наличные со своей карты.

Если деньги не нужны срочно, то в офисе можно запустить процедуру блокировки и перевыпуска карты. Официально она может длиться до двух недель, но на практике это, как правило, два-три рабочих дня. В результате клиент получает новый «пластик» и может привязать к нему запоминающийся пин-код. За перевыпуск карты банк может взять плату.

В результате клиент получает новый «пластик» и может привязать к нему запоминающийся пин-код. За перевыпуск карты банк может взять плату.

При этом, как напоминает издание, в некоторых финансовых организациях пин-код можно поменять, не перевыпуская «пластик».

Можно перевести деньги с той карты, пин-код от которой забыт, на карту с известным пин-кодом. Можно воспользоваться своей или попросить карту у человека, пользующегося доверием. Для проведения операции через мобильный банк или с помощью онлайн-банкинга знать пин-код необязательно. Минус этого способа — комиссия, которую может взимать банк, если переводы совершаются между счетами разных кредитных учреждений или если сумма превышает максимально допустимую для бесплатных переводов.

Можно также получить наличные через любую из систем денежных переводов или создать в мобильном приложении новый вклад, перевести на него средства и затем снять их в отделении банка.

Читайте также:

Эксперт объяснил, есть ли риск кражи, если третьи лица узнают номер карты

Снять деньги с чужой карты: банки запускают новую услугу

Российские банки планируют запустить услугу по снятию денег в банкомате с чужой карты. Как это будет работать?

Как это будет работать?

Получить деньги можно будет без карты просто с использованием телефона. Только для этого нужно получить уникальный двухмерный QR-код и отсканировать его с помощью камеры мобильного телефона. Таким же образом можно будет и пополнить счет. Сейчас эта система уже доступна для клиентов банка «Тинькофф».

«Сервис пользуется спросом. Лимиты установлены, конечно же. Для некоторых категорий клиентов до 300 тысяч может быть», — прокомментировал руководитель Управления налично-денежного обращения банка «Тинькофф» Павел Власов.

Над запуском этого сервиса сейчас работают и многие другие российские финансовые организации.

«Мы действительно рассматриваем возможность создания технологии, которая позволит снимать наличные денежные средства в банкоматах с помощью QR-кода», — отметил начальник Управления транзакционных розничных продуктов «Газпромбанка» Максим Яныгин.

Как это будет работать? Клиент банка заходит в специальное мобильное приложение и нажимает на кнопку «снять деньги с помощью QR-кода». Мобильное приложение присылает код для снятия этих денег. Далее вы можете его отправить кому-то по почте, через мессенджер или просто распечатать и передать на бумаге. Затем получатель денег подойдет к специально оборудованному банкомату, нажмет кнопку «снять по QR-коду», приложит его и получит деньги.

Мобильное приложение присылает код для снятия этих денег. Далее вы можете его отправить кому-то по почте, через мессенджер или просто распечатать и передать на бумаге. Затем получатель денег подойдет к специально оборудованному банкомату, нажмет кнопку «снять по QR-коду», приложит его и получит деньги.

«Данная функция повышает доступность финансовых услуг и повышает оборот наличности среди клиентов и не клиентов банка, особенно в регионах, где банковское покрытие не такое большое», — обратил внимание начальник Управления дистанционного банковского обслуживания «Московского кредитного банка» Владислав Ермаков.

«Очень важно, что QR-код будет жить в системе определенное количество времени. Ориентировочно, мы думаем, порядка 24 часов. Возможно, с точки зрения безопасности, мы этот срок сократим. И плюс, если вы считаете, что ваш код был скомпрометирован, в любой момент можно зайти в мобильное приложение и этот код отменить», — пояснил руководитель направления дизайн-офиса СКБ-банка Евгений Локтев.

Насколько велик риск, что этот QR-код смогут украсть мошенники? Этот риск никогда нельзя исключать. Особенно при пересылке кода.

«В процессе передачи, конечно, кто-то может перехватить. Проблема может быть и на стороне отправителя, если у него на телефоне какая-то программа-шпион находится, и на стороне получателя», — объяснил руководитель аналитического центра Zecurion Владимир Ульянов.

А вот что в Центробанке думают о безопасности использования QR-кодов при оплате товаров и услуг:

«За простым QR-кодом стоит довольно серьезный, технически продуманный маршрут самого платежного поручения. В ходе прохождения платежа присутствует довольно много различных контролей, которые позволяют обеспечить безопасность проведения такой транзакции. Все зависит от того, как ту или иную услугу будет реализовывать каждый конкретный банк», — сообщил первый заместитель директора Департамента информационной безопасности Банка России Артем Сычев.

Большинство опрошенных нами банков планируют запустить услуги по QR-коду со следующего года. Эксперты в области кибербезопасности предупреждают, что не лишним было бы ввести дополнительные способы подтверждения операций. Дело в том, что мошенники могут воспользоваться непросвещенностью людей относительно новой функции.

Как пользоваться банкоматом, как снять деньги в 2021 году

Как работает банкомат

Респектабельный ящик с электронным экраном – на самом деле целый компьютер, который работает под управлением разных операционных систем: обычно Windows XP, реже – Linux.

Один АТМ стоит приблизительно 10-40 тысяч долларов и работает в среднем около пяти лет. Банки, которые хотят закупить более тысячи таких машин, должны обладать десятками миллионов долларов. Однако для банка важно не только количество банкоматов, но и правильное их функционирование.

Когда Вы вставляете в банкомат свою карточку, машина шифрует информацию, которую получает. Это содержимое магнитной полосы, Ваш пин-код и операция, которую Вы хотите совершить. Затем она передает данные в командный центр, а он уже посылает электронный запрос в процессинг – специальный комплекс, который собирает, обрабатывает, рассылает и контролирует информацию об операциях с пластиковыми картами. Правда, процессинги есть только у платежных систем (Visa, MasterCard и другие) и у крупных банков. Остальные пользуются чужими.

Это содержимое магнитной полосы, Ваш пин-код и операция, которую Вы хотите совершить. Затем она передает данные в командный центр, а он уже посылает электронный запрос в процессинг – специальный комплекс, который собирает, обрабатывает, рассылает и контролирует информацию об операциях с пластиковыми картами. Правда, процессинги есть только у платежных систем (Visa, MasterCard и другие) и у крупных банков. Остальные пользуются чужими.

В процессинговом центре проверяется информация о владельце карты и сумме на его счету в базе данных банка. После этой процедуры командный центр получает в ответ «согласие» либо отказ на проведение операции, и передает команды банкомату о выполнении Вашего запроса. Вся информация о ходе процедуры сохраняется, поэтому действия банкомата всегда можно проверить.

Выбираем банкомат: все тщательно осматриваем

Майк Ли, директор ассоциации ATMIA по международным вопросам, дает несколько советов, как пользоваться банкоматами, чтобы максимально повысить безопасность своих сбережений.

- Пользуйтесь банкоматами, которые хорошо знаете. Если же срочно понадобились деньги, выберите банкомат, расположенный в хорошо освещенном месте.

- Прежде чем приблизиться к АТМ, внимательно осмотрите всю зону расположения банкомата. Не приступайте к работе с ним, если вблизи находятся подозрительные личности или если банкомат выглядит ненадежным.

- Не открывайте свой кошелек, сумку или бумажник, находясь в очереди к банкомату. Держите свою карточку в руках перед тем, как подойти к АТМ.

- Обратите внимание на все необычное или подозрительное во внешнем виде банкомата. Если, например, к слоту для карточки или клавиатуре присоединено что-либо, не используйте этот АТМ. Обратите внимание на необычные инструкции на экране дисплея. Особенно подозрителен «пустой» экран. Если у вас возникло подозрение в ненадежности банкомата, переходите к другому и сообщите о своем мнении в банк.

- Не пользуйтесь теми банкоматами, на которых остались сообщения или признаки, указывающие на изменение экранных направлений, особенно если сообщение выводится по устройству считывания карточек.

Банки и иные владельцы банкоматов не помещают сообщений о переходе на другие конкретные банкоматы и не направляют клиентов на модифицированные банкоматы.

Банки и иные владельцы банкоматов не помещают сообщений о переходе на другие конкретные банкоматы и не направляют клиентов на модифицированные банкоматы.

Как пользоваться АТМ: код вводите средним пальцем

- Никогда не пользуйтесь помощью незнакомых лиц, если карточка «застряла» или возникли другие проблемы с транзакцией. Не отвлекайтесь во время работы с банкоматом – многие мошенники пользуются именно этим способом.

- Прежде чем вводить PIN-код, убедитесь, что другие клиенты, ожидающие своей очереди, находятся на достаточном расстоянии, чтобы не видеть клавиатуру и не наблюдать, как вводится PIN-код. Встаньте ближе к банкомату и закройте клавиатуру свободной рукой. Если же это затруднительно, вводите PIN-код средним пальцем, закрыв клавиши ладонью.

- Во избежание сбоев в работе АТМ, точно следуйте инструкциям на экране дисплея, например, не спешите вводить PIN-код до того момента, пока банкомат не попросит вас об этом.

- Если у вас появилось хоть малейшее сомнение в исправности работы АТМ, нажмите кнопку Cancel, выньте карточку и переходите к другому банкомату.

- Если карточка не проходит в прорезь, никогда не прилагайте усилий – банкомат либо поврежден, либо мошенники вставили в него считывающее устройство.

- При малейших сбоях в работе (карточка не проходит, на дисплее появляется неадекватная информация и т.п.) немедленно звоните в банк.

- Обязательно заберите чек по транзакции и сохраните его. После завершения работы с банкоматом не спешите, спрячьте чек, аккуратно сложите наличные и карточку в бумажник до того, как отойдете от банкомата.

Что держать в памяти: код надо закодировать

- Запомните свой PIN-код (если вы не надеетесь на свою память, запишите, но только в замаскированной форме, чтобы посторонний не понял, что это за запись). Никогда не носите вкладку в конверт (на которой указан PIN-код) вместе с карточкой).

- Никогда не называйте свой PIN-код никому, в том числе близким, сотрудникам банка и даже представителям правоохранительных органов.

- Если появилось подозрение, что кто-то узнал PIN-код, немедленно обратитесь в банк – код надо сменить.

- Регулярно проверяйте баланс по счету. Особенно тщательно следите за тем, сколько денег списывается со счета при расчетах в торгово-сервисной сети. Ведь зачастую клиент отдает карту обслуживающему персоналу, например официанту, и не видит, что тот делает с ней. И вообще, не упускайте карту из виду.

- Не забудьте поставить свою подпись на карточке. Ведь вы расписываетесь и на чеке по транзакции, а кассир должен сверить и убедиться в совпадении подписей. Это не только в его, но и в ваших интересах.

- Оберегайте свои карточки так же тщательно, как наличные деньги и документы.

- Никогда не сообщайте номер своей кредитки по телефону или через интернет. Даже если вы уверены в своем абоненте, ни телефон, ни интернет не гарантируют секретности переговоров.

Почему банкомат забирает карточку?

Поскольку в операциях с банкоматом участвуют двое – владелец пластиковой карточки и сама машина, то и ошибки, из-за которых карточку изымают, бывают с двух сторон.

АТМ забирает карточку, если:

- Вы трижды ввели неправильный пин-код (в некоторых банках – 5 раз).

- У Вашей карточки закончился срок эксплуатации (обычно на карте можно прочитать «срок годности» и нужно не забывать поменять ее на новую перед указанной датой).

- В течение 20-30 секунд (в разных банках по-разному) после завершения операции Вы не забрали карточку. Банкомат «подумал», что Вы ее забыли, и изъял, чтобы ею не воспользовался кто-то другой.

- Вы заблокировали карту, потому что потеряли, а потом нашли и, забыв разблокировать, воспользовались банкоматом.

Иногда АТМы не изымают карточку, а, наоборот, возвращают их, предварительно заблокировав.

Банкомат может «проглотить» Вашу карточку, если получил такую команду от процессинга, например, если Ваш банк заподозрил, что карта украдена.

Бывает и такое, что АТМ «ошибается». Например, если:

- Отключилось электричество.

- Связь банкомата с процессингом работает некачественно.

Дело в том, что для этой связи используют не только выделенные линии, но и простые телефонные (подключение с помощью модема). Иногда – радиомодем. Обычно банкомат ждет ответ из банка несколько минут, и если не получает ответа, то уже «выдает ошибку». Кроме этого, вероятность такой ошибки возрастает, если пользоваться банкоматами не того банка, который обслуживает Вашу карточку.

Дело в том, что для этой связи используют не только выделенные линии, но и простые телефонные (подключение с помощью модема). Иногда – радиомодем. Обычно банкомат ждет ответ из банка несколько минут, и если не получает ответа, то уже «выдает ошибку». Кроме этого, вероятность такой ошибки возрастает, если пользоваться банкоматами не того банка, который обслуживает Вашу карточку. - Банкомат неправильно обслуживают. Ведь его надо разбирать и чистить раз в год, а те машины, которые установлены в местах повышенного загрязнения, например, около автострады, — еще чаще. Также надо следить, чтобы АТМ не вышел из «срока годности» (5 лет). В противном случае он может просто поломаться.

- Поломался кардридер (устройство, которое считывает информацию с карточки).

- На банкомате установлено устройство мошенников. Обычно оно удерживает в АТМ карту до тех пор, пока те не смогут ее незаметно забрать.

Инкассация банкомата

Если произошла одна из вышеперечисленных ситуаций, владельцам пластиковой карточки ничего не остается, как ждать, когда карточку достанут. Обычно карточка нужна срочно.

Обычно карточка нужна срочно.

Бывают редкие случаи, когда карточку из банкомата могут достать сотрудники банка, особенно, если банкомат установлен около отделения.

Во время работы инкассаторы получают специальный маршрутный лист, ключи от сейфа банкомата, ключи от модуля управления и специальную карточку доступа.

Если у банка нет возможности создавать специальное подразделение, то он может купить такие услуги у служб инкассации Национального или других коммерческих банков. Обычно инкассацию банкоматов осуществляют большие банки, а стоимость услуг при этом составляет от 300 гривен за одну операцию. Правда, основная часть их работы – «заряжать» банкоматы деньгами, и только во вторую очередь – забирать изъятые карточки.

Теперь о картах. Дело в том, что частота инкассации банкоматов разная для каждого банка и банкомата. Все зависит от того, в каком городе и где именно стоит банкомат, а также от потребностей банкомата и от возможностей банка. Обычно частота инкассации колеблется от одного раза в неделю до одного раза в два-три дня.

Проблема в том, что так называемую «срочную инкассацию» — за полдня в будние дни – предлагают единицы из банков. Срочная инкассация в выходные не происходит вообще, а плановая очень редко. Поэтому полагаться на своевременную инкассацию смысла нет, лучше просто попытаться построить свои отношения с банком, картами и банкоматами так, чтобы в случае чего получить минимум неприятностей.

Пользование банкоматом с минимальными неприятностями

Возможных неприятностей от удержания карточки банкоматом может быть много. Например, если Вы не обратитесь в банк в течение семи дней после изъятия (в разных банках по-разному), карточку уничтожат. Некоторые банки сразу уничтожают карты других финучреждений (не партнеров), если они попали к ним в банкомат, и тогда владельцу приходится за свой счет перевыпускать ее. Другие – берут от $1 до $15 за возврат пластика, если карточку зажевало по вине их клиента. Хотя большинство банков возвращает карточку бесплатно.

Свести к минимуму неприятные стороны изъятия карточки помогут Вам следующие советы:

- Желательно иметь не одну, а две карты для одного счета.

Вторая будет называться дополнительной картой или ее дубликатом. При желании можете ввести на операции с одной из карточек какие-нибудь ограничения. В любом случае, если банкомат «проглотит» основную, останется еще одна. Некоторые банки выдают вторую карту бесплатно.

Вторая будет называться дополнительной картой или ее дубликатом. При желании можете ввести на операции с одной из карточек какие-нибудь ограничения. В любом случае, если банкомат «проглотит» основную, останется еще одна. Некоторые банки выдают вторую карту бесплатно. - Следует рассредоточивать свои средства по нескольким счетам. Тогда в случае изъятия карты можно будет перевести деньги с нее на другой Ваш счет.

- Запишите номер Вашей карты, номер горячей линии Вашего банка и дату окончания эксплуатации Вашей карты. Так Вы сможете сообщить банку об изъятии, получить нужные наличные в отделении банка (если возьмете паспорт) и понять, стоит ли ждать возвращения старой карточки или нужно делать новую. Обычно многие банки организовывают экстренную выдачу денег.

- По возможности пользуйтесь банкоматами, находящимися в отделениях банков.

- Если Вы забыли пин-код, не пытайтесь его установить «методом тыка». Лучше нажмите на банкомате «cancel», достаньте карту и спокойно вспоминайте код.

- Отправляясь за границу, зарегистрируйтесь в системе Интернет-банкинга, который предоставляет Ваш банк. Так Вы сможете самостоятельно заказывать перевыпуск карты, блокировать ее или переводить деньги с одного счета на другой.

И напоследок, не забывайте, что всегда можно заказать перевыпуск Вашей карты вместо того, чтобы ждать старую. Иногда такая услуга проводится в срочном режиме за несколько часов. Правда, за нее приходится платить.

Банкомат «выплевывает» карту, не принимая ее к обслуживанию

Есть чему удивиться: вы вкладываете карту в щель, а устройство выталкивает ее обратно. Скорее всего, ваша карта принадлежит той платежной системе, которую не обслуживает этот банкомат (например, локальная пенсионная карта какого-либо банка не обслуживается банкоматами других банков). Либо карта повреждена (к примеру, размагнитилась магнитная полоса), и банкомат «не видит» ее.

Прежде всего, внимательно осмотрите надписи на банкомате – там есть логотипы всех систем, которые он обслуживает. Если не найдете «своей», ищите другой банкомат.

Если с системой все в порядке и логотип вашей – на месте, а банкомат все равно не принимает карту, возможно, повреждена магнитная полоса. Это может случиться, если карта долго лежала рядом или на мобильном телефоне, телевизоре, другой технике. Если же и другой банкомат не принял карту, скорее всего, придется ее перевыпускать. Для этого надо обратиться в банк, выпустивший карту.

Что делать, если при внесении денег через депозитный банкомат он «съел» купюру, а счет не пополнился?

Желательно сразу же позвонить в банк и сообщить о случившемся, а также сохранить чек банкомата, если он был выдан. Также придется сходить в отделение банка и написать заявление с описанием ситуации, указанием суммы пополнения и просьбой зачислить ее на счет. После проведения внутреннего расследования (1—3 недели) «проглоченная» банкоматом сумма будет зачислена на ваш счет.

Что делать, если банкомат не выдал деньги?

Не исключено, что это проделки мошенников. Поэтому проверьте, не заклеено ли чем-то отверстие, через которое должны были быть выданы деньги, и побудьте 5—10 минут у банкомата. Также позвоните в банк и сообщите о происшествии, а затем подойдите в отделение и напишите заявление с просьбой вернуть деньги на счет. На основании вашего заявления банк проведет внеочередную инкассацию банкомата и вернет списанные с карты деньги.

Что будет если в банкомате ввести пин код наоборот

«Если Вас пытаются ограбить при получении денег в банкомате, не сопротивляйтесь. Просто наберите свой PIN наоборот. Например, вместо 1234 наберите 4321. В результате автомат тайно оповестит полицию и высунет деньги, но они будут крепко зажаты устройством выдачи, как будто «застряли». Эта функция есть во всех банкоматах, но не все о ней знают». Эта информация облетела социальные сети. Правда это или нет, Prostobank.ua узнавал у экспертов.

Эта функция не работает, а сообщения о данных возможностях банкоматов – скорее провокация.

Была информация о том, что в 1998 году данный способ оповещения полиции рассматривался Сенатом США, но трижды был отклонен.

Подобный метод – абсолютно неэффективен по нескольким причинам: во-первых, из-за ложных вызовов полиции, и невозможности среагировать оперативно и прибыть к банкомату вовремя, во-вторых, банкоматы рассчитаны на выдачу, и функции «зажатия» денег у них нет. Да и в такой ситуации человеку сложно выстроить свой пин-код в обратном порядке. К тому же, существуют комбинации, которые остаются прежними при перемещении цифр.

Для того, чтобы не попадать в неприятные ситуации, в первую очередь держатель ПК должен быть осмотрительным, и в подозрительных местах не снимать наличные. При снятии особо крупных сумм – снимать средства в присутствии знакомых людей.

Мой совет: для того что бы невозникало подобных ситуаций (ограбление, разбой при снятии наличных), по возможности рассчитываться в ПОС- терминалах торговых точек.Сейчас практически везде можно рассчитаться безналичным расчётом (интернет- магазины, гостиницы, торговые центры и пр.)

Как рекомендация: в случае подобной сложившейся ситуации, лучше ввести три раза неправильный пароль, и банкомат попросту «проглотит» вашу карту, это сбережет средства на вашем счете, а вы сможете восстановить карточку в отделении банка, который вас обслуживает.

Что делать, если ваш ПИН-код стал известен постороннему лицу?

В данном случае наиболее правильным выходом из сложившейся ситуации будет перевыпуск карты с новым номером.

Если у держателя карты есть подозрение, что ПИН-код его карты стал известен другому лицу, с целью дополнительной безопасности можно порекомендовать следующие меры:

- перевыпустить карту с новым ПИН-кодом. Это самая правильная мера безопасности.

- заменить ПИН-код на новый, если ваш банк имеет такой функционал в банкомате. Это быстрый и удобный способ, если ваш банк предоставляет владельцам карт такой сервис.

- подключиться к СМС-банкингу и получать информацию о снятии средств с карты в течение короткого времени, после совершения операции. Это удобная услуга, которая позволяет не только обезопасить движение средств по карте, но и контролировать денежные потоки, а также получать информацию об остатках на карте.

- ввести авторизационные лимиты на сумму и количество снятия средств по карте в день. Это, скорее всего способ минимизировать потери от мошенничества с картой, особенно при использовании карты в расчетах через Интернет

- застраховать риски по операциям с картой в страховой компании. Новая услуга страхования в Украине, имеющая довольно высокую стоимость. Рекомендуется для владельцев элитных карт.

- постоянно носить карту с собой и не выпускать ее из виду. Самый экономичный и простой способ.

Что еще умеет банкомат

Как правило, в банкоматах мы лишь проверяем остаток на карточке да снимаем наличные. Тем временем, «железные кассиры» предлагают довольно большой набор услуг, что избавляет от необходимости лишний раз ходить в банк и отстаивать там длинные очереди. Мы решили помочь вам разобраться в наборе банкоматных услуг. Вам останется лишь узнать, предлагает ли их ваш банк или нет. Если нет, всегда можно воспользоваться услугами «чужого» банкомата.

Платим за «коммуналку». Чтобы заплатить за квартиру через банкомат, нужно ввести данные с квитанций (номера лицевых счетов, суммы платежей). Деньги будут списаны с карточки. Также можно оплачивать и другие квитанции, например, за кабельное ТВ, стационарный телефон, а также штрафы ГАИ. У одних банков услуга бесплатная, у других — 1—2 грн. за квитанцию.

За мобилку и не только. «Железные кассиры» многих банков принимают оплату за услуги мобильных операторов, интернет-провайдеров, IP-телефонии и т.д. Тут можно купить ваучер пополнения (если речь о предоплаченной услуге), а можно заплатить по номеру телефона или контракта.

Глотают деньги. Банкоматы не только выдают деньги, но и «глотают» — могут принимать купюры для пополнения счета. Правда, делают это не все банкоматы, а лишь специальные депозитные — они обычно расположены в отделениях банков и часто доступны круглосуточно. Как правило, сумма, внесенная через такой банкомат, тут же доступна на карточке.

Смена пин-кода. Иногда к карточке дают пин-код, который нельзя запомнить. Его можно заменить на более легкий.

Отправляем переводы. Если у вас есть несколько счетов, вы можете делать переводы между ними. Также можно отправлять деньги на другие счета и карты внутри банка и в другие банки.

Мини-выписка. У всех бывают провалы в памяти — сколько денег снимал с карточки или сколько платил. Чтобы не идти в банк, получите в банкомате мини-выписку (5—10 последних операций).

Творим благо. Для неравнодушных к чужому горю в банкоматах ряда банков есть пункт «Благотворительность». Перевод нуждающимся, конечно, бесплатен.

Управляем счетами. У одних банков через банкомат можно управлять депозитами — проверять сумму, переводить деньги с карточки на депозит и наоборот. Другие банки шагнули дальше и позволяют управлять сразу несколькими счетами (текущим, депозитным, кредитным), например, снимать деньги с одного из них по выбору клиента.

Банкоматные сети: что нужно знать

Если в вашем кошельке карточек как минимум две – от разных банков, выбирать банкоматы сложнее. Нужно помнить, в каком месте вы снимаете деньги по одной карточке, а в каком – по другой, чтобы не переплачивать комиссии «чужим» банкам. Но это неудобно не только для вас, но и для вашего банка. Ведь ему нужно устанавливать как можно больше банкоматов, чтобы оказываться в том месте, где вам захочется снять наличные. А поскольку доходы от обслуживания держателей пластиковых карт через банкоматы – одна из основных статей операционных доходов банка, и от этого зависит его заработок, то тратиться на новые банкоматы ему не выгодно. Гораздо рациональнее использовать те банкоматы, которые уже поставлены – т.е. банкоматы «чужих» банков. Чтобы при этом не потерять «своих» клиентов, банки объединяют свои банкоматы в сети. И тогда стоимость обслуживания для клиентов банков-участников такой сети будет ниже, нежели в «чужих» банках.

Получая в банке карточку, вам нужно запомнить, в работе какой банкоматной сети участвует «ваш» банк и захватить распечатку со списком банков-партнеров. Можно и не делать этого, а записать в телефон номер информационной службы сети и, перезвонив, узнать, где вам будет дешевле снять деньги прямо сейчас.

Мошенничество с пластиковыми картами в банкоматах

С увеличением количества банкоматов у мошенников появляется все больше возможностей совершать незаконные операции, особенно с банкоматами, которые не находятся под постоянным наблюдением. Например, с теми, что установлены на улице.

Один из излюбленных преступниками приемов – ливанская петля (траппинг): удержание карты в кардридере (щели банкомата) с помощью кусочка пластика: при этом незадачливый владелец карты пытается несколько раз ввести PIN-код и уходит разочарованный, оставив карту в банкомате и вдобавок забыв ее заблокировать. А изображавший искреннее сочувствие кардхолдеру и стоявший сзади него карточный жулик выуживает из банкомата карту и снимает деньги.

Другой распространенный способ – скимминг: на банкомат ставится накладная клавиатура. Ничего не подозревающие пользователи вводят PIN-код, который считывается с магнитной полосы карты для того, чтобы затем взять наличные. Для предупреждения этого типа мошенничества банки ставят видеонаблюдение на банкоматах и на их экранах запускают заставки, информирующие о том, как должен выглядеть банкомат без мошеннических устройств.

Зафиксированные случаи электронного вскрытия связаны с тем, что банки удешевляли транзакции и использовали открытые сети без дополнительного шифрования. Новое поколение банкоматов достаточно хорошо защищено от хакеров.

История возникновения банкоматов

70 лет назад City Bank of New York, где был размещен первый банкомат, вернул машину изобретателю Лютеру Джорджу Симджану через полгода работы – уж слишком много темных личностей пользовалось новинкой, не желая общаться с персоналом банка.

Репутация банкоматов была окончательно восстановлена лишь к концу XX века, когда банкомат превратился в эффективное устройство для развития банковской розницы и экономии времени клиентов.

В 60-е годы изобретение Симджана было доработано и получило новую жизнь. Способность машины выдавать деньги круглые сутки и работать без выходных по достоинству оценил удачливый изобретатель – управляющий директор компании De La Rue Джон Шепард Бэррон. Однако широко использоваться в банковском деле банкоматы стали лишь с середины 80-х, когда стало возможным проводить и контролировать операции в режиме online.

Как снять деньги с карты, если забыл пин-код? | Личные деньги | Деньги

Мы много раз рассказывали читателям, как безопасно пользоваться банковской картой: не создавать слишком простой пин-код (из одинаковых цифр или цифр, обозначающих год рождения), не записывать его на карточке или на бумажке, которая хранится в кошельке или где-то рядом с «пластиком».

Наша читательница Елена Ф. следовала этим рекомендациям. Девушка даже не носила с собой свою карточку: добавила ее в электронный кошелек на смартфоне и расплачивалась бесконтактно. В итоге пин-код она забыла и не смогла снять деньги в банкомате. Что делать в такой ситуации, АиФ.ru спросил у эксперта Центра финансовой грамотности НИФИ Минфина России Ольги Дайнеко:

«Начнем с того, чего делать не нужно. Если вы решили снять наличные в банкомате, лучше сразу отказаться от попытки вспомнить уникальный код методом подбора. Для предотвращения мошеннических действий и хищения денег с чужих карт программа банкомата позволяет пользователям вводить неверный пин-код только три раза, затем карта автоматически блокируется на сутки. Если заветная комбинация цифр окончательно забыта, то таким образом вы рискуете остаться не только без денег, но и без карты.

Существует несколько легальных способов распоряжаться своими финансами, если пин-код от карты забыт.

Первый (и основной) — это обратиться в отделение банка. После предъявления документа, удостоверяющего личность, и заполнения установленной формы заявления в кассе финансового учреждения можно получить наличные со своей карты.

Если время терпит и деньги не нужны срочно, то в офисе банка можно запустить процедуру блокировки и перевыпуска карты (в некоторых финансовых организациях пин-код можно поменять, не перевыпуская „пластик“ — прим. ред.). Официально она может длиться до двух недель, но на практике это, как правило, два-три рабочих дня. В результате вы получите новый „пластик“ и сможете привязать к нему запоминающийся пин-код. За перевыпуск карты банк может взять плату.

Еще один надежный способ получить наличные — перевести деньги с той карты, пин-код от которой вы забыли, на карту с известным пин-кодом. Можно воспользоваться своей или попросить карту у человека, которому доверяете. Для проведения операции через мобильный банк или с помощью онлайн-банкинга знать пин-код необязательно. Минус этого способа — комиссия, которую может взимать банк, если переводы совершаются между счетами разных кредитных учреждений (или если сумма превышает максимально допустимую для бесплатных переводов).

Можно также получить наличные через любую из систем денежных переводов или создать в мобильном приложении новый вклад, перевести на него средства и затем снять их в отделении банка. Но эти пути более сложные.Смогут ли перечисленными способами воспользоваться мошенники? Скорее всего, нет. Во всех случаях требуются дополнительные данные, например номер телефона, на который приходят СМС для подтверждения платежей, пароль от личного кабинета пользователя торговой онлайн-площадки и т. д.».

Банкомат не выдал деньги и списал их со счета

Первый этап

Если при запросе банкомат не выдал денег, но списал их с карты, вначале следует удостовериться, что купюры не остались в отсеке. Некоторые устройства не выдвигают банкноты по техническим причинам. Если выданные денежные средства в течение 30-60 секунд не забрали, они автоматически перемещаются в специальный отсек. В этом случае получить деньги можно при обращении в банк.

Если за это время купюры успеет забрать другой человек, запрошенная сумма не будет выдана повторно. Камеры, установленные на каждом банкомате, фиксируют порядок денежной операции. В подобном случае следует обращаться в правоохранительные органы. Ущерб возмещает тот человек, который совершил кражу при доказательстве его вины.

Порядок возврата денег

Когда купюр в устройстве по приему банкнот не оказалось, следует выполнить следующие действия. На каждом банкомате указаны его номер (ID), адрес, номер горячей линии. Стоит позвонить по телефону и объяснить оператору суть проблемы. Сотрудник зафиксирует заявку и посоветует обратиться в банк, где карта была выпущена.

Если деньги были списаны со счета, но не выданы банкоматом, необходимо подать письменное заявление. Для этого:

- сохраните чек;

- зафиксируйте адрес устройства самообслуживания;

- запишите ID аппарата, дату и время операции;

- сумму, которую не выдал банкомат.

Перед составлением заявления убедитесь, что запрашиваемые деньги отсутствуют на счете. Бывают ситуации, когда банк самостоятельно решает проблему с неисправным банкоматом, и возврат приходит на карту пользователя.

Обратитесь в офис финансового учреждения и составьте заявку, где подробно будут описаны подробности случая, когда деньги не были выданы при их запросе. Процедура стандартная и не требует больших временных затрат. В заявлении указываются:

- ФИО держателя карты и ее номер;

- имя владельца платежного инструмента, в случае использования его по доверенности;

- ID банкомата;

- дата и время операции;

- контактные данные.

После регистрации письменного заявления сотрудником банка рассмотрение претензии проходит в течение 30 календарных дней. За это время проверяется, действительно ли деньги были списаны со счета, но не выданы банкоматом. Если запрос суммы был в другой стране, то срок увеличивается до 45 дней. Обычно, решение о том, что банкомат не выдал деньги, а списал их со счета, приходит гораздо раньше. Поэтому пользователю придется набраться терпения, и ждать ответ банка. При положительном исходе финансового расследования денежные средства возвращаются на счет заявителя.

Может ли банкомат выдать меньше?

К сожалению, техника несовершенна, ошибки случаются с любыми аппаратами, в том числе при получении наличных денежных средств. При возникновении ситуации, когда банкомат выдал меньше денег, а списал с карты полную сумму, следует обращаться в обслуживающий банк.

Советуют пересчитывать банкноты сразу после их выдачи. Камера видеонаблюдения фиксирует факт проведения операции. Тогда доказать свои права в банке или в суде будет гораздо проще.

Причины невозврата денег

Практически все претензии по невыдаче наличных денежных средств банкоматом заканчиваются положительным решением для клиента. Средний срок возврата – от 2 до 4 недель с момента подачи заявления в банк. Но существуют обратные ситуации, когда финансовое учреждение отказывает в удовлетворении претензии пользователя:

- если купюры забрал другой человек;

- прошло более 180 дней с момента неполучения денег до обращения в банк;

- если владелец карты сам взял банкноты.

Помните, что за составление заведомо ложного заявления клиент будет нести ответственность по всей строгости закона.

Как обезопасить себя?

Как и любой аппарат, банкоматы дают сбои по техническим причинам. Невыдача купюр происходит вследствие того, что:

- деньги закончились или их недостаточно для совершения операции;

- вышли из строя датчики устройства;

- банкнота замялась в денежном тракте;

- связь с процессинговым центром была прервана.

От подобных ситуаций никто не застрахован, поэтому единственным советом будет делить крупную сумму денег на части. В случае, когда банкомат не выдаст деньги, но спишет их со счета, потери будут соизмеримо меньше.

все способы в одной статье

Баланс сотового уже давно перестал быть просто счетом, на котором находятся деньги для оплаты услуг связи. Теперь его можно использовать на оплату множества услуг, покупать товары, переводить на карточку или счет в банке, и это далеко не полный список. Сегодня расскажем, как можно снять деньги со счета мобильного телефона, оплачивать услуги, и совершать переводы со своего номера.

Как снять деньги

Да, теперь можно снимать деньги с баланса и вывести их с телефона на банковскую карту, а не только обналичить в салоне оператора. Раньше единственной возможностью получить деньги с баланса, было обращение в офис компании при закрытии номера. Сегодня такая возможность тоже есть, и к примеру Yota остается единственным оператором из федералов, которые предлагают получить наличные только таким образом.

Остальные операторы предлагают различные варианты получения денег со своего баланса. Стоит отметить, что снимать наличные могут только физлица, а снять деньги с корпоративной сим карты МегаФон, МТС, или Билайн, нельзя.

Как снять наличку

Вариантов снятия наличных с баланса телефона несколько, и они отличаются в зависимости от оператора. Так, например, на Билайне и МТС раньше можно получить их в банкомате без использования карточки. Для этого достаточно отправить со своего телефона специальный запрос по СМС, и получить код для снятия наличных. Cегодня такой возможности у этих операторов нет.

Дольше всего оставалась доступной такая услуга на Теле2. Принцип работы тоже довольно простой, и достаточно было отправить запрос *787#, и далее следовать инструкции. Такая услуга имела комиссию в размере трех процентов, а минимальная сумма ограничена ста рублями.

После оформления запроса абонент получал код, использовать который необходимо в банкоматах партнерской сети. Если не снять средства на протяжении трех дней, то они вернуться на баланс сотового номера. Сегодня эта услуга также недоступна, как и у остальных операторов.

Отсутствие у операторов такой услуги, не означает, что вы не сможете обналичить деньги. Однако, для этого потребуется пластиковая либо цифровая карта любого банка, на которую предварительно необходимо отправить перевод.

Как перевести средства

Перевести деньги с баланса можно с помощью перевода, которые позволяют не просто отправлять через платежные системы, но и переводить на карту или счет в банке. Эта услуга доступна у всех крупных операторов.

Комиссия за такие операция отличается от платежной системы, через которую происходит перевод, или на карточный счет в банке. Удобство сервиса в том, что можно сделать это, как через сайт оператора, так и отправкой СМС.

Перевод на карту проходит практически мгновенно, а вот при использовании платежных систем есть различия по срокам. В зависимости от выбранного варианта, отличается срок зачисления денег — от нескольких минут до трех дней. Также с карты проще получить наличные, поскольку сделать это можно в ближайшем банкомате, а не только в пунктах выдачи.

Кроме перевода на карту, можно использовать и данные электронного кошелька. Этот вариант удобен если необходимо просто вывести средства, а не обналичить их.

Несколько отличается подход у МегаФона, поскольку дополнительно можно использовать специальный продукт в виде банковской карты. Она позволяет использовать ее счет как баланс сотового. Таким образом, можно пользоваться ей как для оплаты связи без необходимости пополнять баланс сотового, так и использовать сотовый баланс для снятия денег и совершения любых платежей.

Также на МегаФоне можно получить наличные с баланса без специальной карты оформив денежный перевод через одну из платежных систем.

Как платить с мобильного

Возможность оплаты с баланса мобильного за услуги зависит от оператора. У каждого из них можно совершать платежи за услуги связи, коммунальные, погашать кредиты. Но у каждого оператора есть и дополнительные возможности, которые позволяют использовать оплату с мобильного. У операторов есть ряд партнеров, при оплате сервисов которых предлагается нулевая комиссия.

Также не забываем и про возможность совершения платежей с баланса сотового за мобильные сервисы. И здесь речь не только о мобильном контенте, списание денег за которые доставляет многим абонентам неудобства. Также операторы регулярно внедряют новые сервисы, и одновременно проводят стимулирующие акции с партнерами.

Мобильная коммерция сейчас стала особенно популярной у сотовых операторов. Компании предлагают максимально возможное количество услуг, не ограничиваясь только связью. Сегодня у каждого из операторов доступны практически неограниченные возможности по оплате услуг с номера мобильного, но также предлагается и возможность использовать для этого через сайты сотовых операторов переводы между платежными картами и электронными кошельками.

Больше всего возможностей предлагают МТС и МегаФон. Это не только удобные для оплаты услуг сайты и приложения, но и возможность использовать виртуальные карты от своего оператора, доступные через приложения для смартфона при оплате в магазинах.

Выводы

Использование мобильного как средства оплаты позволяет абонентам получать от оператора не только услуги сотовой связи, но и сделать свой телефон аналогом платежной карты. Разумеется, что говорить о том, что сотовый может полностью заменить собой кошелек, пока не приходится, поскольку не всегда комиссия отсутствует, или минимальная. И основным недостатком таких платежей остается именно комиссия за проводимые транзакции. Однако уже сейчас такие сервисы позволяют получить дополнительные возможности в самых непредвиденных ситуациях.

Как обналичить деньги с мобильного баланса через банковскую карту | ||

Оператор | Комиссия | Как перевести деньги |

МТС | 1,9% (минимум 10 руб) | сайт/приложение “МТС Деньги” |

МегаФон | 7,35% + 95 руб (от 50 до 4999 руб), 7,35% + 259 руб (от 5000 руб) | на сайте и через приложение «МегаФон Деньги», SMS — «card пробел номер карты пробел сумма» на номер 8900 |

Билайн | 60 руб (до 600 руб), 10% (свыше 600 руб) | на сайте Билайн, SMS «вид карты (Visa, Mastercard, Maestro, Mir) пробел номер карты пробел сумма» на номер 7878 |

Tele2 | от 50 до 450 руб (размер комиссии зависит от суммы перевода) | на сайте, SMS — «номер карты пробел сумма» на номер 145, USSD *145# |

Главный редактор стаж 20 лет

Золотые Номера России

Рассказать друзьям:

Еще.Качай XXL 1990

- • Безлимитный трафик по России

- • 1000 SMS и MMS по России

- • Безлимит на все номера Билайн

- • 5000 минут на номера других операторов

Как снять деньги со своего банковского счета

Вы, наконец, сделали апгрейд из копилки и переместили свою копилку на банковский счет? Возможно, вы даже получаете и регулярно делаете депозиты от своего работодателя. Вам может быть интересно, как вы можете получить доступ к деньгам на своем банковском счете, чтобы тратить их, оплачивать счета или даже возвращать свой BFF. Будьте уверены, у вас есть много простых вариантов на выбор. Используйте банкоматЕсли у вас есть карта ATM (банкомат) или дебетовая карта, привязанная к вашему банковскому счету, вы можете посетить банкомат, чтобы снять наличные.Каждый банкомат немного отличается, но вы просто вставляете свою дебетовую карту, вводите свой PIN-код (личный идентификационный номер), выбираете счет, с которого хотите снять деньги (если у вас их несколько), вводите сумму и затем ждете, пока банкомат дать вам ваши наличные и квитанцию.

Важно отметить, что многие банкоматы позволяют снимать деньги только в количестве, кратном двадцати, и могут быть ограничения на сумму наличных, которую вы можете снять в банкомате и / или в один день. Кроме того, многие банки позволяют снимать деньги в их банкоматах бесплатно, но если вы посещаете банкомат за пределами сети вашего банка (т.е. он принадлежит другому банку или финансовому учреждению), с вас может взиматься комиссия.

Наконец, не забудьте взять карту банкомата перед тем, как идти или уезжать, чтобы не потерять карту или не столкнуться с мошенничеством в отношении вашей учетной записи.

Выпишите чек для получения наличныхЕсли у вас есть текущий счет, счет денежного рынка или другой тип счета, который предлагает чеки, вы можете заполнить чек, указав «наличные» в строке получателя. Затем предъявите свой чек кассиру в своем банке вместе с удостоверением личности.Если на вашем счете есть средства, кассир выдаст вам требуемые деньги. Будьте осторожны при вводе «наличных». Если чек утерян или украден и окажется в руках кого-то другого, его можно легко обналичить, и вы можете потерять свои деньги.

Заполните квитанцию на снятие средствЕсли у вас нет чеков, связанных с вашей учетной записью, вы можете пойти в ближайший к вам банк и заполнить квитанцию о снятии средств. Обязательно укажите дату, имя и номер счета.Если у вас нет номера счета, кассир сможет найти его по вашему удостоверению личности и / или дебетовой карте. Затем введите сумму наличных, которую хотите получить. Если у вас возникнут вопросы, кассир или банкир с радостью вам помогут.

Свяжите свою учетную запись со службой одноранговых платежейМир становится все более цифровым, в том числе и то, как мы обмениваемся деньгами с другими людьми. Другой способ получить доступ к наличным деньгам в вашем аккаунте — связать вашу учетную запись со сторонней одноранговой платежной службой (P2P), такой как Venmo или PayPal.Это все более популярные способы отплатить другу за латте, который он подобрал для вас, или за услугу поездки, которую вы поделили на прошлых выходных. Просто убедитесь, что вы используете эти службы только с людьми, которых вы знаете и которым доверяете, используйте PIN-коды для обеспечения безопасности и защиты своей учетной записи, сделайте настройку своей учетной записи частной и включите уведомления, чтобы следить за действиями, связанными с вашей учетной записью.

Немного попрактиковавшись, вы быстро научитесь снимать деньги со своего счета.Если у вас по-прежнему возникают вопросы, персональный банкир из FNBO будет рад на них ответить. Позвоните нам сегодня.Банкоматы самообслуживания: доступность, лимиты и особенности

Вот пять советов по использованию банкоматов в зарубежных странах:

1. Проверьте сеть

Вы можете использовать свою дебетовую карту Bank of America или карту банкомата везде, где вы видите CIRRUS условное обозначение. Помимо CIRRUS, вы можете использовать банкоматы с символами Mastercard или Visa. Символ на лицевой стороне вашей карты укажет, является ли ваша карта Mastercard или Visa.

Найдите уровень Mastercard / CIRRUS ATM

Найдите уровень Visa ATM

2. Узнайте о типах взимаемых комиссий.

Плата за использование банкомата небанковских организаций составляет 5 долларов США. Этот сбор начисляется за каждый вывод, перевод или запрос баланса, выполняемый в банкомате небанковского банка Америки в другой стране. Кроме того, оператор банкомата может взимать плату за доступ при снятии наличных. Выписка по вашему депозитному счету будет отражать сумму снятия средств через банкомат в долларах США. Bank of America установит комиссию за международную транзакцию в размере 3% от суммы U.Сумма в долларах США для всех операций по снятию средств в банкоматах в иностранной валюте. Международные операторы банкоматов могут предложить выполнить конвертацию вашей валюты за вас, но они могут взимать более высокую комиссию за конвертацию. Чтобы гарантировать, что за конвертацию вашей валюты не взимается комиссия, превышающая указанную выше, вы можете отказаться от предложения оператора банкомата конвертировать сумму транзакции. Комиссия оценивается как отдельная комиссия за транзакцию на дату публикации вывода.

3. Подтвердите свой PIN-код перед поездкой.

Большинство международных операторов банкоматов поддерживают PIN-коды длиной до 12 цифр. Однако некоторые операторы банкоматов поддерживают только четырехзначные PIN-коды. Убедитесь, что ваш PIN-код не начинается с нуля. Обязательно знайте свой PIN-код по цифрам, так как в некоторых банкоматах за пределами США буквы на клавиатуре отсутствуют. При необходимости измените свой PIN-код перед поездкой в другую страну. Узнайте, как изменить свой PIN-код.

4. Некоторые международные банкоматы имеют ограниченные функции.

Все международные операторы банкоматов предоставят вам доступ к снятию средств с вашего основного текущего счета, но некоторые могут не предлагать доступ к вашему сберегательному счету или возможность проводить переводы и запросы баланса.Некоторые международные банкоматы доступны только в рабочее время. Некоторые международные банкоматы могут не предлагать инструкции на английском языке.

5. Имейте запасной план. Системы

, используемые международными банками, могут иногда быть недоступны во время путешествия, поэтому есть вероятность, что вы не сможете использовать свою карту, когда вам нужно будет в банкомате или для совершения покупки. Помимо использования дебетовой карты или карты банкомата во время путешествия, подумайте также о том, чтобы взять с собой немного иностранной валюты. Узнать больше о заказе иностранной валюты

Как я могу внести или снять деньги?

* Годовая процентная доходность (APY), указанная в рекламе, является точной по состоянию на.Процентная ставка и годовая процентная ставка могут быть изменены в любое время без предварительного уведомления до и после открытия сберегательного счета с высокой доходностью.

Для счета CD ставки могут быть изменены в любое время без предварительного уведомления до открытия счета. Ваша ставка будет зафиксирована в рабочий день ‡ мы получим вашу заполненную заявку при условии, что мы получим ваш депозит в течение 30 дней после утверждения вашей заявки. После открытия компакт-диска дополнительные депозиты на счет не допускаются.Досрочное снятие CD может повлечь за собой значительные штрафы, которые могут привести к потере части вашей основной суммы. Дополнительные условия и раскрытие правдивой информации см. В Соглашении о депозитном счете.

** Указанная национальная ставка взята из опубликованной FDIC информации о предельной месячной ставке для продуктов сберегательных вкладов. Посетите веб-сайт FDIC для получения подробной информации.

† Обычно вам разрешается снимать или переводить до девяти (9) средств со своего сберегательного счета с высокой доходностью в течение цикла ежемесячной выписки.Тем не менее, обратите внимание, что существуют строгие правила снятия денег с плана IRA (включая сберегательный счет IRA High Yield) до пенсионного возраста без наложения штрафа. Подробнее в разделе часто задаваемых вопросов.

‡ Для перевода средств рабочий день — с понедельника по пятницу, кроме праздничных дней. Переводы можно инициировать круглосуточно и без выходных через веб-сайт или по телефону, но любые переводы, инициированные после 19:00 по восточному времени или в нерабочие дни, начнут обрабатываться на следующий рабочий день.

♢ Расчеты представляют собой оценку ожидаемых процентных доходов. Фактические результаты могут отличаться в зависимости от различных факторов, таких как високосные годы, сроки депозитов, округление и изменение процентных ставок. Предполагается, что первый регулярный депозит начнется во втором периоде после любого первоначального депозита.

§IRA Взносы подлежат совокупным годовым лимитам по всем планам IRA, хранящимся в American Express или других учреждениях. Распределение IRA может облагаться налогом и подлежать штрафам в соответствии с руководящими принципами IRS.Требуемый минимальный объем распределения, если это применимо, относится только к данному плану IRA и не учитывает другие планы IRA, хранящиеся в American Express или других учреждениях. Пожалуйста, посетите IRS.gov для получения дополнительной информации. Мы рекомендуем вам проконсультироваться с финансовым или налоговым консультантом при внесении взносов и распределении со счета плана IRA.

Как снять деньги в банкомате без карты

Хотя вы живете в мире, в котором доминируют цифровые технологии, иногда вам все же нужны наличные.И проще всего получить его в банкомате. Обычно для снятия наличных в банкомате вам нужна дебетовая карта / карта банкомата, но это не всегда так. Имея сберегательный счет в банке HDFC, теперь вы можете снимать наличные без карты. Да, вы не ослышались! Эта услуга позволяет безопасно и удобно снимать наличные в банкоматах без использования банковской карты. Даже ваши бенефициары могут получить наличные в банкомате, используя только номер мобильного телефона.

Вот как вы можете использовать функцию безналичных расчетов в HDFC Bank:

Добавить получателя

Вам необходимо добавить получателя перед отправкой запроса.

Введите данные получателя, нажмите «Добавить» и «Продолжить»

Подтвердите данные и нажмите «Подтвердить»

Введите OTP (одноразовый пароль), полученный на номер вашего мобильного телефона, чтобы заполнить

В целях безопасности получатель будет активирован через 30 минут.

Запрос на безналичное снятие наличных через HDFC Bank NetBanking

Вход в HDFC Bank NetBanking >> Перевод средств

Нажмите «Безналичное снятие наличных»

Выберите «Дебетовый счет и данные получателя» и нажмите «Продолжить».

Проверьте данные получателя и введите сумму для перевода.

Введите OTP (одноразовый пароль), полученный на ваш зарегистрированный номер мобильного телефона, чтобы успешно сгенерировать запрос.

Успешный запрос на снятие наличных без карты будет действителен в течение 24 часов с момента создания запроса. По истечении 24 часов запрос будет отменен.

Снятие наличных в банкомате банка HDFC получателем

Получатель получит 4-значный одноразовый пароль (OTP) и 9-значный идентификатор заказа по SMS после успешной аутентификации запроса на безкарточное снятие наличных.

Получатель должен посетить банкомат HDFC Bank и выбрать опцию «Безналичная оплата», отображаемая на экране. Затем введите такие данные, как одноразовый пароль, номер мобильного телефона получателя, 9-значный идентификатор заказа и сумму транзакции.

Как только вышеуказанные данные будут подтверждены, наличные будут выданы через банкомат.

Лимит транзакций

Запросы на снятие наличных без карты могут быть инициированы минимум за 100 рупий за транзакцию и максимум до рупий.10 000 в день или 25 000 рупий в месяц для бенефициара.

Преимущества безкарточного снятия наличных:

Удобно

Вы можете создать запрос, войдя в HDFC Bank NetBanking, который доступен круглосуточно и без выходных. Вы также можете использовать его для перевода наличных денег получателю, просто используя его номер мобильного телефона. Получателю не обязательно иметь банковский счет, и он может мгновенно снимать наличные без банкомата / дебетовой карты. Например: предположим, вам нужно отправить наличные деньги своему ребенку, у которого нет учетной записи.С помощью этого средства вы можете мгновенно отправлять им деньги через их номер мобильного телефона.

Secure

Эта функция безопасна и снижает вероятность мошенничества и снятия снятия с дебетовых карт в банкоматах во время транзакций.

Нажмите здесь, чтобы начать работу на своем сберегательном счете!

Чтобы воспользоваться этой удобной услугой, предлагаемой HDFC Bank, банком № 1 в Индии *, зарегистрируйте сберегательный счет HDFC Bank. В зависимости от ваших требований вы можете выбрать счет Regular или SavingsMax, Specialé Gold и Specialé Platinum, женский сберегательный счет или любой другой.А со страницей InstaAccount вы можете мгновенно открыть счет с помощью цифрового процесса. Таким образом, вы можете не посещать банк и пройти видео KYC, где бы вы ни находились.

Нажмите здесь, чтобы начать работу на своем сберегательном счете!

Подробнее о бесконтактном банкинге здесь.

* Действуют правила и условия. Информация, представленная в этой статье, носит общий характер и предназначена только для информационных целей. Это не заменяет конкретный совет в ваших собственных обстоятельствах.

Могу ли я использовать кредитную карту для снятия денег в банкомате?

Редакционная группа Select работает независимо, чтобы анализировать финансовые продукты и писать статьи, которые, по нашему мнению, будут полезны нашим читателям. Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Когда вам нужны наличные, будь то непредвиденные расходы или внезапная потеря работы, поход к банкомату и снятие денег с кредитной карты — это быстрое решение.

Это называется авансом наличными, и хотя многие кредитные карты позволяют это сделать, негативные финансовые последствия заставят вас дважды подумать.

Ниже в разделе Select объясняется, что именно означает использование кредитной карты для получения кредита в качестве аванса и почему это того не стоит.

Как работают выплаты наличными

Авансы наличными позволяют держателям карт занимать деньги под кредитную линию своей карты. По сути, они действуют как краткосрочная ссуда, и к ним можно получить доступ, сняв наличные в банкомате с помощью ПИН-кода вашей кредитной карты, запросив его лично в вашем банке или выписав удобный чек (если ваша карта их предоставляет) себе. а затем обналичить или депонировать его.

Вы можете проверить выписку по кредитной карте или позвонить в эмитент карты, чтобы узнать свой лимит аванса наличными.

Почему их не рекомендуют

Вот две причины, по которым эксперты не рекомендуют аванс наличными.

1. Они очень дорогие

Стоимость снятия денег с кредитной карты может быстро возрасти. Поскольку вы занимаетесь деньгами, а не снимаете их, как обычно, с текущего счета, компания-эмитент кредитной карты будет взимать с вас комиссию и процентные ставки до тех пор, пока вы не выплатите ссуду.И в отличие от того, что у вас есть как минимум 21 день для полной оплаты покупки по кредитной карте до начисления процентов, для денежных авансов нет льготного периода. Это означает, что с вас будут взиматься проценты, начиная с даты получения аванса наличными.

Комиссии, которые следует учитывать при авансах наличными, включают ежемесячный платеж, процентную ставку по этому ежемесячному платежу, комиссию за аванс наличными (обычно 3% или 5% от общей суммы каждого запрашиваемого аванса наличными) и комиссию банкомата или банка. (в зависимости от того, какой метод вы выберете).Имейте в виду, что процентные ставки по авансам наличными обычно выше, чем ставка, которую вы платите по покупкам или переводам баланса.

Например, для карты Blue Cash Preferred® Card от American Express (для которой требуется хороший или отличный кредит и которая считается лучшей кредитной картой Select для покупки продуктов) переменная годовая процентная ставка от 13,99% до 23,99% на покупки, но 25,24% годовых. по авансам наличными (см. ставки и сборы). Но для такой карты, как кредитная карта Capital One® QuicksilverOne® Cash Rewards (которая является хорошим выбором для справедливых и средних соискателей кредита, чтобы заработать кэшбэк), годовая процентная ставка на покупки и переводы баланса такая же, как и годовая процентная ставка аванса наличными: 26.99%.

2. Они могут повлиять на ваш кредитный рейтинг: Денежные авансы с вашей кредитной карты не будут отображаться в вашем кредитном отчете как отдельная строка, но они могут повредить ваш кредитный рейтинг, если сумма, которую вы снимаете, вызывает процент от доступный кредит, который вы используете, также известный как коэффициент использования кредита, для увеличения. Это может сказать кредиторам, что вы используете больше кредита, чем следовало бы, не выплачивая его.

Подробнее: Select рассматривает основы денежного аванса и лучшие альтернативы

Чтобы узнать о тарифах и комиссиях по карте Blue Cash Preferred® от American Express, нажмите здесь .

Информация о кредитной карте Capital One® QuicksilverOne® Cash Rewards была собрана Select самостоятельно и не проверялась и не предоставлялась эмитентом карты до публикации.

Редакционная заметка: Мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только редакции Select, и не были рассмотрены, одобрены или иным образом одобрены какой-либо третьей стороной.

Персонализируйте свое пенсионное планирование | TIAA

Создание плана пенсионного дохода может помочь вам определить стратегию вывода средств — или когда и как часто вы будете снимать деньги со своих пенсионных инвестиционных счетов.Есть много способов начать использовать свои пенсионные сбережения, но каждый из них следует использовать осторожно, чтобы убедиться, что вы не переживете свои деньги.

Знание того, как снимать деньги с пенсионных счетов, не обязательно означает соблюдение стабильного фиксированного распределения на протяжении всей пенсии. Существуют разные стратегии, которые могут сработать в зависимости от ваших непосредственных потребностей в доходах, вашей терпимости к риску и вашего возраста. Если вы используете часть сбережений для покупки фиксированной ренты, которая обеспечивает регулярный и надежный доход для оплаты повседневных расходов, вы можете использовать более гибкий подход к тому, как снимать оставшиеся сбережения.Обратите внимание, что гарантии основаны на платежеспособности эмитента.

Как вывести деньги после выхода на пенсию: определите свой инвестиционный портфель

Прежде чем выбрать стратегию вывода средств, оцените свой инвестиционный портфель, чтобы убедиться, что вложения по-прежнему соответствуют вашим долгосрочным целям. Ваш инвестиционный микс или распределение активов является важной частью вашего плана вывода средств. Даже когда вы берете деньги из портфеля на пенсии, подумайте о том, чтобы сбалансировать свои инвестиции между теми, которые имеют потенциал роста, и теми, которые несут меньший риск.

Да, вы правильно прочитали. Рост. Одно из распространенных заблуждений, которое делают инвесторы перед выходом на пенсию, — это идея о том, что распределение их портфеля должно включать меньше инвестиций в акционерный капитал и рост в пользу большего количества облигаций и денежных вложений. В то время как уменьшение доли капитала может снизить рыночный риск, слишком глубокий переход к облигациям и наличным деньгам может открыть портфель для риска инфляции, что может нанести ущерб вашей долгосрочной стратегии вывода средств.

Имейте в виду, что пенсия может длиться более 30 лет.Помните, насколько все было дешевле 30 лет назад? Даже если инфляция останется низкой на уровне около 3%, стоимость ваших денег может снизиться вдвое примерно за 24 года. В тот же период очень консервативным инвестициям будет трудно угнаться за ними. Некоторая подверженность потенциальному росту инвестиций, таких как акции или недвижимость, может помочь вашему портфелю идти в ногу со временем. Однако важно иметь в виду, что при инвестировании существуют риски, включая потерю части или всех ваших инвестиций.

Обратите внимание, что нет гарантии, что распределение активов снижает риск или увеличивает доход.

При инфляции в 3% стоимость ваших денег может снизиться вдвое примерно за 24 года.

И хотя исключить инвестиционный риск сложно, вы можете управлять им, имея диверсифицированный инвестиционный портфель. Ваша стратегия распределения активов должна учитывать ваши долгосрочные цели, потребности в доходах и терпимость к риску. Поскольку разные типы инвестиций, как правило, со временем приносят разные результаты, диверсифицированное сочетание может помочь снизить некоторые риски. Диверсификация — это метод, помогающий снизить риск.Однако нет гарантии, что диверсификация защитит от потери дохода.

Рассмотрите эти распространенные типы стратегий вывода

После того, как вы определили поток пожизненного дохода, который вам подходит, пора обратить ваше внимание на изъятие дохода для других ваших нужд. Адаптивная стратегия вывода средств может включать в себя элементы наиболее распространенных стратегий вывода портфеля.

Стратегия 1. Правило фиксированного процента или 4%.

Систематическое снятие средств дает возможность контролировать и изменять размер и частоту вашего дохода.Однако такая гибкость должна сопровождаться осторожностью в управлении суммой, которую вы снимаете, чтобы не рисковать пережить свои активы.

Одно общее практическое правило состоит в том, что пенсионер с 30-летним временным горизонтом может планировать снимать фиксированную сумму где-то около 4% из портфеля каждый год и минимизировать шансы на то, что у него закончатся деньги. Это означает, что если у вас есть сбережения в размере 1 миллиона долларов, вы можете снимать 40 000 долларов на жизнь каждый год после поправки на инфляцию. Однако у этой стратегии есть ряд недостатков:

- Период исторически низких процентных ставок снижает вероятность того, что традиционные приносящие доход инвестиции, такие как облигации, принесут доход, на который рассчитывали многие пенсионеры.

- Если инфляция со временем снижает покупательную способность ваших денег, вам может потребоваться снять более крупные суммы денег.

- Если вы инвестируете в акции и основная стоимость активов снижается, у вас может быть меньше портфеля для вывода.

- Ваши потребности в доходе вряд ли будут такими же постоянными, как ваш план отказа, и вам может потребоваться больший доход в одни годы и меньше, чем в другие.

Систематическое снятие средств, безусловно, имеет смысл, если вам нужен доход в течение ограниченного периода времени, например, когда вы работаете неполный рабочий день или ожидаете получения другого дохода, такого как социальное обеспечение.Или, возможно, вы ждали, чтобы принять решение об инвестициях в пожизненный доход.

Ваш план на рабочем месте может позволить вам настроить систематическое снятие наличных и получать платежи ежемесячно или ежегодно, в зависимости от того, какую частоту вы предпочитаете. Эти систематические изъятия можно изменить или прекратить, если вы так решите. Просто не забудьте следить за распределением активов, так как может потребоваться перебалансировка по мере снятия средств. Обратите внимание, что ребалансировка не защищает от убытков и не гарантирует, что цель инвестора будет достигнута.

Стратегия 2. Инвестиционные ведра.

Вы также можете разделить свои активы на разные сегменты. В одном ведре могут быть денежные средства или инвестиции с фиксированным доходом для получения дохода и сохранения основной суммы в ближайшем будущем, в то время как в другом могут быть вложены более агрессивные инвестиции роста для обеспечения роста в течение более длительного периода времени.

Стратегия корзины может помочь снизить рыночный риск. Если вы предпочитаете использовать эту стратегию, вам, возможно, придется поработать с консультантом по инвестициям, чтобы определить распределение активов, которое отражает ваши потребности. 1 Однако ни ребалансировка, ни распределение активов не могут устранить риск инвестиционных потерь или гарантировать достижение цели инвестора.

Стратегия 3. Доход только от процентов.

Для инвесторов, которые держат фиксированные аннуитеты на своих пенсионных счетах и хотят снимать средства в возрасте от 55 до 71 года, можно получать только проценты со счета в качестве дохода без получения от основного баланса до тех пор, пока минимальные выплаты не потребуются в возрасте 72 лет. .Обратите внимание, что для варианта TIAA с традиционной аннуитетной выплатой только процентов (IO) 10% IRS может применяться к выплатам только процентов, сделанным до достижения возраста 59½ лет.

Эта стратегия обеспечивает определенную гибкость, позволяя вам переключиться на другой вариант дохода после первого года. Это может сделать стратегию вывода только процентов вариантом, когда вы уходите с работы или ждете начала других источников дохода, таких как социальное обеспечение.

Аннуитеты предназначены для пенсионных и других долгосрочных целей.Если вы решите инвестировать в продукты переменного инвестирования, ваши деньги будут подвержены рискам, связанным с инвестированием в ценные бумаги, включая потерю основной суммы. Снятие доходов с пенсионного счета или аннуитета облагается обычным подоходным налогом плюс возможный федеральный штраф в размере 10%, если вы снимаете деньги до достижения возраста 59½ лет.

Обратите внимание на обязательные минимальные распределения (RMD)

В соответствии с федеральными налоговыми правилами, вы должны начать брать минимальные выплаты с отложенных налоговых пенсионных сберегательных счетов, включая 401 (k) s, 403 (b) s, 457 (b) s, традиционные IRA и SEP IRA к 1 апреля после истечения года. вы достигли 72-летнего возраста.Невыполнение этого требования приведет к штрафу, который может достигать 50% от суммы распределения. Вот некоторые из ключевых моментов, которые следует помнить о RMD:

- Сумма, которую вы должны снимать каждый год, зависит от вашего возраста, ожидаемой продолжительности жизни и остатка на счете на конец года. Вы можете взять с собой больше минимума.

- Если у вас несколько пенсионных счетов, вы должны рассчитывать RMD отдельно, но вы можете снять общую сумму с одного или нескольких счетов.

- IRA Roth и большинство планов, спонсируемых неквалифицированными сотрудниками, не требуют RMD.

- Вы не можете перенести RMD на другой тип счета с налоговыми льготами.

Если вы все еще работаете в 72 года, вы можете продолжать вносить свой вклад в свой традиционный 401 (k) или 403 (b), или Roth 401 (k) или 403 (b). Вам не нужно брать RMD, пока вы не прекратите обслуживание. Тем не менее, вам необходимо будет получить RMD от любой IRA, которой вы можете владеть, даже если вы все еще работаете в 72.

В то время как вы несете ответственность за получение распределений со своей учетной записи, администратор вашего пенсионного плана может помочь, сделав RMD автоматическими.В TIAA мы предлагаем вариант минимального распределения, который автоматически рассчитывает и выплачивает RMD, помогая вам удовлетворить федеральные требования при сохранении баланса вашего счета.

Инструкции по выводу средств

Важное юридическое уведомление

Инвестирование — важное решение. Инвестиции на вашем счете могут варьироваться в зависимости от рыночных условий и могут потерять ценность. Внимательно прочтите Описание программы полностью для получения дополнительной информации и рассмотрите все инвестиционные цели, риски, сборы и расходы перед инвестированием.Чтобы получить копию описания программы, позвоните по телефону 800.418.2551 или посетите my529.org.