- Обязательная схема пенсионных отчислений

- Платить ли страховые взносы за иностранных рабочих?

- Взносы в ПФР по доптарифу за работников, которые трудятся в особых условиях, от режима занятости не зависят

- Что украинцы получают за свои налоги

- Бремя для работодателя — Forbes Kazakhstan

- Кипр: взносы в службу соц.страхования и иные отчисления с доходов — Cyprus

- Ответственность за несвоевременную уплату налога с доходов и соцвзносов. Налоги, сборы (взносы). Золотой фонд

- удержаний из заработной платы: обязательные и принудительные

- Удержания из заработной платы

- Что такое удержания из заработной платы? | Вычеты до и после налогообложения

- Что мой работодатель может вычесть из моей зарплаты?

- удержаний из заработной платы: все, что нужно знать работодателям

- Что такое удержания из заработной платы? | Обязательные и добровольные отчисления

- Налоговая экономия с льготами для сотрудников

Обязательная схема пенсионных отчислений

Внесены изменения в Закон о пенсиях 2008 года, и теперь в соответствии с законом каждый работодатель в Великобритании должен подключать постоянных работников к пенсионной схеме и делать соответствующие взносы. Это называется «автоматическим включением».

Автоматическое включение в пенсионную схему относится ко всем работодателям, имеющим как минимум одного работника. Это относится не только к компаниям: если вы нанимаете кого-то, кто будет работать непосредственно на вас – к примеру, уборщицу, персонального помощника или няню, — вы таким образом становитесь работодателем и обязаны удостовериться, что все работники, к которым относятся данные правила, включены в пенсионную схему.

Если вы вычитаете подоходный налог и взносы в фонд государственного страхования из зарплаты лица, работающего на вас, то вы считаетесь его работодателем. Если вы наняли работника через агентство, и это агентство платит за него взносы в фонд государственного страхования, то оно является работодателем; в этом случае вам ничего не нужно делать.

Вам необходимо включить каждого работника в рабочую пенсионную схему, если он:

• еще не включен в пенсионную схему

• старше 22 лет, но еще не достиг государственного пенсионного возраста

• зарабатывает свыше £10,000 в год

• работает в Великобритании

Существуют подробные правила касательно работников с разной зарплатой и разными часами работы.

Однако, работодатель не обязан включать работника в рабочую пенсионную схему, если размер заработка работника составляет или меньше:

- 520 фунтов стерлингов в месяц

- 120 фунтов в неделю

- 480 фунтов стерлингов за 4 недели

Работодатель может отложить дату включения сотрудника в пенсионный план на срок до 3 месяцев. Об этом он обязан проинформировать сотрудника письменно.

При желании сотрудник может отказаться от участия в рабочей пенсионной схеме своего работодателя, в этом случае ни сотрудник, ни работодатель не будут производить пенсионных отчислений.

Существуют разные типы пенсионных схем на рабочем месте с разными льготами. Важно проконсультироваться с пенсионным провайдером и работодателем, чтобы понять, подходит ли вам данная схема и какие еще варианты у вас могут быть.

Как только схема начнет работать, работодатель должен будет делать в нее взносы от имени сотрудников и работодателя, в общем размере не менее 8%, из которых, 5% — из средств работника, и 3% — из средств работодателя. При этом взносы сотрудников освобождаются от уплаты подоходного налога, а взносы работодателя могут быть отнесены на расходы компании, таким образом, уменьшая размер корпоративного налога на прибыль.

Предусмотрены два основных варианта работы схемы: либо через одного из зарегистрированных пенсионных провайдеров, либо через государственную организацию NEST – National Employment Savings Trust. Если работодатель не зарегистрируется для участия в схеме, либо не будет делать взносов, он подвергнется штрафу со стороны регулирующей пенсионной организации.

Большинство коммерческих пакетов компьютерных программ расчета зарплаты будут рассчитывать суммы обязательных пенсионных выплат исходя из заработной платы работника. Это позволит работодателю вычитать пенсионный вклад работника непосредственно из его зарплаты. Выплаты в пенсионную схему должны производиться не позднее 22 числа каждого месяца.

Будем рады предоставить полный пакет услуг по регистрации вашей компании для участия в пенсионной схеме, по организации расчета заработной платы, удержания соответствующих налогов и предоставлению Payroll отчетности в налоговые органы.

Наши услуги

Мы предлагаем следующие услуги, предоставляемые квалифицированными специалистами нашей компании:

- Консультирование по общим и специальным налоговым вопросам;

- Налоговое планирование: общее и для отдельных операций;

- Получение индивидуального номера государственного страхования (NIN) и индивидуального номера налогоплательщика;

- Подготовка и подача ежегодных индивидуальных налоговых деклараций Self-assessment tax returns;

- Подготовка и подача отчетов для зарубежных владельцев недвижимости в UK;

- Создание британских и оффшорных компаний для приобретения коммерческой недвижимости; административные и бухгалтерские услуги для юридических лиц (корпоративных структур).

По всем вопросам, касающимся налогообложения, налогового планирования и вашего бизнеса в Великобритании, вы можете обращаться к специалистам Law Firm Limited по телефону +44 (0) 2079071460 или воспользуйтесь формой он-лайн запроса.

наверхПлатить ли страховые взносы за иностранных рабочих?

1.Временно пребывающий

Получать СНИЛС и уплачивать страховые взносы за иностранного работника в статусе «временно пребывающий» необходимо в том случае, если с таким сотрудником заключен трудовой договор или договор гражданско-правового характера.

Взносы с выплат временно пребывающим иностранцам платят только на страховую часть трудовой пенсии независимо от года рождения сотрудника, в соответствии с тем тарифом, по которому уплачивает организация.

Взносы в ФОМС на выплаты в пользу временно пребывающих иностранцев не начисляются, поскольку данная категория граждан не подлежит медицинскому страхованию. Однако взносы на страхование от несчастных случаев и профзаболеваний за таких работников уплачиваются.

2.Временно проживающий

За временно проживающего сотрудника необходимо уплачивать взносы, если с ним заключен как трудовой, так и гражданско-правовой договор. Причем трудовой договор может быть срочным и бессрочным.

Страховые взносы, как и в случае с временно пребывающими гражданами, уплачиваются только на страховую часть пенсии, независимо от года рождения иностранца, в соответствии с тем тарифом, по которому уплачивает организация. Однако взносы в Федеральный Фонд Обязательного Медицинского страхования начисляются в том же порядке, что и для российских граждан.

3.Постоянно проживающий

Постоянно проживающие, или, говоря проще, имеющие вид на жительство граждане приравниваются к российским гражданам. Поэтому все взносы (в ПФР, в ФФОМС) с выплат нужно начислять им так же, как с доходов российских работников. При этом не имеет значения, по какому договору трудится иностранец. Это может быть трудовой (срочный и бессрочный) договор или договор гражданско-правового характера. И в ПФР, естественно, нужно платить взносы и на страховую и на накопительную часть трудовой пенсии (в том случае, если гражданин выбрал формирование накопительной пенсии).

Поэтому все взносы (в ПФР, в ФФОМС) с выплат нужно начислять им так же, как с доходов российских работников. При этом не имеет значения, по какому договору трудится иностранец. Это может быть трудовой (срочный и бессрочный) договор или договор гражданско-правового характера. И в ПФР, естественно, нужно платить взносы и на страховую и на накопительную часть трудовой пенсии (в том случае, если гражданин выбрал формирование накопительной пенсии).

4.Высококвалифицированные иностранные специалисты

С выплат в пользу высококвалифицированных иностранных специалистов страховые взносы не начисляются.

Взносы в ПФР по доптарифу за работников, которые трудятся в особых условиях, от режима занятости не зависят

По мнению одного из экспертов, определение Конституционного Суда окончательно закрепило хоть и в достаточной степени формальный, но прагматичный и экономически обоснованный подход судов к спорной проблеме, направленный, в первую очередь, на пополнение бюджета ПФР.

Конституционный Суд РФ опубликовал Определение от 24 декабря 2020 г. № 2890-О, в котором указал, что обязанность по уплате страховых взносов по дополнительному тарифу распространяется на всех работодателей, чьи сотрудники заняты на работах с особыми условиями труда, независимо от режима занятости (полной или частичной).

Работодатель счел, что у него отсутствовали основания для исчисления в отношении работника страховых взносов по доптарифу

Территориальное управление ПФР вынесло решение о привлечении ООО «Торговый дом “Аврора”» к ответственности за неуплату в 2015 г. страховых взносов по доптарифу в отношении Л., работающего электрогазосварщиком и по совместительству слесарем МСР. Обществу была доначислена недоимка до дополнительному тарифу, и начислены пени.

страховых взносов по доптарифу в отношении Л., работающего электрогазосварщиком и по совместительству слесарем МСР. Обществу была доначислена недоимка до дополнительному тарифу, и начислены пени.

Общество, полагая, что у него как работодателя отсутствовали основания для исчисления страховых взносов по доптарифу, поскольку Л., занятый на вредном производстве (как сварщик) менее 80% рабочего времени, не обладал правом на досрочное назначение трудовой (с 1 января 2015 г. – страховой) пенсии по старости, обжаловало решение в арбитражный суд.

Решением суда, которое впоследствии было поддержано апелляцией и кассацией, обществу было отказано в удовлетворении исковых требований со ссылкой на определения Верховного Суда РФ от 1 ноября 2018 г. № 310-КГ18-10562 и от 19 декабря 2018 г. № 310-КГ18-13800.

В жалобе в Конституционный Суд общество указало, что оспариваемые нормы (ч. 2 ст. 58.3 Закона о страховых взносах, а также абз. 7, 9, 10 ст. 3 и п. 2 ст. 33.2 Закона об обязательном пенсионном страховании и ст. 6 Закона об индивидуальном (персонифицированном) учете в системе ОПС), предусматривающие необходимость уплаты страховых взносов по доптарифу за работников, занятых на работе с вредными условиями труда неполное рабочее время, и тем самым – введение тарифа взносов, не эквивалентного страховому обеспечению в системе ОПС, не учитывают конституционные принципы справедливости и равенства, не имеют экономического обоснования и не соответствуют социально-правовой природе страховых взносов.

3 и п. 2 ст. 33.2 Закона об обязательном пенсионном страховании и ст. 6 Закона об индивидуальном (персонифицированном) учете в системе ОПС), предусматривающие необходимость уплаты страховых взносов по доптарифу за работников, занятых на работе с вредными условиями труда неполное рабочее время, и тем самым – введение тарифа взносов, не эквивалентного страховому обеспечению в системе ОПС, не учитывают конституционные принципы справедливости и равенства, не имеют экономического обоснования и не соответствуют социально-правовой природе страховых взносов.

КС напомнил специфику взносов на ОПС

Рассмотрев материалы жалобы, КС не нашел оснований для ее принятия к рассмотрению. При этом Суд напомнил, что, в отличие от налогов, страховые взносы имеют правовую специфику. Так, для страхователей-работодателей они являются обязательной составной частью расходов по найму рабочей силы, а для застрахованных лиц – материальной гарантией пенсионного обеспечения в случаях лишения возможности иметь заработок (доход) или его утраты в силу возраста, состояния здоровья и т. д. При этом уплатой страховых взносов обеспечиваются не только частные интересы застрахованных, но и публичные интересы, связанные с реализацией принципа социальной солидарности поколений (постановления от 24 февраля 1998 г. № 7-П; от 10 июля 2007 г. № 9-П; от 30 ноября 2016 г. № 27-П и др.).

д. При этом уплатой страховых взносов обеспечиваются не только частные интересы застрахованных, но и публичные интересы, связанные с реализацией принципа социальной солидарности поколений (постановления от 24 февраля 1998 г. № 7-П; от 10 июля 2007 г. № 9-П; от 30 ноября 2016 г. № 27-П и др.).

Читайте также

Подарок от Конституционного Суда РФ

Его получили предприниматели, которые отныне не должны платить несоразмерно большие страховые взносы

05 Декабря 2016

Это гарантируется, отметил КС, структурой тарифа взносов на ОПС, который с 1 января 2012 г. включает солидарную и индивидуальную части, из которых только последняя предназначена для персонифицированного формирования пенсионных прав застрахованного лица и подлежит учету в общей и специальной частях его индивидуального лицевого счета. Взносы в составе солидарной части тарифа предназначены для формирования денежных средств на осуществление в том числе фиксированной выплаты к страховой пенсии (до 1 января 2015 г. – фиксированного базового размера страховой части пенсии по старости, по инвалидности и по потере кормильца), устанавливаемой в твердой сумме безотносительно к размеру уплаченных за застрахованного взносов (абз. 9 ст. 3 Закона об ОПС). Соответственно, они не учитываются в общей части индивидуального лицевого счета застрахованного лица (подп. 13 и 15 п. 2 ст. 6 Закона об индивидуальном (персонифицированном) учете в системе ОПС).

– фиксированного базового размера страховой части пенсии по старости, по инвалидности и по потере кормильца), устанавливаемой в твердой сумме безотносительно к размеру уплаченных за застрахованного взносов (абз. 9 ст. 3 Закона об ОПС). Соответственно, они не учитываются в общей части индивидуального лицевого счета застрахованного лица (подп. 13 и 15 п. 2 ст. 6 Закона об индивидуальном (персонифицированном) учете в системе ОПС).

Кроме того, согласно ст. 58.3 Закона о страховых взносах (с 1 января 2017 г. – ст. 428 НК РФ), а также ст. 33.2 Закона об ОПС работодатели, чьи сотрудники трудятся в особых условиях (выполнение работ сопряжено с неблагоприятным воздействием различного рода факторов, повышенными психофизиологическими нагрузками, обусловленными спецификой и характером труда, в частности – тяжелыми условиями), с 1 января 2013 г. обязаны платить страховые взносы по доптарифам с учетом их поэтапного повышения в 2014 и 2015 гг.

Данные законоположения, подчеркивается в определении, не содержат исключений относительно начисления взносов по доптарифу в отношении работников, занятых на работах с особыми условиями труда, в зависимости от режима занятости (полной или частичной). Обязанность по уплате взносов по доптарифу распространяется на всех работодателей, чьи работники трудятся в особых условиях.

Обязанность по уплате взносов по доптарифу распространяется на всех работодателей, чьи работники трудятся в особых условиях.

При этом, подчеркнул КС, для таких работодателей законодательством предусмотрена возможность применения взамен установленных ч. 1 и 2 ст. 58.3 Закона о взносах (с 1 января 2017 г. – п. 1 и 2 ст. 428 НК) доптарифов взносов в ПФР на финансирование страховой пенсии, доптарифов (в том числе нулевого тарифа), дифференцированных в зависимости от установленного по результатам специальной оценки условий труда, а также класса условий труда (ч. 2.1 ст. 58.3 Закона о взносах; с 1 января 2017 г. – п. 3 ст. 428 НК).

Данное правило, напомнил Конституционный Суд, было введено параллельно с принятием Федерального закона от 28 декабря 2013 г. № 426-ФЗ «О специальной оценке условий труда», основной целью которого является унификация процедуры оценки условий труда на рабочих местах как единого способа реализации установленного пенсионным законодательством механизма освобождения работодателей от уплаты взносов в ПФР и механизма предоставления предусмотренных законодательством гарантий и компенсаций одновременно с формированием мер экономического стимулирования работодателей к улучшению условий и охраны труда.

В определении также отмечается, что в соответствии со ст. 33.2 Закона об ОПС доптариф составляет солидарную часть тарифа страховых взносов. Из положений ст. 6 Закона об индивидуальном (персонифицированном) учете в системе ОПС также следует, что доптариф не зачисляется на индивидуальные лицевые счета застрахованных лиц, занятых на соответствующих работах. При этом абз. 2 п. 2 ст. 17 Закона об ОПС, определяющей порядок формирования бюджета ПФР, предусматривает, что трансферт на ОПС определяется в том числе с учетом досрочного назначения страховых пенсий лицам, указанным в ст. 30–32 Закона о страховых пенсиях (уменьшенных на сумму доходов от доптарифов взносов, уплачиваемых в соответствии со ст. 33.2 Закона об ОПС). Это, подчеркнул Конституционный Суд, означает, что взносы по доптарифам, уплаченные в отношении работников, занятых на работах с особыми условиями труда, предназначены для создания финансового источника для выплаты пенсий всем работникам соответствующей категории.

«Данное регулирование, с одной стороны, призвано обеспечить реализацию права на пенсионное обеспечение граждан, занятых на работах с особыми условиями труда, с учетом объективно существующих вредных и (или) опасных факторов производственной среды и трудового процесса, а с другой – публичные интересы, состоящие в необходимости улучшения условий и охраны труда в целях защиты жизни и здоровья граждан, и в реализации принципов всеобщности, справедливости и солидарности 8 поколений, имея в виду, что все работодатели, использующие труд работников, занятых на работах с особыми условиями труда, в режиме как полной, так и частичной занятости, объективно составляют одну категорию, а потому оно не может рассматриваться как нарушающее конституционные принципы справедливости и равенства и как не имеющее экономического обоснования. Следовательно, оспариваемые законоположения в системе действующего правового регулирования не могут расцениваться как нарушающие конституционные права заявителя», – резюмируется в документе.

Что касается довода заявителя о несоответствии оспариваемого регулирования правовым позициям КС, изложенным в Постановлении от 23 декабря 1999 г. № 18-П, то, как указал Суд, в данном постановлении рассматривался вопрос о тарифах страховых взносов в ПФР для самозанятых граждан – индивидуальных предпринимателей, занимающихся частной практикой нотариусов, глав КФХ, а также адвокатов, имеющих статус как плательщиков страховых взносов, так и получателей страхового обеспечения, а заявитель к данной категории не относится.

Эксперты оценили выводы КС

Комментируя «АГ» определение, партнер практики «Страхование» АБ КИАП Дмитрий Шнайдман отметил, что выводы КС окончательно закрепили правоприменительную практику, которая сложилась по вопросу правомерности исчисления и уплаты работодателем дополнительных тарифов страховых взносов в отношении любых выплат в пользу работников, занятых на видах работ с особыми условиями труда, перечень которых закреплен соответствующими нормативными актами.

Основным предметом разногласий в спорах между ПФР и юрлицами по данному вопросу, заметил эксперт, являлась обязанность уплаты указанных тарифов в случае, когда работник был занят на соответствующих работах менее 80% рабочего времени. «Поскольку в данном случае работник не обладает правом на включение соответствующих периодов работы в стаж, дающий право на досрочное назначение трудовой пенсии по старости, работодатели полагали, что у них отсутствует обязанность для начисления и уплаты взносов по доптарифам с выплат, произведенных этим работникам», – пояснил он.

До 2018 г., добавил Дмитрий Шнайдман, такие споры в основном разрешались в пользу работодателей, поскольку суды соглашались с позицией о том, что если у конкретного работника в силу его неполной занятости на работах с особыми условиями нет права на досрочную пенсию, то и работодатель не обязан финансировать дополнительными страховыми тарифами ее досрочный характер в отношении данного работника.

«Ситуация изменилась с принятием Экономколлегией ВС определений от 1 ноября 2018 г. № 310-КГ18-10562 и от 19 декабря 2018 г. № 310-КГ18-13800, – отметил он. – Именно указанные судебные акты изменили правоприменительную практику в отношении данного вопроса, определив подход, в соответствии с которым базовым условием, при котором страховые взносы следует уплачивать по доптарифам, является занятость работников на соответствующих видах работ с особыми условиями труда, независимо от режима занятости (полной или частичной)». По мнению судов, пояснил Дмитрий Шнайдман, именно такой подход соответствует сущности обязательного соцстрахования, включая пенсионное, поскольку уплатой страховых взносов обеспечиваются не только частные интересы застрахованных, но и публичные интересы, связанные с реализацией принципа социальной солидарности поколений, закрепленного в том числе Конституцией РФ.

В качестве правового обоснования применения указанного подхода, пояснил эксперт, определено, что законодательство не содержит исключений относительно начисления страховых взносов по доптарифу в отношении выплат работникам, занятым на видах работ с особыми условиями меньше 80% рабочего времени..jpg) Кроме того, в силу ст. 6 Закона об индивидуальном (персонифицированном) учете в системе ОПС следует, что доптариф, составляя солидарную часть страхового взноса, не зачисляется на индивидуальные лицевые счета застрахованных, занятых на упомянутых видах работ. «Поэтому доптариф, уплачиваемый организациями в целях обеспечения права работника на получение досрочной страховой пенсии по старости, имеет иное целевое назначение – обеспечение выплаты досрочных страховых пенсий в государственном масштабе», – подчеркнул Дмитрий Шнайдман.

Кроме того, в силу ст. 6 Закона об индивидуальном (персонифицированном) учете в системе ОПС следует, что доптариф, составляя солидарную часть страхового взноса, не зачисляется на индивидуальные лицевые счета застрахованных, занятых на упомянутых видах работ. «Поэтому доптариф, уплачиваемый организациями в целях обеспечения права работника на получение досрочной страховой пенсии по старости, имеет иное целевое назначение – обеспечение выплаты досрочных страховых пенсий в государственном масштабе», – подчеркнул Дмитрий Шнайдман.

Таким образом, заключил эксперт, определение не изменило, а окончательно закрепило хоть и в достаточной степени формальный, но прагматичный и экономически обоснованный подход судов к спорной проблеме, направленный, в первую очередь, на пополнение бюджета ПФР.

По мнению адвоката АП Тульской области Дмитрия Анищенко, в данном деле КС сделал выбор между «коллективными» и «индивидуальными» интересами в пользу первых. «Как неоднократно указывал Верховный Суд (определения от 19 декабря 2018 г. № 310-КГ18-13800; от 7 сентября 2018 г. № 309-КГ18-5069; от 1 ноября 2018 г. № 310-КГ18-10562 и от 16 июля г. 2018 № 309-КГ18-5069), особенностью страховых взносов, уплачиваемых по доптарифам, является их “солидарный” характер: из положений ст. 6 Закона об индивидуальном (персонифицированном) учете в системе ОПС следует, что дополнительный тариф, составляя солидарную часть страхового взноса, не зачисляется на индивидуальные лицевые счета застрахованных лиц, занятых на вредных видах работ», – отметил он.

№ 310-КГ18-13800; от 7 сентября 2018 г. № 309-КГ18-5069; от 1 ноября 2018 г. № 310-КГ18-10562 и от 16 июля г. 2018 № 309-КГ18-5069), особенностью страховых взносов, уплачиваемых по доптарифам, является их “солидарный” характер: из положений ст. 6 Закона об индивидуальном (персонифицированном) учете в системе ОПС следует, что дополнительный тариф, составляя солидарную часть страхового взноса, не зачисляется на индивидуальные лицевые счета застрахованных лиц, занятых на вредных видах работ», – отметил он.

Именно на этом факте, пояснил эксперт, выстроил свою позицию Конституционный Суд в рассматриваемом определении: не так важно, получит ли конкретный работник право на досрочную пенсию, – главное, что будет создан «источник» для ее финансирования для других работников, занятых на вредном производстве, чье право на досрочную пенсию однозначно и не оспаривается (эта логика изложена на стр. 7–8 определения).

Как считает эксперт, данное определение может негативно сказаться на судебной практике по аналогичным спорам. «На сегодняшний день суды в основном придерживаются позиции о том, что право на назначение досрочной пенсии должно корреспондировать обязанности страхователя уплачивать взносы по доптарифу. То есть если отдельные периоды трудовой деятельности застрахованного лица не подлежат включению в расчет трудового стажа для назначения досрочной пенсии, то и взносы по доптарифу за эти периоды уплачиваться не должны (постановления АС Северо-Западного округа от 23 июля 2020 г. № Ф07-7298/2020 по делу № А13-21007/2019; АС Центрального округа от 14 марта 2018 г. № Ф10-60/2018 по делу № А14-3052/2017 и от 11 октября 2017 г. № Ф10-3959/2017 по делу № А14-15419/2016)», – пояснил он.

«На сегодняшний день суды в основном придерживаются позиции о том, что право на назначение досрочной пенсии должно корреспондировать обязанности страхователя уплачивать взносы по доптарифу. То есть если отдельные периоды трудовой деятельности застрахованного лица не подлежат включению в расчет трудового стажа для назначения досрочной пенсии, то и взносы по доптарифу за эти периоды уплачиваться не должны (постановления АС Северо-Западного округа от 23 июля 2020 г. № Ф07-7298/2020 по делу № А13-21007/2019; АС Центрального округа от 14 марта 2018 г. № Ф10-60/2018 по делу № А14-3052/2017 и от 11 октября 2017 г. № Ф10-3959/2017 по делу № А14-15419/2016)», – пояснил он.

Таким образом, по мнению Дмитрия Анищенко, КС отринул данный принцип, указав, что обязанность работодателя уплачивать взносы по доптарифам не должна ставиться в зависимость от права конкретного застрахованного лица на досрочную пенсию, поскольку «бенефициаром» таких страховых взносов является не конкретный человек, а «неопределенная группа работников», занятых на вредном производстве.

Старший партнер, руководитель группы практик юридической фирмы INTELLECT Роман Речкин считает, что позиция КС в данном случае понятна: государство, сильно «обжегшись» на повышении пенсионного возраста, не готово больше никаким образом уменьшать пенсионные платежи, включая дополнительные тарифы страховых взносов в отношении работников, занятых на работах с особыми условиями труда.

«Вопрос, который на самом деле возник в данном деле, гораздо более “неудобен” для государства: в чем социально-экономический смысл доптарифа страховых взносов на работников с вредными условиями труда, если эти деньги, уплаченные работодателем, на индивидуальные лицевые счета застрахованных лиц, занятых на соответствующих работах, не зачисляются? – пояснил он. – То есть денежные средства, уплаченные в рамках доптарифа страховых взносов на конкретного работника с вредными условиями труда, размер пенсии этого работника не увеличивают, а учитываются “в составе солидарной части тарифа” и могут быть потрачены ПФР не на выплату пенсии конкретному работнику, занятому на работах с вредными условиями труда».

Этот в целом частный вопрос, добавил Роман Речкин, вытекает из общего вопроса о построении российской пенсионной системы, которая в принципе не основана на каких-то разумных социально-экономических принципах: размер пенсии конкретного лица определяется на основании произвольного расчета и реально не зависит ни от продолжительности работы, ни от размера взносов, перечисленных работодателем. «Более того, государство регулярно и в одностороннем порядке меняет правила начисления пенсий – например, “замораживая” накопительную часть, что означает искусственное занижение размера пенсии для всех лиц, так как “замороженная” часть попросту не учитывается в расчете платежей, эту самую пенсию формирующих», – заключил он.

Что украинцы получают за свои налоги

- Анастасия Зануда

- ВВС Украина

Так красочно представляют уплату налогов дети

Украинцы платят много налогов — и по количеству, и по размеру своих доходов. Однако государственные и медицинские услуги, образование и пенсии, которые получают украинцы за свои налоги, очень далеки от того, что можно было бы ожидать за такие деньги.

Однако государственные и медицинские услуги, образование и пенсии, которые получают украинцы за свои налоги, очень далеки от того, что можно было бы ожидать за такие деньги.

Если бы я и мой работодатель не платили налоги, то ежемесячно я могла бы самостоятельно содержать двух пенсионеров, полтора врача или учителя, одного милиционера или одну треть депутата Верховной Рады.

Однако в дополнение к налогам, которые я плачу, я все равно плачу за услуги врачей, педагогов, а также содержу родственников — пенсионеров, которым явно не хватает заработанной за долгую трудовую жизнь пенсии.

Не лучше дела обстоят и у работодателей. По данным Всемирного банка, в 2012 году предприниматели перечислили в бюджет 55,5% доходов, из которых 43,3% составляют налоги на труд.

Всего по показателю «налогообложения», который определяется Всемирным банком при составлении рейтинга Doing business, Украина сейчас занимает 165 место из 194. При этом в банке отмечают, что благодаря сокращению количества налогов Украина за год даже улучшила свою позицию — на целых 20 ступенек.

Согласно опросам, проведенным Центром Разумкова, почти 3 % опрошенных считают, что уплаченные украинскими плательщиками налоги разворовывают чиновники. Еще 28% считают , что у них просто отбирают честно заработанные деньги. Третья по численности группа — 17,6 % — это те, кто считают, что налоги хоть и не разворовываются, но все равно используются неэффективно.

Только 6,9% опрошенных считают, что за счет налогов их плательщик поддерживает тех, кто нуждается в этом больше, и только 4,3% опрошенных уверены, что уплаченные налоги вернутся к ним или к их близким.

Сколько мы платим?

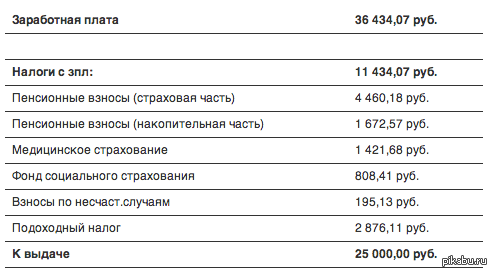

В Центре социально-экономических исследований CASE подсчитали, что от каждого гражданина, который получает месячную зарплату в размере 2157 грн, государство получает 2092 грн налогов. За год эта сумма составляет более 25 тысяч грн.

Из них более 17,3 тысячи грн — это налоги и социальные взносы. 15% налога на доходы физических лиц и 3,6% социального взноса платит сам работник, и еще 36,75 % — единый социальный взнос, который платит работодатель. Львиная доля этих платежей идет на финансирование Пенсионного фонда. Впрочем, даже такие огромные, по сравнению с другими странами, отчисления в Пенсионный фонд, обеспечивают лишь две трети от его реальной потребности. Остальные — так называемый дефицит Пенсионного фонда — также финансируются из бюджета — через перераспределение других налогов.

Львиная доля этих платежей идет на финансирование Пенсионного фонда. Впрочем, даже такие огромные, по сравнению с другими странами, отчисления в Пенсионный фонд, обеспечивают лишь две трети от его реальной потребности. Остальные — так называемый дефицит Пенсионного фонда — также финансируются из бюджета — через перераспределение других налогов.

Еще почти 8000 грн, по расчетам экспертов CASE, — это так называемые «косвенные налоги» , или налоги , уплаченные в магазине — НДС (20% от себестоимости товара), а также акцизы и импортные пошлины.

Получается, что работник в Украине получает в среднем столько же, сколько платит налогов, но, как говорит автор исследования Дмитрий Боярчук, практически ничего за это не получает от государства:

«Если посмотреть относительные показатели того, что мы платим, я, наверное, не припомню ни одной другой страны, где бы налоги на зарплату достигали почти 50%. Но есть еще и абсолютные величины. И если посмотреть те абсолютные суммы, которые идут на финансирование медицины или образования, то нам до европейского уровня еще довольно долго идти», — говорит эксперт.

Директор экономических программ Центра Разумкова Василий Юрчишин также советует смотреть на абсолютные цифры и учитывать, что работа украинцев сильно недооценена, а следовательно, и налоги, которые платят украинцы, также сравнительно небольшие в абсолютном измерении. Но надо учитывать и обратную сторону этого замкнутого круга — относительно большие налоги заставляют предпринимателей и работников «не светить» все свои доходы:

«С одной стороны, в Украине работа является крайне недооцененной, и зарплаты квалифицированных работников очень низкие. Следовательно, нельзя рассчитывать, что и налоговые платежи и отчисления в социальные фонды будут значительными. Кроме того, распределение средств, уже поступивших в бюджет, не являются понятным и прозрачным. А количество налогов, которые мы платим, вообще подталкивает к тенизации доходов, потому вести нормальную жизнь на те средства, которые остаются после уплаты налогов, просто невозможно», — говорит Василий Юрчишин.

По данным CASE Украина, с зарплаты в 3601 грн, которую работодатель должен начислить, чтобы оплатить «чистыми» работнику 2157 грн, на руках у этого работника для «чистого» потребления остается 1670 грн.

На что тратятся налоги?

Более половины от того, на что тратятся налоги — 58,1 % — составляет выплата пенсий. При этом средняя пенсия в Украине составляет менее 1500 грн в месяц.

Среди других главных направлений, на которые тратятся деньги налогоплательщиков — образование и медицина (более 10% и 5,8% соответственно). При этом зарплаты украинских врачей и учителей — одни из самых низких в целом в экономике и составляют около 2500 грн в месяц.

По 3,9% и 3,1% расходов идет на обеспечение правоохранительной системы и государственный аппарат соответственно. Примечательно также, что все эти области — государственное управление, правоохранительная система, образование и медицина — также регулярно фигурируют на высоких местах в рейтингах коррумпированности.

По данным World Economic Forum, World Bank, Transperency Int., UNDP, Legatum Institute, 2012 год

«Если посмотреть на милицию, которая нам стоит гораздо больше, чем армия, то возникает вопрос: от кого мы защищаемся? Если говорить об образовании, то мы тратим относительно много, но эти средства размываются, и ни один украинский ВУЗ не входит ни в один из мировых рейтингов. Что касается медицины , то за те налоги, что мы платим, мы должны были бы получать медицинские услуги бесплатно. А в реальной жизни мы в лучшем случае имеем помещение, где сидят врачи, которые берут за свои услуги дополнительные деньги, не говоря уже о том, сколько стоят лекарства», — говорит Дмитрий Боярчук.

Что делать?

Среди развитых стран едва ли не самый высокий уровень налогов наблюдается в странах «нордического социализма» . Там налоги на порядок выше, чем в других европейских странах. Если доля налогов в ВВП составляет в Швеции, Дании, Норвегии и Финляндии свыше 50% , то в крупнейшей европейской экономике — Германии — этот показатель чуть больше трети.

Украинский показатель соотношения налогов к ВВП близок к немецкому, но в нем не учитываются налоги на фонд оплаты труда и отчисления в социальные фонды. Вместе с ними, очевидно, Украина по относительному показателю отчислений приближалась бы к «нордическому социализму» . По оценкам Организации экономического сотрудничества и развития (ОЭСР), Украина относится к странам с самыми высокими налогами, — вместе с государствами Северной Европы. Однако эффективность того, как эти налоги расходуются в Украине и в странах Северной Европы — совершенно разная.

Есть еще один вариант, которым, например, пользуются США, где налоги составляют менее 16% от ВВП. Он заключается в том, что государство собирает со своих граждан минимальное количество налогов, а граждане зато могут сами позаботиться о себе и, через благотворительность, о других.

Підпис до фото,А так безрадостно воспринимают уплату налогов взрослые

«Украина, несмотря на относительно большие налоги, вряд ли догонит скандинавские страны по уровню качества государственных услуг, — говорит Василий Юрчишин. Главное препятствие — такой большой передел денег через государственный бюджет в виде налогов и выплат могут делать только те страны, где уровень коррупции традиционно очень низкий, а уровень прозрачности — высокий:

Главное препятствие — такой большой передел денег через государственный бюджет в виде налогов и выплат могут делать только те страны, где уровень коррупции традиционно очень низкий, а уровень прозрачности — высокий:

«Скандинавский вариант очень привлекателен, но он требует большого доверия населения к власти, минимальной коррупции и прозрачности бюджета. К сожалению, ни по одной из этих позиций Украина не достигла какого-то приемлемого уровня, и именно по этим показателям проигрывает всем европейским странам. Другой вариант, когда все платят мало, и каждый сам за себя, также вряд ли приживется у нас из-за воспитанных Советским Союзом патерналистских настроений. У нас все еще большая часть населения верит, что государство должно заботиться о своих гражданах», — говорит Василий Юрчишин и советует двигаться в обоих направлениях — пытаться уменьшить коррупцию и одновременно уменьшать у граждан чувство зависимости от государства вместе с уменьшением налоговой нагрузки.

Вместе с тем, Дмитрий Боярчук утверждает, что изменить ситуацию с налогами могут только кардинальные реформы и сокращение неэффективных бюджетных расходов. Но на первом этапе, говорит эксперт, было бы полезно, если бы украинцы сами начали платить налоги, а не только видели их в бухгалтерской отчетности. Тогда они бы лучше понимали, что могут и должны требовать от государства за оплаченные налоги:

Но на первом этапе, говорит эксперт, было бы полезно, если бы украинцы сами начали платить налоги, а не только видели их в бухгалтерской отчетности. Тогда они бы лучше понимали, что могут и должны требовать от государства за оплаченные налоги:

«В нашей постсоветской ментальности нет понимания того, что бюджет — это не только то, что человек получает, а это и то, что он платит. Люди должны понимать, что они не должны государству за бесплатную медицину, образование, а также за то, что их не трогает милиция. Конечно, хорошо было бы, если бы граждане собственноручно платили налоги, как это происходит в большинстве цивилизованных стран, — говорит Дмитрий Боярчук, и как пример «изменения сознания» приводит малых предпринимателей. — Мы видим, что у частных предпринимателей, которые сами платят ежемесячно 200 грн, отношение к государству, к чиновникам, к системе — совсем другое».

Бремя для работодателя — Forbes Kazakhstan

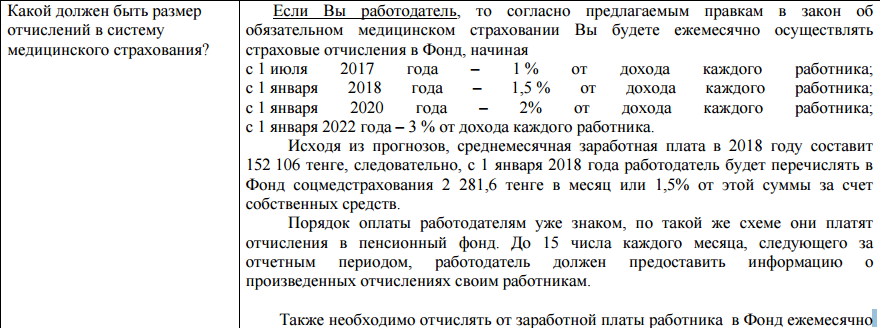

В последнее время обсуждается вопрос о введении с 2020 года обязательных пенсионных взносов (ОПВ) работодателей по ставке 5% от доходов работников, взносов работников на обязательное социальное медицинское страхование (ОСМС) по ставке 1% от доходов и увеличении отчислений работодателей на ОСМС с 1,5 до 2%. Вследствие этого общая нагрузка по налогам и социальным платежам с доходов работников увеличится с 31% до 37,5%.

Вследствие этого общая нагрузка по налогам и социальным платежам с доходов работников увеличится с 31% до 37,5%.

Начиная с 2021 года взносы работников на ОСМС увеличатся до 2%, а с 2022-го – до 3%. Соответственно, общая нагрузка по «зарплатным налогам» в 2022 году составит уже 39,5%.

И это не все. В 2025 году сниженные когда-то ставки социального налога и социальных отчислений вернутся к прежним 11 и 5% соответственно, в связи с чем общая нагрузка составит 41%, включая индивидуальный подоходный налог (ИПН), социальный налог, социальные отчисления, ОПВ работников и работодателей, отчисления и взносы на ОСМС.

Проблема усугубляется тем, что наши граждане все еще не идентифицируют себя как налогоплательщики, так как для большинства людей все обязательства по удержанию, уплате и декларированию исполняет работодатель. Формально часть «зарплатных налогов» уплачивается за счет работодателя, а часть – за счет работника. Однако на деле все расходы несет работодатель. Нанимаясь, работник договаривается о зарплате нетто. Вследствие этого он даже не задумывается о том, какие расходы на самом деле несет работодатель.

Вследствие этого он даже не задумывается о том, какие расходы на самом деле несет работодатель.

Между тем эти расходы из года в год увеличиваются по различным причинам. Так, платежи на ОСМС введены в связи с реформированием системы здравоохранения, а ОПВ работодателей – вероятно, по причине прогнозируемой недостаточности средств в ЕНПФ на содержание пенсионеров. Вне зависимости от причин бремя работодателей увеличивается, они будут обязаны платить в бюджет и внебюджетные фонды почти половину от зарплаты работников. Кто-то называет это наказанием за создание рабочих мест, кто-то – принуждением для ухода бизнеса в тень.

Действительно, если работодатели станут заключать с работниками договоры гражданско-правового характера, то их бремя ограничится ИПН (10%) и ОПВ (10%), а также взносами на ОСМС. Малый бизнес, работающий по специальному налоговому режиму на основе упрощенной декларации, задумается о выплате зарплаты «в конвертах». И это после проделанной огромной работы по стимулированию бизнеса к прозрачности.

Хорошо еще, что все делается постепенно. О грядущих изменениях было известно еще пару лет назад. Заметил некую закономерность. Правительство, перед тем как ввести что-либо, принимает закон с переходными положениями и наблюдает. Затем, если по мере наступления сроков народ начинает возмущаться, пересматривает свое решение. Хочется надеяться и в этот раз бремя для работодателей в итоге не станет непосильным.

Кипр: взносы в службу соц.страхования и иные отчисления с доходов — Cyprus

Система социального страхования на Кипре имеет давнюю историю. Первая система была организована в далеком 1957 году, когда были введены первые обязательные отчисления для большинства трудоустроенных на территории республики лиц. Современная система социального страхования на Кипре регулируется законом «О социальном страховании» (Social Insurance Law, 2010). Согласно данному закону обязательные социальные отчисления обязаны оплачивать все лица, трудоустроенные на Кипре, а также индивидуальные предприниматели.

В случае с работниками, часть взносов в службу социального страхования оплачивается работодателем, а часть работником, при этом бремя оплаты разделено поровну. Так с 1 января 2019 года размер социальных отчислений составляет в сумме 21.5% от зарплаты сотрудника, где:

— 8,3% оплачивается работодателем,

— 8,3% оплачивается работником,

— а оставшиеся 4,9% — государством.

Таким образом эффективная ставка отчислений в службу социального страхования на 2019 год составляет 16,6%. Следующее повышение размера взносов планируется в 2024 году, когда суммы отчислений вырастут до 21,5%, где работник и работодатель оплачивают по 8,8% каждый.

Для индивидуальных предпринимателей ставка социальных отчислений на 2019 год составляет 15,6%, с 2024 года — 16,6%.

Оплата социальных отчислений производится работодателем за себя и за работника (часть работника уменьшает фактически выплачиваемую заработную плату) до конца месяца, следующего за отчетным. Например, социальные отчисления за январь 2019 года должны быть оплачены до 28 февраля 2019. Оплата может производиться наличными, чеком или банковским переводом по выбору плательщика.

Оплата может производиться наличными, чеком или банковским переводом по выбору плательщика.

С 1 марта 2019 года на Кипре вводится новая система обязательного медицинского страхования, в рамках которой все работающие на территории республики лица будут подпадать под эту систему, которая на первом этапе будет покрывать расходы на лечение на дому, а с 1 марта 2020 года и в госпитале. Для финансирования данной системы правительством вводятся новые отчисления с зарплаты работников и дохода индивидуальных предпринимателей. На первом этапе работодатель будет оплачивать в специальный фонд 1,85% от зарплаты работника, а сам работник 1,7% от своей зарплаты. Государство дополнительно будет оплачивать 1,65% из своих средств. Индивидуальные предприниматели оплачивают 2,55% от своего дохода.

Таким образом, с 1 марта 2019 года суммарная сумма отчислений в различные социальные фонды составит 20,15% без учета доли, оплачиваемой государством, работодатель будет платить 10,15% от дохода работника за свой счет и еще 9,95% за счет средств работника.

Ответственность за несвоевременную уплату налога с доходов и соцвзносов. Налоги, сборы (взносы). Золотой фонд

В условиях нынешней неблагоприятной экономической ситуации многие работодатели оказались не в состоянии не только своевременно выплачивать заработную плату своим работникам, но и своевременно уплачивать налог с доходов и взносы в социальные фонды, которые начисляются на заработную плату и удерживаются из нее. В рамках данной статьи рассмотрим, какая ответственность предусмотрена за несвоевременную уплату налога с доходов и социальных взносов.

Екатерина СКРИПКИНА, экономист-аналитик Издательского дома «Фактор»

Документы статьи

КУоАП

— Кодекс Украины об административных правонарушениях от 07.12.84 г. № 8073-X.Закон № 889

— Закон Украины «О налоге с доходов физических лиц» от 22.05.2003 г. № 889-IV.Закон № 1533

— Закон Украины «Об общеобязательном государственном социальном страховании на случай безработицы» от 02.03.2000 г. № 1533-III.Закон № 2181

— Закон Украины «О порядке погашения обязательств плательщиков налогов перед бюджетами и государственными целевыми фондами» от 21.12.2000 г. № 2181-III.Закон № 2240

— Закон Украины «Об общеобязательном государственном социальном страховании в связи с временной потерей трудоспособности и расходами, обусловленными погребением» от 18.01.2001 г. № 2240-III.Закон № 1105

— Закон Украины «Об общеобязательном государственном социальном страховании от несчастного случая на производстве и профессионального заболевания, повлекших потерю трудоспособности» от 23.09.99 г. № 1105-XIV.Инструкция № 36 —

Инструкция о порядке перечисления, учета и расходования страховых средств Фонда социального страхования от несчастных случаев на производстве и профессиональных заболеваний Украины, утвержденная постановлением правления Фонда социального страхования от несчастных случаев на производстве и профессиональных заболеваний Украины от 12.07.2007 г. № 36.Инструкция № 21-1

— Инструкция о порядке исчисления и уплаты страхователями и застрахованными лицами взносов на общеобязательное государственное пенсионное страхование в Пенсионный фонд Украины, утвержденная постановлением правления Пенсионного фонда Украины от 19.12.2003 г. № 21-1.Инструкция № 16

— Инструкция о порядке поступления, учета и расходования средств Фонда социального страхования по временной потере трудоспособности, утвержденная постановлением правления Фонда социального страхования по временной потере трудоспособности от 26.06.2001 г. № 16.Инструкция № 339 —

Инструкция о порядке исчисления и уплаты взносов на общеобязательное государственное социальное страхование на случай безработицы и учета их поступления в Фонд общеобязательного государственного социального страхования Украины на случай безработицы, утвержденная приказом Минтруда от 18.12.2000 г. № 339.Порядок № 123

— Порядок исправления ошибок прошлых отчетных периодов в отчетности страхователей по средствам общеобязательного государственного социального страхования в связи с временной потерей трудоспособности и расходами, обусловленными рождением и погребением, утвержденный постановлением правления Фонда социального страхования по временной потере трудоспособности от 25.12.2003 г. № 123.

Затруднительное финансовое положение предприятий сказывается на том, что все чаще имеют место задержки выплаты заработной платы, а также несвоевременно уплачиваются налог с доходов и взносы в фонды социального страхования.

Напомним, что в случае задержки выплаты заработной платы на один и более календарных месяцев работодатели обязаны начислить и выплатить работникам компенсацию потери части заработной платы (

ст. 34 Закона Украины «Об оплате труда» от 24.03.95 г. № 108/95-ВР и ст. 1 Закона Украины «О компенсации гражданам потери части доходов в связи с нарушением сроков их выплаты» от 19.10.2000 г. № 2050-III). Наличие у предприятия задолженности перед работниками по заработной плате является основанием для привлечения должностных лиц такого предприятия к дисциплинарной, материальной, административной и даже уголовной ответственности.Однако в данной статье наша задача — выяснить, какая ответственность предусмотрена действующим законодательством для предприятия и его должностных лиц в случае, когда налог с доходов и социальные взносы были начислены и удержаны, но перечислены не вовремя.

Отметим, что несвоевременной считается уплата налогов и взносов позже сроков, предусмотренных действующим законодательством. Сроки уплаты налога с доходов и взносов в социальные фонды при

выплате заработной платы за первую и за вторую половину месяца приведены в статье «Взносы в социальные фонды. Ставки взносов в социальные фонды» // «Налоги и бухгалтерский учет», 2009, № 15.

Несвоевременно перечислили налог с доходов: что грозит?

В случае

выплаты заработной платы налог с доходов подлежит уплате одновременно с получением денежных средств на выплату заработной платы в банке (одновременно с предоставлением платежного поручения о перечислении денежных средств на картсчет работника) (п.п. 8.1.2 Закона № 889), а в случае выплаты заработной платы в натуральной форме или из кассы предприятия (т. е. из выручки) — в течение банковского дня, следующего за днем такой выплаты (п.п. 8.1.4 Закона № 889).Согласно

п.п. «а» п. 20.2 Закона № 889 при нарушении правил начисления, удержания и уплаты в бюджет налога с доходов плательщика налога, которые осуществляются лицами, определенными налоговыми агентами, финансово ответственными являются такие лица.Размер штрафных (финансовых) санкций за нарушение норм

Закона № 889 и основания для их применения определяются законом, регулирующим такие вопросы, если иное не установлено нормами этого Закона (п. 20.1 Закона № 889).В соответствии с

п.п. 17.1.9 Закона № 2181 в случае, когда налогоплательщик осуществляет денежные выплаты без предварительного начисления и уплаты налога, если в соответствии с законодательством такие начисление и уплата являются обязательной предпосылкой такой выплаты, налогоплательщик уплачивает штраф в двойном размере от суммы обязательства по такому налогу.Однако в случае несвоевременной уплаты налога с доходов при выплате заработной платы штраф, предусмотренный

п.п. 17.1.9 Закона № 2181, не применяется. Предприятие должно уплатить такой штраф только в случае, если при проверке выявлено, что выплата заработной платы была произведена без предварительного начисления или неполного начисления налога с доходов. С этим согласны и налоговики (см. консультацию в журнале «Вестник налоговой службы Украины», 2006, № 6, с. 47). В то же время в указанной консультации, а также в письме ГНАУ от 10.06.2008 г. № 11856/7/17-0717 налоговики упоминают о том, что в случае несвоевременного перечисления в бюджет налога с доходов налоговый орган начисляет налоговому агенту пеню на основании п.п. 16.1.2 Закона № 2181. По нашему мнению, в рассматриваемой ситуации речь о начислении пени на основании этого подпункта Закона № 2181 идти не может, поскольку она начисляется только при несвоевременной уплате согласованного налогового обязательства. В данном случае согласованного обязательства нет по той причине, что Налоговый расчет по форме № 1ДФ не является налоговой декларацией.В соответствии со

ст. 1634 КоАП за неперечисление налога с доходов при выплате доходов должностные лица предприятия несут административную ответственность в виде предупреждения или штрафа в размере от 2 до 3 не облагаемых налогом минимумов доходов граждан (далее — ннмдг) (от 34 до 51 грн.), а в случае повторного нарушения в течение года — от 3 до 5 ннмдг (от 51 до 85 грн.).Протокол об установлении административного нарушения составляется должностными лицами налоговой службы во время документальной проверки предприятия и передается в суд для принятия соответствующего решения. Административный штраф может быть наложен только по решению суда.

В соответствии с

ч. 2 ст. 38 КоАП если дела об административных правонарушениях подведомственны суду, взыскание может быть наложено не позднее чем через три месяца со дня совершения правонарушения, а при длящемся правонарушении — не позднее чем через три месяца со дня его выявления.Таким образом, если на момент проверки налоговым органом налог с доходов, удержанный с выплаченной заработной платы, будет перечислен в бюджет, то административное взыскание может быть наложено, если прошло не более трех месяцев со дня фактической уплаты налога с доходов. Если же до проверки налог с доходов не будет перечислен в бюджет, административный штраф может быть наложен на должностных лиц предприятия не позднее чем через три месяца со дня составления протокола об установлении административного правонарушения.

Если

заработная плата начислена, но не выплачена, налог с доходов подлежит уплате в течение 30 календарных дней, следующих за последним днем месяца, за который начислена, но не выплачена заработная плата (п.п. 8.1.2 Закона № 889).При нарушении указанного срока уплаты налога с доходов штраф, предусмотренный

п.п. 17.1.9 Закона № 2181, по нашему мнению, к предприятию применяться не должен, поскольку отсутствовал факт выплаты дохода.Что касается административного взыскания, то в соответствии со

ст. 163-4 КоАП оно налагается за неперечисление налога с доходов при выплате. Поскольку заработная плата не выплачивалась, административный штраф в данном случае применяться также не должен.

Если не вовремя уплатили взносы в Пенсионный фонд

Взносы в Пенсионный фонд в части начислений подлежат уплате одновременно с получением (перечислением) денежных средств на оплату труда, в том числе в безналичной форме или с выручки от реализации (

абзац восьмой ч. 6 ст. 20 Закона № 1058, абзац первый п.п. 5.1.5, абзац первый п.п. 5.1.6 Инструкции № 21-1).Что касается взносов в Пенсионный фонд в части удержаний, то они уплачиваются не позднее 20 числа месяца, следующего за месяцем, в котором выплачивается заработная плата (

п.п. 5.2.2, абзац первый п.п. 5.1.4 Инструкции № 21-1), а для горных предприятий — не позднее 28 календарных дней со дня окончания отчетного месяца (п.п. 5.2.2, абзац второй п.п. 5.1.4 Инструкции № 21-1).В случае если заработная плата начислена, но не выплачена, взносы в Пенсионный фонд должны быть уплачены не позднее 20 числа месяца, следующего за месяцем, за который начислена, но не выплачена заработная плата (

абзац четвертый п.п. 5.1.6, п.п. 5.2.2, абзац первый п.п. 5.1.4 Инструкции № 21-1), а для горных предприятий — не позднее 28 календарных дней со дня окончания отчетного месяца (абзац пятый п.п. 5.1.6, п.п. 5.2.2, абзац второй п.п. 5.1.4 Инструкции № 21-1).Согласно

ч. 12 ст. 20 Закона № 1058 страховые взносы подлежат уплате независимо от финансового состояния предприятия-плательщика.Что же грозит предприятию, если оно нарушило сроки уплаты пенсионных взносов, установленные действующим законодательством?

В соответствии с

п. 2 ч. 9 ст. 106 Закона № 1058 за несвоевременную уплату (несвоевременное перечисление) органы Пенсионного фонда налагают на предприятие штраф в зависимости от срока задержки платежа*:—

до 30 календарных дней включительно — 10 % суммы недоплаты;—

до 90 календарных дней включительно — 20 % суммы недоплаты;—

свыше 90 календарных дней — 50 % суммы недоплаты.* 5 марта 2009 года Верховная Рада Украины приняла Закон Украины «О внесении изменений в некоторые законодательные акты Украины относительно погашения задолженности перед Пенсионным фондом Украины и усиления ответственности за нарушение законодательства в сфере общеобязательного государственного пенсионного страхования», нормы которого изменяют меру ответственности за нарушения пенсионного законодательства. На момент подготовки материала Закон не подписан Президентом Украины. В случае его подписания (о чем мы обязательно сообщим на страницах нашей газеты) штраф за несвоевременную уплату страховых взносов будет налагаться в размере 10 % своевременно не уплаченных взносов.

Основанием для принятия решения о наложении штрафа являются данные карточки лицевого счета страхователя.

Кроме того, согласно

п.п. 10.1 Инструкции № 21-1 на суммы просроченной задолженности по уплате страховых взносов (недоимки) и своевременно не уплаченных штрафных санкций начисляется пеня в размере 0,1 % суммы недоплаты за каждый день просрочки платежа. При этом под просроченной задолженностью понимается сумма неначисленных и/или неуплаченных страховых взносов в установленные сроки (ч. 2 ст. 106 Закона № 1058).Количество дней просрочки рассчитывается с первого календарного дня, следующего за днем наступления срока соответствующего платежа, до дня его фактической уплаты страхователем включительно.

Обращаем внимание, что пеня на пеню не начисляется (

п.п. 10.4 Инструкции № 21-1).За несвоевременное перечисление или несвоевременное зачисление на банковские счета органов Пенсионного фонда сумм страховых взносов и финансовых санкций по вине банков, пеня начисляется таким банкам в размере 0,1 % указанных сумм за каждый день просрочки их перечисления (зачисления).

Отметим, что на практике и сумма штрафа, и сумма пени рассчитываются органами Пенсионного фонда.

В соответствии с

п. 7 ч. 9 ст. 106 Закона № 1058 за неуплату или неполную уплату авансовых платежей на страхователя налагается штраф в размере 50 % суммы неуплаченных или несвоевременно уплаченных авансовых платежей. При этом под авансовыми платежами понимаются страховые взносы, которые перечисляются Пенсионному фонду при выплате доходов в течение базового отчетного периода, за который они начислены (ч. 6 ст. 20 Закона № 1058). Так, в случае неперечисления авансовых платежей в Пенсионный фонд при выплате отпускных, вознаграждений по гражданско-правовым договорам и т. п. предприятию грозит штраф в размере 50 % суммы неуплаченных авансовых платежей. Основанием для принятия решения о наложении такого штрафа является акт документальной проверки органами Пенсионного фонда.Отметим, что финансовые санкции грозят предприятию независимо от того, будут ли несвоевременно уплаченные страховые взносы уплачены самостоятельно страхователем до начала проверки или же их обнаружат контролирующие органы Пенсионного фонда во время документальной проверки.

Кроме наложения штрафа на страхователя должностные лица предприятия, виновные в совершении правонарушения (в нашем случае — в несвоевременном перечислении пенсионных взносов), привлекаются к административной ответственности.

В соответствии с

п. 2 ч. 16 ст. 106 Закона № 1058 за нарушение установленного порядка начисления и сроков уплаты страховых взносов на должностных лиц предприятия налагается штраф в размере от 8 до 15 ннмдг (от 136 до 255 грн.). При повторном совершении такого правонарушения в течение года размер штрафа составит от 10 до 20 ннмдг (от 170 до 340 грн.)*. Административное взыскание может быть наложено не позднее чем через два месяца со дня выявления правонарушения (ч. 1 ст. 38 КоАП).* В случае подписания Президентом Украины Закона Украины «О внесении изменений в некоторые законодательные акты Украины относительно погашения задолженности перед Пенсионным фондом Украины и усиления ответственности за нарушение законодательства в сфере общеобязательного государственного пенсионного страхования» размер административного штрафа за несвоевременную уплату страховых взносов, в том числе авансовых платежей будет составлять: от 25 до 50 ннмдг (от 425 до 850 грн.), если размер неуплаченной суммы не превышает 300 ннмдг (5100 грн.) или от 50 до 100 ннмдг (от 850 до 1700 грн.), если размер неуплаченной суммы больше 300 ннмдг (5100 грн.).

От имени органов Пенсионного фонда рассматривать дела об административных правонарушениях и налагать административные взыскания имеют право директор исполнительной дирекции Пенсионного фонда Украины, его заместители, начальники главных управлений Пенсионного фонда Украины в АРК, областях, городах Киеве и Севастополе и их заместители, начальники управлений Пенсионного фонда Украины в районах, городах, районах в городах и их заместители на основании документов, свидетельствующих о совершении правонарушения

(ч. 17 ст. 106 Закона № 1058).

Несвоевременная уплата взносов в Фонд социального страхования по временной потере трудоспособности

Взносы в Фонд социального страхования по временной потере трудоспособности подлежат уплате одновременно с получением средств на оплату труда в учреждениях банков (

п. 4.4 Инструкции № 16), в день перечисления заработной платы на текущие счета работников в учреждениях банков (абзац первый п. 4.6 Инструкции № 16).В случае выплаты заработной платы за первую половину или другую часть месяца начисленные страховые взносы должны быть перечислены в Фонд не позднее дня, установленного для выплаты заработной платы за вторую половину месяца.

Если заработная плата выплачивается из выручки от реализации или в натуральной форме, страховые взносы подлежат уплате не позднее дня, следующего за днем выплаты заработной платы (

абзац второй п. 4.6 Инструкции № 16).При несвоевременной выплате заработной платы взносы в Фонд социального страхования по временной потере трудоспособности уплачиваются при фактической выплате заработной платы в соответствующие для формы выплаты сроки (

п. 4.4 Инструкции № 16).В соответствии с

абзацем третьим ч. 1 ст. 30 Закона № 2240 за несвоевременную уплату взносов в Фонд социального страхования по временной потере трудоспособности при проверке органами Фонда на предприятие налагается штраф в размере 50 % сумм, подлежащих уплате страховых взносов за весь период, прошедший со дня, когда страхователь был взят на учет. Однако, как отмечается в письме Фонда социального страхования по временной потере трудоспособности от 20.04.2006 г. № 05-31-850, на практике штраф применяется в размере 50 % суммы подлежащих уплате страховых взносов, а не от суммы взносов за весь период с момента взятия на учет.Кроме штрафов, за нарушение срока уплаты страховых взносов предусмотрено взыскание пени.

Пеня рассчитывается исходя из

120 % учетной ставки НБУ, которая действовала на момент уплаты, начисленной на всю сумму недоимки (без учета штрафов) за весь ее срок (п. 5 Порядка № 123, абзац третий п. 5.2 Инструкции № 16). При этом моментом уплаты считается день возникновения недоимки, т. е. при расчете пени следует применять ставку НБУ, действующую на день возникновения недоимки.Начисление пени начинается с первого рабочего дня, следующего за днем получения заработной платы (со дня возникновения недоимки), и заканчивается в день приема банком платежного поручения на уплату взносов в Фонд. При этом недоимкой считается неуплаченная в установленные сроки разница между начисленными страховыми взносами и расходами, связанными с предоставлением материального обеспечения и социальных услуг (пособие по беременности и родам, пособие по временной нетрудоспособности, пособие на погребение и др.).

Пеня на сумму недоимки

не начисляется только в том случае, если существовала задолженность Фонда перед страхователем, и сумма такой задолженности превышала сумму выявленной недоимки на момент выявления ошибки (п. 6 Порядка № 123). Излишне перечисленная сумма пени должна быть возвращена страхователю по его письменному заявлению.Если взносы уплачены несвоевременно по вине банковского учреждения (произошло несвоевременное списание со счета и зачисление в Фонд), пеню должно уплатить такое банковское учреждение. При этом предприятие-страхователь освобождается от ответственности за несвоевременное зачисление суммы страховых взносов в Фонд социального страхования по временной потере трудоспособности, включая начисленную пеню и штрафные санкции (

п.п. 5.7 Инструкции № 16).В соответствии со

ст. 1655 КоАП за несвоевременное перечисление взносов в Фонд социального страхования по временной потере трудоспособности должностные лица предприятия привлекаются к административной ответственности в виде штрафа в размере от 8 до 15 ннмдг (от 136 до 255 грн.), а в случае повторного такого нарушения в течение года — от 10 до 20 ннмдг (от 170 до 340 грн.). Административное взыскание может быть наложено не позднее чем через два месяца со дня выявления правонарушения (ч. 1 ст. 38 КоАП).Отметим, что рассматривать дела об административных нарушениях и налагать административные взыскания имеют право руководитель исполнительной дирекции Фонда социального страхования по временной потере трудоспособности, его заместители, руководители исполнительных дирекций отделений Фонда в АРК, областях, городах Киеве и Севастополе и их заместители (

ч. 2 ст. 24411 КоАП).Обращаем внимание, что в случае если предприятие самостоятельно

перечисляет подлежащие уплате суммы страховых взносов и пеню в полном объеме, а также уведомляет рабочий орган Фонда о факте выявления ошибки и перечислении начисленных страховых взносов и пени до начала проверки органом Фонда, штрафы не применяются (п. 8 Порядка № 123).

Несвоевременно уплатили взносы в Фонд социального страхования на случай безработицы

Взносы в Фонд социального страхования на случай безработицы подлежат уплате одновременно с получением (перечислением) средств на оплату труда, в том числе в безналичной или натуральной форме, или выручки от реализации товаров (услуг) (

абзац первый ч. 3 ст. 17 Закона № 1533).В соответствии с

абзацем вторым ч. 1 ст. 38 Закона 1533 в случае несвоевременной уплаты страховых взносов или неполной их уплаты страхователи должны уплатить сумму доначисленных контролирующим органом страховых взносов (недоимки), штраф и пеню. Штраф налагается в размере сокрытой суммы выплат, на которые насчитываются страховые взносы, а в случае повторного нарушения — в трехкратном размере такой суммы.Однако согласно разъяснениям Фонда социального страхования на случай безработицы (см.

письмо от 08.01.2003 г. № ДЦ-09-43) штраф применяется к предприятию-страхователю только в том случае, если во время проверки выявлено, что сумма заработной платы, на которую начисляются взносы, не отражена в расчетной ведомости о начислении и перечислении страховых взносов в Фонд социального страхования на случай безработицы. Если же в расчетной ведомости отражена сумма средств, на которую должны быть начислены страховые взносы, но на нее взносы не начислены или начислены, но уплачены несвоевременно, начисляется только пеня.Пеня исчисляется исходя из 120 % учетной ставки НБУ, которая действовала на момент уплаты, начисленной на полную сумму недоимки (без учета штрафов) за весь ее срок. В соответствии с разъяснениями, предоставленными в

письме Государственного центра занятости от 23.03.2001 г. № ДЦ-05-901, ставка НБУ принимается на момент уплаты, а именно: на день получения заработной платы, установленный в банковском учреждении, т. е. на день, когда должны быть уплачены страховые взносы.В соответствии с

п. 9.4 Инструкции № 339 начисление пени производится начиная со следующего дня после наступления срока уплаты страховых взносов до дня уплаты включительно. Если срок уплаты совпадает с выходным (праздничным) днем, то пеня начисляется начиная со следующего рабочего дня после выходного (праздничного) дня. В случае несвоевременного зачисления на счет фонда страховых взносов пеню уплачивает банковское учреждение, при этом пеня со страхователя не взыскивается.Согласно

ст. 1653 КоАП за несвоевременную или неполную уплату страховых взносов на должностных лиц предприятия налагается штраф в размере от 8 до 15 ннмдг (от 136 до 255 грн.), а за повторное аналогичное нарушение в течение года — от 10 до 20 ннмдг (от 170 до 340 грн.). В соответствии с ч. 1 ст. 38 КоАП административное взыскание может быть наложено не позднее чем через два месяца со дня выявления правонарушения. От имени Фонда рассматривать дела об административных правонарушениях и налагать административные взыскания имеют право руководитель исполнительной дирекции Фонда, его заместители, руководители рабочих органов исполнительной дирекции Фонда в АРК, областях, городах Киеве и Севастополе и их заместители (ч. 2 ст. 2449 КоАП).В случае если работодатель самостоятельно до начала проверки выявил ошибки, правильно доначислил страховые взносы, рассчитал пеню и перечислил в Фонд социального страхования на случай безработицы соответствующие суммы, к такому страхователю и его должностным лицам штрафные санкции не применяются (см.

письмо Государственного центра занятости от 17.05.2006 г. № ДЦ-09-2529/0/6-06).Таким образом, если до начала проверки предприятие уплатило сумму взносов, которые не были перечислены в установленный срок, оно должно только рассчитать и уплатить пеню.

Если несвоевременно перечислили взносы в Фонд социального страхования от несчастных случаев на производстве

Взносы в Фонд социального страхования от несчастных случаев на производстве (далее — ФССНС) подлежат уплате одновременно с получением денежных средств в банке на выплату заработной платы, в день перечисления заработной платы на текущие счета работников (

абзац второй п. 4.12 Инструкции № 36).Если заработная плата выплачивается из выручки или в натуральной форме, взносы в ФССНС подлежат уплате не позднее следующего дня после выплаты заработной платы (

абзац четвертый п. 4.12 Инструкции № 36).За несвоевременную уплату страховых взносов со страхователей взыскивается пеня (

ч. 2 ст. 52 Закона № 1105). Наложение штрафных санкций на предприятие действующим законодательством не предусмотрено.Пеня начисляется исходя из 120 % годовых учетной ставки НБУ, действовавшей на момент уплаты недоимки, начисленной на полную сумму недоимки (без учета штрафов) за весь срок (

п. 5.1 Инструкции № 36). Пеня начисляется начиная со следующего дня после получения заработной платы до дня уплаты недоимки включительно. Пеня на пеню не насчитывается.В случае если взносы были перечислены несвоевременно по вине банковского учреждения, пеня уплачивается таким банковским учреждением за каждый день просрочки их перечисления (зачисления). При этом с предприятия-страхователя пеня за эти дни не взыскивается.

В соответствии со

ст. 1654 КоАП за несвоевременную уплату страховых взносов должностные лица предприятия привлекаются к административной ответственности в виде штрафа в размере от 8 до 15 ннмдг (от 136 до 255 грн.), а при повторном нарушении сроков уплаты страховых взносов — от 10 до 20 ннмдг (от 170 до 340 грн.). Административное взыскание может быть наложено не позднее чем через два месяца со дня выявления правонарушения (ч. 1 ст. 38 КоАП). От имени ФССНС рассматривать дела об административных правонарушениях и налагать административные взыскания имеют право руководитель исполнительной дирекции Фонда, его заместители, руководители рабочих органов исполнительной дирекции Фонда в АРК, областях, городах Киеве и Севастополе и их заместители, руководители районных и городских отделений исполнительной дирекции Фонда.Для удобства все виды ответственности, предусмотренные действующим законодательством за несвоевременную уплату налога с доходов и взносов в фонды социального страхования, представим в таблице.

Ответственность за неперечисление в бюджет налога с доходов и несвоевременную уплату взносов в фонды социального страхования

|

Вид правонарушения |

Финансовая санкция |

Административная ответственность |

Основание |

||

|

В случае совершения право-нарушения впервые |

В случае повторного совершения право-нарушения |

В случае совершения право-нарушения впервые |

В случае повторного совершения право-нарушения |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Неперечисление в бюджет налога с доходов при выплате дохода |

— |

— |

Предупреждение или штраф в размере от 2 до 3 ннмдг (от 34 до 51 грн.) |

Штраф от 3 до 5 ннмдг (от 51 до 85 грн.) |

Ст. 1634 КоАП |

|

Несвоевременная уплата взносов в Пенсионный фонд

|

Штраф в зависимости от срока задержки платежа: — до 30 календарных дней включительно — 10 % суммы недоплаты; — до 90 календарных дней включительно — 20 % суммы недоплаты; — свыше 90 календарных дней — 50 % суммы недоплаты Пеня начисляется на суммы несвоевременно уплаченных страховых взносов и штрафных санкций в размере 0,1 % указанных сумм за каждый день просрочки платежа (с первого календарного дня, следующего за днем наступления срока уплаты платежа, до дня его фактической уплаты включительно) |

Штраф в размере от 8 до 15 ннмдг (от 136 до 255 грн.)

|

Штраф в размере от 10 до 20 ннмдг (от 170 до 340 грн.)

|

П. 2 ч. 9 ст. 106, п. 2 ч. 16 ст. 106 Закона № 1058, п. 10.1 Инструкции № 21-1

|

|

|

Несвоевременная уплата авансовых платежей в Пенсионный фонд |

Штраф в размере 50 % суммы несвоевременно уплаченных авансовых платежей |

Штраф в размере от 8 до 15 ннмдг (от 136 до 255 грн.). |

Штраф в размере от 10 до 20 ннмдг (от 170 до 340 грн.) |

П. 7 ч. 9 ст. 106, п. 2 ч. 16 ст. 106 Закона № 1058 |

|

|

Несвоевременная уплата взносов в Фонд социального страхования по временной потере трудоспособности |

Штраф применяется в размере 50 % сумм, подлежащих уплате страховых взносов |

Штраф в размере от 8 до 15 ннмдг (от 136 до 255 грн.) |

Штраф в размере от 10 до 20 ннмдг (от 170 до 340 грн.) |

Абзац третий ч. 1 ст. 30 Закона № 2240, п. 5 Порядка № 123, абзац третий п. 5.2 Инструкции № 16, ст. 1655 КоАП |

|

|

Пеня рассчитывается исходя из 120 % учетной ставки НБУ, которая действовала на момент уплаты (день возникновения недоимки), начисленной на всю сумму недоимки (без учета штрафов) за весь ее срок |

|||||

|

Несвоевременная уплата взносов в Фонд социального страхования на случай безработицы |

Пеня исчисляется исходя из 120 % учетной ставки НБУ, которая действовала на момент уплаты, начисленной на полную сумму недоимки (без учета штрафов) за весь ее срок |

Штраф в размере от 8 до 15 ннмдг (от 136 до 255 грн.) |

Штраф в размере от 10 до 20 ннмдг (от 170 до 340 грн.) |

Ч. 1 ст. 38 Закона 1533, ст. 1653 КоАП |

|

|

Несвоевременная уплата взносов в Фонд социального страхования от несчастных случаев на производстве |

Пеня начисляется исходя из 120 % годовых учетной ставки НБУ, действовавшей на момент уплаты недоимки, начисленной на полную сумму недоимки (без учета штрафов) за весь срок |

Штраф в размере от 8 до 15 ннмдг (от 136 до 255 грн.) |

Штраф в размере от 10 до 20 ннмдг (от 170 до 340 грн.) |

Ч. 2 ст. 52 Закона № 1105, п. 5.1 Инструкции № 36, ст. 1654 КоАП |

|

Материал данной статьи поможет работодателям сориентироваться в том, какие виды финансовых санкций грозят им в случае несвоевременной уплаты налога с доходов и взносов в фонды социального страхования, а также какие виды административной ответственности предусмотрены для должностных лиц предприятия за соответствующие правонарушения.

удержаний из заработной платы: обязательные и принудительные

Существует ряд различных удержаний из заработной платы, которые могут вычитаться из зарплаты сотрудника в каждый платежный период. Они варьируются от налогов FICA, отчислений на пенсию или плана 401 (k), выплат алиментов, страховых взносов и единых вычетов. Некоторые из этих удержаний из заработной платы являются обязательными… это означает, что работодатель юридически обязан удерживать эти деньги из чека заработной платы работника в соответствии с федеральными законами и законами штата.Другие вычеты являются добровольными … это означает, что они не являются обязательными, и сотрудник должен согласиться на удержание этих удержаний из его зарплаты. Большинство добровольных вычетов из заработной платы удерживаются для оплаты определенных льгот, связанных с работниками, которые работодатель предлагает, например, медицинского страхования и краткосрочных пособий по нетрудоспособности. Работодатели также могут предлагать и оплачивать различные сертификаты и тесты, которые могут быть связаны с карьерой, и запрашивать компенсацию за счет удержания из заработной платы, если сотрудник увольняется преждевременно. В этих случаях потребуется письменное разрешение, прежде чем можно будет произвести вычет.Когда работодатели требуют, чтобы сотрудники заплатили или возместили работодателю предметы, которые приносят пользу или удобство работодателя (униформа, инструменты), вычет не может уменьшить заработок работника ниже минимальной заработной платы или компенсации за сверхурочную работу. Тем не менее, эти вычеты могут быть пропорционально распределены в течение дня выплаты жалованья.

Вычеты по обязательному налогу на заработную плату

Некоторые обязательные налоговые вычеты из заработной платы, которые работодатели обязаны по закону удерживать из зарплаты работника, включают:

- Удержание федерального подоходного налога

- Налоги на социальное обеспечение и медицинское обслуживание — также известные как налоги FICA

- Удержание государственного подоходного налога

- Местные налоговые удержания, такие как городские или окружные налоги, государственное страхование по инвалидности или страхование по безработице

- Суд постановил выплатить алименты

Добровольные удержания из заработной платы

Добровольные удержания из заработной платы не могут быть удержаны из чека заработной платы сотрудника, если этот сотрудник не санкционирует вычет.Примеры добровольных удержаний из заработной платы включают:

- Пенсионные взносы или взносы в план 401 (k)

- Взносы на медицинское страхование по планам медицинского страхования, стоматологии и зрения

- Взносы по страхованию жизни

- Взносы на гибкий счет расходов или план сбережений на здоровье до вычета налогов

- Краткосрочные пособия по нетрудоспособности

- Униформа и / или инструменты

- Отчисления за обучение и / или сертификацию

- Пожертвования на внутриофисную благотворительность

- Закупки внутри офиса (старые компьютеры, телевизоры, оргтехника)

Для каждого добровольного вычета ТРЕБУЕТСЯ письменное разрешение перед вычетом.Имя, дата и причина удержания стандартны. Требуется подпись сотрудника, а также списываемая сумма в долларах. Некоторые другие конкретные позиции, которые могут быть включены в авторизацию, могут быть следующими: сумма в долларах за [расчетный период] для [X] расчетных периодов (если они кратны), имя человека или благотворительные деньги, которым делается пожертвование, и размеры или количество в отношении униформы / инструментов.