- НК РФ Статья 229. Налоговая декларация / КонсультантПлюс

- Форматы электронных сообщений для обмена данными с Федеральной налоговой службой

- Форматы электронных сообщений для обмена данными в соответствии с требованиями Положения Банка России от 6 ноября 2014 г.

- Форматы и структуры электронных документов, предусмотренных нормативными документами Банка России при сообщении банком, подразделениями расчетной сети, действующими в составе территориального учреждения Банка России, полевыми учреждениями Банка России, Первым операционным управлением Банка России в электронном виде налоговому органу об открытии или о закрытии счета, вклада (депозита), об изменении реквизитов счета, вклада (депозита), органу контроля за уплатой страховых взносов об открытии или о закрытии счета, об изменении реквизитов счета

- Форматы и структуры электронных документов, предусмотренных Положением Банка России от 28.

- Форматы и структуры служебных сообщений и транспортных файлов, предусмотренных Указанием Банка России от 30.10.2020 № 5607-У «О порядке сообщения банком налоговому органу в электронной форме о предоставлении права или прекращении права использовать электронные средства платежа для переводов электронных денежных средств и изменении реквизитов электронных средств платежа, указанных в пункте 1.1 статьи 86 Налогового кодекса Российской Федерации»

- Правила составления и представления информации в электронном виде, предусмотренной Указанием Банка России от 30 августа 2017 года № 4512-У «Об объеме и порядке передачи уполномоченными банками как агентами валютного контроля информации органам валютного контроля»

- Федеральная таможенная служба

- Налог на прибыль для организаций в сфере социального обслуживания населения будет обнулен

- 26 Кодекс США § 11 — Налоги | Кодекс США | Поправки к Закону США

- налоговых вычетов за оплачиваемый отпуск в соответствии с Законом о американском плане спасения от 2021 года: обзор

- Налоговые льготы, связанные с COVID-19, продлены за оплачиваемый отпуск на периоды с 1 апреля 2021 года по 30 сентября 2021 года.

- Обзор налоговых льгот по уплаченному отпуску в рамках ARP

- Обзор возмещаемого кредита для оплачиваемых отпусков по болезни (обновлено 29 июля 2021 г.)

- Обзор выплачиваемого кредита с возмещением при отпуске по семейным обстоятельствам

- Требование оплачиваемого отпуска по болезни и семейного отпуска

- Налог на коммерческую деятельность

- Штрафы, проценты и сборы — Департамент доходов

- Деловая налоговая декларация и сроки платежа

- Проект постановления о реформе корпоративного налогообложения

- 55 корпораций заплатили 0 долларов в виде федеральных налогов с прибыли 2020 года — ITEP

НК РФ Статья 229. Налоговая декларация / КонсультантПлюс

НК РФ Статья 229. Налоговая декларация

1. Налоговая декларация представляется налогоплательщиками, указанными в статьях 227, 227.1 и пункте 1 статьи 228 настоящего Кодекса.

(в ред. Федеральных законов от 19.05.2010 N 86-ФЗ, от 28.11.2015 N 327-ФЗ)

Налоговая декларация представляется не позднее 30 апреля года, следующего за истекшим налоговым периодом, если иное не предусмотрено статьей 227.1 настоящего Кодекса.

(в ред. Федерального закона от 19.05.2010 N 86-ФЗ)

2. Лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представить такую декларацию в налоговый орган по месту жительства.

3. В случае прекращения деятельности, указанной в статье 227 настоящего Кодекса, до конца налогового периода налогоплательщики обязаны в пятидневный срок со дня прекращения такой деятельности представить налоговую декларацию о фактически полученных доходах в текущем налоговом периоде.

(в ред. Федеральных законов от 29.12.2000 N 166-ФЗ, от 27.07.2010 N 229-ФЗ)

При прекращении в течение календарного года иностранным физическим лицом деятельности, доходы от которой подлежат налогообложению в соответствии со статьями 227 и 228 настоящего Кодекса, и выезде его за пределы территории Российской Федерации налоговая декларация о доходах, фактически полученных за период его пребывания в текущем налоговом периоде на территории Российской Федерации, должна быть представлена им не позднее чем за один месяц до выезда за пределы территории Российской Федерации.

Уплата налога, доначисленного по налоговым декларациям, порядок представления которых определен настоящим пунктом, производится не позднее чем через 15 календарных дней с момента подачи такой декларации.

(в ред. Федерального закона от 27.07.2006 N 137-ФЗ)

КонсультантПлюс: примечание.

С 01.01.2022 абз. 1 п. 4 ст. 229 излагается в новой редакции (ФЗ от 02.07.2021 N 305-ФЗ). См. будущую редакцию.

КонсультантПлюс: примечание.

П. 4 ст. 229 (в ред. ФЗ от 09.11.2020 N 368-ФЗ) применяется к правоотношениям по исчислению и уплате НДФЛ за налоговые периоды начиная с 2020 г.

4. В налоговых декларациях физические лица указывают все полученные ими в налоговом периоде доходы (в том числе фиксированную прибыль), если иное не предусмотрено настоящим пунктом, источники их выплаты, налоговые вычеты, суммы налога, удержанные налоговыми агентами, суммы фактически уплаченных в течение налогового периода авансовых платежей, суммы налога, подлежащие уплате (доплате) или зачету (возврату) по итогам налогового периода.

Налогоплательщики вправе не указывать в налоговой декларации доходы, не подлежащие налогообложению (освобождаемые от налогообложения) в соответствии со статьей 217 настоящего Кодекса (за исключением доходов, указанных в пунктах 60 и 66 статьи 217 настоящего Кодекса), а также доходы, указанные в статье 214.2 настоящего Кодекса, доходы, сведения о которых представлены в налоговые органы в порядке, установленном пунктом 5 статьи 226 и пунктом 14 статьи 226.

(абзац введен Федеральным законом от 27.12.2009 N 368-ФЗ; в ред. Федеральных законов от 15.02.2016 N 32-ФЗ, от 01.04.2020 N 102-ФЗ)

КонсультантПлюс: примечание.

С 01.01.2022 п. 4 ст. 229 дополняется абз. 3 (ФЗ от 02.07.2021 N 305-ФЗ). См. будущую редакцию.

КонсультантПлюс: примечание.

С 01.01.2022 п. 4 ст. 229 дополняется абз. 4 и 5 (ФЗ от 02.07.2021 N 305-ФЗ). См. будущую редакцию.

Налогоплательщики вправе представить заявление о зачете (возврате) суммы излишне уплаченного налога в составе налоговой декларации.

(абзац введен Федеральным законом от 29.09.2019 N 325-ФЗ)

Открыть полный текст документа

Форматы электронных сообщений для обмена данными с Федеральной налоговой службой

Форматы электронных сообщений для обмена данными в соответствии с требованиями Положения Банка России от 6 ноября 2014 г.

№ 440-П «О порядке направления в банк отдельных документов налоговых органов, а также направления банком в налоговый орган отдельных документов банка в электронной форме в случаях, предусмотренных законодательством Российской Федерации о налогах и сборах»

Связанные документы (1)

№ 440-П «О порядке направления в банк отдельных документов налоговых органов, а также направления банком в налоговый орган отдельных документов банка в электронной форме в случаях, предусмотренных законодательством Российской Федерации о налогах и сборах»

Связанные документы (1)По согласованию с ФНС России справочник применяется с 17.01.2022

Связанные документы (1)Форматы и структуры электронных документов, предусмотренных нормативными документами Банка России при сообщении банком, подразделениями расчетной сети, действующими в составе территориального учреждения Банка России, полевыми учреждениями Банка России, Первым операционным управлением Банка России в электронном виде налоговому органу об открытии или о закрытии счета, вклада (депозита), об изменении реквизитов счета, вклада (депозита), органу контроля за уплатой страховых взносов об открытии или о закрытии счета, об изменении реквизитов счета

Форматы и структуры электронных документов, предусмотренных Положением Банка России от 28.

04.2012 № 377-П «О порядке сообщения банком налоговому органу в электронном виде о предоставлении права или прекращении права использовать корпоративные электронные средства платежа для переводов электронных денежных средств, об изменении реквизитов корпоративного электронного средства платежа»

04.2012 № 377-П «О порядке сообщения банком налоговому органу в электронном виде о предоставлении права или прекращении права использовать корпоративные электронные средства платежа для переводов электронных денежных средств, об изменении реквизитов корпоративного электронного средства платежа»Форматы и структуры служебных сообщений и транспортных файлов, предусмотренных Указанием Банка России от 30.10.2020 № 5607-У «О порядке сообщения банком налоговому органу в электронной форме о предоставлении права или прекращении права использовать электронные средства платежа для переводов электронных денежных средств и изменении реквизитов электронных средств платежа, указанных в пункте 1.1 статьи 86 Налогового кодекса Российской Федерации»

Указание Банка России от 30.10.2020 № 5607-У «О порядке сообщения банком налоговому органу в электронной форме о предоставлении права или прекращении права использовать электронные средства платежа для

переводов электронных денежных средств и изменении реквизитов электронных средств платежа, указанных в пункте 1. 1 статьи

86 Налогового кодекса Российской Федерации» находится на регистрации в Министерстве юстиции Российской Федерации и размещено справочно.

Ещё +

Свернуть -

1 статьи

86 Налогового кодекса Российской Федерации» находится на регистрации в Министерстве юстиции Российской Федерации и размещено справочно.

Ещё +

Свернуть -

Правила составления и представления информации в электронном виде, предусмотренной Указанием Банка России от 30 августа 2017 года № 4512-У «Об объеме и порядке передачи уполномоченными банками как агентами валютного контроля информации органам валютного контроля»

Страница была полезной?Да Нет

Последнее обновление страницы: 24.06.2021

Федеральная таможенная служба

|

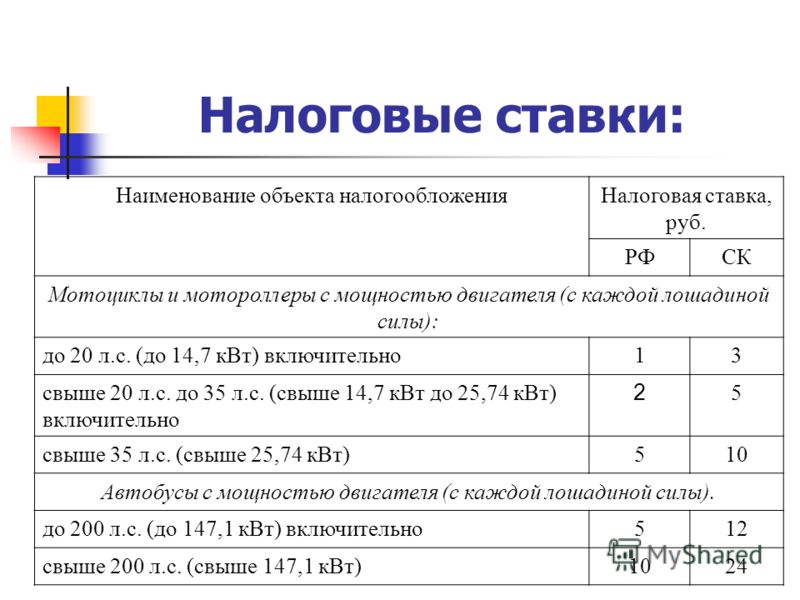

Категории транспортных средств для личного пользования, кузова транспортных средств для личного пользования |

Таможенные пошлины, налоги, подлежащие уплате

|

|

1. |

в виде совокупного таможенного платежа |

|

Мотоциклы, мопеды, мотороллеры, классифицируемые в товарной позиции 8711 ТН ВЭД ЕАЭС |

в виде совокупного таможенного платежа |

|

Моторные транспортные средства для перевозки не более 12 человек, включая водителя, классифицируемые в товарной позиции 8702 ТН ВЭД ЕАЭС |

в виде совокупного таможенного платежа |

|

Моторные транспортные средства для перевозки грузов с полной массой до 5 тонн включительно, классифицируемые в субпозициях 8704 21 и 8704 31 ТН ВЭД ЕАЭС |

|

|

Прицепы к авто- и мототранспортным средствам, являющимся транспортными средствами для личного пользования |

в виде совокупного таможенного платежа |

|

2. |

в виде совокупного таможенного платежа |

|

3. Автомобили легковые (за исключением автомобилей, специально предназначенных для медицинских целей) и прочие моторные транспортные средства, предназначенные главным образом для перевозки людей, классифицируемые в товарной позиции 8703 ТН ВЭД ЕАЭС (за исключением транспортных средств, указанных в пунктах 1 и 4 настоящей таблицы): |

|

|

в отношении автомобилей, с момента выпуска которых прошло не более 3 лет: |

|

|

стоимость которых не превышает 8 500 евро в эквиваленте |

по единой ставке 54 процента от стоимости, но не менее 2,5 евро за 1 куб. см рабочего объема двигателя |

|

стоимость которых превышает 8 500 евро в эквиваленте, но не превышает 16 700 евро в эквиваленте |

по единой ставке 48 процентов от стоимости, но не менее 3,5 евро за 1 куб. |

|

стоимость которых превышает 16 700 евро в эквиваленте, но не превышает 42 300 евро в эквиваленте |

по единой ставке 48 процентов от стоимости, но не менее 5,5 евро за 1 куб. см рабочего объема двигателя |

|

стоимость которых превышает 42 300 евро в эквиваленте, но не превышает 84 500 евро в эквиваленте |

по единой ставке 48 процентов от стоимости, но не менее 7,5 евро за 1 куб. см рабочего объема двигателя |

|

стоимость которых превышает 84 500 евро в эквиваленте, но не превышает 169 000 евро в эквиваленте |

по единой ставке 48 процентов от стоимости, но не менее 15 евро за 1 куб. см рабочего объема двигателя |

|

стоимость которых превышает 169 000 евро в эквиваленте |

по единой ставке 48 процентов от стоимости, но не менее 20 евро за 1 куб. |

|

в отношении автомобилей, с момента выпуска которых прошло более 3 лет, но не более 5 лет: |

|

|

рабочий объем двигателя которых не превышает 1 000 куб. см |

по единой ставке в размере 1,5 евро за 1 куб. см рабочего объема двигателя |

|

рабочий объем двигателя которых превышает 1 000 куб. см, но не превышает 1 500 куб. см |

по единой ставке в размере 1,7 евро за 1 куб. см рабочего объема двигателя |

|

рабочий объем двигателя которых превышает 1 500 куб. см, но не превышает 1 800 куб. |

по единой ставке в размере 2,5 евро за 1 куб. см рабочего объема двигателя |

|

см рабочий объем двигателя которых превышает 1 800 куб. см, но не превышает 2 300 куб. |

по единой ставке в размере 2,7 евро за 1 куб. см рабочего объема двигателя |

|

рабочий объем двигателя которых превышает 2 300 куб. см, но не превышает 3 000 куб. см |

по единой ставке в размере 3 евро за 1 куб. см рабочего объема двигателя |

|

рабочий объем двигателя которых превышает 3 000 куб. см |

по единой ставке в размере 3,6 евро за 1 куб. см рабочего объема двигателя |

|

в отношении автомобилей, с момента выпуска которых прошло более 5 лет: |

|

|

рабочий объем двигателя которых не превышает 1 000 куб. см |

по единой ставке в размере 3 евро за 1 куб. см рабочего объема двигателя |

|

рабочий объем двигателя которых превышает 1 000 куб. |

по единой ставке в размере 3,2 евро за 1 куб. см рабочего объема двигателя |

|

рабочий объем двигателя которых превышает 1 500 куб. см, но не превышает 1 800 куб. см |

по единой ставке в размере 3,5 евро за 1 куб. см рабочего объема двигателя |

|

рабочий объем двигателя которых превышает 1 800 куб. см, но не превышает 2 300 куб. см |

по единой ставке в размере 4,8 евро за 1 куб. см рабочего объема двигателя |

|

рабочий объем двигателя которых превышает 2 300 куб. см, но не превышает 3 000 куб. см |

по единой ставке в размере 5 евро за 1 куб. см рабочего объема двигателя |

|

рабочий объем двигателя которых превышает 3 000 куб. см |

по единой ставке в размере 5,7 евро за 1 куб. |

|

4. Автомобили легковые и прочие моторные транспортные средства, предназначенные главным образом для перевозки людей, содержащие в качестве ходовых исключительно электродвигатели (один или несколько), классифицируемые в субпозиции 8703 80 000 ТН ВЭД ЕАЭС |

в виде совокупного таможенного платежа |

|

5. Кузова транспортных средств для личного пользования |

в виде совокупного таможенного платежа |

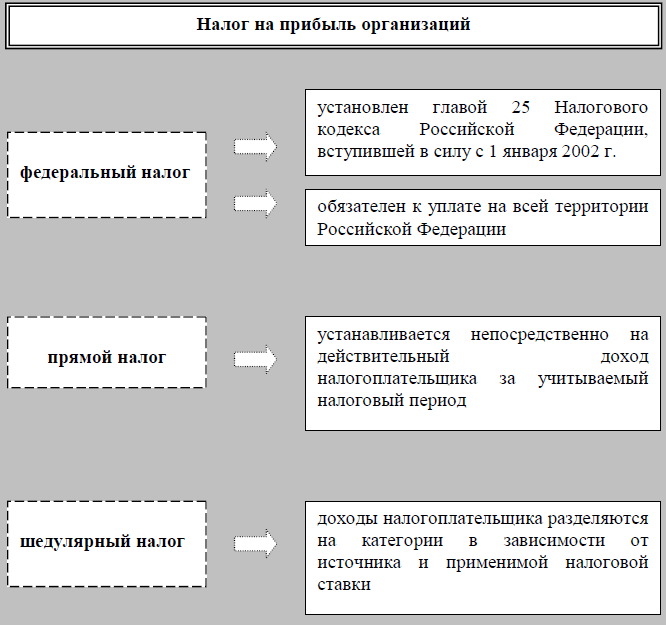

Налог на прибыль для организаций в сфере социального обслуживания населения будет обнулен

Сегодня на заседании Правительства РФ одобрен законопроект, устанавливающий особый налоговый режим для всех организаций в сфере социального обслуживания населения. «Налог на прибыль для организаций в сфере социального обслуживания населения будет обнулен», – сообщил Министр труда и социальной защиты РФ Максим Топилин.

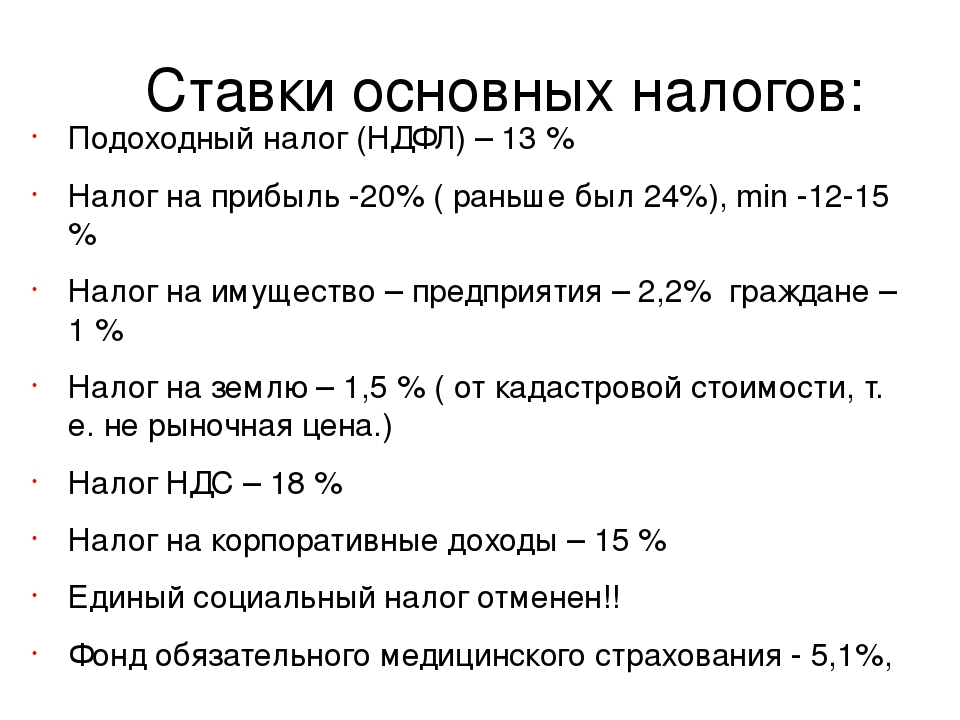

Проект федерального закона разработан Минтрудом России с целью привлечения в сферу социального обслуживания населения бизнеса и социально ориентированных некоммерческих организаций. Сегодня ставка налога на прибыль составляет 20 %, что создает препятствия для развития негосударственных организаций в данной сфере.

«Ожидаем, что благодаря этой и другим мерам к 2018 году доля негосударственного сектора в сфере социального обслуживания увеличится до 10%, – отметил Максим Топилин. – Сейчас в нашей стране 98 % организаций, предоставляющих услуги соцобслуживания, являются государственными».

«Мы предлагаем установить льготный налоговый режим до 1 января 2020 года», – добавил глава Минтруда России.

Чтобы получить налоговые преференции, организации должны одновременно отвечать ряду требований:

1) организация должна быть включена в реестр поставщиков социальных услуг;

2) доходы организации от деятельности по предоставлению социальных услуг гражданам должны составлять не менее 90 процентов от общего объема доходов либо не иметь доходов за налоговый период;

3) численность персонала организации, имеющего образование по специальности «социальная работа», должна составлять не менее 30 процентов;

4) в штате организации должно числиться не менее 15 работников;

5) организация не должна совершать операции с векселями и финансовыми инструментами, заключать срочные сделки.

Планируется, что данный законопроект будет рассмотрен Государственной Думой в осеннюю сессию.

Также Минтруд России разрабатывает иные меры поддержки негосударственного сектора в сфере социального обслуживания населения. В частности, готовится проект постановления Правительства РФ о субсидировании процентных ставок по кредитам для коммерческих организаций, работающих в данной сфере.

26 Кодекс США § 11 — Налоги | Кодекс США | Поправки к Закону США

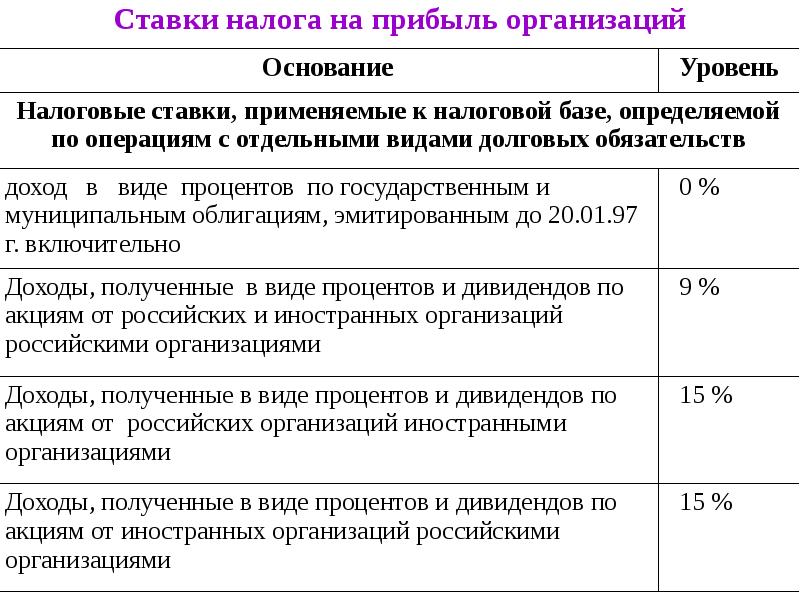

2017 — Подсек. (б). Паб. L. 115–97, §13001 (a), с поправками, внесенными в подст. (б) в целом. До внесения поправок текст гласил:

«(1) В целом. — Сумма налога, взимаемого согласно подпункту (а), должна составлять —

«(A) 15 процентов налогооблагаемой прибыли, не превышающей 50 000 долларов США,

«(B) 25 процентов налогооблагаемого дохода, превышающего 50 000 долларов США, но не превышающего 75 000 долларов США,

«(C) 34 процента налогооблагаемого дохода, превышающего 75 000 долларов США, но не превышающего 10 000 000 долларов США, и

«(D) 35 процентов налогооблагаемого дохода, превышающего 10 000 000 долларов.

В случае корпорации, налогооблагаемый доход которой превышает 100000 долларов за любой налоговый год, сумма налога, определенная в соответствии с предыдущим предложением для такого налогового года, должна быть увеличена на меньшую из следующих величин: (i) 5 процентов такого превышения, или (ii) 11 750 долл. США. В случае корпорации, налогооблагаемый доход которой превышает 15000000 долларов, сумма налога, определенная в соответствии с предыдущими положениями настоящего пункта, должна быть увеличена на дополнительную сумму, равную меньшей из (i) 3 процентов от такого превышения, или (ii) 100 000 долларов.

«(2) Некоторые корпорации, оказывающие индивидуальные услуги, не имеют права на дифференцированные ставки. — Невзирая на параграф (1), сумма налога, взимаемого согласно подразделу (а) с налогооблагаемого дохода корпорации, предоставляющей квалифицированные персональные услуги (как определено в разделе 448 ( г) (2)) равняется 35 процентам налогооблагаемого дохода ».

Подсек. (г). Паб. L. 115–97, §12001 (b) (11), заменил «налоги, налагаемые подразделом (а)» на «налоги, налагаемые подразделом (а) и статьей 55».

(г). Паб. L. 115–97, §12001 (b) (11), заменил «налоги, налагаемые подразделом (а)» на «налоги, налагаемые подразделом (а) и статьей 55».

1993 — п.(б) (1). Паб. L. 103–66, §13221 (a) (3), вставленный в конце заключительных положений «В случае корпорации, налогооблагаемый доход которой превышает 15 000 000 долларов США, сумма налога, определенная в соответствии с предыдущими положениями настоящего параграфа. увеличивается на дополнительную сумму, равную меньшей из (i) 3 процентов от такого превышения или (ii) 100 000 долларов «.

Подсек. (б) (1) (В), (Г). Паб. L. 103–66, §13221 (a) (1), (2), добавлены подпункты. (C) и (D) и вычеркнуты бывшие подпар. (C) который гласит: «34 процента налогооблагаемого дохода, превышающего 75 000 долларов.”

Подсек. (Би 2). Паб. L. 103–66, §13221 (b), заменено «35 процентов» на «34 процента».

1988 — п. (г). Паб. L. 100–647 заменил «налоги, налагаемые подразделом (а) и статьей 55» на «налог, взимаемый в соответствии с подразделом (а)».

1987 — п. (б). Паб. L. 100–203 с поправками, подст. (б) в целом. До внесения поправок в подст. (b) читать следующим образом: «Сумма налога, взимаемого согласно подпункту (а), должна составлять —

«(1) 15 процентов налогооблагаемой прибыли, не превышающей 50 000 долларов США,

«(2) 25 процентов налогооблагаемого дохода, превышающего 50 000 долларов США, но не превышающего 75 000 долларов США, и

«(3) 34 процента налогооблагаемого дохода превышает 75 000 долларов.

В случае корпорации, имеющей налогооблагаемый доход, превышающий 100000 долларов за любой налоговый год, сумма налога, определенная в соответствии с предыдущим предложением для такого налогового года, должна быть увеличена на меньшую из (А) 5 процентов от такого превышения, или (B) 11 750 долларов ».

1986 — п. (б). Паб. L. 99–514 с поправками, подст. (б) в целом. До внесения поправок в подст. (b) читать следующим образом: «Сумма налога, взимаемого согласно подпункту (а), должна составлять —

«(1) 15 процентов (16 процентов для налоговых лет, начинающихся в 1982 году) такой части налогооблагаемого дохода, которая не превышает 25 000 долларов;

«(2) 18 процентов (19 процентов для налоговых лет, начинающихся с 1982 года) такой части налогооблагаемого дохода, которая превышает 25 000 долларов, но не превышает 50 000 долларов;

«(3) 30 процентов налогооблагаемого дохода, превышающего 50 000 долларов США, но не превышающего 75 000 долларов США;

«(4) 40 процентов налогооблагаемого дохода, превышающего 75 000 долларов США, но не превышающего 100 000 долларов США; плюс

«(5) 46 процентов налогооблагаемого дохода превышает 100 000 долларов.

В случае корпорации с налогооблагаемым доходом, превышающим 1000000 долларов за любой налоговый год, сумма налога, определенная в соответствии с предыдущим предложением для такого налогового года, должна быть увеличена на меньшую из (А) 5 процентов от такого превышения, или ( Б) 20 250 долларов ».

1984 — Подст. (б). Паб. Добавлен L. 98–369: «В случае корпорации с налогооблагаемым доходом, превышающим 1 000 000 долларов США за любой налоговый год, сумма налога, определенная в соответствии с предыдущим предложением для такого налогового года, должна быть увеличена на меньшую из (A) 5 процентов. из такого превышения, или (B) 20 250 долларов США.”

1981 — Подсек. (б) (1). Паб. L. 97–34, §231 (a) (1), заменено «15 процентов (16 процентов для налоговых лет, начиная с 1982 года)» на «17 процентов».

Подсек. (Би 2). Паб. L. 97–34, §231 (a) (2), заменено «18 процентов (19 процентов для налоговых лет, начиная с 1982 года)» на «20 процентов».

1978 — Pub. L. 95–600 снизили ставки корпоративного налога путем замены положений, устанавливающих пятиступенчатую структуру налоговых ставок на корпоративный налогооблагаемый доход, на резервы с использованием обычного подхода к налогообложению и подоходному налогу при налогообложении корпоративного налогооблагаемого дохода.

L. 95–600 снизили ставки корпоративного налога путем замены положений, устанавливающих пятиступенчатую структуру налоговых ставок на корпоративный налогооблагаемый доход, на резервы с использованием обычного подхода к налогообложению и подоходному налогу при налогообложении корпоративного налогооблагаемого дохода.

1977 — Subsec. (б) (1). Паб. L. 95–30, §201 (1), заменено «31 декабря 1978 г.» на «31 декабря 1977 г.».

Подсек. (Би 2). Паб. L. 95–30, §201 (1), заменено «1 января 1979 г.» на «1 января 1978 г.» в положениях, предшествующих подпункту. (А).

Подсек. (г) (1). Паб. L. 95–30, §201 (2), заменено «31 декабря 1978 г.» на «31 декабря 1977 г.».

Подсек. (г) (2). Паб. L. 95–30, §201 (2), заменено «1 января 1979 г.» на «1 января 1978 г.».

1976 — п.(а). Паб. L. 94–455 реконструирован пп. (а) без изменений.

Подсек. (б). Паб. L. 94–455, среди прочих изменений, заменено «31 декабря 1977 г., 22 процента» на «31 декабря 1976 г., 22 процента» и «после 31 декабря 1974 г. и до 1 января 1978 г.» на «после 31 декабря, 1974 г. и до 1 января 1977 г. »и исключил положения, касающиеся шестимесячного применения общего правила.

и до 1 января 1978 г.» на «после 31 декабря, 1974 г. и до 1 января 1977 г. »и исключил положения, касающиеся шестимесячного применения общего правила.

Подсек. (с). Паб. Закон № 94–455 исключил положения, относящиеся к особому правилу на 1976 год для налогоплательщиков календарного года.

Подсек. (г). Паб. L. 94–455, среди прочих изменений, заменены положения, касающиеся освобождения от подоходного налога в размере 25 000 долларов за налоговый год, заканчивающийся 31 декабря 1977 г., или 50 000 долларов за налоговый год, заканчивающийся после 31 декабря 1974 г. и до 1 января 1978 г. , для положений, касающихся освобождения от подоходного налога в размере 50 000 долларов за любой налоговый год, и исключены положения, касающиеся применения общего правила в течение шести месяцев.

1975 — п. (б). Паб. Л. 94–164 переименованы в действующие пар. (1) и (2) как пп.(1) (A) и (1) (B), а также в п. (1) (A) в измененном виде заменено «после 31 декабря 1976 г.» на «до 1 января 1975 г. или после 31 декабря 1975 г.», и в пп. (1) (B) в измененном виде заменено «1 января 1977 г.» на «1 января 1976 г.» и добавлен п. (2).

или после 31 декабря 1975 г.», и в пп. (1) (B) в измененном виде заменено «1 января 1977 г.» на «1 января 1976 г.» и добавлен п. (2).

Паб. L. 94–12, §303 (a), снизил обычный налог за налоговый год, заканчивающийся после 31 декабря 1974 г. и до 1 января 1976 г., до 20 процентов налогооблагаемого дохода, не превышающего 25 000 долларов плюс 22 процента налогооблагаемого дохода, превышающего 25 000 долларов.

Подсек. (с). Паб. В законах 94–164 существующие положения определены как абз. (1), вычеркнуты специальные проценты для налоговых лет, начинающихся до 1 января 1964 г., после 31 декабря 1963 г. и до 1 января 1965 г., и добавлены пар. (2).

Подсек. (г). Паб. В законах 94–164 существующие положения определены как абз. (1), заменено «50 000 долларов США» на «25 000 долларов США», добавлена ссылка на раздел 1564 настоящего заголовка и добавлен п. (2).

Паб. L. 94–12, §303 (b), заменил «50 000 долларов» на «25 000 долларов».

1969 — Подсек. (г). Паб. Закон № 91–172 заменил «раздел 1561 или 1564» на «раздел 1561».

Паб. Закон № 91–172 заменил «раздел 1561 или 1564» на «раздел 1561».

1966 — Подсек. (д) (4). Паб. L. 89–809, §104 (b) (2) (A), вычеркнутый абз. (4), в котором сделана ссылка на раздел 881 (а) (касающийся иностранных корпораций, не занимающихся коммерческой деятельностью в Соединенных Штатах).

Подсек. (е). Паб. L. 89–809, §104 (b) (2) (B), добавлен подст. (е).

1964 — Подсек. (б). Паб. Законодательство 88–272 применило 30-процентный налог к годам, начинающимся до 1 января 1964 года вместо 1 июля 1964 года в пар.(1), и в п. (2) снизил ставку с 25 до 22 процентов и применил ее к годам, начинающимся после 31 декабря 1963 года, вместо 30 июня 1964 года.

Подсек. (с). Паб. L. 88–272 увеличил процентную ставку с 22 до 28 для налоговых лет, начинающихся после 31 декабря 1963 г. и до 1 января 1965 г., и до 26 процентов для налоговых лет, начинающихся после 31 декабря 1964 г. Ранее освобождение от подоходного налога осуществляется в подст. (c), теперь указано в подст. (г).

(г).

Подсек. (г), (д). Паб. Л. 88–272 добавлен пп.(d) и переименовали бывшую подпункт. (d) как (e).

1963 — Подсек. (б). Паб. L. 88–52 заменил «1 июля 1964 г.» на «1 июля 1963 г.» и «30 июня 1964 г.» на «30 июня 1963 г.» везде, где встречается.

1962 — Подсек. (б). Паб. L. 87–508 заменяет «1 июля 1963 г.» на «1 июля 1962 г.» и «30 июня 1963 г.» на «30 июня 1962 г.» везде, где встречается.

1961 — Подсек. (б). Паб. L. 87–72 заменяет «1 июля 1962 г.» на «1 июля 1961 г.» и «30 июня 1962 г.» на «30 июня 1961 г.» везде, где встречается.

1960 — п. (б). Паб. L. 86–564 заменяет «1 июля 1961 г.» на «1 июля 1960 г.» и «30 июня 1961 г.» на «30 июня 1960 г.» везде, где встречается.

Подсек. (г) (3). Паб. В L. 86–779 после слов «регулируемые инвестиционные компании» добавлено «и инвестиционные фонды в сфере недвижимости».

1959 — п. (б). Паб. L. 86–75 заменяет «1 июля 1960 г.» на «1 июля 1959 г.» и «30 июня 1960 г.» на «30 июня 1959 г. » везде, где встречается.

» везде, где встречается.

1958 — Подраздел. (б). Паб. L. 85–475 заменяет «1 июля 1959» на «1 июля 1958» и «30 июня 1959» на «30 июня 1958» везде, где встречается.

1957 — п. (б). Паб. L. 85–12 заменяет «1 июля 1958 г.» на «1 апреля 1957 г.» и «30 июня 1958 г.» на «31 марта 1957 г.» везде, где встречается.

1956 — Подраздел. (б). Закон от 29 марта 1956 г. заменил «1 апреля 1957 г.» на «1 апреля 1956 г.» и «31 марта 1957 г.» на «31 марта 1956 г.», где бы он ни появлялся.

1955 — Подсек. (б). Закон от 30 марта 1955 г. заменил «1 апреля 1956 г.» на «1 апреля 1955 г.» и «31 марта 1956 г.» на «31 марта 1955 г.», где бы он ни появлялся.

налоговых вычетов за оплачиваемый отпуск в соответствии с Законом о американском плане спасения от 2021 года: обзор

Примечание: В этих часто задаваемых вопросах рассматриваются налоговые льготы, доступные в соответствии с Законом о американском плане спасения от 2021 года («ARP») работодателями с числом сотрудников менее 500 и некоторым государственным работодателям, независимо от количества сотрудников («Правомочные работодатели») для получения квалифицированной заработной платы в связи с отпуском по болезни и семейным обстоятельствам («квалифицированный отпуск»), выплачиваемой в связи с отпуском, взятым сотрудниками, начиная с 1 апреля 2021 г. по 30 сентября, 2021 г., а также эквивалентные кредиты, доступные для некоторых самозанятых лиц.Для получения информации о налоговых льготах, которые могут потребоваться для оплаты квалифицированного отпуска, выплачиваемого в связи с отпуском, взятым сотрудниками до 1 апреля 2021 года, в соответствии с Законом о борьбе с коронавирусом в семьях (FFCRA) и Законом о налоговых льготах, связанных с COVID ( «Закон о льготах»), см. Часто задаваемые вопросы о налоговых льготах для оплачиваемого отпуска по семейным обстоятельствам.

по 30 сентября, 2021 г., а также эквивалентные кредиты, доступные для некоторых самозанятых лиц.Для получения информации о налоговых льготах, которые могут потребоваться для оплаты квалифицированного отпуска, выплачиваемого в связи с отпуском, взятым сотрудниками до 1 апреля 2021 года, в соответствии с Законом о борьбе с коронавирусом в семьях (FFCRA) и Законом о налоговых льготах, связанных с COVID ( «Закон о льготах»), см. Часто задаваемые вопросы о налоговых льготах для оплачиваемого отпуска по семейным обстоятельствам.

Хотя требование о том, что правомочные работодатели предоставляют отпуск в соответствии с Законом об оплачиваемом отпуске по болезни (EPSLA) и Законом об экстренном отпуске по семейным обстоятельствам и расширении отпуска по болезни («Расширенный FMLA») в соответствии с FFCRA, не применяется после 31 декабря 2020 года, налоговые льготы согласно разделам с 3131 по 3133 Налогового кодекса («Кодекс») доступны для оплаты квалифицированного отпуска, предоставляемого Правомочным работодателем в отношении отпуска, взятого сотрудниками, начиная с 1 апреля 2021 года по 30 сентября 2021 года, если отпуск будет удовлетворяют требованиям EPSLA и расширенного FMLA с поправками для целей ARP.

В этих часто задаваемых вопросах слово «работа», если не указано иное, подразумевает удаленную работу.

Налоговые льготы, связанные с COVID-19, продлены за оплачиваемый отпуск на периоды с 1 апреля 2021 года по 30 сентября 2021 года.

Разделы с 3131 по 3133 Кодекса были введены в действие ARP 11 марта 2021 года, чтобы разрешить правомочным работодателям требовать возмещаемые налоговые льготы, которые возмещают им расходы на предоставление квалифицированной заработной платы за отпуск по болезни и по семейным обстоятельствам в связи с отпуском, взятым сотрудниками. с 1 апреля 2021 г. по 30 сентября 2021 г. либо для удовлетворения собственных нужд сотрудника, либо для ухода за членами семьи.Сотрудники могут получить до десяти дней оплачиваемого отпуска по болезни и до 12 недель оплачиваемого отпуска по семейным обстоятельствам. Некоторые самозанятые лица в аналогичных обстоятельствах имеют право на аналогичные кредиты.

Более подробный обзор закона см. В разделе «Обзор налоговых вычетов за выплаченные увольнения в рамках ARP» ниже.

Ответы на часто задаваемые вопросы см. В разделе «Часто задаваемые вопросы с общей информацией» и в следующих разделах. Часто задаваемые вопросы будут периодически обновляться, чтобы учитывать изменения в законодательстве или дополнительные вопросы по мере их возникновения.

Обзор налоговых льгот по уплаченному отпуску в рамках ARP

ARP изменил и расширил налоговые льготы, доступные для правомочных работодателей, предоставляющих оплачиваемый отпуск по болезни и семейный отпуск в соответствии с отпуском, предоставляемым в соответствии с FFCRA. Согласно FFCRA, принятому 18 марта 2020 года, работодатели должны были предоставлять оплачиваемый отпуск в соответствии с двумя отдельными положениями: (1) EPSLA, в соответствии с которым сотрудники получали до 80 часов оплачиваемого больничного времени, когда они не могли работать по определенным причинам. связанных с COVID-19, и (2) Расширенный FMLA, в соответствии с которым сотрудники получали оплачиваемый отпуск по семейным обстоятельствам для ухода за ребенком, чья школа или место ухода за ребенком были закрыты или поставщик услуг по уходу за детьми был недоступен по причинам, связанным с COVID-19. Обязательство работодателей по предоставлению оплачиваемого отпуска в соответствии с EPSLA и Расширенным FMLA применяется к заработной плате за квалифицированный отпуск, выплачиваемый в связи с отпуском, взятым сотрудниками, начиная с 1 апреля 2020 года по 31 декабря 2020 года. FFCRA при условии, что правомочные работодатели предоставляют оплачиваемый отпуск которые удовлетворяли требованиям EPSLA и расширенного FMLA в течение периодов времени, в течение которых сотрудники не могли работать (включая удаленную работу), было разрешено требовать полностью возвращаемые налоговые льготы для покрытия стоимости оплачиваемой заработной платы за отпуск.Некоторые самозанятые лица в аналогичных обстоятельствах имели право на аналогичные кредиты. Закон о льготах расширил налоговые льготы, доступные для правомочных работодателей на оплачиваемый отпуск по болезни и по семейным обстоятельствам, которые удовлетворяли бы требованиям EPSLA или расширенного FMLA с поправками для целей Закона о льготах, для оплаты квалифицированного отпуска, выплачиваемого в связи с отпуском, взятым сотрудников до 31 марта 2021 года.

Обязательство работодателей по предоставлению оплачиваемого отпуска в соответствии с EPSLA и Расширенным FMLA применяется к заработной плате за квалифицированный отпуск, выплачиваемый в связи с отпуском, взятым сотрудниками, начиная с 1 апреля 2020 года по 31 декабря 2020 года. FFCRA при условии, что правомочные работодатели предоставляют оплачиваемый отпуск которые удовлетворяли требованиям EPSLA и расширенного FMLA в течение периодов времени, в течение которых сотрудники не могли работать (включая удаленную работу), было разрешено требовать полностью возвращаемые налоговые льготы для покрытия стоимости оплачиваемой заработной платы за отпуск.Некоторые самозанятые лица в аналогичных обстоятельствах имели право на аналогичные кредиты. Закон о льготах расширил налоговые льготы, доступные для правомочных работодателей на оплачиваемый отпуск по болезни и по семейным обстоятельствам, которые удовлетворяли бы требованиям EPSLA или расширенного FMLA с поправками для целей Закона о льготах, для оплаты квалифицированного отпуска, выплачиваемого в связи с отпуском, взятым сотрудников до 31 марта 2021 года.

В рамках ARP возмещаемые налоговые льготы доступны для правомочных работодателей, предоставляющих оплачиваемую заработную плату за отпуск по болезни и по семейным обстоятельствам, которые в противном случае удовлетворяли бы требованиям EPSLA и расширенного FMLA с поправками для целей ARP, выплачиваемых в связи с отпуском, взятым сотрудниками с 1 апреля 2021 г. по 30 сентября 2021 г.ARP кодифицировал эти кредиты в разделах с 3131 по 3133 Кодекса. Эти налоговые льготы увеличиваются на расходы Правомочного работодателя на поддержание медицинского страхования, отнесенные к оплачиваемой квалифицированной отпускной зарплате («распределяемые квалифицированные расходы по плану медицинского страхования»), и определенные суммы, выплачиваемые Правомочным работодателем в соответствии с коллективными соглашениями, которые должным образом распределяются на квалифицированный отпуск. заработная плата («определенные коллективно согласованные взносы»). В соответствии с разделом 3133 Кодекса налоговые льготы также увеличиваются на долю работодателя в налогах на социальное обеспечение и медицинскую помощь, взимаемых с заработной платы за квалифицированный отпуск.

В соответствии с разделами 9642 и 9643 ARP самозанятые лица имеют право на эквивалентные кредиты, основанные на аналогичных обстоятельствах, при которых человек не может работать. Для получения дополнительной информации о том, как самостоятельно занятые лица могут претендовать на кредиты, см. «Особые положения, касающиеся самозанятых лиц».

Для отпуска, необходимого в соответствии с FFCRA до 1 января 2021 года, Отдел заработной платы и часов Министерства труда (DOL) администрирует EPSLA и Расширенный FMLA и выпустил правила в 29 CFR Part 826 и разместил часто задаваемые вопросы и соответствующую информацию о положения об оплачиваемом отпуске.См. Закон Министерства здравоохранения США о первом реагировании на коронавирус в семьях: вопросы и ответы.

В следующем разделе представлен обзор условий возмещаемого оплачиваемого отпуска ARP, а в приведенных ниже часто задаваемых вопросах представлена более подробная информация о требованиях, ограничениях и применении кредитов на оплачиваемый отпуск.

Обзор возмещаемого кредита для оплачиваемых отпусков по болезни (обновлено 29 июля 2021 г.)

Согласно ARP правомочные работодатели имеют право на налоговые льготы, если они предоставляют сотрудникам оплачиваемый отпуск по болезни, если сотрудник не может работать по любой из следующих причин:

- сотрудник находится под федеральным, государственным или местным карантинным или изоляционным приказом, связанным с COVID-19;

- медицинский работник посоветовал работнику самостоятельно пройти карантин из-за опасений, связанных с COVID-19;

- сотрудник:

- испытывающий симптомы COVID-19 и ищущий медицинский диагноз,

- запрашивает или ожидает результатов диагностического теста или медицинского диагноза COVID-19, и сотрудник подвергся воздействию COVID-19, или работодатель сотрудника запросил тест или диагноз, или

- получение иммунизации, связанной с COVID – 19, или восстановление после травмы, инвалидности, болезни или состояния, связанного с иммунизацией;

- : работник ухаживает за лицом, на которое распространяется действие федерального, государственного или местного постановления о карантине или изоляции, связанном с COVID-19, или которому поставщик медицинских услуг посоветовал пройти самокарантин из-за опасений, связанных с COVID-19.

;

; - работник ухаживает за ребенком сотрудника, если школа или место ухода за ребенком были закрыты, или поставщик услуг по уходу за ребенком недоступен из-за мер предосторожности, связанных с COVID – 19; или

- работник находится в любом другом по существу аналогичном состоянии, указанном министром здравоохранения и социальных служб (HHS) после консультации с министром финансов и министром труда.Секретарь HHS уточнил после консультации с министром финансов и министерством труда, что по существу аналогичное состояние — это условие, при котором сотрудник уходит в отпуск:

Правомочный работодатель может потребовать налоговую льготу для оплаты квалифицированных отпусков по болезни в следующих суммах:

- Для сотрудника, который не может работать по причинам, описанным в пунктах (1), (2) или (3) выше, Правомочный работодатель может потребовать налоговую льготу на срок до двух недель (до 80 часов) оплачиваемой болезни. отпуск по обычной ставке оплаты труда работника или, если она выше, федеральной минимальной заработной плате или любой применимой государственной или местной минимальной заработной плате, до 511 долларов в день и 5110 долларов в совокупности за отпуск, взятый с 1 апреля 2021 года по 30 сентября , 2021 г.

Для получения дополнительной информации см. «Какова ставка оплаты квалифицированного отпуска по болезни, если сотрудник не может работать из-за его собственных медицинских потребностей, а также максимальный размер оплаты квалифицированного отпуска по болезни, который может приниматься во внимание?»

Для получения дополнительной информации см. «Какова ставка оплаты квалифицированного отпуска по болезни, если сотрудник не может работать из-за его собственных медицинских потребностей, а также максимальный размер оплаты квалифицированного отпуска по болезни, который может приниматься во внимание?»

- Для работника, который не может работать по причинам, описанным в пунктах (4), (5) или (6) выше, Правомочный работодатель может потребовать налоговую льготу на срок до двух недель (до 80 часов) оплачиваемого отпуск по болезни в размере 2/3 обычной ставки заработной платы работника или, если она выше, федеральной минимальной заработной платы или любой применимой государственной или местной минимальной заработной платы, до 200 долларов в день и 2000 долларов в совокупности для отпуска, взятого, начиная с 1 апреля 2021 года, до 30 сентября 2021 г.Для получения дополнительной информации см. «Какова ставка оплаты квалифицированного отпуска по болезни, если сотрудник не может работать из-за того, что ему нужно заботиться о других?»

Правомочный работодатель имеет право на полностью возвращаемый налоговый кредит для выплачиваемой им квалифицированной заработной платы в связи с отпуском по болезни. Правомочный работодатель подлежит уплате доли работодателя в налогах на социальное обеспечение и Medicare, взимаемых с этой квалифицированной заработной платы в связи с отпуском по болезни; тем не менее, налоговый кредит увеличивается на сумму доли работодателя в налогах на социальное обеспечение и медицинскую помощь, взимаемых с заработной платы за квалифицированный отпуск по болезни, а также на подлежащие распределению квалифицированные расходы по плану здравоохранения и определенные коллективно согласованные взносы в течение периода отпуска по болезни.

Правомочный работодатель подлежит уплате доли работодателя в налогах на социальное обеспечение и Medicare, взимаемых с этой квалифицированной заработной платы в связи с отпуском по болезни; тем не менее, налоговый кредит увеличивается на сумму доли работодателя в налогах на социальное обеспечение и медицинскую помощь, взимаемых с заработной платы за квалифицированный отпуск по болезни, а также на подлежащие распределению квалифицированные расходы по плану здравоохранения и определенные коллективно согласованные взносы в течение периода отпуска по болезни.

Обзор выплачиваемого кредита с возмещением при отпуске по семейным обстоятельствам

В соответствии с ARP правомочные работодатели имеют право на налоговые льготы, если они предоставляют сотрудникам оплачиваемый отпуск по семейным обстоятельствам, поскольку сотрудник не может работать по любой из перечисленных выше причин, по которым правомочные работодатели могут предоставить оплачиваемый отпуск по болезни, удовлетворяющий требованиям. EPSLA с поправками для целей ARP. Правомочный работодатель может потребовать налоговую льготу для оплаты квалифицированного отпуска по семейным обстоятельствам для работника, который не может работать из-за любого из этих обстоятельств, в размере 2/3 обычной заработной платы работника, до 200 долларов в день и 12000 долларов в совокупности для квалифицированной семьи. заработная плата в связи с отпусками, взятыми работниками с 1 апреля 2021 г. по 30 сентября 2021 г.Отпуск продолжительностью до 12 недель может быть засчитан в счет уплаченного налогового кредита на отпуск по семейным обстоятельствам. Правомочный работодатель не может претендовать на получение кредита для предоставления оплачиваемого отпуска по семейным обстоятельствам в отношении любой заработной платы, на которую он запросил налоговый кредит за предоставление оплачиваемого отпуска по болезни. Для получения дополнительной информации см. «Что входит в« оплату квалифицированного отпуска по семейным обстоятельствам »?»

EPSLA с поправками для целей ARP. Правомочный работодатель может потребовать налоговую льготу для оплаты квалифицированного отпуска по семейным обстоятельствам для работника, который не может работать из-за любого из этих обстоятельств, в размере 2/3 обычной заработной платы работника, до 200 долларов в день и 12000 долларов в совокупности для квалифицированной семьи. заработная плата в связи с отпусками, взятыми работниками с 1 апреля 2021 г. по 30 сентября 2021 г.Отпуск продолжительностью до 12 недель может быть засчитан в счет уплаченного налогового кредита на отпуск по семейным обстоятельствам. Правомочный работодатель не может претендовать на получение кредита для предоставления оплачиваемого отпуска по семейным обстоятельствам в отношении любой заработной платы, на которую он запросил налоговый кредит за предоставление оплачиваемого отпуска по болезни. Для получения дополнительной информации см. «Что входит в« оплату квалифицированного отпуска по семейным обстоятельствам »?»

Правомочный работодатель имеет право на полностью возвращаемый налоговый кредит для выплачиваемой им заработной платы за квалифицированный отпуск по семейным обстоятельствам. Правомочный работодатель облагается налогом на социальное обеспечение и Medicare, взимаемым с его заработной платы; однако налоговый кредит Правомочного работодателя увеличивается на долю работодателя в налогах на социальное обеспечение и Medicare, взимаемых с заработной платы за квалифицированный отпуск по болезни, а также на распределяемые квалифицированные расходы по плану здравоохранения и определенные коллективные взносы в течение периода отпуска по семейным обстоятельствам.Для получения дополнительной информации см. «Как правомочный работодатель определяет размер и размер оплаты соответствующего отпуска по семейным обстоятельствам, подлежащего выплате?»

Правомочный работодатель облагается налогом на социальное обеспечение и Medicare, взимаемым с его заработной платы; однако налоговый кредит Правомочного работодателя увеличивается на долю работодателя в налогах на социальное обеспечение и Medicare, взимаемых с заработной платы за квалифицированный отпуск по болезни, а также на распределяемые квалифицированные расходы по плану здравоохранения и определенные коллективные взносы в течение периода отпуска по семейным обстоятельствам.Для получения дополнительной информации см. «Как правомочный работодатель определяет размер и размер оплаты соответствующего отпуска по семейным обстоятельствам, подлежащего выплате?»

Требование оплачиваемого отпуска по болезни и семейного отпуска

В соответствии с разделами с 3131 по 3133 Кодекса правомочные работодатели имеют право на получение кредитов в размере полной суммы оплачиваемой отпускной заработной платы и определенных коллективно согласованных взносов, а также распределяемых квалифицированных расходов по плану медицинского страхования и суммы доли работодателя в социальном обеспечении и программе Medicare. налоги, взимаемые с заработной платы за квалифицированный отпуск, уплачиваемого в связи с отпусками, взятыми работниками с 1 апреля 2021 года по 30 сентября 2021 года.Кредит предоставляется в счет налогов, налагаемых на работодателей разделом 3111 (b) Кодекса (больничное страхование (налог на медицинское обслуживание)), и той части налогов, которые взимаются с работодателей в соответствии с разделом 3221 (a) Кодекса, которые относятся к ставка, действующая в соответствии с разделом 3111 (b) Кодекса (ставка Уровня 1 Закона о пенсионном налоге на железных дорогах) на всю заработную плату и компенсации, соответственно, выплачиваемые всем сотрудникам. Если сумма кредита превышает долю Правомочного работодателя в этих федеральных налогах на трудоустройство, то превышение рассматривается как переплата и возвращается Правомочному работодателю в соответствии с разделами 6402 (а) или 6413 (b) Кодекса.Квалифицированная заработная плата за отпуск облагается налогами, налагаемыми на работодателей разделами 3111 (a) и 3111 (b) Кодекса, а для железнодорожных работодателей — ставкой 1 уровня Закона о пенсионном налоге на железнодорожных предприятиях в соответствии с разделом 3221 (a) Кодекса.

налоги, взимаемые с заработной платы за квалифицированный отпуск, уплачиваемого в связи с отпусками, взятыми работниками с 1 апреля 2021 года по 30 сентября 2021 года.Кредит предоставляется в счет налогов, налагаемых на работодателей разделом 3111 (b) Кодекса (больничное страхование (налог на медицинское обслуживание)), и той части налогов, которые взимаются с работодателей в соответствии с разделом 3221 (a) Кодекса, которые относятся к ставка, действующая в соответствии с разделом 3111 (b) Кодекса (ставка Уровня 1 Закона о пенсионном налоге на железных дорогах) на всю заработную плату и компенсации, соответственно, выплачиваемые всем сотрудникам. Если сумма кредита превышает долю Правомочного работодателя в этих федеральных налогах на трудоустройство, то превышение рассматривается как переплата и возвращается Правомочному работодателю в соответствии с разделами 6402 (а) или 6413 (b) Кодекса.Квалифицированная заработная плата за отпуск облагается налогами, налагаемыми на работодателей разделами 3111 (a) и 3111 (b) Кодекса, а для железнодорожных работодателей — ставкой 1 уровня Закона о пенсионном налоге на железнодорожных предприятиях в соответствии с разделом 3221 (a) Кодекса.

Правомочные работодатели, которые выплачивают квалифицированный отпускной заработок, могут удерживать сумму всех федеральных налогов на трудоустройство, равную сумме ожидаемых налоговых вычетов на основе выплаченной квалифицированной отпускной заработной платы (плюс распределяемые квалифицированные расходы по плану медицинского страхования, определенные коллективно согласованные взносы и доля работодателя в налоги на социальное обеспечение и бесплатную медицинскую помощь, взимаемые с заработной платы за квалифицированный отпуск), а не отчисления налогов на трудоустройство в IRS.Федеральные налоги на трудоустройство, которые могут удерживать Правомочные работодатели, включают федеральные подоходные налоги, удерживаемые с сотрудников, долю работников в налогах на социальное обеспечение и Medicare, а также долю работодателя в налогах на социальное обеспечение и Medicare в отношении всех сотрудников.

Если федеральные налоги на трудоустройство, которые доступны для удержания, недостаточны для покрытия затрат Правомочного работодателя на оплату квалифицированного отпуска (плюс распределяемые квалифицированные расходы по плану медицинского страхования, определенные коллективно согласованные взносы и доля работодателя в налогах на социальное обеспечение и Medicare, взимаемых с оплачиваемая отпускная заработная плата), то правомочный работодатель может подать запрос на предоплату в IRS, используя применимую версию формы 7200 «Авансовый платеж работодателя по кредитам в связи с COVID-19» за соответствующий календарный квартал.

Правомочные работодатели, претендующие на эти кредиты, должны хранить записи и документацию, относящуюся к отпуску каждого сотрудника и подтверждающую его, для обоснования требования о кредитах, а также формы 941, Квартальную федеральную налоговую декларацию работодателя в формате PDF и 7200, а также любые другие соответствующие документы, поданные в IRS запрашивает кредиты.

Для получения более подробной информации о возвращаемых налоговых льготах и процедурах получения авансовых платежей см. «Как получить кредиты».

Вернуться в меню часто задаваемых вопросов

Налог на коммерческую деятельность

Для налоговых лет, начинающихся до 1 января 2016 года:

- Годовые отчеты и налоговые платежи должны быть отправлены по почте до 15 марта следующего года, если корпорация выбирает отчетный период, основанный на календарном году

- Корпорация, которая использует отчетный период, отличный от календарного года (например,g.

, финансовый год) должен подать отчет на 15-й день третьего месяца после окончания финансового года .

, финансовый год) должен подать отчет на 15-й день третьего месяца после окончания финансового года .

- Годовые отчеты и налоговые платежи должны быть отправлены по почте до 15 апреля следующего года, если корпорация выбирает отчетный период, основанный на календарном году.

- Корпорация, которая использует отчетный период, отличный от календарного года (например, финансовый год), должна подать отчет на 15-й день четвертого месяца после закрытия своего финансового года

Компании, которые облагаются налогом на корпорации, могут получить автоматическое продление на шесть месяцев, заполнив форму NYC-EXT.Это расширение дается только в том случае, если форма расширения подана не позднее первоначального срока подачи декларации, а налог был рассчитан правильно и уплачен. В заявке будет отказано, если расчетная сумма налога неверна или если она не будет уплачена в установленный срок или ранее.

Дополнительные продления

Компания с действительным шестимесячным продлением может запросить до двух дополнительных трехмесячных продлений, заполнив форму NYC-EXT.1. Для каждого запрошенного трехмесячного продления необходимо подавать отдельную форму.

Уплата ориентировочного налога

Для налоговых лет, начинающихся до 1 января 2016 года, если налог за предыдущий год составлял более 1000 долларов США, налогоплательщик или объединенная группа, в зависимости от обстоятельств, должны уплатить сумму, равную 25% этого налога, в при подаче налоговой декларации за предыдущий год или при подаче запроса на продление в качестве первого взноса расчетного налога за текущий год.

Для налоговых лет, начинающихся 1 января 2016 г. или после этой даты, если налог за второй предшествующий год составлял более 1000 долларов США, налогоплательщик или объединенная группа, в зависимости от обстоятельств, должны уплатить сумму, равную 25% этого налога, не позднее 15 марта. , как первый взнос расчетной суммы налога за текущий год.Заявители, которые используют отчетный период, отличный от календарного года, должны уплатить эту сумму во время подачи налоговой декларации за предыдущий год или во время подачи запроса на продление.

, как первый взнос расчетной суммы налога за текущий год.Заявители, которые используют отчетный период, отличный от календарного года, должны уплатить эту сумму во время подачи налоговой декларации за предыдущий год или во время подачи запроса на продление.

| Если сначала выполнено требование о заполнении декларации о расчетном налоге… | Срок подачи заявки: … |

| До 1 июня | 15 июня |

| 1 июня по 31 августа | 15 сентября |

| 1 сентября по 30 ноября | 15 декабря |

| Вместо декларации от 15 декабря заполненный налоговый отчет с уплатой причитающегося остатка, если таковой имеется, может быть подан до 15 февраля следующего года. |

Для подателей, которые используют отчетный период, отличный от календарного года, соответствующие месяцы отчетного периода должны быть заменены месяцами, указанными выше.

Если срок сдачи выпадает на выходные или официальный праздник, подача должна быть произведена на следующий рабочий день.

Если срок сдачи выпадает на выходные или официальный праздник, подача должна быть произведена на следующий рабочий день.Штрафы, проценты и сборы — Департамент доходов

Единые гражданские штрафыЕдиные гражданские штрафы, предусмотренные КРС 131.180, применяются к неуплаченным налоговым обязательствам, если иное не предусмотрено законом. В определенных ситуациях могут применяться множественные штрафы.

Возможные штрафные санкции

Поздняя подача — Два (2) процента от общей суммы налога, подлежащей уплате за каждые 30 дней или их часть, в течение которых налоговая декларация или отчет просрочены. Максимальный штраф составляет 20 процентов от общей суммы налога. Если возврат подан с опозданием после того, как была проведена оценка риска, в соответствии с KRS 131.150, минимальный штраф составляет 100 долларов США, в противном случае минимальный штраф составляет 10 долларов США.00.

Просрочка платежа и невыполнение удержания или сбора налога в соответствии с требованиями закона — Два (2) процента от общей суммы налога, подлежащей уплате за каждые 30 дней или их часть, в течение которых платеж просрочен. Максимальный штраф составляет 20 процентов от суммы несвоевременно удержанного, взимаемого или уплаченного налога. Минимальный штраф — 10 долларов.

Максимальный штраф составляет 20 процентов от суммы несвоевременно удержанного, взимаемого или уплаченного налога. Минимальный штраф — 10 долларов.

Недоплата расчетного подоходного налога или налога на прибыль юридических лиц с ограниченной ответственностью , «LLET» (для налоговых лет, начинающихся 1 января 2019 г. или позднее) — Сумма недоплаты или просрочки по расчетному подоходному налогу в штате Кентукки или LLET, умноженное на процентную ставку, подлежащую уплате налога.Штраф рассчитывается отдельно для каждого срока платежа, в котором произошла недоплата, а затем суммируется. Штраф рассчитывается таким же образом, как и недоплата расчетного налогового штрафа согласно Федеральному закону [26 U.S.C. § 6654 (а) и 6655 (а)]. Для этого штрафа нет максимума или минимума.

Недоплата или несвоевременная уплата расчетного налога на прибыль или LLET (для налоговых лет, начинающихся до 1 января 2019 г. ) — 10 процентов за неуплату какой-либо части расчетного налога на прибыль в установленный законом срок.Для этого штрафа нет максимума. Минимальный штраф — 25 долларов.

) — 10 процентов за неуплату какой-либо части расчетного налога на прибыль в установленный законом срок.Для этого штрафа нет максимума. Минимальный штраф — 25 долларов.

Непредставление или непредоставление информации — Пять (5) процентов от предполагаемой суммы налога, подлежащего уплате Департаментом доходов за каждые 30 дней или их часть, в течение которых декларация или отчет не подаются. Максимальный штраф составляет 50 процентов от суммы начисленного налога. Минимальный штраф — 100 долларов.

Несвоевременная уплата или опротестование налога налоговым департаментом — Два (2) процента неуплаченного (причитающегося и подлежащего уплате) налога за каждые 30 дней или их часть за неуплату или отказ в уплате в течение 60 дней до установленной даты любой налог, начисленный Департаментом доходов, который не обжалован.

Несвоевременное получение необходимого идентификационного номера налогоплательщика, разрешения, лицензии или другого уполномоченного документа — 10 процентов любых затрат или сборов за требуемый идентификационный номер, разрешение и т. Д. Максимального размера этого штрафа нет. Минимальный штраф — 50 долларов.

Д. Максимального размера этого штрафа нет. Минимальный штраф — 50 долларов.

Халатность — 10 процентов начисленного налога в результате халатности. Для этого штрафа нет ни максимума, ни минимума.

Мошенничество — 50 процентов начисленного налога в результате мошенничества.Для этого штрафа нет ни максимума, ни минимума.

Неуважаемый (холодный) чек — 10 процентов от суммы холодного чека. Максимальный штраф — 100 долларов. Минимальный штраф — 10 долларов.

Отказ от штрафа по уважительной причинеНалоговое управление может рассмотреть возможность отказа от всех или части наложенных штрафов и / или стоимости сбора, если налогоплательщик может продемонстрировать разумную причину.

Налогоплательщик должен продемонстрировать, что налоговое обязательство возникло в результате обстоятельств, не зависящих от него, что налогоплательщик действовал разумно, пытаясь своевременно уплатить налог, или что строгое соблюдение штрафных санкций вызовет у налогоплательщика неоправданные финансовые трудности. .

.

Налогоплательщик обязан предоставить Налоговому управлению документацию, подтверждающую требование. Сотрудник Департамента доходов, которому поручено дело о взыскании, может помочь налогоплательщику с соответствующими требованиями.

Проценты устанавливаются законом и, следовательно, не могут рассматриваться для отказа.

Деловая налоговая декларация и сроки платежа

Деловая налоговая декларация и сроки платежа

Чтобы избежать возможных штрафов и процентов, налогоплательщики ACH Debit должны инициировать свою транзакцию не позднее полуночи фактических сроков платежа ниже , чтобы налог считался уплаченным своевременно.Подпишитесь, чтобы получать ежемесячные напоминания о подаче налоговой декларации и о сроках платежа через наши электронные уведомления о подаче напоминаний.

Сроки выполнения 2020 г.

31 декабря 2019 г. | пятница, 31 января 2020 г. |

| 31 января 2020 г. | 2 марта 2020 г., понедельник |

| 29 февраля 2020 | вторник, 31 марта 2020 г. |

| 31 марта 2020 г. | четверг, 30 апреля 2020 г. |

| 30 апреля 2020 г. | 1 июня 2020 г., понедельник |

| 31 мая 2020 г. | вторник, 30 июня 2020 г. |

| 30 июня 2020 г. | пятница, 31 июля 2020 г. |

| 31 июля 2020 г. | 31 августа 2020 г., понедельник |

| 31 августа 2020 | среда, 30 сентября 2020 г. |

| 30 сентября 2020 | 2 ноября 2020 г., понедельник |

31 октября 2020 г. | понедельник, 30 ноября 2020 г. |

| 30 ноября 2020 г. | четверг, 31 декабря 2020 г. |

| 31 декабря 2020 г. | понедельник, 1 февраля 2021 г. |

Все остальные файлы…

Когда придет время подавать, пожалуйста, подайте онлайн. myconneCT и Центр обслуживания налогоплательщиков (TSC) предлагают бесплатный, быстрый, простой и безопасный способ ведения бизнеса с DRS.

Налогоплательщики предприятий Коннектикута должны подавать и оплачивать большую часть налоговых деклараций Коннектикута в электронном виде, используя myconneCT или Центр обслуживания налогоплательщиков.

Проект постановления о реформе корпоративного налогообложения

Департамент налогообложения и финансов намеревается внести поправки в положения Статьи 9-A о налогообложении франчайзинга бизнес-корпораций, чтобы включить изменения, внесенные в законодательство о реформе корпоративного налогообложения, содержащееся в государственных бюджетах штата Нью-Йорк на 2014–2015 и 2015–2016 годы. По мере их разработки проекты различных нормативных поправок будут размещаться на этом веб-сайте для общественного обсуждения до начала процесса государственной административной процедуры для официального предложения и принятия этих нормативных положений. Эти проекты нормативных поправок не являются окончательными, и на них не следует полагаться. Сроки представления комментариев публикуются, чтобы облегчить процесс редактирования. Тем не менее, комментарии, представленные после установленного срока, все равно могут быть рассмотрены. Отправляйте свои комментарии Кэтлин Д. Чейз, офис советника, Департамент налогообложения и финансов, W.A. Harriman Campus, Building 9, Room 200, Albany, NY 12227, или напишите нам по электронной почте.

По мере их разработки проекты различных нормативных поправок будут размещаться на этом веб-сайте для общественного обсуждения до начала процесса государственной административной процедуры для официального предложения и принятия этих нормативных положений. Эти проекты нормативных поправок не являются окончательными, и на них не следует полагаться. Сроки представления комментариев публикуются, чтобы облегчить процесс редактирования. Тем не менее, комментарии, представленные после установленного срока, все равно могут быть рассмотрены. Отправляйте свои комментарии Кэтлин Д. Чейз, офис советника, Департамент налогообложения и финансов, W.A. Harriman Campus, Building 9, Room 200, Albany, NY 12227, или напишите нам по электронной почте.

Части с 1 по 3

Это проект поправок к правилам, охватывающий определения, взаимосвязь, отчетные периоды, прибыль и капитал, капитальные убытки, вычитание предыдущей конвертации чистых операционных убытков и чистые операционные убытки. Он объединяет обновления частей с 1 по 3, которые были ранее разнесены (за исключением правил для учетных периодов).

Текст частей с 1 по 3 проекта правил

Просьба представить комментарии до 2 августа 2021 г.

Коэффициент пропорционального распределения бизнеса

Это предлагаемые новые разделы 4-2.3 (Поступления от продажи, лицензии на использование и предоставление удаленного доступа к цифровым продуктам) и 4-2.18 (Поступления от других услуг и прочей деловой деятельности) Корпорации штата Нью-Йорк. Правила налогообложения франшиз. Эти проекты правил описывают, как получать поступления в соответствии с иерархиями, описанными в разделах 210-A (4) налогового законодательства для цифровых продуктов и 210-A (10) для других услуг и другой деловой активности, и включают множество примеров.Эти проекты правил заменяют ранее опубликованные проекты правил.

Текст проекта правила, касающегося цифровых продуктов

Примечание: Изменено 19.10.16, 19.07.19

Текст проекта правила, относящегося к другим услугам и прочим деловым квитанциям

Примечание: Изменено 19.

10.16, 03.07.19

10.16, 03.07.19

Просьба представить комментарии до 9 октября 2019 г.- Это проект поправок к остальным разделам части 4 (кроме подраздела 4-6.5) Правил налогообложения франчайзинговых компаний штата Нью-Йорк.Этот проект поправок разъясняет и интерпретирует общие правила, содержащиеся в разделе 210-A Закона о налогах, которые используются для определения доли пропорционального распределения бизнеса.

Текст проекта правила, касающегося пропорционального распределения

Примечание: Изменено 31.08.17, 18.07.19, 11.08.19Просьба представить комментарии до 7 февраля 2020 г.

Части с 5 по 9

Это проект поправок к Части 5 (Налоговые льготы), Части 6 (Отчеты), Части 7 (Уплата налога, декларация и уплата расчетного налога и сбор) , Часть 8 (Оценка, пересмотр , Возврат и обзор), и Часть 9 (доплата MTA) .Он объединяет обновления частей с 5 по 9, которые ранее публиковались отдельно.

Текст частей 5–9, относящихся к проекту правил

Просьба представить комментарии до 22 апреля 2021 г.

Особые объекты (часть 10)

Предлагаемая новая Часть 10 содержит особые правила для квалифицированных производителей из Нью-Йорка, корпоративных партнеров, корпораций S из Нью-Йорка, REITS, RICS и DISCS.

Текст проекта правила, касающегося особых организаций

Примечание: Изменено 28.04.21

Просьба представить комментарии до 2 августа 2021 г.

Для получения дополнительной информации см .:

Реформа корпоративного налогообложения, 2015 г.

Обновлено:

55 корпораций заплатили 0 долларов в виде федеральных налогов с прибыли 2020 года — ITEP

Читать как PDF

По крайней мере, 55 крупнейших корпораций Америки не платили федеральных налогов на прибыль за последний финансовый год, несмотря на получение значительной прибыли до налогообложения в Соединенных Штатах. Это продолжает многолетнюю тенденцию уклонения от уплаты налогов на прибыль крупнейшей из США.S. Corporation, и, похоже, это результат давних налоговых льгот, сохраненных или расширенных Законом о сокращении налогов и занятости (TCJA) 2017 года, а также налоговыми льготами по Закону CARES, принятыми весной 2020 года.

Это продолжает многолетнюю тенденцию уклонения от уплаты налогов на прибыль крупнейшей из США.S. Corporation, и, похоже, это результат давних налоговых льгот, сохраненных или расширенных Законом о сокращении налогов и занятости (TCJA) 2017 года, а также налоговыми льготами по Закону CARES, принятыми весной 2020 года.

Компании, уклоняющиеся от уплаты налогов, представляют различные отрасли и, согласно их годовым финансовым отчетам, получили в 2020 году доход до налогообложения в США почти 40,5 млрд долларов. Установленная законом ставка федерального налога на прибыль предприятий составляет 21 процент. 55 корпораций заплатили бы в общей сложности 8 долларов.5 миллиардов за год, если бы они заплатили эту ставку по своему доходу в 2020 году. Вместо этого они получили 3,5 миллиарда долларов в виде налоговых льгот.

Их общие корпоративные налоговые льготы на 2020 год, включая 8,5 миллиардов долларов в виде уклонения от уплаты налогов и 3,5 миллиарда долларов в виде скидок, составляют 12 миллиардов долларов.

Этот отчет основан на анализе компанией ITEP годовых финансовых отчетов, поданных крупнейшими публично торгуемыми американскими корпорациями за последний финансовый год. Все данные, представленные здесь, взяты непосредственно из примечаний к подоходному налогу в этих отчетах.Некоторые компании с необычными финансовыми годами еще не подавали таких отчетов. Некоторые публично торгуемые корпорации ничего не платили по прибыли в последнем финансовом году, но не включены в этот отчет, потому что они не входят в S&P 500 или Fortune 500.

На протяжении десятилетий крупнейшие и наиболее прибыльные корпорации США находили способы укрыть свою прибыль от федерального подоходного налога. В отчетах ITEP зафиксировано такое уклонение от уплаты налогов с первых лет ошибочного эксперимента администрации Рейгана по сокращению налогов.Широко цитируемый ITEP анализ восьмилетнего периода (с 2008 по 2015 год) подтвердил, что уклонение от уплаты федеральных налогов оставалось безудержным и до TCJA.

Теперь, когда большинство корпораций отчитываются о результатах за третий год в соответствии с новыми законами о корпоративном налогообложении, принятыми президентом Дональдом Трампом в 2017 году, совершенно очевидно, что TCJA не смог устранить лазейки, позволяющие уклоняться от налогов, и, возможно, еще больше усугубил ситуацию.

Компании, уклоняющиеся от уплаты подоходного налога в 2020 году, представляют собой очень разные сектора США.S. эконом:

Продовольственный конгломерат Archer Daniels Midland в прошлом году получил доход до налогообложения в США в размере 438 миллионов долларов США и получил федеральную налоговую скидку в размере 164 миллионов долларов.

Гигант доставки FedEx обнуил свой федеральный подоходный налог с 1,2 миллиарда долларов США до налогообложения в 2020 году и получил скидку в 230 миллионов долларов.

Производитель обуви Nike не уплатил ни цента федерального подоходного налога с почти 2,9 миллиарда долларов США до налогообложения в прошлом году, вместо этого воспользовавшись налоговой скидкой в размере 109 миллионов долларов.

Провайдер кабельного телевидения Dish Network не уплатил федерального подоходного налога на 2,5 миллиарда долларов дохода США в 2020 году.

Компания-разработчик программного обеспечения Salesforce избежала всех федеральных налогов на прибыль в размере 2,6 миллиарда долларов дохода США.

Доход в США, текущий федеральный подоходный налог и эффективные налоговые ставки в 2020 году для всех 55 компаний с нулевым налогом показаны в следующей таблице.

Комиссия по ценным бумагам и биржам требует от публичных компаний раскрывать информацию о U.S. подоходный налог до налогообложения, федеральный подоходный налог и налог штата, уплачиваемый с этого дохода, а также любые существенные факторы, влияющие на расходы по налогу. По этой причине мы в целом можем описать налоговые льготы, которые использовали эти 55 компаний, чтобы свести свои налоговые расходы к нулю.

Более дюжины компаний использовали налоговые льготы для опционов на акции руководителей, чтобы резко снизить налоги на прибыль в прошлом году. К ним относятся Advanced Micro Devices, Archer Daniels Midland, Booz Allen Hamilton, Charter Communications, Nike и Salesforce.com. Эта налоговая льгота позволяет компаниям списывать расходы, связанные с опционами на акции, для целей налогообложения, которые выходят далеко за рамки расходов, о которых они сообщают инвесторам.

По меньшей мере полдюжины компаний использовали федеральный кредит на исследования и эксперименты (R&E) для снижения своих налогов на прибыль в 2020 году. К ним относятся HP, Nike, Jacobs Engineering, Advanced Micro Devices и Ecolab.

Налоговые льготы для возобновляемых источников энергии являются частью схемы уклонения от уплаты налогов для нескольких компаний, включая Qurate Retail, Xcel Energy, DTE и Duke Energy.

Положение Закона о сокращении налогов и занятости, позволяющее компаниям немедленно списывать капитальные вложения — наиболее экстремальный вариант ускоренной амортизации — помогло нескольким компаниям существенно снизить подоходный налог.Consolidated Edison, Williams, PPL и Sealed Air использовали налоговые льготы на амортизацию для существенного сокращения текущих расходов по налогу на прибыль, как и по крайней мере дюжина других компаний.

Примечательно, что мы многого не можем знать о факторах, снижающих эффективные ставки федерального подоходного налога для этих корпораций. Комиссия по ценным бумагам и биржам требует раскрытия только любого налогового положения, которое по отдельности оказывает значительное влияние на налоговые ставки, и компании обычно пользуются этим ограничением, чтобы объединить влияние различных налоговых положений в одну строку.Например, Sealed Air, Seaboard и Sanmina раскрывают существенное влияние «налоговых вычетов» на свои расходы по налогу на прибыль — раскрытие, которое мало говорит нам о том, какие положения налогового законодательства задействованы. В случае транснациональных корпораций часто неясно, уменьшают ли упомянутые налоговые льготы налоги США или иностранные налоги.

Помимо стандартного набора налоговых льгот, описанных выше, данные за 2020 год представляют новый фактор, снижающий расходы на корпоративные налоги: Закон CARES, якобы призванный помочь людям и предприятиям оставаться на плаву во время пандемии.Некоторые компании использовали положение закона CARES для «переноса» убытков за 2018 или 2019 годы для компенсации прибыли, о которой они сообщили в предыдущие годы, что привело к скидке, которая снизила их налоги за 2020 год, в некоторых случаях до менее чем нуля.

Налоговый закон ранее разрешал компаниям переносить убытки для компенсации прибыли за два предыдущих года. TCJA запрещает компаниям делать это (хотя он по-прежнему позволяет компаниям переносить убытки для компенсации прибыли в будущие годы). Однако Закон CARES временно восстановил способность компаний нести убытки и, что невероятно, является более щедрым, чем правила, действовавшие до принятия TCJA.

Закон CARES ослабил правила обработки убытков не только в 2020 году, но и задним числом в отношении убытков, зарегистрированных в 2018 и 2019 годах, которые не имеют ничего общего с пандемией. Хуже того, это позволяет корпорациям переносить убытки на срок до пяти лет. Это означает, что убытки, понесенные в 2018, 2019 и 2020 годах, могут компенсировать прибыль, облагаемую налогом по более высокой ставке налога в размере 35 процентов, действовавшей до 2018 года. Налогообложение прибыли по одной ставке, позволяя убытки производить сбережения по более высокой ставке, является приглашением для компаний играть в игры , переводя прибыли и убытки из года в год на бумаге, чтобы уменьшить свои налоговые счета.

Ограниченное раскрытие информации, сделанное этими 55 компаниями, предполагает, что лидеры прибыльных фирм не упустили эту возможность. В прошлом году этим компаниям были предоставлены налоговые льготы на сумму не менее 500 миллионов долларов США в соответствии с положением Закона CARES о либерализации переноса убытков. По крайней мере, в четырех случаях (Mohawk Industries, Telephone & Data Systems, Treehouse Foods и Westlake Chemical) временная налоговая льгота по закону CARES для переноса убытков превышает 21 процентное налоговое обязательство, которое эти компании уплатили бы со своей прибыли до налогообложения в 2020 году, если бы не Им были предоставлены налоговые льготы.

Общие налоговые льготы, которые эти 55 компаний получили от положений о переносе, вероятно, даже больше. Несколько компаний признали существенные преимущества Закона о CARES, но не разделили влияние изменений, связанных с переносом. Другие компании, скорее всего, предпочли не раскрывать информацию о льготах по закону CARES, поскольку их размер не был «значительным» для целей финансовой отчетности.

Эффективные налоговые ставки для корпораций, как и корпоративные доходы, обычно нестабильны. Тем не менее, для многих компаний, сообщивших, что в 2020 году они не уплатили налог на свою прибыль, этот результат является частью более долгосрочной модели.Как показано в таблице ниже, 26 из 55 компаний успешно избегали налогов в течение трехлетнего периода, в течение которого действовал TCJA. Эти 26 компаний были прибыльными в каждый из трех лет (2018, 2019 и 2020), и их общий федеральный налог на прибыль за этот период был нулевым или отрицательным.

Duke Energy не уплатила никаких федеральных подоходных налогов на общую сумму 7,9 млрд долларов за первые три года действия TCJA.

FedEx добилась того же результата с нулевым налогом почти на 6 долларов.9 миллиардов доходов США за последние три года.

И Nike не платила федерального подоходного налога в эпоху TCJA с доходов США до налогообложения в размере 4,1 миллиарда долларов.

В общей сложности эти 26 компаний сообщили о доходе в США до налогообложения в размере 77 миллиардов долларов за первые три года действия TCJA и в совокупности получили налоговую скидку в размере 4,6 миллиарда долларов.

Когда президент Трамп сообщил о своем намерении сократить корпоративные налоги в 2017 году, он и Конгресс получили возможность сократить многочисленные лазейки, которые позволяли компаниям избегать налогообложения большей части своих доходов с начала 1980-х годов.Но теперь, когда за три года были опубликованы данные об эффективных налоговых ставках, уплачиваемых публично торгуемыми компаниями, становится ясно, что TCJA существенно не ограничил уклонение от уплаты корпоративного налога и, возможно, даже поощряет его.

К счастью, меры политики, которых Конгресс избегал в 2017 году, доступны и сегодня.

Квадроциклы, снегоходы, снегоболотоходы, мотовездеходы и иные моторные транспортные средства, не предназначенные для движения по дорогам общего пользования (за исключением гоночных автомобилей, не предназначенных для движения по дорогам общего пользования), классифицируемые в товарной позиции 8703 ТН ВЭД ЕАЭС

Квадроциклы, снегоходы, снегоболотоходы, мотовездеходы и иные моторные транспортные средства, не предназначенные для движения по дорогам общего пользования (за исключением гоночных автомобилей, не предназначенных для движения по дорогам общего пользования), классифицируемые в товарной позиции 8703 ТН ВЭД ЕАЭС Водные суда, воздушные суда

Водные суда, воздушные суда см рабочего объема двигателя