- 32% зарплаты казахстанцев уходит на налоги и отчисления — Блоги — Forbes Kazakhstan

- Экономика растущих зарплат. О новой экономической модели «Новых людей», способной увеличить российские зарплаты : Деловой климат: Экономика: Lenta.ru

- Новый налог на зарплаты готовят в России. За счет него хотят платить пособия по безработице

- Обновленная информация об отсрочке удержания налога с заработной платы

- Казначейство издает руководство по отсрочке налога на заработную плату

- Руководство IRS разрешает работникам взимать налог с заработной платы в отпуске

- Сегодня первый день отсрочки выплаты налога на заработную плату. Вот что мы знаем

- IRS объясняет продленные сроки уплаты налога на заработную плату

- PPC | Составители налоговых деклараций | Заработная плата

- Отсрочка налога на заработную плату в соответствии с Законом CARES для работодателей

32% зарплаты казахстанцев уходит на налоги и отчисления — Блоги — Forbes Kazakhstan

«В этом мире неизбежны только смерть и налоги» — говорил Бенджамин Франклин. Причем и первое и второе вводит в ужас. Почему же так происходит? Современное налоговое законодательство Казахстана — это тот еще квест, и пройти его могут лишь избранные. К примеру, каждый работающий казахстанец получает заработную плату, и администрирование этой части процесса — одна из самых сложных задач для любого владельца бизнеса. Расчет заработной платы – сродни кошмару в реальности для бухгалтера. И вот почему.

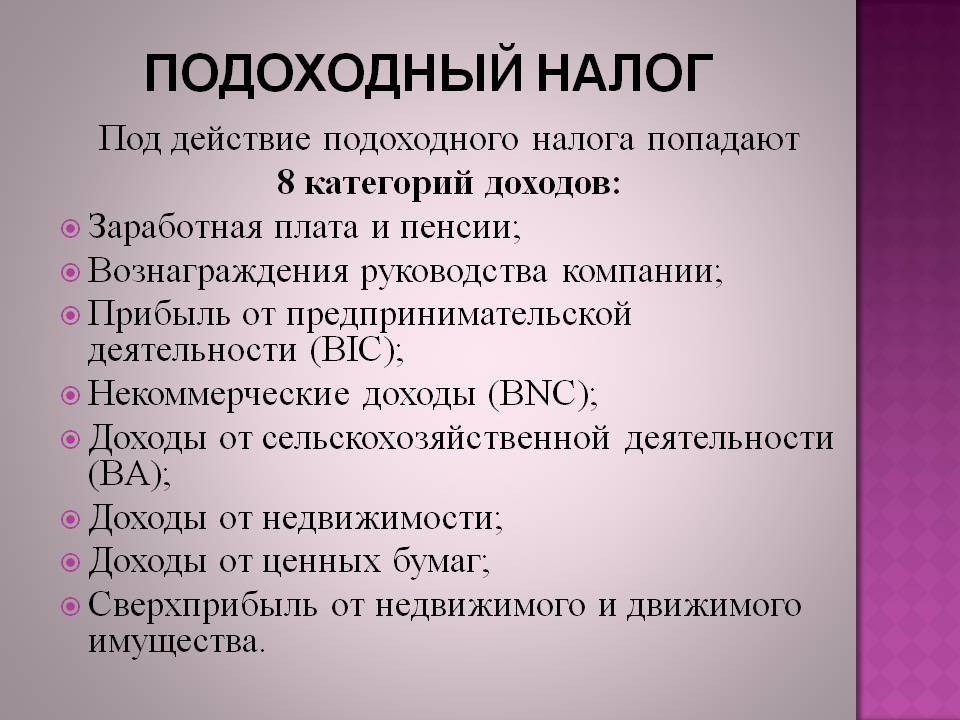

Каждый работодатель с дохода работника платит целых шесть видов платежей. А именно:

1) пенсионные взносы,

2) индивидуальный подоходный налог,

3) социальный налог,

4) социальные отчисления,

5) отчисления на медстрахование (ОСМС),

6) взносы на мед страхование (ВОСМС).

И в каждом платеже есть свои минимумы и максимумы, округления, вычеты, корректировки и, конечно же, свои формулы.

Так, добавились в 2020 году ВОСМС, в 2021 году их ставка повысилась и еще в этом году по-новому считаем зарплату ниже 25 МРП. В прогнозе еще один платеж добавится в 2023 году — ОПВР (обязательные пенсионные взносы работодателя 5%), против которого всё бизнес-сообщество.

А еще сотрудники уходят в отпуск и увольняются, болеют и уходят в декрет, берут материальную помощь, платят алименты – это тоже нужно правильно посчитать и выплатить работнику. Помимо прочего по зарплате бухгалтер отчитывается в статистику, заполняет огромные приложения к налоговой отчетности по каждому сотруднику, отображает все данные на сайте enbek. kz. Причем многие эти данные дублируют друг друга.

kz. Причем многие эти данные дублируют друг друга.

В мировой практике имеются своего рода референсы налогового администрирования, например Гонконг. Там объединили все платежи с заработных плат в один платеж, причем налоговая ставка составляет 16.5%. Работник сам платит со своей зарплаты налог государству, а оно в свою очередь уже определяет, куда и на какие нужды должны пойти эти отчисления.

В Казахстане на данный момент с зарплат штатных сотрудников около 32% уходят на различные вычеты, отчисления и т.п. Однозначно необходимо объединить все эти платежи в один налог по типу ЕСП со ставкой хотя бы 20%. Это будет способствовать «обелению» зарплат и значительно упростит работу бухгалтера. Я это предложил еще в декабре 2020 года на конференции, организованной группой компаний «Учёт» и НПП «Атамекен» совместно с Министерством национальной экономики и Комитетом госдоходов. Могу сказать, что первые шаги по внедрению данного предложения уже сделаны, но процесс необходимо ускорить.

Что же касается работников из категории социально уязвимых слоев населения (инвалиды, многодетные матери и т.д.), то предлагаю следующий вариант. Работодатель также будет платить за них 20% в бюджет, но государство сможет применять налоговые льготы в виде кэшбэка напрямую на счет работника из категории СУСН. Это значительно упростит операционные процессы в бизнесе.

Я уверен, что все эти изменения приведут к обелению зарплат в Казахстане, а следовательно и к выводу из тени значительной части экономики страны. Надо понять одну простую истину: чем проще процесс, тем он успешнее — так было всегда. Если объединить все налоги с зарплат в один платеж, если снизить налоговую ставку с нынешних 32% до 20%, то выиграют все. Бизнесу станет проще и безопаснее для себя выйти из серых схем начисления зарплат, государство увеличит поступления в бюджет, а у работников появится возможность использовать все продукты и услуги банков, а также знать, что они полноценные участники экономической жизни страны.

Экономика растущих зарплат. О новой экономической модели «Новых людей», способной увеличить российские зарплаты : Деловой климат: Экономика: Lenta.ru

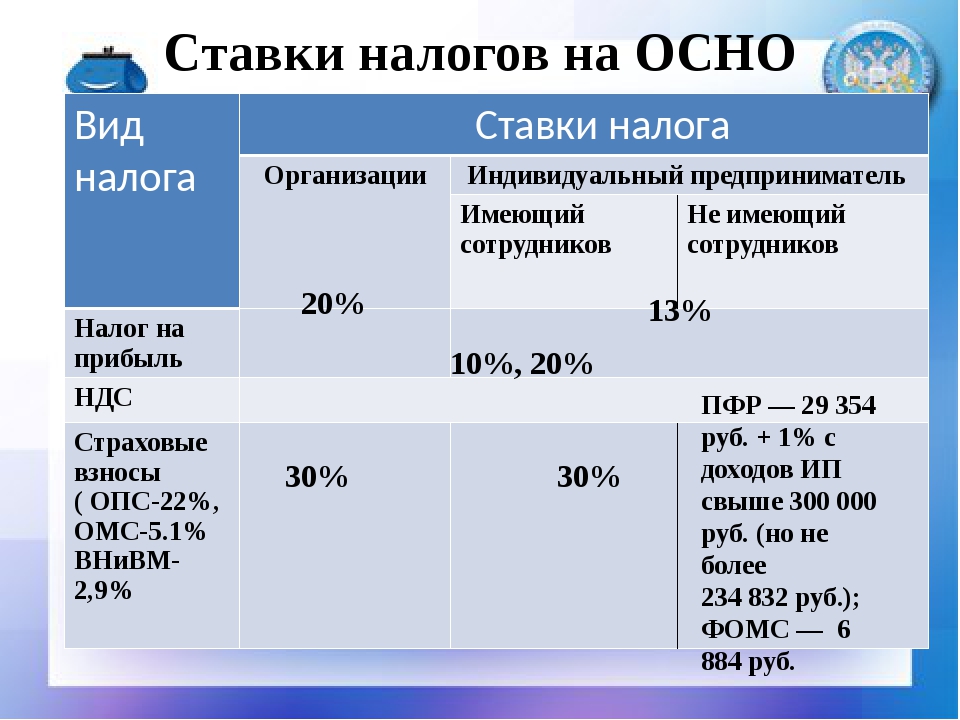

Проведенное партией «Новые люди» и специалистами Санкт-Петербургского государственного экономического университета на фоне огромного числа закрывающихся бизнесов и банкротств компаний исследование продемонстрировало, что экономике страны необходимо перейти к новой налоговой модели — заменить предпринимателям налог на прибыль, НДС и страховые взносы на единый оборотный налог. О предлагаемой партией новой экономической модели, реализация которой может перезагрузить экономику страны и повысить реальные зарплаты россиян на 20 процентов, — в материале «Ленты.ру».

Открывая круглый стол «Новый двигатель доходов» в московском Центре международной торговли, лидер «Новых людей» Алексей Нечаев констатировал, что в последние десять лет стало очевидно — «существующая в России экономическая модель зашла в тупик».

По его словам, сейчас Россия — это «богатая страна бедных людей»: экономика не растет, реальные доходы граждан снижаются, а отток капитала из страны увеличивается. При этом он отметил, что на экономику в стране давит налоговый, административный и силовой пресс, мешая ей функционировать.

При этом он отметил, что на экономику в стране давит налоговый, административный и силовой пресс, мешая ей функционировать.

В настоящее время совокупная налоговая нагрузка на российский бизнес, по оценке Всемирного банка, — 46,2 процента. В основе предлагаемой «Новыми людьми» новой экономической модели — снижение налогов для предпринимателей до 5 процентов с выручки, которое, уверены они, позволит вывести бизнес из серой зоны. Кроме того, по мнению партийцев, необходимо заключить общественный договор между государством и бизнесом, который в ответ на снижение налогов обязуется повышать зарплаты сотрудникам на 20 процентов и выше. Все это, уверены «Новые люди», даст толчок к перезагрузке экономики.

Фото: Партия «Новые люди»

«Предприниматели платят в конвертах не потому, что они любят конверты, — уверен Алексей Нечаев. — Просто налоги большие». По его мнению, при низких налоговых ставках предприниматели будут выплачивать зарплату «в белую», и это увеличит собираемость налогов. «Тут много хороших последствий для экономики, для её прозрачности, — считает лидер «Новых людей». — Когда деньги приходят людям, они начинают больше покупать товаров, оплачивать услуги, и начинает расти экономика не на 1,5 или 2 процента, а на 8-10». Алексей Нечаев назвал это русским экономическим чудом и объявил, что «время новой экономической политики пришло».

«Тут много хороших последствий для экономики, для её прозрачности, — считает лидер «Новых людей». — Когда деньги приходят людям, они начинают больше покупать товаров, оплачивать услуги, и начинает расти экономика не на 1,5 или 2 процента, а на 8-10». Алексей Нечаев назвал это русским экономическим чудом и объявил, что «время новой экономической политики пришло».

Налоговую ставку «Новые люди» предлагают снижать постепенно, начав с 7 процентов от оборота, каждый год уменьшать ее на полпроцента. В этом случае, уверен Нечаев, если за пять лет она дойдет до 5 процентов, «снижения сбора налогов не будет».

В Санкт-Петербургском государственном экономическом университете (СПбГЭУ) над эффективностью снижения налогов для предпринимателей работают уже около 15 лет. А результаты их исследований для дилетанта выглядят парадоксально: при замене нескольких сборов на единый оборотный налог доходы российского бюджета только увеличатся.

По словам доктора экономических наук профессора СПбГЭУ Елены Ткаченко, поддержавшей инициативу «Новых людей», за 30 лет свободного экономического развития у нас сложилась устойчивая бизнес-модель, исключающая достоверную отчётность и полную уплату налогов. Ссылаясь на свой многолетний опыт бизнес-консультирования предприятий, ученая рассказала, что не более 10 процентов из тех, с кем ей довелось работать, платили налоги в полной мере.

Ссылаясь на свой многолетний опыт бизнес-консультирования предприятий, ученая рассказала, что не более 10 процентов из тех, с кем ей довелось работать, платили налоги в полной мере.

Кроме того, она ознакомила собравшихся с данными анонимного опроса предпринимателей. В нем более 80 процентов опрошенных признались, что используют схемы по снижению НДС и «размыванию» налога на прибыль.

По оценкам специалистов СПбГЭУ, в России в настоящее время примерно 45 процентов составляет параллельная или, как назвала ее Елена Ткаченко, ненаблюдаемая экономика. По ее мнению, она и «не собирается наблюдаться — при существующей модели для этого нет предпосылок».

Еще один участник круглого стола, руководитель правозащитного комитета партии «Новые люди» Александр Хуруджи, оценил предложение однопартийцев о едином налоге с оборота как «всё гениальное просто». Он также отметил, что высокий уровень цифровизации российской финансовой системы при реализации этой партийной инициативы «позволит предпринимателям вместо кормления различного рода консалтеров направить деньги на повышение зарплат своих сотрудников».

Отвечая на вопросы журналистов по окончании круглого стола, Алексей Нечаев пояснил, что для реализации этой новой экономической модели необходимо, чтобы Госдума приняла ряд поправок в Налоговый кодекс. Речь идет о принятии закона об оборотном налоге, об отмене закона на прибыль и закона регулирования социального страхования, а также, считает лидер «Новых людей», необходима корректировка в закон о добавленной стоимости. По его мнению, «такая простая операция займет два-три месяца».

Новый налог на зарплаты готовят в России. За счет него хотят платить пособия по безработице

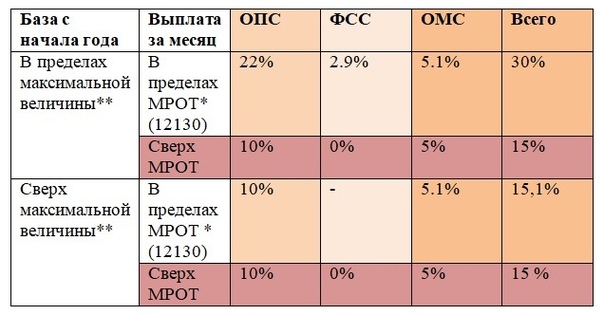

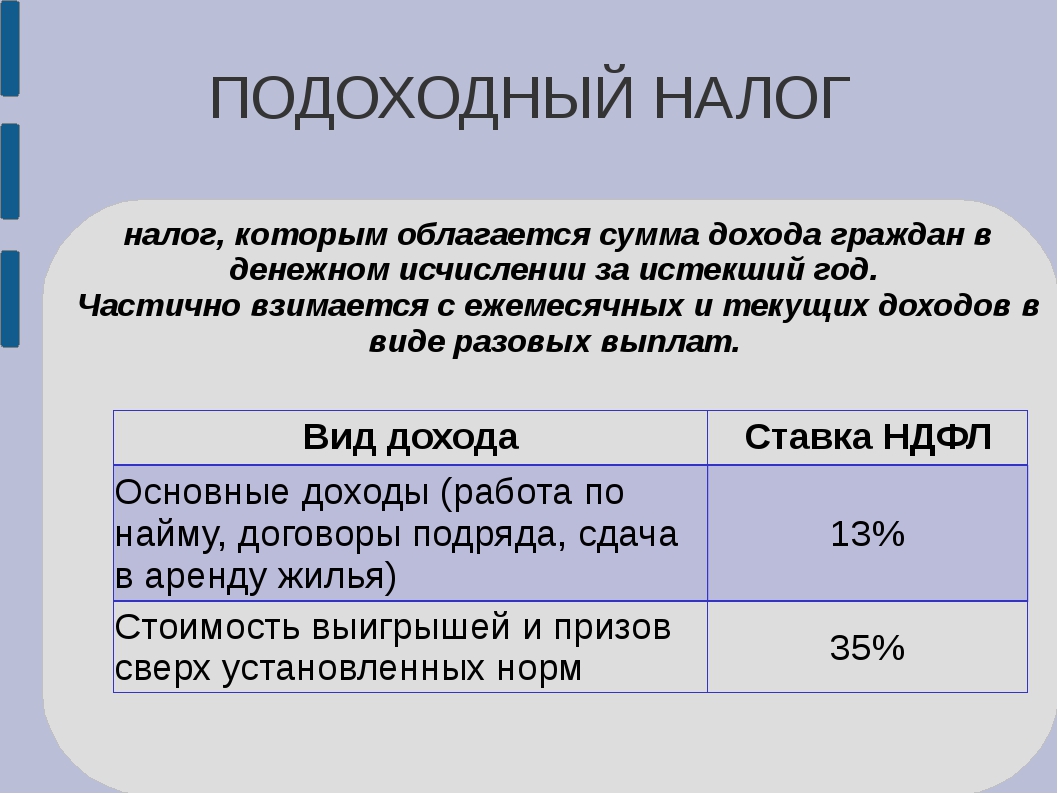

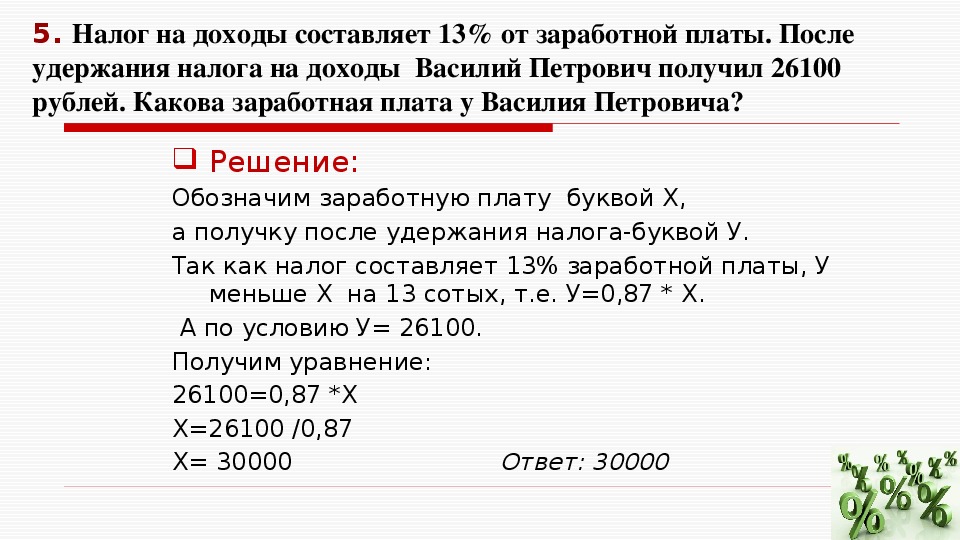

30 Апреля 2021В России собираются возродить систему «страхования занятости», которая действовала в стране с 1991 по 2001 год. Для выплат пособий по безработице с зарплат россиян в разные годы брали от 1 до 2%. С 2017 года российские власти думают снова нагрузить заработные платы граждан дополнительным налогом. В результате работающие люди будут вынуждены отдавать государству от 13 до 15% подоходного налога, 30% на сборы в соцфонды и еще 1% на пособия безработным.

С 2017 года российские власти думают снова нагрузить заработные платы граждан дополнительным налогом. В результате работающие люди будут вынуждены отдавать государству от 13 до 15% подоходного налога, 30% на сборы в соцфонды и еще 1% на пособия безработным.

- В 2017 году бывший министр труда и соцзащиты Максим Топилин придумал возродить «налог на безработицу» и собирать с зарплат россиян 1% в специальный фонд, из которого государство потом будет платить безработным. Тогда идея не нашла большой поддержки, однако взрывной рост безработицы во время пандемии в 2020 году «вразумил» власти.

- Партия «Единая Россия», которая собирается на сентябрьских выборах получить большинство в Госдуме, планирует подготовить законопроект о «страховании занятости» и внести его на рассмотрение в осеннюю сессию. Об этом заявил первый замруководителя фракции Андрей Исаев во время общения с представителями профсоюзов, передает «Интерфакс».

- По его словам, новая система обеспечит «более высокие услуги по выплате пособий» (что это значит – не совсем понятно, должны быть более высокие пособия). Исаев заверил, что переход к этой новой системе будет «осторожным», чтобы «не ущемить интересы работодателей и работников», которым и будет предложено финансировать всю эту «систему».

- На совещании присутствовал зампред Совбеза Дмитрий Медведев, правильно заметивший – у всего этого есть «определенные издержки» и компаниям «эта идея не очень нравится». Поэтому работодателей Медведев предложил убеждать:

- Россияне старшего возраста могут помнить страховую систему помощи безработным, которая работала с 1991 по 2001 год. С зарплат граждан забирали от 1 до 2% в Государственный фонд занятости населения. Силовики, религиозные работники и общественные организации эту «дань» не платили, а потом перестали платить и индивидуальные предприниматели.

Фонд уже через четыре года перестал справляться со своей функцией, а после дефолта 1998 года уже не платил безработным и через время был ликвидирован.

Фонд уже через четыре года перестал справляться со своей функцией, а после дефолта 1998 года уже не платил безработным и через время был ликвидирован.

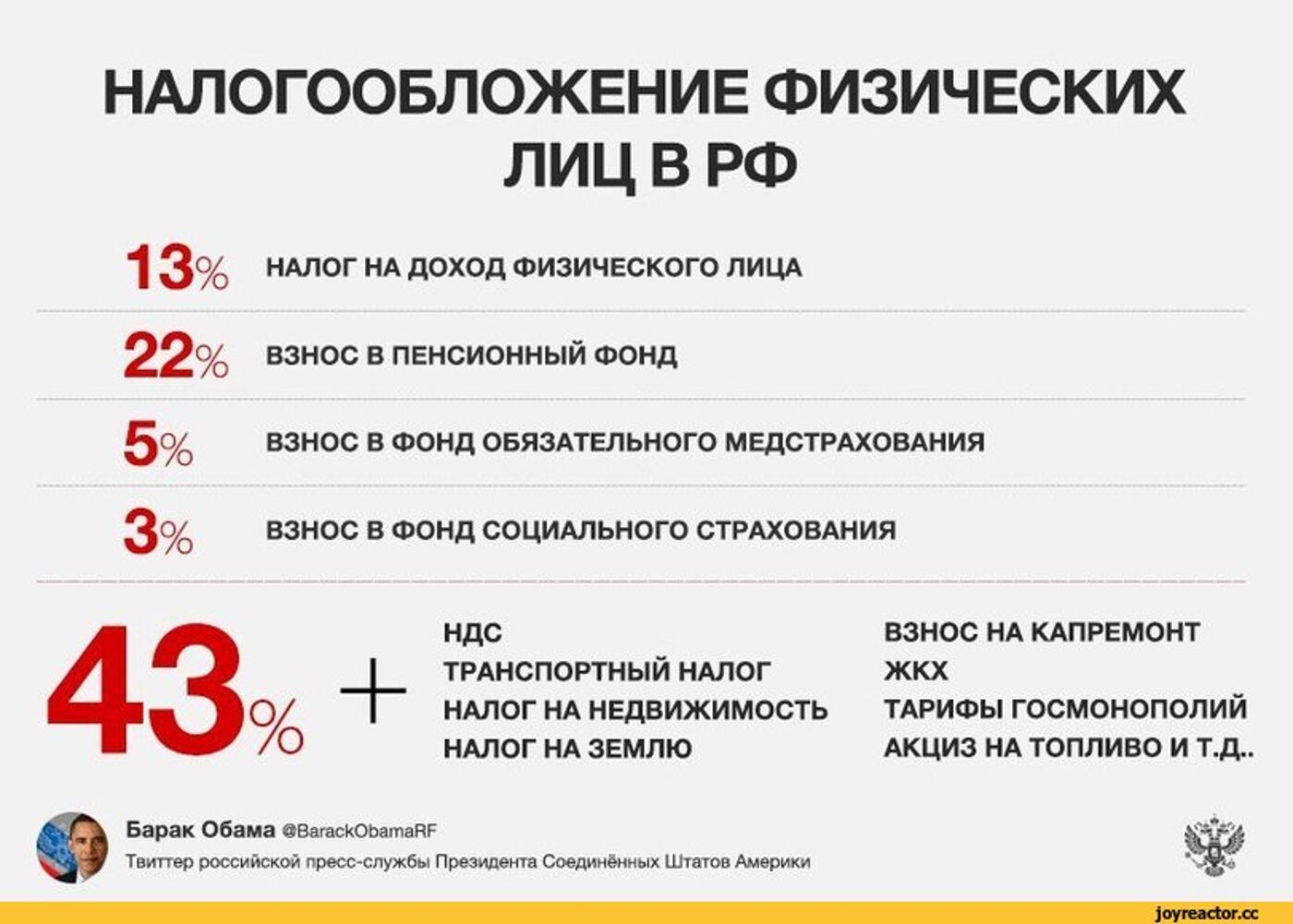

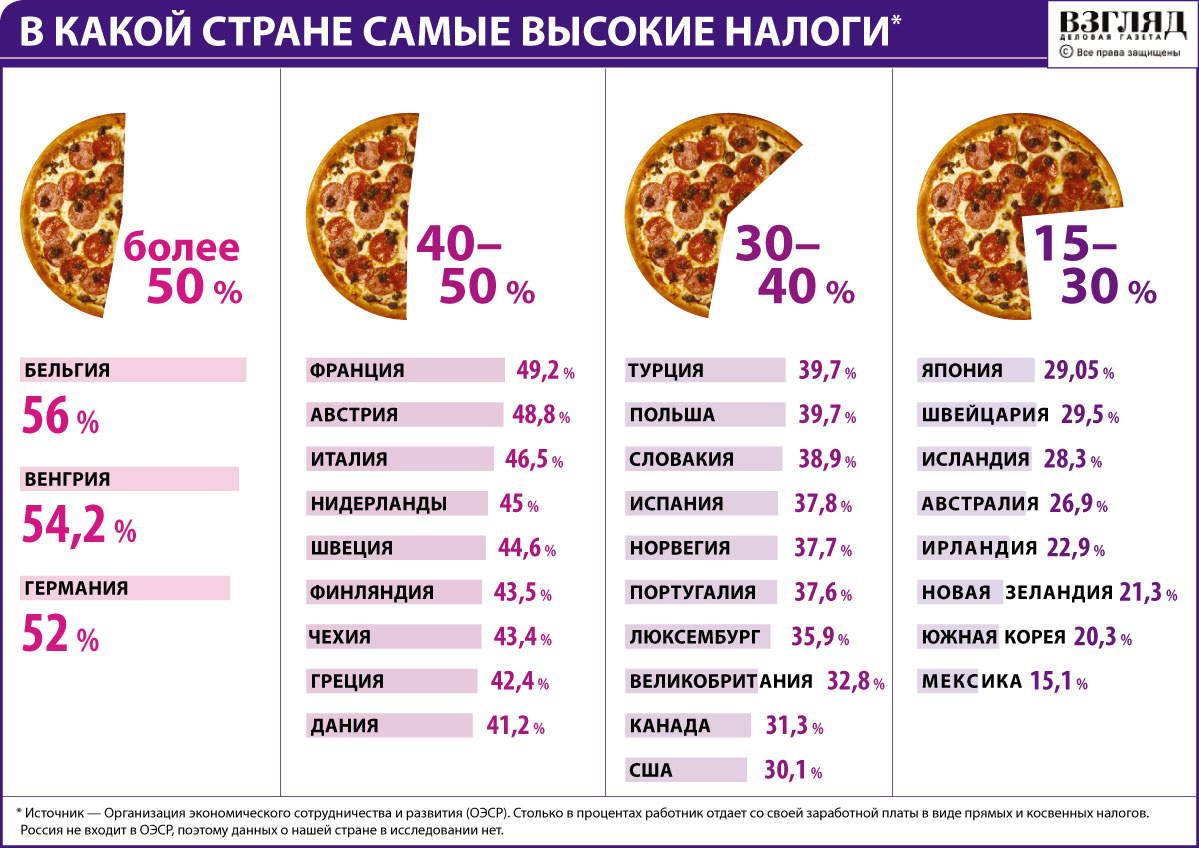

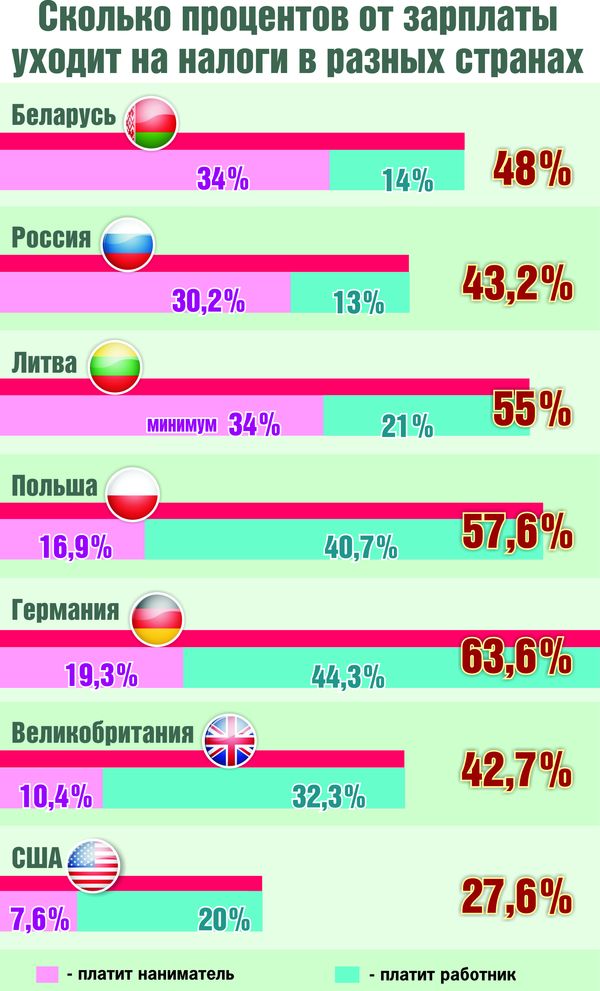

- Налоговая нагрузка на зарплаты россиян – одна из самых высоких в мире. Без дифференцированного подхода с каждого гражданина через работодателя взимается 13-15% НДФЛ, 30% в соцфонды и, возможно, будет браться еще 1%. Итого – 44-46%, или почти каждый второй рубль, который человек зарабатывает. Нынешний министр труда Антон Котяков говорил, что новый налог может ухудшить ситуацию на рынке труда, которая сегодня и без того остается крайне напряженной.

Благодарим за Ваше мнение.

Обновленная информация об отсрочке удержания налога с заработной платы

Департамент внутренних дел:

Чтобы облегчить ситуацию во время пандемии COVID-19, 8 августа 2020 года был издан Президентский меморандум о временной отсрочке удержания налогов на социальное обеспечение (страхование по старости, по случаю потери кормильца и инвалидности или «OASDI») для определенных сотрудников. Эта налоговая отсрочка применяется ко всем федеральным служащим исполнительной власти, чья валовая (до налогообложения) заработная плата в течение любого двухнедельного периода оплаты составляет менее 4000 долларов (включая заработную плату по месту жительства).

Служба начисления заработной платы Министерства внутренних дел, Внутренний бизнес-центр (IBC), усердно работает над внедрением этой налоговой отсрочки для пострадавших сотрудников. IBC автоматически рассчитает право сотрудников на отсрочку налогообложения в зависимости от периода выплаты заработной платы. Все правомочные сотрудники будут зачислены. Нет возможности отказаться. Отмена удержания налога на социальное обеспечение для соответствующих сотрудников будет

Нет возможности отказаться. Отмена удержания налога на социальное обеспечение для соответствующих сотрудников будет

Мы понимаем, что эти изменения вызвали у сотрудников вопросы относительно того, как будет осуществляться отсрочка налогов. Обратитесь к нашему

, чтобы ответить на многие вопросы, которые могут возникнуть у сотрудников. Влияние отсрочки удержания налога на заработную плату носит личный характер и зависит от индивидуальных обстоятельств каждого сотрудника. Соответственно, сотрудникам рекомендуется обсудить последствия отсрочки налогообложения заработной платы со своими финансовыми и / или налоговыми консультантами. Сотрудники могут найти полезную информацию о Программе помощи сотрудникам (EAP) Департамента внутренних дел. EAP предлагает финансовые консультации по долговым вопросам, вариантам инвестирования, управлению деньгами, налоговой подготовке и консультациям, а также планированию выхода на пенсию.Сотрудники могут получить доступ к услугам EAP 24 часа в сутки / 7 дней в неделю по телефону (800) 869-0276 или через Интернет на сайте www.espyr.com (пароль для входа: interioreap).

Соответственно, сотрудникам рекомендуется обсудить последствия отсрочки налогообложения заработной платы со своими финансовыми и / или налоговыми консультантами. Сотрудники могут найти полезную информацию о Программе помощи сотрудникам (EAP) Департамента внутренних дел. EAP предлагает финансовые консультации по долговым вопросам, вариантам инвестирования, управлению деньгами, налоговой подготовке и консультациям, а также планированию выхода на пенсию.Сотрудники могут получить доступ к услугам EAP 24 часа в сутки / 7 дней в неделю по телефону (800) 869-0276 или через Интернет на сайте www.espyr.com (пароль для входа: interioreap).

Для получения дополнительной информации или вопросов относительно отсрочки налогообложения сотрудники могут обратиться в свой обслуживающий отдел кадров.

Казначейство издает руководство по отсрочке налога на заработную плату

28 августа 2020 года Министерство финансов США выпустило руководство для работодателей в отношении отсрочки выплаты определенной части налога на заработную плату работникам. Это руководство вытекает из президентского меморандума, опубликованного ранее в этом месяце, разрешающего работодателям отсрочить уплату этих налогов. Этот меморандум позволил отложить выплату части федерального налога на заработную плату работникам (6,2% для социального обеспечения) с 1 сентября 2020 года до 31 декабря 2020 года. Меморандум позволяет работодателям отложить выплату части этих налогов на заработную плату для работников, получающих заработную плату. менее 4000 долларов каждые две недели (примерно 104000 долларов в год).

Это руководство вытекает из президентского меморандума, опубликованного ранее в этом месяце, разрешающего работодателям отсрочить уплату этих налогов. Этот меморандум позволил отложить выплату части федерального налога на заработную плату работникам (6,2% для социального обеспечения) с 1 сентября 2020 года до 31 декабря 2020 года. Меморандум позволяет работодателям отложить выплату части этих налогов на заработную плату для работников, получающих заработную плату. менее 4000 долларов каждые две недели (примерно 104000 долларов в год).

Минфина разъясняется, что работодатель может решить отложить выплату работнику части этих налогов на «применимую заработную плату» до следующего года, когда они будут причитаться частями в период с 1 января 2021 года по 30 апреля 2021 года.«Применимая заработная плата» определяется как заработная плата, выплачиваемая работнику в даты выплаты заработной платы в период с 1 сентября 2020 г. по 31 декабря 2020 г., «но только в том случае, если сумма такой заработной платы или компенсации, выплачиваемой за двухнедельный период оплаты труда, меньше, чем пороговая сумма в размере 4000 долларов США или эквивалентная пороговая сумма в отношении других периодов выплаты заработной платы ». В руководстве указано, что применимая заработная плата определяется в зависимости от периода оплаты труда. Наконец, в руководстве четко указывается, что работодатели обязаны платить эти налоги федеральному правительству, но далее говорится, что работодатели «могут принять меры, чтобы в противном случае взимать [причитающиеся налоги] с работника».”

В руководстве указано, что применимая заработная плата определяется в зависимости от периода оплаты труда. Наконец, в руководстве четко указывается, что работодатели обязаны платить эти налоги федеральному правительству, но далее говорится, что работодатели «могут принять меры, чтобы в противном случае взимать [причитающиеся налоги] с работника».”

Руководство оставляет несколько ясных выводов. Во-первых, очевидно, что работодателю разрешено отсрочить уплату этих налогов, но не требуется. Во-вторых, также ясно, что до тех пор, пока не будут предприняты дальнейшие действия (вероятно, Конгрессом), эти налоги будут просто отложены, а не прощены и будут уплачены к концу апреля 2021 года. Наконец, неясно, какая роль, если таковая имеется, отдельный сотрудник играет в отношении определения того, хотят ли они отсрочить свою долю этих налогов или выплачивать их в обычном порядке.Работодатели захотят иметь в виду каждый из этих моментов при оценке того, стоит ли им участвовать в отсрочке по выбору.

Неясно, выпустит ли Казначейство дополнительные указания относительно этой программы. Littler WPI будет держать вас в курсе соответствующих событий.

Руководство IRS разрешает работникам взимать налог с заработной платы в отпуске

Обновление : продлен срок погашения отложенных налогов на заработную плату В соответствии с указаниями IRS, выпущенными в августе 2020 года, работодателям было разрешено отложить удержание доли налога на социальное обеспечение с сотрудников с сентября.С 1 января 2020 года по 31 декабря 2020 года. Первоначально работодатели должны были увеличить размер удержания и уплатить отсроченные суммы из заработной платы и компенсаций, выплаченных в период с 1 января 2021 года по 31 апреля 2021 года, а начиная с 1 мая 2021 года, штрафы. и начнут начисляться проценты по отложенным невыплаченным налоговым обязательствам. Однако

Закон о консолидированных ассигнованиях, подписанный президентом Трампом в конце 2020 года, продлил срок погашения до 31 декабря 2021 года. Теперь штрафы и пени по отложенным невыплаченным налоговым обязательствам начнутся не раньше января.1, 2022. |

28 августа IRS выпустило

Уведомление 2020-65, позволяющее работодателям приостанавливать удержание и уплату налогов на заработную плату сотрудников, имеющих право на социальное обеспечение, в IRS в рамках помощи в связи с COVID-19.

«Отпуск» или период приостановки налога на заработную плату длится с 1 сентября по 31 декабря 2020 г. и применяется только к сотрудникам, чья заработная плата составляет менее 4000 долларов США за двухнедельный период выплаты заработной платы, включая наемных работников с доходом менее 104 000 долларов США. в год.

Компании, которые приостанавливают сбор налога на заработную плату сотрудников, будут собирать дополнительные суммы с зарплаты рабочих с 1 января по 30 апреля следующего года для погашения налогового обязательства.

Президент Дональд Трамп 8 августа направил в министерство финансов меморандум о переносе сбора части социального обеспечения сотрудников с 1 сентября до конца 2020 года.

Bare Bones Guidance

Всего за 2 1/2 На страницах, разделенных двойным интервалом, Уведомление 2020-65 предоставляет минимальный объем информации и оставляет много вопросов, на которые необходимо ответить, предположительно в виде дополнительных рекомендаций.

Относительно того, будут ли работодатели соблюдать уведомление и приостанавливать удержание сотрудников в рамках социального страхования FICA, «пока рано говорить», по словам Пита Исберга, вице-президента по связям с государственными органами компании ADP Inc. только сейчас обдумываете, как программа будет работать ».

Исберг сказал, что приостановление удержания налога с заработной платы сотрудников было фактически «добровольным». Хотя текст уведомления является директивным, в нем не предусмотрены штрафы за несоблюдение.

Однако остается неясным, сколько работодателей в частном секторе приостановят сбор налогов на социальное обеспечение своих сотрудников, и, если они решат сделать это, когда они смогут разумно скорректировать свои системы начисления заработной платы, чтобы прекратить удержание этих налогов.

Если работодатели приостанавливают удержание налога с заработной платы социального обеспечения для правомочных сотрудников, руководство не предусматривает разрешения отдельным лицам отказаться от участия, что было административной проблемой, которую поднимали работодатели.

Корректировка систем расчета заработной платы

Работодатели, которые пользуются услугами компании по расчету заработной платы, должны искать объявления о том, как будут действовать налоговые каникулы, включая любые уведомления для сотрудников, сказал Исберг.Он отметил, что с учетом того, что многие сентябрьские платежные ведомости уже были обработаны в последние недели августа, до того, как были опубликованы рекомендации, «как правило, отсрочка удержания налога на социальное обеспечение происходит незадолго после 1 сентября».

«Работодателям, которые поддерживают свои собственные системы расчета заработной платы, могут потребоваться недели или месяцы для выполнения технических работ, так что это может быть октябрь, ноябрь или даже позже», — сказал он, добавив, что «IRS заявило, что любые изменения должны быть перспективными. . »

Работодатели, ответственные за уплату налогов в 2021 году

Работодатели, которые приостанавливают сбор налога на заработную плату сотрудников социального обеспечения, отвечающих критериям, в течение четырехмесячного периода приостановки, должны выплатить отложенные налоги в IRS в течение первых четырех месяцев 2021 года, если иное не предусмотрено законодательством. принят, чтобы простить невыплаченные налоги.

«Работодатели должны будут удержать общую сумму налогов, отложенных каждым сотрудником« по расчету »за четырехмесячный период», — сказал Исберг, поэтому «сотрудники заметят сокращение чистой заработной платы в 2021 году, равное любому увеличению чистой заработной платы в 2020 году, если они отложить уплату налога «.

Согласно руководству, после 30 апреля 2021 года на работодателей начнут начисляться штрафы, пени и «надбавки к налогу» на суммы налогов, которые не были возвращены.

Экономический советник Белого дома Ларри Кудлоу сказал: «Мы предпримем все возможные шаги, чтобы простить эту отсрочку», чтобы сотрудники не были обязаны возвращать суммы налогов, отсроченные до декабря.31, Об этом сообщил Хилл . Однако для этого потребуется новое законодательство.

Кандидат в президенты от демократов Джо Байден и другие демократы выразили опасения, что, если эти налоги в конечном итоге не будут возвращены, это может поставить под угрозу фонд социального страхования.

Уходящие сотрудники

Работодатели, которые в руководстве называются «затронутыми налогоплательщиками», «могут принять меры, чтобы в противном случае взимать с работника общую сумму применимых налогов», — говорится в сообщении IRS.

Но если работодатель приостанавливает сбор с работника налога на социальное обеспечение, который составляет 6. 2 процента его или ее заработной платы — в течение последних четырех месяцев этого года, которые должны быть погашены путем удвоения налога на социальное обеспечение работника до 12,4 процента в течение первых четырех месяцев 2021 года, например, что произойдет, если сотрудник уволится в конце года?

2 процента его или ее заработной платы — в течение последних четырех месяцев этого года, которые должны быть погашены путем удвоения налога на социальное обеспечение работника до 12,4 процента в течение первых четырех месяцев 2021 года, например, что произойдет, если сотрудник уволится в конце года?

Работодатель по-прежнему несет ответственность за уплату доли налога на социальное обеспечение с работника; согласно руководству, срок платежа только что продлен на следующий год. Работодатель может договориться с работником о погашении долга, например, вычесть причитающуюся сумму из последней зарплаты.В противном случае работодателю придется выплатить задолженность.

Нет ничего более конкретного в руководстве, «что происходит, когда [сотрудник] увольняется, и нет способа вернуть эту отсрочку»,

написал в Твиттере Адам Марковиц, вице-президент Howard L Markowitz PA CPA, в Кассельберри, штат Флорида. «Тот факт, что это руководство состоит из трех страниц, оставляет намного больше вопросов, чем ответов. Уже по одной этой причине это трудный шаг».

Уже по одной этой причине это трудный шаг».

Джонатан Барбер, руководитель отдела исследований политики вознаграждения и льгот в Ayco, компании Goldman Sachs, предоставляющей финансовые консультации, сказал, что «хотя уведомление позволяет работодателям принимать другие меры для сбора отложенных налогов на социальное обеспечение с работника, кроме платежной ведомости, неясно, насколько далеко может зайти работодатель, чтобы собрать такие суммы, и что означает — если таковые имеются — работодатель должен будет добиться взыскания.»

Для приостановления удержания или отказа от удержания

Лиза Галлетти, владелица LMG Bookkeeping & Payroll Services в Юкайа, Калифорния, написал в Твиттере «не откладывайте, продолжайте как обычно и избавьте себя от головной боли».

Тем не менее, некоторые компании, сотрудники которых изо всех сил пытались сводить концы с концами из-за сокращения заработной платы или рабочего времени, могут подумать, что стоит дать своим работникам немного больше в их зарплату сейчас, чтобы выплатить их в следующем году.

«Рабочие должны понимать, что сейчас это всего лишь отсрочка налогообложения, а не освобождение от уплаты налогов, поэтому это временное освобождение», — сказал Тимоти Флэк, соучредитель и исполнительный директор Commonwealth, некоммерческой организации, которая занимается финансовой безопасностью для малоимущих. доход американцев.Но, добавил он, «это по-прежнему дает работникам возможность начать создание или добавление к счету на случай чрезвычайных сбережений, не видя каких-либо изменений в заработной плате на дому, путем перенаправления отложенной суммы налога на сбережения. Это также гарантирует, что работники будут экономить на рука «когда пришло время выплатить налоги из зарплаты в следующем году», сказал он.

Барбер высказал осторожную точку зрения. «Это действительно очень краткосрочная беспроцентная ссуда», — сказал он. «Работодателям необходимо будет оценить, оценят ли сотрудники такую отсрочку.Дополнительная сумма, взимаемая в течение периода погашения, будет означать меньшую сумму чистой заработной платы, чем та, к которой привык сотрудник, что может привести к большему финансовому стрессу по сравнению с выгодой, которую могла дать отсрочка ».

Обновление : ответы на некоторые вопросы В следующей статье SHRM Online рассматривает ответы на некоторые общие вопросы об отпуске для отсрочки выплаты заработной платы, а также вопросы, которые работодатели принимают во внимание в отношении того, будут ли они участвовать.Видеть

Работодатели не решаются, смущенные приостановкой налогов на заработную плату. |

Форма 941 Исправлена

IRS также выпустила

черновой вариант пересмотренной формы 941 «Ежеквартальная федеральная налоговая декларация работодателя», чтобы учесть удержание социального обеспечения, которое отложено с 1 сентября по 31 декабря ». Ключевое изменение находится на странице 3 … сумма доли работника в налоге на социальное обеспечение, включенная в строку 13b, ‘»

— написал Эд Золларс, налоговый инспектор из Феникса и автор веб-сайта Current Federal Tax Developments.

Применимая заработная плата

Блог юридической фирмы Covington & Burling по удержанию налогов и отчетности указывает, что в Примечании 2020-65 в сноске 3 говорится, что

Компенсация, исключенная из налогов FICA, не учитывается при определении права на получение пособия на основании заработка сотрудника менее 4000 долларов за две недели. Например, вычеты из заработной платы на счет медицинских сбережений сотрудника или счет гибких расходов исключаются из налогов FICA.

Золлер написал в блоге, что «суммы, вычтенные из заработной платы для оплаты медицинского обслуживания по плану кафетерия, будут служить для уменьшения размера применимой заработной платы, потенциально позволяя сотруднику, который немного превышает лимит без отсрочки по плану кафетерия, претендовать на отсрочку налога на заработную плату, делая такую отсрочку по плану кафетерия (при условии, что план позволяет выбрать такую отсрочку на данном этапе).»

Налоговые льготы FICA для работодателей и сотрудников

Налоги на заработную плату в системе социального обеспечения и Medicare собираются вместе как налог Федерального закона о страховых взносах (FICA). Социальное обеспечение финансируется за счет налога на заработную плату в размере 12,4 процента от заработной платы до предела налогооблагаемого дохода сотрудников. — 137 700 долларов на 2020 год — половина (6,2 процента) выплачивается работниками, а другая половина — работодателями. Для части FICA, относящейся к программе Medicare, нет предела заработка, по которому работодатели и работники отдельно платят 1,45 процента налога на заработную плату.

Социальное обеспечение финансируется за счет налога на заработную плату в размере 12,4 процента от заработной платы до предела налогооблагаемого дохода сотрудников. — 137 700 долларов на 2020 год — половина (6,2 процента) выплачивается работниками, а другая половина — работодателями. Для части FICA, относящейся к программе Medicare, нет предела заработка, по которому работодатели и работники отдельно платят 1,45 процента налога на заработную плату.

Льгота по налогу на заработную плату в связи с COVID-19 распространяется только на часть социального обеспечения FICA.

Отдельно Закон о помощи в связи с коронавирусом, чрезвычайной помощи и экономической безопасности (CARES), принятый в марте и реализованный через

Уведомление IRS 2020-22 и серия

Часто задаваемые вопросы IRS, позволяет подходящим работодателям отложить внесение депозита и выплату доля работодателя налогов на социальное обеспечение FICA с 27 марта 2020 года по 31 декабря 2020 года. Отсроченные платежи должны быть возвращены в министерство финансов, а половина — к декабрю. 31 декабря 2021 года, а другая половина — к 31 декабря 2022 года.

31 декабря 2021 года, а другая половина — к 31 декабря 2022 года.

Положения Закона о CARES и соответствующие инструкции не применялись к служащих — это доли налога на социальное обеспечение, которые были в центре внимания директивы президента и нового руководства IRS.

Статьи по теме SHRM:

Руководство по отсрочке налога на социальное обеспечение сотрудников: слишком мало, слишком поздно?, SHRM Online , сентябрь 2020 г.

Работодатели колеблются, недоумевая по поводу приостановки налогов на заработную плату, SHRM Online , сентябрь 2020 г.

Налоги на заработную плату в 2020 г. повысят доходы, SHRM Online , октябрь 2019 г.

Связанные ресурсы SHRM:

Уведомление сотрудникам о временной отсрочке налога на социальное страхование

Уведомление для сотрудников, объясняющее решение не отсрочивать удержание налога на социальное обеспечение

Экспресс-запрос об отсрочке налога с заработной платы рабочих

[Нужна помощь по юридическим вопросам? Ознакомьтесь с новой юридической сетью SHRM. ]

]

Сегодня первый день отсрочки выплаты налога на заработную плату. Вот что мы знаем

Президент Дональд Трамп произносит свою благодарственную речь в качестве кандидата в президенты от республиканцев 2020 года на Южной лужайке Белого дома в Вашингтоне 27 августа.

Кевин Ламарк | Reuters

Это первый официальный день налоговых каникул президента Трампа, и работодатели и их работники не уверены в том, как это будет работать.

В начале августа президент распорядился о отсрочке выплаты налога на заработную плату для сотрудников.

Отпуск распространяется на работников, чья двухнедельная оплата до налогообложения не превышает 4000 долларов США, и он длится с 1 сентября до конца года.

Работники и их работодатели разделяют ответственность по налогу на заработную плату: сбор в размере 12,4% для финансирования социального обеспечения плюс 2,9% для покрытия Medicare.

Больше от личных финансов:

Экстренные сбережения падают во время пандемии

Избегайте этих инвестиционных ошибок, предупреждают профессионалы

«Супер-сберегатели» идут на жертвы, чтобы помочь в достижении целей

Налог на социальное обеспечение подлежит ежегодному изменению потолка заработной платы (137 700 долларов в 2020 году), но налог на Medicare продолжает применяться сверх этой суммы.

Даже когда наступила дата вступления в силу выходных, не все сотрудники могут ожидать временного увеличения своей зарплаты.

«Здесь прямо не говорится, что работодатель должен участвовать», — сказал Эд Золларс, главный бухгалтер Zollars & Lynch в Фениксе. «Будет много предприятий, которые этого не сделают — некоторые из-за того, что у них нет программного обеспечения, которое позволит им это сделать, или у их службы расчета заработной платы нет метода для этого».

Прежде всего, помните, что эта отсрочка носит временный характер.Потребуется акт Конгресса, чтобы простить налоги.

Вот несколько вопросов, волнующих сотрудников, и ответы экспертов.

Что я могу увидеть на своей зарплате?

Сотрудники платят 6,2% налог на социальное обеспечение. Это та часть налога, которую можно отложить на время отпуска.

В краткосрочной перспективе сотрудники могут сэкономить значительные средства. Рабочий, зарабатывающий 50 000 долларов, может получить увеличение на 119 долларов за каждый двухнедельный период оплаты, что в сумме составляет 1073 доллара за девять периодов оплаты.

Загвоздка в том, что работодатели по существу «дважды удерживают» зарплату этих сотрудников в течение первых четырех месяцев 2021 года.

Таким образом, они возмещают и уплачивают отложенные налоги в IRS по установленной или пропорциональной основе с течением времени — и они покрывают продолжающееся удержание, которое в противном случае имело бы место.

Беседы, которые у меня были с большинством работодателей, заключались в том, что если они пойдут по пути предложения этого, они хотят, чтобы сотрудники участвовали в этом.

Роберт Дельгадо

Основная сумма в KPMG

Работодатели должны уплатить отложенные налоги до 30 апреля, в противном случае им будут грозить штрафы, пени и дополнительные налоги.

Между тем в начале следующего года заработная плата рабочих снизится из-за двойного удержания.

«Сотрудники будут в шоке», — сказала Николь Дэвис, бухгалтер и основатель Butler-Davis Tax and Accounting в Коньерсе, Джорджия.

«Большинство людей живут от зарплаты до зарплаты, — сказала она, — Они окажутся между камнем и наковальней, когда их зарплата будет меньше».

Предложит ли мой работодатель отсрочку?

Катрин Циглер | DigitalVision | Getty Images

В руководстве IRS не говорится, что фирмы должны участвовать, а министр финансов Стивен Мнучин в интервью Fox Business в прошлом месяце предположил, что это будет необязательно для работодателей.

В конечном итоге решение об участии принимает работодатель, сказал Пит Исберг, вице-президент ADP по связям с правительством.

Федеральным служащим грозит отсрочка, поскольку Национальный финансовый центр, который обрабатывает платежные ведомости для более чем 600 000 федеральных служащих, заявил, что готовится к внедрению.

Имейте в виду, что компаниям по начислению заработной платы также необходимо запустить свои системы, чтобы предоставить клиентам-работодателям отсрочку. Это может означать, что работодатели, которые согласились, не могут начать применять отсрочку до окончания периода выплаты заработной платы в конце этого месяца.

Могу ли я отказаться от отсрочки?

Это зависит. Работодатели, получившие отсрочку, могут спросить своих работников, хотят ли они участвовать.

«Я разговаривал с большинством работодателей: если они пойдут по пути предложения, они хотят, чтобы сотрудники внесли свой вклад в это», — сказал Роберт Дельгадо, директор KPMG в Сан-Диего.

Здесь все становится сложнее.

В то время как для небольшого магазина с пятью сотрудниками может быть легко определить, будут ли работники работать с отсрочкой, более крупные фирмы с тысячами сотрудников могут спросить каждую, хотят ли они участвовать.

В этом смысле более крупным фирмам может быть проще либо полностью пропустить отсрочку, либо по умолчанию ее использовать для всех работников, а не спрашивать каждого сотрудника, что они хотят делать.

«Это становится практическим вопросом — чем больше уровней вы предлагаете, тем откладывается отсрочка на будущий период времени», — сказал Дельгадо. Чем больше данных происходит, тем больше времени потребуется для реализации отсрочки.

Мои налоги на заработную плату откладываются. Как мне планировать заранее?

Для сотрудников, испытывающих отсрочку, было бы разумно спрятать дополнительное финансирование на сберегательный счет, чтобы компенсировать меньшую зарплату, которую они получат в начале следующего года.

Неизвестно, что может случиться с теми, кто сменил работу, которые покинут свои фирмы в следующем году.

Одна из возможностей состоит в том, что работодатели могут вычесть отложенные налоги единовременно из последней зарплаты, сказал Исберг из ADP.

В любом случае, будьте готовы к тому, что в первые несколько месяцев 2021 года все будет немного скудно.

«Срок погашения наступит, поэтому вам нужно иметь бюджет, чтобы либо использовать сэкономленные средства» не трогать или изменять свой образ жизни », — сказал Дэвис.«Вы будете жить меньше, чем были в последние четыре месяца».

IRS объясняет продленные сроки уплаты налога на заработную плату

IRS выпустило руководство (Уведомление 2021-11), чтобы решить, как работодатели, которые решили отложить уплату налогов на заработную плату определенных сотрудников, могут удерживать и платить отложенные налоги в течение 2021 года, а не только в первые четыре месяца года.

2020-65 давало работодателям возможность отложить уплату налогов на социальное обеспечение определенных сотрудников с 1 сентября 2020 года до декабря.31, 2020. Это применимо к сотрудникам, получающим менее 4000 долларов каждые две недели или эквивалентную сумму за другие периоды оплаты, причем каждый период оплаты рассматривается отдельно. Доля сотрудников налогов на социальное обеспечение (страхование по старости, кормильцу и инвалидности или OASDI) рассчитывается в размере 6,2% от заработной платы сотрудников (IRS News Release IR-2021-17).

В соответствии с Законом о консолидированных ассигнованиях от 2021 г., P.L. 116-260, дата окончания периода, в течение которого работодатели должны удерживать и уплачивать применимые налоги (определяемые как доля работника в налоге на социальное обеспечение в соответствии с разд.3102 (a) или эквивалент пенсионного налога с железной дороги в соответствии с разд. 3202 (a)) переносится с 30 апреля 2021 года на 31 декабря 2021 года. В результате любые связанные с этим проценты, штрафы и дополнения к налогу за несвоевременную уплату любых неуплаченных применимых налогов начнут начисляться 1 января. , 2022 г., а не 1 мая 2021 г.

В результате любые связанные с этим проценты, штрафы и дополнения к налогу за несвоевременную уплату любых неуплаченных применимых налогов начнут начисляться 1 января. , 2022 г., а не 1 мая 2021 г.

Любые налоги, отложенные в соответствии с Уведомлением 2020-65, должны были быть удержаны и выплачены из заработной платы сотрудников в период с 1 января 2021 года до 30 апреля 2021 года. Однако Закон о консолидированных ассигнованиях от 2021 года вступил в силу 10 декабря.27, продлен срок удержания и уплаты отложенных налогов. Период теперь рассчитан на весь год — с 1 января 2021 года по 31 декабря 2021 года.

Уведомление2021-11 изменяет Уведомление 2020-65, чтобы отразить этот продленный период. Платежи, произведенные до 3 января 2022 года, будут считаться своевременными, поскольку 31 декабря 2021 года является официальным выходным днем. Штрафы, проценты и прибавки к налогу начнутся с 1 января 2022 года за любые неуплаченные остатки.

Налоговое управление США предупредило сотрудников, что они могут увидеть, что отложенные налоги собираются немедленно, и должны уточнить у сотрудника по заработной плате своего работодателя график их сбора.

— Салли П. Шрайбер , JD, ( [email protected] ) — старший редактор JofA .

Налоговый справочник по заработной платеPPC | Составители налоговых деклараций | Заработная плата

См. Также пакет соответствия налоговой декларации контрольно-пропускных пунктов, который включает онлайн-версию этого настольного справочника PPC.

Налоговая книга PPC «Расчет заработной платы» предоставляет руководство, необходимое для эффективного управления и администрирования расчетов заработной платы на конец года и кварталов, а также информационной отчетности.Он обеспечивает защиту от дорогостоящих штрафов за соблюдение требований к заработной плате, предоставляя последние судебные, законодательные и административные разработки, необходимые для эффективного и действенного соблюдения всех федеральных требований по удержанию налогов, депозитам и отчетности за конкретный год подачи.

Обсуждаемые темы включают:

- Конкретное построчное руководство по подготовке и заполнению наиболее часто используемых форм расчета заработной платы и информации, включая формы W-2, W-4, 940, 941, 941-X, 943, 943- X, 944, 944-X, 945, 945-X, 1040 (график H), 1099-DIV, 1099-INT, 1099-MISC, 1099-R, 8922 и 8027.

- Требования к отчетности по информации о медицинском страховании и построчное руководство по заполнению форм 1095-C и 1094-C и форм 1095-B и 1094-B.

- Требования к удержанию налога с заработной платы и депозитам.

- Классификация работника (т. Е. Работник или независимый подрядчик), включая информацию о компенсации по Разделу 530.

- Выплаты гражданам США и иностранцам-резидентам, работающим за границей.

- Основные принципы налоговых обязательств работодателя по заработной плате, включая информацию об общих плательщиках, влиянии слияний и поглощений, аутсорсинга заработной платы и аренды сотрудников.

- Основные правила вознаграждения сотрудников и дополнительных льгот, включая информацию о планах возмещения расходов.

- Штраф за возврат целевого фонда и другие штрафы за ненадлежащее удержание, депонирование или сообщение правильной суммы налога на заработную плату.

Отсрочка налога на заработную плату в соответствии с Законом CARES для работодателей

Отсрочка по налогу на заработную плату в соответствии с Законом CARES: последствия и преимущества налога на прибыль для работодателей

Дженнифер Шмидт, партнер, и Линдси Феррейра, менеджер, Национальная налоговая службаВ соответствии с Законом о помощи, чрезвычайной помощи и экономической безопасности в связи с коронавирусом (CARES) работодатели могут отложить уплату определенных налогов на заработную плату 2020 года до 2021 и 2022 годов.

Но это положение ставит ключевой вопрос: если налогоплательщик откладывает выплату приемлемых налогов на заработную плату, вычитаются ли они в налоговой декларации налогоплательщика за 2020 год? Ответ зависит от метода бухгалтерского учета налогоплательщика и от того, когда фактически уплачены отложенные налоги.

Положение закона CARES

Закон CARES позволяет работодателям отсрочить выплату налога на заработную плату в размере 6,2% налога на социальное обеспечение, подлежащего уплате с 27 марта 2020 г. по 31 декабря 2020 г.

по 31 декабря 2020 г.

В случае отсрочки работодатель должен 50% отсроченной суммы до 31 декабря 2021 года, а оставшиеся 50% — до 31 декабря 2022 года. Работодатели указывают отложенные налоги в своей форме 941 за период, когда в противном случае налоги были бы депонированы. .

Налогоплательщики по кассовому методу

Для налогоплательщиков, использующих кассовую основу, налоги на заработную плату вычитаются при уплате.Налогоплательщики, использующие кассовую основу, могут определить год, в котором они применяют налоговый вычет к доходу. Чтобы потребовать вычет в год, когда работник предоставляет услуги, к которым относятся налоги, налогоплательщикам необходимо будет произвести более ранний платеж, чем требует Закон CARES, но они все равно могут получить значительную отсрочку по уплате налогов.

Налогоплательщик на конец календарного года может вычесть налоги из своей декларации за 2020 год, если они уплачены до 31 декабря 2020 года. Налогоплательщики на конец финансового года могут отложить платеж до конца своего 2021 года, но им необходимо оценить последствия любого суммы, подлежащие выплате в период с 27 марта 2020 г. до конца финансового года 2020 г., если это произойдет после этой даты.

до конца финансового года 2020 г., если это произойдет после этой даты.

Налогоплательщики по методу начисления

Ответ не так однозначен для налогоплательщиков, использующих метод начисления. Как правило, обязательства подлежат вычету, если обязательство фиксировано и поддается определению — обычно это называется тестом на все события — и достигаются экономические показатели.

Для налогов на заработную плату суммы, как правило, будут фиксированными и определяемыми, когда работник выполняет услуги, к которым относится компенсация, а экономические показатели будут удовлетворены после уплаты налогов.

Исключение повторяющегося элемента

Для налогоплательщика, использующего исключение для повторяющейся статьи, обязательство подлежит вычету в налоговом году, в котором выполняются все следующие условия:

- Тест на все события выполнен до конца года

- Экономические показатели достигаются раньше даты подачи декларации или через восемь с половиной месяцев после окончания года

- Обязательство носит повторяющийся характер

- Обязательство является несущественным или лучше соответствует результатам — требование соответствия считается выполненным для налогов

Налогоплательщики, использующие метод начисления, могут получить выгоду от исключения повторяющихся статей для этих налогов на заработную плату.

Если в конце календарного года налогоплательщики уплачивают налоги на заработную плату до 15 сентября 2021 года или до даты подачи декларации — в зависимости от того, что наступит раньше, — выплаченная сумма может быть вычтена из декларации 2020 года с использованием исключения для повторяющихся статей. Вычет будет отложен для сумм, уплаченных после 15 сентября 2021 года.

Изменения в методе учета

Если налогоплательщик, использующий метод начисления, применяет исключение для повторяющихся статей и ранее не применял это положение для своих налогов на заработную плату, от него может потребоваться подать заявление об изменении метода.Это изменение подлежит автоматическому согласию в соответствии с Процедурой налоговых поступлений 2019-43.

Важно отметить, что если налогоплательщик должен капитализировать налоги на заработную плату для унифицированной капитализации (UNICAP), он может применить исключение для повторяющихся статей только в том случае, если налогоплательщиком является:

- В настоящее время капитализация этих налогов для UNICAP

- Одновременное изменение метода капитализации этих налогов для UNICAP

Налогоплательщик также должен соответствовать обычным условиям и положениям для автоматической смены метода, как указано в Процедуре получения доходов 2015-13.

Ключевые вынос

Налогоплательщики, которые воспользовались отсрочкой налога на заработную плату, разрешенной законом CARES, могут получить более высокий счет подоходного налога в 2020 году из-за запрещенного вычета налога на заработную плату. Однако при тщательном налоговом планировании налогоплательщики могут сохранить вычет 2020 года и при этом получить значительную отсрочку по налогу на заработную плату.

Налогоплательщики должны учитывать свой общий метод бухгалтерского учета — кассовый или начисленный — чтобы определить, когда должен быть произведен платеж, чтобы требовать вычета. Им также следует учитывать этот вопрос при расчете любых предполагаемых налоговых платежей.

По сравнению с теми, кто использует кассовый метод, налогоплательщики, использующие метод начисления, как правило, смогут получить более длительную отсрочку и по-прежнему требовать вычета в 2020 году отсроченного налога на заработную плату, если они используют — или переходят на — исключение для повторяющихся статей. Налогоплательщикам следует оценить, может ли потребоваться изменение метода учета для перехода на метод исключения повторяющихся статей.

Налогоплательщики, использующие кассовый метод, которые рассматривают возможность изменения метода начисления в ближайшем будущем, могут захотеть сделать это сейчас, чтобы получить более длительную отсрочку при сохранении вычета 2020 года.Налогоплательщики, которым необходимо запросить предварительное согласие на изменение метода начисления — например, потому, что они перешли на кассовый метод в последние пять лет, — должны сделать это до конца своего налогового года.

Мы здесь, чтобы помочь

Чтобы узнать больше об отсрочках, связанных с Законом CARES, и о том, какие выгоды могут быть получены вашим бизнесом от этих положений, обратитесь к своему специалисту Moss Adams.

Дополнительные ресурсы

Обновления нормативных требований, стратегии, помогающие справиться с последующим риском, и возможные шаги по укреплению вашей рабочей силы и организации см.

Фонд уже через четыре года перестал справляться со своей функцией, а после дефолта 1998 года уже не платил безработным и через время был ликвидирован.

Фонд уже через четыре года перестал справляться со своей функцией, а после дефолта 1998 года уже не платил безработным и через время был ликвидирован.