- Перевод денег с телефона на карту Сбербанка

- Перевод денег с карты на карту любого банка — iPay.ua

- Как отправить перевод с банковского счета (доступно в некоторых европейских странах)

- Правда ли, что любой перевод на банковскую карту считается доходом?

- пошаговая инструкция для клиентов Сбербанка

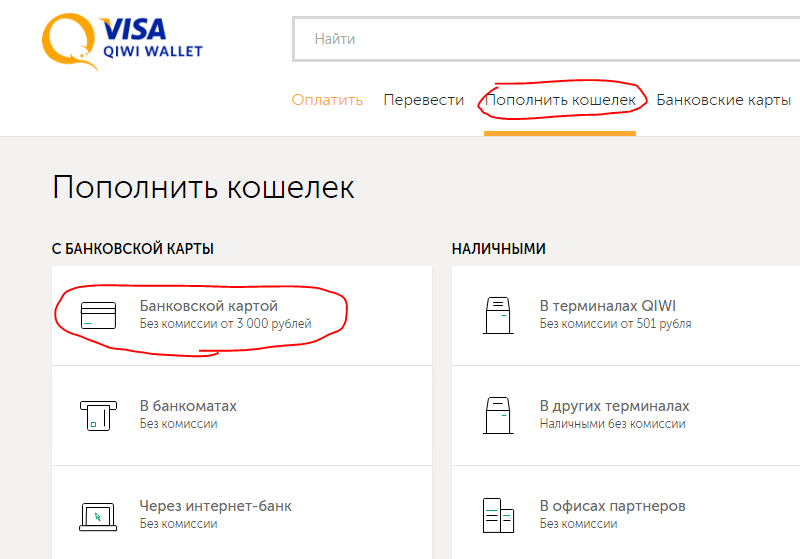

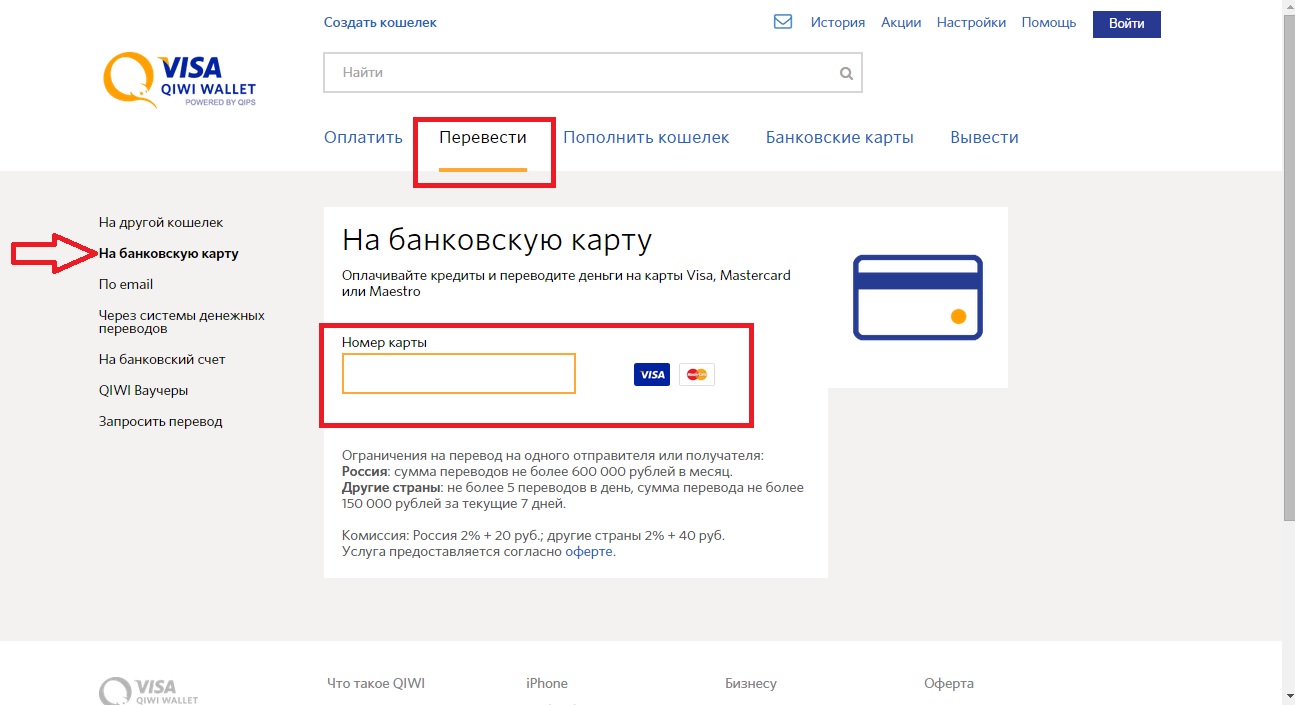

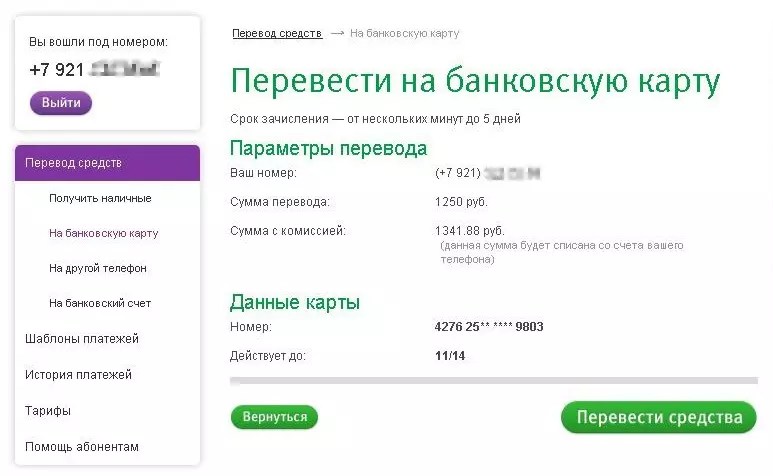

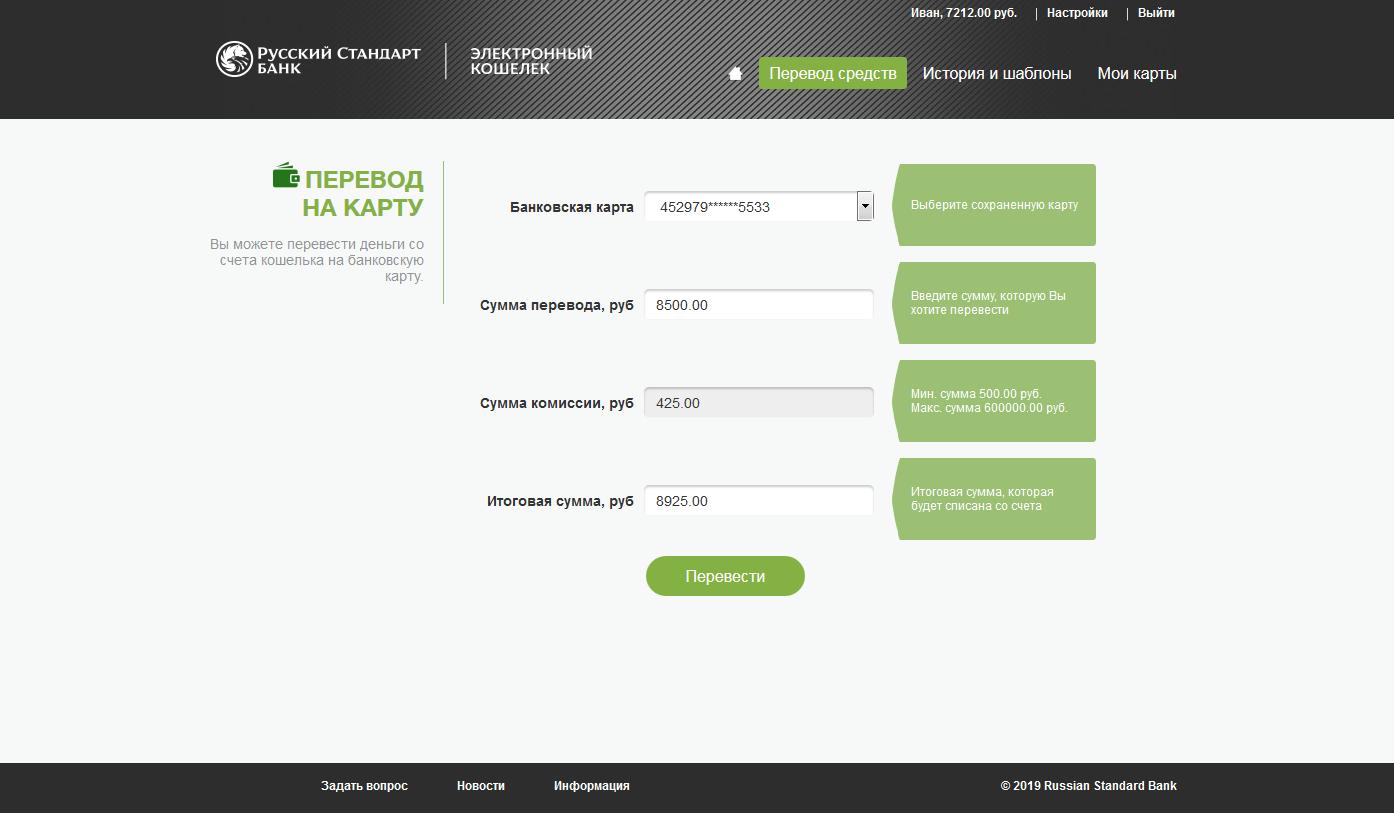

- Как перевести деньги с баланса телефона на банковскую карту

- Мгновенно отправляйте деньги на дебетовую карту или с нее

- Лучшие способы отправки денег за границу с помощью дебетовой карты:

- Плюсы и минусы дебетовых карт для отправки денег

- Как перевести деньги с помощью дебетовой карты

- Как получить деньги с дебетовой карты моментально

- Можно ли мгновенно отправить деньги на дебетовую карту?

- Можно ли отправлять большие суммы с помощью дебетовой карты?

- Сколько стоит отправить деньги за границу с помощью дебетовой карты?

- Резюме. Является ли отправка денег дебетовой картой лучшим вариантом?

- Связанное содержимое

- 15 способов отправить деньги на чужой банковский счет

- Способы перевода денег на чужой банковский счет

- Вариант 1. Отправьте деньги прямо со своего банковского счета на другой банковский счет

- Вариант 2. Воспользуйтесь услугой, в которой получателю может потребоваться зарегистрироваться, чтобы получить деньги на свой банковский счет

- Вариант 3: Получатель переводит деньги, которые вы ему отправили, на его счет

- Как работают переводы с баланса кредитной карты

- Как перевести баланс кредитной карты за 3 простых шага

- Что такое перевод баланса и что мне делать?

- Как перевести деньги с кредитной карты на банковский счет

- ePayService — Отправьте деньги на карту

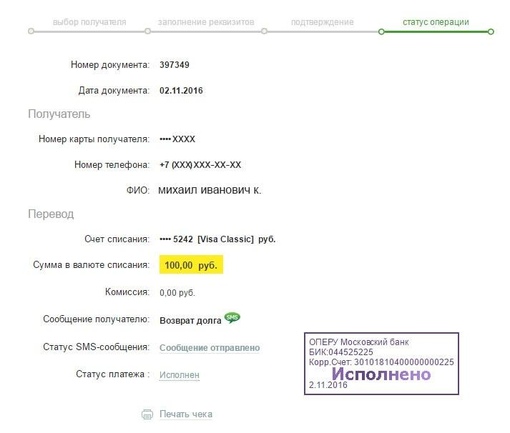

Перевод денег с телефона на карту Сбербанка

Существует много ситуаций, в которых обычному пользователю приходится искать разные методы совершения одной и тоже операции. Так, не всегда у человека имеется возможность съездить в офисный центр, чтобы осуществить платеж. В таком случае следует подробнее узнать, как переводить деньги с телефона на карту, не посещая банковского учреждения.

Содержание

Скрыть- Перевод денег с МТС на карту Сбербанка

- Перевод денег с Билайна на карту Сбербанка

- Перевод денег с Мегафона на карту Сбербанка

- Перевод денег с Теле2 на карту Сбербанка

При этом многие клиенты ищут не только способ зачисления средств на другой счет, но и на свой, ведь иногда электронные кошельки позволяют выводить средства только на мобильное устройство. А как с него вывести финансы знают не многие.

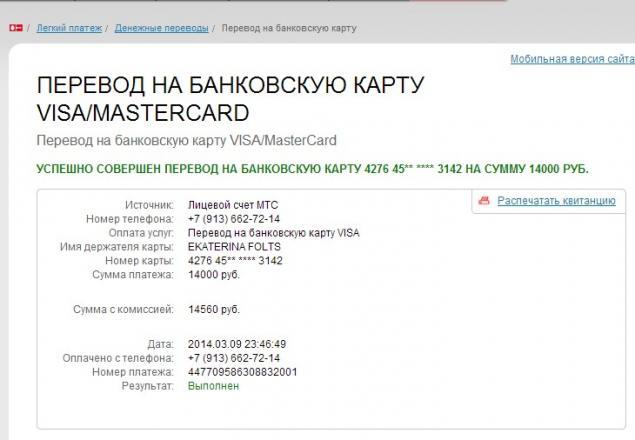

Перевод денег с МТС на карту Сбербанка

Перевести средства на другой счет можно с любого мобильного номера, который привязан к вашей карточке. Перевод с МТС на дебетовую карту Сбербанка, как и у всех остальных, происходит в несколько шагов:

Перевод с МТС на дебетовую карту Сбербанка, как и у всех остальных, происходит в несколько шагов:

- начать новое сообщение;

- набрать «Перевод/ номер карточки/ сумма»;

- отправить это смс-уведомление нужно на номер 900;

- введите пароль для подтверждения.

Если вам необходимо деньги с мобильного номера перекинуть на карточку, привязанную к телефону, то зайдите в личный кабинет сотового оператора, выберете графу «Платежи», затем способ зачисления «Со счета телефона МТС» и укажите необходимые реквизиты, завершив операцию введением специального кода.

Перевод денег с Билайна на карту Сбербанка

Аналогичная схема действий и у абонентов сотового оператора «Билайн». Чтобы средства скинуть на другой счет, достаточно воспользоваться инструкцией, указанной выше. Для нее потребуется лишь иметь под рукой мобильный телефон. А вот чтобы осуществить перевод с Билайна на кредитную карту Сбербанка, нужно действовать следующим методом:

- Зайдите в личный кабинет оператора.

- Пройдите авторизацию.

- Выберете раздел «Оплатить со счета».

- Нажмите на графу «Денежные платежи».

- Укажите платежную систему вашей карточки.

- В появившихся ячейках следует указать реквизиты, а именно номер телефона и карточки.

Перевод денег с Мегафона на карту Сбербанка

Все ранее описанные инструкции подходят и для абонентов этого оператора. Если пользователя интересует, как сделать перевод с Мегафона на карту Сбербанка, не переходя на официальный сайт, то следует знать следующую цепочку действий.

Начните новое сообщение набрав в текстовом поле «card/ номер карточки/ сумма». Затем вам придет смс-уведомление с кодом для подтверждения платежа. Наберите пароль в ответном sms и ожидайте поступления финансов на счет. Данное мероприятие возможно только в том случае, если вы хотите с привязанного номера «Мегафон» к карточке перевести на нее деньги.

Перевод денег с Теле2 на карту Сбербанка

Все вышеуказанные инструкции идеально подходят и для абонентов нового оператора «Tele2». Меняются только названия сайтов. Сделать перевод с Теле2 также просто. Вам достаточно зайти на официальный сайт, авторизоваться и выбрать необходимую услугу.

Меняются только названия сайтов. Сделать перевод с Теле2 также просто. Вам достаточно зайти на официальный сайт, авторизоваться и выбрать необходимую услугу.

Таким образом, зная, как осуществлять платежи, вы можете экономить время. Теперь не нужно специально для этого обращаться в офисный центр и ожидать там большую очередь. При этом вы можете совершать такие операции в любое время суток. Единственное ограничение, которое стоит у всех клиентов банного банка – это количество операций. За сутки вы можете не более 10 раз переводить деньги на нужный счет.

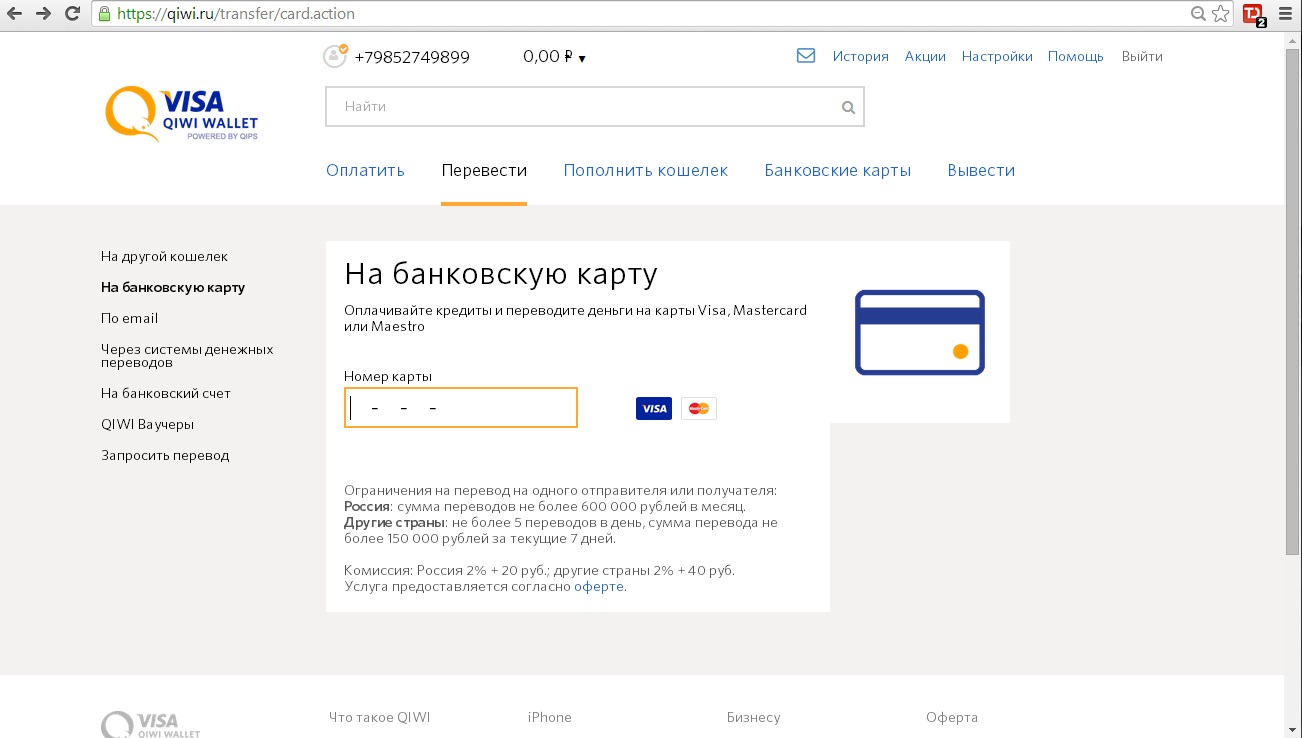

Перевод денег с карты на карту любого банка — iPay.ua

Сервис iPay.ua предлагает удобную, а главное — безопасную услугу быстрых денежных переводов на карту выпущенную любым украинским банком.

Как сделать перевод на карту любого банка?

Воспользоваться услугой переводов с карты на карту достаточно просто. Введите следующие данные:

- 16-ти значный номер Вашей банковской карты, её CVV-код и срок действия;

- Ваш мобильный номер;

- Сумму перевода;

- 16-ти значный номер карты на которую будет зачислен перевод, а также, при желании, контакты получателя для того чтобы мы могли оповестить его о зачислении средств на счет.

Всего за пару минут перевод будет выполнен и средства поступят на указанную Вами карту!

Наши тарифы и условия

Даже если получатель в данный момент находится за пределами страны, деньги будут зачислены на его банковскую карту.

Гарантия защиты Ваших данных

Все операции, совершаемые на сайте iPay.ua находятся под защитой технологии 3D-Secure. Введенные Вами данные тщательно шифруются в соответствии с протоколом PCI DSS, который был разработан ведущими мировыми платежными системами. Сервис iPay.ua использует анти-фрод систему, распознающую и блокирующую любые попытки мошеннических транзакций.

Банки Украины нам доверяют

ua находятся 13 украинских банков, на сайтах которых каждый клиент может с легкостью совершить денежный перевод на карту:

ua находятся 13 украинских банков, на сайтах которых каждый клиент может с легкостью совершить денежный перевод на карту:Смело пользуйтесь услугой на сайте своего банка. А если Вашего банка в этом списке не оказалось, то всегда есть наш сервис!

Как отправить перевод с банковского счета (доступно в некоторых европейских странах)

• Нажмите на сиреневую кнопку “Новый перевод” внизу страницы.

• Выберите страну получателя, нажав на кнопку в разделе “Получатель получит”.

• Нажмите на кнопку “Банковским переводом”.

• Введите сумму перевода либо к списанию с вашей карты, либо к зачислению получателю.

• Выберите способ перевода. Доступны следующие опции: “на карту”, “на счет” или “пополнение телефона”. Обратите внимание, некоторые способы перевода могут отсутствовать в зависимости от страны получателя перевода.

• Проверьте комиссию за перевод, а также скорость зачисления.

• Заполните данные получателя. Требуемые данные могут отличаться в зависимости от способа перевода и страны получателя.

• Нажмите на кнопку “Продолжить”.

• Перепроверьте сумму перевода, комиссию, обменный курс и данные получателя. Если все в порядке, нажмите “Продолжить”.

• На этой странице вы увидите реквизиты одноразового банковского счета Paysend, на который вам необходимо отправить перевод с вашего банковского счета. Вы можете отправить эти реквизиты на свой почтовый ящик или любой другой email.

ВАЖНАЯ ИНФОРМАЦИЯ: При совершении перевода с вашего банковского счета на одноразовый счет Paysend убедитесь, что все реквизиты указаны точно так же, как и на вашей одноразовой квитанции, включая сумму отправки, имя получателя, IBAN, а также код банка (BIC/SWIFT). Например, если в квитанции указана сумма отправки “100.02 EUR”, то вы должны отправить именно 100.02 EUR. Все переводы с другой суммой, например, 100.00 EUR, 101.00 EUR, 100.05 EUR, будут возвращены на ваш банковский счет. Обратите внимание, что указанные на вашей квитанции реквизиты счета Paysend относятся к одноразовому банковскому счету, то есть при повторе перевода в будущем для вас будут сгенерированы новые реквизиты.

• Вам следует осуществить перевод на наш банковский счет в течение 3-х рабочих дней. Если в течение этого периода мы не получим перевод на наш одноразовый счет, то ваш перевод Paysend будет отменен, а все последующие переводы на одноразовый счет Paysend будут возвращены отправителю. Обратите внимание, доставка перевода из вашего банка на наш одноразовый счет Paysend может занять до трех рабочих дней в зависимости от скорости обработки перевода вашим банком.

• Когда перевод будет успешно зачислен на одноразовый счет Paysend, статус вашего перевода сменится с “Ожидание банковского перевода” на “В обработке”.

Правда ли, что любой перевод на банковскую карту считается доходом?

Разговоры об этом пошли еще в прошлом году. Тогда в сети не утихали слухи о том, нужно или нет платить налог на доход, если кто-либо им делал перевод денег на карту. Видимо оттуда все и пошло. Давайте проясним ситуацию. Тем более, в наше время переводы с карты на карту – явление очень частое.

Правда ли, что любой перевод на банковскую карту считается доходом?

Лиля ищет правду

ссылка для скачивания Помогут нам в Федеральной налоговой службе по РБ. На связи с нами начальник отдела камерального контроля № 3 Аделина Кузьмина: «По нормам Налогового кодекса не все поступления на банковский счет являются налогооблагаемым доходом физического лица. Фактически доходом будут являться только те поступления, которые принесут налогоплательщику выгоду. В ст. 208 НК РФ содержится открытый перечень доходов, учитываемых для обложения налогом на доходы физических лиц. Так, например, денежные суммы, полученные физическим лицом от сдачи в аренду квартиры, гаража или выполнение каких-либо заказов других лиц, признаются налогооблагаемым доходом. По которому необходимо представить налоговую декларацию по форме 3-НДФЛ не позднее 03.05.2018 и уплатить налог до 16.

Переводы, такие как, пенсии, стипендии, детские пособия, возмещение морального вреда, компенсация за неиспользованный отпуск не является налогооблагаемым доходами, согласно ст. 217 НК РФ. Платить НДФЛ не нужно и с сумм родительских переводов (или иных родственников), с сумм переводов родителям (или иным родственникам), при получении сумм в счет погашения долга, даже от посторонних лиц.

При этом любые денежные средства, поступившие на счет, открытый индивидуальным предпринимателем, признаются его доходом и подлежат обложению в соответствии с применяемым режимом налогообложения.»

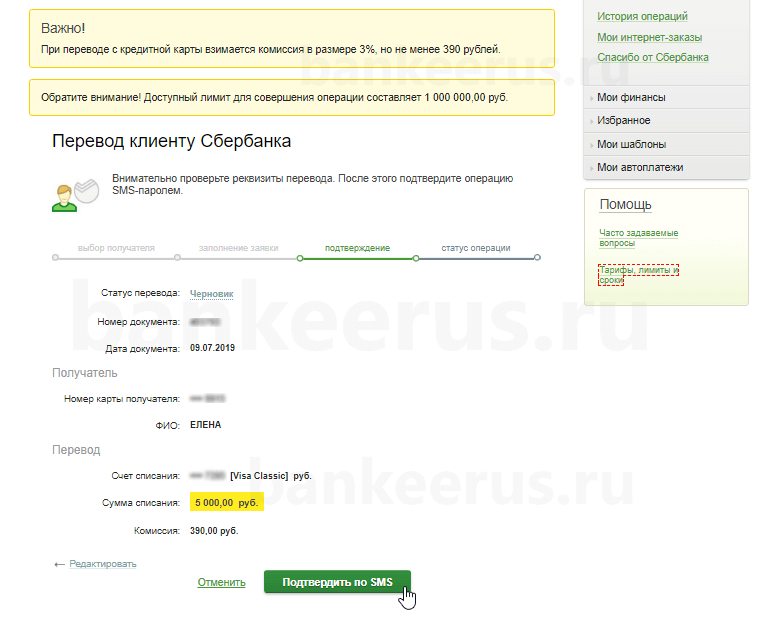

пошаговая инструкция для клиентов Сбербанка

Герои 6 ноября 2018 Автор: Михаил КалининЛюбовь Анатольевна

Главная героиня проекта

Как перевести деньги на банковскую карту по номеру телефона

Любовь Щербинина — женщина выносливая. Ежедневно трудиться с семи утра до семи вечера четырнадцать дней подряд — не каждый мужчина выдержит такой график.

Есть, впрочем, и очевидные плюсы. После двух недель работы четырнадцать дней отдыха. Можно и с мужем куда-то съездить, и дела по дому сделать. А видеться с вылетевшими из родительского гнезда дочками — одна в Москве, другая в родном городе — так даже лучше получается. Да и с внуками тоже. У Иришки в Ярославле два сына, в которых бабушка души не чает.

Улыбаясь при мысли о внуках, Любовь Анатольевна подъезжает к вокзалу, чтобы в очередной раз отправиться в столицу на двухнедельную вахту. И неожиданно вздрагивает: «Как же это я? А про обещанные подарки мальчикам и забыла! Ну, ладно, маленький — ему годик всего. А старшему уже четвёртый. Он наверняка помнит про обещание. Может и обидеться».

Нужное решение нашлось быстро. Пусть дочка сама купит детям подарки от бабушки. Она к тому же лучше знает, какая машинка старшему приглянулась и какие запросы у малыша. А деньги можно прямо сейчас перевести. Воодушевлённая недавним опытом благополучной оплаты «коммуналки» с банковской карты Сбербанка с помощью смартфона*, Любовь Щербинина звонит дочери, у которой также есть банковская карта Сбербанка, и получает её согласие на придуманную схему. После чего смело приступает к осуществлению финансовой операции, оказавшейся на поверку не сложнее, чем предыдущая (см. «Платёж ярославны» в разделе «Советы»).

Она к тому же лучше знает, какая машинка старшему приглянулась и какие запросы у малыша. А деньги можно прямо сейчас перевести. Воодушевлённая недавним опытом благополучной оплаты «коммуналки» с банковской карты Сбербанка с помощью смартфона*, Любовь Щербинина звонит дочери, у которой также есть банковская карта Сбербанка, и получает её согласие на придуманную схему. После чего смело приступает к осуществлению финансовой операции, оказавшейся на поверку не сложнее, чем предыдущая (см. «Платёж ярославны» в разделе «Советы»).

Пошаговая инструкция для клиентов Сбербанка от ярославны выглядит так:

Кстати, когда будете устанавливать приложение и придумывать код, не используйте дату своего рождения или — ещё хуже — «12345». Лучше какие-нибудь памятные только вам цифры, которые вызовут у вас чёткую ассоциацию. Если же решите на бумажке записать, то не храните её вместе со смартфоном. Это ведь как тот самый ключ от квартиры, где деньги лежат.

Кстати, когда будете устанавливать приложение и придумывать код, не используйте дату своего рождения или — ещё хуже — «12345». Лучше какие-нибудь памятные только вам цифры, которые вызовут у вас чёткую ассоциацию. Если же решите на бумажке записать, то не храните её вместе со смартфоном. Это ведь как тот самый ключ от квартиры, где деньги лежат.2 В нижнем меню, то есть в самой нижней строке, кликаем на «Платежи».

3 У дочки, как и у меня, карта Сбербанка. Поэтому в разделе «Переводы» выбираем «Клиенту Сбербанка».

4

Тут снова появляется возможность выбора. Если знаете номер карты или счёта, то можно его указать, а если нет, то тогда нужно перевести по номеру телефона. Не обязательно помнить его наизусть. Если он записан в адресной книге, то можно взять из «контактов». Главное, чтобы номер был «привязан» к карте. Значок Сбербанка напротив имени «привязку» подтверждает.

5 Теперь указываете сумму. Программа сама предложит вам, с какой карты перевести деньги. Если у вас несколько карт и вы хотели бы, к примеру, использовать другую карту, то кликните на эту строчку и из всех возможных вариантов выберите нужный.

6 Можно написать коротенькое сообщение тому, кому деньги отправляешь.

7 Проверяем внимательно. Программа сама проставляет имя, отчество и первую букву фамилии получателя. Ошибки быть не может. Проверили? Всё верно? Переводим!

8 Подтверждение приходит практически мгновенно. Дочка тут же СМС-ку сбросила: деньги пришли.

Если с карты Сбербанка переводите на карту другого банка или же на карту Сбербанка, но в другом регионе, то комиссия за перевод будет взиматься. Уточните возможный размер комиссии на сайте www.sberbank.ru.

Если с карты Сбербанка переводите на карту другого банка или же на карту Сбербанка, но в другом регионе, то комиссия за перевод будет взиматься. Уточните возможный размер комиссии на сайте www.sberbank.ru.Смартфон* (англ. smartphone — умный телефон) — мобильный телефон, дополненный функциональностью карманного персонального компьютера.

Интернет-банк и мобильное приложение «Сбербанк Онлайн» (0+) доступны держателям банковских карт Сбербанка,подключенныхк СМС-сервису «Мобильный банк» (за исключением корпоративных карт). СМС-сервис «Мобильный банк» доступен для подключения держателям банковских карт Сбербанка, за подключение опции «СМС-уведомления» в рамках СМС-сервиса «Мобильный банк» взимается плата. Для использования интернет-банка и мобильного приложения «Сбербанк Онлайн» необходим доступ в сеть Интернет. Мобильное приложение «Сбербанк Онлайн» доступно для скачивания в официальных магазинах приложений App Store (товарный знак Эппл Инк.), Google Play (товарный знак Гугл ЭлСиСи) и Windows Store (Майкрософт Корпорейшн). Перевод может быть исполнен при наличии денежных средств на банковской карте плательщика. За перевод в отдельных случаях взимается комиссия. Подробную информацию о банковских картах Сбербанка, условиях их использования, стоимости, имеющихся ограничениях, а также подробную информацию об интернет-банке и мобильном приложении «Сбербанк Онлайн», СМС-сервисе «Мобильный банк» и иных онлайн-сервисах Сбербанка, условиях их использования, стоимости и комиссиях, имеющихся ограничениях, а также о правилах безопасного пользования банковскими картами Сбербанка уточняйте на сайте www.sberbank.ru, по телефону 8 800 555 55 50 или в отделениях Сбербанка. Сайт sberbankaktivno.ru (18+). ПАО Сбербанк. Генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015. Реклама

Перевод может быть исполнен при наличии денежных средств на банковской карте плательщика. За перевод в отдельных случаях взимается комиссия. Подробную информацию о банковских картах Сбербанка, условиях их использования, стоимости, имеющихся ограничениях, а также подробную информацию об интернет-банке и мобильном приложении «Сбербанк Онлайн», СМС-сервисе «Мобильный банк» и иных онлайн-сервисах Сбербанка, условиях их использования, стоимости и комиссиях, имеющихся ограничениях, а также о правилах безопасного пользования банковскими картами Сбербанка уточняйте на сайте www.sberbank.ru, по телефону 8 800 555 55 50 или в отделениях Сбербанка. Сайт sberbankaktivno.ru (18+). ПАО Сбербанк. Генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015. Реклама

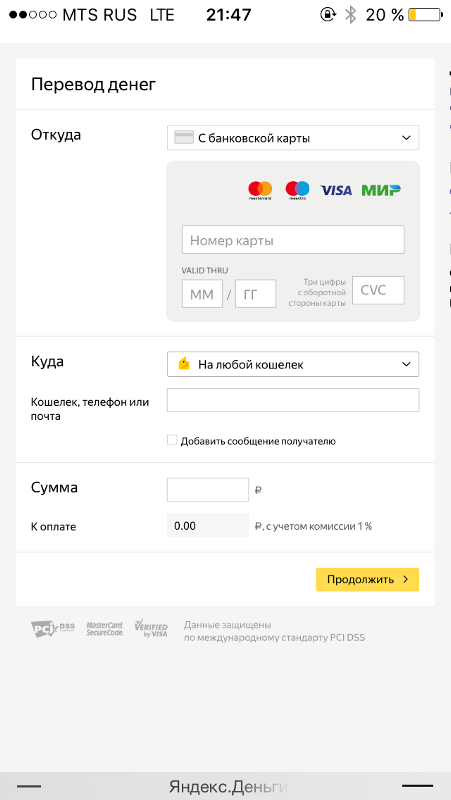

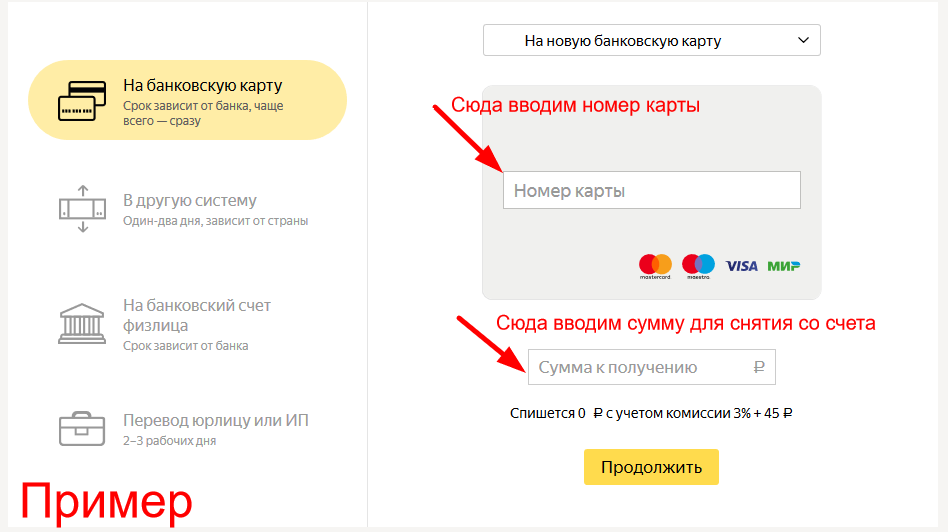

Как перевести деньги с баланса телефона на банковскую карту

Впервые в Казахстане заработал сервис, позволяющий выводить деньги с баланса телефона на счет банковской карты, сообщает корреспондент центра деловой информации Kapital.kz. Для казахстанцев это пока один из самых простых способов получить на карту средства со счета мобильного.

Чтобы воспользоваться услугой, не нужно ехать в центры поддержки: сервис доступен на сайте оператора (money.beeline.kz). Выбрав соответствующую команду, необходимо ввести сумму, номер карты, имя и фамилию ее держателя. Комиссия составляет 4% от суммы вывода (не менее 200 тенге). Деньги поступают с баланса на карту в течение 2−3 минут.

«Сервис создает совершенно новые сценарии для пользователей, — комментирует Александр Дорошенко, директор по развитию и со-основатель платежной системы Wooppay. — Например, кто-то должен вам. Человек просто пополняет баланс вашего телефона, вы выводите деньги через карту. Услугой также можно воспользоваться, когда вы зачислили на счет телефона больше денег, чем потратили».

Человек просто пополняет баланс вашего телефона, вы выводите деньги через карту. Услугой также можно воспользоваться, когда вы зачислили на счет телефона больше денег, чем потратили».

Пока сервис доступен только абонентам Beeline. Платежная система Wooppay совместно с Processing.kz предоставили техническое решение для реализации проекта.

Wooppay — казахстанская платежная система, основанная в 2012 году. Специализируется на создании и внедрении платежных и технологических решений для финансовых и нефинансовых предприятий.

С помощью кошелька, зарегистрированного в Wooppay можно оплатить 450 услуг: онлайн-игры, мобильную связь, услуги ЖКХ, интернет. Сейчас в системе зарегистрировано более 200 тысяч уникальных кошельков. Эмитентами электронных денег в системе Wooppay выступают АО «Евразийский Банк», ДБ АО «Банк Хоум Кредит», АО «Казкоммерцбанк», АО «Capital Bank Kazakhstan».

При работе с материалами Центра деловой информации Kapital. kz разрешено

использование лишь 30% текста с обязательной гиперссылкой на источник. При использовании полного

материала необходимо разрешение редакции.

kz разрешено

использование лишь 30% текста с обязательной гиперссылкой на источник. При использовании полного

материала необходимо разрешение редакции.

Мгновенно отправляйте деньги на дебетовую карту или с нее

Лучшие способы отправки денег за границу с помощью дебетовой карты:

В качестве более дешевой и простой альтернативы традиционным методам перевода, таким как использование вашего банковского счета, многие службы цифровых денежных переводов позволяют отправлять и получать деньги с помощью дебетовой карты.

Отправка денег этим поставщикам может быть гораздо более рентабельной, поскольку человек, которому вы отправляете деньги, действительно получит оптимальную сумму.

Большинство провайдеров денежных переводов могут бесплатно использовать удобные и удобные приложения, которые позволяют инициировать денежные переводы на ходу. Варианты оплаты различаются, но многие поставщики предлагают переводы с помощью дебетовой карты, кредитной карты, банковского перевода и самовывоза. Рекомендуется сравнить поставщиков, чтобы убедиться, что выбранный вами метод приемлем.

Рекомендуется сравнить поставщиков, чтобы убедиться, что выбранный вами метод приемлем.

Некоторые из наших лучших поставщиков денежных переводов:

WorldRemit

WorldRemit доступен в Интернете и в виде мобильного приложения с удобными функциями, призванными упростить процесс перевода денег с помощью дебетовой карты.Регистрация может быть завершена за считанные минуты, а процесс отправки денег за границу прозрачен от начала до конца. Ваш точный обменный курс и комиссия за перевод видны сразу и по конкурентоспособным ценам по сравнению с банками и другими финансовыми учреждениями, с исключительно низкими ставками для Индии, Филиппин, Африки и Южной Америки.

Хотя вы можете отправлять только до 10 000 долларов в день, WorldRemit предлагает уникальную услугу получения наличных для многих стран, которая пригодится тем, у кого нет банковских реквизитов получателя, или тем, кто срочно нуждается в быстрой наличности.

XE Денежный перевод

XE Money Transfer предлагает переводы в 170 стран по всему миру, поддерживая более 60 валют. У них есть отличное удобное приложение и удобный веб-сайт, на котором можно легко переводить деньги за границу. XE — чрезвычайно популярный сервис денежных переводов из-за его бесплатной структуры, особый бонус по сравнению с использованием банковского счета. Вы можете отправить деньги дебетовой картой или банковским переводом без комиссии за перевод.Вместо этого XE добавляет небольшую наценку к межбанковскому обменному курсу при отправке денег за границу, хотя эта маржа значительно меньше, чем если бы вы отправляли деньги за границу через свой банк.

Wise, ранее TransferWise

Wise предлагает безопасные переводы в 144 страны мира по гораздо более низким ценам, чем ваш банк. Услуга доступна через их веб-сайт или мобильное приложение, и вы можете зарегистрироваться, используя свою учетную запись Facebook или Google. TransferWise пользуется огромной популярностью благодаря высококонкурентным обменным курсам и быстрым переводам. Они уделяют большое внимание прозрачным комиссиям и доступным международным переводам. При использовании вашей дебетовой карты существует дневной лимит в 2000 долларов, который подходит для небольших переводов, но, возможно, не идеален для крупных бизнес-транзакций.

TransferWise пользуется огромной популярностью благодаря высококонкурентным обменным курсам и быстрым переводам. Они уделяют большое внимание прозрачным комиссиям и доступным международным переводам. При использовании вашей дебетовой карты существует дневной лимит в 2000 долларов, который подходит для небольших переводов, но, возможно, не идеален для крупных бизнес-транзакций.

За все международные переводы через TransferWise взимается фиксированная комиссия (0,5–2 доллара США, в зависимости от валюты и суммы), а также комиссия за обмен валюты в размере 2%, а ваш обменный курс гарантирован не менее 24 часов.Это очень выгодно по сравнению с банками, которые часто взимают валютную маржу примерно на 4–5% выше среднерыночной ставки.

Ремитли

Еще один замечательный провайдер денежных переводов через Интернет, Remitly , специализируется на небольших переводах или денежных переводах в страны Азии, Африки и Южной Америки. Весь процесс полностью прозрачен, и если вы хотите перевести меньшую сумму, их комиссия по сравнению со стоимостью использования банковского счета может быть довольно рентабельной.

Весь процесс полностью прозрачен, и если вы хотите перевести меньшую сумму, их комиссия по сравнению со стоимостью использования банковского счета может быть довольно рентабельной.

Приложение и веб-сайт Remitly просты в использовании и дают клиентам возможность получать деньги двумя способами. Первый — это «экспресс» перевод, который быстрее, но требует более высокой комиссии; второй — это трансфер «Эконом», который дешевле, но медленнее. Выбирая один из этих вариантов, пользователи могут адаптировать службу денежных переводов к своим потребностям, что обычно не используется крупными банками.

При переводе денег за границу в банк с помощью дебетовой карты определенно стоит подумать об одном из упомянутых провайдеров, поскольку они могут предложить вам более выгодную сделку, чем ваш банк или кредитный союз.Поставщики денежных переводов быстро выросли за последнее десятилетие, и по мере роста спроса на надежные, доступные и быстрые международные переводы вы почти всегда найдете более дешевый способ отправить деньги с помощью дебетовой карты через этих специализированных поставщиков.

Плюсы и минусы дебетовых карт для отправки денег

Дебетовые карты похожи на кредитные карты, но связаны с вашим текущим или банковским счетом. Когда вы совершаете покупку или завершаете транзакцию с помощью дебетовой карты, деньги сразу же списываются с вашего банковского счета.Кредитная карта позволяет вам занимать деньги до определенного лимита на вашей карте, которые затем необходимо повторно оплатить до того, как определенное время или проценты будут добавлены к потраченной вами сумме.

Существует ряд плюсов и минусов, связанных с использованием дебетовой карты для отправки денег за границу, каждая из которых будет иметь значение в том, является ли дебетовая карта лучшим способом отправки денег за границу для ваших нужд:

Плюсы

Международные переводы стоят дешевле, чем с кредитными картами

Нет ежегодных сборов

Они полезны для срочных переводов прямо с банковского счета.

Вы можете иметь право на получение вознаграждения при использовании дебетовой карты в своем банке.

Они являются широко распространенным способом оплаты и часто предлагают мгновенный перевод.

Вы не занимаетесь деньгами, поэтому не рискуйте платить проценты по сделкам.

Минусы

Дебетовые карты, как правило, имеют более высокие комиссии за международный перевод, чем другие варианты.

Вы ограничены банковскими и текущими счетами

Средства сразу снимаются с вашего счета — кредитные карты дают вам немного больше времени, чтобы вернуть то, что вы взяли в долг.

Как перевести деньги с помощью дебетовой карты

Существует несколько традиционных способов перевода денег за границу с помощью дебетовой карты.Для всего этого вам понадобится следующая важная информация:

- Постоянный номер счета: 16-значный номер, который отображается на лицевой стороне карты

- Срок действия карты

- Номер безопасности: последние три цифры, напечатанные на полосе для подписи на обратной стороне карты

Иногда вам также потребуется указать номер банковского счета и код сортировки, соответствующий вашему банковскому счету: они обычно печатаются на лицевой стороне карты. В некоторых случаях ваш провайдер денежных переводов может также запросить ваш IBAN (международный номер банковского счета) и BIC (банковский идентификационный код). Обычно вы можете найти оба этих номера, войдя в свой онлайн-банкинг и просмотрев данные своей учетной записи.

В некоторых случаях ваш провайдер денежных переводов может также запросить ваш IBAN (международный номер банковского счета) и BIC (банковский идентификационный код). Обычно вы можете найти оба этих номера, войдя в свой онлайн-банкинг и просмотрев данные своей учетной записи.

При использовании дебетовой карты для отправки денег вам просто нужно ввести эти данные вместе с суммой, которую вы хотите отправить, куда вы хотите ее отправить и в какой валюте вы хотите, чтобы она была доставлена. После того, как вы нажмете кнопку оплаты, вы можете быть перенаправлены на страницу безопасности вашего банка для подтверждения платежа, это обычная мера безопасности.

Использование дебетовой карты для отправки денег за границу

Основным преимуществом использования дебетовой карты для отправки денег за границу является то, что она дает вам возможности, которые напрямую связаны с вашим банковским счетом во время отправки.

Большинство крупных провайдеров денежных переводов поддерживают платежи дебетовыми картами, в том числе WorldRemit, которые известны своей приверженностью низким комиссиям, простым переводам и почти мгновенным переводам. Если вы хотите мгновенно отправить деньги на дебетовую карту, это отличный вариант.

Если вы хотите мгновенно отправить деньги на дебетовую карту, это отличный вариант.

Как получить деньги с дебетовой карты моментально

Если вы хотите получать деньги напрямую на свой банковский счет или мгновенным переводом — с немедленным доступом через дебетовую карту — все, что вам нужно сделать, это предоставить отправителю данные своего счета. Обычно это:

- Ваше имя, как оно указано на вашей карте

- Номер вашего счета

- Код вашей сортировки

При отправке средств получатель просто вводит информацию о вашей учетной записи, и деньги будут переведены непосредственно вам, что позволит вам использовать свою дебетовую карту для траты денег в тот момент, когда они будут зачислены на ваш счет.Это делает переводы по дебетовой карте одним из самых удобных способов отправки и получения денег, что является одной из основных причин их популярности.

Остерегайтесь высоких комиссий за перевод

Если вы используете свой банк для отправки или получения денег, важно провести соответствующее исследование комиссий, которые могут понести вы и получатель / отправитель.

Банки часто взимают гораздо более высокие комиссии, чем поставщики денежных переводов, поэтому сравнение их будет хорошей идеей, если вы настроены на отправку или получение денег с помощью дебетовой карты.

Можно ли мгновенно отправить деньги на дебетовую карту?

Хотя дебетовые карты могут быть быстрыми и удобными, время, необходимое для отправки денег за границу, зависит от нескольких факторов. Оплата перевода дебетовой картой, безусловно, происходит быстрее, чем оплата чеком, наличными или банковским переводом. Большинство транзакций по карте обрабатываются мгновенно, но перевод денег с вашего банковского счета может занять до 24 часов.

- Расположение: Скорость отправки денег зависит от страны, в которую вы отправляете деньги.Популярные направления, такие как Великобритания и США, намного быстрее, чем такие места, как Кения и Индия, где денежные переводы могут быть менее распространены

- Ваш поставщик услуг передачи: Скорость передачи также зависит от используемой вами услуги. Рекомендуется сравнить время перевода между поставщиками услуг и выбрать того, который соответствует вашим потребностям: например, вы можете обнаружить, что один поставщик специализируется на выбранном вами маршруте денежных переводов больше, чем его конкуренты.Помните, что некоторые из более быстрых вариантов передачи могут стоить дороже, поэтому при сравнении вариантов сравнивайте стоимость и время. Для начала мы составили список из 10 ведущих компаний по переводу денежных средств

- Способ вывода: Наконец, скорость перевода также может зависеть от того, как ваш получатель хочет получить деньги. Если вы используете дебетовую карту для отправки денег на другой банковский счет, это может быть медленнее, чем в обход банков и отправка их напрямую им с помощью службы денежных переводов

Можно ли отправлять большие суммы с помощью дебетовой карты?

Отправка больших сумм

Поставщики денежных переводов будут иметь более высокие лимиты на переводы, чем банки, поэтому об этом определенно стоит помнить, если вы хотите отправлять крупные суммы за границу.

Когда вы отправляете деньги с помощью дебетовой карты, деньги поступают непосредственно с вашего банковского счета, и теоретически вы можете отправить всю доступную сумму на своем счете. Однако большинство дебетовых карт имеют дневной лимит расходов, который представляет собой максимальную сумму денег, которую вы можете отправить или снять в течение 24 часов. Сумма варьируется от банка к банку и зависит от типа вашего текущего счета.

У некоторых дебетовых карт будет дневной лимит расходов, ограниченный 1000, 2000 или даже 5000 долларов, но для большинства из них ограничение на международные переводы ниже этой суммы.Следовательно, если ваш дневной лимит расходов составляет 5000 долларов, у вас может быть дневной лимит на перевод в 1000 долларов. Вы можете узнать, какой у вас лимит расходов, проверив веб-сайт своего банка, просмотрев документы, оформленные с помощью вашей карты, или позвонив в отделение банка.

Если вы хотите совершить крупный перевод с помощью дебетовой карты, вы также можете отправить запрос на временное увеличение лимита расходов. Однако это может занять время и повлечь дополнительные расходы. По этой причине услуга денежных переводов может быть более удобной, поскольку у большинства из них гораздо более высокие лимиты на переводы.Большинство провайдеров позволяют отправлять до 15000 долларов в день с помощью банковского перевода или 2000 долларов в день, если вы решите финансировать перевод с помощью своей дебетовой карты.

Отправка больших сумм

Если вы хотите перевезти крупную сумму денег за границу, оплата дебетовой картой не всегда может быть лучшим вариантом. Специализированный провайдер, такой как XE, лучше оборудован, чтобы помочь вам безопасно отправлять большие суммы денег за границу с меньшей комиссией, но порекомендует вам использовать банковский перевод, а не оплату картой.

Это определенно то, что нужно учитывать, если вы хотите вывести крупную сумму денег за границу.

Сколько стоит отправить деньги за границу с помощью дебетовой карты?

Международные переводы с использованием дебетовой карты обычно связаны с большими затратами, чем другие способы оплаты, но все равно будут стоить меньше, чем с использованием кредитной карты.

Сборы могут включать комиссию за онлайн-перевод (взимаемую вашим банком или поставщиком денежных переводов), маржу обменного курса и, возможно, налоги.Трудно дать точную оценку того, сколько это будет, потому что комиссии и маржа сильно различаются между отдельными поставщиками. Наш инструмент сравнения представляет точные сравнения между поставщиками в режиме реального времени для всех, кто переводит средства с помощью дебетовой карты.

Когда вы отправляете деньги за границу с помощью дебетовой карты, стоимость также зависит от того, в какую страну вы отправляете. Маршруты переводов между популярными странами и бизнес-направлениями могут стоить меньше, чем перевод денег в отдаленный уголок земного шара.

Если это не чрезвычайная ситуация, всегда полезно сделать домашнее задание заранее.

Изучите свои варианты и сравните затраты между различными банками и поставщиками услуг. Один из лучших способов сделать это до того, как вам действительно нужно будет осуществить перевод, что дает вам достаточно времени для перекрестного сравнения и выяснения, где вы получаете лучшие ставки. Мы составили список ключевых моментов, которые нужно учитывать, чтобы помочь вам найти самый дешевый способ отправить деньги за границу.

Помните, вам следует проводить исследования каждый раз, когда вы планируете отправить деньги за границу.Тот факт, что один провайдер в прошлый раз был самым дешевым вариантом, не означает, что так будет и дальше.

Резюме. Является ли отправка денег дебетовой картой лучшим вариантом?

В отличие от кредитных карт, деньги, которые вы тратите или отправляете с помощью дебетовой карты, списываются непосредственно с вашего банковского счета. Хотя большинство банков не взимают ежегодную плату или плату за обслуживание дебетовых карт, международные переводы могут иметь много сопутствующих расходов, таких как онлайн-комиссии и наценки на обменный курс.Большинство дебетовых карт также имеют лимит ежедневных расходов и международных переводов, что делает их менее идеальными для крупных транзакций. Максимальные расходы на дебетовую карту устанавливаются вашим банком или поставщиком дебетовой карты, и они могут сильно различаться. Некоторые дебетовые карты могут иметь дневной лимит на перевод до 1000 долларов в день.

К счастью, услуги цифровых денежных переводов делают международные переводы намного проще и намного дешевле, чем традиционные методы. Эти онлайн-провайдеры специализируются на облегчении международных переводов и часто могут предложить вам более выгодную сделку, чем ваш банк, при использовании вашей дебетовой карты для совершения транзакции.Регистрация на их сайтах занимает несколько минут, и многие также предлагают мобильные приложения. Эти специализированные компании предлагают гораздо большую ценность, включая бесплатные международные переводы, более дешевый обмен валюты, большие лимиты на переводы и предупреждения в реальном времени.

Когда дело доходит до поиска лучшего предложения, наш простой и легкий в использовании инструмент сравнения поможет вам за считанные секунды найти лучший вариант, от известных банков до новых и инновационных цифровых брендов.

Связанное содержимое

Является ли PayPal более рентабельной по сравнению с поставщиками денежных переводов?PayPal предоставляет всемирные платежные решения для различных онлайн-транзакций, от совершения покупок до организации международных денежных переводов.В этом руководстве мы обсудим, сколько стоят переводы PayPal по сравнению с услугами специализированных поставщиков денежных переводов.

Переводы в евроОсуществлять переводы в евро стало проще, чем когда-либо прежде, поскольку международные поставщики денежных переводов предлагают множество вариантов оплаты, цен и способов доставки. Для тех, кто никогда не отправлял международный денежный перевод в Европу, этот тип транзакции может показаться иностранной концепцией. В этом руководстве мы дадим обзор того, чего ожидать при отправке переводов в евро, включая информацию о финансовых системах, которые были разработаны, чтобы упростить задачу.

Доллары в фунты стерлинговДоллар США и британский фунт — две наиболее часто торгуемые валюты. Мы хотим помочь нашим пользователям лучше понять обменный курс USD / GBP, предоставив дополнительную информацию по обеим валютам. Независимо от того, платите ли вы за британские товары или услуги, отправляете деньги членам семьи за границу или путешествуете из США в Великобританию в отпуск, для нас важно помочь вам получить лучший доступный обменный курс при конвертации ваших с трудом заработанных долларов в фунты.

15 способов отправить деньги на чужой банковский счет

Будь то возвращение денег другу или члену семьи, разделение коммунальных услуг с соседом по комнате или, может быть, даже оплата зарубежному поставщику, есть вероятность, что наступит время, когда вам понадобится перевести деньги на чужой банковский счет. К счастью, это довольно просто и понятно, и у вас есть намного больше возможностей в Интернете, чем даже несколько лет назад.

Если вы не знаете, с чего начать или какой метод перевода подойдет вам, читайте дальше, чтобы узнать, что вам нужно знать.Вы узнаете все об отправке переводов внутри страны, а также о том, как сэкономить на международных переводах.

Wise: начни экономить сейчас

Способы перевода денег на чужой банковский счет

Если вы какое-то время живете в США, вы, вероятно, привыкли давать деньги на свадьбах или отправлять чеки членам семьи на их дни рождения.

Но перевод денег прямо на чей-то банковский счет без какого-либо вмешательства с их стороны может быть совершенно новой игрой.

Хорошая новость в том, что вы не застряли без вариантов.

В этой статье будут рассмотрены 3 ваших основных варианта получения денег кому-то другому:

Вариант 1. Отправьте деньги прямо со своего банковского счета на другой банковский счет

Может быть, вы слышали о множестве новых приложений и сервисов, которые позволяют переводить деньги. (PayPal, кто-нибудь?) Но давайте посмотрим правде в глаза, ваша бабушка, вероятно, никогда не подпишется на нее.

Это означает, что если вы отправляете деньги кому-то, кто не очень разбирается в технологиях, вам могут понадобиться другие варианты, которые не требуют от него покупки смартфона и загрузки некоторых приложений.

- Воспользуйтесь такой услугой, как Wise, для отправки денег прямо со своего банковского счета на другой счет в США или за пределами США.

- Сделайте внутрибанковский перевод (дорого, но быстро) в своем банке

- Используйте опцию оплаты счетов вашего банка (это работает для избранного списка банков)

Межбанковский вариант 1: Мудрый (внутренний или международный)

Wise начиналась как одноранговая глобальная денежная платформа, соединяющая людей и их деньги по всему миру. Их умная новая технология подключила местные банковские счета в соответствующих странах, пропустив огромные комиссии международных банков, предоставив пользователям реальный обменный курс (тот же, который вы найдете в Google или XE) для их транзакций и помог обычным обычным людям экономить.

Несмотря на то, что Wise начиналась как международная услуга, она расширилась до внутренних вариантов с альтернативами традиционному банковскому делу, такими как мультивалютный счет без границ.

Вы можете бесплатно зарегистрировать учетную запись без полей. Без ежемесячной платы. Когда вы переключаетесь между валютами или отправляете деньги в США или за границу, вы получите небольшую и справедливую комиссию.

После того, как вы все настроите и завершите процесс проверки, вы можете активировать свою учетную запись без полей и начать держать баланс в десятках валют, отправляя свои деньги по всему миру.Или просто в США. Вы также можете получить мультивалютную дебетовую карту Wise, которую можно использовать для оплаты товаров и услуг по всему миру.

Плюсы:

- После того, как вы настроите и удержите баланс, вы можете отправлять деньги в Интернете, щелкнув по телефону или компьютеру.

- Деньги обычно приходят утром следующего рабочего дня.

- Вашему получателю не нужно ничего делать, чтобы получить деньги.

- Вы можете заплатить дебетовой картой, если сумма не слишком велика.

- Вы можете отправлять деньги как за границу, так и внутри страны.

Минусы:

- В первый раз вам придется пройти процесс подтверждения с помощью Wise, который может занять несколько рабочих дней.

- Оплата дебетовой или кредитной картой немного дороже, чем оплата прямым дебетованием вашего банковского счета.

Отправляйте деньги быстро и дешево с Wise

Межбанковский вариант 2: банковский перевод (внутренний или международный)

Если вы когда-нибудь слышали в фильме, чтобы кто-то из фильмов «переводил» деньги кому-то, этот вариант может показаться устрашающим.Но на самом деле это проще, чем вы думаете.

Провода внутренние

В большинстве случаев, если вы отправляете перевод в пределах США, вам просто нужно собрать несколько фрагментов информации от получателя (имя, адрес, номер маршрута перевода и номер счета), а затем появиться в вашем банке. филиал лично. Если ваш перевод осуществляется до установленного вашим банком времени, деньги должны поступить на банковский счет получателя в тот же рабочий день. Достаточно просто.

Для большинства банков вам придется делать перевод лично.Если ваш банк находится в другой части города или у вас загруженный график, это может стать проблемой. Провода тоже дорогие, особенно для отправки меньших сумм. В зависимости от вашего банка цена может варьироваться от 15 до 35 долларов и более.

Международные провода

Если вы хотите совершить международный банковский перевод, расходы вырастут еще больше.

Помимо авансового платежа от вашего банка (который может варьироваться от 35 до 60 долларов США), вы столкнетесь с плохим обменным курсом и фиксированными банковскими комиссиями, возможно, от трех банков-корреспондентов в дополнение к расходам, взимаемым банком-получателем.Это очень быстро складывается.

Международные переводы тоже занимают немного больше времени. От 1 до 5 рабочих дней в зависимости от страны получателя.

Плюсы:

- (внутри страны) Деньги для переводов внутри США могут прибыть туда в течение часа, если ваш банк обработает ваш заказ немедленно.

- Вашему получателю не нужно ничего делать, чтобы получить деньги.

Минусы:

- Скорее всего, вам придется делать проволоку лично.

- Провода недешевы.

- (международный) Доставка денег может занять до 5 рабочих дней в зависимости от страны-получателя.

| 💡 С точки зрения затрат и даже скорости, вам почти всегда лучше использовать Wise через свой банк для международного банковского перевода (SWIFT). |

|---|

Межбанковский вариант 3: Billpay (только внутри США)

Многие банки прислушались к мнению своих клиентов и создали недорогие способы отправки денег через Интернет.Этот вариант часто называют чем-то вроде «BillPay» или «Онлайн-платежи / переводы».

Это означает, что вы можете войти в свой онлайн-банковский счет и выбрать вариант отправки денег на банковский счет получателя (указав только его имя, сумму денег, их маршрутный номер ACH и номер счета. ) без посещения отделения банка.

Но есть кое-что, что вам нужно знать.

- В зависимости от вашего банка, они могут просто выписать бумажный чек и отправить его получателю по почте.Если это будет проблемой из-за того, что ваш получатель не сможет физически пойти и внести его в свой банк, вам нужно будет уточнить в своем банке, какой метод они используют для отправки переводов Bill Pay.

- Этот метод может занять от 1 до 7 рабочих дней, прежде чем деньги поступят.

Если вы используете Bank of America, они предлагают переводы на следующий день и трехдневные переводы, которые позволяют переводить деньги прямо на банковский счет вашего получателя.

Плюсы:

- У вас должна быть возможность настроить все онлайн на своем портале онлайн-банкинга.

- Как правило, бесплатно или по низкой цене.

Минусы:

- Вам заранее понадобятся банковские реквизиты получателя.

- Только для переводов внутри США.

- Ваш получатель может фактически получить чек и должен внести его.

- Это может быть медленным, иногда до 7 рабочих дней.

Вариант 2. Воспользуйтесь услугой, в которой получателю может потребоваться зарегистрироваться, чтобы получить деньги на свой банковский счет

Если ваш получатель технически подкован и не против подписаться на другую услугу (если он еще не сделал этого), у вас будет еще несколько вариантов перевода денег на чужой банковский счет.

Этот вид услуг осуществляется двумя основными способами:

- Ваш получатель получит электронное письмо или уведомление, и затем ему нужно будет ввести свои банковские реквизиты

- Вашему получателю необходимо будет подписаться на услугу, а затем оттуда можно будет ввести свои банковские реквизиты.

От банка к сервису, вариант 1: Получатель заполняет свои реквизиты

Для некоторых сервисов все, что вам нужно, — это адрес электронной почты или номер телефона человека, которому вы отправляете деньги.

После того, как вы заплатите за перевод, получатель получит какое-то электронное письмо или уведомление от службы о том, что вы отправили ему деньги. Оттуда ваш получатель должен будет ввести данные своего собственного банковского счета (обычно его 9-значный маршрутный номер и номер счета, которые они могут найти на своих чеках).

Наполовину обратная сторона заключается в том, что в большинстве случаев после того, как получатель ввел банковские реквизиты, его банковский счет может когда-либо быть привязан к этому конкретному мобильному адресу / адресу электронной почты.

Это работает с такими сервисами, как:

- PopMoney (только для внутреннего использования в США)

- Zelle (только для внутреннего использования в США)

- Chase Quick Pay (только внутри США)

- Wells Fargo SurePay (только в США)

Плюсы:

- У вас должна быть возможность настроить все онлайн.

- Как правило, бесплатно или по низкой цене.

- Как только банковский счет привязан к номеру телефона или электронной почте, в большинстве случаев деньги автоматически переводятся туда.

Минусы:

- Вам нужно будет подписаться на услугу, и у вас могут быть ограничения, если у вас нет счета в этом банке.

- Ваш получатель должен будет зарегистрироваться и ввести свои данные, чтобы получить деньги.

- Только для переводов внутри США.

- Возможно, ваш получатель никогда не получит деньги, потому что не предоставит свои данные.

- Как только банковский счет привязан к номеру телефона или электронной почте, в большинстве случаев деньги автоматически переводятся туда.(Это тоже может быть мошенничеством.)

- Это может быть медленным.

От банка к услуге к банку, вариант 2: деньги будут зачислены в службу, а затем получатель может вывести деньги на свой собственный счет

В этом случае ваш получатель уже должен быть зарегистрирован в службе. Изнутри сервиса вы можете отправлять им деньги.

Как только получатель узнает, что вы отправили ему деньги, и он ожидает их на балансе, ему нужно будет выполнить шаги, чтобы вывести или выплатить деньги на свой банковский счет.

Это работает с такими сервисами, как:

- Facebook Messenger Payments (только внутри США)

- Snapchat Snapcash (только для внутреннего использования в США)

- PayPal (внутри страны и за рубежом в США)

- Square Cash (только в США)

- Venmo (только для внутреннего использования в США)

Плюсы:

- Возможно, вы уже пользуетесь услугой.

- У вас должна быть возможность настроить все онлайн.

- Обычно бесплатно или по низкой цене, если вы не отправляете в бизнес или за границу.

Минусы:

- Вашему получателю необходимо будет зарегистрироваться и ввести свои данные, чтобы получить деньги.

- Только для переводов внутри США, кроме PayPal.

- Возможно, ваш получатель никогда не получит деньги, потому что он не введет свои данные или не сможет понять, как вывести деньги на свой банковский счет после того, как они окажутся в службе.

- Это может быть медленным.

Вариант 3: Получатель переводит деньги, которые вы ему отправили, на его счет

Если вы и ваш получатель готовы немного поработать, вы всегда можете вернуться к старым, проверенным и надежным методам отправки денег кому-то другому в Америке.

Денежные средства

Один из самых простых способов перевести деньги кому-то другому — это сделать это наличными. Вы можете снять наличные со своего банковского счета в отделении банка или в банкомате. Затем вы можете доставить наличные деньги владельцу банковского счета получателя лично, разрешив ему внести их самостоятельно, или вы можете пойти в отделение его банка и попросить внести деньги на его банковский счет.

Для внесения депозита вам понадобятся некоторые их личные данные, включая их полное имя и номер счета.Однако некоторые банки и другие финансовые учреждения не разрешают вносить наличные на счет другого человека, поэтому вы можете позвонить заранее и проверить перед отъездом.

Шах

Возможно, вы уже догадались, что еще один распространенный способ перевода денег — это просто выписать чек, который вы можете доставить лично или отправить по почте.

Просто заполните чек, оплатив его заказ другому лицу или «наличными». Затем либо вам, либо вашему получателю необходимо будет внести чек на свой банковский счет.

Денежный перевод

Если вы собираетесь отправить деньги по почте, денежный перевод — более безопасная альтернатива наличным деньгам или чеку, поскольку его можно отследить и отменить в случае утери или кражи. Кроме того, поскольку вы платите заранее за денежный перевод, это означает, что вам не нужно хранить достаточно средств на вашем счете, пока вы ждете их обналичивания.

| 💡 Вы можете купить денежный перевод в таких местах, как почтовое отделение, Western Union или Walmart. |

|---|

Вы оплачиваете денежный перевод, заполняя его так же, как вы заполняете чек, подписываете его и затем доставляете — лично или по почте.Обязательно сохраните квитанцию на случай, если вам нужно отследить или отменить денежный перевод.

Имея так много вариантов, вы можете понять, почему так важно заранее провести исследование, чтобы убедиться, что вы выбираете лучший вариант для перевода средств.

Какие бы ни были ваши приоритеты — стоимость, время передачи, прозрачность — есть вариант, который вам подойдет. Просто нужно немного времени, чтобы его найти.

Подробнее о Wise

Эта публикация предназначена только для общих информационных целей и не предназначена для освещения всех аспектов тем, с которыми она связана.Он не является советом, на который вам следует полагаться. Вы должны получить консультацию специалиста или специалиста, прежде чем предпринимать или воздерживаться от каких-либо действий на основании содержания данной публикации. Информация в этой публикации не является юридической, налоговой или иной профессиональной консультацией от TransferWise Limited или ее аффилированных лиц. Предыдущие результаты не гарантируют похожий исход. Мы не даем никаких заявлений, гарантий или гарантий, явных или подразумеваемых, что содержание публикации является точным, полным или актуальным.

Как работают переводы с баланса кредитной карты

Перенос непогашенной задолженности с одной кредитной карты на другую карту — обычно новую — представляет собой перевод баланса. Переводы остатка по кредитной карте обычно используются потребителями, которые хотят перевести свою задолженность на кредитную карту со значительно более низкой рекламной процентной ставкой и лучшими преимуществами, такими как программа вознаграждений для получения кэшбэка или баллов для повседневных расходов.

Что такое кредитная карта с переводом баланса? Многие компании-эмитенты кредитных карт отказываются от комиссии за перевод баланса (которая обычно составляет 3–5% от суммы перевода), чтобы соблазнить держателей карт.Часто они также могут предлагать рекламный или вводный период от шести до примерно 18 месяцев, когда на переведенную сумму не взимаются проценты.

Проблема: перевод баланса означает поддержание ежемесячного баланса, а поддержание ежемесячного баланса (даже с процентной ставкой 0%) по-прежнему предполагает своевременные платежи, по крайней мере, в размере минимума, причитающегося при переводе, и для любых новых покупок. В противном случае вы можете потерять начальную годовую процентную ставку кредитной карты на переведенные остатки вместе с льготным периодом — и понести неожиданные процентные платежи (и потенциальные штрафные ставки) на новые покупки.

Сообразительные потребители могут с усердием воспользоваться этими стимулами и избежать высоких процентных ставок при выплате долга, но вам необходимо внимательно изучить эти предложения.

Ключевые выводы

- Перевод остатка по кредитной карте обычно используется потребителями, которые хотят сэкономить, переводя задолженность по кредитной карте с высоким процентом на другую кредитную карту с более низкой процентной ставкой.

- Предложения по кредитным картам с переводом баланса обычно включают беспроцентный вводный период от шести до 18 месяцев, хотя некоторые из них и дольше.

- Многие кредитные переводы связаны с комиссией за перевод и другими условиями.

- Любое нарушение соглашения с держателем карты потенциально может аннулировать начальную годовую процентную ставку и повлечь за собой применение штрафных санкций.

На что обращать внимание на карте переноса остатка

Балансные переводы могут сэкономить деньги. Допустим, у вас есть баланс на кредитной карте в размере 5000 долларов с годовой процентной ставкой 20% (APR). При такой скорости удержание этого баланса и оплата 250 долларов в месяц потребуют 24 месяцев для выплаты и будут стоить 1134 доллара в виде процентов.После обеспечения 12-месячного перевода баланса 0% по новой кредитной карте и перемещения баланса в размере 5000 долларов у держателя карты есть год, чтобы выплатить его без процентов и только с комиссией за перевод остатка.

Но подробностей и сюрпризов у этих трансферов много. Например, после перевода вам все равно необходимо внести минимальный ежемесячный платеж на карту до установленного срока, чтобы сохранить эту ставку 0%. И обратите внимание на процентную ставку. У новой карты обычная процентная ставка, которая выше, чем проценты, начисляемые на остаток по вашей текущей карте?

Точно так же невыполнение обязательств по любому из правил соглашения с держателем карты — например, просрочка платежа, превышение кредитного лимита или возврат чека — может привести к скачку процентной ставки до 29.99%. Ставка 0% обычно действительна в течение 12 или 18 месяцев, а иногда и больше. Можете ли вы погасить переведенный остаток в течение этого периода? Если нет, то какая процентная ставка вступит в силу после этого? (И не ожидайте напоминания от компании, выпускающей кредитную карту, о том, когда истекает срок действия рекламной ставки, хотя по закону они обязаны показывать эту информацию в выписке по вашей кредитной карте.)

Возможные ловушки

В случае учетных записей, в которых используется новая кредитная карта, условия требуют, чтобы владелец карты завершил перевод баланса в течение определенного времени (обычно в течение первых двух месяцев), чтобы получить промо-ставку.На следующий день после закрытия этого окна начинаются регулярные процентные ставки. Кроме того, компании-эмитенты кредитных карт не позволяют существующим клиентам переводить остатки на новые счета, которые они также открывают.

История просроченных платежей, низкий кредитный рейтинг или заявление о банкротстве держателем карты также могут привести к отклонению перевода.

Перенос баланса, если нет предложения 0% или низкой процентной ставки, может работать, но сначала сделайте математику. Допустим, у вас есть баланс в размере 3000 долларов с процентной ставкой 30%, что соответствует 900 долларам в год в виде процентов.Перевод остатка на карту с годовой ставкой 27% и комиссией за перевод 3% означает выплату 810 долларов в год плюс комиссию за перевод баланса в размере 90 долларов. Вы окупитесь только через год.

Чтобы выйти вперед в этом примере, вам нужна сделка с годовой процентной ставкой менее 27%. Лучше всего попросить существующего эмитента карты снизить процентную ставку до 27% или меньше, сохранив комиссию за перевод баланса.

Во время нынешнего кризиса с коронавирусом компании-эмитенты кредитных карт предлагают помощь держателям карт, которые испытывают финансовые трудности.Эмитенты карт поощряют владельцев карт, оказавшихся в такой ситуации, позвонить по номеру своей карты, чтобы поговорить с представителем о таких вариантах, как снижение процентной ставки, отсрочка платежей или избежание штрафов за просрочку платежа.

Где искать

Если вы обращаетесь к сайту сравнения кредитных карт, имейте в виду, что эти сайты обычно получают реферальные сборы от компаний, выпускающих кредитные карты, когда клиент подает заявку на получение карты через веб-сайт и получает одобрение.Кроме того, некоторые компании, выпускающие кредитные карты, повлияли на информацию, размещаемую на веб-сайтах о своих картах, таким образом, что искажается представление о стоимости карты.

Бюро финансовой защиты потребителей предлагает руководство о том, как делать покупки на сайтах эмитента и на сайтах сравнения.

Как сделать перевод остатка по кредитной карте

Как работают переводы баланса кредитной карты? После получения одобрения карты с предложением о переводе процентного остатка 0% выясните, является ли ставка 0% автоматической или зависит от проверки кредитоспособности.Следующим шагом является определение остатков для перевода; карты с высокими процентными ставками должны быть на первом месте. (Баланс не обязательно должен быть указан на имя держателя карты, чтобы иметь право на перевод.)

Затем рассчитайте комиссию за перевод, которая обычно составляет от 3% до 5% (от 30 до 50 долларов за каждую переведенную 1000 долларов). Есть ли ограничение на размер комиссии? В противном случае это может оправдать перевод более крупных остатков. Также проверьте кредитный лимит на своей новой карте, прежде чем инициировать перевод. Запрошенный перевод баланса не может превышать доступную кредитную линию, и комиссия за перевод баланса учитывается в этом лимите.

Запрос перевода

Хотя это называется переводом баланса, одна кредитная карта фактически расплачивается по другой. Механика включает:

Чеки перевода остатка

Новый эмитент карты (или эмитент карты, на которую переводится баланс) выдает держателю карты чеки. Владелец карты выписывает чек той компании, по которой он хочет произвести оплату. Некоторые компании-эмитенты кредитных карт разрешают владельцу карты произвести оплату самостоятельно, но следят за тем, чтобы это не считалось авансом наличными.

Переводы онлайн или по телефону

Владелец карты предоставляет информацию о счете и сумму компании-эмитенту кредитной карты, в которую он переводит остаток, и эта компания организует перевод средств для погашения счета. Если, например, вы выплачиваете остаток в размере 5000 долларов США по своей высокопроцентной карте Visa Wells Fargo и переводите этот баланс на Citi MasterCard с предложением 0%, вы должны предоставить Citi имя, платежный адрес и номер счета для свою карту Visa и укажите, что хотите перечислить 5000 долларов на этот счет Visa.

Остерегайтесь льготного периода

Люди, которые пользуются этими предложениями, иногда оказываются на крючке из-за неожиданных начислений процентов. Проблема в том, что перенос баланса означает перенос ежемесячного баланса. Поддержание ежемесячного баланса путем невыплаты минимальной суммы, подлежащей выплате каждый месяц, даже с нулевой процентной ставкой, может означать потерю начальной годовой процентной ставки карты, льготного периода и выплату неожиданных процентов по новым покупкам.

Льготный период — это время между окончанием цикла выставления счетов по кредитной карте и датой оплаты счета.В течение этого периода (по закону не менее 21 дня, но чаще 25 дней) владелец карты не должен платить проценты за новые покупки. Но льготный период применяется только в том случае, если у держателя карты нет остатка на карте. Многие потребители не осознают, что перенос баланса из рекламного перевода баланса может повлиять на льготный период, если минимальные платежи не будут производиться каждый месяц.

Без льготного периода покупки по новой карте после завершения переноса баланса увеличивают процентные расходы.Одно хорошее изменение: после принятия Закона об отчетности, ответственности и раскрытии информации по кредитным картам от 2009 года компании, выпускающие кредитные карты, больше не могут в первую очередь применять платежи по остаткам с минимальными процентными ставками; теперь они должны сначала применить их к остаткам с наивысшими процентными ставками.

Тем не менее, Бюро финансовой защиты потребителей заявляет, что многие эмитенты карт не разъясняют свои условия в своих рекламных предложениях. Эмитенты должны сообщать потребителям, как действует льготный период, в маркетинговых материалах, в материалах заявки и в выписках со счета, а также в других сообщениях.Иногда эти выписки содержатся даже не в самом предложении кредитной карты, а в другом месте на веб-сайте эмитента кредитной карты, например, в разделе справки, часто задаваемых вопросов или в области обслуживания клиентов.

Также имейте в виду, что многие предложения предусматривают, что кредитный рейтинг держателя карты определяет фактическое количество месяцев перевода баланса 0% в начальный период.

Если условия льготного периода для покупок после передачи неясны, можно передать предложение и найти предложение с более четкими условиями; принять предложение о переводе баланса 0%, но не использовать карту для покупок, пока не будет выплачен перевод баланса; или выберите кредитную карту, которая предлагает начальную годовую процентную ставку 0% на одинаковое количество месяцев для обоих переводов баланса и новых покупок.

Единственный способ вернуть льготный период на кредитную карту и прекратить выплату процентов — это погасить весь перевод баланса, а также все новые покупки.

Переводы на существующие карты

Балансные переводы также могут быть выполнены с помощью существующей карты, особенно если эмитент проводит специальную акцию. Однако это может быть сложно, если на существующей карте уже есть баланс, который будет только увеличиваться.

Предположим, владелец карты должен 2000 долларов по карте с годовой ставкой 15%, прежде чем он переведет баланс в размере 1000 долларов со второй карты.Предлагаемая ставка перевода баланса составляет 0% на шесть месяцев. Владелец карты выплачивает 1000 долларов за шесть месяцев, но поскольку 15% долга по кредитной карте выплачивается первой, ставка 15% годовых за шесть месяцев применяется к 2000 долларов, которые не были затронуты платежами. Между тем, карта, с которой была переведена 1000 долларов, имеет годовую ставку 12%, что соответствует убыткам в размере 3%.

Также подумайте, что добавление большой суммы на карту повлияет на коэффициент использования кредита, то есть процент использованного доступного кредита, который является ключевым компонентом вашего кредитного рейтинга.Допустим, у вас есть карта с лимитом в 10 000 долларов и балансом в 1250 долларов. Вы используете 12,5% от вашего кредитного лимита. Если вы затем переведете 5000 долларов, создав общий баланс в 6250 долларов, вы теперь используете 62,5% своего кредитного лимита. Это увеличение баланса на одной карте может повредить вашему кредитному рейтингу (так как рекомендуется поддерживать использование ниже 30%) и, в конечном итоге, вызвать повышение процентной ставки по этой и другим картам. Это, конечно, может быть смягчено меньшим балансом на 5000 долларов на карте с более высоким процентом, с которой был осуществлен перевод.

Сравнение личных займов

Некоторые финансовые консультанты считают, что переводы остатка по кредитной карте имеют смысл только в том случае, если владелец карты может погасить всю или большую часть долга в течение периода действия рекламной ставки. По истечении этого периода владелец карты, вероятно, столкнется с еще одной высокой процентной ставкой по своему балансу, и в этом случае личный заем — со ставками, которые, как правило, ниже или фиксированы, или и то, и другое — вероятно, будет более дешевым вариантом.

Однако, если личный заем должен быть обеспечен, держателю карты может быть неудобно закладывать активы в качестве залога.Задолженность по кредитной карте является необеспеченной, и в случае дефолта эмитент карты не может претендовать на активы держателя карты. Имея обеспеченный личный заем, кредитор может взять активы для возмещения убытков.

Итог

Перевод остатка на кредитной карте должен быть инструментом, позволяющим быстрее избавиться от долгов и тратить меньше денег на проценты, не неся при этом никаких комиссий и не ухудшая свой кредитный рейтинг. После понимания условий, написанных мелким шрифтом, выполнения математических расчетов перед подачей заявки и создания реалистичного плана погашения (тот, который оплачивает перевод остатка до совершения новых покупок), воспользовавшись предложением 0% начального процента по новой карте может быть хитрым ходом.Пока вы проводите исследование, у вас не должно возникнуть проблем с поиском подходящей карты для перевода баланса.

Как перевести баланс кредитной карты за 3 простых шага

Основные выводы

От начала до конца перевод баланса может занять несколько недель.

Вы можете запросить перевод баланса онлайн или по телефону.

После завершения перевода остатка вы должны выплатить остаток по новой карте.

Перенос баланса с высоким процентом на кредитную карту с низким процентом или с годовой процентной ставкой 0% путем переноса остатка может быть отличным способом сэкономить на процентных расходах. Процесс тоже относительно прост. Но это не моментально. От начала до конца перевод баланса может занять несколько недель.

Перед тем, как начать, вам понадобится карта, на которую вы сможете переместить свой баланс. В частности, вы ищете тот, у кого вводная ставка 0% годовых или низкопроцентное предложение на переводы баланса; низкая комиссия за перевод баланса или ее отсутствие; и без годовой платы.Для получения рекомендаций ознакомьтесь с выбором NerdWallet для лучшего перевода баланса и карт с годовой процентной ставкой 0%.

Вот что нужно делать, как только у вас будет готова карта для перевода баланса.

1. Запрос переноса остатка

Как правило, первым шагом при переносе остатка является контакт с эмитентом карты, на которую вы переводите долг, и предоставление некоторой информации об остатках, которые вы хотите перенести . Фактически, вы говорите: «Вот этот долг. Могу я переместить его на этот счет?»

Карты имеют определенные правила о том, какие типы долгов вы можете переводить.Например, переводы от одного и того же эмитента обычно не допускаются; нельзя перенести остаток с одной карты погони на другую карту погони.

Некоторые распространенные способы запроса перевода баланса:

Онлайн. Как правило, вы можете войти в свою учетную запись и запросить перевод баланса через онлайн-портал эмитента. Будьте готовы предоставить информацию о долге, который вы хотите переместить, включая название эмитента, сумму долга и информацию о счете. С некоторыми кредитными картами вы можете запросить перевод остатка при заполнении заявки еще до того, как вас утвердят.

Телефон. Вы можете позвонить своему эмитенту, чтобы запросить перевод баланса. Как и в случае с онлайн-переводом баланса, подготовьте информацию о долге, который вы хотите перевести.

Вы можете пропустить этот процесс, воспользовавшись проверкой удобства вашего эмитента. Некоторые эмитенты отправляют эти чеки держателям карт со специальными предложениями по процентным ставкам, и иногда они считаются переводом баланса. Вы можете использовать их для погашения задолженности по кредитной карте на другом счете.Прежде чем использовать их, прочтите условия и убедитесь, что вы понимаете ставки и сборы, связанные с предложением.

2. Подождите, пока пройдет перевод.

Эмитент может утвердить и выполнить запрос на перевод баланса в течение двух недель или дольше. Это означает, что вам, возможно, придется внести еще один ежемесячный платеж по старому долгу, который вы пытаетесь перевести.

У крупных эмитентов переводы баланса обычно осуществляются напрямую. Это означает, что эмитент, предлагающий вам условия перевода остатка, проведет платеж прямо на ваш старый счет на утвержденную сумму.Затем эта сумма платежа — плюс комиссия за перевод баланса, обычно от 3% до 5% от переведенной суммы — будет отображаться как непогашенный остаток на новом счете.

Вы можете не получить уведомление, когда ваш баланс переводится, поэтому вы должны регулярно проверять свой старый счет и следить за тем, чтобы все платежи производились вовремя.

3. Погасите свой баланс

После того, как ваш баланс будет переведен на новую кредитную карту, вы начнете оплачивать его в соответствии с условиями новой карты.

Например, если карта предлагает начальную ставку 0% годовых на переводы баланса, вы сможете осуществлять беспроцентные платежи в течение периода действия акции. По окончании рекламного периода вступят в силу обычные процентные ставки. Но они будут применяться только к оставшемуся остатку, и на вас не будут взиматься ретроактивные процентные платежи, как в случае с отложенным процентным предложением по карте магазина.

Хотя можно делать один перевод баланса за другим, комиссия за перевод баланса может сделать этот вариант дорогостоящим и неустойчивым в долгосрочной перспективе.Выплата остатка во время акции, если вы можете сделать это при одновременном выполнении всех других финансовых обязательств, может помочь вам зафиксировать свои сбережения.

Что дальше?

Что такое перевод баланса и что мне делать?

Основные выводы

Перенос остатка может быть хорошей идеей для экономии денег на начислении процентов.

Перевод баланса осуществляется путем подачи заявки на новую карту с низкой начальной годовой процентной ставкой, инициирования перевода баланса и выплаты остатка.

Некоторые карты подходят для перевода баланса, а другие — нет.

Перенос остатка — это тип транзакции по кредитной карте, при которой задолженность перемещается с одного счета на другой. Для тех, кто выплачивает долг под высокие проценты, такой шаг может сэкономить серьезные деньги на выплате процентов, если будет сделан стратегически. Например, долг, переведенный на кредитную карту с начальным предложением 0% годовых на переводы баланса, потенциально может быть выплачен беспроцентно.

Однако переводы баланса сопряжены с определенными расходами и ограничениями.Как правило, вам придется заплатить комиссию за перевод баланса — обычно от 3% до 5% от общей суммы перевода. И если лимит вашей карты перевода баланса низкий, вы не сможете перевести весь свой баланс.

Список здесь.

Смотрите лучшие кредитные карты 2021 года для возврата денег, вознаграждений и многого другого. И все это подкреплено массой ботанических исследований.

Как работают переводы сальдо

Хотя точный процесс перевода сальдо может сильно различаться, вот шаги, которые обычно необходимо предпринять при работе с основными эмитентами:

1.Подайте заявку на получение карты с вводным предложением 0% годовых на переводы баланса или воспользуйтесь предложением по уже имеющейся у вас карте. Чтобы претендовать на лучшие предложения, вы, как правило, должны иметь хорошую или отличную оценку (как правило, баллы FICO не менее 690). Обратите внимание: переводы от одного и того же эмитента обычно не допускаются. Например, если вы хотите перевести остаток с карты Citi, вы не можете перевести его на другую карту Citi.

2. Инициируйте перенос баланса. Если вы делаете это через Интернет или по телефону, вам нужно будет предоставить информацию о долге, который вы хотите переместить, например название эмитента, сумму долга и информацию о счете.

Иногда переводы баланса также могут быть инициированы с помощью удобных чеков или их эмитенты отправляют вам по почте. Однако перед тем, как использовать его, прочтите условия, чтобы узнать, будет ли он учитываться как перевод баланса и какова будет ваша процентная ставка.

3. Дождитесь завершения передачи. Как только перевод баланса будет одобрен, что может занять две недели или больше, эмитент, как правило, оплатит ваш старый счет напрямую. Этот старый баланс — плюс комиссия за перевод баланса — появится в вашей новой учетной записи.

4. Оплатите остаток. Когда этот остаток будет добавлен на новую карту, вы будете ответственны за ежемесячные платежи по этой учетной записи. И если вы заплатите его в течение начального периода 0% годовых, например, вы потенциально можете сохранить пакет.

Ботанический совет: задолженность по кредитной карте — не единственный вид долга, который вы можете переводить. Многие эмитенты также позволяют держателям карт переводить другие виды долгов — например, автокредиты или личные ссуды — на кредитную карту.Воспользуйтесь нашим калькулятором, чтобы узнать, сколько вы можете сэкономить.

Карты для перевода баланса

Целью перевода баланса является экономия денег, поэтому вы хотите выбрать карту, которая поможет вам минимизировать ваши расходы.Идеальная кредитная карта для перевода баланса имеет три больших нуля:

Начальное предложение с нулевой годовой процентной ставкой для переводов баланса.

С такой картой вы потенциально могли бы погасить свой долг, не тратя ни копейки на проценты и комиссионные. Однако в настоящее время карты без комиссии за перевод встречаются редко, поэтому вы, скорее всего, найдете только две из трех. Тем не менее, карта без годовой платы и начальное предложение 0% на переводы баланса весьма ценно. Процентные сборы быстро накапливаются и часто намного дороже, чем разовая комиссия от 3% до 5%.

Важное примечание: некоторые предложения с нулевой годовой процентной ставкой применимы только к покупкам. Чтобы сэкономить деньги при переносе долга, вам понадобится один с вводной скидкой 0% годовых на переводы баланса. Убедитесь, что карта, на которую вы подаете заявку, предлагает это.

Следует ли мне переводить остаток средств?

Если вам удастся погасить остаток в течение трех месяцев или раньше, или вы не можете претендовать на хорошее предложение 0% годовых, погашение вашего долга как можно быстрее может быть лучшим и наиболее экономичным вариантом. .А если вы хотите установить более высокий лимит и не возражаете против уплаты процентов, вам может подойти личный заем; вы можете предварительно пройти квалификацию, чтобы узнать, сколько вы можете взять в долг и какую процентную ставку вы можете получить, прежде чем принять предложение.

Но в целом перевод баланса является наиболее ценным выбором, если вам нужны месяцы для погашения долга с высокими процентами и у вас достаточно хороший кредит, чтобы претендовать на карту с начальным годовым доходом 0% на переводы баланса. Такая карта может значительно сэкономить на процентах, давая вам преимущество при выплате баланса.

Что дальше?

Как перевести деньги с кредитной карты на банковский счет

Как перевести деньги с кредитной карты на дебетовуюИногда вам может понадобиться небольшая сумма денег, но вы не хотите брать формальный заем. Прочтите наше руководство о том, как переводить деньги с кредитной карты на дебетовую и как работают карты для денежных переводов.

Зачем мне переводить деньги с кредитной карты на дебетовую?Если вы хотите погасить овердрафт или занять небольшую сумму наличных, вы можете использовать кредитную карту для перевода денег на свой текущий счет.