- Илона Маска и главу Amazon уличили в уходе от налогов

- Основатель Amazon заработал $99 млрд и заплатил меньше 1% подоходного налога

- Богатейшие граждане США не платят подоходный налог

- Подоходный налог с населения | ifinanses.lv

- Продукты страхования жизни клиентам Luminor | Налоговыe льготы

- SSA пересматривает потолок налога на заработную плату на 2018 год; Налоговое законодательство меняет ставки и скобки

- Таблицы налогового вычета и налогового кредита на заработанный доход (EITC)

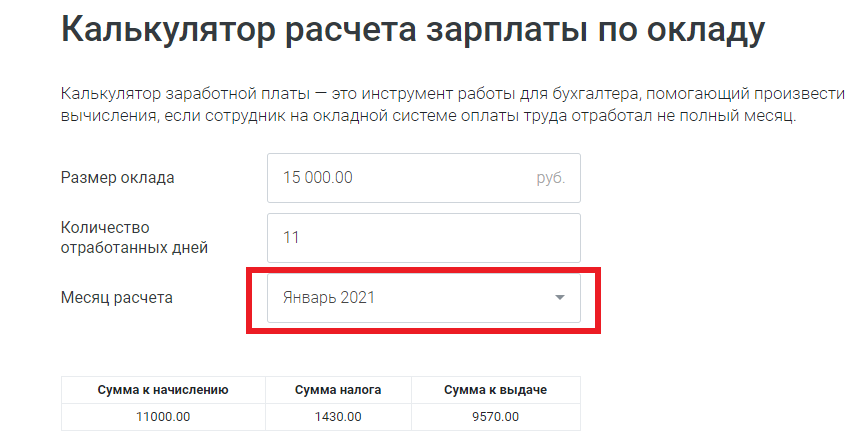

- Налогообложение зарплаты 2021 | ru

- Вероятно, у вас нет времени удерживать достаточную сумму налогов в 2018 году

- Федеральная налоговая шкала за 2017 год и 2018 год — ТОО «ДПК»

- Налоговые скобки Трампа: изменилась ли моя налоговая ставка?

- Кто платит подоходный налог: 2018 налоговый год — Фонд

Илона Маска и главу Amazon уличили в уходе от налогов

Гендиректор компаний SpaceX и Tesla Илон Маск — один из богатейших людей мира — сообщал о нулевом подоходном налоге за 2018 год. Согласно его декларации, бизнесмен не заплатил ни цента в федеральный бюджет США.

Схемы уклонения от уплаты налогов самых состоятельных американцев — от основателя Amazon Джеффа Безоса до инвестора Уоррена Баффета — раскрыли журналисты издания ProPublica, сопоставив налоговые отчетности с доходами, подсчитанными Forbes. В расследовании говорится, что налоговая ставка Маска с 2014 по 2018 года составила всего 3,27%, тогда как средняя американская семья перечисляет в пользу государства около 14% подоходного налога.

«Налоговые декларации Маска никоим образом не отражают состояние, которым он обладает, — пишет ProPublica. — В 2015 году он заплатил $68 000 долларов федерального подоходного налога, в 2017-м — $65 000, а в 2018-м он не заплатил его вовсе.

В свою очередь, Безос сообщил о доходах в размере $46 миллионов за 2007-й, однако ничего не перечислил в бюджет США за тот год. Как отмечает издание, основатель гиганта интернет-торговли «компенсировал каждый заработанный цент убытками от побочных инвестиций и различными вычетами — например, расходами в виде процентов по долговым обязательствам, а также затратами, отнесенными к расплывчатой категории ‘прочие расходы'».

По данным Forbes, с 2006 по 2018 года Безос разбогател на $127 миллиардов, тогда как предприниматель отчитался о прибыли в размере $6,5 миллиарда за этот период. Так, при росте его состояния реальная налоговая ставка Безоса составила 1,1%.

В расследовании ProPublica упоминаются и другие богатейшие американцы, включая бизнесмена и политика Майкла Блумберга и финансиста Карла Айкана, который не платил подоходный налог в 2016 и 2017 годах.

Журналисты пишут, что многие топ-менеджеры намеренно назначают себе низкие зарплаты, чтобы платить меньше налогов. Например, глава Facebook Марк Цукерберг официально зарабатывает всего $1 в год. Связано это с тем, что в США зарплаты облагаются налогом по более высокой ставке, чем продажа ценных бумаг или прибыль от других финансовых активов.

Например, глава Facebook Марк Цукерберг официально зарабатывает всего $1 в год. Связано это с тем, что в США зарплаты облагаются налогом по более высокой ставке, чем продажа ценных бумаг или прибыль от других финансовых активов.

Основатель Amazon заработал $99 млрд и заплатил меньше 1% подоходного налога

Журналисты сравнили сведения Forbes о доходах 25 самых богатых американцев с налоговыми декларациями за несколько лет. Оказалось, что в 2007 году Джефф Безос, мультимиллиардер, один из самых богатых людей в мире, не заплатил ни цента подоходного налога. Госказна не дождалась от него отчислений и в 2011-м. В период с 2014 по 2018 годы основатель Amazon заработал $99 млрд, а заплатил с этого только $4,33 млрд. Реальная налоговая ставка для Безоса составила 0,98%.

В свою очередь, один из богатейших людей мира 90-летний Уоррен Баффетт в 2014–2018 годы заработал $24,3 млрд. При этом в качестве подоходного налога он заплатил $125 млн. Для него реальная ставка составила 0,1%.

Для него реальная ставка составила 0,1%.

Отличился и Илон Маск, третий в списке самых состоятельных людей планеты. Как следует из его декларации, он ничего не заплатил в бюджет в 2018 году. С 2014 по 2018 годы глава Tesla и SpaceX заработал $13,9 млрд и уплатил $455 млн налога. В итоге налоговая ставка для Маска, по подсчётам журналистов, составила всего 3,27%.

«Налоговые декларации Маска никоим образом не отражают состояние, которым он обладает. В 2015 году он заплатил $68 000 федерального подоходного налога, в 2017-м — $65 000, а в 2018-м он не заплатил его вовсе», — отметило ProPublica.

По мнению журналистов, для ухода от уплаты налогов американские миллиардеры используют различные уловки. Например, Безос в 2007 году заработал $46 млн и «компенсировал каждый заработанный цент убытками от побочных инвестиций и различными вычетами». Речь идёт о расходах в виде процентов по долговым обязательствам, а также затратах, отнесённых «к расплывчатой категории »прочие расходы»», отметило ProPublica. В итоге бюджет ничего не получил от миллиардера.

В итоге бюджет ничего не получил от миллиардера.

По данным расследователей, глава Facebook Марк Цукерберг и другие бизнесмены специально переводят все свои доходы в акции или оформляют себе низкую зарплату, — к примеру, в размере $1 в год. Таким образом, им не приходится платить высокие налоги, поскольку зарплата облагается по более высокой ставке, чем доход за счёт дивидендов, продажи облигаций или других инвестиций.

В расследовании ProPublica упоминаются и другие богатейшие американцы, в том числе бизнесмен и политик Майкл Блумберг, финансист Карл Айкан, который не платил подоходный налог в 2016 и 2017 годах. Миллиардер Джордж Сорос, по сведениям журналистов, не отчислял государству подоходный налог три года подряд.

Сколько платят обычные американцы

В 2014–2018 годы средняя американская семья зарабатывала около $70 000 в год и платила 14-процентный федеральный налог. Для домохозяйств с доходом $628 300 максимальная ставка подоходного налога достигала 37%. При этом данные ProPublica показывают: сверхбогатые люди легко обходят систему выплат в бюджет.

По данным Forbes, с 2014 по 2018 годы общее состояние 25 богатейших людей из списка Forbes выросло на $401 млрд. По данным Налогового управления США (IRS), за эти пять лет они заплатили в общей сложности $13,6 млрд в виде подоходного налога. Реальная налоговая ставка для них составила всего 3,4%.

В то же время американцы из среднего класса в возрасте от 40 лет за этот же период накопили в среднем примерно $65 000. Поскольку большую часть их заработков составляла зарплата, за указанный пятилетний период они заплатили почти столько же налогов — около $62 000.

В начале июня президент США Джо Байден представил на совместном заседании Конгресса крупную налоговую реформу. В первую очередь изменения коснутся сверхбогатых американцев, зарабатывающих свыше $1 млн в год. По прогнозу американского лидера, в совокупности налоговая реформа должна принести в федеральный бюджет около $1,5 трлн в ближайшие 10 лет.

Фото: Seattle City Council, CC BY 2.0

Главные новости бизнеса, экономики и финансов — у нас в фейсбуке.

Богатейшие граждане США не платят подоходный налог

александр казаргинЖурналисты после утечки информации из налоговой службы США выяснили, что богатейшие граждане страны не платят федеральный подоходный налог. И все это по закону. Что особенно возмутило общественность Соединенных Штатов.

ФОТО Pixabay

Скандал вылез наружу, когда специализирующийся на журналистских расследованиях американский сайт ProPublica, в чьем распоряжении оказались конфиденциальные данные налоговой службы более чем за 15 лет, сделал их публичными. Сами по себе перекосы в налогообложении новостью для Америки не стали, но реальные цифры из налоговых деклараций самых состоятельных людей, которые были опубликованы, произвели эффект разорвавшейся бомбы.

К примеру, подоходный налог, уплаченный в 2014 – 2018 годах наиболее состоятельными американскими миллиардерами, среди которых генеральный директор компании Amazon Джефф Безос, глава компаний Tesla и SpaceX Илон Маск и глава инвестиционного фонда Berkshire Hathaway Уоррен Баффет, составляет не более нескольких процентов от роста их богатства в целом.

Информация для размышления: согласно статистике, средний доход американских домохозяйств в последние годы составлял около 70 тысяч долларов в год, а средняя ставка подоходного федерального налога для них – 14%. Наиболее высокая ставка – 37% применялась к доходам тех пар, которые зарабатывают свыше 612 тысяч долларов в год. Получается, что, исходя из данных журналистов, суммарное состояние 25 богатейших американцев с 2014-го по 2018 год выросло на 401 млрд долларов, а налогов они заплатили на 13,6 миллиарда. То есть 3,4% от роста состояния.

Получается, что, исходя из данных журналистов, суммарное состояние 25 богатейших американцев с 2014-го по 2018 год выросло на 401 млрд долларов, а налогов они заплатили на 13,6 миллиарда. То есть 3,4% от роста состояния.

Вот и получается, что у рядового американца налогами облагается практически весь его реальный рост состояния, в то время как у богачей – лишь мизерная его часть. Например, Безос за каждые 100 долларов роста своего богатства заплатил 1,09 доллара налогов, в то время как средний американец – около $60. Все деньги на роскошную жизнь миллиардеры берут из заемных средств, которые налогами не облагаются, а ставки по кредитам в США заметно ниже налоговых, что дает возможность пользоваться миллиардами реальных и дешевых денег. Наконец, даже если богачи декларируют высокий доход, для них есть масса способов снижения реальной налоговой ставки: это и взносы на благотворительность, и займы, и лазейки в схемах наследования.

Хотя с точки зрения закона к миллиардерам претензий нет, публикация данных об уплаченных ими налогах вызвала значительный общественный резонанс. Материал ProPublica с комментариями разместили у себя некоторые ведущие американские СМИ, например, газета The New York Times и телеканал CBS. Вопрос об этом был тут же задан представителю налогового управления США Чарльзу Реттигу на слушаниях в сенате. Он заявил, что ведомство проведет расследование того, как к журналистам ProPublica попали такие документы налоговой отчетности.

Вопрос об этом был тут же задан представителю налогового управления США Чарльзу Реттигу на слушаниях в сенате. Он заявил, что ведомство проведет расследование того, как к журналистам ProPublica попали такие документы налоговой отчетности.

Эксперт-экономист Калифорнийского университета в Беркли Гэбриел Цукман в своем Twitter назвал публикацию ProPublica «крупнейшей налоговой историей года, если не десятилетия». «Из открытых источников всегда было понятно, что миллиардеры платят не очень много. Но даже я был удивлен действительной суммой их налогов», – сказал он. Слова Цукмана о крупнейшей налоговой истории сразу подхватил ряд американских СМИ. Сенатор Элизабет Уоррен, ранее уже выступавшая с идеей обложения налогом не дохода, а крупных состояний, вновь подчеркнула необходимость вернуться к этой теме. «Наша налоговая система подстроена под миллиардеров, которые получают свои состояния не через доход от работы, как большинство семей. Свидетельств более чем достаточно – настало время ввести налог на богатство, чтобы заставить миллиардеров честно вносить свой вклад», – написала она в Twitter.

О том, насколько легальной может быть оптимизация, используемая американскими миллиардерами, рассуждает партнер Paragon Advice Group Александр Захаров: «Известно, что совсем недавно выходил доклад соответствующей службы внутренних доходов США, и достаточно неудовлетворительные были цифры по преследованию налоговых уклонистов. Бюджет Штатов очень сильно в последние доковидные годы недобирал налоги даже по известным уклонистам. Налоговая служба не справлялась. В связи с этим, насколько я помню, в этом году заявлен на увеличение (на 80 тысяч человек) штат службы внутренних доходов. Я допускаю, что существующая в США система скидок и налоговых льгот позволяет отложить наступление налоговых обязательств либо сократить налоговые обязательства состоятельных лиц благодаря перераспределению активов, их держанию и налоговому планированию. Я не исключаю, что те реальные налоговые суммы, которые должны были заплатить состоятельные лица в США, и то, что они заплатили, могут расходиться в разы».

Как мы видим, по результатам выхода доклада об успехах американских миллиардеров на ниве оптимизации налогов уже начато расследование. Правда, расследуется пока только то, как материалы налоговой службы США попали в распоряжение авторов документа. А не те лазейки в налоговом законодательстве, которые дают возможность богатейшим американцам, по сути, выплачивать минимальные суммы в бюджет.

Материал опубликован в газете «Санкт-Петербургские ведомости» № 109 (6947) от 18.06.2021 под заголовком «Богатые тоже не платят».

Материалы рубрики

Подоходный налог с населения | ifinanses.lv

Более или менее успешно мы пережили 2018 год, который пришел с огромными переменами в области налогов. По-новому стали рассчитывать как подоходный налог с предприятий (ПНП), так и подоходный налог с населения (ПНН), так и применять дифференцированный необлагаемый минимум. На данный момент, когда нужно подавать годовые декларации о доходах, многим налогоплательщикам придется доплачивать разницу налога.

По-новому стали рассчитывать как подоходный налог с предприятий (ПНП), так и подоходный налог с населения (ПНН), так и применять дифференцированный необлагаемый минимум. На данный момент, когда нужно подавать годовые декларации о доходах, многим налогоплательщикам придется доплачивать разницу налога.

Архив

Подоходный налог с населения 10:00, 4. Mar. 2019 Физическое лицо заключило договор с АО “Swedbank”, на основании которого ежемесячно перечисляет средства на накопления для детей, и ежегодно включает эти суммы в годовую декларацию о доходах. Старшей дочери в 2019 году исполняется 24 года. Подавая декларацию в Службу государственных доходов за 2017 год, консультант сказал, что в последующие декларации платежи за старшую дочь включать будет нельзя. С чем это связано? С тем, что дочери исполняется 24 года, или с тем, что такие платежи вообще не будут включаться в годовую декларацию о доходах? Можно ли все же в декларацию за 2018 год включать такие платежи в оправданные расходы?

С чем это связано? С тем, что дочери исполняется 24 года, или с тем, что такие платежи вообще не будут включаться в годовую декларацию о доходах? Можно ли все же в декларацию за 2018 год включать такие платежи в оправданные расходы?

Архив

Подоходный налог с населения 08:00, 4. Mar. 2019Резидент Латвии заключил трудовой договор с литовской компанией по выполнению обязанностей директора. Работа выполняется удаленно, фактически, находясь в Латвии. Директор получает заработную плату от литовской компании согласно трудовому договору. Каков порядок удержания и уплаты подоходного налога (ПНН) и обязательных взносов государственного социального страхования (ОВГСС)? Кто обязан зарегистрироваться в качестве налогоплательщика — литовская компания или резидент Латвии?

Архив

Подоходный налог с населения 08:30, 7. Feb. 2019

Feb. 2019Прошу предоставить разъяснение порядка уплаты подоходного налога с предприятий (ПНП) и подоходного налога с населения (ПНН) в соответствии с новыми нормами обоих законов, которые вступили в силу с 1 января 2018 года, когда материнская компания желает выплатить своему участнику дивиденды, полученные от прибыли дочерней компании в 2017 году.

Архив

Подоходный налог с населения 10:00, 24. Jan. 2019 Согласно части 5 статьи 8 Закона “О подоходном налоге с населения” (Закон о ПНН), из доходов плательщика, за которые уплачивается налог на заработную плату, исключаются внесенные суммы премий страхования жизни (без накопления средств), здоровья или от несчастных случаев, не превышающие 10% от рассчитанной для плательщика брутто заработной платы в год таксации, но не более 426,86 евро в год, если выполнены условия этой части. Влияет ли использованная сумма страхования здоровья расчет подоходного налога с населения (ПНН) работника, если условия выполнены?

Влияет ли использованная сумма страхования здоровья расчет подоходного налога с населения (ПНН) работника, если условия выполнены?

Архив

Подоходный налог с населения 08:30, 22. Jan. 2019Общество в предыдущие годы, распределяя чистую прибыль, часть ее направила в резервы. В этом году участники приняли решение погасить созданные до 31 декабря 2017 года резервы, направив их на нераспределенную прибыль в составе собственного капитала. Затем участники планируют “заново полученную” нераспределенную прибыль разделить на дивиденды. Выплату планируется выполнить в зависимости от денежного потока – может быть до 31 декабря 2019 года, может и после.

Архив

Подоходный налог с населения 08:30, 4. Dec. 2018

Dec. 2018Просим разъяснить, как по окончанию года в Системе электронного декларирования (СЭД) будет отражаться переплата или задолженность подоходного налога с населения (ПНН) физического лица? Будет ли Служба государственных доходов (СГД) рассчитывать, какой необлагаемый минимум полагается за этого год, какой был фактически применен и каков налоговый результат – доплата или возврат?

Архив

Подоходный налог с населения 08:00, 13. Nov. 2018 Просим Службу государственных доходов (СГД) разъяснить, как обычному человеку конструктивно использовать Систему электронного декларирования (СЭД), так как утверждение, что в СЭД каждый может следить за своими доходами и налоговой ситуацией, не совсем верно. Да, в СЭД можно посмотреть прогнозируемый необлагаемый минимум или же найти уплаченный за лицо подоходный налог с населения и социальные взносы по месяцам. Однако информации о доходах этого года найти не получается, и, скорее всего, эту информацию нужно запрашивать у своего бухгалтера или выплачивающего доход лица. Даже если информация о доходах отчетного года имелась бы в СЭД, человеку еще придется попробовать оценить, полагается ему прогнозируемый СГД необлагаемый минимум или же он полагается в другом размере.

Да, в СЭД можно посмотреть прогнозируемый необлагаемый минимум или же найти уплаченный за лицо подоходный налог с населения и социальные взносы по месяцам. Однако информации о доходах этого года найти не получается, и, скорее всего, эту информацию нужно запрашивать у своего бухгалтера или выплачивающего доход лица. Даже если информация о доходах отчетного года имелась бы в СЭД, человеку еще придется попробовать оценить, полагается ему прогнозируемый СГД необлагаемый минимум или же он полагается в другом размере.

Архив

Подоходный налог с населения 08:00, 9. Nov. 2018Наше предприятие застраховало гражданско-правовую ответственность члена правления. И появился вопрос, нужно ли в соответствии с Законом “О подоходном налоге с населения” (Закон о ПНН) применять к такому страховому вознаграждению подоходный налог с населения? И как быть с обязательными взносами государственного социального страхования (ОВГСС)?

Архив

Подоходный налог с населения 08:00, 6. Nov. 2018

Nov. 2018На основании пункта 130 переходных правил Закона «О подоходном налоге с населения» (Закон о ПНН), распределяя на дивиденды прибыль, полученную до 31 декабря 2017 года, и выплачивая эти дивиденды в 2018 и 2019 году, нужно удержать подоходный налог с населения (ПНН) в размере 10%. В части 6 статьи 161 Коммерческого закона (КЗ) сказано, что дивиденды, которые не выбраны в течение 10 лет, переходят в имущество общества. Относится ли эта статья КЗ к прибыли, которая не распределена (нет решения о распределении прибыли), или же эта статья относится лишь к тем дивидендам, которые распределены, но не выплачены? Насколько давнюю прибыль предприятие может распределять на дивиденды? Можно ли прибыль, полученную в 2004-2005 году распределить на дивиденды в 2018 или 2019 году?

Архив

Подоходный налог с населения 08:00, 5. Nov. 2018

Nov. 2018Каждое лицо, получающее доходы, обязано знать, какие обязательства у него образуются перед государством в области уплаты налогов. Одним из таких видов получения дохода являются сделки с недвижимым имуществом. Неправильная интерпретация регулирующих законов, небрежное отношение к своим обязанностям, а также злоупотребление уклонением от уплаты налогов являются основами случаев, когда между государством и жителями образуются споры по поводу выполнения обязательств уплаты налогов.

Архив

Подоходный налог с населения 08:00, 22. Okt. 2018 Владелец индивидуального предприятия (ИП) состоит в трудовых отношениях со своим ИП, и у него имеется два банковских счета – как у физического лица и как у юридического. ИП является плательщиком подоходного налога с населения (ПНН), налоги уплачиваются на счет предприятия. В Системе электронного декларирования (СЭД) Службы государственных доходов (СГД) у владельца предприятия имеется два профиля – как у физического лица и как у предприятия. Отчеты по заработным платам подаются из профиля СЭД предприятия, а годовая декларация о доходах – из профиля физического лица. Бухгалтерский учет ведется по системе простой записи.

ИП является плательщиком подоходного налога с населения (ПНН), налоги уплачиваются на счет предприятия. В Системе электронного декларирования (СЭД) Службы государственных доходов (СГД) у владельца предприятия имеется два профиля – как у физического лица и как у предприятия. Отчеты по заработным платам подаются из профиля СЭД предприятия, а годовая декларация о доходах – из профиля физического лица. Бухгалтерский учет ведется по системе простой записи.

Архив

Подоходный налог с населения 08:00, 12. Okt. 2018 В июне этого года Служба государственных доходов (СГД) опубликовала на своей домашней странице справку №30.1-8.5/178628 о подоходном налоге с населения (ПНН) и обязательных взносах государственного социального страхования (ОВГСС) в случае, если налогоплательщик предоставляет своим работникам возможность приобретать товары со скидкой в своем магазине.

Архив

Подоходный налог с населения 08:00, 25. Sep. 2018Какую ставку подоходного налога с населения (ПНН) необходимо применять, если с физическим лицо заключен договор подряда, а лицо подает налоговую книжку, как на единственное место работы?

Архив

Подоходный налог с населения 07:00, 23. Jūl. 2018 Гражданин России основал общество с ограниченной ответственностью в Латвии. В хозяйственной деятельности планируется покупать товары в Латвии и странах Европейского Союза (ЕС) и продавать российскому предприятию. Нужно ли расчет заработной платы и налоги применять так же, как и в ситуации, когда на предприятии занят гражданин ЕС? В этом случае порядок выплаты дивидендов и налогов для гражданина России такой же, как и для гражданина Латвии – члена правления?

В хозяйственной деятельности планируется покупать товары в Латвии и странах Европейского Союза (ЕС) и продавать российскому предприятию. Нужно ли расчет заработной платы и налоги применять так же, как и в ситуации, когда на предприятии занят гражданин ЕС? В этом случае порядок выплаты дивидендов и налогов для гражданина России такой же, как и для гражданина Латвии – члена правления?

Архив

Подоходный налог с населения 07:00, 6. Jūl. 2018Продукты страхования жизни клиентам Luminor | Налоговыe льготы

Для полисов, выданных до 01.09.2019.

Внесите дополнительный взнос в страхование жизни и максимально используйте налоговые льготы в следующем году.

Почему выгодно до конца года внести дополнительный взнос?

В приближении конца года стоит выяснить общую сумму взносов, которая в течение года произведена в накопление страхования жизни. Если произведенные взносы не превышают 10% от брутто-зарплаты и 4000 евро, и у Вас есть свободные финансовые средства, то выгодно еще в этом году внести дополнительный взнос, чтобы уже через пару месяцев, начиная с 1 марта 2019 года, в полном размере использовать установленные государством налоговые льготы, получив возврат переплаты по подоходному налогу с населения.

Если произведенные взносы не превышают 10% от брутто-зарплаты и 4000 евро, и у Вас есть свободные финансовые средства, то выгодно еще в этом году внести дополнительный взнос, чтобы уже через пару месяцев, начиная с 1 марта 2019 года, в полном размере использовать установленные государством налоговые льготы, получив возврат переплаты по подоходному налогу с населения.

Какую сумму внести?

Чтобы выяснить, какой взнос Вы можете сделать еще в этом году, чтобы получить максимальный возврат переплаты по налогам:

- рассчитайте общую брутто-зарплату за 2018 год, за которую уплачивается подоходный налог с населения в размере 20%;

- рассчитайте максимальную сумму взносов, которую Вы можете произвести в течение года для получения налоговых льгот по подоходному налогу с населения. Максимальная сумма взносов составляет 10% от общей брутто-зарплаты за год, но не более 4000 евро;

- рассчитайте или выясните общую сумму взносов за 2018 год, произведенную за полис страхования жизни с созданием накопления.

Информация о внесенных взносах доступна на портале клиентов ERGO mansergo.lv.

Информация о внесенных взносах доступна на портале клиентов ERGO mansergo.lv.

Обратите внимание, что в общую сумму взносов должны быть включены также взносы, внесенные в 3-й пенсионный уровень, если таковые производятся.

Если общая сумма внесенных в 2018 году взносов (за полис страхования жизни с созданием накопления и в 3-й пенсионный уровень) меньше максимальной суммы взносов, то рекомендуем использовать возможность – до конца 2018 года внести дополнительные взносы в страхование жизни с созданием накопления и уже в следующем году, начиная с 1 марта 2019 года, получить максимальную сумму возврата налога. Для получения возврата налога сумма дополнительных взносов не должна превышать рассчитанную разницу между максимальной суммой взносов и суммой ранее произведенных взносов.

Пример

Ваша зарплата до уплаты налогов составляет 1 000 EUR в месяц. Соответственно общая заработная плата за год составляет 12 000 EUR.

Максимальная сумма взносов, к которой могут применяться льготы по подоходному налогу с населения, составляет 1 200 EUR или 10% от 12 000 EUR.

В этом году в свой полис страхования жизни с созданием накопления Вы внесли взносы в размере 50 EUR в месяц, что в целом составляет 600 евро в год.

Максимальная дополнительная сумма, которую Вы можете внести в 2018 году, чтобы в полном размере использовать налоговые льготы, составляет 600 EUR (максимальная сумма взносов 1 200 EUR минус уже произведенные взносы 600 евро). Конечно, вы можете внести и меньшую сумму!

Как произвести взнос?

Если у Вас есть полис страхования жизни с созданием накопления в фондах, то дополнительный взнос Вы можете сделать, перечисляя его на какой-либо из расчетных счетов филиала ERGO Life Insurance SE, указывая в цели платежа номер Вашего полиса.

Если у Вас есть страхование жизни с созданием накопления (без инвестиционных фондов), то перед внесением дополнительного взноса необходимо внести изменения в договор страхования. Изменения могут быть заявлены на портале клиентов www.mansergo.lv.

Как получить налоговые льготы?

Для получения налоговых льгот Вам необходимо подать в Службу государственных доходов (СГД) декларацию о годовых доходах. Декларация может быть представлена в электронном виде в течение нескольких минут с использованием Системы электронного декларирования (EDS).

Декларация может быть представлена в электронном виде в течение нескольких минут с использованием Системы электронного декларирования (EDS).

Декларация за предыдущий год может быть подана начиная с 1 марта. Если вы внесли взносы в полис страхования жизни с созданием накопления и в предыдущие годы, а декларацию не представили, то Вы можете сделать это еще в этом году или же в следующем году, так как в текущем году можно подать декларацию за взносы, внесенные в предыдущие три года.

Подача декларации в системе EDS удобна и легка. К декларации не нужно прилагать документы или справки, подтверждающие платежи по страхованию жизни, так как информация о произведенных взносах уже будет доступна в системе, и декларация будет автоматически заполнена. Вам остается только указать свой расчетный счет и подтвердить декларацию.

После подачи декларации СГД будет производить расчет налоговых льгот и перечислит сумму переплаты подоходного налога с населения на указанный банковский счет в течение трех месяцев с момента подачи декларации.

Более подробная информация о подаче декларации о годовых доходах доступна на домашней странице СГД.

В случае дополнительных вопросов приглашаем обратиться в Центр поддержки клиентов по телефону 1887.

В этом описании используется общая информация о применении налоговых льгот. С учетом специфики применения налогов и их льгот в индивидуальном случае расчет может отличаться.

SSA пересматривает потолок налога на заработную плату на 2018 год; Налоговое законодательство меняет ставки и скобки

Содержание страницы

Обновление : SSA объявляет о пределе доходов по социальному обеспечению на 2019 год Начиная с 1 января 2019 года максимальный доход, который будет облагаться налогом на заработную плату в рамках социального обеспечения, увеличится на 4500 долларов США до 132 900 долларов США — по сравнению с максимумом в 128 400 долларов США на 2018 год. |

Приведенная ниже статья последний раз обновлялась 12 января 2018 г. Более ранняя версия этой статьи была опубликована 17 октября 2017 г. под заголовком «Верхний предел налога на заработную плату на 2018 год будет немного выше».

27 ноября 2017 г. Управление социального обеспечения (SSA) объявило, что оно пересмотрела максимальную сумму дохода, подлежащую обложению налогом на социальное обеспечение («максимум налогообложения») на 2018 год, заменив сумму, которую SSA первоначально объявило в октябре.

Новая максимальная сумма налогообложения на 2018 год, основанная на обновленных данных о заработной плате, составляет 128 400 долларов , а не 128 700 долларов, как ранее заявляло SSA.

Пересмотренный максимум налогооблагаемого дохода в размере 128 400 долларов США — это увеличение на 1200 долларов США по сравнению с максимумом прибыли на 2017 год в размере 127 200 долларов США, а не увеличение на 1500 долларов США, которое имело место в SSA. объявлено 13 октября (SSA также пересмотрело онлайн-версию своего октябрьского объявления).

объявлено 13 октября (SSA также пересмотрело онлайн-версию своего октябрьского объявления).

«Причина этого необычного изменения заключалась в том, что база заработной платы, которая отражает среднюю заработную плату по стране, должна была быть пересчитана, когда значительная часть данных о заработной плате, которые не были включены в первоначальные расчеты, были получены после установленных сроков», сказал Джеффри С.Ашендорф, адвокат по вопросам льгот и компенсаций в юридической фирме FordHarrison в Нью-Йорке.

Он сказал о корректировке в сторону понижения на 300 долларов, «хотя и небольшой, но итоговый пересмотр не является несущественным».

Из примерно 175 миллионов работников, которые будут платить налоги на социальное обеспечение в 2018 году, около 12 миллионов будут платить больше из-за увеличения максимальной налогооблагаемой суммы, начиная с 1 января 2018 года.

Налоги на заработную плату: ограничение максимального дохода | ||

Максимальный налогооблагаемый доход для: | 2018 | 2017 |

Социальное обеспечение | 128 400 долл. | $ 127 200 |

Medicare | Без ограничений | Без ограничений |

Источник: Управление социального обеспечения. | ||

Настроить системы, уведомить сотрудников

Те, чья компенсация превышает предыдущий максимум в 127 200 долларов, увидят уменьшение чистой получаемой заработной платы, если они не получат ежегодного повышения заработной платы, которое компенсирует большую долю налога на заработную плату.

К началу нового года работодатели США должны:

- Скорректировать свои системы начисления заработной платы с учетом более высокой налогооблагаемой базы заработной платы в рамках налога на заработную плату социального обеспечения.

- Сообщите затронутым сотрудникам, что с большей части их зарплаты будет удерживаться удержание из заработной платы.

Социальное обеспечение финансируется за счет 12,4-процентного налога на заработную плату до предела налогооблагаемого дохода, причем половина (6,2 процента) оплачивается работниками, а другая половина — работодателями.В результате работодатели также будут платить больше в 2018 году, поскольку их доля в размере 6,2 процента применяется к дополнительным доходам.

Эти более высокие затраты могут снизить рост заработной платы, отмечают экономисты. Должности и ценность сотрудника стоят того, что организация определяет, что они стоят (например, см. Ссылку ниже), и доля работодателя в налогах на заработную плату является частью этих затрат. Следовательно, компенсационные бюджеты должны учитывать повышенные налоги, которые работодатели будут платить за затронутые должности.

Следовательно, компенсационные бюджеты должны учитывать повышенные налоги, которые работодатели будут платить за затронутые должности.

[Руководство только для членов SHRM: Как установить диапазоны заработной платы ]

В то же время ожидайте некоторого сопротивления со стороны сотрудников, которые, возможно, захотят «сделать все» за свою долю расширенного налогового удара. . Принимая эти решения, помните, что в бюджете на оплату труда сотрудников заложена лишь определенная сумма, отмечают консультанты по компенсациям.

Ставки FICA, установленные законом

Налоги на заработную плату в системе социального обеспечения и Medicare собираются вместе как налог Федерального закона о страховых взносах (FICA).Ставки налога FICA устанавливаются законодательно и поэтому требуют изменения нового налогового законодательства.

Для работодателей и служащих ставка налога на заработную плату в рамках программы Medicare составляет 1,45 процента от всех доходов, в результате чего общая ставка удержания из фонда социального обеспечения и Medicare для работодателей и сотрудников составляет 7,65 процента для каждого — с только частью социального обеспечения (6,2 процента). ограничивается максимальной облагаемой налогом суммой 128 700 долларов США.

ограничивается максимальной облагаемой налогом суммой 128 700 долларов США.

Лица, работающие не по найму, должны платить как работодателю, так и работнику часть налогов FICA.

| Ставка FICA 2017 (социальное обеспечение + удержание по программе Medicare) | |

| Сотрудник | 7,65% |

| Работодатель | 7,65% |

| Самостоятельная занятость | 15,30% |

| Примечание: Ставка налога 7,65% — это комбинированная ставка социального обеспечения и медицинской помощи. Часть социального обеспечения составляет 6,20% от заработка в пределах применимой максимальной налогооблагаемой суммы. Доля Medicare составляет 1.45% от всех доходов. | |

Дополнительный налог на Medicare

Указанные выше налоговые ставки не включают

дополнительные 0,9 процента налогов на Medicare, уплачиваемые сотрудниками с высокой оплатой труда.

Согласно положениям Закона о доступном медицинском обслуживании, оплачиваемая работником часть налога Medicare FICA облагается налогом 0.Дополнительный налог на медицинское обслуживание в размере 9 процентов от сумм, превышающих установленные законом пороговые значения, которые не корректируются на инфляцию и, таким образом, ежегодно применяются к большему количеству сотрудников.

Пороговые суммы ежегодной компенсации, которые приводят к уплате дополнительного налога на Medicare, составляют:

- 250 000 долларов для состоящих в браке налогоплательщиков, подающих совместную налоговую декларацию.

- 125 000 долларов для состоящих в браке налогоплательщиков, которые подают отдельную декларацию.

- 200000 долларов США для единого и всех остальных налогоплательщиков.

Дополнительный удержанный налог в рамках программы Medicare применяется к заработной плате, компенсациям и доходам от самозанятости, превышающим эти пороговые значения в календарном году.

Этот налог на добавленную стоимость увеличивает долю наемного работника в программе FICA по программе Medicare в отношении компенсации сверх порогового значения до 2,35 процента; Оплачиваемая работодателем часть налога на Medicare с этих сумм остается на уровне 1,45 процента.

(Подробнее см. На веб-странице IRS

Вопросы и ответы по дополнительному налогу на Medicare.)

Дополнительный налог на Medicare не следует путать с Альтернативным минимальным налогом на высокие доходы, который не предполагает обязательного удержания из заработной платы.

Пособия по социальному обеспечению для увеличения

Ежемесячные пособия по социальному обеспечению и дополнительному доходу в размере для более чем 61 миллиона американцев увеличатся на 2 процента в 2018 году, также сообщило SSA. Закон о социальном обеспечении связывает ежегодную корректировку стоимости жизни (COLA) с повышением индекса потребительских цен, как это определено Бюро статистики труда Министерства труда.

Повышение прожиточного минимума в системе социального обеспечения в 2018 г. «сначала будет применяться к пособиям за декабрь 2017 г., выплачиваемым в январе 2018 г.», — пояснили Майори Мартин и Эндрю Эйснер, консультанты консалтинговой фирмы Conduent по персоналу, в предупреждении об объявлении SSA. .

Согласно новому информационному бюллетеню SSA, максимальное пособие по социальному обеспечению для работников, выходящих на пенсию в полном пенсионном возрасте в 2018 году, составит 2778 долларов в месяц по сравнению с 2687 долларов в месяц в 2017 году.

По оценкам SSA, среднемесячные пособия по социальному обеспечению Выплата в январе 2018 года всем вышедшим на пенсию работникам составит 1404 доллара, что на 27 долларов больше, чем в 2017 году в среднем выплачивалась 1377 долларов.

Страховые взносы Medicare

Премии по программе Medicare Part B, которая в основном покрывает посещение врачей и другие виды амбулаторной помощи, также могут меняться ежегодно.В 2017 году базовая премия составляла 134 доллара, при этом более высокие заработки платили больше.

На 2018 год стандартный ежемесячный взнос для участников программы Medicare Part B останется на уровне 134 долларов. «Некоторые получатели, которые не были причинены вреда в связи с увеличением страховых взносов по Части B в предыдущие годы, получат увеличение страховых взносов по Части B в 2018 году, но это увеличение будет компенсировано увеличением их пособий по социальному обеспечению в следующем году», — заявляют Центры здравоохранения США. Сказал Medicaid Services (CMS).

CMS объявила об увеличении премий по Части B на 2018 год.17, а дополнительная информация доступна на сайте www.Medicare.gov.

Часть Medicare Ежегодный госпитальный франшизу, которую бенефициары платят при поступлении в больницу, составит 1340 долларов за период льгот в 2018 году, что на 24 доллара больше по сравнению с 1316 долларами в 2017 году.

Повышение предела пенсионных доходов

Для тех, кто претендует на социальное обеспечение до достижения полного пенсионного возраста (66 лет для людей, родившихся с 1943 по 1954 год), пособия ограничены, если они продолжают работать и получать трудовой доход.На эти факторы следует указывать сотрудникам, которые также являются получателями дохода по социальному обеспечению.

До тех пор, пока человек не достигнет полного пенсионного возраста, SSA вычитает 1 доллар в виде пособий по социальному обеспечению на каждые 2 доллара, заработанные сверх лимита для пенсионного дохода. Отдельная проверка заработка применяется в год, когда человек достигает полного пенсионного возраста. В течение этого года, в месяцы, предшествующие достижению полного пенсионного возраста, SSA вычитает 1 доллар в виде пособий на каждые 3 доллара, заработанные сверх лимита, до тех пор, пока работнику не исполнится 66 лет.SSA объявило, что:

- Для получателей пенсионного возраста, не достигших обычного пенсионного возраста в 2018 году, годовая сумма освобождения от уплаты налогов составляет 17 040 долларов (1420 долларов в месяц).

- Для получателей, которые достигают нормального пенсионного возраста в 2018 году, годовая сумма освобождения от уплаты налогов составляет 45 360 долларов США (3780 долларов США в месяц), которая применяется только к заработкам в месяцах, предшествующих месяцу достижения получателем обычного пенсионного возраста.

«Для получателей социального обеспечения в течение нескольких месяцев после достижения нормального пенсионного возраста не существует теста на заработок», — пояснили Мартин и Эйснер.

Ставки и планки подоходного налога на 2018 г.

Корректировки подоходного налога на 2018 налоговый год были выпущены 19 октября IRS в

Порядок получения доходов 2017-58. Тем не мение,

Закон о налогообложении 2017 года, который президент Трамп подписал в декабре.22 значительно изменили налоговые категории и диапазоны доходов, начиная с 1 января 2018 года.

Законодательство, именуемое Законом о сокращении налогов и рабочих местах, изменяет налоговые ставки и группы налогооблагаемого дохода, к которым применяются эти ставки (см. Ниже). Он также увеличил стандартный вычет для лиц, которые не перечисляют вычеты, приостановил вычет для личных льгот и увеличил налоговый кредит на ребенка / семью.

Обновление: IRS выпустило новые таблицы удержания на 2018 год IRS выпустило новые таблицы удержания на 2018 год в январе.11. Работодателям было сказано скорректировать ставки удержания для сотрудников до 15 февраля 2018 г. Работникам не нужно повторно подавать форму W-4. Менеджеры по оплате труда и заработной платы должны работать со своими внутренними отделами заработной платы и поставщиками заработной платы, чтобы гарантировать, что их системы соответствующим образом настроены в свете руководства IRS. Посмотреть ШРМ Онлайн артикул

IRS выпускает новые таблицы удержания налогов на 2018 год. |

IRS рекомендует наемным работникам рассмотреть возможность проверки удержания налогов.»Регулируя

Форма W-4, Свидетельство о удержании у сотрудников , налогоплательщики могут гарантировать, что правильная сумма будет вычтена из их заработной платы в течение года, — сообщило IRS. в год — и что у них есть деньги вперед, вместо того, чтобы ждать большего возмещения после подачи налоговой декларации ».

Уровень дохода, который подлежит более высокой налоговой шкале, также может повлиять на ряд решений сотрудников, в том числе о том, как большая зарплата, которую следует отложить в рамках традиционного плана 401 (k), который уменьшает налогооблагаемый доход за данный год на внесенную сумму, или участие в неквалифицированном плане отложенного дохода, если такая возможность доступна через работодателя.

В таблице ниже показаны изменения в скобках, которые вступят в силу в 2018 году, как описано в

Раздел I налогового закона 2017 года. Для сравнения, за ним следует диаграмма, показывающая ставки 2017 года и изменения, которые должны были вступить в силу в 2018 году, если не будет принят закон о налогах.

Индивидуальная декларация с однократной подачей (кроме переживших супругов и глав домохозяйств)

| Ставка налога | Налогооблагаемая прибыль за 2018 год (в соответствии с налоговым актом 2017 года) |

| 10% | $ 0 — 9,525 долларов США |

| 12% | 9,525 долларов США — 38,700 долларов США |

| 22% | 00|

| 24% | 82 500 долл. США — 157 500 долл. США |

| 32% | 157 500 долл. США — 200 000 долл. США |

| 35% | % 200 000–500000 долл. США 6 | 6

Совместно зарегистрированы в браке (и оставшиеся в живых супруги)

| Ставка налога | Налогооблагаемая прибыль за 2018 год (в соответствии с налоговым актом 2017 года) |

| 10% | 0–19 050 долларов США |

| 12% | 19 050–77 400 долларов США |

| 22% | 00 — 165 000 долл. США |

| 24% | 165 000 долл. США — 315 000 долл. США |

| 32% | 315 000 долл. США — 400 000 долл. США |

| 35% | 400 000 долл. США — 600 000 долл. США |

| 900 |

Подача отдельных деклараций в браке

| Ставка налога | Налогооблагаемая прибыль за 2018 год (в соответствии с налоговым законодательством 2017 года) |

| 10% | 0–9,525 долларов США |

| 12% | 9,525–38,700 долларов США |

| 226% | |

| 226% | 38 700 — 82 500 долларов США |

| 24% | 82 500 долларов США — 157 500 долларов США |

| 32% | 157 500 долларов США — 200 000 долларов США |

| 35% | % + |

Глав домохозяйств

| Ставка налога | Налогооблагаемая прибыль за 2018 год (в соответствии с налоговым актом 2017 года) |

| 10% | 0–13 600 долларов США |

| 12% | 13 600 долларов США — 51 800 долларов США |

| 22% | — 82 500 долл. США |

| 24% | 82 500 долл. США — 157 500 долл. США |

| 32% | 157 500 долл. США — 200 000 долл. США |

| 35% | 200 000 долл. США — 500 000 долл. США | 6

Налоговый закон 2017 года также вносит следующие корректировки по налогу на прибыль за 2018 год:

- Вычет по личным льготам, который в 2017 году составлял 4050 долларов США, составляет подвесная .

- Стандартный вычет для плательщиков единого налога и состоящих в браке налогоплательщиков, подающих раздельную регистрацию, увеличивается до 12000 долларов от 6350 долларов.

- Стандартный вычет для состоящих в браке налогоплательщиков, подающих совместную декларацию, увеличивается до 24000 долларов от 12700 долларов.

- Стандартный вычет для главы семьи увеличивается до 18000 долларов от 9350 долларов.

В таблице ниже показаны изменения в скобках, которые были запланированы для налогового эффекта без принятия Закона о сокращении налогов и занятости:

Индивидуальная декларация с однократной подачей (кроме переживших супругов и глав домохозяйств)

| Ставка налога | 2017 Налогооблагаемая прибыль | Старая налогооблагаемая прибыль за 2018 год (заменено таблицей выше) | |

| 10% | 0–9 325 долларов | 0–9 525 долларов | |

| 15% | 9325–37 950 | 9325–37 950 | |

| 25% | 37 950 долл. США — 91 900 долл. США | 37 700 долл. США — 93 700 долл. США | |

| 28% | 9 900 долл. США — 191 650 долл. США | 9 93 700 долл. США — 195 450 долл. США | |

| 35% | 416 700 долл. США — 418 400 долл. США | 424 950 долл. США — 426 700 долл. США | |

| 39.6% | Более 418 400 долларов США | Более 426 700 долларов США |

Совместно зарегистрированы в браке (и переживший супруг)

| Ставка налога | 2017 Налогооблагаемая прибыль | Старая налогооблагаемая прибыль за 2018 год (Заменено таблицей выше) |

| 10% | 0–18 650 долларов США | 0–19 050 долларов |

| 15% | 18 650 долларов США — 75 900 долларов США | |

| 25% | 75 900–153 100 долл. | 77 400–156 150 долл. |

| 28% | 153 100–23 3350 долл. 424 950 долл. США | |

| 35% | 416 700 долл. США — 470 700 долл. США | 424 950 долл. США — 480 050 долл. США |

| 39.6% | Более 470 700 долларов США | Более 480 050 долларов США |

Подача отдельных деклараций в браке

| Ставка налога | 2017 Налогооблагаемая прибыль | Старая налогооблагаемая прибыль за 2018 год (Заменено таблицей выше) |

| 10% | $ 0 — 9325 долларов США | $ 0 — 9,525 долларов США |

| 15% | $ 9325 — 37950 долларов США | —17 долларов США |

| 25% | 37 950 долл. — 76 550 долл. | 38 700 долл. США — 78 075 долл. США |

| 28% | 76550 долл. США — 116 675 долл. США | 78 075 долл. США 90% 118 975 долл. США |

| 35% | 208350 — 235350 долларов | 212 475 долларов — 240 025 долларов |

| 39.6% | Более 235350 долларов США | Более 240 025 |

Глав домохозяйств

| Ставка налога | 2017 Налогооблагаемая прибыль | Старая налогооблагаемая прибыль за 2018 год (Заменено таблицей выше) | |||

| 10% | 0 долл. США — 13 350 долл. США | 0 долл. США — 13 600 долл. США | |||

| 15% | 13 350 долл. США — 50 800 долл. США | 818 9 600 долл. США | 25% | 50 800 долл. США — 131 200 долл. США | 51 850 долл. США — 133 850 долл. США |

| 28% | 131 200 долл. США — 212 500 долл. США | 133850 долл. США — 216 700 долл. США | 4200 долл. США|||

| 35% | 416 700 долл. США — 444 550 долл. США | 424 950 долл. США — 453 350 долл. США | |||

| 39.6% | Более 444 550 долларов США | Более 453 350 долларов США |

В Процедуре налоговых поступлений 2017-58, которая теперь заменена Законом о сокращении налогов и рабочих местах, также указано, что среди других корректировок подоходного налога на 2018 год:

- Личное освобождение от уплаты налогов увеличилось бы на 100 долларов до 4150 долларов от 4050 долларов.

- Стандартный вычет для плательщиков единого налога и состоящих в браке налогоплательщиков, подающих раздельную регистрацию, увеличился бы на 150 долларов до 6500 долларов от 6350 долларов.

- Стандартный вычет для состоящих в браке налогоплательщиков, подающих совместную декларацию, увеличился бы на 300 долларов до 13000 долларов от 12700 долларов.

- Стандартный вычет для главы семьи увеличился бы на 150 долларов до 9550 долларов от 9350 долларов.

Статьи по теме SHRM:

IRS публикует новые таблицы удержания на 2018 год, SHRM Online Compensation, январь 2018 года

Налоговый законопроект изменяет заработную плату руководителя, влияет на бонусы и удержания, SHRM Online Компенсация, декабрь 2017 г.

В 2018 году предел взносов 401 (k) для сотрудников повышается до 18 500 долларов США. SHRM Online Benefits, октябрь 2017 г.

Максимальный размер сотрудников FSA на 2018 год увеличен до 2650 долларов США, SHRM Online Benefit, октябрь 2017 г.

IRS устанавливает лимиты взносов в HSA на 2018 год, SHRM Online Преимущества, май 2016 г.

В налоговое время напомните рабочим о сберегательном кредите, SHRM Online Benefits, февраль 2017 г.

Была ли эта статья полезной? SHRM предлагает тысячи инструментов, шаблонов и других эксклюзивных преимуществ для участников, включая обновления соответствия, образцы политик, советы специалистов по кадрам, скидки на обучение, растущее онлайн-сообщество участников и многое другое. Присоединяйтесь / Продлите сейчас и позвольте SHRM помочь вам работать эффективнее.

Таблицы налогового вычета и налогового кредита на заработанный доход (EITC)

Чтобы претендовать на налоговый кредит на заработанный доход (EITC), вы должны иметь доход, который квалифицируется как заработанный доход, и соответствовать определенным скорректированным валовым доходам (AGI) и кредитным лимитам для текущего, предыдущего и предстоящего налоговых лет.

Используйте таблицы EITC для поиска максимальных сумм кредита по налоговым годам.

Если вы не уверены, можете ли вы претендовать на EITC, воспользуйтесь помощником EITC Qualification Assistant.

Трудовой доход

Трудовой доход включает в себя весь облагаемый налогом доход и заработную плату, которые вы получаете от работы на кого-то другого, от себя или от бизнеса или фермы, которой вы владеете.

Виды заработанного дохода- Заработная плата или чаевые при удержании федерального подоходного налога в форме W-2, поле 1

- Доход от работы, с которой ваш работодатель не удерживал налог (например, работа в режиме экономии), в том числе:

- Вождение автомобиля для забронированных поездок или доставки

- Выполнение поручений или выполнение задач

- Продажа товаров в Интернете

- Предоставление творческих или профессиональных услуг

- Предоставление другой временной работы, работы по запросу или внештатной работы

- Деньги, полученные от самозанятости, в том числе, если вы:

- Преимущества профсоюзной забастовки

- Определенные пособия по инвалидности, которые вы получали до достижения минимального пенсионного возраста

- Необлагаемое боевое вознаграждение (форма W-2, графа 12 с кодом Q)

Трудовой доход не включает :

- Плата за работу, которую вы получали в пенитенциарном учреждении

- Проценты и дивиденды

- Пенсии или аннуитеты

- Социальное обеспечение

- Пособия по безработице

- Алименты

- Алименты

Таблицы EITC

Используйте эту таблицу с разбивкой по налоговым годам, чтобы найти максимальные суммы для:

Найдите максимальные суммы AGI, инвестиционного дохода и кредита за 2021 налоговый год.

Заявленные дети или родственники | Максимальный AGI | Максимальный AGI |

|---|---|---|

| Ноль | 21 430 долл. США | $ 27 380 |

| Один | 42 158 долл. США | 48 108 долл. США |

| Два | $ 47 915 | $ 53 865 |

| Три | $ 51 464 | $ 57 414 |

Лимит инвестиционного дохода: 10 000 долларов США или менее

Максимальная сумма кредита

Максимальная сумма кредита, на которую вы можете претендовать

Дети, не отвечающие критериям: 1 502 долл. США

1 ребенок, отвечающий требованиям: 3 618 долларов США

2 ребенка, отвечающих требованиям: 5 980 долларов США

- 3 или более детей, отвечающих требованиям: 6 728 долларов США

Найдите максимальные суммы AGI, инвестиционного дохода и кредита для 2020 налогового года.

Заявленные дети или родственники | Максимальный AGI | Максимальный AGI |

|---|---|---|

| Ноль | $ 15 820 | 21 710 долл. США |

| Один | $ 41 756 | $ 47 646 |

| Два | 47,440 долл. США | $ 53 330 |

| Три | 50 594 долл. США | 56 844 долл. США |

Лимит инвестиционного дохода: 3650 долларов или меньше

Максимальная сумма кредита

Максимальная сумма кредита, на которую вы можете претендовать

Дети, не отвечающие критериям: 538 долларов США

1 ребенок, отвечающий требованиям: 3 584 доллара США

2 ребенка, отвечающих требованиям: 5 920 долларов США

- 3 или более детей, отвечающих требованиям: 6 660 долларов США

Найдите максимальные суммы AGI, инвестиционного дохода и кредита за 2019 налоговый год.

Заявленные дети или родственники | Заявление в качестве холостяка, главы семьи или вдовы | Подача заявки в браке |

|---|---|---|

| Ноль | $ 15 570 | 21 370 долл. США |

| Один | 41094 долл. США | 46 884 долл. США |

| Два | 46 703 долл. США | 52 493 долл. США |

| Три | 50 162 долл. США | $ 55 952 |

Лимит инвестиционного дохода: $ 3600 или меньше

Максимальная сумма кредита

Максимальная сумма кредита, на которую вы можете претендовать:

- Дети, не отвечающие требованиям: 529 долларов США

- 1 ребенок, отвечающий требованиям: 3526 долларов США

- 2 ребенка, отвечающих требованиям: 5 828 долларов США

- 3 или более детей, отвечающих требованиям: 6 557 долларов США

Найдите максимальные суммы AGI, инвестиционного дохода и кредита за 2018 налоговый год.

Заявленные дети или родственники | Заявление в качестве холостяка, главы семьи или вдовы | Подача заявки в браке |

|---|---|---|

| Ноль | $ 15 270 | $ 20 950 |

| Один | $ 40 320 | $ 46 010 |

| Два | 45 802 долл. США | $ 51 492 |

| Три | $ 49 194 | $ 54 884 |

Лимит инвестиционного дохода: 3500 долларов США или меньше

Максимальная сумма кредита

Максимальная сумма кредита:

- Дети, не отвечающие требованиям: 519 долларов США

- 1 ребенок, отвечающий требованиям: 3 461 долл. США

- 2 ребенка, отвечающих требованиям: 5 716 долларов США

- 3 или более детей, отвечающих требованиям: 6 431 долл. США

Найдите максимальные суммы AGI, инвестиционного дохода и кредита за 2017 налоговый год.

Заявленные дети или родственники | Заявление в качестве холостяка, главы семьи или вдовы | Подача заявки в браке |

|---|---|---|

| Ноль | $ 15 010 | $ 20 600 |

| Один | $ 39 617 | 45 207 долларов США |

| Два | 45 007 долларов США | 50 597 долларов США |

| Три | 48 340 | $ 53 930 |

Лимит инвестиционного дохода: 3 450 долларов США или меньше

Максимальная сумма кредита

Максимальная сумма кредита:

- Дети, не отвечающие требованиям: 510 долларов США

- 1 ребенок, отвечающий требованиям: 3 400 долларов США

- 2 ребенка, отвечающих требованиям: 5 616 долларов США

- 3 или более детей, отвечающих требованиям: 6 318 долларов США

Найдите максимальные суммы AGI, инвестиционного дохода и кредита за 2016 налоговый год.

Заявленные дети или родственники | Заявление в качестве холостяка, главы семьи или вдовы | Подача заявки в браке |

|---|---|---|

| Ноль | $ 14 880 | $ 20 430 |

| Один | 39 296 долларов США | 44 846 долларов США |

| Два | 44 648 долларов США | $ 50 198 |

| Три | $ 47 955 | 53 505 долларов США |

Лимит инвестиционного дохода: 3 400 долл. США или менее

Максимальная сумма кредита

Максимальная сумма кредита:

- Дети, не отвечающие требованиям: 506 долларов США

- 1 ребенок, отвечающий требованиям: 3 373 долл. США

- 2 ребенка, отвечающих требованиям: 5 572 долларов США

- 3 или более детей, отвечающих требованиям: 6 269 долларов США

Другие кредиты, на которые вы можете претендовать

Если вы имеете право на EITC, вы также можете иметь право на получение других налоговых льгот.Налогообложение зарплаты 2021 | ru

В этой ежегодной публикации приводится подробная информация о налогах на заработную плату в странах ОЭСР. Он покрывает подоходный налог с населения и взносы на социальное страхование, выплачиваемые сотрудниками, отчисления на социальное обеспечение и налоги на заработную плату, уплачиваемые работодателями, а также денежные пособия получены рабочими.Он показывает, как рассчитываются эти налоги и льготы в каждой стране-участнице и исследует, как они влияют на доходы домохозяйств. Результаты также позволяют проводить количественные межстрановые сравнения уровней затрат на рабочую силу и общего налоговое и льготное положение одиноких и семей с разным уровнем заработка. В публикации приведены средние и предельные эффективные ставки налога на оплату труда для восемь различных типов домохозяйств, которые различаются в зависимости от уровня дохода и состава домохозяйства (одинокие люди, одинокие родители, одна или две пары кормильцев с детьми или без них).Средние налоговые ставки измеряют часть взятых валовых заработных плат или затрат на рабочую силу. в налогах и отчислениях на социальное обеспечение, как до, так и после выплаты денежных пособий, и предельные налоговые ставки, часть небольшого увеличения валовой прибыли или затрат на рабочую силу которые уплачиваются этими сборами. Налогообложение заработной платы 2021 года включает специальную статью под названием «Влияние COVID-19 на Налоговый клин в странах ОЭСР ».

Опубликовано 29 апреля 2021 г. Также доступно на французском языке

просмотреть предыдущие выпуски

| Предисловие | |||||||||||||

| Краткое содержание | |||||||||||||

| Методология и ограничения | |||||||||||||

Сравнение налогового бремени и тенденции 6 глав

| |||||||||||||

Подробная информация о стране, 202037 разделов | |||||||||||||

Вероятно, у вас нет времени удерживать достаточную сумму налогов в 2018 году

Офис налоговой службы в Вашингтоне, округ Колумбия.C.

Адам Джеффри | CNBC

На этом этапе, если вы не скорректировали налоговое удержание на работе, вам следует подготовиться к тому, чтобы задолжать IRS или получить меньшее возмещение в 2019 году.

Хотя дядя Сэм неоднократно предупреждал лиц, подающих документы с высокими доходами и иждивенцев, а также пенсионеры, чтобы гарантировать, что они удерживают достаточный подоходный налог в 2018 году в свете нового налогового законодательства, многие люди могут не вносить соответствующие корректировки.

Примерно каждый пятый участник, опрошенный H&R Block, сказал, что они обновили свою форму W-4 — документ, который помогает вам выяснить, сколько подоходного налога вы должны удерживать из своей заработной платы — в ответ на пересмотр налоговой системы.

Сама форма может запутать людей, когда они ее заполняют.

Натан Ригни

ведущий налоговый аналитик H&R Block

Служба налоговой подготовки в ноябре опросила 2 002 человека онлайн.

Трое из 10 участников заявили, что почувствовали бы себя неподготовленными, если бы им пришлось настраивать свой W-4 самостоятельно.

Если вы еще не изменили размер удержания, вероятно, уже поздно возвращать этот налоговый счет следующей весной.

«Корректировка этого показателя в конце года не сильно повлияет на ваши удержания в 2018 году», — сказал Натан Ригни, ведущий налоговый аналитик H&R Block.

«Это не исправит ошибку, которая существовала весь этот год», — сказал он.

Однако, если вы сделаете соответствующие обновления сейчас, вы должны быть настроены на 2019 год. Вот что нужно знать.

Налоговый пересмотр

В этом году Закон о сокращении налогов и рабочих местах изменил налоговый кодекс, примерно вдвое увеличив стандартный вычет, отказавшись от личных льгот и установив жесткие ограничения на детализированные вычеты.

Также были изменены ставки индивидуального налога. Смотрите ниже скобки следующего года.

В результате IRS и Казначейство обновили таблицы удержания налогов, руководящие принципы, которые работодатели используют вместе с формой W-4, чтобы определить, какую сумму подоходного налога работники должны удерживать из каждой зарплаты.

Дядя Сэм начал информационно-разъяснительную работу, чтобы напомнить налогоплательщикам о необходимости проверки удержания налогов в 2018 году в ответ на все изменения.

Тем не менее, по оценкам Счетной палаты правительства, примерно 2 из 10 налогоплательщиков будут должны IRS в 2019 году. Это примерно 30 миллионов человек.

Наиболее пострадавшие

MartinPrescott | E + | Getty Images

Эти люди должны уделять особенно пристальное внимание своим удержаниям:

Податели документов, которые перечисляют: До введения нового налогового законодательства, возможно, имело смысл удерживать меньшую сумму из вашей заработной платы, если вы перечисляли вычеты.

Теперь, когда стандартный вычет увеличился почти вдвое, до 12 000 долларов для одиноких и 24 000 долларов для супружеских пар, подающих документы совместно. Те, кто перечисляли в прошлом, могут больше не делать этого в будущем, поэтому им, возможно, придется пересмотреть свое удержание.

Домохозяйства с иждивенцами: Согласно старому закону, возможно, имело смысл удерживать меньшие налоги, если у вас были иждивенцы.

Теперь личные и иждивенческие льготы исключены, поэтому этим подателям заявок следует проверить свои квитанции о заработной плате, чтобы убедиться, что они не занижены.

Пенсионеры: Тот факт, что вы больше не работаете, не означает, что вы все еще не должны. Вы можете использовать форму W-4V для удержания фиксированной ставки из вашего чека социального обеспечения или форму W-4P для удержания из вашей пенсии.

Сделайте это правильно

| 2018 | 2017 | ||

| Н / Д — Больше не существует | НЕТ | Личное освобождение | 4 050 долл. США |

| Лимит коммерческих расходов: ограничение на закупку оборудования | 2 500 000 долл. США | Лимит коммерческих расходов: ограничение на закупку оборудования | 2 030 000 долл. США |

| Лимит коммерческих расходов: Новое и бывшее в употреблении оборудование и программное обеспечение | 1 000 000 долл. США | Лимит коммерческих расходов: новое и бывшее в употреблении оборудование и программное обеспечение | 510 000 долл. США |

| Безопасная гавань предыдущего года для расчетных налогов с более высоких доходов | 110% ваших налоговых обязательств за 2018 год | Безопасная гавань предыдущего года для расчетных налогов с более высоких доходов | 110% ваших налоговых обязательств за 2017 год |

| Стандартный пробег для деловых поездок | 54.5 центов | Стандартный пробег для деловых поездок | 53,5 цента |

| Стандартный пробег для медицинского / движущегося транспорта | 18 центов | Стандартная норма пробега для медицинского / движущегося транспорта | 17 центов |

| Норма пробега для благотворительного вождения | 14 центов | Норма пробега для благотворительного вождения | 14 центов |

| Детский налоговый кредит | 2 000 долл. США | Детский налоговый кредит | 1 000 долл. США |

| Максимальный нетрудовой доход для детей до 19 лет без учета налога на детей | $ 1 050 | Максимальный нетрудовой доход для детей до 19 лет без учета налога на детей | $ 1 050 |

| Максимальная ставка налога на прирост капитала для налогоплательщиков с доходом до 51 700 долларов США для лиц, подавших одиночную декларацию, 77 200 долларов США для совместной подачи документов в браке | 0% | Максимальная ставка налога на прирост капитала для налогоплательщиков в группе 10% или 15% | 0% |

| Максимальная ставка налога на прирост капитала для налогоплательщиков с доходом выше 51 700 долларов США для лиц, подающих индивидуальную декларацию, 77 200 долларов США для совместной подачи документов в браке | 15% | Максимальная ставка налога на прирост капитала для налогоплательщиков выше 15%, но ниже 39.6% кронштейн | 15% |

| Максимальная ставка налога на прирост капитала для налогоплательщиков с доходом выше 425 800 долларов США для индивидуальных лиц, подавших документы, 479 000 долларов США для совместной регистрации в браке | 20% | Максимальная ставка налога на прирост капитала для налогоплательщиков в группе 39,6% | 20% |

| Ставка налога на прирост капитала для непересчитанных Сек. 1250 прирост | 25% | Ставка налога на прирост капитала для неперехватываемых Сек. 1250 прирост | 25% |

| Ставка налога на прирост капитала для предметов коллекционирования | 28% | Ставка налога на прирост капитала для предметов коллекционирования | 28% |

| Максимальный взнос для традиционного / Roth IRA | 5 500 долларов США для детей младше 50 лет 6 500 долларов США для детей старше 50 лет | Максимальный взнос для традиционного / Roth IRA | 5 500 долларов США для детей младше 50 лет 6 500 долларов США для детей старше 50 лет |

| Максимальный взнос сотрудника в SIMPLE IRA | 12 500 долларов США для детей младше 50 лет 15 500 долларов США для детей старше 50 лет | Максимальный взнос сотрудника в SIMPLE IRA | 12 500 долларов США для детей младше 50 лет 15 500 долларов США для детей старше 50 лет |

| Максимальный взнос в SEP IRA | 25% компенсации до 55 000 долларов США | Максимальный взнос в SEP IRA | 25% приемлемой компенсации до 54 000 долларов США |

| 401 (k) максимальный лимит взносов работника | 18 500 долларов США для детей младше 50 лет 24 500 долларов США для детей старше 50 лет | 401 (k) максимальный предел взносов работника | 18000 долларов США для детей младше 50 лет 24000 долларов США для детей старше 50 лет |

| Освобождение от уплаты налога на наследство | 11 200 000 долл. США | Освобождение от уплаты налога на наследство | 5 490 000 долл. США |

| Ежегодное исключение для подарков | 15 000 долл. США | Ежегодное исключение для подарков | 14 000 долл. США |

Налоговые скобки Трампа: изменилась ли моя налоговая ставка?

Президент Дональд Трамп подписал закон, кардинально изменивший США.Налоговый кодекс S. в декабре 2017 года. Закон ввел новую шкалу подоходного налога, которая изменила размер налогов, которые многие американцы платят. Большинство изменений вступили в силу 1 января 2018 г., поэтому они не повлияли на вашу налоговую декларацию до 2018 налогового года, которую вы подали в 2019 г. Давайте взглянем на налоговые категории 2021 г. и сравним их с налоговыми категориями 2020 и Скобки за 2017 год, чтобы увидеть, как налоговый план Трампа мог повлиять на вашу налоговую декларацию. И в зависимости от этих изменений вы, возможно, захотите поработать с финансовым консультантом, чтобы помочь сформулировать налоговую стратегию для ваших финансов.

Многие работники заметили изменения в своих зарплатах, начиная с 2018 года, когда вступили в силу новые налоговые ставки. Однако эти новые скобки, ставки и общие налоговые законы, введенные администрацией Трампа, истекают в 2025 году.

На диаграмме ниже показаны налоговые скобки из налогового плана Трампа. Если вы знаете свой годовой доход, вы можете определить свою налоговую категорию и узнать, какая у вас ставка по налогам на 2021 год.

| 2021 Группа федерального подоходного налога | ||||

| 10% | 0–9875 долл. | 0–19 750 долл. США | 0–9875 долларов | 0–14 100 долл. |

| 12% | 9876–40 125 долл. США | 19 751–80 250 долл. | 9876–40 125 долл. США | 14 101–53 700 долл. |

| 22% | 40 126–85 525 долларов | 80 251–171 050 долл. | 40 126–85 525 долларов | 53 701–85 500 долл. |

| 24% | 85 526–163 300 долл. | 171 051–326 600 долл. | 85 526–163 300 долл. | 85 501–163 300 долл. |

| 32% | 163 301 долл. США — 207 350 долл. США | 326 601 долл. США — 414 700 долл. США | 163 301 долл. США — 207 350 долл. США | 163 301 долл. США — 207 350 долл. США |

| 35% | 207 351–518 400 | 414 701 долл. США — 622 050 долл. США | 207 351 долл. США — 311 025 долл. США | 207 351 долл. США — 518 400 долл. США |

| 37% | $ 518 401 + | $ 622 051 + | 311 026 долл. США + | $ 518 401 + |

Теперь сравним налоговые скобки 2021 года выше с скобками 2020 года ниже.Обратите внимание, что скобки из года в год корректировались с учетом инфляции. И в результате вы можете оказаться в другой налоговой категории в 2021 году, чем в 2020 году. Это также может означать, что вы будете платить другую налоговую ставку в отношении части своего дохода для своей декларации за 2021 год.

| 2020 Группа федерального подоходного налога | ||||

| 10% | 0–9 700 долл. США | 0–19 400 | 0–9 700 долл. США | 0–13 850 долл. США |

| 12% | 9 701–39 475 долл. | 19 401–78 950 долл. | 9 701–39 475 долл. | 13 851–52850 долл. |

| 22% | 39 476–84 200 долл. | 78 951–168 400 долл. | 39 476–84 200 долл. | 52 851–84 200 долл. |

| 24% | 84 201–160 725 долл. США | 168 401 долл. США — 321 450 долл. США | 84 201–160 725 долл. США | 84 201–160 700 долл. США |

| 32% | 160 726–204 100 долл. | 321 451–408 200 долл. | 160 726–204 100 долл. | 160 701–204 100 долл. |

| 35% | 204 101–510 300 долл. США | 408 201–612 350 долл. США | 204 101–306 175 долл. США | 204 101–510 300 долл. |

| 37% | $ 510 301 + | $ 612 351 + | 306 176 $ + | $ 510 301 + |

И для другого сравнения в таблице ниже показаны налоговые категории за 2017 год.Если вы знаете свой годовой доход, вы можете увидеть, как новый план изменил вашу налоговую ставку по сравнению с предыдущей. Вот разбивка:

| Группы федерального подоходного налога, 2017 г. (законы до Трампа) | ||||

| 10% | 0–9 325 долл. США | 0 долл. США — 18 650 | 0–9 325 долл. США | 0–13 350 долл. США |

| 15% | 9326–37 950 долл. | 18 651–75 900 долл. | 9326–37 950 долл. | 13 351–50 800 долл. |

| 25% | 37 951–91 900 долл. | 75 901–153 100 долл. | 37 951–76 550 долл. | 50 801–131 200 долл. |

| 28% | 91 901–191 650 долл. | 153 101–233 350 долл. | 76 551–116 675 долл. | 131 301 долл. США — 212 500 долл. США |

| 33% | 191 651–416 700 долл. | 233 351–416 700 долл. | 116 676–208 350 | 212 501–416 700 долл. |

| 35% | 416 701 долл. США — 418 400 долл. США | 416 701 долл. США — 470 700 долл. США | 208 351–23 5350 долл. | 416 701 долл. США — 444 550 долл. США |

| 39.6% | 418 401 долл. США + | $ 470 701 + | $ 235 351 + | 444 551 долл. США + |

Самые большие изменения в новом налоговом плане Трампа произошли для тех, кто находится в середине диаграммы. Супружеская пара, общий доход которой за вычетом вычетов составляет 250 000 долларов, в 2017 году имела бы ставку налога 33%. На 2018, 2019 и последующие годы их самая высокая ставка налога составляет всего 24%. Это привело к довольно значительной разнице в получаемой на руки зарплате.

Те, кто зарабатывает меньше, также могут увидеть небольшой перерыв. Ставка налогооблагаемого дохода для одного человека, получившего в 2017 году $ 39 000 налогооблагаемого дохода, составила 25%. В 2018, 2019 и далее этот показатель снизится до 12%.

Вы также получаете налоговую льготу, если входите в число самых высокооплачиваемых людей в стране. Наивысшая налоговая категория использовалась для ставки 39,6% и применялась к одиноким людям, зарабатывающим более 418 401 долларов США, и супружеским парам, подающим совместно налоговую декларацию, которые заработали более 470 701 долларов США налогооблагаемого дохода. Сейчас самая высокая ставка, составляющая всего 37%, составляет 518 401 доллар для одиноких людей и 622 051 доллар для лиц, подающих совместные заявления.

Среди других значительных изменений налоговой системы Трампа:

- Увеличил стандартный вычет вдвое с 12700 долларов (2017 г.) до 25 100 долларов (2021 г.) для супружеских пар, подающих совместно, и с 6350 долларов (2017 г.) до 12550 долларов (2021 г.) для налогоплательщиков и состоящих в браке лиц, подающих раздельно, и с 9350 долларов (2017 г.) до 18 800 долларов. (2021) для глав домохозяйств; при отмене личных льгот (в 2017 году вы могли потребовать вычет в размере 4050 долларов для себя и каждого имеющего право иждивенца в вашей семье).

- Нижний порог квалифицированных медицинских расходов. Те, которые превышают 7,5% вашего AGI, подлежат вычету. В 2017 году налогоплательщики в возрасте до 65 лет могли вычесть только расходы, превышающие 10% их AGI. Но если ваши общие детализированные вычеты не превышают более высокие стандартные вычеты Трампа, вы не сможете их взять.

- Удвоил максимальный налоговый кредит на ребенка до 2000 долларов США для каждого ребенка младше 17 лет и сделал его доступным для семей с более высоким доходом — IRS сообщает, что теперь оно начинает «постепенно сокращать модифицированный скорректированный валовой доход на уровне 200 000 долларов США, или 400 000 долларов США для супружеских пар». подача совместно.”

- Увеличил вдвое освобождение от налога на наследство и дарение с 5,49 млн долларов в 2017 году до 11,7 млн долларов в 2021 году, что означает максимальную сумму, которую вы можете отдать пожизненными подарками и наследством в случае смерти без необходимости платить 40% налога.

Положения по индивидуальному налогу истекают после 2025 года. Поэтому, когда вы подадите заявку в 2026 году, ставки вернутся к тем, которые были до изменений Трампа в 2018 году.

Как работают налоговые ставкиПомните, что налоговые ставки предельные.Ставка налога на ваш общий доход применяется только к доходу, полученному в этой группе. Например, если ваш налогооблагаемый доход составляет 300000 долларов в 2020 году, только доход, который вы заработали сверх 207 351 доллара, будет облагаться налогом по ставке 35%, указанной в соответствующей таблице федерального подоходного налога выше. Более низкие ставки применяются к доходам в соответствующих скобках.

Это важно учитывать при обдумывании вычетов и определении налогооблагаемого дохода. Тот факт, что ваш общий доход достигает новой налоговой категории, не означает, что все ваши деньги облагаются налогом по этой ставке.Фактически, это применимо только к тому, что превышает пороговое значение для нового кронштейна.

ИтогПо данным Национального адвоката налогоплательщиков (NTA), сумма возмещения за 2020 год составила в среднем 2827 долларов. Это заметное снижение по сравнению с предыдущим годом. В то время как американцы получают снижение налогов в зависимости от обстоятельств отдельных налогоплательщиков, Объединенный комитет по налогообложению и Бюджетное управление Конгресса заявили в 2017 году, что налоговый план Трампа может добавить более 1 триллиона долларов к государственному долгу к 2027 году.

Налоговый планТрампа стал одним из крупнейших изменений налогового кодекса за последние десятилетия — среди прочего, снижение индивидуальных налоговых ставок, повышение стандартных вычетов и снижение порога вычета медицинских расходов. Это не повлияло на налогоплательщиков до 2018 налогового года, и многие льготы истекут к 2025 году.

Имейте в виду, что налоговые скобки меняются в зависимости от инфляции каждый год. В результате из года в год вы можете попадать в другую налоговую категорию. Это означает, что вам, возможно, придется заплатить другую налоговую ставку в отношении части вашего дохода.Если вам интересно, как налоговые изменения повлияют на вашу конкретную налоговую ситуацию, воспользуйтесь калькулятором подоходного налога SmartAsset. Это поможет вам увидеть, сколько вы можете рассчитывать заплатить по новому плану.

Советы по налоговому сезону- Сведите к минимуму налоги, работая с финансовым консультантом, который предлагает налоговое планирование. Найти квалифицированного финансового консультанта не должно быть сложно. Бесплатный инструмент SmartAsset подберет вам до трех финансовых консультантов в вашем районе, и вы можете бесплатно опросить своих партнеров, чтобы решить, какой из них вам подходит.Если вы готовы найти консультанта, который поможет вам в достижении финансовых целей, начните прямо сейчас.

- Узнайте, как заранее подать налоговую декларацию. Это особенно важно, если вы молодой человек и впервые платите налоги самостоятельно. Тем не менее, не помешает освежить в памяти механику прохождения этого ежегодного ритуала в любом случае. Вы также можете ускорить процесс, воспользовавшись электронной службой подачи документов. TurboTax — одна из самых популярных служб налоговой отчетности, которая неизменно получает высокие оценки за удобство использования и поддержку клиентов.

- Посмотрите, получите ли вы возмещение или вам, скорее всего, придется отправить чек государству с помощью калькулятора налоговой декларации SmartAsset. Это может быть полезно для вашего домашнего бюджета. Кроме того, это помогает вам знать, чего ожидать, когда вы приступите к подаче документов.

Фото: © iStock.com / Kameleon007, © iStock.com / hamzaturkkol, © iStock.com / wutwhanfoto

Бен Гейер, CEPF® Бен Гейер — опытный финансовый писатель, в настоящее время работает экспертом по пенсионным вопросам и инвестициям в SmartAsset.Его работы появлялись на Fortune, Mic.com и CNNMoney. Бен окончил Северо-Западный университет и по совместительству учится в аспирантуре Городского университета Нью-Йорка. Он является членом Общества совершенствования бизнес-редактирования и письма и сертифицированным педагогом по личным финансам (CEPF®). Когда он не помогает людям разобраться в их финансах, Бен любит смотреть хоккей, слушать музыку и экспериментировать на кухне. Родом из Александрии, штат Вирджиния, он сейчас живет в Бруклине со своей женой.Кто платит подоходный налог: 2018 налоговый год — Фонд

( pdf )

ВведениеМногие политики левого толка утверждали, что налоговая система устроена так, чтобы приносить пользу тем, кто находится наверху, и что богатые не платят свою «справедливую долю» налогов. В этих заявлениях упускается из виду резко прогрессивный характер американского кодекса подоходного налога. Кодекс становится все более прогрессивным за последние несколько десятилетий, и, несмотря на большую политическую риторику об обратном, Закон о сокращении налогов и рабочих местах (TCJA) от 2017 года сделал его еще более прогрессивным, переложив большую долю налогового бремени на прибыль на людей с наибольшим доходом. .