- виды и проценты по вкладам в России

- Понятие банковского депозита простыми словами

- Типы банковских депозитов

- Как начисляются проценты по банковским депозитам?

- Что влияет на процентную ставку?

- Виды банковских депозитов

- Валютные депозиты

- Условия депозитов

- Безопасность и страхование депозитов

- Налогообложение депозитов

- Плюсы и минусы депозитов

- Как открыть депозит – инструкция

- Подключились к ставке: банки начали повышать проценты по кредитам и вкладам | Статьи

- Банковские вклады в Новосибирске для физических лиц

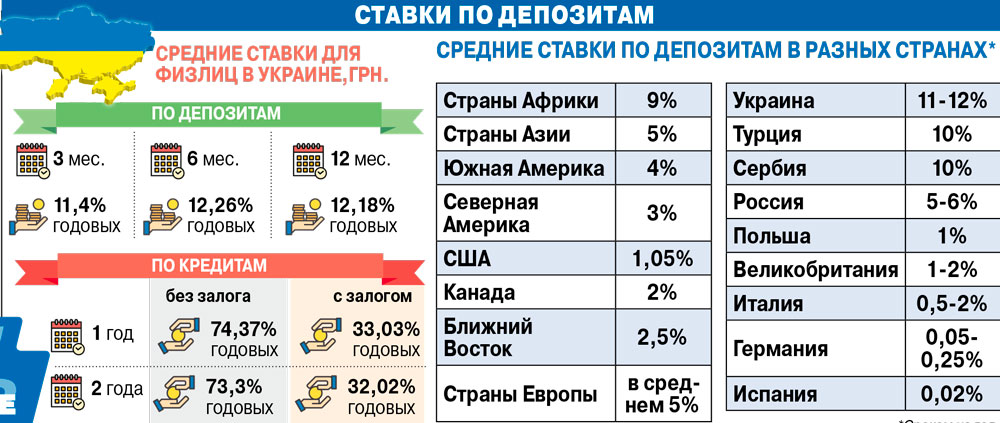

- Чем хуже ситуация в экономике, тем выше процент по вкладам

- Определение процентной ставки по депозиту

- Определение срочного депозита

- Что такое депозитная ставка, Определение депозитной ставки, Новости депозитной ставки

- FDIC: национальные ставки и ограничения

- Срочный депозит

- процентов: что это?

- Калькулятор залога за аренду

виды и проценты по вкладам в России

Крупные денежные суммы следует хранить в банке в целях создания безопасности и сохранности средств, при этом дополнительно можно получить неплохую прибыль в зависимости от суммы вклада. В данной статье речь пойдет о том, что такое банковский депозит и как его открыть.

Содержание

Скрыть- Понятие банковского депозита простыми словами

- Типы банковских депозитов

- Как начисляются проценты по банковским депозитам?

- «Сложные» проценты, начисляемые с капитализацией

- «Простые» проценты, начисляемые без капитализации

- Что влияет на процентную ставку?

- Виды банковских депозитов

- Валютные депозиты

- Условия депозитов

- Безопасность и страхование депозитов

- Налогообложение депозитов

- Плюсы и минусы депозитов

- Как открыть депозит – инструкция

Понятие банковского депозита простыми словами

Депозит — это банковский вклад, который размещается в банке на заранее оговоренных договором условиях хранения и начисления процентов. Клиент может вложить собственные финансовые средства в государственные или коммерческие банки на определенный промежуток времени. При этом за использование и хранение денежных средств финансовое учреждение производит процентные отчисления, которые прибавляются непосредственно к общей сумме депозита, а также могут переводиться на личный счёт клиента по его желанию.

Клиент может вложить собственные финансовые средства в государственные или коммерческие банки на определенный промежуток времени. При этом за использование и хранение денежных средств финансовое учреждение производит процентные отчисления, которые прибавляются непосредственно к общей сумме депозита, а также могут переводиться на личный счёт клиента по его желанию.

Открывать собственный счет c депозитными начислениями могут как юридические, так и физические лица. Стоит отметить, что не только банки занимаются оформлением депозитных вкладов — некоторые микрофинансовые организации также предоставляют данную услугу, но клиенты не всегда готовы доверять подобным учреждениям крупные суммы и предпочитают создавать вклады в проверенных банках.

По сути, депозит — это и есть вклад, но отличием данного понятия является то, что помимо денежных средств можно использовать дополнительные банковские активы в виде ценных металлов, выгодных акций и так далее.

Типы банковских депозитов

Банковский депозит представлен несколькими видами. Клиент может открывать его в нескольких формах:

Клиент может открывать его в нескольких формах:

- Денежный счет. Является самой популярной и востребованной формой депозита, когда вкладчик вносит денежные средства на личный счет и получает фиксированную сумму процентов согласно условиям, прописанным в договоре.

- Металлический счёт. При открытии данного депозита вкладчик вносит определенную сумму, которую банк далее «переводит» в драгоценные металлы — золото, серебро, платину. Начисление процентов осуществляется в соответствии с текущим курсом стоимости выбранного вкладчиком металла.

- Стандартная банковская ячейка. Клиенту выдается специальный ключ от ячейки, в которую можно поместить на хранение любые ценности, а также важные бумаги. Данный депозит осуществляется без начисления процентов, его суть заключается в безопасном хранении ценного имущества клиента на определённых условиях.

Как начисляются проценты по банковским депозитам?

Порядок начисления процентов может различаться у некоторых банков, но есть общие принципы, на которые клиенту необходимо обратить особое внимание перед осуществлением вклада. Существуют определенные виды процентных ставок, имеющих некоторые отличия:

Существуют определенные виды процентных ставок, имеющих некоторые отличия:

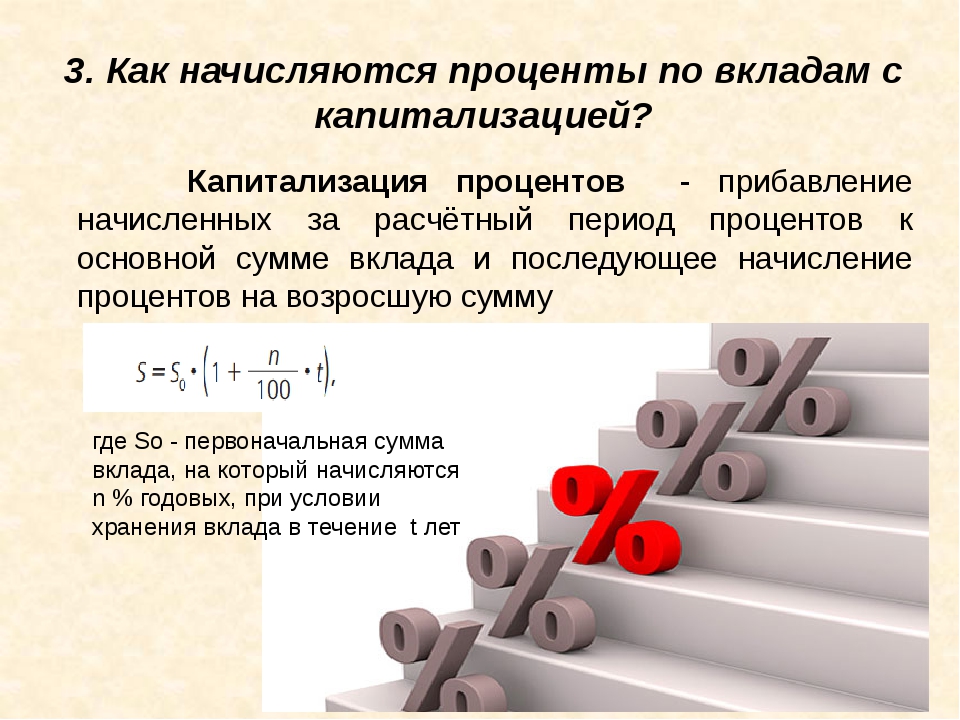

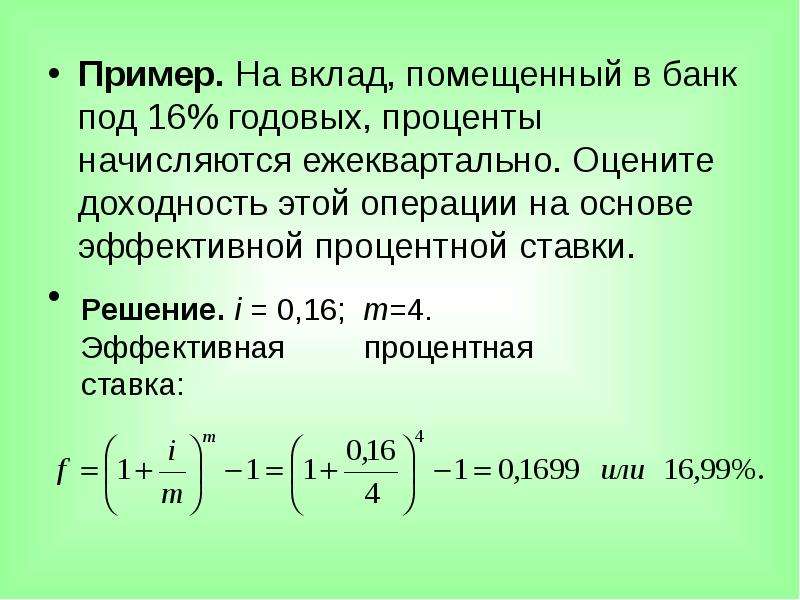

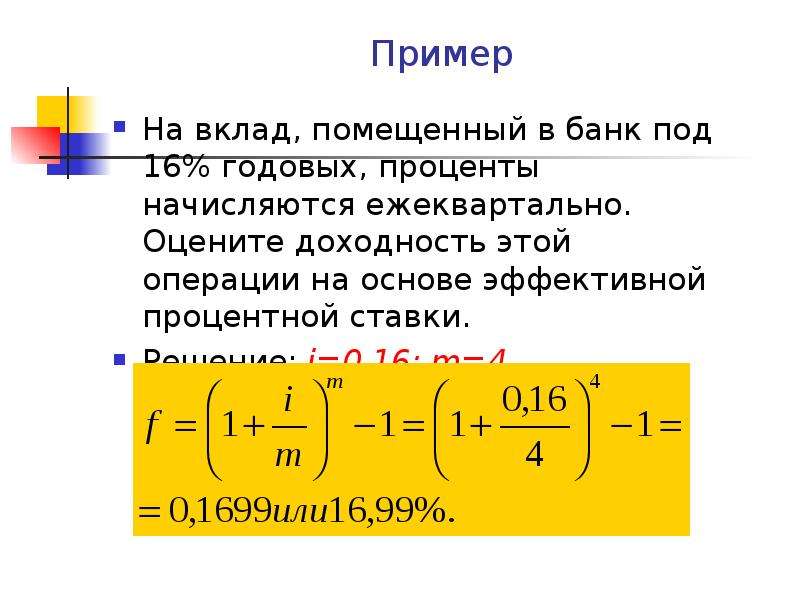

«Сложные» проценты, начисляемые с капитализацией

Процентная ставка может оставаться фиксированной, а также может меняться от единого порогового значения. Общая сумма процентов прибавляется непосредственно к телу депозита. Процедура начисления происходит обязательно через равные промежутки времени. При этом в новом периоде происходит капитализация процентов — денежные средства начисляются дополнительно на сумму процентов, «набежавшую» за предыдущий период.

Капитализация может быть ежемесячной, ежеквартальной или ежегодной в зависимости от условий, предлагаемых в договоре.

Расчёт конечной суммы вклада может производиться по формуле:

S = C x (1 + % x d/g)n,

где S — значение, представляющее собой итоговую сумму вклада после начисления процентов;

C — тело депозита — начальная сумма, предоставленная банку;

% — предписанная договором ставка / 100;

d — общее количество дней, по истечению которых должна произойти капитализация согласно договору;

g – сумма дней в году;

n – общее количество предусмотренных периодов капитализации.

«Простые» проценты, начисляемые без капитализации

Процентная ставка по кредиту здесь остается фиксированной. Общая сумма процентов может начисляться ежемесячно или концу срока осуществляемого вклада — при этом начисления происходят в едином размере и не суммируются с телом вклада.

Клиент может в любое время воспользоваться суммой начисленных процентов, которая может переводиться на личный карточный счет. Расчёт суммы может производиться по следующей формуле:

где значение П — общая процентная сумма, набежавшая по личному вкладу;

S — фиксированная сумма самого вклада;

Ср — точный срок вклада, рассчитываемый в днях;

% — стандартный годовой процент по текущему вкладу, предписанный договором;

365(366) — количество дней в текущем году.

Что влияет на процентную ставку?

Процентные ставки в различных банках существенно отличаются. На размер процентов по вкладам могут влиять различные критерии, среди которых специалисты выделяют наиболее важные:

наличие постоянной конкуренции между банками может приводить к увеличению количества начисляемых по вкладу процентов;

- Необходимость пополнения банковского финансового фонда.

При увеличении количества выдачи кредитов населению банк нуждается в дополнительных средствах и начинает привлекать вкладчиков при помощи повышенных процентов по вкладам;

При увеличении количества выдачи кредитов населению банк нуждается в дополнительных средствах и начинает привлекать вкладчиков при помощи повышенных процентов по вкладам; - Новые финансовые организации могут повышать процентную ставку с целью привлечения вкладчиков. Крупные популярные банковские организации редко повышает процент до 8-9%, привлекая клиентов лишь высокой репутацией и относительной надежностью.

Также на количество и процентной ставки могут влиять виды вкладов — к примеру, для срочных депозитов, ограниченных по времени, действует всегда более высокая ставка.

Виды банковских депозитов

Существует несколько стандартных видов депозитов, имеющих свои отличительные особенности. Выделяют разновидности депозитов по сроку, а также по целевым критериям.

По срокам

- Вклад «до востребования» — данный вид депозита предполагает сниженную процентную ставку, поскольку клиент в любое время может снять средства личного счёта.

- Срочные вклады. Денежные средства могут храниться в банковском учреждении до 12 месяцев — краткосрочные, а также до 36 месяцев — долгосрочные. Процентная ставка здесь значительно повышена, но клиент ограничен в своих правах и не может снять личные сбережения до окончания срока договора.

По целям

- Накопительный депозит — вкладчик может переводить ограниченную сумму денежных средств несколько раз в месяц. Депозитный счет позволяет значительно расширять сумму вклада.

- Сберегательный депозит. Клиент может положить определенную сумму на счёт в целях сохранности сбережений.

- Целевой депозит — данный вид склада открывают преимущественно родители для своих детей с целью дальнейшей оплаты учебы в университете. При этом необходимо представить документ, подтверждающий, что обучение производится на платной основе.

Валютные депозиты

Данный вид депозита предполагает, что на личный счет могут осуществляться переводы в иностранной валюте, а также в рублях, при этом банк может самостоятельно конвертировать средства в зависимости от текущего курса.

Стоит отметить, что по сравнению с рублевыми вкладами, данный вид депозита предполагает небольшую процентную ставку.

Условия депозитов

Условия депозитных вкладов значительно отличаются у разных финансовых учреждений. Но существуют общие критерии определения стандартных критериев, которые прописываются в договоре любого банка. Главными пунктами являются:

- Основная процентная ставка по открываемому депозиту;

- Максимально возможная сумма вклада;

- Стандартные сроки, предусмотренный договором порядок выплаты, а также капитализация процентов;

- Возможность дальнейшего пополнения счёта;

- Возможность досрочного закрытия депозита, а также его пролонгации по договору.

Перед открытием депозита клиенты должны детально изучить условия, предлагаемые банками по договору и выбрать наиболее выгодный вариант.

Безопасность и страхование депозитов

Для защиты финансовых средств, находящихся на депозите, предусмотрены специальные условия страхования. Система страхования вкладов является оптимальным решением для клиентов тех банков, которые не всегда могут выполнить обязательства перед вкладчиками в случае банкротства или преждевременного отзыва лицензии. При возникновении форс-мажорных ситуаций владельцы депозита могут получить денежные средства из специального фонда, который формируется за счет страховых отчислений.

Система страхования вкладов является оптимальным решением для клиентов тех банков, которые не всегда могут выполнить обязательства перед вкладчиками в случае банкротства или преждевременного отзыва лицензии. При возникновении форс-мажорных ситуаций владельцы депозита могут получить денежные средства из специального фонда, который формируется за счет страховых отчислений.

Налогообложение депозитов

С полученных дивидендов от депозита может взиматься налог в случае, если ставка по нему превышает ставку рефинансирования, установленную центральным банком. Некоторые виды вкладов подлежат обязательному налогообложению — этого рублевый, валютный, а также металлический вклад.

Ранее рублевые вклады не облагались налогом, но с 2016 года предусмотрена система налогообложения, при которой в случае, если ставка по вкладам превышает 13%, налог обязательно взимается.

Что касается валютного вклада, данный депозит облагается налогом в случае, если стандартная ставка превышает 9%. В 2018 году все металлические вклады подлежат налогообложению в случае, если они закрываются ранее, чем через 3 года. При этом клиент обязан самостоятельно обратиться в налоговое учреждение, как только он обналичит счёт.

В 2018 году все металлические вклады подлежат налогообложению в случае, если они закрываются ранее, чем через 3 года. При этом клиент обязан самостоятельно обратиться в налоговое учреждение, как только он обналичит счёт.

Плюсы и минусы депозитов

Основные преимущества депозита заключаются в следующем:

- Постоянное повышение общей суммы вклада за счет начисленных процентов;

- Средства нельзя снимать ранее оговоренного в договоре срока — это позволяет воздержаться от лишних трат и накопить необходимую сумму;

- Некоторые виды депозитов предполагают возможность регулярного пополнения счёта;

- За короткие сроки можно значительно увеличить сумму общего вклада.

Недостатки:

- Всегда существует риск возникновения неожиданного банкротства любого финансового учреждения;

- Стандартная процентная ставка относительно низкая;

- В случае досрочного снятия средств банк перестает начислять проценты по основному депозиту.

Как открыть депозит – инструкция

Для того, чтобы открыть вклад, необходимо, прежде всего, определиться с депозитным продуктом, а также непосредственно с финансовым учреждением, где будет осуществляться вклад. Далее необходимо обратиться в офис банка и предоставить стандартный пакет документов:

- подписать заявление на открытие личного депозитного счёта. Форма данного документа разрабатывается каждым банком индивидуально, поэтому важно обратиться за бланком в офис учреждения;

- Необходимо представить подтверждающие документы в виде паспорта, а также дополнительной документации, требования к которой у разных банков отличаются. Некоторые банки предлагают дополнительно предъявить военный билет, пенсионное удостоверение, а также вид на жительство. Для юридических лиц и ИП также предусматривается отдельный перечень документов, который устанавливается банковским учреждением индивидуально. Перед подачей заявления необходимо обратиться на сайт компании и узнать информацию по всей необходимой документации, которая понадобится для открытия депозита.

- Далее производится подписание договора, в котором отражены основные обязанности банковского учреждения, а также права клиента. Также в договоре отражаются стандартные спорные вопросы по вкладам, а также возможность их досрочного расторжения.

При подписании договора необходимо учитывать все нюансы, поскольку именно здесь отражены основные требования по вкладу и количеству начисляемых процентов.

Подключились к ставке: банки начали повышать проценты по кредитам и вкладам | Статьи

Банки начали поднимать проценты по кредитам и вкладам после увеличения ключевой ставки ЦБ до 4,5%, рассказали «Известиям» в финансовом маркетплейсе «Сравни.ру». Пока это сделали только малые региональные финансовые организации. Однако крупнейшие банки также планируют пересмотреть условия по займам и депозитам в сторону повышения, показал опрос «Известий» топ-50 кредитных организаций. В ближайшее время скорректировать предложения по вкладам планируют в РНКБ. Увеличения процентов в рамках своей линейки депозитов, но с оглядкой на конкурентов, не исключили и в ВТБ. По мнению экспертов, рост ключевой ЦБ пока не очень значим и существенного влияния на показатели банков он не окажет.

По мнению экспертов, рост ключевой ЦБ пока не очень значим и существенного влияния на показатели банков он не окажет.

Как рассказали «Известиям» в «Сравни.ру», после изменения ключевой ставки регулятором в ряде банков пересмотрели условия на кредитные продукты в сторону увеличения в диапазоне от 0,2% до 0,7%. Например, банк «Хлынов» поднял ставку по рефинансированию максимально на 0,7%, а по ссуде на покупку квартиры в строящемся доме на 0,4%. В Алмазэргиэнбанке минимальная ставка на кредиты на любые цели выросла на 0,5%.

В то же время ставки по вкладам увеличились в диапазоне 0,1–1,35%. На такой шаг, согласно данным маркетплейса, решились 13 кредитных организаций, в их числе Камчатпрофитбанк, Трансстройбанк, «Кубань Кредит» и другие региональные структуры.

Пересмотреть предложения по кредитам и депозитам готовятся и в ряде крупнейших банков. Так, в ближайшее время РНКБ планирует изменить ставки по вкладам. Как отметили в пресс-службе банка, повышение ЦБ ключевой создает условия для увеличения предложений по депозитам и сдерживания развития тенденции по оттоку средств граждан. Вопрос о корректировке условий по кредитам там не рассматривают.

Как отметили в пресс-службе банка, повышение ЦБ ключевой создает условия для увеличения предложений по депозитам и сдерживания развития тенденции по оттоку средств граждан. Вопрос о корректировке условий по кредитам там не рассматривают.

Фото: ТАСС/Михаил Терещенко

Повышения ставок в рамках своей линейки депозитов не исключили в ВТБ. Однако, как подчеркнули в пресс-службе банка, решение будет приниматься с учетом действий других игроков. Предложения по кредитным продуктам остаются на выгодном для клиентов уровне и улучшаются точечно, добавили там.

Также, ориентируясь на макроэкономические показатели, прогнозы инфляции, динамику спроса и действия конкурентов, готовы пересмотреть ставки по кредитам и депозитам в «Открытии», МТС Банке, Совкомбанке, «Русском Стандарте» и Абсолют Банке. Скорректировать условия по продуктовой линейке могут и в Ак Барс Банке,

В Сбербанке сказали, что не комментируют изменения условий по продуктам до их официального вступления в силу. Ранее, 19 марта, его глава Герман Греф рассказал, что банк может скорректировать ставки вверх как по кредитам, так и по депозитам.

В Сбербанке сказали, что не комментируют изменения условий по продуктам до их официального вступления в силу. Ранее, 19 марта, его глава Герман Греф рассказал, что банк может скорректировать ставки вверх как по кредитам, так и по депозитам.Повышение процентных ставок по всем банковским продуктам допустил руководитель казначейства Альфа-банка Артем Павлов, так как рост ключевой ставки на 0,25 п.п. не вполне заложен банками в действующие условия по продуктам.

Фото: ТАСС/Кирилл Кухмарь

По словам главы службы пассивов и комиссионных продуктов Почта Банка Геннадия Чаусова, сегодня у банков нет острой необходимости в дополнительном привлечении средств частных лиц

Он добавил, что первыми вырастут ставки по депозитам на срок свыше года. При этом революционного изменения текущей ситуации по ним не стоит ожидать, уверены в Райффайзенбанке. А в Россельхозбанке добавили, что ставки для клиентов по значительной части кредитного портфеля останутся неизменными ввиду особенностей применения механизма льготирования.

Он добавил, что первыми вырастут ставки по депозитам на срок свыше года. При этом революционного изменения текущей ситуации по ним не стоит ожидать, уверены в Райффайзенбанке. А в Россельхозбанке добавили, что ставки для клиентов по значительной части кредитного портфеля останутся неизменными ввиду особенностей применения механизма льготирования.По данным Центробанка, на 1 марта максимальная ставка по 10 крупнейшим банкам, привлекающим наибольший объем депозитов, равна 4,53% годовых. Средневзвешенные процентные ставки по кредитам в топ-30 банках колеблются на уровне 8,96–13,4%.

Ранее в пятницу 18 марта ЦБ увеличил ключевую ставку до с 4,25% до 4,5%.

Выжидательная позицияПовышения ставок следует ожидать уже в течение ближайших двух недель, отметили опрошенные «Известиями» аналитики. Корректировки произойдут только в отдельно взятых банках, массовый рост вероятен ближе к середине II квартала, считает директор по развитию банковского направления финансового маркетплейса «Сравни. ру» Алексей Грибков. По его словам, вначале финансовые организации пересмотрят доходность депозитов, далее вслед за увеличением стоимости фондирования подорожают кредиты.

ру» Алексей Грибков. По его словам, вначале финансовые организации пересмотрят доходность депозитов, далее вслед за увеличением стоимости фондирования подорожают кредиты.

— Тем не менее повышение ставок будет не настолько сильное, чтобы изменить тренд на снижение интереса к вкладам. С кредитами, наоборот, ожидаем значительный рост спроса, так как все игроки будут мотивировать клиентов оформлять договоры быстрее, до повышения процентов, — акцентировал Алексей Грибков.

Фото: ИЗВЕСТИЯ/Александр Казаков

По словам младшего директора по банковским рейтингам агентства «Эксперт РА» Ксении Якушкиной, повышение ключевой ставки пока не очень значимое и существенного влияния на показатели банков не окажет. Прежде чем начать существенно менять ставки, банки будут прощупывать ситуацию и занимать выжидательную позицию, согласен и аналитик «Финама» Игорь Додонов. Им нужно убедиться, что регулятор вышел на устойчивую траекторию нормализации денежно-кредитной политики

— На ставки по кредитам и депозитам также влияют такие факторы, как общая макроэкономическая ситуация и динамика инфляции, потребности банков в ликвидности, спрос на кредиты, поведение клиентов. Более быстрого и существенного роста ставок мы ожидаем от депозитов, — считает Игорь Додонов.

В среднесрочной перспективе

Банковские вклады в Новосибирске для физических лиц

Депозит с инвестиционным решением

Вклад с накопительным страхованием жизни или инвестиционным страхованием жизни, позволит накопить или получить высокий доход, в зависимости от выбранного Вами решения.

Банковские депозиты в рублях

Вклады в банке в валюте РФ позволяют получить гарантированный доход с любого капитала. В банке разработана выгодная линейка вкладов для физических лиц с высокими процентными ставками, рассчитанная на любые потребности по сохранению и накоплению денег. Это три вида банковских депозитов: сберегательные – самые доходные, срочные вклады с возможностью досрочного расторжения без потери процентов и вклады в режиме «кошелька» – расходные операции возможны с первого дня внесения депозита до неснижаемого остатка. Практически все стандартные депозиты банка пополняемые.

Пенсионные вклады

Для людей старшего поколения предлагаем открыть вклад в банке для физических лиц с особыми условиями – минимальным первоначальным взносом, высокими процентными ставками, ежемесячной выплатой процентов и возможностью сохранения выплаченных процентов при досрочном востребовании вклада.

Снятие причисленных ко вкладу процентов возможно ежемесячно ежемесячно (только при открытии в офисе банка).

Вклады в иностранной валюте

У нас вы сможете открыть вклад в долларах, евро, фунтах стерлингов или швейцарских франках на срок до 2 лет.

Вклады для ВИП-клиентов

Чем хуже ситуация в экономике, тем выше процент по вкладам

По данным ЦБ РФ, максимальная средняя ставка по рублевым вкладам в десяти российских банках (в них сосредоточено до 70% вкладов) в середине августа составила 10,625% годовых.

В эту десятку кредитных учреждений входят Сбербанк, «ВТБ 24», «Банк Москвы», «Райффайзенбанк», «Газпромбанк», «Росбанк», «Альфа-банк», «Уралсиб», «Промсвязьбанк» и «Россельхозбанк».

В менее известных банках процентная ставка по рублевым депозитам достигает 12,5% годовых. Правда, такие вклады банки открывают на очень короткий срок, буквально на несколько месяцев.

Смысл в коротких вкладах есть для обеих сторон. Банкам это позволяет платить куда меньше процентов за пользование деньгами. А клиенты имеют возможность, не расставаясь с деньгами надолго, получить некоторый доход.

Средний срок банковского вклада составляет сейчас три-шесть месяцев, рассказала РИА Новости аналитик независимого аналитического агентства «Инвесткафе» Екатерина Кондрашова. «Сейчас люди не готовы отдавать деньги банку даже на год, причем это не зависит от условий вклада, — пояснила она. — Клиенты боятся расставаться с деньгами надолго, и банки, поняв это, предлагают высокие проценты по краткосрочным вкладам».

Россияне предпочитают тратить, а не сберегать

Банки готовы брать деньги у населения под высокий процент не от хорошей жизни.

Кризис в еврозоне привел к тому, что российские банки не смогли увеличивать свой капитал за счет недорогих кредитов. «Сейчас для российских банков закрыт доступ к капиталу в Европе, — пояснила независимый эксперт по макроэкономике Елена Матросова. — Ситуацию ухудшает стремительный отток капитала». В прошлом году отток капитала достиг 84,2 млрд долларов. «Во многом — за счет дочек иностранных банков, которые активно выводили деньги из России», — отмечает эксперт.

Российским банкам пришлось искать деньги внутри страны. Денег требуется много. К примеру, спрос на банковские кредиты активно растет. «С начала года темпы банковского кредитования увеличились на 21,8%», — отметила Екатерина Кондрашова.

При этом россияне предпочитают активно тратить заработанные деньги, а не сберегать их, например, на депозитах. Доказательство — в суровых цифрах Росстата. По данным ведомства, доходы граждан за первые восемь месяцев 2012 года выросли на 2,9% по сравнению с аналогичными данными прошлого года. При этом оборот розничной торговли, по данным Росстата, растет в два раза быстрее: за тот же период он увеличился на 6,8%.

По данным ведомства, доходы граждан за первые восемь месяцев 2012 года выросли на 2,9% по сравнению с аналогичными данными прошлого года. При этом оборот розничной торговли, по данным Росстата, растет в два раза быстрее: за тот же период он увеличился на 6,8%.

В итоге банкам приходится предлагать все более высокий процент дохода по вкладам, чтобы привлечь деньги граждан.

Последние годы прирост депозитов есть, но их объем снижается. В прошлом году депозиты россиян в банках увеличились на 21%, подсчитало Агентство по страхованию вкладов (АСВ). В 2010 году рост депозитов был более существенным и составил 31,3%.

Прогноз прироста депозитов на текущий год составляет 16-18,5%.

Центробанк не поможет

В последние годы нехватку средств банков во многом восполнял Центробанк за счет кредитования банковской системы через механизм краткосрочных займов, объяснил РИА Новости главный экономист ИК «Уралсиб Кэпитал» Алексей Девятов.

Сейчас этот канал исчерпал себя, поскольку у банков осталось не так много потенциальных залогов для краткосрочного кредитования. «Темпы межбанковского кредитования снижаются, и банки все сильнее сталкиваются с недостатком средств, — пояснил Алексей Девятов. — Поэтому они, с одной стороны, будут вынуждены замедлять темпы роста кредитования, с другой — активнее привлекать средства населения и увеличивать ставки».

«Темпы межбанковского кредитования снижаются, и банки все сильнее сталкиваются с недостатком средств, — пояснил Алексей Девятов. — Поэтому они, с одной стороны, будут вынуждены замедлять темпы роста кредитования, с другой — активнее привлекать средства населения и увеличивать ставки».

На нехватку рублевой ликвидности указывают и процентные ставки по однодневным кредитам, говорит РИА Новости независимый эксперт по макроэкономике Елена Матросова.

«На «межбанке» они достигают 7%, хотя обычно — 2-2,5%», — пояснила она. В итоге даже крупнейшие и известные банки готовы привлекать деньги населения по высокие 11-12% годовых.

Конкуренция толкает ставки вверх

Росту ставок по депозитам способствует и грядущая, по мнению многих экономистов, вторая волна кризиса.

«Коммерческие банки сейчас смещают фокус от корпоративных клиентов к розничным, — говорит Екатерина Кондрашова. — Розничные продукты более доходны, и банки надеются получить хорошую прибыль уже до конца 2012 года». И это еще одна причина, которая способствует росту процентных ставок.

И это еще одна причина, которая способствует росту процентных ставок.

Кроме того, ставки разгоняет растущая конкуренция между банками за сохранение и привлечение клиентов. Средние и мелкие банки увеличивают ставки по вкладам, и крупные банки вынуждены, пытаясь сохранить клиентов, также повышать проценты по депозитам, говорит Елена Матросова.

Есть и еще одна причина, которая способствует росту доходности депозитов. Если ситуация в мировой экономике будет ухудшаться, и вторая волна кризиса накроет Россию, то в условиях разгона инфляции банкам придется предлагать населению еще более высокие проценты по вкладам, нежели сейчас.

«Поэтому сейчас банки стремятся получить клиента по более низкой ставке, чем может быть при неблагоприятном развитии событий», — полагает Елена Матросова.

До конца года, если ситуация в экономике ЕС не улучшится, а ЦБ РФ не станет заниматься «вливанием» денег в российскую банковскую систему, ставки по депозитам могут возрасти еще на 0,5-1%, отмечает эксперт рейтингового агентства «РИА Рейтинг» Андрей Манько.

Мнение автора может не совпадать с позицией редакции

Определение процентной ставки по депозиту

Что такое процентная ставка по депозиту?

Процентная ставка по депозиту выплачивается финансовыми учреждениями владельцам депозитных счетов. Депозитные счета включают депозитные сертификаты (CD), сберегательные счета и индивидуальные депозитные пенсионные счета.

Это похоже на «ставку депо», которая может относиться к процентам, выплачиваемым на межбанковском рынке.

Ключевые выводы

- Процентная ставка по депозиту выплачивается финансовыми учреждениями владельцам депозитных счетов.

- Депозитные счета привлекательны для инвесторов как надежный инструмент для поддержания своей основной суммы, получения небольшой суммы фиксированных процентов и использования страховки.

- Фиксированные процентные ставки, гарантированные некоторыми депозитными счетами, как правило, меньше по сравнению с переменной доходностью других финансовых инструментов.

- В случае некоторых самостоятельных пенсионных счетов различные типы инвестиций могут включать недвижимость, паевые инвестиционные фонды, акции, облигации и векселя.

- Финансовые учреждения поощряют долгосрочные вклады не только для выгоды клиента из-за повышенного процента, но и потому, что это обеспечивает большую ликвидность для учреждения.

Общие сведения о процентных ставках по депозитам

Депозитные счета — это привлекательное место для хранения наличных средств для инвесторов, которым нужен надежный инструмент для сохранения своего капитала, получения небольшой суммы фиксированных процентов и использования страховых услуг, таких как страхование FDIC и NCUA.Большинство инвестиционных портфелей резервируют небольшую часть денег, инвестированных на депозитные счета, поскольку в большинстве случаев они обеспечивают выгоду в виде ликвидности и сохранения капитала.

Способы применения процентных ставок по депозитам учреждениями

Финансовые учреждения обычно предлагают более выгодные ставки для счетов с большими остатками. Это используется в качестве стимула для привлечения ценных клиентов со значительными активами. В силу достижения более высокой процентной ставки, естественно, чем больше сумма депонирования, тем выше доход с течением времени.Хотя такой подход по-прежнему может рассматриваться как подход, позволяющий замедлить рост прибыли, такие счета могут предложить большую стабильность по сравнению с более нестабильными финансовыми продуктами с высоким риском.

Это используется в качестве стимула для привлечения ценных клиентов со значительными активами. В силу достижения более высокой процентной ставки, естественно, чем больше сумма депонирования, тем выше доход с течением времени.Хотя такой подход по-прежнему может рассматриваться как подход, позволяющий замедлить рост прибыли, такие счета могут предложить большую стабильность по сравнению с более нестабильными финансовыми продуктами с высоким риском.

Фиксированные процентные ставки, гарантированные определенными депозитными счетами, как правило, меньше по сравнению с более изменчивой доходностью других финансовых инструментов. Компромисс заключается в том, что владелец счета уверен в постепенном увеличении своего депозита по сравнению с возможностью внезапной прибыли или даже убытков в еще более высоких масштабах.Например, депозитный сертификат с фиксированной ставкой гарантированно предоставит заявленную прибыль, когда счет достигнет срока погашения. Существуют также счета CD, которые предлагают переменные ставки, но это, как правило, продукты без риска.

В случае некоторых самостоятельных пенсионных счетов различные типы инвестиций могут включать недвижимость, паевые инвестиционные фонды, акции, облигации и векселя.

Банки, кредитные союзы и другие финансовые учреждения, как правило, предлагают конкурентоспособные процентные ставки по этим депозитам, чтобы лучше привлекать клиентов.В зависимости от продукта, премиальные процентные ставки по депозиту могут быть доступны только при определенных условиях, таких как минимальные и, возможно, максимальные значения баланса. Для некоторых учетных записей также требуется установленный период времени — шесть месяцев, один год или несколько лет, — в течение которого деньги должны оставаться на депозите и не могут быть доступны владельцу счета. В случае раннего доступа к депозиту могут быть понесены штрафы и сборы, включая потенциальную потерю согласованной процентной ставки, если остаток на счете окажется ниже минимальных значений.

Финансовые учреждения поощряют долгосрочные депозиты не только для выгоды клиента за счет увеличения получаемых процентов, но и потому, что они обеспечивают большую ликвидность для учреждения.

Финансовые учреждения поощряют долгосрочные депозиты не только для выгоды клиента за счет увеличения получаемых процентов, но и потому, что это обеспечивает большую ликвидность для учреждения. Имея больше наличных на депозите, учреждение может предоставлять своим клиентам больше кредитных операций, таких как ссуды и кредитные карты.

Определение срочного депозита

Что такое срочный депозит?

Срочный вклад — это срочные инвестиции, включающие внесение денег на счет в финансовом учреждении. Инвестиции в срочные депозиты обычно имеют краткосрочные сроки погашения от одного месяца до нескольких лет и будут иметь различные уровни требуемых минимальных депозитов.

При покупке срочного депозита инвестор должен понимать, что вывести свои средства он сможет только по истечении срока.В некоторых случаях владелец счета может разрешить инвестору досрочное прекращение или снятие средств, если они направят уведомление за несколько дней. Кроме того, за досрочное расторжение будет наложен штраф.

Примеры срочных вкладов включают депозитные сертификаты (CD) и срочные вклады.

Ключевые выводы

- Срочный депозит — это тип депозитного счета в финансовом учреждении, где деньги заблокированы на определенный период времени.

- Срочные вклады обычно представляют собой краткосрочные вклады со сроком погашения от одного месяца до нескольких лет.

- Как правило, срочные вклады предлагают более высокие процентные ставки, чем традиционные ликвидные сберегательные счета, благодаря чему клиенты могут снять свои деньги в любое время.

Разъяснение срочного депозита

Когда владелец счета размещает средства в банке, банк может использовать эти деньги для ссуды другим потребителям или предприятиям. В обмен на право использовать эти средства для кредитования они будут выплачивать вкладчику компенсацию в виде процентов на остаток на счете. На большинстве депозитных счетов такого рода владелец может снять свои деньги в любое время. Это мешает банку заранее узнать, сколько он может ссудить в любой момент времени.

Это мешает банку заранее узнать, сколько он может ссудить в любой момент времени.

Чтобы решить эту проблему, банки предлагают срочные депозитные счета. Клиент будет вносить депозит или инвестировать в один из этих счетов, соглашаясь не снимать свои средства в течение фиксированного периода времени в обмен на более высокую процентную ставку, выплачиваемую по счету.

Проценты, полученные по срочному вкладу, немного выше, чем по стандартным сберегательным или процентным текущим счетам.Повышенная ставка связана с тем, что доступ к деньгам ограничен на срок срочного депозита.

Срочные вклады — это чрезвычайно безопасное вложение, поэтому они очень привлекательны для консервативных инвесторов с низким уровнем риска. Финансовые инструменты продаются банками, сберегательными учреждениями и кредитными союзами. Срочные вклады, продаваемые банками, застрахованы Федеральной корпорацией страхования вкладов (FDIC). Национальная администрация кредитных союзов (NCUA) обеспечивает покрытие тех, которые продаются кредитными союзами.

Как банк использует срочный депозит

Если клиент помещает деньги на срочный депозит, банк может инвестировать деньги в другие финансовые продукты, которые приносят более высокую доходность (RoR), чем та, которую банк платит клиенту за использование их средств. Банк также может ссужать деньги другим своим клиентам, тем самым получая более высокую процентную ставку от заемщиков по сравнению с тем, что банк выплачивает в качестве процентов по срочному вкладу.

Например, кредитор может предложить ставку 2% для срочных вкладов со сроком погашения два года.Депозитные средства затем структурируются как ссуды для заемщиков, с которых взимается 7% годовых по этим векселям. Эта разница в ставках означает, что банк получает чистую прибыль в размере 5%. Разница между ставкой, которую банк выплачивает своим клиентам по депозитам, и ставкой, которую он взимает с заемщиков, называется чистой процентной маржей. Чистая процентная маржа является показателем прибыльности для банков.

Банки — это бизнесы, они хотят платить по срочным депозитам минимально возможную ставку и взимать с заемщиков гораздо более высокую ставку по ссудам.Такая практика увеличивает их маржу или прибыльность. Однако существует баланс, который необходимо поддерживать банку. Если он будет выплачивать слишком маленькие проценты, он не привлечет новых инвесторов на срочные депозитные счета. Кроме того, если они взимают слишком высокую ставку по кредитам, это не привлечет новых заемщиков.

Срочные депозиты и процентные ставки

В периоды повышения процентных ставок потребители с большей вероятностью приобретут срочные вклады, поскольку повышенная стоимость заимствования делает сбережения более привлекательными.Кроме того, при более высоких рыночных процентных ставках финансовое учреждение должно будет предложить инвестору более высокую процентную ставку, чтобы инвестор также заработал больше.

Когда процентные ставки снижаются, потребителей поощряют брать взаймы и тратить больше, тем самым стимулируя экономику. В условиях низких процентных ставок спрос на срочные депозиты может снизиться, поскольку инвесторы обычно могут найти альтернативные инвестиционные инструменты, которые платят более высокую ставку.

В условиях низких процентных ставок спрос на срочные депозиты может снизиться, поскольку инвесторы обычно могут найти альтернативные инвестиционные инструменты, которые платят более высокую ставку.

Как правило, процентные ставки должны быть пропорциональны сроку до погашения и минимальной сумме основной суммы кредита, предоставленной кредитному союзу или банку.Другими словами, по срочному вкладу на шесть месяцев, вероятно, будет выплачиваться более низкая процентная ставка, чем по срочному вкладу на два года. Инвесторы не только получают более высокую ставку за хранение своих денег в банке на длительный период времени, но также должны получать более высокую ставку за крупные депозиты. Например, большой компакт-диск, который представляет собой срочный депозит на сумму более 100 000 долларов, получит более высокую процентную ставку, чем компакт-диск на сумму 1000 долларов.

Открытие или закрытие срочного депозита

Срочные вклады еще называют депозитными сертификатами. Клиенты могут ознакомиться с условиями срочного депозита в бумажной выписке. Этот отчет включает требуемую минимальную сумму основного долга, выплачиваемую процентную ставку и продолжительность (или время до погашения) по согласованию между банком и вкладчиком.

Клиенты могут ознакомиться с условиями срочного депозита в бумажной выписке. Этот отчет включает требуемую минимальную сумму основного долга, выплачиваемую процентную ставку и продолжительность (или время до погашения) по согласованию между банком и вкладчиком.

Если клиент хочет закрыть срочный вклад до истечения срока или срока погашения, на него будет наложен штраф. Этот штраф может включать потерю любых процентов, уплаченных на депозитный счет до этого момента. Закрытие CD до истечения срока позволяет клиенту забрать основную сумму инвестиций, но с конфискацией заработанных процентов.

Штраф за досрочное снятие средств или нарушение соглашения устанавливается во время открытия срочного депозита, как того требует Закон о сбережениях.

Иногда, если процентные ставки значительно выросли, для клиента может быть целесообразно досрочно закрыть срочный вклад, взять на себя штраф за досрочное снятие и реинвестировать средства в другое место по более высокой ставке. Важно убедиться, что альтернативная ставка достаточно высока, чтобы более чем компенсировать первоначальную ставку по срочному депозиту плюс стоимость штрафа.

Важно убедиться, что альтернативная ставка достаточно высока, чтобы более чем компенсировать первоначальную ставку по срочному депозиту плюс стоимость штрафа.

Когда срок срочного депозита приближается к сроку погашения, банк, хранящий депозит, обычно отправляет письмо, уведомляющее клиента о предстоящем сроке погашения. В письме банк спросит, хочет ли клиент снова продлить депозит на такой же срок до погашения. Ролловер, вероятно, будет по другой ставке в зависимости от рыночной процентной ставки на тот момент. В качестве альтернативы у клиента есть возможность разместить средства в другом финансовом продукте.

Инвесторы, владеющие пенсионными компакт-дисками, должны поговорить со специалистом по финансовому планированию или налоговым консультантом, который может объяснить различные правила, связанные с досрочным отказом от этих инвестиций.

Инфляция и срочные депозиты

К сожалению, срочные вклады не успевают за инфляцией. Уровень инфляции — это показатель того, насколько цены вырастут в конкретный год. Если ставка по срочному депозиту составляет 2%, а уровень инфляции в США составляет 2,5%, теоретически клиент не зарабатывает достаточно, чтобы компенсировать рост цен в экономике.

Если ставка по срочному депозиту составляет 2%, а уровень инфляции в США составляет 2,5%, теоретически клиент не зарабатывает достаточно, чтобы компенсировать рост цен в экономике.

Лестничная стратегия

Вместо того, чтобы вкладывать крупную единовременную сумму в один срочный депозит, инвестор может использовать стратегию, которая распределяет средства между несколькими компакт-дисками.Эта стратегия инвестирования с использованием срочных депозитов заключается в равномерном распределении инвестиций на определенное количество лет со сроками погашения через равные промежутки времени. Эта лестничная инвестиционная стратегия фиксирует процентные ставки, при этом CD на более длительные сроки имеют более высокие ставки, чем те, которые имеют более короткие сроки. По мере созревания компакт-дисков покупатель может выбрать, использовать деньги для получения дохода, снимая средства, или переводить эти средства на другой компакт-диск, чтобы продолжить движение по лестнице. Этот метод позволяет инвестору иметь доступ к фондам по мере их погашения.

Этот метод позволяет инвестору иметь доступ к фондам по мере их погашения.

Например, инвестор может внести по 3000 долларов на срочный вклад на пять, четыре, три, два или один год. Срок погашения одного из компакт-дисков каждый год, что позволяет клиенту либо снять деньги на расходы, либо перевести средства на новый счет. Ставка нового срочного депозита будет основана на текущей рыночной ставке. Этот метод популярен среди пенсионеров, которым необходимо ежегодно снимать определенную сумму дохода со своих сбережений для оплаты расходов на проживание.

Эту стратегию можно использовать при инвестировании в один и тот же кредитный союз или банк или в несколько разных учреждений.Инвестор может либо снять основную сумму и проценты по наступлении срока погашения, либо реинвестировать средства, если они не нужны.

ПлюсыСрочные вклады предлагают фиксированную процентную ставку в течение срока вложения.

Срочные вклады — это безрисковые и безопасные инвестиции, поскольку они поддерживаются либо FDIC, либо NCUA.

Различные сроки погашения позволяют инвесторам смещать даты окончания для создания инвестиционной лестницы.

Срочные вклады имеют низкую минимальную сумму депозита.

Срочные депозиты платят более высокие ставки для больших первоначальных сумм депозита.

Процентные ставки по срочным депозитам обычно ниже или менее привлекательны, чем у большинства инвестиций с фиксированной ставкой.

Срочные вклады не могут быть сняты досрочно без штрафа или потери всех заработанных процентов.

Процентные ставки не успевают за растущей инфляцией.

Риск процентной ставки существует, если инвесторы привязаны к низко-процентному депозиту, в то время как общие процентные ставки растут.

Пример срочных вкладов

Wells Fargo Bank (WFC) — один из крупнейших потребительских банков США, предлагающий несколько типов срочных вкладов. Ниже приведены несколько компакт-дисков банка вместе с процентными ставками, выплаченными вкладчикам по состоянию на 22 марта 2019 года.

Ниже приведены несколько компакт-дисков банка вместе с процентными ставками, выплаченными вкладчикам по состоянию на 22 марта 2019 года.

- Шестимесячный компакт-диск с минимальным депозитом в 2500 долларов приносит 0,90%.

- Годовой компакт-диск с минимальным депозитом в 2500 долларов приносит 1,25%.

- Специальный компакт-диск, для которого требуется минимальный депозит в размере 5000 долларов США 2.27% на 29 месяцев.

Обратите внимание, что процентные ставки, предлагаемые банком, могут измениться в любое время для новых компакт-дисков и могут отличаться в зависимости от штата, в котором находится филиал.

Что такое депозитная ставка, Определение депозитной ставки, Новости депозитной ставки

Депозитная ставка — это процентная ставка, выплачиваемая коммерческими банками или финансовыми учреждениями по денежным депозитам владельцев счетов. Депозитные счета включают депозитные сертификаты (CD), сберегательные счета и другие инвестиционные счета.

Например, процентная ставка по депозиту часто выплачивается за наличные, размещенные на сберегательных счетах и счетах денежного рынка. На сберегательные счета начисляется довольно низкая процентная ставка, но денежные средства, размещенные на некоторых других типах счетов, также оплачиваются по депозитной ставке банками и финансовыми учреждениями. Процентные ставки по депозиту могут быть либо фиксированными на определенный период времени с минимальной суммой денег на депозите, либо могут быть переменными, которые колеблются и обычно не подлежат штрафам за досрочное снятие.

Депозитные счета привлекательны для инвесторов как надежный инструмент для поддержания их ликвидных денежных средств, получения небольшой суммы фиксированных процентов и использования страховки. Банки обычно предлагают более выгодные ставки для счетов с большими остатками. Это используется в качестве стимула для привлечения ценных клиентов со значительными активами. В силу достижения более высокой процентной ставки, естественно, чем больше сумма депонирования, тем выше доход с течением времени.

Фиксированные процентные ставки, гарантированные определенными депозитными счетами, как правило, меньше по сравнению с переменной доходностью других финансовых инструментов. Компромисс заключается в том, что владелец счета уверен в постепенном увеличении своего депозита по сравнению с возможностью внезапной прибыли или убытков в еще более высоких масштабах. В случае некоторых самостоятельных пенсионных счетов различные типы инвестиций могут включать недвижимость, паевые инвестиционные фонды, акции, облигации и векселя.

Банки любят предлагать конкурентоспособные процентные ставки по этим депозитам, чтобы привлечь клиентов. В зависимости от продукта, премиальные процентные ставки по депозиту могут быть доступны только при определенных условиях, таких как минимальные и, возможно, максимальные значения баланса. Для некоторых учетных записей также требуется установленный период времени — шесть месяцев, один год или несколько лет, — в течение которого деньги должны оставаться на депозите и не могут быть доступны владельцу счета. В случае раннего доступа к депозиту могут возникнуть штрафы и сборы, включая потенциальную потерю согласованной процентной ставки, если остаток на счете окажется ниже минимальной суммы.

В случае раннего доступа к депозиту могут возникнуть штрафы и сборы, включая потенциальную потерю согласованной процентной ставки, если остаток на счете окажется ниже минимальной суммы.

FDIC: национальные ставки и ограничения

Подписка по электронной почте | Подписка через RSS

15 декабря 2020 года Совет директоров FDIC утвердил Окончательное правило, в котором вносятся определенные поправки в ограничения процентных ставок, применимые к менее капитализированным учреждениям (как определено в Разделе 38 Федерального закона о страховании вкладов), которые вступают в силу с апреля. 1, 2021. Ограничения по процентным ставкам обычно ограничивают менее капитализированные учреждения от привлечения депозитов, предлагая ставки, которые значительно превышают ставки на преобладающем рынке.

Окончательное правило переопределило «национальную ставку» как среднее значение ставок, выплачиваемых всеми застрахованными депозитными учреждениями и кредитными союзами, по которым имеются данные, со ставками, взвешенными по доле каждого учреждения во внутренних депозитах. «Верхний предел национальной ставки» рассчитывается как наибольшее из следующих значений: (1) национальная ставка плюс 75 базисных пунктов; или (2) 120 процентов текущей доходности по обязательствам Казначейства США с аналогичным сроком погашения плюс 75 базисных пунктов. Верхний предел национальной ставки по бессрочным депозитам — это наибольшая из следующих величин: национальная ставка плюс 75 базисных пунктов или ставка по федеральным фондам плюс 75 базисных пунктов.

«Верхний предел национальной ставки» рассчитывается как наибольшее из следующих значений: (1) национальная ставка плюс 75 базисных пунктов; или (2) 120 процентов текущей доходности по обязательствам Казначейства США с аналогичным сроком погашения плюс 75 базисных пунктов. Верхний предел национальной ставки по бессрочным депозитам — это наибольшая из следующих величин: национальная ставка плюс 75 базисных пунктов или ставка по федеральным фондам плюс 75 базисных пунктов.

Менее капитализированное учреждение может использовать «местный предел ставки» вместо национального верхнего предела ставки для депозитов, собранных на территории местного рынка учреждения. Окончательное правило переопределило «местный предел ставки» для конкретного депозитного продукта как 90 процентов от наивысшей ставки, предлагаемой по депозитному продукту учреждением или кредитным союзом, принимающим депозиты в физическом месте в пределах местного рынка учреждения.

В соответствии с разделом 337. 7 (d), застрахованное депозитарное учреждение, которое стремится выплатить процентную ставку в пределах своей местной рыночной капитализации, должно предоставить уведомление и свидетельство о самой высокой ставке, уплаченной по конкретному депозитному продукту в регионах местного рынка учреждения, в соответствующий региональный отдел Федеральной корпорации по страхованию депозитов (FDIC). директор. Учреждение должно обновлять свои доказательства и расчеты для существующих и новых счетов ежемесячно, если иное не указано соответствующим региональным директором FDIC, и сохранять такую информацию доступной как минимум в течение двух последних циклов проверки и, по запросу FDIC, предоставлять документацию в соответствующему региональному офису FDIC и экзаменационному персоналу во время любых последующих экзаменов.

7 (d), застрахованное депозитарное учреждение, которое стремится выплатить процентную ставку в пределах своей местной рыночной капитализации, должно предоставить уведомление и свидетельство о самой высокой ставке, уплаченной по конкретному депозитному продукту в регионах местного рынка учреждения, в соответствующий региональный отдел Федеральной корпорации по страхованию депозитов (FDIC). директор. Учреждение должно обновлять свои доказательства и расчеты для существующих и новых счетов ежемесячно, если иное не указано соответствующим региональным директором FDIC, и сохранять такую информацию доступной как минимум в течение двух последних циклов проверки и, по запросу FDIC, предоставлять документацию в соответствующему региональному офису FDIC и экзаменационному персоналу во время любых последующих экзаменов.

Информация о месячном потолке по состоянию на 19 июля 2021 г.

FDIC начал публикацию национальной ставки и верхнего предела ставки 18 мая 2009 г. Данные недоступны до 18 мая 2009 г. К этим историческим данным можно получить доступ по предыдущим ставкам. Данные с мая 2009 г. по 31 марта 2021 г. отражают расчет, действовавший на тот момент (средние значения, взвешенные по филиалам, без учета кредитных союзов), а данные, опубликованные после 31 марта 2021 г., отражают расчет, описанный выше.

Данные недоступны до 18 мая 2009 г. К этим историческим данным можно получить доступ по предыдущим ставкам. Данные с мая 2009 г. по 31 марта 2021 г. отражают расчет, действовавший на тот момент (средние значения, взвешенные по филиалам, без учета кредитных союзов), а данные, опубликованные после 31 марта 2021 г., отражают расчет, описанный выше.

Информация о ежемесячном ограничении ставок будет публиковаться каждый 3-й понедельник каждого месяца. Когда 3-й понедельник выпадает на государственный праздник, информация о предельной ставке будет опубликована на следующий рабочий день. Все опубликованные ставки и доходности основаны на информации, доступной в последний рабочий день конца предыдущего месяца (примечание: ставки и доходности, опубликованные 1 апреля 2021 г., основаны на информации, доступной по состоянию на 26 февраля 2021 г.).

1 Если учреждение стремится предложить продукт со сроком погашения вне срока, который не предлагается другим учреждением в пределах его местного рынка, или для которого FDIC не публикует национальный предел ставки, учреждение будет обязано использовать ставку, предлагаемую на следующий более низкий срок погашения для этого депозитного продукта, при определении применимого национального или местного предела ставок, соответственно. Например, учреждение, желающее предложить 26-месячный депозитный сертификат, должно использовать ставку, предлагаемую для 24-месячного CD, чтобы определить применимый национальный или местный предел ставки.

Например, учреждение, желающее предложить 26-месячный депозитный сертификат, должно использовать ставку, предлагаемую для 24-месячного CD, чтобы определить применимый национальный или местный предел ставки.

2 Источник: S&P Global Market Intelligence; Финансовые данные SNL. Расчеты: FDIC. Ставки по сберегательным и процентным текущим счетам основаны на уровне продуктов на 2500 долларов, тогда как ставки денежного рынка и депозитных сертификатов представляют собой в среднем уровни продуктов на 10 000 и 100 000 долларов. Типы счетов и сроки погашения, указанные в этих таблицах, чаще всего предлагаются банками и филиалами, по которым у нас есть данные (сроки погашения по сроку).

3 Доходность казначейских облигаций — это доходность казначейских облигаций, публикуемая Министерством финансов США с теми же сроками погашения, что и перечисленные сроки обращения CD. Для бессрочных депозитов, по которым нет сопоставимой казначейской доходности, используется эффективная ставка по федеральным фондам, опубликованная Федеральным резервным банком Нью-Йорка. Примечание: Казначейство США не публикует 4-летнюю ставку казначейства.

Примечание: Казначейство США не публикует 4-летнюю ставку казначейства.

Срочный депозит

Программа срочных депозитов — это программа, в рамках которой Федеральные резервные банки предлагают процентные срочные вклады соответствующим учреждениям.Срочный вклад — это вклад с определенной датой погашения. Механизм срочного депозита был создан для облегчения проведения денежно-кредитной политики, предоставляя инструмент, который может использоваться для управления совокупным количеством резервных остатков, находящихся в депозитарных учреждениях. Увеличение непогашенных срочных вкладов истощает остатки резервов, поскольку средства для их оплаты снимаются со счетов участвующих учреждений на весь срок действия срочного депозита.

Результаты работы

Последние результаты работы можно найти на веб-сайте Совета управляющих (вне его).

Архив результатов предыдущих операций можно найти на веб-сайте Совета управляющих (вне его).

Операции по срочному депозиту

Срочные депозиты могут быть предоставлены через конкурентный формат аукциона с единой ценой с возможностью неконкурентных торгов, формат фиксированной процентной ставки по заранее заданной процентной ставке или формат с плавающей ставкой. Процентная ставка, выплачиваемая по срочным депозитам, предоставленным через формат с плавающей ставкой, будет операционной эффективной процентной ставкой, которая определяется средним значением ежедневных эффективных ставок в течение срока действия инструмента.Ежедневная эффективная ставка — это сумма значения справочной ставки на этот день и ставки спреда для операции.

Пожалуйста, обращайтесь к веб-сайту Совета управляющих (за пределами сайта) для получения всех пресс-релизов, связанных с механизмом срочных депозитов.

Чтобы получать уведомления о предстоящих операциях Механизма срочных депозитов и сводных результатов, заполните, пожалуйста, электронную форму уведомления (за пределами сайта). Обратите внимание, что участники Срочного депозита с удостоверениями будут автоматически получать все уведомления по электронной почте.

Заявление на получение срочного депозита

Нажмите кнопку ниже, чтобы получить доступ к приложению Срочный депозит.

Создание срочного депозита

Любое учреждение, имеющее право на получение процентов по остаткам на счетах в Федеральном резервном банке, может участвовать в Механизме срочных депозитов с одобрения его Резервного банка. Для участия подходящие организации должны выполнить шаги, указанные на странице «Настройка срочного депозита».Типичное время от подачи необходимых форм, запросов и соглашений до готовности к участию составляет от 7 до 10 рабочих дней при условии, что все необходимые материалы являются полными и точными. Ошибки или упущения могут задержать процесс.

Вопросы?

Пожалуйста, обращайтесь к контактному лицу вашего района срочных вкладов, если у вас возникнут вопросы о системе срочных вкладов. Для получения технической помощи по заявке на получение срочного депозита обратитесь в Центр обслуживания клиентов Федеральной резервной системы.

Начало страницы

процентов: что это?

Процент — это стоимость использования чужих денег. Когда вы занимаете деньги, вы платите проценты. Когда вы ссужаете деньги, вы получаете проценты.

Здесь вы узнаете больше о процентах, в том числе о том, что это такое и как рассчитать, сколько вы зарабатываете или должны, в зависимости от того, одалживаете вы или занимаетесь.

Что есть интерес?

Проценты рассчитываются как процент от остатка ссуды (или депозита), периодически выплачиваемый кредитору за право пользоваться своими деньгами.Сумма обычно указывается как годовая ставка, но проценты могут начисляться за периоды длиннее или короче одного года.

Проценты — это дополнительные деньги, которые должны быть возвращены в дополнение к первоначальной сумме кредита или депозита. Иными словами, рассмотрите вопрос: что нужно, чтобы занять деньги? Ответ: больше денег.

Как работают проценты?

Существует несколько различных способов расчета процентов, и некоторые из них более выгодны для кредиторов.Решение о выплате процентов зависит от того, что вы получите взамен, а решение о выплате процентов зависит от альтернативных вариантов, доступных для вложения ваших денег.

При заимствовании: Чтобы занять деньги, вам нужно будет вернуть то, что вы взяли в долг. Кроме того, чтобы компенсировать кредитору риск предоставления вам кредита (и его неспособность использовать деньги где-либо еще, пока вы их используете), вам необходимо выплатить на больше, чем вы взяли взаймы .

Изображение Терезы Чиечи © The Balance 2019При кредитовании: Если у вас есть дополнительные деньги, вы можете предоставить их самостоятельно или поместить средства на сберегательный счет, фактически позволяя банку ссудить их или инвестировать средства.Взамен вы будете рассчитывать на проценты. Если вы не собираетесь ничего зарабатывать, у вас может возникнуть соблазн потратить деньги, потому что ждать мало пользы.

Сколько вы платите или зарабатываете в виде процентов? Это зависит от:

- Процентная ставка

- Сумма кредита

- Сколько времени нужно на погашение

Более высокая ставка или более долгосрочная ссуда приводят к тому, что заемщик платит больше.

Пример: Процентная ставка 5% в год и остаток в 100 долларов приводят к начислению процентов в размере 5 долларов в год при условии, что вы используете простые проценты.Чтобы увидеть расчет, воспользуйтесь таблицей Google Таблиц с этим примером. Измените три фактора, перечисленные выше, чтобы увидеть, как изменяется процентная стоимость.

Большинство банков и эмитентов кредитных карт не используют простые проценты. Вместо этого проценты усугубляются, в результате чего суммы процентов растут быстрее.

Как получить проценты?

Вы зарабатываете проценты, когда ссужаете деньги или вкладываете средства на процентный банковский счет, такой как сберегательный счет или депозитный сертификат (CD).Банки предоставляют ссуды за вас: они используют ваши деньги, чтобы предлагать ссуды другим клиентам и делать другие инвестиции, и они передают вам часть этих доходов в виде процентов.

Периодически (например, каждый месяц или квартал) банк выплачивает проценты по вашим сбережениям. Вы увидите транзакцию по выплате процентов и заметите, что остаток на вашем счете увеличивается. Вы можете потратить эти деньги или оставить их на счете, чтобы они продолжали приносить проценты. Ваши сбережения действительно могут дать импульс, когда вы оставите проценты на своем счете; вы будете получать проценты с вашего первоначального депозита , а также проценты, добавленные к вашему счету .

Получение процентов сверх ранее заработанных процентов называется сложными процентами.

Пример: Вы кладете 1000 долларов на сберегательный счет, на который выплачивается процентная ставка 5%. С простыми процентами вы заработаете 50 долларов за год. Вычислять:

- Умножьте 1000 долларов сбережений на 5% годовых.

- 1000 долларов x 0,05 = 50 долларов дохода (см., Как преобразовать проценты и десятичные дроби).

- Остаток на счете через год = 1050 долларов США.

Однако большинство банков рассчитывают ваш процентный доход каждый день, а не только через год.Это работает в вашу пользу, потому что вы пользуетесь компаундированием. Если предположить, что ваш банк ежедневно увеличивает проценты:

- Через год остаток на вашем счету составит 1 051,16 доллара.

- Ваша годовая процентная доходность (APY) составит 5,12%.

- Вы заработаете 51,16 доллара США в виде процентов в течение года.

Разница может показаться небольшой, но мы говорим только о вашей первой 1000 долларов. На каждые 1000 долларов вы будете зарабатывать немного больше. По прошествии времени и по мере того, как вы вносите больше, процесс будет продолжать расти, принося все большие и большие доходы.Если вы оставите аккаунт в покое, вы заработаете 53,78 доллара в следующем году по сравнению с 51,16 доллара в первый год.

См. Этот пример в таблице Google Таблиц. Сделайте копию таблицы и внесите изменения, чтобы узнать больше о сложных процентах.

Когда мне нужно платить проценты?

Когда вы занимаетесь деньгами, вы обычно должны платить проценты. Но это может быть неочевидно, поскольку не всегда есть отдельная проводка или отдельный счет на оплату процентов.

Задолженность в рассрочку: В случае ссуд, таких как ссуды на покупку жилья, автомобиля и учебы, процентные расходы включены в ваш ежемесячный платеж. Каждый месяц часть вашего платежа идет на уменьшение вашего долга, а другая часть — это ваши процентные расходы. С помощью этих ссуд вы выплачиваете свой долг в течение определенного периода времени (например, 15-летняя ипотека или 5-летний автокредит).

Оборотный долг: Прочие ссуды — это возобновляемые ссуды, что означает, что вы можете брать больше месяц за месяцем и производить периодические платежи по долгу.Например, кредитные карты позволяют вам многократно тратить деньги до тех пор, пока вы не превысите свой кредитный лимит. Расчет процентов различается, но не так сложно понять, как начисляются проценты и как работают ваши платежи.

Дополнительные расходы: Ссуды часто указываются с годовой процентной ставкой (APR). Это число показывает, сколько вы платите в год, и может включать дополнительные расходы помимо процентов. Чистые процентные расходы — это процентная ставка (а не годовая процентная ставка).По некоторым займам вы оплачиваете заключительные расходы или финансовые затраты, которые технически не являются процентными расходами, которые зависят от суммы вашего займа и вашей процентной ставки. Было бы полезно узнать разницу между процентной ставкой и годовой процентной ставкой. Для сравнения, годовая процентная ставка обычно является лучшим инструментом.

Ключевые выводы

- Проценты — это деньги, которые вы задолжали при ссуде или выплачиваете при ссуде.

- Когда у вас есть задолженность по процентам, они рассчитываются как процент от взятой вами ссуды (или депозита).

- Вы получаете проценты, когда ссужаете деньги или кладете средства на процентный банковский счет.

- Получение процентов сверх ранее заработанных процентов называется сложными процентами.

Калькулятор залога за аренду

Если у вас возникнут проблемы или возникнут вопросы, напишите по адресу [email protected].

Калькулятор залога аренды

Информация о калькуляторе залогового депозита за аренду

Этот расчет процентной ставки применяется только к процентам, начисляемым на гарантийный депозит по договору аренды жилого помещения или парка передвижного дома 1 января 2015 года или после этой даты.

Если вы используете калькулятор с мобильного телефона, вам может потребоваться прокрутить по горизонтали и нажать кнопку « Я понимаю и принимаю эти определения », чтобы продолжить.

По состоянию на 1 января 2015 года для всех юрисдикций Мэриленда сумма процентов, которые домовладелец или владелец парка передвижных домов должен уплатить арендатору жилого дома при возврате гарантийного депозита, превышает дневную кривую доходности казначейства США ( «Казначейство с постоянным сроком погашения») сроком на один год, начиная с первого рабочего дня каждого года, или 1.5%.

Мы предоставляем этот настраиваемый калькулятор, который определяет проценты, причитающиеся по гарантийному депозиту, позволяя пользователю ввести дату начала (дату, когда гарантийный депозит был передан арендодателю), дату окончания аренды, округ, в котором проживает находится, и сумма залога.

Проценты выплачиваются только по гарантийным депозитам на сумму 50 долларов и более и начисляются ежемесячно с начала аренды.

При увеличении количества выдачи кредитов населению банк нуждается в дополнительных средствах и начинает привлекать вкладчиков при помощи повышенных процентов по вкладам;

При увеличении количества выдачи кредитов населению банк нуждается в дополнительных средствах и начинает привлекать вкладчиков при помощи повышенных процентов по вкладам;