- Есть ли решение по онлайн-платежам и ККТ (онлайн-кассы), чтобы соответствовать закону 54-фз без покупки/регистрации кассы?

- Платежный агрегатор и онлайн-касса – особенности взаимодействия

- Как передавать данные для онлайн-кассы

- ВТБ касса — Все платежи в одном компактном устройстве

- приём платежей без покупки онлайн-кассы

- как выбрать платежную систему и подключить прием платежей на сайте?

- Переход ИП на онлайн-кассы —

- Как принимать платежи по кредитным картам бесплатно в Интернете

- Как принимать платежи по кредитным картам без торгового счета

- 7 способов приема платежей по кредитным картам без веб-сайта

- Как принимать платежи по кредитным картам в Интернете: ваши возможности [2021]

- Торговый счет + Платежный шлюз

- Универсальные решения

- Обработка платежей по кредитной карте, упрощенная

- 10 вопросов, которые все компании должны задать поставщику платежных услуг

- 1. Существуют ли разные ставки или комиссии для разных типов карт?

- 2. Вы взимаете «обратные счета» или все расходы, связанные с транзакцией, выставляются в одном месяце?

- 3. Какие ставки или комиссии вы взимаете, когда я использую кредитные карты, ввожу их вручную (клавиша ввода) или принимаю их онлайн?

- 4. Взимаете ли вы отдельную плату за свой шлюз?

- 5. Верну ли я первоначальную комиссию при возврате средств за транзакцию?

- 6. Каковы условия контракта и есть ли плата за досрочное расторжение?

- 7. Какие комиссии вы взимаете каждый месяц?

- 8. Существуют ли минимальные ежемесячные требования или сборы за обработку?

- 9. Есть ли ограничение на объем обработки?

- 10. Какая поддержка предлагается?

- 8 способов приема онлайн-платежей в 2021 году [с PayPal на Braintree]

- Прием платежей

- Подключение способа оплаты — Pixieset

Есть ли решение по онлайн-платежам и ККТ (онлайн-кассы), чтобы соответствовать закону 54-фз без покупки/регистрации кассы?

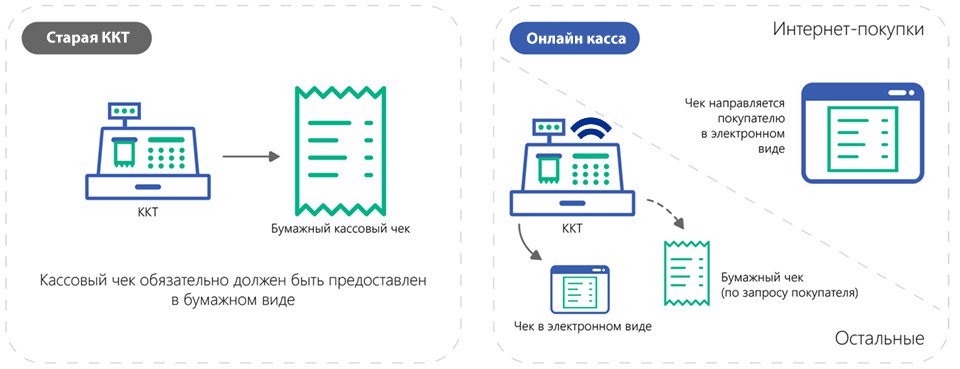

Самое главное: с 2017-2018 касса нужна даже при приёме платежей онлайн.Раньше принимал платежи через яндекс.кассу, сидя на УСН, платил 6% с доходов и в ус не дул о нововведениях в законе 54-фз. Для тех, кто не в курсе, поясню:

После того, как человек произвёл оплату через агрегатор платёжной системы или онлайн-эквайрингом, в вашу обязанность входит в течении 5 минут сформировать чек (можно электронный) с помощью сертифицированной и правильно зарегистрированной контрольно-кассовой техники, которая сразу свяжется с оператором фискальных данных (ФОД) и, затем, попадёт в налоговую. И не важно, что деньги попадают вам на расчётный счёт. Касса нужна. Ну, это может быть не совсем касса, как мы видели, но как минимум, чёрная коробочка, подключенная к Интернет, где лежит некий шифрованный накопитель, который ещё и надо менять раз в 13 месяцев. Фишка в том, что эта касса должна работать всегда, когда вы принимаете платежи.

Ознакомиться со всем этим ужасом можно тут (первая половина видео)

Для тех мест, где касса уже есть, особых проблем нет, просто небольшие изменения. А вот для тех кто физически с покупателями не сталкивается нет ничего толкового. Некоторые кассоделы разрабатывают облачные кассы, но это только обещания. Больше информации нет. Яндекс.касса ничего конкретного тоже не обещает и говорит, чтобы мы сами справлялись. Другие ПС (типа dengionline) и банки (ТКС) вообще не затрагивают этот вопрос.

Может кто-то что-то знает? Есть ли удобное готовое решение для предпринимателя, оказывающего услуги онлайн, работающего только через ОНЛАЙН-платежи?

П.С: Я также не хочу заниматься регистрацией кассы, так что решения с облачными кассами мне не подходят. Если они подходят для вас, смотрите ответы на этот вопрос, которые я не отметил решением.

UPD-1: Между тем, разные источники по-разному трактуют сроки, когда неформирование чеков при при работе через Яндекс.Кассу становится незаконным. Кто-то говорит, что уже давно, так как закон определил понятие электронного платежа и указал, что надо делать чеки.

UPD-2: Изменил основной вопрос. Дописал в конце «…без физической кассы?»

UPD-3: Изменил основной вопрос. Дописал в конце «…без покупки/регистрации кассы?»

Платежный агрегатор и онлайн-касса – особенности взаимодействия

Соглашение о конфиденциальности

и обработке персональных данных

1.Общие положения

1.1.Настоящее соглашение о конфиденциальности и обработке персональных данных (далее – Соглашение) принято свободно и своей волей, действует в отношении всей информации, которую ООО «Инсейлс Рус» и/или его аффилированные лица, включая все лица, входящие в одну группу с ООО «Инсейлс Рус» (в том числе ООО «ЕКАМ сервис»), могут получить о Пользователе во время использования им любого из сайтов, сервисов, служб, программ для ЭВМ, продуктов или услуг ООО «Инсейлс Рус» (далее – Сервисы) и в ходе исполнения ООО «Инсейлс Рус» любых соглашений и договоров с Пользователем.

1.2.Использование Сервисов означает согласие Пользователя с настоящим Соглашением и указанными в нем условиями; в случае несогласия с этими условиями Пользователь должен воздержаться от использования Сервисов.

1.3.Сторонами (далее – «Стороны) настоящего Соглашения являются:

«Инсейлс» – Общество с ограниченной ответственностью «Инсейлс Рус», ОГРН 1117746506514, ИНН 7714843760, КПП 771401001, зарегистрированное по адресу: 125319, г.Москва, ул.Академика Ильюшина, д.4, корп.1, офис 11 (далее — «Инсейлс»), с одной стороны, и

«Пользователь» –

либо физическое лицо, обладающее дееспособностью и признаваемое участником гражданских правоотношений в соответствии с законодательством Российской Федерации;

либо юридическое лицо, зарегистрированное в соответствии с законодательством государства, резидентом которого является такое лицо;

либо индивидуальный предприниматель, зарегистрированный в соответствии с законодательством государства, резидентом которого является такое лицо;

которое приняло условия настоящего Соглашения.

1.4.Для целей настоящего Соглашения Стороны определили, что конфиденциальная информация – это сведения любого характера (производственные, технические, экономические, организационные и другие), в том числе о результатах интеллектуальной деятельности, а также сведения о способах осуществления профессиональной деятельности (включая, но не ограничиваясь: информацию о продукции, работах и услугах; сведения о технологиях и научно-исследовательских работах; данные о технических системах и оборудовании, включая элементы программного обеспечения; деловые прогнозы и сведения о предполагаемых покупках; требования и спецификации конкретных партнеров и потенциальных партнеров; информацию, относящуюся к интеллектуальной собственности, а также планы и технологии, относящиеся ко всему перечисленному выше), сообщаемые одной стороной другой стороне в письменной и/или электронной форме, явно обозначенные Стороной как ее конфиденциальная информация.

1.5.Целью настоящего Соглашения является защита конфиденциальной информации, которой Стороны будут обмениваться в ходе переговоров, заключения договоров и исполнения обязательств, а равно любого иного взаимодействия (включая, но не ограничиваясь, консультирование, запрос и предоставление информации, и выполнение иных поручений).

2.Обязанности Сторон

2.1.Стороны соглашаются сохранять в тайне всю конфиденциальную информацию, полученную одной Стороной от другой Стороны при взаимодействии Сторон, не раскрывать, не разглашать, не обнародовать или иным способом не предоставлять такую информацию какой-либо третьей стороне без предварительного письменного разрешения другой Стороны, за исключением случаев, указанных в действующем законодательстве, когда предоставление такой информации является обязанностью Сторон.

2.2.Каждая из Сторон предпримет все необходимые меры для защиты конфиденциальной информации как минимум с применением тех же мер, которые Сторона применяет для защиты собственной конфиденциальной информации. Доступ к конфиденциальной информации предоставляется только тем сотрудникам каждой из Сторон, которым он обоснованно необходим для выполнения служебных обязанностей по исполнению настоящего Соглашения.

2.3.Обязательство по сохранению в тайне конфиденциальной информации действительно в пределах срока действия настоящего Соглашения, лицензионного договора на программы для ЭВМ от 01.

2.4.Не будут считаться нарушением настоящего Соглашения следующие случаи:

(а)если предоставленная информация стала общедоступной без нарушения обязательств одной из Сторон;

(б)если предоставленная информация стала известна Стороне в результате ее собственных исследований, систематических наблюдений или иной деятельности, осуществленной без использования конфиденциальной информации, полученной от другой Стороны;

(в)если предоставленная информация правомерно получена от третьей стороны без обязательства о сохранении ее в тайне до ее предоставления одной из Сторон;

(г)если информация предоставлена по письменному запросу органа государственной власти, иного государственного органа, или органа местного самоуправления в целях выполнения их функций и ее раскрытие этим органам обязательно для Стороны. При этом Сторона должна незамедлительно известить другую Сторону о поступившем запросе;

При этом Сторона должна незамедлительно известить другую Сторону о поступившем запросе;

(д)если информация предоставлена третьему лицу с согласия той Стороны, информация о которой передается.

2.5.Инсейлс не проверяет достоверность информации, предоставляемой Пользователем, и не имеет возможности оценивать его дееспособность.

2.6.Информация, которую Пользователь предоставляет Инсейлс при регистрации в Сервисах, не является персональными данными, как они определены в Федеральном законе РФ №152-ФЗ от 27.07.2006г. «О персональных данных».

2.7.Инсейлс имеет право вносить изменения в настоящее Соглашение. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Соглашения вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Соглашения.

2.8.Принимая данное Соглашение Пользователь осознает и соглашается с тем, что Инсейлс может отправлять Пользователю персонализированные сообщения и информацию (включая, но не ограничиваясь) для повышения качества Сервисов, для разработки новых продуктов, для создания и отправки Пользователю персональных предложений, для информирования Пользователя об изменениях в Тарифных планах и обновлениях, для направления Пользователю маркетинговых материалов по тематике Сервисов, для защиты Сервисов и Пользователей и в других целях.

Пользователь имеет право отказаться от получения вышеуказанной информации, сообщив об этом письменно на адрес электронной почты Инсейлс — [email protected].

2.9.Принимая данное Соглашение, Пользователь осознает и соглашается с тем, что Сервисами Инсейлс для обеспечения работоспособности Сервисов в целом или их отдельных функций в частности могут использоваться файлы cookie, счетчики, иные технологии и Пользователь не имеет претензий к Инсейлс в связи с этим.

2.10.Пользователь осознает, что оборудование и программное обеспечение, используемые им для посещения сайтов в сети интернет могут обладать функцией запрещения операций с файлами cookie (для любых сайтов или для определенных сайтов), а также удаления ранее полученных файлов cookie.

Инсейлс вправе установить, что предоставление определенного Сервиса возможно лишь при условии, что прием и получение файлов cookie разрешены Пользователем.

2.11.Пользователь самостоятельно несет ответственность за безопасность выбранных им средств для доступа к учетной записи, а также самостоятельно обеспечивает их конфиденциальность. Пользователь самостоятельно несет ответственность за все действия (а также их последствия) в рамках или с использованием Сервисов под учетной записью Пользователя, включая случаи добровольной передачи Пользователем данных для доступа к учетной записи Пользователя третьим лицам на любых условиях (в том числе по договорам или соглашениям). При этом все действия в рамках или с использованием Сервисов под учетной записью Пользователя считаются произведенными самим Пользователем, за исключением случаев, когда Пользователь уведомил Инсейлс о несанкционированном доступе к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи.

Пользователь самостоятельно несет ответственность за все действия (а также их последствия) в рамках или с использованием Сервисов под учетной записью Пользователя, включая случаи добровольной передачи Пользователем данных для доступа к учетной записи Пользователя третьим лицам на любых условиях (в том числе по договорам или соглашениям). При этом все действия в рамках или с использованием Сервисов под учетной записью Пользователя считаются произведенными самим Пользователем, за исключением случаев, когда Пользователь уведомил Инсейлс о несанкционированном доступе к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи.

2.12.Пользователь обязан немедленно уведомить Инсейлс о любом случае несанкционированного (не разрешенного Пользователем) доступа к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи. В целях безопасности, Пользователь обязан самостоятельно осуществлять безопасное завершение работы под своей учетной записью по окончании каждой сессии работы с Сервисами. Инсейлс не отвечает за возможную потерю или порчу данных, а также другие последствия любого характера, которые могут произойти из-за нарушения Пользователем положений этой части Соглашения.

В целях безопасности, Пользователь обязан самостоятельно осуществлять безопасное завершение работы под своей учетной записью по окончании каждой сессии работы с Сервисами. Инсейлс не отвечает за возможную потерю или порчу данных, а также другие последствия любого характера, которые могут произойти из-за нарушения Пользователем положений этой части Соглашения.

3.Ответственность Сторон

3.1.Сторона, нарушившая предусмотренные Соглашением обязательства в отношении охраны конфиденциальной информации, переданной по Соглашению, обязана возместить по требованию пострадавшей Стороны реальный ущерб, причиненный таким нарушением условий Соглашения в соответствии с действующим законодательством Российской Федерации.

3.2.Возмещение ущерба не прекращают обязанности нарушившей Стороны по надлежащему исполнению обязательств по Соглашению.

4.Иные положения

4.1.Все уведомления, запросы, требования и иная корреспонденция в рамках настоящего Соглашения, в том числе включающие конфиденциальную информацию, должны оформляться в письменной форме и вручаться лично или через курьера, или направляться по электронной почте адресам, указанным в лицензионном договоре на программы для ЭВМ от 01. 12.2016г., договоре присоединения к лицензионному договору на программы для ЭВМ и в настоящем Соглашении или другим адресам, которые могут быть в дальнейшем письменно указаны Стороной.

12.2016г., договоре присоединения к лицензионному договору на программы для ЭВМ и в настоящем Соглашении или другим адресам, которые могут быть в дальнейшем письменно указаны Стороной.

4.2.Если одно или несколько положений (условий) настоящего Соглашения являются либо становятся недействительными, то это не может служить причиной для прекращения действия других положений (условий).

4.3.К настоящему Соглашению и отношениям между Пользователем и Инсейлс, возникающим в связи с применением Соглашения, подлежит применению право Российской Федерации.

4.3.Все предложения или вопросы по поводу настоящего Соглашения Пользователь вправе направлять в Службу поддержки пользователей Инсейлс www.ekam.ru либо по почтовому адресу: 107078, г. Москва, ул. Новорязанская, 18, стр.11-12 БЦ «Stendhal» ООО «Инсейлс Рус».

Дата публикации: 01.12.2016г.

Полное наименование на русском языке:

Общество с ограниченной ответственностью «Инсейлс Рус»

Сокращенное наименование на русском языке:

ООО «Инсейлс Рус»

Наименование на английском языке:

InSales Rus Limited Liability Company (InSales Rus LLC)

Юридический адрес:

125319, г. Москва, ул. Академика Ильюшина, д. 4, корп.1, офис 11

Москва, ул. Академика Ильюшина, д. 4, корп.1, офис 11

Почтовый адрес:

107078, г. Москва, ул. Новорязанская, 18, стр.11-12, БЦ «Stendhal»

ИНН: 7714843760 КПП: 771401001

Банковские реквизиты:

Р/с 40702810600001004854

В ИНГ БАНК (ЕВРАЗИЯ) АО, г.Москва,

к/с 30101810500000000222, БИК 044525222

Электронная почта: [email protected]

Контактный телефон: +7(495)133-20-43

Как передавать данные для онлайн-кассы

С 1 января 2019 в соответствии с требованием законодательства все обязаны будут перейти на версию ФФД 1.05. Это обновлённый протокол формирования фискальных чеков.В связи с этим на нашей стороне мы расширили имеющийся протокол обмена данными. А именно, мы добавляем в параметре Receipt два новых обязательных поля:

payment_method — Признак способа расчёта.

Возможные значения:

«full_prepayment» – предоплата 100%. Полная предварительная оплата до момента передачи предмета расчета.

Полная предварительная оплата до момента передачи предмета расчета.

«prepayment» – предоплата. Частичная предварительная оплата до момента передачи предмета расчета.

«advance» – аванс.

«full_payment» – полный расчет. Полная оплата, в том числе с учетом аванса (предварительной оплаты) в момент передачи предмета расчета.

«partial_payment» – частичный расчет и кредит. Частичная оплата предмета расчета в момент его передачи с последующей оплатой в кредит.

«credit» – передача в кредит. Передача предмета расчета без его оплаты в момент его передачи с последующей оплатой в кредит.

«credit_payment» – оплата кредита. Оплата предмета расчета после его передачи с оплатой в кредит (оплата кредита).

payment_object — Признак предмета расчёта.

Возможные значения:

«commodity» – товар. О реализуемом товаре, за исключением подакцизного товара (наименование и иные сведения, описывающие товар).

«excise» – подакцизный товар. О реализуемом подакцизном товаре (наименование и иные сведения, описывающие товар).

О реализуемом подакцизном товаре (наименование и иные сведения, описывающие товар).

«job» – работа. О выполняемой работе (наименование и иные сведения, описывающие работу).

«service» – услуга. Об оказываемой услуге (наименование и иные сведения, описывающие услугу).

«gambling_bet» – ставка азартной игры. О приеме ставок при осуществлении деятельности по проведению азартных игр.

«gambling_prize» – выигрыш азартной игры. О выплате денежных средств в виде выигрыша при осуществлении деятельности по проведению азартных игр.

«lottery» – лотерейный билет. О приеме денежных средств при реализации лотерейных билетов, электронных лотерейных билетов, приеме лотерейных ставок при осуществлении деятельности по проведению лотерей.

«lottery_prize» – выигрыш лотереи. О выплате денежных средств в виде выигрыша при осуществлении деятельности по проведению лотерей.

«intellectual_activity» – предоставление результатов интеллектуальной деятельности. О предоставлении прав на использование результатов интеллектуальной деятельности или средств индивидуализации.

«payment» – платеж. Об авансе, задатке, предоплате, кредите, взносе в счет оплаты, пени, штрафе, вознаграждении, бонусе и ином аналогичном предмете расчета.

«agent_commission» – агентское вознаграждение. О вознаграждении пользователя, являющегося платежным агентом (субагентом), банковским платежным агентом (субагентом), комиссионером, поверенным или иным агентом.

«composite» – составной предмет расчета. О предмете расчета, состоящем из предметов, каждому из которых может быть присвоено значение выше перечисленных признаков.

«another» – иной предмет расчета. О предмете расчета, не относящемуся к выше перечисленным предметам расчета.

ВТБ касса — Все платежи в одном компактном устройстве

Услуга по использованию продукта «ВТБ-касса» (далее — Услуга) предоставляется Банком ВТБ (ПАО) (Юр. Адрес: Дегтярный переулок, д.11, лит. А, г. Санкт-Петербург, 191144; ИНН 7702070139) (далее — Банк). Для подключения и использования «ВТБ-касса» необходим открытый расчетный счет в Банке ВТБ (ПАО) и заключение договора эквайринга. Аренда терминала — бесплатно, комиссия за идентификацию оборудования, за прием платежей по банковским картам и QR-кодам взимается в соответствии с действующими тарифами Банка для данной услуги. Услуга предоставляется только при наличии технической возможности оказания Услуги в офисе Банка, в котором открыт расчетный счет. Автономное время работы устройства составляет от 3 часов в зависимости от активности его использования. Информацию о наличии технической возможности можно получить в офисе Банка, обслуживающем счет клиента. За осуществление Услуги Банк взимает комиссию в соответствии с действующими тарифами. С целью выполнения своих обязательств и оказания Услуги Банк имеет право привлекать (с оформлением договорных отношений) за свой счет и без согласования с Клиентом третьих лиц. Для подключения ВТБ-кассы необходимо заключить договор эквайринга. Подключение ВТБ-кассы происходит с единоразовым взиманием комиссии за оказание услуги. Для подключения и функционирования ВТБ-кассы клиенту необходимы фискальный накопитель, заключенный договор с ОФД, регистрация в ФНС, выпуск КЭП.

Аренда терминала — бесплатно, комиссия за идентификацию оборудования, за прием платежей по банковским картам и QR-кодам взимается в соответствии с действующими тарифами Банка для данной услуги. Услуга предоставляется только при наличии технической возможности оказания Услуги в офисе Банка, в котором открыт расчетный счет. Автономное время работы устройства составляет от 3 часов в зависимости от активности его использования. Информацию о наличии технической возможности можно получить в офисе Банка, обслуживающем счет клиента. За осуществление Услуги Банк взимает комиссию в соответствии с действующими тарифами. С целью выполнения своих обязательств и оказания Услуги Банк имеет право привлекать (с оформлением договорных отношений) за свой счет и без согласования с Клиентом третьих лиц. Для подключения ВТБ-кассы необходимо заключить договор эквайринга. Подключение ВТБ-кассы происходит с единоразовым взиманием комиссии за оказание услуги. Для подключения и функционирования ВТБ-кассы клиенту необходимы фискальный накопитель, заключенный договор с ОФД, регистрация в ФНС, выпуск КЭП.

Использованные сокращения: оператор финансовых данных (ОФД) — юридическое лицо, созданное специально для осуществления приёма, обработки, хранения и передачи фискальных данных в Федеральную налоговую службу (ФНС) России; 54-ФЗ — Федеральный закон от 22.05.2003 г. № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт»; внешнеэкономическая деятельность (сокр. ВЭД) — совокупность функций предприятий, ориентированных на мировой рынок, с учётом избранной внешнеэкономической стратегии, форм и методов работы на зарубежных рынках; дистанционное банковское обслуживание (ДБО) — общий термин для технологий предоставления банковских услуг на основании распоряжений, передаваемых клиентом удаленным образом (то есть без его визита в банк), чаще всего с использованием компьютерных и телефонных сетей; расчетно-кассовое обслуживание (РКО) юридических лиц и ИП — комплексная услуга банка, обеспечивающая расчеты организации; федеральная налоговая служба (ФНС) — орган исполнительной власти Российской Федерации, находящийся в ведении Министерства финансов РФ. В тарифе под термином «прием оплат» — подразумевается размер комиссии, взимаемой с клиента за совершение операций с использованием терминала. Тарифы за прием платежей по с использованием карт, QR-кода, наличными и посредством бесконтактной оплаты отличаются в зависимости от вида платежа.

В тарифе под термином «прием оплат» — подразумевается размер комиссии, взимаемой с клиента за совершение операций с использованием терминала. Тарифы за прием платежей по с использованием карт, QR-кода, наличными и посредством бесконтактной оплаты отличаются в зависимости от вида платежа.

Более подробную информацию о действующих тарифах и полных условиях предоставления Услуги уточняйте по телефону 8 800 200 77 99, на сайте vtb.ru, а также в офисах Банка ВТБ (ПАО), обслуживающих юридических лиц (кроме кредитных организаций). Банк ВТБ (ПАО). Генеральная лицензия Банка России № 1000. Реклама. 0+.

приём платежей без покупки онлайн-кассы

ОписаниеArsenalPay – удобный и надежный платежный сервис для бизнеса любого размера.

• Самые низкие тарифы• Не нужно покупать или арендовать онлайн кассу, мы создали готовое решение для отправки фискальных чеков• Платежный виджет настраивается под цвета вашего сайта• Деньги перечисляются на ваш расчетный счет ежедневно за минусом комиссии. Без каких-либо лимитов, минимальных сумм или звёздочек в договоре

Без каких-либо лимитов, минимальных сумм или звёздочек в договоре

Тарифы

2,6% за успешный платеж.

Снижаем комиссию при обороте свыше 1 млн.

Подключение и интеграция бесплатно.

Используя ArsenalPay, Вы сможете принимать онлайн платежи при помощи:

• банковских карт Visa, MasterCard, Maestro и Мир, выпущенных в любом банке мира• баланса мобильного телефона операторов МТС, Мегафон, Билайн и Теле2• различных электронных кошельков

Платежные инструменты ArsenalPay прошли самую высокую международную сертификацию – в соответствии со максимальным стандартом безопасности данных индустрии платёжных карт PCI DSS.

Онлайн касса не нужна

Вам не нужно покупать или арендовать свою онлайн кассу – мы создали готовое решение для отправки фискальных чеков: ваш клиент оплачивает покупку в интернет магазине через платежную систему ArsenalPay.

Чек отправляется на email вашего клиента, а информация о платеже через ОФД поступает в налоговую.

Личный кабинет

Один из основных инструментов контроля приема платежей в интернет:

• статистика и история платежей• чеки по каждой транзакции• фильтрация и удобный поиск• частичные и полные возвраты • подтверждение двухэтапных (зарезервированных) платежей• выставление счетов• экспорт реестров

Чтобы вам было удобнее, мы добавили онлайн чеки по каждой транзакции в личный кабинет, будь то успешный платеж или отмена покупки.

При оплате фискальный чек отправляется на email вашего клиента, а информация о платеже поступает в налоговую. Все чеки сохраняются в вашем личном кабинете, вы всегда сможете найти, посмотреть или распечатать любой чек.

Теперь вам не только не нужно покупать или арендовать свою онлайн кассу, но и можно пользоваться только одним личным кабинетом для контроля за платежами и онлайн чеками.

Быстрый старт

Тем кто не хочет заниматься настройкой сайта и хочет максимально оперативно включить прием платежей, мы предоставляем сервис Быстрый старт.

Вы получаете полностью готовое решение для приема платежей, не нужно тратить время на интеграцию и подготовку сайта в соответствие с требованиями международных платежных систем. Полученную личную ссылку размещаете на любой странице вашего сайта и начинаете прием платежей в течение 3 дней.

Нужен только ИНН вашей компании. Онлайн касса бесплатно. Покупать или арендовать кассу не нужно.

Основные этапы подключения

• Установите приложение в ваш интернет магазин.• Зарегистрируйтесь у нас в сервисе• Вам будет предоставлен личный кабинет, где сразу же получите все необходимые параметры для настройки приложения:• идентификатор виджета (widgetId)• секретный ключ виджета (widgetKey)• секретный ключ для callback-уведомлений (callbackKey)• Сообщите нам URL для callback-уведомлений из настроек вашего приложения, чтобы после успешного платежа в вашем магазине обновлялся статус заказа.• Подписываем договор и приступаем к работе.

Установка

Для установки платежного модуля ArsenalPay необходимо произвести следующие действия:

• Скопировать папку netcat в корень сайта. • Выполнить SQL запросы из файла install.sql• Добавить содержимое языковых файлов ru_cp1251.lang.php и ru_utf8.lang.php в соответствующие файлы в каталоге /wwwroot/netcat/modules/payment/• Сообщите урл-колбэка менеджеру ArsenalPay «http://ДОМЕН/netcat/modules/payment/callback.php?paySystem=nc_payment_system_arsenalpay»• В разделе «Прием платежей» включите платежную систему ArsenalPay и настройте ее:• WidgetId — Номер виджета, который присваивается интернет-магазину для работы с виджетом;• WidgetKey — Ключ для создания подписи виджета• CallbackKey — Ключ для проверки подписи запросов, обязательный;• AllowedIP — (необязательный параметр) IP-адрес, с которого будет разрешен запрос от ArsenalPay;• В меню Настройки => Интернет-магазин => Настройки => «Оплата» добавьте новый вариант оплаты

• Выполнить SQL запросы из файла install.sql• Добавить содержимое языковых файлов ru_cp1251.lang.php и ru_utf8.lang.php в соответствующие файлы в каталоге /wwwroot/netcat/modules/payment/• Сообщите урл-колбэка менеджеру ArsenalPay «http://ДОМЕН/netcat/modules/payment/callback.php?paySystem=nc_payment_system_arsenalpay»• В разделе «Прием платежей» включите платежную систему ArsenalPay и настройте ее:• WidgetId — Номер виджета, который присваивается интернет-магазину для работы с виджетом;• WidgetKey — Ключ для создания подписи виджета• CallbackKey — Ключ для проверки подписи запросов, обязательный;• AllowedIP — (необязательный параметр) IP-адрес, с которого будет разрешен запрос от ArsenalPay;• В меню Настройки => Интернет-магазин => Настройки => «Оплата» добавьте новый вариант оплаты

Подробную инструкцию по установке, настройке и использованию модуля вы можете скачать тут.

Всегда с радостью ждем ваших писем с предложениями.

arsenalpay. ru

ru

Скачать с сайта разработчика

как выбрать платежную систему и подключить прием платежей на сайте?

24.12.2020

Рынок онлайн-коммерции из года в год показывает стремительные темпы роста. Такая тенденция способствует популяризации всевозможных сервисов, включая платежные.

Прием платежей на сайте является очень важным этапом запуска интернет-магазина или любого другого онлайн-сервиса. Также, согласно последним законодательным инициативам, необходимо подключить онлайн-кассу, чтобы соответствовать требованиями налогового учета и новому формату передачи данных контролирующим органам. Это новшество рассмотрим во второй части статьи.

Как выбрать платежный шлюз для сайта

Со 100% уверенностью можно сказать, что для каждого сайта будет подходить разный платежный процессинг. Это связано не только со спецификой бизнеса, но и другими не менее важными параметрами:

-

Возможность оформления регулярных платежей.

Если вы продаете подписку на какой-либо сервис, то, как правило, это требует периодических платежей. Некоторые платежные системы позволяют автоматизировать этот процесс. Пользователь единожды вносит данные своей карты на странице оплаты, и каждый месяц с его счета будет автоматически списываться одна и та же сумма. Это очень удобно и не требует от клиента каких-либо дополнительных действий, что стабилизирует денежный поток.

Если вы продаете подписку на какой-либо сервис, то, как правило, это требует периодических платежей. Некоторые платежные системы позволяют автоматизировать этот процесс. Пользователь единожды вносит данные своей карты на странице оплаты, и каждый месяц с его счета будет автоматически списываться одна и та же сумма. Это очень удобно и не требует от клиента каких-либо дополнительных действий, что стабилизирует денежный поток. -

География приема платежей. Если вы принимаете оплату от клиентов из других стран, то перед подключением процессинга нужно уточнить у платежного провайдера возможность приема трансграничных платежей.

-

Способ оплаты. Чем больше способов оплаты предлагает платежная система, тем более гибкие бизнес-процессы можно организовать. Например, оплата через интернет такими методами, как Google Pay или Apple Pay, существенно упрощает процесс покупки для пользователя. Также обратите внимание на возможность приема платежей через популярные мессенджеры.

-

Тарифы. Каждый оператор предлагает разную тарификацию. В среднем по рынку – это 2,5% от суммы транзакции и на этот показатель можно смело ориентироваться при выборе платежной системы для сайта. Операторы готовы идти на снижение комиссии по индивидуальной договоренности, если планируется большой объем платежей.

-

Периодичность выплат на счет. Крайне важно понимать еще до момента подключения процессинга, как часто платежный оператор выплачивает деньги на счет предпринимателя – каждый день, раз в три дня, еженедельно. Ведь срок вывода средств напрямую влияет на оборачиваемость капитала.

Можно не ограничиваться только одним платежным шлюзом на сайте. Всегда в запасе можно иметь несколько опций для приема платежей.

Также важно разделять платежных агрегаторов и банковский эквайринг. В первом случае платежный агрегатор – это посредник между банком и магазином. В последнем — платежный сервис представляет конкретный банк. Вы вправе выбирать любого поставщика услуг, ориентируясь на потребности собственного бизнеса.

Вы вправе выбирать любого поставщика услуг, ориентируясь на потребности собственного бизнеса.

Как принимать платежи на сайте и подключиться к платежной системе

Данный этап является одним из самых длительных и может занимать от одной недели до месяца, что зависит от политики конкретного эквайринг-оператора. Чтобы подключить прием платежей на сайте, нужно пройти процедуру регистрации. Она состоит почти из одних и тех же этапов, независимо от выбора процессинга:

-

заполнение базовой информации при регистрации на сайте оператора;

-

заполнение подробной анкеты, которая включает сбор персональных данных;

-

рассмотрение анкеты сотрудниками оператора;

-

подписание двустороннего договора о предоставлении услуг приема платежей;

-

интеграция платежного модуля на сайт.

Обратите внимание, требует ли платежный оператор создание резерва, когда определенная сумма в системе замораживается в качестве страховки. Некоторые платежные системы делают так, чтобы обезопасить себя от мошеннических операций.

Некоторые платежные системы делают так, чтобы обезопасить себя от мошеннических операций.

Хотелось бы подробнее остановиться на последнем этапе, ведь каждый сайт построен на разном «движке» и требует разных приемов для интеграции.

Интеграция на сайте

Если сайт построен на одной из популярных CMS – WordPress, OpenCart, Joomla, PrestaShop, Drupal и др., то самым простым вариантом интеграции будет использование готового платежного модуля под конкретную систему управления сайтом. Например, если ваш интернет-магазин работает на базе WordPress и Woocommerce, уточните у платежного провайдера, предоставляет ли он готовые модули для интеграции. Если нет, то поинтересуйтесь, оказывает ли компания техническую поддержку в интеграции платежной системы на сайте. Если и здесь ответ «нет», то придется искать программиста, который сможет имплементировать код на сайте. В противном случае лучше рассмотреть другие платежные системы.

Онлайн-касса

Итак, разобравшись с приемом платежей на сайте, пришло время разобраться с бухгалтерским и налоговым учетом. Здесь на сцену выходит онлайн-касса, которая стала обязательной в 2020 году для всех компаний, ведущих коммерческую деятельность. Это регулируется законом 54-ФЗ, изменения в котором совсем недавно обязали онлайн-бизнесменов придерживаться контрольно-кассовой дисциплины.

Здесь на сцену выходит онлайн-касса, которая стала обязательной в 2020 году для всех компаний, ведущих коммерческую деятельность. Это регулируется законом 54-ФЗ, изменения в котором совсем недавно обязали онлайн-бизнесменов придерживаться контрольно-кассовой дисциплины.

Интернет-магазин без онлайн-кассы рискует нарваться на проверку со стороны налоговой и получить штраф. Чтобы избежать это, давайте рассмотрим, как работает онлайн-касса, порядок ее использования и подключения.

Нововведения 2020 года

Электронные чеки. Теперь каждому покупателю нужно отправлять электронный чек по Email или SMS. Для этого при оформлении заказа нужно обязать покупателя предоставить адрес электронной почты и номер телефона.

Регистрация онлайн-кассы без необходимости посещать налоговую. Предприниматели теперь могут регистрировать кассу онлайн, оформив цифровую электронную подпись и пройдя регистрацию на сайте ФНС.

Фискальный накопитель. В накопитель записываются все действия по кассе, которые не подлежат корректировкам или удалению. Без накопителя кассовый аппарат для интернет-магазина работать не будет. Важное замечание: тип фискального накопителя отличается в зависимости от выбранной системы налогообложения для ИП.

Без накопителя кассовый аппарат для интернет-магазина работать не будет. Важное замечание: тип фискального накопителя отличается в зависимости от выбранной системы налогообложения для ИП.

Подключение к ОФД. Каждую новую кассу нужно подключить к оператору фискальных данных. ОФД является посредником между онлайн-кассой и налоговой и занимается обработкой, проверкой и отправкой данных в налоговую.

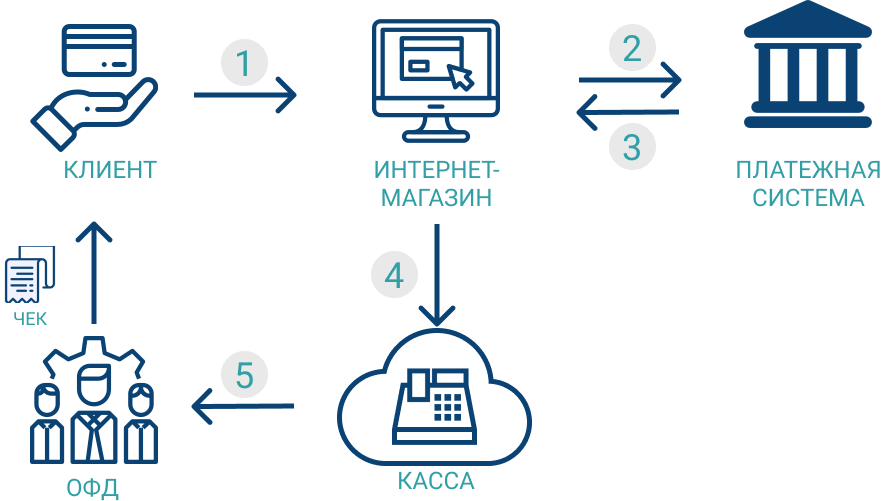

Как работает онлайн-касса для интернет-магазина

Весь процесс интеграции и использования онлайн-кассы в интернет-магазине можно описать при помощи схемы ниже:

-

Покупатель покупает товар или платит за сервис и оплачивает покупки при помощи банковской карты или электронных денег.

-

Платеж проходит через эквайринг.

-

Платежная система обрабатывает транзакцию и дает подтверждение ее успешности.

-

Система управления сайта передает сведения об успешной оплате в онлайн-кассу, которая подвязана к магазину.

-

Оплата проводится через онлайн-кассу, после чего данные передаются в ОФД. Последний отправляет чек покупателю.

В этой цепочке могут добавляться звенья, если у вас, например, есть отдельная система торгового учета или иной сервис. Поэтому интеграция онлайн-кассы в каждом онлайн-магазине может отличаться.

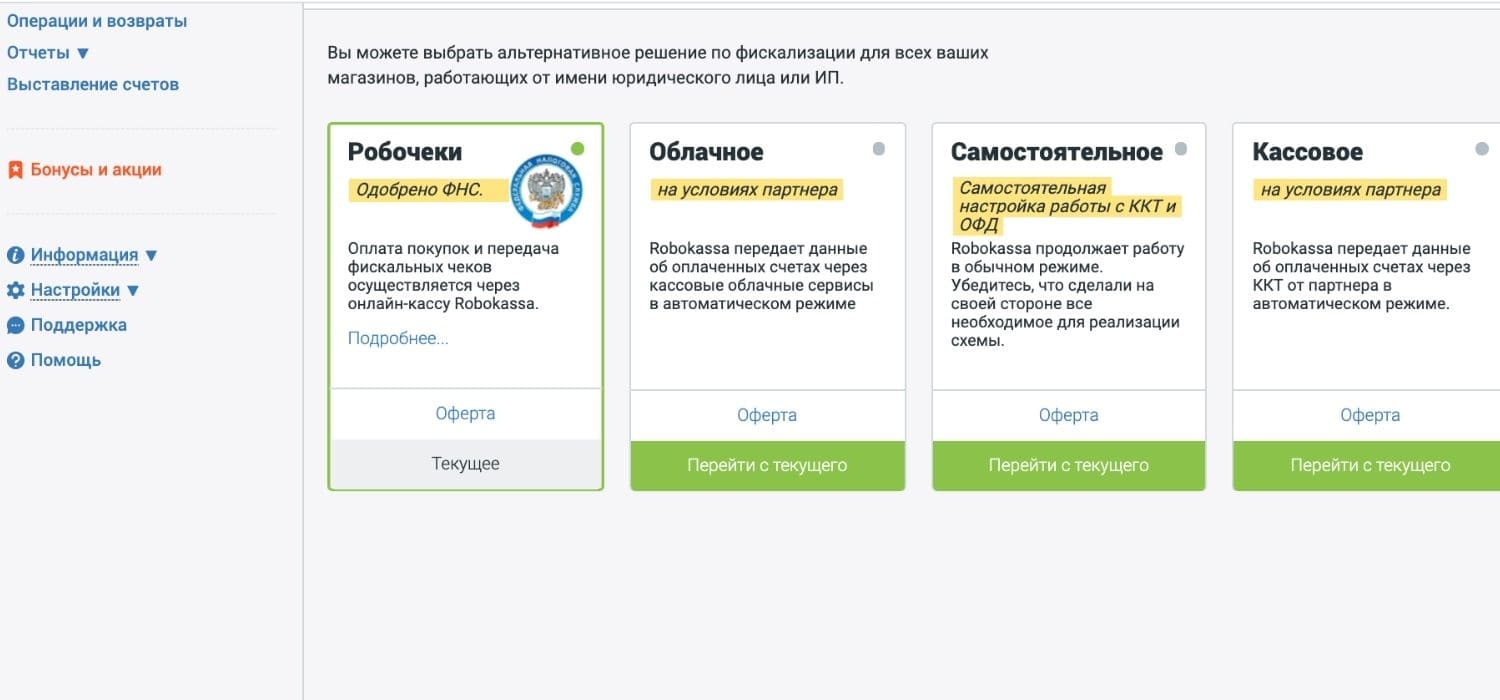

Виды онлайн-касс для интернет-магазина

Кроме приобретения физических касс, владельцы бизнеса могут использовать виртуальный кассовый аппарат. В этом случае не нужно покупать никаких дополнительных устройств. Вместо вас кассу регистрирует ответственная фирма, которая предоставляет услуги так называемых облачных касс для интернет-магазинов.

Данный сервис помогает распределить нагрузку, когда сайт испытывает большой поток клиентов. Чтобы каждый покупатель своевременно получал свой чек, может использоваться несколько виртуальных касс. Доступ к облачной кассе предоставляется через личный кабинет, где можно вносить настройки, смотреть статистику и другую информацию по расчетам.

Что нужно учитывать при выборе онлайн-кассы для интернет-магазина

Эффективная онлайн-касса для интернет-магазина должна обеспечивать следующие возможности:

-

работает со всеми ОФД;

-

делает расчет и выдачу чека автоматически при совершении покупки на сайте;

-

поддерживает безналичные и наличные платежи;

-

легко интегрируется в товароучетные системы;

-

поддерживает все популярные платежные системы;

-

быстро интегрируется в любые платформы сайтов;

-

соответствует актуальному законодательству в сфере ККТ.

Предприниматели имеют две опции на выбор: либо арендовать кассу, либо приобрести ее. Аренда на первый взгляд обойдется дороже в длительной перспективе, но это уже готовое решение «под ключ» со всеми интеграциями со средней стоимостью около 3000 руб/мес.

При покупке онлайн-кассы все тяготы по интеграции и регистрации лягут на владельца бизнеса. Поэтому перед покупкой важно уточнить у поставщика, какой дополнительный сервис он предоставляет при покупке у него оборудования.

Также при покупке онлайн-кассы есть несколько дополнительных рисков – перебои с электропитанием, выход устройства из строя, замена фискального накопителя или перерегистрация. Все это ведет к потере возможности принимать платежи на какое-то время. Поэтому облачная касса выглядит более надежным и эффективным решением для бесперебойного платежного процесса. Все кассовое обслуживание интернет-магазина ложится на плечи подрядной организации, которая следит за бесперебойной работой оборудования, его техническим обслуживанием и своевременной заменой накопителя, чтобы исключить простой.

Если у вас есть собственная служба доставки и оплата товара по факту получения, то для такой модели бизнес-процессов можно взять в аренду мобильные устройства, которые одновременно подключены к онлайн-кассе и «умеют» печатать чеки при необходимости.

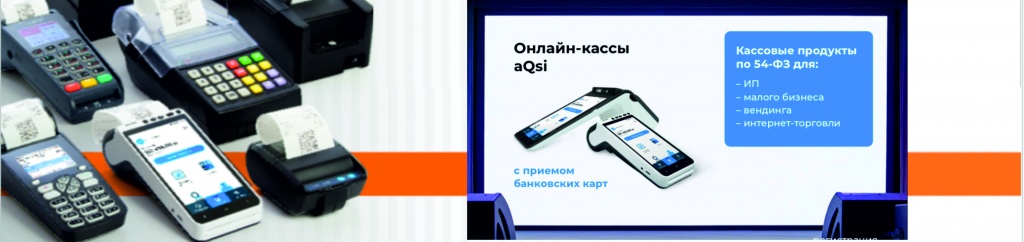

Переход ИП на онлайн-кассы —

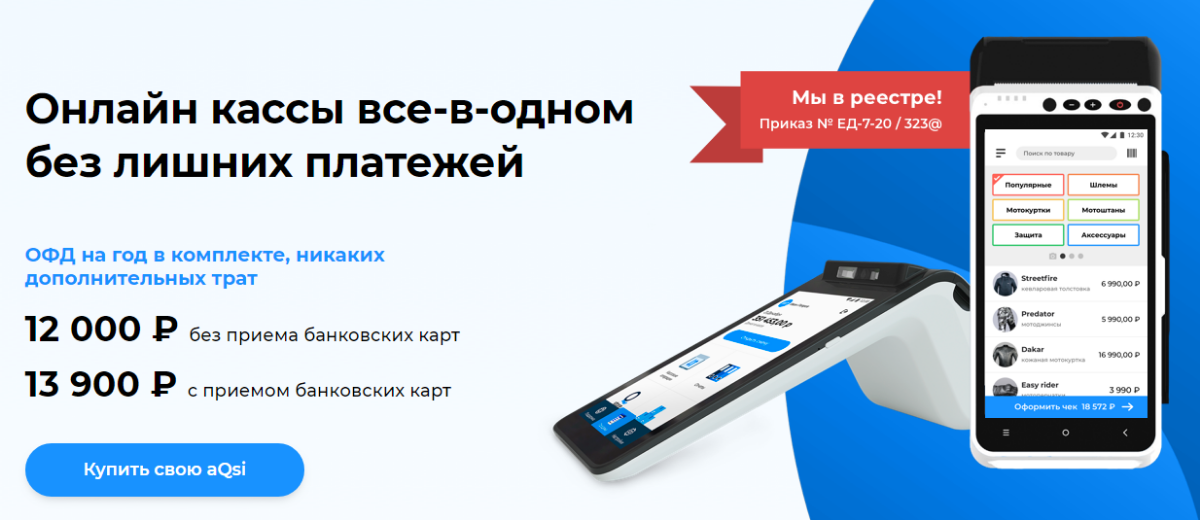

Предприниматели без сотрудников уже с 1 июля 2021 должны вести бизнес, используя онлайн-кассу. Но некоторые льготы для ИП по использованию ККТ все-таки остаются. Кто может продолжить свою деятельность без использования онлайн-кассы? Как перейти на онлайн ККТ?

Михаил Сучков, директор по продукту aQsi, ответит на основные запросы пользователей и поможет предпринимателям выбрать онлайн-кассу. А если у вас останутся вопросы, вы можете самостоятельно задать их ему, написав в telegram @MikhailSouchkov.

Михаил, скажите, пожалуйста, сколько времени еще есть у предпринимателей, чтобы успеть приобрести онлайн ККТ?

Сейчас завершается последний этап перевода предпринимателей на онлайн кассы. Отсрочка от использования онлайн ККТ предоставлялась ИП, которые работали без сотрудников.

Получается, теперь всем, кто занимается предпринимательской деятельностью, нужно приобрести онлайн-кассу?

Завершение отсрочки не означает, что все предприниматели теперь обязаны перейти на онлайн ККТ. Те, кто оказывает услуги/реализуют товар другим ИП или юридическим лицам, могут работать без новой техники, однако тогда они должны вести все расчеты безналичными перечислениями. От применения онлайн-касс освобождены:

Те, кто оказывает услуги/реализуют товар другим ИП или юридическим лицам, могут работать без новой техники, однако тогда они должны вести все расчеты безналичными перечислениями. От применения онлайн-касс освобождены:

- лица, осуществляющие деятельность в труднодоступных, отдаленных местностях;

- предприниматели, которые проводят расчеты через платежных агентов;

- самозанятые.

Все остальные предприниматели должны работать с применением онлайн-касс. При этом необходимо, чтобы техника передавала фискальные данные в ФНС в режиме реального времени.

Хорошо, мне уже скоро нужно приобрести ККТ, но как выбрать, на что обратить внимание, чтобы не прогадать?

На этапе выбора предприниматели часто сталкиваются с трудностями – на рынке десяток касс, как выбрать что-то для себя? Самая частая ошибка – выбирать по цене оборудования. К сожалению, самый дешевый вариант на рынке после покупки требует ряд вложений в различные дополнительные услуги, без которых работать будет крайне неудобно. Производители берут деньги за пользование базой товаров, мониторингом, а иногда даже и техподдержкой!

Производители берут деньги за пользование базой товаров, мониторингом, а иногда даже и техподдержкой!

При выборе онлайн-кассы необходимо ориентировать на следующие критерии:

Технические особенности торговой точки

Вы планируете использовать кассу там, где нет возможности подключиться к электричеству, например, на рынке или в доставке, разъездной торговле? В таком случае стоит обратить внимание на кассы, аккумулятор которых сможет обеспечить работу кассы в течение всего рабочего дня.

Вы работаете в не самых чистых и сухих условиях, возможно, ваши курьеры часто попадают под дождь, или из-за работы в овощной палатке руки могут быть слегка грязными? Если ответ положительный, при выборе кассы учтите, защищена ли она от воздействия факторов окружающей среды.

Ваша деятельность связана с молочной продукцией, парфюмерией, текстилем или другими товарами, подпадающими под обязательную маркировку? Рекомендую обратить свое внимание на те модели, которые оснащены встроенным сканером. Так вы сэкономите на покупке дополнительного оборудования и освободите себя от необходимости хранить несколько устройств.

Так вы сэкономите на покупке дополнительного оборудования и освободите себя от необходимости хранить несколько устройств.

Михаил, а что насчет платежей? Все кассы одинаковые, получается?

Очень хороший вопрос! Конечно же, нет. Это еще один критерий для выбора контрольно-кассовой техники. Смотрите, вам, как предпринимателю, необходимо представить покупателю все возможности приобрести товар именно у вас. Как это сделать? Не ограничивать в способах оплаты! Хочет он оставить несколько купюр у вас в кассе? Пожалуйста! Хочет оплатить картой, чтобы получить бонусы или кэшбек? Без проблем! Если вы ограничите клиентов только оплатой наличными, например, они сразу же уйдут к тому, кто готов забрать их деньги удобным для них способом. Поэтому важно, чтобы в кассе был встроенный прием платежей. Так и вам будет удобнее – ведь не нужно возить с собой дополнительное оборудование, и покупателям – у них полная свобода выбора для оплаты вашего товара.

Хм, очень интересно. . Михаил, скажите, пожалуйста, чаще оплачивают покупки картой или наличными?

. Михаил, скажите, пожалуйста, чаще оплачивают покупки картой или наличными?

В городах, конечно, чаще платят картами. Я всегда привожу простой пример: когда вы стоите в очереди в супермаркете, обратите внимание, как стоящие перед вами платят чаще. И вы сами ответите, что, конечно, картой. Поэтому, я в предыдущем вопросе акцентировал внимание на вопросе приема платежей удобными для покупателей способами. Не принимать сейчас карты – это тоже самое, что отказаться от большей части выручки. Сейчас даже на рынках нет проблем что-то купить, не имея при себе наличных.

Мы очень внимательно относимся к этому вопросу, поэтому сделали так, чтобы касса могла не только принимать все виды карт, но и отслеживать необходимую статистику по типам платежа, сделать это можно в личном кабинете, где отражена вся актуальная информация по продажам. Пользуясь возможностью скажу, что статистика, которую могут смотреть наши пользователи помогает им понять не только про виды платежей, но и про популярные товары, средний чек и много другое, как по конкретной точке или кассиру, так и общие цифры. Кстати, вы сможете проверить, во сколько приходят на работу ваши сотрудники – на кассе будет видно время открытия смены.

Кстати, вы сможете проверить, во сколько приходят на работу ваши сотрудники – на кассе будет видно время открытия смены.

На что еще стоит обратить внимание при выборе?

Современные онлайн кассы позволяют создавать карточки товара сразу на кассе или загружать все позиции одним файлом через личный кабинет. Вместе с тем, если у вас большой ассортимент товара, стоит уделить особое внимание этому критерию, так как на многих кассах можно загрузить ограниченное количество товара, что не всегда удобно. А за возможность увеличить количество товара в базе необходимо доплачивать, а это дополнительные расходы. И может случиться так, что вы уже потратили большую сумму за кассу, приобрели фискальный накопитель, зарегистрировали кассу, и теперь вы вынуждены платить за работу с номенклатурой и другой функционал. Именно поэтому ещё на этапе выбора важно обратить внимание на наличие дополнительных затрат по той или иной кассе.

Хорошо, получается, перед покупкой нужно сравнить все кассы по основным критериям. Это я понял! Может быть, есть что-то важное, на что мало кто обращает внимание?

Это я понял! Может быть, есть что-то важное, на что мало кто обращает внимание?

Да, это техническая поддержка. Есть компании, которые ограничивают пользователя по типам коммуникаций, но расширяют эти возможности при покупке более дорогого тарифа. То есть бесплатно им можно только написать на почту, а с платным тарифом еще и позвонить. На мой взгляд, это совсем несправедливо.

Компания aQsi предлагает пользователям бесплатную техподдержку и пакет актуальных инструкций в формате текста и видео, чтобы пользование кассой было максимально удобным! Команда aQsi всегда находится там, где нашим клиентам удобно – можете нам позвонить, написать в чат или связаться через социальные сети.

Хорошо, Михаил, да, это очень интересно, но наверное это очень дорого? Мой знакомый платит за подобный функционал ежегодно круглую сумму, а мне пока хотелось бы воздержаться от таких трат..

Только не в случае с aQsi. Мы с самого начала придерживаемся принципов предоставления бесплатного софта и “все-в-одном” с тем, чтобы наши клиенты получали максимально функциональное устройство, экономящее деньги и время, помогающее в работе и полностью закрывающее все требования ФЗ-54.

VK: vk.com/aqsikassa

IG: @aQsikassa

+7 495 445-96-10

[email protected]

С вас – вопрос, с нас – маQsiмально развернутый ответ!

Как принимать платежи по кредитным картам бесплатно в Интернете

Компании могут принимать платежи по кредитным картам в Интернете без каких-либо ежемесячных или начальных сборов с использованием таких сервисов, как Square и PayPal, но при этом нет никаких комиссий за транзакции. Это связано с тем, что банки-эмитенты и ассоциации кредитных карт взимают комиссию всякий раз, когда кредитная или дебетовая карта используется в качестве платежа.

Стандартная комиссия за транзакцию для онлайн-платежей составляет 2,9% + 30 центов, хотя вы можете снизить ставки с помощью оптовых скидок и выбора платежей через ACH или банковских переводов, которые обычно имеют комиссию в размере 1%.

- Вы не можете бесплатно принимать кредитные карты в Интернете . Узнайте больше о том, почему не существует бесплатной обработки кредитных карт.

- Однако выбор правильной платежной системы может значительно уменьшить сумму, которую вы платите.

- Есть также другие методы, которые вы можете использовать, включая платежи через систему ACH и электронные чеки, чтобы сократить расходы.

Square — одно из самых простых и доступных решений для приема платежей в Интернете. Его можно настроить бесплатно, в нем есть интернет-магазин, возможности выставления счетов, виртуальный терминал и приложение для точек продаж (POS).Нет никакого процесса подачи заявок или ежемесячных минимумов — любой может зарегистрироваться и начать принимать платежи онлайн со стандартной комиссией 2,95 + 30 центов за транзакцию. Посетите Square, чтобы создать бесплатную учетную запись.

Посетите площадь

Самые доступные способы приема платежей в Интернете

Тот факт, что ваш бизнес не может принимать кредитные карты онлайн бесплатно, не означает, что вам нужно платить непомерные сборы. Выбор доступного решения для обработки платежей все равно может сэкономить ваши деньги.

ACH и электронные чеки

Хотя переводы через ACH и не являются транзакцией по кредитной карте, они обычно являются наиболее доступным способом приема платежей в Интернете. Если вы когда-либо получали чек на прямой депозит от своего работодателя или оплачивали счета онлайн, используя свой банковский счет, это примеры платежей ACH. Популярные приложения для социальных платежей, такие как Venmo, также используют платежи ACH для бесплатного перевода денег.

Для предприятий платежи ACH часто имеют значительно меньшую комиссию за транзакцию, чем платежи по кредитным или дебетовым картам.Это популярный вариант для компаний, которые выставляют счета через счета или осуществляют регулярные платежи, например для внештатных креативщиков и юридических фирм.

Обратной стороной использования платежей через ACH является то, что они не обеспечивают мгновенное одобрение или отказ, как платежи по карте, и могут занимать больше времени для обработки. Они также требуют, чтобы клиент вводил свой банковский счет и маршрутные номера, поэтому это не идеально для розничных продавцов или других онлайн-компаний, у которых есть функции корзины покупок.

Некоторые из лучших способов принимать платежи через ACH онлайн включают:

- QuickBooks: Недорогая обработка ACH, лучше всего подходит для частных лиц и малых предприятий, взимающих с клиентов оплату через счет-фактуру.Комиссия ACH составляет 1% с ограничением в 10 долларов США.

- Stripe: Бесплатное решение для выставления счетов для онлайн-бизнеса, которое включает недорогую обработку ACH и конкурентоспособную обработку платежей по кредитным картам. Комиссия ACH составляет 0,8% с ограничением в 5 долларов США.

- Square Invoices: Бесплатное программное обеспечение для выставления счетов с платежами ACH и опциями для регулярных платежей. Комиссия за обработку в ACH составляет 1%, минимум 1 доллар США.

- Национальный процессинг: Недорогие платежи ACH, которые подходят для предприятий любого размера.Комиссия ACH начинается с 48 центов за транзакцию и 15 долларов в месяц.

- PaymentCloud: Обработка ACH, лучшая для предприятий с высоким уровнем риска. Как и в случае с большинством решений с высокой степенью риска, ценообразование адаптируется к вашему бизнесу.

Платежи по кредитным и дебетовым картам

Розничные торговцы и большинство других онлайн-предприятий должны иметь возможность принимать традиционные платежи по кредитным картам, поскольку покупатели вряд ли предоставят свою банковскую информацию для разовой транзакции.

Хотя нет возможности принимать платежи по кредитным картам бесплатно, выбор процессора с низкими конкурентоспособными комиссиями все же может сэкономить вашему бизнесу много денег.Самый дешевый процессор кредитных карт для вашего бизнеса зависит от того, что и сколько вы продаете.

Платформы электронной торговли

Если вы занимаетесь розничной торговлей, и вам необходимо принимать кредитные карты в Интернете для продажи товаров, наиболее простым и экономичным вариантом может быть использование платформы электронной коммерции или решения для интернет-магазина со встроенной обработкой платежей. Выбор магазина электронной коммерции со встроенными платежами упрощает процесс настройки и управления вашим магазином. Это также позволяет вам собирать более подробную информацию о ваших клиентах и действовать в соответствии с ней.

К самым доступным решениям для интернет-магазинов со встроенной обработкой платежей относятся:

- Square: Бесплатный интернет-магазин с низкими комиссиями за транзакции, лучший для обычных предприятий, желающих принимать платежи через Интернет. Комиссия за онлайн-транзакцию составляет 2,9% + 30 центов.

- Shopify: Доступное решение для малого бизнеса с планами электронной коммерции от 29 долларов в месяц, лучше всего для новых предприятий электронной коммерции. Комиссия за онлайн-транзакцию варьируется от 2.От 4% + 30 центов до 2,9% + 30 центов в зависимости от вашего плана. Ежемесячная плата составляет от 9 до 299 долларов.

И Square, и Shopify также имеют собственные инструменты для настройки периодического выставления счетов или подписок. Узнайте больше в нашем сравнении Shopify против Square.

В бесплатном интернет-магазинеSquare есть встроенные функции для приема всех платежей по кредитным и дебетовым картам, а также варианты приема PayPal.

Традиционные торговые счета

Если у вас налаженный или крупномасштабный бизнес (постоянно обрабатывающий более 20 000 долларов в месяц), прием кредитных карт через традиционный торговый счет может быть наименее затратным вариантом для вашего бизнеса.Традиционный торговый счет — это тип банковского счета, поэтому это более формальная настройка, чем что-то вроде Square или PayPal, потому что обычно требуется процесс подачи заявки и утверждения.

Однако более крупные предприятия могут получить более конкурентоспособные ставки от поставщика торговых счетов, чем универсальная платформа электронной коммерции, которая устанавливает фиксированные сборы. Существующие коммерческие предприятия могут договариваться о конкурентоспособных сборах за онлайн-обработку со своим текущим платежным процессором.

Если вы используете поставщика учетной записи продавца для приема кредитных карт в Интернете, вам также может потребоваться платежный шлюз для связи вашей учетной записи продавца с вашим интернет-магазином.Для этого варианта нет универсальных инструкций, поскольку некоторые поставщики торговых счетов, такие как Stax от Fattmerchant и Payment Depot, поставляются со встроенными шлюзами без дополнительной платы. Другие требуют, чтобы вы вносили дополнительную ежемесячную плату или использовали отдельный шлюз, например Authorize.net.

Самые доступные торговые сервисы для онлайн-платежей включают:

- Платежный терминал: Доступный вариант для предприятий, осуществляющих продажи на сумму более 10 000 долларов в месяц через любую комбинацию онлайн- и офлайн-каналов.Плата за обработку варьируется от 5 до 15 центов в зависимости от вашего плана. Ежемесячная плата составляет от 49 до 199 долларов.

- Stax от Fattmerchant: Доступный вариант для онлайн-компаний, обрабатывающих более 20 000 долларов в месяц. Ежемесячная плата начинается с 99 долларов, а комиссия за онлайн-транзакции составляет взаимообмен плюс 15 центов.

- Helcim: Недорогая обработка данных без ежемесячной платы. Helcim предлагает автоматические оптовые скидки, которые делают его конкурентоспособным по цене для установленных онлайн, личных и многоканальных платежей любого размера.Комиссия за онлайн-обработку составляет от обменного пункта плюс 0,2%. — обмен плюс 0,5% в зависимости от вашего объема продаж.

Мобильные платежи или платежи в один клик

В дополнение к традиционным платежам по кредитным картам, многие компании предпочитают принимать платежи через Интернет с помощью решений с одним щелчком мыши, таких как PayPal, Apple Pay и Venmo. Хотя этот метод не так доступен по цене, как обработка платежей ACH, он обычно требует таких же комиссий, как и обычные платежи по кредитным картам. Основное отличие состоит в том, что клиентам намного проще производить оплату в один клик, поскольку им не нужно вводить информацию вручную.

В 2020 году платежи с цифровых и мобильных кошельков составили 44,5% всех транзакций электронной торговли во всем мире. У клиентов должна быть возможность быстро и легко оформить заказ.

Касса в одно касание PayPal (Источник: PayPal)

При выборе наиболее доступного метода онлайн-платежей также учитывайте, как этот метод повлияет на ваши продажи. Платежи ACH могут быть наименее дорогостоящими, но если сложные формы покупки отвлекают клиентов, может быть более выгодным принимать кредитные карты через такое решение, как PayPal, даже если комиссия за транзакцию выше.

С помощью PayPal вы можете бесплатно установить простую онлайн-кассу на большинстве веб-сайтов и платформ электронной коммерции; он принимает дебетовые карты, кредитные карты, PayPal и даже платежи Venmo. Касса PayPal в одно касание доступна в стандартной бесплатной онлайн-кассе PayPal.

Помимо PayPal, компании могут предлагать платежи в один клик по:

- Разрешение клиентам создавать учетные записи пользователей: Если у вас есть интернет-магазин, включите настройки оформления заказа, чтобы покупатели могли сохранять свою карту, контактную информацию и информацию о доставке для использования при будущих покупках.

- Включение Apple Pay и Google Pay: Большинство платформ электронной коммерции и разработчиков интернет-магазинов, которые поставляются со встроенными платежами, имеют функции для приема Apple Pay и Google Pay. В магазинах Shopify также есть Shop Pay. Убедитесь, что в вашем магазине включены эти способы оплаты.

Кроме того, на многих платформах интернет-магазинов есть уникальные возможности оформления заказа в один клик. Shopify, например, имеет Shop Pay, который позволяет клиентам сохранять информацию об оплате и доставке во всех интернет-магазинах, работающих на Shopify.

Square внедряет аналогичные функции в своем решении Square Pay. Онлайн-кассы на базе Square могут сохранять данные о клиентах для покупок в один клик при будущих посещениях веб-сайтов, поддерживаемых Square.

Низкозатратное онлайн-выставление счетов

Если вам необходимо принимать платежи по кредитным картам в Интернете, но не через корзину или электронную торговлю, а путем выставления счетов клиентам за продукты или услуги, есть способы сделать это по доступной цене в Интернете. Хотя мы упоминали, что ACH и прямые банковские платежи могут не иметь смысла для интернет-магазинов, они гораздо лучше подходят для выставления счетов.

Если вы регулярно отправляете счета и собираете платежи, то, вероятно, лучшим вариантом будет использование установленного инструмента выставления счетов, который включает обработку ACH.

Если вам нужно только время от времени запрашивать платеж, вы можете использовать бесплатную службу, такую как Zelle, которая обеспечивает бесплатные банковские переводы. Однако Zelle доступен только через определенные банки, такие как Chase.

В дополнение к онлайн-процессорам ACH, описанным выше, для отправки и получения средств через онлайн-выставление счетов могут быть подходящими следующие методы:

- Wave: Бесплатное программное обеспечение для выставления счетов и бухгалтерского учета с комиссией за обработку кредитной карты в размере 2.9% + 30 центов. Обработка платежей ACH с комиссией в размере 1%. Также можно настроить автоматическое регулярное выставление счетов. Комиссия за обработку карты составляет 2,9% + 30 центов для большинства карт и 3,4% + 30 центов для American Express. Платежи ACH имеют комиссию в размере 1% при минимальной сумме в 1 доллар США.

- Zelle: Отправляйте и запрашивайте средства через приложение. Выплаты бесплатные и быстрые. Однако для этого требуется, чтобы обе стороны создали учетную запись. Бизнес-счета доступны только в некоторых банках. Это лучше всего для случайных платежей.

- QuickBooks Online: Если вы уже используете QuickBooks для бухгалтерского учета, каждая учетная запись QuickBooks Online также поставляется с программным обеспечением для выставления счетов, которое включает вариант оплаты банковским переводом.Это лучше всего подходит для предприятий, уже использующих QuickBooks, поскольку подписка требует ежемесячной платы. Комиссия ACH составляет 1% с ограничением в 10 долларов США. Комиссия за транзакцию по карте составляет от 2,9% + 25 центов до 3,5% + 30 центов.

Wave Apps — это невероятно доступный способ принимать онлайн-платежи через банковские платежи и счета.

Стоимость приема платежей в Интернете

Хотя у бизнеса нет возможности принимать платежи по кредитным картам бесплатно в Интернете, точные цены будут варьироваться в зависимости от типа получаемых платежей и выбранного провайдера.Но если вы выберете поставщика без ежемесячной комиссии, вы можете рассчитывать на оплату около 3% комиссии за транзакцию.

Например, Square взимает следующие комиссии:

- Платежи электронной торговли: 2,9% плюс 30 центов за транзакцию

- Платежи по счетам: 2,9% плюс 30 центов за транзакцию

Если вы занимаетесь обычным бизнесом, важно отметить, что комиссия за обработку в Интернете обычно выше, чем комиссия за прием кредитных карт в магазине. Например, комиссионные Square за транзакционные сборы за смещенные платежи начинаются с 2.6% + 10 центов за транзакцию.

Невозможно бесплатно принимать кредитные карты в Интернете, потому что эмитенты кредитных карт, такие как Visa и Mastercard, взимают безоговорочную комиссию за обработку каждой транзакции. Этот сбор называется комиссией за обмен. Поставщик вашего торгового счета или платежная система оплачивает эту комиссию, а затем передает ее вам со своей наценкой, которая может принимать форму комиссии за транзакцию или ежемесячной комиссии.

Из-за этих неизбежных комиссий за обмен, устанавливаемых ассоциациями кредитных карт, прямые банковские платежи и платежи через ACH или электронные чеки являются наиболее доступным способом приема платежей в Интернете.

Как выбрать решение для обработки платежей

Теперь, когда вы знаете, какие варианты оплаты доступны вам, при выборе решения для обработки платежей обратите внимание на следующее:

- Комиссия за транзакцию: Для новых и малых предприятий такие решения, как Square и PayPal, с фиксированными комиссиями и без ежемесячных минимумов, как правило, являются наиболее доступными. По мере роста вашего бизнеса решения с оплатой за обмен или членство, такие как Payment Depot и Stax от Fattmerchant, могут предлагать самые низкие ставки.

- Избегайте многоуровневого ценообразования: Многоуровневые модели ценообразования (где процессор взимает разные ставки и сборы в зависимости от типа карты) обычно являются наиболее дорогостоящим и наименее прозрачным вариантом.

- Ежемесячная плата: Некоторые решения предлагают низкие ставки транзакций, но имеют высокую ежемесячную плату.

- Плата за запуск и приложения: Традиционные учетные записи торговых служб обычно имеют более длительные процессы настройки, чем сторонние решения для обработки кредитных карт, поскольку существует процесс утверждения.

- Контракты и требования: Для некоторых решений требуется подписка на год и более; другие требуют, чтобы ваш бизнес соблюдал минимальные ежемесячные транзакции.

- Совместимость с вашим веб-сайтом: Убедитесь, что выбранная вами услуга хорошо сочетается с услугой хостинга вашего веб-сайта.

Итог

Хотя нет возможности принимать платежи по кредитным картам бесплатно в Интернете, можно найти доступное решение. Сведите к минимуму расходы и оптимизируйте весь процесс, выбрав комплексное решение, которое будет размещать ваш веб-сайт и предлагать конкурентоспособную обработку платежей.

Square — одно из самых доступных и простых в использовании решений, которое предлагает все необходимое для приема платежей в Интернете, включая бесплатную учетную запись для обработки платежей и бесплатный веб-сайт. Кроме того, с Square вы можете добавлять дополнительные функции по мере своего роста и использовать маркетинговые решения Square для расширения своего бизнеса. Посетите Square, чтобы создать бесплатную учетную запись.

Посетите площадь

Как принимать платежи по кредитным картам без торгового счета

Если вы когда-нибудь задумывались, можно ли принимать платежи по кредитным картам без торгового счета, краткий ответ — да.

Было бы более точным, однако, сказать, что вы можете принимать платежи по кредитным картам без специального аккаунта продавца, то есть без аккаунта продавца, уникального для вашего бизнеса.

Что такое торговый счет?

Короче говоря, торговый счет — это банковский счет, который позволяет принимать платежи по кредитным картам от клиентов. В частности, торговый счет защищает средства вашего бизнеса от платежей по кредитным картам до тех пор, пока ваши клиенты не оплатят свои счета по кредитным картам.Обычно, когда вы хотите принимать платежи по кредитным картам, вы работаете с поставщиком торгового счета, сначала подаете заявку на открытие торгового счета и получаете его после прохождения процесса андеррайтинга и переговоров по контракту.

Для того, чтобы ваш малый бизнес мог принимать платежи по кредитным картам без торгового счета, вам необходимо работать с поставщиком платежных услуг, также известным как сторонний поставщик платежных услуг, посредник по платежам или агрегатор обработки. Эти поставщики, такие как Square и PayPal, позволяют вам принимать кредитные карты через свой платежный сервис, который включает в себя встроенный торговый счет, то есть они объединяют все средства своих клиентов в один торговый счет, который затем может быть переведен в отдельный коммерческий банк. Счета.

Как это работает

Когда у вас есть торговый счет, процесс приема платежа по кредитной карте — лично, через Интернет или с помощью виртуального терминала — выглядит следующим образом:

После того, как вы приняли платеж кредитной картой, ваша платежная компания передает данные на ваш торговый счет.

Пока это происходит, ваша платежная система консультируется с банком вашего клиента, банком-эмитентом, прежде чем платежная информация будет принята или отклонена.

Если банк клиента одобряет транзакцию, вы можете принять платеж и завершить транзакцию.

Как только транзакция будет одобрена, ваш платежный процессор вычтет все комиссии, а затем внесет средства на ваш торговый счет.

В конечном счете, для участия в этом процессе вам понадобится учетная запись продавца, однако это не обязательно должна быть учетная запись продавца, предназначенная для вашего бизнеса. Вместо этого у вас есть возможность работать с поставщиком платежных услуг, который иногда называют сторонним поставщиком платежных услуг, посредником по оплате или агрегатором обработки.

Принимать платежи по кредитным картам через поставщика платежных услуг

Если вы считаете, что предпочитаете принимать платежи по кредитным картам без торгового счета, вам нужно изучить различных поставщиков платежных услуг на рынке, чтобы найти его. это лучше всего подойдет для вашего бизнеса. Независимо от того, нужно ли вам принимать кредитные карты онлайн или лично, используя интеграцию платформы электронной коммерции или систему точек продаж, вам нужно будет найти поставщика платежных услуг, который удовлетворит эту конкретную потребность.

Как правило, многие поставщики платежных услуг включают в свои услуги какое-либо оборудование или программное обеспечение, помимо обработки платежей. Поставщики платежных услуг также обычно взимают фиксированную комиссию за транзакцию и очень ограниченные дополнительные комиссии.

Если вы ищете поставщика платежных услуг, вам нужно сравнить свои варианты с точки зрения функций и цен. Как только вы найдете предпочтительного поставщика услуг, вы, скорее всего, сможете подать заявку на открытие учетной записи в Интернете и, в зависимости от способа приема платежей, почти сразу же начать принимать кредитные карты.

В этом случае фактическая процедура приема и обработки платежей будет выглядеть точно так, как описано выше, за исключением того, что рассматриваемый торговый счет будет принадлежать вашему поставщику платежных услуг. Затем, как только средства будут зачислены на счет продавца вашего поставщика платежных услуг, они переведут соответствующие средства на ваш корпоративный банковский счет.

Поставщики платежных услуг и поставщики торговых счетов

Давайте подробнее рассмотрим возможные преимущества (и недостатки) работы с поставщиком платежных услуг по сравнению с работой с традиционным поставщиком торговых счетов.

Работа с поставщиком платежных услуг

Почему вы решили принимать платежи по кредитным картам без торгового счета, используя поставщика платежных услуг?

Во-первых, процесс регистрации и получения услуг от поставщика платежных услуг обычно быстр и прост по сравнению с поставщиком торгового счета. С поставщиками торговых счетов вам обычно необходимо пройти процесс андеррайтинга, поскольку поставщик хочет убедиться, что вы не собираетесь подвергать их значительному риску, предоставляя вам торговый счет.Для сравнения, поскольку поставщик платежных услуг работает с большей группой продавцов в рамках одной учетной записи продавца, риск не так велик.

Еще одним преимуществом использования поставщика платежных услуг является то, что они обычно предлагают комплексную платформу, где вы можете выбрать конкретное решение, которое вам нужно. Например, если вы работаете с Square, вы можете выбрать один из множества вариантов оплаты: Square Point of Sale, Square Invoicing, Square Payments, Square Virtual Terminal, в зависимости от того, как и где вам нужно принимать платежи по кредитным картам.Независимо от того, какое конкретное решение вы выберете, вы получите доступ к панели управления Square, а также к их соответствию PCI и другим мерам безопасности.

Еще одна основная причина, по которой владельцы бизнеса выбирают работу с поставщиком платежных услуг, заключается в том, что по сравнению с поставщиками торговых счетов поставщики платежных услуг взимают значительно меньшую комиссию, а комиссии, которые они взимают, намного более прозрачны. Большинство поставщиков платежных услуг взимают фиксированную комиссию за транзакцию в зависимости от типа транзакции, но не взимают плату за договор или за досрочное расторжение, плату за установку, плату за возврат или плату за соблюдение требований PCI.Любые сборы, которые они взимают, обычно четко указаны на их веб-сайтах.

Хотя поставщики торговых счетов могут иметь возможность предлагать цены обмена плюс для обработки (возможно, наиболее доступный тип ценообразования), они также обычно требуют сложных контрактов, взимают ряд дополнительных сборов и не совсем понимают указанные сборы.

Тем не менее, работа с поставщиком платежных услуг для приема платежей по кредитным картам без торгового счета также имеет свои недостатки.

Вы с большей вероятностью столкнетесь с задержкой или прекращением действия аккаунта поставщиками платежных услуг. Хотя вам гораздо проще подать заявку и получить платежную услугу от такого поставщика, поставщик оставляет за собой риск контролировать вашу учетную запись и замораживать или отменять ее, если они сочтут ваш бизнес слишком рискованным. Таким образом, одна из самых больших критических замечаний в адрес таких провайдеров, как Stripe или Square, — это перебои в обслуживании.

Еще один заметный недостаток, который вы увидите у поставщиков платежных услуг, — это проблемы с обслуживанием клиентов.Даже когда поставщики платежных услуг предлагают решения для поддержки клиентов различными способами, владельцы бизнеса часто сообщают, что они не особенно доступны или полезны, особенно в ситуациях, связанных с замораживанием или закрытием аккаунтов. С другой стороны, при работе с поставщиком торгового счета у вас обычно больше доступа к представителям службы поддержки, которые знают о вашем конкретном бизнесе и деятельности.

Работа с поставщиком торгового счета

Стоит упомянуть, почему некоторые владельцы бизнеса в конечном итоге предпочитают работать с поставщиком торговых счетов, например Stax (ранее Fattmerchant) или Payment Depot, вместо поставщика платежных услуг.

Stax By Fattmerchant Payment Processing |

Во-первых, в то время как поставщиков платежных услуг часто критикуют за замораживание и закрытие счетов, у вас меньше шансов столкнуться с проблемами такого типа с поставщиком торгового счета . В целом, ваша учетная запись в этом случае более стабильна из-за более тщательного процесса квалификации, который вы прошли при регистрации специальной учетной записи продавца через такого поставщика.

Кроме того, с поставщиками торговых счетов вы можете получить более персонализированные услуги. Это касается обслуживания клиентов, а также ценообразования и масштабируемости. Многие поставщики торговых счетов предлагают цены на условиях обмена плюс вместо фиксированных цен. Хотя эта модель ценообразования может быть не такой ясной на первый взгляд, она обычно считается лучшей для продавцов и предлагает самые низкие комиссии за обработку кредитных карт. Кроме того, многие поставщики торговых счетов позволят вам обсудить ваши ставки и структуру ценообразования.

Более того, поскольку работа с поставщиком учетной записи продавца означает, что вы получаете свой собственный выделенный аккаунт продавца, вы с меньшей вероятностью увидите ограничения на объем обработки или суммы транзакций, которые вы увидите у некоторых поставщиков платежных услуг.

Лучшие поставщики платежных услуг на выбор

Если вы заинтересованы в приеме платежей по кредитным картам без торгового счета, вы можете подумать о работе с одним из этих поставщиков:

Square

Square, возможно, является одним из самые известные поставщики платежных услуг.Работая с Square, вы можете принимать платежи по кредитным картам без торгового счета, как это работает для вашего бизнеса. Square предлагает POS-систему с различными аппаратными и программными опциями, платформу онлайн-платежей, виртуальный терминал и многое другое.

Вы можете бесплатно зарегистрировать учетную запись Square онлайн и начать принимать платежи практически мгновенно. Square взимает фиксированную цену, при этом Square взимает плату за личные платежи от 2,75% с использованием терминала для считывания карт. Кроме того, когда вы работаете с Square в качестве поставщика платежных услуг, вы получаете бесплатный считыватель магнитных полос Square, доступ к панели управления Square и рынку приложений, соответствие требованиям PCI, мониторинг безопасности и мошенничества, а также поддержку клиентов.В целом Square взимает только комиссию за транзакцию и не требует заключения долгосрочного контракта или взимания платы за установку, комиссию за учетную запись, пакетную комиссию, комиссию за возврат или возвратный платеж.

Square известна своей гибкостью, разнообразием опций и простотой использования. Следовательно, как поставщик платежных услуг, который позволяет принимать платежи по кредитным картам без торгового счета, Square всегда является лучшим вариантом для рассмотрения.

Stripe

Другой вариант для поставщиков платежных услуг — Stripe.В то время как Square предлагает более качественные решения для предприятий, которым нужна POS-система, Stripe больше ориентирована на онлайн-платежи. Тем не менее, с помощью Stripe вы можете зарегистрировать бесплатную учетную запись онлайн и начать принимать платежи за считанные минуты.

Платежная платформаStripe позволяет принимать платежи по кредитным картам (а также другие типы платежей) без торгового счета. Вы можете принимать платежи онлайн с помощью встроенной кассы, страницы оплаты на своем веб-сайте, регулярных счетов-фактур и даже лично с помощью терминала Stripe.Для всех онлайн-платежей Stripe взимает 2,9% плюс 0,30 доллара за транзакцию. Как и Square, Stripe не взимает ежемесячную плату, плату за установку или возмещение; однако они взимают комиссию за возврат платежа в размере 15 долларов США.

В целом услуга Stripe включает в себя безопасность данных, соответствие требованиям PCI, отчетность, доступ к панели управления, платформу для разработчиков и варианты интеграции, а также круглосуточную поддержку клиентов без выходных. Как и Square, Stripe известен своим удобством использования, гибкостью и передовыми технологиями.

PayPal

Наконец, вы также можете рассмотреть PayPal как лучший вариант для приема платежей по кредитным картам без торгового счета.PayPal, как одно из самых известных имен в сфере онлайн-платежей, предлагает ряд бизнес-решений, которые позволяют принимать все способы оплаты.

Вы можете использовать PayPal для приема платежей на своем веб-сайте, для подключения к платформе электронной коммерции, выставления счетов клиентам и приема личных платежей с помощью PayPal Здесь. Как и Stripe и Square, PayPal упрощает начало работы, позволяя вам зарегистрироваться онлайн и быстро принимать платежи. PayPal взимает фиксированную комиссию за транзакцию. 2.7% для личных платежей и 2,9% плюс 0,30 доллара США для онлайн-платежей и выставления счетов.