- Расчет налогов компании на ФОТ(зарплату сотрудника)

- НДС, подоходный налог, взнос в ФСЗН — услуги компании ФинЭкспертиза-Бел

- Налоги с зарплаты в Германии 2021, 2020 годы, брутто-нетто зарплата

- § Налоги в зарплате в Германии: калькулятор brutto / netto

- § Примеры расчета зарплаты в Германии: калькулятор brutto / netto

- § Выплаты к зарплате в Германии; выплаты, не облагаемые налогами и сборами

- § Ставки налога на доходы физических лиц в Германии

- § Налоговые классы налога на доходы физических лиц в Германии

- § Полезные ссылки

- Калькулятор расчета заработной платы в Республике Казахстан

- Сколько стоит время сотрудника?

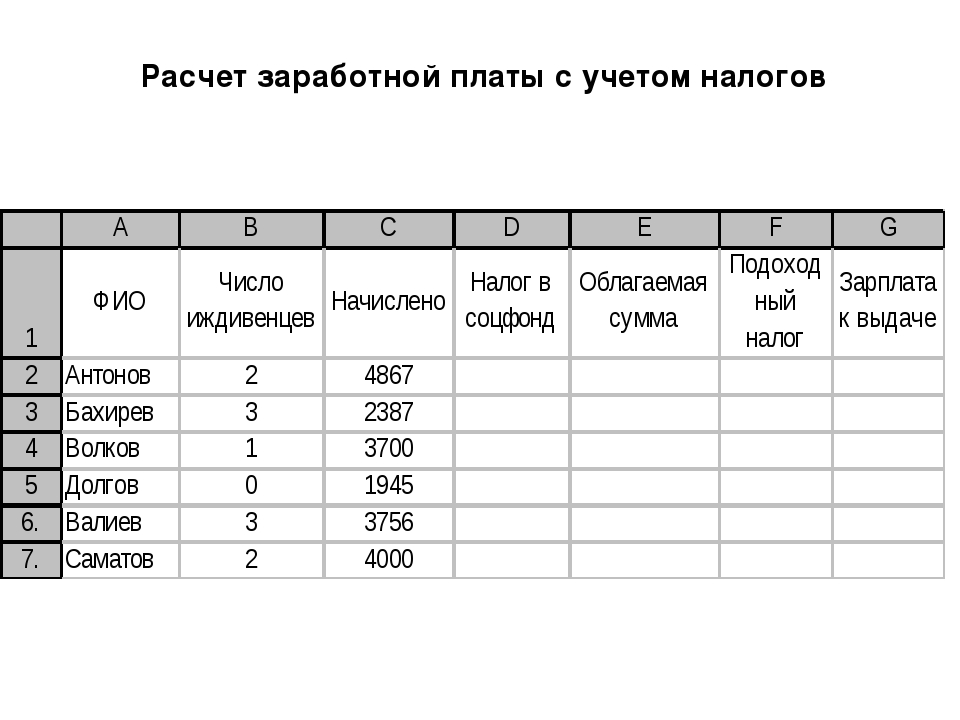

- Расчет заработной платы

- Калькулятор зарплаты, нетто и брутто

- , Калифорния — SmartAsset

- Лучшие кредитные карты 2021 года | SmartAsset.com

- Бесплатный калькулятор подоходного налога — рассчитайте свои налоги

- — Расчет чистой прибыли

- Бесплатный калькулятор расчета заработной платы: Калькулятор почасовой оплаты труда и заработной платы

- Калькулятор заработной платы на дом

- Как рассчитать налогооблагаемую прибыль

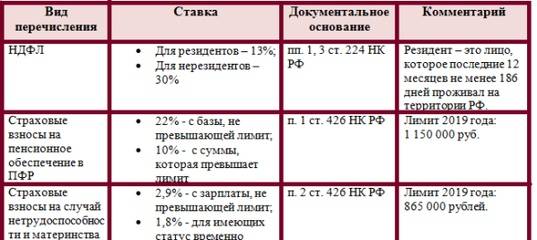

Расчет налогов компании на ФОТ(зарплату сотрудника)

Этот калькулятор позволяет быстро посчитать общую сумму взносов с зарплаты сотрудника и увидеть график платежей по месяцам.

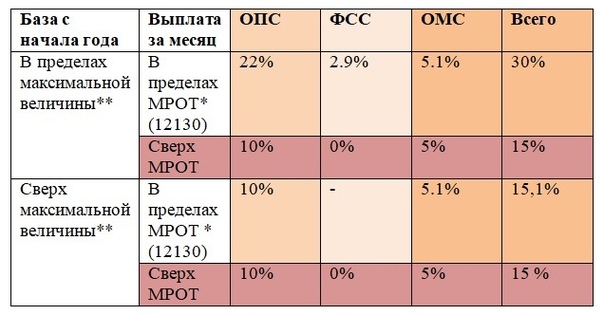

Расчет сделан для обычного уровня ставок страховых взносов (в сумме около 30%) и пониженных ставок для малого и среднего бизнеса.

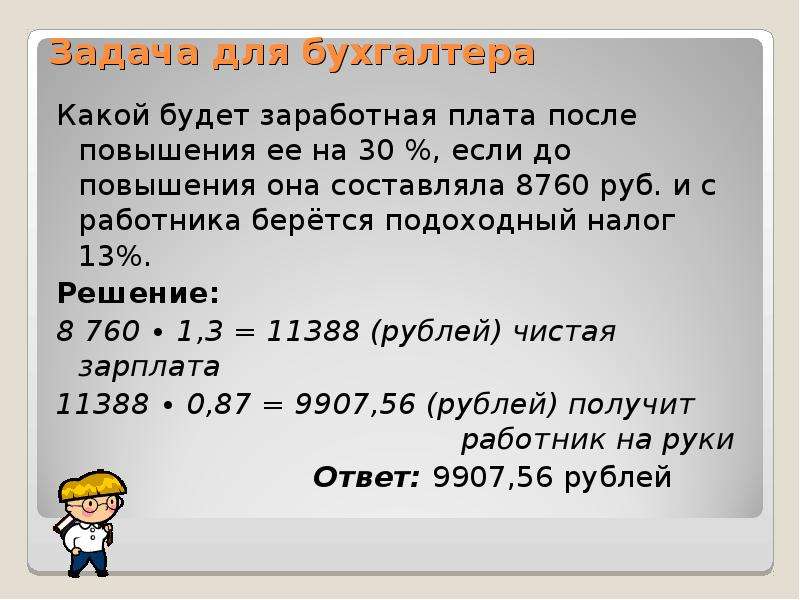

Пониженная ставка была введена на фоне новой коронавирусной инфекции и устроена так: до зарплаты в 1 МРОТ в месяц берется обычный процент взносов, свыше этой суммы — 15% суммарно. Подробности можно посмотреть в таблице ниже.

Пониженной ставкой могут пользоваться только компании, признаваемые субъектами малого или среднего предпринимательства.

В этом расчете НДФЛ не выделяется (находится «внутри» зарплаты в месяц).

| Название | Ставка до (%) | Предельная сумма | Ставка после (%) |

|---|---|---|---|

| {{row[col]}} |

Посчитать

length > 0″>| Зарплата | Страховые взносы | |||

|---|---|---|---|---|

| Месяц | за месяц | нарастающим итогом | за месяц | нарастающим итогом |

| {{row[col]}} | ||||

НДС, подоходный налог, взнос в ФСЗН — услуги компании ФинЭкспертиза-Бел

Любую интересующую информацию о бухгалтерских услугах можно уточнить у нас

Смотреть бухгалтерские услуги Отчетные периоды любой предпринимательской деятельности (юридические лица, индивидуальные предприниматели) сопряжены с необходимостью сдачи налоговой декларации, правильного расчета налогов, внимательного отношения к реквизитам платежек на перечисление налога.

Расчет налогов срочно – у нас!

ООО «ФинЭкспертиза-Бел» осуществляет расчет налогов в Минске и других городах страны оперативно, без лишних проволочек и в соответствии с действующим законодательством РБ.

Подготовка и сдача налоговой отчетности включает в себя:

- Составление и заполнение налоговых деклараций и другой необходимой документации.

- Расчет налогов на прибыль, расчет НДС и др.

- Анализ действующей системы налогообложения вашей компании и поиск способов экономии средств.

- Исчерпывающие консультации.

- Сопровождение организации в случае необходимости расчетов налогов.

Расчет налогов: подоходный и отчисления в Фонд социальной защиты населения

Важно! Как и в любой другой стране, у нас расчет налогов от ЗП имеет свои нюансы. Так, например, государство получает 48% от зарплаты каждого официально трудоустроенного сотрудника. Работник платит 13 % подоходного налога. Все остальные отчисления появляются в результате расчет налогов ФСЗН (1% от работника, 34% от работодателя).

Так, например, государство получает 48% от зарплаты каждого официально трудоустроенного сотрудника. Работник платит 13 % подоходного налога. Все остальные отчисления появляются в результате расчет налогов ФСЗН (1% от работника, 34% от работодателя).

Эти и другие нюансы и подводные камни заставляют многих предпринимателей ломать голову каждый раз, когда подходит период налоговой отчетности. В этом случае оптимальным решением будет обращение к сторонней организации за услугой расчета налогов, цена на которую вполне демократична в сравнении с потерями, которые может понести компания в случае неграмотных аналогичных операций.

ООО «ФинЭкспертиза-Бел» может помочь не только с расчетом налогов, но и предоставить исчерпывающую консультацию в любой удобной для клиента форме:

- Письменная консультация, в результате которой ответы на все интересующие вопросы со ссылками на действующие нормы законодательства РБ и примерами предоставляются клиенту в виде письма.

- Устная консультация в доступной интерпретации по телефону или на территории нашей компании.

- Консультация с выездом специалиста к клиенту.

| Наименование услуги | Стоимость (USD) | Тарификация |

| Подготовка и представление декларации по акцизам | от 50 | декларация |

| Формирование и представление форм персонифицированного учета ПУ-3, ПУ-6 | от 3 | сотрудник |

| Подготовка и представление декларации по единому налогу | от 100 | декларация |

| Подготовка и представление декларации по земельному налогу | от 100 | декларация |

| Подготовка и представление декларации по налогу на доходы иностранных юридических лиц | от 50 | декларация |

| Подготовка и представление декларации по налогу на недвижимость | от 100 | декларация |

| Подготовка и представление декларации по налогу на прибыль | от 300 | декларация |

| Подготовка и представление декларации по налогу на добавленную стоимость | от 300 | декларация |

| Подготовка и представление заявления о ввозе из ЕАЭС | от 50 | декларация |

| Расчет подоходного налога по наемным работникам | от 3 | сотрудник |

| Расчет взносов в ФСЗН | от 3 | сотрудник |

| Подготовка и представление деклараций по экологическому налогу | от 100 | декларация |

Наши проекты

Компании «GLORIA JEANS».

Аудит достоверности бухгалтерской отчетности «GLORIA JEANS».

Компании «HERBION PAKISTAN (PVT) LIMITED».

Бухгалтерский учет Представительства частной акционерной компании с ограниченной ответственностью «HERBION PAKISTAN (PVT) LIMITED» (Пакистан) в РБ.

Компании ООО «ГЕА Фарм Технолоджиз Рус».

Бухгалтерский учет Представительства ООО «ГЕА Фарм Технолоджиз Рус» в Республике Беларусь.

Компании ЧП «Трансжелезобетон».

Ведение бухгалтерского учета в компании ЧП «Трансжелезобетон».

Налоги с зарплаты в Германии 2021, 2020 годы, брутто-нетто зарплата

На данной странице вы узнаете, какие налоги и социальные сборы удерживают с зарплаты в Германии, а также как рассчитывается нетто(чистая) зарплата.

Зарплаты в Германии по профессиям, влияющие факторы, зарплата мужчин и женщин — подробная информация на на отдельной странице нашего сайта.

§ Налоги в зарплате в Германии: калькулятор brutto / netto

Зарплата, которая оплачивается работнику в Германии и размер которой записан в трудовом договоре между фирмой и работником — это брутто-зарплата (Brutto-Arbeitslohn), т.е. сумма, из которой еще не были удержаны налоги и социальные сборы. Сумма заработной платы, которую работник получает на свой банковский счет называется нетто-зарплата (нем. Netto-Arbeitslohn). Какие налоги и сборы удерживаются из зарплаты в Германии (год 2020):

- Налог на доходы физических лиц / подоходных налог (нем. Einkommensteuer / Lohnsteuer) — [14-45%], ставки налога смотрите ниже на странице.

- Церковный налог(нем. Kirchensteuer) — [8-9% от ESt] — если человек принадлежит к одной из церквей, которые собирают с верующих налоги, напр. Католическая церковь. (Официально выйдя из церкви, можно избежать уплаты данного налога.)

- Налог солидарности (нем. Solidaritätszuschlag) — [5.

5% от ESt]

5% от ESt] - Обязательное медицинское страхование

[14.6%: 7.3% платит работник, 7.3% — работодатель] - Обязательное пенсионное страхование

[18.6%: 9.3% платит работник, 9.3% — работодатель] - Обязательное страхование на случай необходимости в уходе

[3.05%: 1.525% платит работник, 1.525% — работодатель] - Страхование на случай безработицы

[2.4%: 1.2% платит работник, 1.2% — работодатель]

Подробнее об актуальных ставках социальных сборов из заработной платы в Германии вы можете узнать на странице Пенсии в Германии: взносы в пенсионное страхование и другие социальные сборы. Подробнее о страховках в Германии смотрите здесь.

§ Примеры расчета зарплаты в Германии: калькулятор brutto / netto

В следующей далее таблице 1 делается пример расчета нетто-зарплаты для работника, который получает 3000, 2000 или 1000 евро брутто, имеет 1 ребенка и имеет III налоговый класс, живет в Западной части Германии. В таком случае, его вычеты из зарплаты будут выглядеть следующим образом:

Таблица 1.

Примеры расчета месячной зарплаты брутто/нетто

Примеры расчета месячной зарплаты брутто/неттоАбсолютная точность расчета не гарантируется!

| Удержания | Сумма, в евро пример 1 | Сумма, в евро пример 2 | Сумма, в евро пример 3 |

|---|---|---|---|

| Зарплата брутто | 3’000.00 | 2’000.00 | 1’000.00 |

| Подоходный налог | 161.17 | 0.00 | 0.00 |

| Церковный налог | 2.72 | 0.00 | 0.00 |

| Медицинское страхование | 235.50 | 157.00 | 78.50 |

| Страхование по уходу | 45.75 | 30.50 | 15.25 |

| Пенсионное страхование | 279.00 | 186.00 | 93.00 |

| Страхование на случай безработицы | 36.00 | 24.00 | 12.00 |

| Нетто-зарплата | 2’239.86 | 1’602.50 | 801.25 |

| Разница, брутто-нетто | 760.14 | 397. 50 50 | 198.75 |

§ Выплаты к зарплате в Германии; выплаты, не облагаемые налогами и сборами

Дополнительные выплаты к зарплате

Кроме заработной платы в Германии фирмы могут выплачивать работнику единовременные суммы, например денежное пособие к Рождеству или к отпуску и другие. Однако, будут ли делаться такие выплатны или нет и в каком размере, зависит от самого предприятия и договора с каждым конкретным работником. Информация о том, сколько длится отпуск в Германии.

Выплаты к зарплате, не облагаемые социальными сборами

Социальные выплаты из зарплаты в Германии делает не только работник, но и фирма-работодатель. В 2020 году данные выплаты работодателя составляли в среднем 21.0 % от брутто-зарплаты работника.

Однако не все выплаты предприятия работнику облагаются социальными сборами. Со следующих выплат фирма не оплачивает социальные сборы:

- Оплата расходов на уход за ребенком (Kindergarten или Tagesmutter)

- Оплата проезда на работу и назад

- Оплата фитнес-студии или оздоровительных курсов

- Продажа продуктов собственного производства по сниженной цене работникам предприятия

§ Ставки налога на доходы физических лиц в Германии

В Германии, в отличии от некоторых других стран, действует прогрессивная шкала налога на доходы физических лиц, т. е. чем больше человек зарабатывает, тем выше ставка налога, которую он платит. Начальная ставка налога составляет в Германии 14%, а максимальная — 45%. Таким образом, если человек в течение года начал зарабатывать выше необлагаемого налогом минимума (например, на 2020 год для холостых людей это 9408 евро, смотрите «налоговые классы» ниже на странице), он начинает платить 14% налога и чем больше зарабатывает, тем большую ставку налога платит. Однако увеличенная ставка применяется не ко всей, полученной сумме за год, а к разнице между суммой более низкой ставки и суммой более высокой ставки. В приведенном выше примере, если человек заработал 12000 евро в год, то 14% он заплатит с 2592 евро (12000-9408=2592).

е. чем больше человек зарабатывает, тем выше ставка налога, которую он платит. Начальная ставка налога составляет в Германии 14%, а максимальная — 45%. Таким образом, если человек в течение года начал зарабатывать выше необлагаемого налогом минимума (например, на 2020 год для холостых людей это 9408 евро, смотрите «налоговые классы» ниже на странице), он начинает платить 14% налога и чем больше зарабатывает, тем большую ставку налога платит. Однако увеличенная ставка применяется не ко всей, полученной сумме за год, а к разнице между суммой более низкой ставки и суммой более высокой ставки. В приведенном выше примере, если человек заработал 12000 евро в год, то 14% он заплатит с 2592 евро (12000-9408=2592).

§ Налоговые классы налога на доходы физических лиц в Германии

В Германии существуют налоговые классы, которые присваиваются плательщикам налога на доходы физических лиц. Всего таких классов 6 и в зависимости от класса налога, люди платят ежемесячно из заработной платы большую или меньшую сумму налога. Какой класс получает тот или иной человек зависит от его семейного положения. Налоговыми классами устанавливаются необлагаемые налогом минимумы заработной платы. Далее в списке приводятся характеристики налоговых классов:

Какой класс получает тот или иной человек зависит от его семейного положения. Налоговыми классами устанавливаются необлагаемые налогом минимумы заработной платы. Далее в списке приводятся характеристики налоговых классов:

- I. Лица не состоящие в браке и не имеющие детей.

- II. Родитель, воспитывающий детей в одиночку.

- III. и V. Семейные пары, у которых большая разница в доходах.

- IV. Семейные пары, у которых не значительная разница в доходах.

- VI. При наличии нескольких мест работы.

Для семейных пар наиболее выгодно применить 3 и 5 классы налогообложения, если у мужа и жены большая разница в доходах.

Необлагаемые налогом минимумы заработной платы в Германии на 2020 год приводятся в следующей далее таблице 2. Из таблицы также видно, к каким налоговым классам они применяются.

Таблица 2. Необлагаемые налогом минимумы на 2020 год

| Жизненная ситуация | Годовая сумма, в евро | Налоговый класс |

|---|---|---|

| Основная сумма на 1 человека | 9’408. 00 00 | I, II, IV |

| Семейная пара, двойная сумма | 18’816.00 | III |

| Без необлагаемого минимума | 0.00 | V, VI |

| Необлагаемый минимум на 1 ребенка дополнительно к минимуму родителей | 7’812.00 | — |

§ Полезные ссылки

Комментарии посетителей:

Калькулятор расчета заработной платы в Республике Казахстан

В таком случае производится рассчет корректировки 90%

Предположим, оклад 50000 тенге, то расчеты будут такие:

Если общий доход больше 25 МРП

x = (a — МЗП*0.1)/0,81

x — Базовый оклад (на руки + налоги)

a — сумма на руки

| ОПВ — 10% от 50000 = 5000 тенге |

| ИПН — От оклада отнимаем пенсионный взнос, отнимаем минимальную заработную плату (МЗП) и корректировку, и от полученной суммы берем 10%. Получается 0,1*(50000 — 5000 — 42500 — 2250) = 25 тенге |

| СО — 3.5% от 50000 за минусом пенсионного взноса, получается 0.015*(50000 — 5000) = 1576 тенге |

СН — 9. 5% от МЗП минус СО, получается 0.095(42 000) — 1576 = 2462 тенге 5% от МЗП минус СО, получается 0.095(42 000) — 1576 = 2462 тенге |

| ООСМС — 2% от оклада за минусом суммы корректировки, получается 0,020*(50000 — 2250) = 955 тенге |

| ВОСМС — 1% от оклада за минусом суммы корректировки, получается 0,01*(50000 — 2250) = 478 тенге |

| Корректировка — от оклада отнимается 10% оклада, отнимается МЗП и от полученной суммы берется 90%. Получается — (50000 — (50000*0.10)-42500)*0.9 = 2250 тенге |

| ОПВ — 10% от 50000 = 5000 тенге |

| ИПН — От оклада отнимаем пенсионный взнос, отнимаем минимальную заработную плату (МЗП), и от полученной суммы берем 10%. Получается 0,1*(100000 — 10000 — 42500) = 4750 тенге |

СН — 9.5% от (100000 минус пенсионный взнос и минус ВОСМ), и от полученного процента отнимаем СО, получается 0. 095(100000 — 10000 — 1000) — 3151 = 5305 тенге 095(100000 — 10000 — 1000) — 3151 = 5305 тенге |

| ООСМС — 2% от оклада, получается 0.02*100000 = 2000 тенге |

| ВОСМС — 1% от оклада, получается 0.01*100000 = 1000 тенге |

Сколько стоит время сотрудника?

Сколько стоит время сотрудника?В России роль налогового агента играет работодатель. Сотрудник получает деньги «на руки», обо всем остальном заботится финансовый отдел. Но какова себестоимость работы сотрудника для работодателя? Чтобы понять это, рассмотрим четыре компонента в формуле расчета себестоимости: чистую зарплату, НДФЛ, страховые взносы и общую праздность.

+

14 943 ₽

Прибавим к зарплате налог на доходы физических лиц — НДФЛ, 13%. Столько вы отдаете

государству на дороги, больницы, армию, детские сады и школы.

+

15 000 ₽

С каждой зарплаты работодатель обязан сделать взнос в следующие фонды:

Пенсионный: 22%

Медицинского

страхования: 5,1%

Социального

страхования: 2,9%

=

134 200 ₽месяц работы

Столько денег работодатель потратит за месяц работы сотрудника. На самом деле сотрудник работает не полный месяц: он празднует, болеет и отдыхает за ваш счет. Учтем и это.

+

14 286 ₽

Чтобы трезво оценить час работы сотрудника, нужно

вычесть из рабочих дней праздники, больничные и отпускные.

В среднем, за год сотрудник:

2 недели празднует

2 недели болеет

4 недели в отпуске

=

134 200 ₽месяц работы

6 200 ₽час работы

Вот это да! Для работодателя время работы сотрудника стоит

на 34% дороже, чем чистая зарплата.

На руки

100 000 ₽

НДФЛ

14 000 ₽

Страховые взносы

15 000 ₽

Больничные, отпускные

и праздники

14 000 ₽

Пусть узнают, сколько на самом деле стоит их рабочий час:

Научный факт: половина оплаченного вами времени тратится впустую. Подпишитесь на рассылку о мотивации персонала, чтобы получать максимум за свои деньги.

Из рассылки вы узнаете:

- Почему деньги — худший мотиватор. Что использовать вместо него

- Как мотивировать разные типы сотрудников

- Как заставить сотрудников работать наперегонки

- Как правильно поощрять продавцов, руководителей и специалистов

- Как вводить штрафы, чтобы им были рады

- Подробная методичка о мотивации персонала

Одно бесплатное письмо в неделю. Подпишитесь сейчас, потом вы точно забудете:

Подпишитесь сейчас, потом вы точно забудете:

Для того, что скачать PDF-методичку о мотивации персонала, пожалуйста, поделитесь этой страницей со своими друзьями в социальных сетях.

Спасибо, что рассказали о нас друзьям. Благодаря вам дело Финолога живет. Оставьте адрес электронной почты на которой мы вышлем вашу методичку о мотивации персонала.

Поделиться Твитнуть ПоделитьсяРазделяете ли вы мнение, что наша страна могла быть более обустроенной, если бы граждане сами платили налоги? И стоит ли включить в калькулятор среднестатестическое безделье офисного работника, чтобы посчитать, сколько на самом деле стоит час его работы?

Что думаете? Выкладывайте!

Научный факт: половина оплаченного вами времени тратится впустую. Подпишитесь

на рассылку о мотивации персонала, чтобы получать максимум за свои деньги.

Подпишитесь

на рассылку о мотивации персонала, чтобы получать максимум за свои деньги.

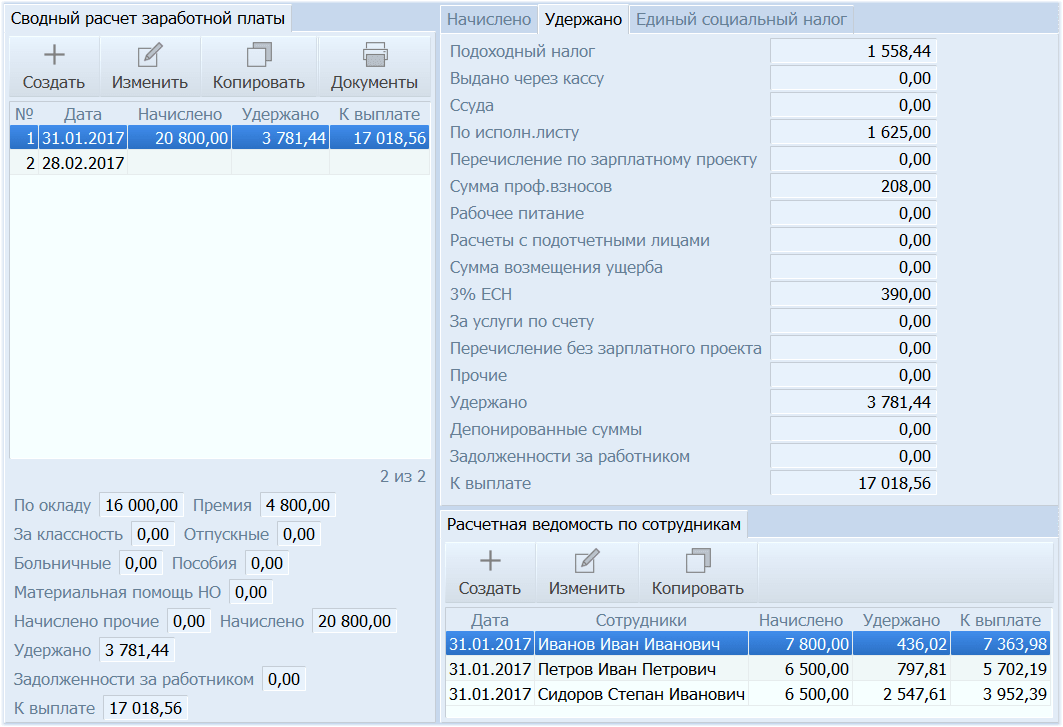

Расчет заработной платы

Функционал по расчету заработной платы — важная часть интегрированной системы «Монолит: Персонал».

Для успешного выполнения своевременного расчета заработной платы необходимо тесное взаимодействие всех служб предприятия. Все первичные документы поступают в расчет от разных подразделений в соответствии с установленным регламентом проведения расчетов. На схеме ниже представлен порядок подачи и обработки этих документов.

Основой для нормативной базы по расчету заработной платы служат действующие законодательные акты, а также «Положение об оплате труда» на предприятии.

Система позволяет рассчитывать заработную плату при любых формах оплаты труда, действующих у работодателя.

В системе имеются возможности для реализации любых сложных схем расчета по требованиям заказчиков — «заказных» схем расчета. В этих схемах учитывается специфика учета и расчета только на этих предприятиях.

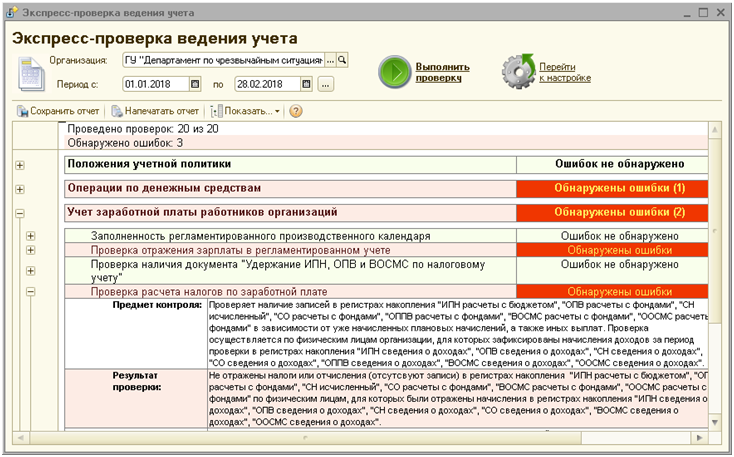

Для получения достоверных результатов расчета заработной платы предусмотрены мероприятия по контролю первичных документов, введенных в систему.

Выплата зарплаты, ведение базы ведомостей

В личной карточке сотрудника имеется закладка, предназначенная для фиксации всех кредитных карт и банковских счетов сотрудников. Доступ к этой информации имеет только ограниченный круг пользователей.

После расчета заработной платы выполняется:

- автоматическое формирование списков сотрудников, на выплату через кассу и на перечисление на счета в банки;

- автоматизированная подготовка ведомостей и ордеров для выплаты заработной платы в кассе;

- автоматизированная подготовка данных для перечисления заработной платы на кредитные карты и/или на расчётные счета сотрудников в банк.

Возможности отчетной подсистемы ERP Монолит позволяют настраивать формы платежных ведомостей и расходных кассовых ордеров в строгом соответствии с требованиями регулирующих органов.

Форма ведомости и структура файла данных на перечисление денежных средств на карточные счета в банки разрабатывается в индивидуальном порядке согласно требованиям банка.

Расчет начислений, удержаний сотрудников

После подготовки всей первичной информации и ввода ее в систему выполняются расчет заработной платы. Для ускорения выполнения расчетов и минимизации числа ошибок при их проведении предлагаются различные способы выполнения расчетов:

- индивидуальный расчет сотрудника;

- расчет по выбранной группе сотрудников;

- расчет по группам начислений, удержаний;

- расчет по спискам видов расчетов — по разрезам;

- расчет по сценариям.

Два последних способа расчета позволяют заметно упростить и ускорить процесс выполнения расчетов.

Расчет НДФЛ, ЕСН, ОПС и налога на травматизм, экспорт данных ГНИ, ПФР

Расчет налогов и отчислений с заработной платы, а так же формирование отчетности в органы ГНИ и ПФР является достаточно трудоемкой частью расчетов по заработной плате. В системе реализована функциональность, позволяющая формализовать эту задачу и упростить процедуру расчета. Поддерживаются операции:

- по расчету ЕСН и отчислений на обязательное пенсионное страхование (ОПС),

- по расчету налога на травматизм,

- по расчету и учету НДФЛ.

Формирование и передача проводок в «Главную книгу»

Для построения проводок по результатам расчетов заработной платы используется план счетов, импортируемый из модуля «Главная книга».

В системе выполняются предварительные настройки, которые являются правилами для построения проводок.

Рассчитанные проводки передаются в модуль «Главная книга», входящий в состав контура управления финансами.

Квартальная и годовая отчетность в регулирующие органы (МНС, ПФР, ФСС)

Система содержит алгоритмы и шаблоны для формирования различных видов квартальной и годовой отчетности:

- Формирование в виде отчетов унифицированных форм отчетности в соответствии с Постановлением Госкомстата РФ от 05.01.2004 № 1 «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты». Т-1, Т-2, Т-3, Т-5,Т-6, Т-7,Т-8, Т-8а, Т-9, Т-9а ,Т-10, Т-10а ,Т-11, Т-11а, Т-13, Т-51, Т-53, Т-53а, Т-54а, Т-60,Т-61,Т-73 и др.

- Формирование отчетов по унифицированным формам МНС (авансирование ЕСН и ОПС, индивидуальные и сводные карточки по ЕСН и ОПС и др.)

- Формирование унифицированных форм федерального государственного статистического наблюдения.

- Формирование стандартной расчётно-платежной документации, справок и отчетности в ГНИ, ПФ.

- Формирование отчетности по видам заработной платы и по трудозатратам в разрезах категорий, профессий, по отношению к штату, центрам затрат

- Формирование сводных ведомостей по начислениям и удержаниям в различных разрезах

- Формирование справок и отчетов для использования различными службами и сотрудниками.

Реализована возможность рассылки сотрудникам расчетных листков по электронной почте.

Система позволяет в рамках единой базы данных выполнять расчёты и строить отчетность для различных юридических лиц холдинга или обособленных филиалов компании.

Калькулятор зарплаты, нетто и брутто

- Начало

- Финансы

- Брутто и нетто зарплата

Результат расчетов

| Нетто зарплата (на руки) | 716.00 EUR | |

| Социальный налог | 10.5% | 105.00 EUR |

| Подоходный налог с населения | 20% | 179.00 EUR |

| Социальный налог, часть работодателя | 23.59% | 235.90 EUR |

| Пошлина риска предпринимательской деятельности | 0.36 EUR | |

| Всего расходы работодателя | 1236.26 EUR | |

Данный калькулятор носит информативный характер.

Новый расчет

Последние изменения:

Дифференцированный необлагаемый минимум

В поле «Необлагаемый минимум» указано «0», потому что теперь это не фиксированное число, вы сами должны указать этот минимум в соответствии с данными СГД или прогнозируемый минимум налогоплательщика.

Максимальный годовой необлагаемый минимум составляет:

- В 2019-ом году 2760 евро,

- В 2020-ом и 2021-ом году 3600 евро.

Необлагаемый минимум составляет 0 евро:

- В 2019-ом году — если годовой налогооблагаемый доход составляет более 13 200 евро, например, заработная плата составляет 1101 евро;

- В 2020-ом году — если годовой налогооблагаемый доход составляет более 14 400 евро, например, заработная плата составляет 1201 евро.

- В 2021-ом году — если годовой налогооблагаемый доход составляет более 21 600 евро, например, заработная плата составляет 1801 евро.

Прогрессивная ставка ежемесячного подоходного налога

Ставка 20% на ежемесячный доход до 1667 евро.

Ставка 23% на часть ежемесячного дохода после 1667 евро.

Прогрессивная ставка годового подоходного налога

Ставка 20% на годовой доход до 20004 евро.

Ставка 23% на часть годового дохода свыше 20004 евро и до 62800 евро.

В 2018-2020-ых годах ставка 31,4% на часть годового дохода свыше 62800 евро при подаче годовой декларации.

В 2021-ом году ставка 31% на часть годового дохода свыше 62800 евро при подаче годовой декларации.

Минимальная зарплата

Минимальная заработная плата в пределах нормального рабочего времени в 2019 и 2020-ом годах составляет 430 евро в месяц, в 2021-ом — 500 евро.

Размер минимальной зарплаты определен в Правилах кабинета министров № 656.

Спасибо всем, кто помогает улучшать этот калькулятор заработной платы!

Калькулятор зарплаты, Калифорния — SmartAsset

Калифорнийский калькулятор зарплаты Фото: © iStock.com / AleksanderNakicCalifornia Paycheck Quick Facts

- Ставка подоходного налога в Калифорнии: 1.00% — 13.30%

- Средний доход семьи в Калифорнии: 80440 долларов США (США). Бюро переписи населения)

- Количество городов, в которых действуют местные подоходные налоги: 0

На вашей работе вам, вероятно, будет выплачиваться почасовая или годовая зарплата.Но если вам не платят по расписанию, фактическая получаемая вами зарплата будет ниже, чем почасовая или годовая заработная плата, указанная в вашем трудовом контракте. Причина этого несоответствия между вашей зарплатой и получаемым вами доходом связана с удержаниями налогов из вашей заработной платы, которые происходят до того, как ваш работодатель заплатит вам. Также могут быть отчисления на страховое покрытие, пенсионные фонды и другие необязательные взносы, которые могут снизить вашу окончательную зарплату.

При расчете получаемой на руки заработной платы в первую очередь из вашего заработка будут выплачиваться налоги FICA на социальное обеспечение и Medicare.Ваш работодатель удерживает налог на социальное обеспечение в размере 6,2% и налог на медицинское страхование в размере 1,45% из вашего заработка после каждого платежного периода. Если вы зарабатываете более 200 000 долларов, вы также платите дополнительный налог в размере 0,9% от Medicare. Ваш работодатель уплачивает налог на социальное обеспечение в размере 6,2% и налог на медицинское страхование в размере 1,45%, чтобы покрыть все налоговые требования FICA. Если вы работаете на себя, вам придется заплатить налог на самозанятость, который равен доле налогов FICA для работников и работодателей, в общей сложности 15,3% от вашей заработной платы. (К счастью, есть вычет той части налогов FICA, которую обычно платил бы ваш работодатель.)

К другим факторам, которые могут повлиять на размер вашей зарплаты в Калифорнии или в любом другом штате, относятся ваше семейное положение, частота ваших выплат, а также отчисления и взносы, которые вы делаете. Например, если вы вносите взносы в план медицинского страхования своей компании, этот платеж будет вычитаться из каждой вашей зарплаты до того, как деньги поступят на ваш банковский счет. То же самое касается взносов, которые вы делаете на счет 401 (k) или на сберегательный счет для здоровья (HSA).

В прошлом году IRS выпустило обновленные инструкции по удержанию налогов, и налогоплательщики должны были увидеть изменения в своих зарплатах в феврале 2018 года.IRS также внесла изменения в форму W-4. В новой версии исключается использование надбавок, а также возможность требовать освобождения для личного пользования или освобождения от зависимости. Вместо этого он требует, чтобы податель заявки вводил определенные суммы в долларах, и использует пятиэтапный процесс, который позволяет вам вводить личную информацию, требовать иждивенцев и указывать любой дополнительный доход.

Эти изменения в основном касаются всех, кто корректирует свои удержания, и тех, кто получил новую работу после 1 января 2020 года. Для справки, сотрудники, нанятые до 2020 года, не обязаны заполнять новый W-4.Наконец, налоговая декларация, которую вы подадите в апреле 2021 года, будет содержать любые корректировки, которые вы внесли в свои удержания в 2020 году.

Средний семейный доход в Калифорнии

| Год | Средний семейный доход |

|---|---|

| 2019 | 80,440 долл. США |

| 2018 | долл. США 75 277 |

| 2017 | 71 805 долл. США |

| 2016 | 67,739 долл. США |

| 2015 | 64,500 долл. США |

| 2014 | 60 долл. США |

| 2012 | 58 328 долл. США |

| 2011 | 57 287 долл. США |

| 2010 | 57 708 долл. США |

Итак, чем же система расчета заработной платы в Калифорнии отличается от систем, с которыми вы могли столкнуться в других штатах? Во-первых, налоги здесь значительно выше.В штате есть девять категорий подоходного налога, и система прогрессивная. Таким образом, если ваш доход находится на низком уровне, вы будете платить более низкую ставку налога, чем вы, вероятно, заплатили бы в государстве с фиксированным налогом. Общеизвестно высокая предельная ставка налога в Калифорнии в размере 13,3%, которая является самой высокой в стране, применяется только к доходам, превышающим 1 миллион долларов для индивидуальных заявителей и 2 миллиона долларов для совместных заявителей.

Хотя налоги на прибыль в Калифорнии высоки, ставки налога на собственность, к счастью, ниже средних по стране. Если вы думаете об использовании ипотечного кредита для покупки дома в Калифорнии, ознакомьтесь с нашим руководством по ставкам по ипотечным кредитам в Калифорнии.

В Калифорнии также нет городов, взимающих собственные подоходные налоги. Однако налог с продаж в Калифорнии зависит от города и округа. Это не повлияет на вашу зарплату, но может повлиять на ваш общий бюджет.

Калифорния — один из немногих штатов, где требуются вычеты при страховании инвалидности. Это может показаться затруднительным, но наличие страховки по инвалидности — хорошая идея, чтобы защитить себя и свою семью от любой потери заработка, которую вы можете понести в случае краткосрочной или долгосрочной нетрудоспособности.

Если вы зарабатываете деньги в Калифорнии, ваш работодатель удерживает государственные выплаты по страхованию нетрудоспособности в размере 1% от вашей налогооблагаемой заработной платы, но не более 122 909 долларов в календарный год. Максимальная сумма, которую ваш работодатель может удержать для государственного страхования по инвалидности (SDI), составляет 1229,09 долларов США. SDI также предоставляет Калифорнийскую программу оплачиваемых семейных отпусков.

Некоторые сотрудники получают дополнительную заработную плату. Сюда входят сверхурочные, комиссионные, премии, бонусы, выплаты не вычитаемых из налогооблагаемой базы расходов на переезд (часто называемые бонусом за переезд), выходное пособие и оплату накопленного отпуска по болезни.В Калифорнии эта дополнительная заработная плата облагается налогом по фиксированной ставке. Бонусы и доходы от опционов на акции облагаются налогом по фиксированной ставке 10,23%, в то время как все другие дополнительные заработки облагаются налогом по фиксированной ставке в размере 6,6%. Эти налоги будут отражены в удержании из вашей зарплаты, если это применимо.

Кронштейны подоходного налога

| Единые налоговые декларации | ||

| Налогооблагаемый доход Калифорнии | Ставка | |

|---|---|---|

| $ 0 — $ 8 932 | 1.00% | |

| 8 932 долл. США — 21 175 долл. США | 2,00% | |

| 21 175 долл. США — 33 421 долл. США | 4,00% | |

| 33 421 долл. США — 46 494 долл. США | 6,00% | |

| 46394 долл. США — 58 634 долл. США | 8,0042% 58 634 долл. США — 299 508 долл. США | 9,30% |

| 299 508 долл. США — 359 407 долл. США | 10,30% | |

| долл. США 359 407 долл. США — 599 012 долл. США | 11,30% | |

| 599 012 долл. США — 1 000 000 долл. США | 12.30% | |

| 1000000 долларов США + | 13,30% | |

| В браке, подача совместной заявки | ||

| Налогооблагаемый доход Калифорнии | Ставка | |

|---|---|---|

| 0 долларов США — 17864 долларов США | 1.00% | |

| 17 864 долл. — 42 350 долл. | 2,00% | |

| 42 350 долл. — 66 482 долл. | 4,00% | |

| 66 482 долл.00% | ||

| 117 268 долл. США — 599 016 долл. США | 9,30% | |

| 599 016 долл. США — 718 814 долл. США | 10,30% | |

| 718 814 долл. США — 1198 024 долл. США | 11,30% | |

| 1198 02452 | долл. США 2 000 000 долларов США + | 13,30% |

| В браке, подача отдельно | ||

| Налогооблагаемый доход Калифорнии | Ставка | |

|---|---|---|

| 0 — 8 932 доллара | 1.00% | |

| 8 932 долл. США — 21 175 долл. США | 2,00% | |

| 21 175 долл. США — 33 421 долл. США | 4,00% | |

| 33 421 долл. США — 46 494 долл. США | 6,00% | |

| 46394 долл. США — 58 634 долл. США | 8,0042% 58 634 долл. США — 299 508 долл. США | 9,30% |

| 299 508 долл. США — 359 407 долл. США | 10,30% | |

| долл. США 359 407 долл. США — 599 012 долл. США | 11,30% | |

| 599 012 долл. США — 1 000 000 долл. США | 12.30% | |

| 1000000 долларов США + | 13,30% | |

| Глава семьи | ||

| Налогооблагаемый доход Калифорнии | Ставка | |

|---|---|---|

| 0–17 864 долларов США | 1.00% | |

| 17 864 долл. США — 42 353 долл. США | 2,00% | |

| 42 353 долл. США — 54 597 долл. США | 4,00% | |

| 54 597 долл. США — 67 569 долл. США | 6,00% | |

| 67 569 долл. США — 79 812 долл. США | 8.00% | |

| 79812 долларов — 407 329 долларов | 9,30% | |

| 407 329 долларов — 488 796 долларов | 10,30% | |

| 488 796 долларов — 814 658 долларов | 11,30% | |

| 13,30% | ||

Город Сан-Франциско взимает налог с валовой выручки в размере 1,50% с расходов на заработную плату в крупных компаниях. Хотя это иногда называют ставкой подоходного налога с населения, город взимает этот налог только с предприятий.Таким образом, вы не несете ответственности за его оплату.

Финансовый консультант из Калифорнии может помочь вам понять, как налоги соответствуют вашим общим финансовым целям. Финансовые консультанты также могут помочь с инвестиционными и финансовыми планами, включая выход на пенсию, домовладение, страхование и многое другое, чтобы убедиться, что вы готовитесь к будущему.

Как вы можете повлиять на размер вашей зарплаты в КалифорнииХотя некоторые удержания из вашей зарплаты не подлежат обсуждению, есть определенные шаги, которые вы можете предпринять, чтобы повлиять на размер вашей зарплаты.Например, если вы решите откладывать больше из каждой зарплаты для выхода на пенсию, ваша заработная плата на дом снизится. Вот почему эксперты по личным финансам часто советуют сотрудникам увеличивать процент, который они откладывают на пенсию, когда получают прибавку к зарплате, чтобы они не испытали меньшую зарплату и не отказались от сбережений.

Если вы выберете более дорогой план медицинского страхования или добавите в свой план членов семьи, вы можете увидеть, что из каждой вашей зарплаты будет удерживаться больше денег в зависимости от страховых предложений вашей компании.

Если ваши зарплаты кажутся маленькими, а вы получаете большой возврат налогов каждый год, вы можете повторно заполнить новую форму W-4 и новую форму DE-4 подоходного налога штата Калифорния. Форма California DE-4 сообщает вашему работодателю, сколько пособий вы запрашиваете и какую сумму удерживать из каждой вашей зарплаты. Если вы возьмете больше пособий, вы можете получить меньший возврат, но вы должны получить большую зарплату. И наоборот, если в апреле у вас всегда есть задолженность по налогам, вы можете потребовать меньше пособий, чтобы удерживать больше денег в течение года.

В штате Калифорния ваш работодатель не может удерживать что-либо из вашей заработной платы, кроме того, что требуется в соответствии с законодательством штата и федеральным законодательством (например, в отношении подоходного налога) или того, что вы разрешаете себе (например, в отношении взносов на медицинское страхование). Однако профсоюзные работники могут видеть законные вычеты, которые не подпадают ни под одну из этих категорий, если такие вычеты разрешены вашим коллективным договором. Примером такого вычета является пенсионная выплата.

Верхняя ставка налога на прибыль в Калифорнии

| Год | Верхняя ставка налога на прибыль |

|---|---|

| 2020 | 13.30% |

| 2019 | 13,30% |

| 2018 | 12,30% |

| 2017 | 12,30% |

| 2016 | 13,30% |

| 2015 | 13,30% |

| 2014 | 13,30% |

| 2013 | 13,30% |

| 2012 | 10,30% |

| 2011 | 10,30% |

| 2010 | 10.55% |

Лучшие кредитные карты 2021 года | SmartAsset.com

Подробности

Chase Sapphire Reserve имеет годовой кредит на поездки в размере 300 долларов США. Как только вы заработаете это, вы заработаете 3x балла за покупки в поездках, 3x балла за все обеды и 1x балл за все остальные покупки. Каждый ваш балл будет стоить 1 цент при обмене на кэшбэк, но туристические покупки, сделанные через портал Chase, получают бонус в размере 50%, в результате чего одно очко стоит 1.5 центов.

Chase Sapphire Reserve предусматривает ежегодный сбор в размере 550 долларов США, но если вы тратите 300 долларов в год на командировочные расходы, годовой кредит на поездки в размере 300 долларов делает эффективный годовой сбор всего в 250 долларов США. До 31.12.2021 покупки продуктовых магазинов и заправочных станций также будут учитываться при получении путевого кредита.

Держатели карт также могут получать до 100 долларов в виде выписок для Global Entry или TSA PreCheck® каждые четыре года. Кроме того, вы будете получать 60 долларов США в кредитах DoorDash каждый год в течение следующих двух лет (до 2021 года), получите бесплатное членство в Lyft Pink на год (минимальная стоимость 199 долларов США) и вы заработаете 10x баллов за покупки Lyft до марта 2022 года. .Держатели карт также могут получить бонус в размере 60 000 баллов за досрочные расходы, потратив 4000 долларов на покупки в течение первых 3 месяцев. Этот бонус стоит 900 долларов, если потратить его на портале путешествий Chase. Эта карта не имеет комиссии за транзакции за рубежом.

Почему нам это нравится

Chase Sapphire Reserve — одна из лучших универсальных бонусных карт, даже с ее высокой годовой платой. Он имеет солидный бонус за раннюю трату, и вы сможете заработать 3-кратные баллы за различные покупки в ресторанах и путешествиях. Годовой туристический кредит в размере 300 долларов также очень выгоден для карты с такой высокой годовой платой.А поскольку категория путешествий имеет очень широкое определение, держателям карт нетрудно воспользоваться кредитом. Держатели карт также получат встроенную защиту от задержки и отмены поездки, защиту от покупок и другие льготы.

Нам особенно нравится Chase Sapphire Reserve из-за его универсальности, когда дело доходит до получения вознаграждений. Вы будете зарабатывать баллы Chase Ultimate Rewards, которые являются невероятно универсальной валютой баллов. Вы можете передать их различным авиакомпаниям и отелям-партнерам, почти всегда в соотношении 1: 1 или лучше, или вы можете обменять их через портал путешествий Chase, где баллы равны 1.В 5 раз больше. Таким образом, вместо билета за 300 долларов, стоимостью 30 000 баллов по цене 1 цент за балл, держателям карт нужно будет только обменять на такой билет 20 000 баллов.

Бесплатный калькулятор подоходного налога — рассчитайте свои налоги

Федеральный подоходный налог Фотография предоставлена: © iStock.com / VeniФедеральный подоходный налог с населения, который администрируется налоговой службой (IRS), является крупнейшим источником доходов федерального правительства США.Почти все работающие американцы обязаны ежегодно подавать налоговую декларацию в IRS. В дополнение к этому, большинство людей платят налоги в течение года в виде налогов на заработную плату, которые удерживаются из их зарплаты.

Подоходный налог в США рассчитывается на основе налоговых ставок в диапазоне от 10% до 37%. Налогоплательщики могут снизить свое налоговое бремя и сумму налогов, которые они должны, требуя вычетов и кредитов.

Финансовый консультант поможет вам понять, как налоги соответствуют вашим общим финансовым целям.Финансовые консультанты также могут помочь с инвестиционными и финансовыми планами, включая выход на пенсию, домовладение, страхование и многое другое, чтобы убедиться, что вы готовитесь к будущему.

Расчет ставки подоходного налогаВ Соединенных Штатах действует прогрессивная система подоходного налога. Это означает, что для более высоких уровней дохода существуют более высокие налоговые ставки. Они называются «предельными налоговыми ставками», то есть они применяются не к общему доходу, а только к доходу в пределах определенного диапазона. Эти диапазоны называются скобками.

Доход, относящийся к определенной группе, облагается налогом по ставке для этой группы. В таблице ниже показаны налоговые категории для федерального подоходного налога, и в ней отражены ставки на 2020 налоговый год, которые представляют собой налоги, подлежащие уплате в начале 2021 года.

2020–2021 годы Подоходные налоговые скобки

| Single Filers | |

| Налогооблагаемый доход | Ставка |

|---|---|

| 0 — 9 875 долларов | 10% |

| 9 875 долларов — 40 125 долларов | 12% |

| 40 125 — 85 525 долларов | 22% |

| 85525 долларов США | 24% |

| 163 300 долл. США — 207 350 долл. США | 32% |

| 207 350 долл. США — 518 400 долл. США | 35% |

| 518 400 долл. США + | 37% |

| В браке | Налогооблагаемый доход | Ставка | |

|---|---|---|---|

| 0 — 19750 долларов | 10% | ||

| 19750 — 80 250 долларов | 12% | ||

| 80 250 — 171 050 долларов | 22% | ||

| 171 050 — 326 600 долларов | 24% | ||

| 326 600 — 414 700 долларов | 32% | ||

| долларов США | |||

| 622 050 долларов + | 37% | ||

| В браке, подача отдельно | ||

| Налогооблагаемый доход | Ставка | |

|---|---|---|

| 0 — 9 875 долларов | 10% | |

| 40129 долларов США | 12% | |

| 40 125 — 85 525 долларов | 22% | |

| 85 525 долларов — 163 300 долларов | 24% | |

| 163 300 долларов — 207 350 долларов | 32% | |

| 207 350 — 311 025 долларов | $ 311 025 + | 37% |

| Глава домохозяйства | |

| Налогооблагаемый доход | Ставка |

|---|---|

| 0 — 14 100 долларов | 10% |

| 14 100 долларов — 53 700 долларов | 12% |

| 53 700 долларов — 85 500 долларов | 22% |

| 3 85 50052 долларов США 24% | |

| 163 300 долл. США — 207 350 долл. США | 32% |

| 207 350 долл. США — 518 400 долл. США | 35% |

| 518 400 долл. США + | 37% |

Вы заметите, что скобки различаются в зависимости от того, вы одиноки, женаты или являетесь главой семьи.Эти разные категории называются статусами подачи. Лица, состоящие в браке, могут подавать документы отдельно или совместно. Хотя часто имеет смысл подавать вместе, в определенных ситуациях подача по отдельности может быть лучшим выбором.

Исходя из ставок в таблице выше, для одного подателя с доходом 50 000 долларов максимальная предельная налоговая ставка составляет 22%. Однако этот налогоплательщик не стал бы платить по этой ставке со всех 50 000 долларов. Ставка на первые 9875 долларов налогооблагаемой прибыли будет составлять 10%, затем 12% для следующих 30 250 долларов, затем 22% для последних 9875 долларов, попадающих в третью группу.Это связано с тем, что предельные налоговые ставки применяются только к доходам, попадающим в этот конкретный диапазон. Исходя из этих ставок, этот гипотетический получатель дохода в размере 50 000 долларов должен 6 790 долларов, что представляет собой эффективную налоговую ставку около 13,6%.

Расчет налогооблагаемого дохода с использованием освобождений и вычетовКонечно, подсчитать, сколько вы должны в виде налогов, не так просто. Во-первых, ставки федерального налога применяются только к налогооблагаемому доходу. Это отличается от вашего общего дохода, также известного как валовой доход.Налогооблагаемый доход всегда ниже валового дохода, поскольку в США налогоплательщикам разрешается вычитать определенный доход из своего валового дохода для определения налогооблагаемого дохода.

Для расчета налогооблагаемого дохода вы начинаете с внесения определенных корректировок из валового дохода, чтобы получить скорректированный валовой доход (AGI). После того, как вы рассчитали скорректированный валовой доход, вы можете вычесть любые вычеты, на которые вы имеете право (детализированные или стандартные), чтобы получить налогооблагаемый доход.

Обратите внимание, что на федеральном уровне больше нет личных льгот.До 2018 года налогоплательщики могли требовать освобождения от уплаты налогов, что снижало налогооблагаемый доход. Однако новый налоговый план, подписанный президентом Трампом в конце 2017 года, отменил личное освобождение.

С вычетами несколько сложнее. Многие налогоплательщики требуют стандартного вычета, размер которого зависит от статуса регистрации, как показано в таблице ниже.

Стандартные вычеты (обновлено в декабре 2020 г.)

| Статус подачи | Стандартная сумма вычета |

|---|---|

| Не замужем | $ 12 400 |

| Женат, подает совместно | $ 24 800 |

| Женат, подает раздельно | 12 400 долл. |

| Глава домохозяйства | 18 650 долл. |

Однако некоторые налогоплательщики могут захотеть детализировать свои вычеты.Это означает вычитание определенных приемлемых расходов и расходов. Возможные вычеты включают выплаты процентов по студенческому кредиту, взносы в IRA, расходы на переезд и взносы на медицинское страхование для самозанятых лиц. К наиболее распространенным детализированным вычетам также относятся:

- Удержание уплаченных государственных и местных налогов — также известное как вычет ОСВ, оно позволяет налогоплательщикам вычитать до 10 000 долларов США из любых государственных и местных налогов на недвижимость, плюс либо их государственные и местные налоги на прибыль, либо налоги с продаж.

- Удержание по уплаченным процентам по ипотеке — Выплаченные проценты по ипотеке максимум двух домов, при этом они ограничиваются размером вашей первой задолженности в 1 миллион долларов. Для домов, приобретенных после 15 декабря 2017 года, эта сумма снизилась до первых 750 000 долларов ипотечного кредита.

- Удержание на благотворительные взносы

- Удержание медицинских расходов, превышающих 7,5% от AGI

Имейте в виду, что большинство налогоплательщиков не перечисляют свои вычеты. Если стандартный вычет больше, чем сумма ваших детализированных вычетов (как для многих налогоплательщиков), вы получите стандартный вычет.

После вычета вычетов из скорректированного валового дохода вы получаете налогооблагаемый доход. Если ваш налогооблагаемый доход равен нулю, это означает, что вы не должны платить подоходный налог.

Как рассчитать федеральные налоговые льготы © iStock.com / PgiamВ отличие от корректировок и вычетов, которые применяются к вашему доходу, налоговые льготы применяются к вашему налоговому обязательству, что означает сумму налога, которую вы должны.

Например, если вы подсчитаете, что у вас есть налоговые обязательства в размере 1000 долларов США на основе вашего налогооблагаемого дохода и вашей налоговой категории, и вы имеете право на налоговый кредит в размере 200 долларов США, это уменьшит вашу ответственность до 800 долларов США.Другими словами, вы должны федеральному правительству всего 800 долларов.

Однако налоговые льготы предоставляются только при определенных обстоятельствах. Некоторые кредиты подлежат возврату, что означает, что вы можете получать за них оплату, даже если у вас нет подоходного налога. Напротив, невозмещаемые налоговые льготы могут снизить вашу ответственность не ниже нуля. В приведенном ниже списке описаны наиболее распространенные скидки по федеральному подоходному налогу.

- Налоговый кредит на заработанный доход — это возвращаемый кредит для налогоплательщиков с доходом ниже определенного уровня.Кредит может составлять до 6 660 долларов в год для налогоплательщиков с тремя и более детьми или меньшую сумму для налогоплательщиков с двумя, одним или без детей.

- Кредит на уход за детьми и иждивенцами — это невозмещаемый кредит в размере до 3000 долларов США (для одного ребенка) или 6000 долларов США (для двух или более детей), связанный с расходами по уходу за ребенком, понесенными во время работы или поиска работы.

- Кредит на усыновление — это невозмещаемый кредит, равный определенным расходам, связанным с усыновлением ребенка.

- American Opportunity Tax Credit — это частично возмещаемый кредит в размере до 2500 долларов в год для оплаты вступительных взносов, обучения, учебных материалов и других квалифицированных расходов в течение первых четырех лет послешкольного образования.

Существует множество других кредитов, включая кредиты на установку энергоэффективного оборудования, кредит на уплаченные иностранные налоги и кредит на платежи по страхованию здоровья в некоторых ситуациях.

Расчет возврата налога Фотография предоставлена: © iStock.com / ShaneKatoПолучите ли вы возврат налогов, зависит от суммы налогов, уплаченных вами в течение года. Это потому, что они были удержаны из вашей зарплаты. Однако это также зависит от ваших налоговых обязательств и от того, получили ли вы какие-либо возмещаемые налоговые льготы.

При подаче налоговой декларации, если сумма налогов, которую вы должны (ваши налоговые обязательства), меньше суммы, удержанной из вашей зарплаты в течение года, вы получите возмещение разницы. Это наиболее частая причина, по которой люди получают возврат налога.

Если вы не платили налогов в течение года и не имеете налоговой задолженности, но имеете право на один или несколько возвращаемых налоговых кредитов, вы также получите возмещение, равное возвращаемой сумме кредитов.

Уплата налоговЕсли вы не получаете возмещение налога и вместо этого задолжали деньги в налоговый день, возможно, есть способ уменьшить неудобства.Во-первых, вы все равно должны вовремя подавать налоговую декларацию. В противном случае вам также придется заплатить пошлину за опоздание.

Если вы не думаете, что можете позволить себе оплатить полный налоговый счет, вам следует заплатить как можно больше и обратиться в IRS. Агентство может предложить вам несколько вариантов оплаты, которые помогут вам оплатить счет. Например, IRS может предложить краткосрочное продление или временную отсрочку сбора. У вас также может быть возможность оплатить оставшийся счет несколькими платежами.Скорее всего, вы все равно будете платить проценты по просроченному остатку, но в некоторых случаях IRS может даже отказаться от штрафов или сборов. Опять же, вам следует позвонить в агентство по указанному выше номеру, чтобы обсудить возможные варианты.

Когда вы оплачиваете свой налоговый счет, еще одна вещь, которую следует учитывать, — это использовать налоговую службу, которая позволяет вам платить налоги с помощью кредитной карты. Таким образом, вы можете получить по крайней мере ценные вознаграждения по кредитной карте и баллы при оплате счета. IRS разрешило трем платежным системам собирать налоговые платежи с помощью кредитной карты: PayUSAtax, Pay1040 и OfficialPayments.Однако важно помнить, что все три обработчика взимают комиссию в размере почти 2% от вашего платежа за транзакции по кредитным картам. Тем не менее, дважды убедитесь, что любые заработанные вами награды стоят этих дополнительных затрат.

Самым дешевым способом оплаты налоговых счетов по-прежнему является чек или IRS Direct Pay, что позволяет оплачивать счет непосредственно со сберегательного или текущего счета. Все основные налоговые службы предоставят вам инструкции по обоим этим способам оплаты.

Государственные и местные подоходные налогиМногие штаты, а также некоторые города и округа имеют свои собственные подоходные налоги.Они взимаются в дополнение к федеральному подоходному налогу. В штатах, где действует подоходный налог штата, необходимо подавать отдельную налоговую декларацию штата, поскольку в них действуют свои собственные правила. Если вам интересно узнать о налоговой системе и правилах конкретного штата, посетите одну из страниц, посвященных налогам штата.

Фото предоставлено: © iStock.com / Veni, © iStock.com / Pgiam, © iStock.com / ShaneKato

Калькулятор зарплаты— Расчет чистой прибыли

Какова зарплата ваших сотрудников после уплаты налогов? Этот мощный инструмент выполняет все расчеты валовой и чистой заработной платы во всех 50 штатах.Для получения дополнительной информации см. Наше руководство по калькулятору зарплаты.

Ищете управляемый расчет заработной платы и льготы для вашего бизнеса?

Получите бесплатное предложение

Многие работодатели предпочитают работать с поставщиком услуг по начислению заработной платы, чтобы помочь автоматизировать расчет зарплаты и ознакомиться с правилами соответствия. Узнайте больше о том, как рассчитать заработную плату.

Руководство по калькулятору зарплаты

Как рассчитать чистую прибыль

Вычтите добровольные отчисления и пенсионные взносы вашего сотрудника из его валового дохода, чтобы определить налогооблагаемый доход.Затем вычтите задолженность физического лица в виде налогов (федеральных, государственных и местных) из налогооблагаемого дохода, чтобы определить чистый доход.

Как рассчитать годовой доход

Для расчета годовой заработной платы умножьте валовую заработную плату (до налоговых вычетов) на количество периодов оплаты в год. Например, если сотруднику платят 1500 долларов в неделю, его годовой доход составит 1500 x 52 = 78000 долларов.

Как рассчитать налоги, удерживаемые из зарплаты

Разделите сумму всех начисленных налогов на валовую заработную плату работника, чтобы определить процент налогов, удерживаемых из зарплаты.Налоги могут включать налоги FICA (Medicare и Social Security), а также информацию об удерживаемых налогах на федеральном уровне и уровне штата, указанную в W-4.

Важное примечание о калькуляторе зарплаты: Калькулятор на этой странице предоставляется Центром ресурсов для работодателей ADP и предназначен для предоставления общих рекомендаций и оценок. На него не следует полагаться при расчете точных налогов, заработной платы или других финансовых данных. Эти калькуляторы не предназначены для предоставления налоговых или юридических консультаций и не представляют никаких услуг или решений ADP.Вам следует обратиться к профессиональному консультанту или бухгалтеру по поводу любых конкретных требований или проблем.

Бесплатный калькулятор расчета заработной платы: Калькулятор почасовой оплаты труда и заработной платы

Если вы ищете ресурс о том, как правильно платить своим сотрудникам, вы обратились по адресу. Наш бесплатный калькулятор зарплаты позволяет легко рассчитать заработную плату и удержания. Используйте этот инструмент для расчета заработной платы всех ваших сотрудников, включая почасовых и наемных сотрудников. Начать работу несложно — введите данные о заработной плате своего сотрудника, а все остальное мы сделаем за вас мгновенно.Мы подсчитываем цифры и даем вам краткое изложение суммы зарплаты и того, сколько вычесть из таких вещей, как социальное обеспечение, медицинское обслуживание, удержание налогов (включая федеральный подоходный налог и местные налоги) и добровольные отчисления. Для обеспечения точности мы используем самую свежую налоговую информацию о местных налогах и федеральных сборах. Нужно включить сверхурочные, бонусы или комиссионные? Это легко сделать! Вот как это работает:

Расчет почасовой оплаты труда

Необходимо рассчитать зарплату для своих 1099 рабочих? Наш калькулятор почасовой оплаты труда точно рассчитывает чистую заработную плату (иногда называемую заработной платой на дому или оплатой на дому) для почасовых сотрудников после удержания налогов и удержаний.

Чтобы попробовать, просто введите данные сотрудника и выберите вариант почасовой оплаты. Затем введите количество отработанных часов, оплату брутто, почасовую ставку и период оплаты. Если у вас есть дополнительная информация об оплате, например сверхурочные, бонусы или комиссии, продолжайте. Обязательно укажите любые сведения о федеральном статусе подачи документов, такие как семейное положение, количество надбавок и дополнительных налоговых удержаний.

После того, как вы ввели всю общую информацию, пришло время волшебства с зарплатой! Рассчитайте чек, а затем загрузите его, чтобы увидеть правильную сумму платежа, а также все налоговые удержания и вычеты.Это быстро, просто и точно.

Расчет зарплаты

Если ваш сотрудник получает фиксированную зарплату, калькулятор зарплаты — идеальный вариант. Используйте его для оценки чистой и валовой оплаты труда W2 или наемных сотрудников после уплаты федеральных налогов и налогов штата. Если сотрудник запросил добровольный вычет для удержания налога, не проблема — вы также можете указать эту информацию.

Чтобы попробовать, введите данные сотрудника и выберите вариант ставки заработной платы. Затем введите сумму брутто-зарплаты сотрудника.Нужно учитывать такие вещи, как сверхурочные, бонусы или комиссионные? Это легко сделать — просто введите суммы в разделе «Дополнительная оплата» калькулятора. Вы почти закончили, не забудьте указать данные для федеральной регистрации и суммы дополнительных налогов, удерживаемых у источника, в соответствии с платежным профилем сотрудника.

Когда все готово, рассчитайте чек и загрузите его, чтобы увидеть правильную сумму платежа, а также все налоговые удержания и удержания для сотрудника. Как только вы увидите, как быстро автоматически рассчитывается чистая оплата, вас зацепит.

Intuit позволяет не догадываться о налогах на заработную плату. Избавьтесь от сложных вычислений и позвольте нам сделать их за вас, чтобы вы могли тратить больше времени и энергии на развитие своего бизнеса.

{

«@context»: «http://schema.org»,

«@type»: «WebPage»,

«панировочные сухари»: {

«@type»: «BreadcrumbList»,

«itemListElement»:

[

{

«@type»: «ListItem»,

«позиция»: 1,

«шт.»:

{

«@id»: «https: // quickbooks.intuit.com «,

«имя»: «QuickBooks»

}

},

{

«@type»: «ListItem»,

«позиция»: 2,

«шт.»:

{

«@id»: «https://quickbooks.intuit.com/r/»,

«имя»: «Ресурсы»

}

},

{

«@type»: «ListItem»,

«позиция»: 3,

«шт.»:

{

«@id»: «https: // quickbooks.intuit.com/r/paycheck-calculator/ «,

«name»: «Калькулятор зарплаты»

}

}

]

},

«автор»: {

«@type»: «Организация»,

«имя»: «QuickBooks»,

«url»: «https://quickbooks.intuit.com»,

«sameAs»: [

«https://www.instagram.com/quickbooks/»,

«https://en.wikipedia.org/wiki/QuickBooks»,

«https: //www.linkedin.com / company / 1666 / «,

«https://www.linkedin.com/showcase/3839405/»,

«https://twitter.com/QuickBooks»,

«https://www.facebook.com/IntuitQuickBooks»,

«https://www.pinterest.com/QuickBooks/»,

«https://plus.google.com/+quickbooks»,

«https://www.youtube.com/user/Quickbooks»

],

«логотип»: «https://quickbooks.intuit.com/content/dam/intuit/quickbooks/common/quickbooks-logo-300px-square.png «,

«адрес»: {

«@type»: «PostalAddress»,

«Адрес ул.»: «Береговый проспект 2700»,

«addressLocality»: «Маунтин-Вью»,

«AddressRegion»: «CA»,

«postalCode»: «94043»,

«addressCountry»: «USA»

},

«contactPoint»: [{

«@type»: «ContactPoint»,

«телефон»: «+1 (877) 683-3280»,

«contactType»: «Продажи»,

«areaServed»: «США»,

«contactOption»: «TollFree»

},

{

«@type»: «ContactPoint»,

«телефон»: «+1 (800) 4-INTUIT»,

«contactType»: «Служба поддержки»,

«areaServed»: «США»,

«contactOption»: «TollFree»

},

{

«@type»: «ContactPoint»,

«телефон»: «+1 (800) 4-INTUIT»,

«contactType»: «Техническая поддержка»,

«areaServed»: «США»,

«contactOption»: «TollFree»

}]

}

}

Калькулятор заработной платы на дом

Этот калькулятор разработан, чтобы показать вам, как внесение взноса до налогообложения в ваш план пенсионных накоплений может повлиять на вашу получаемую домой заработную плату.

Когда вы делаете взнос до налогообложения на свой пенсионный сберегательный счет, вы добавляете сумму взноса на свой счет, но получаемая вами зарплата уменьшается меньше, чем сумма вашего взноса. Это означает увеличение получаемой вами заработной платы по сравнению с тем, что произошло бы, если бы вы внесли такую же сумму на налогооблагаемый счет.

В следующих полях вам нужно будет ввести или выбрать:

- Годовая зарплата брутто Общая годовая зарплата до вычетов

- Период заработной платы Как часто вам платит ваш работодатель

- Ставка федерального подоходного налога Выберите из раскрывающегося списка.Обратите внимание, что налоговые расчеты основаны на вашей общей налоговой ставке.

- Ставка налога штата / местного налога Процентная ставка для оценки комбинированной ставки налога на прибыль штата и местного налога; эта запись не является обязательной.

- Ставка взносов Процент вашей зарплаты, который вы в настоящее время вносите на свой план. Если вы вносите часть своей зарплаты на основе отсрочки в долларах, вы можете преобразовать эту часть отсрочки в долларах в процент для целей этого калькулятора.

Результаты

В этой области указывается сумма вашего взноса и пример того, как ваша получаемая домой заработная плата может измениться, если ваш взнос сделан до налогообложения (вычитается из вашей зарплаты до расчета подоходного налога).

Отсрочка налогов может иметь значение. Текущие подоходные налоги на ваши взносы до налогообложения и весь ваш инвестиционный доход откладываются, пока ваши деньги остаются в Плане. Ваши доходы могут увеличиваться и иметь потенциал для увеличения без налогов, взимаемых каждый год.Со временем это налоговое преимущество может иметь большое значение и стать основным фактором баланса вашего счета при выходе на пенсию. Конечно, когда вы снимаете деньги со своего плана, с вас будут взиматься налоги. Например, если вы заработали 30 000 долларов в прошлом году и положили 3 000 долларов на счет пенсионного плана до налогообложения, ваш налогооблагаемый доход за год составил бы 27 000 долларов. (Обратите внимание, что другие льготы до налогообложения могут еще больше снизить ваш налогооблагаемый доход.) Взносы после уплаты налогов — это выплаты, которые вы вносите из своей чистой заработной платы, то есть вашего дохода после уплаты налогов.

Возможность дополнительной экономии

2021

Если в течение календарного года вам исполнится 50 лет или больше, и вы достигнете предела плана или IRS, вы можете получить существенное пособие. Если правила вашего плана позволяют, закон дает вам возможность делать «наверстывающие» взносы в ваш пенсионный план. Теперь вы можете внести дополнительный взнос до налогообложения в свой план. Сумма дополнительного взноса на 2021 год составляет 6500 долларов. Дополнительные взносы рассматриваются так же, как и любые другие взносы до налогообложения — сумма взноса уменьшает ваш налогооблагаемый доход в текущем году.

Fidelity не предоставляет юридических или налоговых консультаций, а информация, представленная выше, носит общий характер и не должна рассматриваться как юридическая или налоговая консультация. Проконсультируйтесь с юристом или налоговым специалистом относительно вашей конкретной юридической или налоговой ситуации.

Взносы до уплаты налогов подлежат годовому лимиту в долларах IRS.

Как рассчитать налогооблагаемую прибыль

Итак, как вы точно определяете свой налогооблагаемый доход? В этом посте подробно рассказывается о том, как рассчитать налогооблагаемый доход с помощью этих шагов.

Имейте в виду, что ваш доход является частью того, что определяет размер вашей задолженности по федеральным подоходным налогам и налогам штата. Когда вы готовите налоговую декларацию, она помогает понять, как налоговое законодательство рассматривает ваш доход и как определить налогооблагаемый доход.

Как определить налогооблагаемую прибыль: Пошаговая инструкция

Шаг 1. Определите свой статус регистрацииСначала определите свой статус регистрации . Если вы состоите в браке, ваш лучший вариант — это, как правило, подать совместно .Если вы подаете налоговую декларацию вместе со своим супругом, вам необходимо сложить все свои доходы, чтобы определить итоговую сумму. Вы можете комбинировать вычеты и вместе платить налоги.

Но даже если вы женаты, вы можете подать заявление отдельно. Когда вы подаете заявление отдельно, это означает, что каждый из вас суммирует свой доход и вы платите налоги отдельно. Вы должны разделить свои вычеты. Вы оба не можете использовать одни и те же расходы для расчета суммы ваших отдельных удержаний.В некоторых штатах действуют правила собственности, которые требуют, чтобы супружеские пары, подавшие отдельные отчеты, объединяли определенные доходы и расходы, принадлежащие обоим супругам, а затем поровну делили доходы и расходы на отчеты. Эти состояния известны как состояния общинной собственности .

Если вы не состоите в браке, вы подаете как холост. В некоторых случаях одинокие люди и лица, которые считаются не состоящими в браке для целей налогообложения, могут быть главой семьи.

Шаг 2. Определите свои типы доходовIRS требует, чтобы вы сообщали обо всех своих доходах .Это включает в себя ваш побочный доход, процентный доход и другой доход сверх того, что вы могли заработать от заработной платы и чаевых. Все эти доходы отражаются непосредственно в вашей форме или 1040 или таблице 1.

Ваш общий валовой доход определяется путем сложения всех видов дохода, которые вы получили в течение календарного / налогового года. На лицевой стороне Формы 1040 и Таблицы 1 есть разные строки для разных типов доходов, но к тому времени, когда вы дойдете до конца, вы все сложите.

Если вместо этого вы подадите отдельную декларацию, вам нужно будет внимательно определить, какой доход относится к вашему доходу и доходу вашего супруга. Вам нужно будет проверить, чье имя и какие активы указаны, и соответственно сообщить о доходах. Если вы живете в государстве с общественной собственностью, применяются разные правила, и каждый из вас может отчитаться по 50% дохода сообщества. Вам также понадобятся хорошие записи о разделении удержаний, поскольку вы оба не сможете использовать одни и те же расходы при расчете удержаний.

Шаг 3: Расчет удержаний и налогооблагаемого доходаСледующий вопрос, который вы должны задать себе: «Как я могу рассчитать свой налогооблагаемый доход?» Этот шаг поможет вам найти свой налогооблагаемый доход после вычетов.

После того, как вы укажете весь свой доход в форме 1040 и в Приложении 1, у вас будет возможность скорректировать свой доход в Приложении 1.

Используя Таблицу 1, вы можете уменьшить свой доход за счет взносов в традиционный IRA , процентов по студенческому кредиту, отчислений по самозанятости и других расходов. Сложив их в строке 22 Таблицы 1, вы получите итоговые корректировки. Затем рассчитывается ваш скорректированный валовой доход (AGI) путем вычитания корректировок из вашего общего дохода.

Ваш AGI — это следующий шаг в определении вашего налогооблагаемого дохода. Затем вы вычитаете определенные вычеты из своего AGI. Полученная сумма представляет собой налогооблагаемый доход, с которого рассчитываются ваши налоги. Обычно вы можете использовать либо стандартный вычет , либо детализированный вычет . Если вы владелец бизнеса, вы также можете иметь право на вычет из дохода от бизнеса .

После того, как вы рассчитаете свой налог, вы можете иметь право на определенные льготы, снижающие ваши налоговые обязательства, такие как налоговый кредит на ребенка и кредит на образование .

Если вы состоите в браке, можно провести расчеты несколькими способами, чтобы решить, что приведет к наименьшим налоговым обязательствам на домохозяйство. Рассчитайте числа как вместе, так и отдельно, а затем посмотрите, что приведет к уменьшению суммы уплаченных налогов в общей сумме.

Помощь с расчетом налогооблагаемого дохода здесь

Если вы не хотите идти в одиночку, мы всегда готовы помочь. Независимо от того, назначили ли вы встречу с одним из наших опытных налоговых специалистов или выберете один из наших продуктов для подачи налоговой декларации онлайн , мы поможем вам определить ваш налогооблагаемый доход в рамках подготовки вашей декларации.Кроме того, вы можете рассчитывать на то, что H&R Block поможет вам вернуть как можно больше денег.

.

5% от ESt]

5% от ESt]