- Об удержании подоходного налога с доходов, полученных физическими лицами, в виде процентов по банковским вкладам (депозитам)

- NYT: Трамп годами почти не платил налоги | Новости из Германии о событиях в мире | DW

- Налоговые декларации Дональда Трампа

- Дональд Трамп и его соцсеть: с кем решил потягаться экс-президент США

- Твиттер Трампа: кто теперь поет президенту США

- Трамп снова в «Твиттере»: опасное оружие в руках президента

- Штурм Конгресса США: есть ли там российский след?

- Выборы президента США: последний рывок Дональда Трампа

- Трамп и Лукашенко: каждый проигрывает по-своему

- Передача власти в США: битва Трампа завершена?

- Трамп против Байдена: кто победит?

- Санкции США против Китая: при чем тут Россия?

- Убийство Сулеймани и новая роль Дональда Трампа

- Санкции на выбор: новогоднее предложение из США для России

- Демократы vs Трамп: начало импичмента вместо подарка на Рождество

- Трамп бросил курдов на произвол Эрдогана

- Зеленая метка, или Что грозит Трампу после телефонного разговора с Зеленским

- Как Трамп на саммите G7 чуть не стал контрабандистом

- Крылатые качели Путина и Трампа: чем грозит миру отказ от ДРСМД

- Ким и Трамп: ни ты мне, ни я тебе

- Заложница «Северного потока», или Как Трамп видит Германию

- Дональд Трамп и Ким Чен Ын: чья… кнопка больше?

- Дональд Трамп и Ким Чен Ын столкнулись лбами

- Подоходный налог на пособия и пенсии

- , 20 популярных перерывов в 2021 году

- Какие уровни подоходного налога на 2021 год по сравнению с 2020 годом?

- 03)

- 03

- Какая у меня налоговая категория? Рейтинги федеральных налогов на 2020-2021 годы — советник Forbes

- Ставки и скобки федерального подоходного налога на 2020-2021 годы

- Налог на возврат прибыли на 2019 и 2020 годы Ставки и скобки подоходного налога

- Предельная или эффективная ставка налога на прибыль

- Статус подачи, планка дохода 2020, ставка и расчетные налоги IRS, подлежащие уплате

- Статус подачи на 2020 год: глава домохозяйства

- Статус подачи на 2020 год: женат / женат или вдовец

- Статус подачи на 2020 год: женат, подает раздельно

- Статус подачи заявки на 2021 год: холост, не женат

- 2021 Статус подачи: глава домохозяйства

- Статус подачи документов на 2021 год: женат / женат или вдовец

- Статус подачи заявки на 2021 год: женат, подает раздельно

- Статус подачи 2019: холост, не женат

- Статус подачи на 2019 год: глава домохозяйства

- Статус подачи документов на 2019 год: женат / женат или вдовец

- Статус подачи документов на 2019 год: женат, подает раздельно

- Вот новые шкалы подоходного налога на 2021 год

- Заработайте менее 75 000 долларов? Вы можете платить нулевой федеральный подоходный налог в 2021 году

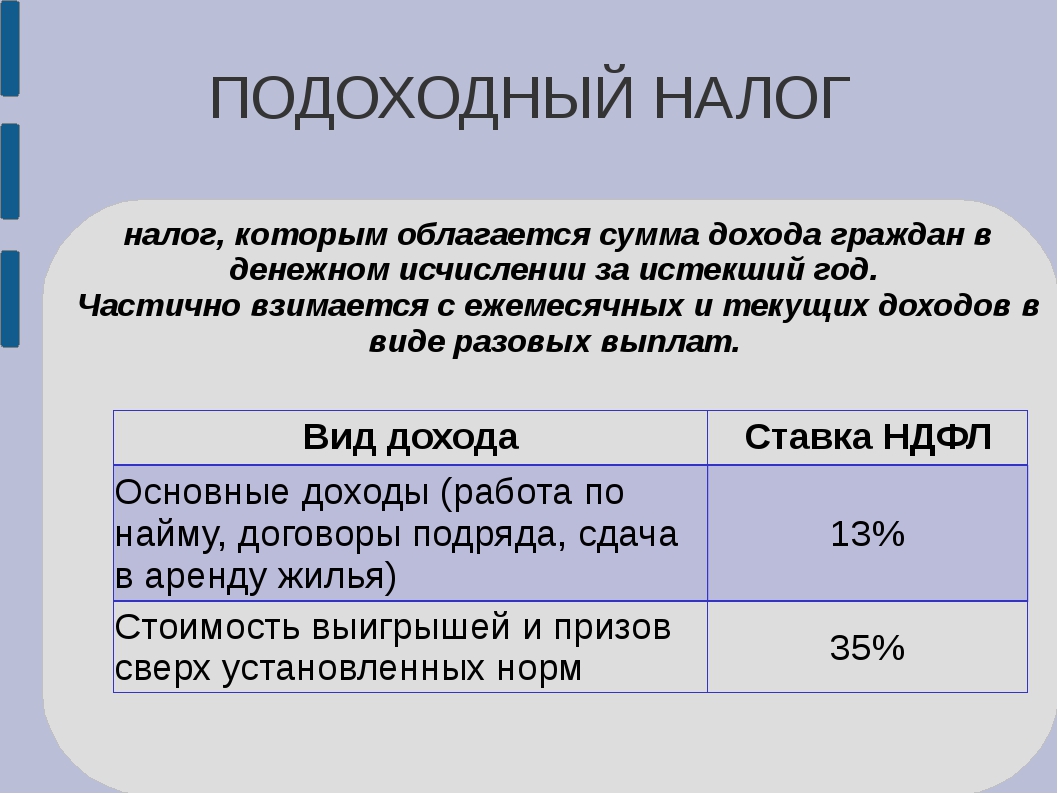

Об удержании подоходного налога с доходов, полученных физическими лицами, в виде процентов по банковским вкладам (депозитам)

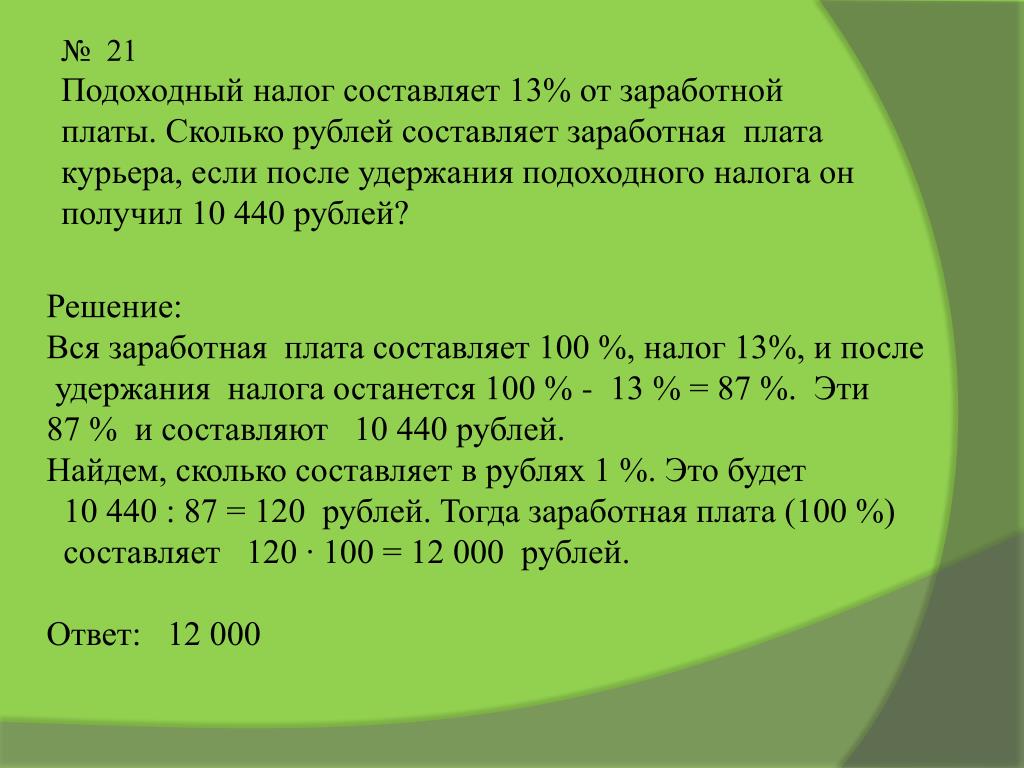

Вопрос. В каких случаях с доходов в виде процентов по банковским вкладам (депозитам) удерживается подоходный налог?

Ответ: Подоходный налог будет удерживаться с доходов, полученных физическими лицами, в виде процентов, начисленных по ставке выше ставки до востребования, по следующим вкладам (депозитам):

- в белорусских рублях – сроком менее 1 года;

- в иностранной валюте – сроком менее 2 лет.

При этом под началом срока вклада (депозита) понимается дата внесения каждой денежной суммы на счет (первоначального взноса, дополнительного взноса), под окончанием срока – дата снятия денежной суммы со счета (частичного снятия или полного возврата).

Размер ставки подоходного налога – 13 процентов от суммы полученного процентного дохода.

Вопрос. Будет ли удерживаться подоходный налог с процентного дохода, начисленного на дополнительные взносы?

Ответ: Подоходный налог будет удерживаться в случае, если по вкладу (депозиту), не подпадающему под налогообложение, совершен дополнительный взнос, который фактически будет размещен менее чем на один год в белорусских рублях и менее чем на два года в иностранной валюте.

Например, договором банковского вклада (депозита) предусмотрена возможность пополнения вклада (депозита). По вкладу (депозиту) в белорусских рублях сроком на 1 год, через 2 месяца после его открытия совершен дополнительный взнос. С процентного дохода, начисленного на сумму такого дополнительного взноса, будет удерживаться подоходный налог.

При этом подоходный налог не будет удерживаться с процентного дохода, начисленного на капитализированные проценты.

NYT: Трамп годами почти не платил налоги | Новости из Германии о событиях в мире | DW

Президент США Дональд Трамп с 2001 по 2015 год не заплатил ни цента подоходного налога, а в 2016 и в 2017 году он перевел в Минфин по этой статье лишь по 750 евро. Это следует из публикации в газете New York Times, вышедшей в воскресенье, 27 сентября, то есть чуть больше, чем за месяц до выборов президента США.

Журналисты утверждают, что они получили доступ к налоговым документам президента, из которых следует, что Трамп годами не платил подоходный налог, указывая в декларациях неизменно высокие убытки.

Сам Трамп назвал статью NYT «тотальным фейком» и заявил, что платил «очень много». «Я заплатил очень много налогов штату, штат Нью-Йорк требует очень много (налогов. — Ред.)», — сказал Трамп. При этом президент США пообещал опубликовать свои налоговые декларации, как только подчиняющееся министерству финансов ведомство Internal Revenue Service (IRS) закончит проверку его бухгалтерии, длящуюся уже несколько лет.

Налоговые декларации Дональда Трампа

Еще во время предвыборной гонки 2016 года Трамп пообещал опубликовать свою налоговую декларацию, как только будет завершена проверка его бухгалтерии. В данный момент он ведет в суде процесс против группы адвокатов из Манхэттена, добивающихся права получить доступ к его налоговой документации.

Как утверждает New York Times, ведомство IRS проверяет сейчас правомерность возвращения Трампу налогов на общую сумму в 72,9 млн долларов в связи с заявленными им в прошлых декларациях финансовыми потерями.

Смотрите также:

Политика Трампа в карикатурах

Дональд Трамп и его соцсеть: с кем решил потягаться экс-президент США

Дональд Трамп создает собственную социальную сеть. Карикатурист Сергей Елкин предположил, какая онлайн-платформа могла вдохновить бывшего президента США.

Политика Трампа в карикатурах

Твиттер Трампа: кто теперь поет президенту США

Прав ли Twitter, бессрочно заблокировав аккаунт Дональда Трампа перед окончанием его президентства? Дискуссии об этом идут в соцсетях и СМИ.

«Отпевание» от Сергея Елкина.

«Отпевание» от Сергея Елкина.Политика Трампа в карикатурах

Трамп снова в «Твиттере»: опасное оружие в руках президента

Twitter разблокировал аккаунт Дональда Трампа. Карикатурист Сергей Елкин о том, чего можно ожидать от уходящего президента США.

Политика Трампа в карикатурах

Штурм Конгресса США: есть ли там российский след?

Штурм Капитолия в Вашингтоне, в результате которого сторонники Трампа ворвались в здание Конгресса США, напомнил карикатуристу Сергею Елкину события из российской истории.

Политика Трампа в карикатурах

Выборы президента США: последний рывок Дональда Трампа

Сумеет ли Дональд Трамп во второй раз победить на президентских выборах в США — вопрос пока открытый. Карикатурист Сергей Елкин — о его попытках выхватить победу у демократов.

Политика Трампа в карикатурах

Трамп и Лукашенко: каждый проигрывает по-своему

Президент США Трамп и белорусский правитель Лукашенко утверждают, что победили на выборах главы государства в своих странах.

Сергей Елкин — о существенном различии между ними.

Сергей Елкин — о существенном различии между ними.Политика Трампа в карикатурах

Передача власти в США: битва Трампа завершена?

Дональд Трамп распорядился начать процедуру передачи президентской власти Джо Байдену. Похоже, Трамп готов сложить оружие, считает карикатурист Сергей Елкин.

Политика Трампа в карикатурах

Трамп против Байдена: кто победит?

Подсчет голосов на выборах президента США продолжается: и Дональд Трамп, и Джо Байден заявляют о своей победе. Что же делать карикатуристам? Сергей Елкин в замешательстве.

Политика Трампа в карикатурах

Санкции США против Китая: при чем тут Россия?

Президент США Трамп подписал новый закон о санкциях против Китая. На сей раз — из-за притеснений уйгуров. Готовность Вашингтона принимать жесткие меры заставляет нервничать и Москву, считает Сергей Елкин.

Политика Трампа в карикатурах

Убийство Сулеймани и новая роль Дональда Трампа

Приказав убить иранского генерала Касема Сулеймани, президент США Дональд Трамп, похоже, посчитал себя настоящим богом войны, предполагает карикатурист Сергей Елкин.

Политика Трампа в карикатурах

Санкции на выбор: новогоднее предложение из США для России

«Санкции из ада» против Москвы готовит Конгресс США, ограничительные меры против фирм, строящих «Северный поток — 2», уже подписал президент Трамп. Сергей Елкин о «подарках» Вашингтона.

Политика Трампа в карикатурах

Демократы vs Трамп: начало импичмента вместо подарка на Рождество

Палата представителей США, где большинство у демократов, проголосовала за импичмент Трампа. Сергей Елкин о том, что подарил бы президенту США Санта, будь он членом Демократической партии.

Политика Трампа в карикатурах

Трамп бросил курдов на произвол Эрдогана

Турция начала наступление на позиции курдов в Сирии после того, как президент США приказал вывести оттуда американских военных. Карикатурист Сергей Елкин о новом столкновении на Ближнем Востоке.

Политика Трампа в карикатурах

Зеленая метка, или Что грозит Трампу после телефонного разговора с Зеленским

Просьба Дональда Трампа провести в Украине расследование против Джо Байдена и его сына грозит импичментом президента США.

Зеленая метка может оказаться для Трампа черной, считает Сергей Елкин.

Зеленая метка может оказаться для Трампа черной, считает Сергей Елкин.Политика Трампа в карикатурах

Как Трамп на саммите G7 чуть не стал контрабандистом

На саммите G7 в Биаррице Трампу не удалось убедить коллег в необходимости возвращения в этот клуб России. Сергей Елкин о тщетных попытках президента США превратить «большую семерку» в «восьмерку».

Политика Трампа в карикатурах

Крылатые качели Путина и Трампа: чем грозит миру отказ от ДРСМД

Россия и США объявили о прекращении действия Договора о ликвидации ракет средней и меньшей дальности (ДРСМД). Карикатурист Сергей Елкин о том, что мир становится все более опасным.

Политика Трампа в карикатурах

Ким и Трамп: ни ты мне, ни я тебе

Лидер КНДР Ким Чен Ын и президент США Дональд Трамп не достигли прорыва на саммите в Ханое. Встреча завершилась без подписания соглашения. Карикатурист Сергей Елкин об итогах саммита.

Политика Трампа в карикатурах

Заложница «Северного потока», или Как Трамп видит Германию

На саммите НАТО в Брюсселе Дональд Трамп назвал Германию «заложницей» России, объяснив это строительством газопровода «Северный поток-2». Взгляд Сергея Елкина на заявление президента США.

Политика Трампа в карикатурах

Дональд Трамп и Ким Чен Ын: чья… кнопка больше?

Перепалку между президентом США и лидером Северной Корее о мощи ядерных потенциалов двух стран карикатурист Сергей Елкин расценил как спор детей в песочнице.

Политика Трампа в карикатурах

Дональд Трамп и Ким Чен Ын столкнулись лбами

КНДР и США продолжают обмениваться угрозами. Пентагон заявляет о планах превентивного удара по КНДР, Пхеньян грозит нанести удар по авиабазе США на Гуаме. Взгляд Сергея Елкина.

Автор: Илья Коваль

Подоходный налог на пособия и пенсии

Для определения минимума, не облагаемого подоходным налогом, работающий пенсионер должен следить за своим ежемесячным брутто доходом (пенсия, заработная плата, дивиденды и т.

Работающий пенсионер должен решить куда он подаст заявление об учете необлагаемого подоходным налогом минимума:

- работодателю

- Департамент социального страхования

- работодателю и Департамент социального страхования

Если на данный момент пенсионер уже подал заявление об учете необлагаемого подоходным налогом минимума в Департамент социального страхования (ДСС) и хочет, чтобы и далее применялся минимум освобождений от подоходного налога с его пенсии, ему не требуется подавать новое заявление.

Если в настоящее время пенсионер подал заявление об освобождении от подоходного налога в Департамент социального страхования (ДСС) и хочет, чтобы и далее применялось освобождение от подоходного налога с его пенсии, ему не требуется подавать новое заявление.

Если человек применяет минимум, не облагаемый подоходным налогом только с пенсии, то заработная плата будет облагаться подоходным налогом с первого евро.

Если на данный момент пенсионер предоставил заявление об учете необлагаемого подоходным налогом минимума работодателю, и в дальнейшем желает применять его только у работодателя, то пенсионер должен связаться с работодателем и уточнить нужно ли предоставлять новое заявление.

Если человек применяет минимум не облагаемый подоходным налогом только с заработной платы, то пенсия будет облагаться подоходным налогом с первого евро.

Если пенсионер желает, чтобы минимум не облагаемый подоходным налогом применялся как с пенсии, так и с заработной платы, необходимо предоставить заявление с указанием конкретной суммы, не облагаемой налогом, как в Департамент социального страхования, так и работодателю. При подаче заявлений работающий пенсионер должен помнить, что минимум не облагаемый подоходным налогом в сумме не должен превышать размера, предусмотренного законом (максимальная сумма в месяц 500 евро).

NB! Каждый работающий пенсионер должен сам следить за тем, чтобы его минимум не облагаемый подоходным налогом в месяц не превышал установленную сумму. Департамент социального страхования не может проверить, использует ли человек минимум не облагаемый подоходным налогом в месяц и у работодателя.

ПРИМЕР 1: Пенсионер получает ежемесячно пенсию в размере 300 евро и зарплату 300 евро. Общий доход пенсионера составляет 600 евро в месяц, у него есть право на учет минимума, освобожденного от подоходного налога — 500 евро в месяц. Пенсионер подает заявление об учете минимума, свободного от налога в размере 300 евро в Департамент социального страхования и в размере 200 евро работодателю. Таким образом, пенсионер получит пенсию в полном размере и будет полностью использовано освобождение от налога для пенсионера.

Общий доход пенсионера составляет 600 евро в месяц, у него есть право на учет минимума, освобожденного от подоходного налога — 500 евро в месяц. Пенсионер подает заявление об учете минимума, свободного от налога в размере 300 евро в Департамент социального страхования и в размере 200 евро работодателю. Таким образом, пенсионер получит пенсию в полном размере и будет полностью использовано освобождение от налога для пенсионера.

ПРИМЕР 2: человек получает зарплату в размере 800 евро в месяц, пенсию в размере 380 евро в месяц и выплату пенсии II ступени в размере 50 евро в месяц. Суммарный доход человека, облагаемый подоходным налогом, составляет 1230 евро в месяц (800+380+50). Поскольку месячный доход человека превышает 1200 евро, он имеет право на освобождение от налога в размере 483 евро в месяц (500-500/900*(1230-1200)).

Человек подает заявление об освобождении от подоходного налога работодателю | Человек подает заявление об освобождении от подоходного налога в ДСС и работодателю | ||||||

Применяется освобождение от подоходного налога с пенсии в размере 483 евро в месяц. Человек получает всю назначенную пенсию в размере 380 евро на руки.

Человек имеет право подать декларацию о доходах, с помощью которой он может вернуть себе переплаченный в течение года подоходный налог.подоходныiйgak

|

|

На основании заявления человек желает, чтобы минимум, не облагаемый подоходным налогом в сумме 236 евро в месяц, был применен с пенсии (380-236) x20%=28,8 Человек желает, чтобы минимум не облагаемый подоходным налогом в сумме 247 евро в месяц был применен с заработной платы (800-247)x20%=110,6) Выплата накопительной пенсии II ступени облагается подоходным налогом с первого евро. Ежемесячная выплата человеку в общей сложности составляет 1080,6 евро в месяц (зарплата 689,4, пенсия 351,2, выплата накопительной пенсии II ступени 40). |

Пенсионеру следует учесть, что если он получает доход из нескольких мест (пенсия, заработная плата или иной доход), превышающий 1200 евро в месяц, не факт, что помесячное начисление налога даст тот же результат, что и годовое начисление.

ПРИМЕР: человек, получающий в течение всего года зарплату брутто в размере 1200 евро в месяц, к которому применяется сумма дохода, не облагаемого налогом, в размере 500 евро в месяц, в феврале продаст недвижимость и заработает прибыль 12 000 евро, а в июне получит выплату дивидендов в размере 3000 евро. В общей сложности годовой доход человека составит 29 400 евро ((1200X12)+12 000+3000). Поскольку работодатель в течение всего года применял сумму дохода, не облагаемого налогом, теперь человеку следует доплатить подоходный налог на основании декларации о доходах.

Руководство по налоговым вычетам, 20 популярных перерывов в 2021 году

Налоговые вычеты и налоговые льготы могут значительно сэкономить деньги — если вы знаете, что они из себя представляют, как они работают и как их добиваться. Вот шпаргалка.

Вот шпаргалка.

Что такое налоговый вычет?

Налоговый вычет снижает ваш налогооблагаемый доход и, таким образом, снижает ваши налоговые обязательства. Вы вычитаете сумму налогового вычета из своего дохода, уменьшая налогооблагаемый доход. Чем ниже ваш налогооблагаемый доход, тем меньше ваш налоговый счет.

Что такое налоговый кредит?

Налоговая скидка — это уменьшение вашего фактического налогового счета в соотношении доллар к доллару. Некоторые кредиты подлежат возврату. Это означает, что если вы задолжали 250 долларов США по налогам, но имеете право на получение кредита в размере 1000 долларов США, вы получите чек на разницу в 750 долларов США. (Однако большинство налоговых вычетов не подлежат возврату.)

Как показывает упрощенный пример в таблице, налоговый зачет может значительно повлиять на ваш налоговый счет, чем налоговый вычет.

Налоговый вычет в размере 10 000 долларов… | … или налоговый кредит в размере 10 000 долларов? | |

Как подать иск

Как правило, есть два способа потребовать налоговые вычеты: взять стандартный вычет или детализировать вычеты. Вы не можете сделать и то, и другое.

Вы не можете сделать и то, и другое.

Стандартный налоговый вычет на 2020 и 2021 годы

Стандартный вычет в основном представляет собой однозначное сокращение вашего скорректированного валового дохода (AGI) без лишних вопросов. Сумма, на которую вы имеете право, зависит от вашего статуса подачи.

В браке, подача отдельно | ||

Лица старше 65 лет или слепые получают больший стандартный вычет.

Детализация вычетов

Детализация позволяет сократить налогооблагаемый доход, взяв любой из сотен доступных налоговых вычетов, на которые вы имеете право. Чем больше вы можете удержать, тем меньше вы заплатите налогов.

Следует перечислять или брать стандартный вычет?

Вот к чему сводится выбор:

Если ваш стандартный вычет меньше суммы ваших детализированных вычетов, вам, вероятно, следует детализировать и сэкономить деньги.

Однако имейте в виду, что составление списков обычно занимает больше времени, требует большего количества форм, и вам потребуется доказательство того, что вы имеете право на вычеты.

Однако имейте в виду, что составление списков обычно занимает больше времени, требует большего количества форм, и вам потребуется доказательство того, что вы имеете право на вычеты.Если ваш стандартный вычет больше, чем сумма ваших детализированных вычетов, возможно, стоит использовать стандартный вычет (и этот процесс идет быстрее).

Примечание. Стандартный вычет значительно вырос за последние годы, поэтому вы можете обнаружить, что это лучший вариант для вас сейчас, даже если вы составляли детали в прошлом.

20 популярных налоговых вычетов и налоговых льгот для физических лиц

Существуют сотни вычетов и кредитов. Вот раскрывающийся список некоторых распространенных, а также ссылки на другие наши материалы, которые помогут вам узнать больше.

Вычет процентов по студенческой ссуде

Вычтите до 2500 долларов из налогооблагаемого дохода, если вы уплатили проценты по студенческой ссуде. (Как это работает.)

American Opportunity Tax Credit

Это позволяет вам потребовать все первые 2000 долларов, которые вы потратили на обучение, книги, оборудование и школьные сборы, но не расходы на проживание или транспорт, плюс 25% от следующих 2000 долларов, на общую сумму 2500 долларов.(Как это работает.)

Вы можете потребовать 20% от первых 10 000 долларов, которые вы заплатили на обучение и сборы, но не более 2 000 долларов. Как и в случае с американской налоговой льготой, в рамках программы пожизненного обучения не учитываются расходы на проживание или транспорт в качестве допустимых расходов. Вы можете потребовать книги или расходные материалы, необходимые для курсовой работы. (Как это работает.)

Налоговый кредит по уходу за ребенком и иждивенцем

Как правило, это до 35% от суммы до 3000 долларов США дневного ухода и аналогичных расходов для ребенка до 13 лет, супруга или родителя, неспособного заботиться о себе, или другой иждивенец, чтобы вы могли работать — и расходы до 6000 долларов на двух или более иждивенцев.В 2021 году это составит до 50% от 8000 долларов расходов на одного иждивенца или 16000 долларов на двух и более иждивенцев (как это работает).

Это может принести вам до 2000 долларов на ребенка и 500 долларов на иждивенца, не являющегося ребенком в 2020 году. и до 3600 долларов на ребенка в 2021 году. (Как это работает.)

В 2020 налоговом году эта статья покрывает расходы на усыновление до 14 300 долларов на ребенка. В 2021 году это 14 440 долларов. (Как это работает.)

Этот кредит может принести вам от 538 до 6660 долларов в 2020 году в зависимости от того, сколько у вас детей, вашего семейного положения и вашего дохода.Это то, что стоит изучить, если ваш AGI составляет менее 57 000 долларов. На 2021 год кредит на заработанный доход составляет от 543 до 6728 долларов. (Как это работает).

Вычет из благотворительных пожертвований

Если вы укажете детали, вы сможете вычесть стоимость ваших благотворительных подарков — будь то наличные или имущество, такое как одежда или автомобиль, — из вашего налогооблагаемого дохода. А за 2020 налоговый год вы можете вычесть 300 долларов из своей налоговой декларации без необходимости детализации. (Как это работает.)

Вычет медицинских расходов

Как правило, вы можете вычесть квалифицированные, невозмещенные медицинские расходы, превышающие 7.5% от вашего скорректированного валового дохода за налоговый год. (Как это работает.)

Удержание государственных и местных налогов

Удержание процентов по ипотеке

Удержание процентов по ипотеке рекламируется как способ сделать домовладение более доступным. Он сокращает федеральный подоходный налог, который платят соответствующие домовладельцы, за счет уменьшения их налогооблагаемого дохода на сумму выплачиваемых ими процентов по ипотеке. (Как это работает.)

Убытки и расходы, связанные с азартными играми, вычитаются только в размере игрового выигрыша.Таким образом, если вы потратите 100 долларов на лотерейные билеты, то вы не сможете удержать франшизу, если только вы не выиграете и не сообщите об этом, по крайней мере, 100 долларов. Вы не можете вычесть сумму, превышающую выигранную вами сумму. (Как это работает.)

Вычет из взносов в IRA

Вы можете вычесть взносы в традиционный IRA, хотя размер вычета зависит от того, покрываете ли вы или ваш супруг пенсионный план на работе и сколько вы делать. (Как это работает.)

401 (k) вычет из взносов

IRS не облагает налогом то, что вы переводите напрямую из своей зарплаты в 401 (k).В 2020 и 2021 годах вы можете направлять на такой счет до 19 500 долларов в год. Если вам 50 лет или больше, вы можете внести до 26 000 долларов. Эти пенсионные счета обычно спонсируются работодателями, хотя самозанятые люди могут открыть свои собственные 401 (k) s. (Как это работает.)

Это составляет от 10% до 50% взносов в размере до 2000 долларов в IRA, 401 (k), 403 (b) или некоторые другие пенсионные планы (4000 долларов при совместной подаче). Процент зависит от вашего статуса подачи и дохода. (Как это работает.)

Удержание взносов на сберегательный счет здравоохранения

Взносы в HSA не облагаются налогом, а снятие средств также не облагается налогом, если вы используете их для квалифицированных медицинских расходов.В 2020 году, если у вас есть медицинское страхование с высокой франшизой, вы можете внести до 3550 долларов. Если у вас есть семейное страхование с высокой франшизой, вы можете внести до 7 100 долларов в 2020 году. На 2021 год лимит индивидуального страхового взноса составляет 3600 долларов, а предел семейного страхового покрытия — 7200 долларов. Если вам 55 лет или больше, вы можете добавить 1000 долларов в свой HSA. (Как это работает.)

Вычет из расходов на самозанятость

Есть много ценных налоговых вычетов для фрилансеров, подрядчиков и других самозанятых людей.(Как это работает.)

Если вы используете часть своего дома регулярно и исключительно для деловой деятельности, IRS позволяет вам списать соответствующую арендную плату, коммунальные услуги, налоги на недвижимость, ремонт, техническое обслуживание и другие сопутствующие расходы. (Как это работает.)

Вычет из расходов на преподавателя

Если вы школьный учитель или другой имеющий на это право педагог, вы можете вычесть до 250 долларов, потраченных на школьные принадлежности.

Кредит на энергию для жилищного строительства

Этот кредит может дать вам до 26% стоимости установки солнечных энергетических систем, включая солнечные водонагреватели и солнечные панели.(Подробнее.)

Список здесь.

Ознакомьтесь с лучшими налоговыми программами 2021 года и не только. И все это подкреплено массой ботанических исследований.

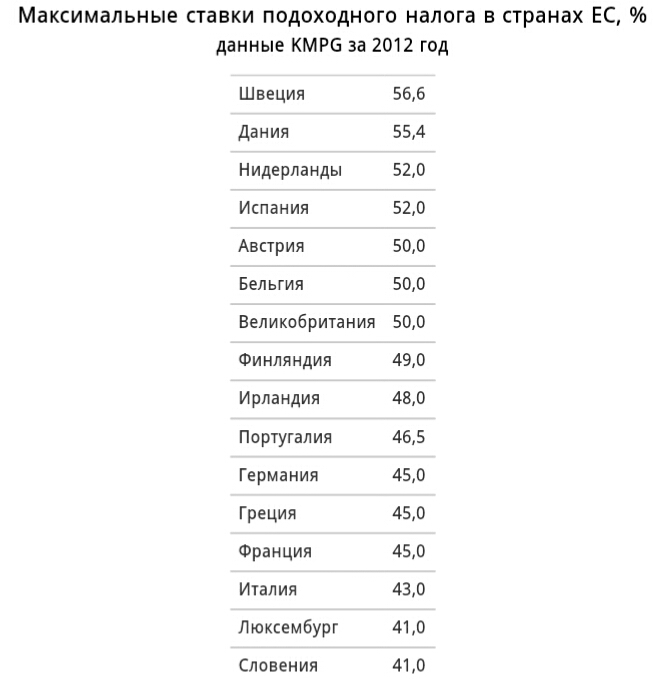

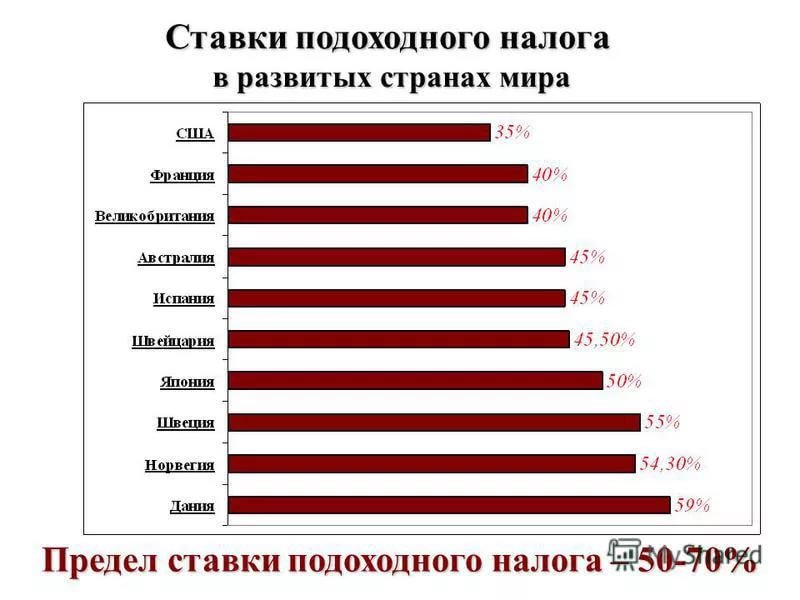

Какие уровни подоходного налога на 2021 год по сравнению с 2020 годом?

Никогда не рано думать о следующей налоговой декларации. Для большинства американцев это будет ваша федеральная налоговая декларация за 2021 налоговый год, которая, кстати, должна быть сдана 18 апреля 2022 года (19 апреля для жителей штата Мэн и Массачусетс). Сами ставки налога не изменились с 2020 по 2021 год.На налоговые годы 2021 и 2020 действуют семь налоговых ставок: 10%, 12%, 22%, 24%, 32%, 35% и 37%. Однако, как и каждый год, скобки налога на 2021 год были скорректированы с учетом инфляции. Это означает, что вы можете оказаться в другой налоговой категории при подаче декларации за 2021 год, чем в ту группу, в которой вы были за 2020 год, что также означает, что вы также можете облагаться другой налоговой ставкой на часть вашего дохода за 2021 год.

Диапазоны налоговых ставок также различаются в зависимости от вашего статуса регистрации.Например, налоговая ставка в размере 22% на 2021 налоговый год составляет от 40 526 долларов США до 86 375 долларов США для налогоплательщиков единого налога, но начинается с 54 201 доллара США и заканчивается 86 350 долларами США для лиц, подающих документы на регистрацию. (В 2020 году налоговая ставка в размере 22% для холостяков увеличилась с 40 126 долларов США до 85 525 долларов США, в то время как та же ставка применялась к подающим заявлениям главы семьи с налогооблагаемым доходом от 53 701 доллара США до 85 500 долларов США.) , вы захотите использовать следующие налоговые категории:

«Отпевание» от Сергея Елкина.

«Отпевание» от Сергея Елкина. Сергей Елкин — о существенном различии между ними.

Сергей Елкин — о существенном различии между ними.

Зеленая метка может оказаться для Трампа черной, считает Сергей Елкин.

Зеленая метка может оказаться для Трампа черной, считает Сергей Елкин.

Однако имейте в виду, что составление списков обычно занимает больше времени, требует большего количества форм, и вам потребуется доказательство того, что вы имеете право на вычеты.

Однако имейте в виду, что составление списков обычно занимает больше времени, требует большего количества форм, и вам потребуется доказательство того, что вы имеете право на вычеты.