- Узнать код ОКПО организации по ИНН онлайн по базе Росстата на 2021 год

- Как узнать задолженность по налогам ИП

- через интернет или выписку из ЕГРИП

- Как узнать ИНН физического лица и организации онлайн или лично в налоговой — все способы

- Как узнать систему налогообложения ООО по ИНН онлайн

- Как узнать номер в ПФР по ИНН онлайн

- отелей и курортов | Забронируйте отель напрямую с Marriott Bonvoy

- 13 матрасов гостиничных марок, которые можно купить в Интернете: Marriott, Hilton, Disney

- , расширяющие возможности индустрии гостеприимства

- Вот как вы могли бы на самом деле получить возврат

- Лучшие гостиничные кровати и где их купить

- Публикация 17 (2020), ваш федеральный подоходный налог

- Введение

- Бартер

- Аннулированные долги

- Исключения

- Хозяин или хозяйка

- Поступления по страхованию жизни

- Поступления по контракту на пожертвования

- Пособие в случае ускоренной смерти

- Офицер общественной безопасности убит или ранен при исполнении служебных обязанностей

- Партнерский доход

- Доход S Corporation

- Возвраты

- Постатейные вычеты

- Арендная плата из личного имущества

- Выплаты

- Роялти

- Пособие по безработице

- Социальные и другие социальные пособия

- Прочие доходы

- Дом | Continental — Continental AG

Узнать код ОКПО организации по ИНН онлайн по базе Росстата на 2021 год

# Нюансы бизнесаОбщероссийский классификатор предприятий и организаций

Пока не присвоен код ОКПО, деятельность организации или индивидуального предпринимателя нельзя считать законной.

- Что такое ОКПО

- Зачем нужен ОКПО

- Состав кода ОКПО

- Как узнать ОКПО по ИНН в сервисе Росстата

- Прочие бесплатные сервисы

- ОКПО.ру

- Контур.

Фокус

Фокус - Налог.ру

- «Контрагент»

- «Скрин Контрагент»

- СБИС

- Бывший statred.gks.ru (websbor.gks.ru)

- Выводы

На официальном бланке любой организации указывается код ОКПО. Что это такое? Когда субъекту хозяйствования присваиваются эти цифры? Для чего они нужны? Возможно ли узнать онлайн код ОКПО по ИНН бесплатно? Обо всем этом можно прочитать в данной статье.

Что такое ОКПО

Код Общероссийского классификатора предприятий и организаций (такова расшифровка ОКПО) служит главным идентификатором хозяйствующего субъекта на территории Российской Федерации. Пока он не присвоен, деятельность организации нельзя считать законной. Набор цифр остается неизменным в течение всего времени работы юр. лица или предпринимателя, если не меняется профиль деятельности.

Пока он не присвоен, деятельность организации нельзя считать законной. Набор цифр остается неизменным в течение всего времени работы юр. лица или предпринимателя, если не меняется профиль деятельности.

Существуют и другие идентификаторы (ЕГРИП, ОГРН, ЕГРЮЛ, ОКВЭД), но главным считается код ОКПО – вероятно, потому, что присваивают его первым.

Кратко о данном реквизите в видеоуроке по делопроизводству ниже.

Зачем нужен ОКПО

Россия ввела обязательную кодировку предприятий в июле 1994 года. Внедрение ОКПО преследовало следующие цели:

- Составление полного реестра организаций, законно действующих в стране и подлежащих занесению в другие базы данных и формы статистики.

- Методологическое совершенствование учета.

Государственным органам важно знать количества субъектов, занимающихся тем или иным направлением деятельности.

Государственным органам важно знать количества субъектов, занимающихся тем или иным направлением деятельности. - Упорядочение финансового и налогового документооборота предприятий и упрощение исполнения фискально-контрольных функций. Код отчитывающейся организации позволяет безошибочно получать сведения о налоговых задолженностях любого субъекта.

- Создание межведомственного информационного поля в общероссийском масштабе.

Важнейшим функциональным направлением классификатора является статистика. По ОКПО узнать отчетность предприятия или ИП, его адрес и другие реквизиты не составляет проблемы.

Состав кода ОКПО

При заключении договоров не бывает лишней проверка ОКПО индивидуального предпринимателя, выступающего контрагентом, или фирмы-работодателя: следует убедиться в достоверности кода.

О том, как провести тщательный анализ, будет рассказано несколько позже, но для начала можно просто посмотреть в документах на количество цифр, указанных в графе. Для ИП разрядов должно быть десять, а для всех прочих субъектов хозяйственной деятельности и юридических лиц (ООО, ЗАО, НКО и т. д.) – восемь.

Для ИП разрядов должно быть десять, а для всех прочих субъектов хозяйственной деятельности и юридических лиц (ООО, ЗАО, НКО и т. д.) – восемь.

Вид деятельности по ОКПО определяется по первым двум цифрам. Все субъекты условно делятся на четыре основные категории:

- Ресурсные.

- Товарно-производительные.

- Народнохозяйственные.

- Административно-управленческие.

Следующие цифры (5 для юридического лица и 7 для индивидуального предпринимателя) представляют собой автоматически генерируемый порядковый номер. Он присваивается в момент, когда выдается регистрационное свидетельство.

Последнее число служит для контроля правильности кода. Оно позволяет избежать опечаток и злонамеренного подлога. Следует отметить, что определить достоверность ОКПО самостоятельно, быстро и без соответствующего программного обеспечения очень трудно. Подсчет производится по сложному алгоритму: нужно знать «вес» каждого разряда, то есть коэффициент, на который умножается отдельная цифра.

Этот метод применяется специализированными структурами. Обычные граждане и сотрудники предприятий могут получить доступ к данным более простыми способами. Ее источником служит Общероссийский классификатор технико-экономической информации (ОК ТЭИ).

Номер ОКПО обособленного подразделения крупного предприятия назначается отдельно. К филиалам фирм, не имеющим собственного статуса юридического лица, это не относится.

Как узнать ОКПО по ИНН в сервисе Росстата

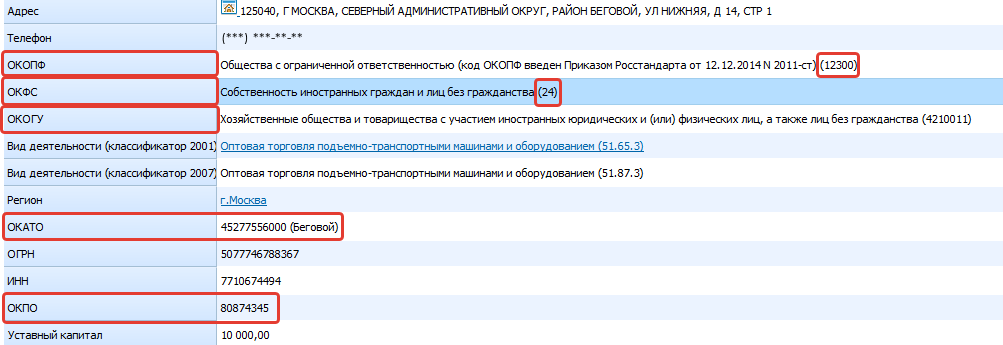

Бывает, что бухгалтеру или руководителю нужно срочно найти свой ОКОПФ, ОКТМО, ОКАТО, ОКОГУ ОКФС или ОКПО (идентификационных кодов много, и всех не упомнить), а доступа к документам нет. В других случаях необходим доступ к данным контрагента.

На помощь придет сайт статистики. Официальный ресурс кодыросстата.рф бесплатно предоставляет соответствующее уведомление Статрегистра в режиме онлайн. Его можно самостоятельно распечатать.

Его можно самостоятельно распечатать.

Идентификационные коды ОК ТЭИ по ИНН определяются легально – они не составляют коммерческой тайны.

Поиск нужной информации предельно упрощен. В левой стороне страницы следует выбрать регион РФ. Например, Екатеринбург ищется в Свердловской области, строка 66. Столица, Москва, – на 77-й позиции, отдельно от области (30-я), – на это следует обратить внимание.

Далее пользователь переходит на региональный сайт, выбирает опцию получения данных о кодах статистики и вводит хотя бы один из известных ему реквизитов.

Росстат дает возможность узнать ОКОПФ, ОКФС, ОКСМ, ОКПО по ИНН, идентификационному номеру ТОСП и ОГРН (ОГРНИП).

Электронный справочник необходим, потому что любое издание, напечатанное на бумаге, быстро устаревает, а новые организации регистрируются ежедневно.

Сайт удобен, услуги на нем бесплатны, но и у него есть один недостаток. Росстат не работает в выходные дни и по праздникам, а значит, в это время нужная справка может оказаться недоступной. Где взять ОКПО, если нужда в коде возникла во внеурочные часы?

Где взять ОКПО, если нужда в коде возникла во внеурочные часы?

Прочие бесплатные сервисы

Существуют другие источники получения информации о предприятиях, организациях и ИП, в том числе ОКВЭД и ОКПО для физ. лица или фирмы. Некоторые из них приводятся ниже.

ОКПО.ру

Сайт okpo.ru работает круглосуточно и без выходных. Время ответа на запрос по любому предприятию, зарегистрированному на территории РФ, составляет от двух минут до четверти часа. Электронные справки предоставляются бесплатно, но за заверенные документы на бумаге (они высылаются по почте) окпо.ru деньги берет, так как ресурс является коммерческим. Предоставляется дополнительная услуга – коды статистики можно менять, если профиль деятельности стал другим.

Контур.Фокус

На сайте focus.kontur.ru предлагается поиск ОКПО по адресу фирмы или ФИО руководителя, что очень удобно. Сервис бесплатный, на нем не нужно регистрироваться. Возможно приобретение специального сервиса «Контур. Фокус», облегчающего определение надежности и платежеспособности организации, что важно для тех, кто часто наводит справки о контрагентах.

Фокус», облегчающего определение надежности и платежеспособности организации, что важно для тех, кто часто наводит справки о контрагентах.

Сайт работает очень просто – по принципу одной поисковой строки, в которую пользователь вводит всю известную ему информацию. Ускоряет процесс конкретизация региона и отрасли. Эти опции выбираются из списка в правой части экрана.

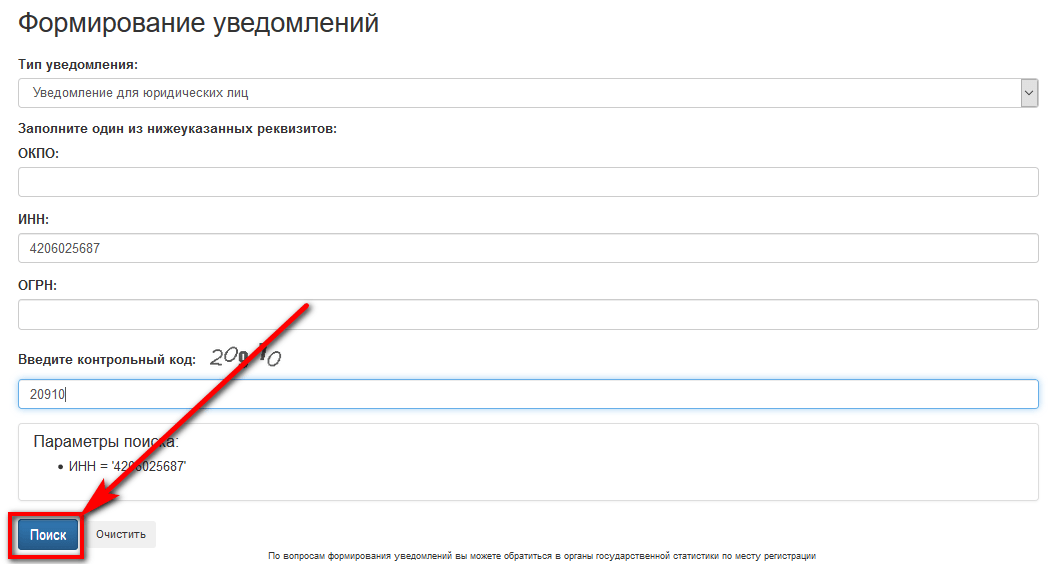

Налог.ру

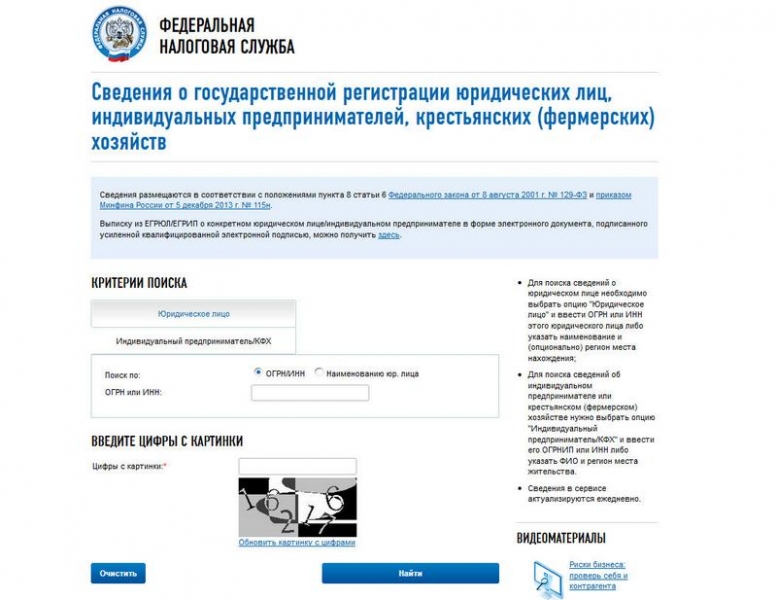

Узнать ОКПО любой организации можно на сайте налоговой службы. Для этого необходимо совершить ряд действий:

- Зарегистрироваться на сайте nalog.ru и создать личный кабинет.

- Составить заявку, заполнив форму. В ней необходимо указать свои реквизиты и известные данные искомого предприятия.

- Нажать опцию «Найти».

Полученная информация гарантированно актуальна и точна.

«Контрагент»

Ресурс k-agent.ru позволяет узнать перечень фирм с одинаковым названием либо однозначно установить предприятие (ИП) по ОГРН или ОКПО. Возможна и обратная операция.

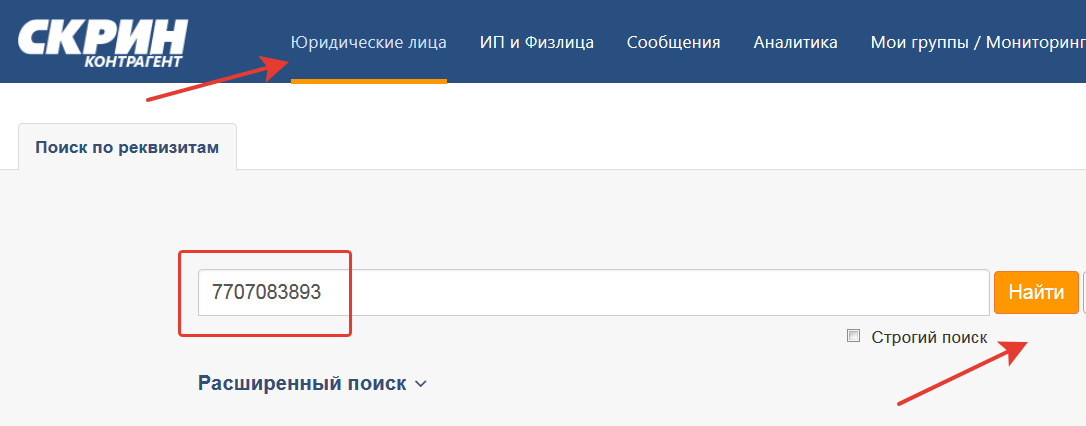

«Скрин Контрагент»

Сайт skrin.ru предоставляет пользователям возможности глубинной проверки вероятных деловых партнеров. На нем можно найти отчеты по статистике предприятия, сведения о его надежности и прочую важную информацию. Разумеется, чтобы определить код отчитывающейся организации по ОКПО, этих опций хватит с избытком.

СБИС

Узнать ОКПО по ОГРНИП, названию или фамилии руководителя предлагает ресурс sbis.ru. Удобный рубрикатор по регионам, категориям, владельцам (управляющим) и наименованиям компаний облегчает поиск. Ценность сервиса усиливают дополнительные возможности, позволяющие получать сведения аналитического характера – о финансовом состоянии, продолжительности работы, численности сотрудников, участии в государственных тендерах и пр. Представлены контактные данные (телефоны, адреса электронной почты).

Информация берется из нескольких официальных источников (они указываются) и обобщается.

Бывший statred.gks.ru (websbor.

gks.ru)

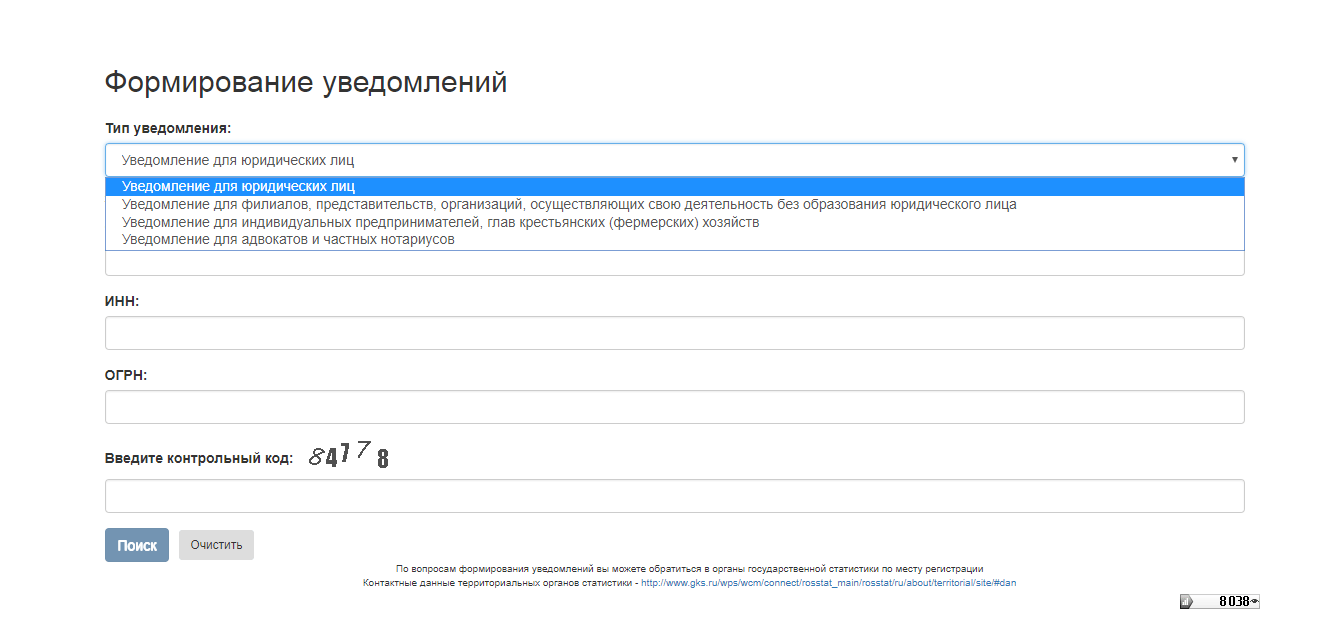

gks.ru)Услугами «переехавшего» по новому адресу сайта statred.gks.ru теперь можно воспользоваться, перейдя по ссылке websbor.gks.ru. Здесь предлагается поиск недостающих реквизитов по любому имеющемуся параметру. ОКПО интересующего хозяйствующего субъекта можно узнать, если есть идентификационный номер ТОСП, ИНН или ОГРН (для индивидуальных предпринимателей – ОГРНИП).

Пользоваться сайтом очень просто: хотя бы в одну из четырех строк нужно ввести известные цифры. Поиск по названию или ФИО руководителя не предусмотрен.

Выводы

Доступ к Общероссийскому классификатору предприятий и организаций свободен. Воспользоваться содержащейся в нем информацией может каждый гражданин бесплатно. Код отрасли компании по ОКПО определяют по первым двум цифрам. Главным источником сведений по данному вопросу служит сайт Росстата. Возможности других интернет-сервисов позволяют получить дополнительную информацию.

Опубликовано:

Добавить комментарий

Вам понравится

Как узнать задолженность по налогам ИП

Если у вас появится задолженность по налогам и вы с ней вовремя не разберётесь, придётся выплачивать штрафы и пени. Давайте посмотрим, как узнать о долге, чтобы вовремя его погасить.

Давайте посмотрим, как узнать о долге, чтобы вовремя его погасить.

Причины возникновения задолженности по налогам

Это происходит по вине предпринимателя или налоговой. ИП может:

- неправильно рассчитать и начислить сумму налога,

- ошибиться при заполнении декларации,

- неправильно заполнить платёжку при уплате налога и платёж потеряется.

Налоговая может ошибиться при проведении камеральной проверки.

Всем должникам налоговая отправляет требование об уплате задолженности. Но лучше не дожидаться этого момента, потому что за каждый день просрочки будут капать пени. Узнавайте о долге заранее, чтобы погасить его.

Способы проверки

1. Приехать в налоговую инспекцию лично и выяснить всё на месте

Перед посещением налоговой лучше записаться на приём, чтобы сэкономить время.

Преимущество этого способа — возможность получить информацию в день обращения. Но вам придётся:

- планировать свой день с учётом времени работы инспекции,

- тратить время на очередь, поиск нужного кабинета и оформление письменного запроса.

2. Запросить справку в налоговой

Если подаёте отчёты в электронном виде, очень удобно запросить справку в сервисе, через который отправляете отчётность. Так вы узнаете о состоянии расчётов с налоговой в течение трёх рабочих дней и без визитов.

- Справка о состоянии расчётов показывает только долг или переплату по налогам и взносам на конкретную дату. Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом.

- Выписка операций по расчётам с бюджетом показывает историю платежей и начисленные налоги и взносы за выбранный период. По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

Можно оформить и письменный запрос, но тогда придётся его отнести в налоговую лично, через представителя или отправить почтой.

Есть специальная форма запроса. Скачать форму

Налоговая получает запрос и в течение пяти рабочих дней оформляет справку на дату, указанную в запросе. Если даты в запросе нет или в нём указан день, который ещё не наступил, то справку выдадут на дату регистрации запроса в инспекции.

Если даты в запросе нет или в нём указан день, который ещё не наступил, то справку выдадут на дату регистрации запроса в инспекции.

Форма справки

3. Получить информацию через сервисы на ведомственных интернет-ресурсах

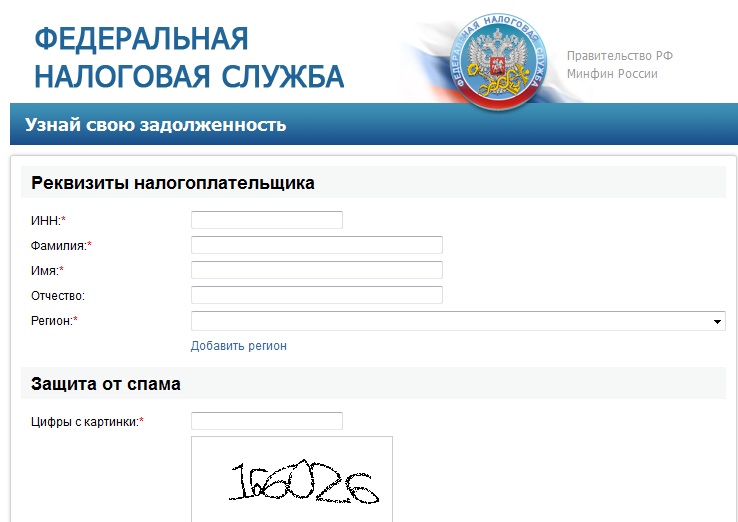

Проверить задолженность по налогам можно на сайте ФНС, портале госуслуг или в базе данных исполнительных производств ФССП.

Сайт ФНС

На сайте налоговой выберите сервис «Узнай свою задолженность».

Чтобы получить информацию, зарегистрируйте личный кабинет налогоплательщика или зайдите с помощью подтверждённой учётной записи на сайте Госуслуг.

Личный кабинет налогоплательщика можно зарегистрировать только при личном обращении в налоговую.

После авторизации в кабинете появится информация о долге по налогу, сумма пеней и штрафов.

Портал госуслуг

Тоже помогает узнать о своей задолженности. ИП может проверить свою задолженность по налогам под учётной записью физического лица. Авторизоваться как ИП и вводить ИНН не нужно.

Авторизоваться как ИП и вводить ИНН не нужно.

База данных исполнительных производств ФССП

В базу попадают дела, над которыми приставы уже работают. Это происходит через некоторое время, поэтому сразу узнать о задолженности через этот сервис не получится.

Несмотря на то, что приставы могут без решения суда брать на себя исполнения требования налоговой инспекции, автоматически задолженность в их базу не попадает.

Если информация об индивидуальном предпринимателе появилась в их базе, нужно срочно погашать задолженность. Санкции ФССП доходят вплоть до описания и ареста имущества.

Для проверки задолженности не нужно вводить ИНН, достаточно указать в форме на сайте свои данные: фамилию, имя, отчество, регион и дату рождения.

Что делать, если вы не согласны с задолженностью

Может случиться так, что вы заплатили налоги, а инспекция присылает требование выплатить задолженность. Это могло произойти, потому что:

- вы допустили ошибку в декларации,

- вы неверно указали реквизиты, перечисляя налог,

- в налоговой произошёл сбой в базе и налог не был учтён,

- налоговая доначислила налоги после проведения камеральной проверки.

В этой ситуации нужно действовать так:

- Проверьте декларацию. На основе данных из неё налоговая начисляет налог. Налоговая база в декларации могла быть ошибочно завышена, поэтому налог увеличился. Если причина в этом, подготовьте уточнённую декларацию.

- Подготовьте платёжные поручения, которые подтверждают уплату налога. В них проверьте, верно ли указаны реквизиты: получатель, его ИНН и КПП, реквизиты банка и счёт получателя. Если в этой информации не допущено ошибок, то налоговая должна была получить платёж.

- Предоставьте налоговой платёжные поручения или отправьте копии заказным письмом.

Если задолженность возникла по вине налоговой инспекции, ошибку исправят в течение пяти рабочих дней.

🎁

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Попробовать бесплатноЧто делать, если нет возможности оплатить задолженность

Не все предприниматели знают, что можно отсрочить дату выплаты налога или оплатить его в рассрочку.

Срок уплаты налога по отсрочке или рассрочке зависит от того, в бюджет какого уровня зачисляются налоги:

- если налог поступает в местный и региональный бюджет, то продолжительность отсрочки не должна превышать один год,

- если налог зачисляется в бюджет федерального уровня, то можно получить отсрочку на три года.

Отсрочка по страховым взносам также может быть предоставлена на три года. Задолженность можно оплатить либо частями, либо всей суммой. Порядок и условия предоставления отсрочки и рассрочки регулирует глава 9 части первой Налогового Кодекса и Приказ ФНС РФ от 16 декабря 2016 года ММВ-7-8/683@.

Чтобы получить рассрочку или отсрочку, напишите заявление и укажите:

- Налог или сбор, по которому требуется рассрочка или отсрочка.

- Сумму долга.

- Основание предоставления рассрочки или отсрочки.

- Примите обязательство выплатить проценты, которые начислят на сумму долга.

Предоставление отсрочки или рассрочки по уплате налога регулирует пункт 2 статьи 64 НК РФ. Писать заявление нужно, если

Писать заявление нужно, если

- Предпринимателю причинили ущерб в результате обстоятельств непреодолимой силы, вроде стихийных бедствий и технологических катастроф.

- Из бюджета вовремя не перечислили средства, например, не заплатили по госконтракту.

- После уплаты всей суммы налога появятся признаки банкротства предпринимателя.

- Имущество предпринимателя, за счёт которого можно взыскать задолженность по налогу, не покроет сразу всю сумму.

- Предприниматель занимается сезонным видом деятельности.

- Нет возможности уплатить все налоги, сборы, взносы, пени и штрафы до срока исполнения требования, направленного налоговой инспекцией.

Во всех перечисленных ситуациях предоставьте справки, заключения, обязательства, которые подтвердят основания для изменения сроков уплаты налогов и сборов.

Статья актуальна на 02.02.2021

через интернет или выписку из ЕГРИП

Как узнать о закрытии ИП? Этот вопрос нередко задают себе руководители предприятий, ведь не всегда созданная фирма приносит ожидаемую прибыль и ее приходится закрывать. Но впоследствии необходимо проконтролировать полноту мер. Иначе появятся штрафы за просрочку. Такая же проблема может коснуться и юридических лиц, которые хотели бы уточнить статус контрагента. Тогда возникает вопрос: как узнать закрыто ли ИП через интернет, и возможно ли это?

Но впоследствии необходимо проконтролировать полноту мер. Иначе появятся штрафы за просрочку. Такая же проблема может коснуться и юридических лиц, которые хотели бы уточнить статус контрагента. Тогда возникает вопрос: как узнать закрыто ли ИП через интернет, и возможно ли это?

Определить статус ИП по выписке из ЕГРИП

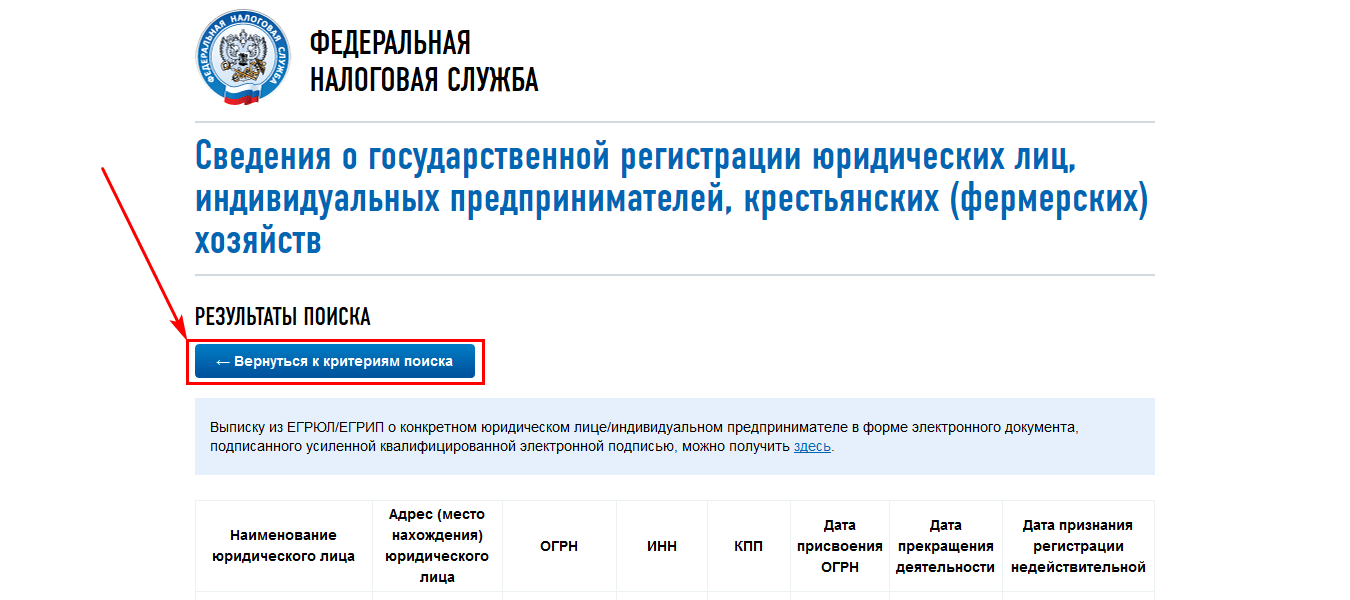

Узнать о закрытии ИП можно, подав запрос в налоговую на получение выписки ЕГРИП. При этом важно указать ИНН или основной государственный регистрационный номер ИП. Заявление подается лично или посредством отправки ценного письма. Если ИП не работает, в ответе на запрос укажут, что в реестре нет сведений о фирме.

Узнать статус ИП через интернет-ресурсы

Проверить данные о закрытии ИП можно онлайн на официальном сайте ФНС. Там же указывается и дата ликвидации. Для этого необходимо в соответствующие поля ввести ФИО индивидуального предпринимателя, ОГРН и ИНН ИП. Также вводятся данные о месте регистрации физического лица в качестве предпринимателя.

Проверить данные о закрытии ИП можно онлайн на официальном сайте ФНС.

Чтобы воспользоваться вторым способом проверки закрытия ИП, можно использовать специальные приложения, где все необходимые сведения о предпринимателе будут поданы автоматически. Хотя этот способ удобнее, обратите внимание, что официальным он не является. Для получения наиболее точной и актуальной информации нужно обращаться к налоговикам.

Также существует несколько платных онлайн-ресурсов, обещающих предоставить точную информацию о закрытии ИП. Однако гарантий на получение достоверной информации также никто дать не может.

Учредитель – это лицо, ответственное за всю компанию, поэтому ему очень важно в нужное время обратиться в инспекцию с вопросом: ликвидировали ли ИП вовремя?

Несмотря на разнообразие вариантов определения статуса ИП, официальным будет являться только документ, на котором поставлены печать и подпись уполномоченного работника налоговой инспекции.

Как узнать ИНН физического лица и организации онлайн или лично в налоговой — все способы

ИНН — номер, идентифицирующий налогоплательщиков в налоговой инспекции. Присваивается автоматически каждому человеку, который хоть раз был официально трудоустроен или платил налоги. Свидетельство о присвоении ИНН можно получить в налоговой по месту прописки. Если вы не оформляли документ, это не значит, что ИНН вам не присвоен. Проверить наличие своего идентификационного номера и узнать его вы можете, явившись в инспекцию лично, или с помощью интернет-сервисов.

Присваивается автоматически каждому человеку, который хоть раз был официально трудоустроен или платил налоги. Свидетельство о присвоении ИНН можно получить в налоговой по месту прописки. Если вы не оформляли документ, это не значит, что ИНН вам не присвоен. Проверить наличие своего идентификационного номера и узнать его вы можете, явившись в инспекцию лично, или с помощью интернет-сервисов.

Зачем человеку ИНН и когда он выдаётся

ИНН — сокращение, которое можно расшифровать, как идентификационный номер налогоплательщика. Он состоит из 12 цифр и присуждается физическим лицам и организациям, выплачивающим налоги любого вида: имущественные, транспортные, подоходные и другие.

Свидетельство о присвоении ИНН — документ формата А4 с реквизитами налогоплательщика. Список реквизитов для физических лиц:

- номер из 12 цифр;

- ФИО налогоплательщика;

- пол гражданина;

- место и дата рождения;

- день постановки на учёт;

- печать территориального органа и подпись уполномоченного представителя налоговой.

Форма ИНН физлиц совпадает с формой для индивидуальных предпринимателей

Свидетельство ИНН для индивидуальных предпринимателей то же, что и для физлиц. Форма утверждена приказом Федеральной налоговой № ЯК-7–6/488 от 11 августа 2011.

Если у вас нет свидетельства о наличии ИНН, возьмите паспорт и посетите инспекцию по месту жительства и напишите заявление на его выдачу. Если имеется подтверждённая учётная запись портала Госуслуг, вы можете отправить заявку на получение свидетельства через интернет, зайдя на сайт Федеральной налоговой службы.

Документ для юридических лиц выдаётся при регистрации компании в налоговой и выглядит иначе, чем свидетельство физлица. Он содержит следующие данные:

- наименование компании;

- адрес регистрации;

- ОГРН;

- серия и номер свидетельства ОГРН;

- дата постановки фирмы на учёт;

- ИНН из 10 цифр;

- КПП из 9 цифр.

В свидетельстве для юридического лица, помимо номера ИНН, можно найти ОГРН и КПП фирмы

Зная ИНН, можно выяснить дату и адрес регистрации компании или предпринимателя и коды ОКВЭД, а также отследить все изменения в ЕГРЮЛ или ЕГРИП. Физических лиц по номеру налогоплательщика можно проверить на наличие долгов по налогам и сборам.

Как выяснить свой или чужой номер ИНН

Простейший способ выяснить свой ИНН — заглянуть в свидетельство. Если оно утеряно, не расстраивайтесь — существуют способы узнать номер для компаний и обычных граждан.

Физлицам и предпринимателям по паспорту

Используя номер и дату получения паспорта, любой гражданин РФ может узнать данные ИНН для уплаты налогов тремя способами:

- подав заявление в налоговую;

- с помощью интернет-сервисов Федеральной налоговой;

- на сайте «Государственные услуги РФ».

Родителям ребенка младше 14 лет для получения на него свидетельства ИНН нужно предоставить в налоговую свидетельства о его рождении и регистрации, а также свой паспорт

Как узнать ИНН в отделении инспекции:

- Найдите действующий орган налоговой инспекции, к которому вы относитесь по месту прописки.

- Лично обратитесь к сотрудникам отделения с паспортом либо отправьте знакомого с выписанной на его имя доверенностью, подписанной нотариусом.

- Напишите заявление о выдаче свидетельства формы 2–1 Учёт.

Через 5 рабочих дней сотрудники инспекции подготовят документ, и вы сможете забрать его. Если в графе заявления «Способ получения» вы укажете «По почте», то идти за свидетельством не придётся — его отправят на почтовый адрес.

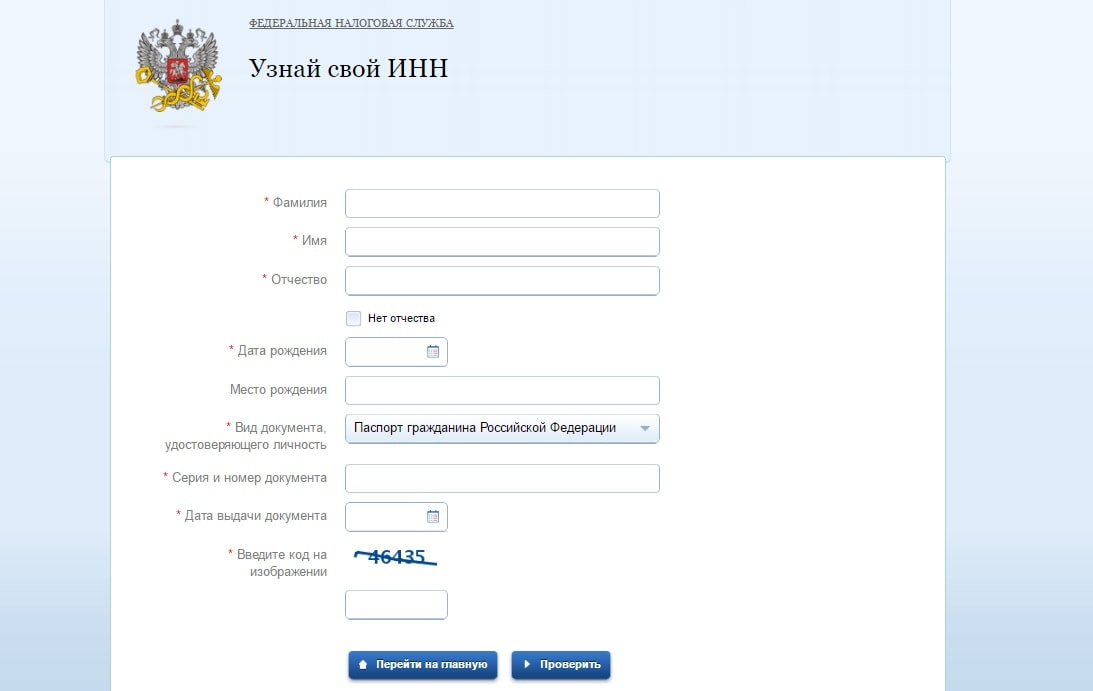

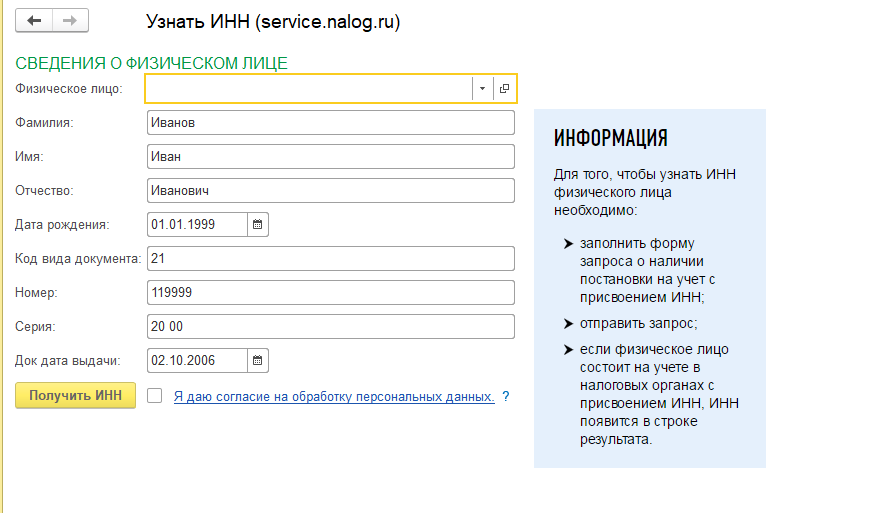

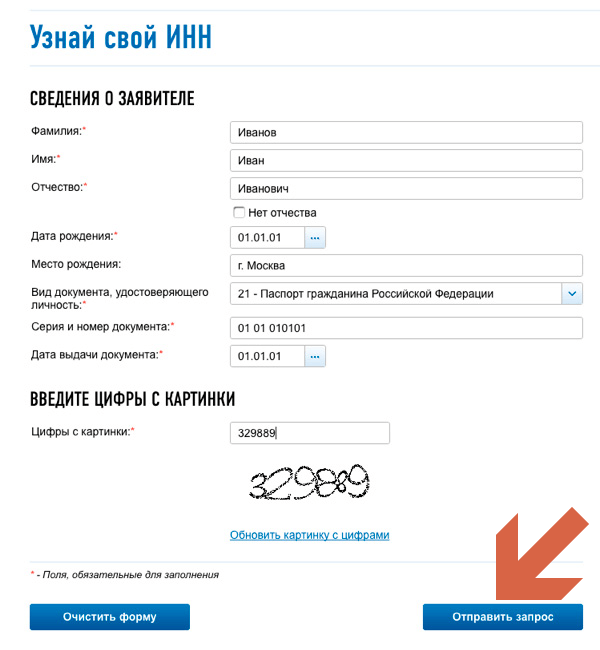

Как узнать ИНН на сайте Федеральной инспекции nalog.ru:

- Зайдите в категорию «Сервисы — Узнать ИНН».

На главной странице сайта ФНС представлены часто используемые сервисы, в том числе «Узнай ИНН»

- Укажите свою фамилию, а в строках ниже — имя и отчество.

Форма для ввода данных: чтобы узнать ИНН, укажите всю информацию

- Введите дату рождения и сведения из паспорта — серию, номер, дату получения.

- Подтвердите, что вы не робот, указав цифры с графического изображения.

Кнопка «Отправить запрос» сработает, если введены все обязательные данные

- Нажмите «Отправить запрос».

Если данные введены правильно, через несколько секунд система покажет ваш ИНН над строками формы.

Как узнать ИНН на сайте «Государственные услуги РФ»:

- Зайдите на сайт, используя номер СНИЛС или мобильного телефона.

На странице входа на портал Госуслуг вы можете выбрать способ авторизации — по СНИЛС, email или номеру телефона

- В разделе «Категории услуг» выберите «Узнай свой ИНН».

- Нажмите кнопку «Получить услугу».

Узнать ИНН на портале Госуслуг можно, не указывая никаких данных, — достаточно нажать кнопку «Получить услугу»

- Система автоматически определит ваш ИНН, ориентируясь на данные из личного кабинета, введённые при регистрации на портале.

После нажатия кнопки «Получить услугу» система автоматически найдет ИНН и отобразит вместе с персональными данными

Иногда после нажатия кнопки «Получить услугу» система выдаёт информацию о том, что ИНН не найден. Если вы видите это сообщение, хотя ИНН у вас есть, обновите страницу — при повторном запросе номер отыщется.

Для индивидуальных предпринимателей ИНН совпадает с идентификационным номером физлица, поэтому узнать его можно аналогичными способами.

Физлицам и ИП без паспорта — возможно ли

ИНН физлица относится к персональной информации, его невозможно узнать без указания паспортных данных. Но есть исключение: номер физлица, зарегистрированного в качестве индивидуального предпринимателя, вы можете выяснить, зная только фамилию, имя, отчество и регион проживания налогоплательщика. Для этого:

- Зайдите на сайт Федеральной налоговой.

- Выберите раздел проверки контрагентов «Риски бизнеса».

Раздел для проверки контрагентов можно открыть с главной страницы сайта

- Перейдите на вкладку «Индивидуальный предприниматель».

- В строке «Поиск по:» отметьте пункт «ФИО и региону проживания».

Для поиска ИНН предпринимателя достаточно знать его ФИО и регион регистрации бизнеса

- Введите ФИО и регион и нажмите «Найти».

Чтобы кнопка «Найти» сработала, введите капчу — цифры с картинки

В результатах поиска вы увидите всех ИП с указанными ФИО, проживающих в выбранном регионе. О каждом предпринимателе можно просмотреть подробную справку, где указана дата регистрации, виды деятельности и прочие данные.

Узнать ИНН гражданина невозможно, даже если известен его СНИЛС — номер пенсионного свидетельства, по которому начисляется накопительная часть пенсии. Единственный случай, когда СНИЛС может помочь в определении ИНН, – он использован при регистрации на портале Госуслуг. Тогда, указав номер и пароль, вы сможете зайти на портал и получить интересующую информацию.

Юридическим лицам

Информация о юридических лицах не защищена Законом о персональных данных, поэтому получить ИНН компании проще, чем обычного человека. Чтобы узнать номер налогоплательщика юридического лица:

- Зайдите на сайт ФНС в раздел «Риски бизнеса».

- Выберите вкладку «Юридическое лицо» и отметьте пункт «Поиск по наименованию».

- Укажите наименование компании и регион, где она зарегистрирована.

- Введите капчу и нажмите «Найти».

Видео: как проверить компанию-контрагента на сайте ФНС

В результатах поиска система выдаст все компании, соответствующие запросу. Выбрав нужную, вы можете открыть справку в формате PDF и получить более подробные сведения о деятельности юрлица, его руководителе и изменениях, внесённых в учредительные документы.

Как узнать ИНН иностранному гражданину

Жители других стран, приехавшие работать в России по патенту, обязаны получить ИНН. Номер нужен, чтобы продлить разрешение на работу — по нему налоговая определяет, что продлевает патент именно тот человек, который будет работать.

В ранних версиях патентов ИНН не указывали — в новых номер налогоплательщика прописывают рядом с номером удостоверяющего личность документа

Оформляя патент для трудоустройства в России, жители Беларуси, Киргизии, Казахстана, Узбекистана, Украины, Армении и других стран автоматически получают ИНН. При этом номер прописывается на лицевой стороне патента. Свидетельство желающие могут оформить в налоговой по месту временной регистрации. Пакет документов, нужных для выдачи свидетельства:

- заявление;

- иностранный паспорт;

- перевод паспортных данных, заверенный у нотариуса;

- миграционная карта;

- документ о регистрации по месту пребывания.

Налоговая формирует документ в течение 5 рабочих дней.

Являясь гражданином иностранного государства, вы можете узнать номер ИНН, и не получая свидетельства. Для этого:

- Зайдите на сайт ФНС в категорию «Узнай ИНН».

- Укажите ФИО, а также день, месяц и год рождения — число можно выбрать в календаре.

- В поле «Документ, удостоверяющий личность» выберите «Паспорт иностранного гражданина» или «Разрешение на временное проживание в РФ».

- Укажите данные документа и нажмите «Отправить запрос».

Если вы указали информацию правильно, система в ответ выдаст номер, присуждённый вам при получении патента на работу.

Если вы временно работаете в Москве, то можете узнать ИНН по номеру патента на сайте городского Многофункционального миграционного центра.

Так выглядит страница сайта Миграционного центра Москвы, где можно узнать ИНН по серии и номеру патента на работу

Порядок действий:

- Перейдите на сайт по ссылке.

- Выберите «Узнать ИНН по серии и номеру патента».

- Введите данные документа и код с картинки.

- Нажмите «Узнать ИНН».

Внизу вы увидите надпись «По указанному номеру патента найден ИНН №: ХХХХХХХХХХХХ».

Что делать при утере свидетельства ИНН

Если вы потеряли свидетельство о присвоении ИНН, номер за вами сохраняется. Получить дубликат вы можете в налоговой. Для этого:

- Оплатите госпошлину 300 р. за оформление дубликата — это можно сделать онлайн.

- В налоговой заполните заявление на повторную выдачу свидетельства.

- Предоставьте сотрудникам инспекции паспорт и квитанцию.

Вы можете заказать копию свидетельства лично или через представителя с доверенностью, а также направить документы почтой. При почтовом отправлении все бумаги должны быть нотариально заверены.

Для юридических лиц процедура восстановления ИНН аналогична, но набор документов другой. Руководитель компании должен предоставить в налоговую по месту регистрации фирмы:

- заявление на имя начальника инспекции о выдаче дубликата свидетельства;

- квитанцию об оплате госпошлины;

- копии учредительных документов компании;

- документ, подтверждающий полномочия директора.

Срок восстановления утраченного свидетельства — 5 рабочих дней.

Благодаря развитию онлайн-сервисов узнать номер ИНН можно без обращения в налоговую и утомительного стояния в очередях налогоплательщиков. Полученный номер пригодится вам при трудоустройстве и совершении операций в бизнесе.

Как узнать систему налогообложения ООО по ИНН онлайн

Часто при осуществлении предпринимательской деятельности возникает необходимость получить сведения о режиме налогообложения контрагента. Узнать данную информацию об организации или предпринимателе можно, не выходя из офиса. Как узнать систему налогообложения ООО по ИНН онлайн? Рассмотрим алгоритм действий подробнее.

Что нужно, чтобы получить сведения о системе налогообложения

Чтобы узнать нужные данные, необходимы:

- Компьютер, подключенный к сети Интернет

- ИНН, ОГРН для ООО или ОГРНИП для ИП

Для того чтобы получить необходимые сведения, лучше использовать сайты ФНС либо Портал Госуслуги. Не стоит искать информацию в иных источниках – предоставленные данные могут быть неверными.

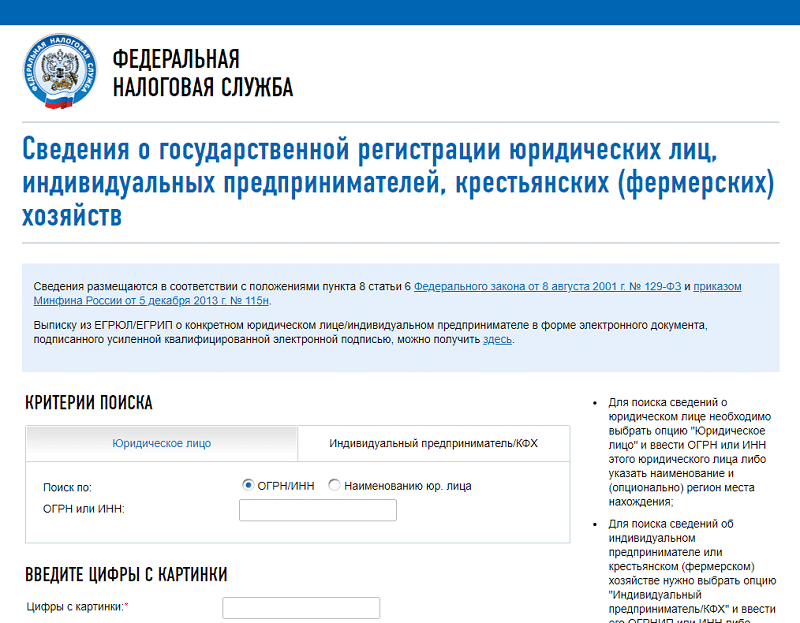

Получение данных онлайн: пошаговая инструкция

Получение информации онлайн – быстрый и удобный способ, не требующий работы с многочисленными документами и бюрократических процедур. Можно запросить сведения на портале Налоговой службы либо на сайте Госуслуг. Ниже приведена подробная пошаговая инструкция.

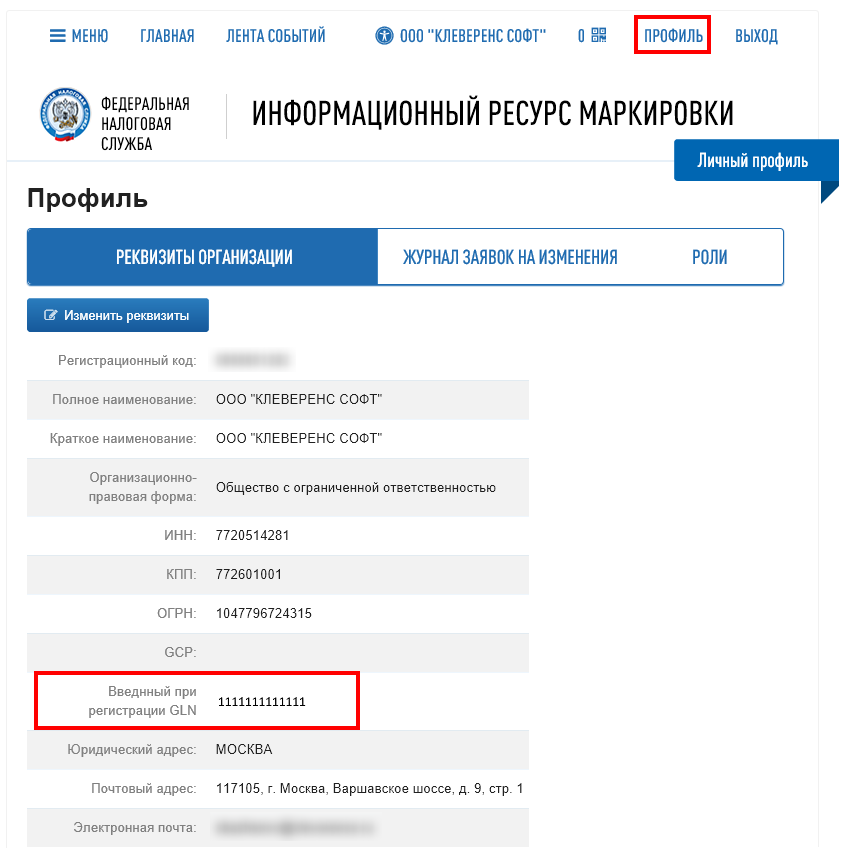

- Зайти на официальный сайт налоговой инспекции http://service.nalog.ru/vyp. Получить доступ к действиям на портале можно, используя личный кабинет, либо пройдя несложную обязательную регистрацию. Для этого потребуется:

- Нажать на кнопку «зарегистрироваться».

- Ввести сведения в поля, обязательные для заполнения: адрес электронной почты, уникальный пароль, фамилию, имя, подтвердить ввод.

- Для завершения регистрации пройти по ссылке в письме, отправленном на указанный электронный адрес.

- Нажать на кнопку «Подать новый запрос на выписку».

- Из предоставленных полей «Юридическое лицо» и «Индивидуальный предприниматель» выбрать нужное.

- Ввести ИНН.

- Нажать на кнопку «Сформировать запрос».

Сформированный запрос регистрируется, ему присваивается номер, по которому можно отслеживать ход выполнения. Предоставление запрашиваемых сведений осуществляется не позднее следующего дня после регистрации запроса.

Предоставление данных онлайн на портале Госуслуг

Аналогичный запрос можно направить, используя сервис Госуслуги. Для этого нужно:

- Зайти на www.gosuslugi.ru.

- В каталоге услуг выбрать раздел «Налоги и финансы», в нем услугу «предоставление сведений из ЕГРЮЛ». Из предложенных пунктов выбрать «Предоставление сведений из ЕГРЮЛ с помощью интернет-технологий».

Информация будет подготовлена в течение 5 рабочих дней путем запроса у ФНС необходимых данных.

По онлайн запросу с указанием ИНН объекта предоставляются исчерпывающие сведения о налогоплательщике, в том числе род деятельности, система налогообложения. Информация оформляется в виде справки, при необходимости документ можно распечатать.

В каких случаях необходимы данные о системе налогообложения?

Сведения о применяемой системе налогового учета могут понадобиться предпринимателям в случаях:

- Подготовки финансовых документов для совершения сделок с контрагентами. Чтобы верно составить документацию, необходимо точно знать, какую систему применяют партнеры.

- Если организация заказывает услуги по регистрации своей деятельности и ее документальному сопровождению в специализированной фирме, но не предоставляет сведения о налогообложении.

- При возобновлении деятельности Общества ограниченной ответственности после продолжительного перерыва: необходимые данные могут отсутствовать.

При помощи ИНН выяснить систему налогообложения любой организации будет нетрудно.

Альтернативные способы получения информации

Узнать, какую налоговую систему применяет конкретное ООО можно и другими методами.

- Обращение в налоговую инспекцию по месту регистрации организации с заявлением о предоставлении информации.

- Наиболее легкий способ – позвонить на горячую линию ФНС и получить ответ специалиста.

- Воспользоваться услугой ФНС по предоставлению информации с помощью СМС. На сайте налоговой инспекции размещен нужный номер.

- Сделать запрос данных торговым контрагентам. В платежных документах, хранящихся у партнеров, всегда отображены сведения о системе налогового учета.

Получить сведения о применяемой налоговой системе организации, имея на руках лишь код ИНН, не сложно. Необходимо выбрать наиболее подходящий способ, проще всего это сделать в режиме онлайн. С помощью данных ИНН можно узнать как свою систему налогового учета, так и организаций-партнеров.

Как узнать номер в ПФР по ИНН онлайн

Содержание страницы

Юридические лица и индивидуальные предприниматели могут узнать свой регистрационный номер в ПФР по ИНН, воспользовавшись специальным сервисом, представленным на сайте ФНС. Чтобы получить требуемые сведения, вам будет достаточно выполнить несколько последовательных действий, о порядок осуществления которых мы расскажем ниже.

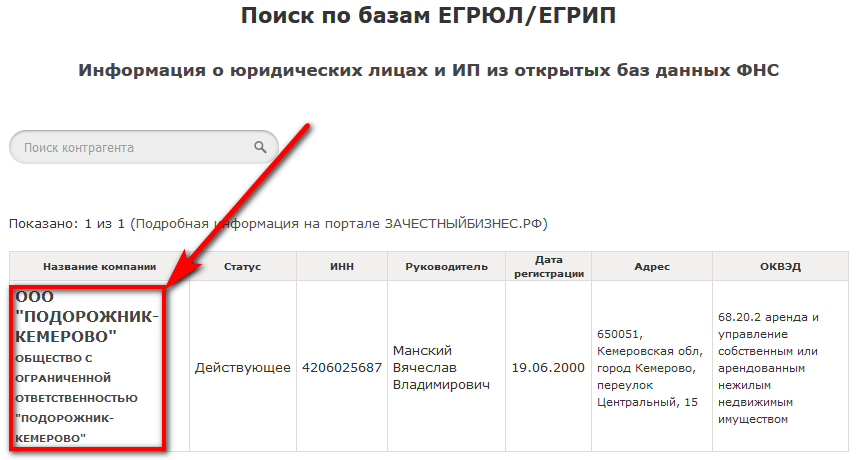

Инструкция как узнать номер в ПФР по ИНН онлайн через сайт ФНС

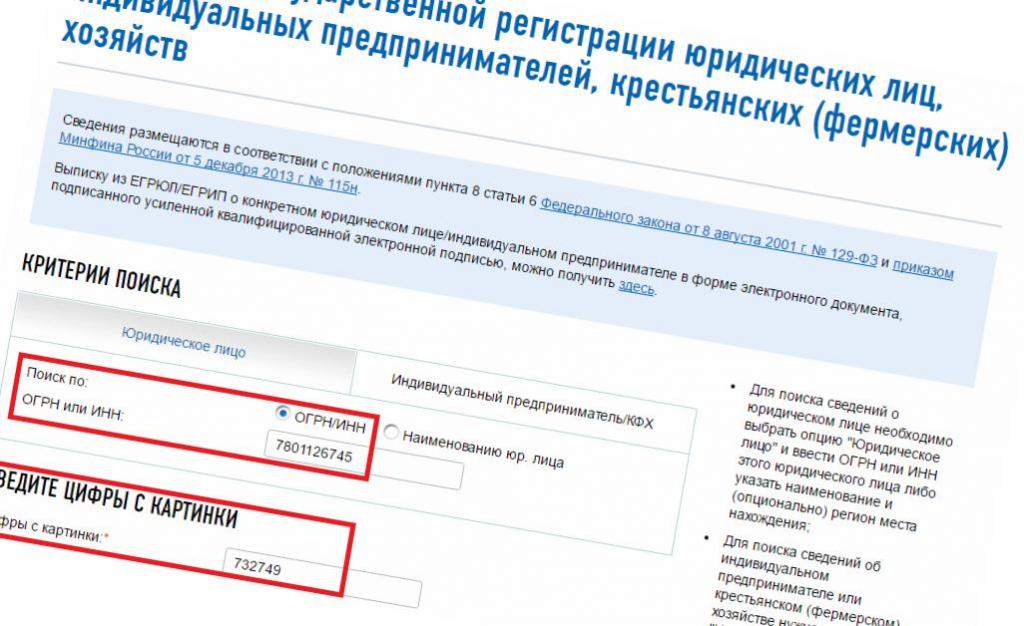

- Перейдите в специальный раздел сайта налоговой службы — https://egrul.nalog.ru/.

- Укажите ИНН или ОГРН (ОГРНИП) или наименование ЮЛ, ФИО ИП и нажмите «Найти». При необходимости выберите регионы и отметьте галочкой нужно ли искать только по точному соответствию наименования юридического лица или фамилии, имени и отчеству. Дополнительной регистрации при пользовании сервисом на сайте не требуется.

- В результатах поиска будет список юрлиц и ИП, удовлетворяющих условиям. При нажатии на кнопке «Получить выписку» скачается PDF-файл, в одном из разделов которого будет отображаться искомый номер в ПФР.

Скриншоты для удобства понимания:

Назначение сервиса

В процессе регистрации юридического лица налоговый орган берет на себя информирования других государственных органов о факте появления нового субъекта предпринимательской деятельности. В частности, налоговая инспекция извещает ПФР о регистрации юридического лица и запрашивает регистрационный номер для последующего внесения его в ЕГРЮЛ.

Если юридическому лицу требуется получить справку о регистрации в ПФР до момента внесения этих данных в ЕГРЮЛ, то придется посетить ПФР, а это всегда связано с затратами времени.

Намного проще и удобнее воспользоваться сервисом, предоставляемым Федеральной налоговой службой РФ на сайте nalog.ru. Именно к этому сервису вас сопроводит наша страница.

Инструкция и комментарии по поиску

После активации ссылки вы увидите окно, где вам будет предложено узнать регистрационный номер в ПФР тремя способами:

- по ИНН;

- по номеру государственной регистрации юридических лиц и ИП, который имеется в ваших регистрационных документах или патенте;

- по зарегистрированному наименованию юридического лица.

В рамках данной инструкции мы рассматриваем получение регистрационного номера в ПФР с помощью ИНН, а значит, предполагается, что в чекбокс вы введете именно ИНН.

После введения ИНН вам будет предложено ввести в отведенное поле каптчу, то есть цифровой, буквенный или смешанный набор знаков, позволяющий системе распознать вас как реального пользователя.

Если каптча будет введена без ошибок, то активируется кнопка «Найти». Система выведет на экран общие сведения о страхователе, включая его наименование или ФИО (для индивидуальных предпринимателей), юридический адрес, ИНН и другие общие сведения.

Что касается регистрационного номера в ПФР, система предложит вам скачать файл PDF на ваш компьютер.

Далее, открыв скаченный файл, вам потребуется отыскать в нем сведения о страхователе в ПФР. Обычно записи, касающиеся Пенсионного фонда, начинаются с порядкового номера 27. Так, файл PDF будет содержать в себе:

- регистрационный номер в ПФР;

- дату регистрации в ПФР;

- наименование территориального органа пенсионного фонда;

- дата внесения в ЕГРЮЛ записи о регистрационном номере в ПФР.

При желании скаченный файл можно будет сохранить в памяти компьютера или распечатать для последующего применения.

отелей и курортов | Забронируйте отель напрямую с Marriott Bonvoy

Знакомясь с другими культурами, мы расширяем наши взгляды и углубляем сочувствие к другим. Откройте для себя новые культурные возможности в отелях этих брендов.

Предыдущий слайд

Следующий слайд

Когда мы уделяем время заботе о себе, мы принимаем мир с новой энергией.Расслабьтесь и сосредоточьтесь на велнесе в отелях этих брендов.

Предыдущий слайд

Следующий слайд

Мир может быть нашим местом встречи, когда мы хотим укрепить старые узы и обнять тех, кто нам дорог. Создайте незабываемые воспоминания об отелях этих брендов.

Предыдущий слайд

Следующий слайд

Выйдя на открытую дорогу, мы начинаем лучше ценить наши природные пространства. Отправьтесь в приключение на свежем воздухе от отелей этих брендов.

Предыдущий слайд

Следующий слайд

Мы полностью чувствуем себя, путешествуя.Мы ищем места и впечатления, которые отражают нас, нашу музыку, нашу моду, наш стиль. Будьте уникальными в этих гостиничных брендах.

Предыдущий слайд

Следующий слайд

13 матрасов гостиничных марок, которые можно купить в Интернете: Marriott, Hilton, Disney

Когда вы совершаете покупку по нашим ссылкам, Insider может получать партнерскую комиссию.Учить больше.

- Вам не нужно бронировать проживание в роскошном отеле, чтобы спать на уютной кровати.

- Следующие матрасы изготовлены на заказ для гостиничных брендов и доступны для покупки тем, кто хочет ощущать себя дома.

- Многие бутик-отели также продают матрасы новых брендов, которые мы любим, в номерах.

Мы всегда тестируем лучшие матрасы на рынке, от признанных ведущих брендов, таких как Sleep Number, до стартапов, таких как Leesa, Casper и Saatva.Но иногда нам тоже нравится просто наслаждаться декадансом хрустящей кровати в отеле, которая всегда кажется немного возвышеннее, мягче и пушистее, во многом благодаря используемым матрасам.

В то время как многие бутик-отели обращаются к начинающим брендам для оснащения своих номеров, известные сети и бренды, такие как Four Seasons, Hilton, Kimpton и Sofitel, по-прежнему предлагают традиционный путь изготовления матрасов премиум-класса на заказ.

Они часто разрабатываются в сотрудничестве с такими известными именами, как Serta, и доступны для покупки в Интернете и использования дома, а это значит, что вам не нужно ждать, пока путешествие снова откроется, чтобы погрузиться в сон, достойный пятизвездочного отеля.Если вам понравилась кровать, на которой вы спали на этом курорте Caribbean Marriott, знайте, что вы, вероятно, можете заказать эту самую кровать онлайн.

Хотя это, как правило, точные копии матрасов, которые вы найдете в номерах, обратите внимание, что некоторые свойства могут отличаться от одного к другому и могут быть изменены. И как только ваша кровать будет на месте, завершите образ простынями и постельными принадлежностями, достойными отеля, чтобы ваша спальня выглядела как настоящий гостиничный номер.

Спите, как в отеле, на этих 13 матрасах отельного бренда, которые можно приобрести в Интернете.

Решения на основе данных, расширяющие возможности индустрии гостеприимства

Имя

Фамилия

Должность

Электронная почта

Номер телефона

Компания

Тип компании — Выберите — Академия: Образовательные и исследовательские программы для университетов и профессионалов Место назначения: Город , региональные и государственные организации содействия tourismIndustry партнеров: Консультанты, инвесторы, девелоперы, поставщики и другое гостеприимство решения providersOperator: Собственный, работать и / или управлять свойства

АдресомCountryAfghanistanÅland IslandsAlbaniaAlgeriaAmerican SamoaAndorraAngolaAnguillaAntarcticaAntigua & BarbudaArgentinaArmeniaArubaAscension IslandAustraliaAustriaAzerbaijanBahamasBahrainBangladeshBarbadosBelarusBelgiumBelizeBeninBermudaBhutanBoliviaBosnia & HerzegovinaBotswanaBouvet IslandBrazilBritish Индийского океана TerritoryBritish Virgin IslandsBruneiBulgariaBurkina FasoBurundiCambodiaCameroonCanadaCanary IslandsCape VerdeCaribbean Netherl andsCayman IslandsCentral African RepublicCeuta & MelillaChadChileChinaChristmas IslandClipperton IslandCocos (Килинг) IslandsColombiaComorosCongo — BrazzavilleCongo — KinshasaCook IslandsCosta RicaCôte d’IvoireCroatiaCubaCuraçaoCyprusCzechiaDenmarkDiego GarciaDjiboutiDominicaDominican RepublicEcuadorEgyptEl SalvadorEquatorial GuineaEritreaEstoniaEswatiniEthiopiaFalkland IslandsFaroe IslandsFijiFinlandFranceFrench GuianaFrench PolynesiaFrench Южный TerritoriesGabonGambiaGeorgiaGermanyGhanaGibraltarGreeceGreenlandGrenadaGuadeloupeGuamGuatemalaGuernseyGuineaGuinea-BissauGuyanaHaitiHeard & McDonald IslandsHondurasHong Kong SAR ChinaHungaryIcelandIndiaIndonesiaIranIraqIrelandIsle из ManIsraelItalyJamaicaJapanJerseyJordanKazakhstanKenyaKiribatiKosovoKuwaitKyrgyzstanLaosLatviaLebanonLesothoLiberiaLibyaLiechtensteinLithuaniaLuxembourgMacao SAR ChinaMadagascarMalawiMalaysiaMaldivesMaliMaltaMarshall IslandsMartiniqueMauritaniaMauritiusMayotteMexicoMicronesiaMoldovaMonacoMongoliaMontenegroMo ntserratMoroccoMozambiqueMyanmar (Бирма) NamibiaNauruNepalNetherlandsNew CaledoniaNew ZealandNicaraguaNigerNigeriaNiueNorfolk IslandNorth KoreaNorth MacedoniaNorthern Mariana IslandsNorwayOmanPakistanPalauPalestinian TerritoriesPanamaPapua Новый GuineaParaguayPeruPhilippinesPitcairn IslandsPolandPortugalPuerto RicoQatarRéunionRomaniaRussiaRwandaSamoaSan MarinoSão Tomé & PríncipeSaudi ArabiaSenegalSerbiaSeychellesSierra LeoneSingaporeSint MaartenSlovakiaSloveniaSolomon IslandsSomaliaSouth AfricaSouth Грузия и Южные Сандвичевы IslandsSouth KoreaSouth SudanSpainSri LankaSt.BarthélemySt. Елена Китс и НевисСант. LuciaSt. MartinSt. Pierre & MiquelonSt. Винсент и ГренадиныСуданСуринамШпицберген и Ян-МайенШвецияШвейцарияСирияТайваньТаджикистанТанзанияТаиландТимор-ЛештиТогоТокелауТонгаТринидад и ТобагоТристан-да-КуньяТунисТурцияТуркменистанТурки и Кавалезию Внешние острова Virgin IslandsUgandaUkraineUnited арабских EmiratesUnited KingdomUnited StatesUruguayUzbekistanVanuatuVatican CityVenezuelaVietnamWallis & FutunaWestern SaharaYemenZambiaZimbabwe

Город Почтовый индекс

Страна * — Выберите -AlabamaAlaskaArizonaArkansasCaliforniaColoradoConnecticutDelawareDistrict из ColumbiaFloridaGeorgiaHawaiiIdahoIllinoisIndianaIowaKansasKentuckyLouisianaMaineMarylandMassachusettsMichiganMinnesotaMississippiMissouriMontanaNebraskaNevadaNew HampshireNew JerseyNew MexicoNew YorkNorth CarolinaNorth DakotaOhioOklahomaOregonPennsylvaniaRhode IslandSouth CarolinaSouth DakotaTennesseeTexasUtahVermontVirginiaWashingtonWest VirginiaWisconsinWyoming

КомментарииProduct- None -BandwidthCasino STARCompetitive Set ConsultingCorporate ReportsdSTARF & B STARForward STARHostel Destination ReportHostel Monthly xlSTARHostel SurveyHotel SurveyPulseRevPar Positioning Matrix (RPM) Пользовательский отчет о прибылях и убытках Спектр прибыльностиU.S. Отель Прогноз ReviewCompressionDestinationMAPHotel Направление ReportCHIA AcademicCHIA IndustryHIFIA AcademicSTR AcademyAM: PMEvent Impact AnalysisSHARE CenterComparative P & L ReportAdvisory ServicesCustom DashboardCustom ForecastPortfolio P & L ReportProduct Обзор TrainingResearch & Insights ConsultingConsumer Удовлетворение SurveysMarket & Concept TestingCustomized Market Research StudyConsumer Research & Opinion PollingAustralian Размещение MonitorBest Practices TrainingP & L ConsultingAudience Разработка и SegmentationTraveler PanelFocus Группы И качественные решенияОбзоры об отеляхCAE IndustryCAHTA AcademicU.S. Ежемесячный обзор прибылей и убытков CAHTA Industry

Да, я хотел бы получать по электронной почте обновления о продуктах, услугах, новостях и событиях от STR и ее аффилированных лиц. Ваша личная информация будет обрабатываться в соответствии с Глобальным уведомлением о конфиденциальности CoStarВот как вы могли бы на самом деле получить возврат

Christopher Elliott | Специально для США СЕГОДНЯ

Взгляните на свой маршрут путешествия. Заметили что-нибудь? Присмотритесь, потому что ваша бронь в отеле может быть совершенно невозвратной.

Это означает, что если у вас есть сомнения в отношении путешествия и вы хотите получить возмещение за невозмещаемый номер в отеле, вам может не повезти.

Иногда у вас даже нет выбора. Подумайте, что случилось с Лиамом Гудманом. Он забронировал номер в отеле в Нью-Йорке с невозвращаемой оплатой в последнюю минуту в компании Priceline. Когда в отеле закончились номера, и ему пришлось остановиться в другом отеле, Priceline не вернула ему деньги.

«Прайслайн говорит, что я никогда не регистрировался и не приехал», — говорит Гудман, фотограф из Бикона, штат Нью-Йорк.

Невозвратные гостиничные номера становятся все более популярными

Невозвратные — или «предоплаченные» — гостиничные номера становятся все более распространенными.Сделка проста: вы платите заранее за номер в отеле и получаете небольшую скидку. В отличие от авиабилетов, возврат денег невозможен, даже если вы передумаете в течение 24 часов после бронирования.

Если вы застряли в одном из этих гостиничных номеров с невозвращаемой оплатой, не волнуйтесь. На самом деле есть способы вернуть свои деньги. Но, возможно, лучшая стратегия — в первую очередь избегать этих сложных бронирований отелей.

Гудман хотел бы иметь. Он мог бы избежать неприятностей, попросив свой первоначальный отель «проводить» его до сопоставимого отеля, что является стандартной практикой в гостиничной индустрии.Вместо этого он обратился за помощью в Priceline — и получил отказ. Я спросил Прайслайн о его деле. Компания проверила свои записи и обнаружила, что он все-таки не явился, и агентство предложило ему полную компенсацию.

Итак, вы хотите вернуть деньги за номер с невозвращаемой оплатой?

Я спросил часто путешествующих, как они получили возмещение за невозвращаемые номера. Оказывается, у многих есть:

Когда отель не соответствует рекламе. Я видел много случаев, когда отель не оправдал ожиданий.Когда это произойдет, все ставки будут сняты. Сделайте много фотографий и обращайтесь к вам на самом высоком уровне — и, если необходимо, в компанию, обслуживающую вашу кредитную карту. Если ответ по-прежнему «нет», возможно, вы сможете спасти свое пребывание. Например, когда Хайди Вандерли обнаружила, что ей придется делить ванную комнату с другим гостем в ее лондонском отеле, она обратилась к своему онлайн-турагенту. После долгих разговоров онлайн-агентство зафиксировало ее бронирование, позволив ей переехать в апартаменты с отдельной ванной комнатой.«Мог быть и хуже», — говорит Вандерли, публицист из Нью-Йорка.

Когда ты болен. Это то, что недавно обнаружил Грант Сабатье, когда он заболел и отменил невозмещаемый номер в отеле в Вашингтоне, округ Колумбия. Действительное медицинское оправдание может обеспечить полный возврат средств. Но ему пришлось трижды позвонить в гостиницу, прежде чем она увидела его. «Это сработало для меня только при бронировании напрямую в отеле», — добавляет Сабатье, основатель сайта финансовых консультаций Millennial Money.

Когда ваши обстоятельства изменятся. Hotels понимают, что ваши планы могут измениться. Крис Майклс недавно попросил вернуть деньги за две безвозвратные ночи в сетевом отеле в Чикаго. «В дружеской манере я объяснил служащему на стойке регистрации, что участвовал в большом турнире в городе и что моя команда была исключена из турнира. Я также сказал, что являюсь участником сети наград, и я — вспоминает Майклс, основатель сайта по личным финансам Frugal Reality.«Отель предложил мне заплатить 50 долларов за уборку, чтобы покрыть остаток за ночь. Излишне говорить, что я заплатил и отправился домой».

Когда у вас смерть в семье. Alex Beene был вынужден отменить бронирование с невозвращаемой оплатой, когда умер родственник. Отель направил его к «скептически настроенному» менеджеру. «Но когда я предложил предоставить документацию, он предложил продолжить и возместить мое пребывание, а также выразил мне соболезнования», — говорит Бин, который работает в штате Теннесси. «Сама мысль о том, что вы написали обоснование отмены безвозвратного проживания, покажет отелю, насколько серьезно вы относитесь к претензии.»

Что делать, если у вас нет чемодана?

Иногда люди просто хотят вернуть деньги за невозвращаемый номер без уважительной причины. А почему бы и нет? Часто отели могут перепродавать номера, поэтому справедливо, что мы должны получать по крайней мере, часть денег возвращается, верно?

Частые гости отеля, такие как Анна ДиТоммазо, владеющая фирмой веб-дизайна в Далласе, говорят, что стоит хотя бы попробовать.

«Отель имеет законное право оставить деньги себе, «Она говорит.«

Я согласен.« Предоплаченные »номера и невозвратные тарифы не удобны для клиентов. Скидки слишком малы, а риски слишком велики. Часто гости даже не знают, что у них невозвратный тариф, пока не становится слишком поздно. Ага, отели закапывают термины в свой мелкий шрифт, как и другие туристические компании.

Итог: номеров с невозвращаемой оплатой не должно существовать. Но они есть. Теперь вы можете их обойти.

Способы избежать застревания невозвращаемый номер в гостинице

Страхование путешествий. Если вам необходимо отменить проживание в отеле по покрываемой причине, вы можете получить возмещение невозмещаемой стоимости проживания в отеле от своей страховой компании. Генеральный директор Seven Corners Джастин Тисдал рекомендует «отменить по любой причине». «Это позволяет вам отменить поездку по любой причине, — говорит он. «Таким образом, если произойдет что-то неожиданное, вы сможете отменить поездку и получить обратно не менее 75% невозмещаемой стоимости поездки».

Подробнее: Что туристическая страховка покрывает коронавирус, а что не

Измените дату бронирования. Иногда номер в отеле с невозвращаемой оплатой может быть изменен на дату в будущем. Энди Абрамсон, который управляет коммуникационной фирмой в Лос-Анджелесе, говорит, что для некоторых отелей после переноса даты вы можете попросить — и получить — возмещение. «Я использовал этот трюк несколько раз».

Перепродажа комнаты. Да, это возможно. «Вы можете перепродавать свои невозмещаемые бронирования в отелях другим людям и получать таким образом возмещение», — говорит Галена Ставрева, генеральный директор SpareFare.net, которая помогает с заменой номеров.Она говорит, что отели позволяют изменять имя основного гостя при бронировании. Booking и Expedia также облегчают изменение имени. Вы можете полностью или частично возместить расходы на проживание в отеле.

Лучшие гостиничные кровати и где их купить

(CNN) — Меню подушек, свежее постельное белье, охлаждающие матрасы, плотные шторы — отели кое-что знают о спальнях, которые хорошо подходят для сна.

Конечно, даже самые сказочные гостиничные номера не могут сравниться с домашним комфортом.Но, как оказалось, вы можете получить лучшее из обоих миров: высококачественные гостиничные кровати, доставленные к вашей двери.

За последние несколько лет несколько отелей и курортов начали продавать гостям свои специально разработанные каркасы кроватей, матрасы, подушки и постельное белье.

Но какие кровати самые популярные? CNN Travel попросила Local Measure, компанию, которая специализируется на обслуживании гостей отелей и обратной связи в режиме реального времени, извлечь данные из социальных сетей.Аналитики просмотрели более 200 000 сообщений в Twitter, Instagram и Facebook о гостиничных кроватях в Азии, Европе и Северной Америке.

Среди наиболее обсуждаемых в социальных сетях были отели Fairmont Hotels and Resorts и InterContinental Hotels and Resorts, где путешественники оценили надежность, простор и чистоту как наиболее важные показатели качества.

В то время как плюшевые кровати InterContinental не продаются (по крайней мере, пока), Fairmont продает индивидуальные матрасы Sealy через Интернет.

Пока не засыпай! Здесь мы собрали лучшие в мире сувениры: 11 популярных гостиничных кроватей, которые вы можете взять с собой домой.

Fairmont Hotels & Resorts

Кровати Fairmont пользуются большой популярностью в социальных сетях.

От Fairmont Hotels & Resorts

Fairmont изменил дизайн своих кроватей и повторно запустил обновленный интернет-магазин в 2016 году, представив два стиля: кровать Fairmont и кровать Fairmont Gold, изготовленные Sealy Posturepedic.Стандартные кровати, которые можно найти в большинстве гостиничных номеров Fairmont, созданы для тех, кто часто путешествует. Они обеспечивают терапевтическую поддержку, усиленную гелевую пену с эффектом памяти, технологию охлаждения и плюшевую подушку.

Поднявшись на ступеньку выше, модели Fairmont Gold и Fairmont Suites оснащены моделью Stearns & Foster — пружинным матрасом премиум-класса Stearns & Foster и плюшевой подушкой Luxury Euro.

Соедините матрас с хлопковым сатиновым постельным бельем Liddell плотностью 300 нитей Fairmont, пуховыми подушками и пуховым одеялом — и вуаля — вы в бесконечном отпуске.

Ценник: Каркас кровати от 150 $; Sealy Posturepedic от 1500 долларов; Сили Стернс и Фостер от 2000 долларов; подушки от 99 долларов; пуховые одеяла от 195 долларов; постельное белье от 69 $Four Seasons Hotels and Resorts

Фирменная кровать Four Seasons в бакинском форпосте сети отелей.

От Four Seasons Hotels and Resorts

В Four Seasons сладкие сны доставляются благодаря фирменной кровати Four Seasons и всем плюшевым аксессуарам.Созданные в сотрудничестве с Simmons Bedding Company, эти кровати убаюкивают путешественников засыпать с помощью технологии регулирования температуры и плюшевых наматрасников.

Предлагая три уровня жесткости, каждый топпер снабжен запатентованной пеной GelTouch для поглощения тепла, а также отделением движения катушки в кармане, которое поглощает движение и обеспечивает дополнительную поддержку в течение ночи.

Чтобы получить кусочек рая дома, гости могут приобрести этот чудо-матрас прямо в отеле. Полный домашний набор включает в себя все необходимое для хорошего ночного сна: от матрасов до топперов, пружинного матраса, подушек, пуховых одеял и постельного белья.

Ценник: Матрас, топпер и пружинный комплект от 2990 долларов США; матрас от 2195 долларов США; рама от 719 долларов; топперы от $ 300

The Peninsula

На полуострове 10 отелей с уникальными матрасами и постельными принадлежностями.

The Peninsula Hotels

Роскошные отели Peninsula, расположенные так далеко, как Нью-Йорк и Гонконг, известны во всем мире своими уютными номерами.

Но, в отличие от других групп отелей, матрасы и постельные принадлежности каждого отеля уникальны для региона полуострова.

В отеле Peninsula Beverly Hills, например, глубокий сон будет частично обеспечен матрасами Simmons Westbury Recharge Plush, которые можно заказать напрямую у поставщика с помощью отеля.

Внутри плюшевой ткани находится сменный верх наматрасника EverNu, технология Aircool для регулирования температуры и технология змеевика с карманами для дополнительной поддержки.

Это только начало: вы также можете ожидать трех слоев стеганого шитья, слоя поддержки змеевика Energy Foam и покрытия из пеноматериала BeautyEdge — все это матрасный жаргон для «сладких, сладких снов».

А в комплекте? Гости также могут насладиться роскошным отдыхом дома с постельным бельем Frette плотностью 300 нитей и наволочками с монограммами.

Ценник: Комплект матраса и пружины от 2 999 долларов; Постельное белье Frette от 250 долларов; пододеяльники от $ 299The Ritz-Carlton

Спальня в Ritz-Carlton, Хайкоу.

Ritz-Carlton

Ненавижу, когда пора выезжать из Ritz-Carlton? Хорошие новости: вы можете так же глубоко вздремнуть дома на собственной кровати Ritz-Carlton.

В интернет-магазине отеля гости могут заказать кровать, изготовленную по индивидуальному заказу Stearns & Foster.Это полностью шелковая ткань и ткань из древесного волокна, плюшевая конструкция, усиленные края, охлаждающая гелевая пена с эффектом памяти, индивидуально обернутые спирали и латунные вентиляционные отверстия.

Во время похода по магазинам поклонники Ritz-Carlton могут также захотеть купить свечи, диффузоры для комнат, сцены спа, постельное белье, подушки и пляжные полотенца — все для продажи в Интернете.

Ценник: Комплект матрасов и пружин от $ 1795Marriott Hotels and Resorts

Спальня в отеле JW Marriott Hotel Singapore South Beach.

From Marriott

Если вы когда-либо останавливались в отеле Marriott, то вы уже знакомы с ультра-удобными кроватями.

Чтобы гарантировать качество zzz’s каждый вечер, путешественники могут найти свои любимые товары в интернет-магазине, в котором есть все: от матрасов до комплектов постельного белья, пуховых одеял, наматрасников, протекторов и многого другого.Что касается матраса, кровать Marriott состоит из отдельных катушек с карманами для дополнительной поддержки, а комплект постельного белья Signature включает наматрасник, плоскую хлопковую простыню плотностью 300 нитей, простыню на резинке, протектор, подушки и чехлы, стеганое одеяло. и пододеяльник.

Также в Интернете есть еще несколько вариантов дизайна льна и пуховых одеял: минималистичный узор JW Pisces направляет океан тонкими волнами, а прострочка из чистого египетского хлопка добавляет романтической атмосферы в вашу спальню.

Ценник: Матрас от 1599 $; фирменный комплект постельного белья от $ 3 370AKA

Город, который никогда не спит? Вы могли бы пересмотреть это в Нью-Йорке, известном как Уолл-стрит.

От AKA

Компания AKA предлагает жилье для длительного проживания в таких городах, как Нью-Йорк, Филадельфия, Лос-Анджелес и Лондон.Кровати AKA, получившие название «сон», были разработаны для деловых путешественников, которые могут оставаться в резиденциях на недели или месяцы.

Что в этом особенного? Матрас изготовлен из пеноматериала на 10% более высокой плотности, чем в обычных розничных магазинах, для дополнительной прочности.

Он также обещает наполненный гелем пену с эффектом памяти для поддержки и охлаждения, несколько слоев пены и дополнительные антимикробные и водостойкие ткани.

Хотя в настоящее время в отеле нет интернет-магазина — это скоро, — гости могут размещать заказы в любом отеле AKA.

Ценник: Матрас от 1099 $; каркасы кроватей от 55 $; комплекты матрасов и пружин от $ 1,299

Hilton Hotels and Resorts

Деловые путешественники могут отдохнуть в Hilton Amsterdam Airport Schiphol.

От Hilton Hotels & Resorts

Серьезные номера отеля Hilton отточены на самом важном для дорожных воинов: на сне.

Войдите в кровать Serenity, специально разработанную кровать от Serta, которая может похвастаться дополнительными спиралями для поглощения движений и поддержки позвоночника, усиленными краями для предотвращения провисания, плюшевым верхом подушки и запатентованной конструкцией стеганого одеяла, направленной на улучшение кровообращения.

В интернет-магазине Hilton to Home гости могут запастись матрасами, пружинными матрасами, перьевыми подушками, постельным бельем, халатами, принадлежностями для душа Peter Thomas Roth, будильниками и даже кофе Hilton Morning Blend Coffee. Ценник: Комплект матраса и пружины от 1145 $; гостиничный комплект постельного белья в полоску от 845 $UXUA Casa Hotel & Spa

Этот роскошный каркас кровати обойдется вам в 18 000 долларов.

Tucas Reines / Uxua Casa

Если вы ищете отельную кровать с немного более характерным характером, то бразильский UXUA Casa Hotel & Spa может быть именно тем, что вам нужно.Расположенный в охраняемом ЮНЕСКО Транкозу, на восточном побережье Бразилии, эко-спа-отель недавно представил линию домашней мебели ручной работы, которая напоминает тропический лес и пляжи этого района.

Основатель и дизайнер UXUA Уилберт Дас объединился с мастерами и индейцами племени Патаксо, чтобы воплотить в жизнь экологичный дизайн.

Доступная онлайн для доставки по всему миру, коллекция Native Geometry вращается вокруг деревянных каркасов кроватей с балдахином из эвкалипта, освещения, табуретов и уникальных тканей — каждый со своим неповторимым характером.

Ценник: Каркасы кроватей от 18 000 долларов США

SO / Sofitel

SoBed была специально разработана для Sofitel.

From SO / Sofitel

Легко упасть в SoBed, который вы найдете исключительно в любом SO / Sofitel по всему миру … но гораздо труднее оторваться.

Мягкий матрас вращается вокруг матраса, который снабжен пеной высокой плотности и спиральными пружинами для уменьшения давления на шею, плечи и спину.

Плюшевый топпер с периной, спрятанный между простыней и матрасом, похож на сон на облаке.

Путешественники могут купить эти лодки мечты в Интернете, а также множество других фирменных товаров отелей — от халатов до полотенец, постельного белья, подушек, парфюмерии и многого другого. Ценник: SoBed Матрас и пружина от 1149 $; комплекты постельного белья от $ 2,285W Hotels

WOW люкс в отеле W Hong Kong.

От W Hotels

Кровати W Hotels, созданные в сотрудничестве с Simmons, привлекают всех.

Оснащенный стеганым верхом — либо более твердым наволочкой, либо более мягким, — каждый матрас включает прочную основу и прочную подкладку из спирального сердечника с карманами для обеспечения глубокого и спокойного сна.

Простыни, пуховые одеяла, подушки, средства для ванной … Все это доступно онлайн с доставкой по всему миру. Ценник: Кровати от 1425 $; Постельное белье и комплекты постельного белья от $ 2 926Westin Hotels & Resorts

Westin’s Heavenly Bed обеспечивает хороший сон уже почти 20 лет.

From Westin Hotels & Resorts

Каждая кровать под зонтиком Westin остается неизменной с 1999 года, когда бренд представил свою Heavenly Bed.

Секрет? Подушечный матрас с отдельными спиралями карманов и усиленными краями, обеспечивающими долгосрочную поддержку.

Интернет-магазин отеля выходит далеко за рамки простых вещей для спальни, от успокаивающего бальзама из лаванды до бортовых одеял, халатов, свечей, белого чая и тростниковых диффузоров.Для вашего лучшего друга есть даже кровать Heavenly dog с вышитыми отпечатками лап.

Ценник: Матрас и основание, от 1720 $; Кровати для собак от $ 225Публикация 17 (2020), ваш федеральный подоходный налог

Компенсация по безработице. Если вы получили пособие по безработице, но не получили форму 1099-G «Определенные государственные выплаты» по почте, вам может потребоваться доступ к своей информации через веб-сайт вашего штата, чтобы получить электронную форму 1099-G.

Введение

Вы должны указать в своей декларации все статьи дохода, которые вы получаете в виде денег, имущества и услуг, если в налоговом законодательстве не указано, что вы их не включаете.Однако некоторые статьи исключаются из дохода лишь частично. В этой главе обсуждаются многие виды доходов и объясняется, подлежат ли они налогообложению или нет.

Эта глава начинается с обсуждения следующих статей дохода.

Бартер.

Аннулированные долги.

Торговые вечеринки, на которых вы являетесь хозяином или хозяйкой.

Выручка по страхованию жизни.

Партнерский доход.

S доход корпорации.

Возмещение (включая возмещение государственного подоходного налога).

Арендная плата из личного имущества.

Выплаты.

Роялти.

Пособие по безработице.

Социальные и другие социальные пособия.

Бартер

Бартер — это обмен собственности или услуг. Вы должны включить в свой доход на момент получения справедливую рыночную стоимость собственности или услуг, которые вы получаете при обмене. Если вы обмениваетесь услугами с другим лицом, и вы оба заранее договорились о стоимости услуг, эта стоимость будет принята как справедливая рыночная стоимость, если только стоимость не может быть доказана иначе.

Как правило, вы указываете этот доход в Приложении C (Форма 1040), Прибыль или убыток от бизнеса.Однако, если бартер включает обмен чем-то другим, кроме услуг, как, например, в , Пример 3 ниже, вам, возможно, придется использовать другую форму или расписание.

Пример 1.

Вы — индивидуальный адвокат, который оказывает юридические услуги клиенту, небольшой корпорации. Корпорация предоставляет вам акции в качестве оплаты ваших услуг. Вы должны включить справедливую рыночную стоимость акций в свой доход в Приложении C (Форма 1040) в год их получения.

Пример 2.

Вы работаете не по найму и являетесь членом бартерного клуба. Клуб использует «кредитные единицы» как средство обмена. Он добавляет кредитные единицы к вашей учетной записи для товаров или услуг, которые вы предоставляете участникам, которые вы можете использовать для покупки товаров или услуг, предлагаемых другими членами бартерного клуба. Клуб вычитает кредитные единицы из вашей учетной записи, когда вы получаете товары или услуги от других членов. Вы должны включить в свой доход стоимость кредитных единиц, которые добавляются к вашей учетной записи, даже если вы фактически не можете получать товары или услуги от других участников до следующего налогового года.

Пример 3.

У вас есть небольшой многоквартирный дом. Взамен на бесплатное пользование квартирой в течение 6 месяцев художник дарит вам произведение искусства, которое она создала. Вы должны указать в качестве дохода от аренды в Приложении E (Форма 1040), Дополнительный доход и убыток, справедливую рыночную стоимость произведения искусства, а художник должен указать в качестве дохода в Приложении C (Форма 1040) справедливую арендную стоимость квартиры.

Форма 1099-Б бартерного обмена.

Если вы обменивались недвижимостью или услугами посредством бартерного обмена, форму 1099-B, «Выручка от брокерских операций и бартерных обменных операций» или аналогичное заявление о бартерном обмене необходимо отправить вам до 16 февраля 2021 года.В нем должна быть указана стоимость наличных денег, имущества, услуг, кредитов или ссуд, полученных вами от обменов в течение 2020 года. IRS также получит копию формы 1099-B.

Аннулированные долги

В большинстве случаев, если ваш долг аннулирован или прощен, кроме подарка или завещания, вы должны включить аннулированную сумму в свой доход. У вас нет дохода от погашенного долга, если он предназначен для вас в качестве подарка. Долг включает любую задолженность, по которой вы несете ответственность или которая связана с имуществом, которым вы владеете.

Если долг некоммерческий, укажите аннулированную сумму в Приложении 1 (Форма 1040), строка 8. Если это долг предприятия, укажите сумму в Приложении C (Форма 1040) (или в Приложении F (Форма 1040), Прибыль или убыток от сельского хозяйства, если долг — это долг фермы, а вы — фермер).

Форма 1099-С.

Если федеральное правительственное учреждение, финансовое учреждение или кредитный союз аннулирует или прощает ваш долг в размере 600 долларов или более, вы получите форму 1099-C «Аннулирование долга».Сумма погашенной задолженности указана в графе 2.

Проценты включены в погашенную задолженность.

Если какие-либо проценты прощены и включены в сумму аннулированного долга в поле 2, сумма процентов также будет указана в поле 3. Должны ли вы включать процентную часть аннулированного долга в свой доход, зависит от того, проценты будут вычитаться, когда вы их заплатите. См. Вычитаемая задолженность в разделе Исключения , далее.

Если проценты не подлежат вычету (например, проценты по индивидуальной ссуде), включите в свой доход сумму из поля 2 формы 1099-C. Если проценты подлежат вычету (например, по бизнес-займу), включите в свой доход чистую сумму аннулированного долга (сумма, указанная в поле 2, за вычетом суммы процентов, указанной в поле 3).

Ипотечный кредит со скидкой.

Если ваше финансовое учреждение предлагает скидку на досрочную выплату ипотечного кредита, сумма скидки является аннулированной задолженностью.Вы должны включить аннулированную сумму в свой доход.

Освобождение от ипотеки при продаже или ином отчуждении.

Если вы лично несете ответственность по ипотеке (долгу с регрессом) и освобождаетесь от ипотеки при продаже имущества, вы можете получить прибыль или убыток в размере, не превышающем справедливую рыночную стоимость собственности. Кроме того, если погашение ипотечного кредита превышает справедливую рыночную стоимость собственности, это доход от погашения задолженности, если он не подлежит исключению в соответствии с Исключенная задолженность позже.Сообщите о любом доходе от погашения задолженности по некоммерческой задолженности, который не соответствует критериям исключения в качестве прочего дохода в Приложении 1 (Форма 1040), строка 8.

Если вы не несете личной ответственности по ипотеке (долгу без права регресса) и освобождаетесь от ипотеки при отчуждении собственности (например, путем обращения взыскания), такое возмещение включается в сумму, которую вы реализуете. Вы можете получить налогооблагаемую прибыль, если сумма, которую вы реализуете, превышает вашу скорректированную базу в собственности. Сообщайте о любой приросте некоммерческой собственности как о приросте капитала.

См. Паб. 4681 для получения дополнительной информации.

Задолженность перед акционерами.

Если вы являетесь акционером корпорации, и корпорация аннулирует или прощает ваш долг, аннулированный долг представляет собой конструктивное распределение, которое обычно является для вас дивидендным доходом. Для получения дополнительной информации см. Pub. 542, Корпорации.

Если вы являетесь акционером корпорации и аннулируете задолженность корпорации перед вами, вы, как правило, не получаете дохода.Это связано с тем, что аннулированный долг рассматривается как вклад в капитал корпорации, равный сумме основной суммы долга, которую вы аннулировали.

Погашение погашенной задолженности.

Если вы включили аннулированную сумму в свой доход, а затем выплатили долг, вы можете подать иск о возмещении за год, когда сумма была включена в доход. Вы можете подать претензию по форме 1040-X, если срок давности подачи претензии еще не истек. Срок исковой давности обычно не заканчивается раньше, чем через 3 года после установленной даты вашего первоначального возврата.

Исключения

Есть несколько исключений для включения погашенной задолженности в доход. Это объясняется далее.

Студенческие ссуды.

Некоторые студенческие ссуды содержат положение о том, что вся или часть задолженности, связанной с посещением квалифицированного учебного заведения, будет аннулирована, если вы в течение определенного периода времени работаете по определенным профессиям у любого из широкого круга работодателей.

У вас нет дохода, если ваш студенческий кредит аннулируется после того, как вы согласились с этим положением и затем выполнили требуемые услуги.Для получения кредита кредит должен быть предоставлен:

Федеральное правительство, правительство штата или местного самоуправления, либо их орган, агентство или их подразделение;

освобожденная от налогов общественная благотворительная корпорация, которая взяла на себя контроль над больницей штата, округа или муниципалитета и чьи сотрудники считаются государственными служащими в соответствии с законодательством штата; или

Учебное заведение:

По соглашению с организацией, описанной в (1) или (2), которая предоставила средства организации для предоставления ссуды, или

В рамках программы учебного заведения, разработанной для поощрения своих студентов к работе с неудовлетворенными потребностями или в областях с неудовлетворенными потребностями, и в рамках которых услуги, предоставляемые студентами (или бывшими студентами), предоставляются для или под руководством правительства. подразделение или организация, освобожденная от налогов, описанная в разделе 501 (c) (3).

Ссуда для рефинансирования квалифицированной студенческой ссуды также будет соответствовать требованиям, если она была предоставлена учебным заведением или квалифицированной освобожденной от налогов организацией в соответствии с ее программой, разработанной, как описано в пункте 3b выше.

Помощь в погашении кредита на образование.

Выплаты по ссуде на образование, произведенные в соответствии с Программой погашения ссуды Национальной службы здравоохранения (Программа погашения ссуд NHSC), программой выплаты ссуды штата на образование, имеющей право на получение средств в соответствии с Законом о государственном здравоохранении, или любой другой программой выплаты ссуды или прощения ссуды штата, которая предназначенные для обеспечения большей доступности медицинских услуг в районах с недостаточным уровнем обслуживания или дефицитом профессиональных медицинских работников, не облагаются налогом.

Вычитаемая задолженность.

У вас нет дохода от списания долга, если выплата долга подлежит вычету. Это исключение применяется только в том случае, если вы используете кассовый метод учета. Для получения дополнительной информации см. Главу 5 Pub. 334, Налоговое руководство для малого бизнеса.

Цена снижена после покупки.

В большинстве случаев, если продавец уменьшает сумму вашей задолженности за приобретенную недвижимость, вы не получаете дохода от этого уменьшения.Уменьшение долга рассматривается как корректировка покупной цены и уменьшает вашу базу в собственности.

Исключенная задолженность.

Не включайте погашенный долг в свой валовой доход в следующих случаях.

Долг аннулирован в деле о банкротстве в соответствии с разделом 11 Кодекса США. См. Паб. 908, Руководство по налогам на банкротство.

Долг аннулируется, если вы неплатежеспособны. Однако вы не можете исключить любую сумму аннулированного долга, превышающую сумму, на которую вы неплатежеспособны.См. Паб. 908.

Задолженность является квалифицированной задолженностью фермерского хозяйства и аннулируется квалифицированным лицом. См. Главу 3 Pub. 225, Налоговый справочник фермера.

Задолженность квалифицируется как задолженность по операциям с недвижимым имуществом. См. Главу 5 Pub. 334.

Аннулирование является подарком.

Задолженность квалифицируется как основная задолженность по месту жительства.

Хозяин или хозяйка