- Налог в Германии на зарплату

- Расчет заработной платы ИП — knopka.com

- Как рассчитать зарплату, если она указана как гросс? — вопросы от читателей Т—Ж

- Как сделать расчет заработной платы | ADP

- Как работает заработная плата?

- Как настроить расчет заработной платы

- Шаг 1 — Подайте заявку на EIN

- Шаг 2. Получите свой местный или государственный идентификатор компании

- Шаг 3 — Сбор документов сотрудников

- Шаг 4 — Выберите периоды оплаты

- Шаг 5 — Приобретите страховку компенсации работникам

- Шаг 6. Предложите сотрудникам дополнительные льготы

- Шаг 7 — Откройте расчетный банковский счет

- Как самостоятельно рассчитать и рассчитать заработную плату

- Шаг 1. Расчет отработанных часов и заработной платы брутто

- Шаг 2 — Обработка удержаний из заработной платы

- Шаг 3 — Расчет чистой заработной платы и заработной платы сотрудников

- Шаг 4 — Подать налоговую отчетность

- Шаг 5. Задокументируйте и сохраните ведомости заработной платы

- Шаг 6. Сообщить о новых сотрудниках

- Как сделать расчет заработной платы с помощью профессиональных услуг

- Полезные инструменты для расчета заработной платы

- Распространенные ошибки при начислении заработной платы

- Часто задаваемые вопросы о заработной плате

- Техасский калькулятор зарплаты — SmartAsset

- Налог на самозанятость: все, что вам нужно знать

- Как рассчитать налоги на заработную плату 2021

- Как рассчитать налоги на заработную плату

- Итак, что такое налоги на заработную плату?

- Как платить налоги с заработной платы ваших сотрудников

- 1. Расчет налогов на заработную плату

- 2. Удержание средств сотрудников

- 3. Отчетность по налогам на заработную плату

- 4. Депозит для агентств

- Штрафы за несоблюдение

- Но что, если я работаю не по найму?

- Победи страх перед налогами на заработную плату!

- Подведение итогов

- Калькулятор налога на заработную плату предприятий | GTM Payroll Services Inc.

- Как рассчитать налог на заработную плату для работодателя | Малый бизнес

Налог в Германии на зарплату

На чтение 5 мин Просмотров 2.1к.

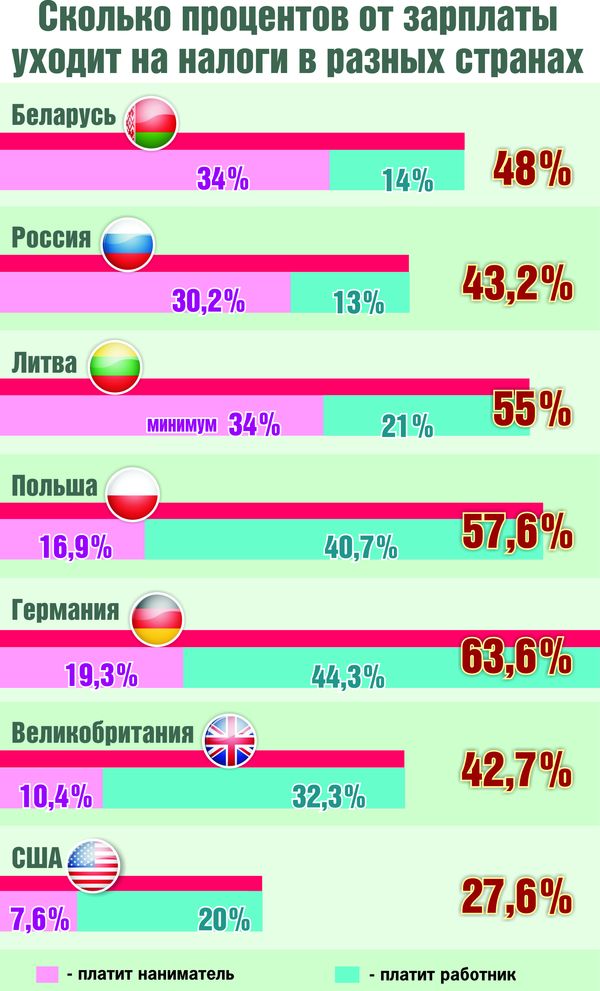

В Германии одни из самых высоких зарплат в Европе, но и налоговая нагрузка тоже достаточно высока. Основную часть налогов платят компании и предприниматели, но налог с зарплаты работника также вычитается как и социальные сборы.

Налог с зарплаты в Германии: суммы налогов и социальных сборов в 2018, 2017 году с зарплаты

- Информация на странице:

- Налоги в зарплате

- Примеры расчета

- Выплаты, не облагаемые налогами

- Ставки налогов

- Налоговые классы

На данной странице вы узнаете, какие налоги и социальные сборы удерживают с зарплаты в Германии, а также как рассчитывается нетто(чистая) зарплата.

Зарплаты в Германии по профессиям, влияющие факторы, у мужчин и женщин — подробная информация на нашем сайте

Налоги в зарплате в Германии: калькулятор brutto / netto

Зарплата, которая оплачивается работнику в Германии и размер которой записан в трудовом договоре между фирмой и работником — это брутто-зарплата (Brutto-Arbeitslohn), т.

Какие налоги и сборы удерживаются из зарплаты в Германии:

- Налог на доходы физических лиц / подоходных налог (Einkommensteuer / Lohnsteuer), ставки налога смотрите ниже на странице.

- Церковный налог(Kirchensteuer) — если человек принадлежит к одной из церквей, которые собирают с верующих налоги, напр. Католическая церковь. (Официально выйдя из церкви, можно избежать уплаты данного налога.)

- Налог солидарности (Solidaritätszuschlag) — 5,5%

- Обязательное медицинское страхование

- Обязательное пенсионное страхование

- Обязательное страхование на случай необходимости в уходе

- Страхование на случай безработицы

Примеры расчета зарплаты в Германии: калькулятор brutto / netto

youtube.com/embed/FAEX6UNXkpA?autohide=2&autoplay=0&mute=0&controls=1&fs=1&loop=0&modestbranding=0&rel=0&showinfo=1&theme=dark&wmode=&playsinline=0″ frameborder=»0″ allowfullscreen=»» allow=»autoplay; encrypted-media; picture-in-picture» title=»»/>

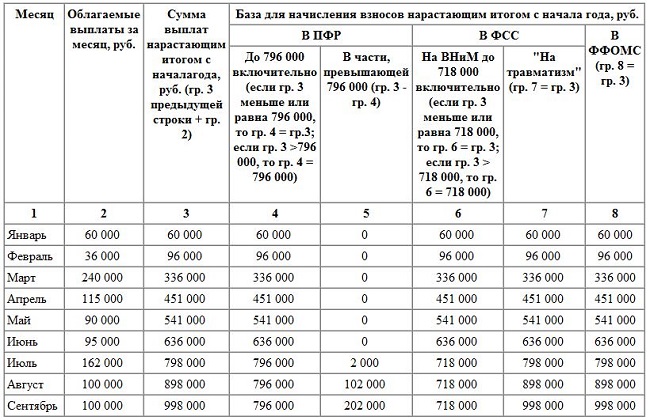

Для примера, предположим, что работник получает 3000(2000, 1000) евро брутто, имеет 1 ребенка и имеет III налоговый класс и живет в Западной части Германии. В таком случае, его вычеты из зарплаты будут выглядеть следующим образом:

Таблица 1. Примеры расчета месячной зарплаты брутто/нетто

Абсолютная точность расчета не гарантируется!

| Удержания | Сумма, в евро пример 1 | Сумма, в евро пример 2 | Сумма, в евро пример 3 |

|---|---|---|---|

| Зарплата брутто | 3’000,00 | 2’000,00 | 1’000,00 |

| Подоходный налог | 217,17 | 25,17 | 0,00 |

| Церковный налог | 6,71 | 0,00 | 0,00 |

| Медицинское страхование | 246,00 | 164,00 | 82,00 |

| Страхование по уходу | 35,25 | 23,50 | 11,75 |

| Пенсионное страхование | 280,50 | 187,00 | 93,50 |

| Страхование на случай безработицы | 45,00 | 30,00 | 15,00 |

| Нетто-зарплата | 2. 169,37 169,37 | 1.570,33 | 797,75 |

| Разница брутто-нетто | 830,63 | 429,67 | 202,25 |

Выплаты к зарплате в Германии, не облагаемые налогами и сборами

Кроме заработной платы в Германии фирмы могут выплачивать работнику единовременные суммы, например денежное пособие к Рождеству или к отпуску и другие.

Однако, будут ли делаться такие выплатны или нет и в каком размере, зависит от самого предприятия и договора с каждым конкретным работником. Информация о том, сколько длится отпуск в Германии.

Социальные выплаты из зарплаты в Германии делает не только работник, но и фирма-работодатель. В 2014 году данные выплаты работодателя составляли в среднем 28.00%.

Однако не все выплаты предприятия работнику облагаются социальными выплатами. Со следующих выплат фирма не оплачивает социальные сборы:

- Оплата расходов на уход за ребенком (Kindergarten или Tagesmutter)

- Оплата проезда на работу и назад

- Оплата фитнес-студии или оздоровительных курсов

- Продажа продуктов собственного производства по сниженной цене работникам предприятия

Ставки налога на доходы физических лиц в Германии

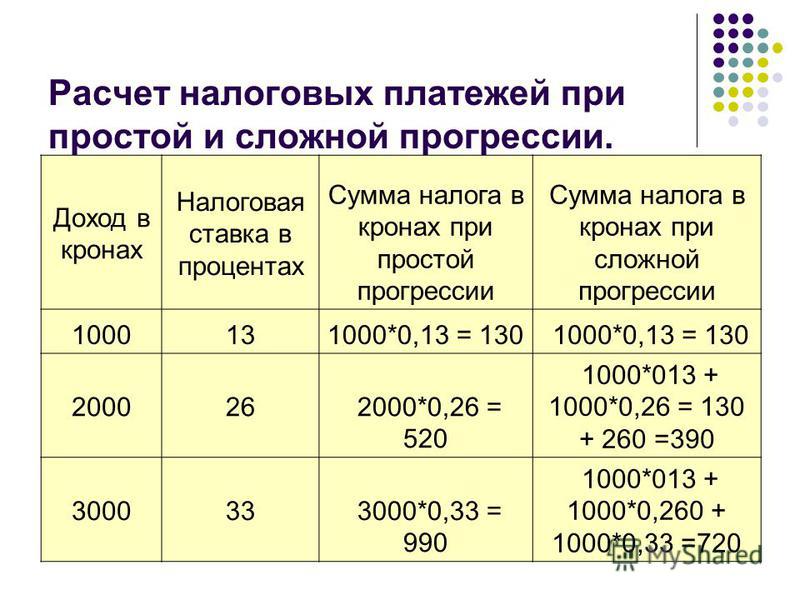

В Германии, в отличии от России и некоторых других стран, действует прогрессивная шкала налога на доходы физических лиц, т. е. чем больше человек зарабатывает, тем выше ставка налога, которую он платит. Начальная ставка налога составляет в Германии 14%, а максимальная — 45%.

е. чем больше человек зарабатывает, тем выше ставка налога, которую он платит. Начальная ставка налога составляет в Германии 14%, а максимальная — 45%.

Таким образом, если человек в течение года начал зарабатывать выше необлагаемого налогом минимума (например, для холостых это 8472 евро, смотрите «налоговые классы» ниже на странице), он начинает платить 14% налога и чем больше зарабатывает, тем большую ставку налога платит.

Отметим! Однако увеличенная ставка применяется не ко всей, полученной сумме за год, а к разнице между суммой более низкой ставки и суммой более высокой ставки. В приведенном выше примере, если человек заработал 10000 евро в год, то 14% он заплатит с 1528 евро (10000-8472=1528).

Налоговые классы налога на доходы физических лиц в Германии

В Германии существуют налоговые классы, которые присваиваются плательщикам налога на доходы физических лиц. Всего таких классов 6 и в зависимости от класса налога, люди платят большую или меньшую сумму налога.

Какой класс получает тот или иной человек зависит от его семейного положения. Налоговыми классами устанавливаются необлагаемые налогом минимумы заработной платы.

Далее в списке приводятся характеристики налоговых классов:

- I. Лица не состоящие в браке и не имеющие детей.

- II. Родители, воспитывающие детей в одиночку.

- III. и V. Семейные пары, у которых большая разница в доходах.

- IV. Семейные пары, у которых не значительная разница в доходах.

- VI. При наличии нескольких мест работы.

Примечание! Для семейных пар наиболее выгодно применить 3 и 5 классы налогообложения, если у мужа и жены большая разница в доходах.

Источник: https://ru-geld.de/salary/taxes.html

Расчет заработной платы ИП — knopka.com

Как правильно рассчитать страховые взносы

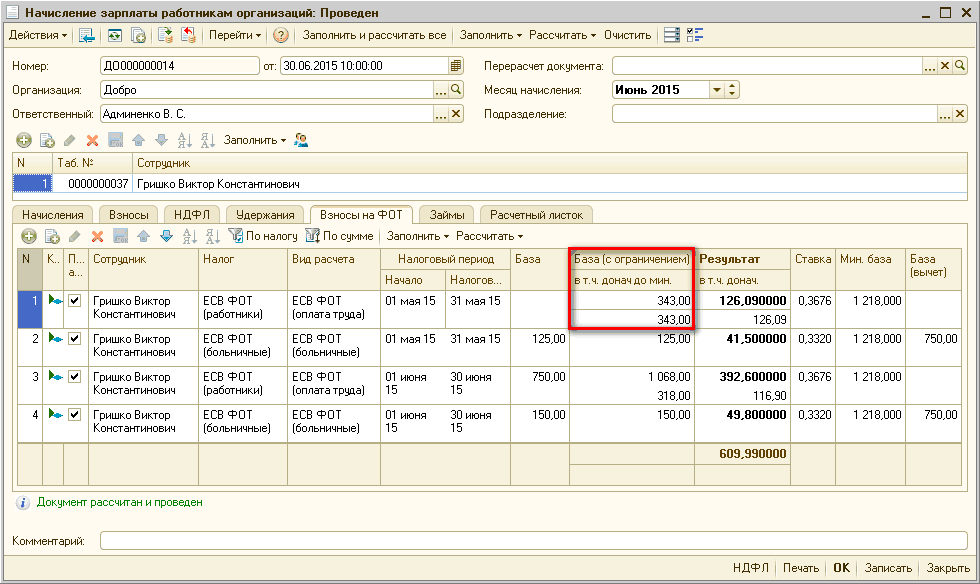

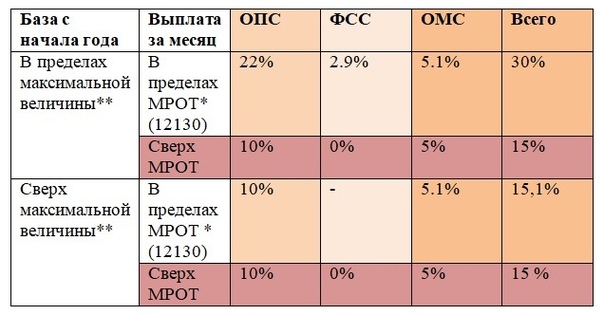

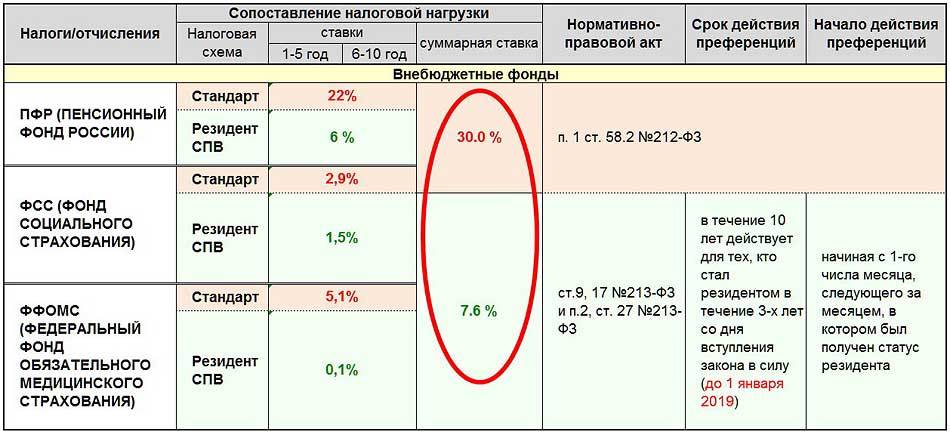

Работодатель также обязан рассчитывать страховые взносы – порядок подробно описан в 34 главе Налогового кодекса. Например, в 2019 году пенсионные отчисления для большинства сотрудников составляли 22% от доходов. Медицинские взносы – 5,1% от оплаты, социальные – 2,9%. Если работник не является гражданином, ставка этих взносов – 1,8%. Однако законодательство постоянно меняется, поэтому важно отслеживать изменения в этой сфере.

Например, в 2019 году пенсионные отчисления для большинства сотрудников составляли 22% от доходов. Медицинские взносы – 5,1% от оплаты, социальные – 2,9%. Если работник не является гражданином, ставка этих взносов – 1,8%. Однако законодательство постоянно меняется, поэтому важно отслеживать изменения в этой сфере.

Как и в случае с налоговыми выплатами, эти обязательные взносы следует делать вовремя. В данном случае – не позже 15 числа того месяца, который следует за отчетным периодом. Дополнительно работодатели делают взносы от несчастных случаев на производстве и заболеваний, которые могут достигать 8,5%. Однако на сумму этих выплат влияет множество факторов, главный из которых – наличие и степень рисков во время трудовой деятельности.

Для финансовых операций, расчета оплаты и проведения бюджетных платежей лучше нанять бухгалтера, поскольку все эти выплаты проводят для каждого сотрудника ИП и отдельно – по каждому виду взносов.

Как не допустить ошибок в расчетах

Ошибки со стороны ИП в начислении оплаты сотрудникам и внесении обязательных платежей чреваты санкциями со стороны контролирующих органов.

Нельзя также забывать, что индивидуальные предприниматели обязаны подавать отчеты и платить страховые взносы до тех пор, пока их не снимут с учета. Соответственно, даже если вы фактически не работаете, но формально предприятие существует, важно вовремя подавать декларации.

Начисление оплаты сотрудникам – сложный процесс, вы можете ошибиться на любом из его этапов. Иногда предприниматели неосознанно допускают промахи на этапе сбора первичных документов, иногда забывают учесть больничные и отпуска. Одна из распространенных проблем – ошибки при расчете оплаты за год, определении средних показателей. Из-за этого неправильно высчитывают сумму тех же отпускных. Подобные недочеты чреваты искажением налоговой базы.

Подобные недочеты чреваты искажением налоговой базы.

Чтобы избежать подобных нарушений, доверьте финансовые вопросы специалистам компании «Кнопка»! Вы можете проконсультироваться по поводу расчетов или заказать услугу онлайн, а также по телефонам, указанным на странице. Мы гарантируем точность и пунктуальность расчетов.

Как рассчитать зарплату, если она указана как гросс? — вопросы от читателей Т—Ж

В последнее время везде вижу вакансии, где указаны зарплаты «гросс», то есть до вычета налогов. Как правильно рассчитать зарплату, если она указана как гросс? И зачем работодателю вообще указывать гросс, если мы живем в России — налоги все платят одинаково? И есть же еще отчисления в пенсионный фонд и другие фонды. Нужно ли их учитывать?

Василий

Работодатели часто указывают зарплату до вычета налогов, чтобы сумма выглядела привлекательнее для кандидата. Это не значит, что вас пытаются обмануть. Но все равно на собеседовании обязательно уточняйте, сколько денег в итоге вы получите на руки.

Татьяна Максимова

посчитала зарплату

Что такое зарплата гросс

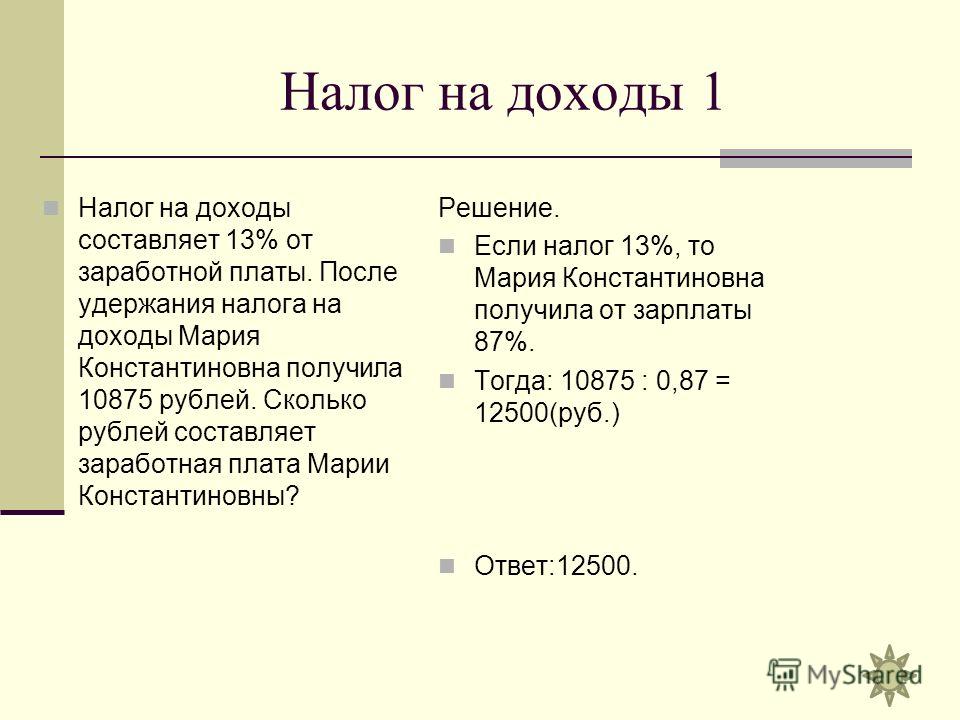

Зарплата гросс — это от английского gross, сумма до всех вычетов. Это сумма заработной платы работника до вычета из нее НДФЛ 13%. В России НДФЛ считает и удерживает работодатель, поэтому работник сразу получает на свой счет меньшую сумму. Гросс зарплату еще называют «грязной».

Сумму зарплаты после вычета налогов еще называют «нет» — от английского net, то есть «конечный».

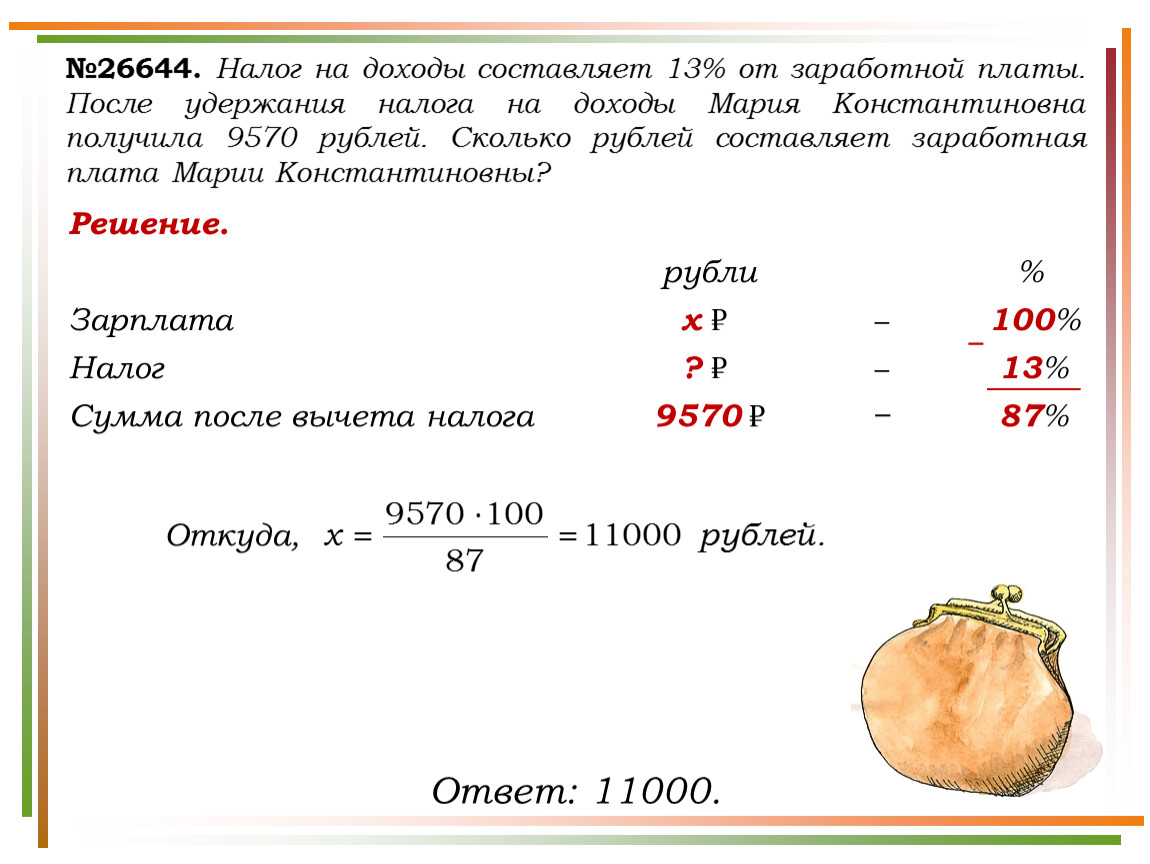

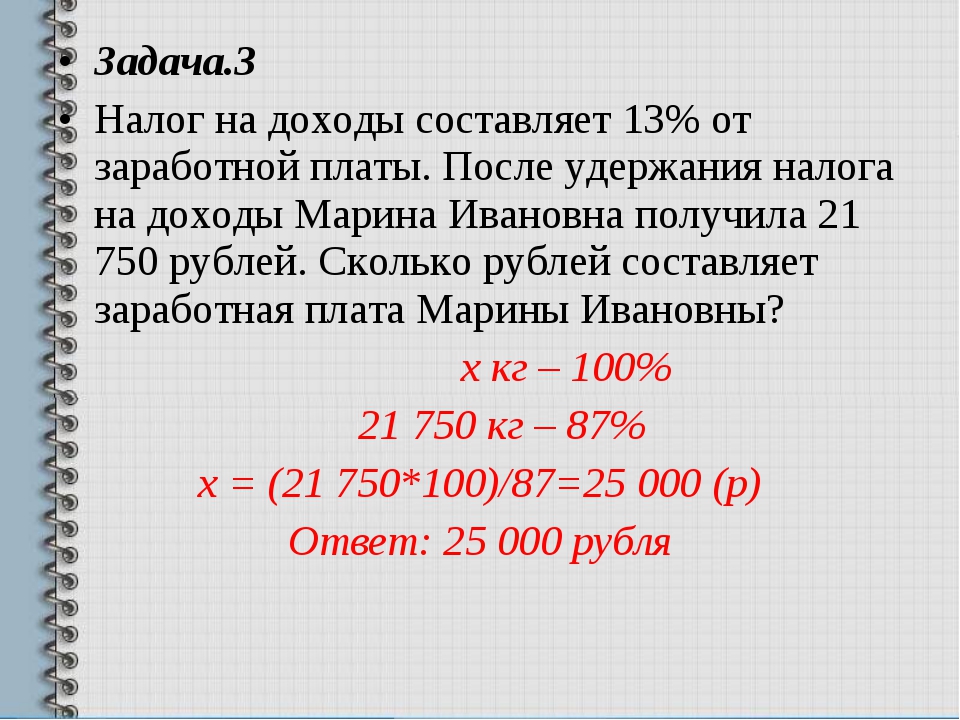

Разница между гросс и нет зарплатой — это те 13% НДФЛ, которые работодатель за вас перечисляет в налоговую. Считается так — допустим, что зарплата работника до вычета налогов — 50 000 Р.

50 000 Р × 13% = 6500 Р.

50 000 Р − 6500 Р = 43 500 Р.

43 500 Р он получит на руки.

Если вы официально трудоустроены и платите НДФЛ, вы можете вернуть его часть с помощью налоговых вычетов: например, за лечение зубов, покупку квартиры, обучение в автошколе или благотворительность. Подробнее про это читайте в нашей подборке «Страна кое-что вам задолжала».

Размер зарплаты гросс важен для пособий: именно полную сумму учитывают при их расчете. На руки вы получаете 43 500 Р, а пособие считают, как будто получаете 50 000 Р. Это учитывают при расчете субсидий для ЖКХ и, например, ежемесячной выплаты на ребенка.

Какие еще выплаты делает работодатель

Помимо НДФЛ, работодатель делает за вас отчисления государству в пенсионный, страховой и другие фонды. Работодатель платит их из своего кармана, а не из зарплаты работника.

Помимо зарплаты 50 000 Р, работодатель должен сделать следующие выплаты за своего сотрудника:

- 22% — на пенсионное страхование.

- 5,1% — на медицинское страхование.

- 2,9% — страхование по временной нетрудоспособности и материнству.

- 0,2—8,5% — страхование от несчастных случаев, зависит от вида деятельности.

Эти выплаты в зарплате гросс не указывают.

Когда устраиваетесь на работу, обязательно заранее уточните величину заработной платы, которую вы получите после удержания НДФЛ. Это важно, чтобы потом не разочароваться. И, конечно, внимательно прочтите трудовой договор, прежде чем его подписывать.

Это важно, чтобы потом не разочароваться. И, конечно, внимательно прочтите трудовой договор, прежде чем его подписывать.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Как сделать расчет заработной платы | ADP

Знание того, как вести расчет заработной платы, необходимо для выживания любого малого бизнеса, даже если у него всего несколько сотрудников. Есть несколько способов выполнить эту задачу, но тот, который подходит вам, будет зависеть от нескольких факторов. Вам нужно будет тщательно взвесить размер вашей организации, ваш бюджет и то, сколько у вас времени. Для принятия стратегического решения также необходимо глубокое понимание того, что входит в фонд заработной платы. Это руководство охватывает:

Несмотря на то, что при самостоятельном начислении заработной платы требуется много шагов, они не отражают процесс при работе с ADP. Мы используем автоматизацию, чтобы упростить ручной труд и высвободить ваше время.

Мы используем автоматизацию, чтобы упростить ручной труд и высвободить ваше время.

Как работает заработная плата?

Текущий расчет заработной платы состоит из множества расчетов. Вам необходимо учитывать заработную плату, часы работы, льготы, налоговые вычеты и дополнительные расходы, а также соблюдать федеральные и государственные постановления на каждом этапе. Ключом к успеху является создание процесса с самого начала, который помогает решать проблемы соответствия. В противном случае вы можете столкнуться с дорогостоящими штрафами за неправильную подачу налоговой декларации или несоблюдение срока.Итог — для расчета заработной платы нужно гораздо больше, чем просто выписывать чек каждые несколько недель.

Как настроить расчет заработной платы

Независимо от того, как вы решите запустить расчет заработной платы, настройка в основном такая же. Для начала вам необходимо предоставить федеральным и местным властям информацию о вашем бизнесе и ваших сотрудниках. Создание графика заработной платы и решение о том, какие льготы предлагать, также важны, как и покупка страховки компенсации работникам и открытие банковского счета, предназначенного для выплаты заработной платы.

Создание графика заработной платы и решение о том, какие льготы предлагать, также важны, как и покупка страховки компенсации работникам и открытие банковского счета, предназначенного для выплаты заработной платы.

Шаг 1 — Подайте заявку на EIN

В глазах правительства люди идентифицируются по их номеру социального страхования. То же самое верно и для предприятий, за исключением того, что он известен как идентификационный номер работодателя (EIN) или федеральный налоговый идентификационный номер. Он понадобится вашей организации для подачи налоговой декларации. Получение EIN бесплатно и может быть легко выполнено онлайн или по почте, используя форму SS-4, Заявление на получение идентификационного номера работодателя. После утверждения он становится постоянным и не может быть отменен.

Шаг 2. Получите свой местный или государственный идентификатор компании

Государства и местные органы власти, исчисляющие подоходный налог, также требуют, чтобы у предприятий был идентификационный номер. Способы его получения различаются, поэтому уточняйте подробности в соответствующем агентстве в вашем районе. Как правило, вам следует сначала подать заявку на получение федерального EIN, поскольку в некоторых штатах этот номер может использоваться для идентификации вашей компании.

Способы его получения различаются, поэтому уточняйте подробности в соответствующем агентстве в вашем районе. Как правило, вам следует сначала подать заявку на получение федерального EIN, поскольку в некоторых штатах этот номер может использоваться для идентификации вашей компании.

Кроме того, во многих штатах требуется идентификационный номер штата по безработице, который должен отличаться от номера подоходного налога штата.Вы будете использовать этот номер для подачи налоговой декларации штата по безработице от имени своих сотрудников.

А если ваша компания находится за пределами Нью-Мексико, Вашингтона или Вайоминга, вам понадобится отдельный идентификационный номер, чтобы подать заявку на страхование компенсации работникам.

Шаг 3 — Сбор документов сотрудников

После того, как у вас есть детали вашего бизнеса, ваши сотрудники должны заполнить некоторые документы для государственных органов. Большинство этих документов обычно заполняется в первый день работы нового сотрудника:

- Форма I-9, подтверждение права на трудоустройство

В США используйте форму I-9 для проверки личности и разрешения на работу лиц, нанятых для работы.

- Форма W-4, свидетельство сотрудника об удержании налогов

Чтобы определить, какую сумму федерального подоходного налога удерживать из заработной платы сотрудника, каждый работник должен заполнить форму W-4. Он включает в себя несколько шагов для ввода личной информации и статуса регистрации, нескольких рабочих мест или работающих супругов, заявлений на иждивенцев и других корректировок, если это необходимо. - Свидетельства об удержании налогов на уровне штата

В большинстве штатов вы обязаны удерживать налоги штата, а также федеральные подоходные налоги из заработной платы сотрудников.Для этой цели вашим сотрудникам потребуется заполнить свидетельство штата или форму IRS W-4. Обратите внимание, что на Аляске, Флориде, Неваде, Нью-Гэмпшире, Южной Дакоте, Теннесси, Техасе, Вашингтоне и Вайоминге подоходный налог штата не взимается.

В дополнение к заполнению правительственной документации ваши сотрудники должны указать свои домашние адреса и номера социального страхования, чтобы вы могли подготовить и доставить их годовую форму W-2, декларацию о заработной плате и налогах. А если вы предлагаете льготы, вам понадобится их выбор для правильных удержаний из заработной платы.

А если вы предлагаете льготы, вам понадобится их выбор для правильных удержаний из заработной платы.

Шаг 4 — Выберите периоды оплаты

Когда дело доходит до выбора графика заработной платы, у вас есть четыре распространенных варианта: еженедельно, раз в две недели, раз в полмесяца и ежемесячно. Однако выбор может быть не полностью на ваше усмотрение, поскольку в некоторых юрисдикциях требуется определенная частота выплат для разных типов сотрудников, работодателей или обстоятельств.

Например, работодатели-производители или те, на которых распространяется коллективный договор, могут требовать более частого графика оплаты труда, чем это предусмотрено общей юрисдикцией.Эти правила также обычно включают требования о том, как скоро сотрудники должны получить оплату после окончания периода оплаты.

По мере того, как вы сужаете свои варианты, имейте в виду, что чем чаще вы запускаете расчет заработной платы, тем больше вы несете комиссию за бухгалтерский учет и обработку. Постарайтесь найти баланс между рентабельностью и удобством, соблюдая при этом требования юрисдикции.

Постарайтесь найти баланс между рентабельностью и удобством, соблюдая при этом требования юрисдикции.

Еженедельная оплата

Распространенный в обрабатывающей промышленности, строительстве и ресторанах, еженедельная заработная плата подходит для ручного труда с низкой заработной платой.Этим типам работников необходимо чаще платить, чтобы соответствовать их жизненным условиям.

Двухнедельная оплата

Этот метод оплаты лучше всего подходит для почасовых работников, поскольку сверхурочные обычно оплачиваются в зависимости от рабочей недели. Иногда таким образом получают зарплату работникам розничной торговли.

Полугодовая зарплата

Наемные работники часто предпочитают полумесячную оплату из-за ее последовательности и предсказуемости денежных потоков. Эта модель оплаты используется во многих отраслях, включая финансовые услуги и здравоохранение.

Ежемесячная плата

Поскольку он обрабатывается реже, ежемесячная заработная плата является наименее затратным вариантом расчета заработной платы и обычно предназначена для руководителей с высокими зарплатами.

Шаг 5 — Приобретите страховку компенсации работникам

Компенсация рабочим — это регулируемая государством программа, которая оплачивает медицинское обслуживание, реабилитацию и часть утраченного дохода для сотрудников, которые заболели или получили травмы на работе. Кроме того, иждивенцы могут иметь право на пособие в случае смерти сотрудника в результате производственной травмы.

В некоторых районах страны от вас требуется страхование компенсации работникам, даже если у вас всего один работник. Вы можете приобрести полисы через частных страховщиков, государство или и то, и другое.

Компенсация работникам не вычитается из фонда заработной платы, но при подаче иска вы должны подавать отчеты в свой штат.

Шаг 6. Предложите сотрудникам дополнительные льготы

Льготы, такие как медицинское страхование, стоматологическая помощь, страхование жизни и пенсионные планы, могут сделать ваш бизнес привлекательным местом для работы.Сотрудники обычно оплачивают часть затрат, которая вычитается из их зарплаты. Сколько зависит от типов планов, которые вы предлагаете, и уровня покрытия, который выбирает человек. Некоторые льготы, например, те, которые предлагаются по плану кафетерия, который соответствует особым требованиям и положениям раздела 125 Налогового кодекса, могут предлагаться до уплаты налогов. Другие, например пенсионные планы Roth IRA, вычитаются после уплаты налогов.

Сколько зависит от типов планов, которые вы предлагаете, и уровня покрытия, который выбирает человек. Некоторые льготы, например, те, которые предлагаются по плану кафетерия, который соответствует особым требованиям и положениям раздела 125 Налогового кодекса, могут предлагаться до уплаты налогов. Другие, например пенсионные планы Roth IRA, вычитаются после уплаты налогов.

Шаг 7 — Откройте расчетный банковский счет

Многие компании предпочитают открывать банковский счет отдельно от своего бизнес-счета только с целью расчета заработной платы.В этом случае используйте эту учетную запись только для оплаты труда сотрудников и выполнения налоговых обязательств. Это позволит вам вести более точный учет операций по начислению заработной платы.

Как самостоятельно рассчитать и рассчитать заработную плату

Многие малые предприятия начинают рассчитывать заработную плату самостоятельно, и если у вас всего несколько сотрудников, это может быть рентабельным вариантом. Однако сможете ли вы сделать это правильно, будет зависеть от ваших индивидуальных навыков и опыта. Любые просчеты могут привести к дорогостоящим штрафам, которые могут повлиять на вашу прибыль.Чтобы избежать этого, вам нужно будет тщательно вести все свои платежные ведомости, дважды проверять введенные данные и соблюдать все сроки подачи налоговой декларации.

Однако сможете ли вы сделать это правильно, будет зависеть от ваших индивидуальных навыков и опыта. Любые просчеты могут привести к дорогостоящим штрафам, которые могут повлиять на вашу прибыль.Чтобы избежать этого, вам нужно будет тщательно вести все свои платежные ведомости, дважды проверять введенные данные и соблюдать все сроки подачи налоговой декларации.

Шаг 1. Расчет отработанных часов и заработной платы брутто

Первым шагом в обработке расчета заработной платы вручную является вычисление общего количества часов, отработанных каждым из ваших сотрудников в течение заданного периода оплаты. Таблицы рабочего времени, электронные таблицы и перфораторы — все это способы отслеживать эту информацию. Затем общее количество отработанных часов умножается на ставку заработной платы каждого работника или, по крайней мере, на применимую минимальную заработную плату, чтобы определить валовую заработную плату.

Если ваши сотрудники не освобождены от ответственности, не забудьте учесть все получаемые ими чаевые и сверхурочные часы. Чтобы рассчитать оплату сверхурочной работы в соответствии с Законом о справедливых стандартах труда (FLSA), умножьте каждый час, отработанный более 40 часов в рабочую неделю, не менее чем на полтора раза над обычной ставкой оплаты труда работника. Хотя вы можете определить, когда ваши рабочие недели начинаются и заканчиваются, они должны состоять из семи последовательных 24-часовых периодов. Также обратите внимание, что в некоторых штатах действуют разные требования в отношении сроков выплаты сверхурочных.Например, некоторые требуют оплаты сверхурочных после восьми часов работы в день.

Чтобы рассчитать оплату сверхурочной работы в соответствии с Законом о справедливых стандартах труда (FLSA), умножьте каждый час, отработанный более 40 часов в рабочую неделю, не менее чем на полтора раза над обычной ставкой оплаты труда работника. Хотя вы можете определить, когда ваши рабочие недели начинаются и заканчиваются, они должны состоять из семи последовательных 24-часовых периодов. Также обратите внимание, что в некоторых штатах действуют разные требования в отношении сроков выплаты сверхурочных.Например, некоторые требуют оплаты сверхурочных после восьми часов работы в день.

Шаг 2 — Обработка удержаний из заработной платы

После того, как вы рассчитали заработную плату брутто, начните обработку удержаний из заработной платы на основе ранее собранной вами информации о сотрудниках.

Во-первых, сделайте вычеты до вычета налогов. Если вы предлагаете своим сотрудникам соответствующие медицинские льготы, пенсионные планы 401 (k) или групповое страхование жизни, вы удерживаете эти взносы именно тогда.

Затем рассчитайте установленные законом отчисления, включая федеральный подоходный налог и налог штата, а также налог на социальное обеспечение и медицинскую помощь, также известный как налоги Федерального закона о страховых взносах (FICA).Часть зарплаты каждого сотрудника идет на оба налога FICA (до тех пор, пока не будет достигнута база заработной платы социального обеспечения), которые вы должны согласовать как работодатель. Вы также обязаны платить федеральный налог по безработице (FUTA), но он не вычитается из заработной платы сотрудников и является исключительно вашей ответственностью. Обратите внимание, что в некоторых штатах и местных юрисдикциях есть дополнительные налоги, которые должны удерживаться с сотрудников и / или уплачиваться работодателями.

Наконец, вычтите вычеты после уплаты налогов. Эти удержания подлежат сотрудникам с установленными судом дополнительными выплатами, пенсионными планами Roth IRA и профсоюзными взносами.

Шаг 3 — Расчет чистой заработной платы и заработной платы сотрудников

Когда все вычеты до налогообложения и после вычета налогов вычитаются из валовой заработной платы сотрудника, вы остаетесь с чистой заработной платой или с заработной платой на дому. У вас есть несколько вариантов распределения чистой заработной платы, если вы соблюдаете различные федеральные законы и законы штата, регулирующие выплаты заработной платы.

У вас есть несколько вариантов распределения чистой заработной платы, если вы соблюдаете различные федеральные законы и законы штата, регулирующие выплаты заработной платы.

Если вы используете электронную доставку, вы должны быть знакомы с конкретными требованиями для каждой юрисдикции, в которой у вас есть сотрудники. В большинстве штатов также требуется, чтобы работодатели включали платежную ведомость при каждой выплате заработной платы.Законы штатов различаются в зависимости от того, как выписки из заработной платы могут быть доставлены сотрудникам.

Помимо соответствия требованиям, сегодня первостепенное значение имеют гибкость и стоимость. Многие работодатели отказываются от традиционных чеков, поскольку бумага, материалы и почтовые расходы увеличивают операционные расходы на заработную плату. Альтернативные варианты, такие как прямой депозит и платежные карты, менее дороги, более удобны и могут помочь привлечь перспективных талантов в ваш бизнес.

Шаг 4 — Подать налоговую отчетность

Вычет налогов из заработной платы ваших сотрудников — это только половина дела. Вы также должны подать их в различные агентства, включая федеральное правительство.

Вы также должны подать их в различные агентства, включая федеральное правительство.

Как правило, вы можете использовать форму 941 «Ежеквартальная федеральная налоговая декларация работодателя» для уплаты своей доли налогов FICA и отчета о сумме подоходного налога, налога на социальное обеспечение и налога на медицинское страхование, удержанного вами из заработной платы сотрудников.

Возможно, вам также придется подать форму 940, Ежегодную федеральную налоговую декларацию работодателя по безработице (FUTA). Помните, что налог FUTA платят только работодатели, поэтому не вычитайте его из заработной платы сотрудников.

Помимо FUTA, большинство работодателей платят государственные налоги по безработице. Их следует подавать в соответствии с местными правилами.

Шаг 5. Задокументируйте и сохраните ведомости заработной платы

Помимо правильного расчета заработной платы, лучший способ избежать проблем с соблюдением нормативных требований — серьезно отнестись к ведению учета. Для каждого сотрудника в ведомостях по заработной плате 1 должны быть указаны:

Для каждого сотрудника в ведомостях по заработной плате 1 должны быть указаны:

- Имя и род занятий

- Адрес

- Номер социального страхования

- День и время начала рабочей недели сотрудника

- Количество отработанных часов в день и в рабочую неделю

- Основа выплаты заработной платы работнику

- Обычная почасовая оплата

- Итого дневной или еженедельный прямой заработок

- Сверхурочные заработки за каждую рабочую неделю

- Заработная плата брутто

- Отчисления из заработной платы

- Требуемые пособия

- Чистая заработная плата

- Дата каждого платежа и период выплаты, который он покрыл

- Удержанные налоги

- Форма W-4

Записи, необходимые для налоговых целей, должны храниться не менее четырех лет.Все остальные должны быть сохранены в соответствии с федеральными требованиями или требованиями юрисдикции, в зависимости от того, что больше. В случае сомнений обратитесь в соответствующее федеральное, государственное или местное агентство, чтобы убедиться, что вы храните нужные документы в течение правильного периода времени.

В случае сомнений обратитесь в соответствующее федеральное, государственное или местное агентство, чтобы убедиться, что вы храните нужные документы в течение правильного периода времени.

Кроме того, во многих штатах действуют законы о предотвращении краж заработной платы, которые требуют от вас предоставления вашим сотрудникам конкретной информации в письменной форме об их оплате и других льготах. Обычно это необходимо делать в день найма и всякий раз, когда появляются обновления.Вы должны хранить эти уведомления в течение периода времени, установленного государством.

Шаг 6. Сообщить о новых сотрудниках

Отчеты о новых приемах на работу передаются в Национальный справочник новых сотрудников (NDNH) и сопоставляются с записями алиментов на уровне штата и федерального уровня для определения местонахождения родителей. По этой причине федеральный закон требует от вас собрать и сообщить семь элементов данных в течение 20 дней с момента найма нового сотрудника в назначенное государственное агентство. В некоторых штатах требуются дополнительные данные или более короткие сроки, поэтому уточняйте их у местных властей.

В некоторых штатах требуются дополнительные данные или более короткие сроки, поэтому уточняйте их у местных властей.

Как сделать расчет заработной платы с помощью профессиональных услуг

По мере того, как ваш малый бизнес растет и вы нанимаете больше сотрудников, расчет заработной платы своими руками может стать слишком сложным и отнимать много времени. Или вы можете решить, что ваши усилия лучше потратить на улучшение продуктов и услуг, а не на административные задачи. На этом этапе имеет смысл передать расчет заработной платы на аутсорсинг.

В этом отношении у вас есть несколько вариантов — работать с поставщиком услуг по начислению заработной платы, передать весь отдел кадров на аутсорсинг профессиональной организации работодателей (PEO) или нанять бухгалтера.Из этих трех поставщиков услуг по расчету заработной платы, как правило, наиболее рентабельно и они предлагают множество преимуществ, включая точность, поддержку соответствия и безопасность данных.

Шаг 1.

Предоставьте налоговую информацию и документацию

Предоставьте налоговую информацию и документациюКогда вы выбрали поставщика услуг по расчету заработной платы, вам необходимо предоставить ему все свои платежные ведомости. Сюда могут входить:

- Личная информация сотрудника

Сейчас хорошее время, чтобы ваши сотрудники проверяли правильность всех своих данных.Поставщик, предлагающий самообслуживание, упростит будущие обновления. Также не забудьте предоставить информацию о сотрудниках, которые могли покинуть организацию в предыдущем году, чтобы они получили форму W-2. - Информация о вакансии

Помимо прочего, вам потребуется классификация сотрудников, статус освобождения, компенсация, дата найма, данные формы W-4 и приказы об увольнении для каждого сотрудника. - Информация о компании

Ваш федеральный налоговый номер и идентификационный номер налогоплательщика штата, а также итоговые суммы налоговых платежей за год и квартал будут необходимы вашему провайдеру для подачи налоговой декларации о заработной плате от вашего имени.

- Применимые правила

Сообщите своему новому провайдеру обо всех государственных постановлениях, применимых к вашему бизнесу.

Шаг 2 — Сообщить об авторизации агента

IRS требует, чтобы вы уведомили их, если вы решите работать с поставщиком услуг по расчету заработной платы. Это делается с помощью формы 8655, формы авторизации подотчетного агента. Это позволяет вашему провайдеру выполнять задачи по начислению заработной платы от вашего имени, например:

- Оплата работникам

- Подготовить и доставить Формы W-2

- Подайте определенные налоговые декларации (например,г., формы 940 и 941)

- Получение платежной ведомости и налоговой корреспонденции

- Платите федеральному правительству от имени вашего бизнеса

Шаг 3. Обработка платежной ведомости

Благодаря автоматизации программа расчета заработной платы делает ее менее трудоемкой. В большинстве случаев все, что вам нужно сделать, это ввести данные о сотрудниках и компании в систему один раз и обновлять только по мере необходимости. Затем программное обеспечение обрабатывает расчеты, выплаты сотрудникам и налоговые декларации от вашего имени.

Затем программное обеспечение обрабатывает расчеты, выплаты сотрудникам и налоговые декларации от вашего имени.

Чтобы получить максимальную отдачу от покупки, рассмотрите возможность интеграции расчета заработной платы с другими функциями управления персоналом. Многие поставщики могут синхронизировать свое программное обеспечение для расчета заработной платы с часами, общими бухгалтерскими книгами и администрацией льгот. Такая интеграция может повысить эффективность и упростить задачи как для вас, так и для ваших сотрудников.

Полезные инструменты для расчета заработной платы

Независимо от того, ведете ли вы расчет заработной платы вручную или работаете с поставщиком услуг, вы не одиноки в этом. ADP предлагает множество инструментов, которые помогут вам и вашим сотрудникам управлять финансами, связанными с заработной платой:

Распространенные ошибки при начислении заработной платы

Автоматизация расчета заработной платы — лучший способ помочь устранить ошибки при расчете заработной платы. Если не считать этого, вы можете сэкономить деньги и избавиться от головной боли, избегая этих распространенных ошибок при начислении заработной платы:

Если не считать этого, вы можете сэкономить деньги и избавиться от головной боли, избегая этих распространенных ошибок при начислении заработной платы:

- Неверный статус рабочего

Неверное отнесение рабочих к независимым подрядчикам, когда они на самом деле являются работниками, может привести к штрафам. - Неточные данные о заработной плате

Существуют как федеральные, так и государственные предписания в отношении того, как долго вы должны хранить данные о заработной плате. Прежде чем уничтожать документацию, знайте, что требуется от вашего бизнеса. - Несвоевременная уплата налогов

Если вы используете календарь расчета заработной платы, отслеживайте даты платежей и создавайте напоминания о крайнем сроке уплаты налогов, чтобы избежать поздней подачи документов. - Неправильно обработанные украшения

Вы можете быть оштрафованы за неучет или неправильное удержание украшений.

- Заниженная налогооблагаемая компенсация

Если вы предлагаете опционы на акции или скидки для сотрудников, об этом необходимо сообщить в правительство. - Мошенничество с заработной платой

Обновления банковских счетов сотрудников и формы W-4 должны выполняться лично, а не по электронной почте, чтобы предотвратить фишинговые мошенничества с платежными ведомостями.

Часто задаваемые вопросы о заработной плате

Несмотря на то, что достижения в области технологий упростили расчет заработной платы, развитие персонала и нормативные требования по-прежнему усложняют эту задачу.Наши часто задаваемые вопросы помогут вам понять основы расчета заработной платы.

Что такое заработная плата?

Термин «платежная ведомость» может означать разные вещи для разных людей. Сотрудник может думать об этом с точки зрения того, как часто и сколько им платят. В то время как вы, как работодатель, можете видеть более широкую картину процесса — расчеты, классификации работников и налоговые вычеты, — которые входят в создание зарплаты. На самом деле все это и есть платежная ведомость.

На самом деле все это и есть платежная ведомость.

Как мне начать и рассчитать заработную плату?

Чтобы начать обработку платежной ведомости, вам необходимо собрать информацию о каждом из ваших сотрудников и вашей компании.Сюда входят классификации работников, сведения об удержании налогов, номера социального страхования, идентификационные номера налогоплательщиков и многое другое. Вам также необходимо определить периодичность начисления заработной платы и виды льгот, которые вы будете предлагать сотрудникам, поскольку они обычно вычитаются из их заработной платы. Если вы переходите от ручного расчета заработной платы к поставщику услуг по расчету заработной платы, вам может потребоваться обучение, чтобы научиться пользоваться продуктом.

Каковы преимущества использования системы расчета заработной платы?

Одним из основных преимуществ партнерства с поставщиком услуг по расчету заработной платы является то, что это дает вам больше времени, чтобы сосредоточиться на операциях малого бизнеса вместо обременительных административных задач. Это также может сэкономить вам деньги, потому что вы с меньшей вероятностью сделаете просчеты или пропустите крайние сроки подачи налоговой декларации, что может привести к дорогостоящим штрафам. Все это возможно благодаря автоматизации. Программное обеспечение для расчета заработной платы платит налоги сотрудникам и подает от вашего имени налоги и может помочь вам идти в ногу с развивающимися нормативными требованиями.

Это также может сэкономить вам деньги, потому что вы с меньшей вероятностью сделаете просчеты или пропустите крайние сроки подачи налоговой декларации, что может привести к дорогостоящим штрафам. Все это возможно благодаря автоматизации. Программное обеспечение для расчета заработной платы платит налоги сотрудникам и подает от вашего имени налоги и может помочь вам идти в ногу с развивающимися нормативными требованиями.

Как рассчитываются налоги на заработную плату?

Налог на заработную плату обычно рассчитывается путем вычета из валовой заработной платы следующего сотрудника:

- Федеральный подоходный налог, на основании данных формы W-4

- Налог на социальное обеспечение (6.2% от заработной платы)

- Налог на медицинское обслуживание (1,45% от заработной платы)

- Государственные и местные налоги

Как работодатель, вы должны вносить взносы в систему социального страхования и Medicare и платить дополнительно 6% к федеральному налогу на безработицу, хотя эта ставка может быть меньше, если применяется налог на безработицу штата.

Это руководство предназначено для использования в качестве отправной точки при анализе обязательств работодателя по заработной плате и не является исчерпывающим источником требований.Он предлагает практическую информацию по предмету и предоставляется при том понимании, что ADP не предоставляет юридических или налоговых консультаций или других профессиональных услуг.

Налоговые данные приведены по состоянию на 2020 налоговый год.

1 Существуют дополнительные требования к основным записям, которые работодатель должен вести в соответствии с различными федеральными законами и законами штата. Не забудьте проверить соответствие требованиям каждой юрисдикции.

Техасский калькулятор зарплаты — SmartAsset

Техасский счетчик зарплаты Фото: © iStock.com / David SucsyTexas Paycheck Quick Facts

- Ставка подоходного налога в Техасе: 0%

- Средний доход домохозяйства: 64 034 доллара (Бюро переписи населения США)

- Количество городов, в которых действуют местные подоходные налоги: 0

Ваша почасовая или годовая зарплата не может дать точного представления о том, сколько вы будете видеть в своей зарплате каждый год, потому что ваш работодатель также удерживает налоги из вашей заработной платы. Вы и ваш работодатель будете вносить по 6,2% от вашего заработка в счет налогов на социальное обеспечение и 1,45% от вашего дохода в счет налогов на Medicare. Эти налоги вместе называются налогами FICA.

Вы и ваш работодатель будете вносить по 6,2% от вашего заработка в счет налогов на социальное обеспечение и 1,45% от вашего дохода в счет налогов на Medicare. Эти налоги вместе называются налогами FICA.

Независимо от того, в каком штате вы звоните домой, вы должны платить налоги FICA. Доход, который вы зарабатываете, превышающий 200 000 долларов США (индивидуальные заявители), 250 000 долларов США (совместные заявители) или 125 000 долларов США (состоящие в браке лица, подающие отдельно), также облагается дополнительным налогом в размере 0,9% от Medicare. Однако ваш работодатель не будет платить этот дополнительный налог.

Любые взносы, которые вы платите за спонсируемое работодателем медицинское страхование или другие льготы, также будут выплачиваться из вашей зарплаты.То же самое верно, если вы делаете взносы на пенсионные счета, такие как 401 (k), или на счет медицинских расходов, например, на счет медицинских сбережений (HSA). Эти счета принимают деньги до налогообложения (то есть они выплачиваются из вашей заработной платы до применения подоходного налога), поэтому они также уменьшают ваш налогооблагаемый доход.

Ваше семейное положение, частота выплат, заработная плата и многое другое влияют на размер вашей зарплаты. Если вы считаете, что из вашей зарплаты удерживается слишком много или слишком мало денег, вы можете подать новый W-4 своему работодателю в любое время в течение года.При этом не забудьте указать, какой дополнительный доход вы хотите удерживать, чтобы избежать уплаты налогов, приходящейся на апрель каждого года.

За последние несколько лет расчеты удержания и форма W-4 претерпели ряд корректировок. В новом W-4 вы больше не можете требовать надбавки, так как вместо этого он предлагает пятиэтапный процесс, который просит вас ввести годовые суммы в долларах для налоговых вычетов, дохода, не связанного с заработной платой, детализированных и других вычетов и общей годовой налогооблагаемой заработной платы. . Если вы были наняты до 2020 года, вам не нужно заполнять форму, если вы не планируете скорректировать свои удержания или сменить работу.Все сотрудники, нанятые 1 января 2020 г. или позднее, должны заполнить обновленную версию.

или позднее, должны заполнить обновленную версию.

Финансовый консультант из Техаса может помочь вам понять, как налоги соответствуют вашим общим финансовым целям. Финансовые консультанты также могут помочь с инвестиционными и финансовыми планами, включая выход на пенсию, домовладение, страхование и многое другое, чтобы убедиться, что вы готовитесь к будущему.

Техасский средний семейный доход

| Год | Средний семейный доход | |

|---|---|---|

| 2019 | $ 64,034 | |

| 2018 | $ 60,629 | |

| $ 60,629 | 56,565 долл. США | |

| 2015 | долл. США 55,653 долл. США | |

| долл. США 2014 | долл. США 53,035 долл. США | |

| 2013 г. | долл. США 51,704 | |

| 2012 г. |

Налоги на заработную плату в Техасе относительно просты, поскольку нет государственных или местных налогов на прибыль. Техас — хорошее место для самозанятости или владения бизнесом, потому что удержание налогов не будет такой большой головной болью. А если вы живете в штате с подоходным налогом, но работаете в Техасе, вы будете сидеть довольно неплохо по сравнению с вашими соседями, которые работают в штате, где их заработная плата облагается налогом на уровне штата. Если вы планируете переехать в штат Lone Star, в нашем справочнике по ипотеке в Техасе есть информация о ставках, получении ипотеки в Техасе и подробная информация о каждом округе.

Техас — хорошее место для самозанятости или владения бизнесом, потому что удержание налогов не будет такой большой головной болью. А если вы живете в штате с подоходным налогом, но работаете в Техасе, вы будете сидеть довольно неплохо по сравнению с вашими соседями, которые работают в штате, где их заработная плата облагается налогом на уровне штата. Если вы планируете переехать в штат Lone Star, в нашем справочнике по ипотеке в Техасе есть информация о ставках, получении ипотеки в Техасе и подробная информация о каждом округе.

Однако имейте в виду, что налоги на заработную плату — не единственные релевантные налоги в семейном бюджете.Отчасти из-за отсутствия государственного или местного подоходного налога, налоги с продаж и налоги на имущество в Техасе, как правило, высоки. Так что ваша крупная зарплата в Техасе может сильно пострадать, когда наступит срок уплаты налогов на недвижимость.

Как вы можете повлиять на размер вашей зарплаты в Техасе Если вы хотите увеличить свою зарплату, а не получать из нее льготные налоговые льготы, вы можете получить так называемую дополнительную заработную плату. Это включает сверхурочные, бонусы, комиссионные, награды, призы и ретроактивное повышение заработной платы.Эта дополнительная заработная плата не подлежит налогообложению в Техасе, поскольку в штате нет подоходного налога. Однако они будут облагаться федеральным подоходным налогом.

Это включает сверхурочные, бонусы, комиссионные, награды, призы и ретроактивное повышение заработной платы.Эта дополнительная заработная плата не подлежит налогообложению в Техасе, поскольку в штате нет подоходного налога. Однако они будут облагаться федеральным подоходным налогом.

Ставка федерального налога на дополнительную заработную плату зависит от того, учитывает ли ваш работодатель вашу обычную заработную плату или выплачивает ее отдельно. Они могут облагаться налогом по обычной ставке или по фиксированной ставке 22%. Если ваша обычная налоговая ставка выше 22%, вы можете попросить своего работодателя отдельно указать вашу дополнительную заработную плату и облагать ее налогом по этой ставке 22%.

Налог на самозанятость: все, что вам нужно знать

Как сотрудник, вы могли заметить, что ваша зарплата никогда не соответствует вашей полной зарплате. Это связано с тем, что ваш работодатель должен удерживать определенные налоги с заработной платы. Вы можете подумать, что вам не придется беспокоиться о налогах на заработную плату, если вы будете работать на себя. Но это не так — вам все равно придется заплатить 15.Налог на самозанятость 3%. Что это за налог и почему его нужно платить? Если вам нужна помощь в решении этого или любого другого налогового вопроса, подумайте о работе с финансовым консультантом.

Это связано с тем, что ваш работодатель должен удерживать определенные налоги с заработной платы. Вы можете подумать, что вам не придется беспокоиться о налогах на заработную плату, если вы будете работать на себя. Но это не так — вам все равно придется заплатить 15.Налог на самозанятость 3%. Что это за налог и почему его нужно платить? Если вам нужна помощь в решении этого или любого другого налогового вопроса, подумайте о работе с финансовым консультантом.

В 1935 году федеральное правительство приняло Закон о федеральных страховых взносах (FICA), который установил налоги для финансирования социального обеспечения и медицинской помощи. Налог FICA составляет 15,3%, и оплачивается работодателями и работниками, которые распределяют бремя пополам.Работодатели платят 7,65%, а их работники — 7,65%.

Для обеспечения того, чтобы самозанятые лица продолжали вносить взносы в систему социального обеспечения и медицинского обслуживания, федеральное правительство приняло Закон о взносах самозанятых лиц (SECA) в 1954 году. SECA установило, что без уплаты работодателями половины налога самозанятые лица будут платить все 15,3%. Этот налог, уплачиваемый индивидуальными предпринимателями, известен как SECA, или, проще говоря, налог на самозанятость.

SECA установило, что без уплаты работодателями половины налога самозанятые лица будут платить все 15,3%. Этот налог, уплачиваемый индивидуальными предпринимателями, известен как SECA, или, проще говоря, налог на самозанятость.

Общая сумма налога на самозанятость составляет 15.3% от вашего чистого дохода и состоит из двух частей. Первая часть — это социальное обеспечение в размере 12,4%. Закон устанавливает максимальную сумму чистой прибыли, которая подлежит обложению налогом на социальное обеспечение. Все, что превышает эту сумму, налогом не облагается. Максимальная сумма может меняться ежегодно и постоянно увеличивается. В 2020 налоговом году это 137 700 долларов.

Допустим, у вас есть 150 000 долларов чистой прибыли от самозанятости в 2020 году. Вы будете платить налог в размере 12,4% с первых 137 700 долларов. Однако вам не нужно платить налог на социальное обеспечение с оставшихся 12 300 долларов.

Вторая часть вашего налога на самозанятость поступает в Medicare. Ставка для земель Medicare составляет 2,9%. В отличие от социального обеспечения, налог по программе Medicare применяется ко всем вашим чистым доходам независимо от того, сколько вы зарабатываете. Если у вас есть 150 000 долларов чистой прибыли, как в предыдущем примере, вы должны заплатить налог Medicare в размере 2,9% от всех 150 000 долларов.

С 2013 года в соответствии с Законом о доступном медицинском обслуживании (ACA) существует дополнительный подоходный налог Medicare в размере 0,9% на доход сверх порогового значения. Порог составляет 200 000 долларов для лиц, подающих документы как холостые, 250 000 долларов для супружеских пар, подающих совместно, и 125 000 долларов для супружеских пар, подающих документы отдельно.

Таким образом, если вы подаете заявление как холостяк и зарабатываете 250 000 долларов в течение года, первые 200 000 долларов облагаются налогом Medicare в размере 2,9%. Остальные 50 000 долларов облагаются подоходным налогом в размере 0,9% от общей суммы налога в размере 3,8%.

Остальные 50 000 долларов облагаются подоходным налогом в размере 0,9% от общей суммы налога в размере 3,8%.

Как правило, вам необходимо платить налог на самозанятость, если ваш чистый доход от самозанятости составляет не менее 400 долларов за налоговый год. Сюда входят физические лица, у которых есть собственный бизнес, а также независимые подрядчики и фрилансеры.Вам не нужно платить налог на самозанятость с дохода, который вы получаете от работодателя, если работодатель удерживал налог на заработную плату.

Другие ситуации могут потребовать от вас уплаты налога на самозанятость. Во-первых, вам все равно нужно платить, даже если вы являетесь гражданином США, работающим в иностранном правительстве. Вы также должны платить налоги на самозанятость, если вы зарабатываете более 108,28 долларов в качестве служащего церкви. Если в таких ситуациях вы получаете необлагаемый налогом доход и не уверены, облагается ли он налогом на самозанятость, лучше всего посетить веб-сайт IRS или обратиться за профессиональной помощью.

Для проверки: если вы работаете полный рабочий день, из которой вычтены налоги с заработной платы, но затем вы зарабатываете 1000 долларов за счет работы внештатным сотрудником, вы должны платить налог на самозанятость с чистой прибыли из этой 1000 долларов (если только чистая прибыль не меньше 400 долларов).

Кроме того, налог на самозанятость применяется независимо от того, сколько вам лет. Если вы соответствуете вышеуказанным требованиям и уже получаете льготы по программам Medicare и Social Security, вам все равно придется платить налог.

Что такое чистая прибыль?15.Налог в 3% кажется высоким, но хорошая новость заключается в том, что вы платите налог на самозанятость только с чистой прибыли. Это означает, что вы можете сначала вычесть любые вычеты, например, коммерческие расходы, из своего валового дохода.

Один доступный вычет составляет половину налогов на социальное обеспечение и медицинское обслуживание. Правильно, IRS считает долю налога на самозанятость работодателем (7,65%) вычитаемым расходом. Только 92,35% вашей чистой прибыли (валовая прибыль за вычетом любых вычетов) подлежит обложению налогом на самозанятость.Существует ряд других налоговых вычетов, которые могут потребовать самозанятые лица для уменьшения своего налогооблагаемого дохода, например, если вы используете свой дом для бизнеса.

Правильно, IRS считает долю налога на самозанятость работодателем (7,65%) вычитаемым расходом. Только 92,35% вашей чистой прибыли (валовая прибыль за вычетом любых вычетов) подлежит обложению налогом на самозанятость.Существует ряд других налоговых вычетов, которые могут потребовать самозанятые лица для уменьшения своего налогооблагаемого дохода, например, если вы используете свой дом для бизнеса.

Допустим, вы зарабатываете 1500 долларов на внештатной работе и претендуете на удержания в размере 500 долларов. Затем вы умножите чистую 1000 долларов (1500 долларов минус 500 долларов) на 92,35%, чтобы определить свой налогооблагаемый доход. В этом примере только 923,50 доллара (1000 долларов, умноженные на 92,35%) подлежат обложению налогом на самозанятость.

Подача налоговой декларации о самозанятости При подаче годовой декларации используйте Таблицу C формы 1040 для расчета чистого дохода от самозанятости.Если ваши деловые расходы составляют 5000 долларов или меньше, вы можете подать Schedule C-EZ вместо Schedule C.

Приложение C или Приложение C-EZ предоставит вам рассчитанный доход или убыток. Затем этот номер будет использован в Таблице SE (Форма 1040) «Налог на самозанятость», чтобы рассчитать, сколько налога на самозанятость вы должны были уплатить в течение года.

Если вы подаете совместную декларацию с другим самозанятым лицом, вы должны рассчитать свои налоги на самозанятость отдельно.SECA не позволяет заявителям объединять свои доходы. Опять же, вам нужно будет ознакомиться с инструкциями IRS или обратиться за профессиональной финансовой помощью, чтобы правильно подать налоговую декларацию.

Помимо подачи годовой налоговой декларации, вы, как правило, должны делать расчетные налоговые платежи ежеквартально, если вы работаете не по найму. Расчетный налог используется для самозанятых, поскольку нет работодателя, который бы удерживал налоги. Для подачи этих ежеквартальных платежей вы используете форму 1040-ES «Расчетный налог для физических лиц».Чтобы правильно заполнить эту форму, вам понадобится годовая налоговая декларация за предыдущий год. Заполнение рабочего листа формы определит, нужно ли вам подавать квартальную расчетную сумму налога.

Заполнение рабочего листа формы определит, нужно ли вам подавать квартальную расчетную сумму налога.

Для ежеквартальных платежей вы можете использовать электронную систему федеральных налоговых платежей или отправлять по почте пустые ваучеры, указанные в форме 1040-ES. Первый взнос по расчетным налогам на 2020 налоговый год должен быть внесен 15 июля 2020 года. Четвертый и последний платеж — 15 января 2021 года.

ИтогНалог на самозанятость гарантирует, что самозанятые лица будут вносить такие же взносы и получать такую же сумму пособий, как и лица, получающие заработную плату.15.3% могут шокировать новичков. Но когда все сказано и сделано, налоговые вычеты могут избавить вас от уплаты всего налога.

Не забывайте, что без работодателя вам придется решать большую часть налоговых расчетов самостоятельно. Если вас ошеломили или запутали формы и правила, вы можете воспользоваться профессиональной налоговой помощью.

Налоговые советы- Финансовый консультант также может помочь вам оптимизировать налоговую стратегию в соответствии с вашими финансовыми целями и потребностями.

Бесплатный инструмент SmartAsset соединит вас с финансовыми консультантами в вашем районе за пять минут. Если вы готовы к сотрудничеству с местными консультантами, начните прямо сейчас. Калькулятор подоходного налога

Бесплатный инструмент SmartAsset соединит вас с финансовыми консультантами в вашем районе за пять минут. Если вы готовы к сотрудничеству с местными консультантами, начните прямо сейчас. Калькулятор подоходного налога - SmartAsset может быть полезным, если у вас традиционная работа и вы хотите знать, какой будет ваш счет дяде Сэму.

- Финансовый консультант, специализирующийся на налоговом планировании, может помочь снизить ваши 1099 подоходные налоги за счет сбора ваших убытков. Это означает, что вы сможете использовать свои инвестиционные убытки для снижения налогов на 1099 доходов.

Фотография предоставлена: © iStock.com / i_frontier, © iStock.com / Geber86, © iStock.com / xavierarnau

Как рассчитать налоги на заработную плату 2021

Однако для сотрудников, которые зарабатывают более 200 000 долларов, работодатель должен удержать дополнительную сумму для дополнительного налога на Medicare. Дополнительная налоговая ставка Medicare составляет 0,9% от заработанного дохода сверх

Дополнительная налоговая ставка Medicare составляет 0,9% от заработанного дохода сверх

- 250 000 долларов США для заявителей совместных документов

- 200 000 долларов США для одиночных игр

- 125000 долларов США для состоящих в браке лиц, подающих отдельно

Этот налог оплачивает исключительно работник.Единственная обязанность работодателя — удержать его.

Что такое FUTA?

Один налог на заработную плату, за который сотрудники не несут ответственности, — это налог на безработицу, называемый налогами FUTA, названный в честь Федерального закона о налоге на безработицу. Вместо этого работодатели берут на себя ответственность платить налоги FUTA, которые помогают безработным подавать заявление на страхование по безработице. Как правило, работодатели будут платить как федеральный налог, так и налог штата по безработице, вносить налог каждый квартал и заполнять ежегодную форму.

Ставка налога FUTA на 2020 и 2021 годы составляет 6% и применяется к первым 7000 долларов, которые вы выплачиваете в качестве заработной платы каждому сотруднику в течение года, что является федеральной базой заработной платы. Однако владельцы бизнеса могут взять кредит из своего налога FUTA на суммы, уплаченные в кассу по безработице своего штата. Кредит может составлять до 5,4% от налогооблагаемой заработной платы FUTA.

Однако владельцы бизнеса могут взять кредит из своего налога FUTA на суммы, уплаченные в кассу по безработице своего штата. Кредит может составлять до 5,4% от налогооблагаемой заработной платы FUTA.

Например, предположим, что Гектор должен уплатить налог FUTA (6%) и имеет право на максимальный кредитный вычет (5,4%), что означает, что его налоговые обязательства по FUTA будут равны 0.6% от первых 7000 долларов, которые он платит каждому сотруднику. В этом сценарии Гектор будет рассчитывать свои квартальные обязательства по FUTA следующим образом:

- Гектор добавит заработную плату, выплаченную в течение отчетного периода, сотрудникам, облагаемым налогом FUTA.

- 7000 долларов (Мэри-пекарь) + 4000 долларов (кассир Пол) + 5000 долларов (Дейзи, менеджер) = 16000 долларов заработной платы в первом квартале.

- Затем Гектор умножит квартальную заработную плату своих сотрудников на 0,006, предполагая, что он имеет право на максимальный зачет в 5 баллов.

4%

4%- 16 000 долларов США X 0,006 = 96 долларов США обязательств FUTA за 1 квартал

Государственная служба безработицы (ГУТА)

Подобно федеральным налогам на безработицу, владельцы предприятий несут ответственность за уплату налогов штата по безработице, установленных Законом штата о налоге на безработицу (SUTA). Однако налоговые ставки и базы заработной платы SUTA различаются в зависимости от штата, поэтому вам придется уточнить эти детали и требования в своем штате.

Для расчета налога SUTA вы выполните тот же процесс, что и при расчете налога FUTA.Например, в Калифорнии базовая заработная плата составляет 7000 долларов на сотрудника, а налоговая ставка SUTA составляет 3,4%. Поскольку пекарня Гектора находится в Калифорнии, он последует этому примеру:

- 7000 долларов США на сотрудника X 3 сотрудника (Мэри, Пол и Дейзи) X 3,4% = 714 долларов США в виде налога SUTA

Ставка налога на самозанятость (SECA)

Закон о взносах самозанятых лиц установил налог SECA, который представляет собой налог, взимаемый правительством США с тех, кто работает на себя. Частные предприниматели должны платить налог, эквивалентный частям налога FICA как работодателю, так и работнику.Это означает, что они облагаются налогом по ставке 12,4% (6,2% + 6,2%).

Частные предприниматели должны платить налог, эквивалентный частям налога FICA как работодателю, так и работнику.Это означает, что они облагаются налогом по ставке 12,4% (6,2% + 6,2%).

Налог SECA рассчитывается на основе чистой прибыли, которая представляет собой валовой доход за вычетом любых расходов, понесенных при ведении бизнеса. Также существуют ограничения на налог SECA. Налог на социальное обеспечение применяется только к первым 137 700 долларам чистой заработной платы самозанятого работника, что приводит к максимальному налогу в размере 17 075 долларов на 2020 год.

Ставка налога Medicare составляет 2,9%, и нет никаких освобождений сверх определенного дохода. В целом налог SECA составляет 15.3% (12,4% + 2,9%).

Например, скажем, Гектор работает только на себя и классифицируется как самозанятый. Если он заработает 100 000 долларов, ему придется вычесть 15,3% этого дохода для уплаты налогов SECA, что составит 15 300 долларов (100 000 долларов X 0,153%).

Штрафы по налогу на заработную плату

Хотя подача налогов и уплата налогов — не всеобщее любимое занятие, это необходимо. Если вы этого не сделаете, вы можете столкнуться с довольно серьезными штрафами. Ниже приведены процентные ставки, с которыми вы можете столкнуться при отказе от депозита:

- Опоздание на 1–5 дней: Штраф 2%

- Опоздание на 6–15 дней: Штраф 5%

- 16+ дней: 10% штраф

- Более 10 дней после первого счета IRS: Штраф 15%

Помимо штрафов за просрочку платежа, вы можете столкнуться с другими штрафами по налогу на заработную плату, например,

- Непредставление штрафа: 5% в месяц неуплаченного налога в установленный срок, за вычетом суммы непредставления штрафа за тот же месяц (максимум 25%)

- Неуплата штрафа: 0.5% в месяц неуплаченного налога, затем 1% в месяц после уведомления о намерении взимать налог (максимум 25%)

Наряду с этими штрафами, вы также должны уплатить проценты. Процентные ставки устанавливаются ежеквартально и обычно варьируются от 3% до 6%.

Процентные ставки устанавливаются ежеквартально и обычно варьируются от 3% до 6%.

Как упростить расчет налога на заработную плату

Вы сделали это! Вы узнали о различных налогах на заработную плату, о том, как их рассчитывать, и о штрафах, с которыми вы можете столкнуться, если уклонитесь от уплаты налогов. Как владелец малого бизнеса, у вас много дел.Меньше всего вам нужно ошибиться при заполнении налоговой декларации, что может привести к штрафу или, что еще хуже, к налоговой проверке.

Чтобы упростить расчет налогов на заработную плату, инвестируйте в услуги по расчету заработной платы и программное обеспечение, такое как QuickBooks, для расчета налогов на заработную плату. Программное обеспечение для расчета заработной платы более точное, требует меньше усилий и предлагает защиту от налоговых штрафов, а это означает, что вы можете быть спокойны, зная, что ваши налоги на заработную плату находятся в надежных руках.

Подведение итогов

Чтобы получить больше подобной полезной информации, обязательно посетите канал QuickBooks на YouTube и нажмите кнопку «Нравится», чтобы получить больше подобного контента. Если у вас есть к нам какие-либо вопросы, оставьте комментарий и поделитесь своим мнением.

Если у вас есть к нам какие-либо вопросы, оставьте комментарий и поделитесь своим мнением.

Это содержимое предназначено только для информационных целей и не должно рассматриваться как юридическая, бухгалтерская или налоговая консультация или замена для получения такой консультации, характерной для вашего бизнеса. Может применяться дополнительная информация и исключения. Применимые законы могут различаться в зависимости от штата или местности. Не дается никаких гарантий, что информация является исчерпывающей по своему охвату или подходит для работы с конкретной ситуацией клиента.Intuit Inc. не несет ответственности за обновление или изменение любой информации, представленной здесь. Соответственно, на предоставленную информацию не следует полагаться как на замену независимому исследованию. Intuit Inc. не гарантирует, что материалы, содержащиеся в данном документе, останутся точными или что они будут полностью свободны от ошибок при публикации. Читатели должны проверить утверждения, прежде чем полагаться на них.

Мы предоставляем сторонние ссылки только для удобства и в информационных целях.Intuit не одобряет и не одобряет эти продукты и услуги, а также мнения этих корпораций, организаций или отдельных лиц. Intuit не несет ответственности за точность, законность или содержание этих сайтов.

Как рассчитать налоги на заработную плату

Для ведения бизнеса необходимо быть экспертом по огромному количеству вопросов. Наверное, одна из самых сложных проблем — это налоги. Налоги — неизбежность каждого владельца бизнеса. Вы должны им заплатить.И, в частности, налоги на заработную плату — это ваша ответственность как владельца бизнеса. Так что независимо от того, являетесь ли вы продюсером или владельцем кастингового агентства, пора вдаваться в подробности, чтобы выяснить, как рассчитать налоги на заработную плату.

Итак, что такое налоги на заработную плату?

Хорошо. Прежде чем мы даже начнем с , как рассчитывать налоги на заработную плату, давайте сделаем краткий обзор.

Налоги на заработную плату — это налоги, которые работодатели платят за каждого работника, которые определяются исходя из заработной платы работника, оклада и чаевых.Это налоги, уплачиваемые работником и работодателем, то есть вы и ваш сотрудник вносите в них свой вклад.

Как работодатель, вы можете спросить себя: как мне платить налоги за своих сотрудников?

В конце концов, ваша обязанность рассчитать эту сумму и удержать взнос сотрудника из его зарплаты.

Эти налоги на заработную плату относятся к FICA (Федеральный закон о страховых взносах), который финансирует Medicare и Social Security и вносится сотрудниками и работодателями, а также FUTA (Федеральный закон о налоге на безработицу), который финансирует пособия по безработице и выплачивается только работодатель.

Чтобы узнать больше об этих действиях, ознакомьтесь с нашим руководством по расчету заработной платы 101.

Но подождите, а как насчет удержаний?

Когда вы задаетесь вопросом: «Как мне платить налоги за своих сотрудников», вы будете иметь дело с удержанием налогов. Важно отметить, что, когда вы начинаете вычислять налоги сотрудников, удержания из зарплаты отличаются от денег, которые вы удерживаете с сотрудников для уплаты налога на заработную плату.

Заработная плата Налоги FICA — это налоги, уплачиваемые работником и работодателем. Другими словами, половина будет выплачиваться вами как работодателем, а другая половина будет оплачиваться работником.

Удерживаемые источники, с другой стороны, представляют собой подоходный налог с работника. Ответственность за его выплату несут сотрудники. Однако, как работодатель, вы удерживаете ему каждую зарплату. Эта сумма будет определена в форме W-4 сотрудника, которую вы отправите в IRS.

Как платить налоги с заработной платы ваших сотрудников

Теперь поговорим о главном. Как рассчитать налоги на заработную плату, как заплатить налоги на заработную плату и как избежать досадной стычки с IRS.

Базовый процесс выполняется как таковой:

1. Рассчитайте налог на заработную плату вашего сотрудника.

2. Удерживать средства работника и работодателя.

3. Сообщите о налогах в федеральные и другие соответствующие органы.

4. Депозитные налоги в установленные сроки.

Если это звучит элементарно, мы знаем, что, как и в большинстве случаев, проще сказать, чем сделать, как платить налоги на заработную плату, поэтому давайте подробно рассмотрим каждый шаг.

1. Расчет налогов на заработную плату

Заработная плата Налоги FICA и FUTA рассчитываются на основе общей налогооблагаемой заработной платы работника.

Валовая налогооблагаемая заработная плата включает совокупную заработную плату, заработную плату и чаевые. Однако сюда не входят необлагаемый налогом доход или отчисления до налогообложения, такие как возмещение расходов или отчисления по страхованию здоровья.

После определения валового налогооблагаемого дохода вы определяете сумму для FICA (Medicare и Social Security), FUTA и налогов штата / местных налогов на заработную плату.

Имейте в виду, что это все налоги на заработную плату, но методы расчета и проценты налога на заработную плату различаются в зависимости от каждого налога в них.

FICA tax

FICA — это федеральный налог на заработную плату, уплачиваемый работником и работодателем, который вносит взносы в программы Medicare и Social Security.

Сотрудник будет платить 7,65% от своей зарплаты, а вы, работодатель, также будете платить 7,65% от его зарплаты.

Налог на социальное обеспечение

Налог на социальное обеспечение составляет основную часть налогового процента, который вы и ваш сотрудник будете вносить в FICA.

Налог на социальное обеспечение составляет 6,2% от заработной платы работника, а также соответствующие 6.2% от вас, работодателя.

Тем не менее, при определении того, как рассчитывать налоги на сотрудников, следует обратить внимание на важное различие.

Рассмотрим базу заработной платы.

Прошлая определенная база заработной платы, которая может меняться каждый год, вы и ваш сотрудник не должны платить процент сверх определенной суммы. На 2021 год эта базовая зарплата составит 142800 долларов.

Давайте рассмотрим это на примере расчета налога на заработную плату:Допустим, у вас в настоящее время есть сотрудник с годовой зарплатой 180 000 долларов.

По социальному обеспечению вы и ваш сотрудник несете ответственность только за 8 853,60 долларов США, что составляет 6,2% от 142 800 долларов США.

Дополнительные 37 000 долларов не облагаются налогом.

Medicare

Опять же, Medicare оплачивается как работником, так и работодателем. И работник, и работодатель несут ответственность за 1,45% от заработной платы работника.

В отличие от социального обеспечения, Medicare не имеет базы заработной платы , , но имеет дополнительный процент для людей с более высоким доходом, превышающий 200 000 долларов в год.

Для сотрудников, которые зарабатывают до 200 000 долларов в год, и работник, и работодатель несут ответственность за выплату 1,45% своей заработной платы. Однако, когда он превышает этот порог, с средств, превышающих максимальный доход, взимается дополнительный процент в размере 0,9%.

Другими словами, деньги, превышающие 200 000 долларов США, будут облагаться налогом в размере 2,35%. Однако, только сотрудник будет нести ответственность за этот дополнительный налог.

Как рассчитать налоги на заработную плату — Как мне платить налоги за моих сотрудников и моего бизнеса, спросите вы.Это частый вопрос, и вы не одиноки. Давайте посмотрим на другой пример расчета налога на заработную плату:Вы задаетесь вопросом, как мне платить налоги на заработную плату служащим для тех, кто хорошо зарабатывает. Итак, у вас есть сотрудник, который зарабатывает 250 000 долларов в год.

- Для первых 200 000 долларов: и вы, и ваш сотрудник заплатите 1,45% от этой суммы. Так что вы оба заплатите 2900 долларов.

- На дополнительные 50 000 долларов: Как работодатель, вы заплатите 1,45% от 50 000 долларов.Итого 725 долларов. Однако сотрудник будет нести ответственность за 2,35% от этих 50 000 долларов. Итого 1175 долларов.

- В общей сложности вы, как работодатель, будете нести ответственность за 3 625 долларов. Сотрудник будет нести ответственность за 4 075 долларов.

FUTA tax

FUTA, или Федеральный закон о налоге на безработицу, поддерживает пособия по безработице. Вопросы о расчете и уплате налогов с заработной платы ваших сотрудников здесь фактически не применяются. Потому что, в отличие от FICA, FUTA входит в число налогов, уплачиваемых работодателем, и не взимается с заработной платы сотрудников.

Работодатели несут ответственность за уплату налогов в размере 6% от заработной платы каждого своего сотрудника. Однако только первые 7000 долларов зарплаты сотрудника подлежат FUTA. Таким образом, для сотрудника, который зарабатывает 50 000 долларов в год, только 7 000 долларов будут облагаться налогом, а 420 долларов будут внесены со стороны работодателя.

Если работодатель платит SUTA, или государственный налог на безработицу, и подает форму 940, он обычно имеет право на 5,4% -ное снижение своего налога FUTA. При таком сокращении предприятия, которые не находятся в состоянии сокращения кредита, могут нести ответственность только за 0.6% от первых 7000 долларов зарплаты своих сотрудников.

Налоги на заработную плату штата

В дополнение к федеральным налогам на заработную плату, включая FICA и FUTA, в большинстве штатов и многих городов действуют местные налоги на фонд заработной платы.

Процентные ставки налогов FICA и FUTA являются фиксированными, но методы расчета налога на заработную плату сильно различаются от штата к штату. В то время как в некоторых штатах могут быть фиксированные ставки для заработной платы, другие могут быть регрессивными, подобными подоходному налогу, и изменяться в зависимости от вашей заработной платы.

2. Удержание средств сотрудников

После того, как вы выяснили, как рассчитать налоги на заработную плату, вы затем возьмете эти рассчитанные средства в качестве удерживаемого налогом работодателем налога с зарплат ваших сотрудников.Все удержания налога с заработной платы работодателя будут отмечены в квитанции о заработной плате ваших сотрудников под вычетами.

Внося взносы как работодателя, так и работника, вам придется отложить эти средства до следующего налогового депозита.

Есть несколько способов управления удержанием налога на заработную плату:

- Депозит на вашем банковском счете предприятия

- Создайте отдельный банковский счет зарплаты для депозитов

- Используйте службу расчета заработной платы для обработки налогов на заработную плату.

Существует несколько вариантов расчета налогов на фонд заработной платы и их удержаний, но важно сохранить эти деньги и своевременно внести их в налоговые органы.Несвоевременная оплата влечет за собой серьезные штрафы.

Один из набирающих популярность способов расчета заработной платы — это работа со службой расчета заработной платы. Как для бизнеса, это трудный баланс между ведением обычных операций и умением рассчитывать налоги на сотрудников.

Управлять производством и бизнесом — это уже достаточно работы, зарплата должна быть последней вещью, о которой вы думаете. Wrapbook специализируется на ведении производственного расчета заработной платы, расчете и удержании налогов с сотрудников и работодателей, поэтому вам не придется это делать.

Используйте программное обеспечение, чтобы средства сотрудников автоматически удерживались.Wrapbook также отправляет эти налоги в IRS, чтобы вы могли избежать каких-либо штрафов. Не стесняйтесь обращаться к команде в любое время для получения дополнительной информации или загрузите наш Контрольный список для расчета заработной платы.

3. Отчетность по налогам на заработную плату

Большая часть того, как вычислить налоги на заработную плату, — это процесс отчетности о них в IRS и налоговые органы штата / местного самоуправления. Для федерального налога на заработную плату существует ежеквартальный цикл, который заставляет вас регулярно составлять отчеты о заработной плате.

Для большинства предприятий вы будете использовать форму 941 для отчета о заработной плате в конце каждого квартала.

Даты окончания квартала:

- 31 марта

- 30 июня

- 30 сентября