- Зарплатные налоги: существуют ли пути их оптимизации. | GSL

- СЕМИНАР: «ЗАРПЛАТА И ЗАРПЛАТНЫЕ НАЛОГИ.

- Пост-релиз | Вебинар «Как быстро, законно и без рисков сэкономить на зарплатных налогах в 2021 году: теория и практика применения»

- Уплатить налоги | СБИС Помощь

- Когда платить зарплату и НДФЛ в мае 2021 года

- Правительство пока не будет повышать подоходный налог — Российская газета

- Книга «Зарплатные» налоги: по сост. на 01.01.10 | Губарец М. | ISBN 9785222167229

- Мэриленд — SmartAsset

- Налог на самозанятость: все, что вам нужно знать

- 2020-2021 Федеральные налоговые ставки и налоговые ставки

- 2020 шкала федерального подоходного налога

- 2021 Федеральный подоходный налог, шкала

- Как работают налоговые категории

- Что такое предельная ставка налога?

- Как попасть в более низкую налоговую категорию и платить более низкую ставку федерального подоходного налога

- 2019 федеральные налоговые скобки

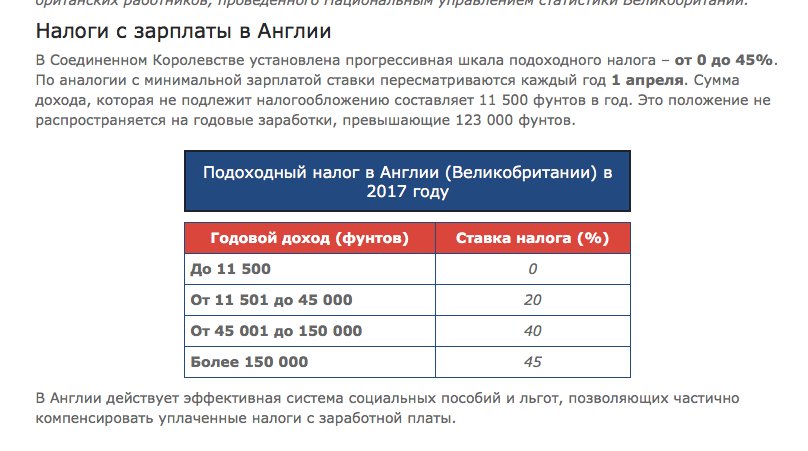

- 2017 г.

- Федеральные налоговые ставки на 2016 год

- 2014 Федеральный подоходный налог 16

- 2013 федеральные подоходные налоговые скобки

- Кронштейны федерального подоходного налога на 2012 г.

- Калькулятор налога на заработную плату в США (США)

- В какой налоговой категории я нахожусь? Зависит от дохода и статуса подачи

- Ставки и скобки государственного индивидуального подоходного налога

- Определение федерального подоходного налога

Зарплатные налоги: существуют ли пути их оптимизации. | GSL

— Оптимизация налоговой нагрузки в части страховых взносов и НДФЛ;

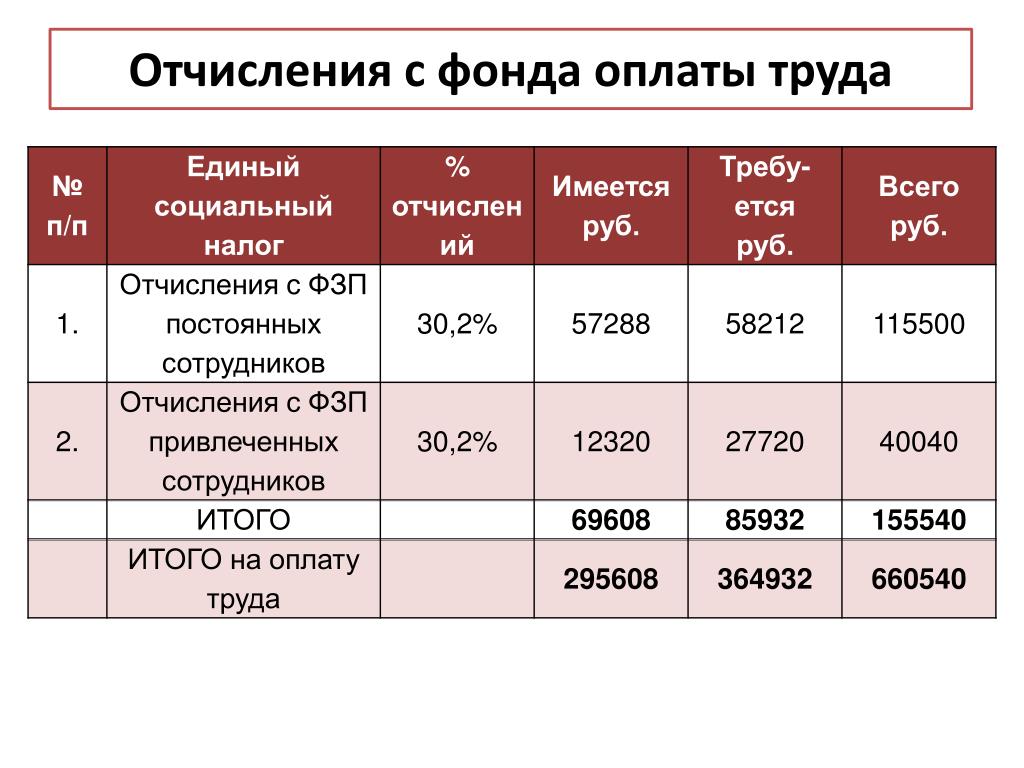

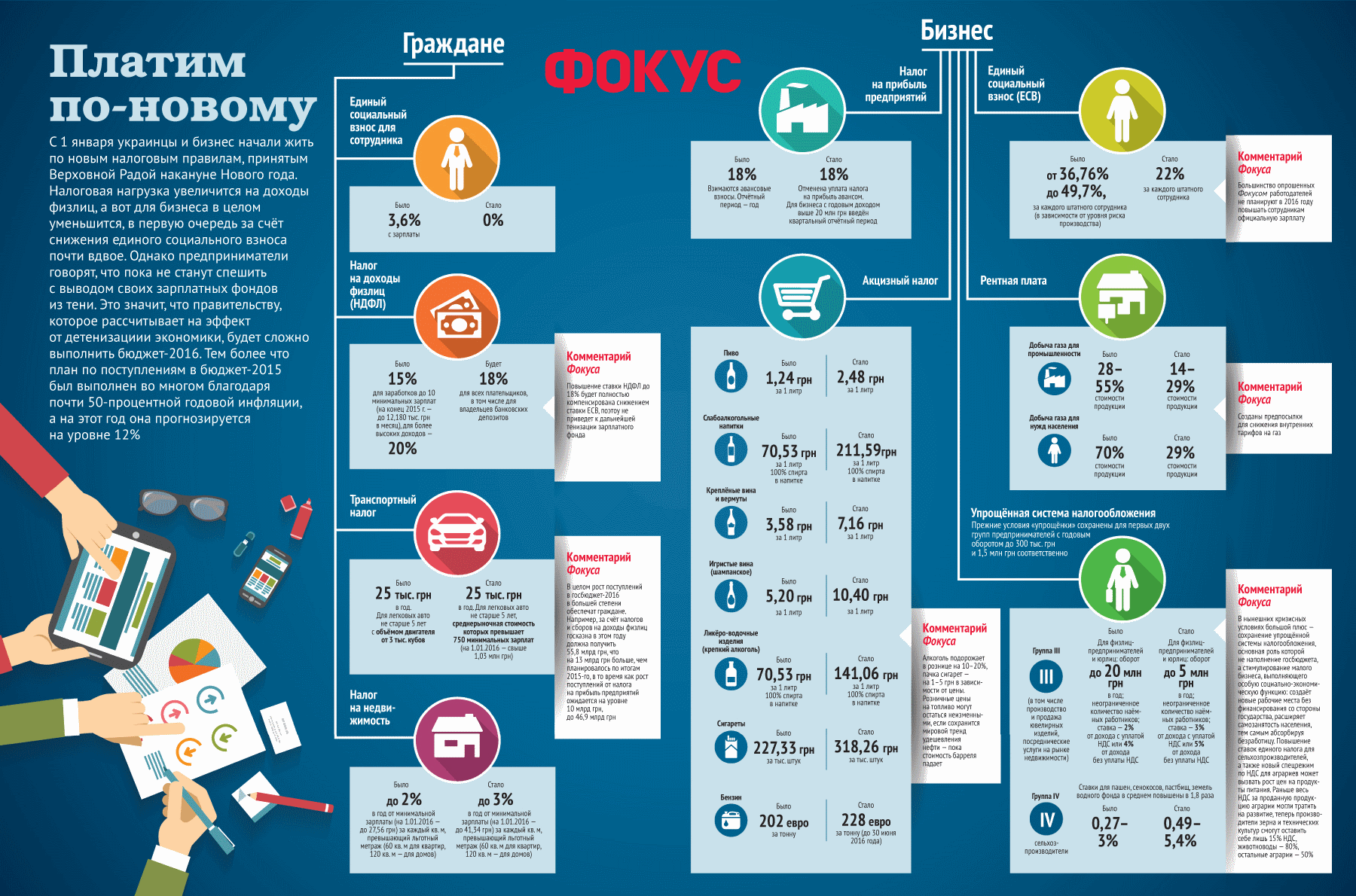

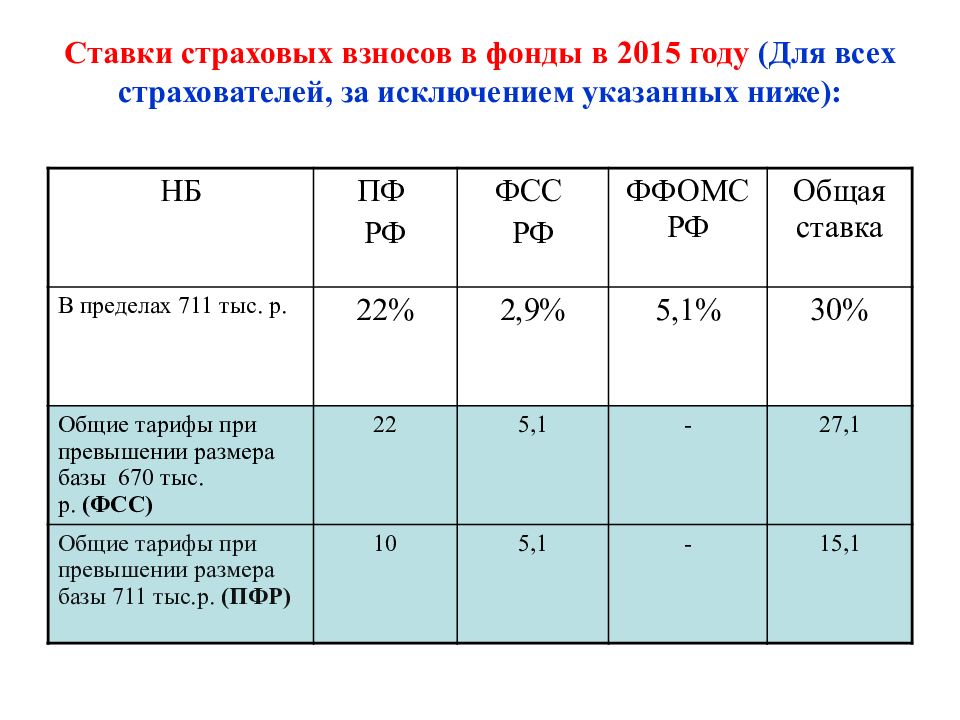

— «потери» налогоплательщика после замены единого социального налога страховыми взносами;

— актуальность «проверенных» способов экономии на зарплатных налогах после отмены ЕСН;

— аренда персонала;

— обучение сотрудников;

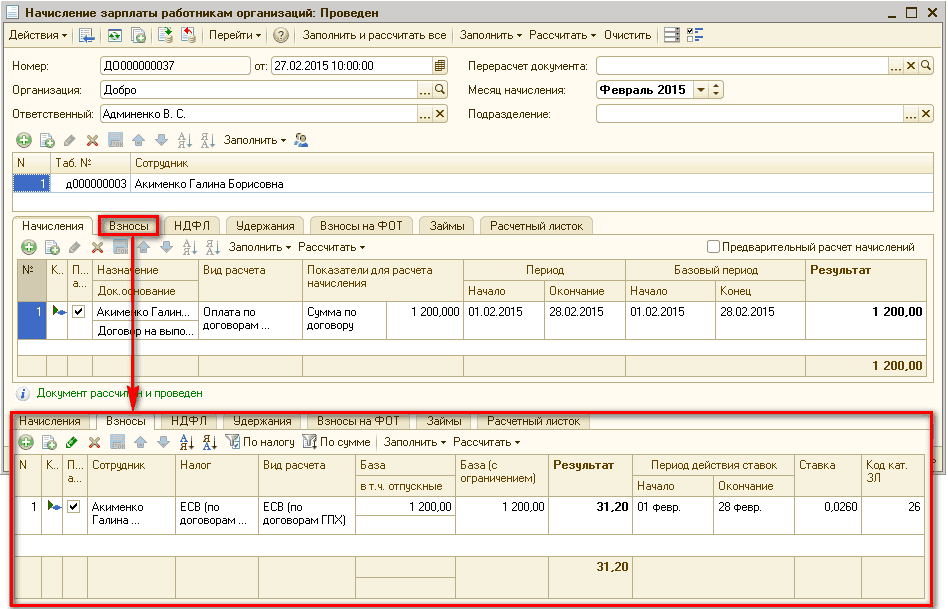

— выплаты по гражданско-правовым договорам;

— зарплата под видом аренды;

— задержка зарплаты как способ оптимизации;

— соцпакет для сотрудников;

— заключение договоров медицинского страхования сотрудников;

— организация питания сотрудников;

— выплаты за счет чистой прибыли;

— легальное увеличение дохода сотрудника без дополнительных выплат, оплата работникам путевок, экскурсий, занятий в спортивных секциях, спортивных мероприятий;

— выплаты, не предусмотренные трудовым или коллективным договорами;

— заключение договоров купли-продажи векселей;

— формирование «портфеля личного страхования» сотрудников;

Видеозапись

Ознакомительная версия

Полная версия видеозаписи

DVD (00:33:00)

Временно нет в наличии!

Стенограмма

Ознакомительная версия, 3 страницы

Полная версия материалов

PDF, 6 страниц в стенограмме

Презентация

Ознакомительная версия, 4 слайда

Полная версия презентации

PDF, 20 слайдов

Продается в комплекте со стенограммой

СЕМИНАР: «ЗАРПЛАТА И ЗАРПЛАТНЫЕ НАЛОГИ.

ПОСЛЕДНИЕ ИЗМЕНЕНИЯ В ЗАКОНОДАТЕЛЬСТВЕ, АНАЛИЗ СЛОЖНЫХ СИТУАЦИЙ И ТИПИЧНЫХ ОШИБОК». НОРИЛЬСК

ПОСЛЕДНИЕ ИЗМЕНЕНИЯ В ЗАКОНОДАТЕЛЬСТВЕ, АНАЛИЗ СЛОЖНЫХ СИТУАЦИЙ И ТИПИЧНЫХ ОШИБОК». НОРИЛЬСКДата проведения: 28 ноября 2017г, 10.00 – 16.00

Место проведения: г. Норильск, ул. Талнахская, 34, Межрайонная ИФНС России №25 по Красноярскому краю

Задать вопрос

лектору

Программа семинара:

Обзор изменений законодательства по исчислению, налогообложению и выплате заработной платы вступающих в силу с 01.01.2017 гг. Правовые и налоговые последствия нововведений. Новые правила выплаты заработной платы работникам. Единый день выплаты з/пл. Выплаты в неденежной форме, с использованием пластиковых карт, депонирование заработной платы, ответственность за ее задержку. Право работника на выбор банка и порядка получения заработка.

Средний заработок в 2018 г.: порядок исчисления в различных ситуациях.

Исчисление среднего заработка для оплаты командировок и выплаты выходного пособия.

Максимальные размеры выплат с использованием минимальной заработной платы.

Средний заработок для предприятий, применяющих суммированный учет рабочего времени.

Индексация: сложные случаи. Основные и дополнительные отпуска (перенос, продление, замена денежной компенсацией) Учебный отпуск. Повышение квалификации работников с учетом требований профстандартов. Донорство. Уход за детьми-инвалидами. Отстранение от работы. Простой. Выплаты при увольнении работников. Средний заработок для пособий по временной нетрудоспособности и в связи с материнством в 2018 году. Сходства и различия расчета среднего заработка для оплаты отпусков и для выплаты пособий.

Удержания из заработной платы. Виды и основания для удержаний. Максимальные размеры. Взыскание ущерба с материально ответственного лица. Переплата заработной платы – порядок устранения ошибки и корректировки обязательств. Алименты.

НДФЛ: Изменения 2018 г. по исчислению, срокам уплаты и отчетности. Сложные и нестандартные случаи. Новые требования к платежкам. Усиление налогового администрирования по НДФЛ.

6-НДФЛ: анализ типичных ошибок при заполнении и порядок их исправления. Контрольные соотношения к форме 6-НДФЛ – действия налоговых органов при выявлении расхождений.

Особенности отражения в 6-НДФЛ вычетов, премий, матпомощи, доходов в натуральной форме, отпускных, больничных и др. выплат с учетом последних писем ФНС России. Облагаемые и необлагаемые выплаты.

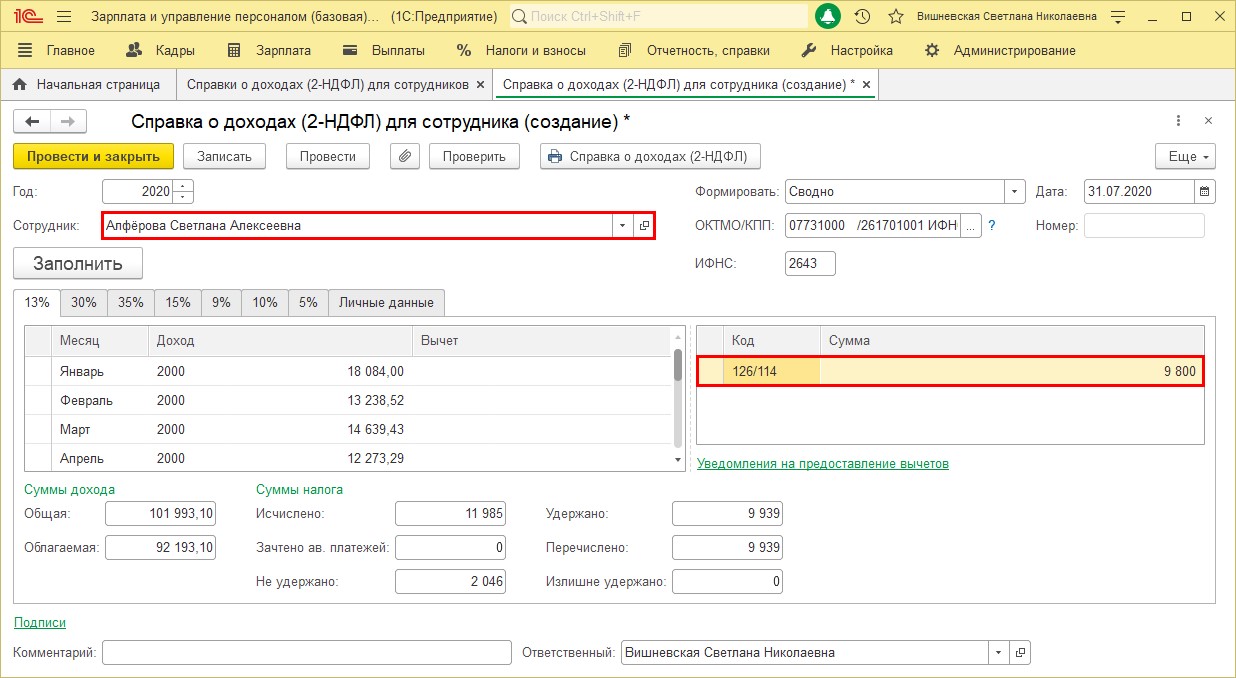

2-НДФЛ. Порядок заполнения и анализ типичных ошибок.

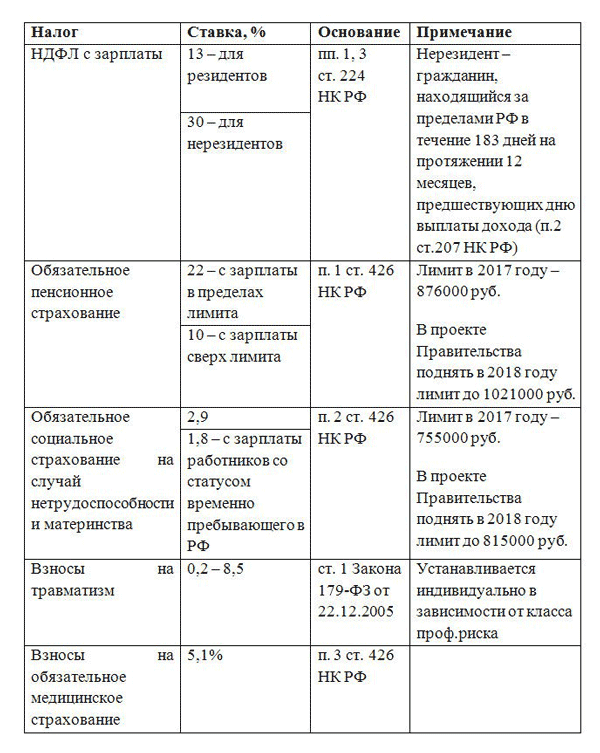

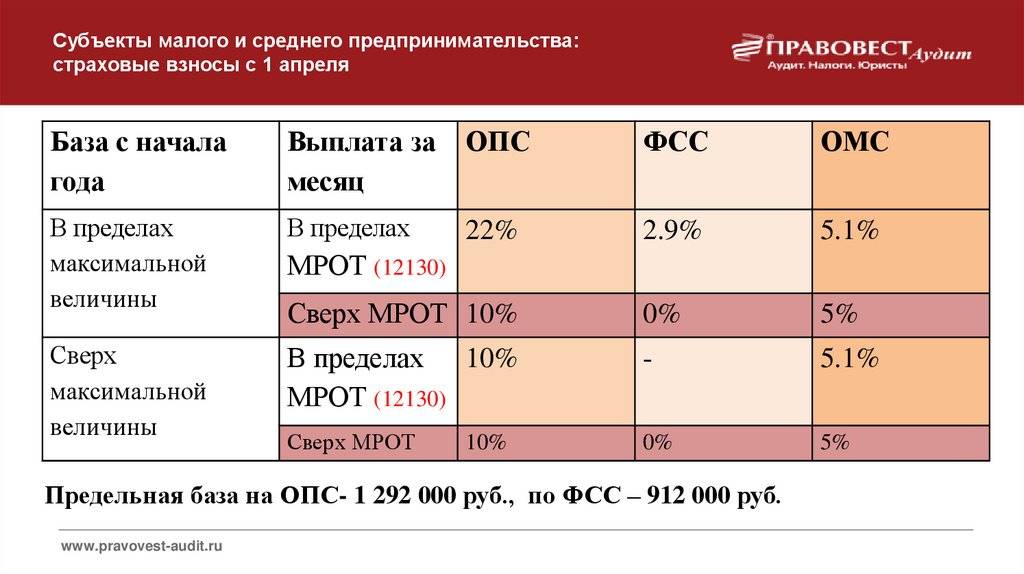

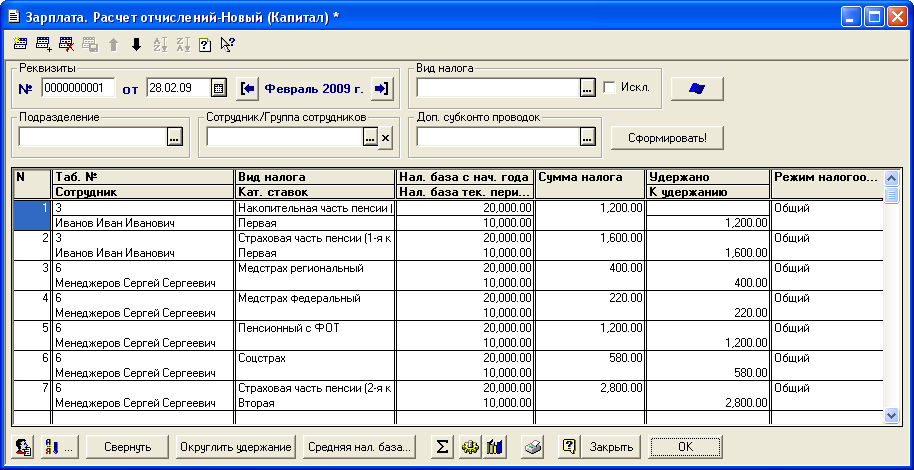

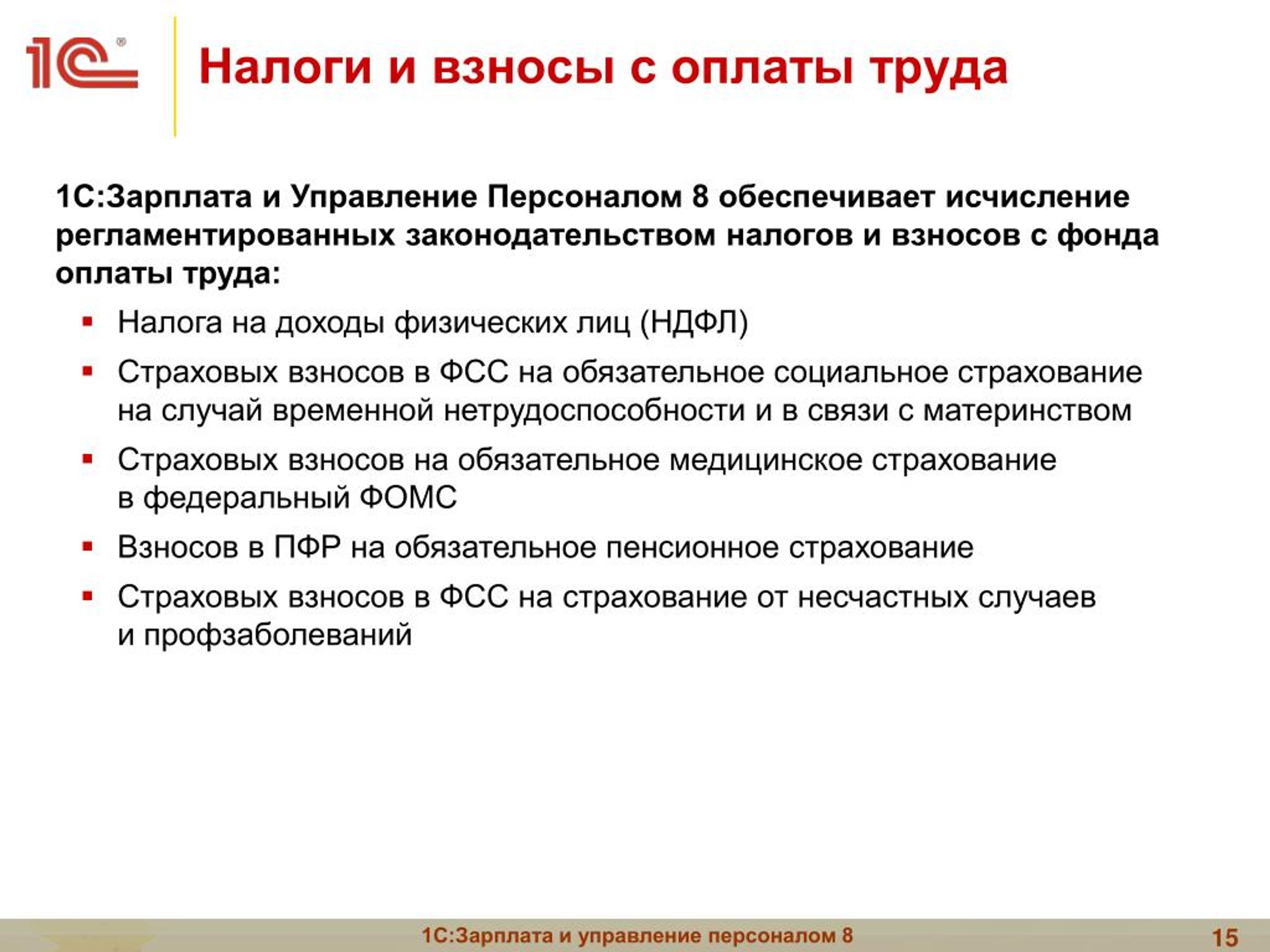

Страховые взносы: важные изменения 2018 г. Новая глава 34 НК РФ «Страховые взносы». Передача полномочий по администрированию страховых взносов в налоговые органы. Изменения в части первой НК РФ, в Законе № 167-ФЗ, № 125-ФЗ, № 27-ФЗ и других нормативных документах.

Новая глава 34 НК РФ «Страховые взносы». Передача полномочий по администрированию страховых взносов в налоговые органы. Изменения в части первой НК РФ, в Законе № 167-ФЗ, № 125-ФЗ, № 27-ФЗ и других нормативных документах.

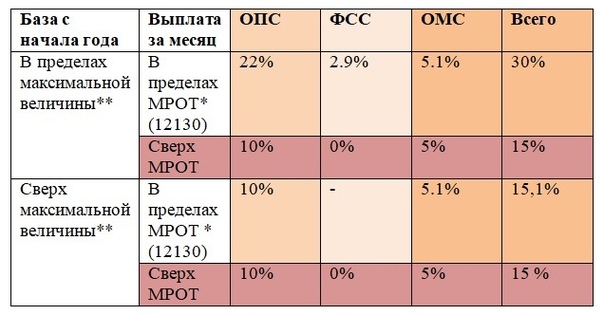

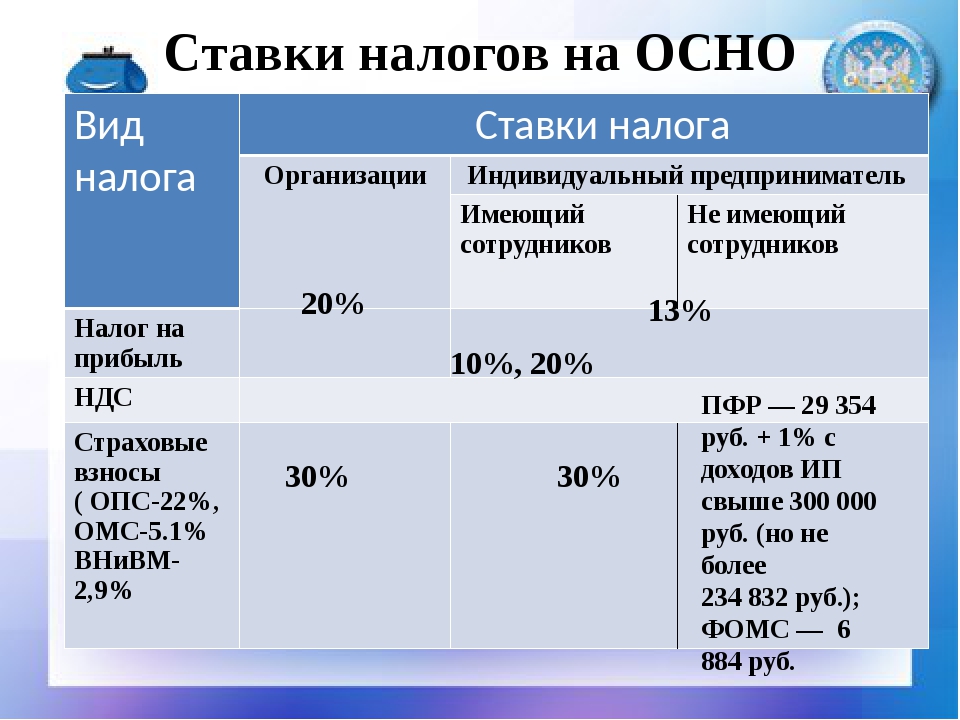

Тарифы и особенности исчисления страховых взносов в 2018 г. Условия применения пониженных тарифов страховых взносов. Предельная величина базы для начисления страховых взносов в 2018 г. Выплаты, не подлежащие налогообложению.

Особенности начисления страховых взносов от несчастных случаев на производстве и профзаболеваний в 2018 г.

Уплата страховых взносов в 2018 г. Правила заполнения платежных поручений на перечисление страховых взносов в 2018 г. Сроки перечисления страховых взносов в 2017 г. Изменения в уплате страховых взносов организациями, имеющими обособленные подразделения: новые условия регистрации обособленных подразделений в ФСС и ПФР с 1 января 2017 г. Уплата страховых взносов и представление отчетности по месту нахождения обособленного подразделения. Взыскание недоимки по страховым взносам. Зачет и возврат переплаты по страховым взносам.

Взыскание недоимки по страховым взносам. Зачет и возврат переплаты по страховым взносам.

Форма Расчета по страховым взносам, представляемая в налоговые органы (Приказ ФНС России от 10.10.2016 № ММВ-7-11/551@).

Новая форма Расчета 4-ФСС РФ .

Новые сроки представления в ПФР Отчета по форме СЗВ-М и сведений персонифицированной отчетности. Особенности формирования показателей. Сложные вопросы заполнения. Исправления и их последствия.

Передача сведений о страховых взносах работникам организации.

Камеральная проверка Расчета по страховым взносам. Расходы на выплату социальных пособий и других расходов за счет средств ФСС РФ.

Ответственность страхователей:

Штрафы, предусмотренные Налоговым кодексом в отношении плательщика страховых взносов.

Ответственность за несвоевременную уплату страховых взносов (ст. 122 НК РФ).

Новые штрафы в Законе 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профзаболеваний» (ст. 26.28, 26.29, 26.30, 26.31 Закона № 125-ФЗ).

26.28, 26.29, 26.30, 26.31 Закона № 125-ФЗ).

Новые штрафы в Законе № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования».

Практические рекомендации по заполнению формы Расчета по страховым взносам: на что необходимо обратить внимание. Комментарии специалиста.

Внимание! Действуют приятные бонусы и скидки участникам проекта*

- При оплате семинара в ОКТЯБРЕ – скидка 10%

- Членам «Клуба профессионалов» скидка 10% на все семинары

Скидки суммируются!

Каждый участник проекта получает в подарок участие в вебинаре (на выбор):

- 12 декабря «Учетная политика организации на 2018 год: формируем с учетом изменений, вносим дополнения» или

- 14 декабря «Основные средства: бухгалтерский учет и налогообложение в государственных, муниципальных учреждениях»

Пост-релиз | Вебинар «Как быстро, законно и без рисков сэкономить на зарплатных налогах в 2021 году: теория и практика применения»

Пост-релиз | Вебинар «Как быстро, законно и без рисков сэкономить на зарплатных налогах в 2021 году: теория и практика применения»

25 марта состоялся вебинар по налогам. На вебинаре прозвучала тема: «Как быстро, законно и без рисков сэкономить на зарплатных налогах в 2021 году: теория и практика применения».

Спикер: Зюков Павел, старший партнер, руководитель налоговой практики юридической компании Coleman Legal Services, председатель Комитета по налогам МГО «ОПОРА РОССИИ».

Экономический кризис, стагнация развития бизнеса и отсутствие доходов не отменяет обязанность работодателей по выплате заработных плат и соответствующих налогов.

При этом многие компании пытаются снизить налоговую нагрузку по зарплатным налогам, используя серые схемы оптимизации, которые, как правило, впоследствии приводят к претензиям со стороны налоговых органов, заканчивающихся значительными доначислениями. В связи с этим вся первоначально полученная экономия перекрывается доначисленными налогами, пенями и штрафами, а также рисками привлечения к уголовной ответственности.

В связи с этим вся первоначально полученная экономия перекрывается доначисленными налогами, пенями и штрафами, а также рисками привлечения к уголовной ответственности.

В период кризиса многие компании ищут ответы на вполне логичные вопросы:

— как уменьшить нагрузку на зарплатные налоги, если применять незаконные схемы нельзя, а налоги платить надо?

— как законным путем минимизировать налоговую нагрузку по НДФЛ и страховым взносам и не получить в последующем претензии со стороны налоговых органов?

— как использовать перевод сотрудников на удаленную работу, чтобы сэкономить на зарплатных налогах?

— как грамотно вывести работников за штат и сэкономить на зарплатных налогах, избежав претензий со стороны налоговых органов?

— существуют ли налоговые риски при переводе сотрудников на аутсорсинг?

— насколько рискованно производить замену трудовых отношений на гражданско-правовые?

Ответы на эти и другие важные вопросы, связанные с зарплатными налогами, наши Гости узнали от спикера Павла Зюкова, посетив наш бесплатный вебинар.

Информационные партнеры: общероссийская общественная организация малого и среднего предпринимательства МГО «ОПОРА РОССИИ», Единый центр правовой поддержки Ю-Софт и Веда+, информационный портал «Экономика и жизнь», консалтинговая компания Coleman Services и юридический онлайн-журнал ШОРТРИД.

До встречи на вебинарах Coleman Legal Services!

Уплатить налоги | СБИС Помощь

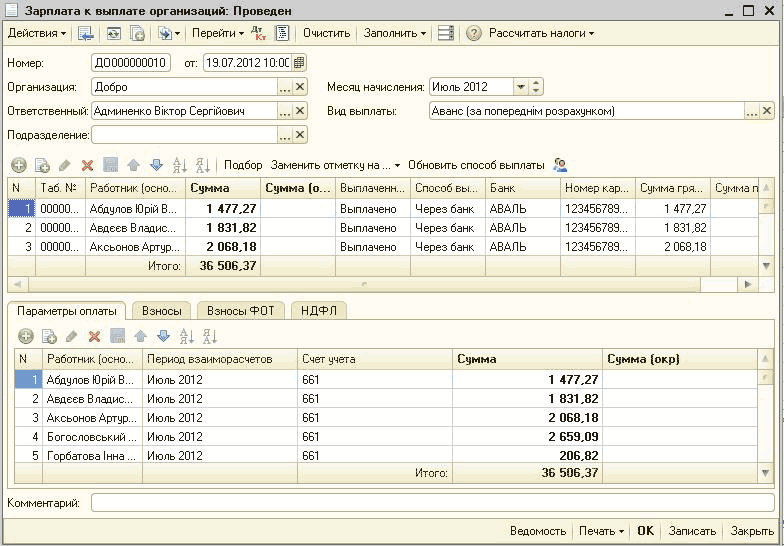

Уплатить налогиВ СБИС можно уплатить налоги и сборы, пени и штрафы или прочие платежи в бюджет. Для создания исходящего платежа достаточно указать вид налога и сумму, система автоматически заполнит налоговые реквизиты.

Оформить платеж

Посмотреть проводки

Распечатать документ

Уплатить налог можно из календаря бухгалтера или создать исходящий платеж вручную.

Рассмотрим, как создать платеж на уплату налога.

- Перейдите в раздел:

- «Деньги/Банк» для уплаты на расчетный счет;

- «Деньги/Касса» для уплаты наличными.

- Нажмите Расход и выберите «Перечисления в бюджет/Уплата налога».

- Выберите налог из справочника либо укажите его название — СБИС заполнит документ:

- налоговые реквизиты: КБК, статус составителя, период уплаты и основание платежа. Реквизиты ИФНС СБИС получает из официального источника Налог.ру.;

- счет учета;

- получателя — система учитывает, есть ли у организации обособленные подразделения, были ли ранее совершены платежи или сданы декларации, а также указано ли в карточке подразделения или головной организации основное направление сдачи;

- назначение платежа.

- Введите сумму платежа и укажите статью расхода.

- Нажмите Провести — СБИС сформирует проводки по операции.

Если вы создаете документ на уплату в первый раз, укажите платежные реквизиты: БИК, расчетный счет, получателя.

В случае, если выбранная и основная налоговая инспекция ликвидированы, появится

всплывающее сообщение. Вручную укажите действующую инспекцию в платежном поручении.Если налог предусматривает уплату по подразделениям (в счете учета налога добавлена аналитика «Обособленное подразделение»), то появится строка выбора подразделения.

В СБИС для уплаты зарплатных налогов вы можете создать платежное поручение из календаря событий в разделе «Сотрудники/Зарплата/Налоги и отчеты».

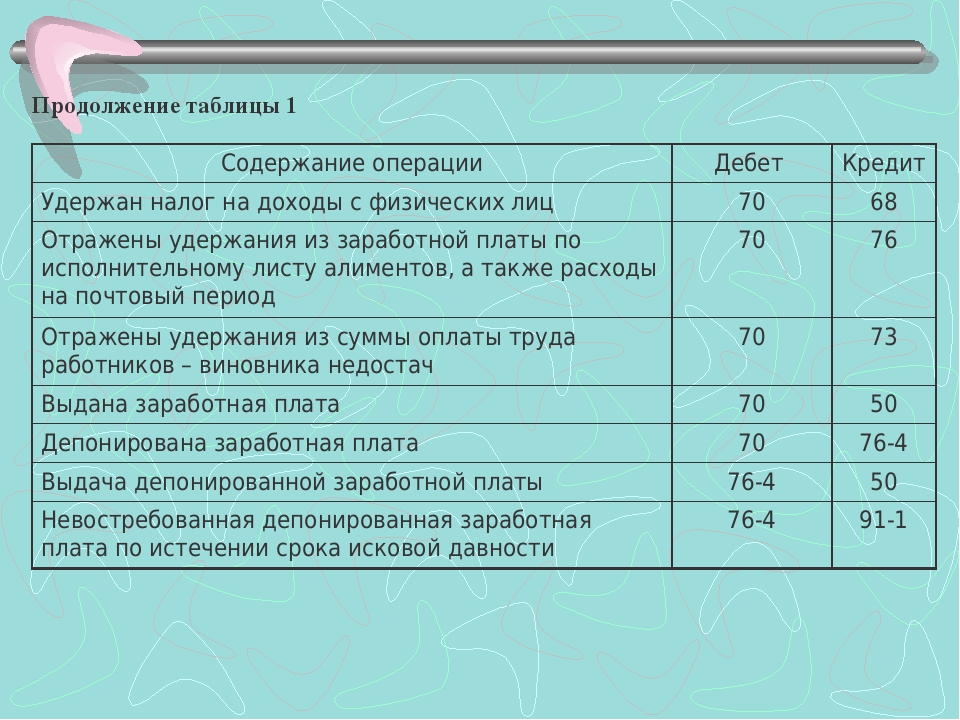

СБИС автоматически формирует бухгалтерские проводки по документу, который принят к учету. В плане счетов для уплаты налогов и страховых взносов предусмотрены 68 и 69 счет. В зависимости от выбранного налога в проводках будет выбран счет и субсчет.

Нажмите , чтобы ознакомиться с расчетами по документу.

Лицензия

Любой тариф сервиса «Бухгалтерия и учет». Приобретается вместе с тарифами сервиса «Отчетность через интернет».

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter или свяжитесь с нами.

Когда платить зарплату и НДФЛ в мае 2021 года

В соответствии с президентским указом от 23.04.2021 № 242 майские каникулы в текущем году продлятся с 1 по 10 мая включительно. Рассказываем, как бухгалтерам в указанный период платить налоги, сдавать обязательную отчетность и выплачивать зарплату сотрудникам.

Как в майские каникулы платить налоги и сдавать отчетность

Периоды с 1 по 3 мая и с 8 по 10 мая являются нерабочими праздничными и выходными днями. Период с 4 по 7 мая – нерабочими днями в соответствии с президентским указом.

По закону же когда последний день срока уплаты налога/взносов и иных обязательных платежей приходится на день, признаваемый выходным или нерабочим праздничным днем, то днем окончания срока уплаты считается ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

При этом в апреле 2020 года в порядок исчисления сроков уплаты налогов были внесены изменения. Теперь срок уплаты переносится не только в тех случаях, когда он выпадает на выходной или нерабочий праздничный день, но и на день, объявленный нерабочим в соответствии с указом президента (Федеральный закон от 01.04.2020 № 102-ФЗ).

Поэтому в период с 1 по 10 мая включительно организации и ИП могут не уплачивать налоги, страховые взносы и т. д. Соответственно, если на указанные дни выпадает крайний срок уплаты налогов и других обязательных платежей, то данный срок переносится на более поздний момент. А именно – на 11 мая.

д. Соответственно, если на указанные дни выпадает крайний срок уплаты налогов и других обязательных платежей, то данный срок переносится на более поздний момент. А именно – на 11 мая.

То же самое касается и сдачи обязательной отчетности. Если компании необходимо отчитаться за прошедшее время и крайний срок направления отчетности выпадает на период с 1 по 10 мая, срок сдачи отчетности разрешается перенести на 11 мая (вторник). Никаких штрафов и прочих санкций за это не будет.

Как в майские каникулы выплачивать зарплату персоналу

По закону заработная плата должна выплачиваться работникам не реже чем каждые полмесяца. Конкретная дата выплаты устанавливается правилами внутреннего трудового распорядка или трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена.

При совпадении дня выплаты с выходным или нерабочим праздничным днем выплата заработной платы производится накануне этого дня (ст. 136 ТК РФ).

Как мы уже говорили ранее, майские каникулы в этом году продлятся с 1 по 10 мая включительно. И организации в указанный период работать попросту не будут.

И организации в указанный период работать попросту не будут.

Учитывая же то, что многие работодатели выплачивают зарплату своим сотрудникам за прошедший месяц как раз в период с 1 по 10 числа следующего месяца, выплата зарплаты за апрель должна производиться в особом порядке.

Так, если зарплата выплачивается с 1 по 3 числа следующего месяца, то зарплату за апрель нужно выплатить заранее, то есть 30 апреля. Если зарплата выплачивается с 4 по 7 число месяца, то за апрель ее можно заплатить в любой из этих дней. Указ от 23.04.2021 № 242 допускает такую возможность, поскольку объявленные им дни не относятся ни к выходным, ни к нерабочим праздничным дням.

Тем более что согласно п. 2 указа организациям поручается определить количество работников, обеспечивающих с 1 по 10 мая их функционирование. Поэтому если работодатель решит, что бухгалтерия в эти дни работает, то проблем с выплатой зарплаты возникнуть не должно.

Если зарплата в компании выплачивается с 8 по 10 число, за апрель ее нужно выплатить либо 30 апреля, либо опять же в период с 4 по 7 мая включительно.

Когда платить НДФЛ с зарплаты за апрель

По закону налоговые агенты обязаны удерживать начисленную сумму НДФЛ непосредственно из доходов работников при их фактической выплате (п. 4 ст. 226 НК РФ). Поэтому исчисление сумм НДФЛ производится в последний день месяца, за который работнику была начислена зарплата. До истечения месяца доход в виде оплаты труда не может считаться полученным налогоплательщиком.

При этом налоговые агенты обязаны перечислять суммы исчисленного и удержанного НДФЛ не позднее дня, следующего за днем выплаты налогоплательщику дохода (абз. 1 п. 6 ст. 226 НК РФ).

В свою очередь, когда последний день срока уплаты НДФЛ приходится на день, признаваемый выходным, нерабочим праздничным или нерабочим днем в соответствии с указом президента, этот день переносится на ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

В связи с этим, если зарплата за апрель была выплачена работникам 30 апреля или в период с 4 по 7 мая включительно, НДФЛ с этой зарплаты разрешается заплатить 11 мая.

Что говорит Минтруд

Что касается порядка расчета зарплаты сотрудников за время майских каникул, то, как пояснил Минтруд, неработающим в это время работникам нужно выплатить зарплату в том же размере, как если бы они полностью отработали все нерабочие дни. В частности, работникам необходимо выплатить должностной оклад, компенсационные и стимулирующие выплаты, если они установлены в организации.

Если сотрудники в период с 4 по 7 мая продолжают работать, то оплата их труда производится в обычном, а не повышенном размере. Это объясняется тем, что указанный период не относится к нерабочим праздничным дням или выходным.

Если же работники работают в период с 1 по 3 или с 8 по 10 мая включительно, то зарплата им выплачивается в двойном размере.

Кроме того, в Минтруде подчеркнули, что наличие в мае нерабочих дней не является основанием для снижения заработной платы сотрудникам, работающим сдельно. Таким сотрудникам за указанные нерабочие дни должна выплачиваться денежная компенсация в размере, определяемом локальным нормативным актом работодателя. Суммы расходов на эти цели относятся к расходам на оплату труда в полном размере.

Суммы расходов на эти цели относятся к расходам на оплату труда в полном размере.

Правительство пока не будет повышать подоходный налог — Российская газета

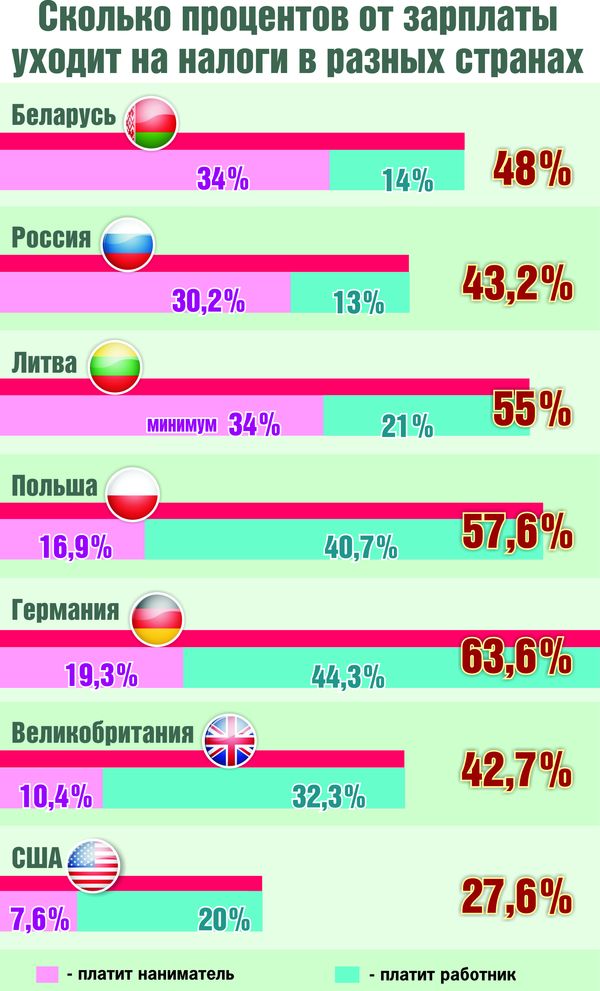

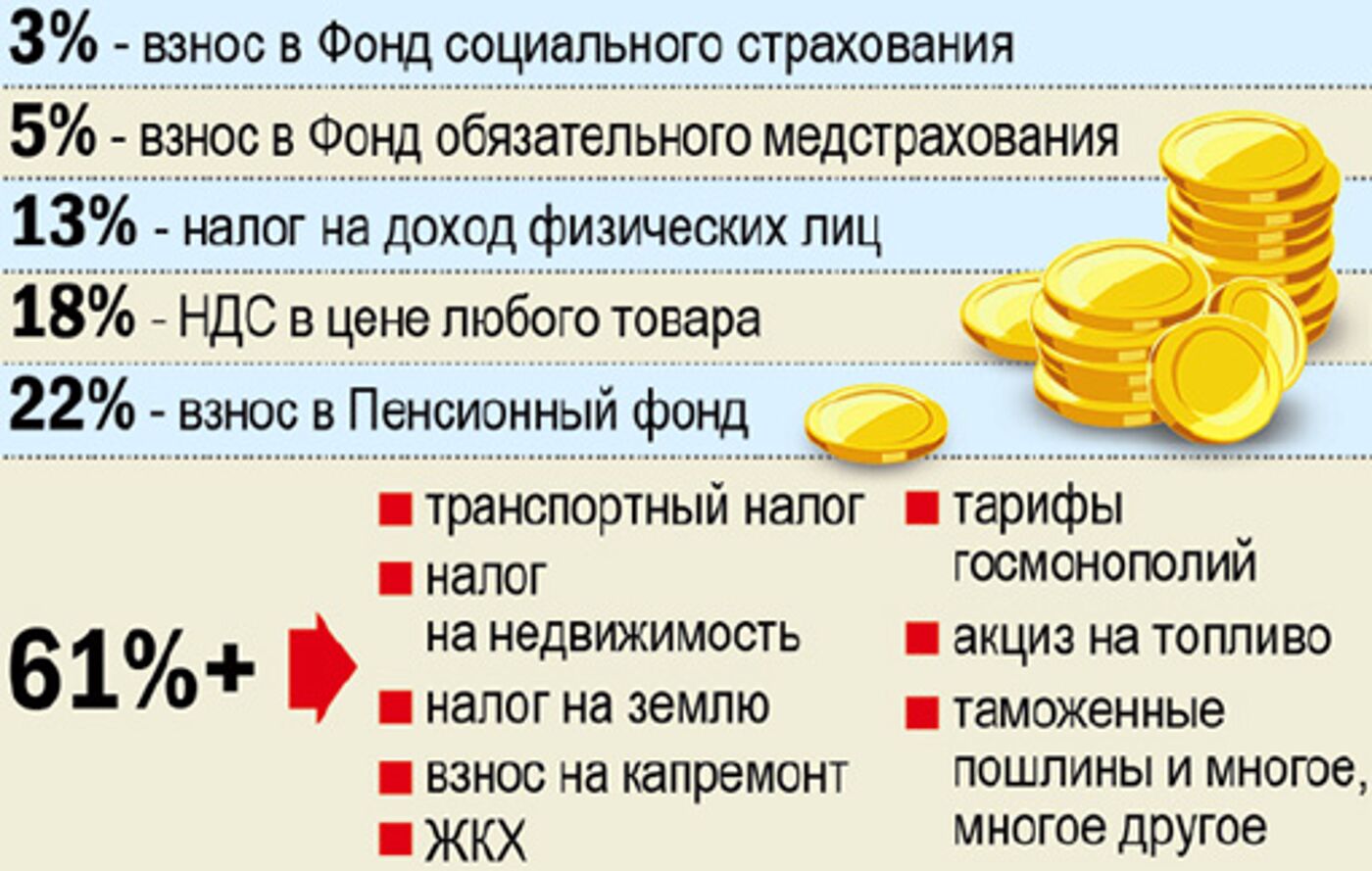

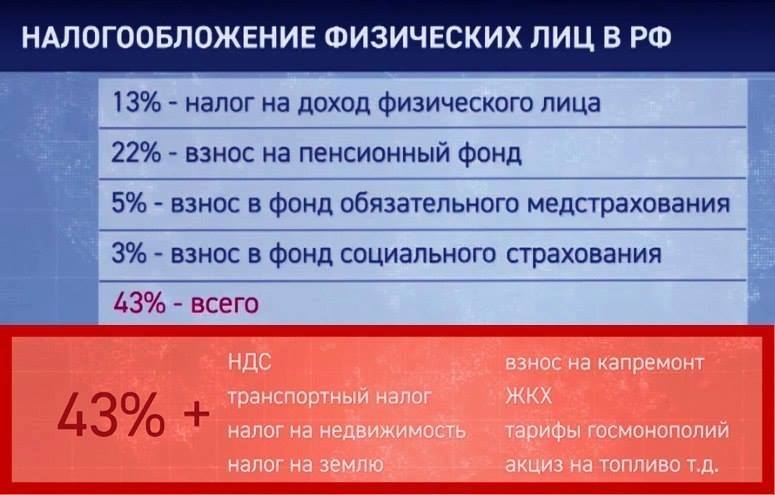

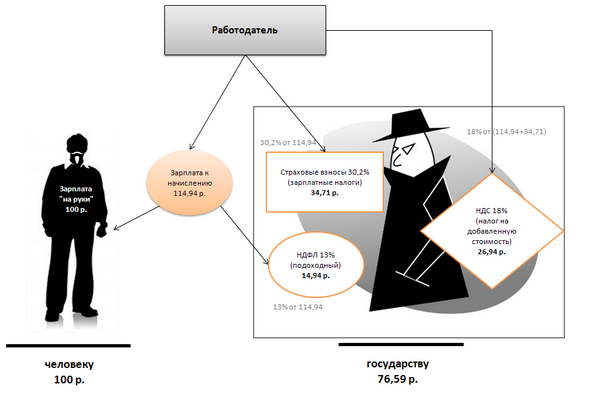

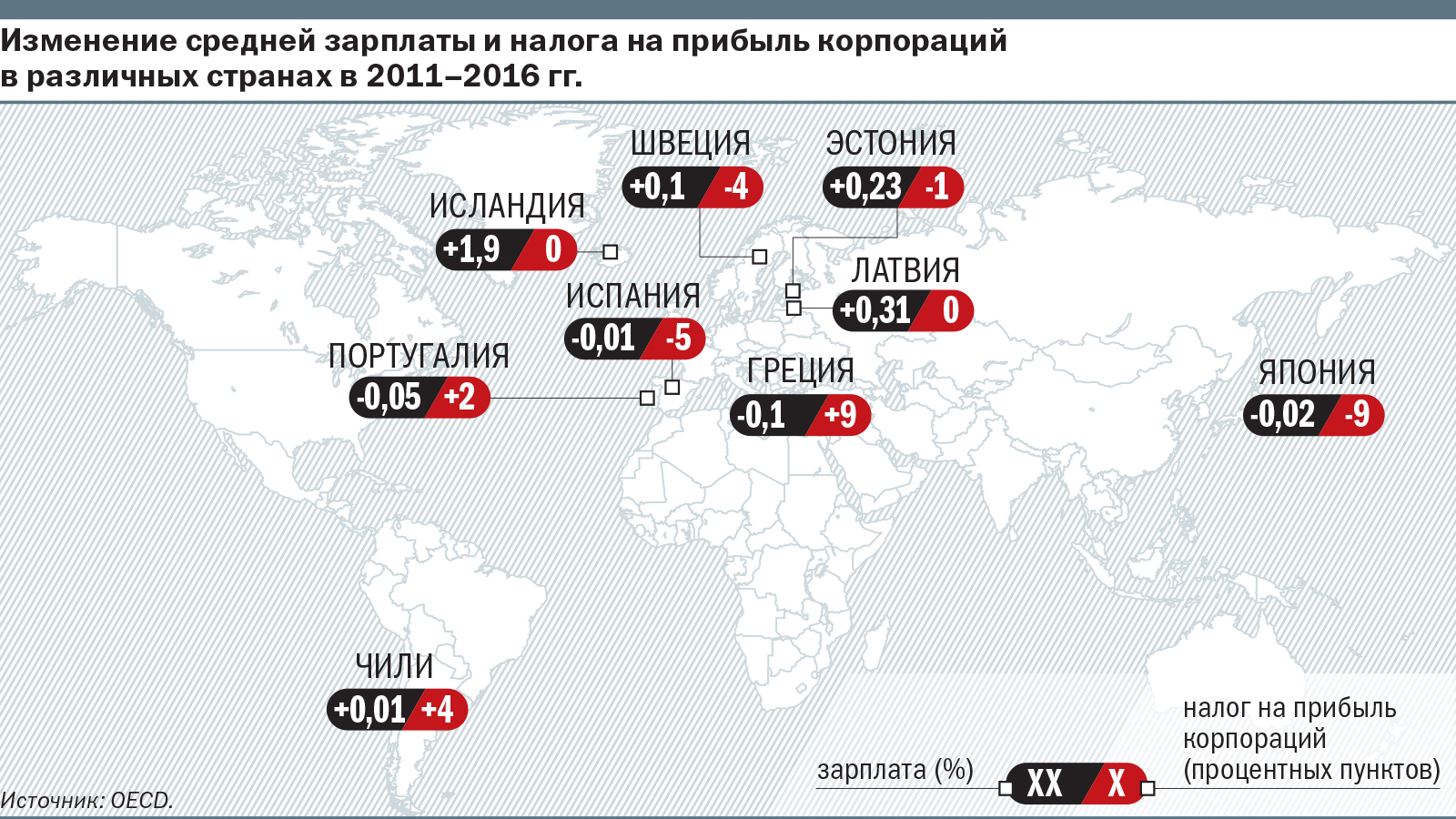

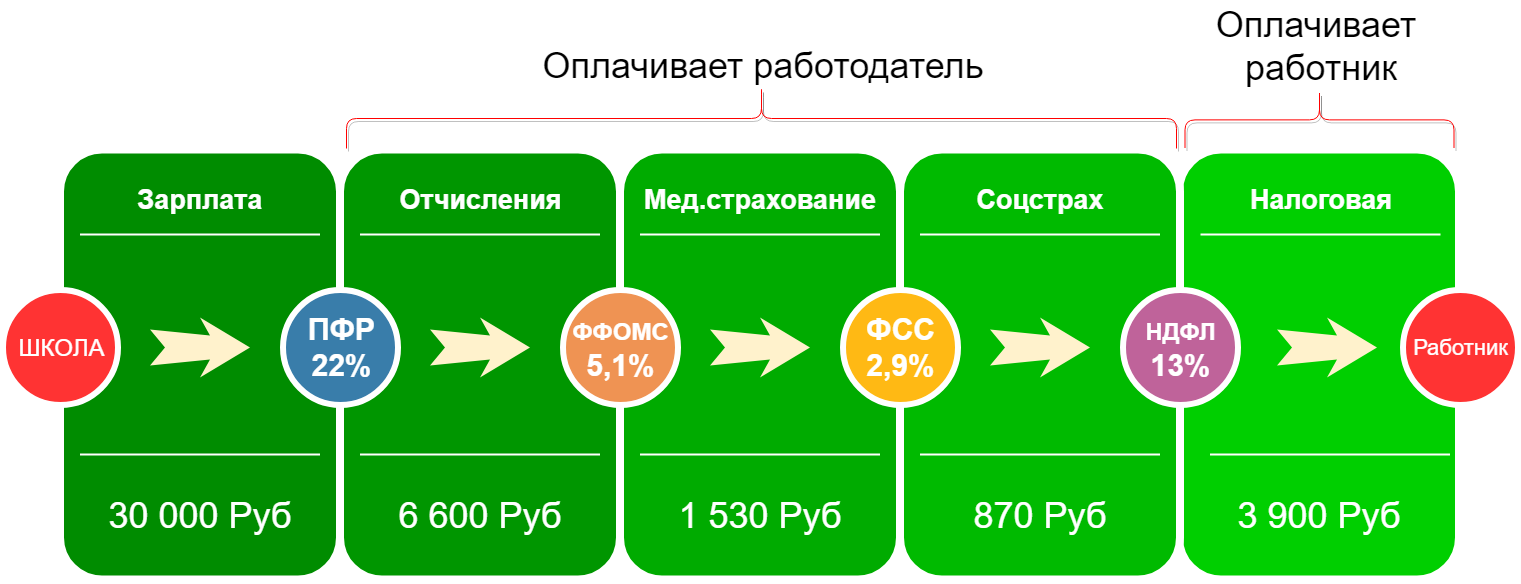

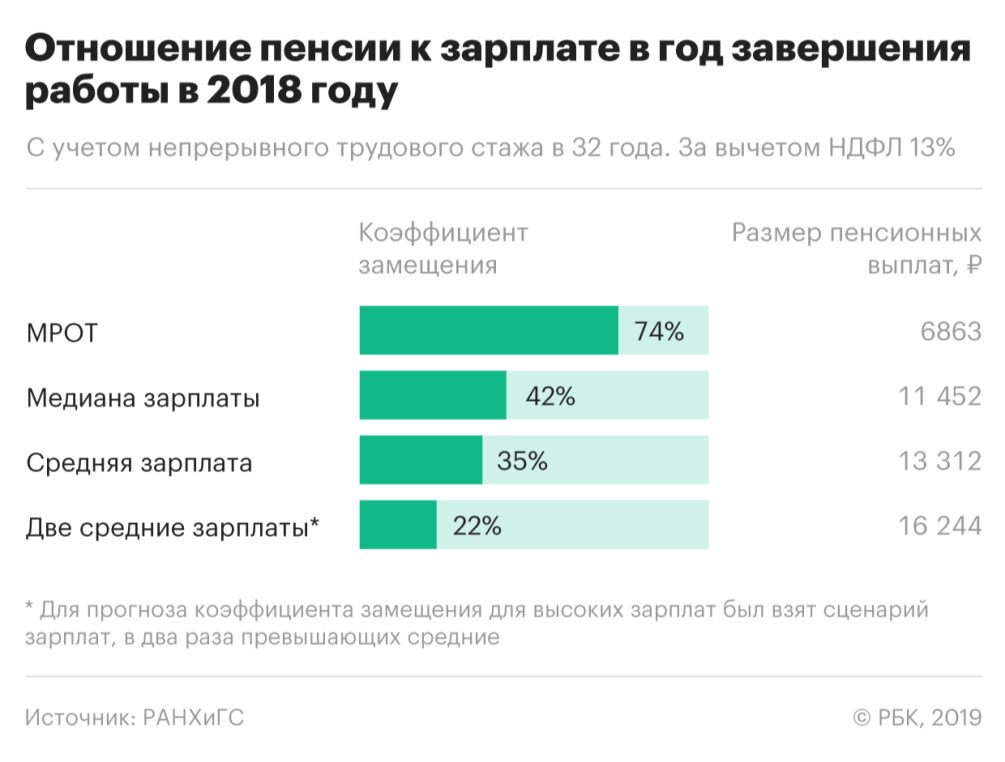

Правительство не намерено в ближайшее время увеличивать платеж или отказываться от плоской шкалы подоходного налога. Эта новость порадует предпринимателей. Зарплатные отчисления в России и так велики, и их рост негативно отразится на бизнесе.

О необходимости повышения подоходного налога из-за дефицита бюджета говорил министр финансов Антон Силуанов. Рассматривался вариант повышения налога на доходы физических лиц на 2%. Сейчас этот вопрос перенесен на 2019 год. Однако полностью избежать повышения налогов не удастся.

Но кроме НДФЛ есть множество более удачных идей сбора дополнительных средств в бюджет. Так, специалисты ЦМИ Сбербанка в исследовании «Повышение налогов: сравнение альтернатив» пришли к выводу, что наиболее безопасным способом получения дополнительных доходов является повышение НДС. Активно обсуждается введение налога с продаж в размере 3% с возможностью установления более низкой ставки регионами.

Повышение НДФЛ, напротив экспертами, оценивается как наиболее негативное решение. Например, «ФИНОТДЕЛ» по результатам опроса бизнеса выяснил, что в случае повышения НДФЛ 20% респондентов откажется от повышения официальной заработной платы на своих предприятиях. Еще 15% бизнесменов сократят штат. По мнению аналитиков компании «ФИНОТДЕЛ», при повышении НДФЛ рынок «серых» зарплат может вырасти более чем в 2 раза за 4 года с момента принятия решения.

По данным Росстата, в России сейчас доля работающих «в тени» составляет 19% от общего числа занятых в экономике людей. С принятием решения о повышении НДФЛ этот показатель может достигнуть 40% . «Безусловно, дефицит бюджета проще всего восполнить за счет более менее гарантированных источников. Повышение ставки налога с дохода физических лиц может казаться подобным вариантом. Однако зарплатные налоги, к которым мы относим и НДФЛ, и страховые взносы — бремя работодателя. По этой причине повышение базовой ставки НДФЛ ничего, кроме увеличения «серых» зарплат, не даст», — считает Анастасия Тайшина, эксперт по организационному и налоговому проектированию, координатор Свердловского регионального отделения «Палаты налоговых консультантов».

При этом увеличение налога скажется и на тех компаниях, которые работают «в белую». «В государственных и муниципальных структурах повышенный НДФЛ ляжет на плечи работников, так как в противном случае необходимо повышение зарплат, чего, скорее всего, бюджет себе не позволит. В коммерческих структурах работники будут «торговаться» с работодателями, и чем больше востребован специалист, тем выше вероятность, что повышение ставки НДФЛ на нем никак не скажется, работодатель просто повысит официальную заработную плату и возьмет дополнительные налоги на себя. А у рядовых сотрудников, скорее всего, зарплата уменьшится за счет удержания большей суммы», — говорит Наталья Костина, ведущий юрист компании «Яковлев и партнеры».

Также к негативным последствиям повышения этого налога можно отнести возможный рост цен на услуги самозанятых сотрудников. «Поскольку плательщиками НДФЛ являются не только наемные работники, но и предприниматели, нотариусы, адвокаты, и т.д., можно предположить, что при увеличении НДФЛ стоимость их товаров, работ, услуг возрастет. Предприниматели могут попросту уйти тень, но это произойдет не только из-за повышения НДФЛ, но и введения налога с продаж», — говорит Наталья Костина.

Предприниматели могут попросту уйти тень, но это произойдет не только из-за повышения НДФЛ, но и введения налога с продаж», — говорит Наталья Костина.

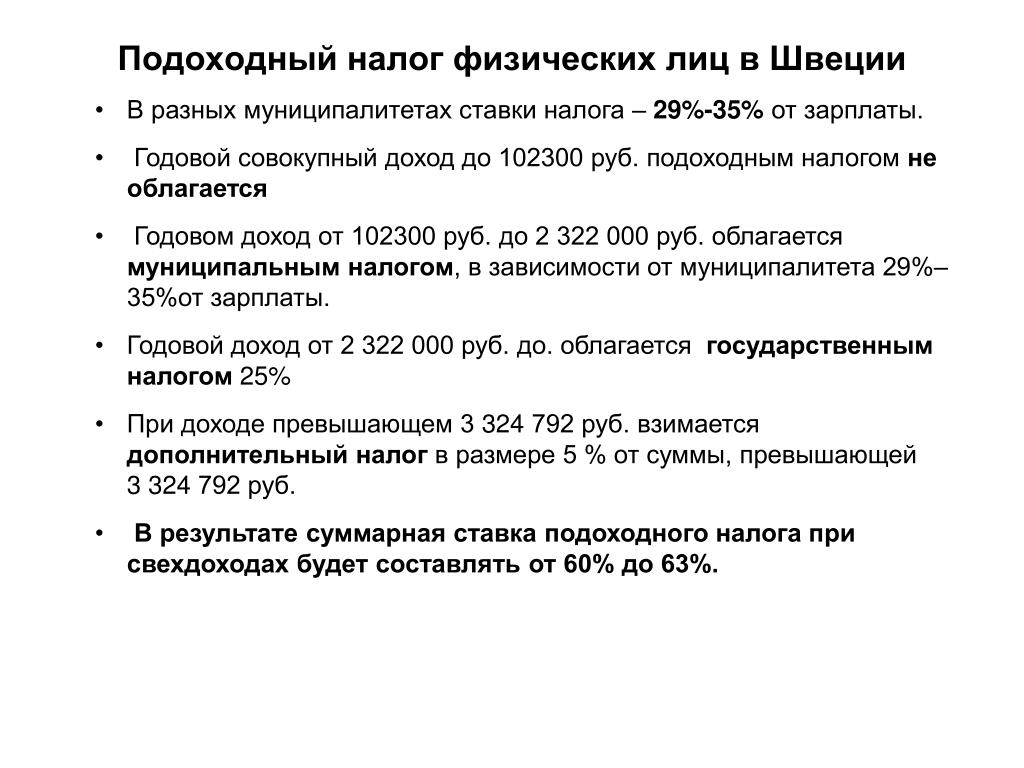

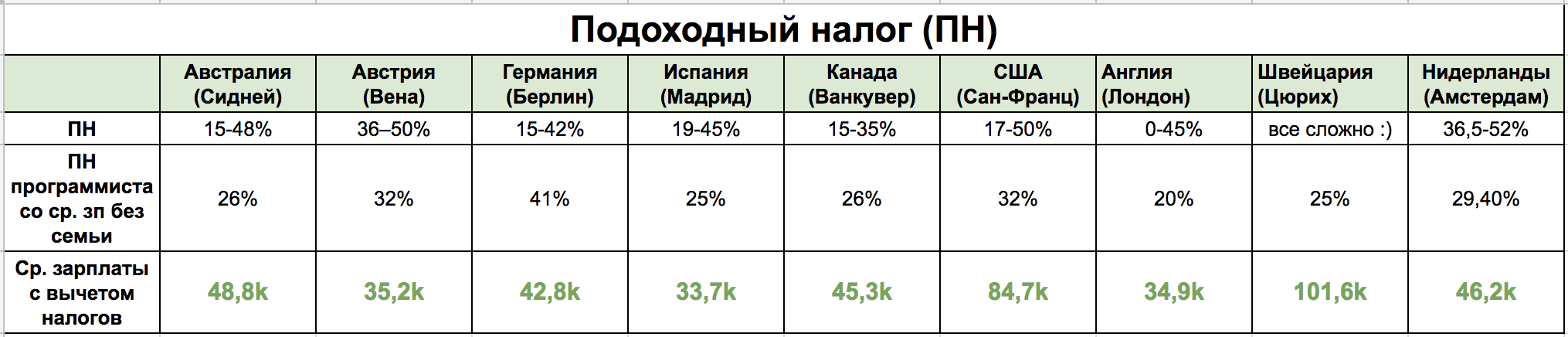

Во многом решение не повышать НДФЛ связано с уроками прошлого. Еще не забылся опыт повышения страховых взносов. «Сегодня сбор и уплата НДФЛ и так оставляют желать лучшего. Меры по увеличению этого налога будут сопоставимы с мерами 2-летней давности по повышению нагрузки на «упрощенцев» и повышению пенсионно-социальных отчислений, когда в массовом порядке стали закрываться ИП и бизнес начал уходить в «тень»», — поясняет Артур Стариков, старший юрист компании «Правовой кабинет». При этом эксперт считает, что повысить НДФЛ можно, но не простым увеличением ставки налога для всех категорий плательщиков. «Идея переработки НДФЛ достаточно часто возникает в информационно-правовом пространстве, основные предложения связаны с введением так называемой прогрессивной шкалы. Реализация повышения налога в таком виде будет эффективнее, нежели рост самой ставки. Как показывает практика других стран, дифференцированный подход к налогообложению более рационален и понятен гражданам», — поясняет Артур Стариков.

Как показывает практика других стран, дифференцированный подход к налогообложению более рационален и понятен гражданам», — поясняет Артур Стариков.

Однако в этом вопросе мнения специалистов расходятся, многие из них уверены, с высокооплачиваемых специалистов будет сложнее получить налог в бюджет. «Это не лучший вариант. Как правило, больше зарабатывающие люди имеют и другую ментальность, и другое понимание ситуации. Российский изворотливый ум найдет способ снизить размер своих официальных доходов», — уверена Анастасия Тайшина.

Книга «Зарплатные» налоги: по сост. на 01.01.10 | Губарец М. | ISBN 9785222167229

Это специальное издание предназначено для бухгалтеров, занимающихся начислением заработной платы и налогов, для которых заработная плата является основой расчета налоговой базы. Из-за частых изменений в законодательстве у бухгалтера не всегда имеется возможность разобраться в действующих нормативных актах. Ему приходится обращаться к письмам официальных органов и статьям в периодических изданиях. На это тратится немало времени и сил. Автор подробно и с примерами рассказывает о том, какие налоги фирме придется заплатить о той или иной выплаты сотруднику, описывает весь алгоритм ведения отчетности по «зарплатным» налогам с рекомендациями по заполнению налоговых деклараций. Учтены все новшества законодательства, которые действуют в 2009 г. Также изучены вопросы, связанные с введением с 1 января 2010 г. страховых взносов и отменой ЕСН, что будет особо актуально для налогоплательщиков, применяющих спецрежимы. Раздел, посвященный планированию «зарплатных» налогов, позволяет по-новому взглянуть на корпоративный налоговый менеджмент. Книга станет незаменимым помощником каждому бухгалтеру, а также будет интересна руководителям организаций и индивидуальным предпринимателям.

На это тратится немало времени и сил. Автор подробно и с примерами рассказывает о том, какие налоги фирме придется заплатить о той или иной выплаты сотруднику, описывает весь алгоритм ведения отчетности по «зарплатным» налогам с рекомендациями по заполнению налоговых деклараций. Учтены все новшества законодательства, которые действуют в 2009 г. Также изучены вопросы, связанные с введением с 1 января 2010 г. страховых взносов и отменой ЕСН, что будет особо актуально для налогоплательщиков, применяющих спецрежимы. Раздел, посвященный планированию «зарплатных» налогов, позволяет по-новому взглянуть на корпоративный налоговый менеджмент. Книга станет незаменимым помощником каждому бухгалтеру, а также будет интересна руководителям организаций и индивидуальным предпринимателям.

Eto spetsialnoe izdanie prednaznacheno dlja bukhgalterov, zanimajuschikhsja nachisleniem zarabotnoj platy i nalogov, dlja kotorykh zarabotnaja plata javljaetsja osnovoj rascheta nalogovoj bazy. Iz-za chastykh izmenenij v zakonodatelstve u bukhgaltera ne vsegda imeetsja vozmozhnost razobratsja v dejstvujuschikh normativnykh aktakh. Emu prikhoditsja obraschatsja k pismam ofitsialnykh organov i statjam v periodicheskikh izdanijakh. Na eto tratitsja nemalo vremeni i sil. Avtor podrobno i s primerami rasskazyvaet o tom, kakie nalogi firme pridetsja zaplatit o toj ili inoj vyplaty sotrudniku, opisyvaet ves algoritm vedenija otchetnosti po «zarplatnym» nalogam s rekomendatsijami po zapolneniju nalogovykh deklaratsij. Uchteny vse novshestva zakonodatelstva, kotorye dejstvujut v 2009 g. Takzhe izucheny voprosy, svjazannye s vvedeniem s 1 janvarja 2010 g. strakhovykh vznosov i otmenoj ESN, chto budet osobo aktualno dlja nalogoplatelschikov, primenjajuschikh spetsrezhimy. Razdel, posvjaschennyj planirovaniju «zarplatnykh» nalogov, pozvoljaet po-novomu vzgljanut na korporativnyj nalogovyj menedzhment. Kniga stanet nezamenimym pomoschnikom kazhdomu bukhgalteru, a takzhe budet interesna rukovoditeljam organizatsij i individualnym predprinimateljam.

Iz-za chastykh izmenenij v zakonodatelstve u bukhgaltera ne vsegda imeetsja vozmozhnost razobratsja v dejstvujuschikh normativnykh aktakh. Emu prikhoditsja obraschatsja k pismam ofitsialnykh organov i statjam v periodicheskikh izdanijakh. Na eto tratitsja nemalo vremeni i sil. Avtor podrobno i s primerami rasskazyvaet o tom, kakie nalogi firme pridetsja zaplatit o toj ili inoj vyplaty sotrudniku, opisyvaet ves algoritm vedenija otchetnosti po «zarplatnym» nalogam s rekomendatsijami po zapolneniju nalogovykh deklaratsij. Uchteny vse novshestva zakonodatelstva, kotorye dejstvujut v 2009 g. Takzhe izucheny voprosy, svjazannye s vvedeniem s 1 janvarja 2010 g. strakhovykh vznosov i otmenoj ESN, chto budet osobo aktualno dlja nalogoplatelschikov, primenjajuschikh spetsrezhimy. Razdel, posvjaschennyj planirovaniju «zarplatnykh» nalogov, pozvoljaet po-novomu vzgljanut na korporativnyj nalogovyj menedzhment. Kniga stanet nezamenimym pomoschnikom kazhdomu bukhgalteru, a takzhe budet interesna rukovoditeljam organizatsij i individualnym predprinimateljam.

Мэриленд — SmartAsset

Налоги в МэрилендеКраткая информация о налогах штата Мэриленд

- Подоходный налог штата: 2,00% — 5,75%

- Подоходный налог округа: 2,25% — 3,20%

- Налог с продаж: 6,00%

- Налог на имущество: 1,06%, средняя эффективная ставка

- Налог на газ: 26,70 цента за галлон обычного бензина, 27,45 цента за галлон дизельного топлива

Мэриленд входит в число штатов, в которых органы местного самоуправления взимают налоги. по личному доходу.В частности, округа Мэриленда собирают подоходный налог по ставке от 2,25% до 3,20%. Кроме того, в штате Мэриленд действует подоходный налог по максимальной ставке 5,75%.

В то время как совокупные налоги штата и местные налоги помещают Мэриленд в верхнюю половину штатов США по налогу на прибыль, его налог с продаж в размере 6% является относительно низким. Государственные налоги на имущество по средней эффективной ставке 1,06% немного выше средней. Конечно, все эти налоги и ставки регулируются своими собственными правилами и исключениями.Здесь мы подробнее рассмотрим налоговую систему штата Мэриленд.

Государственные налоги на имущество по средней эффективной ставке 1,06% немного выше средней. Конечно, все эти налоги и ставки регулируются своими собственными правилами и исключениями.Здесь мы подробнее рассмотрим налоговую систему штата Мэриленд.

Финансовый консультант из Мэриленда может помочь вам понять, как эти налоги соответствуют вашим общим финансовым целям. Финансовые консультанты также могут помочь с инвестиционными и финансовыми планами, включая выход на пенсию, домовладение, страхование и многое другое, чтобы убедиться, что вы готовитесь к будущему.

Подоходный налог штата МэрилендВ штате Мэриленд действуют подоходные налоги штата и округа. Налог штата строится на основе доходных категорий, как и в федеральной налоговой системе.,

Кронштейны подоходного налога

| Единые налоговые органы | |

| Налогооблагаемый доход Мэриленда | Ставка |

|---|---|

| $ 0 — $ 1,000 | 2,00% |

| $ 1,000 — $ 2,000 | 3,00% |

| 2000–3000 долларов | 4,00% |

| 3000–100000 долларов | 4,75% |

| 100000–125 000 долларов | 5,00% |

| 125 000–150 000 долларов | 5. 25% 25% |

| $ 150 000 — $ 250 000 | 5,50% |

| $ 250 000 + | 5,75% |

| В браке, подача совместно | |||

| Налоговый доход Мэриленда | Ставка | ||

|---|---|---|---|

| 0 — 1000 долларов | 2,00% | ||

| 1 000 — 2 000 долларов | 3,00% | ||

| 2 000 — 3 000 долларов | 4,00% | ||

| 3000 — 150 000 долларов | 4.75% | ||

| 150 000 долл. США — 175 000 долл. США | 5,00% | ||

| 175 000 долл. США — 225 000 долл. США | 5,25% | ||

| 225 000 долл. США — 300 000 долл. США | 5.50% | ||

| 300 000 долл. США + | 5,75% | ||

| В браке, подача отдельно | |||

| Налогооблагаемый доход Мэриленда | Ставка | ||

| 0 — 1 000 долларов | 2,00% | ||

| 1 000–2 000 долларов | 3. 00% 00% | ||

| 2000 — 3000 долларов | 4,00% | ||

| 3000 — 100 000 долларов | 4,75% | ||

| 100 000 — 125 000 долларов | 5,00% | ||

| 125 000 — 150 000 долларов | 5,25% | 5,25% | |

| 5,50% | |||

| 250 000 долларов США + | 5,75% | ||

| Глава семьи | ||

| Налоговый доход Мэриленда | Ставка | |

|---|---|---|

| 0–1 000 долларов США | .00% | |

| 1000 — 2000 долларов | 3,00% | |

| 2000 — 3000 долларов | 4,00% | |

| 3000 — 150 000 долларов | 4,75% | |

| 150 000 — 175 000 долларов США | 5,00% | 50 |

| 5,25% | ||

| 225 000–300 000 долл. США | 5,50% | |

300 000 долл. США + США + | 5,75% | |

Помимо налоговых ставок в масштабе штата, налогоплательщики в Мэриленде уплачивают дополнительные налоги на прибыль на основе округ, в котором они живут (не где они работают).Подоходные налоги округа устанавливаются по фиксированной ставке, что означает, что ставка не меняется в зависимости от уровня дохода — скобок нет. В таблице ниже показаны налоговые ставки для каждого округа Мэриленда.

Ставки подоходного налога округа

| Юрисдикция | Ставка резидента |

|---|---|

| Округ Аллегани | 3,05% |

| Округ Энн Арундел | 2,81% |

| Город Балтимор | 3.20% |

| Округ Балтимор | 3.20% |

| Округ Калверт | 3.00% |

| Округ Кэролайн | 3,20% |

| Округ Кэрролл | 3,03% |

| Округ Сесил | 3,00% |

| Округ Чарльз | 3,03% |

| Округ Дорчестер | 3,20% |

| Округ Фредерик | 2,96% |

| Округ Гаррет | 2. 65% 65% |

| Округ Харфорд | 3,06% |

| Округ Ховард | 3,20% |

| Округ Кент | 3,20% |

| Округ Монтгомери | 3,20% |

| Округ Принс-Джордж | 3,20% |

| Округ Королевы Анны | 3,20% |

| Округ Сент-Мэри | 3,17% |

| Округ Сомерсет | 3.20% |

| Округ Талбот | 2,40% |

| Округ Вашингтон | 3,20% |

| Округ Уикомико | 3,20% |

| Округ Вустер | 2,25% |

Вышеуказанные ставки применяются к налогооблагаемому доходу Мэриленда. Налогооблагаемый доход Мэриленда основан на вашем федеральном скорректированном валовом доходе (AGI), но с некоторыми отличиями. В то время как количество личных освобождений в Мэриленде будет равно количеству освобождений в вашей федеральной налоговой декларации, размер освобождения будет другим.

Для заявителей, подавших индивидуальную декларацию с доходом менее 100 000 долларов США, или лиц, подающих совместную декларацию с доходом менее 150 000 долларов США, освобождение от уплаты налогов составляет 3200 долларов США. Для индивидуальных подателей с доходом от 100 000 до 125 000 долларов освобождение от уплаты налогов падает до 1600 долларов; со 125 000 до 150 000 долларов — до 800 долларов; а для индивидуальных заявителей с AGI более 150 000 долларов освобождение от уплаты не применяется. Для лиц, подающих совместную декларацию, или глав домохозяйств освобождение от уплаты налогов составляет от 3200 до 150 000 долларов дохода, 1600 долларов США от 150 000 до 175 000 долларов США, от 800 до 200 000 долларов США и ноль сверх этого.

Кроме того, в штате Мэриленд налогоплательщикам доступен ряд вычетов и кредитов. Налогоплательщики, делающие взносы в Доверительный фонд Мэрилендского колледжа предоплаты или в инвестиционный план брокерско-дилерского фонда Мэриленда, могут потребовать удержания до 2500 долларов в год (дополнительные взносы могут быть перенесены на последующие годы). Кредиты могут быть востребованы, среди прочего, на подоходный налог, уплачиваемый в других штатах, и на расходы по уходу за детьми.

Кредиты могут быть востребованы, среди прочего, на подоходный налог, уплачиваемый в других штатах, и на расходы по уходу за детьми.

Налог с продаж в Мэриленде составляет 6%.В отличие от многих других штатов, в Мэриленде нет местных налогов с продаж. Таким образом, эта ставка не зависит от вашего местоположения в штате. Это применимо к большинству товаров, включая личное имущество, такое как мебель и одежда, но не к большинству услуг.

Алкогольные напитки облагаются налогом по более высокой ставке: 0,49 доллара за галлон пива, 1,35 доллара за галлон вина и 4,62 доллара за галлон спиртных напитков. Однако большая часть продуктов питания, продаваемых в продуктовых магазинах или на рынках, вообще не облагается налогом с продаж.Приготовленные блюда, которые подаются в ресторане, облагаются налогом по ставке 6%.

Налог на недвижимость Мэриленда В штате Мэриленд 179 отдельных налоговых органов собирают налоги на имущество, включая все 23 округа, город Балтимор и 155 инкорпорированных городов. Ставки варьируются в зависимости от района, в котором расположен дом, но средняя эффективная ставка по штату (налоги, уплачиваемые в процентах от стоимости дома) составляет 1,06%. Это немного ниже среднего среди штатов США 1.07%. В округе Балтимор одна из самых высоких эффективных ставок налога на недвижимость в штате — 1,17%, а в округе Талбот — 0,68% — самая низкая.

Ставки варьируются в зависимости от района, в котором расположен дом, но средняя эффективная ставка по штату (налоги, уплачиваемые в процентах от стоимости дома) составляет 1,06%. Это немного ниже среднего среди штатов США 1.07%. В округе Балтимор одна из самых высоких эффективных ставок налога на недвижимость в штате — 1,17%, а в округе Талбот — 0,68% — самая низкая.

Если вы хотите приобрести дом или рефинансировать свое жилье в Мэриленде, ознакомьтесь со всем, что вам нужно знать об ипотеке в Мэриленде, в нашем справочнике по ставкам ипотечных кредитов в Мэриленде.

Налог на наследство штата Мэриленд и налог на наследство В штате Мэриленд существует как налог на наследство, так и налог на наследство. Налоги на наследство уплачиваются наследственным имуществом, а налоги на наследство — наследниками.Освобождение от налогообложения в 2020 году составляет 5 миллионов долларов. Помещения ниже этого уровня не должны платить налог на наследство. Поместья выше этого освобождения платят по ставке до 16%, при этом большинство имений платят около 10% от стоимости всего поместья.

Поместья выше этого освобождения платят по ставке до 16%, при этом большинство имений платят около 10% от стоимости всего поместья.

Даже если наследство освобождено от налога на наследство, наследникам все равно придется платить налог на наследство. Имущество, переданное ребенку или прямому потомку, супругу ребенка или прямому потомку, супругу, родителю, бабушке и дедушке, брату или сестре, пасынку или отчиму, освобождено от налога на наследство.Имущество, переданное кому-либо еще, включая друзей или коллег, облагается налогом на наследство в размере 10%.

Налог на сигареты в штате МэрилендВ штате Мэриленд сигареты облагаются налогом по 10 центов за каждую, или 2 доллара за пачку 20. Сигары облагаются налогом в размере 70% от оптовой цены, а на другие табачные изделия ставка составляет 30% от оптовой цены. .

Налог на газ в Мэриленде Налог на газ в штате Мэриленд составляет 26,70 цента за галлон обычного топлива, что является довольно средним показателем по сравнению с остальной частью страны. Налог на дизельное топливо составляет 27,45 цента за галлон, что также является довольно средним показателем.

Налог на дизельное топливо составляет 27,45 цента за галлон, что также является довольно средним показателем.

- Столица Мэриленда — Аннаполис, который также является домом для Военно-морской академии США и местом проведения Континентального конгресса в 1783-84 годах.

- Мэриленд имеет площадь 12 406 квадратных миль, что примерно соответствует размеру Бельгии.

- Чесапикский залив является крупнейшим устьем в Соединенных Штатах и доминирует в географии Восточного Мэриленда.

Налог на самозанятость: все, что вам нужно знать

Как сотрудник, вы могли заметить, что ваша зарплата никогда не соответствует вашей полной зарплате.Это связано с тем, что ваш работодатель должен удерживать определенные налоги с заработной платы. Вы можете подумать, что вам не придется беспокоиться о налогах на заработную плату, если вы будете работать на себя. Но это не так — вам все равно придется платить налог на самозанятость в размере 15,3%. Что это за налог и почему его нужно платить? Если вам нужна помощь с этим или любым другим налоговым вопросом, подумайте о работе с финансовым консультантом.

Но это не так — вам все равно придется платить налог на самозанятость в размере 15,3%. Что это за налог и почему его нужно платить? Если вам нужна помощь с этим или любым другим налоговым вопросом, подумайте о работе с финансовым консультантом.

В 1935 году федеральное правительство приняло Закон о федеральных страховых взносах (FICA), который установил налоги для финансирования социального обеспечения и медицинской помощи.Налог FICA составляет 15,3%, и оплачивается работодателями и работниками, которые распределяют бремя каждой из половин. Работодатели платят 7,65%, а их работники — 7,65%.

Для обеспечения того, чтобы самозанятые лица продолжали вносить вклад в систему социального обеспечения и медицинской помощи, федеральное правительство приняло Закон о взносах самозанятых лиц (SECA) в 1954 году. SECA установило, что без уплаты работодателями половины налога самозанятые лица будут платить все 15,3%. Этот налог, уплачиваемый индивидуальными предпринимателями, известен как SECA, или, проще говоря, налог на самозанятость.

Этот налог, уплачиваемый индивидуальными предпринимателями, известен как SECA, или, проще говоря, налог на самозанятость.

Общий налог на самозанятость составляет 15,3% от вашего чистого дохода и состоит из двух частей. Первая часть — это социальное обеспечение в размере 12,4%. Закон устанавливает максимальную сумму чистой прибыли, которая подлежит обложению налогом на социальное обеспечение. Все, что превышает эту сумму, налогом не облагается. Максимальная сумма может меняться ежегодно и постоянно увеличивается. В 2020 налоговом году это 137 700 долларов.

Допустим, у вас есть 150 000 долларов чистого дохода от самозанятости в 2020 году.Вы заплатите налог в размере 12,4% с первых 137 700 долларов США. Однако вам не нужно платить налог на социальное обеспечение с оставшихся 12 300 долларов.

Вторая часть вашего налога на самозанятость поступает в Medicare. Ставка для земель Medicare составляет 2,9%. В отличие от социального обеспечения, налог по программе Medicare применяется ко всем вашим чистым доходам независимо от того, сколько вы зарабатываете. Если у вас есть 150 000 долларов чистой прибыли, как в предыдущем примере, вы должны заплатить 2,9% налога Medicare со всех 150 000 долларов.

В отличие от социального обеспечения, налог по программе Medicare применяется ко всем вашим чистым доходам независимо от того, сколько вы зарабатываете. Если у вас есть 150 000 долларов чистой прибыли, как в предыдущем примере, вы должны заплатить 2,9% налога Medicare со всех 150 000 долларов.

С 2013 года в соответствии с Законом о доступном медицинском обслуживании (ACA) существует дополнительный 0.9% подоходный налог Medicare на доход сверх установленного порога. Порог составляет 200 000 долларов для лиц, подающих документы как холостые, 250 000 долларов для супружеских пар, подающих совместно, и 125 000 долларов для супружеских пар, подающих документы отдельно.

Таким образом, если вы подаете заявление как холостяк и зарабатываете 250 000 долларов за год, первые 200 000 долларов облагаются налогом Medicare в размере 2,9%. Остальные 50 000 долларов облагаются подоходным налогом в размере 0,9% от общей суммы налога в размере 3,8%.

Налог на самозанятость: кто должен платить Как правило, вам необходимо платить налог на самозанятость, если ваш чистый доход от самозанятости составляет не менее 400 долларов за налоговый год. Сюда входят физические лица, у которых есть собственный бизнес, а также независимые подрядчики и фрилансеры. Вам не нужно платить налог на самозанятость с дохода, который вы получаете от работодателя, если работодатель удерживал налог на заработную плату.

Сюда входят физические лица, у которых есть собственный бизнес, а также независимые подрядчики и фрилансеры. Вам не нужно платить налог на самозанятость с дохода, который вы получаете от работодателя, если работодатель удерживал налог на заработную плату.

В других ситуациях может потребоваться уплата налога на самозанятость. Во-первых, вам все равно нужно платить, даже если вы являетесь гражданином США, работающим в иностранном правительстве. Вы также должны платить налоги на самозанятость, если вы зарабатываете более 108,28 долларов в качестве служащего церкви.Если в таких ситуациях вы получаете необлагаемый налогом доход и не уверены, облагается ли он налогом на самозанятость, лучше всего посетить веб-сайт IRS или обратиться за профессиональной помощью.

Для проверки: если вы работаете полный рабочий день, из которой вычтены налоги с заработной платы, но затем вы зарабатываете 1000 долларов за счет внештатной работы, вы должны платить налог на самозанятость с чистой прибыли от этой 1000 долларов (если только чистая прибыль не меньше 400 долларов).

Кроме того, налог на самозанятость применяется независимо от того, сколько вам лет. Если вы соответствуете вышеуказанным требованиям и уже получаете льготы по программам Medicare и Social Security, вам все равно придется платить налог.

Что такое чистая прибыль?Налог в 15,3% кажется высоким, но хорошая новость заключается в том, что вы платите налог на самозанятость только с чистой прибыли. Это означает, что вы можете сначала вычесть любые вычеты, например, коммерческие расходы, из своего валового дохода.

Один доступный вычет составляет половину налогов на социальное обеспечение и медицинское обслуживание. Правильно, IRS считает долю налога на самозанятость работодателем (7,65%) вычитаемым расходом.Только 92,35% вашей чистой прибыли (валовая прибыль за вычетом любых вычетов) подлежит обложению налогом на самозанятость. Существует ряд других налоговых вычетов, которые могут потребовать самозанятые лица для уменьшения своего налогооблагаемого дохода, например, если вы используете свой дом для бизнеса.

Допустим, вы зарабатываете 1500 долларов на внештатной работе и претендуете на удержания в размере 500 долларов. Затем вы умножите чистую 1000 долларов (1500 долларов минус 500 долларов) на 92,35%, чтобы определить свой налогооблагаемый доход. В этом примере всего 923,50 доллара (1000 долларов, умноженные на 92.35%) облагается налогом на самозанятость.

Подача налоговой декларации о самозанятостиПри подаче годовой декларации используйте Таблицу C формы 1040 для расчета чистого дохода от самозанятости. Если ваши деловые расходы составляют 5000 долларов или меньше, вы можете подать Schedule C-EZ вместо Schedule C.

Приложение C или Приложение C-EZ предоставит вам рассчитанный доход или убыток. Затем этот номер будет использован в Таблице SE (Форма 1040), Налог на самозанятость, чтобы рассчитать, сколько налога на самозанятость вы должны были уплатить в течение года.

Если вы подаете совместную декларацию с другим самозанятым лицом, вы должны рассчитать свои налоги на самозанятость отдельно. SECA не позволяет заявителям объединять свои доходы. Опять же, вам нужно будет ознакомиться с инструкциями IRS или обратиться за профессиональной финансовой помощью, чтобы правильно подать налоговую декларацию.

SECA не позволяет заявителям объединять свои доходы. Опять же, вам нужно будет ознакомиться с инструкциями IRS или обратиться за профессиональной финансовой помощью, чтобы правильно подать налоговую декларацию.

Помимо подачи годовой налоговой декларации, вы, как правило, должны делать расчетные налоговые платежи ежеквартально, если вы работаете не по найму. Расчетный налог используется для самозанятых, поскольку нет работодателя, который бы удерживал налоги.Для подачи этих ежеквартальных платежей вы используете форму 1040-ES «Расчетный налог для физических лиц». Чтобы правильно заполнить эту форму, вам понадобится годовая налоговая декларация за предыдущий год. Заполнение рабочего листа формы определит, нужно ли вам подавать квартальную расчетную сумму налога.

Для ежеквартальных платежей вы можете использовать электронную систему федеральных налоговых платежей или отправлять пустые ваучеры, указанные в форме 1040-ES. Первый взнос предполагаемых налогов на 2020 налоговый год должен быть внесен 15 июля 2020 года. Четвертый и последний платеж должен быть произведен 15 января 2021 года.

Четвертый и последний платеж должен быть произведен 15 января 2021 года.

Налог на самозанятость гарантирует, что самозанятые лица вносят такой же взнос и получают такую же сумму пособий, как и наемные работники. 15.3% могут шокировать новичков. Но когда все сказано и сделано, налоговые вычеты могут избавить вас от уплаты всего налога.

Не забывайте, что без работодателя вам придется решать большую часть налоговых расчетов самостоятельно.Если вас ошеломили или запутали формы и правила, вы можете воспользоваться профессиональной налоговой помощью.

Налоговые сборы- Финансовый консультант также может помочь вам оптимизировать налоговую стратегию в соответствии с вашими финансовыми целями и потребностями. Бесплатный инструмент SmartAsset соединит вас с финансовыми консультантами в вашем районе за пять минут. Если вы готовы к сотрудничеству с местными консультантами, начните прямо сейчас.

Калькулятор подоходного налога

Калькулятор подоходного налога - SmartAsset может оказаться полезным, если у вас традиционная работа и вы хотите знать, какой будет ваш счет дяде Сэму.

- Финансовый консультант, специализирующийся на налоговом планировании, может помочь снизить ваши 1099 подоходные налоги за счет ваших убытков. Это означает, что вы сможете использовать свои инвестиционные убытки для снижения налогов на 1099 доходов.

Фото: © iStock.com / i_frontier, © iStock.com / Geber86, © iStock.com / xavierarnau

2020-2021 Федеральные налоговые ставки и налоговые ставки

Существует семь федеральных налоговых категорий на 2020 налоговый год: 10%, 12%, 22%, 24%, 32%, 35% и 37%.Ваш рейтинг зависит от вашего налогооблагаемого дохода и статуса регистрации. Это ставки налогов, подлежащих уплате в мае 2021 года.

Налоговые категории и ставки на 2021 налоговый год, а также на 2019 год и предыдущие годы находятся в другом месте на этой странице.

2020 шкала федерального подоходного налога

(для налогов, подлежащих уплате в мае 2021 года или в октябре 2021 года с продлением)

Расширьте статус подачи, который относится к вам.

987 долларов.50 плюс 12% от суммы свыше 9875 долларов США | |||

4617,50 долларов США плюс 22% от суммы свыше 40 125 долларов США | |||

14 605,50 долларов США плюс 24% от суммы свыше 85 525 долларов США | |||

33 271,50 долл. США плюс 32% от суммы свыше 163 300 долл. США | |||

47 367,50 долл. США плюс 35% от суммы свыше 207 350 долл. США | |||

156 235 долл. США плюс 37% от суммы свыше 518 4001 900 долл. США | |||

1 975 долл. | |||

9 235 долл. США плюс 22% от суммы свыше 80 265 долл. США | 29 211 долл. США плюс 24% от суммы свыше 171 050 долл. США | ||

| 90 061 66 543 доллара плюс 32% от суммы свыше 326 600 долларов | |||

94735 долларов плюс 35% от суммы свыше 414 700 долларов | |||

167 307 долларов.50 плюс 37% от суммы свыше 622 050 долларов США |

В браке, подача отдельно

3 90013 158 долларов плюс 24% от суммы свыше 85 500 долларов

9023023987,50 долларов США плюс 9,850 долларов США от суммы свыше 12% от суммы | ||

4 617,50 долл. Плюс 22% от суммы свыше 40 125 долл. США | ||

14 605,50 долл. США плюс 24% от суммы свыше 85 525 долл. | ||

33 271 долл. США.50 плюс 32% от суммы свыше 163 300 долл. США | ||

47 367,50 долл. США плюс 35% от суммы свыше 207 350 долл. США | ||

83 653,75 долл. США плюс 37% от суммы свыше 311 025 долл. США09

| ||

1410 долл. США плюс 12% от суммы свыше 14 100 долл. США | ||

6 162 долл. США плюс 22% от суммы свыше 53,751 долл. США | ||

31 830 долларов плюс 32% от суммы свыше 163 300 долларов | ||

45 926 долларов плюс 35% от суммы свыше 207 350 долларов | ||

154 793 долл. США.50 плюс 37% от суммы, превышающей 518 400 долларов США |

2021 Федеральный подоходный налог, шкала

(для налогов, подлежащих уплате в апреле 2022 года)

Расширьте статус подачи, который относится к вам.

995 долларов плюс 12% от суммы свыше 9,950 долларов США | |||||

долларов США 4,664 плюс 22% от суммы свыше 9,950 долларов США плюс 22% от суммы свыше 9,950 долларов США | 14 751 долл. США плюс 24% от суммы свыше 86 375 долл. США | ||||

33 603 долл. США плюс 32% от суммы свыше 164 925 долл. США | |||||

47 843 долл. США плюс 35% от суммы свыше 209 долл. США | |||||

157 804 долл. США.25 плюс 37% от суммы свыше 523 600 долларов США |

95 686 долларов плюс 35% от суммы свыше 418 850 долларов

1 990 долларов США плюс 12% от суммы свыше 19 900 000489 | ||

29 502 доллара США плюс 24% от суммы свыше 172 750 долларов США | ||

67 206 долларов США плюс 32% от суммы свыше 329 850 долларов США 1 9006 | ||

168 993 долларов. |

В браке, подача отдельно

995 долларов США плюс 12,950 950 950 долларов США | ||

4664 долл. США плюс 22% от суммы свыше 40 525 долл. США | ||

14 751 долл. США плюс 24% от суммы свыше 86 375 долл. США | ||

33 603 долл. США плюс 32% от суммы свыше 9000 долл. США | ||

47 843 долларов плюс 35% от суммы свыше 209 425 долларов | ||

84 496 долларов.75 плюс 37% от суммы свыше 314 150 долларов США |

46385 долларов плюс 35% от суммы свыше 209 400 долларов

1420 долларов США плюс 12% от суммы свыше 14 200 долларов США 1 | ||

13 293 долларов США плюс 24% от суммы свыше 86 350 долларов США | ||

32 145 долларов США плюс 32% суммы свыше 164 900 долларов США | ||

156 355 долларов плюс 37% от суммы свыше 523 600 долларов |

Как работают налоговые категории

В США действует прогрессивная налоговая система, Это означает, что люди с более высокими налогооблагаемыми доходами платят более высокие ставки федерального подоходного налога.

Нахождение в налоговой категории не означает, что вы платите федеральный подоходный налог со всего, что вы делаете. Прогрессивная налоговая система означает, что люди с более высокими налогооблагаемыми доходами облагаются более высокими ставками федерального подоходного налога, а люди с более низкими налогооблагаемыми доходами — более низкими ставками федерального подоходного налога.

Правительство решает, сколько налогов вы должны, разделив ваш налогооблагаемый доход на части, также известные как налоговые скобки, и каждая часть облагается налогом по соответствующей налоговой ставке.Прелесть этого в том, что независимо от того, в какой категории вы находитесь, вы не будете платить эту налоговую ставку со всего своего дохода. (Это идея, лежащая в основе концепции эффективной налоговой ставки.)

Пример №1: Предположим, вы — одинокий податель с налоговым доходом 32 000 долларов. Таким образом, в 2020 году вы попадете в категорию 12% налогов.

Но платите ли вы 12% со всех 32 000 долларов? Нет. На самом деле, вы платите только 10% с первых 9 875 долларов; вы платите 12% на остальное. (Посмотрите на налоговые скобки выше, чтобы увидеть разбивку.)

Но платите ли вы 12% со всех 32 000 долларов? Нет. На самом деле, вы платите только 10% с первых 9 875 долларов; вы платите 12% на остальное. (Посмотрите на налоговые скобки выше, чтобы увидеть разбивку.)

Пример № 2: Если бы у вас был 50 000 долларов налогооблагаемого дохода, вы бы заплатили 10% с первых 9 875 долларов и 12% на долю дохода между 9876 долларов США и 40 125 долларов США.А затем вы заплатите 22% от остальной части, потому что часть вашего налогооблагаемого дохода в размере 50 000 долларов США попадает в 22% налоговую категорию. Общий счет составит около 6800 долларов — около 14% вашего налогооблагаемого дохода, даже если вы находитесь в группе 22%. Эти 14% называются вашей эффективной налоговой ставкой.

Это касается только федерального подоходного налога. В вашем штате могут быть разные скобки, фиксированный подоходный налог или полное отсутствие подоходного налога.

Что такое предельная ставка налога?

Ваша предельная ставка налога — это ставка налога, которую вы заплатили бы на еще один доллар налогооблагаемого дохода. Обычно это соответствует вашей налоговой категории.

Обычно это соответствует вашей налоговой категории.

Например, если вы один податель налоговой декларации с 30 000 долларов налогооблагаемого дохода, вы попадаете в категорию 12% налогов. Если ваш налогооблагаемый доход увеличится на 1 доллар, вы также заплатите 12% с этого дополнительного доллара.

Если бы у вас был 41 000 долларов налогооблагаемого дохода, большая часть этого дохода все равно попадала бы в категорию 12%, но последние несколько сотен долларов попадали бы в группу 22% налога. Ваша предельная налоговая ставка составит 22%.

Как попасть в более низкую налоговую категорию и платить более низкую ставку федерального подоходного налога

Двумя распространенными способами уменьшения вашего налогового счета являются кредиты и вычеты.

Налоговые льготы напрямую уменьшают сумму вашей задолженности по налогу; они не влияют на то, в какой категории вы находитесь.

Налоговые вычеты, с другой стороны, уменьшают налоговую часть вашего дохода.

Как правило, вычеты уменьшают ваш налогооблагаемый доход на процент от вашей наивысшей ставки федерального подоходного налога. Таким образом, если вы попадаете в группу 22% налога, вычет в размере 1000 долларов может сэкономить вам 220 долларов.

Как правило, вычеты уменьшают ваш налогооблагаемый доход на процент от вашей наивысшей ставки федерального подоходного налога. Таким образом, если вы попадаете в группу 22% налога, вычет в размере 1000 долларов может сэкономить вам 220 долларов.

Налоговые инструменты

Другие налоговые истории

Налоговые категории за прошлые годы

Интересно, как с годами менялись ставки и ставки федерального подоходного налога? Оглянись назад.

2019 налоговые скобки и ставки

2019 федеральные налоговые скобки

9005женат, подача отдельно | |||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 109 | 109

Налоговые группы и ставки 2017 г. 2017 г. | ||||||||||||||||||||||||||||||||||||||||||

| 906 | |||||||||||||||||||||||||||||||||||||||||||

Налоговые категории и ставки на 2016 год

Федеральные налоговые ставки на 2016 год

- 6

США плюс 12% от суммы свыше 19 750 долл. США

США плюс 12% от суммы свыше 19 750 долл. США США

США 50 плюс 37% от суммы свыше 628 300 долларов США

50 плюс 37% от суммы свыше 628 300 долларов США Но платите ли вы 12% со всех 32 000 долларов? Нет. На самом деле, вы платите только 10% с первых 9 875 долларов; вы платите 12% на остальное. (Посмотрите на налоговые скобки выше, чтобы увидеть разбивку.)

Но платите ли вы 12% со всех 32 000 долларов? Нет. На самом деле, вы платите только 10% с первых 9 875 долларов; вы платите 12% на остальное. (Посмотрите на налоговые скобки выше, чтобы увидеть разбивку.) Как правило, вычеты уменьшают ваш налогооблагаемый доход на процент от вашей наивысшей ставки федерального подоходного налога. Таким образом, если вы попадаете в группу 22% налога, вычет в размере 1000 долларов может сэкономить вам 220 долларов.

Как правило, вычеты уменьшают ваш налогооблагаемый доход на процент от вашей наивысшей ставки федерального подоходного налога. Таким образом, если вы попадаете в группу 22% налога, вычет в размере 1000 долларов может сэкономить вам 220 долларов.

После ввода всей необходимой информации, включая размер вашей заработной платы и статус регистрации, просто нажмите кнопку «Рассчитать». После того, как вы нажмете кнопку «Рассчитать», отобразится подробная разбивка ваших годовых налоговых платежей, а также график с подробным описанием этих платежей. Кроме того, разбивка будет включать сведения о ежегодных, ежемесячных, еженедельных и ежедневных платежах, предоставляя вам как можно больше подробностей о налоге, который вы будете платить.

После ввода всей необходимой информации, включая размер вашей заработной платы и статус регистрации, просто нажмите кнопку «Рассчитать». После того, как вы нажмете кнопку «Рассчитать», отобразится подробная разбивка ваших годовых налоговых платежей, а также график с подробным описанием этих платежей. Кроме того, разбивка будет включать сведения о ежегодных, ежемесячных, еженедельных и ежедневных платежах, предоставляя вам как можно больше подробностей о налоге, который вы будете платить.

Например, если вы регистрируете свои налоги как «холостые», у вас нет детей, вы моложе 65 лет и не слепой, с учетом стандартного налогового вычета ваш расчет будет выглядеть следующим образом:

Например, если вы регистрируете свои налоги как «холостые», у вас нет детей, вы моложе 65 лет и не слепой, с учетом стандартного налогового вычета ваш расчет будет выглядеть следующим образом:

Если доход ниже этого предела, вы платите ту же сумму федерального подоходного налога, что и все остальные, даже если в целом они зарабатывают меньше.

Если доход ниже этого предела, вы платите ту же сумму федерального подоходного налога, что и все остальные, даже если в целом они зарабатывают меньше. Данные недоступны в Делавэре, где Уилмингтон взимает муниципальный подоходный налог. В Калифорнии, Колорадо, Канзасе, Нью-Джерси, Орегоне и Западной Вирджинии в некоторых юрисдикциях действуют налоги на заработную плату, фиксированные налоги на заработную плату или налоги на прибыль с процентов и дивидендов. См. Джаред Вальчак, «Местные подоходные налоги в 2019 году», Tax Foundation, 30 июля 2019 г., https: // taxfoundation.org / местные-подоходные-налоги-2019 /.

Данные недоступны в Делавэре, где Уилмингтон взимает муниципальный подоходный налог. В Калифорнии, Колорадо, Канзасе, Нью-Джерси, Орегоне и Западной Вирджинии в некоторых юрисдикциях действуют налоги на заработную плату, фиксированные налоги на заработную плату или налоги на прибыль с процентов и дивидендов. См. Джаред Вальчак, «Местные подоходные налоги в 2019 году», Tax Foundation, 30 июля 2019 г., https: // taxfoundation.org / местные-подоходные-налоги-2019 /. Эта стандартная сумма вычета уменьшается на 175 долларов за каждые дополнительные 500 долларов AGI, чтобы не опускаться ниже 4000 долларов.Для всех налогоплательщиков с AGI не более 20 000 долларов США, претендующих на иждивенца, освобождение от уплаты налогов составляет 1 000 долларов США. Эта сумма снижается до 500 долларов на одного иждивенца для налогоплательщиков с AGI выше 20 000 долларов, но равным или менее 100 000 долларов. Для налогоплательщиков, имеющих более 100 000 долларов в AGI, освобождение от уплаты налогов составляет 300 долларов на каждого иждивенца.

Эта стандартная сумма вычета уменьшается на 175 долларов за каждые дополнительные 500 долларов AGI, чтобы не опускаться ниже 4000 долларов.Для всех налогоплательщиков с AGI не более 20 000 долларов США, претендующих на иждивенца, освобождение от уплаты налогов составляет 1 000 долларов США. Эта сумма снижается до 500 долларов на одного иждивенца для налогоплательщиков с AGI выше 20 000 долларов, но равным или менее 100 000 долларов. Для налогоплательщиков, имеющих более 100 000 долларов в AGI, освобождение от уплаты налогов составляет 300 долларов на каждого иждивенца.

Ставка налога на любую такую сумму будет составлять 5 процентов вместо 3 процентов. Кроме того, каждый налогоплательщик, чей AGI в Коннектикуте превышает 200000 долларов, должен уплатить сумму, равную 90 долларов за каждые 5000 долларов или их часть, на которую AGI из Коннектикута превышает 200000 долларов, но меньше 500000 долларов, и дополнительно 50 долларов за каждые 5000 долларов или дробную часть. из них, в результате чего AGI налогоплательщика превышает 500 000 долларов США до максимальной суммы платежа в размере 3 150 долларов США. Для каждого налогоплательщика MFJ, у которого AGI Коннектикута превышает 100 500 долларов, сумма налогооблагаемого дохода налогоплательщика в Коннектикуте, к которому применяется трехпроцентная ставка налога, должна быть уменьшена на 2000 долларов на каждые 5000 долларов США или их часть, на которую AGI Коннектикута налогоплательщика превышает указанную сумму.Любая такая сумма налогооблагаемого дохода Коннектикута, к которой, как указано в предыдущем предложении, не применяется ставка налога в размере 3 процентов, является суммой, к которой применяется ставка налога в размере 5 процентов.

Ставка налога на любую такую сумму будет составлять 5 процентов вместо 3 процентов. Кроме того, каждый налогоплательщик, чей AGI в Коннектикуте превышает 200000 долларов, должен уплатить сумму, равную 90 долларов за каждые 5000 долларов или их часть, на которую AGI из Коннектикута превышает 200000 долларов, но меньше 500000 долларов, и дополнительно 50 долларов за каждые 5000 долларов или дробную часть. из них, в результате чего AGI налогоплательщика превышает 500 000 долларов США до максимальной суммы платежа в размере 3 150 долларов США. Для каждого налогоплательщика MFJ, у которого AGI Коннектикута превышает 100 500 долларов, сумма налогооблагаемого дохода налогоплательщика в Коннектикуте, к которому применяется трехпроцентная ставка налога, должна быть уменьшена на 2000 долларов на каждые 5000 долларов США или их часть, на которую AGI Коннектикута налогоплательщика превышает указанную сумму.Любая такая сумма налогооблагаемого дохода Коннектикута, к которой, как указано в предыдущем предложении, не применяется ставка налога в размере 3 процентов, является суммой, к которой применяется ставка налога в размере 5 процентов. Каждый налогоплательщик MFJ, у которого AGI Коннектикута превышает 400 000 долларов США, должен уплатить, в дополнение к указанной выше сумме, сумму, равную 180 долларов США за каждые 10 000 долларов США или их часть, на которую AGI налогоплательщика Коннектикута превышает 400 000 долларов США, но не более 5 400 долларов США, и 100 долларов за каждые 10 000 долларов или их часть, на которую Connecticut AGI превышает 1 миллион долларов, вплоть до максимальной суммы платежа в 6300 долларов.

Каждый налогоплательщик MFJ, у которого AGI Коннектикута превышает 400 000 долларов США, должен уплатить, в дополнение к указанной выше сумме, сумму, равную 180 долларов США за каждые 10 000 долларов США или их часть, на которую AGI налогоплательщика Коннектикута превышает 400 000 долларов США, но не более 5 400 долларов США, и 100 долларов за каждые 10 000 долларов или их часть, на которую Connecticut AGI превышает 1 миллион долларов, вплоть до максимальной суммы платежа в 6300 долларов.

В отличие от графика базовой ставки подоходного налога в Аризоне, порог надбавки не корректируется с учетом инфляции. Избирательная мера, создавшая надбавку, Предложение 208, вступает в силу после объявления губернатора, но в настоящее время оспаривается в суде.

В отличие от графика базовой ставки подоходного налога в Аризоне, порог надбавки не корректируется с учетом инфляции. Избирательная мера, создавшая надбавку, Предложение 208, вступает в силу после объявления губернатора, но в настоящее время оспаривается в суде.

В 2018 году, последнем году, за который имеются данные, IRS собрало почти 3 триллиона долларов в виде поступлений, из которых частные лица, поместья и трасты внесли 1,57 триллиона долларов. Когда люди работают в компании, группе или на себя, они получают компенсацию. за оказываемые ими услуги. В основном им платят наличными, чеками или прямым переводом на их банковские счета.

В 2018 году, последнем году, за который имеются данные, IRS собрало почти 3 триллиона долларов в виде поступлений, из которых частные лица, поместья и трасты внесли 1,57 триллиона долларов. Когда люди работают в компании, группе или на себя, они получают компенсацию. за оказываемые ими услуги. В основном им платят наличными, чеками или прямым переводом на их банковские счета.

США ~ 80 000 долл. США

США ~ 80 000 долл. США В штатах Вашингтон, Техас, Флорида, Аляска, Невада, Южная Дакота и Вайоминг не взимается подоходный налог. Нью-Гэмпшир и Теннесси облагают налогом только дивиденды и процентный доход и не применяют налоги к заработной плате, прибыли или другому доходу.

В штатах Вашингтон, Техас, Флорида, Аляска, Невада, Южная Дакота и Вайоминг не взимается подоходный налог. Нью-Гэмпшир и Теннесси облагают налогом только дивиденды и процентный доход и не применяют налоги к заработной плате, прибыли или другому доходу. «Журнал данных за 2018 г.», стр. 3. По состоянию на 17 апреля 2020 г.

«Журнал данных за 2018 г.», стр. 3. По состоянию на 17 апреля 2020 г.