- Кредит наличными без справок и поручителей: взять кредит без справок о доходах онлайн

- Как взять ипотеку без официального трудоустройства — ищем варианты

- Как получить кредит в Украине без официальной работы

- Как получить автокредит: пошаговая инструкция :: Autonews

- Можно ли взять кредит, если официально вы безработный

- Система быстрых платежей ЦБ РФ — моментальные переводы денег по России

- Renault – модельный ряд и цены на автомобили Рено в России

- Можно ли получить личный заем без работы? — Советник Forbes

- Нет подтверждения дохода: Могу ли я получить ссуду? | Центр знаний

- Как получить личный заем без документов (4 простых шага)

- Лучшие личные ссуды на случай плохой кредитной истории в октябре 2021 года

- Выбор лучших личных кредитов для плохих кредитов

- Часто задаваемые вопросы по личным кредитам

- Лучшее для людей без кредитной истории

- Лучшее для гибких условий

- Лучшие варианты обеспеченного кредита

- Лучшее для быстрого утверждения

- Часто задаваемые вопросы по личному кредиту

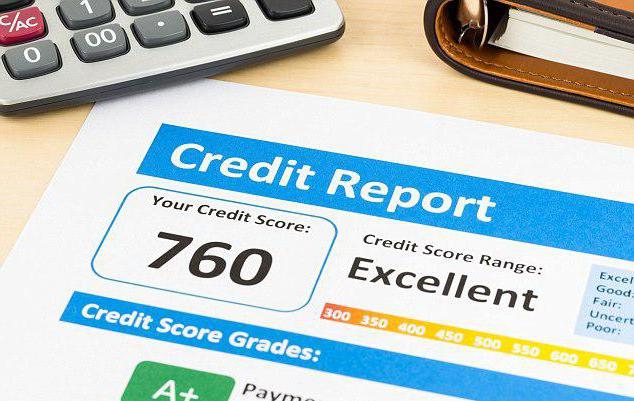

- Что считается плохим кредитным рейтингом?

- Могу ли я пройти предварительную квалификацию без ущерба для моего кредитного рейтинга?

- Увеличивают ли кредиты физическим лицам кредитоспособность?

- В чем разница между обеспеченными и необеспеченными кредитами?

- Наша методология

- Что такое личный заем и как он работает?

- Кредитная компания с доступными ссудными и кредитными услугами

- Доступный кредит для таких, как вы

- Каждый заслуживает доступа к доступному кредиту

- Персональные кредиты для

- Карта

- Из нашего сообщества

- Присоединяйтесь к

- Присоединяйтесь к нашему сообществу и получите доступ к

- Причины, о которых мы заботимся

- Self-eSTEM

- United Way в мире

- Американский Красный Крест

- Американский фонд союза гражданских свобод, Inc

- Девушки своими руками / Предприниматели в социальной и экологической сфере

- I2G в Калифорнийском университете, Мерсед

- AltaMed Health Services Corporation

- Американцы азиатского происхождения, продвигающие правосудие

- Chicanos Por La Causa

- Cool Effect, Inc

- Фонд латиноамериканского сообщества

- Сеть финансового здравоохранения

- UnidosUS: Программа финансового коучинга

- SpringFour: Ресурсная программа финансового благополучия

- Вопросы

- Узнайте о вариантах ссуды | Бюро финансовой защиты прав потребителей

Кредит наличными без справок и поручителей: взять кредит без справок о доходах онлайн

Преимущества кредитов СовкомбанкаБез справок и поручителей

Предлагаем кредитные программы с минимальным пакетом документов и без поручительства третьих лиц.

Онлайн-заявка

Чтобы оформить кредит наличными в Совкомбанке, достаточно заполнить простую анкету на сайте и получить быстрое решение.

Низкие ставки

Возьмите кредит с возвратом всех процентов. Ставка — 0% для участников Акции «Всё под 0!».

Кто может получить кредит без справок

Возраст

Подать заявку на кредит могут все граждане РФ в возрасте от 20 до 85 лет, включая работающих и неработающих пенсионеров.

Трудоустройство

Чтобы взять потребительский кредит наличными, нужно иметь официальное трудоустройство и стаж на последнем рабочем месте не менее 4 месяцев. Исключение — неработающие пенсионеры.

Регистрация

Требуется постоянная регистрация в одном из населенных пунктов РФ. Срок регистрации — не менее 4 месяцев на момент подачи заявки.

3 кредита Совкомбанка с минимальным пакетом документов

Эти программы подходят для клиентов, которые хотят оформить быстрый кредит наличными без подтверждения дохода и поручителей.

Стандартный плюс

Основные условия:

- срок кредитования — до 36 месяцев;

- ставка — от 6,9%;

- возраст от 20 до 85 лет;

- по паспорту РФ и втором документу на выбор заемщика: ИНН, СНИЛС, страховой медицинский полис, водительское удостоверение, удостоверение военнослужащего, военный билет, заграничный паспорт, пенсионное удостоверение.

Пенсионный плюс

Совкомбанк предлагает особые условия для работающих и неработающих пенсионеров. Условия кредитования:

- срок — до 60 месяцев;

- ставка — от 6,9%;

- возраст до 85 лет;

- оформление по паспорту РФ и пенсионному удостоверению или справке из ПФР.

Экспресс плюс

Это самый быстрый потребительский кредит, который можно получить без справок и поручителей. Для оформления нужен только паспорт. Основные условия кредитования:

- сумма — до 40 000 ₽;

- срок — до 60 месяцев;

- ставка — от 6,9%;

- возраст до 85 лет.

Точная сумма, срок и процентная ставка определяются в индивидуальном порядке. Чтобы узнать условия, оставьте заявку на сайте и дождитесь решения банка.

Документы для оформления кредита без поручителей

Основной:

- Российский паспорт. Его достаточно для оформления кредита по программе «Экспресс плюс». Для остальных требуется второй документ, удостоверяющий личность заемщика.

Второй на выбор:

- ИНН;

- водительское удостоверение;

- военный билет;

- удостоверение военнослужащего;

- СНИЛС;

- страховой полис;

- загранпаспорт;

- пенсионное удостоверение.

Как взять ипотеку без официального трудоустройства — ищем варианты

Как взять ипотеку без официального трудоустройства — вопрос довольно популярный. Работа с оформлением по трудовой книжке дает возможность получить кредит в банке на приобретение квартиры или дома без лишних препятствий и проволочек. Наличие постоянного заработка клиента снижает риски для финансовых учреждений и гарантирует выплату ипотеки. Но официальная зарплата может быть не единственным источником дохода, а гражданин иметь средства для покупки жилья, оставаясь по документам нетрудоустроенным. На этот случай банки предлагают различные пути решения вопроса с предоставлением ипотеки.

Способы получить ипотеку без трудоустройства

Банк одобрит ипотечный кредит безработному, если будет доказана платежеспособность заемщика. Для этого есть несколько способов:

Предоставить справку о доходе по форме банка. Некоторые финансовые учреждения, предлагают такие условия, где не требуется 2-НДФЛ.

Привлечь поручителей и созаемщиков. Ими могут быть супруг, родственник или близкий друг, желающий помочь с кредитными гарантиями.

Внести первоначальный взнос. Чем выше он будет, тем больше шансов получить одобрение на ипотечный кредит.

Предоставить в залог ликвидное имущество. Например, недвижимость, транспорт, земельный участок, ценные бумаги.

Условия по ипотечному кредитованию без подтверждения доходов и трудовой занятости банк определяет на свое усмотрение: в одной организации предъявят жесткие требования, в другой — могут одобрить заем по двум документам.

Документы, подтверждающие доход без официального места работы

Документов, доказывающих состоятельность потребителя много. Наиболее распространенные среди них:

выписка по расчетному счету, на который зачисляются средства;

официальный договор аренды на недвижимость, которая приносит финансовый доход;

данные с брокерской биржи, где обозначаются ценные бумаги, приносящие прибыль.

Можно пойти от обратного и подтвердить не доходы, а расходы. Документы об оплате обучения, медицинского страхования, покупки недвижимости, автомобиля и других крупных затрат станут дополнительными доказательствами платежеспособности.

Недостатки и преимущества ипотеки без трудоустройства

Заемщикам, решившим воспользоваться программами ипотечного кредитования без подтверждения доходов от официального трудоустройства, следует быть готовыми к строгим требованиям банка. К таким условиям относятся:

большой первоначальный взнос;

высокая процентная ставка по кредиту;

маленькая сумма займа;

короткий период возврата средств.

Это необязательные критерии, но в целях минимизации рисков большинство финансовых организаций ужесточают правила по выдаче ипотеки такого рода.

Ставки и сроки не будут препятствием для кредитования, если на руках есть значительная часть необходимой суммы на покупку жилья.

Отношение банков к ипотечному кредитованию граждан без места работы

Итак, возможно ли сегодня без оформления трудоустройства взять кредит на покупку жилья? Да, банки с каждым годом лояльнее относятся к клиентам, не имеющим официальный источник финансирования. К таким группам граждан относятся фрилансеры (без зачисления в штат), арендодатели, инвесторы, самозанятые (без оформления в качестве ИП). Финансовые учреждения не игнорируют этих клиентов, чтобы оставаться конкурентоспособными, и предлагают займы на приобретение жилья.

Чтобы оформить ипотеку без подтверждения трудоустройства, потребителю придется пройти долгую и тщательную процедуру проверки документов, либо воспользоваться специальными программами кредитования, разработанными для таких случаев.

Через сколько дней после трудоустройства можно оформить ипотеку

Иногда выгодные условия займа на жилье стоят того, чтобы трудоустроиться официально. Возникает вопрос: через сколько дней после оформления на работу могут дать ипотеку? Строгих сроков по этому поводу нет. Банки работают по нескольким вариантам:

Возникает вопрос: через сколько дней после оформления на работу могут дать ипотеку? Строгих сроков по этому поводу нет. Банки работают по нескольким вариантам:

Рассматривают период работы на последнем месте 1-6 месяцев при наличии бессрочного трудового договора.

Изучают общий стаж, который должен быть больше одного года.

Вообще не учитывают срок отработанных дней.

Решение финансового учреждения зависит от программы и суммы ипотечного кредитования.

Прежде чем выбрать между оформлением займа на жилье по стандартному алгоритму со всеми необходимыми документами и ипотекой по специальным условиям без официального трудоустройства, следует оценить выгоду и возможности.

Как получить кредит в Украине без официальной работы

Современный человек совершенно не может обойтись без денег. Часто бывают ситуации, что деньги закончились, а в течение недели дохода не предвидится.

Где взять деньги

Задумываясь о том где взять кредит, вы приходите к следующему выводу. Сегодня в Украине можно оформить кредит тремя способами:

- В банке;

- Через МФО;

- Частные кредиторы.

В зависимости от условий каждый может подобрать оптимальное решение. Кредит в 18 лет без работы можно получить на сайте компании moneyveo.ua.

Для того чтобы оформить кредит в банке вам понадобится полный пакет документов, а также различные справки. Если вы временно не работаете или имеете неофициальный доход, то вам, скорее всего откажут.

Можно попробовать частное лицо предоставляющее кредиты наличными, но здесь нужно быть предельно осторожными, так как кредитор сам определяет проценты и общую сумму к оплате. Так можно платить и платить, но при этом остаться должным.

Наиболее оптимальным с точки зрения выгоды и доверия остается онлайн кредит.

Как оформить кредит онлайн

Для оформления заявки нужно пройти несколько шагов, после чего деньги будут у вас.

- На электронном калькуляторе нужно установить сумму займа и период, на какой берутся деньги.

- Далее нужно заполнить анкету персональными данными. Здесь важно тщательно проверять указываемую информацию, так как от этого может зависеть принятие решения.

- Указываются реквизиты карточки на которую будут зачисляться средства. Некоторые организации делают верификацию карты, чтобы удостовериться в том, что счет принадлежит вам.

- Заявка отправляется на рассмотрение. Как правило рассмотрение ведется не более пятнадцати минут. Если вы оформляете кредит повторно, то решение будет принято быстрее.

- При положительном решении вам поступает уведомление на телефон или электронную почту.

- Скрепляете договор электронной подписью, и деньги поступают на карту.

Онлайн кредит выгоден по многим причинам и одной из них является то, что вам не нужно быть официально работающим, займ может получить даже студент.

Микрофинансовые компании позволяют решить материальные вопросы в течение получаса, при этом на выгодных условиях. Если срочно нужны деньги, то онлайн займ – это то, что нужно.

Как получить автокредит: пошаговая инструкция :: Autonews

Фото: Sebastian Gollnow, РБК, Skoda

Для многих россиян кредит — это единственная возможность купить машину. Благодаря этой банковской услуге тратить долгие годы на накопление нужной суммы не придется. Чтобы стать владельцем собственного автомобиля, достаточно подготовить стандартный пакет документов и выполнить несколько несложных действий. При этом часть из них сегодня можно произвести в режиме онлайн, не выходя из дома.

Благодаря этой банковской услуге тратить долгие годы на накопление нужной суммы не придется. Чтобы стать владельцем собственного автомобиля, достаточно подготовить стандартный пакет документов и выполнить несколько несложных действий. При этом часть из них сегодня можно произвести в режиме онлайн, не выходя из дома.

Время от подачи заявки на ссуду до получения личного транспортного средства составляет всего несколько дней. К тому же процентная ставка по автокредиту заметно ниже, чем по другим видам кредитования. А использовать заемные средства можно как для покупки новой машины, так и для приобретения автомобиля с пробегом. Мы составили простую пошаговую инструкцию, которая поможет быстро и безопасно получить автокредит.

Шаг 1: подайте заявку на кредит

Прежде всего потенциальному заемщику необходимо оценить свои финансовые возможности. Сумма ежемесячного платежа не должна превышать 30% от общего дохода семьи. Подходящую модель и кредитную программу следует подбирать исходя из этого. Слишком дорогая машина может стать причиной постоянного дефицита денежных средств. Определиться с банком будет проще, составив таблицу и расписав в ней условия различных программ, которые показались наиболее привлекательными.

Слишком дорогая машина может стать причиной постоянного дефицита денежных средств. Определиться с банком будет проще, составив таблицу и расписав в ней условия различных программ, которые показались наиболее привлекательными.

Подать заявку на получение автокредита можно разными способами. Например, заполнить специальную форму на портале банка или лично посетить офис. Требования к заемщикам обычно размещены на официальных сайтах кредитных организаций. Другой путь — заполнить анкету на сайте дилера, указав понравившуюся модель. Менеджер автосалона свяжется с потенциальным заемщиком для уточнения деталей и самостоятельно отправит заявку сразу нескольким банкам-партнерам.

Шаг 2: передайте документы и ждите решения

Список документов, которые потребуются для рассмотрения заявки, можно уточнить на сайте банка или у кредитного специалиста. Классический пакет включает паспорт, справку о доходах, заверенную копию трудовой книжки и заявление на предоставление кредита. В редких случаях сотрудники финансовых учреждений дополнительно просят принести копию диплома о высшем образовании, свидетельство о браке, ИНН, СНИЛС, выписку о состоянии банковского счета и другие бумаги.

В последнее время популярность набирают программы экспресс-кредитования. В этом случае процедура выдачи максимально упрощена: деньги предоставляют на основании паспорта и любого второго документа. Например, водительских прав или военного билета. Процентная ставка при этом будет выше на 3–7%.

На принятие решения по заявке может уйти от нескольких минут до нескольких дней, в зависимости от банка и программы кредитования. Если платежеспособность клиента покажется сотрудникам кредитного комитета недостаточной, ему предложат поискать созаемщика или поручителя. Он разделит ответственность за кредит с будущим автовладельцем.

Шаг 3: сделайте первоначальный взнос

Следующее действие — заключение договора купли-продажи с дилерским центром или физическим лицом, у которого заемщик приобретает автомобиль. Одновременно происходит выплата первоначального взноса. Как правило, он составляет от 10 до 50% от стоимости транспортного средства. При этом чаще всего работает правило: чем больше величина такого платежа, тем меньше переплата по кредиту.

При этом чаще всего работает правило: чем больше величина такого платежа, тем меньше переплата по кредиту.

После заключения договора покупатель получает два комплекта ключей, ПТС, сервисную книгу и счет с остатком долга. Определиться с конкретным автомобилем и выполнить эти процедуры нужно в ограниченный срок, который устанавливает банк. После его истечения заявку на автокредит придется подавать по новой.

Шаг 4: оформите страховой полис

Чаще всего оформление полиса каско — обязательное условие для выдачи кредита. Поскольку автомобиль станет предметом залога, банку важно обезопасить его от разного рода неприятностей. А потому такая страховка должна действовать в течение всего срока займа. В то же время банк не вправе заставить клиента застраховаться. Вместо этого он может установить более высокую процентную ставку или отказать в предоставлении займа.

Страховая сумма должна равняться или быть выше рыночной стоимости автомобиля. При этом кредитные организации обычно ограничивают перечень компаний, где можно купить страховку, списком своих партнеров. Таким образом банк минимизирует риски на случай невозврата кредитных средств. Например, если машина пострадает в аварии или будет угнана. Стандартный пакет документов для составления страхового договора: копия паспорта, водительских прав и ПТС.

Таким образом банк минимизирует риски на случай невозврата кредитных средств. Например, если машина пострадает в аварии или будет угнана. Стандартный пакет документов для составления страхового договора: копия паспорта, водительских прав и ПТС.

Шаг 5: заключите договор с банком

После этого покупатель едет в банк для подписания договора кредитования и договора залога. Последний ограничивает права заемщика на распоряжение транспортным средством. То есть без разрешения банка собственник не сможет продать машину, сдать ее в аренду, переоформить на другое имя или внести существенные конструктивные изменения. Такие действия могут квалифицироваться как мошенничество. Если же должник будет регулярно задерживать платежи, банк может изъять автомобиль и продать его с целью вернуть свои деньги.

Перед оформлением кредитного договора важно внимательно изучить его условия. Иногда такой документ содержит спорные пункты и защищает только одну сторону. Лучше заранее попросить проект договора и прочитать его в спокойной обстановке, а при обнаружении непонятных формулировок — обращаться к юристу. Если договор ущемляет права заемщика, требуйте изменить его условия или подайте заявку в другую кредитную организацию.

Лучше заранее попросить проект договора и прочитать его в спокойной обстановке, а при обнаружении непонятных формулировок — обращаться к юристу. Если договор ущемляет права заемщика, требуйте изменить его условия или подайте заявку в другую кредитную организацию.

Шаг 6: заберите автомобиль у продавца

Кредитные деньги банк перечисляет напрямую на счет организации-продавца. Процедура перевода может занять несколько дней, после чего покупка будет считаться состоявшейся. Перед подписанием передаточного акта важно тщательно осмотреть автомобиль и проверить все документы на наличие ошибок. Выявленные недостатки следует вписать в акт — так будет проще защитить свои права в судебном порядке.

После этого заемщику останется только поставить автомобиль на учет и передать оригинал ПТС на ответственное хранение в банк. Кстати, полис ОСАГО лучше приобрести в страховой компании, выбранной для КАСКО. Во-первых, страхователь в этом случае может получить дополнительную скидку. Во-вторых, если потребуется внести изменения в условия договора, сделать это у одного страховщика значительно быстрее.

Во-вторых, если потребуется внести изменения в условия договора, сделать это у одного страховщика значительно быстрее.

Можно ли взять кредит, если официально вы безработный

Если я работаю неофициально, мне дадут кредит?

Да, дадут. Однако условия будут не такими, как для официально трудоустроенных. Банк или другая кредитная организация при одобрении заявки возьмёт на себя повышенные риски. Вероятность того, что вы будете вовремя погашать кредит, не имея стабильной официальной зарплаты, ниже. Это отразится на величине процентной ставки, сроке кредитования и прочих условиях, причём не в вашу пользу.

Что это будет за кредит?

Получая чёрную зарплату и не имея других стабильных источников дохода, можно рассчитывать на потребительский кредит (например, на отпуск, лечение или без определённой цели, то есть нецелевой кредит). Взять ипотеку не получится.

Кто даст деньги?

Здесь два варианта: пойти в банк или в другую кредитную организацию, например микрофинансовую.

Обратиться в банк вы можете самостоятельно или через кредитного брокера — компанию, которая выступает посредником между вами и банком. Брокер сам подыскивает для вас наиболее выгодные предложения банков, которые с наибольшей долей вероятности одобрят заявку, готовит документы и направляет их в кредитное учреждение. За свои услуги брокер обычно просит 1–10% от суммы.

Второй способ будет максимально невыгодным, а проценты — просто космическими (1–2% в день). При этом заёмщика могут обязать сразу заплатить комиссию за услуги в размере 10–20% от стоимости кредита или оформить страхование жизни в конкретной компании, которая предлагает не самые выгодные условия. Зато получить такой кредит просто: обычно достаточно только паспорта.

На какие условия можно рассчитывать?

Обычно для официально работающих и официально безработных в банке действуют одни и те же кредитные программы, но условия по ним разные. Во втором случае ставка на 2–3% выше, а сумма кредита — меньше. Но здесь есть нюансы.

Но здесь есть нюансы.

Для кредитной организации важно, чтобы вы подтвердили свой источник дохода. Например, если вы не работаете официально, но имеете недвижимость, которую сдаёте и ежемесячно получаете ренту, банк расценит это как постоянный источник дохода. В таком случае вы сможете получить кредит на более выгодных условиях, приближенных к тем, которые предлагают официально трудоустроенным гражданам.

Ещё одна ситуация, в которой банк пойдёт вам навстречу, — это предоставление обеспечения. Лучше всего — твёрдым залогом. Чтобы получить кредит на нормальных условиях, вам потребуется доказать, что, если вы вдруг не сможете его выплачивать, банк сможет присвоить себе ваше имущество (например, квартиру, дом, машину) и тем самым покрыть расходы. В качестве обеспечения вы можете также привлечь поручителя — человека с официальным стабильным доходом, достаточным для погашения кредита, который возьмёт все риски на себя.

Давая кредит безработному, банк может потребовать более высокий первоначальный взнос (порядка 30–50% от суммы), так что будьте к этому готовы.

Какие документы нужны при оформлении?

Если вы можете как-либо подтвердить поступление доходов, сделайте это. Например, предоставьте банку справку о движении денежных средств по счёту или поступлении денег от третьих лиц (неважно, что указано в назначении платежа), выписку по счёту за последние пару месяцев и так далее.

Как и в остальных случаях, вам нужно будет заполнить анкету. Укажите своё место работы, пусть даже неофициальной, и величину реального ежемесячного дохода. Завышать свои доходы не стоит: банк проверяет информацию. Если выявится несоответствие, вам откажут в кредите без объяснения причин.

Как будут проверять мою платёжеспособность?

Банк может действовать по-разному.

Если сумма кредита крупная, вас будет проверять служба безопасности. Её сотрудник выяснит, существует ли компания, которую вы указали в качестве места работы, на каких условиях там трудятся неофициально и какие именно условия у вас. Такая проверка может проходить по телефону или при личной встрече — сотрудники службы безопасности нередко выезжают на место.

Если кредит небольшой, вас будет проверять персональный менеджер, который принимал у вас документы. Он созвонится с вашим руководителем, выяснит, сколько вы реально получаете, уточнит, насколько работодатель вами доволен. Всё это позволит менеджеру понять, будете ли вы в ближайшем будущем получать стабильный ежемесячный доход в этой компании и, соответственно, вовремя погашать кредит.

Если у вас есть положительная кредитная история, это будет плюсом в обоих случаях. При этом лучше, если вы раньше брали и успешно погашали займы именно в том банке, куда и сейчас подаёте заявку.

Выгодно ли брать кредит, если я официально не трудоустроен?

Получается, что нет. По всем показателям вы проигрываете работникам с серой или белой зарплатой. Процедура получения кредита сложнее, вероятность одобрения заявки ниже, сумма меньше, а процентная ставка выше.

Читайте также

Система быстрых платежей ЦБ РФ — моментальные переводы денег по России

Отсканируйте QR-код

Камерой смартфона, любым приложением для сканирования QR-кодов или сканером в мобильном приложении вашего банка.Выберите банк

При сканировании QR-кода камерой или специальным приложением вам будет предложен выбор из списка установленных мобильных приложений банков.Подтвердите оплату

Осталось подтвердить сумму платежа в мобильном приложении банка. Готово! Покупка оплачена – средства мгновенно поступят на счёт продавца.Частые вопросы

- Что делать, если деньги не дошли?

-

Если деньги были отправлены, но не дошли до получателя, отправитель должен обратиться в свой банк.

- Чем СБП отличается от других систем переводов и платежей?

-

В СБП списание денежных средств со счета и на счет (даже если к ним не привязаны карты) происходит мгновенно, сервис работает в круглосуточном режиме круглый год. Кроме того, для перевода не нужно знать номера карты / счета получателя, для перевода достаточно номера телефона.

- Какие конкурентные преимущества дает СБП? Каковы ее принципиальные отличия от существующих способов безналичных платежей?

-

СБП предоставляет моментальное зачисление денег на счет бизнеса, оплата может производиться круглосуточно.

Система быстрых платежей (СБП) становится все более популярной у населения. Вместе с тем мы замечаем появление подозрительных сайтов, рассылок в мессенджерах и социальных сетях, в которых используются логотип и название СБП.

Для перевода денег через СБП пользуйтесь официальным приложением вашего банка. Не переходите по сомнительным ссылкам и не переводите деньги незнакомцам.

Если вы обнаружили в сети подозрительный сайт или сомнительную информацию, присылайте нам сообщения о них в наши официальные аккаунты в соцсетях.

Renault – модельный ряд и цены на автомобили Рено в России

1 Акция «Домашний Тест-драйв» (далее — «Акция») действует исключительно на территории Российской Федерации, на специально созданной интернет платформе на сайте Renault.ru (далее — «Сайт»). Список официальных дилеров Renault, принимающих участие в Акции ограничен. Организаторы Акции оставляют за собой право в одностороннем порядке изменить список дилеров, участвующих в Акции. К записи на тест-драйв допускается клиент — физическое лицо, который в период проведения Акции заказал тест-драйв на Сайте, выбрав категорию «Домашний Тест-драйв», имеющее действующее водительское удостоверение. Предложение не является офертой и может быть изменено. Акция дает клиенту возможность выбрать дату, временной слот и маршрут тест-драйва (маршрут доступный для тест-драйва устанавливается дилерским центром Renault). Количество доступных слотов для записи и автомобилей для тест-драйва строго ограничено, в связи с чем действие Акции может быть приостановлено в любое время. Дополнительная информация предоставляется по телефону 8 800 200-80-80 (звонок по РФ бесплатный).

2 Предложение действует с 1 октября по 30 ноября 2021 г. и распространяется на Комплекс-Сервис «Замена масла», который включает моторное масло 5w40 или 0w40, оригинальный масляный фильтр, работы по замене, а также 10 обязательных контрольных проверок автомобиля. Указанная выгода представляет собой скидку от указанной конкретным Дилером фактической розничной цены сервисных работ и запасных частей, установленной таким Дилером. Во избежание сомнений, данные условия носят информационный характер, и не ограничивают право Дилера самостоятельно установить стоимость предложения ниже максимальных цен, рекомендованных ЗАО «РЕНО РОССИЯ» к непревышению, а также Дилер самостоятельно и по своему усмотрению определяет свою политику скидок. Предложение ограничено. Не является публичной офертой.

3 Предложение действует с 1 октября по 30 ноября 2021 г. и распространяется на Комплекс-Сервисы по замене тормозной системы: Комплекс-Сервис «Замена передних колодок», Комплекс-Сервис «Замена передних колодок и дисков» и Комплекс-Сервис «Замена задних колодок», каждый из которых включает оригинальные запасные части, работы по замене, а также 10 обязательных контрольных проверок автомобиля. Указанная выгода представляет собой скидку от указанной конкретным Дилером фактической розничной цены сервисных работ и запасных частей, установленной таким Дилером. Во избежание сомнений, данные условия носят информационный характер, и не ограничивают право Дилера самостоятельно установить стоимость предложения ниже максимальных цен, рекомендованных ЗАО «РЕНО РОССИЯ» к непревышению, а также Дилер самостоятельно и по своему усмотрению определяет свою политику скидок. Предложение ограничено. Не является публичной офертой.

Начальные цены модельного ряда:

Renault LOGAN

Указана максимальная рекомендованная розничная цена на автомобиль Renault LOGAN в комплектации ACCESS (Аксесс) 1,6 л, 82 л. с., МКП5 2021 года производства. Количество автомобилей у дилеров ограничено. Не оферта. Действует с 06.10.2021 по 31.10.2021. Подробности – на renault.ru.

Renault LOGAN STEPWAY

Указана максимальная рекомендованная розничная цена на автомобиль Renault LOGAN STEPWAY в комплектации Life (Лайф) 1,6 л, 82 л. с., МКП5 2021 года производства. Количество автомобилей у дилеров ограничено. Не оферта. Действует с 06.10.2021 по 31.10.2021. Подробности – на renault.ru.

Renault SANDERO

Указана максимальная рекомендованная розничная цена на автомобиль Renault SANDERO в комплектации ACCESS (Аксесс) 1,6 л, 82 л. с., МКП5 2021 года производства. Количество автомобилей у дилеров ограничено. Не оферта. Действует с 06.10.2021 по 31.10.2021. Подробности – на renault.ru.

Renault SANDERO STEPWAY

Указана максимальная рекомендованная розничная цена на автомобиль Renault SANDERO STEPWAY в комплектации Life (Лайф) 1,6 л, 82 л. с., МКП5 2021 года производства. Количество автомобилей у дилеров ограничено. Не оферта. Предложение действует с 06.10.2021 по 31.10.2021. Подробности — на renault.ru.

Renault Новый DUSTER

Указана максимальная рекомендованная розничная цена на автомобиль Renault Duster 2021 года производства в комплектации Access (Аксесс) 1,6 л., 114 л.с., 4×2 МКП5. Количество автомобилей у дилеров ограничено. Не оферта. Действует с 06.10.2021 по 31.10.2021. Подробности – на renault.ru.

Renault KAPTUR

Указанна максимальная рекомендованная розничная цена на автомобиль Renault KAPTUR в комплектации Life (Лайф) 1,6 л., 114 л.с., МКП5 2021 года производства. Количество автомобилей у дилеров ограничено. Не оферта. Действует с 06.10.2021 по 31.10.2021. Подробности – на renault.ru.

Renault ARKANA

Указана максимальная рекомендованная розничная цена на автомобиль Renault ARKANA 2021 года производства в комплектации Life (Лайф) 1,6 л., 114 л.с., 4×2 МКП5. Количество автомобилей у дилеров ограничено. Не оферта. Действует с 06.10.2021 по 31.10.2021. Подробности – на renault.ru.

Renault MASTER

Указана максимальная рекомендованная розничная цена на автомобиль Renault Master в комплектации Fourgon L1 h2 (Фургон L1 h2) 2,3 л. МКП6, 125 л.с. Количество автомобилей у дилеров ограничено. Не оферта. Действует с 06.10.2021 по 31.10.2021. Подробности – на renault.ru.

Можно ли получить личный заем без работы? — Советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Хотя получить личную ссуду можно без работы, это не мудрое решение, потому что вы можете поставить под угрозу свое финансовое здоровье, если не можете позволить себе ссуду. К тому же может быть сложно пройти квалификацию.Это связано с тем, что стабильный доход обычно является одним из важнейших требований для получения личного кредита. Тем не менее, некоторые кредиторы позволят вам взять ссуду без дохода или позволят вам использовать доход, не связанный с занятостью, для соответствия требованиям.

Прежде чем брать ссуду, узнайте, как кредиторы квалифицируют заявителя, и рассмотрите риски, связанные с получением ссуды без работы.

Следует ли брать ссуду, если у вас нет работы?

Если у вас нет работы или альтернативного источника дохода и вы не можете позволить себе взять личную ссуду, лучше не брать на себя дополнительные долги.Однако, если у вас есть постоянный доход, не связанный с работой, например, в фонды социального обеспечения или пенсионные фонды, и вы можете позволить себе взять дополнительный долг, это может обеспечить вам необходимое финансирование.

Как кредиторы определяют, имеете ли вы право на получение ссуды

Чтобы определить, имеете ли вы право на получение личной ссуды, кредиторы рассматривают несколько факторов, чтобы оценить ваш кредитный риск и возможность погашения ссуды. Некоторые из наиболее распространенных факторов включают ваш доход, отношение долга к доходу (DTI), кредитную историю и кредитный рейтинг.Изучив эти факторы, большинство кредиторов решают, одобрить или отклонить вашу заявку на получение кредита.

Если кредитор одобрит ссуду, он определит, какую процентную ставку и возможные комиссии взимать с вас, на основе этих четырех факторов.

1. Доход

Перед тем, как предоставить вам ссуду, большинство кредиторов требуют, чтобы вы предоставили подтверждение вашего дохода в виде прошлых налоговых деклараций, банковских выписок и квитанций о выплатах. Стабильный доход показывает кредитору, что у вас есть средства для погашения кредита. Кроме того, исходя из требований кредитора к доходу, это определит сумму денег, которую вы имеете право на получение займа.

Если у вас нет работы, но есть другие источники дохода, вы можете использовать их для получения ссуды. Кредиторы могут принимать доход из следующих источников:

- Проценты и дивиденды

- Социальное обеспечение

- Длительная инвалидность

- Алименты или алименты

- Целевой фонд

- Аренда недвижимости

- Выход на пенсию

В том редком случае, когда вы можете получить личную ссуду без подтверждения дохода, все равно не стоит брать ее, если вы не можете позволить себе ее погашать.

2. Отношение долга к доходу

Отношение вашего долга к доходу (DTI) показывает, насколько ваш ежемесячный долг соотносится с вашим валовым доходом. Кредитор использует это измерение, чтобы определить, можете ли вы взять на себя дополнительный долг. Чтобы рассчитать это соотношение, разделите свой ежемесячный доход на валовой доход. Например, если ваше ежемесячное обслуживание долга составляет 2000 долларов, а ваш валовой доход составляет 2500 долларов, ваш коэффициент DTI составит 80% (2000 долларов / 2500 долларов).

Чем выше ваш коэффициент DTI, тем выше вы рискуете как заемщик.Хотя у кредиторов разные минимальные требования к DTI, обычно предпочтительным является коэффициент ниже 36%. Некоторые кредиторы, однако, одобряют исключительных кандидатов с DTI до 50%.

3. Кредитная история

При рассмотрении вашей кредитной заявки кредиторы проверят вашу кредитную историю, чтобы узнать, как вы управляете прошлыми и текущими долговыми обязательствами. Если у вас много пропущенных или просроченных платежей, кредиторы воспримут это как красный флаг. Кроме того, если вы не установили свою кредитную историю, кредиторы могут колебаться в отношении одобрения вас на получение ссуды.

4. Кредитный рейтинг

Кредиторы проверяют ваш кредитный рейтинг, чтобы определить, насколько вы рискованны для заемщика. Одной из самых популярных моделей, используемых кредиторами, является модель кредитного скоринга FICO. Эта модель варьируется от 300 до 850. Заемщики, имеющие кредитный рейтинг от хорошего до отличного (не менее 670), обычно получают лучшие процентные ставки. FICO рассчитывает оценку на основе вашей истории платежей, суммы задолженности, кредитного баланса, длины кредитной истории и новых кредитных счетов.

3 Риски получения кредита без работы

Хотя вы можете получить ссуду, будучи безработным, помните о связанных с ней рисках, в том числе:

- Повреждение вашего кредитного рейтинга. Невозможность погашения или невыполнение обязательств по личной ссуде может нанести серьезный ущерб вашему кредитному рейтингу. Это может помешать вам иметь право на получение ипотечной или иной ссуды в будущем и увеличит ваши расходы по ссуде.

- Право на меньшую сумму кредита. Несмотря на то, что вы безработный, недостаток дохода, скорее всего, приведет к тому, что вы будете иметь право на меньшую сумму денег, чем вы имели бы право в противном случае, если вы вообще имеете на это право.

- Более высокие процентные ставки и комиссии. Чтобы компенсировать предоставление займа заявителю с высоким уровнем риска, кредитор, вероятно, будет взимать более высокие процентные ставки и сборы. Выплата более высокой процентной ставки увеличивает стоимость заимствования. Вдобавок к этому, уплата более высокой комиссии за выдачу кредита из-за отсутствия дохода может уменьшить сумму вашего кредита, поскольку они вычитаются из суммы кредита.

Альтернативные личные займы

Если вы решите, что получение индивидуальной ссуды не для вас, рассмотрите следующие альтернативные варианты.

Семейные ссуды

Один из способов получить ссуду без подтверждения дохода — это взятие семейной ссуды, которая представляет собой ссуду от члена семьи, которая может включать или не включать договор. Прежде чем брать деньги взаймы, вам следует обсудить условия ссуды с членом семьи, который одолжил вам деньги. Если вы составляете официальный договор, убедитесь, что он включает в себя способ погашения ссуды, график погашения и любые проценты.

Как только начнется график погашения, сделайте все возможное, чтобы погасить ссуду вовремя.Если вы не погасите свой семейный кредит, это может негативно повлиять на ваши отношения с членом семьи, который одолжил вам деньги.

Кредиты под CD

Если у вас есть счет депозитного сертификата (CD), вы можете взять ссуду CD. Ваши деньги на компакт-диске служат залогом ссуды, поэтому на нее легче претендовать по сравнению с другими ссудами. Кроме того, поскольку это обеспеченная ссуда, ваша процентная ставка обычно ниже, чем по необеспеченной личной ссуде.

Однако одним из основных недостатков является то, что вы можете взять в долг только сумму, равную или меньшую, чем та, что находится на компакт-диске.Кроме того, если вы не сможете погасить ссуду, кредитор может конфисковать деньги на вашем компакт-диске.

Ссуды под залог собственного капитала или HELOC

Если у вас достаточно собственного капитала, вы можете получить ссуду под собственный капитал или кредитную линию под собственный капитал (HELOC). Чтобы соответствовать требованиям, кредиторы обычно требуют, чтобы у вас было как минимум 15–20% собственного капитала в вашем доме. Например, если у вас есть дом стоимостью 300 000 долларов, кредитор потребует, чтобы у вас был собственный капитал на сумму от 45 000 до 60 000 долларов.

Хотя ссуды под залог жилья и HELOC схожи в том, что ваш дом является активом, обеспечивающим ссуду, они действуют по-разному.Первый действует аналогично индивидуальной ссуде в том смысле, что кредитор дает вам единовременный платеж, а вы выплачиваете ссуду фиксированными частями с фиксированной процентной ставкой. Однако HELOC работает как кредитная карта: вы занимаетесь по мере необходимости и платите проценты только с тех денег, которые вы занимаете.

При использовании обоих этих вариантов кредитор может лишить вас права выкупа вашего дома, если вы не погасите его. Подумайте дважды, прежде чем брать этот вид кредита без работы. Если вы безработный и не можете позволить себе выплатить ссуду, избегайте этого варианта.

Ссудодатель ссуд

Еще один способ удовлетворить требования к доходу для ссуды — добавить соавтора. Совместное подписание — это тот, кто соглашается нести ответственность за выплату кредита, если вы пропустите платежи или не выполните его. Если у вас плохая кредитная история или у вас нет дохода, второй подписант с хорошей или отличной кредитной историей (не менее 670 и солидный доход) может помочь вам получить ссуду.

Прежде чем вы заставите кого-то подписать за вас совместную подпись, убедитесь, что вы можете выплатить долг. Невыплата ссуды может повредить кредитному рейтингу как вам, так и вашего соавтора.

Нет подтверждения дохода: Могу ли я получить ссуду? | Центр знаний

Кредиторы не просто делают заемщикам одолжение, предоставляя новый заем. Банки должны защитить свою прибыль, убедившись, что заемщики смогут управлять своими текущими платежами и полностью возвращать деньги банку. Ссуды без документов, то есть ссуды без обычной подтверждающей документации, показывающей полную картину платежеспособности заемщика, сейчас менее распространены, чем в дни, предшествовавшие финансовому кризису 2008 года.

Сегодня для подачи заявки на получение кредита от заемщика обычно требуется предоставить официальное подтверждение дохода от текущего или предыдущего работодателя, но есть альтернативные способы для заемщиков показать свои доходы и доказать свою способность соблюдать условия ссуды. Платежных квитанций, кредитной истории, банковских выписок, справок и контрактов часто бывает достаточно, чтобы доказать кредитоспособность заемщика. Дополнительные комиссии и премии также могут применяться, поскольку кредиторы стремятся лучше защитить себя от рискованных заемщиков, которые могут объявить дефолт.

До финансового кризиса 2008 года кредиторы довольно часто выдавали ссуды без какой-либо формальной проверки дохода заявителя. Согласно отчету Национальной комиссии по причинам финансового экономического кризиса в США за 2011 год (http://fcic-static.law.stanford.edu/cdn_media/fcic-reports/fcic_final_report_full.pdf) Проверка доходов составляла 2% ипотечных кредитов в 2000 г. и 9% к 2007 г.

Мотивы для получения так называемой ссуды «без проверки дохода» были связаны с тем, как банки управляли этими финансовыми механизмами.Сотрудники, выдавшие новый заем, обычно получали комиссию по сделке независимо от того, был ли заемщик в состоянии выплатить. Банки также часто упаковывали и перепродавали свои кредитные контракты третьим сторонам, что, по сути, избавляло банки от беспокойства по поводу дефолта заемщика.

Когда начали расчищаться завалы Великой рецессии, федеральное правительство вмешалось и выпустило новые стандарты, чтобы помешать банкам выдавать «субстандартные» (или высокорисковые) ссуды в будущем.С принятием Закона Додда-Франка о реформе Уолл-стрит и защите прав потребителей от 2010 года правительство США создало новую серию руководящих принципов «способности платить» (https://www.investopedia.com/terms/a/ability-to-repay. asp), которые финансовые учреждения должны учитывать при оценке новой кредитной заявки. Требования к возможности выплаты включают статус занятости, кредитную историю и другие текущие кредитные соглашения.

Несмотря на новые правила, банки по-прежнему могут решать, когда выдавать ссуду, основываясь на своей «добросовестной» оценке кредитоспособности потенциального заемщика, поэтому в конечном итоге они должны убедиться, что кандидат соответствует требованиям.

Когда проверка дохода недоступна

Если сотрудник работает по типовой схеме оплаты труда, обычно нетрудно получить подтверждение дохода. Другие условия найма могут оказаться более сложными для обеспечения проверки дохода, в том числе следующие:

- Комиссионная работа: Работники, получающие компенсацию в основном за счет комиссионных, могут значительно изменить текущую компенсацию в зависимости от результатов работы. Это может затруднить для кредиторов оценку ежемесячной платежеспособности заемщика.

- Инвестиции в недвижимость: Доходы инвесторов в недвижимость часто показывают недавние чистые убытки из-за крупных инвестиций или рыночных спадов, несмотря на приличный денежный поток.

- Предпринимательство: У самозанятых работников могут быть периодические перерывы в работе или переговоры о продлении контракта, которые ограничивают их время фактического заработка.

Независимо от причины, соискателям ссуды обычно необходимо найти способ доказать, что они выполнят свой долг.

Заработная плата составляет большую часть доходов большинства заемщиков, поэтому крайне важно, чтобы они могли предоставить какое-либо подтверждение постоянного дохода от работы. Официальное подтверждение занятости и дохода обычно принимает форму письма о подтверждении занятости или формы для конкретного штата, такой как Техасская форма h2028.

Если сотрудник не может получить такое письмо из-за плохих отношений с работодателем или из-за того, что у компании нет процесса, установленного для выдачи такого подтверждения, других методов может быть достаточно для подтверждения заработка:

Корешки

Периодические квитанции о заработной плате служащего могут служить доказательством дохода, хотя они представляют собой просто историческую запись и не содержат никакой информации о будущих доходах.

Предоставляя кредитору квитанции о заработной плате, заемщики должны включать как можно больше записей, чтобы продемонстрировать стаж работы и характер текущих платежей.

Кредитная история

Кредитная история обычно также является важным фактором при принятии большинства кредитных решений, поскольку она отражает прошлое управление заемщиком своими кредитными соглашениями.

Однако кредитный отчет не предоставляет никакой информации для подтверждения занятости, поэтому обычно этого недостаточно для обеспечения ссуды или ипотеки.

Выписки из банка

Если квитанции о заработной плате отсутствуют, банковские выписки с указанием регулярных платежей от работодателя также могут помочь подтвердить доход заявителя. Кандидатам, использующим квитанции о заработной плате, следует собрать как можно больше, чтобы убедительно обосновать свою платежеспособность.

Список литературы

Иногда новые или небольшие работодатели могут не иметь отделов кадров, которые могут обрабатывать запросы о приеме на работу или проверку доходов. В этих случаях рекомендации, которые могут устно подтвердить вашу зарплату и отношения с компанией, часто могут предоставить кредиторам адекватную информацию о вашей занятости и информации о доходах.

Контракты и соглашения

Пожалуй, наименее убедительное доказательство этих доходов. Контракты не содержат никакой информации о том, принял ли сотрудник предложение или приступил к работе.

Большинство кредиторов потребуют некоторой комбинации этих доказательств при оценке заявки.

При подаче заявления на получение кредита без формального подтверждения дохода вы можете предпринять несколько шагов, чтобы повысить вероятность получения нового кредита:

- Защитите свой кредитный рейтинг.Кредит « Очень хорошо» включает оценку FICO 740 или выше. Если ваш кредитный рейтинг ниже «очень хорошо», попробуйте предпринять шаги для улучшения своего рейтинга, погасив существующий долг или связавшись с вашими кредиторами, чтобы попытаться обсудить новые условия урегулирования долга.

- Предоставьте крупный первоначальный взнос. Если возможно, заемщики должны внести как можно больший первоначальный взнос по ссуде, чтобы обеспечить разумные условия заимствования.

- Соберите налоговые декларации. В дополнение к документации, указанной выше, годовые налоговые декларации могут дать хорошее представление о ваших годовых доходах и помочь кредиторам оценить ваш прогнозируемый доход.

Ответственное обеспечение нового кредита

Возможны ссуды, не требующие подтверждения дохода, но их обычно труднее получить. Иногда кредиторы будут взимать более высокие процентные ставки с заемщиков, которые не могут обеспечить доход, поэтому заемщики должны быть осторожны, чтобы не брать неконтролируемые ссуды. Возможность доказать доход может указывать на финансовую проблему, которая может сделать управление ссудой невозможным, поэтому заемщики должны обязательно учитывать, как ссуда вписывается в их общую финансовую картину, когда они рассматривают возможность взять новый долг.

Как получить личный заем без документов (4 простых шага)

Если вы ищете личную ссуду без документов в Мумбаи или любом другом городе Индии, имейте в виду, что кредиторы обычно требуют документы для подтверждения вашей личности, финансового положения и т. Д. Однако необходимость в оформлении документов сведена к минимуму. благодаря финансовым технологиям, которые позволяют подать заявку онлайн и получить доступ к сумме кредита, не посещая кредитора лично. Технологии позволили кредиторам санкционировать получение личной ссуды с минимальной документацией, поскольку вся необходимая информация легко доступна в Интернете.

Вот несколько простых способов получить личную ссуду без необходимости подавать слишком много дополнительных документов.

1) Выберите финансовое учреждение, с которым вы поддерживаете отношенияЛояльность имеет большое значение в мире финансов, и это особенно верно, когда речь идет о кредитовании. Если вы являетесь постоянным покровителем финансового учреждения, вы можете легко получить личный кредит без документов. Это связано с тем, что у кредитора уже есть важная информация и доступ к вашей финансовой истории.Некоторые кредиторы могут даже санкционировать выдачу личной ссуды без подтверждения дохода, если в вашем профиле указано значительное состояние.

2) Поддерживать высокий кредитный рейтингПоскольку личный заем является необеспеченной формой кредита, кредиторы делают упор на ваш кредитный рейтинг, чтобы определить риск, связанный с применением санкций к вашему заявлению. Вот почему важно поддерживать высокий рейтинг CIBIL, поскольку он говорит кредиторам о том, что в прошлом вы отвечали за заемный кредит.Это также указывает на то, что у вас меньше шансов задержать погашение или пропустить EMI. Фактически, некоторые кредиторы могут даже санкционировать выдачу ссуды без предоставления вашей зарплаты и выписки из банка.

Дополнительная информация: Персональный заем с плохой оценкой CIBIL3) Выберите кредитора, который предлагает функцию мгновенного утверждения

Как правило, кредиторам, у которых есть функция мгновенного одобрения своих кредитных предложений, требуется только самый минимум, когда дело доходит до документации.Например, личный заем Bajaj Finserv предлагает онлайн-заявку, и вы можете получить одобрение кредита в течение 5 минут. Кроме того, этот заем также предлагает быстрое время выплаты, так как вы можете получить всю санкцию на свой банковский счет в течение 24 часов после утверждения.

4) Наличие предварительно утвержденного предложенияЧтобы по-настоящему испытать заявки на получение ссуды с минимальным или нулевым объемом документов, просто выберите предварительно одобренное предложение. Таким образом, вы можете легко получить доступ к предложению, которое предварительно одобрено на основе вашего финансового профиля.Эти предложения созданы специально для вас и дают вам санкцию по комфортной процентной ставке.

Дополнительная информация: Как проверить свой балл CIBIL?

Хотя получить быструю личную ссуду можно без документов, помните, что вам все равно может потребоваться предоставить некоторые документы известному кредитору. Так что заранее исследуйте, чтобы избежать сюрпризов в будущем. Чтобы начать работу сегодня, проверьте свое предварительно одобренное предложение в Интернете и получите доступ к индивидуальному предложению о ссуде, которое предлагает мгновенное онлайн-одобрение.

Лучшие личные ссуды на случай плохой кредитной истории в октябре 2021 года

Редакционная группа Select работает независимо над обзором финансовых продуктов и написанием статей, которые, как мы думаем, будут полезны нашим читателям. Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Получение ссуды при плохой кредитной истории или отсутствии кредитной истории может быть сложной задачей. Как и большинство финансовых продуктов, заемщики должны подать заявку с указанием информации о своем доходе и согласиться на проверку кредитоспособности, прежде чем получить одобрение на получение ссуды.Кредиторы предпочитают работать с клиентами, у которых есть подтвержденный опыт своевременной оплаты счетов и зарабатывания денег, достаточных для погашения долга, при соблюдении всех условий и соглашений.

Хороший кредитный рейтинг начинается с 670 по шкале FICO (661 для VantageScore). Все, что выше 740, считается очень хорошим, а результат выше 800 FICO (или 781 VantageScore) считается отличным.

Если ваш кредитный рейтинг меньше 670, вам может казаться, что он мешает получить доступ к хорошим финансовым продуктам.Однако есть несколько кредиторов, которые работают с такими кандидатами, помогая им занимать деньги на покрытие чрезвычайных расходов, включая медицинские счета и ремонт автомобилей, рефинансирование долга с высокими процентами или даже консолидацию выплат по долгу.

Но будьте осторожны: кредиторы могут взимать более высокие процентные ставки или увеличивать комиссию за выдачу кредита, штрафы за досрочное погашение и штрафы за просрочку платежа с заемщиков, которых они считают «более рискованными». Поэтому, если у вас не идеальный кредит, важно выполнить домашнюю работу до того, как подписаться на пунктирной линии, чтобы убедиться, что вас устраивают условия кредита.

Выберите округленные личные ссуды для плохих кредитов, с учетом комиссий, процентных ставок и гибких вариантов погашения для различных кредитных баллов. Мы попытались установить приоритеты ссуд без комиссии за выдачу или регистрацию, но поскольку этот список предназначен для заемщиков с более низким кредитным рейтингом, многие ссуды, которые вы видите ниже, сопряжены с дополнительными расходами (подробнее о нашей методологии см. Ниже).

Для займы без комиссии за выдачу кредита, ознакомьтесь с нашим лучшим списком личных займов.

Выбор лучших личных кредитов для плохих кредитов

Часто задаваемые вопросы по личным кредитам

Лучшее для людей без кредитной истории

Личные кредиты Upstart

Годовая процентная ставка (APR)

Цель кредита

Консолидация долга, рефинансирование кредитной карты, ремонт дома, свадьба, переезд или лечение не имеет кредитного рейтинга)

Комиссия за оформление

От 0% до 8% от целевой суммы

Штраф за досрочную выплату

Комиссия за просрочку

Наибольшее из 5% от ежемесячной просроченной суммы или $ 15

Плюсы

- Открыт для заемщиков с справедливой кредитной историей (минимум 600 баллов)

- Wil Я принимаю заявителей с недостаточной кредитной историей и без кредитного рейтинга.

- Без комиссии за досрочное погашение

- 99% личных ссудных средств отправляются на следующий рабочий день после заполнения необходимых документов до 5 p.м. С понедельника по пятницу

Консультации

- Высокие штрафы за просрочку платежа

- Комиссия за выдачу кредита в размере от 0% до 8% от целевой суммы (автоматически удерживается из кредита до его доставки вам)

- Комиссия в размере 10 долларов США за запрос бумажных копий кредитного соглашения (без комиссии за виртуальные копии с электронной подписью)

- Должен иметь номер социального страхования

Лучшее для гибких условий

OneMain Financial Personal Loans

Годовая процентная ставка (APR)

Цель кредита

Консолидация долга, основные расходы, чрезвычайные расходы

Суммы займа

Условия

Требуемый кредит

Комиссия за оформление

Фиксированная комиссия от 25 до 500 долларов США или процент от 1% до 10% (в зависимости от вашего штата)

Штраф за досрочное погашение

Плата за просрочку

До 30 долларов США за просрочку платежа или до 15% (зависит от вашего штата)

Плюсы

- Утверждает кандидатов с плохой или справедливой кредитной историей

- Отсутствие комиссии за досрочное погашение

- Разумный минимум кредита (1500 долларов США) для небольших потребностей

- Может пройти предварительную квалификацию с мягкая кредитная проверка (без жесткого запроса сразу)

- Финансирование ACH в течение 1-2 рабочих дней (иногда в тот же день при наличии надлежащих документов)

- Возможность подать заявку на обеспеченный кредит (с залогом) по потенциально более низким ставкам

- Заемщики могут выбрать дата оплаты счета каждый месяц

- Кандидаты могут подать заявку с со-заявителем или, если состоят в браке, могут подать заявку на ссуду отдельно от супруга

Минусы

- Высокая комиссия за оформление

- Высокие процентные ставки

- Годовая процентная ставка без автоплаты скидка

- Нет соавторов

Информация об обеспеченных кредитах OneMain Financial:

Хотя это и не требуется, кандидаты, не отвечающие критериям необеспеченный личный заем в OneMain Financial может быть предложен обеспеченный заем.Обеспеченная ссуда позволяет заемщикам, которые хотят использовать капитал своего автомобиля, потенциально получить таким образом более низкие проценты. Ставки, условия погашения и соглашения различаются в зависимости от человека и штата, в котором они применяются. Узнайте больше, проверив предложения на сайте OneMain Financial.

Ссылка на OneMain Financial предоставлена компанией Even Financial.

Потребительские ссуды OneMain Financial предлагаются в 44 штатах (мы не предоставляем ссуды в AK, AR, CT, DC, MA, RI и VT). Поступления от ссуды не могут быть использованы для покрытия расходов на высшее образование, как это определено в Положении Z CFPB, таких как расходы на колледж, университет или профессиональную подготовку; для любых деловых или коммерческих целей; покупать ценные бумаги; или в азартных играх или в незаконных целях.

Пример ссуды: ссуда в размере 6000 долларов США с годовой процентной ставкой 24,99%, выплачиваемая 60 ежемесячными платежами, будет иметь ежемесячные платежи в размере 176,07 долларов США.

Дополнительные условия для обеспеченных предложений: Обеспеченные предложения требуют первого залога на автомобиль, который соответствует нашим требованиям к стоимости, названный от вашего имени и имеющий действующую страховку. Кредитор удерживает залог до тех пор, пока ссуда не будет выплачена полностью. Военнослужащие, находящиеся на действительной военной службе, их супруги или иждивенцы, подпадающие под действие Закона о военном кредитовании, не могут закладывать какое-либо транспортное средство в качестве залога.

Варианты финансирования; доступность средств: средства ссуды могут быть выплачены чеком или переведены в электронном виде на банковский счет заемщика через автоматизированную клиринговую палату (ACH) или через сеть дебетовых карт (SpeedFunds). Средства ACH доступны примерно через 1-2 рабочих дня после даты закрытия кредита. К деньгам через SpeedFunds можно получить доступ в день закрытия кредита с помощью дебетовой карты, выпущенной банком.

Заемщики в этих штатах подчиняются следующим минимальным размерам ссуд: Алабама: 2100 долларов.Калифорния: 3000 долларов. Грузия: Если вы не являетесь настоящим клиентом, минимальная сумма кредита составляет 3 100 долларов США. Огайо: 2000 долларов. Вирджиния: 2600 долларов.

Заемщики (кроме нынешних клиентов) в этих штатах подпадают под следующие максимальные размеры необеспеченных кредитов: Северная Каролина: 7500 долларов.

Лучшие варианты обеспеченного кредита

Avant Personal Loans

Годовая процентная ставка (APR)

Цель кредита

Консолидация долга, основные расходы, чрезвычайные расходы, ремонт дома

Суммы кредита

Условия

Необходим кредит

Комиссия за оформление

Штраф за досрочное погашение

Комиссия за просрочку

До 25 долларов за просрочку платежа после 10-дневного льготного периода

Плюсы

- Ссуды кандидатам с оценкой ниже 600

- Нет платы за досрочное погашение

- Можно пройти предварительную квалификацию с помощью мягкой проверки кредитоспособности (без жесткого запроса)

- Быстрое финансирование (часто на следующий день)

- Отсроченный период отсрочки платежа в 10 дней

- Возможность подать заявку на обеспеченный кредит (под залог вашего автомобиля) с потенциально более низкой процентной ставкой

- Комиссия за создание

- Потенциально высокий процент (верхний предел 35.99% годовых)

- Без скидки на годовую выплату при автоплате

- Нет прямых платежей кредиторам (для консолидации долга)

- Нет со-подписантов

Информация об обеспеченных кредитах Avant:

В 40 штатах Avant предлагает альтернативу титульные ссуды для заемщиков, которые хотят использовать капитал от своего автомобиля, чтобы потенциально претендовать на более низкие проценты.

- Варианты погашения от двух до четырех лет.

- Оценивается весь кредитный профиль кандидата, включая кредитный рейтинг, доход и историю заимствований (не только стоимость автомобиля).

- Ставки всего 9.95% (максимум 35,99% годовых)

Лучшее для быстрого утверждения

LendingPoint Personal Loans

Годовая процентная ставка (APR)

Цель кредита

Консолидация долга, свадьба, ремонт автомобилей, ремонт дома и подробнее

Суммы кредита

Условия

Необходимый кредит

Комиссия за выдачу кредита

Штраф за досрочное погашение

Комиссия за просрочку платежа

В настоящее время LendingPoint не взимает комиссию за просрочку платежа, но резервирует право оценивать штрафы за просрочку платежа в размере до 30 долларов США.Сборы варьируются в зависимости от штата.

Плюсы

- Быстрая подача заявки с одобрением в тот же день

- Возможное финансирование на следующий день (после проверки / утверждения окончательных документов)

- Может одобрить кандидатов с минимальным кредитным рейтингом 580

- Позволяет мягкий запрос для предварительной квалификации

- Нет комиссии за досрочное погашение

Против

- Комиссия за оформление от 0% до 6%

- Недоступно в Неваде или Западной Вирджинии

- Должен иметь номер социального страхования

- Нет совместных или совместно подписанных кредитов

Кто есть имеете право подать заявку на ссуду LendingPoint:

- Вам должно быть не менее 18 лет.

- У вас должна быть возможность предоставить удостоверение личности с фотографией, выданное федеральным правительством, правительством штата или местным правительством США.

- У вас должен быть номер социального страхования.

- Вы должны иметь минимальный годовой доход в размере 20 000 долларов США (от работы, выхода на пенсию или из другого источника).

- Вы должны иметь поддающийся проверке личный банковский счет на ваше имя.

- Вы должны проживать в одном из штатов, где LendingPoint ведет свою деятельность (за исключением Невады и Западной Вирджинии).

Часто задаваемые вопросы по личному кредиту

Что считается плохим кредитным рейтингом?

Вот как кредиторы классифицируют «удовлетворительные» и «плохие» кредитные рейтинги:

Оценка FICO- Очень плохая: от 300 до 579

- Удовлетворительная: от 580 до 669

- Хорошая: от 670 до 739

- Очень хорошо: от 740 до 799

- Отлично: от 800 до 850

- Очень плохо: от 300 до 499

- Плохо: от 500 до 600

- Удовлетворительно: от 601 до 660

- Хорошо: от 661 до 780

- Отлично: от 781 до 850

Баллы ниже 670 и, конечно, ниже 600, скорее всего, лишат вас права на получение самых доступных личных займов.Но если вы в затруднительном положении, вполне возможно получить ссуду с кредитным рейтингом от 500 до 600 баллов.

Могу ли я пройти предварительную квалификацию без ущерба для моего кредитного рейтинга?

Да. Прежде чем подавать заявку на получение личной ссуды, проведите небольшое исследование. Прочтите отзывы и узнайте, на что следует обратить внимание, прежде чем соглашаться взять ссуду. Когда вы будете готовы подать заявку, выполните следующие действия, чтобы не потерять слишком много очков.

- Найдите лучшую цену . Избегайте сложных запросов, зная свой кредитный рейтинг до подачи официального заявления, чтобы знать, на что вы можете претендовать.Многие кредиторы позволят вам заполнить форму предварительного квалификационного отбора. Или рассмотрите возможность использования кредитной платформы (например, Upstart или LendingTree) для одновременного просмотра нескольких предложений.

- Определитесь с лучшим предложением. Выберите кредит с оптимальным для вашего бюджета ежемесячным платежом и процентной ставкой. Обязательно посмотрите, сколько будет стоить ссуда в течение всего срока, и решите, стоит ли она того.

- Подайте официальную заявку. Имейте под рукой номер социального страхования, а также подтверждающие документы, такие как банковские выписки и квитанции о заработной плате.

- Ждать окончательного утверждения . Это может занять всего несколько минут, час или до 10 дней. Чтобы ускорить процесс утверждения, подайте заявку в обычное рабочее время и сразу же отправьте необходимые документы.

- Получите свои средства. Как только ваш кредит будет одобрен, вам будет предложено ввести информацию о вашем банковском счете, чтобы средства были зачислены на ваш счет. Вы также можете запросить бумажный чек у своего кредитора или, в случае консолидированной ссуды, у вас может быть возможность отправлять средства прямо вашим кредиторам.

Когда вы начнете искать личный заем, может быть полезно сравнить несколько различных предложений, чтобы найти лучшую процентную ставку и условия оплаты для ваших нужд. Этот инструмент сравнения задает вам 16 вопросов, включая ваш годовой доход, дату рождения и номер социального страхования, чтобы Even Financial определило для вас лучшие предложения. Услуга бесплатная, безопасная и не влияет на ваш кредитный рейтинг.

От редакции: Инструмент предоставляется и поддерживается Even Financial, поисковой системой и системой сравнения, которая подбирает вас со сторонними кредиторами.Любая предоставленная вами информация передается напрямую компании Even Financial. Select не имеет доступа к предоставленным вами данным. Select может получать партнерскую комиссию от предложений партнеров в инструменте Even Financial. Комиссия не влияет на выбор в порядке предложений.

Увеличивают ли кредиты физическим лицам кредитоспособность?

Персональные ссуды — это форма кредита в рассрочку, которая влияет как на ваш кредитный отчет, так и на ваш кредитный рейтинг. Наличие в вашем профиле и рассрочки, и возобновляемого кредита укрепит ваш кредитный баланс.

Наличие разнообразного кредитного портфеля полезно, но это еще не все. Некоторые говорят, что добавление новой ссуды в рассрочку, такой как автокредит или ипотека, может повысить ваш рейтинг, но нет смысла брать долг (плюс проценты), если он вам действительно не нужен.

В то время как новая ссуда в рассрочку может повысить ваш рейтинг за счет улучшения структуры кредитного портфеля, личная ссуда со временем улучшит ваш кредит только в том случае, если вы можете позволить себе производить своевременные платежи. Просроченные и пропущенные платежи отображаются в вашем кредитном отчете как отрицательные отметки.

Хотя получение ссуды в рассрочку не сильно повысит ваш рейтинг, использование личной ссуды для погашения долга по кредитной карте может увеличить ваш кредитный рейтинг. Выплата картой будет иметь большое влияние на коэффициент использования кредита, который является основным фактором при определении вашего кредитного рейтинга.

После того, как ваши карты будут оплачены, старайтесь, чтобы ваши расходы не превышали 10% от доступного кредита. Если вы не возьмете на себя большую задолженность по кредитной карте и будете своевременно выплачивать личный заем каждый месяц, вы увидите заметное улучшение своего кредитного рейтинга.

В чем разница между обеспеченными и необеспеченными кредитами?

Обеспеченная ссуда — это ссуда, обеспеченная залогом. Наиболее распространенными видами обеспеченных кредитов являются ипотека и автокредиты, где залогом является ваш дом или автомобиль. Но на самом деле залогом может быть любой финансовый актив, которым вы владеете. А если вы не вернете ссуду, банк может наложить арест на ваш залог в качестве платежа. Повторное вступление во владение остается в вашем кредитном отчете на срок до семи лет.

Необеспеченный кредит не требует залога, хотя с вас по-прежнему взимаются проценты, а иногда и комиссии.Студенческие ссуды, ссуды для физических лиц и кредитные карты — все это примеры необеспеченных ссуд.

Из-за отсутствия залога финансовые учреждения выдают необеспеченные ссуды в значительной степени на основе вашего кредитного рейтинга, дохода и истории погашения прошлых долгов. По этой причине необеспеченные ссуды могут иметь более высокие процентные ставки (но не всегда), чем обеспеченные ссуды.

Подробнее о обеспеченных и необеспеченных ссудах

Наша методология

Чтобы определить, какие индивидуальные ссуды являются лучшими для потребителей с плохой кредитной историей, Select проанализировал десятки U.S. Персональные ссуды, предлагаемые как онлайн, так и обычными банками, включая крупные кредитные союзы. По возможности мы выбирали ссуды без комиссии за выдачу или регистрацию, но мы также включили в этот список варианты для заемщиков с более низким кредитным рейтингом. Некоторые из этих вариантов имеют комиссию за создание.

При сужении и ранжировании лучших личных кредитов мы сосредоточили внимание на следующих характеристиках:

- Годовая ставка с фиксированной ставкой: Переменные ставки могут повышаться и понижаться в течение срока действия вашего кредита.При фиксированной годовой процентной ставке вы фиксируете процентную ставку на весь срок ссуды, что означает, что ваш ежемесячный платеж не будет меняться, что упрощает планирование бюджета.

- Гибкие минимальные и максимальные суммы / условия ссуды: Каждый кредитор предоставляет более одного варианта финансирования, который вы можете настроить в зависимости от вашего ежемесячного бюджета и продолжительности выплаты ссуды.

- Отсутствие штрафов за досрочное погашение: Кредиторы из нашего списка не взимают с заемщиков плату за досрочное погашение ссуд.

- Оптимизированный процесс подачи заявок: Мы рассмотрели вопрос о том, предлагают ли кредиторы решения об одобрении в тот же день и быстрый онлайн-процесс подачи заявок.

- Служба поддержки клиентов: Каждый кредит в нашем списке предусматривает обслуживание клиентов по телефону, электронной почте или через защищенный обмен сообщениями в Интернете. Мы также выбрали кредиторов с онлайн-центром ресурсов или консультационным центром, чтобы помочь вам узнать больше о процессе получения личного кредита и своих финансах.

- Выплата средств: Ссуды, указанные в нашем списке, доставляют средства в кратчайшие сроки либо посредством электронного банковского перевода на ваш текущий счет, либо в форме бумажного чека.Некоторые кредиторы (которые мы отметили) предлагают возможность платить вашим кредиторам напрямую.

- Скидки при автоплате: Мы отметили кредиторов, которые вознаграждают вас за регистрацию в системе автоплаты, снижая вашу годовую процентную ставку на 0,25% до 0,5%.

- Лимиты платежей кредиторам и размеры ссуд: Вышеуказанные кредиторы предоставляют ссуды в различных размерах, от 1000 до 100000 долларов. Каждый кредитор объявляет о своих соответствующих лимитах платежей и размерах ссуд, и завершение процесса предварительного утверждения может дать вам представление о том, какой будет ваша процентная ставка и ежемесячный платеж для такой суммы.

Рекламируемые ставки и структура комиссий для личных займов могут изменяться в соответствии со ставкой ФРС. Однако, как только вы примете свое кредитное соглашение, фиксированная годовая процентная ставка будет гарантировать вашу процентную ставку, а ежемесячный платеж останется неизменным на протяжении всего срока кредита. Ваша годовая процентная ставка, ежемесячный платеж и сумма кредита зависят от вашей кредитной истории и кредитоспособности. Чтобы взять ссуду, многие кредиторы проводят серьезный кредитный запрос и запрашивают полную заявку, которая может потребовать подтверждения дохода, подтверждения личности, подтверждения адреса и многого другого.

Редакционная заметка: Мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только редакции Select, и не были рассмотрены, одобрены или иным образом одобрены какой-либо третьей стороной.

Что такое личный заем и как он работает?

Редакционная группа Select работает независимо, чтобы анализировать финансовые продукты и писать статьи, которые, по нашему мнению, будут полезны нашим читателям. Мы можем получать комиссию, когда вы переходите по ссылкам на продукты наших аффилированных партнеров.

Персональные ссуды могут помочь вам профинансировать большинство крупных покупок, от обручального кольца до ремонта дома, часто по более низкой процентной ставке, чем при оплате кредитной картой.

И если вы застряли с кучей долгов по кредитным картам с высокими процентами, вы можете взять личный заем, чтобы консолидировать остатки и снизить общие годовые процентные ставки, тем самым избавившись от хлопот, связанных с одновременным манипулированием слишком большим количеством ежемесячных платежей.

Но, как и любой другой финансовый продукт, личные займы требуют компромиссов, включая комиссии и процентные ставки.Потребители должны хорошо подумать, прежде чем подавать заявку на получение ссуды, поскольку они могут повлиять на ваш кредитный рейтинг и общее финансовое состояние.

Вот что вам нужно знать о личных займах и о том, как они работают.

Что такое личный заем?

Персональные ссуды — это форма кредита в рассрочку. В отличие от кредитной карты, личный заем предусматривает единовременную выплату заемщикам наличными. Затем заемщики возвращают эту сумму плюс проценты регулярными ежемесячными платежами в течение срока ссуды, известного как ее срок.

В связи с ростом числа одноранговых и онлайн-кредиторов, существуют сотни быстрых и простых вариантов ссуды, и большинство из них занимает менее 10 минут, чтобы подать заявку через Интернет. Однако полный процесс утверждения может занять до одной рабочей недели, в зависимости от того, как быстро кредитор получит и обработает ваши документы (подробнее об этом ниже).

По крайней мере, по личным займам начисляются проценты. Вы также можете столкнуться с другими сборами, такими как сбор за выдачу кредита или административный сбор, который вычитается из суммы вашей ссуды после вашего утверждения, или штраф за досрочное погашение ссуды за выплату ссуды до истечения срока ее действия (что заставляет кредитора пропустить на будущие процентные платежи).Согласно последним данным ФРС, средняя годовая процентная ставка по индивидуальному кредиту на 24 месяца составляет 9,39%. Для сравнения: последняя средняя годовая процентная ставка по кредитным картам составляет 17,13%.

Как работают личные займы?

После получения разрешения на получение личной ссуды наличные обычно переводятся прямо на ваш текущий счет. Если вы получаете ссуду для рефинансирования существующей задолженности, иногда вы можете потребовать, чтобы ваш кредитор оплатил ваши счета напрямую.

Например, когда вы одобрены для получения личной ссуды Маркуса от Goldman Sachs, вы можете отправить свои средства прямым платежом до 10 кредиторов, что гарантирует, что вы не потратите деньги на другие вещи.(Просто не забудьте выбрать консолидацию долга в своем заявлении.)

Как бы вы ни получили свои средства, приготовьтесь начать выплату в течение 30 дней. Если у вас есть ссуда с фиксированной ставкой, ваши ежемесячные взносы останутся неизменными до тех пор, пока ссуда не будет погашена. Если у вас есть ссуда с плавающей ставкой, ваша процентная ставка будет колебаться, и сумма вашей задолженности может меняться от месяца к месяцу.

Когда ваш личный заем погашен, кредитная линия закрывается. У вас больше не будет к нему доступа.

Как подать заявку на получение личного кредита

Проведите небольшое исследование, прежде чем подавать заявление на получение личного кредита.Прочтите отзывы и узнайте, что следует учитывать перед тем, как брать кредит. Ознакомьтесь со списком лучших личных займов CNBC Select (также перечисленным ниже), и когда вы будете готовы подать заявку, выполните следующие действия.

- Найдите лучшую цену . Обязательно избегайте сложных запросов, проверив, на что вы отвечаете, перед подачей официального заявления. Отправьте свою информацию интересующим вас кредиторам или воспользуйтесь услугами торговой площадки кредиторов (например, LendingTree), чтобы делать покупки по лучшей сделке.

- Определитесь с лучшим предложением и подайте официальную заявку. Вам необходимо иметь под рукой свой номер социального страхования, а также сопроводительные документы, такие как банковские выписки и квитанции о заработной плате.

- Ждать окончательного утверждения . Это может занять менее часа или до полной рабочей недели. Это зависит от того, когда вы подали заявку (в обычное рабочее время или нет) и как быстро вы подадите необходимые документы.

- Получите свои средства. Как только ваш кредит будет одобрен, вам нужно будет ввести информацию о своем банковском счете, чтобы средства были зачислены на ваш счет.Как с LightStream Personal Loans, так и с Discover Personal Loans этот процесс может быть завершен в тот же день, когда ваша заявка будет одобрена (хотя это может быть изменено в зависимости от того, когда ваша электронная банковская информация проверена, банк, который вы используете, и т. Д.).

Select теперь имеет виджет, в котором вы можете ввести свою личную информацию и получать предложения по личным кредитам без ущерба для вашего кредитного рейтинга.

Лучшие личные ссуды

При составлении нашего списка лучших личных ссуд Select оценили десятки кредиторов.Мы рассмотрели ключевые факторы, такие как процентные ставки, комиссии, суммы займов и предлагаемые сроки, а также другие особенности, включая то, как распределяются ваши средства, скидки при автоплате, обслуживание клиентов и насколько быстро вы можете получить свои средства.

Ни один из кредиторов в этом списке не взимает штрафы за досрочное погашение или авансовые платежи за обработку вашей ссуды. (Подробнее о нашей методологии см. Ниже.)

Наша методология