- Порядок создания индивидуального предпринимателя с нуля

- пошаговая инструкция создания ИП, заявление, документы, регистрация

- Как открыть ИП самостоятельно в 2019 году: пошаговая инструкция

- Что такое ИП

- Шаг 1. Определите вид деятельности (Выбор кода деятельности ОКВЭД)

- Шаг 2. Выберете систему налогообложения

- Шаг 3. Выберете способ регистрации ИП

- Шаг 4. Оплатите госпошлину

- Шаг 5. Заполните заявление на открытие ИП

- Шаг 6. Подготовьте необходимые документов и подайте их выбранным способом

- Шаг 7. Получите документы подтверждающие статус индивидуального предпринимателя

- Возможные причины для отказа в регистрации ИП

- Постановка на учет в фондах

- Подведем итоги

Порядок создания индивидуального предпринимателя с нуля

Создание индивидуального предпринимателя начинается зачастую с определения целей и задач деятельности, выбора подходящей организационно-правового способа ведения хозяйствования, направление бизнеса, выбора системы налогообложения и, в конечном счёте, оценки результатов. Если принято решение о создании индивидуального предпринимателя, следует начать с регистрации в налоговых государственных органах.

Регистрация ИП – достаточно несложная процедура, что немаловажно для начинающих бизнесменов. Для осуществления регистрации не потребуется юридический адрес, уставный капитал. Банковский счёт открывается на имя предпринимателя только по его личному желанию. При регистрации достаточно предъявить копии всех страниц паспорта, ИНН, заполнить заявление с просьбой о взятии на учёт в налоговой службе и предоставить квитанцию, подтверждающую оплату государственной пошлины.

Порядок создания индивидуального предпринимателя осуществляется согласно Закону «О регистрации юридических лиц и индивидуальных предпринимателей». Согласно ему вначале определяется вид деятельности предпринимателя, и выдаются коды ОКВЭД. После подготавливаются необходимые документы, которые следует предоставить налоговой службе. Для регистрации ИП необходимо обратиться в ФНС по месту регистрации, записанному в паспорте физического лица. Если же данные о прописке отсутствуют, то регистрация может быть произведена по месту фактического проживания физического лица. После чего оформляется заявление о регистрации, а подпись на нём заверяется нотариально только в случае передачи заявления по почте или через выбранного представителя. После оплаты пошлины, квитанция прикладывается к заявлению. При необходимости ещё в процессе регистрации ИП вправе перейти на УСН (упрощённую систему налогообложения). Эта система самая простая, предприниматель платит или 6% от суммы дохода в целом либо 15% от прибыли, то есть разницы дохода и расхода. Но ИП вправе также выбрать и иные системы налогообложения – ОСНО, ЕНВД, ПСН и ЕСХН.

Как правило, готовые документы из налоговой службы ИП получает на следующий после подачи заявления день. Для получения требуется документ, удостоверяющий личность и расписка, выданная налоговым органом. Индивидуальный предприниматель должен получить следующие документы:

- Свидетельство про государственную регистрацию физического лица в статусе ИП, в котором обязательно указывается основной номер ИП в госреестре (ОГРНИП).

- Справка о присвоении личного идентификационного номера плательщика налогов.

- Выписка из ЕГРИП (единого государственного реестра ИП).

Налоговая служба самостоятельно направит данные о новом предпринимателе в Пенсионный фонд. В течение недели необходимо обратиться в ПФ с оригиналом и копией выданного свидетельства о регистрации, номером ОГРНИП, идентификационным номером и пенсионным свидетельством (при наличии).

Порядок создания индивидуального предпринимателя предполагает обращение во внебюджетные фонды. Отчисления во ФФОМС необходимо производить даже в той ситуации, когда предприниматель не осуществляет деятельность и не имеет дохода.

Выбрать название фирмы в случае регистрации ИП невозможно; законодательно такое право имеется только у юридических лиц. Идентификатором индивидуального предпринимателя является его ФИО. Но в то же время законом разрешена регистрация товарного знака либо же знака обслуживания.

После регистрации в государственной налоговой структуре и Пенсионном и прочих фондах необходимо получить код статистики, а по желанию изготовить печать, открыть счёт в банке на имя ИП и обеспечить качественное ведение бухгалтерского учёта. Получить код статистики необходимо посетить отделение Росстата, расположенного по месту регистрации нового субъекта предпринимательской деятельности. Необходимо предоставить свидетельство о государственной регистрации и постановке на учёт в налоговой службе, выписку из ЕГРИП. Организовать ведение собственной бухгалтерии можно, прибегнув к помощи штатного сотрудника-бухгалтера, удалённого работника или воспользовавшись онлайн-сервисами. Открытие счёта в банке существенно облегчит ведение бизнеса, так как можно будет удалённо оплачивать счета и налоги, аккумулировать прибыль на личном счёте.

Полезные статьи:

Правильное использование кассовых аппаратов индивидуальными предпринимателями

Выбираем налоговый статус индивидуального предпринимателя

Уставный капитал индивидуального предпринимателя — есть ли необходимость?

пошаговая инструкция создания ИП, заявление, документы, регистрация

Первый вопрос, которым задается начинающий предприниматель «создание ИП».

Действительно именно ИП – первая ступень к большому бизнесу, поэтому очень нужно знать, что это такое, какие опасности таит в себе эта форма предпринимательства, на каких условиях осуществляется деятельность, как происходит взаимодействие с налоговой, как его оформить самостоятельно и так далее.

Изначально ИП создавалось, как упрощенная форма позволяющая частным лицам реализовать себя как бизнесмена, мало кто знал, сколько возникает проблем на практике: создание уставного капитала, найма дополнительных рабочих, формирование сложных отчетов и так далее.

Изначально ИП создавалось, как упрощенная форма позволяющая частным лицам реализовать себя как бизнесмена, мало кто знал, сколько возникает проблем на практике: создание уставного капитала, найма дополнительных рабочих, формирование сложных отчетов и так далее.

Система налогообложения достаточно лояльно относится к начинающим предпринимателям, поэтому вопрос о том, сколько стоит организация задается не часто.

Если происходит регистрация ИП, человеку нужно знать, как оно должно быть оформлено, чтобы форма собственности была соответствующей начатому бизнесу. Если планируется начать сложный бизнес, значит, и форма собственности должна быть выбрана юридическая, только так вся экономическая ответственность не ляжет на плечи самого индивидуального предпринимателя.

Заполняем заявление на создание ИП

Как и при создании любого другого субъекта экономической деятельности, создание самостоятельно стать ИП требует обязательной регистрации в государственных органах, а значит, чтобы стать индивидуальным предпринимателем нужно пройти стандартную процедуру оформления бумаг. Процесс этот трудоемкий и требует от человека больших временных ресурсов.

На первом этапе регистрации нужно заполнение заявления, в котором указывается намерение предпринимателя. Форма бланка Р21001, она состоит из 4-х листов.

На первом листе индивидуального предпринимателя должны указываться: ФИО, данные о месте и дате его рождения, половую принадлежность, настоящее место проживания, гражданство, телефон, а так же те коды, по которым он намерен осуществлять свою дальнейшую работу. Сколько стоит указание более 20 кодов можно узнать в государственных органах, отвечающих за регистрационный процесс.

На втором листе индивидуального предпринимателя размещаются данные паспорта, информация о его личности.

Третий лист должен содержать отметку регистратора и служебные данные.На последнем листе индивидуального предпринимателя указываются виды деятельности, которые осуществляет предприниматель, как сейчас, так и в будущем, а так же ставится его подпись.

Профессионалы рекомендуют сразу указывать все будущие виды деятельности, если вы хотите стать индивидуальным предпринимателем, которые предполагается охватить ИП в будущем, чтобы избежать лишней траты времени на переоформление документов.

Стоит отметить, что ИП ограничивается всего 20-ю бесплатными видами деятельности, а вот если он хочет стать предпринимателем более широкого профиля, то придется вложить некоторую сумму потом самостоятельно. Вопрос о том, сколько стоит процедура зависит от количества дополнительных пунктов.

Поход к нотариусу и пошлина

После того, как заявление заполнено полностью, его нужно сшить и пронумеровать. Подпись и сами бумаги в обязательном порядке заверяются у нотариуса, более того, стоит заверить ИНН и копию паспорта, такие меры могут пригодиться, если в будущем появится необходимость воспользоваться чужими услугами для посещения налоговой инспекции вместо индивидуального предпринимателя. После похода к нотариусу нужно отправиться и оплатить государственную пошлину.

Налоговая служба

Когда регистрация окончена следующим государственным органом, который стоит посетить является налоговая инспекция. Стоит обратить особое внимание на то, что получение бумаг обязательно проходит по месту проживания, там, где вы прописаны. Даже если на момент оформления вы живете в другом городе, вам будет необходимо вернуться на время или подать документы через почту России, сколько стоит такое письмо скажут в отделении.

Чтобы получение не затянулось, важно, чтобы документы после того, как началась регистрация, попали в налоговую инспекцию не позднее чем через пять дней.

В налоговую необходимо предоставить:

- Копию ИНН;

- Заявление о регистрации, прошитое и пронумерованное с помощью нотариуса;

- Ксерокопия паспорта индивидуального предпринимателя, в том числе и страница с указанием прописки;

- Для иностранных граждан разрешение на проживание на территории РФ.

Через пять рабочих суток вы сможете получить свидетельство, которым подтверждается регистрация ИП и предприниматель получает на руки выписку из реестра индивидуальных предпринимателей.

Пенсионный фонд и Социальное Страхование

При создании любого субъекта экономической деятельности требуется сделать регистрацию в фондах социального обеспечения. Раньше эти действия доставляли много неудобства, когда имела место регистрация, но сегодня создана система единого окна, поэтому регистрация в фондах происходит автоматически. Чтобы получить регистрацию достаточно просто подать стандартные документы и заполненное собственной рукой заявление.

При создании любого субъекта экономической деятельности требуется сделать регистрацию в фондах социального обеспечения. Раньше эти действия доставляли много неудобства, когда имела место регистрация, но сегодня создана система единого окна, поэтому регистрация в фондах происходит автоматически. Чтобы получить регистрацию достаточно просто подать стандартные документы и заполненное собственной рукой заявление.

Отправление бумаг происходит через налоговую службу автоматически в ПФ, получение свидетельства через почтовое письмо, спустя пять дней. Посещение ПФ нужно лишь для того, чтобы можно было получить реквизиты, по которым будут в будущем производиться страховые взносы.

Стоит помнить, если предприниматель в будущем предполагает привлечь к своей деятельности наемных работников, то ему нужно пройти еще один этап регистрации самостоятельно, который происходит непосредственно в отделении Пенсионного Фонда.

Чтобы стать страхователем в 2015 году, необходимо предоставить трудовую книжку будущего сотрудника, подписанный обеими сторонами трудовой договор, а так же свидетельство, указывающее на то, что бизнесмен является плательщиком страховых взносов.

Упрощенная система налогообложения

Если выбранный вид деятельности позволяет, то бизнесмен обязательно должен перейти на упрощенную систему налогообложения, так можно не просто стать индивидуальным предпринимателем, но и сэкономить. Сразу же после регистрации стоит сделать переход, только так ИП будет иметь больший смысл для будущего предпринимателя.

Чтобы это сделать требуется обратиться в налоговую службу по месту регистрации с комплектом документов, к которому дополнительно прилагаются экземпляры заявления индивидуального предпринимателя в количестве двух штук. Через пять дней с момента подачи документов в налоговой службе должны дать добро на использование бизнесменом УСН в 2015, но это происходит только тогда, когда он использует разрешенные виды деятельности.

ФСГС

Любой субъект, который ведет предпринимательскую деятельность в нашей стране, должен получить соответствующий документ из Федеральной Службы Статистики, ИП не является исключением из правила. Чтобы пройти этот этап нужно подать очередной пакет документов, в который обязательно входит свидетельство регистрации и паспорт. Копии документов следует подать самостоятельно в ФСГС, после чего на руки будет выдана карточка с указанием кодов предпринимательской деятельности.

На следующем этапе предоставляются в службу следующие документы: копия ИНН, свидетельство регистрации, выписка и государственного реестра, копия того документа который выдали в ФСГС, заявление. Все копии обязательно заверяются нотариусом, иначе они не будут приняты к рассмотрению, а получение карточки отложится. Сколько стоит услуга узнавайте в органе, в который обращаетесь.

Только после прохождения всех этих этапов можно считать, регистрация ИП в статистической службе прошла успешно.

Открытие счета в банке

Конечно, для современного индивидуального предпринимателя открытие самостоятельно банковского счета – не обязательный этап формирования собственного бизнеса, но в работе это дает немало преимуществ для начинающего бизнесмена и значительно повышает его авторитет в глазах партнеров. С помощью банковского счета очень просто осуществлять платежи в 2015, в том числе и следить за уплатой сборов и налогов. Современная банковская система постаралась значительно облегчить своим клиентам условия пользования и применения банковского счета, теперь возможно стать индивидуальным предпринимателем и закрепить за определенным числом каждого месяца требуемые выплаты, за которым следят сотрудники банка.

Чтобы получить личный счет в каждом банке имеются собственные условия по предоставлению пакета документов, впрочем, стандартный набор содержит: паспорт, регистрационное свидетельство, ИНН, копия документа из службы статистики с указанием видов деятельности ИП, выписка из реестра.

После того, как все документы будут оформлены банковским работником выдается на руки подписанный договор и ключ для клиент-банка. Теперь можно пользоваться созданным счетом в 2015 году на свое усмотрение.

Обычно банковский счет для предпринимателя – возможность создать ежеквартальный отчет, подаваемый в налоговую. Создается он в электронной форме, а значит, нет необходимости тратить время на посещение заведения.

Как правило, люди, которые знакомы с правилами создания ИП в 2015 или имеющие определенный практический опыт в данном направлении могут начать свой бизнес с минимальными тратами.

Как выбрать код

Самым сложным среди всех этапов создания ИП является тот, на котором требуется выбрать код деятельности индивидуального предпринимателя. Без указания стать ИП невозможно, впрочем, неправильное указание кодов может привести к серьезным проблемам в будущем, а значит и штрафам со стороны налоговой и последующему переоформлению документов, соответственно и к лишним затратам.

Перед тем как остановить свой выбор следует просмотреть все имеющиеся коды, нужно указать как можно больше их в документах, не важно, занимаетесь вы указанным видом деятельности, или только предполагаете важно, чтобы содержание вашего договора соответствовало направлению деятельности.

Если регистрация прошла и получены бумаги, то каждая дополнительная регистрация будет стоить денежных затрат. Определяясь с выбором, стоит помнить, что первые цифры в списке это основная деятельность, которую ведет ИП, количество цифр должно быть не менее трех.

Загрузка…vseoip.ru

Как открыть ИП самостоятельно в 2019 году: пошаговая инструкция

Posted On Октябрь 12, 2019

Привет! Сегодня мы поговорим о том — как самостоятельно открыть ИП.

Возможность работать на себя, в своем ритме, заниматься тем, что нравится и не тратить нервы на “закидоны” начальства — очень привлекательная перспектива, к которой многие стремятся. К тому же, работая на себя вы не ограничены окладом и премией, ваш заработок зависит только от Вас!

Давайте же разберем, что необходимо для регистрации ИП самостоятельно. В этой статье я расскажу кто может стать индивидуальным предпринимателем, какими способами можно зарегистрировать ИП, какое налогообложение выбрать, а так же мы подробно рассмотрим список необходимых документов для открытия ИП.

Что такое ИП

Индивидуальный предприниматель — это форма ведения бизнеса в России. Её выбирают из-за низкой стоимости и простоты ведения — у ИП нет необходимости составлять учетную политику, вносить уставной капитал и т.д. Работая на себя вы не ограничены должностной инструкцией и рабочей политикой предприятия. Вы сами для себя устанавливаете цели и темп движения на пути к их выполнению.

Если мы откроем Википедию, то увидим, что Индивидуальный предприниматель (сокращённо — ИП) — это физическое лицо, зарегистрированное в установленном законом порядке и осуществляющее предпринимательскую деятельность без образования юридического лица, глава крестьянского (фермерского) хозяйства.

Т.е. любой совершеннолетний и дееспособный гражданин может зарегистрировать себя в качестве индивидуального предпринимателя. А при желании, это можно сделать даже не дожидаясь совершеннолетия — в нашей стране, благодаря статье 27 ГК РФ “Эмансипация”, несовершеннолетний гражданин, с согласия родителей или опекунов, можно добиться признания себя полностью дееспособным с 16 лет и начать предпринимательскую деятельность. Также если вступить в брак в 16 лет, вы тоже можете вести предпринимательскую деятельность)

Стоит так же отметить лиц, которые не могут зарегистрировать ИП — это:

- лица признанные недееспособными,

- лица находящиеся на военной службе,

- государственные и муниципальные служащие,

- граждане других стран, без прописки в РФ.

Рассмотрим преимущества ИП:

- быстрая и простая регистрация,

- отсутствие уставного капитала,

- не высокие штрафные санкции за административные правонарушения(но давайте надеяться что таких у нас и не будет),

- регистрация ИП по месту прописки, нет необходимости арендовать офис,

- возможность ведения любой системы налогообложения, включая патентную,

- упрощенная система отчетности,

- отсутствие налога на прибыль — вместо него подоходный, который на 7% ниже,

- отсутствие налога на имущество при спецрежимах (УСН, ЕНВД, ПСН, ЕСХН), в отношении имущества используемого для предпринимательской деятельности и не включено в региональный кадастровый список;

- свободное распоряжение заработанными средствами (после уплаты налогов), для вывода прибыли не нужно писать Решения и платить дополнительные налоги;

- возможность работать без сотрудников, уменьшая таким образом количество сдаваемой отчетности,

- ну и в итоге — закрыть ИП не составит труда, нужно просто подать заявление, в отличии от ООО, которые в этом случае проходят процесс ликвидации.

Шаг 1. Определите вид деятельности (Выбор кода деятельности ОКВЭД)

Создание ИП – это первая ступень на пути к собственному бизнесу.

И первый шаг который нам предстоит сделать, это определить его направление, выбрать предпринимательскую нишу. А что бы ваш выбор был понятен государственным инспекциям, необходимо определить код предпринимательской деятельности. Сделать вы это можете с помощью классификатора ОКВЭД.

ОКВЭД — это общероссийский классификатор видов экономической деятельности. С 01.01.2017г. применяется ОКВЭД 2, т.ч.при подборе, обязательно учитывайте это.

ОКВЭД по сути это код, состоящий из нескольких цифр — от 2 до 6, с последовательным методом кодирования.

Структура ОКВЭД выглядит так:

- XX — класс;

- XX.X — подкласс;

- XX.XX — группа;

- XX.XX.X — подгруппа;

- XX.XX.XX — вид.

Разберем на примере: Илья решил заниматься выращиванием кукурузы. В классификаторе ОКВЭД, по оглавлению, находим раздел А — Сельское, лесное хозяйство, охота, рыболовство и рыбоводство. Далее идут цифровые коды:

- 01 — класс — Растениеводство и животноводство, охота и предоставление соответствующих услуг в этих областях

- 01.1 — подкласс — Выращивание однолетних культур

- 01.11 — группа — Выращивание зерновых (кроме риса), зернобобовых культур и семян масличных культур

- 01.11.1 — подгруппа — Выращивание зерновых культур

- 01.11.14 — вид — Выращивание кукурузы

Получается что для выращивания кукурузы Илье надо выбрать ОКВЭД 01.11.14 и вписать его в заявление о регистрации.

Вы можете выбрать сколько угодно кодов, максимальное количество законом не установлено, но важно определить среди них основной — по которому будет проходить основная деятельность вашего предприятия. Его нужно указать первым, при заполнении заявления на регистрацию ИП.

Если во время подачи заявления вы забыли за какой то вид деятельности или в процессе работы решили добавить или наоборот убрать ОКВЭД — ничего страшного, вы легко можете сделать это с помощью формы Р24001 (необходимо заполнить листы Е и Ж и подать в налоговую). Но важно сделать это до того, как начинать вести деятельность по данному направлению.

У ИП есть ряд ограничений на виды деятельности, это связано с тем, что государство осуществляет контроль за безопасностью общества и окружающей среды. Поэтому на некоторые виды деятельности необходимо получить дополнительное разрешение и лицензирование. Виды деятельности для ИП можно разделить на четыре группы:

- Обычные виды деятельности.

- Требующие разрешения.

- Требующие лицензию.

- Запрещенные для ИП.

Обычные виды деятельности — виды деятельности, которые не требуют дополнительных согласований и разрешений, вот некоторые из них:

- Сдача недвижимости в аренду.

- Прокат бытовой техники.

- Рекламная деятельность.

- Бытовые услуги и т.д.

Требующие разрешения от надзорных органов (МЧС, Санэпидемстанция, Роспотребнадзор и т.д.), например:

- Продажа детских товаров.

- Общественное питание (кафе, рестораны, столовые…)

- Развлекательные услуги, которые предполагают возможность получения травм.

- Косметические услуги и т.д.

Требующие лицензию — в соответствии с законодательством, при осуществлении некоторых видов деятельности необходимо получить лицензию, весь перечень вы можете посмотреть в 99-ФЗ о лицензировании отдельных видов деятельности. Вот некоторые из тех, что допустимы для ИП:

- Частная сыскная деятельность.

- Турагентство.

- Перевозка пассажиров автотранспортом.

- Образовательная деятельность (допустима без сотрудников).

- Фармацевтическая деятельность и т.д.

Запрещенные для ИП — большую часть лицензируемых видов деятельности из ФЗ-99 ИП осуществлять не может. Например:

- Производство и продажа алкоголя (ИП может продавать только пиво).

- Разработка и распространение оружия и боеприпасов.

- Разработка, создание, испытание,ремонт,торговля и утилизация военной техники.

- Космическая деятельность.

- Производство, хранение и применение взрывчатых веществ промышленного назначения и т.д.

Перед выбором ОКВЭД убедитесь, что данный вид деятельности допустим для ИП.

Шаг 2. Выберете систему налогообложения

После выбора ниши предпринимательской деятельности, необходимо определить систему налогообложения вашего бизнеса. Это важный шаг, от которого зависит прибыльность дела. Так же от выбора налогообложения может меняться пакет подаваемых документов, например — если вы выберете УСН — лучше всего вместе с заявлением на регистрацию ИП подать заявление о переходе на УСН.

ИП может использовать 5 видов налогообложения. Два из которых основные:

- ОСНО — общая система налогообложения

- УСН — упрощенная система налогообложения (упрощенка)

И 3 дополнительных налогообложения, которые используют при определенных видах деятельности:

- ЕНВД — единый налог на вмененный доход (вмененка)

- ЕСХН — единый сельскохозяйственный налог

- Патент — патентная система налогообложения

Давайте вкратце рассмотрим каждый из них:

P.S. я рассказываю о пошаговой регистрации ИП, поэтому не буду подробно рассказывать про каждый вид налогообложения, их я опишу в следующей статье. А пока просто рассмотрим основные плюсы и минусы каждой системы.

ОСНО — общая система налогообложения

Название говорит само за себя — при регистрации юридического лица — вы автоматически привязываетесь к данной системе. А при выборе других — нужно подать заявление о переходе.

Плюсы:

- При частом взаимодействии с организациями уплачивающими НДС — выгодно и самому являться его плательщиком, списывая тем самым НДС;

- Опять же, компании применяющие ОСНО, предпочитают покупать товары с НДС, для уменьшения налога;

- Нет ограничения по выручке и количеству сотрудников.

Минусы:

- Сдавать и уплачивать НДС каждый квартал, напомню, что с 01.01.2019 ставка составляет 20%;

- Уплачивать имущественный налог,

- Отчитываться по форме 3 НДФЛ раз в год и платить налог 13%

- Отчетность 4 НДФЛ (в начале деятельности либо в месячный срок с момента 50% увеличения или уменьшения дохода)

УСН — упрощенная система налогообложения — “Упрощенка”

Самая популярная система налогообложения среди предпринимателей и малого бизнеса. Упрощена тем, что необходимо сдавать и оплачивать только 1 налог. Форму начисления налога вы выбираете самостоятельно. Это может быть:

УСН 6% доходы — т.е.вы со всех “входящих” денег платите 6%, или

УСН 15% доходы минус расходы — т.е. налог начисляется только на разницу между доходами и расходами. Учитывайте, что не все ваши траты, налоговая примет как расходы. Если коротко, то налогооблагаемую базу можно уменьшать только на расходы, связанные напрямую с вашей основной предпринимательской деятельность:

- покупка сырья и материалов, для производства продукции или дальнейшей перепродажи,

- оплата труда работникам,

- налоговые и коммунальные платежи,

- аренда помещения

- и прочие платежи (мобильная связь, почтовые расходы, охрана, бухгалтерские услуги и т.п.)

Полный перечень смотрите в п. 1 ст. 346.16 НК РФ.

Рассмотрим плюсы и минусы упрощенки:

Плюсы:

- упрощенная система отчетности — сдавать отчетность по УСН нужно всего 1 раз в году,

- единый налог, т.е. освобождает от уплаты имущественного налога, НДС и НДФЛ,

- возможность снизить налог на стоимость уплаченных страховых взносов,

Минусы:

- применить систему можно только с начала календарного года (прием заявления о переходе на УСН производится до 31 декабря предшествующего года) или в течении 30 дней после регистрации,

- ограничение на годовую выручку и остаточную стоимость основных средств- 150 млн ₽ на каждый пункт,

- количество сотрудников не может превышать 100 человек,

Еще раз повторю: при выборе упрощенки в качестве налогообложения, необходимо подать заявление в течении 30 календарных дней после регистрации. А лучше подать заявление вместе с документами о регистрации. Т.к.если вы не успеете в 30-дневный срок, то до конца текущего года будете на ОСНО.

В интернете очень много вопросов связанных с темой — что делать, если забыли подать заявление о переходе на УСН? Некоторые вспоминают об этом, только после поступления требования от ФНС, об уплате задолженности по налогам — НДС, имущества, НДФЛ, которые при УСН не оплачиваются. Т.е. предприниматели отчитываются как при упрощенке — уплачивают единый налог, сдают ежегодную отчетность по УСН, в то время как в налоговой они числятся плательщиками по ОСНО.

После обнаружения, что налогоплательщик не оплачивает НДС или другие налоги, находясь на общей системе налогообложения, налоговая предъявит не только требование об уплате недоимки (задолженности) по налогу, но также может предъявить штраф, до 20% с неоплаченной суммы и расчет пеней. Поэтому будьте очень внимательны и не тяните до последнего с подачей заявления.

ЕНДВ — единый налог на вмененный доход — “вмененка”

Вменять — т.е. обязывать. Данный налог не зависит от выручки, у него есть фиксированные ставки по виду деятельности и физические величины, от которых зависит сумма налога, это может быть: площадь в м2, количество сотрудников, и т.п. Виды деятельности по ЕНВД могут отличаться в регионах.

Плюсы:

- возможность снизить налог на стоимость уплаченных страховых взносов,

- единый налог — освобождает от уплаты имущественного налога, НДС и НДФЛ,

- нет ограничения по доходу

Минусы:

- сдача отчетности ЕНВД — раз в квартал,

- сложный расчет налога, нужно следить за изменениями коэффициентов,

- количество сотрудников не может превышать — 100 человек.

ЕСХН — единый сельскохозяйственный налог

Разработан специально для производителей сельскохозяйственной продукции.

Плюсы:

- налог всего 6% с разницы между доходами и расходами

Минусы:

- очень узкая специализация

Если вы планируете не производить продукцию, а только заниматься ее переработкой, вы не вправе применять ЕСХН.

Патент — патентная система налогообложения

Может применяться только индивидуальным предпринимателем в том регионе, где он введен законом субъекта РФ.

Плюсы:

- единый налог — освобождает от уплаты имущественного налога, НДС и НДФЛ, в отношении которых применяется патентная система налогообложения.

- фиксированная сумма налога.

- перейти на патент можно в любой момент.

- выбор срока патента.

Минусы:

- ограничение по выбору деятельности.

- на каждый вид деятельности попадающей под данную систему налогообложения, необходимо открывать свой патент.

- после окончания срока, необходимо вновь собирать документы.

- количество сотрудников не может превышать 15 человек.

- необходимо вести книгу учета доходов.

- максимальный оборот по патенту не должен превышать 60 млн.₽.

Шаг 3. Выберете способ регистрации ИП

После того как мы определились с системой налогообложения давайте поймем — каким образом мы будем регистрировать ИП.

ИП можно оформить только по месту постоянной регистрации (прописке), если такой нет, то можно зарегистрировать по свидетельству о временной регистрации. Узнать к какой налоговой вы относитесь можно с помощью сервиса nalog.ru.

Вы можете зарегистрировать ИП самостоятельно, или через услугу регистраторов. Если у вас есть время и желание вникать в данный процесс, и вы не будете прибегать к посторонней помощи, то подать документы вы можете следующими способами:

- лично в УФМС по прописке или через МФЦ (только предварительно уточните в своем МФЦ выполняют ли они такую услугу).

- через представителя с нотариальной доверенностью.

- по почте с описью и объявленной ценностью, при этом ваша подпись должна быть нотариально засвидетельствована.

- с помощью усиленной электронной цифровой подписи (ЭЦП) — через портал nalog.ru или госуслуги.

Регистрация по месту прописки не обязывает вас вести деятельность в этом же населенном пункте. Деятельность можно вести в любом регионе, не открывая при этом обособленные подразделения.

Шаг 4. Оплатите госпошлину

Ну тут все просто — вам необходимо просто оплатить пошлину в бюджет. Сформировать квитанцию или оплатить онлайн можно на сайте ФНС. Если вы будете оплачивать каким то другим способом, обязательно проверьте реквизиты получателя!

В 2019 году стоимость госпошлины за регистрацию ИП составляет 800 ₽.

Но есть возможность и сэкономить. С 01.01.2019 можно не платить госпошлину за регистрацию ИП при подаче документов в электронном виде, при условии подписания их с помощью усиленной ЭЦП.

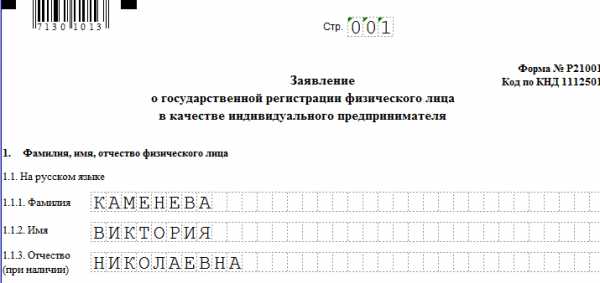

Шаг 5. Заполните заявление на открытие ИП

Форма р21001

Форма р21001Скачать форму р21001в экселе.

Заявление о регистрации индивидуального предпринимателя подается в определенной форме — р21001. Вот это наверно самый сложный шаг, т.к.большинство отказов в регистрации ИП происходит именно из-за неправильного заполнения данной формы.

Могу сказать по опыту, что при заполнении подобных форм — часто ошибкой является например:

— пропуск пробела , лишняя точка, тире, также допускаются ошибки в адресе, его лучше всего заполнять после проверки в КЛАДР РФ — там вы узнаете точный индекс, номер субъекта РФ. А так, заполняйте все в соответствии с оригиналами документов (ИНН, паспорт),не делайте грамматических ошибок и будет вам счастье))

При заполнении стр. 1 — если у вас нет ИНН (Идентификационный номер налогоплательщика), данное поле оставьте пустым, налоговая сама присвоит вам номер и выдаст вместе с документами о регистрации ИП. Проверить наличие присвоенного ИНН можно на сайте налоговой.

Идентификационный номер налогоплательщика (ИНН)Гражданин РФ заполняет 1,2,4 и 5 страницу заявления. Подписывать заявление на последней странице не надо, это вы сделаете в присутствии сотрудника регистрирующего органа, во время подачи документов.

Важно! На стр. 5 (Лист Б) в контактных данных обязательно укажите свою электронную почту, т.к. с 29.04.2019 г. инспекция отправляет документы подтверждающие регистрацию в электронном виде, а не в бумажном, как это было раньше.

Шаг 6. Подготовьте необходимые документов и подайте их выбранным способом

Перечень необходимых документов для открытия ИП небольшой. Вам необходимо будет предоставить:

- Заполненное заявление на регистрацию ИП (форма Р21001) — 2 экз.

- Ксерокопия паспорта — 1 экз.

- копия свидетельства о рождении — если в паспорте не указаны данные месте рождения — 1 экз.

- копия документа, подтверждающего адрес временной регистрации, при отсутствии постоянной — 1 экз.

- квитанция, подтверждающая оплату госпошлины — 1 экз.

Еще раз напомню, что при подаче в эл.виде с усиленной ЭЦП, оплачивать госпошлину не нужно.

- справка о наличии/отсутствии судимости — 1 экз.(при определенных видах предпринимательской деятельности — в основном это касается деятельности связанной с несовершеннолетними. Полный перечень смотрите на сайте налоговой службы (ФНС).

- заявление о переходе на УСН (при переходе на данный вид налогообложения) — 2 экз.

При личном обращении в ФНС или МФЦ, при себе необходимо иметь оригинал паспорта.

Представителю необходимо предъявить оригинал доверенности и так же иметь при себе оригинал своего паспорта.

Шаг 7. Получите документы подтверждающие статус индивидуального предпринимателя

Поздравляю! Теперь вы предприниматель.

Надеюсь у вас все получилось и вы дошли до этого шага.

Срок регистрации ИП в 2019 году составляет 3 рабочих дня. После этого, на электронный адрес, который вы указали в заявлении вам поступит лист записи Единого государственного реестра индивидуальных предпринимателей (ЕГРИП) по форме №Р60009 — больше вы ничего не получите, т.к. с 01.01.2017 года отменены свидетельства о регистрации. Единственно, если у вас до подачи заявления о регистрации на ИП небыло ИНН, то вместе с ЕГРИП вам придет свидетельство о постановке на учет.

Внимательно ознакомьтесь с данными указанными в ЕГРИП, при обнаружении ошибок необходимо будет обратиться в налоговую, куда подавали документы, для составления протокола разногласий и их исправления.

Возможные причины для отказа в регистрации ИП

Отказать в регистрации ИП в 2019 году могут по следующим причинам:

- неверное заполнение заявление на регистрацию ИП — допущены ошибки, опечатки, указаны неверные данные или не в полном объеме,

- подготовлен неполный комплект документов,

- указан вид деятельности, который запрещен для ИП,

- подача документов произведена не по месту прописки,

- у вас есть не закрытое ИП.

- не прошло 5 лет с момента банкротства предыдущей деятельности.

Постановка на учет в фондах

Налоговая инспекция самостоятельно подает сведения в Пенсионный фонд и Росстат, о вновь созданных ИП. Узнать коды статистики вы можете на официальном сайте государственной статистики, по ИНН.

При трудоустройстве сотрудников, вам необходимо будет самостоятельно подать заявление о регистрации ИП в качестве работодателя в ФСС, в течении 30 дней с момента найма первого сотрудника. Иначе вам грозит штраф!

И помните — независимо от того ведете ли вы деятельность на предприятии или нет, вы обязаны платить обязательные фиксированные взносы за себя.

В 2019 фиксированные взносы за себя составляют:

Страховые взносы на обязательное пенсионное страхование (ОПС) — 29 354 ₽.

Страховые взносы на обязательное медицинское страхование (ОМС) — 6 884 ₽.

Общая сумма взносов ИП в 2019 году составляет 36 238 ₽.

Подведем итоги

Открыть ИП простой и недолгий процесс. Важно помнить:

- Видов деятельности (ОКВЭД) вы можете выбрать сколько угодно, но один из них должен быть основным,

- От выбора налогообложения зависит ваша прибыль и форма отчетности перед налоговой,

- Регистрация ИП осуществляется по месту прописки. Подать заявление можно самостоятельно, через представителя, по почте или с помощью электронного документооборота,

- Госпошлину в 2019 году можно не платить, используя электронный способ подачи документов (с квалифицированной ЭЦП),

- При заполнении заявления на регистрацию будьте предельно внимательны, не допускайте ошибок,

- Необходимые документы для регистрации ИП: паспорт, ИНН (при наличии), заявление по форме р21001.

Может быть полезно:

- Системы налогообложения для ИП — подробный разбор

- Открытие расчетного счета в Тинькофф Банке для ИП — тарифы и условия

Интересно:

- А вы уже регистрировали ИП?С какими трудностями столкнулись?

- Поделитесь опытом, который может быть полезен читателям.

vikabuh.ru