- Новости — СЕВЕРГАЗБАНК

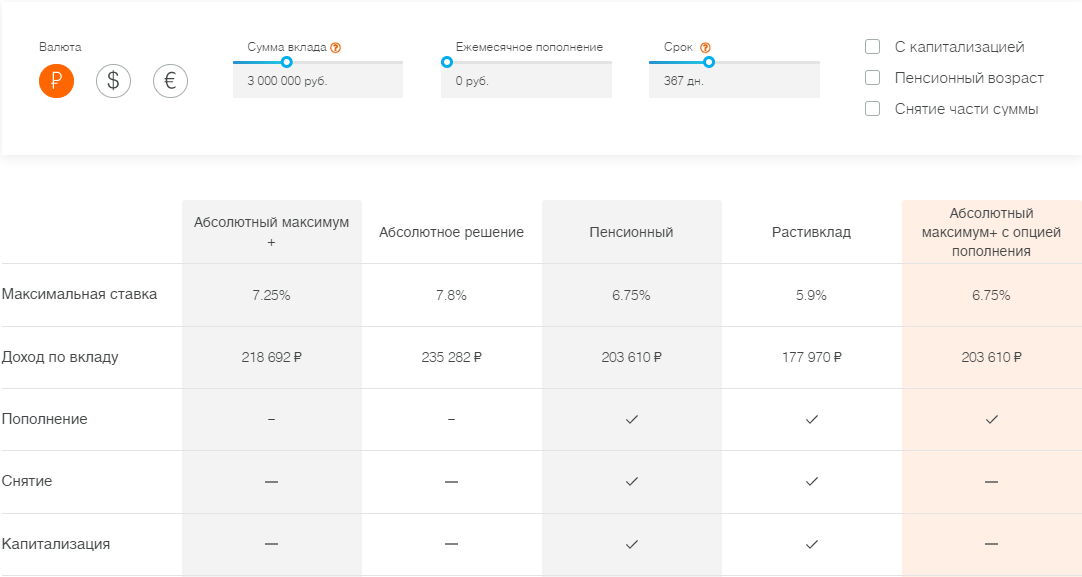

- Вклады в рублях и валюте

- Срочные вклады и процентные ставки по депозитам в банках Казахстана на сегодня

- 4 фиксированных депозита с высокими процентными ставками 7-8 процентов

- Калькулятор сложных процентов — NerdWallet

- Банковский срочный депозит: Эти 3 банка предлагают до 7,5% годовых по ФД | Проверить последние цены

- ФРС — Надзор и регулирование:

- FD — проверьте последние процентные ставки по фиксированным депозитам онлайн

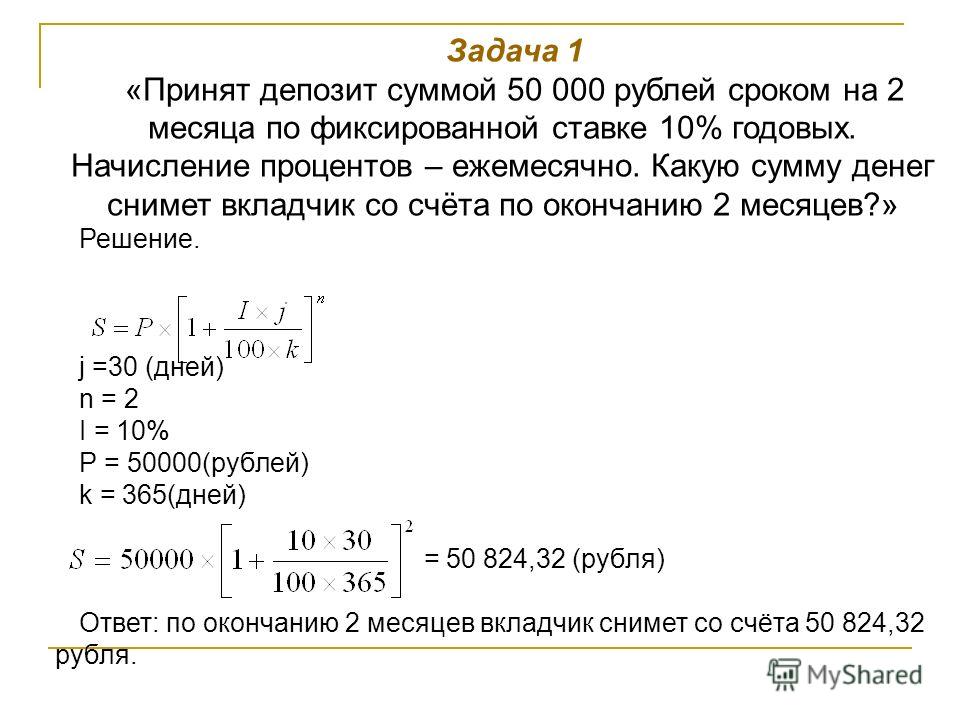

- РЕШЕНИЕ: Первый городской банк выплачивает 7% годовых по срочным депозитам.Второй городской банк выплачивает 6 процентов годовых, начисляемых ежеквартально. а. На основании эффективных или эквивалентных процентных ставок, в каком банке вы бы предпочли разместить свои деньги? б. Может ли на ваш выбор банка повлиять тот факт, что вы, возможно, захотите снять свои средства в течение года, а не в конце года? Отвечая на этот вопрос, предположите, что средства должны оставаться на депозите в течение всего периода начисления сложных процентов, чтобы вы могли получать проценты.

- Кодекса Вирджинии — статья 7.Депозиты

Новости — СЕВЕРГАЗБАНК

Переводы «самому себе» с нескольких счетов доступны клиентам СЕВЕРГАЗБАНКАСЕВЕРГАЗБАНК запустил новый сервис для частных клиентов, позволяющий в один клик собрать на счете деньги с нескольких счетов из других банков. Теперь для этого не требуется заходить в приложение каждого банка для выполнения переводов. Сервис работает в рамках Системы быстрых платежей (СБП) Банка России.

Финансовое сообщество подарило новую экспозицию Ботаническому саду МГУ 18 сентября в Ботаническом саду МГУ «Аптекарский огород» состоялось торжественное открытие тропического горного туманного леса. Новая уникальная экспозиция появилась в старинной Субтропической оранжерее, которая более 20 лет была закрыта на реконструкцию. Открытие экспозиции стало подарком жителям и гостям столицы от российского финансового сообщества. Событие было приурочено к профессиональному празднику День финансиста, ежегодно отмечаемому 8 сентября.

Кредитные программы СЕВЕРГАЗБАНКА для малого и среднего бизнеса, предназначенные для финансирования торговой деятельности клиентов, пользуются в настоящее время наибольшей популярностью. Это связано с общим ростом деловой активности и удобными условиями программ банка в рамках форматов кредитной линии и овердрафта.

СЕВЕРГАЗБАНК разработал комфортные условия по ипотеке на апартаменты СЕВЕРГАЗБАНК увеличил процентные ставки по вкладам линейки «Умножай»: «Умножай. Особый», «Умножай-online» и «Умножай». Это позволит клиентам получать более высокую доходность по своим сбережениям и надежнее защищать их от инфляции.

Особый», «Умножай-online» и «Умножай». Это позволит клиентам получать более высокую доходность по своим сбережениям и надежнее защищать их от инфляции.

СЕВЕРГАЗБАНК изменил категории повышенного кэшбэка в рамках программы лояльности. Теперь повышенный кэшбэк в размере 5% распространяется на оплату пассажирских железнодорожных перевозок, гостиниц и такси. Для остальных покупок по картам СЕВЕРГАЗБАНКА действует стандартный кэшбэк в размере 1%.

СЕВЕРГАЗБАНК вошел в Национальную финансовую ассоциацию Трамвай «Чижик» заслужил хорошую оценку петербуржцев

Трамвай «Чижик» заслужил хорошую оценку петербуржцев26 июля прошло совещание Президента РФ с губернаторами Санкт-Петербурга и Ленинградской области, главами различных министерств и ведомств по теме развития транспортной системы Северной столицы. Губернатор города доложил о развитии трамвайной сети, созданной на основе государственно-частного партнерства. Банковские услуги для этого проекта предоставляет СЕВЕРГАЗБАНК.

Новости 1 — 20 из 367

Начало | Пред. | 1 2 3 4 5 | След. | Конец

Вклад в рублях. Процентная ставка до 6,25% годовых. Льготные ставки досрочного востребования вклада | |||

Вклад в рублях. | |||

Вклад в рублях. Процентная ставка до 2% годовых в рублях. Срок вклада 31 день, 91 день и 181 день | |||

Вклад в рублях. Процентная ставка до 5,75% годовых. Возможность досрочного востребования без потери ставки за каждый полный год размещения вклада | |||

Вклад в рублях. Процентная ставка до 6% годовых. Ежемесячная капитализация процентов или перечисление на карту. Льготная ставка досрочного востребования | |||

Вклад в рублях. | |||

Вклад в рублях. Вклад для перечисления пенсии. Ставка до 4% годовых. Расходование средств в пределах суммы вклада без потери ставки | |||

Вклад в рублях. Процентная ставка до 6% годовых. Ежеквартальная выплата/капитализация процентов. Льготные ставки досрочного востребования. | |||

Вклад в долларах США. Процентная ставка 0.01% годовых | |||

Вклад в долларах США. | |||

Вклад в долларах США. Процентная ставка 0,05% годовых | |||

Вклад в долларах США. Процентная ставка по вкладу — до 0.5% годовых. Ежемесячная выплата процентов на отдельный лицевой счет «До востребования» | |||

Вклад в долларах США. Процентная ставка до 0.4% годовых. Ежемесячная выплата и капитализация процентов |

Срочные вклады и процентные ставки по депозитам в банках Казахстана на сегодня

Как управлять риском

Вы можете управлять и другими рисками, связанными с долгосрочными вложениями.

Кредитный риск: банк, в котором вы размещаете депозит, может быть лишен лицензии.

Решение. В пределах максимальной суммы гарантии Казахстанский фонд гарантирования депозитов берет на себя кредитный риск.

Выберите два–три банка и разместите сбережения равномерно, даже если депозит – в пределах максимальной суммы гарантии.

Крупным вкладчикам особенно важно рассмотреть возможность размещать деньги в разных банках – в пределах максимальной суммы гарантии, с учетом будущего вознаграждения, которое будет начисляться на вклад.

Процентный риск: ставки вырастут после того, как вы открыли депозит.

Решение. Максимальные рекомендуемые ставки вознаграждения, которые публикует КФГД, опираются на рыночные ставки вознаграждения с учетом рыночного привлечения.

Максимальные ставки вознаграждения по всем видам вкладов и средние рыночные ставки известны на два месяца вперед. Однако более долгосрочный прогноз особенно затруднителен по срочным вкладам, так как динамики на этом рынке пока мало. Срочные вклады привлекает на порядок меньше банков, чем сберегательные: ориентируйтесь на несколько банков и следите за появлением новых депозитных продуктов. Если новые срочные вклады появились в интересном вам банке – подождите до следующего месяца: возможно, с учетом запаса, который КФГД предусматривает для роста ставок (спреда), ваш банк тоже поднимет ставки вознаграждения по срочному вкладу.

Если новые срочные вклады появились в интересном вам банке – подождите до следующего месяца: возможно, с учетом запаса, который КФГД предусматривает для роста ставок (спреда), ваш банк тоже поднимет ставки вознаграждения по срочному вкладу.

Риск реинвестирования: к окончанию срока депозита ставки на рынке могут снизиться, и вы не сможете разместить депозит под высокую ставку.

Решение. Открывайте вклады с пополнением на максимально долгий срок. Ставка по ним может быть существенно ниже, чем по вкладам без пополнения, но такой вклад даст вам возможность реинвестировать деньги под фиксированную ставку, если в целом ставки на рынке станут ниже. Сравнивайте годовую эффективную ставку вознаграждения по этим вкладам с показателем верхнего коридора инфляции и со ставками по несрочным вкладам.

Риск ликвидности: вам потребуется чуть больше денег на текущие расходы, чем вы предусмотрели, открывая срочный вклад.

Решение. Несмотря на то, что ставки вознаграждения по сберегательным и срочным вкладам привлекательны, все же рассмотрите возможность оставить часть денег на мобильном несрочном вкладе. Деньги на несрочном вкладе будут вашей подушкой безопасности в непредвиденных обстоятельствах, вы сможете ими воспользоваться в любое время. Выбирайте несрочный вклад с минимальным неснижаемым остатком.

4 фиксированных депозита с высокими процентными ставками 7-8 процентов

1. Shriram Transport Finance

Депозиты от Shriram Transport были оценены Crisil как FAAA, что свидетельствует о высочайшем уровне безопасности. 3-летний депозит предлагает процентную ставку 8,15%, 4-летний депозит предлагает процентную ставку 8,20%, а 5-летний депозит предлагает процентную ставку 8,40%.

3-летний депозит предлагает процентную ставку 8,15%, 4-летний депозит предлагает процентную ставку 8,20%, а 5-летний депозит предлагает процентную ставку 8,40%.

Процентные ставки приемлемые, хотя мы советуем инвесторам использовать краткосрочный период.

Минимальная сумма предлагаемого депозита составляет 10 000 рупий. Важно помнить, что TDS будет вычтена, если процентный доход превышает пороговый предел в 5000 рупий. В случае банковских вкладов TDS будет, если сумма превышает 10 000 рупий, а в случае депозитов компании — 5 000 рупий.

2. Первый сберегательный счет IDFC

Это довольно приличный сберегательный счет, где предлагаемая процентная ставка составляет 7%. Процентные ставки по сберегательному счету не облагаются налогом до 10 000 рупий.IDFC First Bank относительно безопасен, так как квартальные показатели были довольно приличными. Депозиты до 5 лакхов в любом случае застрахованы.

Однако было бы безрассудно прогнозировать безопасность, и инвесторы должны учитывать свои собственные склонности к риску. На данный момент мы считаем, что Первый сберегательный счет IDFC предлагает хорошие процентные ставки и может быть рассмотрен. Банк также предлагает некоторые преимущества, такие как пожизненная бесплатная дебетовая карта.

На данный момент мы считаем, что Первый сберегательный счет IDFC предлагает хорошие процентные ставки и может быть рассмотрен. Банк также предлагает некоторые преимущества, такие как пожизненная бесплатная дебетовая карта.

Банк является полноценным коммерческим банком, а не небольшим финансовым банком.

3. Bajaj Finance

Это еще один депозит с рейтингом AAA, где депозиты могут быть безопасными, поскольку Bajaj Finance продвигает Bajaj Group. Депозиты имеют рейтинг AAA от ICRA и Crisil и предлагают достаточно хорошие процентные ставки.

Депозит на 2 года имеет процентную ставку 7 процентов, тогда как депозит на 3, 4 и 5 лет дает процентную ставку 7,10 процента.

Пенсионеры имеют право на дополнительную процентную ставку в размере 0,25%.

4.Срочные депозиты IndusInd Bank

Депозиты IndusInd Bank предлагают процентную ставку 7% сроком на 1 год. Нам нравятся эти депозиты, потому что срок их владения короткий, и их выгодно вкладывать в краткосрочное владение.-e1596784475434-768x365.jpg) Это рекомендуется, потому что, если процентные ставки вырастут в ближайшие несколько лет, вы бы не заблокировали деньги при таких низких процентных ставках.

Это рекомендуется, потому что, если процентные ставки вырастут в ближайшие несколько лет, вы бы не заблокировали деньги при таких низких процентных ставках.

Депозиты можно открывать онлайн, они также обеспечивают мгновенную ликвидность. На данный момент Yes Bank и IDFC First Bank (сберегательный счет) предлагают 7% годовых.

Об авторе:

Сунил Фернандес провел 26 лет в сфере бизнеса и финансов в Индии и за рубежом. Сунил работал с передовыми ежедневными газетами, включая Hindustan Times, Deccan Herald и Gulf Times. Он также работал с инвестиционными журналами, такими как Dalal Street Investment Journal и Oman Economic Review. Его сильной стороной остаются акции, товары, долги, паевые инвестиционные фонды и налоговое планирование. Сунил в настоящее время является управляющим редактором Goodreturns.in

Калькулятор сложных процентов — NerdWallet

Балансы вашего сберегательного счета и инвестиции могут со временем расти быстрее благодаря магии начисления сложных процентов. Воспользуйтесь калькулятором сложных процентов, указанным выше, чтобы увидеть, насколько он может иметь для вас большое значение.

Воспользуйтесь калькулятором сложных процентов, указанным выше, чтобы увидеть, насколько он может иметь для вас большое значение.

Использование этого калькулятора сложных процентов

Попробуйте свои расчеты как с ежемесячным взносом, так и без него — скажем, от 50 до 200 долларов, в зависимости от того, что вы можете себе позволить.

Федерально застрахован NCUA

Alliant Credit Union High-Rate Savings

Discover Bank Online Savings

APY0.40% Рекламируемый сберегательный счет онлайн APY по состоянию на 02/12/2021

Эти денежные счета объединяют в одном продукте услуги и функции, аналогичные чековым, сберегательным и / или инвестиционным счетам. Счета для управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

Эти денежные счета объединяют в одном продукте услуги и функции, аналогичные чековым, сберегательным и / или инвестиционным счетам. Счета для управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

Счета для управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

CD (депозитный сертификат) — это тип сберегательного счета с фиксированной процентной ставкой и сроком, который обычно имеет более высокие процентные ставки, чем обычные сберегательные счета.

CD (депозитный сертификат) — это тип сберегательного счета с фиксированной процентной ставкой и сроком, который обычно имеет более высокие процентные ставки, чем обычные сберегательные счета.

Comenity Direct CD

Discover Bank CD

APYГодовая процентная доходность (APY) 0,50% по состоянию на 16.09.2021

Текущие счета используются для повседневных депозитов и снятия наличных.

Текущие счета используются для ежедневного внесения и снятия наличных.

Платежи по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

Платежи по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

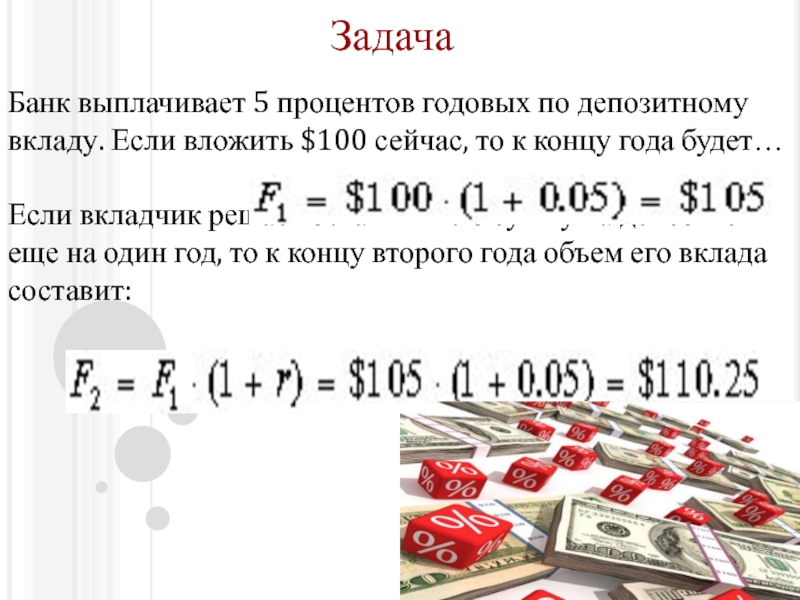

Вот более подробный взгляд на то, как работают сложные проценты:

Что такое сложные проценты?

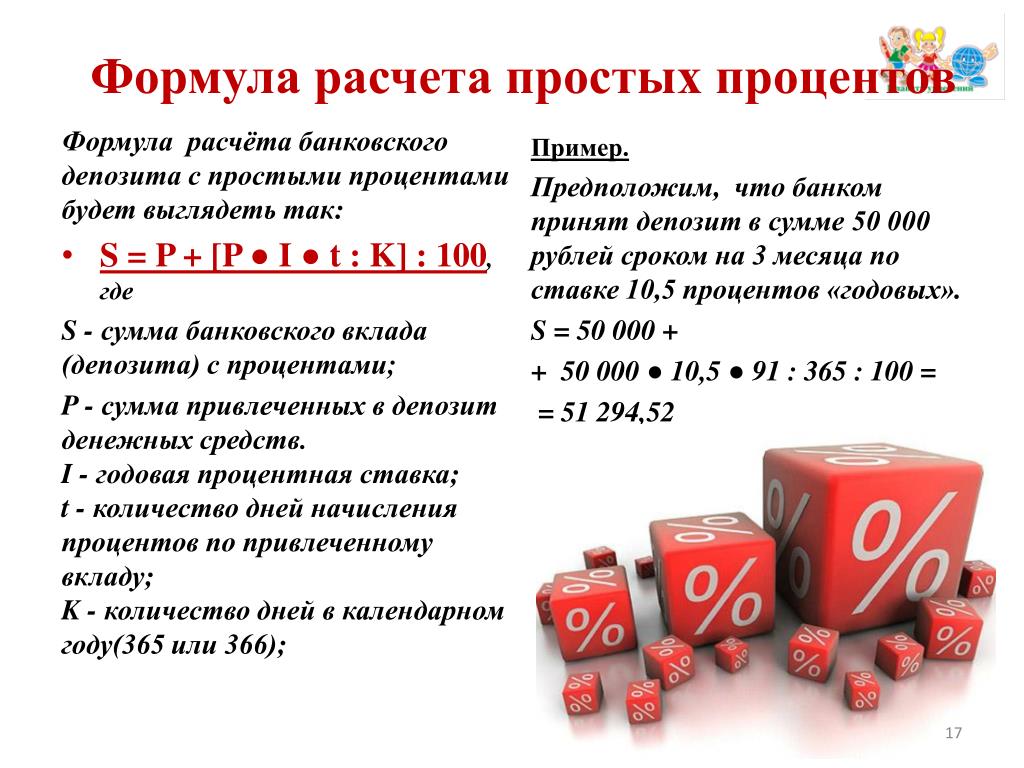

Для вкладчиков определение сложных процентов является основным: это процент, который вы зарабатываете как на свои первоначальные деньги, так и на проценты, которые вы продолжаете накапливать.Сложный процент позволяет вашим сбережениям со временем расти еще быстрее.

На счете, на котором выплачиваются сложные проценты, например на стандартном сберегательном счете, доход добавляется к первоначальной основной сумме в конце каждого периода начисления сложных процентов, обычно ежедневно или ежемесячно. Каждый раз, когда проценты рассчитываются и добавляются к счету, больший баланс приводит к большему заработку процентов, чем раньше.

Например, если вы положите 10 000 долларов на сберегательный счет с годовой доходностью 1%, начисляемой ежедневно, вы получите 101 доллар в виде процентов в первый год, 102 доллара во второй год, 103 доллара в третий год и так далее. После 10 лет начисления сложных процентов вы заработали бы в общей сложности 1052 доллара в виде процентов.

После 10 лет начисления сложных процентов вы заработали бы в общей сложности 1052 доллара в виде процентов.

Но помните, это всего лишь пример. Для более долгосрочных сбережений есть лучшие места, чем сберегательные счета, для хранения ваших денег, включая Roth или традиционные IRA и компакт-диски.

Суммарный доход от инвестиций

Когда вы инвестируете на фондовом рынке, вы получаете не фиксированную процентную ставку, а доход, зависящий от изменения стоимости ваших инвестиций. Когда стоимость ваших инвестиций возрастает, вы получаете прибыль.

Если вы оставляете свои деньги и прибыль, которую вы зарабатываете, инвестированными на рынке, эта прибыль со временем увеличивается так же, как и проценты.

Если вы вложили 10 000 долларов в паевой инвестиционный фонд и фонд заработал 7% прибыли за год, вы получите 700 долларов, а ваши инвестиции составят 10 700 долларов. Если в следующем году вы получите в среднем 7% прибыли, тогда ваши инвестиции составят 11 449 долларов.

С годами эти деньги действительно могут накапливаться: если вы храните эти деньги на пенсионном счете более 30 лет и получаете, например, средний доход в 7%, ваши 10 000 долларов вырастут до более чем 76 000 долларов.

В действительности доходность инвестиций будет меняться из года в год и даже изо дня в день. В краткосрочной перспективе более рискованные инвестиции, такие как акции или паевые инвестиционные фонды, могут фактически потерять ценность. Но в долгосрочной перспективе история показывает, что диверсифицированный портфель роста может приносить в среднем от 6% до 7% в год. Доходность инвестиций обычно указывается с учетом годовой нормы прибыли.

Компаундирование может помочь в достижении ваших долгосрочных сбережений и инвестиционных целей, особенно если у вас есть время, чтобы позволить ему творить чудеса в течение многих лет или десятилетий.Вы можете заработать намного больше, чем вы начали.

Другие калькуляторы NerdWallet

Компаундирование с дополнительными взносами

Какими бы впечатляющими ни были сложные проценты, прогресс в достижении целей экономии также зависит от постоянных взносов.

Вернемся к примеру выше. Ежемесячно вкладывая дополнительно 100 долларов на свой сберегательный счет, вы получаете 23 677 долларов через 10 лет при ежедневном начислении. Процентная ставка составит 1 677 долларов США на общую сумму вкладов в размере 22 000 долларов США.

Банковский срочный депозит: Эти 3 банка предлагают до 7,5% годовых по ФД | Проверить последние цены

Источник изображения: ФАЙЛОВОЕ ФОТОСрочный банковский вклад: Эти 3 банка предлагают до 7,5% годовых по ФД | Проверить последние цены

Многие банки даже предлагают процентные ставки по фиксированным депозитам (ФД) от 7 до 7,5 процентов. Срочные вклады на срок от 7 дней до 10 лет предлагаются ведущими кредиторами, такими как Государственный банк Индии (SBI), ICICI, HDFC Bank, Axis Bank и другие.В настоящее время SBI предлагает процентную ставку 4,90% на срок от 1 года до 2 лет для вкладов до 2 крор рупий.

По сравнению с коммерческими банками, небольшие финансовые банки обычно предлагают более высокие процентные ставки по фиксированным депозитам. В настоящее время несколько банков предлагают процентные ставки по ФД от 2,5% до 7,5%.

Jana Small Finance BankJana Small Finance Bank предлагает процентную ставку от 2,5% до 7,50% по ФД сроком от 7 дней до 10 лет.Для пенсионеров банк дает дополнительный процент в размере 0,50 процента. Jana Small Finance Bank предоставляет самую высокую процентную ставку по депозитам со сроком погашения от двух до трех лет.

По этим депозитам кредитор предоставляет клиентам и пожилым людям процентную ставку в размере 7,25% и 7,75% соответственно. Последние процентные ставки банка по ФД действуют с 22 декабря.

Последние процентные ставки ФД

7-14 дней 2.50%

15-60 дней 3%

61-90 дней 3.75%

91-180 дней 4.5%

181-364 дней 6%

1 год [365 дней] 6,75%

> 1 год — 2 года 7. 00%

00%

> 2 года — 3 года 7,00%

> 3 года

5 лет 7,00%

> 5 лет — 10 лет 6.50%

Старше 5 лет — 10 лет 6.50%

Процентные ставки применимы к вкладам менее 2 крор рупий, и в случае преждевременного изъятия депозита проценты не будут выплачиваться по первоначально оговоренной ставке, говорится в сообщении банка на своем веб-сайте.

Уткарш Малый Финансовый БанкUtkarsh Small Finance Bank предоставляет процентную ставку от 3% до 7% для населения и от 3,50% до 7,50% для пожилых людей по ФД со сроком погашения от 7 дней до 10 лет. Самую высокую процентную ставку банк дает по вкладам со сроком погашения 700 дней.

По данным вкладам банк дает процентную ставку 7,0%. Пожилые люди получают дополнительные 50 базисных баллов на эти депозиты.

Последние процентные ставки ФД

от 7 дней до 45 дней 3.00%

от 46 дней до 90 дней 3,25%

от 91 дня до 180 дней 4,00%

от 181 до 364 дней 6,00%

от 365 дней до 699 дней 6,75%

700 дней 7. 00%

00%

701 дней до 3652 дней 6,75%

Ставки действительны как для новых срочных вкладов, так и для продления существующих срочных вкладов, говорится в сообщении банка на своем сайте.

Suryoday Small Finance BankСурьодай Банк FD ставка колеблется от 4% до 7.50% для обычных клиентов. Банк дает самую высокую процентную ставку по вкладам со сроком погашения 5 лет. Эти вклады будут иметь процентную ставку 7,50%. Последние процентные ставки ФД от Suryoday Bank вступают в силу с 15 сентября.

Последние процентные ставки ФД

от 7 дней до 14 дней 4,00%

от 15 дней до 45 дней 4,00%

от 46 дней до 90 дней 5,00%

от 91 дня до 6 месяцев 5.50%

От 6 месяцев до 9 месяцев 6.25%

От 9 месяцев до менее 1 года 6.50%

от 1 года до 2 лет 6,75%

От 2 до 3 лет 7,15%

От 3 до 5 лет 7,25%

5 лет 7,50%

От 5 до 10 лет 7%

Последние деловые новости

ФРС — Надзор и регулирование:

Руководство для малых предприятий

Положение D: Резервные требования депозитных учреждений

12 CFR 204

Резервные требования депозитных организаций — Руководство по соблюдению малых предприятий 1Какое соблюдение требуется в соответствии с Законом о Федеральной резервной системе и Положением D?

Раздел 19 Закона о Федеральной резервной системе (FRA) 2 требует, чтобы Совет устанавливал резервные требования по определенным депозитам и другим обязательствам депозитных организаций. Депозитарные учреждения должны соблюдать эти резервные требования и соответствующие требования к отчетности.

Депозитарные учреждения должны соблюдать эти резервные требования и соответствующие требования к отчетности.

Положение D реализует резервные требования раздела 19 FRA. 3 Положение D определяет учреждения и депозиты, на которые распространяются резервные требования, и устанавливает порядок расчета резервных требований. Положение D также устанавливает, как учреждения удовлетворяют этим требованиям, и определяет обязательства учреждений по представлению отчетов в связи с резервными требованиями.

I. Учреждения и депозиты, подлежащие обязательному резервированию

Облагается ли мое учреждение резервными требованиями?

Депозитарные учреждения, филиалы и агентства иностранных банков в США, а также пограничные и договорные корпорации должны соответствовать требованиям Регламента D. 4 «Депозитарное учреждение» включает банки, сберегательные ассоциации, сберегательные кассы и кредитные союзы. «Депозитарное учреждение» включает в себя тех, кто застрахован на федеральном уровне, и тех, которые имеют право подавать заявление на федеральное страхование депозитов.

«Депозитарное учреждение» включает в себя тех, кто застрахован на федеральном уровне, и тех, которые имеют право подавать заявление на федеральное страхование депозитов.

Какие типы депозитов или других обязательств подлежат обязательному резервированию?

Положение D устанавливает резервные требования по трем типам депозитов или других обязательств: операционные счета, неличностные срочные вклады и обязательства в евро. Эти термины дополнительно определены в Положении D.

.Расчетные счета

Что такое расчетный счет?

Операционные счета определены в разделе 19 FRA и в Положении D как счет, с которого вкладчику или владельцу счета разрешается «производить переводы или снятия средств с помощью оборотных или переводных инструментов, платежного поручения на снятие средств, перевода по телефону или других аналогичных средств. устройство для осуществления платежей или переводов третьим лицам или другим лицам.

.… «Депозиты до востребования, счета с оборотным порядком снятия средств (СЕЙЧАС) и общие черновые счета включены в определение« транзакционный счет ».« Срочные вклады »и« сберегательные депозиты », обсуждаемые ниже, исключены из Определение транзакционного счета в Правиле D. См. Определение «транзакционного счета» в разделе 204.2 (e) Положения D.

Депозиты до востребования — это депозиты, которые подлежат оплате по требованию или выпущены с первоначальным сроком погашения или требуемым периодом уведомления менее семи дней, или депозиты, представляющие средства, в отношении которых депозитарное учреждение не оставляет за собой право потребовать письменное уведомление не менее семи дней. уведомление о предполагаемом выходе.Депозиты до востребования могут быть в форме 1) текущих счетов, 2) заверенных, кассовых, кассирских и служебных чеков и 3) дорожных чеков и денежных переводов, которые являются основными обязанностями учреждения-эмитента. Другие формы счетов также могут соответствовать определению «депозит до востребования».

. СчетаСм. Определение «депозита до востребования» в разделе 204.2 (b) Постановления D.

NOW, или счета с «оборотным порядком снятия», имеют три обязательных характеристики. Во-первых, СЕЙЧАС должен быть таким, где депозитарное учреждение оставило за собой право потребовать письменное уведомление не менее чем за семь дней до снятия или перевода любых средств со счета.Во-вторых, учетная запись NOW должна подлежать проверке, тратту, оборотному порядку вывода, долевому тратту или другому аналогичному элементу с целью осуществления переводов третьим лицам. В-третьих, счета NOW могут содержать только средства, принадлежащие физическим лицам, некоммерческим организациям или общественным фондам государственных органов. 5

Какая норма обязательных резервов применяется к операционным счетам?

Операционные счета подчиняются нормативам резервных требований в размере ноль процентов, три процента и десять процентов, в зависимости от суммы транзакционных счетов учреждения.

Операционные счета учреждения до определенной суммы — известной как сумма освобождения — подлежат обязательному резервированию в размере нуля процентов. Операционные счета учреждения, которые превышают сумму освобождения, но находятся на уровне или ниже другой суммы, известной как транш с низким резервом, подлежат обязательному резервированию в размере трех процентов. Для операционных счетов учреждения, которые превышают размер транша с низким резервом, применяется требование о резервировании в размере десяти процентов.

Для целей Положения D «операционные счета» учреждения — это его счета нетто-операций, то есть его общие операционные счета за вычетом вычетов по денежным позициям в процессе инкассации и остатков до востребования, причитающихся от других депозитных учреждений.

Срочные вклады

Что такое срочный вклад?

Срочные вклады — это счета со сроком погашения не менее семи дней с даты депозита. Срочный депозит может быть выплачен в установленную дату не менее чем через семь дней после даты депозита или по истечении определенного периода времени не менее чем через семь дней после даты депозита. Если средства снимаются со срочного депозита в течение шести дней с даты депозита, должен взиматься штраф за досрочное снятие в размере не менее семи дней простых процентов на снимаемую сумму.Штраф за досрочное снятие также должен взиматься, если часть срочного депозита снимается в течение шести дней с момента последнего частичного снятия. Если требуемые штрафы за досрочное снятие средств не наложены, счет не может быть классифицирован как «срочный депозит». В этом случае счет может стать сберегательным вкладом, если он соответствует требованиям для сберегательного вклада; в противном случае он становится счетом транзакции. См. Определение «срочного депозита» в разделе 204.2 (c) Положения D.

.«Неличностный срочный вклад» обычно представляет собой срочный вклад, представляющий собой фонды, в которых любой бенефициарный интерес принадлежит вкладчику, не являющемуся физическим лицом.См. Определение «неличностного срочного депозита» в разделе 204.2 (f) Положения D.

.Какой норматив обязательных резервов применяется к неличным срочным депозитам?

Норма обязательных резервов для срочных депозитов, не являющихся персоналом, составляет ноль процентов. Норма обязательных резервов для срочных депозитов, не являющихся персоналом, была установлена на уровне нуля процентов на срок более двадцати лет.

Обязательства в евро

Что такое обязательства в евро?

Для депозитарных организаций обязательства в евровалюте представляют собой чистые остатки, причитающиеся депозитарным учреждением своему не-У.С. офисы. Для американских филиалов и агентств иностранных банков обязательства в евровалюте представляют собой чистые остатки, причитающиеся иностранному банку после определенных вычетов. Обязательства в евровалюте также включают определенные активы, приобретенные у офисов в США и принадлежащие неамериканским офисам, и определенные виды кредитов, непогашенных резидентам США от неамериканских офисов. См. Определение «Обязательства в евровалюте» в разделе 204.2 (h) Положения D.

.Какой норматив обязательных резервов применяется к обязательствам в евро?

Норма обязательных резервов по обязательствам в евро составляет ноль процентов.Норма обязательных резервов по обязательствам в евровалюте была установлена на уровне нуля процентов на протяжении более двадцати лет.

Сберегательный вклад

Что такое сберегательный депозит?

Сберегательные депозиты не подлежат резервным требованиям. Сберегательные вклады обычно не имеют определенного срока погашения. Двумя наиболее важными особенностями определения «сберегательного депозита» являются сохранение права требовать предварительного уведомления о снятии средств и ежемесячный лимит количества «удобных» переводов или снятия средств со счета.

Сохранение права требовать предварительного уведомления об отзыве. Для того чтобы классифицировать счет как «сберегательный депозит», в соглашении о счете между депозитным учреждением и клиентом должно быть указано, что депозитное учреждение оставляет за собой право в любое время потребовать письменное уведомление за семь дней о предполагаемом снятии средств. (На практике это право редко используется.)

Ежемесячный лимит из шести «удобных» переводов и снятия средств. Кроме того, чтобы счет был классифицирован как «сберегательный депозит», в соглашении о счете между депозитным учреждением и клиентом должно быть предусмотрено, что вкладчик может производить не более шести «удобных» переводов или снятия средств со счета в месяц.«Удобные» переводы и снятие средств для целей этого лимита включают предварительно авторизованные, автоматические (включая, помимо прочего, переводы со сберегательного депозита для защиты овердрафта или прямых платежей по счетам), а также телефонные переводы и снятие средств (в том числе инициированные факс, компьютер, электронная почта или интернет-инструкция), а также переводы, сделанные чеком, дебетовой картой или другим аналогичным заказом, сделанным вкладчиком и подлежащим оплате третьим лицам.

Безлимитные переводы и снятие средств.На другие, менее удобные виды переводов и снятия средств со счетов «сберегательный вклад» месячный лимит не распространяется. Неограниченное количество переводов и снятия средств со «сберегательного депозита» может быть сделано лично в банке, по почте или через банкомат. Кроме того, запрос на перевод или снятие средств, инициированный по телефону, не засчитывается в лимит перевода, если снятие средств выплачивается посредством чека, отправленного вкладчику по почте.

Для получения дополнительной информации см. Определение «сберегательный депозит» в разделе 204.2 (d) Постановления D.

Как депозитарное учреждение соблюдает ежемесячный лимит удобных переводов со сберегательных вкладов?

Правило D требует, чтобы депозитарное учреждение выполняло один из двух способов: либо (1) предотвращать транзакции, превышающие лимит, либо (2) принимать процедуры для отслеживания избыточных переводов на фактической основе и связываться с клиентом, который превышает лимиты. чем изредка. Если после уведомления клиент продолжает нарушать лимиты на переводы, депозитарное учреждение должно либо закрыть сберегательный счет и поместить средства на счет другого типа, либо отозвать переводные и тратные возможности сберегательного счета.

II. Расчет и поддержание резервных требований

Как рассчитываются резервные требования?

Резервные требования рассчитываются путем применения коэффициентов резервных требований, указанных в Положении D, к резервируемым обязательствам учреждения (операционные счета, неличные срочные депозиты и обязательства в евро). Нормы обязательных резервов устанавливаются Правлением в Положении D в пределах диапазонов, указанных в разделе 19 FRA.

Как определяются резервируемые обязательства организации?

Резервируемые обязательства определяются на основе депозитов, о которых учреждение сообщает в форме FR 2900 (Отчет о транзакционных счетах, Другие депозиты и Vault Cash). «Расчетный период» запасов охватывает один (для ежеквартальных отчетов) или два (для еженедельных отчетов) отчетных периода по депозитам. Для каждого расчетного периода существует связанный «период поддержания резерва», в течение которого учреждение должно удовлетворять свои резервные требования.

Периоды расчета резервов зависят от частоты (еженедельно или ежеквартально), с которой учреждение подает отчет FR 2900. Связанный период поддержания резерва состоит из 14 дней подряд, начинающихся в четверг и заканчивающихся во вторую среду после этого.

Календари обслуживания резервов, которые иллюстрируют взаимосвязь между расчетными периодами и периодами обслуживания для еженедельных и квартальных отчетов FR 2900, доступны для справки на веб-сайте Reserve Central.

Требование о резервном балансе, сумма требований к резервированию учреждения, которая должна быть удовлетворена за счет удержания остатков в Федеральном резервном банке, необходимо выполнить только в среднем в течение периода обслуживания. В любой день периода обслуживания остаток на счете учреждения на конец дня может превышать или не соответствовать требованиям к резервному остатку. Учреждение может компенсировать ежедневный излишек или дефицит, поддерживая более низкий или высокий остаток, соответственно, в последующие дни в период обслуживания.

Организация может рассчитать свои требования к резервному балансу вручную, используя рабочие листы в конце главы 3 «Расчет требований к резервному балансу» Руководства по поддержанию резервов (PDF).

Как определяется сумма освобождения и транш с низким резервом?

Размер освобождения и транш с низким резервом определяются Правлением и кодифицируются в Положении D. Ежегодно Совет Федеральной резервной системы корректирует уровни суммы освобождения и транша с низким резервом на основе установленных законом формул.Текущие уровни суммы освобождения и транша с низким резервом можно найти в разделе 204.4 Положения D.

.Как мое учреждение может удовлетворить свои резервные требования?

Форма удовлетворения резервных требований. Резервные требования могут быть удовлетворены в форме 1) наличных денег в хранилище или 2) остатка на счете учреждения в Федеральном резервном банке в Федеральном резервном округе, в котором находится учреждение, или с помощью сквозного корреспондента.Часть резервных требований, которая не удовлетворяется наличными в хранилище, называется требованием резервного остатка. Учреждение, которое должно поддерживать остатки на балансе для удовлетворения своих требований к резервному остатку, может сделать это непосредственно в своем Резервном банке или на счете Резервного банка своего сквозного корреспондента.

Техническое обслуживание в среднем в пределах штрафного диапазона. Организация должна удовлетворять свои требования к резервному балансу в течение периода поддержания резерва, поддерживая средние балансы в Федеральном резервном банке на сумме в пределах диапазона без штрафных санкций.Диапазон без штрафных санкций — это диапазон выше и ниже требований к резервному балансу, в пределах которого учреждение должно поддерживать свой средний баланс в течение периода поддержания, чтобы удовлетворить свои требования к резервному балансу. Верхний предел диапазона без штрафных санкций равен требованию по резервному балансу плюс сумма в долларах, которая больше 10 процентов от требования о резервном балансе учреждения или 50 000 долларов. Нижняя граница диапазона без штрафных санкций равна требованию по резервному балансу за вычетом суммы в долларах, которая больше 10 процентов от требуемого резервного баланса учреждения или 50 000 долларов с нулевой нижней границей.См. Определение «верхней границы диапазона без штрафов» и «нижней части диапазона без штрафов» в разделах 204.2 (gg) и (hh) Положения D.

.Примеры, иллюстрирующие механизм удовлетворения требований к резервному балансу, можно найти в главе 5 «Механика поддержания резервов» Руководства по поддержанию резервов (PDF).

Что произойдет, если учреждение не выполнит резервные требования?

Если учреждение поддерживает средний остаток на конец дня в течение периода поддержания резерва, который меньше нижней границы диапазона без штрафных санкций, то учреждение является дефектным и может подлежать оплате за дефицит резерва.Сумма дефицита рассчитывается как разница между нижней границей диапазона без штрафных санкций учреждения и средним балансом учреждения, поддерживаемым в течение периода обслуживания. Ставка комиссии за дефицит резервов на один процентный пункт выше ставки, действующей для заимствования первичного кредита 6 у Федерального резервного банка учреждения в первый день календарного месяца, в котором возник дефицит. Расходы оцениваются на основе среднесуточных дефектов в течение каждого периода технического обслуживания.

Для примера, иллюстрирующего механизм невыполнения требований по резервному балансу, см. Главу 5 «Механика поддержания резервов» Руководства по поддержанию резервов (PDF).

III. Требования к отчетности по депозитам

Каковы требования моего учреждения к отчетности?

Каждое учреждение помещено в одну из четырех категорий для целей отчетности по депозитам. В целом, чем крупнее учреждение, тем более подробные и частые его отчеты.

Первые две категории отчетности, характеризуемые как «подробная отчетность», применяются к организациям, у которых есть резервируемые обязательства, превышающие сумму освобождения. Учреждения, в отношении которых предоставляется подробная отчетность, представляют Отчет о транзакционных счетах, других депозитах и наличных в хранилище (FR 2900). Эти учреждения подают отчет еженедельно или ежеквартально, как правило, в зависимости от уровня вкладов учреждения.

Последние две категории отчетности, характеризуемые как «сокращенная отчетность», применяются к организациям, у которых есть резервируемые обязательства ниже суммы освобождения.Учреждения, подлежащие сокращенной отчетности, либо подают годовой отчет о депозитах и резервируемых обязательствах (FR 2910a), либо не представляют отчет вообще, в зависимости от общего уровня их депозитов. Формы отчетов и инструкции можно найти на веб-сайте Совета: www.federalreserve.gov/apps/reportforms/default.aspx

Правление определяет отнесение организаций к соответствующим категориям отчетности, а резервные банки информируют каждое учреждение о его конкретных требованиях к отчетности. Эти определения принимаются каждый июль и вступают в силу в сентябре.Подробное описание каждой категории отчетности и дополнительную информацию о ежегодном определении отнесения организаций к соответствующим категориям отчетности см. В главе 2 «Требования к отчетности» Руководства по поддержанию резервов (PDF).

Все учреждения, независимо от того, поддерживают ли они резервы напрямую в Резервном банке или в рамках сквозной договоренности, должны представлять отчеты о своих депозитах в Резервный банк того округа, в котором они расположены. 7

Учреждениямогут подавать отчеты о своих депозитах в электронном или бумажном виде.

Если у вас есть дополнительные вопросы о Положении D, обратитесь к местному представителю Резервного банка.

Процентные ставки

FD — проверьте последние процентные ставки по фиксированным депозитам онлайн

Процентные ставки по внутренним депозитам, депозитам NRO и NRE (менее 5 крор вон)

| Срок погашения | Процентные ставки (в процентах годовых) н.э. 21 окт.2020 г. | Процентные ставки (в процентах годовых) н.э.f. 12 октября 2021 г. | ||

|---|---|---|---|---|

| Разовый депозит на сумму менее 20,0 миллионов вон | Разовый депозит в размере 20,0 миллионов вон и более, но менее 50,0 миллионов | |||

| Общий | ** Старший гражданин | Общий | ** Старший Гражданин | |

| От 7 дней до 14 дней | 2,50% | 3,00% | 2,50% | 2,50% |

| от 15 дней до 29 дней | 2,50% | 3,00% | 2.50% | 2,50% |

| 30–45 дней | 3,00% | 3,50% | 2,75% | 2,75% |

| 46–60 дней | 3,00% | 3,50% | 2,75% | 2,75% |

| 61–90 дней | 3,00% | 3,50% | 3,00% | 3,00% |

| От 91 дня до 120 дней | 3,50% | 4,00% | 3.00% | 3,00% |

| 121 дней до 150 дней | 3,50% | 4,00% | 3,00% | 3,00% |

| 151–184 дня | 3,50% | 4,00% | 3,00% | 3,00% |

| от 185 дней до 210 дней | 4,40% | 4,90% | 3,50% | 3,50% |

| 211–270 дней | 4,40% | 4,90% | 3.50% | 3,50% |

| 271–289 дней | 4,40% | 4,90% | 3,65% | 3,65% |

| 290 дней до 1 года | 4,40% | 4,90% | 3,65% | 3,65% |

| от 1 года до 389 дней | 4,90% | 5,40% | 3,80% | 3,80% |

| 390 дней до <15 месяцев | 4,90% | 5.40% | 3,80% | 3,80% |

| От 15 месяцев до 18 месяцев | 4,90% | 5,40% | 3,85% | 3,85% |

| от 18 месяцев до 2 лет | 5,00% | 5,50% | 4,00% | 4,00% |

| 2 года от 1 дня до 3 лет | 5,15% | 5,65% | 4,50% | 4,50% |

| 3 года от 1 дня до 5 лет | 5.35% | 5,85% | 4,50% | 4,50% |

| 5 лет от 1 дня до 10 лет | 5,50% | # 6.30% | 4,50% | 4,50% |

| 5 лет (80C FD) — макс. До `1,50 lac | 5,35% | 5,85% | NA | NA |

* Ставки NRE применимы только для срока пребывания от 1 года.

** Ставки для пенсионеров применимы только для срочных вкладов внутри страны.

Примечание:

- Поскольку процентные ставки могут быть изменены без предварительного уведомления, вкладчик должен установить ставки на дату валютирования FD.

- Проценты, полученные по фиксированному депозиту, будут облагаться налогом, удерживаемым у источника в соответствии с законодательством о подоходном налоге.

- Минимальный срок владения для срочных вкладов на внутреннем рынке и NRO составляет 7 дней, и проценты по депозитам, досрочно снятым в течение 7 дней с даты депозита, не выплачиваются.

- Минимальный срок владения для срочных депозитов NRE составляет 1 год, и проценты по депозитам, досрочно снятым в течение 1 года с даты депозита, не выплачиваются.

- Эти пересмотренные процентные ставки будут применяться для новых депозитов и продления существующих срочных депозитов.

- * Ставки для пенсионеров действительны только для срочных вкладов внутри страны.

- Максимальная совокупная сумма, которую можно инвестировать в Tax Saver FD (80C FD) в рамках одного PAN, составляет 150 000 фунтов стерлингов, и ее нельзя закрыть досрочно до истечения 5-летнего периода блокировки.

- Персонал банка ICICI (включая вышедших на пенсию сотрудников) получит дополнительную процентную ставку в размере 1% по внутреннему депозиту ниже 2 кр.

ICICI Bank Golden Years FD Rates (ср. 20 мая’20)

Теперь получите эксклюзивную дополнительную процентную ставку 0,30% годовых по своим фиксированным депозитам свыше 5 лет

- Резиденты-пенсионеры получат дополнительную процентную ставку в размере 0,30% в течение ограниченного времени сверх существующей дополнительной ставки в размере 0.50% годовых

- Дополнительная ставка будет доступна как для новых депозитов, открытых, так и для возобновленных в течение периода действия схемы.

- Срок пребывания в должности FD: от 5 лет от 1 дня до 10 лет

- Применимая продолжительность: 20 чт с мая 2020 г. по 8 апреля 2022 г.

- Применимо к единовременному ФД на сумму <2cr

- Преждевременное снятие средств: в случае, если депозит, открытый по вышеуказанной схеме, преждевременно снимается / закрывается после, в течение или после 5 лет 1 дня, применимая штрафная ставка будет равна 1.30%. В случае, если депозит, открытый по вышеуказанной схеме, будет досрочно снят / закрыт до 5 лет и 1 дня, будет применяться политика преждевременного снятия.

- Все остальные особенности срочного депозита, а также условия остаются неизменными и применимы также к вышеуказанной схеме.

ПРОЦЕНТНЫЕ СТАВКИ FD НА ВНУТРЕННИЕ ДЕПОЗИТЫ, NRO и NRE с возможностью досрочного изъятия (₹ 5 кр и выше)

| Единый депозит Срок действия | Процентная ставка (% стр.а.) wef 12 октября 2021 г. | ||||||

|---|---|---|---|---|---|---|---|

| 5,00 крор до <5,10 крор | 5,10 крор до <24,90 крор | 24,90 крор до <25,00 крор | 25,00 крор до <100,00 крор | 100,00 крор до <250,00 крор | ₹ 250,00 крор до <500,00 крор | > = 500,00 крор | |

| От 7 дней до 14 дней | 2,50 | 2,50 | 2,50 | 2,50 | 2.50 | 2,50 | 2,50 |

| от 15 дней до 29 дней | 2,50 | 2,50 | 2,50 | 2,50 | 2,50 | 2,50 | 2,50 |

| 30–45 дней | 2,50 | 2,75 | 2,50 | 2,75 | 2,75 | 2,75 | 2,75 |

| 46–60 дней | 2,50 | 2,75 | 2.50 | 2,75 | 2,75 | 2,75 | 2,75 |

| 61–90 дней | 2,60 | 3,00 | 2,60 | 3,00 | 3,00 | 3,00 | 3,00 |

| От 91 дня до 120 дней | 2,60 | 3,00 | 2,60 | 3,00 | 3,00 | 3,00 | 3,00 |

| 121 дней до 150 дней | 2.60 | 3,00 | 2,60 | 3,00 | 3,00 | 3,00 | 3,00 |

| 151–184 дня | 2,60 | 3,00 | 2,60 | 3,00 | 3,00 | 3,00 | 3,00 |

| от 185 дней до 210 дней | 2,75 | 3,50 | 2,75 | 3,50 | 3,50 | 3,50 | 3,50 |

| 211–240 дней | 2.75 | 3,50 | 2,75 | 3,50 | 3,50 | 3,50 | 3,50 |

| 241–270 дней | 2,75 | 3,50 | 2,75 | 3,50 | 3,50 | 3,50 | 3,50 |

| 271–300 дней | 2,75 | 3,65 | 2,75 | 3,65 | 3,65 | 3,65 | 3,65 |

| 301–330 дней | 2.75 | 3,65 | 2,75 | 3,65 | 3,65 | 3,65 | 3,65 |

| 331 день до <1 года | 2,75 | 3,65 | 2,75 | 3,65 | 3,65 | 3,65 | 3,65 |

| от 1 года до 389 дней | 3,00 | 3,80 | 3,00 | 3,80 | 3,80 | 3,80 | 3,80 |

| 390 дней до <15 месяцев | 3.00 | 3,80 | 3,00 | 3,80 | 3,80 | 3,80 | 3,80 |

| От 15 месяцев до 18 месяцев | 3,00 | 3,85 | 3,00 | 3,85 | 3,85 | 3,85 | 3,85 |

| от 18 месяцев до 2 лет | 3,00 | 4,00 | 3,00 | 4,00 | 4,00 | 4,00 | 4,00 |

| 2 года от 1 дня до 3 лет | 3.00 | 4,50 | 3,00 | 4,50 | 4,50 | 4,50 | 4,50 |

| 3 года от 1 дня до 5 лет | 3,00 | 4,50 | 3,00 | 4,50 | 4,50 | 4,50 | 4,50 |

| 5 лет от 1 дня до 10 лет | 3,00 | 4,50 | 3,00 | 4,50 | 4,50 | 4,50 | 4,50 |

Примечание:

- Поскольку процентные ставки могут быть изменены без предварительного уведомления, вкладчик должен установить ставки на дату валютирования FD.

- Проценты, полученные по фиксированному депозиту, будут облагаться налогом, удерживаемым у источника в соответствии с законодательством о подоходном налоге.

- Минимальный срок владения для срочных вкладов на внутреннем рынке и NRO составляет 7 дней, и проценты по депозитам, досрочно снятым в течение 7 дней с даты депозита, не выплачиваются.

- Минимальный срок владения для срочных депозитов NRE составляет 1 год, и проценты по депозитам, досрочно снятым в течение 1 года с даты депозита, не выплачиваются.

- Эти пересмотренные процентные ставки будут применяться для новых депозитов и продления существующих срочных депозитов.

- Для получения информации о правилах и условиях и любой другой информации, пожалуйста, свяжитесь с ближайшим отделением банка ICICI.

Досрочное изъятие срочного депозита

При досрочном снятии депозитов ВНУТРЕННИЙ, NRO и NRE:

- проценты будут рассчитываться по ставке, применимой для периода, в течение которого депозит находился в Банке, или по контрактной ставке по депозиту, в зависимости от того, что ниже, плюс применимый штраф, как показано ниже:

- Штраф взимается по ставке, указанной в таблице ниже

| Первоначальный срок депозита | Штрафные ставки * | |

|---|---|---|

| Менее 5 ₹.0 крор | ₹ 5,0 крор и более | |

| Менее 1 года | 0,50% | 0,50% |

| 1 год и старше, но менее 5 лет | 1,00% | 1,00% |

| 5 лет и старше | 1,00% | 1,50% |

* Возможны изменения без предварительного уведомления.

РЕШЕНИЕ: Первый городской банк выплачивает 7% годовых по срочным депозитам.Второй городской банк выплачивает 6 процентов годовых, начисляемых ежеквартально. а. На основании эффективных или эквивалентных процентных ставок, в каком банке вы бы предпочли разместить свои деньги? б. Может ли на ваш выбор банка повлиять тот факт, что вы, возможно, захотите снять свои средства в течение года, а не в конце года? Отвечая на этот вопрос, предположите, что средства должны оставаться на депозите в течение всего периода начисления сложных процентов, чтобы вы могли получать проценты.

Стенограмма видео

Итак, эта задача представляет собой приложение сложного процента, работающего с натуральной основой.Итак, мы проведем сравнение. Это действительно жизненная проблема. Мы собираемся сравнивать разные процентные ставки в разные периоды соединений и решать, какие инвестиции будут лучшими. Ладно, на то, чтобы сделать это прямо здесь, у нас не дается и месяца. Итак, что мы собираемся сделать, чтобы немного упростить работу с нашей проблемой, мы выберем общие суммы, а затем будем использовать эту сумму, чтобы иметь возможность сравнивать время с разными коэффициентами с косой чертой.Итак, я собираюсь случайным образом выбрать принцип 100 долларов. Так что с этим легко работать, а не работать только с переменными. Так что это поможет нам сделать сравнение намного проще, чем смотреть на переменные. Итак, первая проблема гласит: «Представьте, что я делаю 100 долларов, но собираюсь делать 2,5% на полугодовой основе». Ладно, это означает сумму. Ладно, после, хм, ладно, потому что мы делаем в год. Итак, давайте посмотрим на один год. Через год рост будет равен 100 умноженным на единицу плюс 10.25 делить на два, чтобы два умножить на одно питание, подключив это к моему калькулятору. Я собираюсь получить 105 долларов за шесть центов, если использую ту же сумму, но моя ставка изменится на 2,25%. Хорошо? И я увеличиваю это ежемесячно. Хорошо? Это означает, что через год. Это будет стоить 100 долларов плюс 10,2 к 5, и я делаю это ежемесячно. Это 12 раз в год, а у меня 12 раз в год. Итак, снова подключив это к моему калькулятору, я собираюсь выяснить, что у меня будет всего 102,53 доллара, кто интересно. Наконец, мы хотим сравнивать 2%, и мы хотим делать это постоянно.Таким образом, эта формула, которую мы собираемся сделать из T равно pert формуле, что означает, что я возьму свои 100 e долларов на 1, умноженный на 1000,2, что даст мне 102 доллара за два цента, что означает, что в первом примере здесь будет были нашей лучшей инвестицией. Сейчас многие люди думают, что хорошо, постоянно — всегда лучше. Что ж, постоянно — лучший вариант, если предположить, что ставки одинаковы, но когда я меняю ставки, мы должны фактически провести оценку, чтобы определить, какие наши лучшие инвестиции.

КодексКодекса Вирджинии — статья 7.Депозиты

Статья 7. Депозиты.

§ 38.2-1045. Депозиты требуются от страховщиков в основном.A. Если иное не предусмотрено в этом заголовке, до того, как Комиссия выдаст лицензию на ведение страхового бизнеса в этом Содружестве любому страховщику, этот страховщик должен депонировать ценные бумаги Государственного казначея, которые (i) являются законными инвестициями в соответствии с законодательством. настоящего Содружества для государственных фондов погашения или для других государственных фондов, (ii) не имеют дефолта по основной сумме или процентам, (iii) имеют текущую рыночную стоимость не менее 50 000 долларов США и не более 500 000 долларов США, и (iv) выпущены в соответствии с системой бухгалтерских записей, подтверждающих права собственности на ценные бумаги, с передачей прав собственности, осуществленной на учетных записях депозитария и его участников в соответствии с правилами и процедурами, установленными депозитарием.

B. Комиссия может потребовать разумную сумму дополнительных депозитов в ценных бумагах, которые соответствуют требованиям пунктов (i), (ii) и (iv) подраздела A этого раздела, всякий раз, когда Комиссия определяет, что финансовое состояние страховщика, метод работы или способ ведения бизнеса таковы, что Комиссия не убеждена в том, что она может выполнить свои обязательства перед всеми страхователями.

C. Ни депозит, упомянутый в этом разделе, ни альтернативный депозит, разрешенный § 38.2-1049 требуется от (i) любой компании по взаимной оценке имущества и страхования от несчастных случаев, (ii) любого братского общества взаимопомощи, или (iii) любой страховой компании, ведущей исключительно морской бизнес в этом Содружестве.

D. Любой страховщик, который 30 июня 1991 г. вместо депонирования ценных бумаг, требуемых подразделом A, заключил залог с поручительством, одобренным Комиссией, с любыми условиями, которые требует Комиссия, должен иметь до следующего возобновления , годовщину или дату истечения срока действия такой облигации, или до 30 июня 1992 г., в зависимости от того, что наступит раньше, в соответствии с положениями о депозите в подразделе A.Поручительство должно иметь лицензию в данном Содружестве на ведение бизнеса по поручительству и не должно прямо или косвенно находиться в том же владении или управлении, что и принципал по облигации.

E. Каждый страховщик, подпадающий под положения данного раздела, имеющий физические ценные бумаги, депонированные в Государственном казначее не позднее 30 июня 1992 г., должен соблюдать положения пункта (iv) в подразделе A не позднее 1 января 1993 г.

Code 1950, § 38-39; 1952, г. 317, § 38.1-108; 1956, г. 234; 1960, с. 558; 1964, г. 605; 1973, г. 178; 1975, г. 556; 1986, г. 562; 1991, г. 261; 1992, г. 14.

§ 38.2-1046. Назначение вкладов; исполнение залога.A. Депозиты страховщика, требуемые согласно § 38.2-1045, должны храниться в виде специального доверительного фонда для обязательств страховщика, которые возникли или могут быть понесены в результате убытка, понесенного (i) настоящим Содружеством или любым из его политические подразделения, (ii) любой гражданин или житель этого Содружества, или (iii) любое другое лицо, владеющее собственностью в этом Содружестве, когда страховщик не выполняет свои обязательства, взятые на себя в этом Содружестве.Страхователи без каких-либо предпочтений имеют право удержания депозитов в отношении сумм, причитающихся или которые могут наступить в результате невыполнения страховщиком своих обязательств. Общие кредиторы без преференции имеют право иметь аналогичное право удержания в отношении вкладов, которое подчиняется требованиям страхователей.

B. Каждый раз, когда какой-либо такой страховщик становится неплатежеспособным или банкротом, или выполняет уступку в пользу своих кредиторов, любое лицо, на которое наложено право удержания в соответствии с настоящим разделом, может подать счет в Окружной суд города Ричмонд в свою пользу. и все другие лица, которым в соответствии с настоящим разделом предоставлено право удержания, в отношении таких ценных бумаг, которые могут быть депонированы у Государственного казначея или его агента, для выплаты залогового права по ним.Государственный казначей должен быть стороной в таком иске, и копия такого счета должна быть вручена Комиссару по страхованию, как если бы он был стороной в таком иске. Денежные средства распределяются судом.

Code 1950, § 38-50; 1952, г. 317, § 38.1–110; 1981, г. 208; 1986, г. 562; 1988, г. 298; 1992, г. 20; 1995, г. 60.

§ 38.2-1047. Как депозиты применялись для оплаты требований; дефицит должен быть восполнен.A. Этот раздел применяется только в том случае, если:

1.Страховщик не выплатил какие-либо из своих обязательств после того, как обязательства были установлены (i) посредством любого соглашения сторон, связывающего страховщика, или (ii) на основании решения, постановления или постановления суда компетентной юрисдикции, которое не было обжаловано. , заменено или оставлено; и

2. Положения части B § 38.2-1046 не применяются.

B. По заявлению лица, которому причитается задолженность или деньги, и после направления уведомления, как предусмотрено в подразделе C данного раздела, Государственный казначей должен (i) продать определенное количество ценных бумаг с начисленными процентами, которые обеспечивают достаточные средства для оплатить причитающиеся суммы и расходы по продаже и (ii) оплатить причитающиеся суммы и расходы из имеющихся средств.Это должно быть одобрено Комиссией.

C. Государственный казначей должен уведомить страховщика или его агента за десять дней по почте или лично о времени и месте продажи. Объявление о продаже будет размещаться ежедневно в течение десяти дней в газете общего тиража, издаваемой в городе Ричмонд.

D. Страховщик должен немедленно восполнить любой дефицит своего депозита, возникший в результате продажи. Государственный казначей должен сообщить Комиссии в письменной форме (i) количество и вид ценных бумаг, проданных в соответствии с положениями настоящего раздела, и (ii) количество и вид ценных бумаг, депонированных для покрытия дефицита.

Code 1950, § 38-49; 1950, стр. 996; 1952, г. 317, § 38.1–111; 1986, г. 562; 1988, г. 298.

§ 38.2-1048. Возврат вкладов.A. Комиссия по своему усмотрению может дать указание Государственному казначею вернуть любому страховщику весь или часть депозита, внесенного им в соответствии с § 38.2-1045, если страховщик (i) выполнил требования § 38.2-1049, или (ii) прекратил вести бизнес в этом Содружестве. В последнем случае фиксированные или условные обязательства, обеспеченные депозитом, должны быть удовлетворены, прекращены или приняты на себя другой страховой компанией, имеющей лицензию на ведение страховой деятельности в данном Содружестве.Если Комиссия обнаружит, что любой добровольный депозит любого страховщика, сделанный в соответствии с § 38.2-1050, больше не требуется полностью или частично в соответствии с законодательством этого или любого другого государства, она может в такой степени направить возврат этого депозита. Комиссия, прежде чем дать указание о возврате любого депозита, может потребовать доказательства, которые она считает удовлетворительными, что страховщик имеет право на возврат всего или части депозита.

B. Невзирая на положения § 38.2-1046 и подраздел A этого раздела, если страховщик, зарегистрированный в этом Содружестве, будет передан в ведение конкурсного производства и назначен получатель в соответствии с положениями главы 15 (§ 38.2-1500 и след.) Настоящего раздела, Комиссия должна дать указание Государственному казначею вернуть любой депозит, внесенный страховщиком, такому получателю для распределения, выплаты или другого применения в соответствии с положениями, изложенными в главе 15 (§ 38.2-1500 и последующие) этого раздела и любой применимый порядок ликвидации, консервации или восстановления.

Кодекс 1950, статьи 38-52; 1952, г. 317, § 38.1-112; 1986, г. 562; 1988, г. 298; 1995, г. 60.

§ 38.2-1049. Альтернативные требования к депозиту.A. Страховщик, по усмотрению Комиссии, может быть освобожден от внесения депозита, требуемого § 38.2-1045, если страховщик вносит депозит в соответствии со следующими положениями:

1. Приемлемые ценные бумаги, как определено в подразделе B этот раздел передается на хранение Государственному казначею в форме, установленной в пункте (iv) подпункта A § 38.2-1045, или к страховому комиссару, казначею или другому должностному лицу или официальному органу любого другого штата в первую очередь для защиты страхователей страховщика. .

2. Ценные бумаги не подлежат дефолту по основной сумме долга и процентам.

3. Ценные бумаги имеют рыночную стоимость не менее 500 000 долларов США.

4. Справка предоставляется Комиссии и заверяется соответствующим государственным должностным лицом, владеющим задатком, о том, что требования данного пункта были выполнены.

B. Для целей этого раздела приемлемые ценные бумаги определяются как облигации Соединенных Штатов или любого штата, или любого города, округа или поселка любого штата, или облигации или векселя, обеспеченные закладными или доверительными актами. на иным образом необремененную недвижимость рыночной стоимости, в каждом случае не менее двойной суммы ссуды, или на другие ценные бумаги, одобренные Комиссией.

Кодекс 1950, §§ 38-37, 38-40, 37-175, 38-516; 1952, г. 317, § 38.1–113; 1964, г. 605; 1975, г. 556; 1986, г. 562; 1992, г. 14.

§ 38.2-1050. Добровольный депозит сверх требуемой суммы.Любая национальная страховая компания в целях соблюдения законов любого другого штата или Соединенных Штатов может сделать добровольный депозит государственному казначею сверх суммы, требуемой § 38.2-1045. Этот избыточный депозит регулируется всеми другими применимыми положениями законодательства данного Содружества, касающимися депозитов страховщиков.Однако этот избыточный депозит предназначен для защиты всех страхователей страховщика и общих кредиторов, несмотря на положения § 38.2-1046.

Code 1950, § 38-41; 1952, г. 317, § 38.1-114; 1966, г. 263; 1986, г. 562.

§ 38.2-1051. Утратил силу.Утратил силу законами 1992 г., c. 14.

§ 38.2-1052. Обмен ценных бумаг.Страховщик-вкладчик может время от времени обменивать на любые депонированные ценные бумаги другие ценные бумаги, которые могут быть депонированы в соответствии с данной статьей, если, по мнению Комиссии, совокупная стоимость депозита не будет уменьшена ниже суммы, требуемой законом.

1952, г. 317, § 38.1-116; 1986, г. 562.

§ 38.2-1053. Проценты по вкладам; кому платили.Государственный казначей во время получения любых ценных бумаг, депонированных под этим титулом, дает страховщику право взимать проценты для собственного использования по мере выплаты процентов. Это полномочие остается в силе до тех пор, пока страховщик не выплатит какое-либо из своих обязательств, залог которых является залогом. В этом случае сторона, выплачивающая проценты, должна быть уведомлена о невыполнении, и после этого проценты подлежат выплате Государственному казначею и, при необходимости, применяются к выплате обязательств.

Code 1950, § 38-48; 1952, г. 317, § 38.1–117; 1986, г. 562.

§ 38.2-1054. Обязанности государственного казначея при оплате депонированных ценных бумаг.Когда основная сумма ценных бумаг, депонированных под этим титулом, выплачивается Государственному казначею, полученные деньги должны быть выплачены страховщику. Однако, если ценные бумаги должны были быть депонированы в соответствии с § 38.2-1045, платеж не должен производиться до тех пор, пока страховщик не внесет на депозит равное количество других ценных бумаг, требуемых для аналогичных вкладов.Если страховщик не доставит Государственному казначею в течение тридцати дней после получения уведомления об этом требовании, ценные бумаги, необходимые для поддержания требуемого депозита, Государственный казначей с письменного разрешения Комиссии может использовать деньги для покупки и хранения. другие ценные бумаги необходимого характера.

Кодекс 1950, статьи 38-51; 1952, г. 317, § 38.1-118; 1986, г. 562.

§ 38.2-1055. Годовой отчет государственного казначея комиссии.Каждый январь Государственный казначей должен удостоверять Комиссии вид и номинальную стоимость всех ценных бумаг, облигаций, векселей, закладных или доверительных договоров, депонированных под этим титулом и удерживаемых в конце предыдущего календарного года.

Code 1950, § 38-45; 1952, г. 317, § 38.1-119; 1986, г. 562.

§ 38.2-1056. Казначей к расписке на депозиты; ответственность Содружества; налогообложение депонированных облигаций.Государственный казначей должен предоставить страховщику расписки по всем ценным бумагам, депонированным у него в соответствии с положениями настоящего раздела. Содружество несет ответственность за сохранность ценных бумаг. Если некоторые или все ценные бумаги потеряны, уничтожены или незаконно присвоены, Содружество выплатит или возместит убытки страховщику, внесшему депозит.Ценные бумаги, переданные на хранение Государственному казначею, не подлежат налогообложению.

Кодекс 1950, §§ 38-42, 38-46; 1952, г. 317, § 38.1–120; 1986, г. 562.

§ 38.2-1057. Оценка за счет удержания депозитов; Фонд оценки страхового обеспечения.A. В целях покрытия расходов Государственного казначея на хранение и управление ценными бумагами или поручительскими облигациями, депонированными в соответствии с положениями настоящего раздела, Государственный казначей должен ежегодно взимать взносы с каждого страховщика.Оценка представляет собой процент от номинальной или номинальной стоимости ценных бумаг или гарантийных облигаций, депонированных в Государственном казначее на счете каждого страховщика в конце каждого календарного года. Процент должен ежегодно определяться Государственным казначеем как сумма, необходимая для покрытия предполагаемых годовых расходов, понесенных Государственным казначеем для выполнения положений настоящего раздела. Процент не должен превышать одной четвертой одного процента от номинальной или номинальной стоимости ценных бумаг или поручительских облигаций, находящихся на депозите в Государственной казначейской службе.Оценочные сборы, которые превышают фактические расходы в любом году, должны быть добавлены к расчетному расчету следующего года. Оценка будет собираться каждый январь. Никакая часть собранной суммы не может использоваться для увеличения вознаграждения любого лица, связанного с офисом Государственного казначея.

B. Все денежные средства, собранные в результате ежегодного налогообложения, установленного в соответствии с подразделом A, должны быть внесены в государственную казну и зачислены в специальный невозвратный фонд, известный как Фонд оценки страхового обеспечения, который настоящим учреждается.Фонд учреждается на балансе финансового контролера и управляется Государственным казначеем. Выплаты из Фонда должны производиться на основании выданных Контролером ордеров на оплату расходов, связанных с хранением и хранением ценных бумаг или гарантийных облигаций, депонированных в соответствии с положениями настоящего раздела. Любые денежные средства, оставшиеся в Фонде в конце финансового года, не возвращаются в общий фонд, а остаются в Фонде и используются для компенсации расходов последующих лет, как предусмотрено в подразделе A.

Процентная ставка до 4,25% годовых.

Возможность пополнения и расходования в течение всего срока действия вклада.

Процентная ставка до 4,25% годовых.

Возможность пополнения и расходования в течение всего срока действия вклада. Процентная ставка 0,01% годовых

Процентная ставка 0,01% годовых Процентная ставка до 0.6% годовых

Процентная ставка до 0.6% годовых … «Депозиты до востребования, счета с оборотным порядком снятия средств (СЕЙЧАС) и общие черновые счета включены в определение« транзакционный счет ».« Срочные вклады »и« сберегательные депозиты », обсуждаемые ниже, исключены из Определение транзакционного счета в Правиле D. См. Определение «транзакционного счета» в разделе 204.2 (e) Положения D.

… «Депозиты до востребования, счета с оборотным порядком снятия средств (СЕЙЧАС) и общие черновые счета включены в определение« транзакционный счет ».« Срочные вклады »и« сберегательные депозиты », обсуждаемые ниже, исключены из Определение транзакционного счета в Правиле D. См. Определение «транзакционного счета» в разделе 204.2 (e) Положения D. См. Определение «депозита до востребования» в разделе 204.2 (b) Постановления D.

См. Определение «депозита до востребования» в разделе 204.2 (b) Постановления D.